дёҖгҖҒеҢ–иӮҘиЎҢдёҡдә§йҮҸ

еҢ–иӮҘжҳҜеҶңдёҡз”ҹдә§дёӯдёҖз§ҚеҚҒеҲҶеёёи§Ғзҡ„з”ҹдә§иө„ж–ҷпјҢеҪ“еңҹеЈӨдёӯзҡ„ж°®гҖҒзЈ·гҖҒй’ҫзӯүеёёйҮҸиҗҘе…»е…ғзҙ дёҚиғҪж»Ўи¶ідҪңзү©з”ҹй•ҝзҡ„йңҖжұӮж—¶пјҢйҖҡеёёдјҡйҖүжӢ©ж–Ҫз”Ёеҗ«ж°®гҖҒзЈ·гҖҒй’ҫзҡ„еҢ–иӮҘжқҘиЎҘи¶ігҖӮеҢ–иӮҘдёҖиҲ¬еӨҡжҳҜж— жңәеҢ–еҗҲзү©пјҢд»…е°ҝзҙ жҳҜжңүжңәеҢ–еҗҲзү©гҖӮеҮЎеҸӘеҗ«дёҖз§ҚеҸҜж ҮжҳҺеҗ«йҮҸзҡ„иҗҘе…»е…ғзҙ зҡ„еҢ–иӮҘз§°дёәеҚ•е…ғиӮҘж–ҷпјҢеҰӮж°®иӮҘгҖҒзЈ·иӮҘгҖҒй’ҫиӮҘзӯүгҖӮеҮЎеҗ«жңүж°®гҖҒзЈ·гҖҒй’ҫдёүз§ҚиҗҘе…»е…ғзҙ дёӯзҡ„дёӨз§ҚжҲ–дёӨз§Қд»ҘдёҠдё”еҸҜж ҮжҳҺе…¶еҗ«йҮҸзҡ„еҢ–иӮҘз§°дёәеӨҚеҗҲиӮҘж–ҷжҲ–ж··еҗҲиӮҘж–ҷгҖӮ

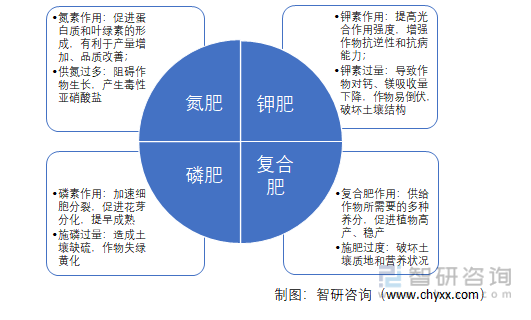

еҢ–иӮҘз§Қзұ»гҖҒдҪңз”ЁеҸҠеҚұе®і

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2015е№ҙпјҢдёӯеӣҪеҶңдёҡйғЁеҸ‘еёғгҖҠеҲ°2020е№ҙеҢ–иӮҘдҪҝз”ЁйҮҸйӣ¶еўһй•ҝиЎҢеҠЁж–№жЎҲгҖӢпјҲз®Җз§°вҖңйӣ¶еўһй•ҝж”ҝзӯ–вҖқпјүпјҢеҢ–иӮҘиЎҢдёҡеҸ‘еұ•еӣһеҪ’зҗҶжҖ§пјҢиЎҢдёҡз»ҸиҗҘдё»дҪ“ејҖе§ӢеҚҮзә§иҪ¬еһӢгҖӮз”ұдәҺдә§иғҪиҝҮеү©гҖҒдјҳжғ ж”ҝзӯ–йҖҖеҮәгҖҒз…ӨзӮӯзӯүеҺҹжқҗж–ҷд»·ж јдёҠиЎҢзӯүдёҚеҲ©еӣ зҙ еҪұе“ҚпјҢеҢ–иӮҘиЎҢдёҡдә§йҮҸдёӢйҷҚпјҢеҢ–иӮҘдјҒдёҡзә·зә·ејҖе§ӢиҪ¬еһӢеҚҮзә§гҖӮ2021е№ҙпјҢдёӯеӣҪеҢ–иӮҘдә§йҮҸ5446дёҮеҗЁпјҢиҫғ2020е№ҙеўһй•ҝ50.2дёҮеҗЁпјҢеҢ–иӮҘдә§йҮҸиҮӘ2016е№ҙиө·иҝһз»ӯдә”е№ҙдёӢйҷҚеҗҺйҰ–ж¬ЎеҮәзҺ°дёҠеҚҮгҖӮ

2015-2021е№ҙдёӯеӣҪеҢ–иӮҘдә§йҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеҢ–иӮҘиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғз ”еҸҠжңӘжқҘеүҚжҷҜеҲҶжһҗжҠҘе‘ҠгҖӢ

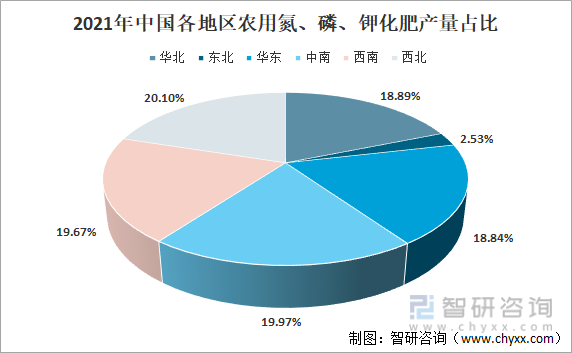

д»ҺеҢәеҹҹеҲҶеёғзңӢпјҢйҷӨдёңеҢ—ең°еҢәеӨ–пјҢе…¶д»–ең°еҢәеҢ–иӮҘдә§йҮҸиҫғдёәе№іеқҮгҖӮ2021е№ҙпјҢеҚҺеҢ—гҖҒеҚҺдёңгҖҒдёӯеҚ—гҖҒиҘҝеҚ—гҖҒиҘҝеҢ—ең°еҢәеҢ–иӮҘдә§йҮҸеҲҶеҲ«дёә1028.59дёҮеҗЁгҖҒ1026.05дёҮеҗЁгҖҒ1087.64дёҮеҗЁгҖҒ1071.47дёҮеҗЁгҖҒ1094.49дёҮеҗЁпјҢе…ЁеӣҪеҚ жҜ”дҫқж¬Ўдёә18.89%гҖҒ18.84%гҖҒ19.97%гҖҒ19.67%гҖҒ20.10%пјӣдёңеҢ—ең°еҢәеҢ–иӮҘдә§йҮҸд»…дёә137.77дёҮеҗЁпјҢеҚ жҜ”дёә2.53%гҖӮ

2021е№ҙдёӯеӣҪеҗ„ең°еҢәеҶңз”Ёж°®гҖҒзЈ·гҖҒй’ҫеҢ–иӮҘдә§йҮҸеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡдә‘еӨ©еҢ–vsйҮ‘жӯЈеӨ§vsж–°жҙӢдё°

зәөи§Ӯзӣ®еүҚжҲ‘еӣҪеҢ–иӮҘиЎҢдёҡпјҢдјҒдёҡдј—еӨҡпјҢеҲҶеёғд№ҹиҫғдёәе№ҝжіӣпјҢиЎҢдёҡйҫҷеӨҙдјҒдёҡиҫғе°‘пјҢеӨ§еӨҡж•°дёәдёӯе°ҸдјҒдёҡпјҢдҪҺз«Ҝдә§е“Ғз«һдәүжҝҖзғҲпјҢе…¶дёӯдјҒдёҡ规模иҫғеӨ§гҖҒдә§йҮҸиҫғй«ҳзҡ„дјҒдёҡжңүдә‘еӨ©еҢ–гҖҒйҮ‘жӯЈеӨ§гҖҒж–°жҙӢдё°зӯүпјҢдә‘еӨ©еҢ–еңЁж°®иӮҘгҖҒзЈ·иӮҘиЎҢдёҡзҹҘеҗҚеәҰиҫғй«ҳпјҢж–°жҙӢдё°еңЁеӨҚеҗҲиӮҘиЎҢдёҡзҡ„зҹҘеҗҚеәҰиҫғй«ҳгҖӮ

е…¬еҸёеҹәжң¬дҝЎжҒҜ

| - | дә‘еӨ©еҢ– | йҮ‘жӯЈеӨ§ | ж–°жҙӢдё° |

| жіЁеҶҢж—¶й—ҙ | 1997/7/2 | 1998/8/26 | 1986/10/20 |

| жіЁеҶҢең°зӮ№ | дә‘еҚ—зңҒ | еұұдёңзңҒ | ж№–еҢ—зңҒ |

| жіЁеҶҢиө„жң¬ | 183811.3739дёҮе…ғ | 328602.7742дёҮе…ғ | 130452.929дёҮе…ғ |

| дёҠеёӮж—¶й—ҙ | 1997/7/9 | 2010/9/8 | 1999/4/8 |

| е…¬еҸёжҰӮеҶө | дә‘еҚ—дә‘еӨ©еҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸёжҳҜд»ҘзЈ·дә§дёҡдёәж ёеҝғзҡ„дјҳз§ҖзЈ·иӮҘгҖҒж°®иӮҘгҖҒе…ұиҒҡз”ІйҶӣеҲ¶йҖ е•ҶпјҢдё»иҗҘиӮҘж–ҷеҸҠзҺ°д»ЈеҶңдёҡгҖҒзЈ·зҹҝйҮҮйҖүгҖҒзІҫз»ҶеҢ–е·ҘгҖҒе•Ҷиҙёзү©жөҒзӯүдә§дёҡпјҢзЈ·зҹҝйҮҮйҖүз”ҹдә§иғҪеҠӣгҖҒиҒҡз”ІйҶӣдә§иғҪ规模еқҮеұ…е…ЁеӣҪеүҚеҲ—пјҢзЈ·еӨҚиӮҘдә§иғҪ规模еұ…дәҡжҙІеүҚеҲ—гҖӮе…¬еҸёзӣ®еүҚж——дёӢжӢҘжңү40дҪҷ家еҲҶдәҺе…¬еҸёпјҢе‘ҳе·ҘжҖ»ж•°и¶…иҝҮ1дёҮдәәпјҢеңЁдә‘еҚ—гҖҒйҮҚеәҶгҖҒеҶ…и’ҷзӯү10дҪҷдёӘзңҒеёӮе»әжңүз”ҹдә§еҹәең°пјҢеңЁдёӯдёңгҖҒдёңеҚ—дәҡзӯүең°еҢәи®ҫз«ӢдәҶй”Җе”®е…¬еҸёпјҢй”Җе”®зҪ‘зӮ№еҲҶеёғдәҺдё–з•Ңеҗ„ең°гҖӮ | йҮ‘жӯЈеӨ§з”ҹжҖҒе·ҘзЁӢйӣҶеӣўиӮЎд»Ҫдё»иҗҘеӨҚеҗҲиӮҘгҖҒзј“жҺ§йҮҠиӮҘгҖҒзЎқеҹәиӮҘгҖҒж°ҙжә¶иӮҘгҖҒз”ҹзү©иӮҘгҖҒеңҹеЈӨи°ғзҗҶеүӮзӯүеңҹеЈӨжүҖйңҖе…Ёзі»еҲ—дә§е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®д»ҘеҸҠдёәз§ҚжӨҚжҲ·жҸҗдҫӣзӣёе…ізҡ„з§ҚжӨҚдёҡи§ЈеҶіж–№жЎҲжңҚеҠЎгҖӮе…¬еҸёеӨҚеҗҲиӮҘдә§й”ҖйҮҸиҝһз»ӯ9е№ҙеұ…еӣҪеҶ…йҰ–дҪҚ,жҳҜеӣҪ家еҲӣж–°еһӢдјҒдёҡгҖҒеӣҪ家йҮҚзӮ№й«ҳж–°жҠҖжңҜдјҒдёҡгҖҒеӣҪ家жҠҖжңҜеҲӣж–°зӨәиҢғдјҒдёҡгҖӮе…¬еҸёе…·жңүе№ҙдә§еҗ„зұ»ж–°еһӢиӮҘж–ҷ710дёҮеҗЁзҡ„з”ҹдә§иғҪеҠӣгҖӮйҮ‘жӯЈеӨ§йӣҶеӣўжҳҜеӣҪ家йҮҚзӮ№й«ҳж–°жҠҖжңҜдјҒдёҡе’ҢеӣҪ家еҲӣж–°еһӢдјҒдёҡгҖҒзј“жҺ§йҮҠиӮҘж–ҷиЎҢдёҡгҖҒеӣҪ家дёҺеӣҪйҷ…ж ҮеҮҶиө·иҚүеҚ•дҪҚпјҢе…ҲеҗҺеңЁеұұдёңдёҙжІӯгҖҒеұұдёңиҸҸжіҪгҖҒе®үеҫҪй•ҝдё°зӯүеӨҡең°е»әжңүз”ҹдә§еҹәең°пјҢ并еңЁзҫҺеӣҪгҖҒжҫіеӨ§еҲ©дәҡгҖҒеҚ°еәҰгҖҒиҘҝзҸӯзүҷгҖҒжҢӘеЁҒгҖҒд»ҘиүІеҲ—гҖҒеҫ·еӣҪгҖҒиҚ·е…°гҖҒи¶ҠеҚ—гҖҒж–°еҠ еқЎгҖҒйҰҷжёҜзӯүең°и®ҫжңүеҲҶж”Ҝжңәжһ„гҖӮ | ж–°жҙӢдё°еҶңдёҡ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎдёәзЈ·еӨҚиӮҘгҖҒж–°еһӢиӮҘж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢд»ҘеҸҠзҺ°д»ЈеҶңдёҡдә§дёҡи§ЈеҶіж–№жЎҲжҸҗдҫӣдёҡеҠЎгҖӮе…¬еҸёе§Ӣе»әдәҺ1982е№ҙпјҢжҖ»йғЁдҪҚдәҺж№–еҢ—иҚҶй—Ёе’ҢеҢ—дә¬пјҢдҫқжүҳжҜҚе…¬еҸёжҙӢдё°йӣҶеӣў5дәҝеҗЁзЈ·зҹҝиө„жәҗд»ҘеҸҠе…ЁеӣҪеҚҒеӨ§з”ҹдә§еҹәең°пјҢеҪўжҲҗдәҶе…·жңүе№ҙдә§еҗ„зұ»й«ҳжө“еәҰзЈ·еӨҚиӮҘйҖҫ830дёҮеҗЁзҡ„з”ҹдә§иғҪеҠӣе’Ң320дёҮеҗЁдҪҺе“ҒдҪҚзЈ·зҹҝжҙ—йҖүиғҪеҠӣгҖӮе…¬еҸёеңЁе…ЁеӣҪе»әжңү30дҪҷдёӘй”Җе”®еҲҶе…¬еҸёпјҢйҖҡиҝҮвҖңдёҖзә§д»ЈзҗҶзӣҙз®ЎгҖҒж·ұеәҰиҗҘй”ҖвҖқжЁЎејҸиҝӣиЎҢз»ҹдёҖй”Җе”®пјҢжӢҘжңүиҗҘй”Җе’ҢжңҚеҠЎдәәе‘ҳ1,000дҪҷеҗҚпјҢдёҖзә§з»Ҹй”Җе•Ҷ5,000дҪҷ家пјҢз»Ҳз«Ҝйӣ¶е”®е•Ҷ70,000дҪҷ家гҖӮеңЁеӨҡеұӮж¬Ўе“ҒзүҢдҪ“зі»е»әи®ҫдёӢпјҢзӣ®еүҚе·Із»ҸеҪўжҲҗвҖңжҙӢдё°вҖқвҖңжҫізү№е°”вҖқвҖңеҠӣиөӣиҜәвҖқвҖңд№җејҖжҖҖвҖқеӣӣеӨ§е“ҒзүҢиҒ”иўӮжҗҸеҮ»еёӮеңәзҡ„еӨҡе…ғж јеұҖгҖӮ |

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе®ҳзҪ‘пјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә‘еӨ©еҢ–дё»иҰҒд»ҺдәӢиӮҘж–ҷеҸҠеҸҠзҺ°д»ЈеҶңдёҡгҖҒзЈ·зҹҝйҮҮйҖүгҖҒзІҫз»ҶеҢ–е·ҘгҖҒе•Ҷиҙёзү©жөҒзӯүж–№йқўзҡ„дёҡеҠЎпјӣйҮ‘жӯЈеӨ§зҡ„дё»иҗҘдёҡеҠЎдёәеӨҚеҗҲиӮҘгҖҒзј“жҺ§йҮҠиӮҘгҖҒзЎқеҹәиӮҘзӯүеңҹеЈӨжүҖйңҖе…Ёзі»еҲ—дә§е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®д»ҘеҸҠдёәз§ҚжӨҚжҲ·жҸҗдҫӣзӣёе…ізҡ„з§ҚжӨҚдёҡи§ЈеҶіж–№жЎҲжңҚеҠЎпјӣж–°жҙӢдё°дё»иҗҘдёҡеҠЎдёәзЈ·еӨҚиӮҘгҖҒж–°еһӢиӮҘж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢд»ҘеҸҠзҺ°д»ЈеҶңдёҡдә§дёҡи§ЈеҶіж–№жЎҲ жҸҗдҫӣдёҡеҠЎгҖӮдёү家公еҸёеңЁеҢ–иӮҘдёҡеҠЎзҡ„з»ҸиҗҘжЁЎејҸеқҮйҮҮз”Ёз»Ҹй”Җе•Ҷ/д»ЈзҗҶе•Ҷй”Җе”®зҡ„жЁЎејҸпјҢи§ЈеҶідәҶз»Ҳз«Ҝе®ўжҲ·еҲҶеёғиҝҮе№ҝзҡ„й—®йўҳпјҢе®һзҺ°иҗҘй”ҖзҪ‘з»ңзҡ„е…ЁиҰҶзӣ–гҖӮ

е…¬еҸёеҢ–иӮҘдёҡеҠЎз»ҸиҗҘжЁЎејҸ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

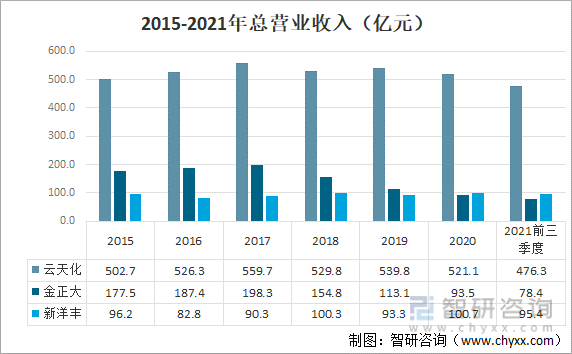

д»Һе…¬еҸёиҗҘдёҡ收е…ҘжқҘзңӢпјҢдә‘еӨ©еҢ–дјҒдёҡ规模еҸҠзӣҲеҲ©иғҪеҠӣйғҪиҝңи¶…йҮ‘жӯЈеӨ§е’Ңж–°жҙӢдё°гҖӮ2021е№ҙеүҚдёүеӯЈеәҰдә‘еӨ©еҢ–е®һзҺ°иҗҘдёҡ收е…Ҙ476.3дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ19.35%пјӣйҮ‘жӯЈеӨ§е®һзҺ°иҗҘдёҡ收е…Ҙ78.4дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.94%пјӣж–°жҙӢдё°е®һзҺ°иҗҘдёҡ收е…Ҙ95.4дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ15.73%гҖӮ

2015-2021е№ҙжҖ»иҗҘдёҡ收е…ҘпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

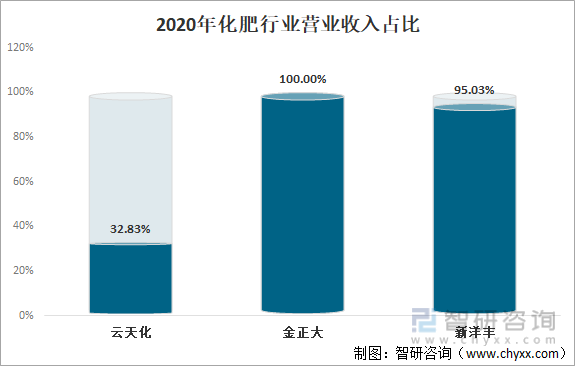

д»Һе…¬еҸёиҗҘдёҡ收е…Ҙжһ„жҲҗжқҘзңӢпјҢ2020е№ҙпјҢдә‘еӨ©еҢ–еҢ–иӮҘиЎҢдёҡ收е…Ҙд»…еҚ 32.83%пјҢе…¶иҗҘдёҡ收е…Ҙзҡ„дё»иҰҒжқҘжәҗдёәе•Ҷиҙёзү©жөҒпјҢеҚ жҜ”дёә57.10%пјҢдҪҶз”ұдәҺе•Ҷиҙёзү©жөҒжҜӣеҲ©зҺҮд»…дёә0.72%пјҢе…¬еҸёеҲ©ж¶Ұдё»иҰҒжқҘжәҗд»ҚжҳҜеҢ–иӮҘиЎҢдёҡпјӣ2020е№ҙйҮ‘жӯЈеӨ§зҡ„дё»иҗҘ收е…ҘеқҮжқҘиҮӘдәҺеҢ–иӮҘиЎҢдёҡпјҢеҚ жҜ”дёә100%пјӣж–°жҙӢдё°зҡ„дё»иҗҘ收е…Ҙз»қеӨ§йғЁеҲҶжқҘиҮӘдәҺеҢ–иӮҘпјҲзЈ·еӨҚиӮҘпјүиЎҢдёҡпјҢеҚ жҜ”иҫҫ95.03%пјҢе…¶дҪҷжқҘиҮӘдәҺиҙёжҳ“收е…Ҙзӯүе…¶д»–дёҡеҠЎгҖӮ

2020е№ҙеҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…ҘеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

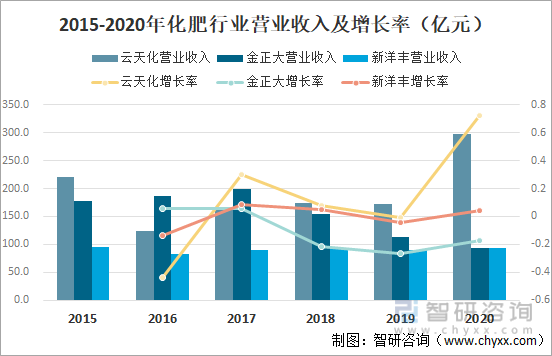

еҸ—еҢ–иӮҘиЎҢдёҡеёӮеңәеҢ–ж”№йқ©иҝӣзЁӢеҠ еҝ«жҺЁиҝӣе’ҢеҶңдёҡз§ҚжӨҚз»“жһ„еҠ йҖҹи°ғж•ҙзҡ„еҪұе“ҚпјҢ2016е№ҙдә‘еӨ©еҢ–е’Ңж–°жҙӢдё°еҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…ҘеҮәзҺ°еӨ§е№…еәҰдёӢйҷҚпјҢиЎҢдёҡиҝҗиЎҢйқўдёҙе·ЁеӨ§еҺӢеҠӣгҖӮ2020е№ҙдә‘еӨ©еҢ–еҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…Ҙдёә257.5дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ71.18%пјӣйҮ‘жӯЈеӨ§еҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…Ҙдёә93.5дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ17.28%пјҢе…¶еҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…Ҙиҝһз»ӯдёүе№ҙеӨ§е№…дёӢж»‘пјҢ2020е№ҙиҫғ2018е№ҙдёӢйҷҚ52.85%пјӣж–°жҙӢдё°еҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…Ҙдёә93.3дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ4.36%гҖӮ

2015-2020е№ҙеҢ–иӮҘиЎҢдёҡиҗҘдёҡ收е…ҘеҸҠеўһй•ҝзҺҮпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

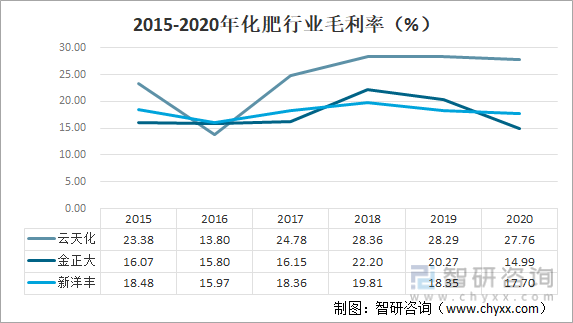

д»ҺеҢ–иӮҘиЎҢдёҡжҜӣеҲ©зҺҮжқҘзңӢпјҢ 2020е№ҙдә‘еӨ©еҢ–еҢ–иӮҘиЎҢдёҡжҜӣеҲ©зҺҮдёә27.76%пјҢйҮ‘жӯЈеӨ§дёә14.99%пјҢж–°жҙӢдё°дёә17.70%пјҢиҝ‘еҮ е№ҙдә‘еӨ©еҢ–еҢ–иӮҘиЎҢдёҡжҜӣеҲ©зҺҮжҳҺжҳҫй«ҳдәҺйҮ‘жӯЈеӨ§е’Ңж–°жҙӢдё°пјҢдә‘еӨ©еҢ–еңЁеҢ–иӮҘиЎҢдёҡзҡ„зӣҲеҲ©иғҪеҠӣиҫғдёәзӘҒеҮәгҖӮ

2015-2020е№ҙеҢ–иӮҘиЎҢдёҡжҜӣеҲ©зҺҮпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

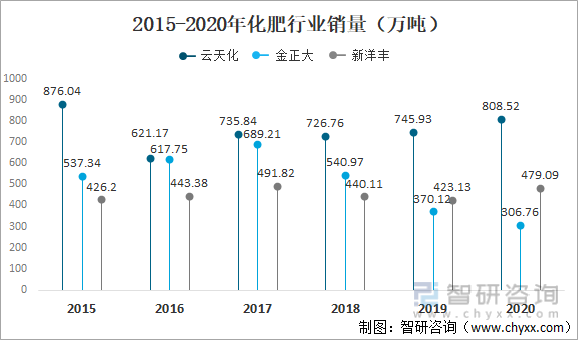

2020е№ҙдә‘еӨ©еҢ–еҢ–иӮҘиЎҢдёҡй”ҖйҮҸдёә808.52дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ8.40%пјӣйҮ‘жӯЈеӨ§еҢ–иӮҘиЎҢдёҡй”ҖйҮҸе·Іиҝһз»ӯеӣӣе№ҙдёӢж»‘пјҢд»Һ2017е№ҙзҡ„689.21дёҮеҗЁйҷҚиҮі2020е№ҙзҡ„306.76дёҮеҗЁпјҢ2020е№ҙеҗҢжҜ”дёӢйҷҚ17.12%пјӣж–°жҙӢдё°еҢ–иӮҘиЎҢдёҡй”ҖйҮҸдёә479.09дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ13.23%пјҢдә‘еӨ©еҢ–еңЁеҢ–иӮҘиЎҢдёҡзҡ„еёӮеңәеҚ жңүзҺҮжҳҺжҳҫеӨ§дәҺйҮ‘жӯЈеӨ§е’Ңж–°жҙӢдё°гҖӮ

2015-2020е№ҙеҢ–иӮҘиЎҢдёҡй”ҖйҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

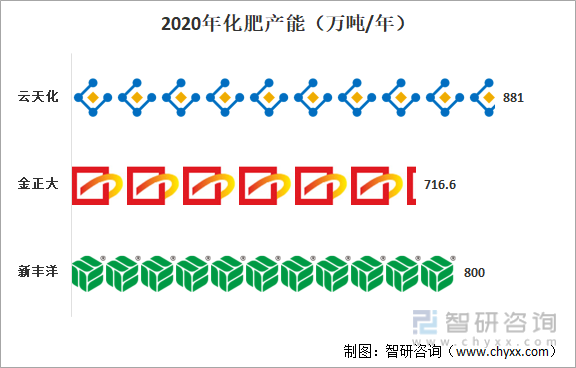

2020е№ҙпјҢдә‘еӨ©еҢ–еҢ–иӮҘжҖ»дә§иғҪзәҰ 881 дёҮеҗЁ/е№ҙпјҢе…¶дёӯеҹәзЎҖзЈ·иӮҘжҖ»дә§иғҪзәҰ 555 дёҮеҗЁ/е№ҙпјҢеӨҚеҗҲпјҲж··пјүиӮҘжҖ»дә§иғҪ 126 дёҮеҗЁ/е№ҙпјҢж°®иӮҘдә§иғҪ 200 дёҮеҗЁ/е№ҙпјӣйҮ‘жӯЈеӨ§еҢ–иӮҘдә§иғҪдёә716.6дёҮеҗЁ/е№ҙпјҢе…¶дёӯеӨҚеҗҲиӮҘдә§иғҪдёә657.6дёҮеҗЁ/е№ҙпјҢзЈ·иӮҘдә§иғҪдёә59дёҮеҗЁ/е№ҙпјӣж–°жҙӢдё°еҢ–иӮҘдә§иғҪдёә800дёҮеҗЁ/е№ҙпјҢе…¶дёӯеӨҚеҗҲиӮҘдә§иғҪдёә620дёҮеҗЁ/е№ҙпјҢзЈ·иӮҘпјҲзЈ·й…ёдёҖй“өпјүдә§иғҪдёә180дёҮеҗЁ/е№ҙгҖӮ

2020е№ҙеҢ–иӮҘдә§иғҪпјҲдёҮеҗЁ/е№ҙпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

з»јеҗҲд»ҘдёҠеҲҶжһҗпјҢдә‘еӨ©еҢ–еңЁе…¬еҸёж•ҙдҪ“з»ҸиҗҘжғ…еҶөгҖҒеҢ–иӮҘдә§е“Ғзҡ„зӣҲеҲ©жғ…еҶөе’Ңдә§й”Җжғ…еҶөзӯүж–№йқўиЎЁзҺ°дә®зңјпјҢжҳҜжҲ‘еӣҪеҢ–иӮҘиЎҢдёҡжһҒдёәйҮҚиҰҒзҡ„йҫҷеӨҙдјҒдёҡпјҢиҖҢйҮ‘жӯЈеӨ§иҝ‘е№ҙжқҘдёҡз»©жҢҒз»ӯдёӢж»‘пјҢеҢ–иӮҘдә§е“Ғй”ҖйҮҸжҢҒз»ӯиө°дҪҺгҖӮ

дә‘еӨ©еҢ–vsйҮ‘жӯЈеӨ§vsж–°жҙӢдё°

| - | дә‘еӨ©еҢ– | йҮ‘жӯЈеӨ§ | ж–°жҙӢдё° |

| ж•ҙдҪ“з»ҸиҗҘжғ…еҶө | вҳ…вҳ…вҳ…вҳ… | вҳ…вҳ… | вҳ…вҳ…вҳ… |

| еҢ–иӮҘдә§е“Ғз»ҸиҗҘжғ…еҶө | вҳ…вҳ…вҳ…вҳ… | вҳ…вҳ… | вҳ…вҳ…вҳ… |

| еҢ–иӮҘдә§е“Ғдә§й”Җжғ…еҶө | вҳ…вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ… |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеҢ–иӮҘиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғз ”еҸҠжңӘжқҘеүҚжҷҜеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеҢ–иӮҘиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеҢ–иӮҘиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« пјҢеҢ…еҗ«дёӯеӣҪеҢ–иӮҘиЎҢдёҡз”ҹдә§дјҒдёҡз»ҸиҗҘеҲҶжһҗпјҢ2024-2030е№ҙеҢ–иӮҘиЎҢдёҡеүҚжҷҜеҸҠи¶ӢеҠҝйў„жөӢпјҢ2024-2030е№ҙеҢ–иӮҘиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©йҳІиҢғde'n

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ