本文核心关键词:充电桩新增量、充电桩保有量、充电桩企业布局、充电桩投资规模、充电桩产业链、充电桩政策规划、充电桩前景趋势

一、充电桩行业定义及分类

充电桩是向新能源汽车(包括纯电和插混)补充电能的装置,功能类似于加油站里面的加油机,可安装于公路、办公楼、商场、公共停车场和住宅小区停车场等场所,根据不同的电压等级为各种类型的新能源汽车充电。

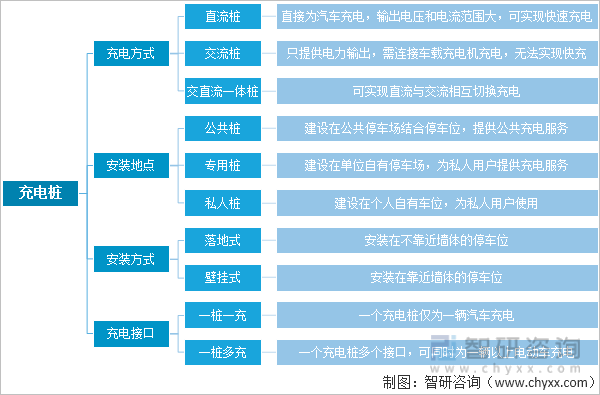

按照不同的标准,充电桩可作不同的分类,常见的分类标准有如下四种:分别是按充电方式、安装地点、安装方式和充电接口来分类,其中用得最多的是按照充电方式及安装地点来进行分类。

充电桩的分类

资料来源:智研咨询整理

结合来看,公用充电桩一般采用直流充电桩,充电功率大,充电时间短;专用桩及私人桩一般采用交流充电桩,技术成熟,安装成本低。交流桩即“慢充桩”,通过车载充电机实现电动车充电,充电功率一般为7kw,其特点是小电流充电、安装灵活、成本较低,充满电一般在6-8个小时,主要用于家用私人充电桩。直流桩多用于快充场合,俗称“快充桩”,采用三相四线制供电,充电功率在60kw以上,输出电压调整范围广,充电80%仅需30分钟左右,是电动出租车、电动公交车等对充电时间要求较高的营运车辆的首选,同时在家用电动车市场也越来越受到用户欢迎。

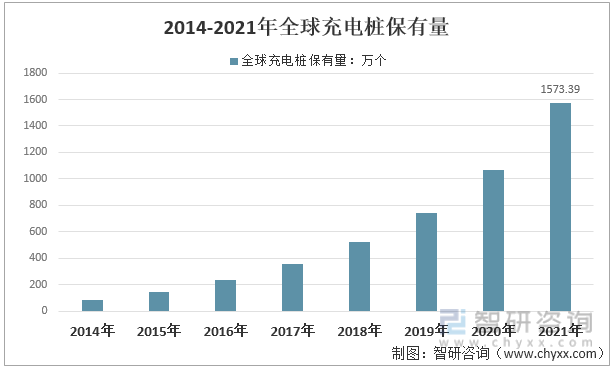

二、全球充电桩行业保有量

全球电动汽车的普及度提升带动着电动汽车充电桩的需求增加。数据显示,2014年全球充电桩保有量为85.69万个,2021增至1573.39万个。

2014-2021年全球充电桩保有量走势图

资料来源:IEA、智研咨询整理

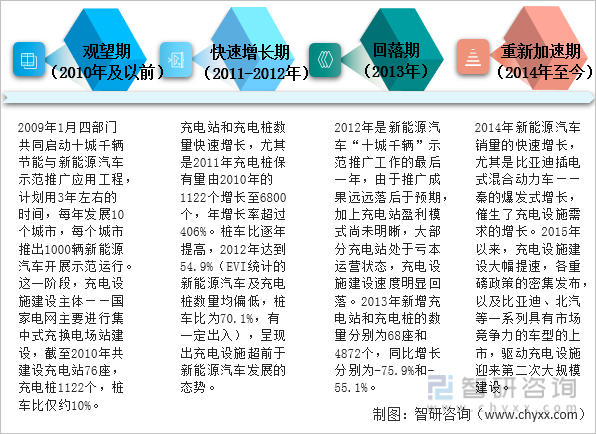

三、中国充电桩行业发展历程和阶段

中国充电桩产业发展较早,但真正发展起来是在十三五前后。“十三五”期间,我国基础设施体系实现了“从无到有”的重要突破,形成了涵盖专用充换电站、城际和城市公共充换电网络、单位和个人充电设施组成的充电基础设施体系,实现了“有效支撑500万辆新能源汽车推广使用需求”这一总体目标。

中国充电桩行业发展历程

资料来源:智研咨询整理

本文内容摘自智研咨询发布的《2022-2028年中国充电桩行业市场竞争态势及发展趋向分析报告》

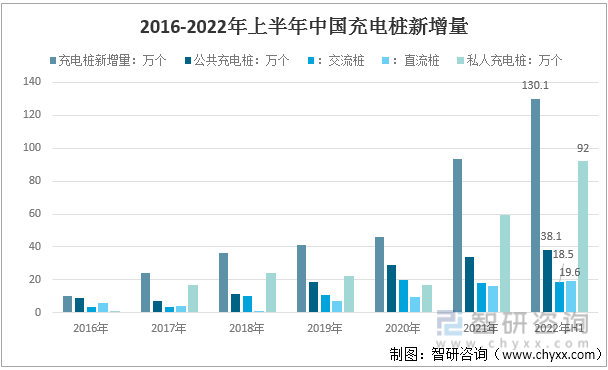

四、中国充电桩行业安装量

2022年1-6月,中国充电基础设施(充电桩)增量为130.1万台,其中公共充电桩增量同比上涨228.4%,随车配建私人充电桩增量持续上升,同比上升511.3%。2022年1-6月,公共交流桩增加18.5万台、公共直流桩增加19.6万台,公用桩增加30.7万台、专用桩增加7.4万台。公共充电桩增量已经超过去年全年增量,达到2021年全年增量的112%。2022年1-6月,私人充电桩增加92万台。私人充电桩增量已经超过2021年全年增量,达到2021年全年增量的154%。

2016-2022年上半年中国充电桩新增量统计

资料来源:中国电动充电基础设施促进联盟、智研咨询整理

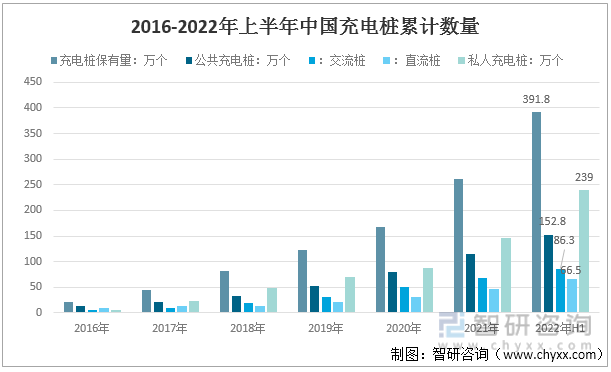

截止2022年6月,全国充电基础设施累计数量为391.8万台,同比增加101.2%。从2021年7月到2022年6月,月均新增公共类充电桩约5.0万台。

2016-2022年上半年中国充电桩累计数量

资料来源:中国充电联盟、智研咨询整理

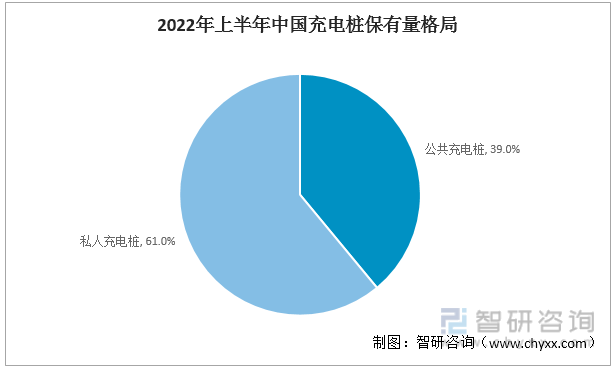

交流桩保有量大于直流桩,但新增充电桩建设来看直流桩占据主导。从应用范畴来看交流桩因为其度电成本较低大多作为家庭私人桩,从目前保有量来看其占比达到56%左右。但值得注意的是直流桩尽管其单桩制造、建设和运营成本都要远高于交流桩,但是考虑到其功率高、充电速度快等特点,其越来越受到市场的主流欢迎;尤其是针对充电站来说直流桩占据较大比重。

2022年上半年中国充电桩保有量格局

资料来源:中国充电联盟、智研咨询整理

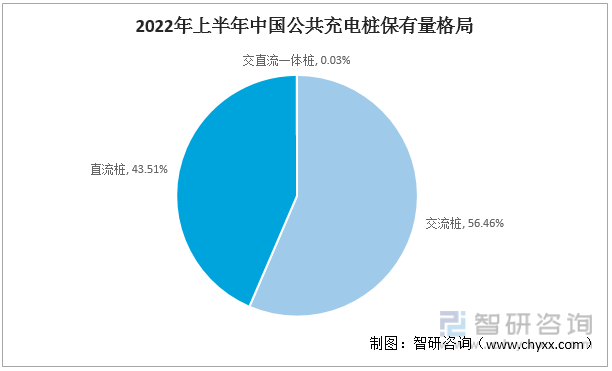

截至2022年6月,联盟内成员单位总计上报公共充电桩152.8万台,其中直流充电桩66.5万台、交流充电桩86.3万台、交直流一体充电桩472台。

2022年上半年中国公共充电桩保有量格局

资料来源:中国充电联盟、智研咨询整理

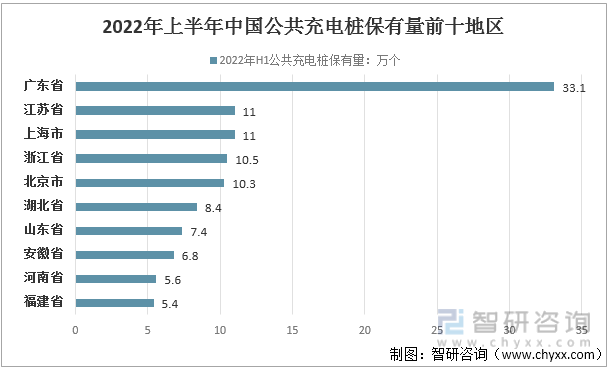

新能源汽车公共桩主要集中在沿海地区。充电桩数量由新能源汽车的供需决定,其地域分布同样与新能源汽车保有量分布相一致。北京、上海、江苏和广东等发达地区由于限牌、限购以及地方新能源汽车推广政策利好等因素,新能源汽车的保有量较大,其相应配套充电桩数量也位居全国前列。广东、上海、江苏、浙江、北京、湖北、山东、安徽、河南、福建TOP10地区建设的公共充电桩占比达71.7%。

2022年上半年中国公共充电桩保有量前十地区

资料来源:中国充电联盟、智研咨询整理

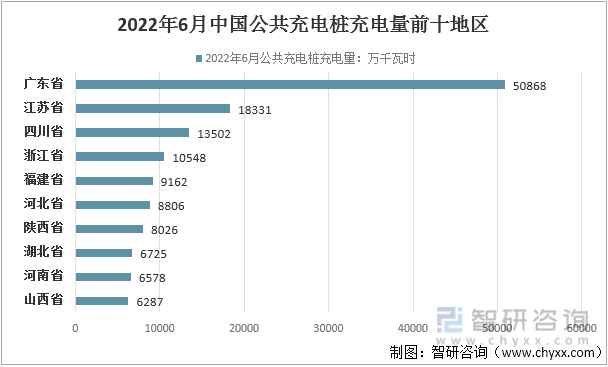

2022年6月全国公共充电桩充电量主要集中在广东、江苏、四川、浙江、福建、河北、陕西、湖北、河南、山西等省份,电量流向以公交车和乘用车为主,环卫物流车、出租车等其他类型车辆占比较小。2022年6月全国充电总电量约19.3亿度,较上月增加3.7亿度,同比增长109.3%,环比增加23.8%。

2022年6月中国公共充电桩充电量前十地区

资料来源:中国充电联盟、智研咨询整理

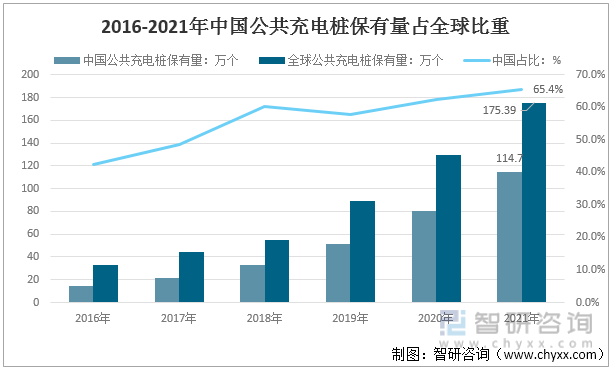

五、中国充电桩行业在世界的地位

“十三五”期间,我国充电基础设施实现了跨越式发展,产业生态稳步形成,建成了全球数量最多的充电基础设施体系。根据IEA的数据显示,2016-2021年,全球电动汽车公共充电桩建设规模持续上升,由2016年的33.18万台增长至2021年的175.39万台。2016-2021年,我国公共充电桩的建设规模占全球建设规模的比例亦持续上升,由2016年占比42.5%逐年上升至2021年占比65.4%。

2016-2021年中国公共充电桩保有量占全球比重走势图

资料来源:IEA、中国充电联盟、智研咨询整理

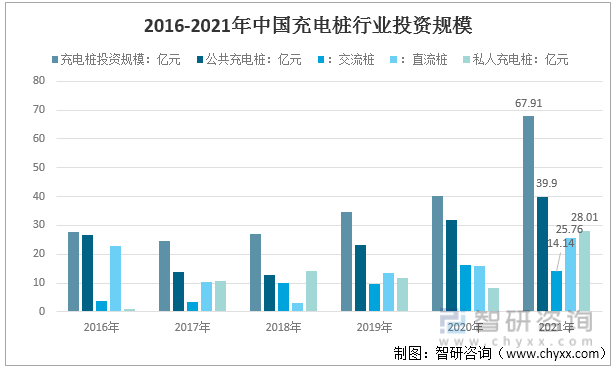

六、中国充电桩行业投资规模

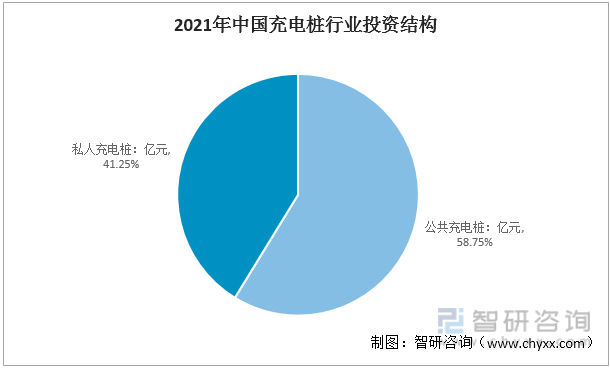

充电桩行业投资分为公共充电桩和私人充电桩两大类,因私人购车比重提高,私人充电桩建设投资占比提高。2020年受“新基建”政策推动,充电站与公共充电桩新增数量大幅增长,行业投资规模显著回升,2021年我国充电桩投资规模达到了67.91亿元,其中公共充电桩投资规模大幅增长至39.90亿元,私人桩规模增长至28.01亿元。

2016-2021年中国充电桩行业投资规模

资料来源:智研咨询整理

2021年中国充电桩行业投资结构

资料来源:智研咨询整理

七、中国充电桩行业上下游产业链

1、充电桩产业链概述

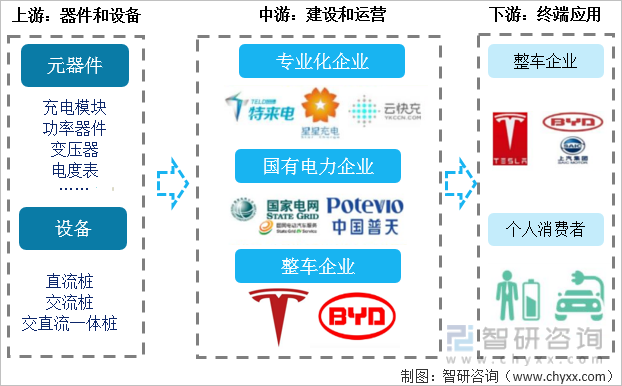

新能源汽车充电桩产业链的上游为建设及运营充电桩所需要的元器件和设备生产商,中游为充电运营商,下游为各类电动汽车用户。其中设备生产商和充电运营商是充电桩产业链中最主要的环节。

充电桩行业上下游产业链

资料来源:智研咨询整理

2、上游充电设备行业竞争较充分

上游设备元器件主要包括充电设备(充电桩、滤波装置及监控设备、充电插头/座、电缆、通信模块等)、配电设备(变压器、高低压保护设备、低压开关配电设备)以及管理设备三类。充电设备即充电桩硬件设备的成本是充电桩的主要成本,占比90%以上。其中充电模块是充电桩的核心设备,其主要功能是将电网中的交流电转化成可以为电池充电的直流电,约占充电系统成本的40%左右。其中,IGBT功率器件是充电模块的关键组成部分,是在充电过程中起着电力转换与传输作用的核心器件,目前国内如士兰微、斯达半导、时代电气等都在积极布局IGBT,以实现国产替代。

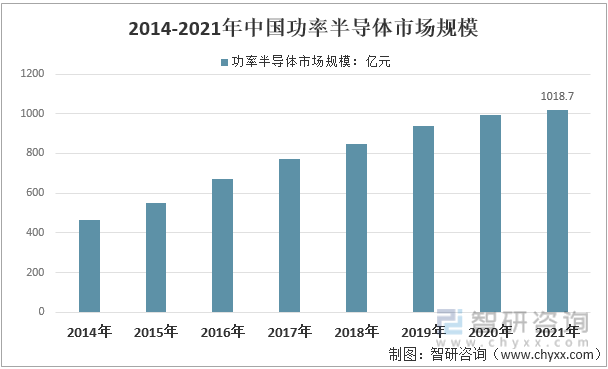

2020年以来,国内功率半导体增速略有降低,但总体稳定增长,2021年我国功率半导体市场规模达1018.7亿元。

2014-2021年中国功率半导体市场规模走势

资料来源:智研咨询整理

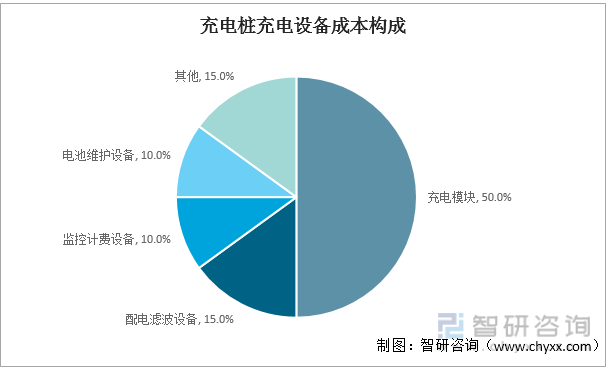

充电设备即充电桩硬件设备的成本是充电桩的主要成本,占比90%以上。其中充电模块是充电桩的核心设备和主要成本来源,占新能源汽车充电桩硬件成本的45%-55%。充电模块的主要功能为将交流电网中的交流电转换为可以为电池充电的直流电。其中,IGBT功率开关是充电模块的关键组成部分,是在充电过程中起着电力转换与传输作用的核心器件,占据充电模块成本的20%以上,目前对IGBT的进口依赖度较高。

充电桩充电设备成本构成

资料来源:智研咨询整理

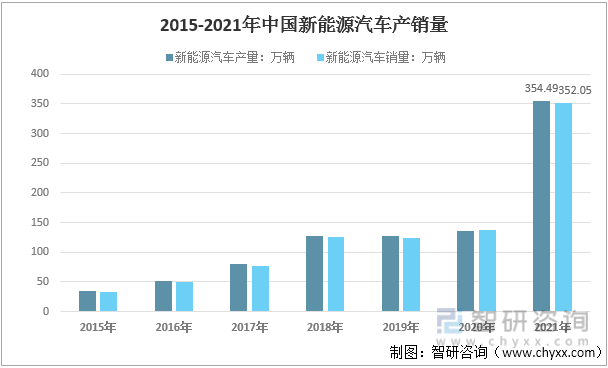

3、新能源汽车的蓬勃发展催生了充电桩需求

传统燃油汽车的能量补给主要通过在加油站加油来进行,而新能源汽车的能量补给主要通充电桩来完成。在新能源汽车开始推广的早期,部分整车企业在售车时会随车配送一台充电桩用于给电动车充电,也有少部分车主利用家用电力来给新能源汽车充电。随着新能源汽车保有量的不断提升,整个市场上涌现出了专业的第三方充电桩运营企业通过建设充电场站为汽车提供充电服务,从而进一步拉动了充电桩的需求。

2015-2021年中国新能源汽车产销量

资料来源:汽车工业协会、智研咨询整理

八、中国充电桩行业企业竞争格局

国企、民营并驾齐驱,深耕公共桩运营市场。国资企业是公共桩营运市场的先行者,典型代表是国家电网,依托电网广泛分布的基础设施,完成充电服务网络的建设。民营运营商包括专业电气厂商或其子公司和整车厂两类,前者典型代表是特锐德的子公司特来电,目前是国内最大的公共桩服务提供商;后者典型代表是比亚迪,依托自身庞大的新能源汽车业务线,开展充电桩服务。

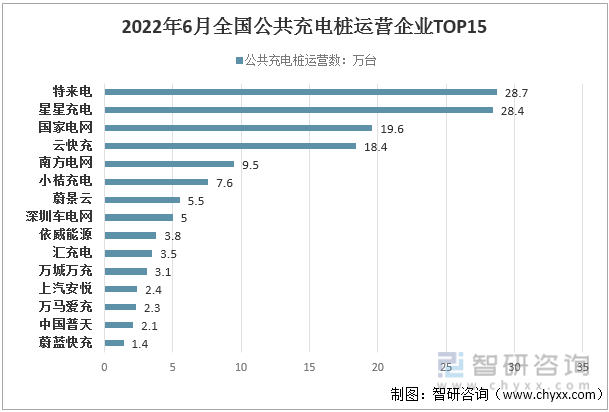

截止到2022年6月,全国充电运营企业所运营公共充电桩数量TOP15,分别为:特来电运营28.7万台、星星充电运营28.4万台、国家电网运营19.6万台、云快充运营18.4万台、南方电网运营9.5万台、小桔充电运营7.6万台、蔚景云运营5.5万台、深圳车电网运营5.0万台、依威能源运营3.8万台、汇充电运营3.5万台、万城万充运营3.1万台、上汽安悦运营2.4万台、万马爱充运营2.3万台、中国普天运营2.1万台、蔚蓝快充运营1.4万台。这15家运营商占总量的92.5%,其余的运营商占总量的7.5%。

2022年6月全国公共充电桩运营企业TOP15

资料来源:中国充电联盟、智研咨询整理

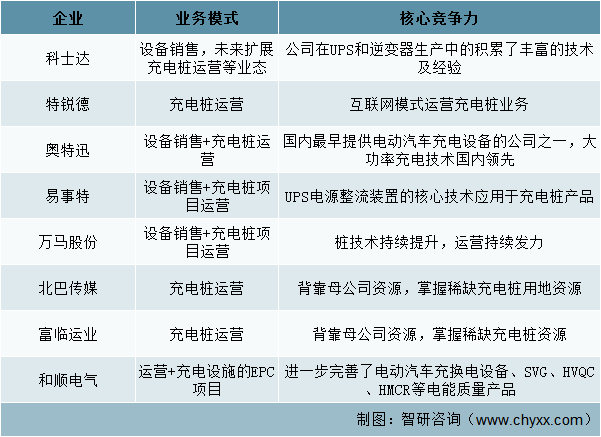

目前,我国充电桩行业集中度较高,头部企业优势显著。主要充电桩企业的核心竞争力对比如下:

主要充电桩企业的核心竞争力对比

资料来源:智研咨询整理

公共桩成为充电桩运营商的聚焦点。私人桩作为个人自有的充电桩,一般不对外开放;其主要建于车主的住宅小区,充电桩企业只能参与到设备销售和维护两个环节。公共桩则主要建造于公共停车位,为社会车辆提供公共充电服务,通过基础电费和充电服务费的模式实现盈利。此外专用桩主要服务对象为电动公交、物流等运营车辆,其行驶线路和里程固定,投建大规模集中充电站即可满足需求,因此其也是充电桩运营商关注的重点。

运营服务是公共桩产业链核心环节。就充电桩设备制造端而言,充电桩主要由桩体、电气模块、计量模块组成,整体技术门槛相对较低,市场竞争激烈,制造厂商利润率不断下降。而对于公共桩运营服务而言,从选址拿地、施工建设到运营维护管理需要综合考虑资金、技术实力等各方面因素;目前很多充电桩制造企业也进行产业线下沉进入到充电运营服务领域,一方面可以带动公司本身充电桩的销售,另一方面则可以享受后续充电运营服务大市场的红利。

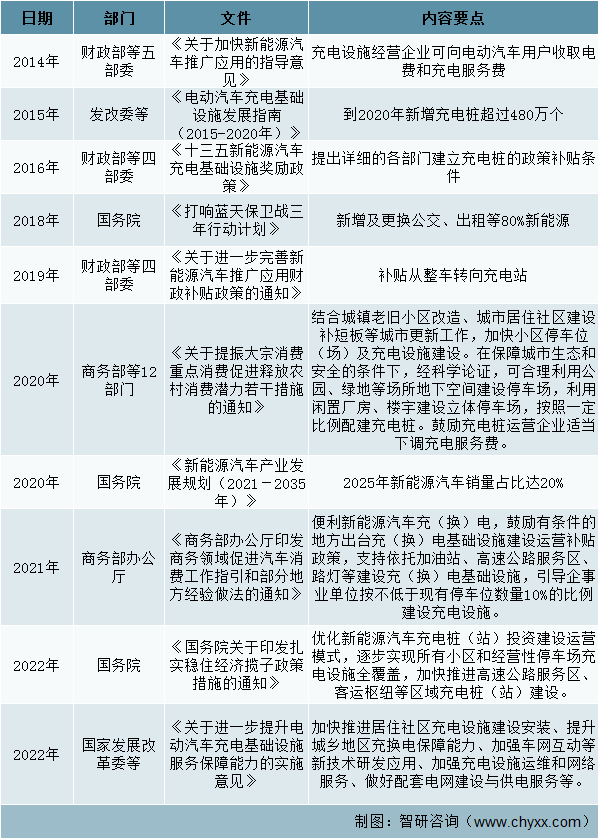

九、中国充电桩行业政策规划

近年来,我国各部委积极出台相关政策促进充电桩在各领域的建设,促进充电桩行业的发展。政策的支持与引导能够很大程度上提高充电桩的建设进程和运营效率。

2021年12月中央经济工作会议和2022年2月中共中央政治局会议,均定调2022年“稳增长”,坚持稳字当头、稳中求进,增强经济发展动力。在经济短期增长压力加大的背景下,国家对稳增长的诉求突出。2022年全国两会召开在即,稳增长基调预计仍将成为全国两会传递的重要信号,此前发改委亦提出适度超前开展基础设施投资。2022年促进基建投资的政策有望持续推进。新能源汽车充电桩、换电站的投资建设属于新基建系列,将是2022年基建促增长的重点领域之一。

回顾过去两年政府工作报告,2020年充电桩作为新能源汽车推广配套设施,首次被写进政府工作报告,纳入“新基建”,成为七大产业之一。2021年政府工作报告,继续提出增加充电桩、换电站等设施。加快提升充换电等新能源汽车配套基础设施服务保障能力,更好地支撑新能源汽车产业发展,将再次成为2022年全国两会市场关注的热点之一。

充电桩行业相关政策规划

资料来源:智研咨询整理

十、中国充电桩行业发展前景趋势

目前,全球主要经济体均已提出明确的“碳中和”目标,具体如下表所示,这一轮全球性的“碳中和”浪潮,有望加速推动全球车辆电动化进程。

全球主要经济体“碳中和”承诺

资料来源:智研咨询整理

2020年,我国政府正式发布《新能源汽车产业发展规划(2021-2035)》,明确了“十四五”与中长期我国新能源汽车产业发展愿景,提出到2025年实现新能源汽车新车销售量达到汽车新车销售总量的20%左右,到2035年实现纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化的目标。为有效保障国家新能源汽车产业规划目标落地,必须突破当前充电基础设施制约因素,积极推动关键技术与模式创新,在“十四五”期间实现充电基础设施的突破升级,为中长期车辆全面电动化和低碳化转型打下坚实基础。

根据趋势研判以及情景分析的结果,未来我国充电基础设施发展将呈现出显著的阶段性特点。通过分析提出不同阶段的总体目标,并针对乘用车规模化保障能力、商用车规模化保障能力、低碳化保障能力三个重点领域提出分阶段目标,形成我国充电基础设施中长期总体路线图的建议方案。

——2021-2025“突破升级”阶段:充电制约得到有效突破,实现充(换)电体验升级,支撑新能源汽车渗透率超过20%;智能有序充电降低新能源汽车排放和提升电网接入能力方面初见成效,V2G商业化准备初步就绪。

——2026-2030“提升推广”阶段:巩固3C及以上大功率快充、停-充复合型设施等新技术和新模式在重点区域推广成果,进一步优化提升和加大全国推广力度,支撑新能源汽车渗透率达到58%左右;车网互动进入以V2G规模商用为特征的新阶段,电网对新能源消纳能力实现数倍增长。

——2031-2035“加速普及”阶段:加快大功率快充、停-充复合型设施以及智能有序充电和V2G等新技术和新模式在全国范围普及,开始成为实现我国“碳中和”的重要支撑力量。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国充电桩行业市场竞争态势及发展趋向分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国充电桩行业市场竞争态势及发展趋向分析报告

《2024-2030年中国充电桩行业市场竞争态势及发展趋向分析报告》共十一章,包含充电桩2024-2030年投资方向与风险分析,2024-2030年充电桩投资机会与建议,充电桩行业研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

充电桩行业周刊:积极开展推广活动,助力农村充电设施高质量发展

充电桩行业周刊:上海充换电展的举行,为充电桩发展起到推动作用

充电桩行业周刊:政策积极推动充电桩发展,项目招中标数量不断增加

充电桩行业周刊:加速推进充电桩建设,为绿色出行赋能蓄力