дёҖгҖҒдёӯеӣҪе°ҝзҙ дә§йҮҸж•ҙдҪ“жғ…еҶө

е°ҝзҙ пјҢеҸҲз§°зўій…°иғәпјҢе…¶еҢ–еӯҰејҸжҳҜCH4N2OпјҢжҳҜз”ұзўігҖҒж°®гҖҒж°§гҖҒж°ўз»„жҲҗзҡ„жңүжңәеҢ–еҗҲзү©пјҢжҳҜдёҖз§ҚзҷҪиүІжҷ¶дҪ“пјҢжҳҜеҠЁзү©иӣӢзҷҪиҙЁд»Ји°ўеҗҺзҡ„дә§зү©гҖӮе°ҝзҙ дҪңдёәдёҖз§ҚдёӯжҖ§иӮҘж–ҷпјҢйҖӮз”ЁдәҺеҗ„з§ҚеңҹеЈӨе’ҢжӨҚзү©пјҢе…·жңүжҳ“дҝқеӯҳгҖҒдҪҝз”Ёж–№дҫҝзӯүзү№зӮ№пјҢеҜ№еңҹеЈӨзҡ„з ҙеқҸдҪңз”Ёе°ҸпјҢжҳҜзӣ®еүҚдҪҝз”ЁйҮҸиҫғеӨ§зҡ„дёҖз§ҚеҢ–еӯҰж°®иӮҘпјҢе…¶дё»иҰҒеә”з”ЁеңЁеҢ»еӯҰгҖҒеҶңдёҡзӯүж–№йқўпјҢеҸҜд»Ҙз”ЁжқҘи°ғиҠӮиҠұйҮҸгҖҒз–ҸиҠұ蔬жһңгҖҒйҳІжІ»иҷ«е®іпјҢд»ҘеҸҠеҸҜд»ҘеңЁйҮ‘еұһй…ёжҙ—дёӯдҪңдёәзј“иҡҖеүӮзӯүгҖӮ

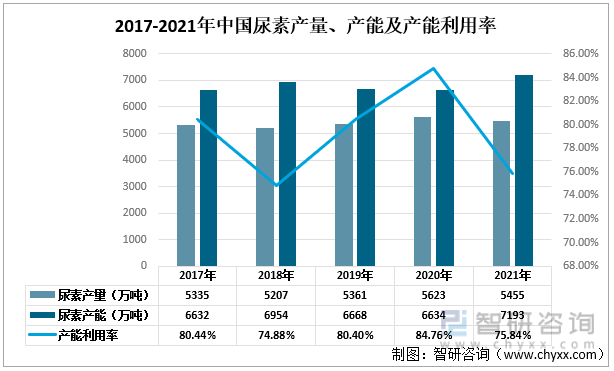

дёӯеӣҪжҳҜе°ҝзҙ з”ҹдә§еӨ§еӣҪпјҢе…¶е°ҝзҙ иЎҢдёҡеҸ‘еұ•ејҖе§ӢдәҺдёҠдё–зәӘдёғеҚҒе№ҙд»ЈпјҢзӣ®еүҚдёӯеӣҪзҡ„е°ҝзҙ з”ҹдә§жҠҖжңҜгҖҒз”ҹдә§иЈ…зҪ®е·ІеӨ„дәҺдё–з•ҢеүҚеҲ—гҖӮж №жҚ®ж•°жҚ®жҳҫзӨәеҸҜзҹҘпјҢ2017-2021е№ҙдёӯеӣҪе°ҝзҙ зҡ„дә§иғҪеҲ©з”ЁзҺҮжңүжүҖжіўеҠЁгҖӮ2020е№ҙдёӯеӣҪзҡ„е°ҝзҙ дә§йҮҸдёә5623дёҮеҗЁпјҢе…¶дә§иғҪдёә6634дёҮеҗЁпјҢе…¶дә§иғҪеҲ©з”ЁзҺҮдёә84.76%пјӣ2021е№ҙдёӯеӣҪзҡ„е°ҝзҙ дә§йҮҸдёә5455дёҮеҗЁпјҢдә§иғҪдёә7193дёҮеҗЁпјҢдә§иғҪеҲ©з”ЁзҺҮдёә75.84%гҖӮ2020-2021е№ҙдёӯеӣҪзҡ„е°ҝзҙ дә§йҮҸдёӢйҷҚпјҢдә§иғҪдёҠеҚҮпјҢиҜҙжҳҺдёӯеӣҪзҡ„е°ҝзҙ иЎҢдёҡдә§иғҪиҝҮеү©гҖӮ

2017-2021е№ҙдёӯеӣҪе°ҝзҙ дә§йҮҸгҖҒдә§иғҪеҸҠдә§иғҪеҲ©з”ЁзҺҮ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪж°®иӮҘе·ҘдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪе°ҝзҙ иЎҢдёҡеёӮеңәдё“йЎ№и°ғз ”еҸҠжҠ•иө„и¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢ

дәҢгҖҒе°ҝзҙ иЎҢдёҡдёҠеёӮдјҒдёҡеҜ№жҜ”еҲҶжһҗ

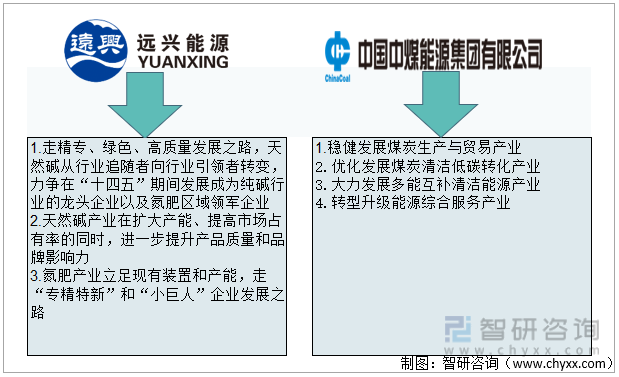

зӣ®еүҚжҲ‘еӣҪзҡ„е°ҝзҙ дјҒдёҡжңү2.2дёҮ家пјҢе°ҝзҙ е№ҙдә§иғҪиҫҫеҲ°100дёҮеҗЁзҡ„з”ҹдә§дјҒдёҡеҸӘжңү23家пјҢеӨ§йғЁеҲҶзҡ„е°ҝзҙ дјҒдёҡжҳҜе°Ҹ规模зҡ„пјҢе°ҝзҙ иЎҢдёҡзҡ„дёҠеёӮе…¬еҸёжңүиҝңе…ҙиғҪжәҗгҖҒдёӯз…ӨиғҪжәҗзӯүгҖӮиҝңе…ҙиғҪжәҗжҲҗз«ӢдәҺ1997е№ҙпјҢе…¬еҸёзӣ®еүҚдё»иҰҒжҳҜд»ҺдәӢеӨ©з„¶зўұжі•еҲ¶зәҜзўұе’Ңе°ҸиӢҸжү“гҖҒз…ӨзӮӯгҖҒз…ӨеҲ¶е°ҝзҙ гҖҒеӨ©з„¶ж°”еҲ¶з”ІйҶҮзӯүдә§е“Ғзҡ„з”ҹдә§е’Ңй”Җе”®пјӣдёӯз…ӨиғҪжәҗжҲҗз«ӢдәҺ2006е№ҙпјҢе…¬еҸёдёҡеҠЎеҲҶйғЁдё»иҰҒжңүз…ӨзӮӯгҖҒз…ӨеҢ–е·ҘгҖҒз…ӨзҹҝиЈ…еӨҮгҖҒйҮ‘иһҚеҸҠеҢ…жӢ¬зҒ«еҠӣеҸ‘з”өгҖҒй“қеҠ е·ҘгҖҒи®ҫеӨҮеҸҠй…Қ件иҝӣеҸЈгҖҒжӢӣжҠ•ж ҮжңҚеҠЎе’Ңй“Ғи·Ҝиҝҗиҫ“зӯүеңЁеҶ…зҡ„е…¶д»–дёҡеҠЎеҲҶйғЁпјҢж¶үеҸҠзҡ„дё»иҰҒиЎҢдёҡжңүз…ӨзӮӯгҖҒз…ӨеҢ–е·ҘгҖҒз…ӨзҹҝиЈ…еӨҮеҲ¶йҖ зӯүгҖӮ

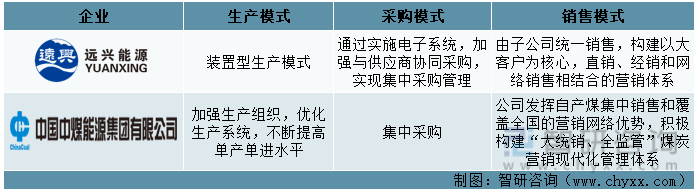

иҝңе…ҙиғҪжәҗVSдёӯз…ӨиғҪжәҗеҹәжң¬жғ…еҶөеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒжҹҘжҹҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺдјҒдёҡз»ҸиҗҘжЁЎејҸж–№йқўеҸҜзҹҘпјҢиҝңе…ҙиғҪжәҗзҡ„з”ҹдә§жЁЎејҸдё»иҰҒжҳҜиЈ…зҪ®еһӢз”ҹдә§жЁЎејҸпјҢйҮҮиҙӯжЁЎејҸжҳҜйҖҡиҝҮе®һж–Ҫз”өеӯҗзі»з»ҹпјҢе®һзҺ°йӣҶдёӯйҮҮиҙӯз®ЎзҗҶпјҢй”Җе”®жЁЎејҸжҳҜйҮҮз”Ёзӣҙй”ҖгҖҒз»Ҹй”Җе’ҢзҪ‘з»ңй”Җе”®зӣёз»“еҗҲзҡ„иҗҘй”ҖдҪ“зі»пјӣдёӯз…ӨиғҪжәҗдё»иҰҒжҳҜдјҳеҢ–з”ҹдә§зі»з»ҹпјҢиҝӣиЎҢйӣҶдёӯйҮҮиҙӯпјҢз§ҜжһҒжһ„е»әвҖңеӨ§з»ҹй”ҖгҖҒе…Ёзӣ‘з®ЎвҖқзҡ„з…ӨзӮӯиҗҘй”ҖзҺ°д»ЈеҢ–з®ЎзҗҶдҪ“зі»гҖӮ

иҝңе…ҙиғҪжәҗVSдёӯз…ӨиғҪжәҗз»ҸиҗҘжЁЎејҸеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

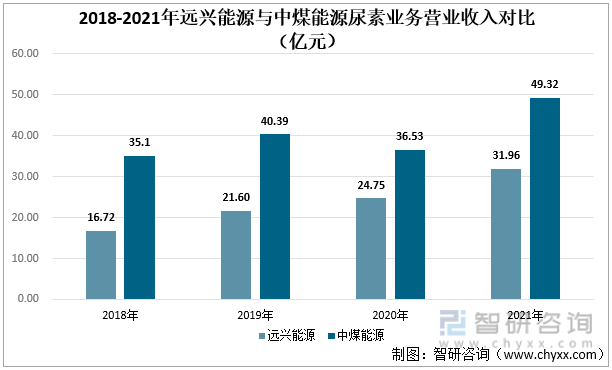

д»ҺдјҒдёҡзҡ„е°ҝзҙ иҗҘдёҡ收е…Ҙж–№йқўжқҘзңӢпјҢ2018-2021е№ҙдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ иҗҘдёҡ收е…ҘеӨ§дәҺиҝңе…ҙиғҪжәҗе°ҝзҙ зҡ„иҗҘдёҡ收е…ҘпјҢиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ иҗҘдёҡ收е…ҘеңЁйҖҗе№ҙйҖ’еўһгҖӮ2020е№ҙиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ иҗҘдёҡ收е…Ҙдёә24.75дәҝе…ғпјҢ2021е№ҙиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ иҗҘдёҡ收е…Ҙдёә31.96дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ29.12%пјӣ2021е№ҙдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ иҗҘдёҡ收е…Ҙдёә49.32дәҝе…ғпјҢжҜ”2020е№ҙзҡ„36.53дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ35.01%гҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗе°ҝзҙ дёҡеҠЎиҗҘдёҡ收е…ҘеҜ№жҜ”пјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

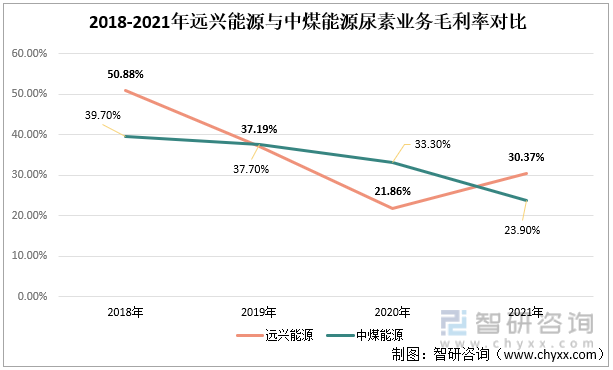

д»ҺжҜӣеҲ©зҺҮж–№йқўжқҘзңӢпјҢ2018е№ҙе’Ң2021е№ҙиҝңе…ҙиғҪжәҗзҡ„жҜӣеҲ©зҺҮеӨ§дәҺдёӯз…ӨиғҪжәҗзҡ„жҜӣеҲ©зҺҮпјҢ2019е№ҙе’Ң2020е№ҙдёӯз…ӨиғҪжәҗзҡ„жҜӣеҲ©зҺҮеӨ§дәҺиҝңе…ҙиғҪжәҗзҡ„жҜӣеҲ©зҺҮгҖӮ2021е№ҙиҝңе…ҙиғҪжәҗзҡ„жҜӣеҲ©зҺҮдёә30.37%пјҢдёӯз…ӨиғҪжәҗзҡ„жҜӣеҲ©зҺҮдёә23.9%гҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗе°ҝзҙ дёҡеҠЎжҜӣеҲ©зҺҮеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

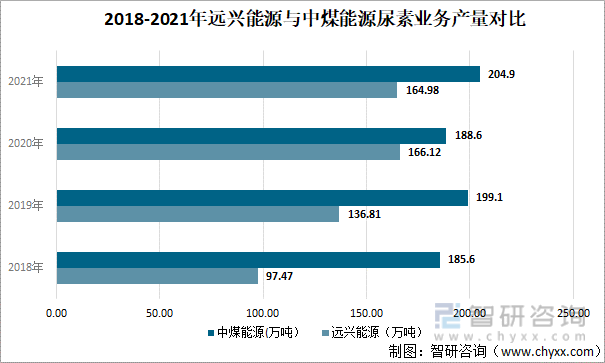

д»Һе°ҝзҙ дә§йҮҸж–№йқўеҸҜзҹҘпјҢ2018-2021е№ҙдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ дә§йҮҸеӨ§дәҺиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ дә§йҮҸпјҢиҜҙжҳҺдёӯз…ӨиғҪжәҗеңЁз”ҹдә§ж–№йқўжҜ”иҝңе…ҙиғҪжәҗжӣҙеҚ дјҳеҠҝгҖӮ2021е№ҙдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ дә§йҮҸдёә204.9дёҮеҗЁпјҢиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ дә§йҮҸдёә164.98дёҮеҗЁпјҢдёӯз…ӨиғҪжәҗжҜ”иҝңе…ҙиғҪжәҗеӨҡ39.92дёҮеҗЁгҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗе°ҝзҙ дёҡеҠЎдә§йҮҸеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

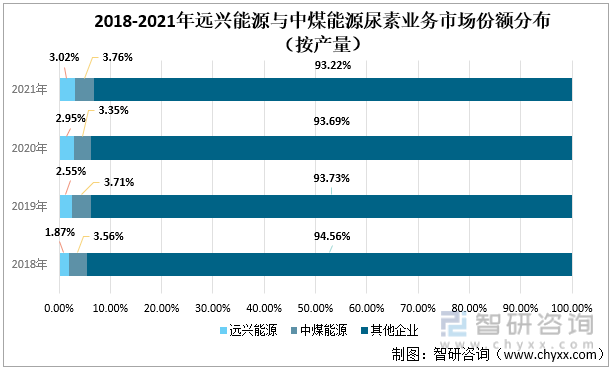

д»Һдә§йҮҸеёӮеңәд»Ҫйўқж–№йқўеҸҜд»ҘзңӢеҮәпјҢиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ дә§йҮҸеёӮеңәд»ҪйўқеҚ жҜ”еҫҲе°‘пјҢиҜҙжҳҺе°ҝзҙ иЎҢдёҡз«һдәүжҝҖзғҲгҖӮ2021е№ҙиҝңе…ҙиғҪжәҗзҡ„е°ҝзҙ дёҡеҠЎжүҖеҚ зҡ„еёӮеңәд»Ҫйўқдёә3.02%пјҢдёӯз…ӨиғҪжәҗзҡ„е°ҝзҙ дёҡеҠЎжүҖеҚ зҡ„еёӮеңәд»Ҫйўқдёә3.76%гҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗе°ҝзҙ дёҡеҠЎеёӮеңәд»ҪйўқеҲҶеёғпјҲжҢүдә§йҮҸпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

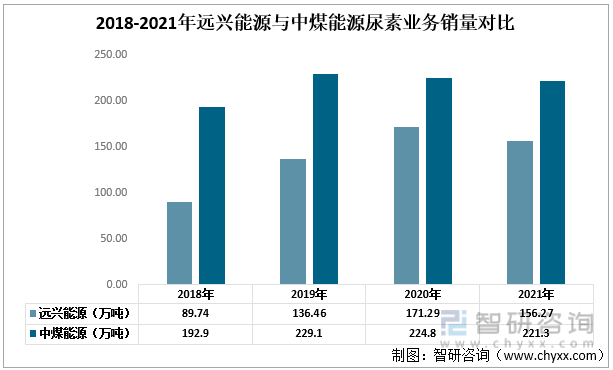

д»Һе°ҝзҙ й”ҖйҮҸж–№йқўеҸҜзҹҘпјҢ2018-2020е№ҙиҝңе…ҙиғҪжәҗзҡ„й”ҖйҮҸйҖҗе№ҙеўһеҠ пјҢ2021е№ҙиҝңе…ҙиғҪжәҗзҡ„й”ҖйҮҸжңүжүҖдёӢйҷҚпјҢйҷҚдёә156.27дёҮеҗЁпјҢеҗҢжҜ”еҮҸе°‘9.61%гҖӮ2018-2021е№ҙдёӯз…ӨиғҪжәҗзҡ„й”ҖйҮҸе‘ҲзҺ°е…ҲеҚҮеҗҺзј“ж…ўдёӢйҷҚзҡ„и¶ӢеҠҝпјҢ2020е№ҙдёӯз…ӨиғҪжәҗзҡ„й”ҖйҮҸдёә224.8дёҮеҗЁпјҢ2021е№ҙдёӯз…ӨиғҪжәҗзҡ„й”ҖйҮҸдёә221.3дёҮеҗЁпјҢдёӢйҷҚ3.5дёҮеҗЁгҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗе°ҝзҙ дёҡеҠЎй”ҖйҮҸеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

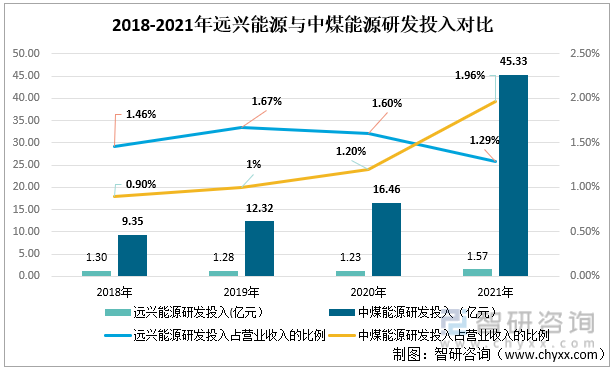

д»ҺдјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙж–№йқўеҸҜд»ҘзңӢеҮәпјҢ2018-2021е№ҙдёӯз…ӨиғҪжәҗзҡ„з ”еҸ‘жҠ•е…ҘиҰҒиҝңиҝңеӨ§дәҺиҝңе…ҙиғҪжәҗзҡ„з ”еҸ‘жҠ•е…ҘпјҢдёӯз…ӨиғҪжәҗзҡ„з ”еҸ‘жҠ•е…ҘйҖҗе№ҙеўһеҠ пјҢиҝңе…ҙиғҪжәҗзҡ„з ”еҸ‘жҠ•е…Ҙж•ҙдҪ“дёҠеҸҳеҢ–дёҚеӨ§гҖӮ2018-2020е№ҙиҝңе…ҙиғҪжәҗз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”еӨ§дәҺдёӯз…ӨиғҪжәҗз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”пјҢ2021е№ҙдёӯз…ӨиғҪжәҗз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”и¶…иҝҮиҝңе…ҙиғҪжәҗз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”гҖӮ2021е№ҙиҝңе…ҙиғҪжәҗзҡ„з ”еҸ‘жҠ•е…Ҙдёә1.57дәҝе…ғпјҢз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”дёә1.29%пјӣ2021е№ҙдёӯз…ӨиғҪжәҗзҡ„з ”еҸ‘жҠ•е…Ҙдёә45.33дәҝе…ғпјҢз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”дёә1.96%гҖӮ

2018-2021е№ҙиҝңе…ҙиғҪжәҗдёҺдёӯз…ӨиғҪжәҗз ”еҸ‘жҠ•е…ҘеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺдјҒдёҡжңӘжқҘеҸ‘еұ•и¶ӢеҠҝжқҘзңӢпјҢиҝңе…ҙиғҪжәҗеҠӣдәүеңЁвҖңеҚҒеӣӣдә”вҖқж—¶жңҹеҸ‘еұ•дёәзәҜзўұиЎҢдёҡзҡ„йҫҷеӨҙдјҒдёҡд»ҘеҸҠж°®иӮҘеҢәеҹҹйўҶеҶӣдјҒдёҡпјӣдёӯз…ӨиғҪжәҗжңӘжқҘ规еҲ’зқҖйҮҚдәҺзЁіеҒҘеҸ‘еұ•з…ӨзӮӯдә§дёҡпјҢеӨҡеҸ‘еұ•жё…жҙҒиғҪжәҗпјҢиҝӣиЎҢдә§дёҡиҪ¬еһӢеҚҮзә§гҖӮ

дјҒдёҡжңӘжқҘеҸ‘еұ•и¶ӢеҠҝеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒз»“и®ә

д»ҺжҜӣеҲ©зҺҮе’Ңз ”еҸ‘жҠ•е…ҘеңЁиҗҘдёҡ收е…Ҙзҡ„еҚ жҜ”дёҠжқҘзңӢпјҢиҝңе…ҙиғҪжәҗе’Ңдёӯз…ӨиғҪжәҗеҗ„жңүдјҳеҠҝпјҢдҪҶжҳҜдёӯз…ӨиғҪжәҗж•ҙдҪ“дёҠиҰҒдјҳдәҺиҝңе…ҙиғҪжәҗпјҢеңЁеӨҡйЎ№жҢҮж ҮдёҠеӨ„дәҺйўҶе…Ҳең°дҪҚгҖӮ

з»јеҗҲеҜ№жҜ”еҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪе°ҝзҙ иЎҢдёҡеёӮеңәдё“йЎ№и°ғжҹҘеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪе°ҝзҙ иЎҢдёҡеёӮеңәдё“йЎ№и°ғжҹҘеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪе°ҝзҙ иЎҢдёҡеёӮеңәдё“йЎ№и°ғжҹҘеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2022-2028е№ҙе°ҝзҙ иЎҢдёҡйқўдёҙзҡ„еӣ°еўғеҸҠеҜ№зӯ–пјҢе°ҝзҙ иЎҢдёҡеҸ‘еұ•жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ