ж‘ҳиҰҒпјҡ

дёҖгҖҒдә§дёҡй“ҫпјҡ ж–°иғҪжәҗжұҪиҪҰжҲҗдёәзўій…ёй”ӮжңҖеӨ§дёӢжёёеә”з”ЁеёӮеңәпјҢзўій…ёй”ӮйңҖжұӮе°ҶжҢҒз»ӯжү©еӨ§

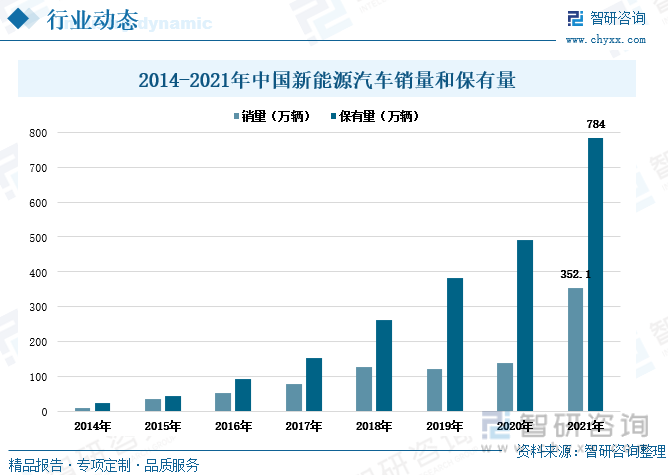

зўій…ёй”ӮжҳҜй”Ӯз”өжұ з”өжһҒзҡ„дё»иҰҒеҺҹжқҗж–ҷд№ӢдёҖпјҢеӣ жӯӨе…¶жңҖеӨ§дёӢжёёеә”з”ЁеёӮеңәжҳҜж–°иғҪжәҗжұҪиҪҰйўҶеҹҹгҖӮеҫ—зӣҠдәҺж”ҝзӯ–жү¶жҢҒпјҢиҝ‘е№ҙжқҘж–°иғҪжәҗжұҪиҪҰзҡ„йңҖжұӮйҮҸзҲҶеҸ‘ејҸеўһй•ҝпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„ж¶Ҳиҙ№иҖ…йҖүжӢ©ж–°иғҪжәҗжұҪиҪҰгҖӮ2014-2021е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰзҡ„й”ҖйҮҸе’ҢдҝқжңүйҮҸжҢҒз»ӯдёҠж¶Ёдё”еўһе№…иҫғеӨ§пјҢдёәзўій…ёй”Ӯзҡ„еҸ‘еұ•еёҰжқҘдәҶе№ҝйҳ”зҡ„еёӮеңәйңҖжұӮгҖӮ

дәҢгҖҒдҫӣйңҖзҺ°зҠ¶пјҡ дёӯеӣҪзўій…ёй”ӮеёӮеңәдҫӣдёҚеә”жұӮпјҢд»·ж јдёҠж¶Ё

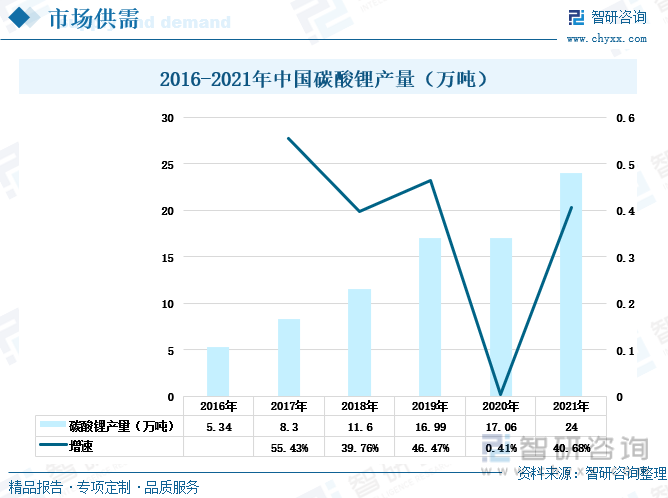

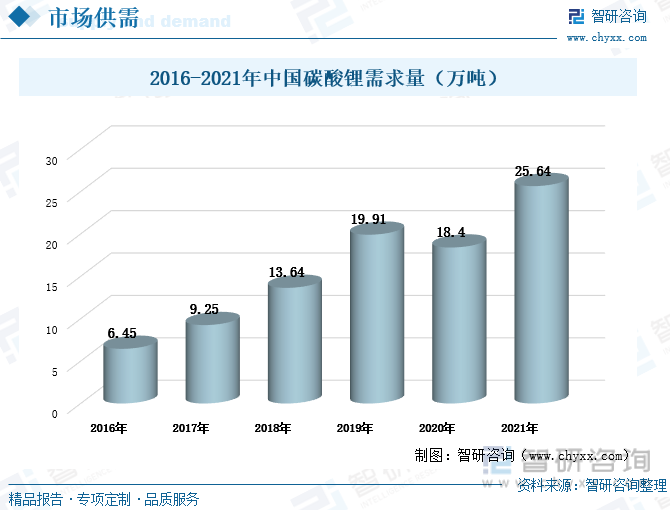

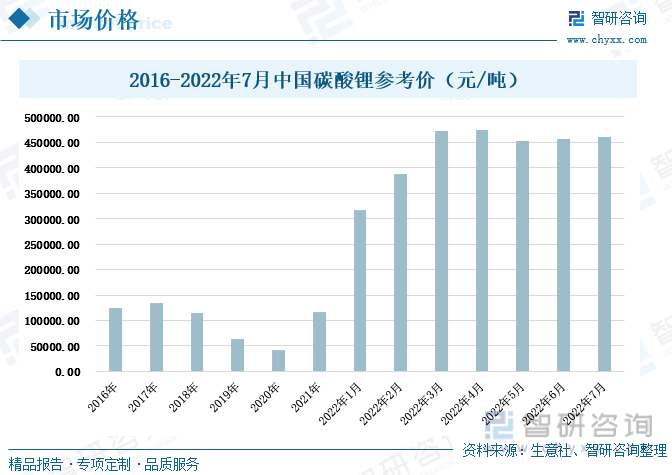

2016-2021е№ҙдёӯеӣҪзўій…ёй”Ӯдә§йҮҸе‘ҲйҖҗе№ҙдёҠж¶Ёзҡ„и¶ӢеҠҝгҖӮеҗҢж—¶жңҹдёӯеӣҪзўій…ёй”Ӯзҡ„йңҖжұӮйҮҸж•ҙдҪ“дёҠд№ҹе‘ҲдёҠеҚҮи¶ӢеҠҝпјҢе…¶дёӯеңЁ2020е№ҙеҮәзҺ°е°Ҹе№…еәҰдёӢи·ҢпјҢдё»иҰҒеҺҹеӣ жҳҜж”ҝзӯ–еҮҸе°‘еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„иЎҘиҙҙпјҢеҜјиҮҙдәҶж–°иғҪжәҗжұҪиҪҰйңҖжұӮйҮҸеңЁзҹӯжңҹеҶ…ж”ҫзј“пјҢеёҰеҠЁдәҶзўій…ёй”ӮйңҖжұӮйҮҸзҡ„еҮҸе°‘гҖӮдҪҶеңЁ2021е№ҙдёӯеӣҪзўій…ёй”ӮйңҖжұӮйҮҸеӣһеҚҮиҮі25.64дёҮеҗЁпјҢеҗҢжҜ”дёҠж¶Ё39.35%гҖӮж•ҙдҪ“дёҠдёӯеӣҪзўій…ёй”ӮеёӮеңәе‘ҲзҺ°еҮәдҫӣдёҚеә”жұӮзҡ„зҠ¶жҖҒпјҢеҜјиҮҙзўій…ёй”Ӯд»·ж јдёҠж¶ЁгҖӮиҷҪеңЁ2017з”ұдәҺдҫӣйңҖе…ізі»еӨұиЎЎеҜјиҮҙд»·ж јеҮәзҺ°дёӢи·ҢпјҢдҪҶйҡҸеҗҺеңЁ2021е№ҙеҮәзҺ°иҫғеӨ§е№…еәҰзҡ„еӣһеҚҮгҖӮ

дёүгҖҒиҝӣеҮәеҸЈиҙёжҳ“пјҡ дёӯеӣҪзўій…ёй”ӮиҝӣеҮәеҸЈиҙёжҳ“йҖҶе·®еҠ еӨ§пјҢжҲҗдёәзўій…ёй”ӮиҝӣеҸЈеӨ§еӣҪ

2014-2021е№ҙдёӯеӣҪзўій…ёй”Ӯе§Ӣз»ҲеӨ„дәҺиҙёжҳ“йҖҶе·®зҠ¶жҖҒпјҢе°Өе…¶еңЁ2019е№ҙеҗҺпјҢзўій…ёй”ӮиҝӣеҸЈж•°йҮҸзҲҶеҸ‘ејҸеўһй•ҝпјҢиҖҢеҮәеҸЈж•°йҮҸеҚҙе‘ҲзҺ°еҮәдёӢйҷҚи¶ӢеҠҝпјҢиҙёжҳ“йҖҶе·®еҠ еӨ§гҖӮжҷәеҲ©жҳҜдёӯеӣҪзўій…ёй”ӮжңҖеӨ§иҝӣеҸЈжқҘжәҗеӣҪпјҢжҷәеҲ©жҳҜе…Ёзҗғй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸжңҖеӨҡзҡ„еӣҪ家пјҢ2021е№ҙдёӯеӣҪд»ҺжҷәеҲ©иҝӣеҸЈзўій…ёй”Ӯзҡ„ж•°йҮҸиҫҫеҲ°6.37дёҮеҗЁпјҢиҝӣеҸЈйҮ‘йўқдёә25.2дәҝе…ғгҖӮ2021е№ҙдёҠжө·жҳҜдёӯеӣҪзўій…ёй”ӮиҝӣеҸЈйңҖжұӮжңҖеӨҡзҡ„ең°еҢәпјҢдёҠжө·зўій…ёй”ӮиҝӣеҸЈж•°йҮҸи¶…е…ЁеӣҪдёҖеҚҠпјҢеҚ жҜ”дёә54.78%пјҢиҝӣеҸЈйҮ‘йўқиҫҫеҲ°18.66дәҝе…ғгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡзўій…ёй”ӮйңҖжұӮйҮҸжҢҒз»ӯдёҠж¶ЁпјҢдә§иғҪе°ҶйҖҗжӯҘйҮҠж”ҫ

еҸ—еҲ°ж”ҝзӯ–гҖҒеӣҪйҷ…еҪўеҠҝзӯүеӨҡж–№йқўеҪұе“ҚпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„ж¶Ҳиҙ№иҖ…йҖҗжёҗйқ’зқҗдәҺиҙӯд№°ж–°иғҪжәҗжұҪиҪҰпјҢж–°иғҪжәҗжұҪиҪҰеёӮеңәжҢҒз»ӯжү©еӨ§пјҢе°ҶеёҰеҠЁзўій…ёй”ӮйңҖжұӮйҮҸжҢҒз»ӯдёҠж¶ЁгҖӮеҸҰеӨ–пјҢйҡҸзқҖиҝ‘е№ҙиҘҝйғЁдәәжүҚеј•иҝӣж–№жЎҲзҡ„иҗҪе®һпјҢеӨ§жү№й«ҳзҙ иҙЁдәәжүҚй©»жүҺиҘҝйғЁең°еҢәпјҢд»ҘеҸҠеӣҪеҶ…жҸҗй”ӮжҠҖжңҜзҡ„иҝӣжӯҘпјҢдёӯеӣҪзўій…ёй”Ӯдә§иғҪе°ҶйҖҗжӯҘйҮҠж”ҫпјҢдә§йҮҸжҢҒз»ӯеўһеӨҡгҖӮ

е…ій”®иҜҚпјҡзўій…ёй”Ӯдә§дёҡй“ҫ зўій…ёй”ӮдҫӣйңҖзҺ°зҠ¶ зўій…ёй”ӮиҝӣеҮәеҸЈиҙёжҳ“ зўій…ёй”ӮеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒдә§дёҡй“ҫпјҡ ж–°иғҪжәҗжұҪиҪҰжҲҗдёәзўій…ёй”ӮжңҖеӨ§дёӢжёёеә”з”ЁеёӮеңәпјҢзўій…ёй”ӮйңҖжұӮе°ҶжҢҒз»ӯжү©еӨ§

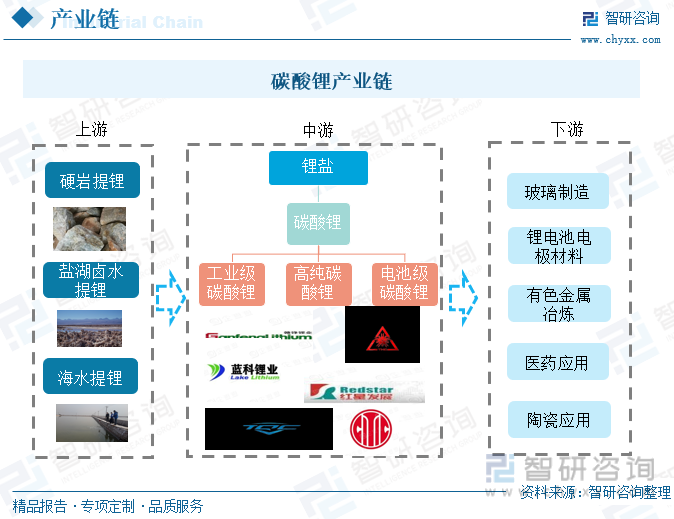

1гҖҒзЎ¬еІ©жҸҗй”ӮгҖҒзӣҗж№–еҚӨж°ҙжҸҗй”ӮгҖҒжө·ж°ҙжҸҗй”Ӯдёәзўій…ёй”Ӯзҡ„дёүз§Қдё»иҰҒжҸҗзӮјжқҘжәҗ

зўій…ёй”ӮпјҢжҳҜдёҖз§Қж— жңәеҢ–еҗҲзү©пјҢеҢ–еӯҰејҸLi2CO3пјҢеҲҶеӯҗйҮҸ73.89пјҢж— иүІеҚ•ж–ңзі»жҷ¶дҪ“пјҢеҫ®жә¶дәҺж°ҙгҖҒзЁҖй…ёпјҢдёҚжә¶дәҺд№ҷйҶҮгҖҒдёҷй…®гҖӮзўій…ёй”ӮеҜ№дәәдҪ“жңүе®іпјҢиҜҜжңҚдёӯжҜ’еҗҺпјҢдјҡжҚҹеҸҠиғғиӮ йҒ“гҖҒеҝғи„ҸгҖҒиӮҫи„Ҹе’ҢзҘһз»Ҹзі»з»ҹгҖӮеҸҰеӨ–зўій…ёй”ӮиҝҳдјҡжұЎжҹ“ж°ҙдҪ“пјҢеҜ№зҺҜеўғйҖ жҲҗеҚұе®ігҖӮ

зўій…ёй”Ӯзҡ„жҸҗзӮјжқҘжәҗдё»иҰҒжңүдёүз§ҚпјҡзЎ¬еІ©жҸҗй”ӮгҖҒзӣҗж№–еҚӨж°ҙжҸҗй”ӮгҖҒжө·ж°ҙжҸҗй”ӮгҖӮжңҖеҲқзўій…ёй”Ӯзҡ„жҸҗзӮјеҹәжң¬жқҘиҮӘзЎ¬еІ©жҸҗй”ӮпјҢдё»иҰҒжқҘиҮӘй”ӮиҫүзҹіиҝҷдёҖз§ҚеҜҢеҗ«й”Ӯзҡ„зҹҝзү©пјҢеҜҢйӣҶдәҺдјҹжҷ¶еІ©гҖҒзҷҪдә‘жҜҚиҠұеІ—еІ©д№ӢдёӯгҖӮиҖҢжүҫеҜ»зЎ¬еІ©й”ӮзҹҝжҠ•е…Ҙй«ҳдё”йЈҺйҷ©еӨ§пјҢејҖйҮҮиҝҮзЁӢд№ҹжһҒе…·жҢ‘жҲҳжҖ§гҖӮеӣ жӯӨеңЁдәә们е®һзҺ°д»Һзӣҗж№–еҚӨж°ҙжҸҗй”ӮеҗҺпјҢзӣҗж№–еҚӨж°ҙжҸҗй”ӮйҖҗжёҗеҚ жҚ®дё»еҜјең°дҪҚгҖӮдёҺзЎ¬еІ©жҸҗй”ӮзӣёжҜ”пјҢзӣҗж№–еҚӨж°ҙжҸҗй”ӮжҲҗжң¬дҪҺдё”й”Ӯеҗ«йҮҸй«ҳгҖӮеҸҰеӨ–дёӯеӣҪгҖҒзҫҺеӣҪгҖҒж—Ҙжң¬гҖҒйҹ©еӣҪзӯүеӣҪ家д№ҹеңЁе°қиҜ•з ”еҸ‘жө·ж°ҙжҸҗй”ӮгҖӮзўій…ёй”Ӯзҡ„дёӢжёёеә”з”ЁйӣҶдёӯеңЁеҢ–е·ҘйўҶеҹҹе’ҢеҢ»иҚҜйўҶеҹҹгҖӮзўій…ёй”ӮжҳҜй”Ӯз”өжұ з”өжһҒзҡ„дё»иҰҒеҺҹжқҗж–ҷпјҢеҸҜд»Ҙз”ЁдәҺзҺ»з’ғе’Ңйҷ¶з“·еҲ¶йҖ з”ҹдә§иҝҮзЁӢдёӯпјҢиҝҳеҸҜдҪңй“қеҶ¶зӮјзҡ„з”өи§Јжөҙж·»еҠ еүӮгҖӮеҸҰеӨ–еңЁеҢ»иҚҜйўҶеҹҹпјҢеҸҜд»Ҙз”ЁдәҺжІ»з–—зІҫзҘһеҝ§йғҒз—ҮгҖӮ

2гҖҒдё–з•Ңй”Ӯзҹҝиө„жәҗеҲҶеёғдёҚеқҮпјҢдёӯеӣҪй”Ӯзҹҝдә§йҮҸйҖҗе№ҙдёҠж¶Ё

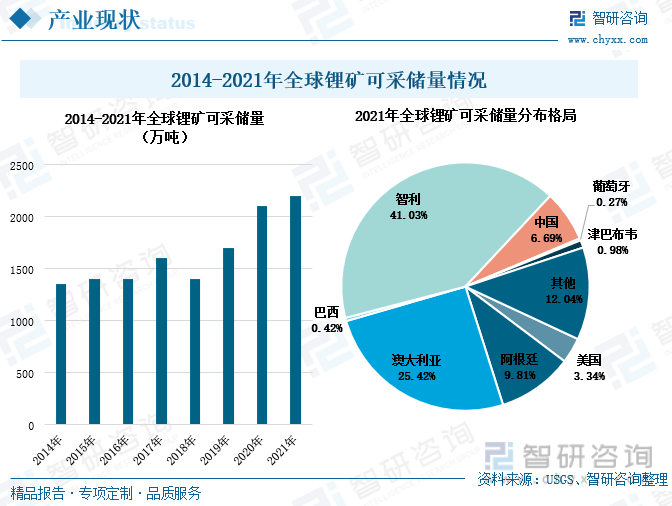

ж №жҚ®зҫҺеӣҪең°иҙЁеӢҳжҺўеұҖзҡ„ж•°жҚ®жҳҫзӨәпјҢз”ұдәҺжҢҒз»ӯеӢҳжҺўпјҢе…Ёдё–з•Ңе·ІжҹҘжҳҺзҡ„й”Ӯиө„жәҗеӨ§е№…еўһеҠ пјҢеҲ°2021е№ҙжң«пјҢе…Ёдё–з•Ңе·ІжҹҘжҳҺзҡ„й”Ӯиө„жәҗзәҰиҫҫ8900дёҮеҗЁпјҢе…¶дёӯе…Ёзҗғй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸиҫҫеҲ°2200дёҮеҗЁгҖӮдё–з•ҢиҢғеӣҙеҶ…пјҢй”Ӯзҹҝиө„жәҗеҲҶеёғдёҚеқҮпјҢеӨ§еӨҡеҲҶеёғеңЁеҚ—еҚҠзҗғпјҢеҚ—зҫҺжҙІеҚ—йғЁиө„жәҗеҲҶеёғжңҖеӨҡгҖӮ2021е№ҙе…Ёзҗғй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸжңҖеӨ§зҡ„еӣҪ家жҳҜжҷәеҲ©пјҢеҚ е…Ёзҗғй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸзҡ„41.03%пјҢжҚ®зҫҺеӣҪең°иҙЁеӢҳжҺўеұҖзҡ„ж•°жҚ®жҳҫзӨәпјҢиҜҘе№ҙжҷәеҲ©зҡ„й”ӮзҹҝеҸҜйҮҮеӮЁйҮҸиҫҫеҲ°920дёҮеҗЁгҖӮзӣ®еүҚдёӯеӣҪй”Ӯзҹҝиө„жәҗжҺ’еңЁе…Ёдё–з•Ң第е…ӯдҪҚпјҢдёӯеӣҪзҡ„й”Ӯзҹҝиө„жәҗдё»иҰҒеҲҶеёғеңЁеӣӣе·қгҖҒжұҹиҘҝд»ҘеҸҠйқ’жө·иҘҝи—Ҹең°еҢәгҖӮ2021е№ҙдёӯеӣҪй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸдёә150дёҮеҗЁпјҢеҚ е…Ёзҗғзҡ„6.69%гҖӮ

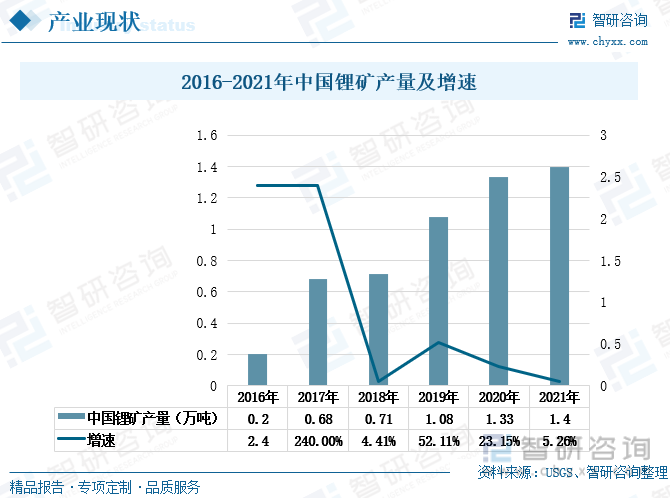

зӣёжҜ”е…ЁзҗғпјҢдёӯеӣҪзҡ„й”Ӯзҹҝиө„жәҗиҫғе°‘пјҢд»…еҚ еҲ°е…Ёзҗғзҡ„6.69%пјҢдё»иҰҒеҲҶеёғеңЁеӣӣе·қй”ӮиҫүзҹізҹҝгҖҒжұҹиҘҝй”Ӯдә‘жҜҚзҹҝд»ҘеҸҠйқ’жө·иҘҝи—Ҹең°еҢәзҡ„зӣҗж№–д№ӢдёӯпјҢејҖйҮҮйҡҫеәҰиҫғеӨ§пјҢдё”йқ’жө·иҘҝи—Ҹзҡ„ең°еҢәзјәд№Ҹдё“дёҡдәәжүҚпјҢзӣҗж№–дёӯзҡ„й”Ӯиө„жәҗејҖйҮҮзҺҮдҪҺгҖӮйҡҸзқҖжҠҖжңҜзҡ„иҝӣжӯҘд»ҘеҸҠдәәжүҚеј•иҝӣе·ҘдҪңзҡ„иҗҪе®һпјҢ2016-2021е№ҙдёӯеӣҪй”Ӯзҹҝдә§йҮҸжҢҒз»ӯеўһеҠ гҖӮ2017е№ҙдёӯеӣҪй”Ӯзҹҝдә§йҮҸдёә0.68дёҮеҗЁпјҢеҗҢжҜ”еўһйҖҹиҫҫеҲ°240%гҖӮ2021е№ҙдёӯеӣҪй”Ӯзҹҝдә§йҮҸеўһиҮі1.4дёҮеҗЁпјҢеҗҢжҜ”дёҠж¶Ё5.26%гҖӮ

3гҖҒж–°иғҪжәҗжұҪиҪҰиЎҢдёҡжҳҜзўій…ёй”ӮжңҖеӨ§дёӢжёёеә”з”ЁеёӮеңәпјҢеёҰеҠЁйңҖжұӮеўһй•ҝ

зўій…ёй”ӮжҳҜй”ӮеҢ–еҗҲзү©дёӯжңҖйҮҚиҰҒзҡ„дә§е“ҒпјҢжҳҜеҲ¶дҪңй”Ӯз”өжұ зҡ„жӯЈжһҒжқҗж–ҷгҖӮзӣ®еүҚдёӯеӣҪзўій…ёй”Ӯзҡ„жңҖеӨ§дёӢжёёеә”з”ЁеёӮеңәжҳҜж–°иғҪжәҗжұҪиҪҰйўҶеҹҹпјҢеҚ жҜ”е°Ҷиҝ‘дёҖеҚҠгҖӮиҝ‘е№ҙжқҘж–°иғҪжәҗжұҪиҪҰеңЁж”ҝзӯ–е’ҢеёӮеңәзҡ„жҺЁеҠЁдёӢпјҢиҝ…йҖҹжҲҗй•ҝпјҢдёәй”Ӯз”өжұ еёҰжқҘдәҶе№ҝйҳ”зҡ„ж–°еёӮеңәгҖӮ зўій…ёй”ӮдҪңдёәйҮҚиҰҒзҡ„й”Ӯз”өжұ еҺҹж–ҷпјҢйҷӨеә”з”ЁеңЁж–°иғҪжәҗжұҪиҪҰйўҶеҹҹеӨ–пјҢеңЁз”өеӯҗж¶Ҳиҙ№йўҶеҹҹзҡ„еә”з”Ёд№ҹжһҒдёәйҮҚиҰҒпјҢеҚ жҜ”иҫҫеҲ°25%гҖӮ

ж–°иғҪжәҗжұҪиҪҰжҳҜй”Ӯз”өжұ дёӢжёёйҮҚиҰҒзҡ„еә”з”Ёдә§е“ҒпјҢдё»иҰҒеҫ—зӣҠдәҺж”ҝзӯ–жү¶жҢҒгҖӮиҝ‘е№ҙжқҘж–°иғҪжәҗжұҪиҪҰзҡ„йңҖжұӮйҮҸзҲҶеҸ‘ејҸеўһй•ҝпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„ж¶Ҳиҙ№иҖ…йҖүжӢ©ж–°иғҪжәҗжұҪиҪҰгҖӮ2014-2021е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰзҡ„й”ҖйҮҸе’ҢдҝқжңүйҮҸжҢҒз»ӯдёҠж¶Ёдё”еўһе№…иҫғеӨ§гҖӮ2021е№ҙж–°иғҪжәҗжұҪиҪҰзҡ„й”ҖйҮҸдёә352.1дёҮиҫҶпјҢеҗҢжҜ”ж¶Ёе№…иҫҫеҲ°157.51%пјҢиҜҘе№ҙж–°иғҪжәҗжұҪиҪҰеҚ жұҪиҪҰжҖ»й”ҖйҮҸзҡ„жҜ”дҫӢд»Һ2014е№ҙзҡ„зәҰ0.32%еҚҮиҮізәҰ13.4%гҖӮеҗҢе№ҙж–°иғҪжәҗжұҪиҪҰдҝқжңүйҮҸдёә784дёҮиҫҶпјҢеҗҢжҜ”дёҠж¶Ё59.35%гҖӮж–°иғҪжәҗжұҪиҪҰйңҖжұӮзҡ„еўһй•ҝпјҢжү©еӨ§дәҶй”Ӯз”өжұ зҡ„йңҖжұӮйҮҸпјҢзўій…ёй”Ӯзҡ„йңҖжұӮйҮҸд№ҹйҡҸд№ӢеўһеӨҡгҖӮдё”ж–°иғҪжәҗжұҪиҪҰзҡ„з”өжұ 5-8е№ҙиҰҒжӣҙжҚўдёҖж¬ЎпјҢиҝҷд№ҹе°ҶеңЁжңӘжқҘеўһеҠ зўій…ёй”Ӯзҡ„еёӮеңәйңҖжұӮгҖӮ

дәҢгҖҒдҫӣйңҖзҺ°зҠ¶пјҡ дёӯеӣҪзўій…ёй”ӮеёӮеңәдҫӣдёҚеә”жұӮпјҢд»·ж јдёҠж¶Ё

1гҖҒдёӯеӣҪзўій…ёй”ӮдҫӣйңҖеқҮеӨ§е№…еўһй•ҝ

2016-2021е№ҙдёӯеӣҪзўій…ёй”Ӯдә§йҮҸе‘ҲйҖҗе№ҙдёҠж¶Ёзҡ„и¶ӢеҠҝгҖӮ2016-2019е№ҙзўій…ёй”Ӯдә§йҮҸдҝқжҢҒзқҖй«ҳйҖҹеўһй•ҝзҡ„зҠ¶жҖҒгҖӮ2020е№ҙж”ҝзӯ–еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„иЎҘиҙҙеҠӣеәҰеҮҸе°‘пјҢж–°иғҪжәҗжұҪиҪҰй”ҖйҮҸеўһйҖҹж”ҫзј“пјҢеҜјиҮҙзўій…ёй”Ӯдә§йҮҸеўһйҖҹд№ҹеҗҢжӯҘж”ҫзј“пјҢиҜҘе№ҙзўій…ёй”Ӯдә§йҮҸдёә17.06дёҮеҗЁпјҢиҫғдёҠдёҖе№ҙеәҰд»…еўһй•ҝдәҶ0.41%гҖӮ2021е№ҙз–«жғ…еҫ—еҲ°жҺ§еҲ¶пјҢеҸҰеӨ–еӣҪ家延й•ҝдәҶеҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„иЎҘиҙҙж”ҝзӯ–пјҢдёӯеӣҪзўій…ёй”Ӯдә§йҮҸеўһйҖҹеӣһеҚҮпјҢдә§йҮҸдёә24дёҮеҗЁпјҢеҗҢжҜ”дёҠж¶ЁдәҶ40.68%гҖӮ

2016-2021е№ҙдёӯеӣҪзўій…ёй”ӮйңҖжұӮйҮҸж•ҙдҪ“дёҠе‘ҲдёҠеҚҮи¶ӢеҠҝпјҢе…¶дёӯеңЁ2020е№ҙеҮәзҺ°е°Ҹе№…еәҰдёӢи·ҢпјҢдё»иҰҒеҺҹеӣ жҳҜж”ҝзӯ–еҮҸе°‘еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„иЎҘиҙҙпјҢеҜјиҮҙдәҶж–°иғҪжәҗжұҪиҪҰйңҖжұӮйҮҸеңЁзҹӯжңҹеҶ…ж”ҫзј“пјҢеёҰеҠЁдәҶзўій…ёй”ӮйңҖжұӮйҮҸзҡ„еҮҸе°‘гҖӮ2021е№ҙдёӯеӣҪзўій…ёй”ӮйңҖжұӮйҮҸдёә25.64дёҮеҗЁпјҢеҗҢжҜ”дёҠж¶Ё39.35%гҖӮ

2гҖҒзўій…ёй”ӮеёӮеңәйңҖжұӮйҮҸж—әзӣӣжӢүеҠЁд»·ж јеҝ«йҖҹдёҠж¶Ё

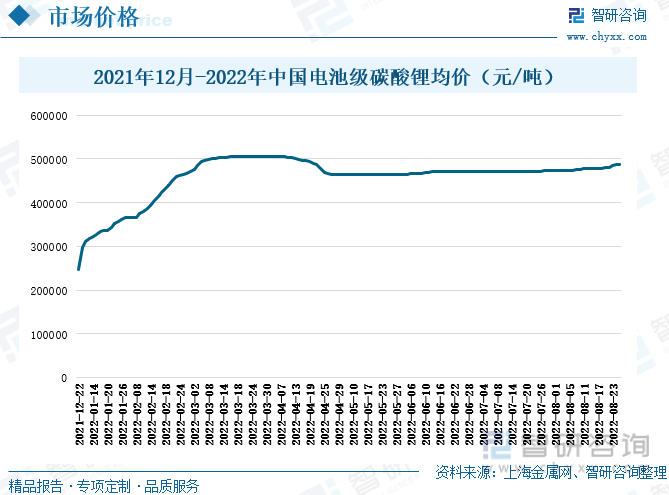

2016-2022е№ҙпјҢдёӯеӣҪзўій…ёй”Ӯд»·ж јж•ҙдҪ“е‘ҲдёҠеҚҮи¶ӢеҠҝпјҢдҪҶеңЁ2018-2020е№ҙеҮәзҺ°дәҶиҫғеӨ§е№…еәҰзҡ„дёӢи·ҢгҖӮ2020е№ҙдёӯеӣҪзўій…ёй”Ӯд»·ж јйҷҚиҮі41665.27е…ғ/еҗЁпјҢзӣёжҜ”2017е№ҙд»·ж јдёӢйҷҚдәҶзәҰдёғжҲҗе·ҰеҸіпјҢдё»иҰҒжҳҜдҫӣйңҖе…ізі»еӨұиЎЎжүҖеј•иө·зҡ„гҖӮеүҚеҮ е№ҙж–°иғҪжәҗжұҪиҪҰеёӮеңәзҲҶеҸ‘ејҸзҡ„еўһй•ҝжӢүеҠЁеҠЁеҠӣз”өжұ дә§й”ҖйҮҸд№ҹйҡҸд№ӢеӨ§е№…еўһй•ҝпјҢз”өжұ зә§зўій…ёй”ӮеҮәзҺ°дәҶдҫӣдёҚеә”жұӮзҡ„еұҖйқўпјҢд»·ж јдёҖи·ҜдёҠж¶ЁпјҢеӨ§жү№зўій…ёй”ӮйЎ№зӣ®дә§иғҪйӣҶдёӯйҮҠж”ҫпјҢдҫӣдёҚеә”жұӮзҡ„еұҖйқўиҪ¬еҗ‘йҳ¶ж®өжҖ§иҝҮеү©пјҢеӣ жӯӨеҜјиҮҙдәҶзўій…ёй”Ӯд»·ж јзҡ„дёӢи·ҢпјҢе°Өе…¶еңЁ2020е№ҙпјҢз–«жғ…еҜјиҮҙе·ҘеҺӮеҒңе·ҘпјҢйңҖжұӮеўһй•ҝзј“ж…ўпјҢд»·ж ји·ҢиҮідҪҺеҖјгҖӮдҪҶ2021е№ҙз–«жғ…еҫ—д»ҘжҺ§еҲ¶еҗҺпјҢеёӮеңәз»ҸжөҺжҙ»еҠӣжҒўеӨҚпјҢйңҖжұӮеӣһеҚҮпјҢд»·ж је‘ҲдёҠеҚҮи¶ӢеҠҝгҖӮ2022е№ҙ5жңҲзўій…ёй”Ӯд»·ж јеҮәзҺ°дәҶе°Ҹе№…еәҰзҡ„дёӢи·ҢпјҢдёә453454.55е…ғ/еҗЁпјҢдҪҶиҝҷеҸӘжҳҜжҡӮж—¶зҡ„пјҢйҡҸеҗҺеңЁ6жңҲпјҢзўій…ёй”Ӯд»·ж јеӣһеҚҮпјҢдё”еңЁ7жңҲ继з»ӯеӣһеҚҮгҖӮ

2021е№ҙ12жңҲ-2022е№ҙ3жңҲпјҢдёӯеӣҪз”өжұ зә§зўій…ёй”Ӯзҡ„д»·ж јзҲҶеҸ‘ејҸдёҠж¶ЁпјҢд»Һ2021е№ҙ12жңҲзҡ„еқҮд»·2.5дёҮе·ҰеҸіж¶ЁиҮі2022е№ҙ3жңҲзҡ„5дёҮе…ғе·ҰеҸіпјҢдёҠж¶ЁдәҶдёҖеҖҚд№ӢеӨҡгҖӮиҷҪеңЁ2022е№ҙ4жңҲеә•пјҢз”өжұ зә§зўій…ёй”ӮеқҮд»·еҮәзҺ°дәҶе°Ҹе№…еәҰзҡ„дёӢи·ҢпјҢдҪҶд»·ж јд»Қ然з»ҙжҢҒеңЁ4.5дёҮе…ғд»ҘдёҠпјҢдё”е‘Ҳе°Ҹе№…еәҰзҡ„дёҠж¶Ёи¶ӢеҠҝпјҢжҲӘиҮі2022е№ҙ8жңҲеә•пјҢдёӯеӣҪз”өжұ зә§зўій…ёй”Ӯзҡ„еқҮд»·еңЁ4.8дёҮе…ғе·ҰеҸігҖӮ

дёүгҖҒиҝӣеҮәеҸЈиҙёжҳ“пјҡ дёӯеӣҪзўій…ёй”ӮиҝӣеҮәеҸЈиҙёжҳ“йҖҶе·®еҠ еӨ§пјҢжҲҗдёәзўій…ёй”ӮиҝӣеҸЈеӨ§еӣҪ

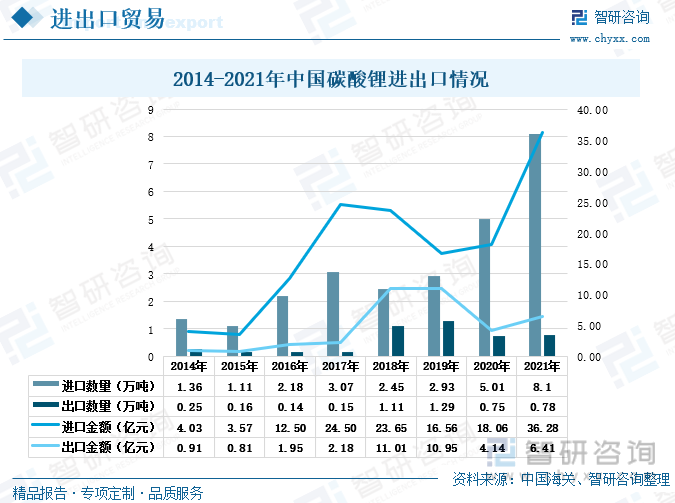

2014-2021е№ҙдёӯеӣҪзўій…ёй”ӮиҝӣеҸЈж•°йҮҸе§Ӣз»ҲеӨҡдәҺеҮәеҸЈж•°йҮҸпјҢе°Өе…¶еңЁ2019е№ҙеҗҺпјҢзўій…ёй”ӮиҝӣеҸЈж•°йҮҸзҲҶеҸ‘ејҸеўһй•ҝпјҢ2021е№ҙзўій…ёй”ӮиҝӣеҸЈж•°йҮҸж¶ЁиҮі8.1дёҮеҗЁпјҢеҗҢжҜ”дёҠж¶ЁдәҶ61.68%пјҢжҳҜеҗҢе№ҙзўій…ёй”ӮеҮәеҸЈж•°йҮҸзҡ„10еҖҚд№ӢеӨҡпјҢиҜҘе№ҙзўій…ёй”ӮеҮәеҸЈж•°йҮҸд»…дёә0.78дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚдәҶ4%гҖӮ2019е№ҙеҗҺдёӯеӣҪзўій…ёй”Ӯзҡ„еҮәеҸЈжғ…еҶөдёҺиҝӣеҸЈжғ…еҶөзӣёеҸҚпјҢе‘ҲзҺ°еҮәдёӢйҷҚи¶ӢеҠҝгҖӮ

2019е№ҙзўій…ёй”ӮиҝӣеҸЈйҮ‘йўқдёә16.56дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘дәҶ7.09дәҝе…ғгҖӮ2019е№ҙдёӯеӣҪзўій…ёй”ӮиҝӣеҸЈж•°йҮҸиҷҪ然жңүе°Ҹе№…еәҰдёҠж¶ЁпјҢдҪҶиҝӣеҸЈйҮ‘йўқеҚҙиҫғдёҠдёҖе№ҙжңүжүҖдёӢйҷҚпјҢеҺҹеӣ еңЁдәҺзўій…ёй”ӮиҝӣеҸЈеқҮд»·дёӢи·Ңе№…еәҰиҫғеӨ§гҖӮ2015-2017е№ҙпјҢдёӯеӣҪзўій…ёй”Ӯзҡ„еҮәеҸЈж•°йҮҸзӣёеҜ№иҫғдёәзЁіе®ҡпјҢиҖҢеҗҢж—¶жңҹзўій…ёй”Ӯзҡ„еҮәеҸЈйҮ‘йўқеҚҙжңүе°Ҹе№…еәҰзҡ„дёҠж¶ЁгҖӮ2017е№ҙзўій…ёй”ӮеҮәеҸЈд»·ж јдёә2.18дәҝе…ғпјҢеҗҢжҜ”дёҠж¶ЁдәҶ11.74%гҖӮ2021е№ҙдёӯеӣҪзўій…ёй”ӮиҝӣеҸЈйҮ‘йўқдёҠж¶ЁйЈһйҖҹпјҢиҫҫеҲ°дәҶ36.28дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰеўһй•ҝдәҶдёҖеҖҚд№ӢеӨҡгҖӮ

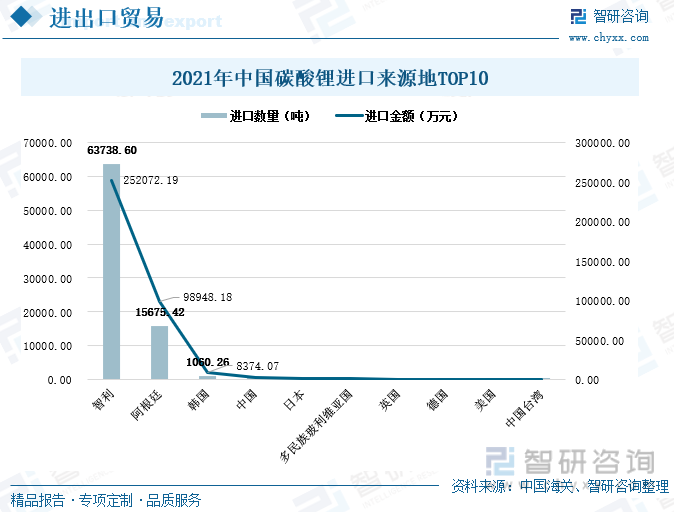

жҷәеҲ©жҳҜдёӯеӣҪзўій…ёй”ӮжңҖеӨ§иҝӣеҸЈжқҘжәҗеӣҪпјҢ2021е№ҙдёӯеӣҪд»ҺжҷәеҲ©иҝӣеҸЈзўій…ёй”Ӯзҡ„ж•°йҮҸиҫҫеҲ°6.37дёҮеҗЁпјҢиҝӣеҸЈйҮ‘йўқдёә25.2дәҝе…ғгҖӮжҷәеҲ©жҳҜе…Ёзҗғй”ӮзҹҝеҸҜйҮҮеӮЁйҮҸжңҖеӨҡзҡ„еӣҪ家пјҢжҚ®2021е№ҙзҫҺеӣҪең°еқҖеӢҳжҺўеұҖзҡ„ж•°жҚ®жҳҫзӨәпјҢжҷәеҲ©зҡ„й”ӮзҹҝеҸҜйҮҮеӮЁйҮҸиҫҫеҲ°920дёҮеҗЁпјҢеҚ е…ЁзҗғеҸҜйҮҮеӮЁйҮҸзҡ„41.03%гҖӮйҳҝж №е»·жҳҜдёӯеӣҪзўій…ёй”Ӯ第дәҢеӨ§иҝӣеҸЈжқҘжәҗеӣҪпјҢ2021е№ҙдёӯеӣҪд»Һйҳҝж №е»·иҝӣеҸЈзўій…ёй”Ӯж•°йҮҸиҫҫ1.57дёҮеҗЁпјҢиҝӣеҸЈж•°йҮҸиҫҫ9.89дәҝе…ғгҖӮйҳҝж №е»·зҡ„е·ІжҺўжҳҺй”Ӯзҹҝиө„жәҗжҺ’еҗҚе…Ёзҗғ第дәҢпјҢдёә1900дёҮеҗЁгҖӮ

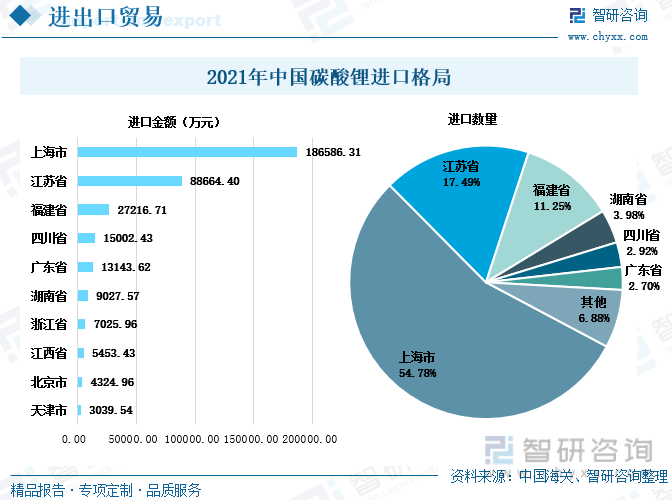

2021е№ҙдёҠжө·жҳҜдёӯеӣҪзўій…ёй”ӮиҝӣеҸЈйңҖжұӮжңҖеӨҡзҡ„ең°еҢәпјҢдёҠжө·зўій…ёй”ӮиҝӣеҸЈж•°йҮҸи¶…е…ЁеӣҪдёҖеҚҠпјҢеҚ жҜ”дёә54.78%пјҢиҝӣеҸЈйҮ‘йўқиҫҫеҲ°18.66дәҝе…ғпјҢжҳҜ第дәҢеҗҚжұҹиӢҸзңҒзҡ„дёӨеҖҚд№ӢеӨҡгҖӮзҙ§йҡҸдёҠжө·д№ӢеҗҺзҡ„жұҹиӢҸзңҒе’ҢзҰҸе»әзңҒзўій…ёй”ӮиҝӣеҸЈж•°йҮҸеҚ жҜ”еҲҶеҲ«жҳҜ17.49%гҖҒ11.25%гҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡзўій…ёй”ӮеёӮеңәе°ҶжҢҒз»ӯжү©еӨ§пјҢ дә§иғҪе°ҶйҖҗжӯҘйҮҠж”ҫ

1гҖҒж–°иғҪжәҗжұҪиҪҰжҢҒз»ӯеҸ‘еұ•пјҢеёҰеҠЁзўій…ёй”ӮйңҖжұӮ继з»ӯжү©еӨ§

дёҖж–№йқўпјҢз”ұдәҺз–«жғ…зҡ„еҪұе“ҚпјҢдёәжӢүеҠЁзӨҫдјҡз»ҸжөҺжҙ»еҠӣжҒўеӨҚпјҢеӣҪ家е°Ҷж–°иғҪжәҗжұҪиҪҰзҡ„иЎҘиҙҙж”ҝзӯ–延й•ҝиҮі2022е№ҙеә•пјҢеҗҢж—¶йҡҸзқҖжҲ‘еӣҪвҖңзўіиҫҫеі°вҖқгҖҒвҖңзўідёӯе’ҢвҖқзӣ®ж Үзҡ„жҸҗеҮәпјҢж–°иғҪжәҗжұҪиҪҰзҡ„еёӮеңәе°ҶдјҡжҢҒз»ӯжү©еӨ§гҖӮеҸҰдёҖж–№йқўпјҢиҝ‘е№ҙеӣҪйҷ…зҹіжІ№д»·ж јдёҠж¶ЁпјҢе°Өе…¶еңЁ2022е№ҙеҲқпјҢеҸ—еҲ°дҝ„д№ҢжҲҳдәүзҡ„еҪұе“ҚпјҢеӣҪйҷ…зҹіжІ№д»·ж јеӨ§ж¶ЁпјҢдёӯеӣҪжұҪжІ№д»·ж јжӣҫдёҖеәҰдёҠж¶ЁиҮіи¶…10е…ғ/еҚҮпјҢи®ёеӨҡжұҪиҪҰж¶Ҳиҙ№иҖ…иҙӯд№°е’ҢдҪҝз”ЁзҮғжІ№жұҪиҪҰзҡ„жҲҗжң¬дёҠж¶ЁпјҢеӨ§дј—ејҖе§ӢйҖҗжёҗйқ’зқҗдәҺж–°иғҪжәҗжұҪиҪҰгҖӮеҸҰеӨ–ж—©жңҹиҙӯд№°ж–°иғҪжәҗжұҪиҪҰзҡ„ж¶Ҳиҙ№иҖ…пјҢд№ҹйҷҶз»ӯйңҖиҰҒжӣҙжҚўжұҪиҪҰз”өжұ пјҢиҝҷе°Ҷдёәй”Ӯз”өжұ еёӮеңәеёҰжқҘдёҖе®ҡзҡ„йңҖжұӮеўһй•ҝгҖӮ

2гҖҒеӣҪеҶ…зўій…ёй”Ӯдә§иғҪйҮҠж”ҫпјҢдә§йҮҸеўһеӨҡ

зӣ®еүҚдёӯеӣҪзўій…ёй”Ӯзҡ„дә§иғҪеҲ©з”ЁзҺҮиҫғдҪҺпјҢ2017-2020е№ҙдә§иғҪеҲ©з”ЁзҺҮзәҰдёә40%пјҢ2021е№ҙжҸҗй«ҳиҮі51.95%гҖӮ究其еҺҹеӣ пјҢдёҖжҳҜеӣ дёәдёӯеӣҪеӨ§йғЁеҲҶй”Ӯиө„жәҗи•ҙи—ҸеңЁзӣҗж№–д№ӢдёӯпјҢдҪҶжҳҜзӣҗж№–дёӯй•Ғеҗ«йҮҸй«ҳпјҢжҸҗй”ӮжҠҖжңҜйҡҫеәҰеӨ§пјҢ并且дёӯеӣҪзӣҗж№–еӨҡеҲҶеёғеңЁйқ’жө·иҘҝи—ҸзӯүиҘҝйғЁй«ҳеҺҹең°еҢәпјҢиҮӘ然жқЎд»¶е·®пјҢжҠҖжңҜдәәжүҚеҢ®д№ҸпјӣдәҢжҳҜеӣ дёәзӣ®еүҚдёӯеӣҪзҡ„зўій…ёй”Ӯдё»иҰҒдә§иҮӘзЎ¬еІ©жҸҗй”ӮпјҢдҪҶдёӯеӣҪй”Ӯзҹҝиө„жәҗдә§йҮҸжңүйҷҗпјҢиҝӣеҸЈдҫқиө–еәҰй«ҳгҖӮеҺҹжқҗж–ҷзҡ„дёҚи¶іеҜјиҮҙеӣҪеҶ…йғЁеҲҶзўій…ёй”ӮдјҒдёҡдә§иғҪе…‘жҚўзҺҮдҪҺгҖӮдҪҶйҡҸзқҖиҝ‘е№ҙиҘҝйғЁдәәжүҚеј•иҝӣж–№жЎҲзҡ„иҗҪе®һпјҢеӨ§жү№й«ҳзҙ иҙЁдәәжүҚй©»жүҺиҘҝйғЁең°еҢәпјҢд»ҘеҸҠеӣҪеҶ…жҸҗй”ӮжҠҖжңҜзҡ„иҝӣжӯҘпјҢдёӯеӣҪзўій…ёй”Ӯдә§иғҪе°ҶйҖҗжӯҘйҮҠж”ҫпјҢдә§йҮҸжҢҒз»ӯеўһеӨҡгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪзўій…ёй”ӮиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠжңӘжқҘеүҚжҷҜеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзўій…ёй”ӮиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠжңӘжқҘеүҚжҷҜеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзўій…ёй”ӮиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠжңӘжқҘеүҚжҷҜеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2023е№ҙдёӯеӣҪзўій…ёй”ӮйҮҚзӮ№йңҖжұӮйўҶеҹҹиҝҗиЎҢзҠ¶еҶөеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪзўій…ёй”ӮиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝдёҺеүҚжҷҜеұ•жңӣпјҢ2024-2030е№ҙдёӯеӣҪзўій…ёй”ӮиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©и§„йҒҝжҢҮеј•зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ