дёҖгҖҒдјҒдёҡз®Җд»Ӣ

иҗӨзҹіпјҢеҸҲз§°ж°ҹзҹіпјҢжҳҜж°ҹеҢ–й’ҷзҡ„з»“жҷ¶дҪ“е’ҢеҢ–еӯҰж°ҹе…ғзҙ жңҖдё»иҰҒзҡ„жқҘжәҗпјҢжҳҜж°ҹеҢ–е·Ҙдә§дёҡй“ҫзҡ„иө·зӮ№гҖӮдҪңдёәзҺ°д»Је·Ҙдёҡзҡ„йҮҚиҰҒзҹҝзү©еҺҹж–ҷпјҢе…¶дё»иҰҒеә”з”ЁдәҺж–°иғҪжәҗгҖҒж–°жқҗж–ҷзӯүжҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡеҸҠеӣҪйҳІгҖҒеҶӣдәӢгҖҒж ёе·ҘдёҡзӯүйўҶеҹҹпјҢд№ҹжҳҜдј з»ҹзҡ„еҢ–е·ҘгҖҒеҶ¶йҮ‘гҖҒе»әжқҗгҖҒе…үеӯҰзӯүиЎҢдёҡзҡ„йҮҚиҰҒеҺҹжқҗж–ҷпјҢе…·жңүдёҚеҸҜжӣҝд»Јзҡ„жҲҳз•Ҙең°дҪҚгҖӮ

жҲ‘еӣҪиҗӨзҹіеӮЁйҮҸиҫғдёәдё°еҜҢпјҢеҚ еҲ°е…Ёзҗғзҡ„13.13%пјҢдё»иҰҒеҲҶеёғеңЁжөҷжұҹгҖҒжұҹиҘҝгҖҒзҰҸе»әгҖҒж№–еҚ—гҖҒеҶ…и’ҷеҸӨзӯүең°гҖӮжҲ‘еӣҪиҗӨзҹіеӮЁйҮҸеӯҳеңЁеҜҢзҹҝе°‘пјҢиҙ«зҹҝеӨҡзҡ„жғ…еҶөпјҢеңЁжҹҘжҳҺиө„жәҗжҖ»йҮҸдёӯпјҢеҚ•дёҖиҗӨзҹізҹҝе№іеқҮCaF2е“ҒдҪҚеңЁ35%пҪһ40%е·ҰеҸіпјҢCaF2е“ҒдҪҚеӨ§дәҺ65%зҡ„еҜҢзҹҝпјҲеҸҜзӣҙжҺҘдҪңдёәеҶ¶йҮ‘зә§еқ—зҹҝпјүд»…еҚ еҚ•дёҖиҗӨзҹізҹҝеәҠжҖ»йҮҸзҡ„20%пјҢCaF2е“ҒдҪҚеӨ§дәҺ80%зҡ„й«ҳе“ҒдҪҚеҜҢзҹҝеҚ жҖ»йҮҸдёҚеҲ°10%гҖӮжҲ‘еӣҪеӮЁйҮҸиҷҪд»…еҚ е…Ёзҗғзҡ„13.13%пјҢдҪҶдә§йҮҸеҚҙеҚ еҲ°е…Ёзҗғзҡ„иҝ‘6жҲҗгҖӮ

зӣ®еүҚжҲ‘еӣҪиҗӨзҹіејҖйҮҮиЎҢдёҡеӨ„дәҺвҖңе°Ҹж•Јд№ұвҖқзҡ„жғ…еҶөпјҢејҖйҮҮдјҒдёҡдј—еӨҡпјҢд»Ҙе°ҸеһӢдјҒдёҡгҖҒж°‘иҗҘдјҒдёҡдёәдё»пјҢ规模еӨ§гҖҒеҪұе“ҚеҠӣејәзҡ„дјҒдёҡд»…еҮ 家пјҢиЎҢдёҡйӣҶдёӯеәҰдҪҺгҖӮйғЁеҲҶдјҒдёҡеӯҳеңЁжҠҖжңҜгҖҒиЈ…зҪ®гҖҒз”ҹдә§жҺ§еҲ¶иҗҪеҗҺпјҢжұЎжҹ“зҺҜеўғпјҢе®үе…Ёи®ҫж–ҪдёҚеҲ°дҪҚпјҢиҝқ规иҝҮеәҰејҖйҮҮпјҢеҒ·йҮҮгҖҒзӣ—йҮҮпјҢиө„жәҗжөӘиҙ№зӯүй—®йўҳгҖӮзӣ®еүҚжҲ‘еӣҪиҗӨзҹіиЎҢдёҡдёҠеёӮдјҒдёҡжңүйҮ‘зҹіиө„жәҗгҖҒеҢ…й’ўиӮЎд»ҪгҖҒдёӯж¬Јж°ҹжқҗзӯүдјҒдёҡгҖӮж №жҚ®дёӯеӣҪйқһйҮ‘еұһзҹҝе·ҘдёҡеҚҸдјҡиҗӨзҹідё“дёҡ委е‘ҳдјҡзҡ„з»ҹи®Ў,йҮ‘зҹіиө„жәҗжҳҜзӣ®еүҚдёӯеӣҪиҗӨзҹіиЎҢдёҡдёӯжӢҘжңүиө„жәҗеӮЁйҮҸгҖҒејҖйҮҮеҸҠеҠ е·Ҙ规模жңҖеӨ§зҡ„дјҒдёҡгҖӮ

жҳҜдё“дёҡд»ҺдәӢиҗӨзҹізҹҝжҠ•иө„ејҖеҸ‘д»ҘеҸҠиҗӨзҹідә§е“Ғз”ҹдә§й”Җе”®зҡ„е®һдёҡйӣҶеӣўпјҢе…¬еҸёжҲҗз«ӢдәҺ2001е№ҙпјҢдәҺ2017е№ҙ5жңҲеңЁдёҠдәӨжүҖдё»жқҝдёҠеёӮгҖӮйӣҶеӣўжҖ»йғЁдҪҚдәҺжөҷжұҹжқӯе·һпјҢдёӢеұһ11家еӯҗе…¬еҸёпјҢдё»иҰҒдҪҚдәҺжөҷжұҹгҖҒе®үеҫҪд»ҘеҸҠеҶ…и’ҷеҸӨиҮӘжІ»еҢәгҖӮ

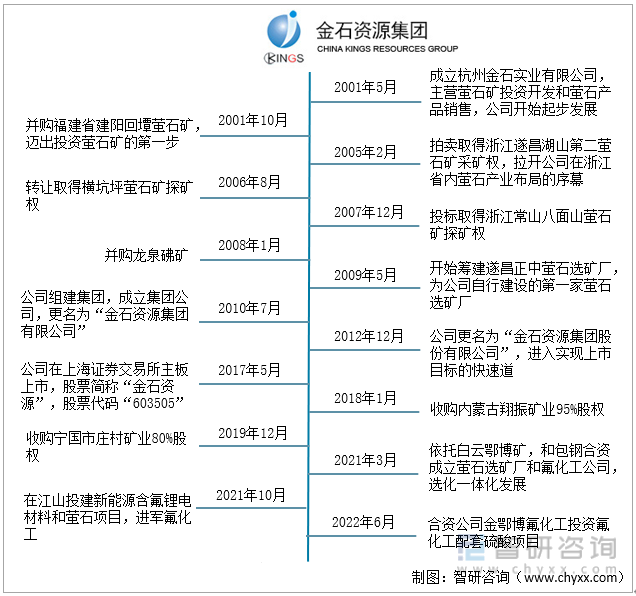

йҮ‘зҹіиө„жәҗеҸ‘еұ•еҺҶзЁӢ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе®ҳзҪ‘гҖҒе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зҹҝдә§еӮЁеӨҮжҳҜзҹҝдёҡе…¬еҸёиө–д»Ҙз”ҹеӯҳдёҺеҸ‘еұ•зҡ„еҹәзЎҖпјҢжҲӘжӯў2022е№ҙ6жңҲеә•пјҢе…¬еҸёжӢҘжңү9дёӘйҮҮзҹҝжқғпјҢ3дёӘжҺўзҹҝжқғпјҢйҮҮзҹҝиҜҒ规模иҫҫ117дёҮеҗЁ/е№ҙпјҢдҝқжңүиө„жәҗеӮЁйҮҸеҹәжң¬зЁіе®ҡеңЁ2700дёҮеҗЁзҹҝзҹійҮҸпјҢеҜ№еә”зҹҝзү©йҮҸзәҰ1300дёҮеҗЁгҖӮд»ҺеҚ•дёӘзҹҝеұұзҡ„з”ҹдә§и§„жЁЎзңӢпјҢе…¬еҸёжөҷжұҹзңҒйҒӮжҳҢеҺҝжҹҳеІұеҸЈд№ЎжЁӘеқ‘еқӘиҗӨзҹізҹҝгҖҒжөҷжұҹе…°жәӘйҮ‘жҳҢзҹҝдёҡжҹҸзӨҫд№ЎеІӯеқ‘еұұиҗӨзҹізҹҝзӯү6дёӘиҗӨзҹізҹҝи®ҫи®Ўдә§иғҪеңЁ10дёҮеҗЁ/е№ҙд»ҘдёҠгҖӮ

йҮ‘зҹіиө„жәҗйҮҮзҹҝжқғжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…ЁеӣҪзҹҝдёҡжқғдәәеӢҳжҹҘејҖйҮҮдҝЎжҒҜе…¬зӨәзі»з»ҹгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

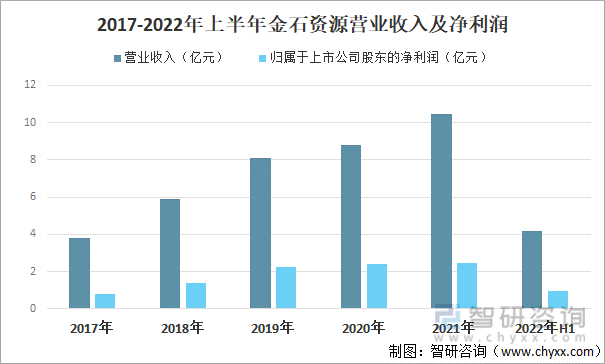

дәҢгҖҒиҗҘ收жғ…еҶө

зӣ®еүҚпјҢйҮ‘зҹіиө„жәҗе…¬еҸёдё»иҗҘдә§е“Ғжңүй…ёзә§иҗӨзҹізІҫзІүгҖҒеҶ¶йҮ‘зә§иҗӨзҹізІҫзІүгҖҒй«ҳе“ҒдҪҚеқ—зҹҝдёүеӨ§жқҝеқ—гҖӮиҝ‘е№ҙжқҘйҡҸзқҖе…¬еҸёй…ёзә§иҗӨзҹізІҫзІүгҖҒй«ҳе“ҒдҪҚеқ—зҹҝдә§йҮҸзҡ„жҢҒз»ӯеўһй•ҝпјҢе…¬еҸёж”¶е…ҘгҖҒеҲ©ж¶ҰдҪ“йҮҸжҢҒз»ӯзЁіжӯҘеўһй•ҝгҖӮ2021е№ҙе…¬еҸёиҗҘдёҡ收е…Ҙиҫҫ10.43дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ18.64%пјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә2.45дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ2.93%гҖӮ2022е№ҙдёҠеҚҠе№ҙе…¬еҸёжҖ»иҗҘ收дёә4.19дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ0.61%пјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә0.94дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘6.31%гҖӮ

2017-2022е№ҙдёҠеҚҠе№ҙйҮ‘зҹіиө„жәҗиҗҘдёҡ收е…ҘеҸҠеҮҖеҲ©ж¶Ұ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

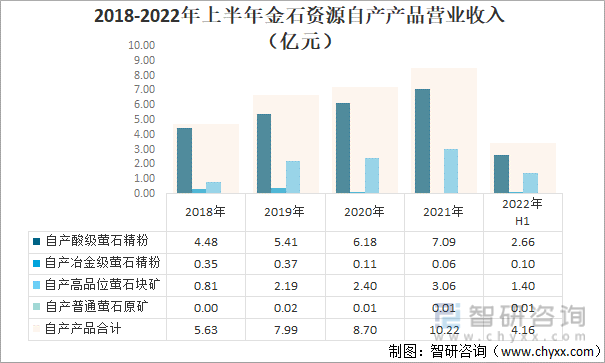

收е…Ҙз»“жһ„ж–№йқўпјҢй…ёзә§иҗӨзҹізІҫзІүгҖҒй«ҳе“ҒдҪҚиҗӨзҹіеқ—зҹҝеҜ№е…¬еҸёиҗҘдёҡ收е…ҘиҙЎзҢ®еӨ§гҖӮй…ёзә§иҗӨзҹізІҫзІүзӣ®еүҚжҳҜе…¬еҸёж”¶е…Ҙдёӯзҡ„дё»иҰҒжҲҗеҲҶпјҢ2022е№ҙдёҠеҚҠе№ҙй…ёзә§иҗӨзҹізІҫзІүиҗҘ收иҫҫ2.66дәҝе…ғпјҢеҚ е…¬еҸёжҖ»иҗҘ收зҡ„63.4%пјӣй«ҳе“ҒдҪҚеқ—иҗӨзҹіеқ—зҹҝе®һзҺ°иҗҘ收1.40дәҝе…ғпјҢеҚ жҖ»ж”¶е…Ҙзҡ„33.3%гҖӮжӯӨеӨ–й…ёзә§иҗӨзҹізІҫзІүеҚ•д»·жңҖй«ҳпјҢ2022е№ҙдёҠеҚҠе№ҙй”Җе”®еқҮд»·дёә2342е…ғ/еҗЁпјҢй«ҳе“ҒдҪҚеқ—зҹҝй”Җе”®еқҮд»·дёә1946е…ғ/еҗЁгҖӮ

2018-2022е№ҙдёҠеҚҠе№ҙйҮ‘зҹіиө„жәҗиҮӘдә§дә§е“ҒиҗҘдёҡ收е…ҘпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪиҗӨзҹіиЎҢдёҡеёӮеңәз«һдәүзҠ¶еҶөеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢ

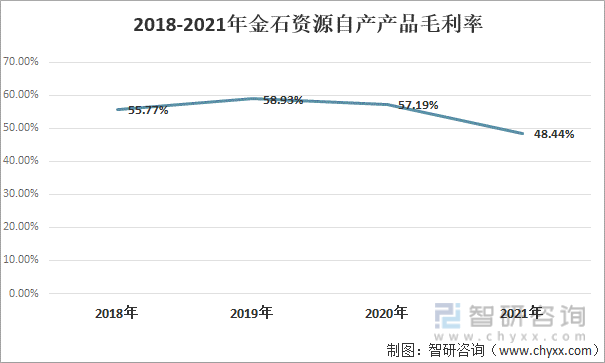

дёүгҖҒжҜӣеҲ©зҺҮ

е…¬еҸёж•ҙдҪ“жҜӣеҲ©зҺҮиҫғй«ҳпјҢзӣҲеҲ©иғҪеҠӣиҫғејәгҖӮ2018-2020е№ҙе…¬еҸёиҮӘдә§дә§е“ҒжҜӣеҲ©зҺҮеңЁ55%д»ҘдёҠпјҢ2021е№ҙдёӢйҷҚиҮі48.44%пјҢдё»иҰҒеҸ—еҺҹжқҗж–ҷд»·ж јдёҠж¶ЁгҖҒе……еЎ«жҠ•е…ҘеҠ еӨ§зӯүеҺҹеӣ еҜјиҮҙдё»иҰҒдә§е“ҒеҚ•дҪҚжҲҗжң¬жңүжүҖдёҠеҚҮеҪұе“ҚгҖӮ

2018-2021е№ҙйҮ‘зҹіиө„жәҗиҮӘдә§дә§е“ҒжҜӣеҲ©зҺҮ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

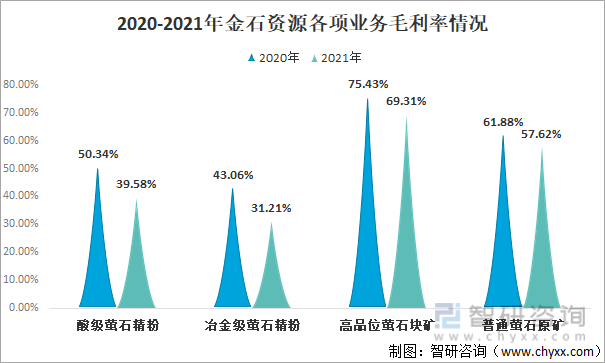

д»Һ2021е№ҙе…¬еҸёеҗ„дёҡеҠЎжҜӣеҲ©зҺҮжқҘзңӢпјҢй«ҳе“ҒдҪҚиҗӨзҹіеқ—зҹҝжҜӣеҲ©зҺҮжңҖй«ҳпјҢиҫҫ69.31%пјҢдёәе…¬еҸёзӣҲеҲ©иғҪеҠӣжңҖејәзҡ„дёҡеҠЎгҖӮе…¶ж¬Ўдёәжҷ®йҖҡиҗӨзҹіеҺҹзҹҝпјҢжҜӣеҲ©зҺҮ57.62%пјҢдҪҶдёҡеҠЎи§„жЁЎиҫғе°ҸпјҢиҗҘ收еҚ е…¬еҸёжҜ”йҮҚиҫғе°ҸгҖӮе…¬еҸёжңҖеӨ§з»ҸиҗҘдёҡеҠЎй…ёзә§иҗӨзҹізІҫзІүжҜӣеҲ©зҺҮдёә39.58%гҖӮеҶ¶йҮ‘зә§иҗӨзҹізІҫзІүдёә2021е№ҙе…¬еҸёжҜӣеҲ©зҺҮйҷҚе№…жңҖеӨ§зҡ„дёҡеҠЎпјҢдёӢйҷҚдәҶ11.85дёӘзҷҫеҲҶзӮ№гҖӮ

2020-2021е№ҙйҮ‘зҹіиө„жәҗеҗ„йЎ№дёҡеҠЎжҜӣеҲ©зҺҮжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒдә§й”Җжғ…еҶө

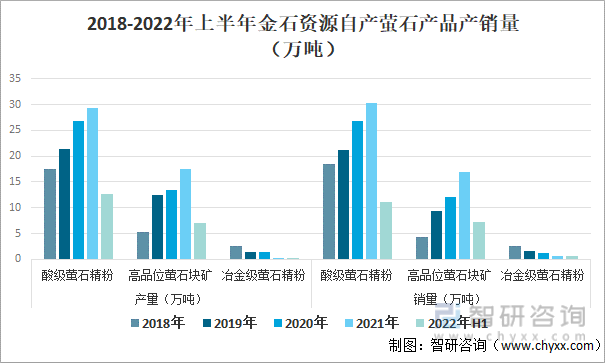

е…¬еҸёиҗӨзҹідә§йҮҸе°ҶеӨ„дәҺе…ЁеӣҪзҡ„з»қеҜ№йўҶе…Ҳең°дҪҚгҖӮиҝ‘е№ҙжқҘпјҢе…¬еҸёй…ёзә§иҗӨзҹізІҫзІүеҸҠй«ҳе“ҒдҪҚиҗӨзҹіеқ—зҹҝдә§й”Җ规模дёҚж–ӯжү©еӨ§пјҢеҶ¶йҮ‘зә§иҗӨзҹізІҫзІүдә§й”ҖйҮҸеҲҷе‘ҲйҖҗе№ҙдёӢж»‘жҖҒеҠҝгҖӮ2021е№ҙе…¬еҸёз”ҹдә§й…ёзә§иҗӨзҹізІҫзІү29.32дёҮеҗЁпјҢй”ҖйҮҸиҫҫ30.36дёҮеҗЁпјӣз”ҹдә§й«ҳе“ҒдҪҚиҗӨзҹіеқ—зҹҝ17.57дёҮеҗЁпјҢй”ҖйҮҸ17.01дёҮеҗЁгҖӮ2022е№ҙдёҠеҚҠе№ҙе…¬еҸёй…ёзә§иҗӨзҹізІҫзІүдә§й”ҖйҮҸеҲҶеҲ«дёә12.57дёҮеҗЁгҖҒ11.1дёҮеҗЁпјҢй«ҳе“ҒдҪҚиҗӨзҹіеқ—зҹҝдә§й”ҖйҮҸеҲҶеҲ«дёә7.02дёҮеҗЁпјҢ7.18дёҮеҗЁпјӣеҶ¶йҮ‘зә§иҗӨзҹізІҫзІүдә§й”ҖйҮҸеҲҶеҲ«дёә0.33дёҮеҗЁгҖҒ0.67дёҮеҗЁгҖӮ

2018-2022е№ҙдёҠеҚҠе№ҙйҮ‘зҹіиө„жәҗиҮӘдә§иҗӨзҹідә§е“Ғдә§й”ҖйҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

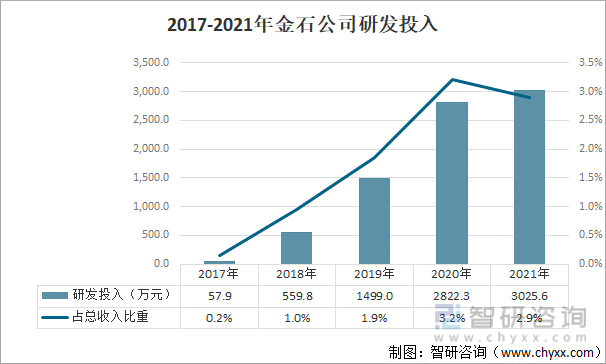

дә”гҖҒз ”еҸ‘жҠ•е…Ҙ

е…¬еҸёз ”еҸ‘жҠ•е…ҘдёҚж–ӯеҠ еӨ§пјҢ2017е№ҙе…¬еҸёз ”еҸ‘жҠ•е…Ҙд»…дёә57.9дёҮе…ғпјҢеҲ°2021е№ҙз ”еҸ‘жҠ•е…Ҙиҫҫ3025.6дёҮе…ғпјҢеҚ жҖ»иҗҘ收зҡ„2.9%гҖӮ2021е№ҙе…¬еҸёдё»иҰҒз ”еҸ‘йЎ№зӣ®36йЎ№пјҢдё»иҰҒй’ҲеҜ№йҡҫйҖүзҹҝеӣһ收гҖҒе°ҫзҹҝеӨ„зҗҶгҖҒе……еЎ«жҠҖжңҜгҖҒжҷәж…§зҹҝеұұгҖҒжҷәиғҪеҲ¶йҖ зӯүж–№йқўгҖӮ

2017-2021е№ҙйҮ‘зҹіе…¬еҸёз ”еҸ‘жҠ•е…Ҙ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

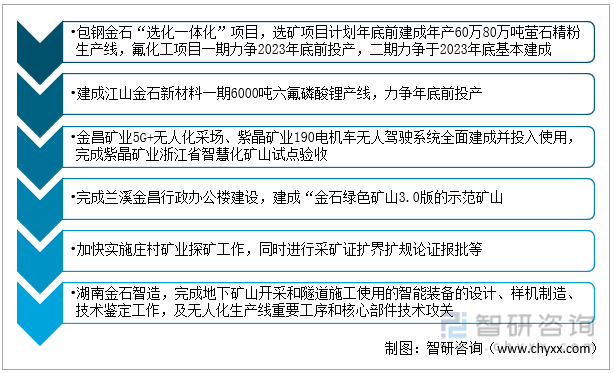

е…ӯгҖҒжңӘжқҘ规еҲ’

жңӘжқҘе…¬еҸёе°Ҷж №жҚ®еёӮеңәжғ…еҶөдёҺдҫӣйңҖз»“жһ„еҸҳеҢ–жқҘиҝӣиЎҢз”ҹдә§пјҢйў„и®Ў2022е№ҙе…¬еҸёеҚ•дёҖзҹҝеұұи®ЎеҲ’з”ҹдә§еҗ„зұ»иҗӨзҹідә§е“ҒзәҰ45-50дёҮеҗЁпјҢеҢ…й’ўйҮ‘зҹіеҠӣдәүе®һзҺ°20-30дёҮеҗЁдә§йҮҸгҖӮе…¬еҸёе°ҶеҠ ејәеҢ…й’ўйҮ‘зҹівҖңйҖүеҢ–дёҖдҪ“еҢ–вҖқйЎ№зӣ®гҖҒжұҹеұұйҮ‘зҹіж–°жқҗж–ҷдёҖжңҹйЎ№зӣ®гҖҒйҮ‘жҳҢзҹҝдёҡдёҺзҙ«жҷ¶зҹҝдёҡжҷәиғҪеҢ–йЎ№зӣ®зӯүйЎ№зӣ®зҡ„е»әи®ҫпјҢеҠ еҝ«ең°иҙЁеӢҳжҺўе·ҘдҪңгҖӮеҗҢж—¶ејәеҢ–е®үе…ЁзҺҜдҝқз®ЎзҗҶгҖҒжҸҗй«ҳESGе·ҘдҪңж°ҙе№іпјҢеҠ©еҠӣе…¬еҸёеҒҘеә·еҸ‘еұ•пјҢжҸҗеҚҮдјҒдёҡз«һдәүеҠӣгҖӮ

жңӘжқҘйҮҚзӮ№е·ҘдҪң

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪиҗӨзҹіиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪиҗӨзҹіиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪиҗӨзҹіиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒз« ,еҢ…еҗ«дёӯеӣҪиҗӨзҹіиЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҢдёӯеӣҪиҗӨзҹіиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©еҲҶжһҗпјҢ2022-2028е№ҙиҗӨзҹіиЎҢдёҡжҠ•иө„еүҚжҷҜеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ