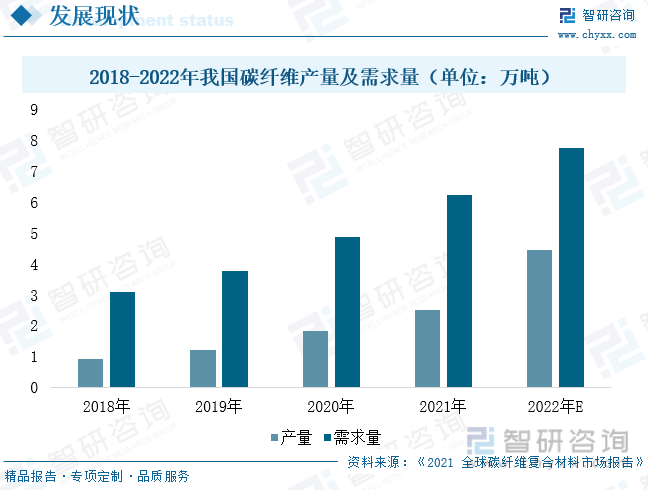

еҶ…е®№жҰӮиҰҒпјҡеҸ—еӣҪеӨ–еҜ№жҲ‘еӣҪзўізәӨз»ҙиЎҢдёҡжҠҖжңҜгҖҒи®ҫеӨҮе°Ғй”ҒпјҢй•ҝжңҹд»ҘжқҘеӣҪеҶ…зўізәӨз»ҙдә§е“Ғдё»иҰҒдҫқиө–иҝӣеҸЈгҖӮйҡҸзқҖзўізәӨз»ҙзӣёе…іжҠҖжңҜдёҚж–ӯеҲӣж–°еҚҮзә§пјҢжҲ‘еӣҪзўізәӨз»ҙз”ҹдә§иғҪеҠӣдёҚж–ӯжҸҗй«ҳпјҢ2022е№ҙжҲ‘еӣҪзўізәӨз»ҙдә§йҮҸеҸҠйңҖжұӮйҮҸеҲҶеҲ«дёә4.43дёҮеҗЁе’Ң7.75дёҮеҗЁпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ77.2%е’Ң24.2%пјҢиЎҢдёҡиҮӘз»ҷзҺҮжҸҗеҚҮпјҢдә§е“ҒеӣҪдә§еҢ–иҝӣзЁӢжҢҒз»ӯеҠ еҝ«гҖӮ

е…ій”®иҜҚпјҡзўізәӨз»ҙгҖҒзўізәӨз»ҙеёӮеңәдҫӣйңҖгҖҒзўізәӨз»ҙиҝӣеҮәеҸЈжғ…еҶөгҖҒзўізәӨз»ҙжҲҗжң¬з»“жһ„

дёҖгҖҒиЎҢдёҡдә§иғҪдёҚж–ӯжү©еј пјҢеӣҪдә§еҢ–иҝӣзЁӢжҢҒз»ӯеҠ еҝ«

пјҲдёҖпјүеҺҹжқҗж–ҷдҫӣз»ҷе……и¶іпјҢиЎҢдёҡйҮҮиҙӯжҲҗжң¬жңүжүҖдёӢйҷҚ

зўізәӨз»ҙдёҠжёёдёәеҺҹжІ№еҢ–е·ҘиЎҢдёҡпјҢйңҖд»ҺзҹіжІ№гҖҒз…ӨзӮӯгҖҒеӨ©з„¶ж°”зӯүеҢ–зҹізҮғж–ҷдёӯжҸҗеҸ–еҲ¶еӨҮдёҷзғҜпјҢ然еҗҺйҖҡиҝҮж°Ёж°§еҢ–еҗҺеҫ—еҲ°дёҷзғҜи…ҲгҖӮзўізәӨз»ҙдјҒдёҡд»ҘдёҷзғҜи…ҲдёәеҺҹжқҗж–ҷиҝӣиЎҢиҒҡеҗҲеҸҚеә”з”ҹжҲҗиҒҡдёҷзғҜи…ҲпјҢеҶҚд»Ҙе…¶зәәдёқиҺ·еҫ—иҒҡдёҷзғҜи…ҲеҺҹдёқпјҢиҝӣиЎҢеҠ е·Ҙз”ҹдә§еҗҺеҫ—еҲ°зўізәӨз»ҙгҖӮ2022е№ҙд»ҘжқҘпјҢеҸ—дҝ„д№Ңж”ҝзӯ–еҶІзӘҒзӯүеӣ зҙ еҪұе“ҚпјҢе…ЁзҗғиғҪжәҗдҫӣеә”еҒҸзҙ§пјҢдёәдәҶдҝқйҡңжҲ‘еӣҪиғҪжәҗдҫӣеә”е®үе…ЁпјҢеӣҪ家еҸҠдјҒдёҡдёҚж–ӯеҠ еӨ§зҹіжІ№еӨ©з„¶ж°”еӢҳжҺўејҖеҸ‘еҠӣеәҰгҖӮ2022е№ҙпјҢжҲ‘еӣҪз”ҹдә§еҺҹжІ№20466.7дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ2.9%пјӣз”ҹдә§еӨ©з„¶ж°”2177.9дәҝз«Ӣж–№зұіпјҢеҗҢжҜ”еўһй•ҝ6.4%пјҢжҲ‘еӣҪиғҪжәҗдҫӣеә”ж•ҙдҪ“е®үе…ЁзЁіе®ҡгҖӮ

2022е№ҙпјҢеҲ©еҚҺзӣҠйӣҶеӣўгҖҒжұҹиӢҸж–Ҝе°”йӮҰгҖҒиҫҪе®ҒйҮ‘еҸ‘зӯүдјҒдёҡзӣёз»§жү©дә§пјҢжҲ‘еӣҪдёҷзғҜи…Ҳж–°еўһдә§иғҪ52дёҮеҗЁпјҢдә§иғҪеҗҢжҜ”еўһй•ҝ16.5%гҖӮйҡҸзқҖдә§е“Ғдә§иғҪдёҚж–ӯеўһеҠ пјҢдёҷзғҜи…Ҳдә§йҮҸд№ҹеңЁдёҚж–ӯеўһеҠ гҖӮ2022е№ҙжҲ‘еӣҪдёҷзғҜи…Ҳдә§йҮҸзәҰ300дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ14.81%пјҢиЎҢдёҡдҫӣз»ҷе……и¶ігҖӮд»ҺдёҷзғҜи…ҲеёӮеңәд»·ж јиө°еҠҝзңӢпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢеҸ—еӨҡең°з–«жғ…еҸҚеӨҚеҸҠеӣҪйҷ…ең°зјҳж”ҝжІ»еҶІзӘҒзӯүеӣ зҙ еҪұе“ҚпјҢеҺҹжІ№д»·ж јй«ҳдҪҚеӨ§е№…жіўеҠЁпјҢеҸ еҠ з–«жғ…еҜ№зү©жөҒдҫӣйңҖеҪұе“ҚпјҢдёҷзғҜи…ҲеёӮеңәд»·ж јйңҮиҚЎдёӢиЎҢгҖӮе…¶дёӯпјҢеұұдёңеёӮеңәд»·ж јд»Һе№ҙеҲқзҡ„1.33дёҮе…ғ/еҗЁдёӢйҷҚиҮі6жңҲеә•зҡ„1.08дёҮе…ғ/еҗЁпјҢи·Ңе№…иҫҫеҲ°18.80%гҖӮ2022е№ҙдёӢеҚҠе№ҙпјҢдёҷзғҜи…ҲеёӮеңәд»·ж је‘Ҳе…Ҳж¶ЁеҗҺйҷҚжҖҒеҠҝгҖӮеҸ—дёҠеҚҠе№ҙй•ҝж—¶й—ҙдәҸжҚҹдҪҝеҫ—дёҷзғҜи…Ҳе·ҘеҺӮйҮҮеҸ–йҷҗеҲ¶жҺӘж–ҪпјҢдә§е“Ғдҫӣз»ҷзӣёеҜ№еҮҸе°‘пјҢдёҷзғҜи…ҲеёӮеңәд»·ж јжңүжүҖеӣһеҚҮгҖӮиҝӣе…Ҙ11жңҲпјҢеӨҡең°жү©иғҪйЎ№зӣ®зӣёз»§жҠ•дә§пјҢиЎҢдёҡдҫӣеә”еўһеҠ пјҢдёӢжёёеёӮеңәйңҖжұӮж•ҙдҪ“е№ізЁіпјҢдёҷзғҜи…ҲеёӮеңәд»·ж јжҢҒз»ӯдёӢйҷҚгҖӮеҜ№зўізәӨз»ҙз”ҹдә§дјҒдёҡжқҘиҜҙпјҢиЎҢдёҡеҺҹжқҗж–ҷйҮҮиҙӯжҲҗжң¬зӣёеҜ№дёӢж»‘гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪйЈҺз”өеҸ¶зүҮиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжңӘжқҘеүҚжҷҜеұ•жңӣжҠҘе‘ҠгҖӢ

пјҲдәҢпјүзўізәӨз»ҙдә§иғҪ规模дёҚж–ӯжү©еӨ§пјҢдә§е“ҒеӣҪдә§еҢ–иҝӣзЁӢжҢҒз»ӯеҠ еҝ«

2015е№ҙд»ҘжқҘпјҢжҲ‘еӣҪеҮәеҸ°дәҶеӨҡйЎ№жҺЁеҠЁзўізәӨз»ҙиЎҢдёҡеҸ‘еұ•зӣёе…іж”ҝзӯ–пјҢйј“еҠұдёҠжө·гҖҒжұҹиӢҸгҖҒжөҷжұҹзӯүең°еҢәеҠ еҝ«еҸ‘еұ•зўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷгҖӮеңЁзӣёе…іж”ҝзӯ–жҺЁеҠЁдёӢеҸҠйЈҺз”өгҖҒе…үдјҸзӯүж–°иғҪжәҗдә§дёҡеҝ«йҖҹеҸ‘еұ•еёҰеҠЁдёӢпјҢжҲ‘еӣҪзўізәӨз»ҙеёӮеңәйңҖжұӮеҝ«йҖҹеўһй•ҝпјҢеӣҪеҶ…дёӯеӨҚзҘһй№°гҖҒе…үеЁҒеӨҚжқҗгҖҒдёӯз®Җ科жҠҖзӯүеӨҡ家дјҒдёҡзӣёз»§е®Јеёғжү©дә§пјҢдә§е“Ғдә§иғҪйҡҸд№ӢйҖҗжӯҘжү©еӨ§гҖӮ2022е№ҙжҲ‘еӣҪзўізәӨз»ҙдә§йҮҸеҸҠйңҖжұӮйҮҸеҲҶеҲ«дёә4.43дёҮеҗЁе’Ң7.75дёҮеҗЁпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ77.2%е’Ң24.2%гҖӮжҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢ2022е№ҙжҲ‘еӣҪзўізәӨз»ҙзӣёе…ідјҒдёҡе®Јеёғи®ЎеҲ’жҠ•дә§дә§иғҪзҙҜи®Ў5.9дёҮеҗЁгҖӮе…¶дёӯпјҢж–°еўһзҡ„дә§е“Ғдә§иғҪдё»иҰҒдёәеӨ§дёқжқҹзўізәӨз»ҙпјҢе…¶дё»иҰҒеә”з”ЁеңЁйЈҺз”өгҖҒжұҪиҪҰйўҶеҹҹгҖӮжңӘжқҘпјҢйҡҸзқҖж–°еўһдә§иғҪйЎ№зӣ®йҖҗжӯҘжҠ•дә§пјҢжҲ‘еӣҪзўізәӨз»ҙдә§иғҪжҲ–е°ҶиҫҫеҲ°11дёҮеҗЁпјҢе°Ҷи¶…иҝҮж—Ҙжң¬еңЁе…Ёзҗғзҡ„еёӮеңәд»ҪйўқгҖӮж•ҙдҪ“жқҘзңӢпјҢиҷҪ然дә§е“Ғдҫӣз»ҷиғҪеҠӣдёҚж–ӯжҸҗеҚҮпјҢдҪҶд»Қж— жі•ж»Ўи¶ідёӢжёёеёӮеңәйңҖжұӮпјҢиЎҢдёҡдҫӣйңҖзјәеҸЈиҫғеӨ§гҖӮ

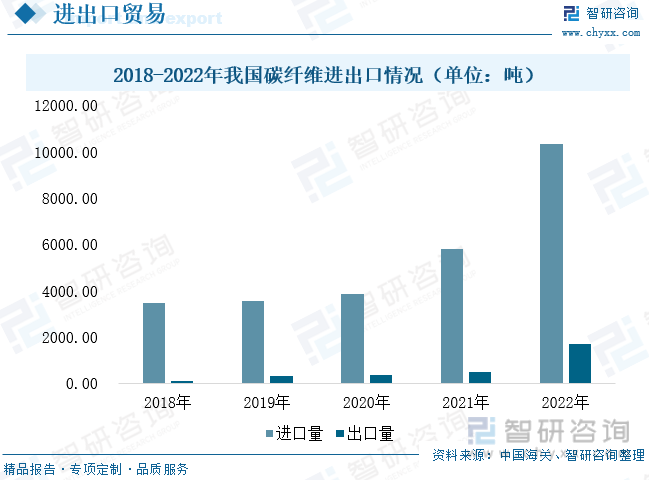

еҸ—еӣҪеӨ–еҜ№жҲ‘еӣҪзўізәӨз»ҙиЎҢдёҡжҠҖжңҜгҖҒи®ҫеӨҮе°Ғй”ҒпјҢй•ҝжңҹд»ҘжқҘеӣҪеҶ…зўізәӨз»ҙдә§е“Ғдё»иҰҒдҫқиө–иҝӣеҸЈгҖӮйҡҸзқҖзўізәӨз»ҙзӣёе…іжҠҖжңҜдёҚж–ӯеҲӣж–°еҚҮзә§пјҢжҲ‘еӣҪзўізәӨз»ҙз”ҹдә§иғҪеҠӣдёҚж–ӯжҸҗй«ҳпјҢеӣҪеҶ…зўізәӨз»ҙдә§е“ҒеҮәеҸЈж•°йҮҸеӨ§е№…жҸҗеҚҮгҖӮж №жҚ®жө·е…іж•°жҚ®пјҢ2022е№ҙжҲ‘еӣҪзўізәӨз»ҙиҝӣеҮәеҸЈж•°йҮҸеҲҶеҲ«дёә10319.22еҗЁе’Ң1709.65еҗЁпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ78.18%е’Ң263.85%пјҢиҝӣеҮәеҸЈе·®йўқиҫҫеҲ°8609.56еҗЁгҖӮд»ҺиҝӣеҸЈжәҗзңӢпјҢж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒеўЁиҘҝе“ҘгҖҒдёӯеӣҪеҸ°ж№ҫе’ҢзҫҺеӣҪжҳҜжҲ‘еӣҪзўізәӨз»ҙзҡ„йҮҚзӮ№иҝӣеҸЈең°еҢәгҖӮ2022е№ҙжҲ‘еӣҪеҲҶеҲ«д»Һж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒеўЁиҘҝе“ҘгҖҒдёӯеӣҪеҸ°ж№ҫе’ҢзҫҺеӣҪиҝӣеҸЈзўізәӨз»ҙ2434.73еҗЁгҖҒ2014.93еҗЁгҖҒ1825.49еҗЁгҖҒ1439.19еҗЁе’Ң1190.76еҗЁпјҢеҲҶеҲ«еҚ жҖ»иҝӣеҸЈжҜ”йҮҚ23.59%гҖҒ19.53%гҖҒ17.69%гҖҒ13.95%е’Ң11.54%пјҢеүҚдә”еҗҚең°еҢәеҗҲи®ЎеҚ жҜ”86.3%гҖӮеҸ—ж—Ҙжң¬жң¬ең°еҸҠ欧зҫҺеёӮеңәйңҖжұӮдёҠж¶ЁпјҢеҸ еҠ вҖңдёңдёҪйЈҺжіўвҖқдәӢ件еҪұе“ҚпјҢж—Ҙжң¬еҜ№жҲ‘еӣҪеҮәеҸЈзҡ„зўізәӨз»ҙдә§е“Ғж•°йҮҸзӣёеҜ№еҮҸе°‘гҖӮд»ҺеӣҪеҶ…дё»иҰҒиҝӣеҸЈзңҒеёӮзңӢпјҢиҝӣеҸЈзўізәӨз»ҙеүҚдёүеҗҚең°еҢәеҲҶеҲ«жҳҜжұҹиӢҸзңҒгҖҒе№ҝдёңзңҒе’ҢдёҠжө·еёӮпјҢиҝӣеҸЈеҚ жҜ”еҲҶеҲ«дёә43.97%гҖҒ27.35%е’Ң12.76%пјҢиҝӣеҸЈеүҚдёүеҗҚең°еҢәеҗҲи®ЎеҚ жҜ”иҫҫеҲ°84.08%гҖӮз”ұдәҺиҝӣеҸЈзҡ„зўізәӨз»ҙз”ұдәҺе“ҒиҙЁиҫғеҘҪпјҢдјҒдёҡе°ҶиҝӣеҸЈзўізәӨз»ҙдё»иҰҒз”ЁдәҺдҪ“иӮІз”Ёе“ҒеҸҠйЈҺз”өеҸ¶зүҮйўҶеҹҹгҖӮ

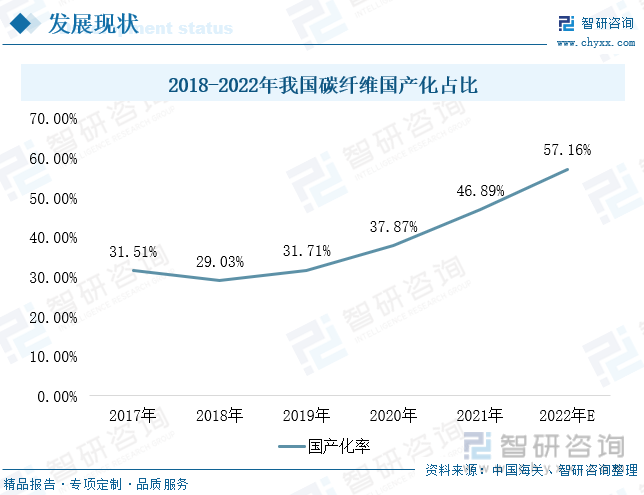

йҡҸзқҖеӣҪ家е°ҶзўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷеҲ—е…Ҙ科жҠҖеҲӣж–°2030йҮҚеӨ§е·ҘзЁӢд»ҘжқҘпјҢеӣҪ家еҸҠдјҒдёҡжҢҒз»ӯеҠ еӨ§е…¶е…ій”®жҠҖжңҜз ”еҸ‘пјҢиЎҢдёҡзӣёе…іе·ҘиүәгҖҒжҠҖжңҜгҖҒи®ҫеӨҮд№ҹеҸ–еҫ—дәҶеӨҡйЎ№зӘҒз ҙпјҢеӣҪеҶ…зўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷдә§йҮҸжҢҒз»ӯеўһй•ҝпјҢдә§е“ҒеӣҪдә§еҢ–иҝӣзЁӢеҠ еҝ«гҖӮиҝ‘е№ҙжқҘпјҢеңЁж”ҝзӯ–еҸ‘еҠӣе’ҢдјҒдёҡеҠӘеҠӣдёӢпјҢжҲ‘еӣҪдёҚж–ӯеҸ–еҫ—зўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷз”ҹдә§еҲ¶еӨҮе’Ңе…ій”®жҠҖжңҜж”»е…іпјҢдә§е“Ғдә§иғҪ规模д№ҹдёҚж–ӯжү©еӨ§пјҢзўізәӨз»ҙеӣҪдә§еҢ–иҝӣзЁӢжҢҒз»ӯеҠ еҝ«гҖӮ2018-2022е№ҙпјҢжҲ‘еӣҪзўізәӨз»ҙеӣҪдә§еҢ–еҚ жҜ”дёҚж–ӯжҸҗеҚҮгҖӮ2022е№ҙд»ҘжқҘпјҢеӨҡ家碳зәӨз»ҙйҫҷеӨҙдјҒдёҡдёҚж–ӯжү©еӨ§дә§е“Ғдә§иғҪпјҢеҠ еҝ«дә§е“ҒжҠҖжңҜеҲӣж–°пјҢжҲ‘еӣҪзўізәӨз»ҙдә§е“ҒеӣҪдә§зҺҮд»Һ2018е№ҙзҡ„29.03%йҖҗжӯҘжҸҗеҚҮиҮі2022е№ҙзҡ„57.16%пјҢ5е№ҙй—ҙдә§е“ҒеӣҪдә§зҺҮжү©еӨ§28.13дёӘзҷҫеҲҶзӮ№пјҢжҸҗй«ҳдәҶиҝ‘дёҖеҖҚгҖӮжңӘжқҘпјҢйҡҸзқҖеӣҪеҶ…зўізәӨз»ҙзӣёе…іжҠҖжңҜдёҚж–ӯеҲӣж–°пјҢдә§е“Ғдә§иғҪ规模жҢҒз»ӯжү©еӨ§пјҢйў„и®ЎеҲ°2025е№ҙпјҢжҲ‘еӣҪзўізәӨз»ҙеӣҪдә§еҢ–иҝӣзЁӢе°ҶжҸҗеҚҮиҮі62%д»ҘдёҠгҖӮ

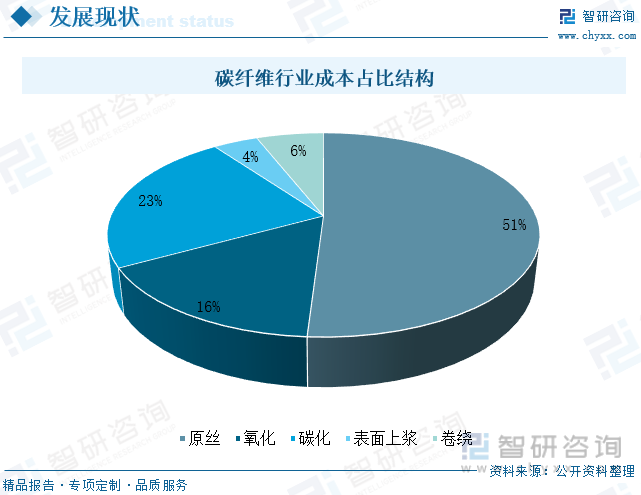

зўізәӨз»ҙжҳҜеҲ¶йҖ е…ҲиҝӣеӨҚеҗҲжқҗж–ҷзҡ„йҮҚиҰҒеўһејәжқҗж–ҷпјҢејәеәҰй«ҳгҖҒжҠ—ж‘©ж“ҰгҖҒиҖҗи…җиҡҖпјҢеҸҜе№ҝжіӣеә”з”ЁдәҺиҲӘз©әиҲӘеӨ©гҖҒиғҪжәҗиЈ…еӨҮгҖҒдәӨйҖҡиҝҗиҫ“гҖҒдҪ“иӮІдј‘й—ІзӯүйўҶеҹҹгҖӮжӯЈеӣ е…¶е…·еӨҮеҚҒеҲҶдјҳејӮзҡ„зү№ж®ҠжҖ§иғҪпјҢиҮӘз ”еҸ‘д»ҘжқҘпјҢзўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷз ”еҸ‘жҠҖжңҜй•ҝжңҹиў«еҸ‘иҫҫеӣҪ家жҺҢжҸЎпјҢд№ҹжҳҜеӣҪеӨ–еҜ№еӨ–жҲ‘еӣҪиҝӣиЎҢжҠҖжңҜе°Ғй”Ғе’Ңдә§е“Ғеһ„ж–ӯзҡ„йҮҚиҰҒзү©иҙЁгҖӮдёәдәҶж‘Ҷи„ұж ёеҝғжҠҖжңҜеҸ—еҲ¶дәҺдәәзҡ„еұҖйқўпјҢжҲ‘еӣҪиҮӘ2000е№ҙејҖе§ӢеӨ§еҠӣеҸ‘еұ•зўізәӨз»ҙдә§дёҡпјҢ并е°Ҷе…¶еҲ—дёәеӣҪ家йҮҚзӮ№еҸ‘еұ•зҡ„жҲҳз•ҘжҖ§дә§дёҡгҖӮзўізәӨз»ҙеҲ¶йҖ йҡҫеәҰиҫғй«ҳпјҢе·ҘиүәжөҒзЁӢеӨҚжқӮгҖӮз»ҸиҝҮеӨҡе№ҙз»ҸйӘҢз§ҜзҙҜеҸҠжҠҖжңҜеҲӣж–°пјҢзӣ®еүҚеӣҪеҶ…дё»иҰҒжңүж№ҝжі•зәәдёқе’Ңе№Іе–·ж№ҝжі•дёӨз§Қз”ҹдә§ж–№жі•пјҢз”ұдәҺе№Іе–·ж№ҝзәәе·ҘдёҡжҠҖжңҜйҡҫеәҰиҫғеӨ§пјҢеӣҪеҶ…д»…жңүе°‘ж•°дјҒдёҡжҺҢжҸЎиҜҘжҠҖжңҜе·ҘиүәпјҢеӣҪеҶ…еӨ§йғЁеҲҶдјҒдёҡд»ҚйҮҮз”Ёж№ҝжі•зәәдёқз”ҹдә§зўізәӨз»ҙгҖӮиө„ж–ҷжҳҫзӨәпјҢзўізәӨз»ҙз”ҹдә§жҲҗжң¬дёӯпјҢеҺҹдёқгҖҒж°§еҢ–еҸҠзўіеҢ–жҲҗжң¬иҫғй«ҳпјҢе…¶дёӯеҺҹдёқжҲҗжң¬еҚ жҜ”иҫҫ51%пјҢжҳҜеҶіе®ҡзўізәӨз»ҙжҖ§иғҪзҡ„е…ій”®зҺҜиҠӮпјҢд№ҹжҳҜдјҒдёҡжңӘжқҘе®һзҺ°йҷҚжң¬еўһж•Ҳзҡ„йҮҚиҰҒйўҶеҹҹгҖӮжҢүдёқжқҹи§„ж јдёҚеҗҢпјҢеҸҜд»Ҙе°ҶзўізәӨз»ҙеҲҶдёәеӨ§дёқжқҹзўізәӨз»ҙе’Ңе°ҸдёқжқҹзўізәӨз»ҙгҖӮе…¶дёӯеӨ§дёқжқҹзўізәӨз»ҙзҡ„зўізәӨз»ҙж №ж•°еңЁ48KеҸҠд»ҘдёҠпјҢе°ҸдёқжқҹзўізәӨз»ҙж №ж•°еҲҷеңЁ48Kд»ҘдёӢгҖӮдёҺе°ҸдёқжқҹзўізәӨз»ҙзӣёжҜ”еӨ§дёқжқҹеҸ—еҲ°еҲ¶дҪңе·Ҙиүәзҡ„йҷҗеҲ¶е…¶жЁЎйҮҸдёҺејәеәҰзЁҚжҳҫйҖҠиүІпјҢдҪҶжҳҜеҲ¶дҪңжҲҗжң¬дёҺе”®д»·е…·еӨҮй«ҳжҖ§д»·жҜ”пјҢеңЁе·ҘдёҡйўҶеҹҹе°Өе…¶жҳҜйЈҺз”өйўҶеҹҹеҫ—еҲ°дәҶе№ҝжіӣеә”з”ЁгҖӮ

пјҲдёүпјүдёӢжёёеә”з”ЁеёӮеңәе№ҝйҳ”пјҢжңүжңӣеёҰеҠЁзўізәӨз»ҙйңҖжұӮйҮҸдёҠж¶Ё

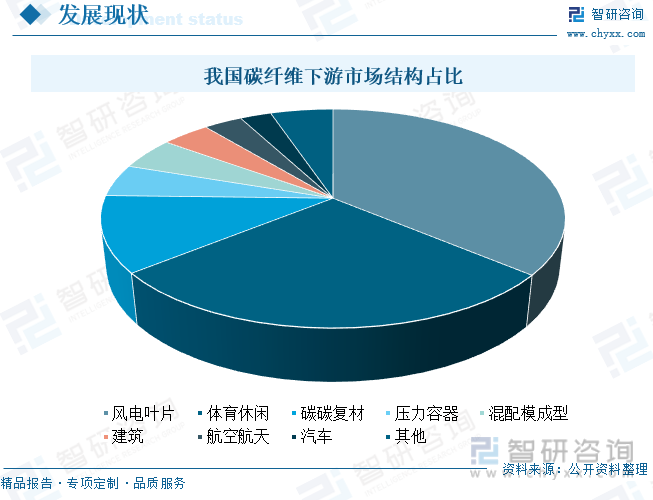

зўізәӨз»ҙеӣ е…¶жҖ§иғҪдјҳејӮпјҢе№ҝжіӣз”ЁдәҺйЈҺз”өеҸ¶зүҮгҖҒдҪ“иӮІдј‘й—ІгҖҒиҲӘз©әиҲӘеӨ©зӯүйўҶеҹҹпјҢдёӢжёёеёӮеңәеүҚжҷҜе№ҝйҳ”гҖӮжҲ‘еӣҪзўізәӨз»ҙеә”з”ЁеёӮеңәдёӯпјҢйЈҺз”өеҸ¶зүҮгҖҒдҪ“иӮІдј‘й—ІеҸҠзўізўіеӨҚжқҗйўҶеҹҹеә”з”ЁиҫғеӨҡпјҢдёүиҖ…еҗҲи®ЎеҚ жҜ”иҫҫеҲ°75.4%гҖӮе…¶дёӯпјҢйЈҺз”өеҸ¶зүҮжҳҜжҲ‘еӣҪзўізәӨз»ҙжңҖеӨ§ж¶Ҳиҙ№еёӮеңәпјҢеҚ зўізәӨз»ҙж¶Ҳиҙ№жҖ»йҮҸзҡ„36.1%пјҢйЈҺз”өеҸ¶зүҮдёӯзҡ„дё»жўҒеёҪгҖҒи’ҷйқўиЎЁзҡ®гҖҒеҸ¶зүҮж №жң¬гҖҒеҸ¶зүҮеүҚеҗҺиҫ№зјҳйҳІйӣ·зі»з»ҹзӯүйғЁдҪҚеқҮйңҖиҰҒз”ЁеҲ°зўізәӨз»ҙжқҗж–ҷпјҢд»ҘеӨ§е№…еҮҸиҪ»еҸ¶зүҮйҮҚйҮҸпјҢеҮҸе°‘дҪңз”ЁеңЁж”Ҝж’‘жўҒдёҠзҡ„еҸ—еҠӣе’Ңжүӯзҹ©зӯүгҖӮ

йЈҺз”өеҸ¶зүҮдҪңдёәзўізәӨз»ҙжңҖеӨ§зҡ„еә”з”ЁеёӮеңәпјҢиҝ‘е№ҙжқҘпјҢеңЁе…ЁзҗғиғҪжәҗиҪ¬еһӢй©ұеҠЁдёӢпјҢе…ЁзҗғйЈҺз”өиЎҢдёҡеҸ‘еұ•иҝ…йҖҹгҖӮ2021е№ҙе…ЁзҗғйЈҺз”өж–°еўһиЈ…жңә93.6GWпјҢзҙҜи®ЎиЈ…жңәе®№йҮҸиҫҫеҲ°837GWпјҢеҗҢжҜ”еўһй•ҝ12.4%гҖӮе…¶дёӯпјҢжҲ‘еӣҪжҳҜе…ЁзҗғйЈҺз”өиЈ…жңә规模жңҖеӨ§ең°еҢәпјҢеңЁвҖңеҸҢзўівҖқжҲҳз•ҘеҸҠиғҪжәҗж”№йқ©еӨ§иғҢжҷҜдёӢпјҢжҲ‘еӣҪдёҚж–ӯжҺЁиҝӣйЈҺз”өиЎҢдёҡеҸ‘еұ•пјҢеҠ еҝ«йЈҺз”өйўҶеҹҹжҠҖжңҜеҚҮзә§гҖӮд»ҺиЈ…жңәе®№йҮҸзңӢпјҢ2022е№ҙжҲ‘еӣҪж–°еўһйЈҺз”өиЈ…жңә37.63GWпјҢзҙҜи®ЎиЈ…жңә规模иҫҫеҲ°365.4GWпјҢеҗҢжҜ”еўһй•ҝ5.41%пјҢжҳҜе…Ёзҗғ规模жңҖеӨ§зҡ„йЈҺз”өеёӮеңәгҖӮйЈҺз”өд№ҹйҖҗжёҗжҲҗдёәжҲ‘еӣҪж–°иғҪжәҗеҸ‘з”өзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮ2022е№ҙе…ЁеҸЈеҫ„еҸ‘з”өйҮҸзҙҜи®Ў83886.3дәҝеҚғз“Ұж—¶пјҢеҗҢжҜ”еўһй•ҝ3.41%гҖӮе…¶дёӯпјҢйЈҺз”өе…Ёе№ҙзҙҜи®ЎеҸ‘з”ө6867.2дәҝеҚғз“Ұж—¶пјҢеҗҢжҜ”еўһй•ҝ12.3%пјҢеҚ е…ЁеҸЈеҫ„жҖ»еҸ‘з”өйҮҸзҡ„8.19%пјҢйЈҺз”өеҸ‘з”ө规模еҚ жҜ”дёҚж–ӯжҸҗеҚҮгҖӮжңӘжқҘпјҢйҡҸзқҖйЈҺеҠӣеҸ‘з”өжңәзҺҮжҢҒз»ӯеўһеӨ§пјҢзү№еҲ«жҳҜжө·дёҠйЈҺжңәйңҖжұӮеҲәжҝҖдёӢпјҢйЈҺз”өеӨ§еһӢеҢ–и¶ӢеҠҝж—ҘзӣҠжҳҺжҳҫгҖӮйЈҺжңәеӨ§еһӢеҢ–еҗҺпјҢйЈҺз”өеҸ¶зүҮеӨ§еһӢеҢ–гҖҒиҪ»йҮҸеҢ–йңҖжұӮд№ҹе°ҶйҖҗжёҗеўһеҠ пјҢд№ҹе°ҶиҝӣдёҖжӯҘжӢүеҠЁзўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷйңҖжұӮдёҠж¶ЁгҖӮ

жҲ‘еӣҪзәҰжңү11.2%е·ҰеҸізҡ„зўізәӨз»ҙз”ЁдәҺеҗҲжҲҗзўізўіеӨҚеҗҲжқҗж–ҷпјҢе…¶дё»иҰҒеә”з”ЁдәҺеҲ№иҪҰзӣҳгҖҒиҲӘеӨ©йғЁд»¶зӯүйӣ¶йғЁд»¶гҖӮе…¶дёӯпјҢзўізўіеӨҚеҗҲжқҗж–ҷдё»иҰҒеә”з”ЁдәҺе…үдјҸиЎҢдёҡгҖӮжҚ®жӮүпјҢзәҰжңү70%зҡ„зўізўіеӨҚеҗҲжқҗж–ҷеә”з”ЁеңЁе…үдјҸйўҶеҹҹдёӯпјҢдё”з”ұдәҺзўізўіеӨҚеҗҲжқҗж–ҷиҙЁйҮҸиҪ»гҖҒиҖҗй«ҳжё©жҖ§иғҪиҫғй«ҳпјҢе…¶еңЁе…үдјҸйўҶеҹҹзҡ„еә”з”ЁйҖҗжӯҘжҸҗеҚҮгҖӮеңЁеӣҪ家еӨ§еҠӣжҺЁе№ҝеҸ‘еұ•е…үдјҸиЎҢдёҡдёӢпјҢжҲ‘еӣҪе…үдјҸиЈ…жңәе®№йҮҸжҢҒз»ӯеўһеҠ гҖӮ2022е№ҙпјҢжҲ‘еӣҪж–°еўһе…үдјҸиЈ…жңәе®№йҮҸ0.87дәҝеҚғз“ҰгҖӮе…¶дёӯпјҢйҡҸзқҖвҖңж•ҙеҺҝжҺЁиҝӣвҖқйЎ№зӣ®дёҚж–ӯеҠ йҖҹпјҢеҲҶеёғејҸе…үдјҸйҰ–ж¬Ўе®һзҺ°еҜ№йӣҶдёӯејҸе…үдјҸиө¶и¶…пјҢж–°еўһеҲҶеёғејҸе…үдјҸеҚ е…үдјҸж–°еўһиЈ…жңәйҮҸзҡ„68%пјҢйӣҶдёӯејҸе…үдјҸд»…еҚ 32%гҖӮжҲӘжӯўеҲ°2022е№ҙеә•пјҢжҲ‘еӣҪе…үдјҸзҙҜи®ЎиЈ…жңәе®№йҮҸиҫҫеҲ°3.93дәҝеҚғз“Ұж—¶пјҢеҗҢжҜ”еўһй•ҝ28%гҖӮжңӘжқҘпјҢйҡҸзқҖе…үдјҸиЎҢдёҡ延з»ӯй«ҳжҷҜж°”еҸ‘еұ•пјҢзўізўіеӨҚеҗҲжқҗж–ҷйңҖжұӮе°Ҷ继з»ӯеўһеҠ пјҢзўізәӨз»ҙеҸҠе…¶еӨҚеҗҲжқҗж–ҷжңүжңӣдҝқжҢҒй«ҳйҖҹеўһй•ҝгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪзўізәӨз»ҙиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғжҹҘеҸҠеёӮеңәеҲҶжһҗйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзўізәӨз»ҙиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғжҹҘеҸҠеёӮеңәеҲҶжһҗйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзўізәӨз»ҙиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғжҹҘеҸҠеёӮеңәеҲҶжһҗйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒз« , еҢ…еҗ«2023е№ҙеҢ—дә¬зўізәӨз»ҙеӨҚеҗҲжқҗж–ҷеҸҠе…¶еә”з”Ёж•ҙдҪ“иЎҢдёҡжҖ»дҪ“еҸ‘еұ•зҠ¶еҶөпјҢдёӯеӣҪзўізәӨз»ҙеӨҚеҗҲжқҗж–ҷж•ҙдҪ“иЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҢз»“и®әдёҺе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪзўізәӨз»ҙдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡзўізәӨз»ҙдә§йҮҸжҢҒз»ӯжү©еј [еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)