дёҖгҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡз»јиҝ°

1гҖҒеӨ©з„¶ж©Ўиғ¶е®ҡд№үеҸҠеҲҶзұ»

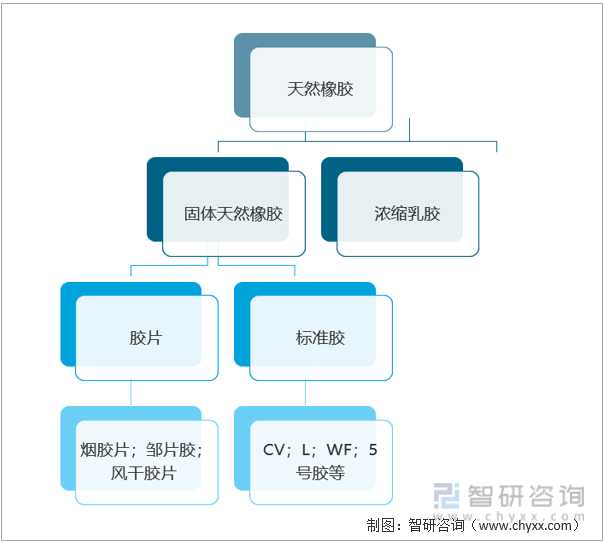

еӨ©з„¶ж©Ўиғ¶жҳҜжҢҮд»Һж©Ўиғ¶ж ‘дёҠйҮҮйӣҶзҡ„еӨ©з„¶иғ¶д№іпјҢз»ҸиҝҮеүІиғ¶гҖҒ收иғ¶гҖҒд№іиғ¶еҮҖеҢ–гҖҒд№іиғ¶еҮқеӣәгҖҒеҺӢи–„еҺӢз»үжё…жҙ—гҖҒйҖ зІ’гҖҒе№ІзҮҘзғӨиғ¶гҖҒеҺӢеҢ…жү“еҢ…гҖҒжЈҖйӘҢгҖҒе Ҷж”ҫе…Ҙеә“зӯүеҠ е·Ҙе·ҘеәҸиҖҢеҲ¶жҲҗзҡ„еј№жҖ§еӣәзҠ¶зү©гҖӮеӨ©з„¶ж©Ўиғ¶жҢүеҪўжҖҒеҸҜеҲҶдёәдёӨеӨ§зұ»пјҡеӣәдҪ“еӨ©з„¶ж©Ўиғ¶е’Ңжө“зј©д№іиғ¶гҖӮеӣәдҪ“еӨ©з„¶ж©Ўиғ¶жңүдј з»ҹеҲ¶жі•е’Ңж ҮеҮҶеҲ¶жі•д№ӢеҲҶпјҡдј з»ҹеҲ¶жі•з”ҹдә§иғ¶зүҮпјҲзғҹиғ¶зүҮгҖҒйӮ№зүҮиғ¶зӯүпјүпјҢж ҮеҮҶеҲ¶жі•з”ҹдә§ж ҮеҮҶиғ¶пјҲCVгҖҒLгҖҒWFзӯүпјүгҖӮ

еӨ©з„¶ж©Ўиғ¶еҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡз»ҸиҗҘжЁЎејҸ

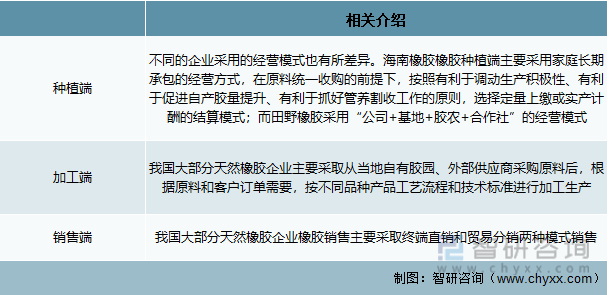

д»ҺеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҶ…дјҒдёҡз§ҚжӨҚз«ҜйҮҮз”Ёзҡ„з»ҸиҗҘжЁЎејҸжқҘзңӢпјҢдёҚеҗҢзҡ„дјҒдёҡйҮҮз”Ёзҡ„з»ҸиҗҘжЁЎејҸд№ҹжңүжүҖе·®ејӮгҖӮжө·еҚ—ж©Ўиғ¶ж©Ўиғ¶з§ҚжӨҚз«Ҝдё»иҰҒйҮҮ用家еәӯй•ҝжңҹжүҝеҢ…зҡ„з»ҸиҗҘж–№ејҸпјҢеңЁеҺҹж–ҷз»ҹдёҖ收иҙӯзҡ„еүҚжҸҗдёӢпјҢжҢүз…§жңүеҲ©дәҺи°ғеҠЁз”ҹдә§з§ҜжһҒжҖ§гҖҒжңүеҲ©дәҺдҝғиҝӣиҮӘдә§иғ¶йҮҸжҸҗеҚҮгҖҒжңүеҲ©дәҺжҠ“еҘҪз®Ўе…»еүІж”¶е·ҘдҪңзҡ„еҺҹеҲҷпјҢйҖүжӢ©е®ҡйҮҸдёҠзјҙжҲ–е®һдә§и®Ўй…¬зҡ„з»“з®—жЁЎејҸпјӣиҖҢз”°йҮҺж©Ўиғ¶йҮҮз”ЁвҖңе…¬еҸё+еҹәең°+иғ¶еҶң+еҗҲдҪңзӨҫвҖқзҡ„з»ҸиҗҘжЁЎејҸгҖӮ

д»ҺеҠ е·Ҙз«ҜжқҘзңӢпјҢжҲ‘еӣҪеӨ§йғЁеҲҶеӨ©з„¶ж©Ўиғ¶дјҒдёҡдё»иҰҒйҮҮеҸ–д»ҺеҪ“ең°иҮӘжңүиғ¶еӣӯгҖҒеӨ–йғЁдҫӣеә”е•ҶйҮҮиҙӯеҺҹж–ҷеҗҺпјҢж №жҚ®еҺҹж–ҷе’Ңе®ўжҲ·и®ўеҚ•йңҖиҰҒпјҢжҢүдёҚеҗҢе“Ғз§Қдә§е“Ғе·ҘиүәжөҒзЁӢе’ҢжҠҖжңҜж ҮеҮҶиҝӣиЎҢеҠ е·Ҙз”ҹдә§гҖӮ

д»Һй”Җе”®з«ҜжқҘзңӢпјҢжҲ‘еӣҪеӨ§йғЁеҲҶеӨ©з„¶ж©Ўиғ¶дјҒдёҡж©Ўиғ¶й”Җе”®дё»иҰҒйҮҮеҸ–з»Ҳз«Ҝзӣҙй”Җе’Ңиҙёжҳ“еҲҶй”ҖдёӨз§ҚжЁЎејҸй”Җе”®гҖӮ

еӨ©з„¶ж©Ўиғ¶иЎҢдёҡз»ҸиҗҘжЁЎејҸеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

3гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еӨ©з„¶ж©Ўиғ¶иЎҢдёҡдә§дёҡй“ҫдёҠжёёдё»иҰҒдёәж©Ўиғ¶з§ҚжӨҚиЎҢдёҡпјҲз”°еӣӯиғ¶ж°ҙгҖҒжқҜиғ¶еҸҠз”ҹиғ¶зүҮпјүеҸҠж©Ўиғ¶еҠ е·Ҙи®ҫеӨҮпјҲж©Ўиғ¶еЎ‘зӮји®ҫеӨҮгҖҒж©Ўиғ¶жҲҗеһӢи®ҫеӨҮгҖҒж©Ўиғ¶зЎ«еҢ–и®ҫеӨҮзӯүпјүпјӣдёӯжёёдёәеӨ©з„¶ж©Ўиғ¶з”ҹдә§еҠ е·ҘзҺҜиҠӮпјӣдёӢжёёдёәж©Ўиғ¶еҲ¶е“ҒпјҢеҢ…жӢ¬иҪ®иғҺгҖҒиғ¶й»ҸеүӮгҖҒд№іиғ¶жүӢеҘ—гҖҒиғ¶з®ЎгҖҒиғ¶йһӢзӯүгҖӮ

еӨ©з„¶ж©Ўиғ¶иЎҢдёҡдә§дёҡй“ҫзӨәж„Ҹеӣҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

1пјүдёҠжёёиЎҢдёҡзҡ„е…іиҒ”жҖ§еҸҠеҪұе“Қ

еӨ©з„¶ж©Ўиғ¶жҳҜд»Һж©Ўиғ¶ж ‘дёҠйҮҮйӣҶзҡ„еӨ©з„¶иғ¶д№іеҠ е·ҘеҲ¶еӨҮиҖҢжҲҗпјҢеӣ жӯӨж©Ўиғ¶ж ‘зҡ„з§ҚжӨҚжғ…еҶөзӣҙжҺҘеҶіе®ҡдәҶеӨ©з„¶ж©Ўиғ¶дә§йҮҸпјҢзӣ®еүҚжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶з§ҚжӨҚйқўз§Ҝи¶…иҝҮ1700дёҮдә©пјҢдё»иҰҒеҲҶеёғеңЁдә‘еҚ—гҖҒжө·еҚ—зӯүең°пјҢз§ҚжӨҚйқўз§ҜдҪҚеұ…е…ЁзҗғеүҚеҲ—пјҢдҪҶжҳҜжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶ж¶ҲиҖ—йҮҸе·ЁеӨ§пјҢд»Қ然дёҚиғҪж»Ўи¶ійңҖжұӮгҖӮеҗҢж—¶пјҢиғ¶еӣӯжӣҙж–°з§ҚжӨҚжңүеҲ©дәҺж–°е“Ғз§Қж–°жЁЎејҸжҺЁе№ҝеә”з”ЁпјҢжҳҜе®һзҺ°дә§дёҡеҸҜжҢҒз»ӯзЁіе®ҡеҸ‘еұ•зҡ„жңҖйҮҚиҰҒдёҫжҺӘд№ӢдёҖпјҢиғҪжҳҫи‘—жҸҗй«ҳеҚ•дә§ж°ҙе№іе’Ңеңҹең°еҲ©з”ЁзҺҮпјҢиҖҢжҲ‘еӣҪиғ¶еӣӯжӣҙж–°йҖҹеәҰжҳҺжҳҫеҒҸж…ўпјҢеңЁдёҖе®ҡзЁӢеәҰеҲ¶зәҰдәҶеӨ©з„¶ж©Ўиғ¶дә§дёҡеҸ‘еұ•гҖӮ

2пјүдёӢжёёиЎҢдёҡзҡ„е…іиҒ”жҖ§еҸҠеҪұе“Қ

д»ҺдёӢжёёеёӮеңәжқҘзңӢпјҢиҪ®иғҺд»ҚжҳҜеӨ©з„¶ж©Ўиғ¶йңҖжұӮжңҖеӨ§зҡ„йўҶеҹҹгҖӮйҡҸзқҖиҝ‘е№ҙжқҘжҲ‘еӣҪжұҪиҪҰе·Ҙдёҡзҡ„дёҚж–ӯеҸ‘еұ•пјҢеёӮеңәеҜ№еӨ©з„¶ж©Ўиғ¶зҡ„йңҖжұӮд№ҹдёҚж–ӯеўһй•ҝпјҢеҗҢж—¶жҲ‘еӣҪжұҪиҪҰдҝқжңүйҮҸд№ҹдҝқжҢҒзЁіе®ҡеўһй•ҝжҖҒеҠҝпјҢе°ҶеӮ¬з”ҹжӣҙеӨҡзҡ„иҪ®иғҺжӣҝжҚўйңҖжұӮпјҢиҝӣиҖҢдҝғиҝӣеӨ©з„¶ж©Ўиғ¶дә§дёҡеҸ‘еұ•гҖӮ

4гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•еҺҶзЁӢеҲҶжһҗ

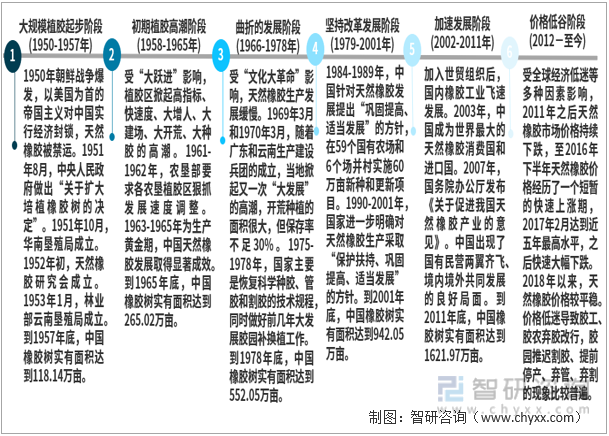

жҲ‘еӣҪеҲқж¬Ўеј•з§ҚеӨ©з„¶ж©Ўиғ¶и·қд»Ҡе·ІжңүзҷҫдҪҷе№ҙеҺҶеҸІпјҢ1904е№ҙж°‘дё»йқ©е‘Ҫеҝ—еЈ«еҲҖе®үд»Ғе…Ҳз”ҹд»Һж–°еҠ еқЎеј•е…Ҙ8000еӨҡйў—е·ҙиҘҝдёүеҸ¶ж©Ўиғ¶ж ‘пјҢеҹ№иӮІеңЁдә‘еҚ—зңҒзӣҲжұҹеҺҝж–°еҹҺд№ЎеҮӨеҮ°еұұдёҠгҖӮд»ҺйӮЈд»ҘеҗҺпјҢдёҖдәӣзҲұеӣҪеҚҺдҫЁе’ҢжңүиҜҶд№ӢеЈ«е…ҲеҗҺеӨҡж¬Ўеј•иҝӣж©Ўиғ¶ж ‘иӢ—пјҢеңЁдёӯеӣҪжө·еҚ—гҖҒе№ҝдёңгҖҒдә‘еҚ—зӯүең°жҲҗеҠҹз§ҚжӨҚгҖӮеҲ°1949е№ҙпјҢеӣҪеҶ…е·Із»Ҹжңүеҗ„зұ»еһӢе°Ҹиғ¶еӣӯ4.2дёҮдә©пјҢж©Ўиғ¶ж ‘120дёҮж ӘгҖӮ1950е№ҙд»ҘжқҘпјҢдёӯеӣҪеӨ©з„¶ж©Ўиғ¶дә§дёҡиө·иө·дјҸдјҸпјҢз»ҸеҺҶдәҶд»ҘдёӢ6дёӘйҳ¶ж®өгҖӮ

дёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•еҺҶзЁӢеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

5гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡж”ҝзӯ–зҺҜеўғеҲҶжһҗ

еҸ—иҮӘ然жқЎд»¶еҲ¶зәҰпјҢеӣҪеҶ…еӨ©иғ¶ж©Ўиғ¶иҮӘз»ҷзҺҮиҫғдҪҺгҖӮдёәдҝқиҜҒеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶дҫӣз»ҷе®үе…ЁгҖҒзЁід»·ж©Ўиғ¶д»·ж јд»ҘеҸҠдҝқжҠӨиғ¶еҶңеҲ©зӣҠпјҢжңүеҝ…иҰҒдёҚж–ӯе®Ңе–„еӨ©иғ¶ж©Ўиғ¶жү¶жҢҒж”ҝзӯ–гҖӮ2023е№ҙ2жңҲпјҢдёӯе…ұдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠе…ідәҺеҒҡеҘҪ2023е№ҙе…ЁйқўжҺЁиҝӣд№Ўжқ‘жҢҜе…ҙйҮҚзӮ№е·ҘдҪңзҡ„ж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®е®Ңе–„еӨ©з„¶ж©Ўиғ¶жү¶жҢҒж”ҝзӯ–гҖӮ

еӨ©з„¶ж©Ўиғ¶иЎҢдёҡзӣёе…іж”ҝзӯ–еҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

6гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗ

1пјүиЎҢдёҡдҫӣйңҖеҲҶжһҗ

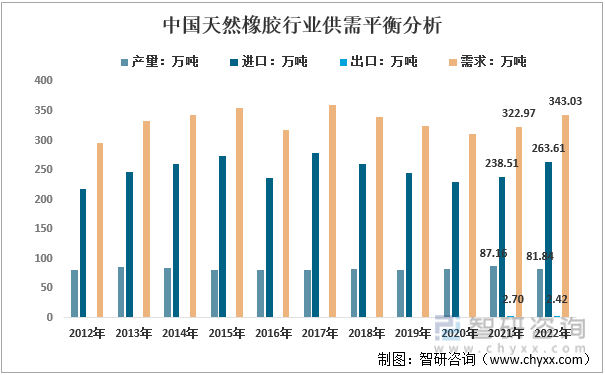

ж•ҙдҪ“жқҘзңӢпјҢеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶з§ҚжӨҚеҢәеҹҹйқўз§ҜжңүйҷҗпјҢиҮӘ然жқЎд»¶дёҚеҰӮдёңеҚ—дәҡеӣҪ家жңүеҲ©пјҢеӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҡ2021е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶дә§йҮҸдёә87.16дёҮеҗЁпјҢ2022е№ҙеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶дә§йҮҸеңЁ81.84дёҮеҗЁе·ҰеҸігҖӮиҖҢеӨ©з„¶ж©Ўиғ¶ж—ўжҳҜдёҺзІ®гҖҒжЈүгҖҒ油并еҲ—зҡ„йҮҚиҰҒеҶңдә§е“ҒпјҢеҸҲжҳҜдёҺй’ўй“ҒгҖҒзҹіжІ№гҖҒз…ӨзӮӯ并еҲ—зҡ„еӣӣеӨ§е·ҘдёҡеҺҹж–ҷе’ҢйҮҚиҰҒжҲҳз•Ҙзү©иө„пјҢеңЁжҲ‘еӣҪжңүзқҖйҮҚиҰҒең°дҪҚпјҢжҲ‘еӣҪеҜ№е…¶йңҖжұӮйҮҸиҫғеӨ§пјҢдҫқиө–иҝӣеҸЈжқҘж»Ўи¶іж¶Ҳиҙ№йңҖжұӮгҖӮ2022е№ҙпјҢжҲ‘еӣҪиҝӣеҸЈеӨ©з„¶ж©Ўиғ¶263.61дёҮеҗЁпјҢеҮәеҸЈ2.42дёҮеҗЁпјҢиЎЁи§ӮйңҖжұӮйҮҸ343.03дёҮеҗЁгҖӮ

2012-2022е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡдҫӣйңҖе№іиЎЎеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еҶ…е®№ж‘ҳиҮӘжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜеұ•жңӣжҠҘе‘ҠгҖӢ

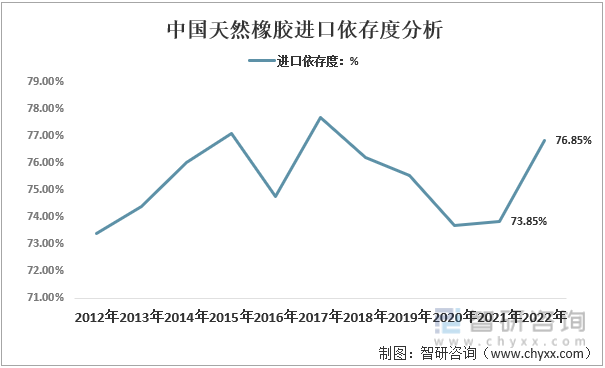

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪзҡ„еӨ©з„¶ж©Ўиғ¶иҝӣеҸЈдҫқеӯҳеәҰдёҖзӣҙеңЁ70%д»ҘдёҠгҖӮжҚ®з»ҹи®ЎпјҢ2022е№ҙжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶иҝӣеҸЈдҫқеӯҳеәҰзәҰдёә76.85%гҖӮиҖҢеӨ©з„¶ж©Ўиғ¶дҪңдёәдёӯеӣҪзҡ„жҲҳз•ҘжҖ§зү©иө„пјҢиҝҮеәҰдҫқиө–иҝӣеҸЈпјҢеҠҝеҝ…дјҡеҪұе“ҚеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶еҸҠзӣёе…ідә§дёҡе®үе…ЁпјҢеӣ жӯӨжҲ‘еӣҪжҖҘйңҖйҮҮеҸ–жҺӘж–ҪжҸҗеҚҮеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶дҫӣз»ҷиғҪеҠӣгҖӮ

2012-2022е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иҝӣеҸЈдҫқеӯҳеәҰеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

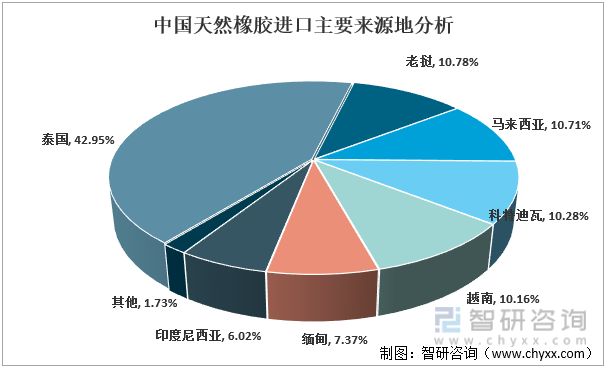

2пјүиЎҢдёҡиҝӣеҸЈжқҘжәҗе’Ң收иҙ§ең°еҲҶжһҗ

д»ҺиҝӣеҸЈжқҘжәҗең°жқҘзңӢпјҢжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶жқҘжәҗең°жңү30еӨҡдёӘпјҢдҪҶй«ҳеәҰйӣҶдёӯдәҺжі°еӣҪгҖҒиҖҒжҢқгҖҒ马жқҘиҘҝдәҡгҖҒ科зү№иҝӘз“Ұе’Ңи¶ҠеҚ—зӯүең°гҖӮ2022е№ҙпјҢжҲ‘еӣҪд»Һжі°еӣҪиҝӣеҸЈеӨ©з„¶ж©Ўиғ¶113.22дёҮеҗЁпјҢеҚ жҜ”иҫҫ42.95%пјӣд»Һд»ҘдёҠдә”еӣҪеҗҲи®ЎиҝӣеҸЈ223.76дёҮеҗЁпјҢеҚ жҜ”й«ҳиҫҫ84.88%гҖӮиҖҢеӨ©з„¶ж©Ўиғ¶зҡ„жқҘжәҗиҝҮдәҺйӣҶдёӯе®№жҳ“йҖ жҲҗдҫӣеә”йЈҺйҷ©пјҢеӣ жӯӨеә”дёҚж–ӯдјҳеҢ–иҝӣеҸЈж–№ејҸпјҢе®һзҺ°еӨ©з„¶ж©Ўиғ¶иҝӣеҸЈеӨҡе…ғеҢ–пјҢе°Ҷзӣ®е…үеҲҶй…ҚеҲ°иҮӘ然жқЎд»¶еҘҪгҖҒжңӘејҖеһҰеңҹең°иө„жәҗеӨҡзҡ„еӣҪ家пјҢеҰӮжҹ¬еҹ”еҜЁзӯүеӣҪ家пјҢдё°еҜҢеӨ©з„¶ж©Ўиғ¶жқҘжәҗпјҢе°ҪйҮҸйҒҝе…Қеӣ еӨ©з„¶ж©Ўиғ¶жқҘжәҗиҝҮеәҰйӣҶдёӯеёҰжқҘзҡ„йЈҺйҷ©гҖӮ

2022е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иҝӣеҸЈдё»иҰҒжқҘжәҗең°еҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

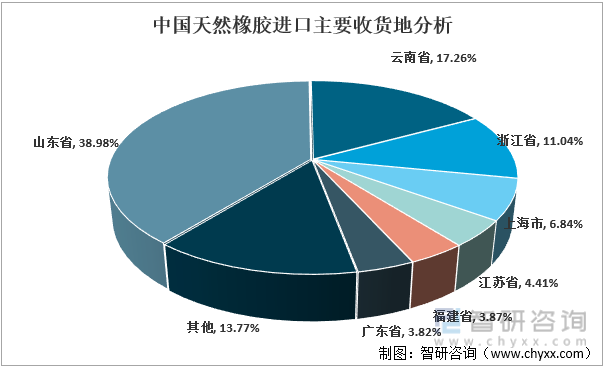

д»ҺиҝӣеҸЈж”¶иҙ§ең°жқҘзңӢпјҢжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶иҝӣеҸЈж”¶иҙ§ең°дё»иҰҒйӣҶдёӯдәҺеұұдёңгҖҒжөҷжұҹгҖҒдёҠжө·зӯүж©Ўиғ¶еҲ¶е“Ғе·ҘдёҡжҜ”иҫғеҸ‘иҫҫзҡ„ең°еҢәгҖӮ2022е№ҙпјҢеұұдёңзңҒиҝӣеҸЈеӨ©з„¶ж©Ўиғ¶102.76дёҮеҗЁпјҢеҚ иҝӣеҸЈжҖ»йҮҸзҡ„38.98%гҖӮеҗҢж—¶пјҢйҡҸзқҖвҖңжӣҝд»Јз§ҚжӨҚвҖқе…ҚзЁҺжҢҮж ҮеўһеӨ§пјҢдә‘еҚ—зңҒдҪңдёәдёӯеӣҪеӨ©з„¶ж©Ўиғ¶дё»иҰҒиҝӣеҸЈйҖҡйҒ“зҡ„ең°дҪҚж—ҘзӣҠзӘҒеҮәпјҢ2022е№ҙдә‘еҚ—зңҒиҝӣеҸЈеӨ©з„¶ж©Ўиғ¶45.51дёҮеҗЁпјҢеҚ иҝӣеҸЈжҖ»йҮҸзҡ„17.26%гҖӮ

2022е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иҝӣеҸЈдё»иҰҒ收иҙ§ең°еҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡдҝғиҝӣдёҺйҳ»зўҚеӣ зҙ еҲҶжһҗ

1гҖҒдҝғиҝӣеӣ зҙ еҲҶжһҗ

1пјүеӨ©з„¶ж©Ўиғ¶дҪңз”Ёж—ҘзӣҠзӘҒеҮәпјҢеӣҪ家й«ҳеәҰйҮҚи§Ҷе…¶дҫӣз»ҷдҝқйҡң

еӨ©з„¶ж©Ўиғ¶жҳҜдёҺзІ®гҖҒжЈүгҖҒ油并еҲ—зҡ„йҮҚиҰҒеҶңдә§е“ҒпјҢеҸҲдёҺй’ўй“ҒгҖҒзҹіжІ№гҖҒз…ӨзӮӯ并称дёәеӣӣеӨ§е·ҘдёҡеҺҹж–ҷпјҢеңЁе…Ёзҗғиө„жәҗз«һдәүдёӯең°дҪҚж—ҘзӣҠзӘҒеҮәпјҢе°Өе…¶жҳҜй«ҳжҖ§иғҪзү№з§Қиғ¶еңЁиҲӘз©әиҲӘеӨ©гҖҒиҪЁйҒ“дәӨйҖҡе’Ңжө·жҙӢиЈ…еӨҮзӯүж–№йқўзҡ„дҪңз”ЁдёҚеҸҜжӣҝд»ЈгҖӮеӣҪ家й«ҳеәҰйҮҚи§ҶеӨ©з„¶ж©Ўиғ¶дҫӣз»ҷдҝқйҡңпјҢзҺ°йҳ¶ж®өпјҢеӨ©з„¶ж©Ўиғ¶дә§дёҡж”ҜжҢҒж”ҝзӯ–дё»иҰҒжңүеӣҪ家еӨ©з„¶ж©Ўиғ¶з”ҹдә§иғҪеҠӣпјҲеҹәең°пјүе»әи®ҫйЎ№зӣ®гҖҒжһ—дёҡиЎҘиҙҙгҖҒиүҜз§ҚиүҜжі•иЎҘеҠ©гҖҒвҖңдҝқйҷ©+жңҹиҙ§вҖқж”ҝзӯ–гҖҒеҶңжңәиҙӯзҪ®иЎҘиҙҙгҖҒжҲҳз•Ҙиө„жәҗеӮЁеӨҮиЎҘиҙҙзӯүгҖӮ

2пјүдёӯеӣҪжҳҜдё–з•Ң第дёҖиҪ®иғҺз”ҹдә§еӣҪпјҢдёәеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•жҸҗдҫӣдәҶејәеӨ§еҗҺзӣҫ

жҲ‘еӣҪдҪңдёәдё–з•Ң第дёҖзҡ„еӨ©з„¶ж©Ўиғ¶ж¶Ҳиҙ№еӨ§еӣҪпјҢеёӮеңәйңҖжұӮе·ЁеӨ§гҖӮиҪ®иғҺе·ҘдёҡжҳҜеӨ©з„¶ж©Ўиғ¶зҡ„жңҖеӨ§зҡ„ж¶Ҳиҙ№еӨ§жҲ·пјҢдёӯеӣҪжҳҜдё–з•Ң第дёҖзҡ„иҪ®иғҺз”ҹдә§еӣҪпјҢиҝҷз§ҚзҺ°е®һйңҖжұӮз»ҷеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶иЎҢдёҡзҡ„еҸ‘еұ•жҸҗдҫӣдәҶејәеӨ§еҗҺзӣҫпјӣз»ҸжөҺеҚұжңәд»ҘжқҘпјҢеҫҲеӨҡеӣҪеӨ–ж©Ўиғ¶дјҒдёҡзҡ„ж•ҲзӣҠдёҚеҰӮд»ҺеүҚпјҢеҜ№дёҠжёёиө„жәҗзҡ„жҺ§еҲ¶еҮҸејұпјҢз”ҡиҮіеҫҲеӨҡдјҒдёҡеңЁеҜ»жұӮеҗҢдёӯеӣҪдјҒдёҡзҡ„еҗҲдҪңпјҢд»ҘеҠ ж·ұеҜ№дёӯеӣҪеёӮеңәзҡ„ејҖжӢ“гҖӮ

3пјү科еӯҰз ”з©¶жҲҗжһңжҳҫи‘—пјҢдёәеӨ©з„¶ж©Ўиғ¶дә§дёҡеҸ‘еұ•жҸҗдҫӣж”Ҝж’‘

еңЁдёҖзі»еҲ—ж”ҝзӯ–жҺӘж–Ҫзҡ„ж”ҜжҢҒеј•еҜјдёӢпјҢеӨ©з„¶ж©Ўиғ¶дә§дёҡ科еӯҰз ”з©¶дёҚж–ӯеҸ–еҫ—зӘҒз ҙжҖ§иҝӣеұ•гҖӮеңЁиӮІз§Қж–№йқўпјҢйҖүиӮІеҮәзғӯз ”7-33-97зӯүдёҖжү№е…·жңүиҮӘдё»зҹҘиҜҶдә§жқғзҡ„й«ҳдә§жҠ—йҖҶе“Ғз§ҚпјӣеңЁж Ҫеҹ№жҠҡз®Ўж–№йқўпјҢжҺўзҙўеҮәзІҫеҮҶж–ҪиӮҘгҖҒиғ¶еӣӯжқӮиҚүжҺ§еҲ¶гҖҒжҠ—йҖҶж Ҫеҹ№зӯүжҠҖжңҜпјӣй’ҲеҜ№еүІиғ¶зҺҜиҠӮпјҢжҲ‘еӣҪ科еӯҰ家дёҚж–ӯз ”еҸ‘еҮәжӣҙеҠ й«ҳж•ҲгҖҒдҫҝжҚ·гҖҒеҸҜжҢҒз»ӯзҡ„еүІиғ¶жҠҖжңҜпјҢдҪҺйў‘и¶…дҪҺйў‘еҲәжҝҖеүІиғ¶жҠҖжңҜгҖҒж°”еҲәзҹӯзәҝеүІиғ¶жҠҖжңҜгҖҒи¶…дҪҺйў‘еүІиғ¶жҠҖжңҜгҖҒжӯ»зҡ®йҳІжҺ§жҠҖжңҜдёҚж–ӯеҲӣж–°пјӣеңЁз—…иҷ«е®ійҳІжҺ§ж–№йқўпјҢжҲ‘еӣҪж©Ўиғ¶ж ‘з—…иҷ«е®ійў„жөӢйў„жҠҘгҖҒз»ҹйҳІз»ҹжІ»жҠҖжңҜиө°еңЁдё–з•ҢеүҚеҲ—пјҢзҷҪзІүз—…йў„жөӢйў„жҠҘеҮҶзЎ®зҺҮиҫҫ87%д»ҘдёҠгҖӮжӯӨеӨ–пјҢеңЁз”ҹдә§жңәжў°гҖҒжңЁжқҗеҠ е·ҘгҖҒзү№з§Қиғ¶гҖҒж— ж°Ёжө“зј©иғ¶д№ізӯүеӨ©з„¶ж©Ўиғ¶дә§е“ҒеҲқеҠ е·Ҙе’Ңдә§е“Ғж”№жҖ§зҺҜиҠӮзӯүж–№йқўеқҮеҸ–еҫ—дәҶй•ҝи¶іиҝӣжӯҘгҖӮ

2гҖҒйҳ»зўҚеӣ зҙ еҲҶжһҗ

1пјүз«һдәүжҝҖзғҲпјҢз”ҹдә§иҰҒзҙ е’Ңиө„жәҗзҡ„з«һдәүеҺӢеҠӣдёҚж–ӯеҠ еӨ§

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺеҝ«йҖҹеҸ‘еұ•пјҢеҗ„дёӘиЎҢдёҡеңЁиө„йҮ‘гҖҒеңҹең°гҖҒеҠіеҠЁеҠӣзӯүз”ҹдә§иҰҒзҙ ж–№йқўзҡ„з«һдәүж—Ҙи¶ӢжҝҖзғҲгҖӮеӨ©з„¶ж©Ўиғ¶дә§дёҡеңЁиө„йҮ‘еӣһз¬јйҖҹеәҰж–№йқўжҳҺжҳҫж…ўдәҺе…¶д»–еҶңдә§е“ҒжҲ–е·Ҙдёҡдә§дёҡпјҢеҗ„жӨҚиғ¶еҶңеңәеңЁиө„йҮ‘зӯ№жҺӘж–№йқўйҒҮеҲ°дёҚе°‘еӣ°йҡҫпјҢеҗҢж—¶еңЁеңҹең°иө„жәҗж–№йқўд№ҹйқўдёҙе…¶д»–зҹӯжңҹеҶңдҪңзү©ж—ҘзӣҠжҝҖзғҲзҡ„з«һдәүгҖӮеӨ©з„¶ж©Ўиғ¶дә§дёҡжҳҜеҠіеҠЁеҜҶйӣҶеһӢдә§дёҡпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪеҠіеҠЁеҠӣд»·ж јеҝ«йҖҹдёҠеҚҮпјҢеҜјиҮҙжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶зҡ„з”ҹдә§жҲҗжң¬е·ІжҳҺжҳҫй«ҳдәҺеҚ°еәҰе°јиҘҝдәҡгҖҒжі°еӣҪгҖҒи¶ҠеҚ—зӯүдә§иғ¶еӣҪпјҢеӣҪйҷ…з«һдәүеҠӣдёӢйҷҚгҖӮ

2пјүеӣҪеҶ…е®ңжӨҚиғ¶еңҹең°иө„жәҗзәҰжқҹеҠ еү§пјҢжү©еӨ§з§ҚжӨҚз©әй—ҙжңүйҷҗ

еӨ©з„¶ж©Ўиғ¶дә§дёҡеұһдәҺе…ёеһӢзҡ„иө„жәҗзәҰжқҹеһӢдә§дёҡпјҢеҸ—иҮӘ然зҺҜеўғе’ҢжӨҚең°иҢғеӣҙзҡ„йҷҗеҲ¶пјҢеӣҪеҶ…д»…дә‘еҚ—гҖҒжө·еҚ—е’Ңе№ҝдёңзңҒзҡ„йғЁеҲҶең°еҢәйҖӮе®ңз§ҚжӨҚеӨ©з„¶ж©Ўиғ¶гҖӮзӣ®еүҚеӣҪеҶ…е®ңжӨҚиғ¶еңҹең°иө„жәҗе·Іеҹәжң¬ејҖеҸ‘еҲ©з”ЁпјҢйҖҡиҝҮжү©еӨ§з§ҚжӨҚ规模жҸҗеҚҮеӨ©з„¶ж©Ўиғ¶дә§йҮҸзҡ„з©әй—ҙеҚҒеҲҶжңүйҷҗгҖӮ

3пјүиғ¶еӣӯзҡ„ж°”еҖҷйҖӮеә”иғҪеҠӣзӣёеҜ№иҫғејұпјҢйЈҺйҷ©жҠөеҫЎиғҪеҠӣиҫғе·®

зҷҪзІүз—…жҳҜеҪұе“Қж©Ўиғ¶ж ‘з”ҹдә§зҡ„дё»иҰҒз—…е®іпјҢе…¶еҸ‘з”ҹе’ҢжөҒиЎҢдё»иҰҒеҸ—зү©еҖҷжңҹгҖҒж°”иұЎе’Ңз—…еҺҹж•°йҮҸзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢеҸҠж—¶йҮҮеҸ–йҳІжІ»жҺӘж–ҪиғҪжңүж•ҲеҮҸиҪ»зҷҪзІүз—…еҜ№ж©Ўиғ¶ж ‘зҡ„еҚұе®ігҖӮиҝ‘е№ҙжқҘзҡ„ејӮеёёж°”еҖҷеҜјиҮҙзҷҪзІүз—…еҸ‘з”ҹзҺҮжңүжүҖжҸҗй«ҳпјҢ2020е№ҙе’Ң2022е№ҙжө·еҚ—дә§еҢәгҖҒ2021е№ҙдә‘еҚ—иҘҝеҸҢзүҲзәідә§еҢәйҒӯйҒҮзҷҪзІүз—…еӨ§жөҒиЎҢпјҢејҖеүІж—¶й—ҙж•ҙдҪ“еӨ§е№…延еҗҺгҖӮеӣҪеҶ…еӨ©з„¶ж©Ўиғ¶дә§дёҡз»“жһ„д»Ҙж°‘иҗҘдёәдё»пјҢе…¶иғ¶еӣӯйқўз§Ҝи¶…иҝҮ60%пјҢеҜ№ж°”еҖҷзҒҫе®ігҖҒж°”еҖҷеҸҳеҢ–зҡ„йҖӮеә”жҖ§иғҪеҠӣиҫғе·®пјҢз—…иҷ«е®ійҳІжІ»дёҚеҸҠж—¶гҖҒдёҚе……еҲҶпјҢеҜјиҮҙејҖеүІж—¶й—ҙ延иҝҹпјҢеҺҹж–ҷеёӮеңәжңүд»·ж— еёӮпјҢеҺҹж–ҷдҫӣеә”зҙ§зј©пјҢеҲқеҠ е·ҘеҺӮејҖе·ҘдёҚи¶ігҖӮ

дёүгҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеЈҒеһ’еҲҶжһҗ

1гҖҒиө„жәҗеЈҒеһ’

еӨ©з„¶ж©Ўиғ¶жҳҜиө„жәҗзәҰжқҹеһӢдә§дёҡпјҢжҲ‘еӣҪйҖӮе®ңз§ҚжӨҚеӨ©з„¶ж©Ўиғ¶зҡ„ең°еҢәйқўз§ҜйқһеёёжңүйҷҗпјҢзӣ®еүҚжө·еҚ—ж©Ўиғ¶зӯүеӨ§еһӢеӨ©з„¶ж©Ўиғ¶дјҒдёҡе·Із»Ҹе…·жңүиҫғејәиғ¶жһ—иө„жәҗжҺҢжҺ§еҠӣгҖӮ

2гҖҒз®ЎзҗҶз»ҸйӘҢеЈҒеһ’

еӨ©з„¶ж©Ўиғ¶з”ҹй•ҝе‘Ёжңҹй•ҝиҫҫ30е№ҙд»ҘдёҠпјҢз§ҚиӢ—з№ҒиӮІгҖҒдёӯе°ҸиӢ—жҠҡз®ЎгҖҒеүІиғ¶жҠҖжңҜз®ЎзҗҶзӯүзҺҜиҠӮзҙ§еҜҶиҒ”зі»гҖӮеҗҢж—¶пјҢеӨ©з„¶ж©Ўиғ¶зҡ„з®ЎгҖҒе…»гҖҒеүІзӯүзҺҜиҠӮеңЁзҺ°йҳ¶ж®өд»Қ然йңҖиҰҒеӨ§йҮҸеҠіеҠЁеҠӣпјҢдё”дҪңдёҡеҢәеҲҶж•ЈпјҢз”ҹдә§з»„з»Үе’Ңз®ЎзҗҶзҡ„йҡҫеәҰиҫғеӨ§гҖӮиҖҢеӨ©з„¶ж©Ўиғ¶еҹәең°зҡ„е»әи®ҫе’Ңз®ЎзҗҶз»ҸйӘҢжҳҜй•ҝжңҹз§ҜзҙҜеҪўжҲҗзҡ„пјҢиЎҢдёҡеӨ–зҡ„дјҒдёҡйҡҫд»ҘеҮӯеҖҹиө„йҮ‘дјҳеҠҝиҺ·еҫ—гҖӮ

3гҖҒиө„йҮ‘еЈҒеһ’

еӨ©з„¶ж©Ўиғ¶иЎҢдёҡжҳҜй«ҳжҠ•е…ҘиЎҢдёҡпјҢйҰ–е…ҲпјҢе»әи®ҫеӨ©з„¶ж©Ўиғ¶еҹәең°пјҢйңҖиҰҒиҫғеӨҡиө„йҮ‘пјӣе…¶ж¬ЎпјҢеӨ©з„¶ж©Ўиғ¶иЎҢдёҡжҠ•иө„еӣһ收жңҹй•ҝпјҢиҝҷдёҚдҪҶйҷҚдҪҺдәҶиө„йҮ‘дҪҝз”ЁзҺҮпјҢеҸҚиҖҢдјҡеҚ жҚ®еӨ§и§„жЁЎзҡ„иө„йҮ‘пјҢеҜјиҮҙиө„йҮ‘еӣһ收жңҹй•ҝпјҢиө„йҮ‘йңҖжұӮйҮҸеӨ§гҖӮ

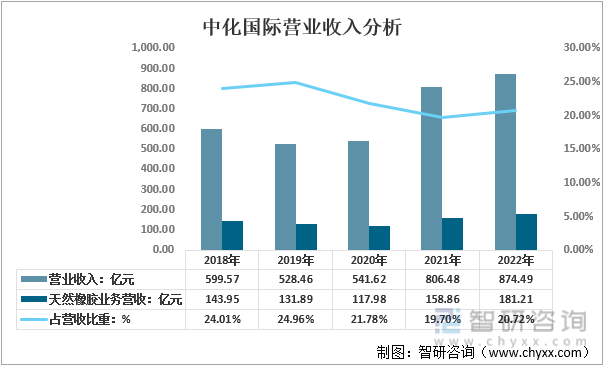

еӣӣгҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

зҺ°йҳ¶ж®өпјҢжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҶ…йҮҚзӮ№дјҒдёҡжңүжө·еҚ—ж©Ўиғ¶гҖҒдёӯеҢ–еӣҪйҷ…зӯүгҖӮе…¶дёӯдёӯеҢ–еӣҪйҷ…д»Ҙиҙёжҳ“иө·е®¶пјҢеңЁеӣҪеҶ…жңүе®ҢеӨҮзҡ„й”Җе”®зҪ‘з»ңпјҢжҳҜеӣҪйҷ…еҢ–ж°ҙе№іжңҖй«ҳзҡ„дёӯеӣҪдјҒдёҡд№ӢдёҖгҖӮе…¶еӨ©з„¶ж©Ўиғ¶дёҡеҠЎиҰҶзӣ–еӨ©з„¶ж©Ўиғ¶д»Һз§ҚжӨҚгҖҒз”ҹдә§еҠ е·ҘеҲ°иҙёжҳ“еҲҶй”Җзҡ„е…Ёдә§дёҡй“ҫгҖӮ2022е№ҙдёӯеҢ–еӣҪйҷ…е®һзҺ°иҗҘдёҡ收е…Ҙ874.49дәҝе…ғпјҢе…¶дёӯеӨ©з„¶ж©Ўиғ¶дёҡеҠЎиҗҘдёҡ收е…Ҙдёә181.21дәҝе…ғпјҢеҚ жҜ”20.72%гҖӮ

2018-2022е№ҙдёӯеҢ–еӣҪйҷ…иҗҘдёҡ收е…ҘеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе…¬е‘ҠгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

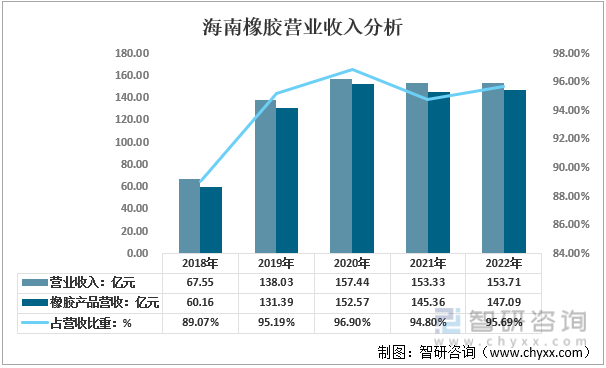

жө·еҚ—ж©Ўиғ¶жӢҘжңүеӣҪеҶ…жңҖеӨ§зҡ„иғ¶еӣӯз§ҚжӨҚйқўз§ҜпјҢеңЁиғ¶жһ—иө„жәҗгҖҒдёҡеҠЎи§„жЁЎгҖҒз”ҹдә§з»„з»ҮгҖҒз®ЎзҗҶз»ҸйӘҢгҖҒжҠҖжңҜз§ҜзҙҜгҖҒз”ҹдә§дә§иғҪгҖҒеёӮеңәиҗҘй”Җзӯүж–№йқўпјҢеқҮе…·жңүжҳҺжҳҫзҡ„з«һдәүдјҳеҠҝпјҢиЎҢдёҡйҫҷеӨҙең°дҪҚе’ҢдҪңз”ЁеҚҒеҲҶзӘҒеҮәгҖӮ2022е№ҙжө·еҚ—ж©Ўиғ¶е®һзҺ°иҗҘдёҡ收е…Ҙ153.71дәҝе…ғпјҢе…¶дёӯж©Ўиғ¶дә§е“ҒиҗҘдёҡ收е…Ҙдёә147.09дәҝе…ғпјҢеҚ жҜ”95.69%гҖӮ

2018-2022е№ҙжө·еҚ—ж©Ўиғ¶иҗҘдёҡ收е…ҘеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе…¬е‘ҠгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2022е№ҙ11жңҲ16ж—ҘпјҢжө·еҚ—ж©Ўиғ¶еҸ‘еёғе…¬е‘ҠпјҢжӢҹд»ҘзҺ°йҮ‘ж–№ејҸпјҢйҖҡиҝҮеўғеӨ–SPVеҚҸ议收иҙӯдёӯеҢ–ж–°пјҲдёӯеҢ–еӣҪйҷ…е…Ёиө„еӯҗе…¬еҸёпјүжҢҒжңүзҡ„HACе…¬еҸё36.00%иӮЎжқғпјҢеҗҢж—¶и§ҰеҸ‘ејәеҲ¶иҰҒзәҰ收иҙӯд№үеҠЎпјҢжө·еҚ—ж©Ўиғ¶е°ҶеҜ№HACе…¬еҸёзҡ„е…ЁйғЁеү©дҪҷиӮЎд»ҪеҸ‘иө·ејәеҲ¶иҰҒзәҰ收иҙӯпјӣ2023е№ҙ2жңҲ3ж—ҘпјҢжө·еҚ—ж©Ўиғ¶еўғеӨ–е…Ёиө„еӯҗе…¬еҸёж©Ўиғ¶жҠ•иө„дёҺдёӯеҢ–ж–°е®ҢжҲҗдәҶжң¬ж¬ЎеҚҸи®®иҪ¬и®©зҡ„дәӨеүІе·ҘдҪңпјҢдёӯеҢ–ж–°жҢҒжңүзҡ„HACе…¬еҸё36.00%иӮЎд»Ҫе·Іе®ҢжҲҗиҝҮжҲ·зЁӢеәҸпјӣ2023е№ҙ2жңҲ24ж—ҘпјҢж©Ўиғ¶жҠ•иө„еҸ‘еҮәдәҶеҲ—жҳҺејәеҲ¶иҰҒзәҰе…ЁйғЁжқЎж¬ҫзҡ„иҰҒзәҰж–Ү件пјҢејҖе§ӢжҺҘзәіиӮЎд»ҪпјҢиҰҒзәҰжңҹеҶ…пјҢж©Ўиғ¶жҠ•иө„жҺҘзәідәҶHACе…¬еҸё32.10%иӮЎд»ҪпјҢжҲӘиҮі2023е№ҙ4жңҲ28ж—ҘпјҢж©Ўиғ¶жҠ•иө„е·ІеҠһзҗҶе®ҢжҜ•иӮЎд»Ҫзҷ»и®°зЁӢеәҸгҖӮз»јдёҠпјҢж©Ўиғ¶жҠ•иө„йҖҡиҝҮеҚҸи®®иҪ¬и®©е’ҢејәеҲ¶иҰҒзәҰеҗҲ计收иҙӯHACе…¬еҸё68.10%иӮЎд»ҪгҖӮ

HACе…¬еҸёдё»иҰҒд»ҺдәӢеӨ©з„¶ж©Ўиғ¶е’Ңд№іиғ¶зҡ„з§ҚжӨҚгҖҒеҠ е·ҘгҖҒй”Җе”®еҸҠиҙёжҳ“зӯүдёҡеҠЎпјҢжӢҘжңүеӨ§йҮҸжө·еӨ–е®ўжҲ·иө„жәҗд»ҘеҸҠжө·еӨ–еӨ©з„¶ж©Ўиғ¶з§ҚжӨҚеӣӯгҖӮдәӨжҳ“е®ҢжҲҗеҗҺпјҢжө·еҚ—ж©Ўиғ¶е°Ҷеҫ—д»ҘиҺ·еҸ–еӨ©з„¶ж©Ўиғ¶еҸҠд№іиғ¶зҡ„жө·еӨ–еҠ е·Ҙдә§иғҪе’ҢHACе…¬еҸёзҡ„дёӢжёёе®ўжҲ·иө„жәҗгҖӮжө·еҚ—ж©Ўиғ¶ж ёеҝғз«һдәүеҠӣгҖҒиЎҢдёҡеҪұе“ҚеҠӣд»ҘеҸҠжҲҳз•Ҙиө„жәҗе®үе…ЁдҝқйҡңиғҪеҠӣжҳҫи‘—жҸҗеҚҮгҖӮ

дә”гҖҒеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗ

1гҖҒеҸ‘еұ•еүҚжҷҜе№ҝйҳ”

еӨ©з„¶ж©Ўиғ¶иө„жәҗзҡ„зЁҖзјәжҖ§гҖҒеә”з”Ёзҡ„е№ҝжіӣжҖ§пјҢе°Өе…¶еңЁеӣҪйҳІеҶӣе·Ҙзӯүзү№е®ҡйўҶеҹҹзҡ„дёҚеҸҜжӣҝд»ЈжҖ§пјҢеҶіе®ҡдәҶеӨ©з„¶ж©Ўиғ¶зҡ„жҲҳз•ҘжҖ§гҖӮйҡҸзқҖжҲ‘еӣҪз»ҸжөҺзҡ„дёҚж–ӯеҸ‘еұ•пјҢе»әзӯ‘гҖҒдәӨйҖҡгҖҒеӣҪйҳІеҶӣе·ҘгҖҒж—Ҙз”Ёе“ҒиЎҢдёҡ规模зҡ„жҢҒз»ӯжү©еј пјҢеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеҸ‘еұ•еүҚжҷҜд№ҹеҚҒеҲҶе№ҝйҳ”гҖӮ

2гҖҒиҝӣеҸЈеұҖеҠҝд»Қе°ҶжҢҒз»ӯ

жҲ‘еӣҪжҳҜеӨ©з„¶ж©Ўиғ¶зҡ„ж¶Ҳиҙ№еӨ§еӣҪпјҢиҖҢз”ұдәҺз§ҚжӨҚйқўз§Ҝзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢжҲ‘еӣҪеӨ©з„¶ж©Ўиғ¶зҡ„дҫӣеә”йҮҸиҝңдёҚиғҪж»Ўи¶іеӣҪеҶ…еёӮеңәзҡ„йңҖжұӮпјҢиҷҪ然иҝ‘е№ҙжқҘжҲ‘еӣҪдёҖзӣҙеңЁеҠ еӨ§еҜ№ж©Ўиғ¶ж ‘зҡ„з§ҚжӨҚеҠӣеәҰпјҢдҪҶжҳҜз”ұдәҺж©Ўиғ¶ж ‘дёҖиҲ¬йңҖиҰҒз§ҚжӨҚ7-8е№ҙд№ӢеҗҺжүҚиғҪејҖе§ӢеүІиғ¶пјҢеҸҜд»Ҙйў„и§ҒпјҢеңЁжңӘжқҘдёҖж®өж—¶й—ҙеҶ…пјҢжҲ‘еӣҪд»ҚйңҖйқ еӨ§йҮҸиҝӣеҸЈжқҘи¶іеӣҪеҶ…еёӮеңәйңҖжұӮгҖӮ

3гҖҒй«ҳжҖ§иғҪдә§е“ҒдҪҺйҮҸеҢ–

иҝ‘е№ҙжқҘпјҢйҡҸзқҖж©Ўиғ¶й…ҚеҗҲеүӮеҸҠзӮјиғ¶е·Ҙиүәеҝ«йҖҹеҸ‘еұ•пјҢеҠ дёҠе…Ёй’ўеӯҗеҚҲиғҺзҡ„з ”з©¶жҲҗеҠҹпјҢе·ІеҸҜд»ҘдҪҝз”ЁжҲҗжң¬жӣҙдҪҺзҡ„еӨ©з„¶ж©Ўиғ¶дә§е“ҒжқҘз”ҹдә§еҮәз¬ҰеҗҲжҖ§иғҪиҰҒжұӮзҡ„иҪ®иғҺпјҢиҪ®иғҺиЎҢдёҡеҜ№й«ҳжҖ§иғҪй«ҳжҲҗжң¬зҡ„еӨ©з„¶ж©Ўиғ¶дә§е“ҒйңҖжұӮжӯЈеңЁйҖҗжёҗдёӢйҷҚгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜеұ•жңӣжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜеұ•жңӣжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜеұ•жңӣжҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2024-2030е№ҙеӨ©з„¶ж©Ўиғ¶еҸ‘еұ•еҸҠжҠ•иө„еүҚжҷҜйў„жөӢеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶жҠ•иө„йЈҺйҷ©еҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪеӨ©з„¶ж©Ўиғ¶еҸ‘еұ•зӯ–з•ҘеҸҠжҠ•иө„е»әи®®еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ