摘要:

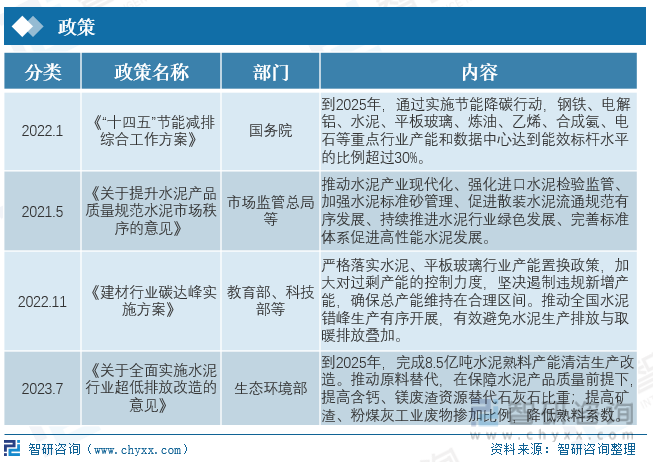

一、发展环境:政策积极出台,推动产业升级

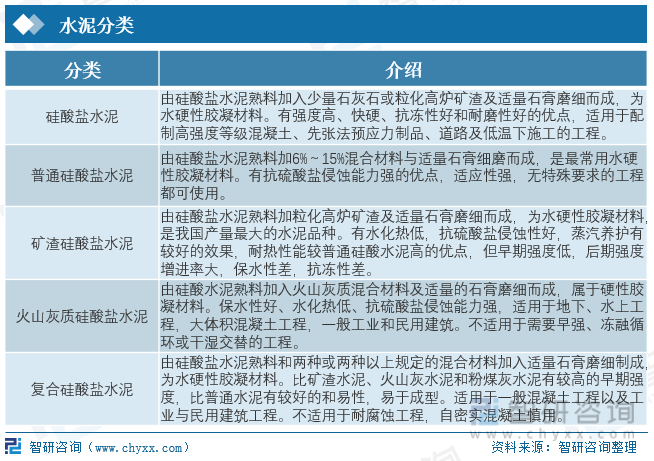

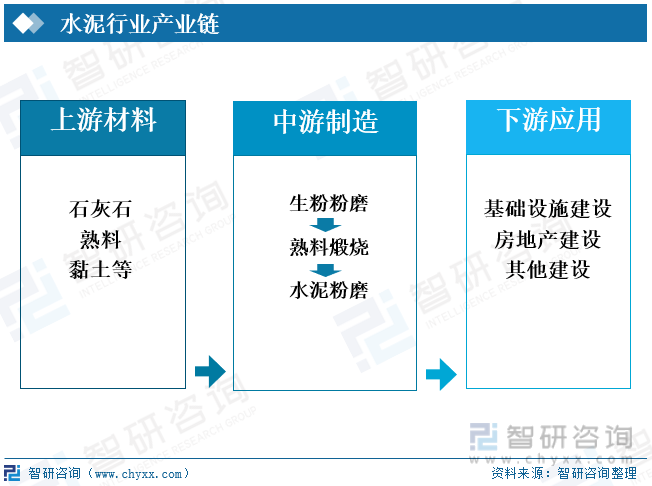

水泥,又称洋灰、红毛灰、红毛土等,是一种粉状水硬性无机胶凝材料,与水混合后会凝固硬化,它通常不单独使用,而是用来与骨料结合,形成砂浆或混凝土。按其主要水硬性物质名称分为:硅酸盐水泥、普通硅酸盐水泥、矿渣硅酸盐水泥、火山灰质硅酸盐水泥、复合硅酸盐水泥等。水泥行业的上游是石灰石、熟料黏土等原材料的开采供应,中游为水泥行业产业链的核心环节,重点是“两磨一烧”,下游为基础设施建设、房地产建设及其他建设。水泥行业是我国重要的基础原材料工业,但是行业产能过剩矛盾突出,近年来国家出台多项政策推进水泥行业供给侧改革,其中包括禁止新增产能、实现产能置换、错峰生产等。

二、发展现状:市场需求疲软,产能过剩严重

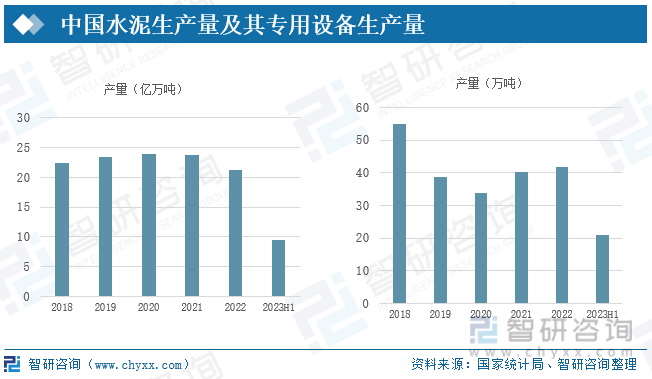

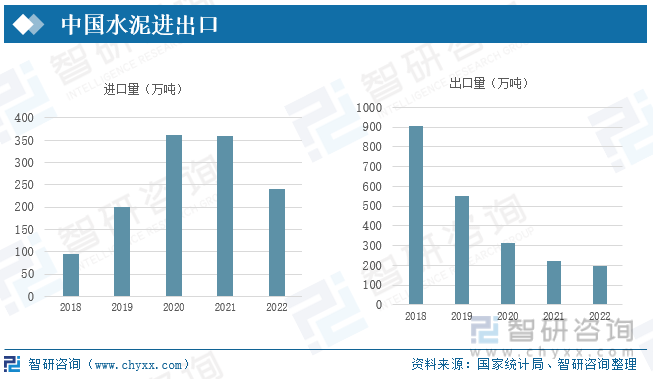

2022年,受疫情冲击、房地产市场继续探底、经济下行压力持续加大等多重因素冲击,水泥需求大幅下滑,且需求低迷贯穿全年,全年水泥产量降至近十年以来的最低值。低迷的水泥市场需求,使全国水泥市场价格高位回落。在水泥量价齐跌、成本高涨的双向挤压背景下,行业利润下滑严重。2022年我国水泥产量为21.29亿万吨,较上年减少10.43%。2022年我国进口水泥总量为240万吨,较2021年同比下降33.15%,降幅较大。2022年水泥出口量为196万吨,较2021年减少10.9%。主要原因是国际市场需求疲软,对水泥的需求量下降。

三、企业格局:集中度较低,行业龙头显著

目前中国有几千家水泥企业,我国水泥制造产业整体参与企业较多,整体竞争格局集中度较低,行业龙头地位显著。按照水泥熟料产能来看,我国水泥熟料产能较高的企业有中国建材、海螺水泥、天山股份、华新水泥等。其中产能排名第一的为中国建材,2023年水泥熟料产能为38451万吨/年,约占全国产能的27%,其次为海螺水泥,产能为22094万吨/年,约占总产能的15.6%。

四、发展趋势:需求保持稳定,效益得到改善

2022年基建投资保持了高速增长,随着基建项目投融资堵点进一步打通,2023年的基建将成为支撑经济的重要动力之一,基建有望继续保持较快增长。预计2023年全年水泥需求总体持平。且需求增速呈现前低后高,前弱后强的特点。随着我国疫情防控取得重大决定性胜利,经济社会全面恢复常态化运行,宏观政策靠前协同发力,2022年行业效益水平将持续保持稳定局面,主流市场价格有望在高位保持震荡调整走势。随着我国“双碳”工作的持续推进,将促使水泥行业全面进入低碳绿色的高质量发展阶段,推动产业升级改造。

关键词:水泥、水泥熟料、发展环境、发展现状、企业格局、发展趋势

发展环境:政策积极出台,推动产业升级

水泥,又称洋灰、红毛灰、红毛土等,是一种粉状水硬性无机胶凝材料,与水混合后会凝固硬化,它通常不单独使用,而是用来与骨料结合,形成砂浆或混凝土。水泥的主原料为石灰或硅酸钙,硬化后能够抵抗淡水或含盐水的侵蚀,它作为一种重要的胶凝材料,广泛应用于土木建筑、水利、国防等工程。按其主要水硬性物质名称分为:硅酸盐水泥、普通硅酸盐水泥、矿渣硅酸盐水泥、火山灰质硅酸盐水泥、复合硅酸盐水泥等。

水泥行业的上游是石灰石、熟料黏土等原材料的开采供应,石灰石是水泥的重要原材料,近年来受环保政策的影响,为了防止水土流失,可供开采的石灰石数量不断减少。中游为水泥行业产业链的核心环节,重点是“两磨一烧”,即经过均化的原料破碎粉末为生料,经预热后煅烧为熟料,再与其他辅料混合、粉磨为水泥产品。下游为基础设施建设、房地产建设及其他建设,基建、房地产和农村是水泥的主要需求来源:其中基建占比约30%-40%,房地产占比约25%-35%,农村市场占比30%左右。

水泥行业是我国重要的基础原材料工业,但是行业产能过剩矛盾突出,近年来国家出台多项政策推进水泥行业供给侧改革,其中包括禁止新增产能、实现产能置换、错峰生产等。2023年7月,生态环境部提出《关于全面实施水泥行业超低排放改造的意见》,其中提到到2025年,完成8.5亿吨水泥熟料产能清洁生产改造。推动原料替代,在保障水泥产品质量前提下,提高含钙、镁废渣资源替代石灰石比重;提高矿渣、粉煤灰工业废物掺加比例,降低熟料系数。2022年11月,教育部和科技部共同发布《建材行业碳达峰实施方案》,提到需要严格落实水泥、平板玻璃行业产能置换政策,加大对过剩产能的控制力度,坚决遏制违规新增产能,确保总产能维持在合理区间。推动全国水泥错峰生产有序开展,有效避免水泥生产排放与取暖排放叠加。

发展现状:市场需求疲软,产能过剩严重

2022年,受疫情冲击、房地产市场继续探底、经济下行压力持续加大等多重因素冲击,市场对水泥的需求大幅下滑,且需求低迷贯穿全年,全年水泥产量降至近十年以来的最低值。低迷的水泥市场需求,使全国水泥市场价格高位回落。在水泥量价齐跌、成本高涨的双向挤压背景下,行业利润下滑严重。2022年我国水泥产量为21.29亿万吨,较上年减少10.43%。截至2023年上半年,我国水泥产量为9.53亿万吨,较上年同期同比下降2.46%。我国水泥专用设备产量在2019年大幅下降,后稳定在40吨上下浮动,2022年生产水泥专用设备41.59万吨,较上年增加3.23%。2023年上半年生产水泥专用设备20.85万吨,较上年同期降低3.7%。

2018-2019年我国水泥进口量增长十分迅速,增加了近四倍,在经历了三年的大幅增加后,2021年进口量首次下降,进口量为359万吨,较上年同比下降0.55%。主要原因是全球海运费大幅上涨,压缩了贸易利润,贸易商进口动力有所减弱。2022年我国水泥进口量延续了2021年下降趋势,据中国海关总署统计,2022年我国进口水泥总量为240万吨,较2021年同比下降33.15%,降幅较大。进口量下降的主要原因是我国水泥熟料价格持续下行,叠加海运费大幅上升,以及主要进口来源国越南等地以美元结算熟料价格大幅上升,双向挤压导致进口熟料已无利润空间。我国水泥出口量呈现逐年下降的趋势,2022年水泥出口量为196万吨,较2021年减少10.9%。主要原因是国际市场需求疲软,对水泥的需求量下降,尤其是我国水泥出口大户美国近年来房地产投资大幅下降,导致水泥进口量大幅减少,其次是近年来我国水泥价格受政策及成本的影响,我国水泥价格高于国际市场价格,是去国际市场的竞争力。

相关报告:智研咨询发布的《中国水泥行业市场运行格局及发展策略分析报告》

企业格局:集中度较低,行业龙头显著

目前中国有几千家水泥企业,我国水泥制造产业整体参与企业较多,整体竞争格局集中度较低,行业龙头地位显著。按照水泥熟料产能来看,我国水泥熟料产能较高的企业有中国建材、海螺水泥、天山股份、华新水泥等。其中产能排名第一的为中国建材,2023年水泥熟料产能为38451万吨/年,约占全国产能的27%,其次为海螺水泥,产能为22094万吨/年,约占总产能的15.6%。中国建材集团是全球最大的综合性建材产业集团、世界领先的新材料开发商和综合服务商。水泥、商混、石膏板、玻璃纤维、风电叶片、水泥玻璃工程技术服务等7项业务规模居世界第一。海螺水泥是中国水泥行业首家境外上市企业,经营产业涉及水泥制造、塑料制品、装备制造等。公司生产线全部采用先进的新型干法水泥工艺技术,具有产量高、能耗低、自动化程度高、劳动生产率高、环境保护好等特点。华新水泥股份有限公司始创于1907年,被誉为中国水泥工业的摇篮。在中国水泥产量年均复合增长率为7.5%的背景下,华新主要经济指标年均复合增长率连续20年保持25%,华新逐渐发展成为领域全产业链一体化发展的全球化建材集团。

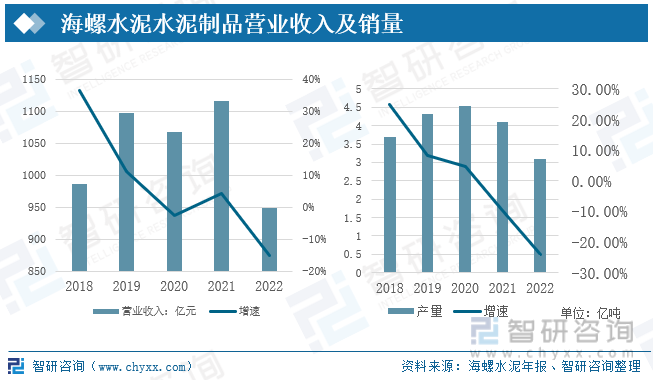

安徽海螺水泥股份有限公司的主营业务是水泥、商品熟料、骨料及混凝土的生产、销售。水泥品种主要包括42.5级水泥、32.5R级水泥及52.5级水泥,产品广泛应用于铁路、公路、机场、水利工程等国家大型基础设施建设项目,以及城市房地产、水泥制品和农村市场等。公司在华东、华南地区拥有丰富的优质石灰石矿山资源,生产全部采用新型干法旋窑工艺技术,生产的"海螺“牌高等级水泥和商品熟料为公司的主导产品。近年来,面对国内外经济形势错综复杂,市场需求走弱,能源成本高企等不利形势,海螺水泥水泥制品营业收入呈现上下波动的趋势,增速下降,2022年水泥营业收入大幅下降,营业收入为948.73亿元,较上年下降15.03%。水泥销量近三年呈现逐年下降的趋势,且增速逐年下滑,2022年水泥销量为3.1亿吨,较上年减少24.12%。

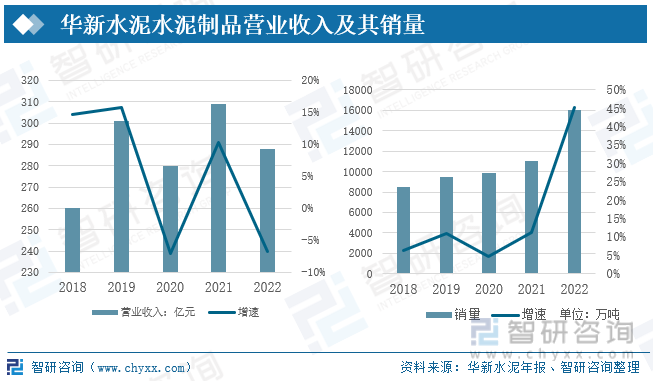

华新水泥股份有限公司主营业务是水泥制造和销售,水泥技术服务,水泥设备的研究、制造、安装及维修,水泥进出口贸易。主要产品是水泥、商品熟料、混凝土、骨料。公司为中国制造业500强和财富中国500强企业。公司为行业首家入选工信部“2020年工业互联网平台试点示范项目”、“工信部企业上云典型案例”的企业,2022年又成功入选全国首批“数字领航”企业、工信部“2022年度智能制造示范工厂”。面对国内外复杂的经济形势,华新水泥近年来营业收入呈现出上下波动的趋势,2022年华新水泥的营业收入为288亿元,较2021年下降6.8%,水泥及水泥熟料的销量近年来有逐年上涨的趋势,2022年销量为1.6亿吨,较2021年上升45.31%,主要是得益于大力推进一体化发展,公司骨料生产量9,980万吨,同比增长112.25%。

发展趋势:需求保持稳定,效益得到改善

1、基建投资增长,水泥需求稳定

2022年中央经济工作会议明确坚持稳字当头、稳中求进,加大宏观政策调控力度,加强各类政策协调配合,确保房地产市场平稳发展,满足行业合理融资需求,推动行业重组并购,有效防范化解优质头部房企风险,改善资产负债状况,推动房地产业向新发展模式平稳过渡。2023年房地产行业有望触底企稳,预计新开工和竣工面积降幅均有所收窄,但整体房地产下行的态势仍将持续。2023年房地产对水泥需求的下拉作用依旧明显,但相对2022年会大幅减弱。2022年基建投资保持了高速增长,随着基建项目投融资堵点进一步打通,2023年的基建将成为支撑经济的重要动力之一,基建有望继续保持较快增长。预计2023年全年水泥需求总体持平。且需求增速呈现前低后高,前弱后强的特点。

2、经济回复,行业效益水平改善

随着我国疫情防控取得重大决定性胜利,经济社会全面恢复常态化运行,宏观政策靠前协同发力,2022年行业效益水平将持续保持稳定局面,主流市场价格有望在高位保持震荡调整走势。在认真执行产能减量置换和常态化错峰生产政策的前提下,全行业要发挥大企业集团对市场的主导地位,坚定行业供给侧结构性改革主线,重点化解产能过剩与市场需求下行的主要矛盾,加快淘汰落后产能过剩产能,整合区域市场,提升产业集中度,以科技创新为动力,全面提升行业能效水平,延伸水泥产业链,强化产业供给链。

3、“双碳”政策实施,推动产业升级

随着我国“双碳”工作的持续推进,将促使水泥行业全面进入低碳绿色的高质量发展阶段,推动产业升级改造。“双碳“政策的实施将导致部分低效水泥产能的退出,可以凸显行业优质产能企业的竞争优势,并有望通过兼并重组进一步提高产业集中度。“双碳”推进,将促进水泥企业产业链延伸,推进行业协同处置、智能化和布局新能源,同时,也必然将推高水泥企业综合成本。企业需要加大减碳技术创新的投入,构建行业碳减排的协同机制;加快行业率先碳达峰的步伐,做好完成碳配额指标情况下的产能和产量输出。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国水泥行业市场运行格局及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国水泥行业市场运行格局及发展策略分析报告

《2024-2030年中国水泥行业市场运行格局及发展策略分析报告》共九章,包含水泥行业国内领先企业分析,水泥行业国际领先企业分析,水泥区域性品牌竞争企业分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

2024年1-5月中国水泥产量为6.9亿吨 华东地区产量最高(占比35.2%)

2024年5月中国水泥及水泥熟料出口数量和出口金额分别为70万吨和0.36亿美元

2024年5月大宗商品-水泥价格分析:价格为336元/吨,同比下降10.88%

水泥行业周刊:山东省发布水泥新政,加速行业超低排放改造进程

2024年1-4月中国水泥产量为5.1亿吨 华东地区产量最高(占比35.8%)