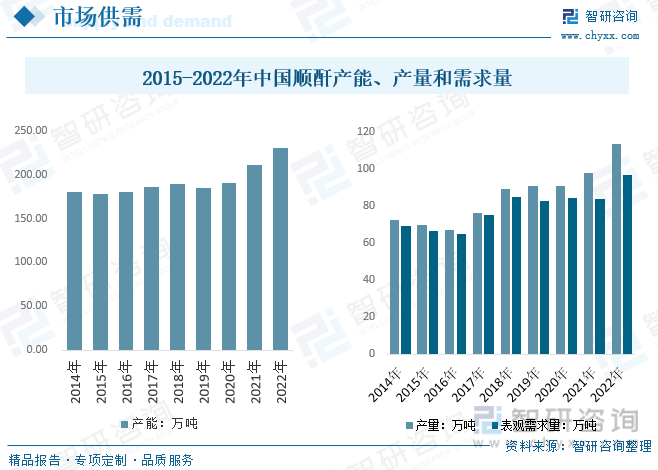

еҶ…е®№жҰӮеҶөпјҡ2020е№ҙйҡҸзқҖеӣҪеҶ…ж”ҝзӯ–жҺЁеҠЁеҸҜйҷҚи§ЈеЎ‘ж–ҷеҸ‘еұ•пјҢж•ҙдҪ“йЎәй…җйңҖжұӮеўһй•ҝжҳҺжҳҫпјҢдё»иҰҒдјҒдёҡдёәдҝқиҜҒжҲ–жҠўеҚ д»ҪйўқжӯЈдёҒзғ·жі•жҢҒз»ӯжҠ•дә§еёҰеҠЁжҲ‘еӣҪйЎәй…җдә§иғҪжңүжүҖеўһй•ҝпјҢеҸ еҠ еӣҪйҷ…еёӮеңәйЎәй…җдҫӣз»ҷдёӢйҷҚпјҢеҮәеҸЈйңҖжұӮеўһй•ҝеёҰеҠЁпјҢ2022е№ҙжҲ‘еӣҪйЎәй…җдә§йҮҸиҫҫиҝ‘е№ҙжқҘй«ҳдҪҚпјҢиҫҫ113.2дёҮеҗЁгҖӮ

е…ій”®иҜҚпјҡйЎәй…җдә§иғҪдә§йҮҸ йЎәй…җиҝӣеҮәеҸЈ йЎәй…җд»·ж јиө°еҠҝ йЎәй…җдә§дёҡй“ҫ йЎәй…җз«һдәүж јеұҖ

дёҖгҖҒйЎәй…җдә§дёҡжҰӮиҝ°

йЎәй…җдҪңдёәдёүеӨ§жңүжңәй…ёй…җд№ӢдёҖпјҲйҶӢй…җгҖҒйЎәй…җгҖҒиӢҜй…җпјүпјҢжҳҜз”ЁйҖ”е№ҝжіӣзҡ„еҹәжң¬жңүжңәеҢ–е·ҘеҺҹж–ҷпјҢе·Іжңү70дҪҷе№ҙзҡ„з”ҹдә§еҺҶеҸІгҖӮйЎәй…җз”ұдәҺеҗ«жңүе…ұиҪӯйЎәй…°еҹәпјҢе…¶дёӯ1дёӘд№ҷзғҜеҹәзӣёиҝһдёӨдёӘзҫ°еҹәпјҢжүҖд»ҘеҢ–еӯҰжҖ§иҙЁйқһеёёжҙ»жіјпјҢеҫҲе®№жҳ“йҖҡиҝҮе…үеҢ–еҸҚеә”гҖҒеҠ жҲҗеҸҚеә”гҖҒй…°иғәеҢ–еҸҚеә”гҖҒй…ҜеҢ–еҸҚеә”гҖҒзЈәеҢ–еҸҚеә”гҖҒж°ҙеҗҲеҸҚеә”гҖҒж°§еҢ–еҸҚеә”гҖҒиҝҳеҺҹеҸҚеә”гҖҒеҠ ж°ўеҸҚеә”зӯүиЎҚеҢ–дә§з”ҹдј—еӨҡзҡ„дёӢжёёдә§е“ҒпјҢе№ҝжіӣеә”з”ЁдәҺз”ҹдә§дёҚйҘұе’ҢиҒҡй…Ҝж ‘и„ӮгҖҒж¶Ӯж–ҷгҖҒжІ№жјҶгҖҒжІ№еўЁгҖҒе·ҘзЁӢеЎ‘ж–ҷгҖҒеҢ»иҚҜгҖҒеҶңиҚҜгҖҒйЈҹе“ҒгҖҒйҘІж–ҷгҖҒжІ№е“Ғж·»еҠ еүӮгҖҒйҖ зәёгҖҒзәәз»ҮзӯүиЎҢдёҡгҖӮд»ҘйЎәй…җдёәеҺҹж–ҷз”ҹдә§зҡ„еҢ–еӯҰе“ҒеҰӮдёҒдәҢй…ёй…җгҖҒОі-дёҒеҶ…й…ҜгҖҒ1,4-дёҒдәҢйҶҮгҖҒеӣӣж°ўе‘Ӣе–ғгҖҒеӣӣж°ўиӢҜй…җгҖҒе…ӯж°ўиӢҜй…җгҖҒL-еӨ©й—ЁеҶ¬ж°Ёй…ёгҖҒдёҷж°Ёй…ёд»ҘеҸҠиҝҷдәӣдә§е“Ғзҡ„ж¬Ўзә§иЎҚз”ҹдә§е“ҒеҰӮPTMEGгҖҒPBTзӯүеұһдәҺзӣ®еүҚз”ЁйҖ”е№ҝжіӣгҖҒеӣҪеҶ…еёӮеңәз•…й”Җзҡ„еҢ–е·ҘеҺҹж–ҷгҖӮ

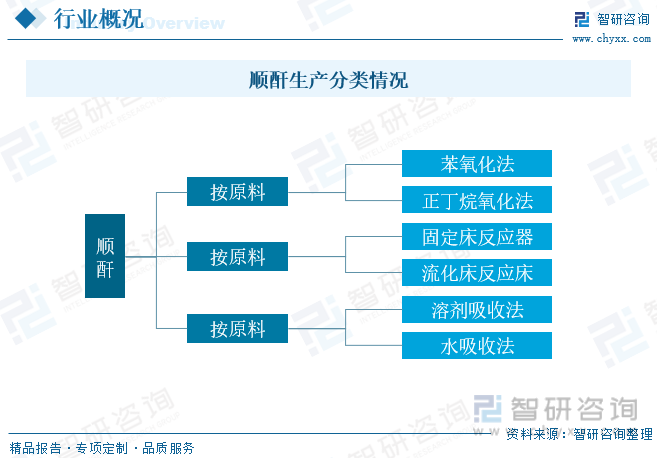

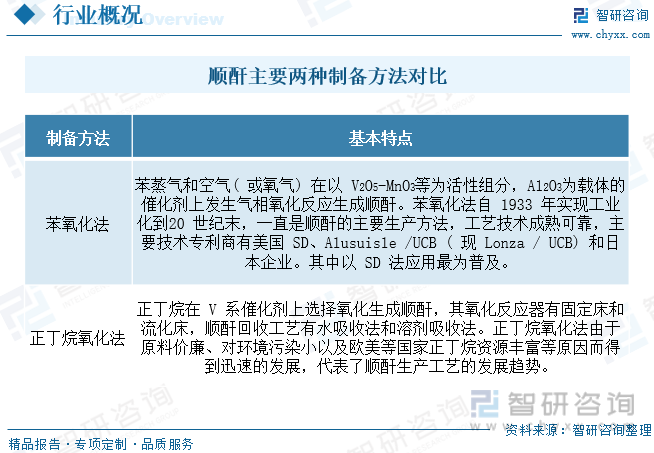

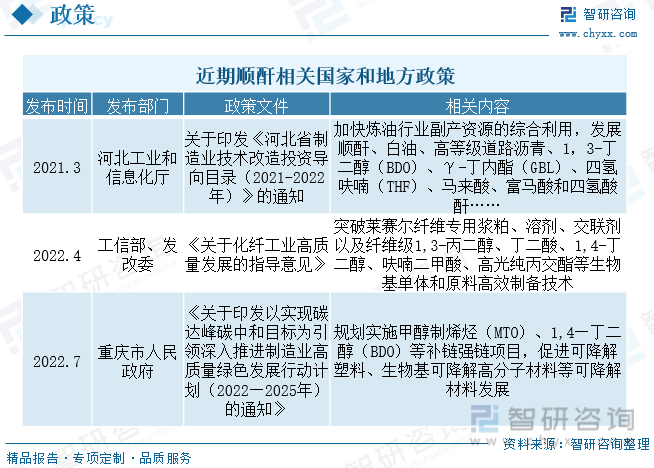

зӣ®еүҚпјҢе·ҘдёҡдёҠйЎәй…җзҡ„з”ҹдә§е·Ҙиүәи·ҜзәҝжҢүеҺҹж–ҷеҸҜеҲҶдёәиӢҜж°§еҢ–жі•гҖҒжӯЈдёҒзғ·жі•ж°§еҢ–жі•гҖҒC4 зғҜзғғжі•е’ҢиӢҜй…җеүҜдә§жі•пјҢе…¶дёӯиӢҜж°§еҢ–жі•е’ҢжӯЈдёҒзғ·ж°§еҢ–жі•еә”з”ЁжңҖдёәе№ҝжіӣгҖӮиҝҮеҺ»жҲ‘еӣҪйЎәй…җеҲ¶еӨҮдё»иҰҒд»ҘиӢҜжі•дёәдё»пјҢиҖҢдј з»ҹзҡ„иӢҜж°§еҢ–жі•е·ҘиүәпјҢз”ҹдә§жҲҗжң¬гҖҒдә§е“ҒиҙЁйҮҸе’ҢзҺҜдҝқеҺӢеҠӣеқҮж— жі•дёҺжӯЈдёҒзғ·ж°§еҢ–жі•е·ҘиүәзӣёеӘІзҫҺгҖӮйҡҸзқҖзҺҜдҝқеҺӢеҠӣдёҚж–ӯеҠ еӨ§пјҢжӯЈдёҒзғ·ж°§еҢ–жі•е·ІеҪўжҲҗйҖҗжӯҘжӣҝд»Ји¶ӢеҠҝпјҢеңЁз”ҹдә§жҲҗжң¬гҖҒдә§е“ҒиҙЁйҮҸеҸҠдҝқжҠӨзҺҜеўғзӯүж–№йқўеқҮдјҳдәҺдј з»ҹзҡ„иӢҜж°§еҢ–жі•е·ҘиүәпјҢеҸ еҠ еҮәеҸЈе“ҒиҙЁиҫғй«ҳйңҖжұӮеёҰеҠЁпјҢжҲ‘еӣҪжӯЈдёҒзғ·йЎәй…җдә§иғҪеҚ жҜ”жҢҒз»ӯиө°й«ҳпјҢзӣ®еүҚе·ІжҲҗдёәеӣҪеҶ…йЎәй…җдё»жөҒз”ҹдә§ж–№жі•гҖӮ

дәҢгҖҒйЎәй…җдә§дёҡеҸ‘еұ•иғҢжҷҜ

йЎәй…җжі•еҲ¶еӨҮBDOжҳҜзӮ”йҶӣжі•д№ӢеҗҺеҸ‘еұ•иҖҢжқҘзҡ„дёҖз§Қж–№жі•пјҢеҚ жҜ”жҲ‘еӣҪзҺ°жңүBDOдә§иғҪиҫғдҪҺпјҢдҪҶжҲҗжң¬ж–°еўһдә§иғҪдё»жөҒж–№жі•пјҢжҖ»дҪ“дёҠйҷҗеҲ¶зӣёиҫғдәҺзӮ”йҶӣжі•жӣҙе°‘пјҢдҪҶз”ҹдә§иҝҮзЁӢдёӯд»Қж— жі•и§ЈеҶівҖңзўідёӯе’ҢвҖқжҸҗеҮәзҡ„иҰҒжұӮгҖӮйҡҸзқҖеӣҪеҶ…вҖңйҷҗеЎ‘д»ӨвҖқзӯүзӣёе…іж”ҝзӯ–жҢҒз»ӯиҰҒжұӮдҝғиҝӣPBATзӯүеҸҜйҷҚи§ЈеЎ‘ж–ҷйңҖжұӮжҢҒз»ӯеўһй•ҝпјҢйЎәй…җдҪңдёәPBATйҮҚиҰҒдёҠжёёзҡ„BDOзҡ„з”ҹдә§еҺҹж–ҷд№ӢдёҖпјҢйңҖжұӮеҗҢж ·еҸ—зӣҠж”ҝзӯ–еҝ«йҖҹеўһй•ҝгҖӮ

дёүгҖҒйЎәй…җдә§дёҡй“ҫз®Җжһҗ

йЎәй…җдә§дёҡй“ҫдёӯдёҠжёёдё»иҰҒдёәйЎәй…җеҲ¶еӨҮеҺҹж–ҷе’Ңзӣёе…іи®ҫеӨҮпјҢеҺҹж–ҷжҢүз…§еҲ¶еӨҮж–№жі•дё»иҰҒз”ұжӯЈдёҒзғ·е’ҢиӢҜзӯүпјҢи®ҫеӨҮеҢ…жӢ¬еӣәе®ҡеәҠжҲ–жөҒеҢ–еәҠзӯүеҲ¶еӨҮи®ҫеӨҮе’ҢжҸҗзәҜи®ҫеӨҮзӯүгҖӮдёӯжёёдё»иҰҒдёәйЎәй…җзҡ„еҲ¶еӨҮз”ҹдә§пјҢйҡҸзқҖдёӢжёёеә”з”ЁйўҶеҹҹжҢҒз»ӯжү©еј пјҢеӣҪеҶ…ж•ҙдҪ“йЎәй…җдә§иғҪиҝ‘дёӨе№ҙжҢҒз»ӯжү©еј пјҢз«һдәүжҢҒз»ӯжҝҖзғҲпјҢдёӢжёёжқҘзңӢпјҢйЎәй…җеә”з”Ёе№ҝжіӣпјҢеңЁеҶңиҚҜгҖҒеҢ»иҚҜгҖҒж¶Ӯж–ҷгҖҒжІ№еўЁгҖҒж¶Ұж»‘жІ№ж·»еҠ еүӮгҖҒйҖ зәёеҢ–еӯҰе“ҒгҖҒзәәз»Үе“Ғж•ҙйЎҝеүӮгҖҒйЈҹе“Ғж·»еҠ еүӮд»ҘеҸҠиЎЁйқўжҙ»жҖ§еүӮзӯүйўҶеҹҹзҡҶжңүеә”з”ЁгҖӮиҝ‘еҮ е№ҙпјҢйЎәй…җдёӢжёёеә”з”ЁдёҚж–ӯејҖеҸ‘пјҢйңҖжұӮжҖ»йҮҸд№ҹеңЁйҖҗжӯҘеўһй•ҝпјҢеҸ еҠ еӣҪеҶ…вҖңйҷҗеЎ‘д»ӨвҖқзҡ„йҖҗжӯҘе®һж–ҪпјҢз”ҹдә§ PBSпјҢPBAT зӯүеҸҜйҷҚи§ЈеЎ‘ж–ҷеҲ¶е“Ғзҡ„еҺӮе•Ҷж—ҘжёҗеўһеӨҡпјҢиҝҷе°ҶжһҒеӨ§ең°еёҰеҠЁеҺҹж–ҷйЎәй…җйңҖжұӮзҡ„еўһй•ҝгҖӮ

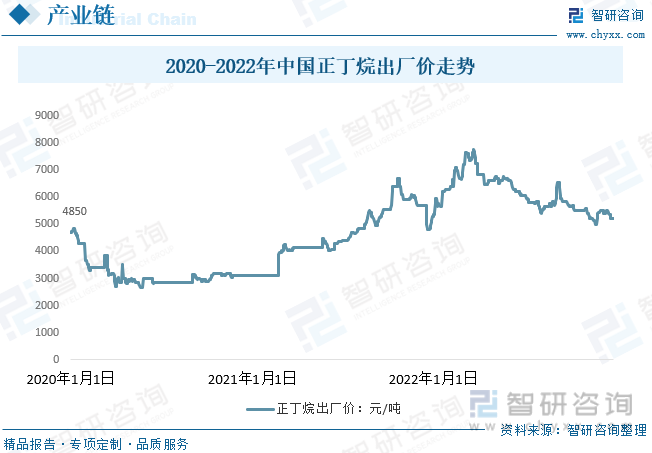

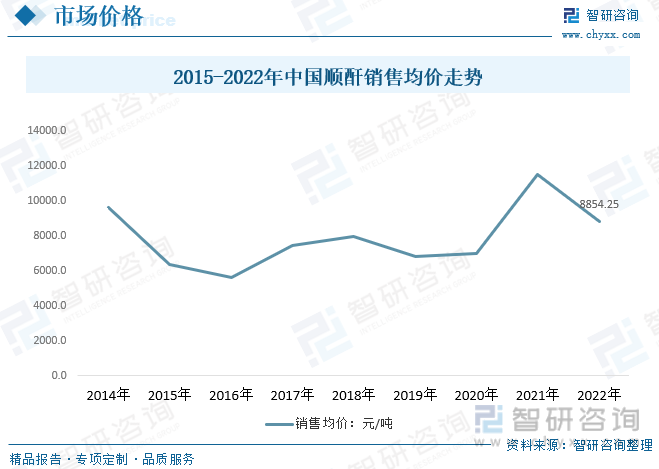

жӯЈдёҒзғ·дҪңдёәжӯЈдёҒзғ·ж°§еҢ–жі•зҡ„дё»иҰҒеҺҹж–ҷпјҢиҖҢжӯЈдёҒзғ·ж°§еҢ–жі•зӣёиҫғиӢҜжі•жҜ’жҖ§иҫғе°ҸпјҢеҜ№зҺҜеўғжұЎжҹ“е°ҸпјҢйҡҸзқҖеӣҪеҶ…зҺҜдҝқеҺӢеҠӣи¶ҠжқҘи¶ҠеӨ§пјҢжӯЈдёҒзғ·жі•еңЁж»Ўи¶ізҺҜдҝқиҰҒжұӮд»ҘеҸҠеҸ‘еұ•еүҚжҷҜжӣҙдҪіпјҢеҸ еҠ иӢҜд»·иҝ‘е№ҙжіўеҠЁеү§зғҲпјҢдҫӣз»ҷзЁіе®ҡжҖ§дёӢйҷҚпјҢжӯЈдёҒзғ·жі•з”ҹдә§йЎәй…җзҗҶи®әдә§йҮҸжҜ”иӢҜжі•й«ҳпјҢеӣҪеҶ…ж•ҙдҪ“жӯЈдёҒзғ·ж°§еҢ–жі•дә§иғҪжҢҒз»ӯжү©еј пјҢжҲӘжӯўзӣ®еүҚпјҢеӣҪеҶ…жӯЈдёҒзғ·ж°§еҢ–жі•еҲ¶еӨҮйЎәй…җжңүж•Ҳдә§иғҪеҚ жҜ”еӣҪеҶ…дә§иғҪе·Іиҝ‘9жҲҗпјҢжӯЈдёҒзғ·дҫӣйңҖеҸҠд»·ж јеҜ№йЎәй…җеҪұе“ҚеҠӣжҢҒз»ӯиө°й«ҳпјҢ2021е№ҙд»ҘжқҘең°зјҳеҶІзӘҒеҠ йҖҹпјҢиғҪжәҗдҫӣйңҖз»“жһ„иҪ¬е·®пјҢеҺҹжІ№д»·ж јжҢҒз»ӯиө°й«ҳпјҢж•ҙдҪ“жӯЈдёҒзғ·д»·ж јжҢҒз»ӯиө°й«ҳпјҢ2022е№ҙдәҢеӯЈеәҰејҖе§ӢпјҢдҫӣйңҖжҢҒз»ӯеӣһжҡ–пјҢжӯЈдёҒзғ·ејҖе§Ӣзј“жӯҘдёӢйҷҚпјҢдёҖе®ҡзЁӢеәҰеҮҸиҪ»йЎәй…җжҲҗжң¬еҺӢеҠӣпјҢдҪҶжҲӘжӯў2022е№ҙжң«пјҢжҲ‘еӣҪжӯЈдёҒзғ·д»·ж јиҫғ2020е№ҙд»Қеұ…й«ҳдҪҚгҖӮ

еӣӣгҖҒдёӯеӣҪйЎәй…җдә§дёҡзҺ°зҠ¶

иҝ‘е№ҙжқҘпјҢеӣҪеҶ…йЎәй…җдә§иғҪдҝқжҢҒеңЁй«ҳдҪҚд»ҘдёҠпјҢдё”зЁіе®ҡдёҠеҚҮпјҢиҖҢдә§йҮҸд№ҹеҹәжң¬дҝқжҢҒзЁіе®ҡеўһй•ҝпјҢиҮі2019е№ҙиҫҫеҲ°90.7дёҮеҗЁпјҢдҪҶж•ҙдҪ“иҗҪеҗҺиӢҜжі•дә§иғҪиҝҮеү©иҫғдёәдёҘйҮҚгҖӮ2020е№ҙд»ҘеүҚпјҢеҸ—зҺҜдҝқпјҢе®үзӣ‘пјҢд»ҘеҸҠдёӯзҫҺиҙёжҳ“дәүз«ҜеҪұе“ҚпјҢз»Ҳз«ҜжҲҝең°дә§иЎҢдёҡжІЎиҗҪпјҢдёӢжёёж ‘и„ӮйңҖжұӮеҮҸејұпјҢз”ҹдә§з§ҜжһҒжҖ§дёӢжҢ«пјҢж ‘и„Ӯдә§дёҡд№ҹеӨ„дәҺиҮӘжҲ‘дҝ®еӨҚйҳ¶ж®өпјҢзјәд№Ҹж–°дёҠиЈ…зҪ®зҡ„ж”Ҝж’‘пјҢйЎәй…җдҫӣеә”иҝҮеү©еұҖйқўж„ҲеҸ‘дёҘйҮҚгҖӮ2020е№ҙйҡҸзқҖеӣҪеҶ…ж”ҝзӯ–жҺЁеҠЁеҸҜйҷҚи§ЈеЎ‘ж–ҷеҸ‘еұ•пјҢж•ҙдҪ“йЎәй…җйңҖжұӮеўһй•ҝжҳҺжҳҫпјҢдё»иҰҒдјҒдёҡдёәдҝқиҜҒжҲ–жҠўеҚ д»ҪйўқжӯЈдёҒзғ·жі•жҢҒз»ӯжҠ•дә§еёҰеҠЁжҲ‘еӣҪйЎәй…җдә§иғҪжңүжүҖеўһй•ҝпјҢеҸ еҠ еӣҪйҷ…еёӮеңәйЎәй…җдҫӣз»ҷдёӢйҷҚпјҢеҮәеҸЈйңҖжұӮеўһй•ҝеёҰеҠЁпјҢ2022е№ҙжҲ‘еӣҪйЎәй…җдә§йҮҸиҫҫиҝ‘е№ҙжқҘй«ҳдҪҚпјҢиҫҫ113.2дёҮеҗЁгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪйЎәй…җиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢ

жҲ‘еӣҪйЎәй…җдә§дёҡ规模жғ…еҶөиҖҢиЁҖпјҢ еҸ—ж•ҙдҪ“еқҮд»·е’ҢдёӢжёёйңҖжұӮжіўеҠЁпјҢжҲ‘еӣҪж•ҙдҪ“йЎәй…җеёӮеңә规模ж•ҙдҪ“е‘ҲзҺ°еҮәжіўеҠЁеўһй•ҝжҖҒеҠҝпјҢж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪйЎәй…җдә§дёҡеёӮеңә规模зәҰ85.31дәҝе…ғпјҢиҫғ2021е№ҙдёӢйҷҚ11.7%е·ҰеҸіпјҢдё»иҰҒеҸ—еёӮеңәеқҮд»·иҫғ2021е№ҙжҳҺжҳҫдёӢйҷҚеҜјиҮҙпјҢзӣ®еүҚжҲ‘еӣҪйЎәй…җд»·ж јд»Қеұ…й«ҳдҪҚпјҢйў„и®ЎйҡҸзқҖйЎәй…җдјҒдёҡжҢҒз»ӯжҠ•дә§еҠ еү§еёӮеңәз«һдәүпјҢж•ҙдҪ“еёӮеңәеқҮд»·д»ҚеӯҳеңЁдёӢжҺўз©әй—ҙпјҢ2023е№ҙж•ҙдҪ“йЎәй…җеёӮеңә规模жҲ–е°Ҷе°Ҹе№…еәҰдёӢйҷҚгҖӮ

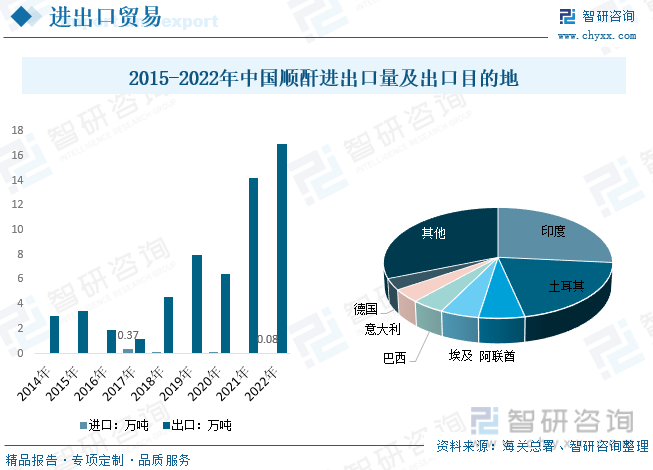

жҲ‘еӣҪйЎәй…җиҝӣеҮәеҸЈзҺ°зҠ¶иҖҢиЁҖпјҢйҡҸзқҖеӣҪеҶ…йЎәй…җдә§иғҪжҢҒз»ӯжү©еј 并ејҖе§ӢйҖҗжӯҘиҝҮеү©пјҢйғЁеҲҶдјҒдёҡејҖе§ӢиҪ¬еҗ‘еҮәеҸЈеёӮеңәпјҢеёҰеҠЁжҲ‘еӣҪйЎәй…җеҮәеҸЈйҮҸжҳҺжҳҫеўһй•ҝпјҢ2018е№ҙд»ҘжқҘжҲ‘еӣҪйЎәй…җеҮәеҸЈйҮҸжҢҒз»ӯеўһй•ҝпјҢе°Өе…¶жҳҜ2021е№ҙеӣҪйҷ…йЎәй…җејҖе·ҘзҺҮдёӢйҷҚпјҢеӣҪеҶ…йЎәй…җеҮәеҸЈйҮҸжҳҺжҳҫеўһй•ҝпјҢж•°жҚ®жҳҫзӨәпјҢжҲ‘еӣҪйЎәй…җеҮәеҸЈж•°йҮҸиҝңи¶…иҝӣеҸЈпјҢ2018е№ҙиҝӣеҸЈ0.11дёҮеҗЁпјҢеҮәеҸЈ4.56дёҮеҗЁпјҢ2022е№ҙиҝӣеҸЈеҮҸе°‘иҮі0.08дёҮеҗЁпјҢеҮәеҸЈзҢӣеўһиҮіиҮі16.93дёҮеҗЁпјҢиҝӣеҮәеҸЈж•°йҮҸе·®и·қжҳҺжҳҫжӢүеӨ§гҖӮйҮ‘йўқжқҘзңӢпјҢйЎәй…җиҝӣеҸЈйўқе§Ӣз»ҲдҪҺдәҺ200дёҮзҫҺе…ғпјҢдҪҶеҮәеҸЈйўқд»Һ2018е№ҙзҡ„иҝ‘6еҚғдёҮзҫҺе…ғеўһй•ҝиҮі2022е№ҙиҝ‘2.6дәҝзҫҺе…ғпјҢдә”е№ҙеўһй•ҝдәҶ339%гҖӮеқҮд»·жқҘзңӢпјҢйЎәй…җиҝӣеҸЈд»·ж јжҷ®йҒҚй«ҳдәҺеҮәеҸЈд»·ж јгҖӮеҮәеҸЈзӣ®зҡ„ең°иҖҢиЁҖпјҢжҲ‘еӣҪйЎәй…җеҮәеҸЈеҚ°еәҰе’ҢеңҹиҖіе…¶зӯүеҸ‘еұ•дёӯеӣҪ家дёәдё»гҖӮ

йҡҸзқҖжӯЈдёҒзғ·ж°§еҢ–жі•еҚ жҜ”жҢҒз»ӯиө°й«ҳпјҢжҲ‘еӣҪйЎәй…җд»·ж јеҸ—ж•ҙдҪ“жӯЈдёҒзғ·еҪұе“ҚиҫғеӨ§пјҢ2021е№ҙд»ҘжқҘең°зјҳеҶІзӘҒеҠ йҖҹпјҢиғҪжәҗдҫӣйңҖз»“жһ„иҪ¬е·®пјҢеҺҹжІ№д»·ж јжҢҒз»ӯиө°й«ҳпјҢж•ҙдҪ“жӯЈдёҒзғ·д»·ж јжҢҒз»ӯиө°й«ҳпјҢеҸ еҠ йЎәй…җеӣҪйҷ…йңҖжұӮеўһй•ҝпјҢж•ҙдҪ“йЎәй…җдҫӣйңҖз»“жһ„и¶Ӣзҙ§пјҢеҸҢйҮҚй©ұеҠЁдёӢж•ҙдҪ“йЎәй…җй”Җе”®еқҮд»·й«ҳж¶ЁпјҢ2022е№ҙдәҢеӯЈеәҰејҖе§ӢпјҢдҫӣйңҖжҢҒз»ӯеӣһжҡ–пјҢжӯЈдёҒзғ·ејҖе§Ӣзј“жӯҘдёӢйҷҚпјҢдёҖе®ҡзЁӢеәҰеҮҸиҪ»йЎәй…җжҲҗжң¬еҺӢеҠӣпјҢеҸ еҠ еӣҪеҶ…ж–°еўһйЎәй…җдә§иғҪжҠ•дә§иҝҗиЎҢпјҢж•ҙдҪ“йЎәй…җдҫӣеә”жҳҺжҳҫеўһй•ҝпјҢдҫӣйңҖз»“жһ„йҖҗжӯҘи¶Ӣзј“пјҢ2022е№ҙйЎәй…җе№ҙй”Җе”®еқҮд»·зәҰ8854.25е…ғ/еҗЁгҖӮ

дә”гҖҒйЎәй…җз«һдәүж јеұҖ

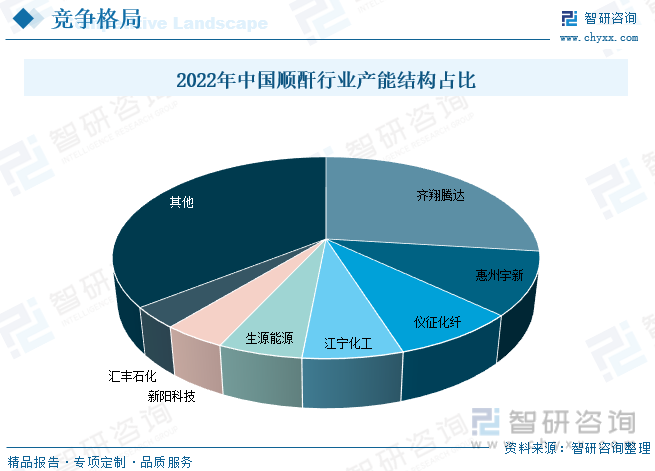

еӣҪеҶ…йЎәй…җз”ҹдә§е·Ҙиүәд»ҘжӯЈдёҒзғ·ж°§еҢ–жі•и·Ҝзәҝдёәдё»пјҢиӢҜж°§еҢ–жі•дёәиҫ…гҖӮ2022е№ҙеӣҪеҶ…йЎәй…җдә§иғҪеүҚеҚҒзҡ„дјҒдёҡдёӯйҮҮз”ЁжӯЈдёҒзғ·ж°§еҢ–е·Ҙиүәзҡ„з”ҹдә§дјҒдёҡжңү9家пјҢзӣ®еүҚеӣҪеҶ…йЎәй…җдә§иғҪеёӮеңәйӣҶдёӯеәҰд»ҚиҫғдҪҺпјҢеҸ—зӣҠдәҺеӣҪеҶ…йңҖжұӮе’ҢеӣҪйҷ…йңҖжұӮжҢҒз»ӯеўһй•ҝпјҢдё»иҰҒдјҒдёҡжҢҒз»ӯжү©дә§жҠўеҚ еёӮеңәд»ҪйўқпјҢе…¶дёӯйҪҗзҝ”и…ҫиҫҫдә§иғҪи¶…40дёҮеҗЁпјҢжҳҜеӣҪеҶ…д№ҹжҳҜе…ЁзҗғжңҖеӨ§зҡ„йЎәй…җз”ҹдә§дјҒдёҡпјҢе…¶дёӯж–°е»ә20дёҮеҗЁжӯЈдёҒзғ·ж°§еҢ–е·ҘиүәйЎәй…җдә§иғҪдәҺ2022е№ҙ5жңҲжҠ•дә§пјҢе®Үж–°иӮЎд»ҪйЎәй…җдә§иғҪдёә15дёҮеҗЁпјҢжҠ•дә§иҝҗиЎҢдәҺ2021е№ҙ11жңҲпјҢд»ҺеҢәеҹҹеҲҶеёғжқҘзңӢпјҢйЎәй…җз”ҹдә§дјҒдёҡдё»иҰҒеҲҶеёғеңЁеҚҺдёңгҖҒеҚҺдёӯеҢәеҹҹгҖӮ

йҪҗзҝ”и…ҫиҫҫдё»иҰҒд»ҺдәӢеҢ–е·ҘеҲ¶йҖ жқҝеқ—е’Ңдҫӣеә”й“ҫз®ЎзҗҶжқҝеқ—дёҡеҠЎпјҢдё»иҗҘз”Ід№ҷй…®гҖҒйЎәй…җгҖҒдёҷзғҜгҖҒж©Ўиғ¶гҖҒдёҒдәҢзғҜгҖҒз”ІеҹәдёҷзғҜй…ёз”Ій…ҜгҖҒдёҒи…Ҳиғ¶д№ігҖҒеҸ”дёҒйҶҮгҖҒејӮиҫӣзғ·гҖҒMTBEгҖҒзҹіжІ№е’ҢеҢ–е·Ҙеҗ„зұ»еӮ¬еҢ–еүӮзӯүдә§е“Ғд»ҘеҸҠеҢ–е·Ҙдә§е“ҒгҖҒиғҪжәҗиҙёжҳ“зӯүдҫӣеә”й“ҫз®ЎзҗҶдёҡеҠЎгҖӮ2022 е№ҙйҪҗзҝ”и…ҫиҫҫжү©е»ә 20 дёҮеҗЁ/е№ҙйЎәй…җйЎәеҲ©жҠ•дә§пјҢж•ҙдҪ“йЎәй…җдә§иғҪи¶… 40 дёҮеҗЁ/е№ҙпјҢжңүеҠ©дәҺе·©еӣәе…¶еңЁйЎәй…җиЎҢдёҡзҡ„йҫҷеӨҙең°дҪҚпјҢз»ҸиҗҘжғ…еҶөиҖҢиЁҖпјҢ2017-2019е№ҙж•ҙдҪ“дҫӣйңҖе’ҢиҗҘ收иҫғдёәзЁіе®ҡпјҢ2020е№ҙз–«жғ…иғҢжҷҜдёӢејҖе·ҘзҺҮдёӢйҷҚжҳҺжҳҫпјҢж•ҙдҪ“йЎәй…җзұ»иҗҘ收дёӢйҷҚиҮі37.25дәҝе…ғпјҢдҪҶж•ҙдҪ“жҜӣеҲ©жңүжүҖдёҠеҚҮпјҢдё»иҰҒеҫ—зӣҠдәҺдҫӣйңҖй”ҷдҪҚпјҢ2021е№ҙеӣҪйҷ…еёӮеңәйңҖжұӮеӨ§еўһпјҢйЎәй…җд»·ж јеӨ§еўһеёҰеҠЁиҗҘ收е’ҢжҜӣеҲ©зҺҮеӨ§еўһй•ҝпјҢ2022е№ҙйҪҗзҝ”и…ҫиҫҫйЎәй…җиҗҘ收иҫҫ112.47дәҝе…ғпјҢдё»иҰҒеҫ—зӣҠж–°еўһдә§иғҪиҗҪең°пјҢдә§йҮҸеӨ§еўһпјҢдҪҶе®һйҷ…еёӮеңәйңҖжұӮдёҚеҸҠдҫӣз»ҷеўһй•ҝпјҢжҜӣеҲ©зҺҮдёӢйҷҚиҮіиҝ‘е№ҙжқҘжңҖдҪҺдҪҚгҖӮ

е®Үж–°иӮЎд»Ҫдё»иҰҒдә§е“ҒеҢ…жӢ¬д»ҘLPGдёӯзҡ„зўіеӣӣпјҲC4пјүз»„еҲҶдёәеҺҹж–ҷз”ҹдә§зҡ„ејӮиҫӣзғ·гҖҒMTBEе’ҢйЎәй…җпјҢз”Ёдёҷй…®дёәеҺҹж–ҷз”ҹдә§ејӮдёҷйҶҮпјҢ并еҜ№еӨ–й”Җе”®LPGеҠ е·ҘдҪҷж–ҷгҖҒжҲҠзғ·еҸ‘жіЎеүӮзӯүеүҜдә§е“ҒгҖӮ2022е№ҙ15дёҮеҗЁ/е№ҙйЎәй…җз”ҹдә§иЈ…зҪ®пјҲдәҺ2021е№ҙ11жңҲжҠ•дә§иҝҗиЎҢпјүиҝҗиЎҢе№ізЁіпјҢдә§й”ҖйҮҸеҲҶеҲ«дёә14.75дёҮеҗЁе’Ң14.78дёҮеҗЁпјҢиҗҘ收12.2дәҝе…ғпјҢе№ҙй”Җе”®еқҮд»·зәҰ8254.4е…ғ/еҗЁпјҢдё°еҜҢдәҶдә§е“Ғз§Қзұ»пјҢеҗҢж—¶иҮӘдә§еӨ§йҮҸи’ёжұҪпјҢиҝӣдёҖжӯҘйҷҚдҪҺдәҶдә§е“Ғз”ҹдә§жҲҗжң¬гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪйЎәй…җиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪйЎәй…җиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪйЎәй…җиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2023е№ҙдёӯеӣҪеҶңиҚҜиЎҢдёҡжҖ»дҪ“зҠ¶еҶөеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪйЎәй…җиЎҢдёҡи¶ӢеҠҝйў„жөӢеҲҶжһҗеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪйЎәй…җиЎҢдёҡжҠ•иө„жңәдјҡдёҺжҠ•иө„еүҚжҷҜеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ