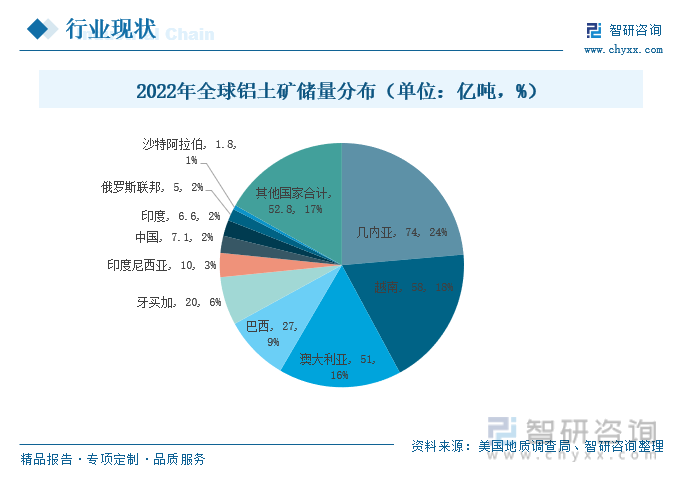

еҶ…е®№жҰӮеҶөпјҡж №жҚ®USGSзҫҺеӣҪең°иҙЁи°ғжҹҘеұҖж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғй“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸ313дәҝеҗЁгҖӮе…¶еҹәзЎҖиө„жәҗдҝқжңүе№ҙйҷҗ100е№ҙпјҢиҝңи¶…й“ңгҖҒеҺҹжІ№зӯүдёҠжёёе•Ҷе“ҒгҖӮд»ҺеӣҪ家еұӮйқўжқҘзңӢпјҢеҮ еҶ…дәҡй“қеңҹзҹҝеӮЁйҮҸеҚ жҜ”жңҖеӨ§пјҢеҮ еҶ…дәҡй“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸдёә74дәҝеҗЁпјҢеҚ е…ЁзҗғеӮЁйҮҸзҡ„23.62%пјӣи¶ҠеҚ—еӮЁйҮҸжҺ’еҗҚ第дәҢпјҢе…¶й“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸдёә58дәҝеҗЁпјҢеҚ жҜ”е…ЁзҗғеӮЁйҮҸзҡ„18.51%пјӣжҫіеӨ§еҲ©дәҡеӮЁйҮҸеҚ жҜ”第дёүпјҢиҫҫ16.28%пјӣдёӯеӣҪеӮЁйҮҸ第дёғпјҢеҚ жҜ”дёә2.27%гҖӮеңЁе…Ёзҗғй“қеңҹзҹҝиө„жәҗеӮЁеӨҮдёӯпјҢзӣёеҜ№йңҖжұӮжқҘиҜҙжҲ‘еӣҪеӮЁйҮҸзӣёеҜ№иҫғе°‘гҖӮ

е…ій”®иҜҚпјҡй“қгҖҒзҺҜдҝқж”ҝзӯ–гҖҒеҸҢзўіж”ҝзӯ–гҖҒз»ҶеҲҶйўҶеҹҹгҖҒж–°иғҪжәҗиҪҰгҖҒе…үдјҸ

дёҖгҖҒе…Ёзҗғй“қиЎҢдёҡеёӮеңәжғ…еҶө

й“қжҳҜдёҖз§ҚиҪ»йҮ‘еұһпјҢе®ғзҡ„еҢ–еҗҲзү©еңЁеӨ§иҮӘ然дёӯе№ҝжіӣеҲҶеёғпјҢең°еЈідёӯеӨ§зәҰеҗ«жңү400-500дәҝеҗЁзҡ„й“қиө„жәҗгҖӮз”ҹдә§й“қй”ӯйңҖиҰҒз»ҸиҝҮеҮ дёӘжӯҘйӘӨпјҢеҢ…жӢ¬ејҖйҮҮй“қеңҹзҹҝгҖҒз”ҹдә§ж°§еҢ–й“қд»ҘеҸҠйҖҡиҝҮз”өи§ЈиҝҮзЁӢжҸҗеҸ–зәҜй“қгҖӮйҰ–е…ҲпјҢй“қеңҹзҹҝдјҡз»ҸиҝҮеҠ е·ҘиҪ¬еҢ–жҲҗж°§еҢ–й“қгҖӮй“қеңҹзҹҝжҳҜеҗ«жңүй“қзҡ„зҹҝзҹіпјҢйҖҡиҝҮзү№е®ҡзҡ„еӨ„зҗҶж–№жі•пјҢе°Ҷе…¶иҪ¬еҢ–дёәж°§еҢ–й“қгҖӮжҺҘдёӢжқҘпјҢж°§еҢ–й“қйҖҡиҝҮдҪҝз”ЁеҶ°жҷ¶зҹідҪңдёәжә¶еүӮиҝӣиЎҢжҸҗзӮјпјҢд»ҺиҖҢиҺ·еҫ—зәҜй“қгҖӮеҶ°жҷ¶зҹіеңЁиҝҷдёӘиҝҮзЁӢдёӯиө·еҲ°дәҶйҮҚиҰҒзҡ„дҪңз”ЁпјҢе®ғиғҪе°Ҷж°§еҢ–й“қдёӯзҡ„жқӮиҙЁеҲҶзҰ»еҮәжқҘпјҢдҪҝеҫ—жңҖз»Ҳеҫ—еҲ°зҡ„й“қе…·еӨҮй«ҳзәҜеәҰгҖӮиҝҷдёӘиҝҮзЁӢдёӯпјҢй“қеңҹзҹҝжҳҜеҺҹжқҗж–ҷпјҢйҖҡиҝҮеҠ е·ҘеҸҳжҲҗж°§еҢ–й“қпјҢеҶҚз»ҸиҝҮеҶ°жҷ¶зҹізҡ„еӨ„зҗҶеҫ—еҲ°зәҜй“қгҖӮз”ұдәҺй“қзҡ„еӨҡеҠҹиғҪжҖ§пјҢе®ғжҳҜжңҖеҸ—ж¬ўиҝҺзҡ„е·ҘдёҡйҮ‘еұһд№ӢдёҖпјҢеңЁе…ЁзҗғиҢғеӣҙеҶ…жңүзқҖе№ҝжіӣзҡ„еә”з”ЁгҖӮиҝҷз§ҚйҮ‘еұһж— жҜ’дё”йҮҚйҮҸиҪ»пјҢйқһеёёйҖӮеҗҲеҲ¶дҪңйЈҹе“Ғе’ҢйҘ®ж–ҷзҪҗпјӣе®ғиҝҳе…·жңүй«ҳеҜјзғӯжҖ§пјҢиҖҗи…җиҡҖпјҢжҳ“дәҺй“ёйҖ пјҢжңәжў°еҠ е·Ҙе’ҢжҲҗеһӢгҖӮй“қжҳҜ第дәҢ具延еұ•жҖ§зҡ„йҮ‘еұһпјҢ第е…ӯе…·йҹ§жҖ§зҡ„йҮ‘еұһпјҢиҖҢдё”жІЎжңүзЈҒжҖ§пјҢд№ҹдёҚдјҡдә§з”ҹзҒ«иҠұгҖӮз”ұдәҺ银иүІйҮ‘еұһеҸҜд»ҘдёҖж¬ЎеҸҲдёҖж¬Ўең°еӣһ收еҲ©з”ЁпјҢеӣ жӯӨдёҺеҲқзә§з”ҹдә§дёӯдҪҝз”Ёзҡ„иғҪжәҗзӣёжҜ”пјҢе®ғеҸҜд»ҘиҠӮзңҒеӨҡиҫҫ95%зҡ„иғҪжәҗгҖӮ

ж №жҚ®USGSзҫҺеӣҪең°иҙЁи°ғжҹҘеұҖж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғй“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸ313дәҝеҗЁгҖӮе…¶еҹәзЎҖиө„жәҗдҝқжңүе№ҙйҷҗ100е№ҙпјҢиҝңи¶…й“ңгҖҒеҺҹжІ№зӯүдёҠжёёе•Ҷе“ҒгҖӮд»ҺеӣҪ家еұӮйқўжқҘзңӢпјҢеҮ еҶ…дәҡй“қеңҹзҹҝеӮЁйҮҸеҚ жҜ”жңҖеӨ§пјҢеҮ еҶ…дәҡй“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸдёә74дәҝеҗЁпјҢеҚ е…ЁзҗғеӮЁйҮҸзҡ„23.62%пјӣи¶ҠеҚ—еӮЁйҮҸжҺ’еҗҚ第дәҢпјҢе…¶й“қеңҹзҹҝеҹәзЎҖиө„жәҗеӮЁйҮҸдёә58дәҝеҗЁпјҢеҚ жҜ”е…ЁзҗғеӮЁйҮҸзҡ„18.51%пјӣжҫіеӨ§еҲ©дәҡеӮЁйҮҸеҚ жҜ”第дёүпјҢиҫҫ16.28%пјӣдёӯеӣҪеӮЁйҮҸ第дёғпјҢеҚ жҜ”дёә2.27%гҖӮеңЁе…Ёзҗғй“қеңҹзҹҝиө„жәҗеӮЁеӨҮдёӯпјҢзӣёеҜ№йңҖжұӮжқҘиҜҙжҲ‘еӣҪеӮЁйҮҸзӣёеҜ№иҫғе°‘гҖӮ

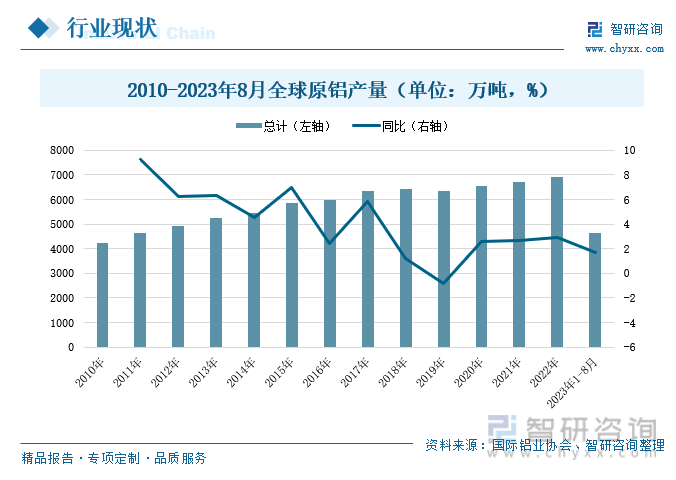

йҡҸзқҖе…Ёзҗғз»ҸжөҺзҡ„дёҚж–ӯеўһй•ҝпјҢеҺҹй“қдә§йҮҸд№ҹйҡҸд№Ӣе‘ҲйҖҗе№ҙдёҠеҚҮи¶ӢеҠҝгҖӮж №жҚ®еӣҪйҷ…й“қдёҡеҚҸдјҡж•°жҚ®жҳҫзӨәпјҢ2023е№ҙ1-8жңҲпјҢе…ЁзҗғеҺҹй“қдә§йҮҸе·ІиҫҫеҲ°дәҶ4653.8дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ1.7%гҖӮдҪҶз”ұдәҺиҝ‘еҮ е№ҙйҡҸзқҖзҺҜеўғдҝқжҠӨж„ҸиҜҶзҡ„жҸҗй«ҳпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪ家йҮҮеҸ–дәҶдёҘж јзҡ„зҺҜдҝқж”ҝзӯ–е’ҢжҺӘж–ҪпјҢд»ҘеҸҠдёҖдәӣеӣҪ家йҮҮеҸ–дәҶе…ізЁҺжҺӘж–ҪеҸҠиҙёжҳ“йҷҗеҲ¶пјҢеҜјиҮҙе…ЁзҗғеҺҹй“қдә§йҮҸеўһй•ҝйҖҹеәҰзј“ж…ўгҖӮ

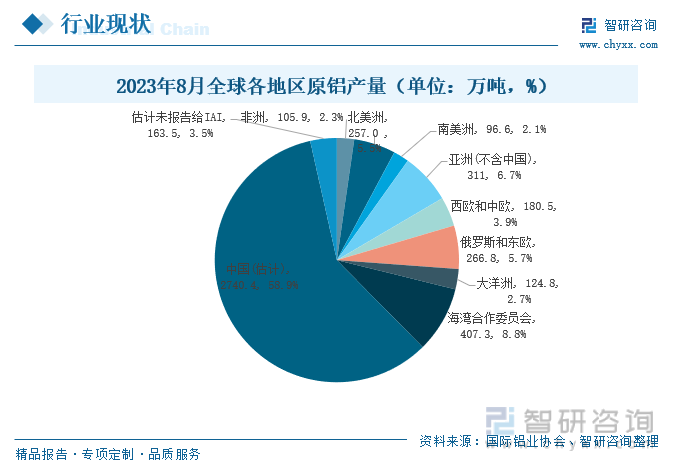

ж №жҚ®еӣҪйҷ…й“қдёҡеҚҸдјҡж•°жҚ®жҳҫзӨәпјҢеҺҹй“қдә§йҮҸдё»иҰҒйӣҶдёӯдәҡжҙІгҖҒ欧жҙІе’Ңжө·ж№ҫеҗҲдҪң委е‘ҳдјҡгҖӮзү№еҲ«жҳҜеңЁдәҡжҙІең°еҢәпјҢдёӯеӣҪжҳҜеҺҹй“қдә§йҮҸжңҖеӨ§зҡ„еӣҪ家гҖӮ2023е№ҙ8жңҲдёӯеӣҪеҺҹй“қдә§йҮҸдёә2740дёҮеҗЁпјҢеҚ е…Ёзҗғдә§йҮҸжҜ”йҮҚзҡ„58.9%пјҢдёӯеӣҪжӢҘжңүдё°еҜҢзҡ„й“қеңҹзҹҝе’Ңз…ӨзӮӯиө„жәҗпјҢд»ҘеҸҠеҸ‘иҫҫзҡ„й“қдә§дёҡпјҢдёәй“қз”ҹдә§жҸҗдҫӣдәҶйҮҚиҰҒзҡ„еҺҹжқҗж–ҷе’ҢиғҪжәҗж”ҜжҢҒпјҢдё”дёӯеӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„ж¶Ҳиҙ№еёӮеңәпјҢе»әзӯ‘гҖҒдәӨйҖҡиҝҗиҫ“гҖҒз”өеҠӣзӯүиЎҢдёҡеҜ№й“қзҡ„йңҖжұӮеӨ§е№…еўһй•ҝпјҢдҝғиҝӣдәҶй“қдә§йҮҸзҡ„жҸҗеҚҮпјҢжңҖдё»иҰҒзҡ„жҳҜдёӯеӣҪж”ҝеәңйҖҡиҝҮж”ҝзӯ–жҺӘж–Ҫйј“еҠұй“қдёҡеҸ‘еұ•пјҢдёәй“қдёҡзҡ„зЁіжӯҘеҸ‘еұ•жҸҗдҫӣе·ЁеӨ§зҡ„ж”ҜжҢҒгҖӮ

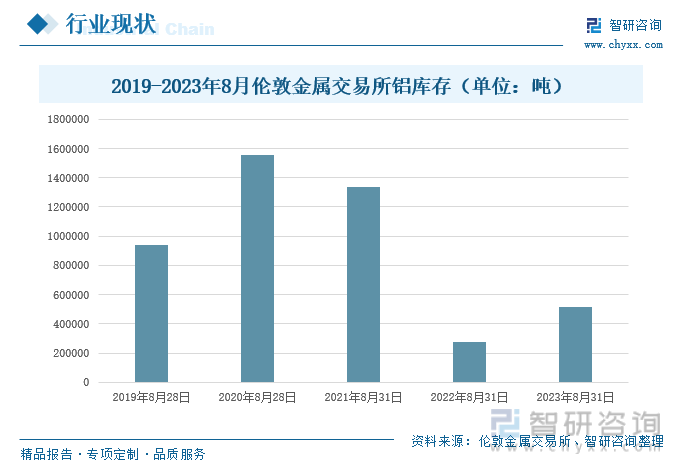

д»Һеә“еӯҳжқҘзңӢпјҢзӣ®еүҚе…Ёзҗғй“қзҡ„еә“еӯҳйҮҸж•ҙдҪ“иҫғдҪҺгҖӮ2022е№ҙпјҢз”ұдәҺдҝ„д№ҢжҲҳдәүеҺҹеӣ пјҢе…¶йҷ„иҝ‘еӣҪ家з”өеҠӣжҲҗжң¬жҖҘеү§дёҠеҚҮпјҢеҜјиҮҙйҷ„иҝ‘еӣҪ家й“қдә§йҮҸжҖҘеү§дёӢйҷҚгҖӮдё”дҝ„зҪ—ж–Ҝзҡ„й“қиў«зҰҒжӯўжөҒйҖҡпјҢеёҰеҠЁдҝғдҪҝе…ЁзҗғеёӮеңәй“қиө„жәҗдҫӣеә”зҙ§еј гҖӮеңЁзҫҺеӣҪгҖҒеҚ°еәҰгҖҒдёңзӣҹгҖҒдёӯеӣҪзӯүеӣҪ家е’Ңең°еҢәз»ҸжөҺиҝҗиЎҢйҹ§жҖ§еҗ‘еҘҪзҡ„еёҰеҠЁдёӢпјҢжң¬е°ұеӨ„дәҺзҙ§е№іиЎЎзҠ¶жҖҒзҡ„й“қдҫӣз»ҷзјәеҸЈиҝӣдёҖжӯҘжү©еӨ§гҖӮ2022е№ҙ8жңҲ31ж—ҘпјҢдјҰж•ҰйҮ‘еұһдәӨжҳ“жүҖй“қеә“еӯҳдёә27.71дёҮеҗЁпјҢеҗҢжҜ”еҮҸе°‘79.24%пјҢеӨ„дәҺиҝ‘дә”е№ҙжқҘжңҖдҪҺдҪҚж°ҙе№іпјӣ2023е№ҙзӣёеҜ№2022е№ҙиҝӣиЎҢиЎҘеә“еӨ„зҗҶпјҢ2023е№ҙ8жңҲ31ж—ҘдјҰж•ҰйҮ‘еұһдәӨжҳ“жүҖй“қеә“еӯҳдёә51.58дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ86.16%пјҢдҪҶеә“еӯҳйҮҸд»Қж•ҙдҪ“еҒҸдҪҺгҖӮ

дәҢгҖҒдёӯеӣҪй“қиЎҢдёҡеёӮеңәжғ…еҶө

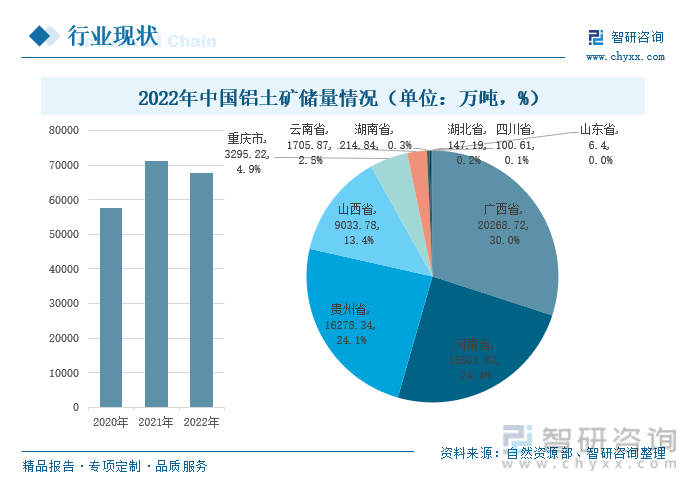

й“қеңҹзҹҝжҳҜз”ҹдә§йҮ‘еұһй“қзҡ„жңҖйҮҚиҰҒзҡ„еҺҹжқҗж–ҷпјҢдәӢе®һдёҠпјҢе…Ёзҗғи¶…иҝҮ90%зҡ„й“қеңҹзҹҝз”ЁдәҺйҮ‘еұһй“қзҡ„еҲ¶йҖ гҖӮжҲ‘еӣҪй“қеңҹзҹҝиө„жәҗеӮЁйҮҸжҺ’еңЁдё–з•Ң第дёғдҪҚгҖӮеӣҪеҶ…й“қеңҹзҹҝеӮЁйҮҸдҝқжҢҒйңҮиҚЎдёҠиЎҢиө°еҠҝпјҢ2022е№ҙе…¶еӮЁйҮҸдёә67552.6дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚ5.01%гҖӮзӣ®еүҚпјҢеӣҪеҶ…й“қеңҹзҹҝеӮЁйҮҸиҫғдёәйӣҶдёӯпјҢе…¶дёӯпјҢе№ҝиҘҝй“қеңҹзҹҝеӮЁйҮҸжңҖеӨҡпјҢе…¶еӮЁйҮҸиҫҫеҲ°20268.72дёҮеҗЁпјҢеҚ е…ЁеӣҪзҡ„30.0%пјӣжҺ’еҗҚ第дәҢзҡ„жҳҜжІіеҚ—зңҒпјҢе…¶еӮЁйҮҸдёә16501.63дёҮеҗЁпјҢеҚ е…ЁеӣҪзҡ„24.4%пјӣжҺ’еҗҚ第дёүзҡ„дёәиҙөе·һзңҒпјҢе…¶еӮЁйҮҸдёә16278.34дёҮеҗЁпјҢеҚ е…ЁеӣҪзҡ„24.1%гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй“қиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғз ”еҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢ

й“қеңҹзҹҝжҢүз…§еҶ¶зӮјзҡ„йҡҫеәҰз”ұдҪҺеҲ°й«ҳпјҡдёүж°ҙй“қзҹіеһӢгҖҒдёҖж°ҙиҪҜй“қзҹіеһӢе’ҢдёҖж°ҙзЎ¬й“қзҹіеһӢгҖӮд»Һе…Ёзҗғж•°жҚ®еҸҜд»ҘеҸ‘зҺ°пјҢеӨ§еӨҡж•°зҡ„зҹҝеәҠдёәзәўеңҹеһӢй“қеңҹзҹҝпјҢеұһдәҺдёүж°ҙй“қзҹіеһӢе’ҢдёҖж°ҙиҪҜй“қзҹіеһӢпјҢеҚ жҜ”88%пјҢеҚій«ҳе“ҒдҪҚзҹҝгҖӮдёӯеӣҪеӮЁйҮҸдёӯй«ҳе“ҒдҪҚзҹҝдёҚеҲ°1%пјҢе…¶дёӯдёӯеӣҪзҡ„й“қеңҹзҹҝд»ҘдёҖж°ҙзЎ¬й“қзҹіеһӢдёәдё»пјҢдёҖж°ҙзЎ¬й“қзҹіеһӢйңҖиҰҒеңЁй«ҳжё©й«ҳеҺӢжқЎд»¶дёӢжүҚиғҪжә¶еҮәпјҢйҡҫдәҺеҶ¶зӮјпјҢдё”е…¶еҚ е…ЁеӣҪжҖ»иө„жәҗйҮҸзҡ„99%д»ҘдёҠпјҢиҖҢдјҳиҙЁзҡ„дёүж°ҙй“қзҹіеһӢзҡ„й“қеңҹзҹҝиҝҳдёҚеҲ°1%гҖӮжҖ»зҡ„жқҘиҜҙпјҢдёӯеӣҪйҖӮеҗҲз»ҸжөҺејҖйҮҮе’ҢеҲ©з”Ёзҡ„й“қеңҹзҹҝиө„жәҗеҒҸе°‘гҖӮ

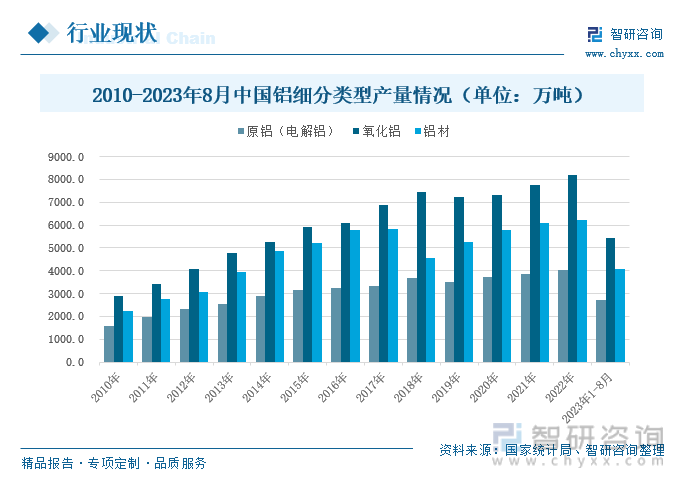

д»Һй“қзҡ„з»ҶеҲҶзұ»еһӢжқҘзңӢпјҢй“қзҡ„дә§йҮҸдёҖзӣҙеӨ„дәҺйңҮиҚЎдёҠиЎҢи¶ӢеҠҝгҖӮ2023е№ҙ8жңҲеҺҹй“қпјҲз”өи§Јй“қпјүзҙҜи®Ўдә§йҮҸдёә2722.6дёҮеҗЁпјҢиҫғдёҠе№ҙеәҰеҗҢжңҹеўһй•ҝ2.9%пјӣж°§еҢ–й“қзҙҜи®Ўдә§йҮҸдёә5453.7дёҮеҗЁпјҢи·ҹеҫҖе№ҙеҗҢжңҹзӣёжҜ”еўһй•ҝ0.6%пјӣй“қжқҗзҙҜи®Ўдә§йҮҸдёә4089.2дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ1.4%гҖӮеңЁеӣҪеҶ…з»ҸжөҺеӨҚиӢҸгҖҒе»әзӯ‘гҖҒжұҪиҪҰгҖҒиҲӘз©әзӯүиЎҢдёҡеҜ№й“қйңҖжұӮзҡ„ж”Ҝж’‘д»ҘеҸҠдә§иғҪжү©еӨ§зӯүеӣ зҙ зҡ„еҪұе“ҚпјҢдёӯеӣҪй“қдә§дёҡж•ҙдҪ“дҝқжҢҒзЁіе®ҡеўһй•ҝжҖҒеҠҝгҖӮ

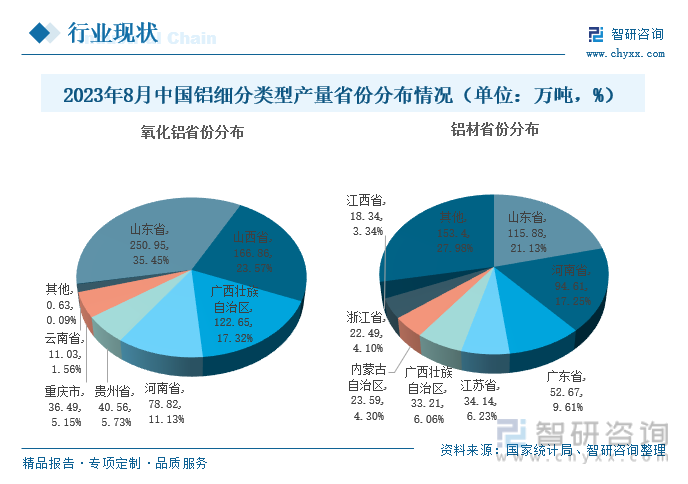

ж°§еҢ–й“қж–№йқўпјҢж°§еҢ–й“қж•ҙдҪ“йӣҶдёӯеәҰиҫғй«ҳпјҢдё»иҰҒеҸ—ж°§еҢ–й“қзӣҙжҺҘдёҠжёёвҖ”вҖ”й“қеңҹзҹҝвҖ”вҖ”иө„жәҗеҲҶеёғзҡ„еҪұе“ҚпјҢеңЁй“қеңҹзҹҝиө„жәҗдё°еҜҢең°еҢәйҷ„иҝ‘ж°§еҢ–й“қдә§йҮҸиҫғй«ҳгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҢ2023е№ҙ8жңҲпјҢеұұдёңгҖҒеұұиҘҝж°§еҢ–й“қдә§йҮҸй•ҝжңҹеӨ„дәҺеүҚдәҢеӨ§зңҒпјҢдё”дә§йҮҸиҫғдёәзЁіе®ҡгҖӮе…¶дёӯеұұдёңзңҒж°§еҢ–й“қдә§йҮҸдёә250.95дёҮеҗЁпјҢеҚ е…ЁеӣҪдә§йҮҸзҡ„35.45%пјӣеұұиҘҝж°§еҢ–й“қдә§йҮҸдёә166.86дёҮеҗЁпјҢеҚ е…ЁеӣҪдә§йҮҸзҡ„23.57%гҖӮй“қжқҗж–№йқўпјҢе…¶дә§йҮҸиҫғдёәйӣҶдёӯгҖӮ2023е№ҙ8жңҲпјҢеұұдёңй“қжқҗдә§йҮҸдёә115.88дёҮеҗЁпјҢеҚ е…ЁеӣҪдә§йҮҸзҡ„21.13%пјҢдә§йҮҸдҪҚеұ…е…ЁеӣҪ第дёҖпјӣжІіеҚ—зңҒй“қжқҗдә§йҮҸдёә94.64дёҮеҗЁпјҢеҚ е…ЁеӣҪдә§йҮҸзҡ„17.25%пјҢдҪҚеұ…е…ЁеӣҪ第дәҢгҖӮеұұдёңең°еҢәзҡ„й“қдјҒдёҡеңЁеҮ еҶ…дәҡејҖеҸ‘дәҶдё°еҜҢзҡ„й“қеңҹзҹҝиө„жәҗпјҢдҪҝе…¶ж°§еҢ–й“қе’Ңй“қжқҗдә§йҮҸеҚ жҚ®е…ЁеӣҪ第дёҖпјҢдҪҶд№ҹжҠ¬й«ҳе…¶з”ҹдә§жҲҗжң¬гҖӮ

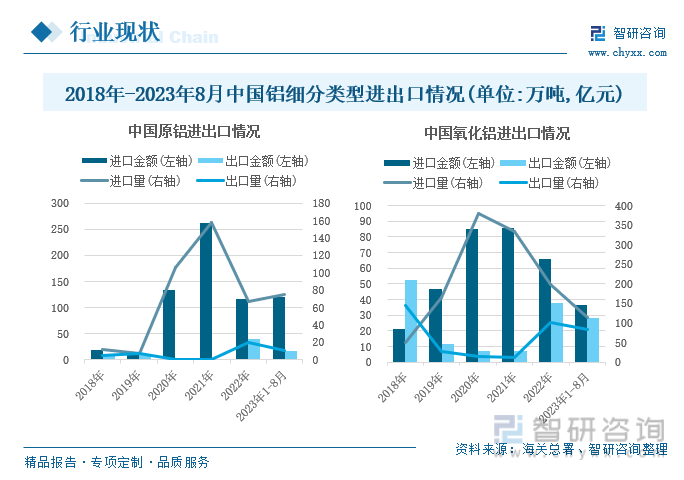

иҝӣеҮәеҸЈж–№йқўпјҢз”ұдәҺеӣҪеҶ…й“қеңҹзҹҝе“ҒиҙЁдҪҺдё”еӮЁйҮҸзӣёеҜ№иҫғе°‘пјҢеӣҪеҶ…й“қеңҹзҹҝй•ҝжңҹдёҚиғҪж»Ўи¶іеёӮеңәзҡ„ж—әзӣӣйңҖжұӮпјҢеӣ жӯӨпјҢжҲ‘еӣҪй“қиө„жәҗиҝӣеҸЈдҫқиө–еәҰиҫғй«ҳпјҢй“қиө„жәҗиҝӣеҸЈйҮҸиҝңй«ҳдәҺеҮәеҸЈйҮҸгҖӮд»ҘеҺҹй“қдёәдҫӢпјҢ2023е№ҙ8жңҲеҺҹй“қиҝӣеҸЈйҮҸдёә75.52дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ153.91%пјҢиҝӣеҸЈйҮ‘йўқдёә121.38дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ114.26%пјӣжҲ‘еӣҪеҺҹй“қеҮәеҸЈйҮҸиҫғе°‘пјҢ2023е№ҙ8жңҲеҺҹй“қеҮәеҸЈйҮҸдёә10.58дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚ44.42%пјҢеҮәеҸЈйҮ‘йўқдёә17.06дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ56.10%гҖӮ2023е№ҙ8жңҲдёӯеӣҪеҺҹй“қиҝӣеҸЈйҮҸзҢӣеўһзҡ„дё»еӣ жқҘжәҗдәҺд»Һдҝ„зҪ—ж–ҜиҝӣеҸЈйҮҸе·ЁеӨ§пјҢиҖҢдҝ„зҪ—ж–Ҝжңүдё°еҜҢзҡ„еӨ©з„¶ж°”иө„жәҗпјҢеҺҹй“қз”ҹдә§жҲҗжң¬зӣёеҜ№иҫғдҪҺпјҢд»Һдҝ„зҪ—ж–ҜиҝӣеҸЈжҲҗжң¬зӣёеҜ№еҲ’з®—гҖӮж°§еҢ–й“қж–№йқўпјҢдёӯеӣҪй•ҝжңҹд»ҘжқҘйғҪжҳҜж°§еҢ–й“қеҮҖиҝӣеҸЈеӣҪ家пјҢйҡҸзқҖеӣҪеҶ…ж°§еҢ–й“қдә§йҮҸеӨ§е№…жҸҗй«ҳпјҢжӣҫз»ҸеҜ№ж°§еҢ–й“қдҫқиө–еұҖйқўејҖе§ӢйҖҶиҪ¬гҖӮ2023е№ҙ8жңҲж°§еҢ–й“қиҝӣеҸЈйҮҸдёә114.02дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚ2.54%пјҢиҝӣеҸЈйҮ‘йўқдёә36.50дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ8.78%пјӣ2023е№ҙ8жңҲж°§еҢ–й“қеҮәеҸЈйҮҸдёә84.46дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ17.53%пјҢеҮәеҸЈйҮ‘йўқдёә28.32дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.38%гҖӮиҝӣеҮәеҸЈе·®йўқеңЁйҖҗжёҗзј©е°ҸгҖӮ

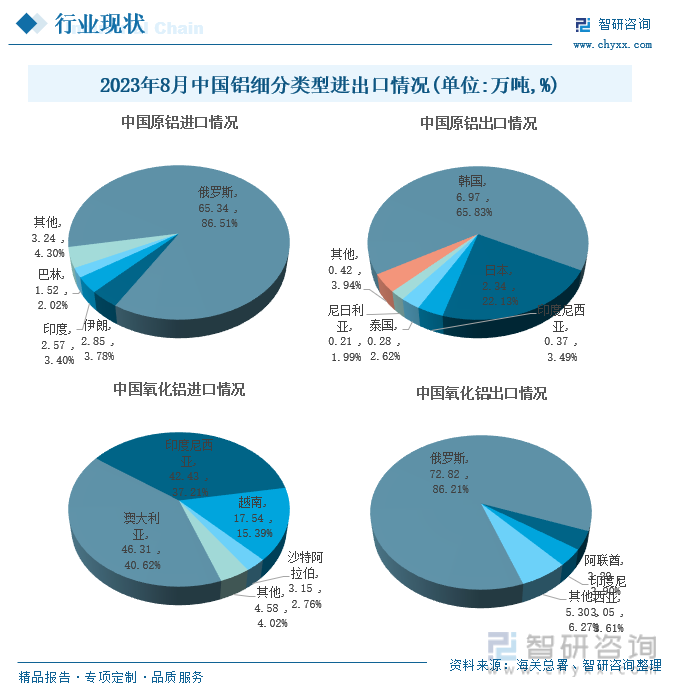

ж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҢеҺҹй“қж–№йқўпјҢ2023е№ҙ8жңҲпјҢжҲ‘еӣҪеҺҹй“қдё»иҰҒиҝӣеҸЈжқҘжәҗеӣҪдёәдҝ„зҪ—ж–ҜгҖҒдјҠжң—гҖҒеҚ°еәҰгҖҒе·ҙжһ—зӯүеӣҪ家гҖӮе…¶дёӯ2023е№ҙ1-8жңҲиҝӣеҸЈжқҘжәҗдәҺдҝ„зҪ—ж–Ҝзҡ„еҺҹй“қжҖ»йҮҸзәҰдёә65.34дёҮеҗЁпјҢеҚ еҺҹй“қиҝӣеҸЈжҖ»йҮҸзҡ„86.51%пјҢдҪҚеұ…第дёҖпјӣ2023е№ҙ8жңҲдёӯеӣҪеҺҹй“қдё»иҰҒеҮәеҸЈеӣҪ家дёәйҹ©еӣҪпјҢе…¶еҮәеҸЈйҮҸиҫҫеҲ°6.97дёҮеҗЁпјҢеҚ жҖ»еҮәеҸЈйҮҸзҡ„65.83%гҖӮиҝӣеҮәеҸЈе·®йўқиҫғеӨ§дё»иҰҒжҳҜеӣ дёәзҺ°йҳ¶ж®өеҺҹй“қеҮәеҸЈиҮіжө·еӨ–еёӮеңәеҹәжң¬жҳҜеӨ„дәҺдәҸжҚҹзҠ¶жҖҒгҖӮж°§еҢ–й“қж–№йқўпјҢ2023е№ҙ8жңҲдёӯеӣҪж°§еҢ–й“қдё»иҰҒиҝӣеҸЈеӣҪ家дёәжҫіеӨ§еҲ©дәҡе’ҢеҚ°еәҰе°јиҘҝдәҡгҖӮе…¶дёӯд»ҺжҫіеӨ§еҲ©дәҡиҝӣеҸЈйҮҸиҫҫеҲ°46.31дёҮеҗЁпјҢеҚ жҲ‘еӣҪж°§еҢ–й“қиҝӣеҸЈйҮҸзҡ„40.62%пјӣ第дәҢжҳҜеҚ°еәҰе°јиҘҝдәҡпјҢиҝӣеҸЈйҮҸиҫҫеҲ°42.43дёҮеҗЁпјҢеҚ жҲ‘еӣҪж°§еҢ–й“қиҝӣеҸЈйҮҸзҡ„37.21%гҖӮд»ҺеҮәеҸЈжқҘзңӢпјҢ2023е№ҙ8жңҲдёӯеӣҪж°§еҢ–й“қдё»иҰҒеҮәеҸЈеӣҪ家дёәдҝ„зҪ—ж–ҜпјҢеҮәеҸЈйҮҸиҫҫеҲ°72.82дёҮеҗЁпјҢеҚ жҖ»еҮәеҸЈйҮҸзҡ„86.21%гҖӮ

дёүгҖҒеёӮеңәйңҖжұӮжғ…еҶө

еҪ“еүҚй“қиЎҢдёҡз»Ҳз«ҜеёӮеңәйңҖжұӮд»Қд»Ҙдј з»ҹиЎҢдёҡйңҖжұӮдёәдё»пјҢе…¶дёӯе»әзӯ‘гҖҒдәӨйҖҡгҖҒз”өеҠӣз”өеӯҗд»ҘеҸҠеҢ…иЈ…з”Ёй“қеҚ жҜ”еҲҶеҲ«дёә28.75%гҖҒ22.00%гҖҒ17.23%е’Ң11.63%пјҢеҗҲи®ЎзәҰеҚ 79.61%гҖӮйҡҸзқҖж–°иғҪжәҗжұҪиҪҰгҖҒе…үдјҸзӯүиЎҢдёҡзҡ„еҝ«йҖҹеўһй•ҝпјҢжңӘжқҘй“қзҡ„з»Ҳз«ҜйңҖжұӮд№ҹе°ҶеҗҢжӯҘеўһй•ҝгҖӮеҸ—еҲ°жҲҝең°дә§ж”ҝзӯ–еҪұе“ҚпјҢе»әзӯ‘еёӮеңәжңӘжқҘиЎҢжғ…еҜ№й“қзҡ„йңҖжұӮдёҚдјҡжңүеӨӘеӨ§еўһйҮҸгҖӮй“қзҡ„йңҖжұӮз«ҜжңӘжқҘеўһйҮҸеҢ…жӢ¬ж–°иғҪжәҗиҪҰд»ҘеҸҠе…үдјҸ组件гҖӮйҰ–е…ҲпјҢжұҪиҪҰиҪ»йҮҸеҢ–жҳҜж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•зҡ„йҮҚиҰҒж–№еҗ‘пјҢзӣ®ж ҮжҳҜеңЁдҝқиҜҒжұҪиҪҰжҖ§иғҪгҖҒе®һзҺ°жҲҗжң¬жҺ§еҲ¶зҡ„еүҚжҸҗдёӢпјҢйҖҡиҝҮеҗ„з§Қж–№ејҸе®һзҺ°ж•ҙиҪҰиҙЁйҮҸзҡ„йҷҚдҪҺпјҢиҖҢзӣ®еүҚиҪ»йҮҸеҢ–зҡ„з ”з©¶ж–№еҗ‘еҢ…жӢ¬йҮҮз”ЁиҪ»иҙЁжқҗж–ҷпјҢиҖҢй“қеҗҲйҮ‘жқҗж–ҷеҜҶеәҰдҪҺгҖҒејәеәҰйҖӮдёӯгҖҒжҠ—и…җиҡҖжҖ§иғҪеҘҪпјҢжҳҜеҪ“еүҚдё»жөҒзҡ„иҪҰз”ЁиҪ»йҮҸеҢ–жқҗж–ҷгҖӮеҸҰеӨ–пјҢй“қжқҗеңЁе…үдјҸдә§дёҡдёӯдё»иҰҒеә”з”Ёдёәиҫ№жЎҶгҖҒж”Ҝжһ¶е’Ңй“қжөҶгҖӮй“қжқҗеңЁе…үдјҸйўҶеҹҹдёӯжңҖдё»иҰҒзҡ„з«һдәүжқҗж–ҷдёәй’ўжқҗж–ҷпјҢдҪҶдёӨиҖ…зӣёжҜ”й“қжқҗжңүзқҖиҜёеӨҡжҖ§иғҪдјҳеҠҝпјҢжңӘжқҘе…үдјҸеҚ•дҪҚз”Ёй“қйҮҸжңүжңӣ继з»ӯжҸҗеҚҮгҖӮеңЁз»ҸжөҺеҸ‘еұ•е’ҢеҸҢзўіж”ҝзӯ–дёӢпјҢе…үдјҸе’Ңж–°иғҪжәҗжұҪиҪҰе°ҶжҳҜжңӘжқҘй“қйңҖжұӮе·ЁеӨ§еўһйҮҸзҡ„з»Ҳз«ҜгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй“қиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғз ”еҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй“қиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғз ”еҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй“қиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғз ”еҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢе…ұеҚҒдә”з« пјҢеҢ…еҗ«й“қиЎҢдёҡжҠ•иө„зҺҜеўғеҲҶжһҗпјҢй“қиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢй“қиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ