еҶ…е®№жҰӮиҰҒпјҡ2023е№ҙпјҢжҲ‘еӣҪй“Ғзҹҝзҹідә§йҮҸиҝ…йҖҹеӣһеҚҮпјҢ1-10жңҲдә§йҮҸдёә8.26дәҝеҗЁпјҢиҫғ2022е№ҙеҗҢжңҹеўһй•ҝ7.8%пјҢй“Ғзҹҝзҹідә§йҮҸеӣһжҡ–и¶ӢеҠҝжҳҺжҳҫпјҢжІіеҢ—зңҒжҳҜжҲ‘еӣҪзҡ„й“Ғзҹҝзҹіз”ҹдә§еӨ§зңҒпјҢе…¶2023е№ҙ1-10жңҲй“Ғзҹҝзҹідә§йҮҸеҚ е…ЁеӣҪй“ҒзҹҝзҹіжҖ»дә§йҮҸзҡ„44%гҖӮ

е…ій”®иҜҚпјҡй“Ғзҹҝзҹіе…ЁзҗғеҲҶжһҗгҖҒй“Ғзҹҝзҹідә§дёҡзҺ°зҠ¶гҖҒй“Ғзҹҝзҹідә§дёҡй“ҫ

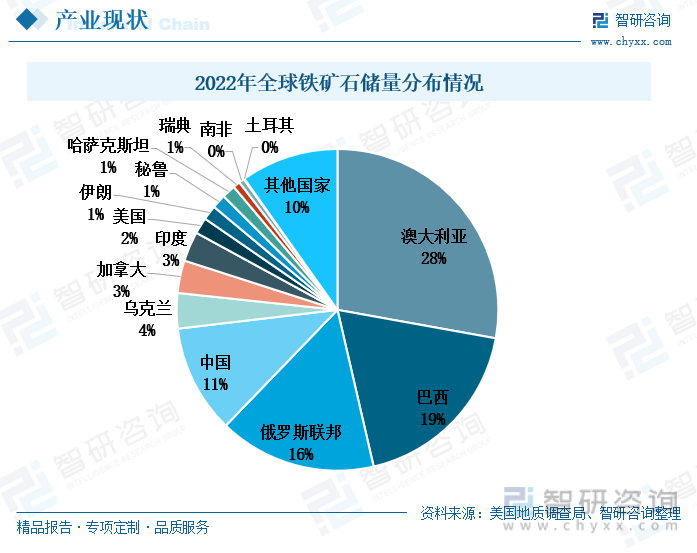

дёҖгҖҒе…Ёзҗғй“ҒзҹҝеҲҶеёғе№ҝиҖҢйӣҶдёӯпјҢжҫіеӨ§еҲ©дәҡеӮЁйҮҸдјҳеҠҝжҳҺжҳҫ

й“ҒзҹҝзҹіжҳҜеҗ«жңүй“ҒеҚ•иҙЁжҲ–й“ҒеҢ–еҗҲзү©иғҪеӨҹз»ҸжөҺеҲ©з”Ёзҡ„зҹҝзү©йӣҶеҗҲдҪ“пјҢжҳҜй’ўй“Ғз”ҹдә§дјҒдёҡзҡ„йҮҚиҰҒеҺҹжқҗж–ҷгҖӮй“Ғзҹҝзҹізҡ„з§Қзұ»еҫҲеӨҡпјҢеҮЎжҳҜеҗ«жңүеҸҜз»ҸжөҺеҲ©з”Ёзҡ„й“Ғе…ғзҙ зҡ„зҹҝзҹіеҸ«еҒҡй“ҒзҹҝзҹіпјҢз”ЁдәҺзӮјй“Ғзҡ„дё»иҰҒжңүзЈҒй“ҒзҹҝпјҲFe3O4пјүгҖҒиөӨй“ҒзҹҝпјҲFe2O3пјүе’ҢиҸұй“ҒзҹҝпјҲFeCO3пјүзӯүгҖӮ

й“ҒзҹҝзҹіеңЁе…ЁзҗғеҲҶеёғиҢғеӣҙе№ҝдҪҶзӣёеҜ№йӣҶдёӯпјҢжҫіеӨ§еҲ©дәҡжҳҜй“ҒзҹҝзҹіеӮЁйҮҸжңҖеӨҡзҡ„еӣҪ家пјҢж №жҚ®зҫҺеӣҪең°иҙЁи°ғжҹҘеұҖж•°жҚ®пјҢ2022е№ҙпјҢжҫіеӨ§еҲ©дәҡзҡ„й“ҒзҹҝзҹіеӮЁйҮҸдёә510дәҝеҗЁпјҢеҚ е…Ёзҗғй“ҒзҹҝзҹіжҖ»еӮЁйҮҸзҡ„28%гҖӮе…¶ж¬ЎжҳҜе·ҙиҘҝе’Ңдҝ„зҪ—ж–ҜпјҢеӮЁйҮҸеҚ жҜ”еқҮи¶…иҝҮ15%пјҢе·ҙиҘҝзҡ„й“ҒзҹҝзҹіеӮЁйҮҸдёә340дәҝеҗЁпјҢдҝ„зҪ—ж–Ҝзҡ„й“ҒзҹҝзҹіеӮЁйҮҸдёә290дәҝеҗЁгҖӮж”ҫзңје…ЁзҗғпјҢжҲ‘еӣҪй“ҒзҹҝзҹіеӮЁйҮҸиҫғеӨҡпјҢдҪҶдёҺжҫіеӨ§еҲ©дәҡзӯүеӮЁйҮҸеӨ§еӣҪзӣёжҜ”пјҢд»ҚеӯҳеңЁиҫғеӨ§е·®и·қгҖӮ2022е№ҙпјҢжҲ‘еӣҪй“ҒзҹҝзҹіеӮЁйҮҸдёә200дәҝеҗЁпјҢеҚ е…Ёзҗғй“ҒзҹҝзҹіжҖ»еӮЁйҮҸзҡ„11%пјҢжҺ’еңЁдё–з•Ң第еӣӣдҪҚгҖӮйҷӨдәҶд»ҘдёҠеӣӣдёӘеӣҪ家пјҢдё–з•ҢдёҠе…¶д»–еӣҪ家зҡ„й“ҒзҹҝзҹіеӮЁйҮҸеқҮдёҚи¶…иҝҮ100дәҝеҗЁпјҢеҚ е…Ёзҗғй“ҒзҹҝзҹіжҖ»еӮЁйҮҸзҡ„жҜ”йҮҚдёҚи¶…иҝҮ5%гҖӮ

2018е№ҙиҮі2020е№ҙпјҢе…Ёзҗғй“Ғзҹҝзҹідә§йҮҸиө°еҠҝе№ізј“пјҢй“Ғзҹҝзҹідә§йҮҸеҹәжң¬зЁіе®ҡеңЁ25дәҝеҗЁе·ҰеҸіпјҢеҗ«й“ҒйҮҸзЁіе®ҡеңЁ15дәҝеҗЁе·ҰеҸігҖӮе…Ёзҗғз»ҸжөҺзҡ„жҢҒз»ӯеҸ‘еұ•пјҢжӢүеҠЁй’ўй“ҒйңҖжұӮжҢҒз»ӯеўһеӨҡпјҢиҖҢй“ҒзҹҝзҹідҪңдёәй’ўй“Ғз”ҹдә§зҡ„дё»иҰҒеҺҹжқҗж–ҷпјҢе…¶еёӮеңәйңҖжұӮд№ҹжҢҒз»ӯеўһй•ҝпјҢжңӘжқҘйңҖжұӮеўһй•ҝз©әй—ҙд№ҹеҚҒеҲҶеҸҜи§ӮгҖӮеӣ жӯӨпјҢи®ёеӨҡеӣҪ家еҠ еӨ§й“Ғзҹҝзҹіиө„жәҗеӢҳжҺўеҠӣеәҰпјҢеҗҢж—¶дёҚж–ӯжҺЁиҝӣжҠҖжңҜеҚҮзә§пјҢжҸҗй«ҳзҹҝзҹіејҖйҮҮеҸҠеҶ¶зӮјж•ҲзҺҮгҖӮ2021е№ҙпјҢе…Ёзҗғй“Ғзҹҝзҹідә§йҮҸе’Ңеҗ«й“ҒйҮҸеқҮеҮәзҺ°еўһй•ҝпјҢеҲҶеҲ«дёҠж¶ЁиҮі26.8дәҝеҗЁгҖҒ16.3дәҝеҗЁгҖӮ2022е№ҙеҸ—е…Ёзҗғз»ҸжөҺдёӢиЎҢеҺӢеҠӣзҡ„еҪұе“ҚпјҢй’ўй“ҒйңҖжұӮеўһеҠҝж”ҫзј“пјҢй“ҒзҹҝзҹіеёӮеңәйңҖжұӮд№ҹеҗҢжӯҘж”ҫзј“гҖӮ2022е№ҙпјҢе…Ёзҗғй“Ғзҹҝзҹідә§йҮҸдёә26дәҝеҗЁпјҢеҗҢжҜ”дёӢж»‘2.99%пјҢеҗ«й“ҒйҮҸдёә16дәҝеҗЁпјҢеҗҢжҜ”дёӢж»‘1.84%гҖӮзӣёжҜ”д№ӢдёӢпјҢй“Ғзҹҝзҹідә§йҮҸзҡ„жіўеҠЁе№…еәҰиҫғеҗ«й“ҒйҮҸеӨ§пјҢиҝҷеҫ—зӣҠдәҺе…Ёзҗғй“ҒзҹҝзҹіејҖйҮҮе’ҢеҶ¶зӮјжҠҖжңҜзҡ„жҸҗеҚҮпјҢзҹҝзҹіеҶ¶й“Ғж•ҲзҺҮжҸҗй«ҳгҖӮ

д»Һй“Ғзҹҝзҹідә§йҮҸеҲҶеёғжқҘзңӢпјҢжҫіеӨ§еҲ©дәҡжҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„й“Ғзҹҝзҹіз”ҹдә§еӣҪгҖӮ2022е№ҙпјҢжҫіеӨ§еҲ©дәҡзҡ„й“Ғзҹҝзҹідә§йҮҸдёә8.8дәҝеҗЁпјҢеҚ е…Ёзҗғй“Ғзҹҝзҹідә§йҮҸзҡ„34%гҖӮе…¶ж¬ЎжҳҜе·ҙиҘҝгҖҒдёӯеӣҪе’ҢеҚ°еәҰпјҢ2022е№ҙй“Ғзҹҝзҹідә§йҮҸеҲҶеҲ«дёә4.1дәҝеҗЁгҖҒ3.8дәҝеҗЁгҖҒ2.9дәҝеҗЁпјҢеҚ жҜ”еҲҶеҲ«дёә16%гҖҒ14%гҖҒ11%гҖӮжҫіеӨ§еҲ©дәҡе’Ңе·ҙиҘҝзҡ„й“Ғзҹҝзҹідә§йҮҸй«ҳдё»иҰҒжҳҜз”ұдәҺеҪ“ең°й“Ғзҹҝзҹіиө„жәҗдё°еҜҢпјҢеӨ§йҮҸй“Ғзҹҝзҹіиө„жәҗйғҪз”ЁдәҺеҮәеҸЈпјӣиҖҢдёӯеӣҪе’ҢеҚ°еәҰзҡ„й“Ғзҹҝзҹідә§йҮҸй«ҳеҲҷдё»иҰҒжҳҜз”ұдәҺжң¬еңҹз»ҸжөҺеҸ‘еұ•йңҖжұӮеёӮеңәеӨ§пјҢжҺЁеҠЁдјҒдёҡеҠ еӨ§иө„жәҗеӢҳжҺўеҠӣеәҰе’ҢжҸҗеҚҮз”ҹдә§ж•ҲзҺҮгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй“ҒзҹҝзҹіиЎҢдёҡеёӮеңәе…ЁжҷҜиҜ„дј°еҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢ

дәҢгҖҒй“ҒзҹҝзҹіиҝӣеҸЈжҢҒз»ӯеўһеӨҡпјҢд»·ж јеўһеҠҝи¶ӢзЁі

1гҖҒжҲ‘еӣҪй“Ғзҹҝзҹідә§йҮҸиҝ…йҖҹеӣһеҚҮпјҢд»·ж јжҢҮж•°жңүжүҖдёҠж¶Ё

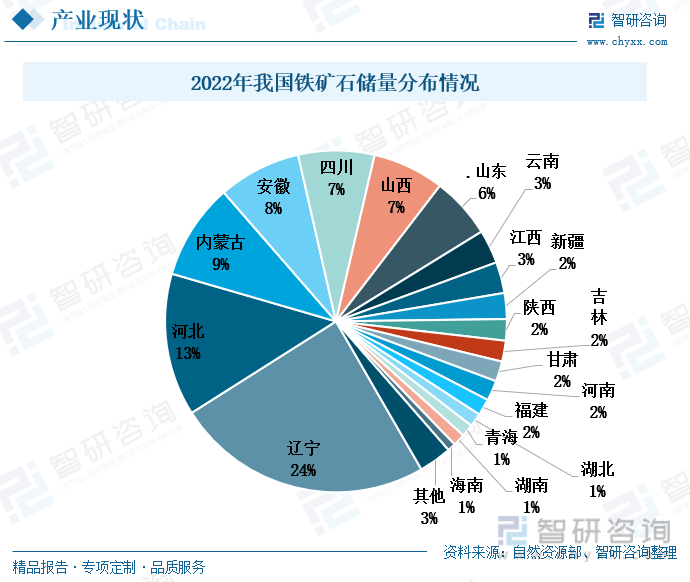

й“ҒзҹҝзҹіеңЁжҲ‘еӣҪзҡ„еҲҶеёғиҢғеӣҙеҚҒеҲҶе№ҝжіӣпјҢеӨ§йғЁеҲҶең°еҢәйғҪжңүй“ҒзҹҝзҹіпјҢдҪҶжҲ‘еӣҪй“Ғзҹҝиө„жәҗе‘ҲзҺ°еҮәиҙ«зҹҝеӨҡгҖҒеҜҢзҹҝе°‘пјӣеӨҚеҗҲзҹҝзҹіеӨҡгҖҒеҚ•дёҖзҹҝзҹіе°‘зҡ„зү№зӮ№гҖӮдёңеҢ—ең°еҢәе’ҢеҚҺеҢ—ең°еҢәзҡ„й“ҒзҹҝзҹіеҲҶеёғзӣёеҜ№иҫғдёәйӣҶдёӯпјҢиҫҪе®ҒжҳҜжҲ‘еӣҪй“ҒзҹҝзҹіеӮЁйҮҸжңҖеӨҡзҡ„зңҒд»ҪгҖӮж №жҚ®иҮӘ然иө„жәҗйғЁж•°жҚ®пјҢ2022е№ҙпјҢиҫҪе®ҒзңҒй“ҒзҹҝзҹіеӮЁйҮҸдёә39.55дәҝеҗЁпјҢеҚ е…ЁеӣҪй“ҒзҹҝзҹіжҖ»еӮЁйҮҸзҡ„24%гҖӮиҫҪе®ҒйһҚжң¬ең°еҢәжҳҜжҲ‘еӣҪйҮҚиҰҒзҡ„й“Ғзҹҝиө„жәҗеҲҶеёғеҢәпјҢе…¶дёӯпјҢиҫҪе®ҒзңҒжң¬жәӘеёӮзҡ„еӨ§еҸ°жІҹй“ҒзҹҝжҳҜзӣ®еүҚдәҡжҙІеҸ‘зҺ°зҡ„жңҖеӨ§й“ҒзҹҝпјҢе·ІжҹҘжҳҺеӮЁйҮҸи¶…иҝҮ30дәҝеҗЁпјҢй“Ғзҹҝзҹіе“ҒдҪҚеңЁ25%иҮі62%д№Ӣй—ҙгҖӮжІіеҢ—зңҒзҡ„й“ҒзҹҝзҹіеӮЁйҮҸд»…ж¬ЎдәҺиҫҪе®ҒзңҒпјҢе…¶2022е№ҙй“ҒзҹҝзҹіеӮЁйҮҸдёә21.91дәҝеҗЁпјҢеҚ е…Ёзҗғй“ҒзҹҝзҹіжҖ»еӮЁйҮҸзҡ„13%гҖӮеҸҰеӨ–пјҢеҶ…и’ҷеҸӨиҮӘжІ»еҢәгҖҒе®үеҫҪзңҒгҖҒеӣӣе·қзңҒе’ҢеұұиҘҝзңҒзҡ„й“ҒзҹҝзҹіеӮЁйҮҸд№ҹйғҪи¶…иҝҮдәҶ10дәҝеҗЁпјҢжҳҜжҲ‘еӣҪйҮҚиҰҒзҡ„й“Ғзҹҝзҹіз”ҹдә§ең°гҖӮ

2018е№ҙиҮі2021е№ҙпјҢжҲ‘еӣҪй“Ғзҹҝзҹідә§йҮҸжҢҒз»ӯдёҠж¶ЁпјҢ2022е№ҙеҸ—еӨ–йғЁз»ҸжөҺзҺҜеўғеҪұе“ҚпјҢй“Ғзҹҝзҹідә§йҮҸе°Ҹе№…дёӢж»‘иҮі9.68дәҝеҗЁпјҢеҗҢжҜ”дёӢйҷҚ1.33%гҖӮ2023е№ҙпјҢйқўеҜ№е…Ёзҗғз»ҸжөҺдёӢиЎҢеёҰжқҘзҡ„йЈҺйҷ©е’ҢжҢ‘жҲҳпјҢжҲ‘еӣҪз§ҜжһҒеҮәеҸ°еҗ„йЎ№дҝғж¶Ҳиҙ№дёҫжҺӘпјҢжӢүеҠЁеӣҪеҶ…ж¶Ҳиҙ№еёӮеңәиҝ…йҖҹеӣһжҡ–пјҢеёҰеҠЁдёҠжёёеҺҹжқҗж–ҷйңҖжұӮеўһеӨҡгҖӮ2023е№ҙпјҢжҲ‘еӣҪй“Ғзҹҝзҹідә§йҮҸиҝ…йҖҹеӣһеҚҮпјҢ1-10жңҲдә§йҮҸдёә8.26дәҝеҗЁпјҢиҫғ2022е№ҙеҗҢжңҹеўһй•ҝ7.8%пјҢй“Ғзҹҝзҹідә§йҮҸеӣһжҡ–и¶ӢеҠҝжҳҺжҳҫгҖӮд»Һдә§йҮҸзҡ„ең°еҢәеҲҶеёғжқҘзңӢпјҢжІіеҢ—зңҒжҳҜжҲ‘еӣҪзҡ„й“Ғзҹҝзҹіз”ҹдә§еӨ§зңҒпјҢе…¶2023е№ҙ1-10жңҲй“Ғзҹҝзҹідә§йҮҸдёә3.65дәҝеҗЁпјҢеҚ е…ЁеӣҪй“ҒзҹҝзҹіжҖ»дә§йҮҸзҡ„44%гҖӮжІіеҢ—зңҒзҡ„й“ҒзҹҝзҹіејҖйҮҮе’ҢеҠ е·ҘдјҒдёҡж•°йҮҸеӨҡ且规模еӨ§пјҢе…·жңүиҫғеҘҪзҡ„дә§дёҡйӣҶзҫӨж•Ҳеә”пјҢеҶҚеҠ дёҠж”ҝзӯ–зҡ„йј“еҠұе’Ңж”ҜжҢҒпјҢжІіеҢ—зңҒй“Ғзҹҝзҹідә§иғҪе’Ңдә§йҮҸдјҳеҠҝиҫғдёәзӘҒеҮәгҖӮиҫҪе®ҒзңҒеҫ—зӣҠдәҺй“ҒзҹҝзҹіеӮЁйҮҸдјҳеҠҝпјҢе…¶дә§йҮҸд№ҹзӣёеҜ№иҫғеӨҡгҖӮ2023е№ҙ1-10жңҲпјҢиҫҪе®ҒзңҒй“Ғзҹҝзҹідә§йҮҸдёә1.43дәҝеҗЁпјҢеҚ е…ЁеӣҪй“Ғзҹҝзҹідә§йҮҸзҡ„17%гҖӮжІіеҢ—е’ҢиҫҪе®ҒдёӨдёӘзңҒд»Ҫзҡ„й“Ғзҹҝзҹідә§йҮҸеҗҲи®ЎеҚ е…ЁеӣҪй“Ғзҹҝзҹідә§йҮҸзҡ„дёҖеҚҠд»ҘдёҠпјҢжҳҜжҲ‘еӣҪй“Ғзҹҝзҹідҫӣеә”еёӮеңәзҡ„дё»еҠӣгҖӮ

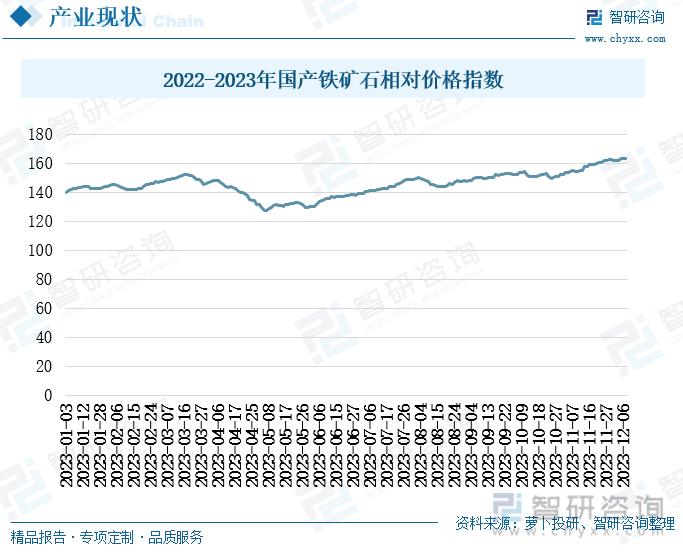

2023е№ҙ3жңҲе’Ң4жңҲпјҢеӣҪдә§й“Ғзҹҝзҹід»·ж јеҮәзҺ°зҹӯжҡӮзҡ„дёӢж»‘и¶ӢеҠҝпјҢд»·ж јжҢҮж•°и·ҢиҮі140д»ҘдёӢгҖӮдёҚиҝҮпјҢйҡҸзқҖеӣҪеҶ…еёӮеңәзҡ„жҢҒз»ӯеӣһжҡ–пјҢй“ҒзҹҝзҹійңҖжұӮйҮҸйҖҗжӯҘеӣһеҚҮпјҢ5жңҲиҮі11жңҲпјҢеӣҪдә§й“Ғзҹҝзҹід»·ж јжҢҮж•°зЁіжӯҘдёҠж¶ЁпјҢ11жңҲзӘҒз ҙ160гҖӮж•ҙдҪ“жқҘзңӢпјҢ2023е№ҙжҲ‘еӣҪй“Ғзҹҝзҹід»·ж јиЎЁзҺ°иҫғдёәеқҡжҢәпјҢиҷҪ然еҮәзҺ°зҹӯжңҹдёӢж»‘пјҢдҪҶдёӢеҚҠе№ҙдёҠж¶ЁеҠҝеӨҙејәеҠІгҖӮй“ҒзҹҝзҹідҪңдёәеӣҪж°‘з»ҸжөҺеҸ‘еұ•зҡ„йҮҚиҰҒеҹәзЎҖзҹҝзҹіиө„жәҗпјҢе…¶йңҖжұӮеўһй•ҝеүҚжҷҜеҸҜи§ӮгҖӮ并且пјҢеңЁеӣҪ家ж”ҝзӯ–зҡ„еј•еҜје’Ңж”ҜжҢҒдёӢпјҢзӣёе…ідјҒдёҡдёҚж–ӯеҠ еӨ§жҠҖжңҜз ”еҸ‘жҠ•е…ҘпјҢжҸҗеҚҮз»ҝиүІеҢ–гҖҒжҷәиғҪеҢ–з”ҹдә§ж°ҙе№іпјҢеҠ еҝ«жҺЁиҝӣй“Ғзҹҝзҹіе…Ёдә§дёҡй“ҫдә§иғҪдјҳеҢ–еҚҮзә§гҖӮйҡҸзқҖеӣҪ家з»ҸжөҺзҡ„жҢҒз»ӯеҸ‘еұ•е’Ңй“Ғзҹҝзҹідә§иғҪзҡ„дёҚж–ӯдјҳеҢ–пјҢй“ҒзҹҝзҹійңҖжұӮе°ҶзЁіжӯҘдёҠж¶ЁпјҢй“Ғзҹҝзҹід»·ж јжҢҮж•°д№ҹжңүжңӣ继з»ӯжҸҗеҚҮгҖӮ

жіЁпјҡеҚ•дҪҚпјҡ2005е№ҙ1жңҲ=100

2гҖҒй“Ғзҹҝз ӮиҝӣеҸЈйңҖжұӮеўһеӨҡпјҢжҫіеӨ§еҲ©дәҡжҳҜжҲ‘еӣҪжңҖдё»иҰҒзҡ„иҝӣеҸЈжқҘжәҗеӣҪ

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺжҢҒз»ӯи…ҫйЈһпјҢй“ҒзҹҝзҹійңҖжұӮйҮҸдёҚж–ӯдёҠж¶ЁгҖӮиҷҪ然жҲ‘еӣҪжҳҜдё–з•ҢдёҠдё»иҰҒзҡ„й“ҒзҹҝзҹіеӮЁйҮҸеӣҪе’Ңз”ҹдә§еӣҪпјҢдҪҶеӣҪеҶ…й“Ғзҹҝзҹідҫӣеә”д»Қйҡҫд»Ҙж»Ўи¶із»ҸжөҺеўһй•ҝйңҖиҰҒпјҢеӣ жӯӨжҲ‘еӣҪй“ҒзҹҝзҹіиҝӣеҸЈйңҖжұӮиҫғеӨ§пјҢжҳҜеӣҪйҷ…й“ҒзҹҝзҹідәӨжҳ“еёӮеңәзҡ„жңҖеӨ§д№°дё»гҖӮ2021е№ҙе’Ң2022е№ҙпјҢжҲ‘еӣҪй“ҒзҹҝзҹіиҝӣеҸЈж•°йҮҸе’ҢйҮ‘йўқйғҪжңүжүҖдёӢж»‘гҖӮдёҖж–№йқўжҳҜз”ұдәҺж–°еҶ з–«жғ…еңЁе…ЁзҗғиӮҶиҷҗпјҢиҝӣеҮәеҸЈиҙ§зү©иҝҗиҫ“еҸ—йҳ»пјӣеҸҰдёҖж–№йқўеҲҷжҳҜз”ұдәҺеӣҪеҶ…й“Ғзҹҝзҹідҫӣз»ҷжҸҗеҚҮе’ҢеёӮеңәйңҖжұӮеўһеҠҝж”ҫзј“гҖӮ2023е№ҙпјҢжҲ‘еӣҪз»ҸжөҺжҢҒз»ӯеўһй•ҝпјҢй“ҒзҹҝзҹійңҖжұӮеӣһжҡ–пјҢиҝӣеҸЈйңҖжұӮеӣһеҪ’еўһй•ҝи¶ӢеҠҝгҖӮ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪй“Ғзҹҝз ӮиҝӣеҸЈж•°йҮҸдёә9.76дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ6.5%пјҢиҝӣеҸЈйҮ‘йўқдёә7636.72дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ6.6%гҖӮд»Һй“Ғзҹҝз Ӯзҡ„иҝӣеҸЈд»·ж јжқҘзңӢпјҢйҷӨ2021е№ҙеӨ–пјҢй“Ғзҹҝз ӮиҝӣеҸЈеқҮд»·еҹәжң¬дҝқжҢҒзј“ж…ўеўһй•ҝзҡ„и¶ӢеҠҝпјҢ2021е№ҙиҝӣеҸЈеқҮд»·зӘҒз ҙ1000е…ғ/еҗЁпјҢ2022е№ҙеӣһиҗҪиҮі767.79е…ғ/еҗЁгҖӮ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪй“Ғзҹҝз ӮиҝӣеҸЈеқҮд»·дёә782.58е…ғ/еҗЁгҖӮжҲ‘еӣҪй“ҒзҹҝзҹіиҝӣеҸЈйңҖжұӮзҡ„жҢҒз»ӯеўһй•ҝпјҢжҺЁеҠЁиҝӣеҸЈеқҮд»·зЁідёӯзј“еҚҮгҖӮ

жҫіеӨ§еҲ©дәҡжҳҜжҲ‘еӣҪжңҖдё»иҰҒзҡ„й“Ғзҹҝз ӮиҝӣеҸЈжқҘжәҗеӣҪпјҢ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪд»ҺжҫіеӨ§еҲ©дәҡиҝӣеҸЈй“Ғзҹҝз Ӯж•°йҮҸдёә61686.78дёҮеҗЁпјҢеҚ еҗҢжңҹиҝӣеҸЈй“Ғзҹҝз ӮжҖ»йҮҸзҡ„63.21%пјҢиҝӣеҸЈйҮ‘йўқдёә4848.38дәҝе…ғгҖӮеҸҰеӨ–пјҢе·ҙиҘҝд№ҹжҳҜжҲ‘еӣҪйҮҚиҰҒзҡ„й“Ғзҹҝз ӮиҝӣеҸЈжқҘжәҗеӣҪпјҢ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪд»Һе·ҙиҘҝиҝӣеҸЈй“Ғзҹҝз Ӯж•°йҮҸдёә19924.06дёҮеҗЁпјҢеҚ еҗҢжңҹиҝӣеҸЈй“Ғзҹҝз ӮжҖ»йҮҸзҡ„20.42%пјҢиҝӣеҸЈйҮ‘йўқдёә1557.56дәҝе…ғгҖӮжҫіеӨ§еҲ©дәҡе’Ңе·ҙиҘҝзҡ„й“ҒзҹҝзҹіеӮЁйҮҸе’Ңдә§йҮҸеқҮжҺ’еңЁе…ЁзҗғеүҚдёӨдҪҚпјҢе…¶иө„жәҗдјҳеҠҝе’Ңдә§иғҪдјҳеҠҝжҳҺжҳҫпјҢеӣ жӯӨжҲ‘еӣҪд»ҺиҝҷдёӨдёӘеӣҪ家еӨ§йҮҸиҝӣеҸЈй“Ғзҹҝз ӮгҖӮ

дёүгҖҒдёӢжёёжҠ•иө„еўһйҖҹдҝқжҢҒжӯЈеўһй•ҝпјҢж”Ҝж’‘й“ҒзҹҝзҹійңҖжұӮеўһеӨҡ

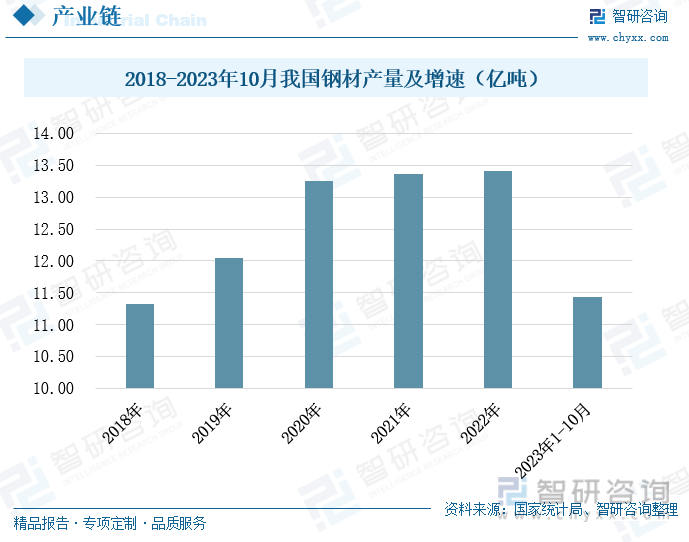

й“ҒзҹҝзҹіеңЁй«ҳзӮүдёӯз»ҸиҝҮеҠ зғӯеҗҺеҪўжҲҗз”ҹй“ҒпјҢз”ҹй“ҒеҶҚз»ҸиҝҮеҶ¶зӮјеҪўжҲҗзІ—й’ўпјҢжңҖеҗҺз»ҸиҝҮзІҫеҲ¶е’ҢиҪ§еҲ¶жҲҗдёәй’ўжқҗгҖӮй’ўжқҗжҳҜй“ҒзҹҝзҹіжңҖдё»иҰҒзҡ„зІҫеҠ е·Ҙдә§е“ҒпјҢй’ўжқҗдә§йңҖеўһй•ҝеёҰеҠЁй“ҒзҹҝзҹійңҖжұӮдёҠж¶ЁгҖӮ2018е№ҙиҮі2022е№ҙпјҢжҲ‘еӣҪй’ўжқҗдә§йҮҸжҢҒз»ӯдёҠж¶ЁпјҢдёҚиҝҮеҸ—з–«жғ…зӯүеӣ зҙ зҡ„еҪұе“ҚпјҢй’ўжқҗдә§йҮҸеўһйҖҹжңүжүҖж”ҫзј“гҖӮ2022е№ҙпјҢжҲ‘еӣҪй’ўжқҗдә§йҮҸ13.4дәҝеҗЁпјҢеҗҢжҜ”еўһйҖҹдёә0.27%пјҢдә§йҮҸеўһеҠҝеҮҸејұпјҢеўһйҖҹи¶Ӣзј“гҖӮ2023е№ҙпјҢеңЁж”ҝзӯ–зҡ„жҢҒз»ӯеҸ‘еҠӣдёӢпјҢжҲ‘еӣҪз»ҸжөҺдҝ®еӨҚеӣһеҚҮпјҢй’ўжқҗйңҖжұӮд№ҹжңүжүҖеўһй•ҝпјҢжҺЁеҠЁй’ўжқҗдә§йҮҸжҸҗйҖҹеўһй•ҝгҖӮ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪй’ўжқҗдә§йҮҸдёә11.44дәҝеҗЁпјҢиҫғ2022е№ҙеҗҢжңҹеўһй•ҝ2.49%пјҢй’ўжқҗдә§йҮҸеӣһеҚҮе°Ҷ继з»ӯеёҰеҠЁй“ҒзҹҝзҹійңҖжұӮдёҠж¶ЁгҖӮ

й’ўжқҗжҳҜзӨҫдјҡе»әи®ҫе’Ңз»ҸжөҺеҸ‘еұ•зҡ„йҮҚиҰҒжқҗж–ҷпјҢеә”з”ЁиҢғеӣҙеҚҒеҲҶе№ҝжіӣпјҢеҲ¶йҖ дёҡе’Ңе»әзӯ‘дёҡжҳҜй’ўжқҗеә”з”ЁйңҖжұӮиҫғеӨ§зҡ„дёӨдёӘиЎҢдёҡпјҢд№ҹжҳҜеӣҪж°‘з»ҸжөҺзҡ„йҮҚиҰҒж”Ҝжҹұдә§дёҡгҖӮ2022е№ҙиҮі2023е№ҙ10жңҲпјҢжҲ‘еӣҪеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹиҷҪ然е‘ҲзҺ°еҮәе°Ҹе№…дёӢж»‘зҡ„и¶ӢеҠҝпјҢе§Ӣз»ҲдҝқжҢҒжӯЈеўһй•ҝжҖҒеҠҝгҖӮ2023е№ҙ10жңҲпјҢжҲ‘еӣҪеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹдёә6.2%пјҢиҫғ2022е№ҙеҗҢжңҹдёӢйҷҚдәҶ3.5дёӘзҷҫеҲҶзӮ№гҖӮ2023е№ҙпјҢеӣҪеҶ…еӨ–еёӮеңәжҷ®йҒҚжүҝеҺӢпјҢеҲ¶йҖ дёҡйңҖжұӮеўһеҠҝдёҚи¶іпјҢ继иҖҢеҜјиҮҙз”ҹдә§жү©еј ж”ҫзј“пјҢдҪҶжҲ‘еӣҪеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹд»ҚдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢ继з»ӯж”Ҝж’‘й’ўжқҗе’Ңй“ҒзҹҝзҹізӯүдёҠжёёеҺҹжқҗж–ҷйңҖжұӮеўһй•ҝгҖӮеҸҰеӨ–пјҢе»әзӯ‘дёҡ2023е№ҙжҠ•иө„еўһйҖҹд№ҹиҝ…йҖҹеӣһеҪ’жӯЈеўһй•ҝи¶ӢеҠҝпјҢ10жңҲжҠ•иө„еўһйҖҹдёә29.3%пјҢиҫғ2022е№ҙеҗҢжңҹеўһй•ҝи¶…30%гҖӮе»әзӯ‘дёҡеўһеҠҝејәеҠІпјҢеёҰеҠЁй’ўжқҗеҸҠй“ҒзҹҝзҹійңҖжұӮеўһйҖҹеҠ еҝ«гҖӮиҷҪ然全зҗғз»ҸжөҺиҝҗиЎҢеҺӢеҠӣд»Қ然иҫғеӨ§пјҢдҪҶж”ҝеәңз§ҜжһҒеҮәеҸ°и°ғж•ҙж”ҝзӯ–пјҢдҝқйҡңеӣҪеҶ…еӨ§еёӮеңәзҡ„е№ізЁіиҝҗиЎҢпјҢжҲ‘еӣҪз»ҸжөҺзЁіеҒҘеўһй•ҝпјҢе°ҶеёҰеҠЁй“ҒзҹҝзҹізӯүдёҠжёёеҺҹжқҗж–ҷе•Ҷе“ҒйңҖжұӮзЁіжӯҘдёҠж¶ЁгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй“ҒзҹҝзҹіиЎҢдёҡеёӮеңәе…ЁжҷҜиҜ„дј°еҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй“ҒзҹҝзҹіиЎҢдёҡеёӮеңәе…ЁжҷҜиҜ„дј°еҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй“ҒзҹҝзҹіиЎҢдёҡеёӮеңәе…ЁжҷҜиҜ„дј°еҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«й“ҒзҹҝзҹіиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢй“ҒзҹҝзҹіиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶пјҢдёӯеӣҪй“ҒзҹҝзҹіиЎҢдёҡйЎ№зӣ®иһҚиө„еҜ№зӯ–зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ