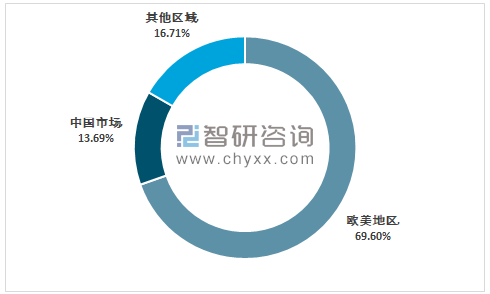

д»ҺеҢәеҹҹеҲҶеёғзңӢпјҢ欧зҫҺең°еҢәдҫқ然жҳҜеҢ»з–—еҷЁжў°еёӮеңәзҡ„йўҶи·‘иҖ…пјҢе…¶еҢ»з–—еҷЁжў°еёӮеңәеҚ е…ЁзҗғеҢ»з–—еҷЁжў°еёӮеңә规模зҡ„69.60%пјӣдёӯеӣҪеҢ»з–—еҷЁжў°еёӮеңә规模еҚ жҜ”йҖҗе№ҙдёҠеҚҮпјҢ2019е№ҙеўһй•ҝиҮі13.69%гҖӮ

2019е№ҙе…ЁзҗғеҢ»з–—еҷЁжў°еёӮеңәеҢәеҹҹеҲҶеёғ

иө„ж–ҷжқҘжәҗпјҡ欧зӣҹеҢ»з–—еҷЁжў°е§”е‘ҳдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

IVD жҳҜе…ЁзҗғеҢ»з–—еҷЁжў°з¬¬дёҖеӨ§еӯҗйўҶеҹҹгҖӮдҪ“еӨ–иҜҠж–ӯиЎҢдёҡжҳҜе…ЁзҗғеҢ»з–—еҷЁжў°з¬¬дёҖеӨ§еӯҗйўҶеҹҹпјҢ2019е№ҙй”Җе”®йўқеҚ жҚ®е…ЁзҗғеҢ»з–—еҷЁжў°13.23%зҡ„еёӮеңәд»ҪйўқпјҢдҪҚеұ…第дёҖгҖӮ

2019е№ҙе…ЁзҗғеҢ»з–—еҷЁжў°еёӮеңәз»ҶеҲҶж јеұҖеҲҶеёғ

иө„ж–ҷжқҘжәҗпјҡEvaluate MedTechгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2019е№ҙжҖ»дҪ“еҢ»з–—еҷЁжў°е№¶иҙӯ规模иҫҫ495дәҝзҫҺе…ғпјҢдәӨжҳ“жҖ»йўқжҺҘиҝ‘2018е№ҙзҡ„1еҖҚгҖӮе…¶дёӯTop 15并иҙӯдәӨжҳ“жҖ»йҮ‘йўқй«ҳиҫҫ334дәҝзҫҺе…ғпјҢе…Ёе№ҙдәӨжҳ“йҮ‘йўқеӨ§дәҺ10дәҝзҫҺе…ғзҡ„е·ЁйўқжЎҲдҫӢеўһеӨҡиҮі9иө·гҖӮ

2019е№ҙе…ЁзҗғеҢ»з–—еҷЁжў°иЎҢдёҡеүҚеҚҒеӨ§ж”¶е№¶иҙӯжЎҲдҫӢ

жҠ«йңІж—¶й—ҙ | еҚ–ж–№жңәжһ„ | д№°ж–№жңәжһ„ | дәӨжҳ“йҮ‘йўқпјҡдәҝзҫҺе…ғ | дё»иҰҒеҶ…е®№ |

2019.11.11 | Acelity | 3M | 67 | дјӨеҸЈжҠӨзҗҶ |

2019.2.13 | Auris Health | ејәз”ҹ | 57.5 | жңәеҷЁдәә |

2019.11.4 | Wright Medical | еҸІиөӣе…Ӣ | 47 | йӘЁз§‘ |

2019.8.20 | BTG | жіўеЈ«йЎҝ科еӯҰ | 42 | д»Ӣе…ҘеҢ»з–—еҷЁжў° |

2019.2.22 | DJO Global | Colfax Corporation | 31.5 | йӘЁз§‘-иҝҗеҠЁеҸҠеә·еӨҚ |

2019.2.27 | ејәз”ҹASP | Fortive Coporation | 28 | ж¶ҲжҜ’дә§е“Ғ |

2019.12.20 | ж—Ҙз«ӢеҢ»з–— | еҜҢеЈ«еҪұеғҸ | 1790дәҝж—Ҙе…ғ | еҪұеғҸ |

2019.8.8 | Corindus | иҘҝй—ЁеӯҗеҢ»з–— | 11 | иЎҖз®ЎжңәеҷЁдәәиҫ…еҠ©зі»з»ҹ |

2019.11.19 | Lumenis | йңёиҸұдәҡжҙІ | 10 | еҢ»зҫҺ |

2019.7.31 | Hu-Friedy | Cantelope Medical Corp | 7.25 | зүҷ科 |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

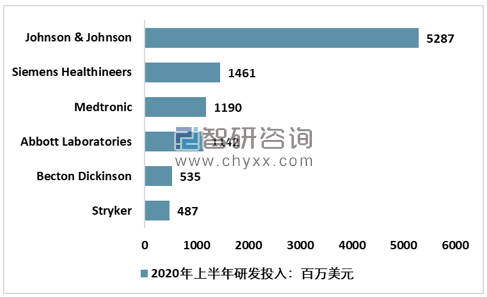

е…Ёзҗғдё»иҰҒеҢ»з–—еҷЁжў°з”ҹдә§дјҒдёҡз ”еҸ‘жҠ•е…ҘеқҮи¶…иҝҮ6%д»ҘдёҠпјҢе…¶дёӯејәз”ҹйӣҶеӣўз ”еҸ‘жҠ•е…Ҙ52.87дәҝзҫҺе…ғпјҢеҚ иҗҘдёҡ收е…ҘжҜ”йҮҚи¶…иҝҮ24%гҖӮиҝҷжҳҜз”ұеҢ»з–—еҷЁжў°иЎҢдёҡзҡ„зү№зӮ№жүҖеҶіе®ҡзҡ„гҖӮ

еҢ»з–—еҷЁжў°дә§дёҡзҡ„еҲ©ж¶ҰеҫҲеӨ§зЁӢеәҰдёҠжқҘиҮӘж–°е“ҒпјҲе°Өе…¶жҳҜзӢ¬е®¶дә§е“ҒпјүпјҢиҖҢиҖҒдә§е“Ғз”ұдәҺеёӮеңәеҗҢзұ»дә§е“ҒеӨӘеӨҡпјҢз«һдәүиҝҮдәҺжҝҖзғҲпјҢж•…жңүж—¶еҺӮе•ҶеҸӘиғҪйҷҚд»·й”Җе”®д»Ҙз»ҙжҢҒз”ҹи®ЎгҖӮиҖҢж–°дә§е“ҒеҲҷжғ…еҶөе°ұдёҚеҗҢдәҶпјҢз”ұдәҺеёӮеңәзјәд№ҸеҗҢзұ»дә§е“Ғзҡ„з«һдәүпјҢеҲӣж–°еһӢеҢ»з–—еҷЁжў°дә§е“ҒиӮҜе®ҡиғҪеҚ–дёӘеҘҪд»·й’ұгҖӮиҝҷе°ұжҳҜдёәдҪ•еҢ»з–—еҷЁжў°иЎҢдёҡз«һзӣёжҠ•е…Ҙе·Ёиө„ејҖеҸ‘ж–°е“Ғзҡ„еҺҹеҠЁеҠӣгҖӮ

2020е№ҙдёҠеҚҠе№ҙе…Ёзҗғдё»иҰҒеҢ»з–—еҷЁжў°дјҒдёҡз ”еҸ‘жҠ•е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёиҙўеҠЎжҠҘе‘Ҡ

2019е№ҙжҲ‘еӣҪеҢ»з–—еҷЁжў°иЎҢдёҡй”Җ售收е…ҘзәҰ2814.8дәҝе…ғпјҢиҝӣеҸЈйҮ‘йўқзәҰ1848.17дәҝе…ғпјҢеҮәеҸЈйҮ‘йўқ1980.44дәҝе…ғпјҢеӣҪеҶ…еҢ»з–—еҷЁжў°иЎЁи§ӮеёӮеңә规模зәҰ2682.53дәҝе…ғгҖӮ

2008-2019е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡй”Җе”®е№іиЎЎжғ…еҶө

е№ҙд»Ҫ | еҢ»з–—еҷЁжў°й”Җ售收е…Ҙпјҡдәҝе…ғ | иҝӣеҸЈйҮ‘йўқпјҡдәҝе…ғ | еҮәеҸЈйҮ‘йўқпјҡдәҝе…ғ | еҢ»з–—еҷЁжў°еёӮеңә规模пјҡдәҝе…ғ |

2008е№ҙ | 553.39 | 362.51 | 769.16 | 146.74 |

2009е№ҙ | 654.75 | 416.97 | 836.33 | 235.39 |

2010е№ҙ | 1069.74 | 538.69 | 995.12 | 613.31 |

2011е№ҙ | 1354.27 | 703.3 | 1014.93 | 1042.64 |

2012е№ҙ | 1564.51 | 786.98 | 1109.93 | 1241.56 |

2013е№ҙ | 1888.63 | 926.95 | 1196.84 | 1618.74 |

2014е№ҙ | 2136.07 | 968.34 | 1229.41 | 1875.00 |

2015е№ҙ | 2431.26 | 1078.97 | 1318.89 | 2191.34 |

2016е№ҙ | 2868.46 | 1222.09 | 1361.53 | 2729.02 |

2017е№ҙ | 2828.1 | 1374.3 | 1464.95 | 2737.45 |

2018е№ҙ | 2522.3 | 1467.32 | 1564.31 | 2425.31 |

2019е№ҙ | 2814.8 | 1848.17 | 1980.44 | 2682.53 |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

еҢ»з–—еҷЁжў°дё»иҰҒзұ»еҲ«з«һдәүж јеұҖ

зұ»еҲ« | д»ЈиЎЁдә§е“Ғ | ж јеұҖ | еӣҪеӨ–дё»иҰҒдјҒдёҡ | еӣҪеҶ…дё»иҰҒдјҒдёҡ |

еҢ»еӯҰжҲҗеғҸ | MRIгҖҒCTгҖҒPETгҖҒXе…үжңәгҖҒи¶…еЈ°зӯү | й«ҳз«Ҝи®ҫеӨҮз”ұиҝӣеҸЈеһ„ж–ӯпјҢд»ҘиҝҲз‘һе’ҢиҒ”еҪұдёәд»ЈиЎЁзҡ„еӣҪдә§е“ҒзүҢжӯЈеңЁйҖҗжёҗжё—йҖҸ | иҘҝй—ЁеӯҗгҖҒGEгҖҒж—Ҙз«ӢгҖҒдёңиҠқгҖҒйЈһеҲ©жөҰ | иҝҲз‘һгҖҒдёҠжө·иҒ”еҪұгҖҒејҖз«ӢгҖҒдёҮдёңгҖҒдёңиҪҜгҖҒзҗҶйӮҰгҖҒе®Ҹиҫҫй«ҳ科 |

дҪ“еӨ–иҜҠж–ӯ | з”ҹеҢ–/е…Қз–«/еҲҶеӯҗ/иЎҖзҗғеҲҶжһҗд»ӘеҸҠиҜ•еүӮзӯү | з”ҹеҢ–гҖҒеҲҶеӯҗеҸҠе®ҡжҖ§е…Қз–«иҜҠж–ӯеӣҪдә§жӣҝд»ЈзҺҮиҫғй«ҳпјҢдҪҶй«ҳйҷ„еҠ еҖјзҡ„е…Қз–«зұ»жЈҖжөӢд»Қиў«иҝӣеҸЈдә§е“ҒеҚ жҚ® | зҪ—ж°ҸгҖҒйӣ…еҹ№гҖҒз”ҹзү©жў…йҮҢеҹғгҖҒDanaherгҖҒиҘҝй—ЁеӯҗгҖҒеёҢжЈ®зҫҺеә·гҖҒBDгҖҒ | иҫҫе®үгҖҒеҲ©еҫ·жӣјгҖҒзҗҶйӮҰгҖҒиҝҲе…Ӣз”ҹзү©гҖҒзҫҺеә·з”ҹзү©гҖҒ科еҚҺз”ҹзү©гҖҒдёҮеӯҡз”ҹзү©гҖҒдёүиҜәз”ҹзү©гҖҒеҮҜжҷ®з”ҹзү©гҖҒеҚҡиҫүеҲӣж–°гҖҒйҖҸжҷҜз”ҹе‘ҪгҖҒж–°еҚҺеҢ»з–—гҖҒеҹәиӣӢз”ҹзү© |

й«ҳеҖјиҖ—жқҗ | еҝғи„Ҹиө·жҗҸеҷЁгҖҒеҝғи„Ҹд»Ӣе…Ҙзұ»еҷЁжқҗгҖҒйӘЁз§‘д»Ӣе…ҘгҖҒжӨҚе…ҘжҖ§дәәе·ҘеҷЁе®ҳзӯү | еҝғи„Ҹж”Ҝжһ¶гҖҒйӘЁз§‘зҡ„еҲӣдјӨе’Ңи„ҠжҹұйўҶеҹҹе·Іе®һзҺ°иҝӣеҸЈжӣҝд»ЈпјҢдҪҶдәәе·Ҙе…іиҠӮзҡ„й«ҳеҖјиҖ—жқҗз”ұиҝӣеҸЈеһ„ж–ӯ | йӣ…еҹ№гҖҒејәз”ҹгҖҒзҫҺж•ҰеҠӣпјҲеә·иҫүпјүгҖҒиҙқжң—гҖҒжіўеЈ«йЎҝ科еӯҰгҖҒStrykerпјҲеҲӣз”ҹпјү | еЁҒй«ҳгҖҒеҫ®еҲӣгҖҒд№җжҷ®гҖҒеҮҜеҲ©жі°гҖҒеӨ§еҚҡеҢ»з–—гҖҒеҶ жҳҠз”ҹзү©гҖҒжҳҘз«ӢеҢ»з–—гҖҒе…ҲеҒҘ科жҠҖгҖҒзҲұеә·еҢ»з–— |

з—…дәәзӣ‘жҠӨ | еҚ•/еӨҡеҸӮж•°зӣ‘жҠӨд»ӘгҖҒдёӯеӨ®зӣ‘жҠӨз«ҷгҖҒйә»йҶүжңәгҖҒе‘јеҗёжңәзӯү | е·Іе®һзҺ°иҫғй«ҳиҝӣеҸЈжӣҝд»ЈзҺҮ | иҘҝй—ЁеӯҗгҖҒGEгҖҒйЈһеҲ©жөҰпјҲйҮ‘科еЁҒпјү | иҝҲз‘һгҖҒзҗҶйӮҰгҖҒе®қиҺұзү№гҖҒиҲӘеӨ©й•ҝеі°гҖҒйұји·ғ |

дҪҺеҖјиҖ—жқҗ | жүӢжңҜеҢ…гҖҒеёҪеӯҗгҖҒеҸЈзҪ©гҖҒжүӢеҘ—гҖҒж•·ж–ҷгҖҒйҖҸжһҗиҖ—жқҗзӯү | еҮәеҸЈйҮҸеӨ§пјҢдҪҶдә§е“Ғйҷ„еҠ еҖјдҪҺпјҢй«ҳз«ҜжіЁе°„еҷЁеҸҠйҮҮиЎҖз®Ўдҫқ然дҫқиө–иҝӣеҸЈ | BDгҖҒCovidenгҖҒзҷҫзү№гҖҒиҙ№жЈ®е°ӨдёқгҖҒиҙқжң— | йҳіжҷ®гҖҒйұји·ғгҖҒеҚғеұұиҚҜжңәгҖҒеҚ—еҚ«иӮЎд»ҪгҖҒеә·еҫ·иҺұгҖҒиӢұ科еҢ»з–— |

е…¶д»– | жүӢжңҜзҒҜ/еЎ”/еәҠгҖҒж¶ҲжҜ’и®ҫеӨҮгҖҒиЎҖйҖҸи®ҫеӨҮгҖҒжІ»з–—еҸҠеә·еӨҚи®ҫеӨҮгҖҒеҶ·и—Ҹи®ҫеӨҮзӯү | еӣҪеҶ…дјҒдёҡе…·жңүдёҖе®ҡдјҳеҠҝпјҢйғЁеҲҶйўҶеҹҹд»Қд»ҘиҝӣеҸЈдә§е“Ғдёәдё» | BDгҖҒCovidenгҖҒзҷҫзү№гҖҒиҙ№жЈ®е°ӨдёқгҖҒиҙқжң— | иҝҲз‘һгҖҒе’ҢдҪігҖҒеЁҒй«ҳгҖҒе®қиҺұзү№гҖҒж–°еҚҺеҢ»з–—гҖҒдёңеҜҢйҫҷгҖҒеҒҘеёҶз”ҹзү©гҖҒ欧жҷ®еә·и§ҶгҖҒжҲҙз»ҙеҢ»з–—гҖҒз»ҙеҠӣеҢ»з–—гҖҒеұұдёңиҚҜзҺ» |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

ж №жҚ®еҢ»з–—еҷЁжў°и“қзҡ®д№Ұж•°жҚ®жҳҫзӨәпјҢ2018е№ҙжҲ‘еӣҪеҢ»з–—еҷЁжў°з»Ҳз«ҜеёӮеңә规模5304дәҝе…ғгҖӮ2019е№ҙжҲ‘еӣҪеҢ»з–—еҷЁжў°з»Ҳз«ҜеёӮеңә规模е°ҶиҫҫеҲ°6512дәҝе…ғгҖӮ

2013-2019е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°з»Ҳз«ҜеёӮеңә规模жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡгҖҠдёӯеӣҪеҢ»з–—еҷЁжў°и“қзҡ®д№ҰгҖӢгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡеёӮеңәж¶Ҳиҙ№и°ғжҹҘеҸҠдҫӣйңҖзӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢжҳҫзӨәпјҡ2019е№ҙжҲ‘еӣҪеҢ»з–—еҷЁжў°иЎҢдёҡ规模д»ҘдёҠдјҒдёҡж•°йҮҸ1638家пјҢдә§еҖј2996.69дәҝе…ғпјҢжҖ»иө„дә§3162.59дәҝе…ғпјҢй”Җ售收е…Ҙ2184.8дәҝе…ғпјҢеҢ»з–—еҷЁжў°иЎҢдёҡеҲ©ж¶Ұ404.4дәҝе…ғгҖӮ

2014-2019е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡз»ҸиҗҘж•ҲзӣҠеҲҶжһҗ

е№ҙд»Ҫ | 规模д»ҘдёҠдјҒдёҡ еҚ•дҪҚж•°пјҲдёӘпјү | е·ҘдёҡжҖ»дә§еҖј пјҲдәҝе…ғпјү | иө„дә§жҖ»и®Ў пјҲдәҝе…ғпјү | й”Җ售收е…Ҙ пјҲдәҝе…ғпјү | еҲ©ж¶ҰжҖ»йўқ пјҲдәҝе…ғпјү |

2014е№ҙ | 1075 | 2216.60 | 1832.42 | 2136.07 | 219.29 |

2015е№ҙ | 1310 | 2529.60 | 2259.68 | 2431.26 | 246.09 |

2016е№ҙ | 1449 | 2986.08 | 2729.25 | 2868.46 | 330.94 |

2017е№ҙ | 1530 | 2966.69 | 2730.23 | 2828.10 | 325.10 |

2018е№ҙ | 1611 | 2649.68 | 2963.78 | 2522.30 | 349.00 |

2019е№ҙ | 1638 | 2996.69 | 3162.59 | 2814.80 | 404.40 |

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

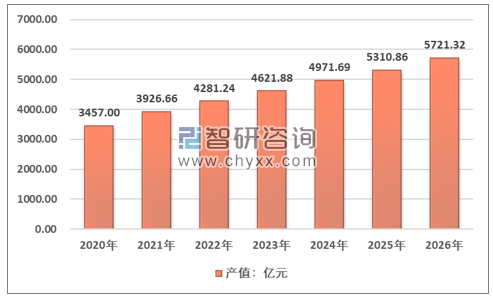

йў„и®Ў2020дёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡдә§еҖјдёә3457.00дәҝе…ғпјҢ2026е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡдә§еҖјдёә5721.32дәҝе…ғпјҢе№ҙеӨҚеҗҲ8.76%гҖӮ

2020-2026е№ҙдёӯеӣҪеҢ»з–—еҷЁжў°иЎҢдёҡдә§еҖјеҲҶжһҗйў„жөӢ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

ж–°еҶ иӮәзӮҺз–«жғ…йҳІжҺ§дёӯпјҢеҢ»з”ЁйҳІжҠӨиҖ—жқҗжҳҜжңҖйҮҚиҰҒзҡ„еҢ»з–—еҷЁжў°з»ҶеҲҶд№ӢдёҖгҖӮжңӘжқҘеӣҪйҷ…еҢ»з”ЁйҳІжҠӨиҖ—жқҗеёӮеңәд»ҚеӯҳеңЁиҫғеӨ§зҡ„йңҖжұӮз©әй—ҙгҖӮ

ж—©жңҹж–°еҶ з–«жғ…蔓延йҖҹеәҰеҝ«гҖҒжіўеҸҠиҢғеӣҙе№ҝпјҢиҜёеӨҡеҢ»з”ЁйҳІжҠӨиҖ—жқҗдјҒдёҡеҸҠи·ЁиЎҢдёҡдјҒдёҡз§ҜжһҒе“Қеә”ж”ҝеәңеҸ·еҸ¬пјҢжү©дә§гҖҒиҪ¬дә§еҢ»з”ЁйҳІжҠӨиҖ—жқҗгҖӮ2020е№ҙд»ҘжқҘпјҢе…ЁеӣҪи¶…иҝҮ3000家дјҒдёҡз»ҸиҗҘиҢғеӣҙж–°еўһеҸЈзҪ©гҖҒйҳІжҠӨжңҚгҖҒжҠӨзӣ®й•ңзӯүдә§е“ҒпјҢе…¶дёӯдёҚд№ҸдёӯзҹіеҢ–гҖҒеҜҢеЈ«еә·гҖҒжҜ”дәҡиҝӘгҖҒOPPOзӯүи·ЁиЎҢдёҡдјҒдёҡгҖӮ

жңӘжқҘпјҢйҡҸзқҖе…Ёзҗғз–«жғ…йҳІжҺ§еҪўеҠҝеҘҪиҪ¬пјҢеҢ»з”ЁйҳІжҠӨиҖ—жқҗйңҖжұӮе°Ҷйқўдёҙж–ӯеҙ–ејҸдёӢйҷҚпјҢйҡҸеҗҺеҫҲжңүеҸҜиғҪеҮәзҺ°дә§иғҪиҝҮеү©зҡ„жғ…еҶөгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪйӘЁз§‘еҢ»з–—еҷЁжў°иЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪйӘЁз§‘еҢ»з–—еҷЁжў°иЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« пјҢеҢ…еҗ«е…ЁзҗғйӘЁз§‘еҢ»з–—еҷЁжў°йўҶе…ҲдјҒдёҡз»ҸиҗҘеҲҶжһҗпјҢдёӯеӣҪйӘЁз§‘еҢ»з–—еҷЁжў°йўҶе…ҲдјҒдёҡз»ҸиҗҘеҲҶжһҗпјҢдёӯеӣҪйӘЁз§‘еҢ»з–—еҷЁжў°иЎҢдёҡжҠ•иө„еүҚжҷҜеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ