ж‘ҳиҰҒпјҡзӣёжҜ”дәҺй“қз”өи§Јз”өе®№пјҢи–„иҶңз”өе®№еҷЁе…·жңүй«ҳиҖҗеҺӢгҖҒиҮӘж„ҲеҠҹиғҪгҖҒж— жһҒжҖ§гҖҒй«ҳйў‘зү№жҖ§дјҳејӮгҖҒеҜҝе‘Ҫй•ҝзӯүзү№зӮ№пјҢжӣҙз¬ҰеҗҲж–°иғҪжәҗиҪҰзҡ„иҰҒжұӮпјҢйҡҸзқҖжңӘжқҘеёӮеңәеҜ№ж–°иғҪжәҗжұҪиҪҰйңҖжұӮзҡ„еўһеҠ пјҢи–„иҶңз”өе®№еҷЁеёӮеңәе°Ҷжӣҙдёәе№ҝйҳ”гҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдёӯеӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡеёӮеңә规模зәҰдёә145.5дәҝе…ғгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

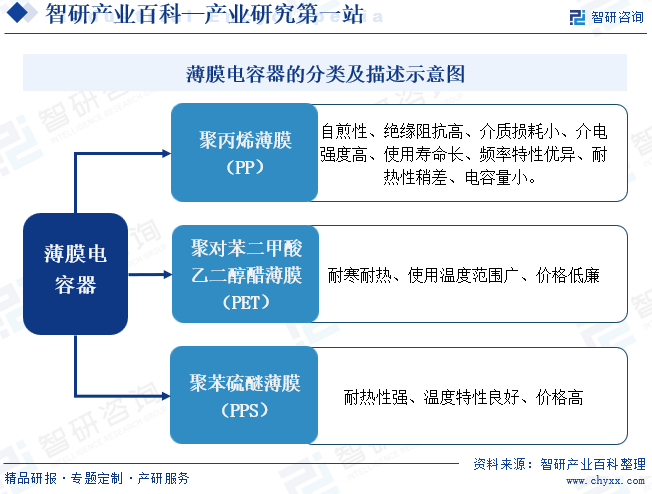

и–„иҶңз”өе®№еҷЁжҳҜд»ҘйҮ‘еұһз®”еҪ“з”өжһҒпјҢе°Ҷе…¶е’ҢиҒҡд№ҷй…ҜпјҢиҒҡдёҷзғҜпјҢиҒҡиӢҜд№ҷзғҜжҲ–иҒҡзўій…ёй…ҜзӯүеЎ‘ж–ҷи–„иҶңпјҢд»ҺдёӨз«ҜйҮҚеҸ еҗҺпјҢеҚ·з»•жҲҗеңҶзӯ’зҠ¶зҡ„жһ„йҖ д№Ӣз”өе®№еҷЁгҖӮиҖҢдҫқеЎ‘ж–ҷи–„иҶңзҡ„з§Қзұ»еҸҲиў«еҲҶеҲ«з§°дёәиҒҡд№ҷй…Ҝз”өе®№пјҲеҸҲз§°Mylarз”өе®№пјүпјҢиҒҡдёҷзғҜз”өе®№пјҲеҸҲз§°PPз”өе®№пјүпјҢиҒҡиӢҜд№ҷзғҜз”өе®№пјҲеҸҲз§°PSз”өе®№пјүе’ҢиҒҡзўій…ёз”өе®№гҖӮ

и–„иҶңз”өе®№еҷЁжҳҜд»ҘйҮ‘еұһз®”жҲ–йҮ‘еұһеҢ–иҶңдҪңдёәз”өжһҒпјҢд»ҘжңүжңәеЎ‘ж–ҷи–„иҶңдҪңдёәд»ӢиҙЁпјҢйҖҡиҝҮеҚ·з»•ж–№ејҸеҲ¶дҪңжҲҗзҡ„з”өе®№еҷЁгҖӮжҢүз…§з”өе®№еҷЁеҶ…йғЁз”өжһҒзҡ„еҪўжҲҗеҲҶзұ»пјҢеҸҜеҲҶдёәз®”з”өжһҒеһӢе’Ңи’ёй•Җз”өжһҒеһӢпјӣжҢүз…§еҠ е·Ҙж–№жі•еҲҶзұ»пјҢеҸҜеҲҶдёәз§ҜеұӮеһӢе’ҢеҚ·з»•еһӢпјӣжҢүз…§и–„иҶңд»ӢиҙЁзҡ„жқҗж–ҷеҲҶзұ»пјҢдё»иҰҒеҢ…жӢ¬PPгҖҒPETгҖҒPPSзӯүгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒиЎҢдёҡзӣ‘з®ЎдҪ“еҲ¶

еҪ“еүҚдёӯеӣҪз”өеӯҗе…ғеҷЁд»¶иЎҢдёҡзҡ„еҸ‘еұ•жҳҜд»ҘеёӮеңәйңҖжұӮдёәеҜјеҗ‘пјҢд»Ҙз«һдәүдёәжүӢж®өпјҢе®һзҺ°иө„жәҗжңҖдјҳй…ҚзҪ®пјҢж•ҲзӣҠжңҖеӨ§еҢ–зҡ„еҸ‘еұ•жЁЎејҸпјӣеӣҪ家еҸ‘改委е’Ңе·ҘдҝЎйғЁеұҘиЎҢдә§дёҡ规еҲ’е’ҢиЎҢдёҡе®Ҹи§Ӯз®ЎзҗҶиҒҢиҙЈпјҢд»ҺеӣҪ家зҡ„еұӮйқўеҲ¶е®ҡе®Ҹи§Ӯзҡ„дә§дёҡж”ҝзӯ–е’ҢжҠҖжңҜеҸ‘еұ•зҡ„жҲҳз•ҘгҖҒ规еҲ’гҖҒйҮҚзӮ№ж”»е…ійўҶеҹҹд»ҘеҸҠзӣёе…ідә§дёҡе»әи®ҫйЎ№зӣ®пјҢжҢҮеҜјиЎҢдёҡеҒҘеә·жңүеәҸзҡ„еҸ‘еұ•гҖӮ

иЎҢдёҡеј•еҜје’ҢжңҚеҠЎиҒҢиғҪеҲҷз”ұдёӯеӣҪз”өеӯҗе…ғ件иЎҢдёҡеҚҸдјҡжүҝжӢ…пјҢдё»иҰҒеңЁж”ҝеәңйғЁй—Ёе’ҢдјҒдәӢдёҡеҚ•дҪҚд№Ӣй—ҙеҸ‘жҢҘзәҪеёҰдҪңз”ЁпјҢ规иҢғеёӮеңә秩еәҸе’ҢиЎҢдёҡдјҡе‘ҳиЎҢдёәпјҢжҺҢжҸЎеӣҪеҶ…еӨ–иЎҢдёҡеҸ‘еұ•еҠЁжҖҒпјҢз§ҜжһҒжҺЁиҝӣдјҒдёҡдёҺй«ҳж ЎгҖҒеӣҪеҶ…дёҺеӣҪеӨ–зҡ„жҠҖжңҜеҗҲдҪңе’ҢеӯҰжңҜдәӨжөҒпјҢжҸҗдҫӣиЎҢдёҡе’ЁиҜўдёҺж•ҷиӮІеҹ№и®ӯпјҢеҸӮдёҺеҲ¶е®ҡиЎҢдёҡж”ҝзӯ–法规пјҢе…Ёйқўдҝғиҝӣз”өеӯҗе…ғеҷЁд»¶иЎҢдёҡзҡ„еҒҘеә·еҸ‘еұ•пјҢжҸҗй«ҳиЎҢдёҡз»ҸжөҺжҠҖжңҜж°ҙе№іпјҢеҠ йҖҹ并改善з”өеӯҗе…ғеҷЁд»¶иЎҢдёҡзҡ„зҺ°д»ЈеҢ–е»әи®ҫгҖӮ

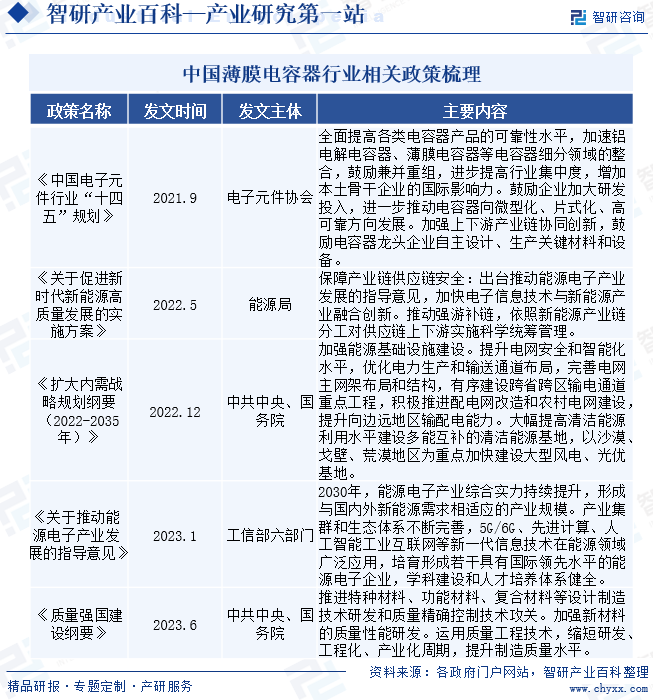

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

и–„иҶңз”өе®№еҷЁеұһдәҺз”өеӯҗе…ғеҷЁд»¶дёӯзҡ„йҮҚиҰҒдёҖе‘ҳпјҢеӣҪ家й«ҳеәҰйҮҚи§Ҷз”өеӯҗе…ғеҷЁд»¶иЎҢдёҡзҡ„еҸ‘еұ•пјҢ2023е№ҙ6жңҲпјҢдёӯе…ұдёӯеӨ®еҸҠеӣҪеҠЎйҷўеҸ‘еёғгҖҠиҙЁйҮҸејәеӣҪе»әи®ҫзәІиҰҒгҖӢдёӯжҢҮеҮәпјҡжҺЁиҝӣзү№з§Қжқҗж–ҷгҖҒеҠҹиғҪжқҗж–ҷгҖҒеӨҚеҗҲжқҗж–ҷзӯүи®ҫи®ЎеҲ¶йҖ жҠҖжңҜз ”еҸ‘е’ҢиҙЁйҮҸзІҫзЎ®жҺ§еҲ¶жҠҖжңҜж”»е…ігҖӮеҠ ејәж–°жқҗж–ҷзҡ„иҙЁйҮҸжҖ§иғҪз ”еҸ‘гҖӮиҝҗз”ЁиҙЁйҮҸе·ҘзЁӢжҠҖжңҜпјҢзј©зҹӯз ”еҸ‘е·ҘзЁӢеҢ–гҖҒдә§дёҡеҢ–е‘ЁжңҹпјҢжҸҗеҚҮеҲ¶йҖ иҙЁйҮҸж°ҙе№ігҖӮиҝҷдёәдёӯеӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡзҡ„еҸ‘еұ•й“әе№ідәҶйҒ“и·ҜгҖӮ

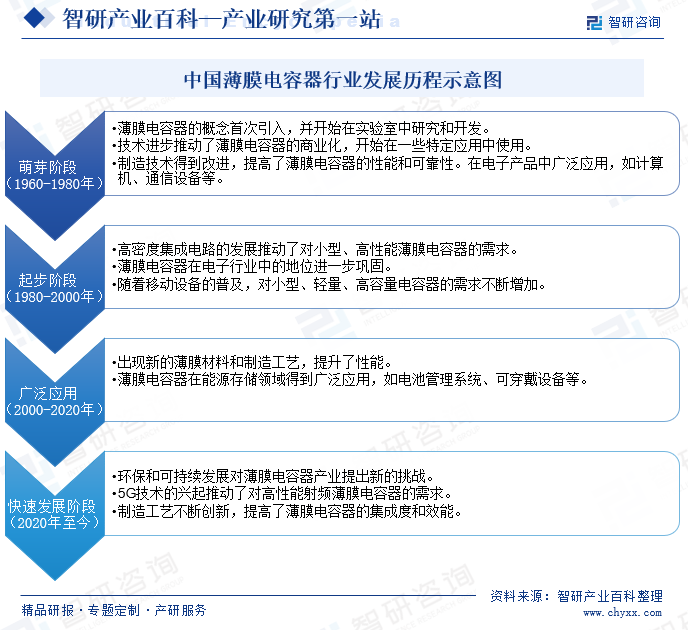

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

еңЁ20дё–зәӘ60е№ҙд»ЈпјҢи–„иҶңз”өе®№еҷЁзҡ„жҰӮеҝөйҰ–ж¬Ўеј•е…ҘпјҢ并ејҖе§ӢеңЁе®һйӘҢе®ӨдёӯиҝӣиЎҢз ”з©¶е’ҢејҖеҸ‘гҖӮйҡҸзқҖж—¶й—ҙзҡ„жҺЁз§»пјҢеҲ¶йҖ жҠҖжңҜзҡ„дёҚж–ӯж”№иҝӣжҺЁеҠЁдәҶи–„иҶңз”өе®№еҷЁзҡ„е•ҶдёҡеҢ–пјҢеҲ°дәҶ2020е№ҙпјҢ5GжҠҖжңҜзҡ„е…ҙиө·жҺЁеҠЁдәҶеҜ№й«ҳжҖ§иғҪе°„йў‘и–„иҶңз”өе®№еҷЁзҡ„йңҖжұӮпјҢеҲ¶йҖ е·ҘиүәдёҚж–ӯеҲӣж–°пјҢжҸҗй«ҳдәҶи–„иҶңз”өе®№еҷЁзҡ„йӣҶжҲҗеәҰе’Ңж•ҲиғҪгҖӮжҖ»дҪ“иҖҢиЁҖпјҢи–„иҶңз”өе®№еҷЁиЎҢдёҡз»ҸеҺҶдәҶд»ҺжҰӮеҝөеј•е…ҘеҲ°е•ҶдёҡеҢ–пјҢеҶҚеҲ°дёҚж–ӯеҲӣж–°е’ҢйҖӮеә”еёӮеңәйңҖжұӮзҡ„жј”еҸҳиҝҮзЁӢгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒиө„йҮ‘еҮҶе…ҘеЈҒеһ’

и–„иҶңз”өе®№еҷЁиЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡпјҢдёҖж–№йқўдёӯй«ҳжЎЈи–„иҶңз”өе®№еҷЁдә§е“Ғзҡ„з”ҹдә§зәҝйңҖиҰҒиҫғеӨ§и§„жЁЎзҡ„еӣәе®ҡиө„дә§жҠ•е…ҘпјҢдҪҝеҫ—з”ҹдә§зәҝеңЁз”ҹдә§еҮәж»Ўи¶іе®ўжҲ·иҰҒжұӮзҡ„й«ҳиҙЁйҮҸзҡ„дә§е“ҒеҗҢж—¶иҫҫеҲ°зӣёеә”зҡ„дә§иғҪ规模пјҢеҪўжҲҗ规模ж•Ҳеә”зҡ„дјҒдёҡжүҚиғҪеңЁиЎҢдёҡз«һдәүдёӯеӨ„дәҺйўҶе…Ҳең°дҪҚгҖӮеҸҰеӨ–дёҖж–№йқўпјҢиЎҢдёҡеҶ…дјҒдёҡеңЁдёәе®ўжҲ·жҸҗдҫӣеҗ„з§Қи§„ж је’Ңе“Ғзұ»зҡ„дә§е“Ғж—¶пјҢиҮӘиә«йЎ»еӨҮи¶ізӣёеә”и§„ж је’Ңе“Ғзұ»зҡ„еҺҹжқҗж–ҷпјҢеӨ§и§„жЁЎзҡ„еҺҹжқҗж–ҷеӨҮиҙ§д№ҹеҜ№дјҒдёҡиө„йҮ‘йҖ жҲҗиҫғеӨ§зҡ„еҺӢеҠӣгҖӮ

2гҖҒеёӮеңәеҮҶе…ҘеЈҒеһ’

и–„иҶңз”өе®№еҷЁиЎҢдёҡжҳҜе…ізі»дәәж°‘з”ҹжҙ»гҖҒзӨҫдјҡз”ҹдә§е’ҢеӣҪ家е®үе…Ёзҡ„йҮҚиҰҒиЎҢдёҡпјҢеӣҪ家еҜ№и–„иҶңз”өе®№еҷЁдә§е“ҒжңүдёҘж јзҡ„дә§е“ҒиҙЁйҮҸжЈҖжөӢиҰҒжұӮпјҢеҜ№зү№е®ҡзҡ„и–„иҶңз”өе®№еҷЁдә§е“ҒжҸҗдҫӣеҺӮе•Ҷжңүзү№е®ҡзҡ„иө„иҙЁиҰҒжұӮпјҢжҸҗдҫӣдә§е“Ғзҡ„жңәжһ„еҝ…йЎ»еҸ–еҫ—зӣёеә”зҡ„вҖңи®ёеҸҜиҜҒвҖқпјҢиҝҷдәӣйғҪеҪўжҲҗдәҶиҝӣе…ҘиЎҢдёҡзҡ„йҮҚиҰҒйҡңзўҚгҖӮ

3гҖҒжҠҖжңҜдёҺдәәжүҚеЈҒеһ’

з”өеӯҗдә§е“Ғе…·жңүжҠҖжңҜеҸ‘еұ•еҝ«гҖҒжӣҙж–°жҚўд»Јеҝ«зҡ„зү№зӮ№пјҢеёӮеңәе’Ңе®ўжҲ·дёҚж–ӯеҜ№и–„иҶңз”өе®№еҷЁе’Ңз”өжһҒз®”жҸҗеҮәж–°зҡ„иҰҒжұӮгҖӮиҝҷйңҖиҰҒи–„иҶңз”өе®№еҷЁеҲ¶йҖ е•ҶиғҪеңЁзҹӯж—¶й—ҙеҶ…ж №жҚ®е®ўжҲ·иҰҒжұӮзЎ®е®ҡе·ҘиүәеҸӮж•°гҖҒиҝӣиЎҢеҝ«йҖҹиҜ•еҲ¶пјҢ并жңҖз»ҲжҸҗдҫӣжҲҗзҶҹдә§е“ҒпјҢиҝҷдёҚд»…иҰҒжұӮдјҒдёҡе…·жңүиҫғејәзҡ„з ”еҸ‘еӣўйҳҹпјҢиҝҳйңҖиҰҒе…Ҳиҝӣзҡ„з ”еҸ‘е’ҢиҜ•еҲ¶и®ҫеӨҮгҖӮж–°иҝӣе…ҘдјҒдёҡеҫҖеҫҖзјәд№Ҹе…·еӨҮдё°еҜҢз»ҸйӘҢзҡ„з ”еҸ‘дәәе‘ҳпјҢдёҚеҲ©дәҺж–°дјҒдёҡзҡ„еҸ‘еұ•гҖӮеӣҪеҶ…и–„иҶңз”өе®№еҷЁеҸ‘еұ•еҺҶеҸІзӣёеҜ№иҫғзҹӯпјҢз ”еҸ‘гҖҒз”ҹдә§е’Ңз®ЎзҗҶзӯүж–№йқўзҡ„й«ҳз«Ҝдё“дёҡдәәжүҚзҙ§зјәгҖӮйҖҡиҝҮиҮӘжҲ‘ејҖеҸ‘е’Ңз§ҜзҙҜпјҢеңЁзҹӯж—¶й—ҙеҶ…жҺҢжҸЎи–„иҶңз”өе®№еҷЁеҲ¶йҖ ж ёеҝғжҠҖжңҜжҳҜйқһеёёеӣ°йҡҫзҡ„пјҢеӣ жӯӨеҜ№ж–°иҝӣе…ҘиҖ…еҪўжҲҗдәҶиҫғй«ҳзҡ„жҠҖжңҜеЈҒеһ’гҖӮ

4гҖҒе…¶д»–еЈҒеһ’

пјҲ1пјүд№°ж–№и®ӨзҹҘеәҰеЈҒеһ’

и–„иҶңз”өе®№еҷЁжҳҜз”өеӯҗз”өи·Ҝдёӯзҡ„йҮҚиҰҒиў«еҠЁе…ғ件пјҢе…¶иҙЁйҮҸзҡ„зЁіе®ҡжҖ§е’ҢеҸҜйқ жҖ§еҫҲеӨ§зЁӢеәҰдёҠд№ҹеҶіе®ҡзқҖж•ҙдёӘз”өеӯҗдә§е“Ғзҡ„иҙЁйҮҸгҖӮиҖҢи–„иҶңз”өе®№еҷЁж¶Ҳиҙ№йҮҸеӨ§зҡ„е®ўжҲ·еӨ§йғҪжҳҜдёҖдәӣдё–з•ҢзҹҘеҗҚзҡ„з”өеӯҗдә§е“ҒеҲ¶йҖ е•ҶпјҢ他们дёҺдҫӣеә”е•Ҷзҡ„еҗҲдҪңжҳҜй•ҝжңҹзҡ„пјҢдҪҶе»әз«ӢеңЁдёҘж јгҖҒиҫғдёәжј«й•ҝзҡ„и®ӨиҜҒеҹәзЎҖдёҠгҖӮж–°иҝӣе…ҘиҖ…иҰҒжғіжҲҗдёәз”өеӯҗеҲ¶йҖ еҺӮе•Ҷзҡ„дҫӣеә”е•ҶпјҢйңҖиҰҒз»ҸиҝҮдёҘж јзҡ„иҙЁйҮҸз®ЎзҗҶдҪ“зі»е®Ўж ёе’Ңдә§е“ҒжҠҖжңҜжҖ§иғҪи®ӨиҜҒпјҢиҝҷд№ҹжҳҜдёҖдёӘй•ҝжңҹгҖҒеӨҚжқӮзҡ„иҝҮзЁӢгҖӮиҜҘиҝҮзЁӢзҹӯеҲҷ1-2е№ҙй•ҝеҲҷ3-4е№ҙпјҢйҖҡиҝҮдәҶиҜҘдјҒдёҡи®ӨиҜҒжүҚиғҪзңҹжӯЈжҲҗдёәиҝҷдәӣе®ўжҲ·зҡ„дҫӣеә”е•ҶгҖӮ

пјҲ2пјүз”ҹдә§и§„жЁЎеЈҒеһ’

з”ұдәҺи–„иҶңз”өе®№еҷЁеңЁз”өеӯҗз”өи·Ҝдёӯзҡ„йҮҚиҰҒдҪңз”ЁпјҢдё–з•ҢиҢғеӣҙеҶ…зҡ„дё»иҰҒйҮҮиҙӯе•ҶеҫҖеҫҖеҜ№и–„иҶңз”өе®№еҷЁдә§е“Ғзҡ„иҙЁйҮҸи®ӨиҜҒйңҖиҰҒиҫғй•ҝж—¶й—ҙзҡ„иҖғеҜҹе’ҢжЈҖжөӢпјҢдёҖж—ҰзЎ®е®ҡдҫӣеә”е•ҶеҲҷй•ҝж—¶й—ҙдёҚдјҡеҸҳеҢ–гҖӮ然иҖҢпјҢиҝҷдәӣе®ўжҲ·еҜ№дәҺдә§е“Ғзҡ„йңҖжұӮйҮҸиҫғеӨ§гҖҒиҙЁйҮҸиҰҒжұӮйқһеёёй«ҳпјҢе…¶еңЁиҖғеҜҹдҫӣеә”е•Ҷж—¶дёҖиҲ¬дёҚдјҡиҖғиҷ‘е°ҸеһӢзҡ„з”ҹдә§дјҒдёҡгҖӮ

пјҲ3пјүй”Җе”®еҸҠе”®еҗҺжңҚеҠЎзҪ‘з»ңеЈҒеһ’

иҝ‘е№ҙжқҘпјҢи–„иҶңз”өе®№еҷЁиЎҢдёҡе…ЁзҗғдёҖдҪ“еҢ–зҡ„и¶ӢеҠҝи¶ҠжқҘи¶ҠжҳҺжҳҫпјҢеҗ„дё»иҰҒйҮҮиҙӯе•ҶдјҡиҖғиҷ‘е…ЁзҗғжҖ§зҡ„йҮҮиҙӯпјҢиҖҢдё”еҗ„йҮҮиҙӯе•Ҷзҡ„еҲҶеёғд»ҺдёңеҚ—дәҡеҲ°ж¬§жҙІгҖҒзҫҺеӣҪе’Ңдё–з•Ңеҗ„ең°гҖӮиҝҷж ·е°ұеҜ№з”ҹдә§еҺӮе•Ҷй”Җе”®е’Ңе”®еҗҺжңҚеҠЎзҪ‘з»ңиҰҶзӣ–йқўзҡ„иҰҒжұӮйқһеёёй«ҳгҖӮеҒҘе…Ёзҡ„й”Җе”®е’Ңе”®еҗҺжңҚеҠЎзҪ‘з»ңдёҖж–№йқўжңүеҲ©дәҺеӨ§еһӢдјҳиҙЁе®ўжҲ·зҡ„ејҖжӢ“е’Ңз»ҙжҠӨпјӣеҸҰдёҖж–№йқўеҸҜд»Ҙж №жҚ®дёҚеҗҢе®ўжҲ·зҡ„е…·дҪ“жғ…еҶөеҜ№е®ўжҲ·зҡ„йңҖжұӮиҝӣиЎҢеҝ«йҖҹеҸҚеә”пјҢ并еҸҜд»Ҙе°ҶжҠҖжңҜжңҚеҠЎеүҚ移иҮіе®ўжҲ·зҡ„и®ҫи®ЎгҖҒиҜ•йӘҢгҖҒж”№иҝӣзҡ„е…ЁиҝҮзЁӢдёӯпјҢд»ҺжҲҗжң¬жҖ§иғҪзӯүеҗ„ж–№йқўдёәе®ўжҲ·жҸҗдҫӣи¶…еүҚе’Ңе®ҡеҲ¶ејҸжңҚеҠЎпјҢеҪўжҲҗеҝ«йҖҹзҒөжҙ»зҡ„еёӮеңәеә”еҸҳиғҪеҠӣе’ҢжңәеҲ¶пјҢд»ҺиҖҢиөўеҫ—дәҶиҫғй«ҳзҡ„е®ўжҲ·ж»Ўж„ҸеәҰе’Ңеҝ иҜҡеәҰпјҢ并д»ҘиҜҡе®һе’ҢдҝЎз”ЁжҲҗдёәе®ўжҲ·зҡ„еҗҲдҪңдјҷдјҙгҖӮ

дә”гҖҒдә§дёҡй“ҫ

и–„иҶңз”өе®№еҷЁиЎҢдёҡдә§дёҡй“ҫдёҠжёёдёәеҺҹжқҗж–ҷпјҢдё»иҰҒдёәз”өжһҒз®”гҖҒеҗҲжҲҗж ‘и„ӮгҖҒз”өи§Јж¶Ізӯүз»„жҲҗпјӣдә§дёҡй“ҫдёӯжёёдёәи–„иҶңз”өе®№еҷЁпјӣдә§дёҡй“ҫдёӢжёёдёәз…§жҳҺгҖҒж–°иғҪжәҗжұҪиҪҰгҖҒе…үдјҸгҖҒйЈҺз”өгҖҒжҷәиғҪз”өзҪ‘зӯүгҖӮ

дёӢжёёж¶Ҳиҙ№з”өеӯҗд»ҘеҸҠе·Ҙдёҡеә”з”ЁзӯүиЎҢдёҡе…·жңүе‘ЁжңҹжҖ§жіўеҠЁзҡ„зү№жҖ§пјҢи–„иҶңз”өе®№еҷЁеёӮеңәеҫҖеҫҖеҸ—е…¶еҪұе“ҚгҖӮзӣ®еүҚеёӮеңәдёҠи–„иҶңз”өе®№еҷЁзҡ„жҠҖжңҜе·Із»ҸжҜ”иҫғжҲҗзҶҹпјҢдјҒдёҡй—ҙзҡ„з«һдәүдё»иҰҒйӣҶдёӯеңЁиҙЁйҮҸе’ҢжҲҗжң¬дёҠзҡ„иҫғйҮҸгҖӮи–„иҶңз”өе®№еҷЁдјҒдёҡеҸҜд»ҘйҖҡиҝҮеҜ№д»·еҖјй“ҫдёӢжёёзҺҜиҠӮиҝӣиЎҢж•ҙеҗҲеҮҸе°‘дёӯй—ҙд»ЈзҗҶзҺҜиҠӮзҡ„иҙ№з”ЁжқҘдәүеҸ–жӣҙеӨ§зҡ„еҲ©ж¶Ұз©әй—ҙгҖӮ

ж–°з–Ҷдј—е’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж–°з–Ҷдј—е’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёңиҺһдёңйҳіе…үз”өе®№еҷЁжңүйҷҗе…¬еҸё

дёңиҺһдёңйҳіе…үз”өе®№еҷЁжңүйҷҗе…¬еҸё  жұҹиӢҸдёӯиҒ”科жҠҖйӣҶеӣўжңүйҷҗе…¬еҸё

жұҹиӢҸдёӯиҒ”科жҠҖйӣҶеӣўжңүйҷҗе…¬еҸё  ж№–еҚ—иүҫеҚҺйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҚ—иүҫеҚҺйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗ

еҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗ  иӮҮеәҶеҚҺй”Ӣз”өеӯҗй“қз®”иӮЎд»Ҫжңүйҷҗе…¬еҸё

иӮҮеәҶеҚҺй”Ӣз”өеӯҗй“қз®”иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёҠжө·ж°ҜзўұеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёҠжө·ж°ҜзўұеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӣӣе·қйҮ‘и·ҜйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӣӣе·қйҮ‘и·ҜйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  дҪӣеұұеЎ‘ж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

дҪӣеұұеЎ‘ж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІ§е·һжҳҺзҸ еЎ‘ж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІ§е·һжҳҺзҸ еЎ‘ж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҜ”дәҡиҝӘиӮЎд»Ҫжңүйҷҗе…¬еҸё

жҜ”дәҡиҝӘиӮЎд»Ҫжңүйҷҗе…¬еҸё  еј е®¶жёҜеёӮеӣҪжі°еҚҺиҚЈеҢ–е·Ҙж–°жқҗж–ҷжңүйҷҗе…¬еҸё

еј е®¶жёҜеёӮеӣҪжі°еҚҺиҚЈеҢ–е·Ҙж–°жқҗж–ҷжңүйҷҗе…¬еҸё

е…ӯгҖҒеҸ‘еұ•зҺ°зҠ¶

1гҖҒе…Ёзҗғи–„иҶңз”өе®№еҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶

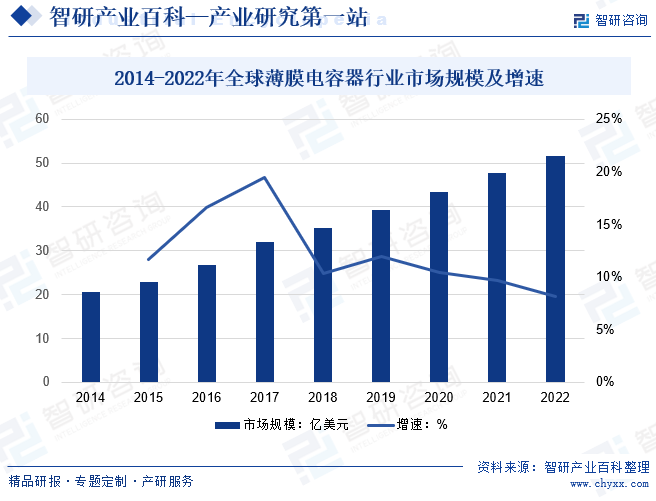

ж¶Ҳиҙ№з”өеӯҗеёӮеңәдёҖзӣҙжҳҜи–„иҶңз”өе®№еҷЁзҡ„дё»иҰҒеә”з”ЁйўҶеҹҹпјҢеҢ…жӢ¬жҷәиғҪжүӢжңәгҖҒе№іжқҝз”өи„‘гҖҒз”өи§ҶжңәзӯүгҖӮе·ҘдёҡжҺ§еҲ¶е’ҢжұҪиҪҰз”өеӯҗд№ҹжҳҜйҮҚиҰҒзҡ„еёӮеңәпјҢйҡҸзқҖе·ҘдёҡиҮӘеҠЁеҢ–е’Ңз”өеҠЁжұҪиҪҰзҡ„еҸ‘еұ•пјҢеҜ№й«ҳжҖ§иғҪи–„иҶңз”өе®№еҷЁзҡ„йңҖжұӮжҢҒз»ӯеўһй•ҝгҖӮи–„иҶңз”өе®№еҷЁжҠҖжңҜдёҚж–ӯиҝӣжӯҘпјҢеҜјиҮҙдә§е“ҒжҖ§иғҪзҡ„жҸҗй«ҳпјҢдҫӢеҰӮжӣҙй«ҳзҡ„з”өе®№еҖјгҖҒжӣҙдҪҺзҡ„ESRпјҲзӯүж•ҲдёІиҒ”з”өйҳ»пјүд»ҘеҸҠжӣҙе°Ҹзҡ„е°әеҜёгҖӮж–°жқҗж–ҷзҡ„ејҖеҸ‘е’ҢеҲ¶йҖ е·Ҙиүәзҡ„ж”№иҝӣжҺЁеҠЁдәҶи–„иҶңз”өе®№еҷЁзҡ„жҠҖжңҜеҲӣж–°пјҢеҰӮжңүжңәи–„иҶңз”өе®№еҷЁпјҲOFCпјүе’Ңжңүжңә-ж— жңәж··еҗҲи–„иҶңз”өе®№еҷЁпјҲOIHFCпјүзӯүгҖӮе…Ёзҗғи–„иҶңз”өе®№еҷЁиЎҢдёҡеёӮеңә规模е‘ҲзҺ°йҖҗе№ҙдёҠж¶ЁжҖҒеҠҝпјҢ2022е№ҙе…Ёзҗғи–„иҶңз”өе®№еҷЁиЎҢдёҡеёӮеңә规模зәҰдёә51.6дәҝзҫҺе…ғгҖӮ

2гҖҒдёӯеӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶

и–„иҶңз”өе®№еҷЁжҳҜж–°иғҪжәҗжұҪиҪҰз”өжңәжҺ§еҲ¶е’Ңе…үдјҸйЈҺз”өйҖҶеҸҳеҷЁдёӯзҡ„е…ій”®еҷЁд»¶гҖӮйҡҸзқҖеӣҪ家еңЁжҷәиғҪз”өзҪ‘е»әи®ҫгҖҒз”өж°”еҢ–й“Ғи·Ҝе»әи®ҫе’Ңж–°иғҪжәҗпјҲжұҪиҪҰгҖҒйЈҺз”өгҖҒе…үдјҸпјүзӯүж–№йқўзҡ„еҠ еӨ§жҠ•е…ҘпјҢд»ҘеҸҠж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғзҡ„еҚҮзә§жҚўд»ЈпјҢе·ҘдёҡжҺ§еҲ¶жҠҖжңҜжҺЁиҝӣпјҢй«ҳз«Ҝи–„иҶңз”өе®№еҷЁеёӮеңәзЁіжӯҘеўһй•ҝгҖӮзӣёжҜ”дәҺй“қз”өи§Јз”өе®№пјҢи–„иҶңз”өе®№еҷЁе…·жңүй«ҳиҖҗеҺӢгҖҒиҮӘж„ҲеҠҹиғҪгҖҒж— жһҒжҖ§гҖҒй«ҳйў‘зү№жҖ§дјҳејӮгҖҒеҜҝе‘Ҫй•ҝзӯүзү№зӮ№пјҢжӣҙз¬ҰеҗҲж–°иғҪжәҗиҪҰзҡ„иҰҒжұӮпјҢйҡҸзқҖжңӘжқҘеёӮеңәеҜ№ж–°иғҪжәҗжұҪиҪҰйңҖжұӮзҡ„еўһеҠ пјҢи–„иҶңз”өе®№еҷЁеёӮеңәе°Ҷжӣҙдёәе№ҝйҳ”гҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдёӯеӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡеёӮеңә规模зәҰдёә145.5дәҝе…ғгҖӮ

еҸ‘еұ•еӣ зҙ

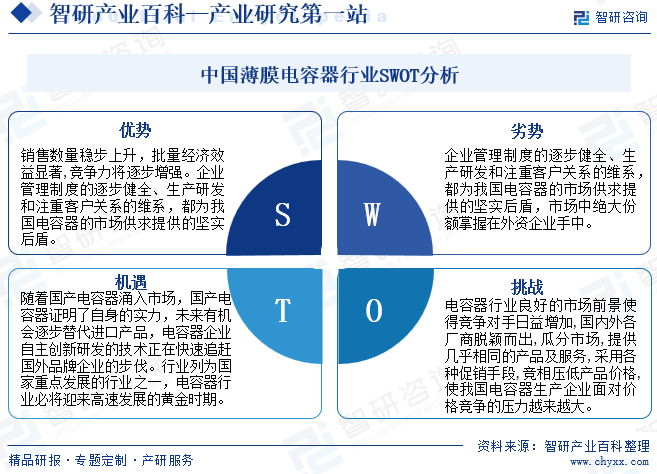

1гҖҒдјҳеҠҝ

з»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•жҲ‘еӣҪйғЁеҲҶз”өе®№еҷЁдјҒдёҡ规模дјҳеҠҝжҳҺжҳҫпјҢе…¶з”ҹдә§зҡ„дә§е“ҒиҙЁйҮҸе’ҢжңҚеҠЎжЁЎејҸпјҢеңЁеӣҪеҶ…еӨ–еёӮеңәдёҠдә«еҸ—е№ҝжіӣзҡ„зҫҺиӘүпјӣйҡҸзқҖжҲ‘еӣҪи–„иҶңз”өе®№еҷЁдә§е“Ғзҡ„й”Җе”®ж•°йҮҸзЁіжӯҘдёҠеҚҮпјҢжү№йҮҸз»ҸжөҺж•ҲзӣҠжҳҫи‘—пјҢз«һдәүеҠӣе°ҶйҖҗжӯҘеўһејәгҖӮеҸҰеӨ–пјҢжҲ‘еӣҪз”өе®№еҷЁдјҒдёҡз®ЎзҗҶеҲ¶еәҰзҡ„йҖҗжӯҘеҒҘе…ЁгҖҒз”ҹдә§з ”еҸ‘е’ҢжіЁйҮҚе®ўжҲ·е…ізі»зҡ„з»ҙзі»пјҢйғҪдёәжҲ‘еӣҪз”өе®№еҷЁзҡ„еёӮеңәдҫӣжұӮжҸҗдҫӣзҡ„еқҡе®һеҗҺзӣҫгҖӮ

2гҖҒеҠЈеҠҝ

дёҺеҸ‘иҫҫеӣҪ家зӣёжҜ”пјҢеҪ“еүҚжҲ‘еӣҪи–„иҶңз”өе®№еҷЁдјҒдёҡж•ҙдҪ“з«һдәүеҠӣдҫқ然еҒҸејұгҖӮзӣ®еүҚпјҢе…Ёзҗғи–„иҶңз”өе®№еҷЁеёӮеңәеҚ жңүжғ…еҶөжқҘзңӢпјҢеңЁе…ЁзҗғиҢғеӣҙеҶ…пјҢж—Ҙжң¬зҡ„NichiconпјҢеҫ·еӣҪзҡ„WimaпјҢж„ҸеӨ§еҲ©зҡ„ICELпјҢзҫҺеӣҪзҡ„CDEзӯүпјҢжҳҜйЎ¶зә§зҡ„и–„иҶңз”өе®№еҷЁз”ҹдә§е•ҶгҖӮе…¶д»–пјҢеҰӮж—Ҙжң¬зҡ„NISSIгҖҒиҚ·е…°зҡ„йЈһеҲ©жөҰпјҢд»ҘеҸҠеҸ°ж№ҫзҡ„еҮҜеҠұгҖҒжҳұз”өгҖҒеҚҺе®№зӯүпјҢд№ҹйғҪжҳҜдё–з•ҢзҹҘеҗҚеәҰи–„иҶңз”өе®№еҷЁз”ҹдә§е•ҶгҖӮеңЁдә§йҮҸж–№йқўпјҢж—Ҙжң¬зҡ„жқҫдёӢз”өе·Ҙе’Ңеҫ·еӣҪзҡ„EPCOSгҖҒзҫҺеӣҪзҡ„KemetжҳҜе…ЁзҗғжңҖдё»иҰҒзҡ„и–„иҶңз”өе®№з”ҹдә§е•ҶгҖӮ

3гҖҒжңәдјҡ

йҡҸзқҖеӣҪдә§з”өе®№еҷЁж¶Ңе…ҘеёӮеңәпјҢеӣҪдә§з”өе®№еҷЁиҜҒжҳҺдәҶиҮӘиә«зҡ„е®һеҠӣпјҢжңӘжқҘжңүжңәдјҡйҖҗжӯҘжӣҝд»ЈиҝӣеҸЈдә§е“ҒпјҢе®ўжҲ·еҜ№еӣҪдә§з”өе®№еҷЁзҡ„и®ӨеҸҜеәҰйҖҗжӯҘжҸҗй«ҳпјҢз”өе®№еҷЁдјҒдёҡиҮӘдё»еҲӣж–°з ”еҸ‘зҡ„жҠҖжңҜжӯЈеңЁеҝ«йҖҹиҝҪиө¶еӣҪеӨ–е“ҒзүҢдјҒдёҡзҡ„жӯҘдјҗгҖӮжҲ‘еӣҪе·Із»Ҹе……еҲҶж„ҸиҜҶеҲ°з”өе®№еҷЁеҜ№еӣҪж°‘з»ҸжөҺеҸ‘еұ•зҡ„йҮҚиҰҒжҖ§пјҢ并е°Ҷз”өе®№еҷЁиЎҢдёҡеҲ—дёәеӣҪ家йҮҚзӮ№еҸ‘еұ•зҡ„иЎҢдёҡд№ӢдёҖпјҢйғЁеҲҶж”ҝзӯ–зҡ„еҲ¶е®ҡе’ҢйўҒеёғеқҮдҪ“зҺ°дәҶеӣҪ家еҜ№з”өе®№еҷЁиЎҢдёҡзҡ„йј“еҠұе’Ңж”ҜжҢҒпјҢеңЁеҰӮжӯӨиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғдёӯпјҢз”өе®№еҷЁиЎҢдёҡеҝ…е°ҶиҝҺжқҘй«ҳйҖҹеҸ‘еұ•зҡ„й»„йҮ‘ж—¶жңҹгҖӮ

4гҖҒеЁҒиғҒ

з”өе®№еҷЁиЎҢдёҡиүҜеҘҪзҡ„еёӮеңәеүҚжҷҜдҪҝеҫ—з«һдәүеҜ№жүӢж—ҘзӣҠеўһеҠ пјҢеӣҪеҶ…еӨ–еҗ„еҺӮе•Ҷи„ұйў–иҖҢеҮәпјҢз“ңеҲҶеёӮеңәпјҢжҸҗдҫӣеҮ д№ҺзӣёеҗҢзҡ„дә§е“ҒеҸҠжңҚеҠЎпјҢйҮҮз”Ёеҗ„з§Қдҝғй”ҖжүӢж®өпјҢз«һзӣёеҺӢдҪҺдә§е“Ғд»·ж јпјҢдҪҝжҲ‘еӣҪз”өе®№еҷЁз”ҹдә§дјҒдёҡйқўеҜ№д»·ж јз«һдәүзҡ„еҺӢеҠӣи¶ҠжқҘи¶ҠеӨ§гҖӮ

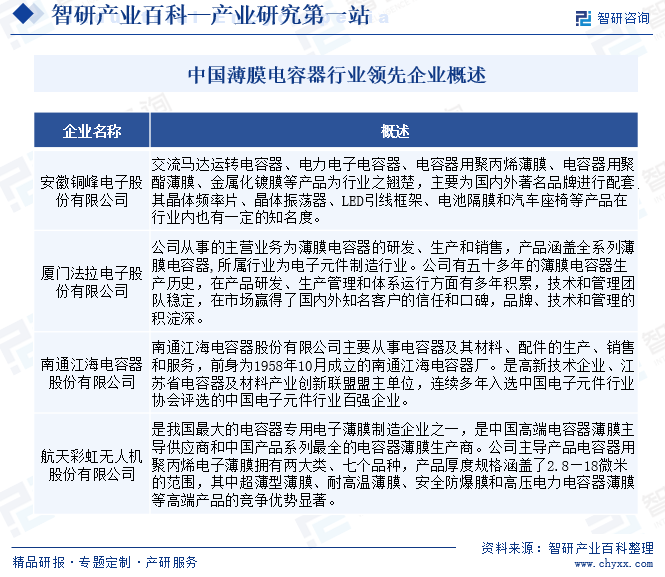

е…«гҖҒз«һдәүж јеұҖ

зӣ®еүҚпјҢжҲ‘еӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡдә§дёҡйӣҶдёӯеәҰиҫғдҪҺпјҢдёӯеӣҪеҶ…ең°жҲҗ规模зҡ„и–„иҶңз”өе®№еҷЁз”ҹдә§дјҒдёҡжңү100еӨҡ家гҖӮеӣҪеҶ…д»Ҙи–„иҶңз”өе®№еҷЁдёәдё»иҰҒдёҡеҠЎзҡ„дёҠеёӮе…¬еҸё/ж–°дёүжқҝе…¬еҸёе…·жңү规模дјҳеҠҝпјҢиҖҢйқһдёҠеёӮи–„иҶңз”өе®№еҷЁе…¬еҸёйҷӨйғЁеҲҶеӣҪ家зә§дё“зІҫзү№ж–°вҖңе°Ҹе·ЁдәәвҖқдјҒдёҡеӨ–пјҢеҰӮдёғжҳҹз”өеӯҗзӯүпјҢжҷ®йҒҚ规模иҫғе°ҸпјҢдё”дјҒдёҡж•°йҮҸдј—еӨҡпјҢж°ҙе№іеҸӮе·®дёҚйҪҗпјҢдё»иҰҒй…ҚеҘ—дј з»ҹ家з”өеҸҠз…§жҳҺеёӮеңәпјҢеёӮеңәз«һдәүжҝҖзғҲгҖӮиЎҢдёҡдёӯдё»иҰҒдјҒдёҡдёәе®үеҫҪй“ңеі°з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒеҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒеҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒиҲӘеӨ©еҪ©иҷ№ж— дәәжңәиӮЎд»Ҫжңүйҷҗе…¬еҸёзӯүгҖӮ

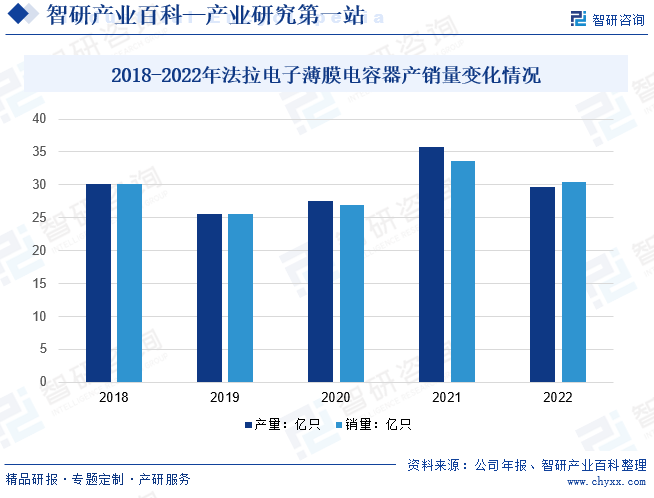

еҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸёзҡ„дё»иҗҘдёҡеҠЎдёәи–„иҶңз”өе®№еҷЁзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢдә§е“Ғж¶өзӣ–е…Ёзі»еҲ—и–„иҶңз”өе®№еҷЁпјҢжүҖеұһиЎҢдёҡдёәз”өеӯҗе…ғ件еҲ¶йҖ иЎҢдёҡпјҢиҝһз»ӯдёүеҚҒеӣӣеұҠиҝӣе…ҘдёӯеӣҪз”өеӯҗе…ғ件зҷҫејәпјҢи–„иҶңз”өе®№еҷЁи§„жЁЎдҪҚеҲ—дёӯеӣҪ第дёҖгҖҒе…ЁзҗғеүҚдёүгҖӮе…¬еҸёе®һзҺ°дәҶи–„иҶңз”өе®№еҷЁз”ЁйҮ‘еұһеҢ–и–„иҶңжқҗж–ҷзҡ„иҮӘдё»з ”еҸ‘з”ҹдә§пјҢйҖҡиҝҮеҗҲдҪңејҖеҸ‘е’ҢеҶ…йғЁжҢҒз»ӯеҲӣж–°е»әз«ӢдәҶжі•жӢүзӢ¬жңүзҡ„и®ҫеӨҮе’Ңжқҗж–ҷдҫӣеә”й“ҫдҪ“зі»пјҢиғҪзҙ§и·ҹеёӮеңәйңҖжұӮпјҢе®һзҺ°дә§е“Ғиҝӯд»ЈеҚҮзә§д»ҘеҸҠдә§е“ҒеҺҹеҲӣжҖ§ејҖеҸ‘гҖӮ2022е№ҙжі•жӢүз”өеӯҗи–„иҶңз”өе®№еҷЁдә§йҮҸдёә29.72дәҝеҸӘпјҢй”ҖйҮҸдёә30.43дәҝеҸӘгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

и–„иҶңз”өе®№еҷЁе№ҝжіӣеә”з”ЁдәҺ家з”өгҖҒйҖҡи®ҜгҖҒз”өзҪ‘гҖҒиҪЁйҒ“дәӨйҖҡгҖҒе·ҘдёҡжҺ§еҲ¶гҖҒз…§жҳҺе’Ңж–°иғҪжәҗпјҲе…үдјҸпјҢйЈҺиғҪпјҢжұҪиҪҰпјүзӯүеӨҡдёӘиЎҢдёҡпјҢжҳҜеҹәзЎҖз”өеӯҗе…ғ件гҖӮжңӘжқҘжҲ‘еӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡзҡ„еёӮеңәз«һдәүе°Ҷд»Һдә§е“Ғз”ҹдә§зәҝзҡ„жү©еј иҪ¬еҗ‘жҠҖжңҜжңҚеҠЎзҡ„ејәеҢ–е’Ңе“ҒзүҢзҡ„жҸҗеҚҮгҖӮи¶…и–„еҢ–гҖҒиҖҗй«ҳжё©гҖҒй«ҳиғҪйҮҸеҜҶеәҰгҖҒе®үе…ЁеҸҜйқ жҖ§е°ҶжҲҗдёәдё»иҰҒеҸ‘еұ•и¶ӢеҠҝпјҢз®ҖеҚ•гҖҒеӨ§жү№йҮҸз”ҹдә§е°Ҷеҗ‘е°Ҹжү№йҮҸгҖҒе®ҡеҲ¶еҢ–ж–№еҗ‘еҸ‘еұ•пјҢй«ҳз«Ҝдә§е“ҒеҚ е…ЁйғЁдә§е“Ғзҡ„жҜ”йҮҚе°ҶйҖҗе№ҙеўһеӨ§гҖӮ

иҝ‘е№ҙжқҘ家з”өгҖҒз…§жҳҺйңҖжұӮйҡҸзқҖжҠҖжңҜйқ©ж–°еҸҠжӣҝд»ЈзҺҮзҡ„еҚҮй«ҳеҜјиҮҙйңҖжұӮйҖҗжёҗдёӢж»‘пјҢиҖҢеҫ—зӣҠдәҺиҮӘиә«иҮӘж„ҲжҖ§гҖҒз»қзјҳйҳ»жҠ—й«ҳгҖҒд»ӢиҙЁжҚҹиҖ—е°ҸгҖҒд»Ӣз”өејәеәҰй«ҳгҖҒдҪҝз”ЁеҜҝе‘Ҫй•ҝгҖҒйў‘зҺҮзү№жҖ§дјҳејӮзӯүдјҳзӮ№пјҢи–„иҶңз”өе®№еҷЁеңЁж–°иғҪжәҗжұҪиҪҰгҖҒе…үдјҸгҖҒйЈҺеҠӣеҸ‘з”өзӯүйўҶеҹҹзҡ„еә”з”Ёе°Ҷеҫ—еҲ°жӢ“еұ•гҖӮжңӘжқҘйҡҸзқҖзўідёӯе’Ңзӣ®ж ҮиҝӣзЁӢзҡ„дёҚж–ӯжҺЁиҝӣпјҢи–„иҶңз”өе®№еҷЁйңҖжұӮжңүжңӣиҝӣдёҖжӯҘжҲҗй•ҝгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪи–„иҶңз”өе®№еҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡе·ҘдёҡиҮӘеҠЁеҢ–е’Ңз”өеҠЁжұҪиҪҰзҡ„еҸ‘еұ•пјҢеҜ№иЎҢдёҡйңҖжұӮжҢҒз»ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪи–„иҶңз”өе®№еҷЁеёӮеңә规模еҸҠйҫҷеӨҙдјҒдёҡеҲҶжһҗпјҡжі•жӢүз”өеӯҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)