ж‘ҳиҰҒпјҡйҡҸзқҖж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„иҝ…зҢӣеҸ‘еұ•пјҢеҠЁеҠӣз”өжұ йңҖжұӮдёҚж–ӯеўһеҠ пјҢе·ІжҲҗдёәз”өи§Јж¶Ідё»иҰҒеә”з”ЁйўҶеҹҹгҖӮиҝ‘е№ҙжқҘпјҢдёӯеӣҪз”өи§Јж¶ІдҫӣйңҖдёӨж—әпјҢ2022е№ҙдёӯеӣҪз”өи§Јж¶ІеҮәиҙ§йҮҸдёә84дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝиҝ‘70%пјҢеҮәеҸЈйҮҸеҚ жҚ®е…ЁзҗғжҖ»еҮәиҙ§йҮҸзҡ„е…«жҲҗд»ҘдёҠгҖӮе…¶дёӯ68%з”ЁдәҺеҠЁеҠӣз”өжұ йўҶеҹҹпјҢеҚ жҜ”иҫғ2020е№ҙжҸҗеҚҮдәҶ16дёӘзҷҫеҲҶзӮ№гҖӮ2023е№ҙдёӯеӣҪз”өи§Јж¶Іжқҗж–ҷеҮәиҙ§йҮҸиҝӣдёҖжӯҘжү©еј иҮі111дёҮеҗЁпјҢеҗҢжҜ”еўһе№…и¶…30%гҖӮеҪ“еүҚеҠЁеҠӣз”өжұ з”өжұ иЎҢдёҡеҸ‘еұ•иҝ…йҖҹпјҢдә§е“Ғжӣҙж–°иҝӯд»ЈдёҚж–ӯеҠ еҝ«пјҢз”өи§Јж¶Іе°ҶдёҺжӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷзӯүе…¶д»–з”өжұ жқҗж–ҷеҚҸеҗҢдҪңз”ЁпјҢд»ҘиҝӣдёҖжӯҘжҸҗеҚҮз”өжұ жҖ§иғҪгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

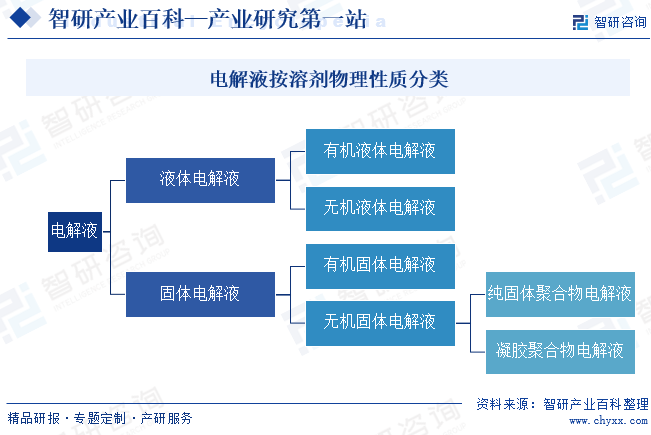

еҠЁеҠӣз”өжұ з”өи§Јж¶ІжҳҜз”өжұ дёӯзҰ»еӯҗдј иҫ“зҡ„иҪҪдҪ“пјҢеңЁеҠЁеҠӣз”өжұ жӯЈгҖҒиҙҹжһҒд№Ӣй—ҙиө·еҲ°дј еҜјзҰ»еӯҗзҡ„дҪңз”ЁпјҢжҳҜеҠЁеҠӣзҰ»еӯҗз”өжұ дё»иҰҒеҺҹжқҗж–ҷд№ӢдёҖгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖйўҒеёғзҡ„гҖҠеӣҪж°‘з»ҸжөҺиЎҢдёҡеҲҶзұ»гҖӢпјҲGB/T4754-2017пјүпјҢеҠЁеҠӣз”өжұ з”өи§Јж¶ІеұһдәҺвҖңC26 еҢ–еӯҰеҺҹж–ҷе’ҢеҢ–еӯҰеҲ¶е“ҒеҲ¶йҖ дёҡвҖқдёӯзҡ„вҖңC266дё“з”ЁеҢ–еӯҰдә§е“ҒеҲ¶йҖ вҖқгҖӮжҢүжә¶еүӮзү©зҗҶжҖ§иҙЁдёҚеҗҢпјҢз”өи§Јж¶ІеҸҜеҲ’еҲҶдёәж¶ІдҪ“з”өи§Јж¶Іе’ҢеӣәдҪ“з”өи§Јж¶ІгҖӮж¶ІдҪ“з”өи§Јж¶Ідё»иҰҒеә”з”ЁдәҺеңҶжҹұеҸҠж–№еһӢеҠЁеҠӣз”өжұ дёӯпјҢеӣәдҪ“з”өи§Јж¶Ідё»иҰҒеә”з”ЁдәҺиҪҜеҢ…з”өжұ дёҠгҖӮзӣ®еүҚж¶ІдҪ“з”өи§Јж¶Ідёәеә”з”ЁжңҖе№ҝжіӣзҡ„з”өи§Јж¶ІгҖӮ

дәҢгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒйҮҮиҙӯжЁЎејҸ

иЎҢдёҡдјҒдёҡйҮҮиҙӯзҡ„дё»иҰҒеҺҹжқҗж–ҷеҢ…жӢ¬й”ӮзӣҗгҖҒжңүжңәжә¶еүӮе’Ңж·»еҠ еүӮпјҢдјҒдёҡдјҡз»јеҗҲиҖғиҷ‘дҫӣеә”е•Ҷзҡ„з»ҸиҗҘ规模гҖҒдә§е“Ғе“ҒиҙЁгҖҒдҫӣиҙ§иғҪеҠӣгҖҒжҲҗжң¬дјҳеҠҝзӯүеӣ зҙ пјҢйҖҡиҝҮдҫӣеә”е•Ҷи°ғжҹҘгҖҒж ·е“ҒиҜ„д»·гҖҒзҺ°еңәе®Ўж ёгҖҒйЈҺйҷ©иҜ„дј°зӯүзЁӢеәҸпјҢеҜ№дҫӣеә”е•ҶиҝӣиЎҢз»јеҗҲиҜ„дј°еҸҠзӯӣйҖүгҖӮеҺҹжқҗж–ҷйҖҡеёёдјҡжңүдё»дҫӣеә”е•ҶгҖҒиҫ…еҠ©дҫӣеә”е•ҶеҸҠеӨҮйҖүдҫӣеә”е•ҶгҖӮеҺҹжқҗж–ҷйҮҮиҙӯд»·ж јйҖҡеёёеңЁеҸӮиҖғйҮҮиҙӯж—¶зӮ№еёӮеңәд»·ж јзҡ„еҹәзЎҖдёҠпјҢз»јеҗҲеүҚиҝ°еӣ зҙ 并йҖҡиҝҮдҫӣеә”е•ҶжҜ”д»·зЎ®е®ҡгҖӮ

2гҖҒз ”еҸ‘жЁЎејҸ

иЎҢдёҡдјҒдёҡз ”еҸ‘жЁЎејҸеҢ…жӢ¬иҮӘдё»з ”еҸ‘гҖҒеҗҲдҪңејҖеҸ‘гҖҒ委еӨ–з ”еҸ‘зӯүпјҢе…¶дёӯиҮӘдё»з ”еҸ‘дёәдјҒдёҡдё»иҰҒз ”еҸ‘жЁЎејҸпјҢз ”еҸ‘еӣўйҳҹж №жҚ®еёӮеңәжҠҖжңҜйңҖжұӮеҸҠз ”еҸ‘еҶ…йғЁйңҖжұӮеҸ‘иө·з ”究иҜҫйўҳ并иҝӣиЎҢйЎ№зӣ®з«ӢйЎ№пјҢдҫқйқ з ”еҸ‘еӣўйҳҹдё°еҜҢзҡ„ејҖеҸ‘з»ҸйӘҢпјҢйҖҡиҝҮжӯЈеҗ‘еҸҠеҸҚеҗ‘з ”еҸ‘пјҢиҝӣиЎҢзү©иҙЁеҲҶеӯҗзҡ„зҗҶи®әи®Ўз®—гҖҒи®ҫи®ЎгҖҒеҗҲжҲҗгҖҒиҜ„жөӢеҸҠй…Қж–№дјҳеҢ–пјҢз»ҸиҝҮе°ҸиҜ•гҖҒдёӯиҜ•йӘҢиҜҒе®ҢжҲҗйЎ№зӣ®ејҖеҸ‘并еҪўжҲҗж·»еҠ еүӮжҲ–з”өи§Јж¶Ізӯүдә§е“ҒжҲҗжһңгҖӮ

3гҖҒз”ҹдә§жЁЎејҸ

иЎҢдёҡдјҒдёҡдё»иҰҒйҮҮеҸ–д»Ҙй”Җе®ҡдә§зҡ„з”ҹдә§жЁЎејҸпјҢд»Ҙе®ўжҲ·и®ўеҚ•еҸҠдёӯй•ҝжңҹйңҖжұӮйў„и®ЎдёәеҜјеҗ‘пјҢеҲ¶е®ҡз”ҹдә§и®ЎеҲ’并е®һж–ҪгҖӮдјҒдёҡй”Җе”®йғЁй—Ёж №жҚ®иҝ‘жңҹй”Җе”®жғ…еҶөгҖҒдәӨиҙ§и®ўеҚ•гҖҒе®ўжҲ·йңҖжұӮйў„жөӢеҸҠеёӮеңәејҖеҸ‘иҝӣеұ•пјҢйў„дј°дёӢдёҖйҳ¶ж®өдә§е“Ғй”Җе”®йҮҸ并еҪўжҲҗй”Җе”®и®ЎеҲ’пјӣз”ҹдә§йғЁй—ЁеҲҷж №жҚ®й”Җе”®и®ЎеҲ’гҖҒжҲҗе“Ғе®һйҷ…еә“еӯҳгҖҒе®үе…Ёеә“еӯҳйҮҸгҖҒеҮәиҙ§йҮҸд»ҘеҸҠиҪҰй—ҙз”ҹдә§иғҪеҠӣзӯүжғ…еҶөеҲ¶е®ҡз”ҹдә§и®ЎеҲ’гҖӮ

4гҖҒй”Җе”®жЁЎејҸ

иЎҢдёҡдјҒдёҡдё»иҰҒйҮҮеҸ–зӣҙй”ҖжЁЎејҸгҖӮйҰ–е…ҲпјҢз»ҸиҝҮе®ўжҲ·зҡ„и°ғжҹҘиҜ„дј°гҖҒйӘҢеҺӮиҖғеҜҹгҖҒж ·е“ҒжөӢиҜ•зӯүи®ӨиҜҒзЁӢеәҸпјҢиҝӣе…Ҙдё»иҰҒе®ўжҲ·зҡ„еҗҲж јдҫӣеә”е•ҶдҪ“зі»пјҢиҫҫжҲҗеҗҲдҪңж„Ҹеҗ‘гҖӮеңЁеҗҲдҪңиҝҮзЁӢдёӯпјҢдјҒдёҡзҡ„й”Җе”®гҖҒе•ҶеҠЎгҖҒз ”еҸ‘дёҺе“ҒиҙЁдәәе‘ҳжҢҒз»ӯи·ҹиёӘе®ўжҲ·зҡ„йңҖжұӮеҸҠз”өи§Јж¶Ідә§е“ҒеңЁе®ўжҲ·дә§е“ҒдҪ“зі»дёӯзҡ„иЎЁзҺ°пјҢдёҚж–ӯдјҳеҢ–и°ғж•ҙз”өи§Јж¶Іж–№жЎҲдёҺдә§е“ҒиҙЁйҮҸпјҢе…ұеҗҢеҚҸдҪңе®ҢжҲҗдә§е“ҒдҪ“зі»е®ҡеһӢдёҺеҚҮзә§пјҢд»ҘиҫҫжҲҗй•ҝжңҹжҲҳз•ҘеҗҲдҪңе…ізі»гҖӮ

дёүгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

иЎҢдёҡзҡ„з®ЎзҗҶдҪ“еҲ¶жҳҜеңЁеӣҪ家е®Ҹи§Ӯз»ҸжөҺж”ҝзӯ–и°ғжҺ§дёӢпјҢйҒөеҫӘеёӮеңәеҢ–еҸ‘еұ•жЁЎејҸзҡ„еёӮеңәи°ғиҠӮз®ЎзҗҶдҪ“еҲ¶пјҢйҮҮз”Ёж”ҝеәңе®Ҹи§Ӯи°ғжҺ§е’ҢиЎҢдёҡиҮӘеҫӢз®ЎзҗҶзӣёз»“еҗҲзҡ„з®ЎзҗҶж–№ејҸгҖӮиЎҢдёҡдё»з®ЎйғЁй—Ёдё»иҰҒжңүеҸ‘改委гҖҒе·ҘдҝЎйғЁгҖӮеҸ‘改委主иҰҒиҙҹиҙЈиЎҢдёҡеҸ‘еұ•и§„еҲ’зҡ„з ”з©¶гҖҒдә§дёҡж”ҝзӯ–зҡ„еҲ¶е®ҡпјҢжҢҮеҜјиЎҢдёҡзҡ„з»“жһ„и°ғж•ҙгҖҒдҪ“еҲ¶ж”№йқ©гҖҒжҠҖжңҜиҝӣжӯҘеҸҠж”№йҖ зӯүе·ҘдҪңгҖӮе·ҘдҝЎйғЁдё»иҰҒиҙҹиҙЈеҲ¶е®ҡ并组з»Үе®һж–ҪиЎҢдёҡ规еҲ’гҖҒи®ЎеҲ’е’Ңдә§дёҡж”ҝзӯ–пјҢжҸҗеҮәдјҳеҢ–дә§дёҡеёғеұҖе’Ңз»“жһ„зҡ„ж”ҝзӯ–е»әи®®пјҢиө·иҚүзӣёе…іжі•еҫӢ法规иҚүжЎҲпјҢеҲ¶е®ҡи§„з« пјҢжӢҹи®ўиЎҢдёҡжҠҖжңҜ规иҢғе’Ңж ҮеҮҶ并组з»Үе®һж–ҪпјҢжҢҮеҜјиЎҢдёҡиҙЁйҮҸз®ЎзҗҶе·ҘдҪңгҖӮ

иЎҢдёҡиҮӘеҫӢз»„з»Үдё»иҰҒдёәдёӯеӣҪз”өжұ е·ҘдёҡеҚҸдјҡгҖҒдёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗеҚҸдјҡпјҢдё»иҰҒзҡ„иҒҢиҙЈдёәиЎҢдёҡеҚҸи°ғгҖҒиҮӘеҫӢжҖ§з®ЎзҗҶгҖҒејҖеұ•жң¬иЎҢдёҡзҡ„з»ҹи®ЎдёҺеҲҶжһҗе·ҘдҪңгҖҒеҚҸеҠ©ж”ҝеәңз»„з»Үзј–еҲ¶иЎҢдёҡеҸ‘еұ•и§„еҲ’е’Ңдә§дёҡж”ҝзӯ–д»ҘеҸҠд»ЈиЎЁдјҡе‘ҳеҚ•дҪҚеҗ‘ж”ҝеәңйғЁй—ЁжҸҗеҮәдә§дёҡеҸ‘еұ•е»әи®®е’Ңж„Ҹи§ҒзӯүгҖӮ

2гҖҒдёӯеӨ®еұӮйқўзӣёе…іж”ҝзӯ–

з”өи§Јж¶ІдҪңдёәеҠЁеҠӣз”өжұ йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢиҝ‘е№ҙжқҘпјҢеҸ—еҲ°дәҶеӣҪ家ж”ҝеәңзҡ„еӨ§еҠӣж”ҜжҢҒпјҢзӣёе…ійғЁе§”еҮәеҸ°дәҶеӨҡйЎ№жі•еҫӢ法规е’Ңж”ҝзӯ–пјҢжҺЁеҠЁеҠЁеҠӣз”өжұ з”өи§Јж¶ІиЎҢдёҡеҸ‘еұ•гҖӮ2023е№ҙ1жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖҒж•ҷиӮІйғЁзӯүе…ӯйғЁй—ЁеҮәеҸ°зҡ„гҖҠе…ідәҺжҺЁеҠЁиғҪжәҗз”өеӯҗдә§дёҡеҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®иЎЁзӨәиҰҒеҠ еҝ«з”өи§Јж¶Із”Ёй«ҳзәҜзўій…ёй…Ҝжә¶еүӮгҖҒй«ҳзәҜе…ӯж°ҹзЈ·й…ёй”Ӯжә¶иҙЁзӯүдә§дёҡеҢ–еә”з”ЁгҖӮ2024е№ҙ1жңҲпјҢгҖҠе…ідәҺеҠ ејәж–°иғҪжәҗжұҪиҪҰдёҺз”өзҪ‘иһҚеҗҲдә’еҠЁзҡ„е®һж–Ҫж„Ҹи§ҒгҖӢжӯЈејҸеҸ‘еёғпјҢжҸҗеҮәиҰҒеҠ еӨ§еҠЁеҠӣз”өжұ е…ій”®жҠҖжңҜж”»е…іпјҢеңЁдёҚжҳҺжҳҫеўһеҠ жҲҗжң¬еҹәзЎҖдёҠе°ҶеҠЁеҠӣз”өжұ еҫӘзҺҜеҜҝе‘ҪжҸҗеҚҮиҮі3000ж¬ЎеҸҠд»ҘдёҠгҖӮдёҖзі»еҲ—ж”ҝзӯ–зҡ„еҮәеҸ°пјҢдёәз”өи§Јж¶ІиЎҢдёҡеҸ‘еұ•еҘ е®ҡдәҶеқҡе®һзҡ„ж”ҝзӯ–еҹәзЎҖгҖӮ

3гҖҒең°еҢәеұӮйқўзӣёе…іж”ҝзӯ–

з”өжұ жқҗж–ҷе·ІжҲҗдёәеӨҡең°йҮҚзӮ№ж”ҜжҢҒдә§дёҡд№ӢдёҖпјҢеҗ„ең°зә·зә·еҠ еӨ§еҜ№з”өи§Јж¶ІзӯүеҠЁеҠӣз”өжұ еҺҹжқҗж–ҷж”ҜжҢҒеҠӣеәҰпјҢеҠ йҖҹжҠўж»©з”өжұ дә§дёҡгҖӮ2024е№ҙ1жңҲпјҢжІіеҚ—зңҒдәәж°‘ж”ҝеәңеҸ‘еёғзҡ„гҖҠжІіеҚ—зңҒйҮҚеӨ§жҠҖжңҜиЈ…еӨҮж”»еқҡж–№жЎҲпјҲ2023вҖ”2025е№ҙпјүгҖӢеҸҠзҰҸе»әзңҒдәәж°‘ж”ҝеәңеҸ‘еёғзҡ„гҖҠе…ідәҺж”ҜжҢҒе®Ғеҫ·еёӮејҖеҸ‘дёүйғҪжҫіе»әи®ҫж–°иғҪжәҗж–°жқҗж–ҷдә§дёҡж ёеҝғеҢәзҡ„ж„Ҹи§ҒгҖӢеқҮжҸҗеҸҠз”өи§Јж¶Ідә§дёҡгҖӮжңӘжқҘеңЁең°ж–№ж”ҝеәңеӨ§еҠӣж”ҜжҢҒдёӢпјҢжҲ‘еӣҪз”өи§Јж¶Із”ҹдә§жҠҖжңҜе°ҶдёҚж–ӯжҸҗеҚҮгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

еҠЁеҠӣз”өжұ з”өи§Јж¶Із”ҹдә§дјҒдёҡдёҖж–№йқўйңҖиҰҒйҖҡиҝҮеӨҡе№ҙзҡ„з ”еҸ‘е’Ңз§ҜзҙҜпјҢжҺҢжҸЎж №жҚ®з”өи§Јж¶ІдёҚеҗҢзҡ„жҖ§иғҪиҰҒжұӮи®ҫи®Ўй…Қж–№е’Ңе·ҘиүәгҖҒеҝ«йҖҹиҫ“еҮәдә§е“Ғж–№жЎҲзҡ„иғҪеҠӣпјҢд»Ҙж»Ўи¶ідёӢжёёз”өжұ дјҒдёҡе…ідәҺжҠҖжңҜеҚҮзә§зҡ„еҚҸеҗҢиҰҒжұӮпјӣеҗҢж—¶пјҢз”өи§Јж¶Із”ҹдә§дјҒдёҡйңҖиҰҒйҖҡиҝҮжҢҒз»ӯзҡ„жҠҖжңҜеҲӣж–°её®еҠ©е®ўжҲ·дёҚж–ӯжҺЁиҝӣйҷҚжң¬еўһж•Ҳзҡ„з»ҸиҗҘзӣ®ж ҮгҖӮеҸҰдёҖж–№йқўпјҢз”өи§Јж¶Із”ҹдә§дјҒдёҡйңҖиҰҒйҖҡиҝҮй•ҝжңҹз”ҹдә§е®һи·өеҪўжҲҗж–°дә§е“Ғеҝ«йҖҹйҮҸдә§зҡ„е·ҘиүәиғҪеҠӣе’Ңе“ҒиҙЁжҺ§еҲ¶жүӢж®өпјҢдҝқиҜҒеҸҠж—¶зЁіе®ҡдҫӣиҙ§гҖӮ

2гҖҒе®ўжҲ·иө„жәҗеЈҒеһ’

зҺ°жңүеҠЁеҠӣз”өжұ з”өи§Јж¶Із”ҹдә§дјҒдёҡдҫқйқ жҲҗзҶҹзҡ„е·ҘиүәжҠҖжңҜдёҺзЁіе®ҡзҡ„иҙЁйҮҸдјҳеҠҝиҺ·еҫ—дәҶдёӢжёёе®ўжҲ·зҡ„е№ҝжіӣи®ӨеҸҜпјҢеңЁз”өи§Јж¶ІйўҶеҹҹе…·еӨҮиҫғејәзҡ„з«һдәүеҠӣгҖӮеӣҪеҶ…дё»жөҒз”өжұ еҺӮе•ҶдёҺзҺ°жңүдё»иҰҒз”өи§Јж¶Із”ҹдә§дјҒдёҡйҖҡиҝҮзӯҫи®ўй•ҝжңҹеҚҸи®®жҲ–зӣҙжҺҘжҢҒиӮЎзӯүж–№ејҸе»әз«ӢдәҶй•ҝжңҹгҖҒзЁіе®ҡзҡ„еҗҲдҪңе…ізі»гҖӮз”өи§Јж¶ІдјҒдёҡдёҺе®ўжҲ·е»әз«Ӣй•ҝжңҹзЁіе®ҡзҡ„еҗҲдҪңе…ізі»дҫҝдәҺеҮҶзЎ®зҗҶи§Је®ўжҲ·зҡ„жҠҖжңҜиҰҒжұӮпјҢд»ҺиҖҢжҸҗдҫӣжӣҙдёәжңүж•Ҳзҡ„дә§е“ҒгҖҒжҠҖжңҜж”ҜжҢҒд»ҘеҸҠж•ҙдҪ“и§ЈеҶіж–№жЎҲпјҢжҳ“дәҺеҪўжҲҗе…ҲеҸ‘дјҳеҠҝе’Ңе®ўжҲ·зІҳжҖ§гҖӮзӣёеә”ең°пјҢе®ўжҲ·еҮәдәҺдә§е“ҒиҙЁйҮҸжҺ§еҲ¶гҖҒж–°дә§е“ҒжҠҖжңҜејҖеҸ‘й…ҚеҘ—иғҪеҠӣгҖҒеҮәиҙ§йҮҸе’Ңдҫӣиҙ§еҸҠж—¶жҖ§зӯүеӨҡж–№йқўеӣ зҙ иҖғиҷ‘пјҢдёҖиҲ¬дәҰдёҚдјҡиҪ»жҳ“жӣҙжҚўеҗҲдҪңеӨҡе№ҙзҡ„дёҠжёёдҫӣеә”е•ҶгҖӮ

3гҖҒжҲҗжң¬еЈҒеһ’

еҠЁеҠӣз”өжұ з”өи§Јж¶ІдёҖиҲ¬жҳҜз”ұй«ҳзәҜеәҰзҡ„з”өи§ЈиҙЁжә¶иҙЁгҖҒжңүжңәжә¶еүӮе’Ңеҝ…иҰҒзҡ„ж·»еҠ еүӮзӯүдё»иҰҒжқҗж–ҷеңЁдёҖе®ҡзҡ„жқЎд»¶дёӢпјҢжҢүз…§жҹҗдёҖзү№е®ҡзҡ„жҜ”дҫӢй…ҚеҲ¶иҖҢжҲҗгҖӮзӣ®еүҚдё»иҰҒз”өи§Јж¶ІеҺӮе•ҶжӯЈз§ҜжһҒеёғеұҖжә¶иҙЁгҖҒжә¶еүӮгҖҒж·»еҠ еүӮзӯүеҺҹжқҗж–ҷйўҶеҹҹпјҢйҖҡиҝҮеһӮзӣҙдёҖдҪ“еҢ–зҡ„ж–№ејҸйҷҚдҪҺеҺҹжқҗж–ҷз»јеҗҲжҲҗжң¬пјҢ并дҝқйҡңеҺҹжқҗж–ҷдҫӣеә”зҡ„зЁіе®ҡжҖ§пјҢеҜ№ж–°иҝӣе…ҘиҖ…еҪўжҲҗдәҶжҲҗжң¬дјҳеҠҝе’Ңдҫӣеә”й“ҫдјҳеҠҝгҖӮ

дә”гҖҒеҸ‘еұ•еҺҶзЁӢ

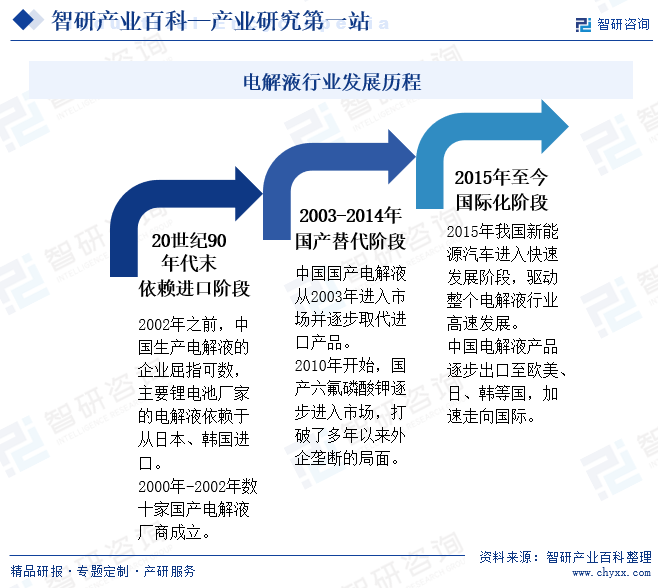

зӣёиҫғдәҺж—Ҙйҹ©пјҢжҲ‘еӣҪз”өи§Јж¶ІиЎҢдёҡиө·жӯҘиҫғжҷҡпјҢдҪҶеҸ‘еұ•еҚҒеҲҶиҝ…йҖҹгҖӮд»Һ20дё–зәӘ90е№ҙд»Јд»ҘжқҘпјҢжҲ‘еӣҪз”өи§Јж¶ІиЎҢдёҡз»ҸеҺҶдәҶдҫқиө–иҝӣеҸЈйҳ¶ж®өгҖҒеӣҪдә§жӣҝд»Јйҳ¶ж®өпјҢдҪҶзҺ°еҰӮд»Ҡзҡ„еӣҪйҷ…еҢ–йҳ¶ж®өгҖӮзӣ®еүҚжҲ‘еӣҪе·ІжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„з”өи§Јж¶Із”ҹдә§еӣҪ家пјҢеҗҢж—¶жҲ‘еӣҪдјҒдёҡз”ҹдә§зҡ„з”өи§Јж¶Ідә§е“ҒжҖ§иғҪдёҚж–ӯжҸҗеҚҮпјҢиҺ·еҫ—дәҶдёҡеҶ…зҡ„жҷ®йҒҚи®ӨеҸҜпјҢжӯЈеҠ йҖҹеҮәеҸЈиҮіжө·еӨ–ең°еҢәгҖӮ

е…ӯгҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

жҲ‘еӣҪеҠЁеҠӣз”өжұ з”өи§Јж¶Іе·ІеҪўжҲҗдәҶжҲҗзҶҹе®Ңе–„зҡ„дә§дёҡй“ҫпјҢдә§е“Ғз”ұз”өи§ЈиҙЁй”ӮзӣҗгҖҒжә¶еүӮе’Ңж·»еҠ еүӮдёүеӨ§йғЁеҲҶз»„жҲҗпјҢд»ҺиҙЁйҮҸж–№йқўжқҘзңӢпјҢжә¶еүӮеҚ жҜ”85%пјҢз”өи§ЈиҙЁй”ӮзӣҗеҚ жҜ”12%пјҢж·»еҠ еүӮд»…еҚ жҜ”3%пјӣд»ҺжҲҗжң¬жһ„жҲҗжқҘзңӢпјҢз”өи§ЈиҙЁй”ӮзӣҗеҚ жҜ”50%пјҢжә¶еүӮеҚ жҜ”30%пјҢж·»еҠ еүӮд»…еҚ жҜ”20%гҖӮзӣ®еүҚз”өи§Јж¶Іжә¶еүӮгҖҒз”өи§ЈиҙЁй”Ӯзӣҗе’Ңж·»еҠ еүӮиЎҢдёҡе·Із»Ҹе…Ёйқўе®һзҺ°еӣҪдә§еҢ–пјҢеӣҪеҶ…з”ҹдә§еҺӮе•ҶеҚ жҚ®дәҶе…Ёзҗғдё»иҰҒеёӮеңәд»ҪйўқпјҢз”ҹдә§з ”еҸ‘жҠҖжңҜеӨ„дәҺе…ЁзҗғйўҶе…Ҳең°дҪҚгҖӮеҠЁеҠӣз”өжұ з”өи§Јж¶Ідә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

еӨҡж°ҹеӨҡж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӨҡж°ҹеӨҡж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жөҷжұҹж°ёеӨӘ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

жөҷжұҹж°ёеӨӘ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӨ©йҷ…ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӨ©йҷ…ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҰҸе»әзңҒйҫҷеҫ·ж–°иғҪжәҗжңүйҷҗе…¬еҸё

зҰҸе»әзңҒйҫҷеҫ·ж–°иғҪжәҗжңүйҷҗе…¬еҸё  еұұдёңзҹіеӨ§иғңеҚҺеҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңзҹіеӨ§иғңеҚҺеҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңжө·з§‘ж–°жәҗжқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңжө·з§‘ж–°жәҗжқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҫҪе®ҒеҘҘе…ӢеҢ–еӯҰиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҫҪе®ҒеҘҘе…ӢеҢ–еӯҰиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҠҡйЎәдёң科зІҫз»ҶеҢ–е·Ҙжңүйҷҗе…¬еҸё

жҠҡйЎәдёң科зІҫз»ҶеҢ–е·Ҙжңүйҷҗе…¬еҸё  еұұдёңеҚҺйІҒжҒ’еҚҮйӣҶеӣўжңүйҷҗе…¬еҸё

еұұдёңеҚҺйІҒжҒ’еҚҮйӣҶеӣўжңүйҷҗе…¬еҸё  жұҹиӢҸеҚҺзӣӣй”Ӯз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸеҚҺзӣӣй”Ӯз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  иӢҸе·һеҚҺдёҖж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

иӢҸе·һеҚҺдёҖж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  жұҹиӢҸзҖҡеә·ж–°жқҗж–ҷжңүйҷҗе…¬еҸё

жұҹиӢҸзҖҡеә·ж–°жқҗж–ҷжңүйҷҗе…¬еҸё  иҚЈжҲҗйқ’жңЁй«ҳж–°жқҗж–ҷжңүйҷҗе…¬еҸё

иҚЈжҲҗйқ’жңЁй«ҳж–°жқҗж–ҷжңүйҷҗе…¬еҸё

з”өи§Јж¶Ідё»иҰҒдёӢжёёеә”з”ЁйўҶеҹҹдёәеҠЁеҠӣз”өжұ пјҢиҖҢж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘еұ•зӣҙжҺҘеҪұе“ҚзқҖеҠЁеҠӣз”өжұ йңҖжұӮйҮҸгҖӮеҸ‘еұ•ж–°иғҪжәҗжұҪиҪҰе·ІжҲҗдёәжҲ‘еӣҪд»ҺжұҪиҪҰеӨ§еӣҪиҝҲеҗ‘жұҪиҪҰејәеӣҪзҡ„еҝ…з”ұд№Ӣи·ҜгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪдёҚж–ӯеҠ еӨ§ж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеҠӣеәҰпјҢйҡҸзқҖжҲ‘еӣҪ第2000дёҮиҫҶж–°иғҪжәҗжұҪиҪҰдәҺ2023е№ҙ7жңҲдёӢзәҝпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеңЁдә§дёҡеҢ–гҖҒеёӮеңәеҢ–зҡ„еҹәзЎҖдёҠпјҢиҝҲе…Ҙ规模еҢ–гҖҒе…ЁзҗғеҢ–зҡ„й«ҳиҙЁйҮҸеҸ‘еұ•зҡ„ж–°йҳ¶ж®өпјҢжңӘжқҘд»Қжңүе№ҝйҳ”еҸ‘еұ•з©әй—ҙпјҢе°ҶеҜ№еҠЁеҠӣз”өжұ з”өи§Јж¶Ідә§дёҡзҡ„еҸ‘еұ•иө·еҲ°йҮҚиҰҒдҝғиҝӣдҪңз”ЁгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүе№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

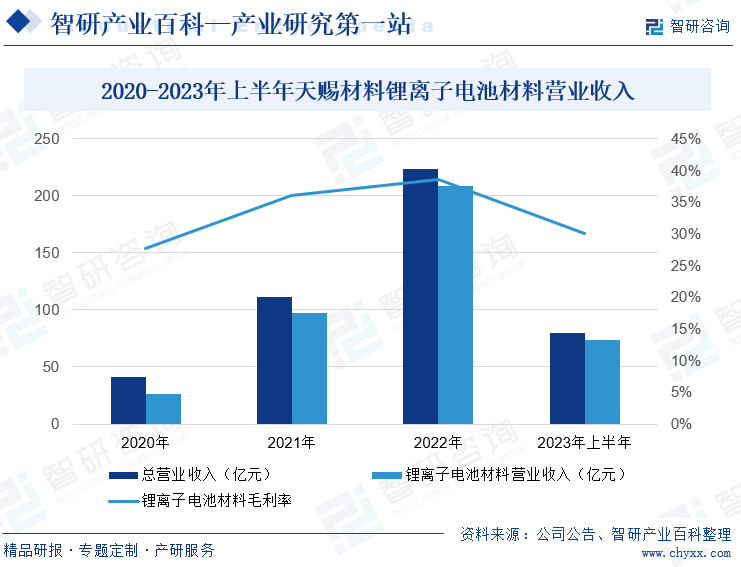

е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2000е№ҙ6жңҲпјҢдё»иҗҘдёҡеҠЎдёәй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷгҖҒж—ҘеҢ–жқҗж–ҷеҸҠзү№з§ҚеҢ–еӯҰе“ҒдёӨеӨ§дёҡеҠЎжқҝеқ—гҖӮе…¬еҸёз”ҹдә§зҡ„й”ӮзҰ»еӯҗз”өжұ жқҗж–ҷдё»иҰҒжңүз”өи§Јж¶ІгҖҒжӯЈжһҒжқҗж–ҷзЈ·й…ёй“Ғй”ӮзӯүгҖӮ2022е№ҙжңҹй—ҙпјҢйҡҸзқҖж–°иғҪжәҗжұҪиҪҰдә§дёҡеҝ«йҖҹеҸ‘еұ•пјҢеӨ©иөҗжқҗж–ҷж–°еһӢй”ӮзӣҗLiFSIгҖҒжӯЈжһҒжқҗж–ҷжҢҒз»ӯж”ҫйҮҸпјҢеҜ№дё»иҰҒеӣҪеҶ…е’ҢеӣҪеӨ–е®ўжҲ·зҡ„й”Ӯз”өжқҗж–ҷдҫӣеә”д»ҪйўқжҢҒз»ӯеўһеҠ пјҢз”өи§Јж¶ІеҸҠжӯЈжһҒдёҡеҠЎеңЁе…ЁзҗғеёӮеңәд»ҪйўқеҠ йҖҹжҸҗеҚҮпјҢйҫҷеӨҙж•Ҳеә”иҝӣдёҖжӯҘеҪ°жҳҫпјҢй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷиҗҘдёҡ收е…ҘеӨ§е№…еўһй•ҝгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢеҸ—й”ӮзҰ»еӯҗз”өжұ жқҗж–ҷд»·ж јдёӢж»‘еҪұе“ҚпјҢеӨ©иөҗжқҗж–ҷиҜҘдёҡеҠЎиҗҘ收еҮәзҺ°иҙҹеўһй•ҝпјҢеҗҢжҜ”дёӢж»‘23.37%пјҢдёә73.77дәҝе…ғпјҢдёҡеҠЎжҜӣеҲ©зҺҮеҗҢжҜ”еҮҸе°‘14.20дёӘзҷҫеҲҶзӮ№иҮі30.04%гҖӮ

пјҲ2пјүж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

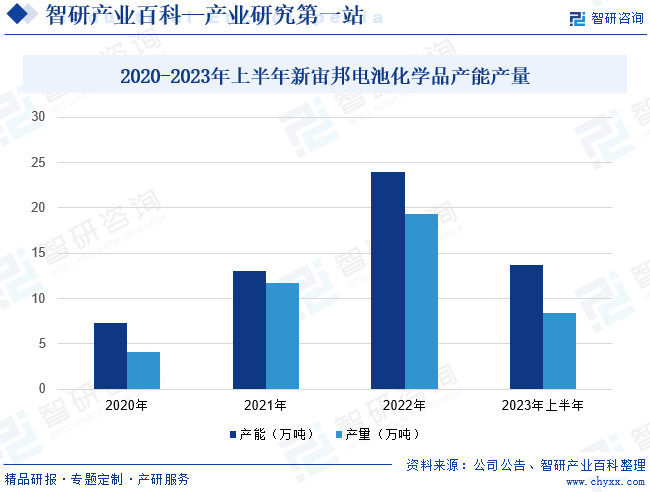

ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёеҲӣдәҺ1996е№ҙпјҢжҳҜе…ЁзҗғйўҶе…Ҳзҡ„з”өеӯҗеҢ–еӯҰе“Ғе’ҢеҠҹиғҪжқҗж–ҷдјҒдёҡпјҢдё“жіЁдәҺй”Ӯз”өжұ еҢ–еӯҰе“ҒгҖҒз”өе®№еҷЁеҢ–еӯҰе“ҒгҖҒжңүжңәж°ҹеҢ–еӯҰе“Ғе’ҢеҚҠеҜјдҪ“еҢ–еӯҰе“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§дёҺй”Җе”®гҖӮе…¶дёӯз”өжұ еҢ–еӯҰе“Ғдё»иҰҒдә§е“ҒеҢ…жӢ¬й”ӮзҰ»еӯҗз”өжұ з”өи§Јж¶ІгҖҒж·»еҠ еүӮгҖҒж–°еһӢй”ӮзӣҗгҖҒзўій…ёй…Ҝжә¶еүӮгҖҒи¶…зә§з”өе®№еҷЁеҢ–еӯҰе“ҒзӯүгҖӮеңЁз”өи§Јж¶ІйўҶеҹҹпјҢзӣ®еүҚе…¬еҸёе·ІеҲқжӯҘе®ҢжҲҗеңЁжә¶еүӮе’Ңж·»еҠ еүӮзӯүж–№йқўзҡ„дә§дёҡй“ҫеёғеұҖпјҢеңЁзЎ®дҝқеҺҹжқҗж–ҷзЁі е®ҡдҫӣеә”зҡ„еҗҢж—¶дәҰиғҪжңүж•ҲйҷҚдҪҺжҲҗжң¬гҖӮ2023е№ҙдёҠеҚҠе№ҙж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“Ғдә§иғҪдёә13.67дёҮеҗЁпјҢдә§йҮҸдёә8.41дёҮеҗЁгҖӮ

дёғгҖҒиЎҢдёҡзҺ°зҠ¶

йҡҸзқҖж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„иҝ…зҢӣеҸ‘еұ•пјҢеҠЁеҠӣз”өжұ йңҖжұӮдёҚж–ӯеўһеҠ пјҢе·ІжҲҗдёәз”өи§Јж¶Ідё»иҰҒеә”з”ЁйўҶеҹҹгҖӮиҝ‘е№ҙжқҘпјҢдёӯеӣҪз”өи§Јж¶ІдҫӣйңҖдёӨж—әпјҢ2022е№ҙдёӯеӣҪз”өи§Јж¶ІеҮәиҙ§йҮҸдёә84дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝиҝ‘70%пјҢеҮәиҙ§йҮҸеҚ жҚ®е…ЁзҗғжҖ»еҮәиҙ§йҮҸзҡ„е…«жҲҗд»ҘдёҠгҖӮе…¶дёӯ68%з”ЁдәҺеҠЁеҠӣз”өжұ йўҶеҹҹпјҢеҚ жҜ”иҫғ2020е№ҙжҸҗеҚҮдәҶ16дёӘзҷҫеҲҶзӮ№гҖӮ2023е№ҙдёӯеӣҪз”өи§Јж¶Іжқҗж–ҷеҮәиҙ§йҮҸиҝӣдёҖжӯҘжү©еј иҮі111дёҮеҗЁпјҢеҗҢжҜ”еўһе№…и¶…30%гҖӮеҪ“еүҚеҠЁеҠӣз”өжұ иЎҢдёҡеҸ‘еұ•иҝ…йҖҹпјҢдә§е“Ғжӣҙж–°иҝӯд»ЈдёҚж–ӯеҠ еҝ«пјҢз”өи§Јж¶Іе°ҶдёҺжӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷзӯүе…¶д»–з”өжұ жқҗж–ҷеҚҸеҗҢдҪңз”ЁпјҢд»ҘиҝӣдёҖжӯҘжҸҗеҚҮз”өжұ жҖ§иғҪгҖӮ

е…«гҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүз”өи§Јж¶ІиЎҢдёҡеұһдәҺеӣҪ家йҮҚзӮ№ж”ҜжҢҒзҡ„жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡ

йҡҸзқҖе…Ёзҗғз”ҹжҖҒзҺҜеўғй—®йўҳеҸҠж°”еҖҷеҸҳжҡ–зӯүй—®йўҳж—ҘзӣҠзӘҒеҮәпјҢдёәеә”еҜ№иө„жәҗе’ҢзҺҜеўғеҜ№дәәзұ»зӨҫдјҡз»ҸжөҺеҸ‘еұ•зҡ„еҲ¶зәҰпјҢеҮҸзўіжҲҗдёәе…Ёзҗғе…ұиҜҶпјҢе…Ёзҗғеҗ„еӣҪдёҚж–ӯеҠ ж·ұеҜ№ж–°иғҪжәҗжұҪиҪҰзӯүж–°иғҪжәҗдә§дёҡзҡ„йҮҚи§ҶзЁӢеәҰпјҢеҠЁеҠӣз”өжұ дҪңдёәж–°иғҪжәҗжұҪиҪҰж ёеҝғйӣ¶йғЁд»¶пјҢе…¶дә§дёҡй“ҫеҗ„зҺҜиҠӮд№ҹжҲҗдёәеҗ„еӣҪж”ҝеәңйғЁй—ЁйҮҚзӮ№ж”ҜжҢҒзҡ„жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡпјҢеҗ„еӣҪз§ҜжһҒжҺЁиҝӣз”өи§Јж¶ІйЎ№зӣ®е»әи®ҫгҖӮ

пјҲ2пјүж–°иғҪжәҗжұҪиҪҰиЎҢдёҡеҝ«йҖҹеҸ‘еұ•

еңЁж”ҝзӯ–еӨ§еҠӣж”ҜжҢҒгҖҒжҠҖжңҜдёҚж–ӯжҲҗзҶҹгҖҒдә§е“ҒжҖ§иғҪжҢҒз»ӯжҸҗеҚҮзӯүеҲ©еҘҪеӣ зҙ дёӢпјҢж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„жҺҘеҸ—еәҰдёҚж–ӯжҸҗеҚҮпјҢе…Ёзҗғж–°иғҪжәҗжұҪиҪҰеҝ«йҖҹеҸ‘еұ•гҖӮдёӯеӣҪеӨ„дәҺе…ЁзҗғйўҶе…Ҳең°дҪҚпјҢ2023е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖеҲҶеҲ«е®ҢжҲҗ958.7дёҮиҫҶе’Ң949.5дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ35.8%е’Ң37.9%пјҢеёӮеңәеҚ жңүзҺҮиҫҫеҲ°31.6%гҖӮжңӘжқҘж–°иғҪжәҗжұҪиҪҰйҖҗжӯҘжӣҝд»ЈзҮғжІ№иҪҰе·ІжҲҗдёәеӨ§еҠҝжүҖи¶ӢпјҢеҸ‘еұ•еүҚжҷҜе№ҝйҳ”гҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢеҠЁеҠӣз”өжұ з”өи§Јж¶Ід»Қжңүе№ҝйҳ”жҸҗеҚҮз©әй—ҙгҖӮ

пјҲ3пјүдә§дёҡй“ҫеҜ№жҠҖжңҜеҲӣж–°иҝӯд»ЈжңүејәзғҲйңҖжұӮ

еҠЁеҠӣз”өжұ зҡ„ејҖеҸ‘жҳҜдёҖдёӘеӨҚжқӮзҡ„зі»з»ҹеҢ–е·ҘзЁӢпјҢиҝ‘е№ҙжқҘпјҢеңЁиЎҢдёҡд»Һдә§иғҪжү©еј иө°еҗ‘жҠҖжңҜиҝӯд»ЈеҸ‘еұ•зҡ„и¶ӢеҠҝдёӢпјҢдә§дёҡй“ҫеҗ„зҺҜиҠӮдјҒдёҡеңЁеҗ„зұ»з ”еҸ‘еңәжҷҜдёӢеқҮдә§з”ҹдәҶеҜ№жҠҖжңҜеҲӣж–°зҡ„ејәзғҲйңҖжұӮпјҢжӢүеҠЁеҜ№з”өи§Јж¶Із ”еҸ‘еҲӣж–°зҡ„йңҖжұӮгҖӮеӣ жӯӨпјҢиЎҢдёҡеҶ…йҮҚзӮ№еёғеұҖз ”еҸ‘зҡ„дјҒдёҡпјҢжңӘжқҘжңүжңӣиҝҺжқҘж–°зҡ„еҸ‘еұ•з©әй—ҙпјҢжү“з ҙиЎҢдёҡзӣ®еүҚзҡ„з«һдәүж јеұҖгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•жңүжүҖж”ҫзј“

жҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеңЁз»ҸиҝҮ2021-2022е№ҙй«ҳйҖҹеҸ‘еұ•еҗҺпјҢеёӮеңәдҝқжңүйҮҸиҝ…йҖҹеўһеҠ пјҢ2023е№ҙй”ҖйҮҸеўһйҖҹжҳҺжҳҫж”ҫзј“пјҢ2023е№ҙй”ҖйҮҸеўһе№…дёә37.9%пјҢиҫғ2022е№ҙзҡ„93.4%дёӢйҷҚдәҶ55.5дёӘзҷҫеҲҶзӮ№пјҢеҜјиҮҙеҠЁеҠӣз”өжұ з”өи§Јж¶ІйңҖжұӮеўһйҮҸд№ҹеҗҢжҜ”ж”ҫзј“пјҢд»·ж јд»Һй«ҳдҪҚж»‘иҗҪгҖӮд»ҘзЈ·й…ёй“Ғй”Ӯз”өи§Јж¶ІдёәдҫӢ,иҮӘ2022е№ҙ3жңҲд»ҘжқҘпјҢд»·ж јдәҺеҺҶеҸІй«ҳзӮ№зҡ„11дёҮе…ғ/еҗЁдёҚж–ӯдёӢи·ҢпјҢ2022е№ҙ12жңҲдёӢи·ҢиҮі6дёҮе…ғ/еҗЁ,иҮі2023е№ҙ6жңҲ30е·ІйҷҚиҮід»…жңү3.2дёҮе…ғ/еҗЁгҖӮ

пјҲ2пјүз”өжұ жқҗж–ҷжҠҖжңҜи·Ҝеҫ„иҝӯд»Јиҫғеҝ«

з”өжұ дә§дёҡдёҖзӣҙд»ҘжқҘеӨ„дәҺжҢҒз»ӯй«ҳйҖҹеҸ‘еұ•дёӯпјҢе…¶з”ұжңҖеҲқзҡ„й“…й…ёз”өжұ еҲ°й•Қж°ўз”өжұ пјҢеҲ°й”ӮзҰ»еӯҗз”өжұ пјҢе…¶жҠҖжңҜи·Ҝеҫ„д»ҘеҸҠжҖ§иғҪзҡҶеҸ‘з”ҹдәҶиҫғеӨ§зҡ„еҸҳеҢ–гҖӮйҡҸзқҖиЎҢдёҡзҡ„еҸ‘еұ•д»ҘеҸҠжҠҖжңҜзҡ„иҝӯд»ЈпјҢж–°еһӢжҠҖжңҜи·Ҝеҫ„еҰӮж°ўзҮғж–ҷз”өжұ гҖҒеӣәжҖҒй”ӮзҰ»еӯҗз”өжұ гҖҒй’ зҰ»еӯҗз”өжұ зӯүеҸҜиғҪеҜ№зҺ°жңүзҡ„ж¶ІжҖҒй”ӮзҰ»еӯҗз”өжұ дә§з”ҹеҶІеҮ»гҖӮеҗҢж—¶еҠЁеҠӣз”өжұ жҠҖжңҜзҡ„дёҚж–ӯеҚҮзә§пјҢеҜ№з”өи§Јж¶ІдјҒдёҡзҡ„жҠҖжңҜз ”еҸ‘д»ҘеҸҠдә§е“ҒејҖеҸ‘иғҪеҠӣзӯүжҸҗеҮәдәҶжӣҙй«ҳиҰҒжұӮгҖӮ

пјҲ3пјүеӣҪеӨ–дё“еҲ©еЈҒеһ’еҜ№жҲ‘еӣҪз”өи§Јж¶Іе…ЁзҗғеҢ–еҸ‘еұ•еҪўжҲҗжҢ‘жҲҳ

ж—Ҙйҹ©зӯүеӣҪ家еңЁз”өи§Јж¶ІиЎҢдёҡиө·жӯҘж—©пјҢжҺҢжҸЎдәҶи®ёеӨҡж ёеҝғдё“еҲ©жҠҖжңҜпјҢе°Өе…¶жҳҜеңЁж·»еҠ еүӮйўҶеҹҹпјҢдё“еҲ©еЈҒеһ’е°ҶеҲ¶зәҰжҲ‘еӣҪз”өи§Јж¶ІиЎҢдёҡжҠҖжңҜеҚҮзә§гҖӮз”өи§Јж¶Із”ҹдә§дјҒдёҡйңҖжҢҒз»ӯејҖеҸ‘е…·жңүиҮӘдё»зҹҘиҜҶдә§жқғзҡ„ж ёеҝғжқҗж–ҷжқҘеә”еҜ№еҪ“еүҚеӣ°еўғпјҢиӢҘдјҒдёҡдёҚиғҪжҢҒз»ӯиҝӣиЎҢж–°жқҗж–ҷзҡ„ејҖеҸ‘еҸҠдё“еҲ©зҡ„еёғеұҖпјҢе°Ҷйҡҫд»ҘзӘҒз ҙдё“еҲ©зҡ„е°Ғй”ҒпјҢз”өи§Јж¶Ідә§е“Ғйҡҫд»ҘеңЁеӣҪйҷ…еёӮеңәеҚ жҚ®жңүеҲ©ең°дҪҚгҖӮ

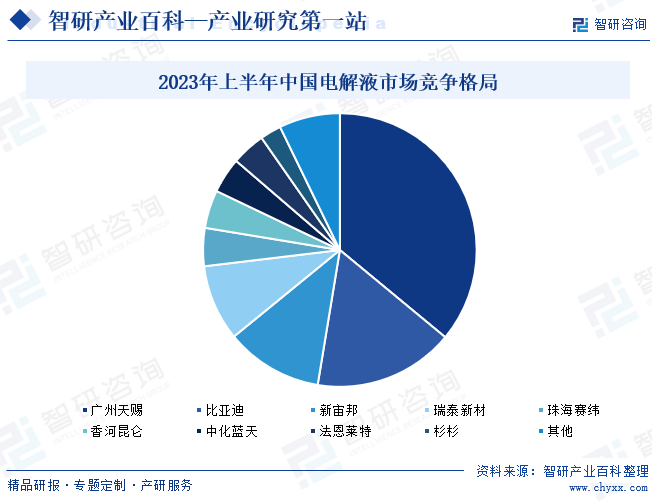

д№қгҖҒз«һдәүж јеұҖ

еӣҪеҶ…з”өи§Јж¶ІиЎҢдёҡеёӮеңәз«һдәүжҝҖзғҲпјҢиЎҢдёҡж јеұҖзӣёеҜ№иҫғдёәйӣҶдёӯгҖӮд»ҺеёӮеңәз«һдәүж јеұҖзңӢпјҢ第дёҖжўҜйҳҹеҺӮ家ең°дҪҚиҫғдёәзЁіе®ҡпјҢе№ҝе·һеӨ©иөҗеңЁ2023е№ҙдёҠеҚҠе№ҙдҫқж—§еҚ жҚ®зқҖе…ЁеӣҪ36%зҡ„еёӮеңәд»ҪйўқпјҢжҜ”дәҡиҝӘеёӮеңәд»ҪйўқжҳҺжҳҫжҸҗеҚҮпјҢеёӮеңәеҚ жҜ”зәҰ16.6%гҖӮдәҢжўҜйҳҹеҺӮ家еҘӢеӢҮзӣҙиҝҪпјҢеҠӣдәүдёҠжёёпјҢж•ҙдҪ“жқҘзңӢпјҢ2023е№ҙдёҠеҚҠе№ҙдәҢжўҜйҳҹеҺӮ家еёӮеҚ зҺҮзҡҶжңүдёҚеҗҢзЁӢеәҰжҸҗеҚҮпјҢе…¶дёӯзҸ жө·иөӣзә¬гҖҒйҰҷжІіжҳҶд»‘зӯүдјҒдёҡиЎЁзҺ°иҫғеҘҪгҖӮдәҢжўҜйҳҹеҺӮ家еёӮеңәз«һдәүжһҒе…¶жҝҖзғҲпјҢеёӮеңәеҚ жҜ”зӣёе·®иҫғе°ҸгҖӮжңӘжқҘйҡҸзқҖеҠЁеҠӣз”өжұ еҜ№з”өи§Јж¶ІжҠҖжңҜеҲӣж–°иҰҒжұӮдёҚж–ӯжҸҗй«ҳпјҢеңЁжҠҖжңҜе’Ңдә§е“ҒеҲӣж–°ж–№йқўе…·жңүиҫғеӨҡз§ҜзҙҜе’Ңиҫғејәе®һеҠӣзҡ„дјҒдёҡжңүжңӣжү©еӨ§еёӮеңәд»ҪйўқпјӣиЎҢдёҡеҶ…жҺ’еҗҚеүҚеҲ—зҡ„дјҒдёҡе°ҶдёҚж–ӯйҖҡиҝҮжҠҖжңҜйқ©ж–°гҖҒжү©еӨ§дә§иғҪе’Ң延伸дә§дёҡй“ҫзӯүжүӢж®өжҸҗй«ҳеёӮеңәд»ҪйўқгҖӮ

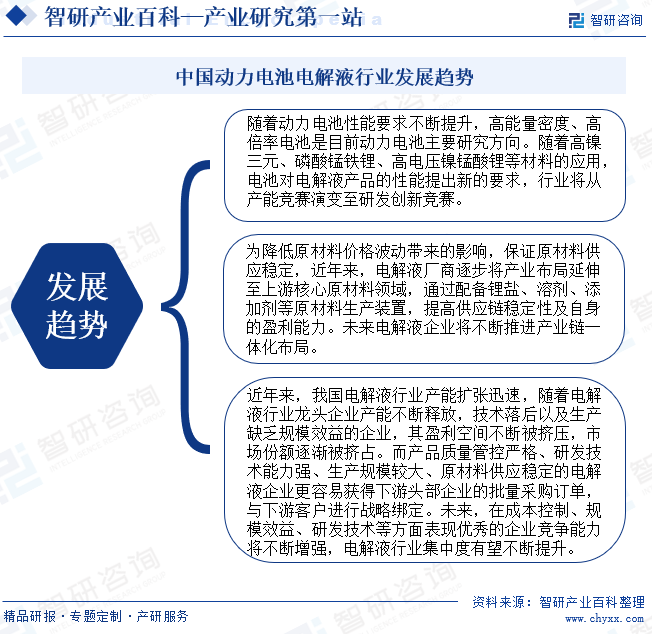

еҚҒгҖҒеҸ‘еұ•и¶ӢеҠҝ

йҡҸзқҖй«ҳй•Қдёүе…ғгҖҒзЈ·й…ёй”°й“Ғй”ӮгҖҒй«ҳз”өеҺӢй•Қй”°й…ёй”Ӯзӯүжқҗж–ҷзҡ„еә”з”ЁпјҢз”өжұ еҜ№з”өи§Јж¶Ідә§е“Ғзҡ„жҖ§иғҪжҸҗеҮәж–°зҡ„иҰҒжұӮпјҢиЎҢдёҡе°Ҷд»Һдә§иғҪз«һиөӣжј”еҸҳиҮіз ”еҸ‘еҲӣж–°з«һиөӣгҖӮеҗҢж—¶дёәйҷҚдҪҺеҺҹжқҗж–ҷд»·ж јжіўеҠЁеёҰжқҘзҡ„еҪұе“ҚпјҢдҝқиҜҒеҺҹжқҗж–ҷдҫӣеә”зЁіе®ҡпјҢз”өи§Јж¶ІдјҒдёҡе°ҶдёҚж–ӯжҺЁиҝӣдә§дёҡй“ҫдёҖдҪ“еҢ–еёғеұҖпјҢйҖҡиҝҮй…ҚеӨҮй”ӮзӣҗгҖҒжә¶еүӮгҖҒж·»еҠ еүӮзӯүеҺҹжқҗж–ҷз”ҹдә§иЈ…зҪ®пјҢжҸҗй«ҳдҫӣеә”й“ҫзЁіе®ҡжҖ§еҸҠиҮӘиә«зҡ„зӣҲеҲ©иғҪеҠӣгҖӮйҡҸзқҖдјҒдёҡдёҚж–ӯж·ұе…ҘеёғеұҖпјҢз”өи§Јж¶ІиЎҢдёҡйӣҶдёӯеәҰжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮпјҢеңЁжҲҗжң¬жҺ§еҲ¶гҖҒ规模ж•ҲзӣҠгҖҒз ”еҸ‘жҠҖжңҜзӯүж–№йқўиЎЁзҺ°дјҳз§Җзҡ„дјҒдёҡз«һдәүиғҪеҠӣе°ҶдёҚж–ӯеўһејәгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ