ж‘ҳиҰҒпјҡеһғеңҫз„ҡзғ§еҸ‘з”өжҳҜе®һзҺ°еһғеңҫвҖңеҮҸйҮҸеҢ–гҖҒиө„жәҗеҢ–гҖҒж— е®іеҢ–вҖқеӨ„зҗҶпјҢж”№е–„з”ҹжҖҒзҺҜеўғзҡ„йҮҚиҰҒжүӢж®өгҖӮиҝ‘е№ҙжқҘпјҢеҗ„ең°еҢәгҖҒеҗ„йғЁй—ЁдёҚж–ӯеҠ еӨ§еҹҺеёӮз”ҹжҙ»еһғеңҫж— е®іеҢ–еӨ„зҗҶе·ҘдҪңеҠӣеәҰпјҢжҺЁиҝӣеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮе»әи®ҫпјҢжҸҗй«ҳеһғеңҫз„ҡзғ§еӨ„зҗҶиғҪеҠӣпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮе’Ңеһғеңҫз„ҡзғ§еӨ„зҗҶиғҪеҠӣеқҮзЁіжӯҘеўһй•ҝгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

еһғеңҫз„ҡзғ§еҸ‘з”өжҳҜе°Ҷз”ҹжҙ»еһғеңҫеңЁй«ҳжё©дёӢзҮғзғ§пјҢдҪҝз”ҹжҙ»еһғеңҫдёӯзҡ„еҸҜзҮғеәҹзү©иҪ¬еҸҳдёәдәҢж°§еҢ–зўіе’Ңж°ҙзӯүпјҢдә§з”ҹзҡ„дҪҷзғӯз”ЁдәҺеҸ‘з”өпјҢдә§з”ҹзҡ„еәҹж°”гҖҒзҒ°жёЈиҝӣиЎҢж— е®іеҢ–еӨ„зҗҶгҖӮз”ҹжҙ»еһғеңҫеӨ„зҗҶж–№ејҸдё»иҰҒеҲҶдёәз„ҡзғ§гҖҒеЎ«еҹӢгҖҒе ҶиӮҘдёүз§ҚпјҢе…¶дёӯеһғеңҫз„ҡзғ§еҸ‘з”өж–№ејҸе…је…·зҺҜеўғж•ҲзӣҠе’Ңз»ҸжөҺж•ҲзӣҠпјҢе·Із»ҸжҲҗдёәзӣ®еүҚдё»жөҒзҡ„еһғеңҫеӨ„зҗҶж–№ејҸгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҸ—еҲ°ж”ҝеәңж”ҝзӯ–е’Ңж ҮеҮҶзҡ„дёҘж јзӣ‘з®ЎпјҢе…¶дёӯпјҢдҪҸе»әйғЁеҸҠең°ж–№еёӮж”ҝе…¬з”ЁдәӢдёҡдё»з®ЎйғЁй—ЁжҳҜиЎҢдёҡдё»з®ЎйғЁй—Ёпјӣз”ҹжҖҒзҺҜеўғйғЁй—ЁеҸҠең°ж–№з”ҹжҖҒзҺҜеўғдҝқжҠӨйғЁй—ЁжҳҜзҺҜдҝқе·ҘдҪңзҡ„дё»з®ЎйғЁй—ЁпјӣеӣҪ家еҸ‘改委еҸҠең°ж–№еҸ‘ж”№йғЁй—ЁиҙҹиҙЈеһғеңҫз„ҡзғ§еҸ‘з”өжҠ•иө„е»әи®ҫйЎ№зӣ®дёҺз”ҹзү©иҙЁеӨ„зҗҶжҠ•иө„е»әи®ҫйЎ№зӣ®зҡ„ж ёеҮҶпјӣеӣҪ家иғҪжәҗеұҖеҸҠең°ж–№иғҪжәҗз®ЎзҗҶйғЁй—ЁиҙҹиҙЈз”өеҠӣе·ҘдҪңзӣ‘зқЈз®ЎзҗҶгҖӮжӯӨеӨ–пјҢжң¬иЎҢдёҡиҝҳеҸ—еҲ°дёӯеӣҪзҺҜеўғдҝқжҠӨдә§дёҡеҚҸдјҡгҖҒдёӯеӣҪеҹҺеёӮзҺҜеўғеҚ«з”ҹеҚҸдјҡзӯүиЎҢдёҡиҮӘеҫӢз»„з»Үзҡ„жҢҮеҜје’Ңзӣ‘зқЈгҖӮ

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдёәеӣҪ家ж”ҝзӯ–йј“еҠұе’Ңж”ҜжҢҒеҸ‘еұ•зҡ„иЎҢдёҡгҖӮиҝ‘е№ҙжқҘпјҢеӣҪеҠЎйҷўдёҺзӣёе…ійғЁй—ЁеҮәеҸ°дәҶдёҖзі»еҲ—ж”ҜжҢҒе’ҢжҺЁеҠЁеһғеңҫз„ҡзғ§еҸ‘з”өгҖҒз”ҹзү©иҙЁеӨ„зҗҶиЎҢдёҡеҸ‘еұ•зҡ„ж”ҝзӯ–ж–Ү件гҖӮе…¶дёӯпјҢ2021е№ҙ5жңҲеӣҪ家еҸ‘改委еҸ‘еёғзҡ„гҖҠвҖңеҚҒеӣӣдә”вҖқеҹҺй•Үз”ҹжҙ»еһғеңҫеҲҶзұ»е’ҢеӨ„зҗҶи®ҫж–ҪеҸ‘еұ•и§„еҲ’гҖӢдёӯпјҢжҳҺзЎ®дәҶвҖңеҚҒеӣӣдә”вҖқж—¶жңҹз”ҹжҙ»еһғеңҫеҲҶзұ»е’ҢеӨ„зҗҶи®ҫж–Ҫе»әи®ҫзҡ„жҖ»дҪ“иҰҒжұӮеҸҠдё»иҰҒд»»еҠЎпјҢеҜ№жңӘжқҘеһғеңҫиө„жәҗеҢ–еҲ©з”ЁзҺҮгҖҒеһғеңҫеҲҶзұ»ж”¶иҝҗиғҪеҠӣгҖҒеһғеңҫз„ҡзғ§еӨ„зҗҶиғҪеҠӣжҸҗеҮәжҳҺзЎ®иҰҒжұӮпјҢе…ЁйқўжҺЁиҝӣз”ҹжҙ»еһғеңҫз„ҡзғ§и®ҫж–Ҫе»әи®ҫгҖӮжӯӨеӨ–пјҢеӣҪ家иҝҳеҮәеҸ°дәҶдёҖзі»еҲ—е…¶д»–ж”ҝзӯ–ж–Ү件пјҢеҰӮгҖҠе…ідәҺеҠ еҝ«жҺЁиҝӣеҹҺй•ҮзҺҜеўғеҹәзЎҖи®ҫж–Ҫе»әи®ҫжҢҮеҜјж„Ҹи§Ғзҡ„йҖҡзҹҘгҖӢгҖҠе…ідәҺе®Ңе–„иө„жәҗз»јеҗҲеҲ©з”ЁеўһеҖјзЁҺж”ҝзӯ–зҡ„е…¬е‘ҠгҖӢзӯүпјҢдёәеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„еҒҘеә·еҸ‘еұ•жҸҗдҫӣдәҶжңүеҠӣдҝқйҡңгҖӮ

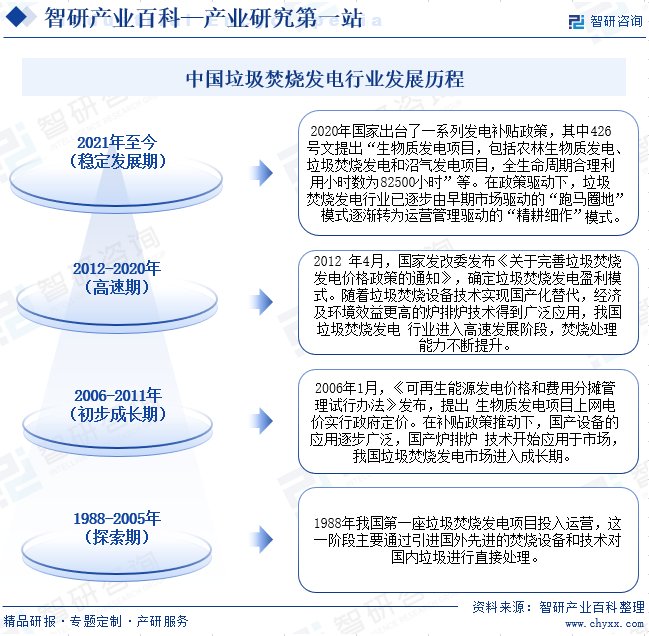

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

д»ҺиЎҢдёҡеҸ‘еұ•еҺҶзЁӢзңӢпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҸ‘еұ•еӨ§иҮҙеҸҜд»ҘеҲҶдёәеӣӣдёӘйҳ¶ж®өпјҡжҺўзҙўжңҹгҖҒеҲқжӯҘжҲҗй•ҝжңҹгҖҒй«ҳйҖҹеҸ‘еұ•жңҹе’ҢзЁіе®ҡеҸ‘еұ•жңҹгҖӮе…¶дёӯпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡиө·жӯҘдәҺ20дё–зәӘ80е№ҙд»Јжң«пјҢ1988е№ҙжҲ‘еӣҪ第дёҖеә§еһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®жҠ•е…ҘиҝҗиҗҘпјҢиҝҷдёҖйҳ¶ж®өдё»иҰҒйҖҡиҝҮеј•иҝӣеӣҪеӨ–е…Ҳиҝӣзҡ„з„ҡзғ§и®ҫеӨҮе’ҢжҠҖжңҜеҜ№еӣҪеҶ…еһғеңҫиҝӣиЎҢзӣҙжҺҘеӨ„зҗҶгҖӮ2006е№ҙ1жңҲпјҢгҖҠеҸҜеҶҚз”ҹиғҪжәҗеҸ‘з”өд»·ж је’Ңиҙ№з”ЁеҲҶж‘Ҡз®ЎзҗҶиҜ•иЎҢеҠһжі•гҖӢеҸ‘еёғпјҢжҸҗеҮәз”ҹзү©иҙЁеҸ‘з”өйЎ№зӣ®дёҠзҪ‘з”өд»·е®һиЎҢж”ҝеәңе®ҡд»·пјҢз”ұеӣҪеҠЎйҷўеҲҶең°еҢәеҲ¶е®ҡж ҮжқҶз”өд»·зӯүгҖӮеңЁиЎҘиҙҙж”ҝзӯ–жҺЁеҠЁдёӢпјҢеӣҪдә§и®ҫеӨҮеә”з”Ёи¶ҠжқҘи¶Ҡе№ҝжіӣпјҢеӣҪдә§зӮүжҺ’зӮүжҠҖжңҜејҖе§Ӣеә”з”ЁдәҺеёӮеңәпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өеёӮеңәиҝӣе…ҘжҲҗй•ҝжңҹгҖӮ2012е№ҙ4жңҲпјҢеӣҪ家еҸ‘改委еҸ‘еёғгҖҠе…ідәҺе®Ңе–„еһғеңҫз„ҡзғ§еҸ‘з”өд»·ж јж”ҝзӯ–зҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәжҜҸеҗЁз”ҹжҙ»еһғеңҫжҠҳз®—дёҠзҪ‘з”өйҮҸжҡӮе®ҡдёә280еҚғз“Ұж—¶пјҢ并жү§иЎҢе…ЁеӣҪз»ҹдёҖеһғеңҫеҸ‘з”өж ҮжқҶз”өд»·0.65е…ғ/kWhпјҢеһғеңҫз„ҡзғ§еҸ‘з”өзӣҲеҲ©жЁЎејҸзЎ®е®ҡпјҢеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҝ«йҖҹеҸ‘еұ•гҖӮз»ҸеҺҶиҝ‘еҚҒе№ҙзҡ„й«ҳйҖҹеҸ‘еұ•пјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡе·ІзӣёеҜ№жҲҗзҶҹпјҢеңЁж”ҝзӯ–еј•еҜјдёӢпјҢиЎҢдёҡиҝӣе…ҘвҖңзІҫиҖ•з»ҶдҪңвҖқзЁіе®ҡеҸ‘еұ•жңҹгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒе“ҒзүҢеЈҒеһ’

еңЁзҺҜдҝқж”ҝзӯ–и¶ӢдёҘгҖҒжү§жі•зӣ‘зқЈеҠӣеәҰеҠ еӨ§зҡ„жғ…еҶөдёӢпјҢдёәдҝқиҜҒеһғеңҫз„ҡзғ§еҸ‘з”өдёҡеҠЎзЁіе®ҡиҝҗиЎҢгҖҒиҙЁйҮҸиҫҫж ҮпјҢеҗҢж—¶дҝқиҜҒиүҜеҘҪзҡ„еҗҺжңҹиҝҗиҗҘиҙЁйҮҸе’Ңж•ҲзӣҠпјҢе®ўжҲ·еҫҖеҫҖеҖҫеҗ‘дәҺйҖүжӢ©жҠҖжңҜе®һеҠӣйӣ„еҺҡгҖҒе»әи®ҫе’ҢиҝҗиҗҘз»ҸйӘҢдё°еҜҢгҖҒеёӮеңәеҸЈзў‘иүҜеҘҪдё”жҲҗеҠҹжЎҲдҫӢиҫғеӨҡзҡ„еһғеңҫз„ҡзғ§еӨ„зҗҶжңҚеҠЎжҲ–з”ҹзү©иҙЁеӨ„зҗҶжңҚеҠЎдҫӣеә”е•ҶгҖӮеӣ жӯӨпјҢе“ҒзүҢзҹҘеҗҚеәҰе’ҢеҸЈзў‘жһ„жҲҗдәҶеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„иҝӣе…ҘеЈҒеһ’д№ӢдёҖгҖӮ

2гҖҒжҠҖжңҜеЈҒеһ’

еһғеңҫз„ҡзғ§еҸ‘з”өдёҡеҠЎж¶үеҸҠеһғеңҫиҙ®еӯҳгҖҒеһғеңҫз„ҡзғ§гҖҒдҪҷзғӯеҲ©з”ЁгҖҒзғӯиғҪеҸ‘з”өгҖҒзғҹж°”еӨ„зҗҶгҖҒй«ҳ/дҪҺжө“еәҰжұЎж°ҙеӨ„зҗҶгҖҒйЈһзҒ°еӣәеҢ–еӨ„зҗҶгҖҒзӮүжёЈеӨ„зҗҶгҖҒиҮӯж°”еӨ„зҗҶзӯүзҺҜиҠӮпјҢе·ҘиүәжөҒзЁӢиҫғдёәеӨҚжқӮпјҢеӯҳеңЁдёҖе®ҡзҡ„жҠҖжңҜеЈҒеһ’гҖӮжҲ‘еӣҪз”ҹжҙ»еһғеңҫзғӯеҖјдҪҺгҖҒеҗ«ж°ҙйҮҸй«ҳгҖҒжҲҗеҲҶеӨҚжқӮпјҢд»Ҙе®һзҺ°е……еҲҶзҮғзғ§е№¶жҺ§еҲ¶дәҢеҷҒиӢұзӯүжңүе®ізү©иҙЁдә§з”ҹдёәзӣ®ж ҮпјҢдёҡеҶ…дјҒдёҡйңҖжңүж·ұеҺҡзҡ„жҠҖжңҜеҹәзЎҖдёҺжҠҖжңҜдәәжүҚеӮЁеӨҮпјҢ并дҝқжҢҒдёҚж–ӯзҡ„жҠҖжңҜеҲӣж–°пјҢдёәдёҚеҗҢе®ўжҲ·жҸҗдҫӣе·®ејӮеҢ–и§ЈеҶіж–№жЎҲгҖӮж–°иҝӣе…ҘиҜҘиЎҢдёҡзҡ„дјҒдёҡдёҚе…·еӨҮж·ұеҺҡжҠҖжңҜеҹәзЎҖпјҢйҡҫд»ҘеңЁеёӮеңәдёҠеҪўжҲҗз«һдәүдјҳеҠҝгҖӮ

3гҖҒиө„жң¬еЈҒеһ’

еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеұһдәҺе…ёеһӢзҡ„иө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡпјҢзӣёе…ійЎ№зӣ®зҡ„е»әи®ҫеҸҠжҠҖжңҜеӮЁеӨҮйңҖиҰҒеүҚжңҹеӨ§йҮҸзҡ„иө„йҮ‘жҠ•е…ҘпјҢдё”йЎ№зӣ®иө„йҮ‘еӣһ收周жңҹиҫғй•ҝпјҢдёҡеҶ…дјҒдёҡйңҖе…·еӨҮиҫғејәзҡ„иһҚиө„иғҪеҠӣпјҢд»ҘдҝқиҜҒиө„йҮ‘жҠ•е…ҘиҝӣеәҰз¬ҰеҗҲйЎ№зӣ®е»әи®ҫж—ўе®ҡе®үжҺ’д»ҘеҸҠеҗҺз»ӯиҝҗиҗҘжҠ•иө„иө„йҮ‘йңҖиҰҒгҖӮеӣ жӯӨпјҢиҜҘиЎҢдёҡеӯҳеңЁиө„йҮ‘еЈҒеһ’пјҢиӢҘж–°иҝӣе…ҘиҜҘиЎҢдёҡзҡ„дјҒдёҡиһҚиө„иғҪеҠӣиҫғејұпјҢжҳ“йҖ жҲҗзҺ°йҮ‘жөҒзҹӯзјәзҡ„жғ…еҶөгҖӮ

4гҖҒз®ЎзҗҶз»ҸйӘҢеЈҒеһ’

еһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®зҡ„йЈҺйҷ©з®ЎжҺ§еҸ–еҶідәҺиҝҗиҗҘз®ЎзҗҶзҗҶеҝөе’Ңж°ҙе№ігҖӮз”ҹдә§е·ҘиүәжөҒзЁӢзҡ„ж ҮеҮҶеҢ–и®ҫи®Ўе’Ң科еӯҰз®ЎзҗҶпјҢеҸҜд»ҘдҪҝеҫ—йЎ№зӣ®иҝҗиЎҢиҙЁйҮҸе’Ңж•ҲзҺҮжңүж•ҲжҸҗй«ҳпјҢйҷҚдҪҺиҝҗиЎҢжҲҗжң¬пјҢд»ҺиҖҢеҪўжҲҗж ёеҝғз«һдәүдјҳеҠҝпјҢжһ„жҲҗиЎҢдёҡзҡ„з®ЎзҗҶз»ҸйӘҢеЈҒеһ’гҖӮж–°иҝӣе…ҘиҖ…зҹӯжңҹеҶ…иҫғйҡҫжҺҢжҸЎйңҖиҰҒйҖҡиҝҮеӨ§йҮҸзҡ„йЎ№зӣ®з»ҸйӘҢз§ҜзҙҜзҡ„е…Ҳиҝӣзҡ„иҝҗиҗҘз®ЎзҗҶзҗҶеҝөе’Ңж°ҙе№іпјҢе®№жҳ“еҮәзҺ°еһғеңҫеӨ„зҗҶиғҪеҠӣдҪҺдәҺйў„жңҹгҖҒзҺҜеўғжұЎжҹ“гҖҒйӘҢ收дёҚеҗҲж јзӯүжғ…еҶөгҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„дёҠжёёеҢ…жӢ¬еёӮж”ҝзҺҜеҚ«йғЁй—ЁгҖҒеһғеңҫжё…иҝҗиҪҰеҲ¶йҖ дјҒдёҡгҖҒеһғеңҫеӨ„зҗҶеҸҠеҸ‘з”өи®ҫеӨҮзӯүпјҢдёӯжёёдёәеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮпјҢдёӢжёёдёәең°ж–№ж”ҝеәңйғЁй—ЁеҸҠз”өзҪ‘е…¬еҸёгҖӮе…¶дёӯпјҢеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮзҡ„е»әи®ҫе’ҢиҝҗиҗҘйңҖиҰҒж¶үеҸҠе·ҘзЁӢи®ҫи®ЎгҖҒи®ҫеӨҮеҲ¶йҖ гҖҒжҠҖжңҜж”ҜжҢҒзӯүеӨҡдёӘйўҶеҹҹпјҢиҝҷдәӣйўҶеҹҹзҡ„дјҒдёҡжһ„жҲҗдәҶеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„й…ҚеҘ—жңҚеҠЎдҪ“зі»гҖӮеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

ж— й”ЎеҚҺе…үзҺҜдҝқиғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж— й”ЎеҚҺе…үзҺҜдҝқиғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  жқӯе·һж–°дё–зәӘиғҪжәҗзҺҜдҝқе·ҘзЁӢиӮЎд»Ҫжңүйҷҗе…¬еҸё

жқӯе·һж–°дё–зәӘиғҪжәҗзҺҜдҝқе·ҘзЁӢиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬дёӯ科йҖҡз”ЁиғҪжәҗзҺҜдҝқжңүйҷҗиҙЈд»»е…¬еҸё

еҢ—дә¬дёӯ科йҖҡз”ЁиғҪжәҗзҺҜдҝқжңүйҷҗиҙЈд»»е…¬еҸё  дёӯеӣҪиғҪжәҗе»әи®ҫйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪиғҪжәҗе»әи®ҫйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪе»әзӯ‘иӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪе»әзӯ‘иӮЎд»Ҫжңүйҷҗе…¬еҸё  ж— й”ЎеҚҺе…үзҺҜдҝқиғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж— й”ЎеҚҺе…үзҺҜдҝқиғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬й«ҳе®үеұҜеһғеңҫз„ҡзғ§жңүйҷҗе…¬еҸё

еҢ—дә¬й«ҳе®үеұҜеһғеңҫз„ҡзғ§жңүйҷҗе…¬еҸё

еһғеңҫз„ҡзғ§и®ҫеӨҮеҲ¶йҖ жҳҜеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдёҠжёёзҡ„йҮҚиҰҒзҺҜиҠӮд№ӢдёҖпјҢж¶үеҸҠеҲ°зҡ„и®ҫеӨҮеҢ…жӢ¬з„ҡзғ§зӮүгҖҒдҪҷзғӯй”…зӮүгҖҒзғҹж°”еӨ„зҗҶзі»з»ҹзӯүгҖӮиЎҢдёҡдёӢжёёе®ўжҲ·дё»иҰҒеҢ…жӢ¬ең°ж–№ж”ҝеәңйғЁй—ЁеҸҠз”өзҪ‘е…¬еҸёпјҢеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡеҗ‘ең°ж–№ж”ҝеәңжҸҗдҫӣеһғеңҫз„ҡзғ§еӨ„зҗҶжңҚеҠЎпјҢ并收еҸ–еһғеңҫеӨ„зҗҶжңҚеҠЎиҙ№пјӣеңЁеһғеңҫз„ҡзғ§еӨ„зҗҶиҝҮзЁӢдёӯеҲ©з”ЁдҪҷзғӯиҝӣиЎҢеҸ‘з”өпјҢеҗ‘з”өзҪ‘е…¬еҸёжҸҗдҫӣз”өеҠӣпјҢ并иҺ·еҫ—еҸ‘з”ө收е…ҘгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүз»ҝиүІеҠЁеҠӣзҺҜдҝқйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

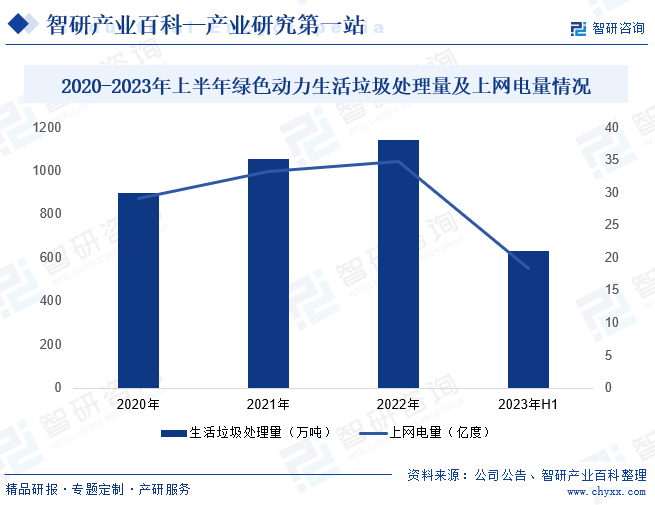

з»ҝиүІеҠЁеҠӣзҺҜдҝқйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёжҳҜдёӯеӣҪжңҖж—©д»ҺдәӢз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өзҡ„дјҒдёҡд№ӢдёҖпјҢдё»иҰҒд»ҘBOTзӯүзү№и®ёз»ҸиҗҘзҡ„ж–№ејҸд»ҺдәӢз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өеҺӮзҡ„жҠ•иө„гҖҒе»әи®ҫгҖҒиҝҗиҗҘгҖҒз»ҙжҠӨд»ҘеҸҠжҠҖжңҜйЎҫй—®дёҡеҠЎгҖӮе…¬еҸёиҮӘжҲҗз«Ӣд»ҘжқҘдёҖзӣҙйҮҮеҸ–з§ҜжһҒзҡ„еёӮеңәејҖеҸ‘жҲҳз•ҘпјҢеӨ§еҠӣжӢ“еұ•еҗ„еҢәеҹҹеёӮеңәпјҢеёӮеңәзҪ‘з»ңиҰҶзӣ–20дёӘзңҒ/зӣҙиҫ–еёӮ/иҮӘжІ»еҢәпјҢеҪўжҲҗдәҶз«Ӣи¶ідәҺй•ҝдёүи§’гҖҒзҸ дёүи§’гҖҒзҺҜжёӨжө·пјҢиҫҗе°„е…ЁеӣҪзҡ„еёӮеңәеёғеұҖгҖӮжҲӘиҮі2023е№ҙ6жңҲ30ж—ҘпјҢе…¬еҸёеңЁз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өйўҶеҹҹиҝҗиҗҘйЎ№зӣ®35дёӘпјҢеңЁе»әйЎ№зӣ®2дёӘпјҢиҝҗиҗҘйЎ№зӣ®еһғеңҫеӨ„зҗҶиғҪеҠӣиҫҫ3.8дёҮеҗЁ/ж—ҘпјҢиЈ…жңәе®№йҮҸ797.5MWпјҢе…¬еҸёйЎ№зӣ®ж•°йҮҸе’ҢеһғеңҫеӨ„зҗҶиғҪеҠӣеқҮдҪҚеұ…иЎҢдёҡеүҚеҲ—гҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢз»ҝиүІеҠЁеҠӣз”ҹжҙ»еһғеңҫеӨ„зҗҶйҮҸ629.78дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ14.60%пјӣеһғеңҫз„ҡзғ§дёҠзҪ‘з”өйҮҸ18.35дәҝеәҰпјҢеҗҢжҜ”еўһй•ҝ7.88%пјҢеһғеңҫеӨ„зҗҶйҮҸе’ҢдёҠзҪ‘з”өйҮҸеҲӣж–°й«ҳгҖӮ

пјҲ2пјүжөҷжұҹдјҹжҳҺзҺҜдҝқиӮЎд»Ҫжңүйҷҗе…¬еҸё

жөҷжұҹдјҹжҳҺзҺҜдҝқиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҰҒд»Ҙзү№и®ёз»ҸиҗҘжЁЎејҸд»ҺдәӢеҹҺеёӮз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өгҖҒйӨҗеҺЁгҖҒжұЎжіҘзӯүеһғеңҫеӨ„зҗҶйЎ№зӣ®иҝҗиҗҘдёҡеҠЎпјҢжҳҜжҲ‘еӣҪ规模жңҖеӨ§зҡ„еҹҺеёӮз”ҹжҙ»еһғеңҫз„ҡзғ§еӨ„зҗҶдјҒдёҡд№ӢдёҖгҖӮжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙпјҢдјҹжҳҺзҺҜдҝқжҠ•иө„жҺ§иӮЎзҡ„еһғеңҫз„ҡзғ§еҸ‘з”өжӯЈејҸиҝҗиҗҘеҸҠиҜ•иҝҗиЎҢйЎ№зӣ®49дёӘпјҲе…¶дёӯиҜ•иҝҗиЎҢ7дёӘпјүпјҢйЎ№зӣ®жҠ•иҝҗ规模зәҰ3.37дёҮеҗЁ/ж—ҘгҖӮйҡҸзқҖжҫ„жұҹйЎ№зӣ®гҖҒй—Ҫжё…йЎ№зӣ®гҖҒжӯҰе№ійЎ№зӣ®жҠ•е…ҘжӯЈејҸиҝҗиҗҘпјҢ2023е№ҙдёҠеҚҠе№ҙпјҢдјҹжҳҺзҺҜдҝқз”ҹжҙ»еһғеңҫеӨ„зҗҶйҮҸдёә531.5дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ23.77%пјӣеһғеңҫз„ҡзғ§дёҠзҪ‘з”өйҮҸдёә15.11дәҝеәҰпјҢеҗҢжҜ”еўһй•ҝ19.32%пјҢеһғеңҫеӨ„зҗҶиғҪеҠӣе’ҢдёҠзҪ‘з”өйҮҸеқҮдҪҚеұ…иЎҢдёҡеүҚеҲ—гҖӮ

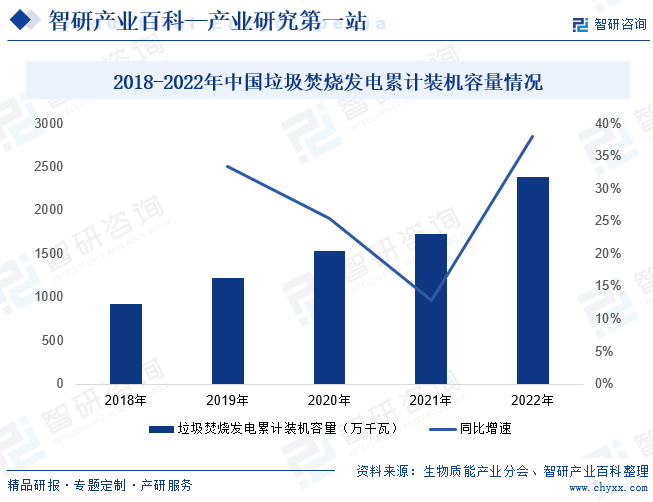

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

еһғеңҫз„ҡзғ§еҸ‘з”өжҳҜе®һзҺ°еһғеңҫвҖңеҮҸйҮҸеҢ–гҖҒиө„жәҗеҢ–гҖҒж— е®іеҢ–вҖқеӨ„зҗҶпјҢж”№е–„з”ҹжҖҒзҺҜеўғзҡ„йҮҚиҰҒжүӢж®өгҖӮиҝ‘е№ҙжқҘпјҢеҗ„ең°еҢәгҖҒеҗ„йғЁй—ЁдёҚж–ӯеҠ еӨ§еҹҺеёӮз”ҹжҙ»еһғеңҫж— е®іеҢ–еӨ„зҗҶе·ҘдҪңеҠӣеәҰпјҢжҺЁиҝӣеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮе»әи®ҫпјҢжҸҗй«ҳеһғеңҫз„ҡзғ§еӨ„зҗҶиғҪеҠӣпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өеҺӮе’Ңеһғеңҫз„ҡзғ§еӨ„зҗҶиғҪеҠӣеқҮзЁіжӯҘеўһй•ҝгҖӮ2022е№ҙе…ЁеӣҪе·Іжңү930еә§еһғеңҫз„ҡзғ§еҸ‘з”өеҺӮпјҢеӨ„зҗҶиғҪеҠӣиҫҫ104дёҮеҗЁ/еӨ©гҖӮд»ҺиЈ…жңәе®№йҮҸзңӢпјҢйҡҸзқҖеӣҪ家дёҚж–ӯеҒҘе…Ёз”ҹжҙ»еһғеңҫеӨ„зҗҶдҪ“зі»пјҢжҺЁиҝӣеһғеңҫз„ҡзғ§еҸ‘з”өиЈ…жңәйЎ№зӣ®е»әи®ҫгҖӮ2018-2022е№ҙпјҢжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЈ…жңәе®№йҮҸжҢҒз»ӯжү©еӨ§гҖӮ2022е№ҙжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өзҙҜи®ЎиЈ…жңәе®№йҮҸ2386дёҮеҚғз“ҰпјҢеҗҢжҜ”еўһй•ҝ38%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүж— е®іеҢ–еӨ„зҗҶйңҖжұӮжҢҒз»ӯеўһй•ҝ

ж №жҚ®еӣҪ家з»ҹи®ЎеұҖзҡ„ж•°жҚ®пјҢ2022е№ҙжҲ‘еӣҪеҹҺй•ҮеҢ–зҺҮиҫҫеҲ°65.22%пјҢ2021е№ҙзҡ„еһғеңҫжё…иҝҗйҮҸе·ІиҫҫеҲ°24869.21дёҮеҗЁгҖӮиҝ‘е№ҙжқҘпјҢеҸ—еҲ¶дәҺжҲ‘еӣҪеһғеңҫеӨ„зҗҶ规模зӣёеҜ№жңүйҷҗпјҢжҲ‘еӣҪеҹҺеёӮз”ҹжҙ»еһғеңҫеҝ«йҖҹеўһй•ҝдёҺеһғеңҫеӨ„зҗҶзӣёеҜ№ж»һеҗҺзҡ„зҹӣзӣҫж—ҘзӣҠеҮёжҳҫпјҢеӨ§йҮҸеһғеңҫжңӘиғҪеҫ—еҲ°еҗҲзҗҶеӨ„зҪ®пјҢеј•иө·зӨҫдјҡеҜ№з”ҹжҙ»еһғеңҫж— е®іеҢ–еӨ„зҗҶзҡ„е№ҝжіӣе…іжіЁгҖӮзӣёиҫғдәҺеҚ«з”ҹеЎ«еҹӢгҖҒе ҶиӮҘзӯүж— е®іеҢ–еӨ„зҗҶж–№ејҸпјҢеһғеңҫз„ҡзғ§еӨ„зҗҶе…·жңүеӨ„зҗҶж•ҲзҺҮй«ҳгҖҒеҮҸе®№ж•ҲжһңеҘҪгҖҒиө„жәҗеҢ–еҲ©з”ЁзҺҮй«ҳгҖҒеҜ№зҺҜеўғеҪұе“ҚзӣёеҜ№иҫғе°Ҹзӯүзү№зӮ№гҖӮеңЁзҺҜдҝқиҰҒжұӮж—Ҙи¶ӢдёҘж јзҡ„ж”ҝзӯ–зҺҜеўғеҪұе“ҚдёӢпјҢеһғеңҫз„ҡзғ§еҸ‘з”өе…·жңүе№ҝйҳ”зҡ„еёӮеңәеүҚжҷҜе’ҢеҸ‘еұ•жҪңеҠӣгҖӮ

пјҲ2пјүеӣҪ家ж”ҝзӯ–еӨ§еҠӣж”ҜжҢҒ

ж”ҝеәңзҡ„еј•еҜји§„иҢғе’Ңж”ҝзӯ–ж”ҜжҢҒжҳҜеһғеңҫеӨ„зҗҶе’Ңеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҸ‘еұ•зҡ„е…ій”®еӣ зҙ гҖӮиҝ‘е№ҙжқҘпјҢеҗ„зә§ж”ҝеәңеңЁеһғеңҫз„ҡзғ§еӨ„зҗҶдә§дёҡ规еҲ’гҖҒиҙўж”ҝеҲ¶еәҰгҖҒеһғеңҫз„ҡзғ§з”өеҠӣй”Җе”®зӯүж–№йқўеҮәеҸ°дәҶдёҖзі»еҲ—зҡ„ж”ҜжҢҒж”ҝзӯ–гҖӮеӣҪ家вҖңеҚҒеӣӣдә”вҖқ规еҲ’жӣҙжҳҜжҸҗеҮәз”ҹжҖҒж–ҮжҳҺе»әи®ҫиҰҒе®һзҺ°ж–°иҝӣжӯҘпјҢеӨ§еҠӣеҸ‘еұ•иҠӮиғҪзҺҜдҝқдә§дёҡгҖӮйҡҸзқҖзӣёе…іиЎҢдёҡж”ҝзӯ–зҡ„еҮәеҸ°е’ҢиҗҪе®һпјҢжҲ‘еӣҪзҡ„еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡжңүжңӣ继з»ӯдҝқжҢҒеҝ«йҖҹеҸ‘еұ•гҖӮдёҺжӯӨеҗҢж—¶пјҢиҝ‘е№ҙжқҘеӣҪ家йҖҗжӯҘеҠ еӨ§еҜ№еһғеңҫз„ҡзғ§еӨ„зҗҶиЎҢдёҡзҡ„зӣ‘з®ЎеҠӣеәҰпјҢеҗ„зә§ж”ҝеәңеӣҙз»•еһғеңҫеӨ„зҗҶгҖҒеһғеңҫз„ҡзғ§еҸ‘з”өзӯүйўҶеҹҹпјҢеҮәеҸ°дәҶдёҖеӨ§жү№иЎҢдёҡзӣ‘з®ЎеҲ¶еәҰпјҢжҸҗй«ҳиЎҢдёҡеҮҶе…Ҙй—Ёж§ӣпјҢиҝӣдёҖжӯҘ规иҢғиЎҢдёҡеҶ…дјҒдёҡзҡ„з”ҹдә§з»ҸиҗҘиЎҢдёәпјҢдёәжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„еҸ‘еұ•иҗҘйҖ дәҶиүҜеҘҪзҡ„еёӮеңәзҺҜеўғгҖӮ

пјҲ3пјүжҠҖжңҜзҡ„дёҚж–ӯеҲӣж–°е’ҢиҝӣжӯҘ

йҡҸзқҖ科жҠҖзҡ„йЈһйҖҹеҸ‘еұ•е’ҢзҺҜдҝқиҰҒжұӮзҡ„дёҚж–ӯжҸҗй«ҳпјҢеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„жҠҖжңҜеҲӣж–°е’ҢиҝӣжӯҘд№ҹе‘ҲзҺ°еҮәеҠ йҖҹзҡ„жҖҒеҠҝгҖӮиЎҢдёҡеҶ…зҡ„дјҒдёҡйҖҡиҝҮдёҚж–ӯз ”з©¶е’Ңе®һи·өпјҢеңЁеҖҹйүҙеӣҪеӨ–е…ҲиҝӣжҠҖжңҜзҡ„еҹәзЎҖдёҠпјҢйҖҗжӯҘејҖеҸ‘еҮәйҖӮеә”дёӯеӣҪз”ҹжҙ»еһғеңҫжҲҗеҲҶзү№зӮ№зҡ„з„ҡзғ§жҠҖжңҜеҸҠзӣёе…ізҺҜдҝқе·ҘиүәжҠҖжңҜгҖӮеңЁз„ҡзғ§жҠҖжңҜзҡ„з ”еҸ‘ж–№йқўпјҢиЎҢдёҡйҮҮз”Ёзҡ„е…ҲиҝӣзҮғзғ§жҺ§еҲ¶жҠҖжңҜе’Ңй«ҳж•Ҳзғҹж°”еҮҖеҢ–зі»з»ҹпјҢиғҪжңүж•ҲжҸҗй«ҳеһғеңҫзҡ„зҮғзғ§ж•ҲзҺҮгҖӮжҖ»дҪ“зңӢпјҢжҠҖжңҜзҡ„дёҚж–ӯеҲӣж–°е’ҢиҝӣжӯҘдёәеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„еҸ‘еұ•жҸҗдҫӣдәҶејәеӨ§зҡ„еҠЁеҠӣгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүж”ҝзӯ–иЎҘиҙҙйҖҗжӯҘйҖҖеҮә

еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„еҸ‘еұ•дёҺдә§дёҡж”ҝзӯ–й«ҳеәҰзӣёе…ігҖӮ2020 е№ҙ9жңҲпјҢиҙўж”ҝйғЁгҖҒеӣҪ家еҸ‘改委гҖҒеӣҪ家иғҪжәҗеұҖиҒ”еҗҲе…¬еёғдәҶгҖҠе…ідәҺ<е…ідәҺдҝғиҝӣйқһж°ҙеҸҜеҶҚз”ҹиғҪжәҗеҸ‘з”өеҒҘеә·еҸ‘еұ•зҡ„иӢҘе№Іж„Ҹи§Ғ>жңүе…ідәӢйЎ№зҡ„иЎҘе……йҖҡзҹҘгҖӢпјҢжҢҮеҮәвҖңзәіе…ҘеҸҜеҶҚз”ҹиғҪжәҗеҸ‘з”өиЎҘиҙҙжё…еҚ•иҢғеӣҙзҡ„йЎ№зӣ®пјҢжүҖеҸ‘з”өйҮҸи¶…иҝҮе…Ёз”ҹе‘Ҫе‘ЁжңҹиЎҘиҙҙз”өйҮҸйғЁеҲҶпјҢдёҚеҶҚдә«еҸ—дёӯеӨ®иҙўж”ҝиЎҘиҙҙиө„йҮ‘гҖӮвҖқеӣ жӯӨпјҢиЎҘиҙҙз”өиҙ№йҖҖеқЎе°Ҷз”ұдёӯеӨ®ж”Ҝд»ҳиҙЈд»»еҗ‘ең°ж–№ж”ҝеәңиҪ¬з§»пјҢдё”зӣёе…із”ҹжҙ»еһғеңҫеӨ„зҗҶ收иҙ№еҲ¶еәҰе°ҶжҢҒз»ӯеҒҘе…ЁпјҢзӣёе…іж”¶зӣҠз»“жһ„е°ҶжңүжүҖи°ғж•ҙгҖӮеңЁиЎҘиҙҙж”ҝзӯ–йҖҖеқЎзҡ„иғҢжҷҜдёӢпјҢеһғеңҫз„ҡзғ§еҸ‘з”өзҡ„з”өд»·иЎҘиҙҙеӯҳеңЁдёӢйҷҚзҡ„и¶ӢеҠҝпјҢиЎҢдёҡеӯҳеңЁз”ҹжҙ»еһғеңҫеӨ„зҗҶ收иҙ№еҲ¶еәҰдёҚеҸҠйў„жңҹзҡ„еҸҜиғҪпјҢиЎҢдёҡеҶ…е…¬еҸёзҡ„йЎ№зӣ®ж”¶зӣҠиғҪеҠӣе°ҶеҸ—еҲ°еҪұе“ҚгҖӮ

пјҲ2пјүеёӮеңәз«һдәүж—ҘзӣҠжҝҖзғҲ

иҝ‘е№ҙжқҘпјҢеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„еёӮеңәеҸӮдёҺиҖ…ж—ҘжёҗеўһеӨҡпјҢеёӮеңәз«һдәүж—Ҙи¶ӢжҝҖзғҲгҖӮжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдёҖиҲ¬йҮҮз”Ёж”ҝеәңзү№и®ёз»ҸиҗҘзҡ„ж–№ејҸе®һж–ҪпјҢеҸ—иө„жәҗеҸҠзҺҜеўғзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢең°ж–№ж”ҝеәңдёҖиҲ¬ж №жҚ®еҪ“ең°еһғеңҫдә§з”ҹйҮҸ规еҲ’йҖӮеҪ“规模зҡ„еһғеңҫеӨ„зҗҶеңәпјҢ并жҺҲдәҲз»ҸиҗҘиҖ…зү№и®ёз»ҸиҗҘжқғгҖӮз”ұдәҺзү№и®ёз»ҸиҗҘжқғе…·жңүжҺ’д»–жҖ§пјҢеңЁеҪ“ең°жңӘеҮәзҺ°еӨ§и§„жЁЎж–°еўһеһғеңҫеӨ„зҗҶйңҖжұӮзҡ„жғ…еҶөдёӢпјҢзү№и®ёз»ҸиҗҘжқғе…·жңүиҫғејәзҡ„зЁҖзјәжҖ§гҖӮеӣ жӯӨпјҢиЎҢдёҡеёӮеңәз«һдәүж—Ҙи¶ӢжҝҖзғҲпјҢеҜјиҮҙиЎҢдёҡеҲ©ж¶Ұз©әй—ҙе°ҶдјҡеҸ—еҲ°дёҖе®ҡзЁӢеәҰзҡ„еҪұе“ҚгҖӮ

пјҲ3пјүеһғеңҫеӨ„зҗҶиЎҢдёҡдәәжүҚеҹ№е…»ж»һеҗҺ

еһғеңҫеӨ„зҗҶйЎ№зӣ®еңЁиҝҗиҗҘе’Ңе»әи®ҫиҝҮзЁӢдёӯпјҢж¶үеҸҠзғӯеҠӣгҖҒз”өж°”гҖҒеҢ–е·ҘгҖҒиҮӘеҠЁеҢ–гҖҒзҺҜдҝқж°ҙеӨ„зҗҶзӯүеӨҡдёӘеӯҰ科е’ҢйўҶеҹҹзҡ„дё“дёҡзҹҘиҜҶпјҢеҜ№д»Һдёҡдәәе‘ҳзҡ„зҹҘиҜҶдёҺжҠҖжңҜж°ҙе№іиҰҒжұӮиҫғй«ҳгҖӮдёҺжӯӨеҗҢж—¶пјҢеһғеңҫеӨ„зҗҶдә§иғҪе·ҘиүәеҚҮзә§ж”№йҖ д»ҚеңЁиҝӣиЎҢпјҢе…·еӨҮжҸҗеҚҮз©әй—ҙгҖӮ然иҖҢпјҢжҲ‘еӣҪзӣ®еүҚе°ҡжңӘе»әз«Ӣе®Ңе–„зҡ„дәәжүҚеҹ№е…»жңәеҲ¶пјҢеҜ№еһғеңҫеӨ„зҗҶиЎҢдёҡдәәжүҚзҡ„еҹ№е…»еҠӣеәҰж»һеҗҺпјҢж°‘дј—еҜ№зҺҜдҝқиЎҢдёҡеҸ‘еұ•зҡ„и®ӨиҜҶдёҚи¶іпјҢдәәжүҚдҫӣз»ҷйҡҫд»Ҙж»Ўи¶іиЎҢдёҡеҸ‘еұ•йңҖиҰҒгҖӮ

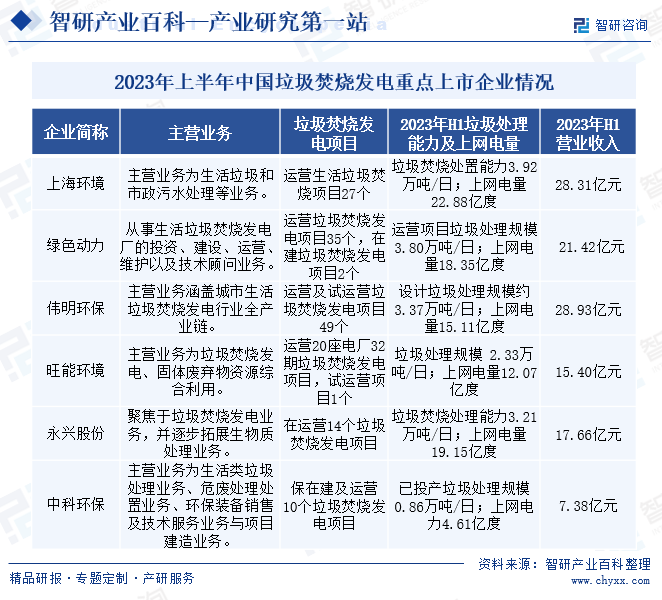

е…«гҖҒз«һдәүж јеұҖ

еһғеңҫз„ҡзғ§еҸ‘з”өеұһдәҺиө„йҮ‘еҸҠжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢеҜ№жҠ•иө„ж–№иө„йҮ‘е®һеҠӣеҸҠжҠҖжңҜж°ҙе№іиҰҒжұӮиҫғй«ҳгҖӮзӣ®еүҚпјҢжҲ‘еӣҪз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡз«һдәүж јеұҖж—Ҙи¶Ӣе®Ңе–„пјҢе…·жңүйӣ„еҺҡиө„йҮ‘е®һеҠӣгҖҒз ”еҸ‘еҲӣж–°иғҪеҠӣгҖҒдё°еҜҢз»ҸиҗҘз®ЎзҗҶз»ҸйӘҢзҡ„еһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡз«һдәүдјҳеҠҝи¶ҠеҸ‘жҳҺжҳҫпјҢиЎҢдёҡйӣҶдёӯеәҰе‘ҲзҺ°дёҠеҚҮи¶ӢеҠҝгҖӮе…¶дёӯпјҢдёҠжө·зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒдјҹжҳҺзҺҜдҝқгҖҒж—әиғҪзҺҜеўғгҖҒж°ёе…ҙиӮЎд»Ҫеһғеңҫз„ҡзғ§еҸ‘з”ө规模иҫғеӨ§гҖӮжҲӘиҮі2023е№ҙ6жңҲпјҢдёҠжө·зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒдјҹжҳҺзҺҜдҝқгҖҒж—әиғҪзҺҜеўғгҖҒж°ёе…ҙиӮЎд»ҪеһғеңҫеӨ„зҗҶиғҪеҠӣеқҮеңЁ2дёҮеҗЁ/ж—Ҙд»ҘдёҠпјҢдёҠеҚҠе№ҙеһғеңҫз„ҡзғ§еҸ‘з”өйҮҸд№ҹ10дәҝеәҰд»ҘдёҠпјҢдјҒдёҡ规模дјҳеҠҝжҳҺжҳҫгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

йҡҸзқҖжҲ‘еӣҪеҹҺеёӮеҢ–иҝӣзЁӢзҡ„еҝ«йҖҹжҺЁиҝӣпјҢеҹҺеёӮз”ҹжҙ»еһғеңҫдә§з”ҹйҮҸйҖҗе№ҙж”ҖеҚҮпјҢдёәеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡжҸҗдҫӣдәҶе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙгҖӮдёәдәҶж»Ўи¶ідёҚж–ӯеўһй•ҝзҡ„еӨ„зҗҶйңҖжұӮпјҢеӨ§еһӢеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®йҖҗжёҗжҲҗдёәиЎҢдёҡдё»жөҒгҖӮдёҺжӯӨеҗҢж—¶пјҢйҡҸзқҖзҺҜдҝқж„ҸиҜҶзҡ„дёҚж–ӯжҸҗй«ҳпјҢж”ҝеәңеҜ№еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„зҺҜдҝқиҰҒжұӮе°ҶжӣҙеҠ дёҘж јгҖӮжңӘжқҘпјҢдјҒдёҡйңҖиҰҒдёҚж–ӯеҚҮзә§зҺҜдҝқи®ҫж–Ҫе’ҢжҠҖжңҜпјҢеҠ ејәжұЎжҹ“зү©жІ»зҗҶе’ҢжҺ’ж”ҫжҺ§еҲ¶пјҢд»Ҙж»Ўи¶іжӣҙй«ҳзҡ„зҺҜдҝқж ҮеҮҶгҖӮиҝҷе°ҶдҝғдҪҝдјҒдёҡеҠ еӨ§зҺҜдҝқжҠ•е…ҘпјҢжҺЁеҠЁеһғеңҫз„ҡзғ§жҠҖжңҜеҲӣж–°гҖӮиЎҢдёҡеҶ…дјҒдёҡе°Ҷ继з»ӯеј•иҝӣе’Ңеҗёж”¶еӣҪйҷ…е…ҲиҝӣжҠҖжңҜпјҢ并еҠ ејәиҮӘдё»еҲӣж–°пјҢжҸҗеҚҮжҠҖжңҜж°ҙе№іе’Ңж ёеҝғз«һдәүеҠӣгҖӮжҠҖжңҜзҡ„иҝӣжӯҘе°ҶиҝӣдёҖжӯҘжҸҗй«ҳеһғеңҫзҡ„зҮғзғ§ж•ҲзҺҮпјҢйҷҚдҪҺжұЎжҹ“зү©жҺ’ж”ҫпјҢжҸҗй«ҳиө„жәҗеҲ©з”ЁзҺҮпјҢжҺЁеҠЁиЎҢдёҡзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ