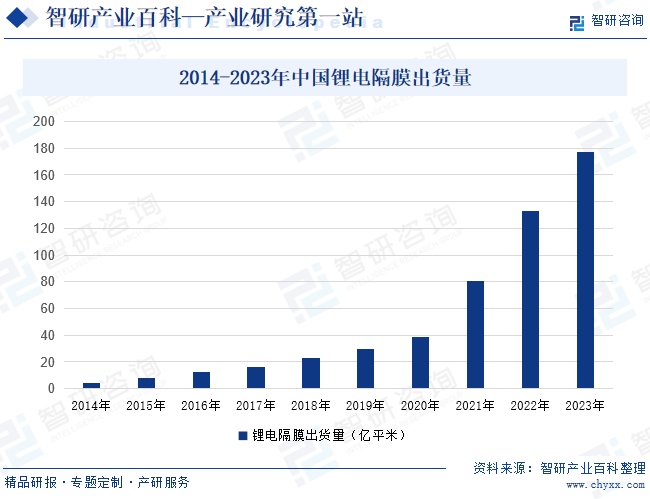

ж‘ҳиҰҒпјҡйҡҸзқҖвҖңеҸҢзўівҖқж”ҝзӯ–зҡ„иҗҪе®һдёҺжҺЁеҠЁпјҢж–°иғҪжәҗжұҪиҪҰдә§дёҡеҫ—еҲ°еҝ«йҖҹеҸ‘еұ•пјҢжҲ‘еӣҪд»ҘеҸҠе…Ёзҗғдё»иҰҒеҸ‘иҫҫеӣҪ家еқҮеҮәеҸ°еӨҡйЎ№ж–°иғҪжәҗжұҪиҪҰйј“еҠұж”ҝзӯ–пјҢ并йҷҶз»ӯжҸҗеҮәдәҶзҮғжІ№жұҪиҪҰйҖҖеҮәж—¶й—ҙиЎЁпјҢе…Ёзҗғж–°иғҪжәҗжұҪиҪҰдә§дёҡеҫ—еҲ°иҝ…йҖҹеҸ‘еұ•пјҢйҡ”иҶңдҪңдёәеҠЁеҠӣз”өжұ дёӯзҡ„е…ій”®жқҗж–ҷпјҢиҝҺжқҘеүҚжүҖжңӘжңүзҡ„еҸ‘еұ•жңәйҒҮгҖӮжҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңдә§е“Ғе…·еӨҮиҫғејәзҡ„е…Ёзҗғз«һдәүеҠӣпјҢеҸ—еӣҪеҶ…еӨ–ж–°иғҪжәҗжұҪиҪҰеўһй•ҝеёҰеҠЁпјҢдёӯеӣҪеҠЁеҠӣз”өжұ йҡ”иҶңеҮәиҙ§йҮҸеҝ«йҖҹеўһеҠ гҖӮ2023е№ҙе…Ёзҗғй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңеҮәиҙ§йҮҸе·Із»ҸзӘҒз ҙ210дәҝе№ізұіпјҢдёӯеӣҪйҡ”иҶңдјҒдёҡеҮәиҙ§йҮҸзҡ„е…ЁзҗғеҚ жҜ”еңЁ2023е№ҙе·Із»ҸзӘҒз ҙ83%гҖӮ2023е№ҙдёӯеӣҪй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңеҮәиҙ§йҮҸеҗҢжҜ”еўһй•ҝ32.8%пјҢиҫҫеҲ°176.9дәҝе№ізұігҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

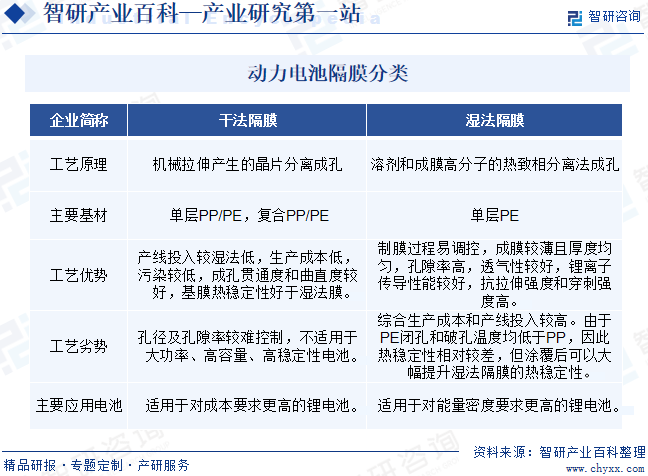

еҠЁеҠӣз”өжұ йҡ”иҶңжҳҜдёҖеұӮжңүеӯ”и–„иҶңпјҢеңЁеҠЁеҠӣз”өжұ дёӯдё»иҰҒиө·еҲ°йҡ”з»қжӯЈиҙҹжһҒйҳІжӯўзҹӯи·ҜпјҢ并жҸҗдҫӣеҫ®йҖҡйҒ“ж”ҜжҢҒй”ӮзҰ»еӯҗзҡ„иҝҒ移дҪңз”ЁгҖӮжҢүз…§з”ҹдә§е·ҘиүәпјҢеҠЁеҠӣз”өжұ йҡ”иҶңеҲҶдёәе№Іжі•е·Ҙиүәйҡ”иҶңд»ҘеҸҠж№ҝжі•е·Ҙиүәйҡ”иҶңдёӨеӨ§зұ»гҖӮе№Іжі•е·ҘиүәжҳҜе°ҶиҒҡзғҜзғғж ‘и„ӮзӯүеҺҹж–ҷж··еҗҲеҪўжҲҗеқҮеҢҖзҶ”дҪ“пјҢжҢӨеҮәж—¶еңЁжӢүдјёеә”еҠӣдёӢеҪўжҲҗзүҮжҷ¶з»“жһ„пјҢзғӯеӨ„зҗҶзүҮжҷ¶з»“жһ„иҺ·еҫ—зЎ¬еј№жҖ§зҡ„иҒҡеҗҲзү©и–„иҶңпјҢд№ӢеҗҺеңЁдёҖе®ҡзҡ„жё©еәҰдёӢжӢүдјёеҪўжҲҗзӢӯзјқзҠ¶еҫ®еӯ”пјҢзғӯе®ҡеһӢеҲ¶еҫ—еҫ®еӯ”иҶңгҖӮе№Іжі•е·ҘиүәеҢ…жӢ¬е№Іжі•еҚ•жӢүгҖҒе№Іжі•еҸҢжӢүзӯүе…·дҪ“е·Ҙиүәж–№жі•пјҢе…¶дёӯе№Іжі•еҚ•жӢүе·Ҙиүәйҡ”иҶңе…·жңүзғӯзЁіе®ҡжҖ§еҘҪгҖҒжҠ—ж°§еҢ–жҖ§ејәзӯүзү№зӮ№пјҢдё”з”ҹдә§е·Ҙиүәзҡ„зҺҜеўғжұЎжҹ“е°ҸпјҢдә§е“Ғе…·жңүиҫғејәзҡ„жҖ§д»·жҜ”дјҳеҠҝпјҢжҳҜзӣ®еүҚеӣҪеҶ…дё»жөҒе№Іжі•йҡ”иҶңдә§е“ҒгҖӮ

ж№ҝжі•е·ҘиүәйҮҮз”ЁзғӯиҮҙзӣёеҲҶзҰ»жі•пјҢе°Ҷж¶ІжҖҒзғғжҲ–дёҖдәӣе°ҸеҲҶеӯҗзү©иҙЁдёҺиҒҡзғҜзғғж ‘и„Ӯж··еҗҲпјҢеҠ зғӯзҶ”иһҚеҗҺеҪўжҲҗеқҮеҢҖзҡ„ж··еҗҲзү©пјҢд№ӢеҗҺйҷҚжё©иҝӣиЎҢзӣёеҲҶзҰ»пјҢеҺӢеҲ¶еҫ—иҶңзүҮпјҢеҶҚе°ҶиҶңзүҮеҠ зғӯиҝӣиЎҢеҸҢеҗ‘жӢүдјёдҪҝеҲҶеӯҗй“ҫеҸ–еҗ‘пјҢжңҖеҗҺдҝқжё©дёҖе®ҡж—¶й—ҙпјҢз”Ёжҳ“жҢҘеҸ‘зү©иҙЁжҙ—и„ұж®Ӣз•ҷзҡ„жә¶еүӮеҲ¶еӨҮеҮәзӣёдә’иҙҜйҖҡзҡ„еҫ®еӯ”иҶңгҖӮж№ҝжі•е·Ҙиүәйҡ”иҶңеӯ”йҡҷзҺҮй«ҳдё”еҲҶеёғеқҮеҢҖгҖҒжҠ—жӢүдјёејәеәҰй«ҳпјҢеҺҡеәҰзӣёеҜ№иҫғи–„пјҢжңүеҲ©дәҺжҸҗеҚҮз”өжұ зҡ„з”өе®№йҮҸе’Ңе®үе…ЁжҖ§пјҢжһҒеӨ§еҮҸе°‘з”өжұ зҡ„зҲҶзҮғиө·зҒ«жҰӮзҺҮпјҢжӣҙиғҪеӨҹйҖӮеә”ж–°иғҪжәҗжұҪиҪҰеҠЁеҠӣз”өжұ й«ҳиғҪйҮҸеҜҶеәҰеҢ–еҸ‘еұ•йңҖжұӮпјҢе·ІжҲҗдёәиЎҢдёҡзҡ„дё»еҜјдә§е“ҒгҖӮ

дәҢгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒйҮҮиҙӯжЁЎејҸ

еҠЁеҠӣз”өжұ йҡ”иҶңе…¬еҸёиҝҗиҗҘз®ЎзҗҶйғЁж №жҚ®еёӮеңәйғЁйў„жөӢе®ўжҲ·йңҖжұӮзҡ„дә§е“ҒеһӢеҸ·еҸҠж•°йҮҸпјҢеҲ¶е®ҡдё»зәҝз”ҹдә§и®ЎеҲ’пјҢиҜ„дј°еҺҹж–ҷзҡ„дҪҝз”ЁйҮҸпјҢ并结еҗҲеҺҹжқҗж–ҷеә“еӯҳж•°йҮҸеҸ‘иө·йҮҮиҙӯз”іиҜ·еҚ•гҖӮйҮҮиҙӯйғЁж №жҚ®йҮҮиҙӯз”іиҜ·еҚ•пјҢдёҺдҫӣеә”е•ҶжҙҪи°Ҳдҫӣиҙ§д»·ж јгҖҒдәӨиҙ§ж—¶й—ҙзӯү并з»Ҹе®Ўжү№еҗҺзӯҫи®ўйҮҮиҙӯеҗҲеҗҢгҖӮеҺҹжқҗж–ҷеҲ°иҙ§еҗҺд»“еә“еҜ№еҲ°иҙ§жү№ж¬ЎеҸ·гҖҒеҲ°иҙ§ж•°йҮҸж ёе®һеҗҺпјҢз”ұе…¬еҸёе“ҒиҙЁз®ЎзҗҶйғЁжҠҪжЈҖпјҢеҜ№еҺҹж–ҷзҡ„еӨ–и§ӮеҸҠзҗҶеҢ–жҢҮж ҮжЈҖжөӢеҗҲж јеҗҺеҠһзҗҶе…Ҙеә“гҖӮ

2гҖҒз”ҹдә§жЁЎејҸ

еҠЁеҠӣз”өжұ йҡ”иҶңе…¬еҸёдё»иҰҒйҮҮз”Ёд»Ҙй”Җе®ҡдә§зҡ„з”ҹдә§жЁЎејҸпјҢз»“еҗҲе®ўжҲ·и®ўеҚ•д»ҘеҸҠи®ўеҚ•йў„жөӢзӯүжғ…еҶөпјҢз»јеҗҲеҲ¶е®ҡз”ҹдә§и®ЎеҲ’并组з»Үз”ҹдә§гҖӮеёӮеңәз®ЎзҗҶйғЁжҜҸжңҲдјҡеҸ‘еёғж»ҡеҠЁзҡ„й”Җе”®йў„жөӢпјҢиҝҗиҗҘз®ЎзҗҶйғЁдјҡжҢүи®ўеҚ•йў„жөӢеҲ¶е®ҡеҗ„е·ҘеәҸзҡ„жҖ»дҪ“жҺ’дә§и®ЎеҲ’пјҢ并еңЁд№ӢеҗҺж №жҚ®и®ўеҚ•жғ…еҶөдёӢеҸ‘е…·дҪ“и®ўеҚ•еҸҠе®ўжҲ·иҰҒжұӮзҡ„дәӨжңҹпјҢз”ҹдә§йғЁй—Ёд»ҘжӯӨиҝӣиЎҢе®һйҷ…з”ҹдә§пјҢдә§жҲҗе“Ғз»ҸжҲҗе“ҒжЈҖжөӢеҗҲж јеҗҺе…Ҙеә“гҖӮеҠЁеҠӣз”өжұ йҡ”иҶңе…¬еҸёй«ҳеәҰйҮҚи§Ҷдә§е“Ғзҡ„е“ҒиҙЁз®ЎжҺ§гҖӮеңЁз”ҹдә§иҝҮзЁӢдёӯпјҢе“ҒиҙЁз®ЎзҗҶйғЁдјҡдёҘж јиҝӣиЎҢе…Ёе·ҘеәҸз®ЎжҺ§пјҢеҜ№еҺҹжқҗж–ҷгҖҒеҚҠжҲҗе“ҒгҖҒжҲҗе“ҒзӯүиҝӣиЎҢиҙЁйҮҸжЈҖйӘҢжөӢиҜ•пјҢ并е®ҡжңҹзӣ‘жҺ§дә§е“Ғдә§еҮәеҸҠжңәеҷЁиҝҗиҪ¬жғ…еҶөпјҢеҜ№еҸ‘з”ҹзҡ„йҮҚиҰҒе·ҘиүәжіўеҠЁеҸҠж—¶й’ҲеҜ№жҖ§иҝӣиЎҢеҲҶжһҗи°ғж•ҙгҖӮ

3гҖҒй”Җе”®жЁЎејҸ

еҠЁеҠӣз”өжұ йҡ”иҶңе…¬еҸёдё»иҰҒйҮҮз”Ёзӣҙй”ҖжЁЎејҸиҝӣиЎҢй”Җе”®пјҢдёӢжёёе®ўжҲ·дё»иҰҒдёәз”ҹдә§еҺӮе•Ҷе®ўжҲ·еҸҠе°‘йҮҸиҙёжҳ“е•Ҷе®ўжҲ·пјҢй’ҲеҜ№з”ҹдә§еҺӮе•Ҷе®ўжҲ·пјҢжҢүз…§е…¬еҸёеҗ‘е®ўжҲ·дәӨиҙ§еҸҠз»“з®—жЁЎејҸеҸҜиҝӣдёҖжӯҘеҲҶдёәеҜ„е”®жЁЎејҸеҸҠйқһеҜ„е”®жЁЎејҸгҖӮеңЁеҜ„е”®жЁЎејҸдёӢпјҢеҠЁеҠӣз”өжұ йҡ”иҶңе…¬еҸёж №жҚ®еҗҲеҗҢзәҰе®ҡе°Ҷдә§е“ҒиҝҗиҮіе®ўжҲ·жҢҮе®ҡең°зӮ№еҗҺпјҢе®ўжҲ·ж №жҚ®иҮӘиә«з”ҹдә§йңҖиҰҒйўҶз”Ёе…¬еҸёдә§е“ҒпјҢе…¬еҸёжҜҸжңҲжҢүз…§е®ўжҲ·е®һйҷ…йўҶз”Ёж•°йҮҸзЎ®и®Өдә§е“Ғй”Җ售收е…ҘгҖӮ

дёүгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

еҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡдё»з®ЎйғЁй—Ёз”ұеҸ‘改委гҖҒе·ҘдҝЎйғЁзӯүжҢүиҒҢиҙЈеҲҶе·ҘиҙҹиҙЈгҖӮеҸ‘改委主иҰҒиҙҹиҙЈжӢҹ订并组з»Үе®һж–ҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•жҲҳз•ҘгҖҒдёӯй•ҝжңҹ规еҲ’е’Ңе№ҙеәҰи®ЎеҲ’пјҢз»ҹзӯ№жҸҗеҮәеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•дё»иҰҒзӣ®ж ҮпјҢзӣ‘жөӢйў„жөӢйў„иӯҰе®Ҹи§Ӯз»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•жҖҒеҠҝи¶ӢеҠҝпјҢжҢҮеҜјжҺЁиҝӣе’Ңз»јеҗҲеҚҸи°ғз»ҸжөҺдҪ“еҲ¶ж”№йқ©жңүе…іе·ҘдҪңзӯүиҒҢиғҪгҖӮе·ҘдҝЎйғЁдё»иҰҒиҙҹиҙЈжҸҗеҮәж–°еһӢе·ҘдёҡеҢ–еҸ‘еұ•жҲҳз•Ҙе’Ңж”ҝзӯ–пјҢжӢҹи®ўе®һж–ҪиЎҢдёҡ规еҲ’гҖҒи®ЎеҲ’е’Ңдә§дёҡж”ҝзӯ–пјҢзӣ‘жөӢеҲҶжһҗиЎҢдёҡиҝҗиЎҢжҖҒеҠҝпјҢжҺЁиҝӣиЎҢдёҡдҪ“еҲ¶ж”№йқ©е’Ңз®ЎзҗҶеҲӣж–°зӯүиҒҢиғҪгҖӮдёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗиЎҢдёҡеҚҸдјҡжҳҜеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡзҡ„иҮӘеҫӢз»„з»ҮпјҢдёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗиЎҢдёҡеҚҸдјҡзҡ„дё»иҰҒиҒҢиғҪдёәејҖеұ•еҜ№з”өжұ иЎҢдёҡеӣҪеҶ…еӨ–жҠҖжңҜгҖҒз»ҸжөҺе’ҢеёӮеңәдҝЎжҒҜзҡ„йҮҮйӣҶгҖҒеҲҶжһҗе’ҢдәӨжөҒе·ҘдҪңпјҢз»„з»ҮеҲ¶е®ҡгҖҒдҝ®и®ўз”өжұ иЎҢдёҡзҡ„еҚҸдјҡж ҮеҮҶпјҢеҸӮдёҺеӣҪ家ж ҮеҮҶгҖҒиЎҢдёҡж ҮеҮҶзҡ„иө·иҚүе’Ңдҝ®и®ўе·ҘдҪңпјҢ并жҺЁиҝӣж ҮеҮҶзҡ„иҙҜеҪ»е®һж–ҪзӯүгҖӮ

2гҖҒеӣҪ家еұӮйқўзӣёе…іж”ҝзӯ–

еңЁеҸҢзўіж”ҝзӯ–зҡ„ж”Ҝж’‘д№ӢдёӢпјҢжҲ‘еӣҪиҝҺжқҘиғҪжәҗиҪ¬еһӢзҡ„й«ҳеі°жңҹпјҢиҝ‘е№ҙжқҘж”ҝеәңй«ҳеәҰйҮҚи§ҶеҜ№ж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„еҹ№иӮІеҸ‘еұ•пјҢйҷҶз»ӯеҮәеҸ°й…ҚеҘ—дә§дёҡж”ҝзӯ–пјҢжҺЁеҠЁдёӢжёёж–°иғҪжәҗжұҪиҪҰеёӮеңәжҢҒз»ӯжү©еј гҖӮж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„蓬еӢғеҸ‘еұ•дҝғиҝӣдәҶдёҠжёёеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡзҡ„жҲҗй•ҝпјҢдҪҝеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡеҝ«йҖҹеҸ‘еұ•е№¶еңЁеҺҶз»Ҹж—©жңҹзҡ„еӣҪдә§еҢ–еҗҺж—Ҙи¶Ӣе®Ңе–„пјҢеӣҪдә§йҡ”иҶңеҺӮе•ҶжҠҖжңҜз ”еҸ‘еҸҠйҮҸдә§иғҪеҠӣдёҚж–ӯеўһејәгҖӮ

3гҖҒең°еҢәеұӮйқўзӣёе…іж”ҝзӯ–

еҠЁеҠӣз”өжұ йҡ”иҶңд№ҹеҸ—еҲ°дәҶиҙөе·һзңҒгҖҒжІіеҢ—зңҒзӯүең°еҢәж”ҝеәңзҡ„еӨ§еҠӣж”ҜжҢҒпјҢжү¶жҢҒж”ҝзӯ–зӣёз»§еҮәеҸ°пјҢе°ҶжҺЁеҠЁеҠЁеҠӣз”өжұ йҡ”иҶңз”ҹдә§ж°ҙе№ігҖҒеҲ¶йҖ е·ҘиүәиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ2023е№ҙ4жңҲпјҢиҙөе·һзңҒе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–еҺ…еҸ‘еёғдәҶгҖҠиҙөе·һзңҒж–°иғҪжәҗеҠЁеҠӣз”өжұ еҸҠжқҗж–ҷз ”еҸ‘з”ҹдә§еҹәең°е»әи®ҫ规еҲ’пјҲ2022пјҚ2030е№ҙпјүгҖӢпјҢжҸҗеҮәеҲ°2025е№ҙпјҢеҪўжҲҗе№ҙз”ҹдә§иғҪеҠӣйҡ”иҶң 10дәҝе№іж–№зұігҖӮйҮҚзӮ№еј•иҝӣй”Ӯз”өжұ йҷ¶з“·йҡ”иҶңгҖҒж–°еһӢиҒҡеҗҲзү©гҖҒж— зәәеёғйҡ”иҶңзӯүз”өжұ йҡ”иҶңйЎ№зӣ®пјҢеЎ«иЎҘиҙөе·һзңҒз”өжұ йҡ”иҶңдә§дёҡз©әзҷҪпјҢеҪўжҲҗдә§дёҡй…ҚеҘ—дјҳеҠҝгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

еҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡеұһдәҺжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢдё»иҰҒж¶үеҸҠй«ҳеҲҶеӯҗжқҗж–ҷ科еӯҰгҖҒзәізұіжҠҖжңҜгҖҒиЎЁйқўе’Ңз•ҢйқўеӯҰгҖҒжңәжў°и®ҫи®ЎдёҺиҮӘеҠЁеҢ–жҺ§еҲ¶жҠҖжңҜгҖҒжҲҗеҘ—и®ҫеӨҮи®ҫи®ЎзӯүеӨҡдёӘеӯҰ科йўҶеҹҹпјҢж №жҚ®жҠҖжңҜжҺҢжҸЎжғ…еҶөпјҢдёҚеҗҢеҺӮе•Ҷй—ҙдә§е“Ғзҡ„жҲҗжң¬гҖҒжҖ§иғҪеҸҠе®үе…ЁжҖ§зӯүеқҮдјҡжңүжүҖе·®еҲ«гҖӮиЎҢдёҡеӨҙйғЁдјҒдёҡйҖҡеёёдјҡеңЁеҺҹжқҗж–ҷй…Қж–№гҖҒжҲҗеӯ”жңәзҗҶгҖҒе·Ҙиүәж”№иҝӣгҖҒиЈ…зҪ®и®ҫи®ЎгҖҒдә§зәҝжҺ§еҲ¶гҖҒиЎЁеҫҒжҠҖжңҜзӯүеӨҡж–№йқўиҝӣиЎҢй•ҝжңҹжҠҖжңҜз§ҜзҙҜпјҢзі»з»ҹжҖ§ең°зҗҶи§Јзӣёе…іе·ҘиүәеҸҠжҠҖжңҜпјҢдә§е“Ғз»јеҗҲжҖ§иғҪдјҳејӮгҖҒеҚ•дҪҚжҲҗжң¬иҫғдҪҺпјҢ规模еҢ–з»ҸиҗҘеҗҺз«һдәүдјҳеҠҝзӘҒеҮәгҖӮ

2гҖҒе®ўжҲ·еЈҒеһ’

йҡ”иҶңжҳҜзӣҙжҺҘеҪұе“ҚеҠЁеҠӣз”өжұ жҖ§иғҪеҸҠе®үе…ЁжҖ§зҡ„е…ій”®дё»жқҗпјҢе…¶дә§е“Ғи§„ж јеҸҠжҢҮж ҮйңҖдёҺдёӢжёёеҠЁеҠӣз”өжұ еҺӮе•Ҷзҡ„з”ҹдә§е·Ҙиүәй«ҳеәҰйҖӮй…ҚпјҢеңЁиҝӣиЎҢжү№йҮҸйҮҮиҙӯеүҚпјҢеҠЁеҠӣз”өжұ еҺӮе•ҶйҖҡеёёиҰҒиҝӣиЎҢз”ҹдә§зәҝйӘҢиҜҒгҖҒжқҗж–ҷжөӢиҜ•гҖҒдә§е“ҒжөӢиҜ•гҖҒж•ҙиҪҰжөӢиҜ•зӯүеӨҡиҪ®жөӢиҜ•йӘҢиҜҒгҖӮзү№еҲ«жҳҜеңЁиҝ‘е№ҙжқҘпјҢеҲҖзүҮз”өжұ гҖҒCTPжҠҖжңҜзӯүж–°жҠҖжңҜзҡ„иҗҪең°дёҚж–ӯжӢ“еұ•зқҖеҠЁеҠӣз”өжұ жҖ§иғҪзҡ„иҫ№з•ҢпјҢйғЁеҲҶеӨҙйғЁз”өжұ дјҒдёҡдёәиҝҪжұӮжӣҙиҝӣдёҖжӯҘзҡ„дә§е“ҒжҖ§иғҪжҸҗеҚҮпјҢејҖе§Ӣж”№еҸҳеҺҹжңүзҡ„еҺҹжқҗж–ҷйҖүеһӢж–№ејҸпјҢз”ұиў«еҠЁйҖүжӢ©иҪ¬еҸҳдёәдё»еҠЁеҸӮдёҺпјҢдёҠжёёйҡ”иҶңеҺӮе•ҶдёҺдёӢжёёеҠЁеҠӣз”өжұ еҺӮе•ҶжҠҖжңҜеҚҸеҗҢдёҺдәӨжөҒжӣҙдёәж·ұе…ҘпјҢе…ұеҗҢжҺЁиҝӣж–°е“ҒејҖеҸ‘иҝӣеәҰгҖӮе…·дҪ“жқҘиҜҙпјҢеңЁз”өжұ и®ҫи®Ўйҳ¶ж®өпјҢеҠЁеҠӣз”өжұ еҺӮе•ҶдјҡдёҺиЎҢдёҡеҶ…зҡ„еӨҙйғЁйҡ”иҶңеҺӮе•Ҷз»“еҗҲи®ҫи®ЎгҖҒе·ҘиүәгҖҒдә§е“Ғе’Ңжқҗж–ҷејҖеҸ‘зӯүеӨҡж–№йқўеұ•ејҖжҠҖжңҜдәӨжөҒпјҢжҳҺзЎ®еҸҜеҢ№й…ҚиҜҘз”өжұ жҖ§иғҪзҡ„йҡ”иҶңйңҖжұӮпјҢз»Ҹз”ұж•°иҪ®йҖүеһӢжөӢиҜ•пјҢзЎ®е®ҡеҢ№й…ҚзЁӢеәҰжңҖй«ҳгҖҒжҖ§иғҪжҢҮж ҮжңҖдјҳзҡ„йҡ”иҶңйҖүеһӢгҖӮж–°е“ҒеҜје…ҘжңҹеҸҜиғҪй•ҝиҫҫдёҖиҮідёӨе№ҙпјҢдёӢжёёеңЁзЎ®е®ҡйҖүеһӢеҗҺйҖҡеёёдјҡе…·жңүдёҖе®ҡзҡ„е®ўжҲ·зІҳжҖ§пјҢдё”иҝҮзЁӢдёӯйҡ”иҶңеҺӮе•ҶеҸҜз§ҜзҙҜеӨ§йҮҸеүҚжІҝе·ҘиүәеҸҠжҠҖжңҜеә”з”Ёз»ҸйӘҢпјҢжңҖе…Ҳе®ҢжҲҗеҜје…Ҙзҡ„еҺӮе•Ҷе°ҶжӢҘжңүзӣёеә”зҡ„з«һдәүдјҳеҠҝгҖӮ

3гҖҒиө„йҮ‘еЈҒеһ’

еҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡжҳҜе…ёеһӢзҡ„йҮҚиө„дә§иЎҢдёҡпјҢеҜ№жңәеҷЁи®ҫеӨҮзҡ„зұ»еһӢгҖҒж•°йҮҸеқҮжңүиҫғй«ҳзҡ„иҰҒжұӮпјҢиЎҢдёҡеҶ…дјҒдёҡзҡ„еӣәе®ҡиө„дә§жҜ”дҫӢж•ҙдҪ“й«ҳдәҺе…¶д»–дё»жқҗгҖӮеҗҢж—¶пјҢеҠЁеҠӣз”өжұ йҡ”иҶңдә§зәҝзҡ„йқһж ҮеұһжҖ§иҫғејәпјҢдә§зәҝжһ„йҖ дёҺдјҒдёҡиҮӘиә«зҡ„е·ҘиүәзӣҙжҺҘжҢӮй’©пјҢеүҚжңҹи®ҫи®ЎејҖеҸ‘гҖҒи®ҫеӨҮе®ҡеҲ¶пјҢзӣҙеҲ°еҗҺжңҹз»„иЈ…и°ғиҜ•гҖҒдә§иғҪзҲ¬еқЎзҡ„ж•ҙдҪ“йҡҫеәҰиҫғй«ҳгҖӮеӣ жӯӨпјҢеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡд»Һи®ЎеҲ’жү©дә§еҲ°дә§иғҪиҗҪең°йңҖиҰҒиҫғй•ҝж—¶й—ҙпјҢж— жі•иҝ…йҖҹе®һж–Ҫдә§иғҪжү©еј пјҢиЎҢдёҡеҶ…дјҒдёҡеҫҖеҫҖдјҡжҸҗеүҚж•°е№ҙеҒҡеҘҪдә§иғҪ规еҲ’пјҢжҢү照规еҲ’йҖҗжӯҘжҺЁиҝӣдә§иғҪ规模зҡ„жҸҗеҚҮпјҢиЎҢдёҡеЈҒеһ’иҫғй«ҳгҖӮ

4гҖҒдә§иғҪеЈҒеһ’

еҠЁеҠӣз”өжұ йҡ”иҶңз”ҹдә§ж¶үеҸҠзҡ„е·ҘеәҸзҺҜиҠӮеӨҡгҖҒи®ҫи®ЎеӨҚжқӮпјҢд»Ҙе№Іжі•еҚ•жӢүе·ҘиүәдёәдҫӢпјҢе…Ёе·ҘиүәжөҒзЁӢеҢ…жӢ¬жөҒ延гҖҒзғӯеӨ„зҗҶгҖҒеӨҚеҗҲгҖҒжӢүдјёгҖҒеҲҶеұӮгҖҒеҲҶеҲҮзӯүе·ҘеәҸпјҢеҗҢж—¶дёәиҫҫеҲ°йғЁеҲҶдёӢжёёе®ўжҲ·й«ҳж°ҙе№ізҡ„з»јеҗҲжҖ§иғҪйңҖжұӮпјҢйҖҡеёёиҝҳйңҖеҜ№е·ҘиүәгҖҒи®ҫеӨҮиҝӣиЎҢзү№е®ҡдјҳеҢ–пјҢж•ҙдҪ“з”ҹдә§е·Ҙиүәе…·жңүзІҫеәҰиҰҒжұӮй«ҳпјҢжҺ§еҲ¶йҡҫеәҰеӨ§зҡ„зү№зӮ№гҖӮеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡе·ҘиүәжөҒзЁӢдёӯйҖ жҲҗжҚҹиҖ—зҡ„зҺҜиҠӮиҫғеӨҡпјҢеҢ…жӢ¬иҫ№и§’жҚҹиҖ—гҖҒз‘•з–өжҚҹиҖ—д»ҘеҸҠж¶ӮиҰҶзҺҜиҠӮжҚҹиҖ—зӯүпјҢж•ҙдёӘз”ҹдә§иҝҮзЁӢдёӯдә§е“Ғзҡ„з»јеҗҲиүҜзҺҮжҺ§еҲ¶йҡҫеәҰиҫғеӨ§пјҢеҜ№е·ҘиүәжҺ§еҲ¶зҡ„иҰҒжұӮиҫғй«ҳпјҢйҖҡеёёйңҖй•ҝж—¶й—ҙз”ҹдә§з ”еҸ‘з§ҜзҙҜпјҢжүҚиғҪеңЁе…јйЎҫз”ҹдә§ж•ҲзҺҮзҡ„еҗҢж—¶дә§еҮәй«ҳиҙЁйҮҸзҡ„дә§е“ҒпјҢиЎҢдёҡеҮҶе…ҘйҡҫеәҰиҫғеӨ§гҖӮ

дә”гҖҒеҸ‘еұ•еҺҶзЁӢ

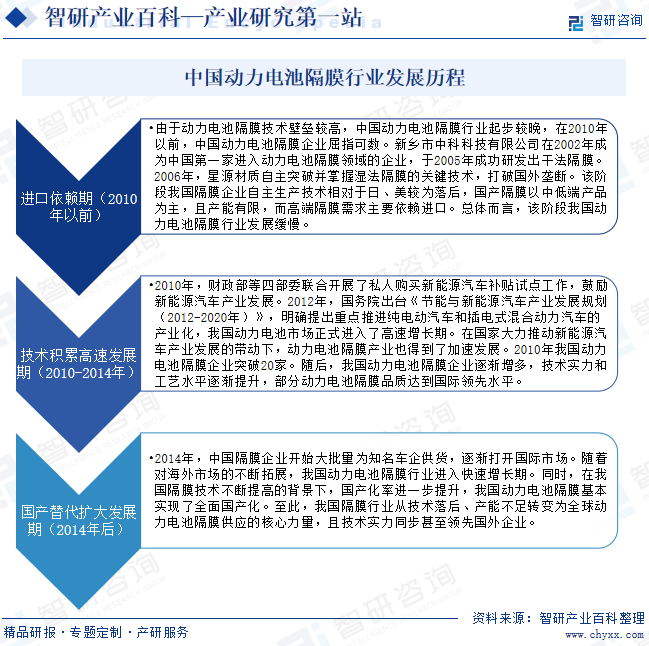

з”ұдәҺеҠЁеҠӣз”өжұ йҡ”иҶңжҠҖжңҜеЈҒеһ’иҫғй«ҳпјҢдёӯеӣҪеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡиө·жӯҘиҫғжҷҡпјҢеңЁ2010е№ҙд»ҘеүҚпјҢдёӯеӣҪеҠЁеҠӣз”өжұ йҡ”иҶңдјҒдёҡеұҲжҢҮеҸҜж•°гҖӮж–°д№ЎеёӮдёӯ科科жҠҖжңүйҷҗе…¬еҸёеңЁ2002е№ҙжҲҗдёәдёӯеӣҪ第дёҖ家иҝӣе…ҘеҠЁеҠӣз”өжұ йҡ”иҶңйўҶеҹҹзҡ„дјҒдёҡпјҢдәҺ2005е№ҙжҲҗеҠҹз ”еҸ‘еҮәе№Іжі•йҡ”иҶңгҖӮ2006е№ҙпјҢжҳҹжәҗжқҗиҙЁиҮӘдё»зӘҒз ҙ并жҺҢжҸЎж№ҝжі•йҡ”иҶңзҡ„е…ій”®жҠҖжңҜпјҢжү“з ҙеӣҪеӨ–еһ„ж–ӯгҖӮйҡҸеҗҺпјҢеңЁеӣҪ家еӨ§еҠӣжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘еұ•зҡ„еёҰеҠЁдёӢпјҢеҠЁеҠӣз”өжұ йҡ”иҶңдә§дёҡд№ҹеҫ—еҲ°дәҶеҠ йҖҹеҸ‘еұ•пјҢеҠЁеҠӣз”өжұ йҡ”иҶңдјҒдёҡйҖҗжёҗеўһеӨҡпјҢжҠҖжңҜе®һеҠӣе’Ңе·Ҙиүәж°ҙе№ійҖҗжёҗжҸҗеҚҮпјҢйғЁеҲҶеҠЁеҠӣз”өжұ йҡ”иҶңе“ҒиҙЁиҫҫеҲ°еӣҪйҷ…йўҶе…Ҳж°ҙе№ігҖӮ2014е№ҙпјҢдёӯеӣҪйҡ”иҶңдјҒдёҡејҖе§ӢеӨ§жү№йҮҸдёәзҹҘеҗҚиҪҰдјҒдҫӣиҙ§пјҢйҖҗжёҗжү“ејҖеӣҪйҷ…еёӮеңәгҖӮйҡҸзқҖеҜ№жө·еӨ–еёӮеңәзҡ„дёҚж–ӯжӢ“еұ•пјҢжҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡиҝӣе…Ҙеҝ«йҖҹеўһй•ҝжңҹпјҢеӣҪдә§еҢ–зҺҮиҝӣдёҖжӯҘжҸҗеҚҮгҖӮиҮіжӯӨпјҢжҲ‘еӣҪйҡ”иҶңиЎҢдёҡд»ҺжҠҖжңҜиҗҪеҗҺгҖҒдә§иғҪдёҚи¶іиҪ¬еҸҳдёәе…ЁзҗғеҠЁеҠӣз”өжұ йҡ”иҶңдҫӣеә”зҡ„ж ёеҝғеҠӣйҮҸпјҢдё”жҠҖжңҜе®һеҠӣеҗҢжӯҘз”ҡиҮійўҶе…ҲеӣҪеӨ–дјҒдёҡгҖӮ

е…ӯгҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еҠЁеҠӣз”өжұ йҡ”иҶңдә§дёҡй“ҫдёҠжёёдёәеҺҹжқҗж–ҷдҫӣеә”е•ҶпјҢеҠЁеҠӣз”өжұ йҡ”иҶңз”ҹдә§жқҗж–ҷд»ҘиҒҡзғҜзғғдёәдё»пјҢдё»иҰҒеҢ…жӢ¬иҒҡд№ҷзғҜпјҲPEпјүгҖҒиҒҡдёҷзғҜпјҲPPпјүд»ҘеҸҠиҒҡдёҷзғҜпјҲPPпјүе’ҢиҒҡд№ҷзғҜпјҲPEпјүеӨҚеҗҲжқҗж–ҷпјҢдё»иҰҒеҹәдәҺиҒҡзғҜзғғжңүиүҜеҘҪзҡ„жңәжў°жҖ§иғҪгҖҒеҢ–еӯҰзЁіе®ҡжҖ§гҖҒй«ҳжё©иҮӘй—ӯжҖ§иғҪпјҢдё”жҲҗжң¬дҪҺпјҢиғҪж»Ўи¶іеҠЁеҠӣз”өжұ йҡ”иҶңзҡ„жҖ§иғҪиҰҒжұӮе’ҢжҲҗжң¬иҰҒжұӮгҖӮзӣ®еүҚеӣҪеҶ…еӨҡж•°еӨҙйғЁеҠЁеҠӣз”өжұ йҡ”иҶңеҺӮе•Ҷзҡ„з”ҹдә§з”Ёж–ҷдё»иҰҒдҫқиө–жө·еӨ–иҝӣеҸЈгҖӮеҠЁеҠӣз”өжұ йҡ”иҶңдә§дёҡй“ҫдёӢжёёдёәеҠЁеҠӣз”өжұ з”ҹдә§еҺӮе•ҶпјҢиЎҢдёҡдёӯдё»иҰҒеҸӮдёҺиҖ…йҖҡеёёдёәдёӯеӨ§еһӢдјҒдёҡпјҢжӢҘжңүиҫғеӨ§зҡ„з”ҹдә§гҖҒй”Җ售规模пјҢжҜҸе№ҙеҜ№йҡ”иҶңзӯүеҺҹжқҗж–ҷзҡ„йҮҮиҙӯйңҖжұӮиҫғеӨ§гҖӮдёӯеӣҪеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”йӣҶеӣўе…¬еҸё

дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”йӣҶеӣўе…¬еҸё  дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҒ’еҠӣзҹіеҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸё

жҒ’еҠӣзҹіеҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸё  йқ’еІӣеӣҪжҒ©з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

йқ’еІӣеӣҪжҒ©з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёңеҚҺиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёңеҚҺиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪдёӯз…ӨиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪдёӯз…ӨиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  е®ҒеӨҸе®қдё°иғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®ҒеӨҸе®қдё°иғҪжәҗйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  жөҷжұҹзҹіжІ№еҢ–е·Ҙжңүйҷҗе…¬еҸё

жөҷжұҹзҹіжІ№еҢ–е·Ҙжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүдә‘еҚ—жҒ©жҚ·ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

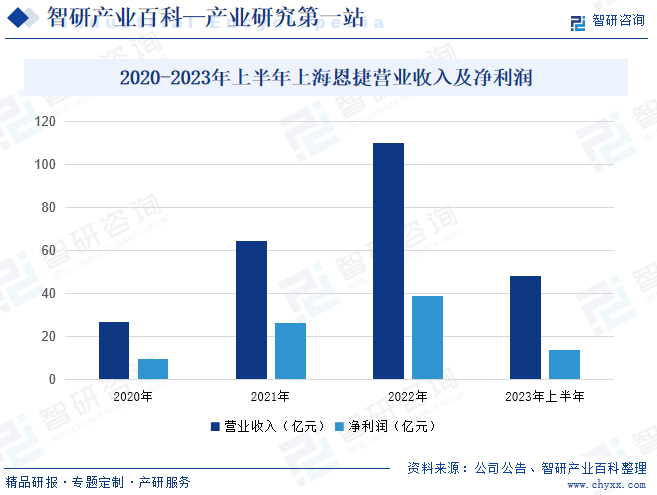

жҒ©жҚ·иӮЎд»ҪжҲҗз«ӢдәҺ1996е№ҙпјҢй•ҝжңҹиҮҙеҠӣдәҺй”Ӯз”өжұ йҡ”иҶңдә§е“Ғзҡ„з ”еҸ‘пјҢе…¬еҸёж№ҝжі•й”Ӯз”өжұ йҡ”иҶңз”ҹдә§и§„жЁЎеӨ„дәҺе…ЁзҗғйўҶе…Ҳең°дҪҚпјҢе…·жңүе…ЁзҗғжңҖеӨ§зҡ„й”Ӯз”өжұ йҡ”иҶңдҫӣеә”иғҪеҠӣпјҢеңЁдёҠжө·гҖҒзҸ жө·гҖҒж— й”ЎгҖҒжұҹиҘҝгҖҒиӢҸе·һгҖҒйҮҚеәҶзӯүең°еёғеұҖйҡ”иҶңз”ҹдә§еҹәең°пјҢдә§иғҪ规模иҫҫ70дәҝе№іж–№зұігҖӮдә§е“Ғе“ҒиҙЁе…·еӨҮиүҜеҘҪзҡ„зЁіе®ҡжҖ§е’Ңй«ҳдёҖиҮҙжҖ§пјҢдё”дә§е“Ғе“Ғзұ»дё°еҜҢиҫҫ180з§ҚпјҢиғҪеӨҹж»Ўи¶іе®ўжҲ·е®ҡеҲ¶еҢ–гҖҒеӨҡе…ғеҢ–йңҖжұӮгҖӮе…¬еҸёеҮӯеҖҹжҠҖжңҜз§ҜзҙҜеҸҠдә§дёҡ规模зҡ„жү©еӨ§пјҢе·Із»ҸжҲҗеҠҹиҝӣе…Ҙе…Ёзҗғдё»жөҒз”өжұ еҺӮе•Ҷзҡ„дҫӣеә”й“ҫпјӣдёҺеӣҪеӨ–еӨҙйғЁй”Ӯз”өжұ з”ҹдә§еҺӮе•ҶжқҫдёӢпјҢдёүжҳҹпјҢLGESпјҢжі•еӣҪACCпјҢжө·еӨ–еӨ§еһӢиҪҰдјҒпјҢд»ҘеҸҠеҢ…жӢ¬е®Ғеҫ·ж—¶д»ЈпјҢдёӯеҲӣж–°иҲӘгҖҒжҜ”дәҡиҝӘпјҢеӣҪиҪ©еңЁеҶ…зҡ„дёӯеӣҪдё»жөҒй”Ӯз”өжұ дјҒдёҡйғҪе»әз«ӢдәҶиүҜеҘҪзҡ„еҗҲдҪңе…ізі»гҖӮдёҠжө·жҒ©жҚ·дёәжҒ©жҚ·иӮЎд»ҪжҺ§иӮЎеӯҗе…¬еҸёпјҢдё»иҰҒиҙҹиҙЈе…¬еҸёй”Ӯз”өжұ йҡ”иҶңз”ҹдә§гҖӮдёҠжө·жҒ©жҚ·2023е№ҙдёҠеҚҠе№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ48.00дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ4.65%пјҢеҮҖеҲ©ж¶Ұдёә13.49дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ29.52%пјҢдё»иҰҒзі»ж–°еўһдә§иғҪйҮҠж”ҫгҖҒеёӮеңәз«һдәүеҠ еү§зӯүеӣ зҙ пјҢйҡ”иҶңеҚ•д»·жңүжүҖдёӢж»‘гҖӮ

пјҲ2пјүж·ұеңіеёӮжҳҹжәҗжқҗиҙЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

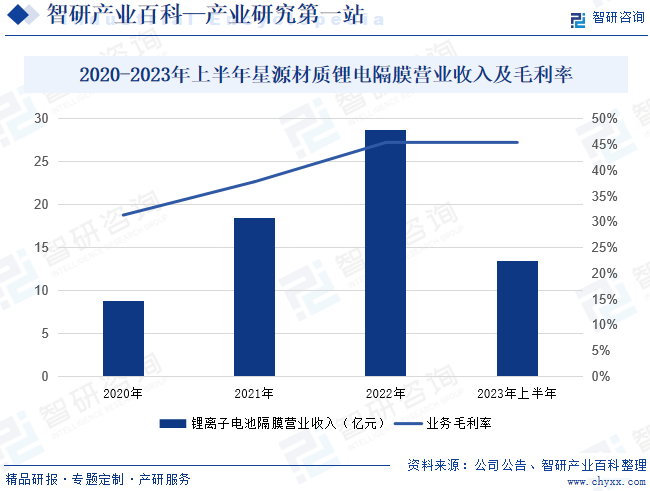

жҳҹжәҗжқҗиҙЁжҳҜдё“дёҡд»ҺдәӢй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңз ”еҸ‘гҖҒз”ҹдә§еҸҠй”Җе”®зҡ„ж–°иғҪжәҗгҖҒж–°жқҗж–ҷе’Ңж–°иғҪжәҗжұҪиҪҰйўҶеҹҹзҡ„еӣҪ家зә§й«ҳж–°жҠҖжңҜдјҒдёҡпјҢз”ҹдә§зҡ„й”ӮзҰ»еӯҗз”өжұ йҡ”иҶңдё»иҰҒеҢ…жӢ¬е№Іжі•йҡ”иҶңгҖҒж№ҝжі•йҡ”иҶңд»ҘеҸҠеңЁе№Іж№ҝжі•йҡ”иҶңеҹәзЎҖдёҠиҝӣиЎҢж·ұеҠ е·Ҙзҡ„ж¶ӮиҰҶйҡ”иҶңпјҢдә§е“Ғе№ҝжіӣеә”з”ЁдәҺж–°иғҪжәҗжұҪиҪҰгҖҒеӮЁиғҪз”өз«ҷгҖҒз”өеҠЁиҮӘиЎҢиҪҰгҖҒз”өеҠЁе·Ҙе…·гҖҒиҲӘеӨ©иҲӘз©әгҖҒеҢ»з–—еҸҠж•°з Ғзұ»з”өеӯҗдә§е“ҒзӯүйўҶеҹҹгҖӮ2023е№ҙдёҠеҚҠе№ҙжҳҹжәҗжқҗиҙЁй”Ӯз”өйҡ”иҶңиҗҘдёҡ收е…Ҙдёә13.5дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.5%пјҢжҜӣеҲ©зҺҮдёә45.5%пјҢз»ҙжҢҒиҫғй«ҳж°ҙе№ігҖӮ

дёғгҖҒиЎҢдёҡзҺ°зҠ¶

йҡҸзқҖвҖңеҸҢзўівҖқж”ҝзӯ–зҡ„иҗҪе®һдёҺжҺЁеҠЁпјҢж–°иғҪжәҗжұҪиҪҰдә§дёҡеҫ—еҲ°еҝ«йҖҹеҸ‘еұ•пјҢжҲ‘еӣҪд»ҘеҸҠе…Ёзҗғдё»иҰҒеҸ‘иҫҫеӣҪ家еқҮеҮәеҸ°еӨҡйЎ№ж–°иғҪжәҗжұҪиҪҰйј“еҠұж”ҝзӯ–пјҢ并йҷҶз»ӯжҸҗеҮәдәҶзҮғжІ№жұҪиҪҰйҖҖеҮәж—¶й—ҙиЎЁпјҢе…Ёзҗғж–°иғҪжәҗжұҪиҪҰдә§дёҡеҫ—еҲ°иҝ…йҖҹеҸ‘еұ•пјҢйҡ”иҶңдҪңдёәеҠЁеҠӣз”өжұ дёӯзҡ„е…ій”®жқҗж–ҷпјҢиҝҺжқҘеүҚжүҖжңӘжңүзҡ„еҸ‘еұ•жңәйҒҮгҖӮжҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңдә§е“Ғе…·еӨҮиҫғејәзҡ„е…Ёзҗғз«һдәүеҠӣпјҢеҸ—еӣҪеҶ…еӨ–ж–°иғҪжәҗжұҪиҪҰеўһй•ҝеёҰеҠЁпјҢдёӯеӣҪеҠЁеҠӣз”өжұ йҡ”иҶңеҮәиҙ§йҮҸеҝ«йҖҹеўһеҠ гҖӮжңӘжқҘеңЁж–°иғҪжәҗдә§дёҡж”ҝзӯ–зҡ„жҺЁиҝӣиҗҪе®һдёӢпјҢдёӢжёёж–°иғҪжәҗжұҪиҪҰе°ҶиҝӣдёҖжӯҘж”ҫйҮҸпјҢжҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡжӢҘжңүе№ҝйҳ”зҡ„еўһй•ҝз©әй—ҙгҖӮ2023е№ҙе…Ёзҗғй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңеҮәиҙ§йҮҸе·Із»ҸзӘҒз ҙ210дәҝе№ізұіпјҢдёӯеӣҪйҡ”иҶңдјҒдёҡеҮәиҙ§йҮҸзҡ„е…ЁзҗғеҚ жҜ”еңЁ2023е№ҙе·Із»ҸзӘҒз ҙ83%гҖӮ2023е№ҙпјҢдёӯеӣҪй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңеҮәиҙ§йҮҸеҗҢжҜ”еўһй•ҝ32.8%пјҢиҫҫеҲ°176.9дәҝе№ізұігҖӮ

е…«гҖҒжңәйҒҮдёҺжҢ‘жҲҳ

1гҖҒжңәйҒҮ

пјҲ1пјүж–°иғҪжәҗжұҪиҪҰ蓬еӢғеҸ‘еұ•еёҰеҠЁеҠЁеҠӣз”өжұ иЎҢдёҡеҝ«йҖҹжҲҗй•ҝ

йҡҸзқҖе…ЁзҗғиғҪжәҗеҚұжңәе’ҢзҺҜеўғжұЎжҹ“й—®йўҳж—ҘзӣҠзӘҒеҮәпјҢж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„еҸ‘еұ•еҸ—еҲ°й«ҳеәҰйҮҚи§ҶпјҢеҠ еӨ§ж–°иғҪжәҗжұҪиҪҰзҡ„з ”еҸ‘з”ҹдә§еҠӣеәҰе·Із»ҸеңЁе…ЁзҗғиҢғеӣҙеҶ…еҪўжҲҗе…ұиҜҶпјҢжҲ‘еӣҪж”ҝеәңд№ҹеҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–пјҢеӨ§еҠӣж”ҜжҢҒе’ҢжҺЁиҝӣж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„жҺЁе№ҝе’Ңеә”з”ЁгҖӮеңЁеә”з”Ёз«ҜпјҢеҸ—зӣҠдәҺиҝ‘е№ҙжқҘеңЁз»ӯиҲӘйҮҢзЁӢгҖҒдәӨдә’жҖ§гҖҒе®үе…ЁжҖ§зӯүж–№йқўз»јеҗҲжҖ§иғҪзҡ„жҸҗеҚҮпјҢж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰи®ӨеҸҜеәҰдёҚж–ӯеўһејәпјҢз»Ҳз«ҜйңҖжұӮдёҚж–ӯжү©еӨ§пјҢж–°иғҪжәҗжұҪиҪҰиЎҢдёҡй”ҖйҮҸе‘ҲжҢҒз»ӯеўһй•ҝи¶ӢеҠҝгҖӮж–°иғҪжәҗжұҪиҪҰиЎҢдёҡ蓬еӢғеҸ‘еұ•жҺЁеҠЁеҠЁеҠӣз”өжұ иЎҢдёҡеҝ«йҖҹжҲҗй•ҝгҖӮеңЁжҠҖжңҜиҝӣжӯҘеҸҠж–°иғҪжәҗжұҪиҪҰеёӮеҚ зҺҮжҸҗеҚҮзӯүеӣ зҙ зҡ„жҺЁеҠЁдёӢпјҢйў„и®ЎеҠЁеҠӣз”өжұ иЎҢдёҡжңӘжқҘй•ҝжңҹд»Қе°ҶжӢҘжңүе№ҝйҳ”еўһй•ҝз©әй—ҙпјҢйҡ”иҶңдҪңдёәеҠЁеҠӣз”өжұ е…ій”®дё»жқҗд№ӢдёҖд№ҹе°ҶеҗҢжӯҘеҸ—зӣҠгҖӮ

пјҲ2пјүеӣҪеҶ…дә§дёҡй“ҫж—Ҙи¶Ӣе®Ңе–„пјҢдҝғиҝӣдёҠдёӢжёёеҚҸеҗҢеҲӣж–°

йҡҸзқҖж–°иғҪжәҗжұҪиҪҰеёӮеңә蓬еӢғеҸ‘еұ•пјҢдә§дёҡй“ҫж—Ҙи¶Ӣе®Ңе–„пјҢж¶ҢзҺ°дәҶдёҖеӨ§жү№дјҳиҙЁеҺӮе•ҶпјҢдёәеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡиҗҘйҖ дәҶиүҜеҘҪзҡ„жҠҖжңҜеҲӣж–°зҺҜеўғгҖӮеңЁдёӢжёёеҜ№еҠЁеҠӣз”өжұ жҖ§иғҪиҰҒжұӮдёҚж–ӯжҸҗй«ҳзҡ„иғҢжҷҜдёӢпјҢеҠ еҝ«е·ҘиүәжҠҖжңҜжҸҗеҚҮжҲҗдёәжҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңдјҒдёҡзҡ„дё»иҰҒеҸ‘еұ•ж–№еҗ‘пјҢйҡ”иҶңдјҒдёҡйҖҡиҝҮжҠҖжңҜйқ©ж–°е’Ңдә§дёҡз»“жһ„еҚҮзә§ж–№ејҸжҸҗй«ҳе…¬еҸёдә§е“Ғзҡ„з«һдәүеҠӣе’ҢеҲӣж–°жҖ§пјҢд»Ҙй©ұеҠЁйҡ”иҶңдә§е“ҒеңЁдёӢжёёеҠЁеҠӣз”өжұ еёӮеңәзҡ„еә”з”Ёжҷ®еҸҠгҖӮеӣ жӯӨпјҢиғҢйқ жҲ‘еӣҪж—Ҙи¶Ӣе®Ңе–„зҡ„ж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫпјҢеҠЁеҠӣз”өжұ йҡ”иҶңдјҒдёҡеҸҜеҠ ејәдёҠдёӢжёёдә§дёҡзҡ„еҚҸеҗҢдҪңз”ЁпјҢжҸҗй«ҳеҲӣж–°иғҪеҠӣдёҺжҠҖжңҜж°ҙе№іпјҢдҝғиҝӣдә§дёҡй“ҫж•ҙдҪ“еӣҪйҷ…з«һдәүеҠӣзҡ„жҸҗеҚҮгҖӮ

пјҲ3пјүжө·еӨ–еёӮеңәеўһй•ҝз©әй—ҙе№ҝйҳ”пјҢеӣҪйҷ…з«һдәүеҠӣжҢҒз»ӯеўһејә

иҝ‘е№ҙжқҘпјҢе…Ёзҗғеҗ„еӣҪдёҚж–ӯеҠ еӨ§ж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеҠӣеәҰпјҢж–°иғҪжәҗжұҪиҪҰжё—йҖҸзҺҮжҢҒз»ӯжҸҗеҚҮгҖӮдёәж»Ўи¶іжө·еӨ–еёӮеңәйңҖжұӮпјҢеӣҪеҶ…еҠЁеҠӣз”өжұ еҺӮе•Ҷзә·зә·з§ҜжһҒеёғеұҖжө·еӨ–еёӮеңәпјҢжҺЁеҠЁжө·еӨ–еёӮеңәдә§иғҪжү©еј гҖӮйҡҸзқҖжө·еӨ–еёӮеңәйңҖжұӮдёҚж–ӯеўһй•ҝпјҢйҡ”иҶңдјҒдёҡд№ҹз§ҜжһҒеңЁжө·еӨ–еёӮеңәе»әи®ҫе·ҘеҺӮпјҢдә§дёҡеӣҪйҷ…еҪұе“ҚеҠӣжҢҒз»ӯжҸҗеҚҮгҖӮжңӘжқҘжө·еӨ–еёӮеңәе°ҶжҲҗдёәеҠЁеҠӣз”өжұ йҡ”иҶңдә§дёҡйҮҚиҰҒеўһй•ҝзӮ№гҖӮ

2гҖҒжҢ‘жҲҳ

пјҲ1пјүдёӢжёёз”өжұ жӣҙж–°жҚўд»Јеҝ«пјҢйҡ”иҶңеҺӮе•ҶйңҖеҸҠж—¶е“Қеә”

дёәжҸҗеҚҮж¶Ҳиҙ№иҖ…зҡ„дҪҝз”ЁдҪ“йӘҢпјҢеҠЁеҠӣз”өжұ зӯүйўҶеҹҹиҝ‘е№ҙжқҘдә§е“ҒеҚҮзә§йҖҹеәҰиҫғеҝ«пјҢеҠЁеҠӣз”өжұ еҺӮе•ҶжҢҒз»ӯиҝҪжұӮз”өжұ дә§е“Ғзҡ„жҖ§иғҪгҖҒжҲҗжң¬дјҳеҢ–гҖӮйҡ”иҶңдјҒдёҡйҖҡеёёйңҖиҰҒеҗҢжӯҘжҲ–жҸҗеүҚиҝӣиЎҢдә§е“ҒејҖеҸ‘еҸҠеҚҮзә§пјҢжүҚиғҪдёҺдёӢжёёжӣҙж–°жҚўд»Јж—¶й—ҙзӣёеҢ№й…ҚпјҢеҸҠж—¶е“Қеә”дёӢжёёеҺӮе•Ҷж–°е“ҒйңҖжұӮпјҢеҚ жҚ®еёӮеңәе…ҲжңәпјҢиҝҷеҜ№йҡ”иҶңеҺӮе•Ҷзҡ„жҠҖжңҜеӮЁеӨҮгҖҒе·Ҙиүәз»ҸйӘҢгҖҒдә§иғҪе®үжҺ’еҸҠз”ҹдә§ж•ҲзҺҮзӯүз»јеҗҲиғҪеҠӣеҪўжҲҗиҫғеӨ§жҢ‘жҲҳгҖӮжӯӨеӨ–пјҢеҚҠеӣәжҖҒз”өжұ гҖҒеӣәжҖҒз”өжұ зӯүеүҚжІҝйўҶеҹҹзҡ„йҖҗжӯҘеҸ‘еұ•д№ҹеңЁйҡ”иҶңеә”з”Ёж–№йқўеӮ¬з”ҹдәҶж–°зҡ„йңҖжұӮпјҢйңҖйҡ”иҶңеҺӮе•ҶеңЁдә§е“ҒеҸҠжҠҖжңҜдёҠиҝӣиЎҢеүҚзһ»жҖ§еёғеұҖгҖӮ

пјҲ2пјүд»·ж јжҲҳж„Ҳжј”ж„ҲзғҲпјҢдә§дёҡй“ҫзӣёе…іиЎҢдёҡжҲҗжң¬жҺ§еҲ¶зҡ„йҮҚиҰҒжҖ§жҸҗеҚҮ

2021е№ҙ12жңҲпјҢиҙўж”ҝйғЁгҖҒе·ҘдҝЎйғЁгҖҒ科жҠҖйғЁгҖҒеҸ‘改委еӣӣйғЁе§”иҒ”еҗҲеҸ‘еёғгҖҠе…ідәҺ2022е№ҙж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙж”ҝзӯ–зҡ„йҖҡзҹҘгҖӢпјҢжҳҺзЎ®ж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙж”ҝзӯ–е®һж–Ҫз»Ҳжӯўж—Ҙжңҹдёә2022е№ҙеә•гҖӮ2023е№ҙд»ҘжқҘпјҢйҡҸзқҖиЎҢдёҡз«һдәүеҠ еү§пјҢвҖңд»·ж јжҲҳвҖқжҲҗдёәиҙҜз©ҝж–°иғҪжәҗжұҪиҪҰиЎҢдёҡеҸ‘еұ•зҡ„дё»еҹәи°ғгҖӮж–°иғҪжәҗжұҪиҪҰиЎҘиҙҙе®Ңе…ЁйҖҖеҮәеҸҠвҖңд»·ж јжҲҳвҖқж„Ҳжј”ж„ҲзғҲпјҢе°ҶдҝғдҪҝж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶеҸҠдә§дёҡй“ҫдёҠжёёдёҚж–ӯеҠ ејәжҠҖжңҜж”»е…іпјҢйҷҚдҪҺжҲҗжң¬пјҢжҸҗй«ҳдә§е“Ғз»јеҗҲжҖ§д»·жҜ”пјҢеңЁж— иЎҘиҙҙзҡ„жғ…еҶөдёӢдҝқжҢҒиҮӘиә«дә§е“Ғзҡ„еёӮеңәз«һдәүеҠӣпјҢд»ҺиҖҢзЎ®дҝқиҮӘиә«зӣҲеҲ©ж°ҙе№ігҖӮдјҙйҡҸиЎҘиҙҙйҖҖеҮәд»ҘеҸҠз»ҶеҲҶеёӮеңәе·®ејӮеҢ–жү©еӨ§пјҢж–°иғҪжәҗжұҪиҪҰеҺӮе•ҶеҸҠеҢ…жӢ¬йҡ”иҶңеңЁеҶ…зҡ„еҗ„дә§дёҡй“ҫеҺӮе•ҶйңҖй’ҲеҜ№жҖ§иҝӣиЎҢдёҖзі»еҲ—зҡ„дә§е“ҒеёғеұҖеҸҠжҠҖжңҜеӮЁеӨҮпјҢд»ҘйқўеҜ№иЎҢдёҡж•ҙдҪ“жӣҙй«ҳзҡ„жҖ§д»·жҜ”иҰҒжұӮгҖӮ

пјҲ3пјүйҡ”иҶңиЎҢдёҡеӨҙйғЁдјҒдёҡжҢҒз»ӯжү©еј пјҢиЎҢдёҡз«һдәүеҠ еү§

йҡ”иҶңиЎҢдёҡжҳҜйҮҚиө„дә§гҖҒжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢеЈҒеһ’иҫғй«ҳпјҢдә§иғҪжү©еј жүҖйңҖж—¶й—ҙзӣёеҜ№иҫғй•ҝпјҢзӣ®еүҚеӣҪеҶ…еҠЁеҠӣз”өжұ йҡ”иҶңеёӮеңәе‘ҲзҺ°жҳҺжҳҫзҡ„еӨҙйғЁйӣҶдёӯи¶ӢеҠҝгҖӮжңӘжқҘпјҢеҠЁеҠӣз”өжұ дјҒдёҡеҜ№йҡ”иҶңеҺӮе•ҶжҠҖжңҜе®һеҠӣзҡ„иҰҒжұӮе°ҶиҝӣдёҖжӯҘжҸҗй«ҳпјҢиЎҢдёҡеӨҙйғЁдјҒдёҡйҖҡиҝҮ规模ж•Ҳеә”е’Ңи®ҫеӨҮеҸҠе·ҘиүәдјҳеҠҝжҢҒз»ӯжҠўеҚ еёӮеңәд»ҪйўқпјҢиЎҢдёҡеӨҙйғЁдјҒдёҡй—ҙз«һдәүе°ҶеҠ еү§гҖӮ

д№қгҖҒз«һдәүж јеұҖ

жҲ‘еӣҪеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡеңЁж”ҝзӯ–зҡ„жҺЁеҠЁдёӢе‘ҲзҺ°е·ҘиүәеҸҠдә§е“Ғеҝ«йҖҹеҚҮзә§зҡ„и¶ӢеҠҝпјҢеӨҙйғЁеҺӮе•ҶеңЁдә§е“ҒжҖ§иғҪеҸҠжҲҗжң¬дёҠеҗҢж—¶е®һзҺ°дәҶиҫғеӨ§е№…еәҰзҡ„дјҳеҢ–пјҢйғЁеҲҶз ”еҸ‘е®һеҠӣиҫғејұзҡ„дёӯе°ҸдјҒдёҡйҖҗжёҗиў«еёӮеңәж·ҳжұ°пјҢеёӮеңәжҖ»йҮҸдҝқжҢҒеўһй•ҝдё”еҗ‘еӨҙйғЁеҺӮе•ҶиҒҡжӢўгҖӮд»ҺдёӯеӣҪзҡ„дё»иҰҒйҡ”иҶңдјҒдёҡжқҘзңӢпјҢ2023е№ҙйҡ”иҶңиЎҢдёҡзҡ„з«һдәүж јеұҖе‘ҲзҺ°иҫғеӨ§зҡ„еҸҳеҢ–пјҢе…¶дёӯдёҠжө·жҒ©жҚ·д»ҚдҝқжҢҒиЎҢдёҡйҫҷеӨҙең°дҪҚ并且еҮәиҙ§йҮҸйҒҘйҒҘйўҶе…ҲпјҢдҪҶе…¶еёӮеңәд»ҪйўқзӣёжҜ”2022е№ҙжңүжүҖдёӢйҷҚпјҢжҳҹжәҗжқҗиҙЁгҖҒдёӯжқҗ科жҠҖгҖҒжІіеҢ—йҮ‘еҠӣгҖҒдёӯе…ҙж–°жқҗе’Ңжғ ејәж–°жқҗзӯүдјҒдёҡзҡ„еёӮеңәд»ҪйўқеқҮжңүдёҚеҗҢзЁӢеәҰжҸҗеҚҮгҖӮдёӯеӣҪйҡ”иҶңиЎҢдёҡCR10еңЁ2023е№ҙи¶…иҝҮ90%пјҢиЎҢдёҡйӣҶдёӯеәҰиҝӣдёҖжӯҘжҸҗеҚҮгҖӮиЎҢдёҡеҮәиҙ§йҮҸеүҚеҚҒдјҒдёҡдёӯпјҢеҚҡзӣӣж–°жқҗдёә2023е№ҙж–°иҝӣе…ҘдјҒдёҡгҖӮ

еҚҒгҖҒеҸ‘еұ•и¶ӢеҠҝ

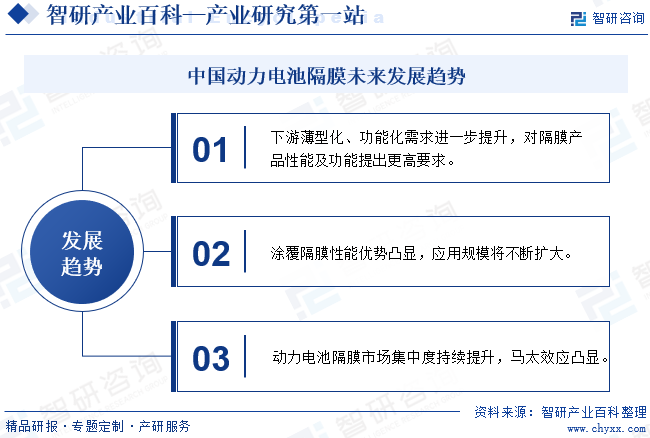

1гҖҒдёӢжёёи–„еһӢеҢ–гҖҒеҠҹиғҪеҢ–йңҖжұӮиҝӣдёҖжӯҘжҸҗеҚҮпјҢеҜ№йҡ”иҶңдә§е“ҒжҖ§иғҪеҸҠеҠҹиғҪжҸҗеҮәжӣҙй«ҳиҰҒжұӮ

йҡҸзқҖж–°иғҪжәҗиЎҢдёҡзҡ„еҸ‘еұ•пјҢдёӢжёёеҠЁеҠӣз”өжұ иЎҢдёҡе®№йҮҸгҖҒжҖ§иғҪгҖҒе®үе…ЁжҖ§зӯүз»јеҗҲжҢҮж ҮдёҚж–ӯиҝӣжӯҘпјҢйҡ”иҶңдә§е“Ғзҡ„и–„еһӢеҢ–еҸҠеҠҹиғҪеҢ–йңҖжұӮд№ҹе°ҶиҝӣдёҖжӯҘжҸҗеҚҮгҖӮи–„еһӢеҢ–е§Ӣз»ҲжҳҜеҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡеҸ‘еұ•зҡ„йҮҚзӮ№д№ӢдёҖпјҢеңЁе№Іжі•йҡ”иҶңйўҶеҹҹпјҢ10ОјmеҸҠд»ҘдёӢйҡ”иҶңзҡ„规模еҢ–еә”з”Ёе°ҶжҳҜиЎҢдёҡдёӢдёҖйҳ¶ж®өз ”еҸ‘иҒҡз„Ұзҡ„дё»иҰҒй—®йўҳгҖӮдёҺжӯӨеҗҢж—¶пјҢдјҙйҡҸеҗ„з»ҶеҲҶеә”з”ЁйўҶеҹҹзҡ„жҲҗзҶҹпјҢдёӢжёёеҜ№йҡ”иҶңзҡ„йҖүеһӢд№ҹе°Ҷжӣҙжңүдҫ§йҮҚпјҢжҺЁеҠЁйҡ”иҶңеҗ‘еҠҹиғҪеҢ–ж–№еҗ‘еҸ‘еұ•гҖӮеңЁеҠЁеҠӣз”өжұ йўҶеҹҹпјҢеҺҡеәҰеҸҠеӯ”йҡҷзҺҮжҳҜдё»иҰҒиҖғеҜҹеӣ зҙ пјҢзӣҙжҺҘе…ізі»ж¶Ҳиҙ№иҖ…зҡ„й©ҫ驶дҪ“йӘҢпјҢеҗҢж—¶еҠЁеҠӣз”өжұ еҺӮе•Ҷд№ҹдјҡеҠ еӨ§еҜ№йҡ”иҶңжҖ§д»·жҜ”зҡ„иҖғеҜҹеҠӣеәҰпјҢд»ҘдҝқйҡңиҮӘиә«еҲ©ж¶Ұз©әй—ҙгҖӮдёәйҖӮеә”дёӢжёёеә”з”Ёзҡ„жӣҙй«ҳиҰҒжұӮпјҢйҡ”иҶңеҺӮе•Ҷе°ҶдҝқжҢҒеҜ№е·ҘиүәжҠҖжңҜеҸҠе·ҘиүәиҝҮзЁӢзҡ„з ”з©¶гҖҒж”№иүҜпјҢжҢҒз»ӯй«ҳж•Ҳең°иҝӣиЎҢз ”еҸ‘еҲӣж–°пјҢд»ҘеңЁй«ҳжҖ§иғҪгҖҒеҠҹиғҪеҢ–зҡ„йңҖжұӮиғҢжҷҜдёӢжҸҗдҫӣз»ҸжөҺжҖ§жңҖдјҳзҡ„йҡ”иҶңдә§е“ҒгҖӮ

2гҖҒж¶ӮиҰҶйҡ”иҶңжҖ§иғҪдјҳеҠҝеҮёжҳҫпјҢеә”用规模е°ҶдёҚж–ӯжү©еӨ§

ж №жҚ®е…·дҪ“зҡ„ж¶ӮиҰҶжқҗж–ҷпјҢж¶ӮиҰҶиғҪеӨҹжңүж•ҲжҸҗй«ҳй”Ӯз”өжұ йҡ”иҶңзҡ„жҠ—з©ҝеҲәе’ҢиҖҗзғӯжҖ§гҖҒжҸҗй«ҳеҗёж¶ІиғҪеҠӣгҖҒд№ҹеҸҜж”№е–„з”өи§ЈиҙЁдәІе’ҢжҖ§гҖҒи§ЈеҶійҡ”иҶңжіЁж¶ІиӨ¶зҡұзӯүй—®йўҳпјҢиҝ‘е№ҙжқҘж¶ӮиҰҶйҡ”иҶңеә”з”Ёжё—йҖҸзҺҮдёҚж–ӯжҸҗеҚҮгҖӮзӣ®еүҚеёӮеңәдёҠеёёи§Ғзҡ„ж¶ӮиҰҶжқҗж–ҷеҢ…жӢ¬ж— жңәйҷ¶з“·гҖҒPVDFгҖҒиҠізә¶зӯүжқҗж–ҷпјҢеҸҜйҖүжқҗж–ҷз§Қзұ»зӣёеҜ№иҫғе°‘дё”йғЁеҲҶеҺҹж–ҷдҫӣеә”зҙ§еј пјҢеҗ„еӨ§йҡ”иҶңеҺӮе•ҶжӯЈз§ҜжһҒжӢ“еұ•ж¶ӮиҰҶжқҗж–ҷиҢғеӣҙпјҢз ”еҸ‘ж–°зҡ„ж¶ӮиҰҶй…Қж–№пјҢеҢ…жӢ¬еҠҹиғҪжҖ§ж¶ӮиҰҶгҖҒдҪҺжҲҗжң¬ж¶ӮиҰҶзӯүйҮҚзӮ№ж–№еҗ‘пјҢйў„и®ЎжңӘжқҘжҺҢжҸЎй«ҳе“ҒиҙЁж¶ӮиҰҶж ёеҝғй…Қж–№е’Ңе·Ҙиүәзҡ„йҡ”иҶңдјҒдёҡе°ҶжӢҘжңүжӣҙеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮ

3гҖҒеҠЁеҠӣз”өжұ йҡ”иҶңеёӮеңәйӣҶдёӯеәҰжҢҒз»ӯжҸҗеҚҮпјҢ马еӨӘж•Ҳеә”еҮёжҳҫ

еҠЁеҠӣз”өжұ йҡ”иҶңиЎҢдёҡе…·жңүз”ҹдә§е·ҘиүәеӨҚжқӮгҖҒе®ўжҲ·и®ӨиҜҒе‘Ёжңҹй•ҝгҖҒи®ҫеӨҮдәӨиҙ§жңҹй•ҝе’Ңиө„йҮ‘жҠ•е…ҘеӨ§зӯүзү№еҫҒпјҢж–°иҝӣе…Ҙзҡ„йҡ”иҶңдјҒдёҡпјҢд»Һиҙӯд№°и®ҫеӨҮгҖҒеҲ°жҺҢжҸЎе·ҘиүәгҖҒеҶҚеҲ°еҸ–еҫ—е®ўжҲ·и®ӨиҜҒиҮіе°‘йңҖиҰҒ4е№ҙж—¶й—ҙпјҢиЎҢдёҡиҝӣе…Ҙй—Ёж§ӣиҫғй«ҳгҖӮеҗҢж—¶пјҢйҡ”иҶңиЎҢдёҡз»ҸиҝҮеӨҡ次兼并收иҙӯпјҢиЎҢдёҡйӣҶдёӯеәҰе°ҶдёҚж–ӯжҸҗй«ҳгҖӮеҰӮ2020е№ҙпјҢжҒ©жҚ·иӮЎд»Ҫ收иҙӯиӢҸе·һжҚ·еҠӣж–°иғҪжәҗжқҗж–ҷжңүйҷҗе…¬еҸёпјӣ2021е№ҙпјҢжҒ©жҚ·иӮЎд»Ҫ收иҙӯйҮҚеәҶдә‘еӨ©еҢ–зәҪзұіз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒжІіеҢ—йҮ‘еҠӣ收иҙӯе®үеҫҪж–°иЎЎпјӣ2022е№ҙйҮ‘еҠӣиӮЎд»Ҫ收иҙӯеӨ©жҙҘдёңзҡӢиҶңгҖҒж№–еҢ—жұҹеҚҮзӯүгҖӮ2023е№ҙпјҢжҒ©жҚ·иӮЎд»Ҫ收иҙӯдёҠжө·жҒ©жҚ·4.78%зҡ„иӮЎжқғпјҢдәӨжҳ“е®ҢжҲҗеҗҺпјҢдёҠжө·жҒ©жҚ·жҲҗдёәжҒ©жҚ·иӮЎд»Ҫзҡ„е…Ёиө„еӯҗе…¬еҸёгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ