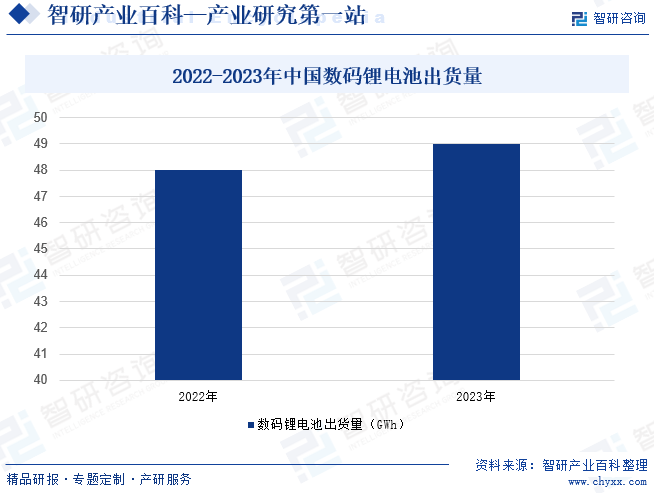

ж‘ҳиҰҒпјҡд»Һ2023е№ҙй”Ӯз”өжұ з»ҶеҲҶйўҶеҹҹеҸ‘еұ•жғ…еҶөжқҘзңӢпјҢйҡҸзқҖж–°иғҪжәҗжұҪиҪҰеҸҠеӮЁиғҪиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҠЁеҠӣз”өжұ еҸҠеӮЁиғҪз”өжұ йңҖжұӮдёҚж–ӯеўһй•ҝпјҢеҮәиҙ§йҮҸеҚ жҜ”иҝ…йҖҹжҸҗеҚҮгҖӮиҖҢеҸ—е®Ҹи§Ӯз»ҸжөҺдёӢиЎҢеҺӢеҠӣеҠ еү§пјҢжүӢжңәгҖҒз”өи„‘зӯүж¶Ҳиҙ№з”өеӯҗдә§е“ҒеёӮеңәи¶ӢдәҺйҘұе’Ңзӯүеӣ зҙ еҪұе“ҚпјҢж¶Ҳиҙ№иҖ…жҚўжңәе‘ЁжңҹжҳҺжҳҫжӢүй•ҝпјҢиҙӯжңәж„Ҹж„ҝдёӢж»‘пјҢиҮҙдҪҝдј з»ҹ3Cж¶Ҳиҙ№зұ»ж•°з ҒеёӮеңәз”өжұ йңҖжұӮеҮәзҺ°иҗҺзј©пјҢдҪҶеңЁж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒйңҖжұӮеўһй•ҝжӢүеҠЁдёӢпјҢе…Ёе№ҙж•°з Ғй”Ӯз”өжұ еҮәиҙ§йҮҸе®һзҺ°е°Ҹе№…еўһй•ҝпјҢдёә49GWhпјҢиҫғдёҠе№ҙеўһеҠ 1GWhгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

й”ӮзҰ»еӯҗз”өжұ жҳҜдёҖзұ»дҫқйқ й”ӮзҰ»еӯҗеңЁжӯЈжһҒдёҺиҙҹжһҒд№Ӣй—ҙ移еҠЁжқҘиҫҫеҲ°е……ж”ҫз”өзӣ®зҡ„зҡ„дёҖз§ҚдәҢж¬Ўз”өжұ гҖӮжҢүз…§еә”з”ЁйўҶеҹҹеҲ’еҲҶпјҢеҸҜеҲҶдёәж¶Ҳиҙ№зұ»й”ӮзҰ»еӯҗз”өжұ гҖҒеҠЁеҠӣй”ӮзҰ»еӯҗз”өжұ е’ҢеӮЁиғҪй”ӮзҰ»еӯҗз”өжұ дёүзұ»гҖӮж¶Ҳиҙ№зұ»й”Ӯз”өжұ дёәеә”з”ЁдәҺжүӢжңәгҖҒдҫҝжҗәејҸз”өи„‘гҖҒи“қзүҷиҖіжңәгҖҒеҸҜз©ҝжҲҙи®ҫеӨҮзӯүвҖң3Cдә§е“ҒвҖқдёӯзҡ„й”Ӯз”өжұ пјҢеҸҜеҲҶдёәеңҶжҹұй”ӮзҰ»еӯҗз”өжұ гҖҒж–№еҪўй”ӮзҰ»еӯҗз”өжұ еҸҠиҒҡеҗҲзү©иҪҜеҢ…й”ӮзҰ»еӯҗз”өжұ дёүзұ»гҖӮ

еңҶжҹұй”ӮзҰ»еӯҗз”өжұ зӣҙеҫ„иҫғеӨ§йҷҗеҲ¶дәҶз»Ҳз«Ҝж¶Ҳиҙ№з”өеӯҗдә§е“ҒеҺҡеәҰпјҢж–№еҪўй”ӮзҰ»еӯҗз”өжұ еӨ–и§Ӯи®ҫи®Ўиҫғдёәеӣәе®ҡпјҢзӣёжҜ”дәҺиҒҡеҗҲзү©иҪҜеҢ…й”ӮзҰ»еӯҗз”өжұ йҡҫд»ҘеҒҡеҲ°и–„еһӢеҢ–пјҢдёӨз§Қй”ӮзҰ»еӯҗз”өжұ еқҮж— жі•иҫғеҘҪж»Ўи¶іж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒеҜ№иҪ»и–„гҖҒе°әеҜёеӨҡеҸҳзҡ„иҰҒжұӮгҖӮиҒҡеҗҲзү©иҪҜеҢ…й”ӮзҰ»еӯҗз”өжұ йҮҮз”Ёй“қеЎ‘иҶңдҪңдёәеҢ…иЈ…жқҗж–ҷпјҢиҙЁйҮҸиҫғиҪ»пјҢе®үе…ЁжҖ§иҫғй«ҳпјҢеӨ–еҪўи®ҫи®ЎиҫғдёәзҒөжҙ»пјҢиғҪйҮҸеҜҶеәҰиҫғй«ҳпјҢеҫӘзҺҜеҜҝе‘Ҫиҫғй•ҝпјҢиғҪеӨҹиҫғеҘҪж»Ўи¶іж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒеҜ№иҪ»и–„гҖҒе®үе…ЁгҖҒиғҪйҮҸеҜҶеәҰгҖҒе°әеҜёеӨҡеҸҳзӯүж–№йқўзҡ„йңҖжұӮгҖӮеӣ жӯӨпјҢж¶Ҳиҙ№зұ»й”Ӯз”өжұ з»ҸеҺҶдәҶд»ҺеңҶжҹұз”өжұ гҖҒж–№еҪўз”өжұ еҗ‘иҒҡеҗҲзү©иҪҜеҢ…й”ӮзҰ»еӯҗз”өжұ зҡ„иҪ¬еҸҳгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒиЎҢдёҡдё»з®ЎйғЁй—Ё

ж¶Ҳиҙ№еһӢй”Ӯз”өжұ иЎҢдёҡзҡ„дё»з®ЎйғЁй—ЁдёәеӣҪ家еҸ‘еұ•е’Ңж”№йқ©е§”е‘ҳдјҡд»ҘеҸҠеӣҪ家е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖӮеӣҪ家еҸ‘еұ•е’Ңж”№йқ©е§”е‘ҳдјҡдё»иҰҒиҙҹиҙЈе®Ҹи§Ӯз»ҹзӯ№е№¶жӢҹи®ўе’Ңз»„з»Үе®һж–ҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•и§„еҲ’пјӣеӣҪ家е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁзҡ„дё»иҰҒиҒҢиҙЈеҢ…жӢ¬еҜ№иЎҢдёҡе®һж–Ҫе®Ҹи§Ӯи°ғжҺ§д»ҘеҸҠз»ҹзӯ№гҖҒжӢҹ订并е®һж–ҪиЎҢдёҡеҸ‘еұ•зҡ„йҮҚеӨ§ж”ҝзӯ–гҖҒ规еҲ’гҖҒжҲҳз•ҘзӯүгҖӮ

е…ЁеӣҪжҖ§иЎҢдёҡиҮӘеҫӢз»„з»Үдё»иҰҒжңүдёӯеӣҪз”өжұ е·ҘдёҡеҚҸдјҡе’ҢдёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗиЎҢдёҡеҚҸдјҡгҖӮдёӯеӣҪз”өжұ е·ҘдёҡеҚҸдјҡжҲҗз«ӢдәҺ1988е№ҙпјҢз»ҸеӣҪ家民ж”ҝйғЁжіЁеҶҢжү№еҮҶпјҢе…·жңүжі•дәәиө„ж јпјҢдёәи·Ёең°еҢәгҖҒи·ЁйғЁй—ЁгҖҒи·ЁжүҖжңүеҲ¶зҡ„еӣҪ家дёҖзә§еҚҸдјҡгҖӮдёӯеӣҪз”өжұ е·ҘдёҡеҚҸдјҡзҡ„дё»иҰҒиҒҢиғҪжҳҜпјҡеҜ№з”өжұ е·Ҙдёҡзҡ„ж”ҝзӯ–жҸҗеҮәе»әи®®пјҢиө·иҚүз”өжұ е·Ҙдёҡзҡ„еҸ‘еұ•и§„еҲ’е’Ңз”өжұ дә§е“Ғж ҮеҮҶпјҢз»„з»Үжңүе…із§‘з ”йЎ№зӣ®е’ҢжҠҖжңҜж”№йҖ йЎ№зӣ®зҡ„йүҙе®ҡпјҢејҖеұ•жҠҖжңҜе’ЁиҜўгҖҒдҝЎжҒҜз»ҹи®ЎгҖҒдҝЎжҒҜдәӨжөҒгҖҒдәәжүҚеҹ№и®ӯпјҢдёәиЎҢдёҡеҹ№иӮІеёӮеңәпјҢз»„з»ҮеӣҪйҷ…еӣҪеҶ…з”өжұ еұ•и§ҲдјҡпјҢеҚҸи°ғдјҒдёҡз”ҹдә§гҖҒй”Җе”®е’ҢеҮәеҸЈе·ҘдҪңдёӯзҡ„й—®йўҳгҖӮ

дёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗиЎҢдёҡеҚҸдјҡжҲҗз«ӢдәҺ1989е№ҙпјҢжҳҜз”ұз”өжұ иЎҢдёҡдјҒпјҲдәӢпјүдёҡеҚ•дҪҚиҮӘж„ҝз»„жҲҗзҡ„е…ЁеӣҪжҖ§гҖҒиЎҢдёҡжҖ§гҖҒйқһиҗҘеҲ©жҖ§зҡ„зӨҫдјҡз»„з»ҮгҖӮдёӯеӣҪеҢ–еӯҰдёҺзү©зҗҶз”өжәҗиЎҢдёҡеҚҸдјҡзҡ„дё»иҰҒиҒҢиғҪеҢ…жӢ¬пјҡеҗ‘ж”ҝеәңеҸҚжҳ дјҡе‘ҳеҚ•дҪҚзҡ„ж„ҝжңӣе’ҢиҰҒжұӮпјҢеҗ‘дјҡе‘ҳеҚ•дҪҚдј иҫҫж”ҝеәңзҡ„жңүе…іж”ҝзӯ–гҖҒжі•еҫӢгҖҒ法规并еҚҸеҠ©иҙҜеҪ»иҗҪе®һпјӣејҖеұ•еҜ№з”өжұ иЎҢдёҡеӣҪеҶ…еӨ–жҠҖжңҜгҖҒз»ҸжөҺе’ҢеёӮеңәдҝЎжҒҜзҡ„йҮҮйӣҶгҖҒеҲҶжһҗе’ҢдәӨжөҒе·ҘдҪңпјҢдҫқжі•ејҖеұ•иЎҢдёҡз”ҹдә§з»ҸиҗҘз»ҹи®ЎдёҺеҲҶжһҗе·ҘдҪңпјҢејҖеұ•иЎҢдёҡи°ғжҹҘпјҢеҗ‘ж”ҝеәңйғЁй—ЁжҸҗеҮәеҲ¶е®ҡз”өжұ иЎҢдёҡж”ҝзӯ–е’Ң法规зӯүж–№йқўзҡ„е»әи®®пјӣз»„з»Үи®ўз«ӢиЎҢ规иЎҢзәҰпјҢ并зӣ‘зқЈжү§иЎҢпјҢеҚҸеҠ©ж”ҝеәң规иҢғеёӮеңәиЎҢдёәпјҢдёәдјҡе‘ҳејҖжӢ“еёӮеңә并дёәе»әз«Ӣе…¬е№ігҖҒжңүеәҸз«һдәүзҡ„еӨ–йғЁзҺҜеўғеҲӣйҖ жқЎд»¶пјҢз»ҙжҠӨдјҡе‘ҳзҡ„еҗҲжі•жқғзӣҠе’ҢиЎҢдёҡж•ҙдҪ“еҲ©зӣҠпјӣз»„з»ҮеҲ¶е®ҡгҖҒдҝ®и®ўз”өжұ иЎҢдёҡзҡ„еҚҸдјҡж ҮеҮҶпјҢеҸӮдёҺеӣҪ家ж ҮеҮҶгҖҒиЎҢдёҡж ҮеҮҶзҡ„иө·иҚүе’Ңдҝ®и®ўе·ҘдҪңпјҢ并жҺЁиҝӣж ҮеҮҶзҡ„иҙҜеҪ»е®һж–ҪпјӣеҚҸеҠ©ж”ҝеәңз»„з»Үзј–еҲ¶з”өжұ иЎҢдёҡеҸ‘еұ•и§„еҲ’е’Ңдә§дёҡж”ҝзӯ–пјӣз»Ҹзӣёе…ійғЁй—Ёжү№еҮҶејҖеұ•з”өжұ иЎҢдёҡдә§е“Ғзҡ„иҙЁйҮҸжЈҖжөӢгҖҒ科жҠҖжҲҗжһңзҡ„иҜ„д»·еҸҠжҺЁе№ҝе·ҘдҪңпјҢжҺЁиҚҗж–°жҠҖжңҜж–°дә§е“ҒзӯүгҖӮ

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

иҝ‘е№ҙжқҘпјҢеӣҪ家е…ҲеҗҺеҮәеҸ°дәҶдёҖзі»еҲ—жі•еҫӢ法规е’Ңдә§дёҡж”ҝзӯ–пјҢеӨ§еҠӣж”ҜжҢҒе’Ң规иҢғж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ иЎҢдёҡзҡ„еҸ‘еұ•гҖӮеҰӮ2023е№ҙ11жңҲпјҢеӣҪ家й“Ғи·ҜеұҖгҖҒе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖҒдёӯеӣҪеӣҪ家й“Ғи·ҜйӣҶеӣўжңүйҷҗе…¬еҸёеҸ‘еёғдәҶгҖҠе…ідәҺж¶Ҳиҙ№еһӢй”Ӯз”өжұ иҙ§зү©й“Ғи·Ҝиҝҗиҫ“е·ҘдҪңзҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®ж¶Ҳиҙ№еһӢй”Ӯз”өжұ иҙ§зү©й“Ғи·Ҝиҝҗиҫ“规е®ҡпјҢ规иҢғй“Ғи·Ҝиҝҗиҫ“жқЎд»¶зӯүгҖӮжӯӨеӨ–пјҢжҲ‘еӣҪиҝҳйўҒеёғдәҶгҖҠж•°еӯ—еҢ–еҠ©еҠӣж¶Ҳиҙ№е“Ғе·ҘдёҡвҖңдёүе“ҒвҖқиЎҢеҠЁж–№жЎҲпјҲ2022пјҚ2025е№ҙпјүгҖӢгҖҠе…ідәҺдҝғиҝӣз”өеӯҗдә§е“Ғж¶Ҳиҙ№зҡ„иӢҘе№ІжҺӘж–ҪгҖӢзӯүеӨҡйЎ№ж”ҝзӯ–пјҢж”ҜжҢҒдёӢжёёж¶Ҳиҙ№з”өеӯҗдә§дёҡеҸ‘еұ•гҖӮдёҖзі»еҲ—ж”ҝзӯ–еҮәеҸ°пјҢдёәиЎҢдёҡзҡ„жңүеәҸз«һдәүе’ҢеҒҘеә·еҸ‘еұ•иҗҘйҖ дәҶиүҜеҘҪзҡ„еҲ¶еәҰзҺҜеўғпјҢеҜ№дә§дёҡе…·жңүеҫҲеҘҪзҡ„еј•еҜје’ҢжҝҖеҠұдҪңз”ЁгҖӮ

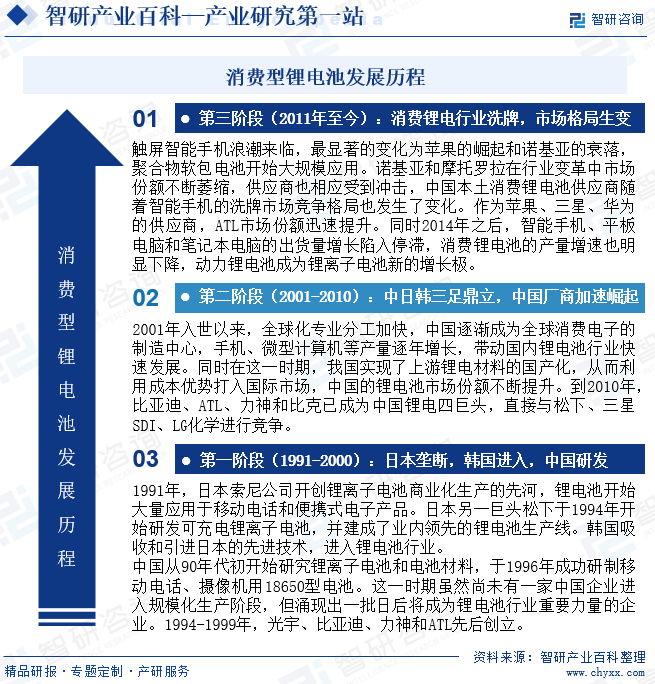

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

1991е№ҙж—Ҙжң¬зҙўе°је…¬еҸёжӯЈејҸеҸ‘еёғе…Ёзҗғ第дёҖж¬ҫе•Ҷз”ЁеҢ–й”ӮзҰ»еӯҗз”өжұ пјҢ并用дәҺж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒйўҶеҹҹпјҢе®Је‘Ҡй”ӮзҰ»еӯҗз”өжұ ж—¶д»Јзҡ„еҲ°жқҘгҖӮиҮіжӯӨпјҢй”ӮзҰ»еӯҗз”өжұ дә§дёҡе·Із»ҸиҝҮдәҶдёүеҚҒдҪҷе№ҙзҡ„еҸ‘еұ•пјҢеә”з”ЁйўҶеҹҹе·Іеҹәжң¬иҰҶзӣ–дәә们ж—Ҙеёёе·ҘдҪңгҖҒз”ҹжҙ»дёӯзҡ„ж–№ж–№йқўйқўпјҢжҳҜеӣҪж°‘з»ҸжөҺеҸ‘еұ•дёҚеҸҜзјәе°‘зҡ„йҮҚиҰҒеҹәзЎҖдә§е“ҒгҖӮеңЁжӯӨжңҹй—ҙпјҢдёӯеӣҪж¶Ҳиҙ№еһӢй”Ӯз”өжұ дә§дёҡд№ҹжҲҗеҠҹе®һзҺ°д»Һж— еҲ°жңүгҖҒд»Һи·ҹи·‘еҲ°йўҶи·‘зҡ„и„ұеҸҳпјҢж¶ҢзҺ°дәҶдёҖеӨ§жү№зҹҘеҗҚй”Ӯз”өжұ еҺӮе•ҶпјҢеёӮеңәд»ҪйўқдёҚж–ӯжҸҗеҚҮпјҢдә§дёҡж ёеҝғз«һдәүеҠӣжҢҒз»ӯеўһејәгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

ж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ зҡ„еҸ‘еұ•йңҖиҰҒй•ҝжңҹзҡ„жҠҖжңҜз§ҜзҙҜпјҢеҜ№жқҗж–ҷгҖҒз”өиҠҜгҖҒз»“жһ„件е’Ңз”өжәҗз®ЎзҗҶзі»з»ҹзӯүзӣёе…ідё»иҰҒз»„жҲҗйғЁеҲҶзҡ„з ”еҸ‘е’Ңз”ҹдә§еқҮжңүиҫғй«ҳзҡ„жҠҖжңҜиҰҒжұӮпјҢж–°иҝӣе…ҘдјҒдёҡйҖҡиҝҮиҮӘдё»з ”еҸ‘е®һзҺ°е…ій”®жҠҖжңҜзҡ„зӘҒз ҙе’ҢжҲҗзҶҹеә”з”ЁеқҮйңҖиҰҒиҫғй•ҝзҡ„ж—¶й—ҙз§ҜзҙҜпјҢеҰӮжІЎжңүзӣёеә”ж ёеҝғжҠҖжңҜпјҢй”ӮзҰ»еӯҗз”өжұ з”ҹдә§дјҒдёҡе°ҶеҫҲйҡҫз”ҹдә§еҮәжңүз«һдәүдјҳеҠҝзҡ„дә§е“ҒгҖӮ

2гҖҒдё“еҲ©еЈҒеһ’

йүҙдәҺж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ иЎҢдёҡеҜ№жҠҖжңҜиҰҒжұӮиҫғй«ҳпјҢдјҒдёҡдёәз»ҙжҠӨиҮӘиә«дә§е“Ғзҡ„еёӮеңәз«һдәүеҠӣпјҢйңҖиҰҒдёҚж–ӯиҝӣиЎҢз ”еҸ‘жҠ•е…ҘпјҢиҒҳиҜ·й«ҳз«ҜжҠҖжңҜдәәжүҚгҖҒеј•иҝӣе…Ҳиҝӣз”ҹдә§з ”еҸ‘и®ҫеӨҮпјҢжҲҗжң¬д»Јд»·иҫғй«ҳгҖӮдёәдәҶдҝқжҢҒиҮӘиә«жҠҖжңҜдјҳеҠҝе’ҢеёӮеңәд»ҪйўқпјҢд№ҹдёәдәҶе…¬еҸёжқҘд№ӢдёҚжҳ“зҡ„жҠҖжңҜжҲҗжһңдёҚдјҡиў«з«һдәүиҖ…иҪ»жҳ“иҺ·еҸ–пјҢз”іиҜ·дё“еҲ©жҲҗдёәеҗ„е…¬еҸёжңҖеёёйҮҮз”Ёзҡ„жҠҖжңҜдҝқжҠӨжүӢж®өпјҢд№ҹжҳҜжң¬иЎҢдёҡиҫғдёәжҳҺжҳҫзҡ„иЎҢдёҡзү№зӮ№д№ӢдёҖгҖӮеҜ№дәҺиЎҢдёҡж–°иҝӣе…ҘиҖ…иҖҢиЁҖпјҢз”ұдәҺеӯҳеңЁдё“еҲ©дҝқжҠӨзҡ„йҷҗеҲ¶пјҢеҫҲеӨҡдё»жөҒдё”еҲ©ж¶Ұй«ҳзҡ„з”өжұ дә§е“ҒйңҖз»ҸиҝҮи®ёеҸҜжүҚиғҪиҝӣиЎҢз”ҹдә§пјҢдё“еҲ©и®ёеҸҜиҙ№з”Ёе°ҶеӨ§е№…еўһеҠ дјҒдёҡзҡ„з”ҹдә§жҲҗжң¬гҖӮ

3гҖҒе®ўжҲ·иө„жәҗеЈҒеһ’

ж¶Ҳиҙ№зұ»й”ӮзҰ»еӯҗз”өжұ жҳҜж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғзҡ„йҮҚиҰҒеҹәзЎҖе…ғ件пјҢз”өжұ дә§е“ҒиҙЁйҮҸзҡ„дјҳејӮдё”зЁіе®ҡеҜ№дёӢжёёе®ўжҲ·дә§е“Ғзҡ„з”ҹдә§е’Ңй”Җе”®иҮіе…ійҮҚиҰҒгҖӮеӣ жӯӨпјҢдёӢжёёж¶Ҳиҙ№з”өеӯҗе®ўжҲ·еҜ№й”ӮзҰ»еӯҗз”өжұ йҖҡеёёи®ҫз«ӢдәҶдёҘж јзҡ„е®үе…Ёи®ӨиҜҒж ҮеҮҶпјҢй”ӮзҰ»еӯҗз”өжұ з”ҹдә§дјҒдёҡеңЁе®ўжҲ·ејҖеҸ‘иҝҮзЁӢдёӯеҫҖеҫҖйңҖиҰҒз»ҸиҝҮжҪңеңЁе®ўжҲ·иҜҶеҲ«гҖҒжҠҖжңҜдәӨжөҒгҖҒдә§е“ҒејҖеҸ‘гҖҒж ·е“ҒжөӢиҜ•гҖҒе®ўжҲ·е®һең°иҖғеҜҹзӯүдёҖзі»еҲ—жөҒзЁӢпјҢеҺҶж—¶иҫғй•ҝгҖӮеӣ жӯӨпјҢй”ӮзҰ»еӯҗз”өжұ з”ҹдә§дјҒдёҡеңЁдёҺе®ўжҲ·е»әз«ӢеҗҲдҪңе…ізі»еҗҺпјҢдёҖиҲ¬дёҚдјҡиҪ»жҳ“иў«жӣҙжҚўгҖӮ

4гҖҒ规模еЈҒеһ’

й”ӮзҰ»еӯҗз”өжұ иЎҢдёҡ规模еЈҒеһ’иҫғй«ҳгҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖе·ҘиүәжҠҖжңҜзҡ„дёҚж–ӯиҝӣжӯҘпјҢиЎҢдёҡеҶ…зҡ„дјҳз§Җй”ӮзҰ»еӯҗз”өжұ дјҒдёҡйҖҡиҝҮжҠҖжңҜж”№йҖ гҖҒеј•иҝӣе…Ҳиҝӣзҡ„з”ҹдә§е·Ҙиүәе’Ңз”ҹдә§и®ҫеӨҮпјҢжҸҗй«ҳдә§е“ҒиҙЁйҮҸпјҢйҷҚдҪҺеҺҹжқҗж–ҷгҖҒдәәеҠӣзҡ„ж¶ҲиҖ—пјҢжҸҗй«ҳеҠіеҠЁз”ҹдә§зҺҮпјҢеҪўжҲҗдәҶ规模дјҳеҠҝгҖӮеҸӘжңүе…·еӨҮдёҖе®ҡ规模зҡ„дјҒдёҡжүҚиғҪеҪўжҲҗ规模ж•Ҳеә”пјҢ并еҜ№дёҠдёӢжёёеҪўжҲҗдёҖе®ҡзҡ„и®®д»·иғҪеҠӣпјҢжңүж•ҲйҷҚдҪҺеҚ•дҪҚз”ҹдә§жҲҗжң¬гҖӮиҖҢиЎҢдёҡж–°иҝӣе…ҘдјҒдёҡд»Һе»әз«Ӣж–°дә§иғҪеҲ°зЁіе®ҡйҮҠж”ҫйҖҡеёёйңҖиҰҒиҫғй•ҝж—¶й—ҙпјҢ规模иҫғе°Ҹзҡ„дјҒдёҡжҠөжҠ—йЈҺйҷ©иғҪеҠӣиҫғе·®пјҢйқўдёҙзҡ„еҗ„ж–№йқўжҢ‘жҲҳиҫғеӨҡгҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еңЁж”ҝзӯ–зҡ„еӨ§еҠӣжү¶жҢҒе’ҢдёӢжёёж¶Ҳиҙ№йңҖжұӮжңүж•Ҳж”Ҝж’‘зҡ„дҪңз”ЁдёӢпјҢжҲ‘еӣҪж¶Ҳиҙ№еһӢй”Ӯз”өжұ дә§дёҡз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•е’Ңе®Ңе–„пјҢдёҚд»…еңЁз”өиҠҜеҲ¶йҖ иҝҷдёҖж ёеҝғйўҶеҹҹеҸ–еҫ—дәҶй•ҝи¶ізҡ„еҸ‘еұ•пјҢиҖҢдё”е·ІйҖҗжӯҘе»әз«Ӣиө·еҢ…еҗ«й”ӮзҹҝйҮҮйҖүгҖҒжқҗж–ҷдҫӣеә”гҖҒз”өиҠҜеҸҠPACKгҖҒз”өжұ еӣһ收зӯүеҗ„дёӘзҺҜиҠӮзҡ„е®Ңж•ҙдә§дёҡй“ҫгҖӮиЎҢдёҡдёҠжёёдё»иҰҒжҳҜжӯЈиҙҹжһҒжқҗж–ҷгҖҒз”өи§Јж¶ІгҖҒйҡ”иҶңзӯүе…ій”®жқҗж–ҷпјҢеҺҹжқҗж–ҷж•ҙдҪ“дҫӣеә”е……и¶ігҖӮиЎҢдёҡдёӢжёёдё»иҰҒдёәж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒпјҢеҢ…жӢ¬жҷәиғҪжүӢжңәгҖҒ笔记жң¬з”өи„‘гҖҒе№іжқҝз”өи„‘зӯүдј з»ҹж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғд»ҘеҸҠи“қзүҷиҖіжңәгҖҒеҸҜз©ҝжҲҙи®ҫеӨҮгҖҒжҷәиғҪйҹіз®ұгҖҒдҫҝжҗәејҸеҢ»з–—еҷЁжў°гҖҒж— дәәжңәгҖҒз”өеӯҗзғҹзӯүж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒгҖӮж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒйңҖжұӮзҡ„еўһеҮҸжғ…еҶөеҜ№ж¶Ҳиҙ№еһӢй”Ӯз”өжұ иЎҢдёҡзҡ„еҸ‘еұ•дә§з”ҹзӣҙжҺҘеҪұе“ҚгҖӮ

жөҷжұҹеӨ©е®Ҹй”Ӯз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё

жөҷжұҹеӨ©е®Ҹй”Ӯз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҚ—иЈ•иғҪж–°иғҪжәҗз”өжұ жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҚ—иЈ•иғҪж–°иғҪжәҗз”өжұ жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіеёӮеҫ·ж–№зәізұіз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіеёӮеҫ·ж–№зәізұіз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  жұҹиӢҸйҫҷиҹ 科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸйҫҷиҹ 科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҙқзү№з‘һж–°жқҗж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҙқзү№з‘һж–°жқҗж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  е®ҒжіўжқүжқүиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®ҒжіўжқүжқүиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёҠжө·з’һжі°жқҘж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёҠжө·з’һжі°жқҘж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңеҮҜйҮ‘ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңеҮҜйҮ‘ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  дә‘еҚ—жҒ©жҚ·ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә‘еҚ—жҒ©жҚ·ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҢ—йҮ‘еҠӣж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҢ—йҮ‘еҠӣж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңідёӯе…ҙж–°жқҗжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңідёӯе…ҙж–°жқҗжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІ§е·һжҳҺзҸ еЎ‘ж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІ§е·һжҳҺзҸ еЎ‘ж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіеёӮжҳҹжәҗжқҗиҙЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіеёӮжҳҹжәҗжқҗиҙЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж–°д№ЎеёӮдёӯ科科жҠҖжңүйҷҗе…¬еҸё

ж–°д№ЎеёӮдёӯ科科жҠҖжңүйҷҗе…¬еҸё  е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  жұҹиӢҸз‘һжі°ж–°иғҪжәҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸз‘һжі°ж–°иғҪжәҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жі•жҒ©иҺұзү№ж–°иғҪжәҗ科жҠҖжңүйҷҗе…¬еҸё

жі•жҒ©иҺұзү№ж–°иғҪжәҗ科жҠҖжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүзҸ жө·еҶ е®Үз”өжұ иӮЎд»Ҫжңүйҷҗе…¬еҸё

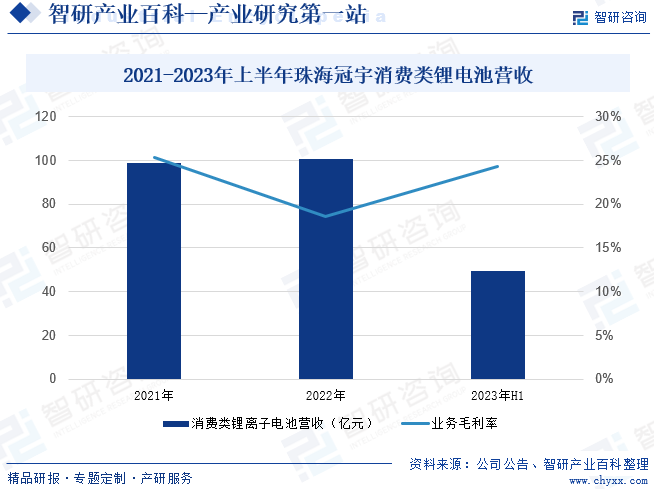

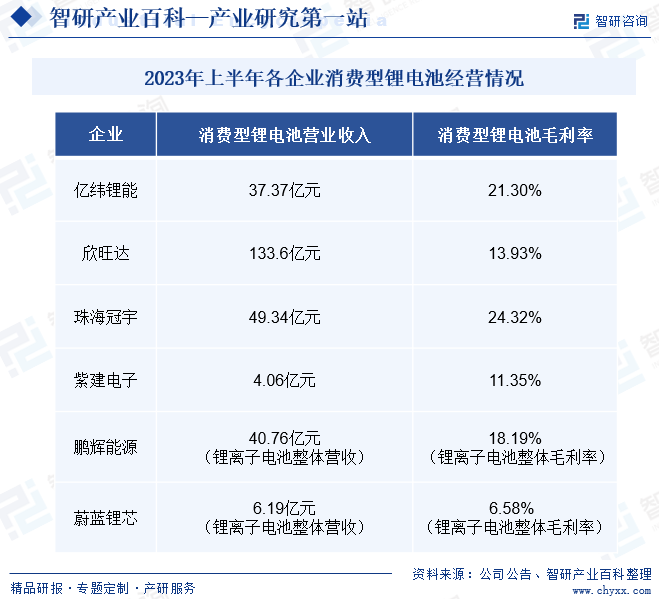

зҸ жө·еҶ е®Үдё»иҰҒд»ҺдәӢж¶Ҳиҙ№зұ»з”өжұ зҡ„з ”еҸ‘гҖҒз”ҹдә§еҸҠй”Җе”®пјҢжӢҘжңүе®Ңе–„зҡ„з ”еҸ‘гҖҒз”ҹдә§еҸҠй”Җе”®дҪ“зі»пјҢжҳҜе…Ёзҗғж¶Ҳиҙ№зұ»з”өжұ дё»иҰҒдҫӣеә”е•Ҷд№ӢдёҖгҖӮеҗҢж—¶пјҢе…¬еҸёд№ҹйҖҗжӯҘеҠ еҝ«дәҶеңЁеҠЁеҠӣеҸҠеӮЁиғҪзұ»з”өжұ йўҶеҹҹзҡ„еёғеұҖгҖӮеңЁеӨҡе№ҙз ”еҸ‘дёӢпјҢе…¬еҸёе·ІжҲҗеҠҹжҺҢжҸЎдәҶвҖңеӨҡжһҒиҖіеҚ·з»•жҠҖжңҜвҖқгҖҒвҖңCTPвҖқгҖҒвҖңи“қзүҷз”өжұ иҮӘеҠЁеҲ¶йҖ жҠҖжңҜвҖқгҖҒвҖңй«ҳиғҪйҮҸеҜҶеәҰжүЈејҸз”өжұ жҠҖжңҜвҖқгҖҒвҖңй«ҳзІҫеәҰеҸ зүҮжҠҖжңҜвҖқзӯүеҲ¶йҖ жҠҖжңҜгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢзҸ жө·еҶ е®Үж¶Ҳиҙ№зұ»й”Ӯз”өжұ иҗҘ收дёә49.34дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ6.79%пјҢдё»иҰҒзі»жүӢжңәгҖҒз”өи„‘зӯүж¶Ҳиҙ№з”өеӯҗйңҖжұӮдҪҺиҝ·еҪұе“ҚпјҢдёҡеҠЎжҜӣеҲ©зҺҮдёә24.32%гҖӮ

пјҲ2пјүж¬Јж—әиҫҫз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

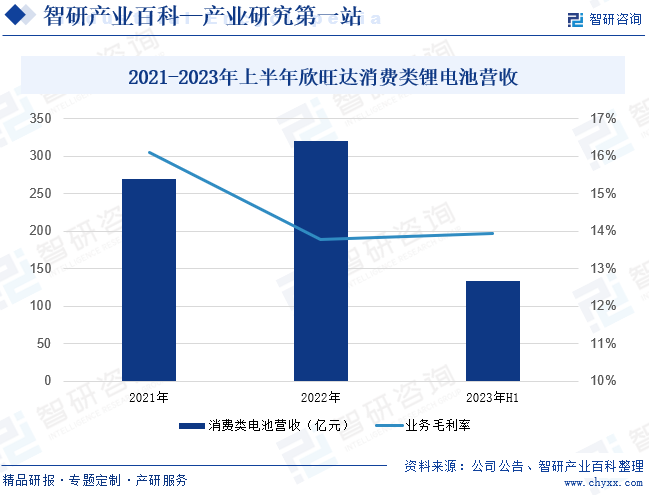

ж¬Јж—әиҫҫеҲӣз«ӢдәҺ1997е№ҙпјҢдё»иҰҒд»ҺдәӢй”Ӯз”өжұ жЁЎз»„зҡ„з ”еҸ‘гҖҒи®ҫи®ЎгҖҒз”ҹдә§еҸҠй”Җе”®дёҡеҠЎпјҢдә§е“Ғж¶өзӣ–й”ӮзҰ»еӯҗз”өиҠҜгҖҒз”өжәҗз®ЎзҗҶзі»з»ҹгҖҒзІҫеҜҶз»“жһ„件гҖҒжҷәиғҪеҲ¶йҖ зӯүеӨҡдёӘйўҶеҹҹпјҢе…¬еҸёе·ІжҲҗеҠҹиҝӣе…ҘеӣҪеҶ…еӨ–дј—еӨҡзҹҘеҗҚеҺӮе•Ҷзҡ„дҫӣеә”й“ҫгҖӮеңЁдә§иғҪж–№йқўпјҢе…¬еҸёд»Ҙж·ұеңіе®қе®үдёәдёӯеҝғпјҢе…ҲеҗҺеңЁж·ұеңіе…үжҳҺгҖҒе№ҝдёңжғ е·һгҖҒжұҹиӢҸеҚ—дә¬гҖҒжөҷжұҹе…°жәӘгҖҒжұҹиҘҝеҚ—жҳҢгҖҒеұұдёңжһЈеә„зӯүең°еёғеұҖеӣҪеҶ…з”ҹдә§еҹәең°пјҢ并еңЁеҚ°еәҰгҖҒи¶ҠеҚ—еёғеұҖдёӨдёӘжө·еӨ–з”ҹдә§еҹәең°пјҢйҖҗжӯҘеҪўжҲҗеӣҪйҷ…еҢ–з”ҹдә§еҲ¶йҖ еёғеұҖгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢж¬Јж—әиҫҫж¶Ҳиҙ№зұ»з”өжұ иҗҘ收дёә133.6дәҝе…ғпјҢеҗҢжҜ”е°Ҹе№…дёӢж»‘0.7%пјҢдёҡеҠЎжҜӣеҲ©зҺҮдёә13.93%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

д»Һ2023е№ҙй”Ӯз”өжұ з»ҶеҲҶйўҶеҹҹеҸ‘еұ•жғ…еҶөжқҘзңӢпјҢйҡҸзқҖж–°иғҪжәҗжұҪиҪҰеҸҠеӮЁиғҪиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҠЁеҠӣз”өжұ еҸҠеӮЁиғҪз”өжұ йңҖжұӮдёҚж–ӯеўһй•ҝпјҢеҮәиҙ§йҮҸеҚ жҜ”иҝ…йҖҹжҸҗеҚҮгҖӮиҖҢеҸ—е®Ҹи§Ӯз»ҸжөҺдёӢиЎҢеҺӢеҠӣеҠ еү§пјҢжүӢжңәгҖҒз”өи„‘зӯүж¶Ҳиҙ№з”өеӯҗдә§е“ҒеёӮеңәи¶ӢдәҺйҘұе’Ңзӯүеӣ зҙ еҪұе“ҚпјҢж¶Ҳиҙ№иҖ…жҚўжңәе‘ЁжңҹжҳҺжҳҫжӢүй•ҝпјҢиҙӯжңәж„Ҹж„ҝдёӢж»‘пјҢиҮҙдҪҝдј з»ҹ3Cж¶Ҳиҙ№зұ»ж•°з ҒеёӮеңәз”өжұ йңҖжұӮеҮәзҺ°иҗҺзј©пјҢдҪҶеңЁж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒйңҖжұӮеўһй•ҝжӢүеҠЁдёӢпјҢе…Ёе№ҙж•°з Ғй”Ӯз”өжұ еҮәиҙ§йҮҸе®һзҺ°е°Ҹе№…еўһй•ҝпјҢдёә49GWhпјҢиҫғдёҠе№ҙеўһеҠ 1GWhгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүжүӢжңәзӯүдј з»ҹж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒеёӮеңәе°ҶйҖҗжёҗдҝ®еӨҚ

2022-2023е№ҙдёҠеҚҠе№ҙпјҢеңЁе®Ҹи§Ӯз»ҸжөҺжҢҒз»ӯжүҝеҺӢгҖҒеёӮеңәи¶ӢдәҺйҘұе’ҢгҖҒдә§е“Ғжӣҙж–°дёҚеҸҠйў„жңҹзӯүеӣ зҙ дёӢпјҢеұ…ж°‘еҜ№жүӢжңәзӯүж¶Ҳиҙ№з”өеӯҗдә§е“Ғзҡ„иҙӯд№°ж„Ҹж„ҝдёҚи¶іпјҢдҪҶ2023е№ҙдёӢеҚҠе№ҙд»ҘжқҘпјҢеҚҺдёәMate60зі»еҲ—гҖҒе°Ҹзұі14зі»еҲ—зӯүж–°жңәеһӢеҜҶйӣҶеҸ‘еёғпјҢеёҰеҠЁжҲ‘еӣҪжүӢжңәеёӮеңәдёҖж”№жӯӨеүҚйў“йқЎжҖҒеҠҝпјҢеҮәиҙ§йҮҸиҝҺжқҘеӨ§е№…еҸҚеј№гҖӮ2023е№ҙе…Ёе№ҙдёӯеӣҪеёӮеңәжүӢжңәеҮәиҙ§йҮҸ2.89дәҝйғЁпјҢеҗҢжҜ”еўһ6.5%гҖӮжңӘжқҘйҡҸзқҖе®Ҹи§Ӯз»ҸжөҺдёҚж–ӯеҗ‘еҘҪеҸ‘еұ•пјҢдј з»ҹж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒеёӮеңәе°ҶйҖҗжёҗдҝ®еӨҚпјҢдёәж¶Ҳиҙ№еһӢй”Ӯз”өжұ йңҖжұӮз«ҜжҸҗдҫӣжңүеҠӣж”Ҝж’‘гҖӮ

пјҲ2пјүж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒйңҖжұӮдёҚж–ӯеўһй•ҝ

зӣ®еүҚж¶Ҳиҙ№зұ»й”Ӯз”өжұ зҡ„дё»иҰҒдёӢжёёеә”з”Ёдёӯдј з»ҹ3CеёӮеңәиҫғдёәжҲҗзҶҹпјҢж•ҙдҪ“еҸ‘еұ•иҫғдёәзЁіе®ҡгҖӮйҡҸзқҖ5GгҖҒзү©иҒ”зҪ‘гҖҒAIзӯүжҠҖжңҜзҡ„иҝӣжӯҘпјҢи“қзүҷиҖіжңәгҖҒеҸҜз©ҝжҲҙи®ҫеӨҮгҖҒжҷәиғҪйҹіз®ұгҖҒз”өеӯҗзғҹгҖҒж— дәәжңәзӯүж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒдёҚж–ӯж¶ҢзҺ°пјҢз”ҹдә§дјҒдёҡйҖҗжёҗеўһеӨҡгҖӮдё”з”ұдәҺжҲ‘еӣҪеұ…民收е…ҘзЁіжӯҘеўһй•ҝпјҢдәә们ж¶Ҳиҙ№и§ӮеҝөйҖҗжёҗиҪ¬еҸҳпјҢеҜ№еҠҹиғҪеӨҡж ·зҡ„ж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒжҺҘеҸ—зЁӢеәҰдёҚж–ӯжҸҗеҚҮпјҢж–°е…ҙж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғеўһй•ҝжҪңеҠӣе·ЁеӨ§пјҢе°ҶеёҰжқҘеӨ§йҮҸй”Ӯз”өжұ йңҖжұӮгҖӮ

пјҲ3пјүжө·еӨ–еёӮеңәжҲҗдёәиЎҢдёҡж–°еўһй•ҝзӮ№

й”Ӯз”өжұ гҖҒж–°иғҪжәҗжұҪиҪҰгҖҒеӨӘйҳіиғҪз”өжұ е·ІжҲҗдёәжҲ‘еӣҪеӨ–иҙёеҮәеҸЈвҖңж–°дёүж ·вҖқгҖӮиҝ‘е№ҙжқҘпјҢеңЁеӣҪ家ж”ҝзӯ–ж”ҜжҢҒдёӢпјҢжҲ‘еӣҪеҗ„иЎҢдёҡвҖңеҮәжө·вҖқжӯҘдјҗдёҚж–ӯжҸҗйҖҹгҖӮйқўеҜ№з«һдәүж—ҘзӣҠжҝҖзғҲзҡ„еӣҪеҶ…еёӮеңәпјҢж¶Ҳиҙ№еһӢй”Ӯз”өжұ дјҒдёҡд№ҹеңЁеҠ зҙ§еёғеұҖжө·еӨ–еёӮеңәпјҢжү©еӨ§еҮәеҸЈи§„жЁЎпјҢд»ҘеҜ»жүҫж–°зҡ„дёҡз»©еўһй•ҝзӮ№гҖӮжңӘжқҘжө·еӨ–еёӮеңәе°ҶжҲҗдёәжҲ‘еӣҪж¶Ҳиҙ№еһӢй”Ӯз”өжұ йҮҚиҰҒеўһй•ҝзӮ№гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүй”Ӯиө„жәҗиҝӣеҸЈдҫқиө–еәҰй«ҳ

й”Ӯиө„жәҗжҳҜж¶Ҳиҙ№еһӢй”Ӯз”өжұ йҮҚиҰҒеҺҹжқҗж–ҷпјҢе…Ёзҗғй”Ӯиө„жәҗдё°еҜҢдҪҶеҲҶеёғдёҚеқҮпјҢдё»иҰҒеҲҶеёғеңЁйҳҝж №е»·гҖҒзҺ»еҲ©з»ҙдәҡгҖҒжҷәеҲ©гҖҒжҫіеӨ§еҲ©дәҡзӯүгҖӮжҲ‘еӣҪиҷҪй”Ӯзҹҝз§Қзұ»дё°еҜҢпјҢдҪҶзҰҖиөӢиҫғе·®пјҢејҖйҮҮйҡҫеәҰеӨ§пјҢеҜјиҮҙжҲ‘еӣҪй”Ӯиө„жәҗй«ҳеәҰдҫқиө–дәҺд»ҺжҫіеӨ§еҲ©дәҡгҖҒе·ҙиҘҝзӯүең°иҝӣеҸЈгҖӮ2023е№ҙпјҢжҲ‘еӣҪиҝӣеҸЈй”ӮзІҫзҹҝзәҰ401дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝзәҰ41%пјӣеҮҖиҝӣеҸЈзўій…ёй”Ӯ14.91дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝзәҰ18.6%гҖӮжҲ‘еӣҪй”Ӯиө„жәҗдҝқйҡңеӯҳеңЁйҮҚеӨ§е®үе…ЁйҡҗжӮЈпјҢеҚҒеҲҶдёҚеҲ©дәҺж¶Ҳиҙ№еһӢй”Ӯз”өжұ дә§дёҡеҒҘеә·иҝҗиЎҢгҖӮ

пјҲ2пјүеҠіеҠЁеҠӣжҲҗжң¬дёҠж¶Ё

ж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ еҲ¶йҖ иЎҢдёҡеұһдәҺеҠіеҠЁеҜҶйӣҶеһӢдә§дёҡпјҢдә§е“Ғзҡ„дә§иғҪе’Ңз”ҹдә§дәәе‘ҳзҡ„ж•°йҮҸжҒҜжҒҜзӣёе…ігҖӮйҡҸзқҖжҲ‘еӣҪдәәеҸЈзәўеҲ©йҖҗжёҗж¶ҲеӨұпјҢеҠіеҠЁеҜҶйӣҶеһӢдјҒдёҡдёҚеҶҚе…·еӨҮиҝҮеҺ»дәәеҠӣжҲҗжң¬иҫғдҪҺзҡ„дјҳеҠҝгҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖжҲ‘еӣҪдәәеҸЈз»“жһ„жӢҗзӮ№зҡ„еҮәзҺ°пјҢеӨҡзңҒеёӮе·Із»ҸжӯЈејҸиҝӣе…ҘиҖҒйҫ„еҢ–зӨҫдјҡпјҢеҠіеҠЁеҜҶйӣҶеһӢдјҒдёҡзҡ„дәәе·ҘжҲҗжң¬еҠҝеҝ…иҝӣдёҖжӯҘеҸ—еҲ°еҪұе“ҚгҖӮдёҺжӯӨеҗҢж—¶пјҢжҲ‘еӣҪз»ҸжөҺзҡ„дёҚж–ӯеҸ‘еұ•д»ҘеҸҠд№үеҠЎж•ҷиӮІеёҰжқҘзҡ„еҠіеҠЁеҠӣзҙ иҙЁжҸҗй«ҳд№ҹе°Ҷ继з»ӯжҺЁеҚҮжҲ‘еӣҪзҡ„еҠіеҠЁеҠӣжҲҗжң¬гҖӮеҰӮдҪ•еә”еҜ№еҠіеҠЁеҠӣжҲҗжң¬зҡ„дёҠиЎҢеҺӢеҠӣе·Із»ҸжҲҗдёәеҲ¶йҖ иЎҢдёҡдёҚеҫ—дёҚйқўеҜ№зҡ„йҮҚиҰҒй—®йўҳгҖӮ

пјҲ3пјүдё“дёҡжҠҖжңҜдәәжүҚзҹӯзјә

ж¶Ҳиҙ№зұ»й”ӮзҰ»еӯҗз”өжұ иЎҢдёҡжҳҜжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢдә§е“Ғз ”еҸ‘жҳҜе…ёеһӢзҡ„дәӨеҸүеӯҰ科йўҶеҹҹпјҢжҠҖжңҜйӣҶжҲҗйҡҫеәҰй«ҳгҖҒејҖеҸ‘йҡҫеәҰеӨ§пјҢеҜ№дәәжүҚзҡ„з»јеҗҲзҙ иҙЁгҖҒжҠҖжңҜиғҪеҠӣиҰҒжұӮйўҮй«ҳгҖӮиҷҪ然жҲ‘еӣҪзҡ„й”ӮзҰ»еӯҗз”өжұ иЎҢдёҡйЈһйҖҹеҸ‘еұ•пјҢдҪҶиЎҢдёҡе°–з«ҜжҠҖжңҜдәәе‘ҳзӣёеҜ№зЁҖзјәпјҢе°Өе…¶жҳҜж—ўйҖҡз”ҹдә§еҸҲжҮӮз ”еҸ‘зҡ„еӨҚеҗҲеһӢдәәжүҚжӣҙдёәзЁҖе°‘пјҢе°ҡж— жі•еҢ№й…Қзӣ®еүҚе·ІеҪўжҲҗ规模зҡ„еёӮеңәпјҢеҜ№иЎҢдёҡзҡ„еҸ‘еұ•дә§з”ҹдәҶдёҖе®ҡзЁӢеәҰзҡ„дёҚеҲ©еҪұе“ҚгҖӮ

е…«гҖҒз«һдәүж јеұҖ

ж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ иЎҢдёҡз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢеёӮеңәеҢ–зЁӢеәҰиҫғй«ҳпјҢеҸӮдёҺиҖ…дј—еӨҡпјҢеёӮеңәйӣҶдёӯеәҰиҫғй«ҳгҖӮд»Һе…ЁзҗғеёӮеңәзҡ„и§’еәҰзңӢпјҢж¶Ҳиҙ№еһӢй”ӮзҰ»еӯҗз”өжұ зҡ„з”ҹдә§еҺӮе•Ҷдё»иҰҒйӣҶдёӯдәҺдёӯгҖҒж—ҘгҖҒйҹ©дёүеӣҪпјҢжқҫдёӢгҖҒдёүжҳҹSDIгҖҒLG ChemгҖҒжҜ”дәҡиҝӘгҖҒж¬Јж—әиҫҫгҖҒдәҝзә¬й”ӮиғҪгҖҒзҸ жө·еҶ е®Үзӯүе°‘ж•°еӨҙйғЁй”ӮзҰ»еӯҗз”өжұ еҺӮе•ҶеҚ жҚ®дәҶиЎҢдёҡеҶ…еӨ§йғЁеҲҶзҡ„еёӮеңәд»ҪйўқгҖӮиҜҘзӯүеҺӮе•Ҷз»ҸиҝҮеӨҡе№ҙзҡ„жҠҖжңҜе’Ңз”ҹдә§з»ҸйӘҢзҡ„з§ҜзҙҜпјҢдҫқжүҳе…¶ејәеӨ§зҡ„з ”еҸ‘иғҪеҠӣе’ҢдјҳиҙЁеҸҜйқ зҡ„дә§е“ҒиҙЁйҮҸпјҢдёҺдёӢжёёе®ўжҲ·еҪўжҲҗдәҶиҫғдёәзЁіе®ҡзҡ„еҗҲдҪңе…ізі»пјҢеҚ жҚ®дәҶиҫғдёәзЁіе®ҡзҡ„еёӮеңәд»ҪйўқгҖӮеӣҪеҶ…еёӮеңәпјҢж¶ҢзҺ°дәҶдёҖеӨ§жү№з«һдәүеҠӣиҫғејәзҡ„дјҒдёҡпјҢжңӘжқҘдёӢжёёж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒдёҚж–ӯеҚҮзә§пјҢеҜ№з”өжұ жҖ§иғҪзҡ„иҰҒжұӮд№ҹи¶ҠжқҘи¶Ҡй«ҳпјҢиЎҢдёҡеёӮеңәд»Ҫйўқе°Ҷеҗ‘зқҖдјҳеҠҝдјҒдёҡиҒҡжӢўгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

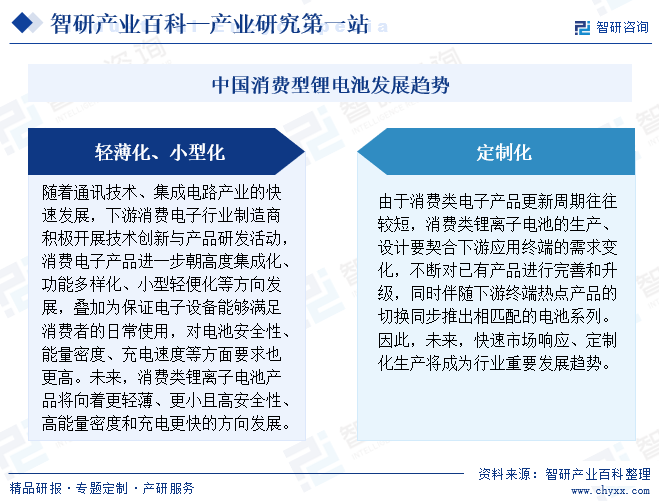

йҡҸзқҖйҖҡи®ҜжҠҖжңҜгҖҒйӣҶжҲҗз”өи·Ҝдә§дёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢдёӢжёёж¶Ҳиҙ№з”өеӯҗиЎҢдёҡеҲ¶йҖ е•Ҷз§ҜжһҒејҖеұ•жҠҖжңҜеҲӣж–°дёҺдә§е“Ғз ”еҸ‘жҙ»еҠЁпјҢж¶Ҳиҙ№з”өеӯҗдә§е“ҒиҝӣдёҖжӯҘжңқй«ҳеәҰйӣҶжҲҗеҢ–гҖҒеҠҹиғҪеӨҡж ·еҢ–гҖҒе°ҸеһӢиҪ»дҫҝеҢ–зӯүж–№еҗ‘еҸ‘еұ•пјҢеҸ еҠ дёәдҝқиҜҒз”өеӯҗи®ҫеӨҮиғҪеӨҹж»Ўи¶іж¶Ҳиҙ№иҖ…зҡ„ж—ҘеёёдҪҝз”ЁпјҢеҜ№з”өжұ е®үе…ЁжҖ§гҖҒиғҪйҮҸеҜҶеәҰгҖҒе……з”өйҖҹеәҰзӯүж–№йқўиҰҒжұӮд№ҹжӣҙй«ҳгҖӮжңӘжқҘпјҢж¶Ҳиҙ№зұ»й”ӮзҰ»еӯҗз”өжұ дә§е“Ғе°Ҷеҗ‘зқҖжӣҙиҪ»и–„гҖҒжӣҙе°Ҹдё”й«ҳе®үе…ЁжҖ§гҖҒй«ҳиғҪйҮҸеҜҶеәҰе’Ңе……з”өжӣҙеҝ«зҡ„ж–№еҗ‘еҸ‘еұ•гҖӮжӯӨеӨ–пјҢз”ұдәҺж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғжӣҙж–°е‘ЁжңҹеҫҖеҫҖиҫғзҹӯпјҢж¶Ҳиҙ№зұ»й”ӮзҰ»еӯҗз”өжұ зҡ„з”ҹдә§гҖҒи®ҫи®ЎиҰҒеҘ‘еҗҲдёӢжёёеә”з”Ёз»Ҳз«Ҝзҡ„йңҖжұӮеҸҳеҢ–пјҢдёҚж–ӯеҜ№е·Іжңүдә§е“ҒиҝӣиЎҢе®Ңе–„е’ҢеҚҮзә§пјҢеҗҢж—¶дјҙйҡҸдёӢжёёз»Ҳз«ҜзғӯзӮ№дә§е“Ғзҡ„еҲҮжҚўеҗҢжӯҘжҺЁеҮәзӣёеҢ№й…Қзҡ„з”өжұ зі»еҲ—гҖӮеӣ жӯӨпјҢжңӘжқҘпјҢеҝ«йҖҹеёӮеңәе“Қеә”гҖҒе®ҡеҲ¶еҢ–з”ҹдә§е°ҶжҲҗдёәиЎҢдёҡйҮҚиҰҒеҸ‘еұ•и¶ӢеҠҝгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ