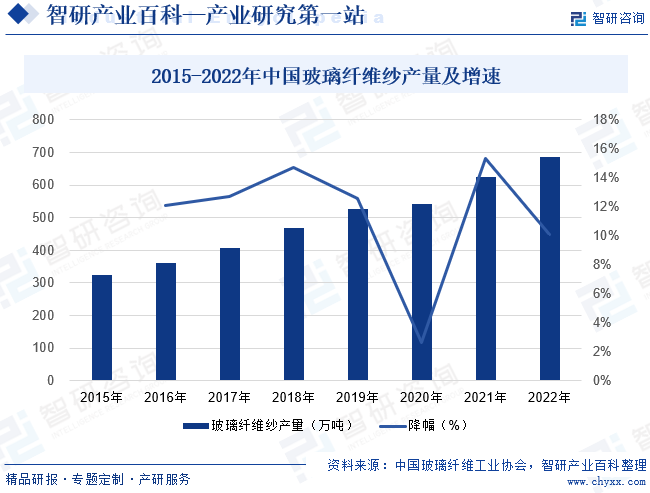

ж‘ҳиҰҒпјҡзҺ»з’ғзәӨз»ҙиЎҢдёҡдёӢжёёйўҶеҹҹдёӯжңүжҲҗй•ҝжҖ§иҫғеҘҪзҡ„еә”з”ЁйўҶеҹҹпјҲжұҪиҪҰиҪ»йҮҸеҢ–гҖҒйЈҺз”өгҖҒе…үдјҸгҖҒ5GпјүпјҢд№ҹжңүеҒҸе‘Ёжңҹзҡ„еә”з”ЁйўҶеҹҹпјҲеҹәе»әгҖҒе»әзӯ‘гҖҒз®ЎзҪҗзӯүпјүпјҢеңЁеӣҪж°‘з»ҸжөҺдёӯеҸ‘жҢҘзқҖи¶ҠжқҘи¶ҠйҮҚиҰҒзҡ„дҪңз”ЁгҖӮжҲ‘еӣҪзҺ»зәӨиЎҢдёҡиҝ‘е№ҙжқҘжҢҒз»ӯеўһй•ҝпјҢиЎҢдёҡиҝӣеҮәеҸЈдҫқиө–еәҰдёӢйҷҚгҖӮ2022е№ҙжҲ‘еӣҪзҺ»з’ғзәӨз»ҙзәұжҖ»дә§йҮҸиҫҫеҲ°687дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ10.2%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

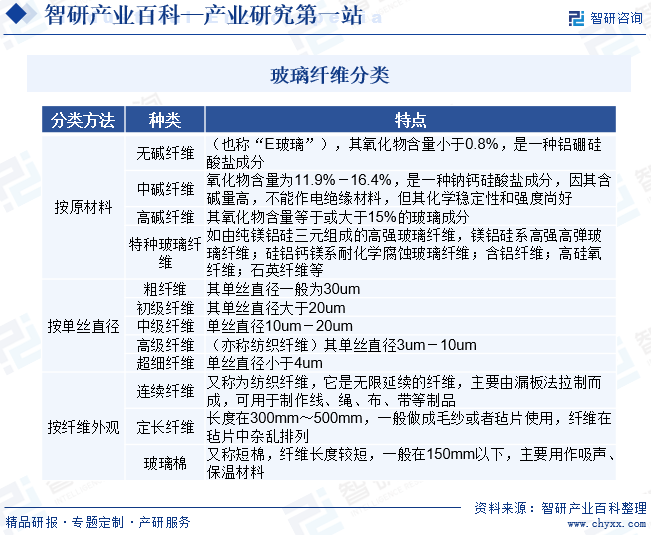

зҺ»з’ғзәӨз»ҙжҳҜдёҖз§ҚжҖ§иғҪдјҳејӮзҡ„ж— жңәйқһйҮ‘еұһжқҗж–ҷпјҢжҳҜд»ҘеҸ¶и…ҠзҹігҖҒзҹіиӢұз ӮгҖҒзҹізҒ°зҹізӯүеӨ©з„¶ж— жңәйқһйҮ‘еұһзҹҝзҹідёәеҺҹж–ҷпјҢжҢүдёҖе®ҡзҡ„й…Қж–№з»Ҹй«ҳжё©зҶ”еҲ¶гҖҒжӢүдёқгҖҒз»ңзәұзӯүж•°йҒ“е·ҘиүәеҠ е·ҘиҖҢжҲҗпјҢе…·жңүиҙЁиҪ»гҖҒй«ҳејәеәҰгҖҒиҖҗй«ҳжё©гҖҒиҖҗи…җиҡҖгҖҒйҡ”зғӯгҖҒеҗёйҹігҖҒз”өз»қзјҳжҖ§иғҪеҘҪзӯүдјҳзӮ№гҖӮе…¶еҚ•дёқзҡ„зӣҙеҫ„зӣёеҪ“дәҺдёҖж №еӨҙеҸ‘дёқзҡ„1/20-1/5пјҢжҜҸжқҹзәӨз»ҙеҺҹдёқйғҪз”ұж•°зҷҫж №з”ҡиҮіж•°еҚғж №еҚ•дёқз»„жҲҗгҖӮзҺ»з’ғзәӨз»ҙжҢүз…§еҺҹж–ҷжҲҗеҲҶгҖҒеҚ•дёқзӣҙеҫ„гҖҒзәӨз»ҙеӨ–и§ӮиҝӣиЎҢеҲҶзұ»гҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒеӣҪ家еұӮйқўзӣёе…іж”ҝзӯ–

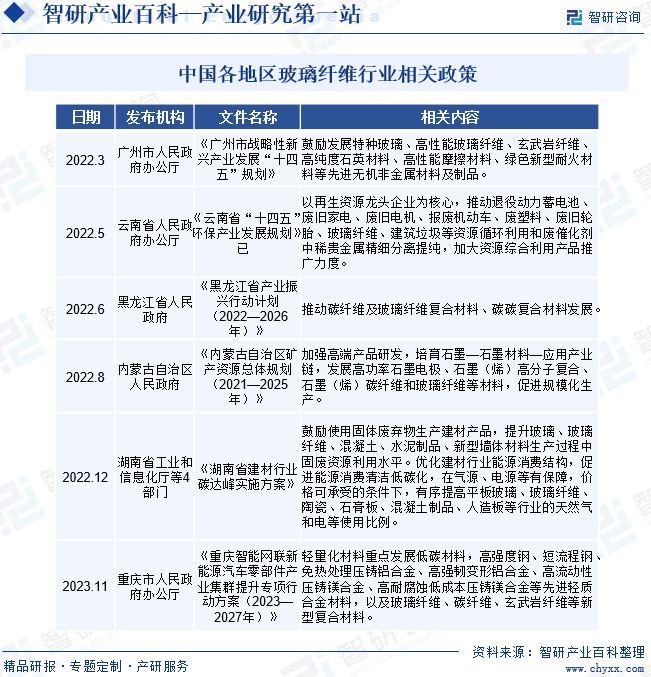

иҝ‘е№ҙжқҘзҺ»з’ғзәӨз»ҙиЎҢдёҡеҸ—еҲ°еӣҪ家е’Ңең°ж–№еұӮйқўзҡ„ж”ҝзӯ–з®ЎзҗҶе’Ң规иҢғпјҢеҜ№дәҺ规иҢғиЎҢдёҡж ҮеҮҶгҖҒзЎ®дҝқй«ҳиҙЁйҮҸеҸ‘еұ•еҘ е®ҡдәҶеҹәзЎҖпјҢжҸҗй«ҳиЎҢдёҡж ҮеҮҶд№ҹдҝқйҡңдәҶй«ҳе“ҒиҙЁзҺ»зәӨзҡ„еҲ©ж¶ҰгҖӮ2023е№ҙ12жңҲе·ҘдҝЎйғЁеҸ‘еёғгҖҠдә§дёҡз»“жһ„и°ғж•ҙжҢҮеҜјзӣ®еҪ•пјҲ2024е№ҙжң¬пјүгҖӢпјҢе°Ҷ8дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠж— зўұзҺ»з’ғзәӨз»ҙзІ—зәұпјҲеҚ•дёқзӣҙеҫ„пјһ9еҫ®зұіпјүжұ зӘ‘жӢүдёқжҠҖжңҜпјҢ5дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠж— зўұзҺ»з’ғзәӨз»ҙз»ҶзәұпјҲеҚ•дёқзӣҙеҫ„вүӨ9еҫ®зұіпјүжұ зӘ‘жӢүдёқжҠҖжңҜпјҢи¶…з»ҶпјҲеҚ•дёқзӣҙеҫ„вүӨ5еҫ®зұіпјүгҖҒй«ҳејәгҖҒй«ҳжЁЎгҖҒиҖҗзўұгҖҒдҪҺд»Ӣз”өгҖҒдҪҺиҶЁиғҖгҖҒй«ҳзЎ…ж°§гҖҒеҸҜйҷҚи§ЈгҖҒејӮеҪўжҲӘйқўгҖҒжң¬дҪ“еҪ©иүІгҖҒжңүжңәзәӨз»ҙеӨҚеҗҲзӯүй«ҳжҖ§иғҪеҸҠзү№з§ҚзҺ»з’ғзәӨз»ҙејҖеҸ‘дёҺз”ҹдә§пјҢзҺ»з’ғзәӨз»ҙжҜЎгҖҒеёғзӯүеҲ¶е“Ғз”ҹдә§еҲ—дёәйј“еҠұзұ»зӣ®еҪ•гҖӮз”ұдәҺзҺ»з’ғзәӨз»ҙе…·жңүдҪҺзўігҖҒй«ҳжҖ§иғҪзӯүдјҳзӮ№пјҢд№ҹеҸ—еҲ°дәҶеӣҪ家зҡ„йј“еҠұж”ҜжҢҒпјҢдҝғиҝӣдәҶзҺ»з’ғзәӨз»ҙжҠҖжңҜе’Ңеә”з”ЁеңәжҷҜзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮ

2гҖҒең°ж–№еұӮйқўзӣёе…іж”ҝзӯ–

иҝ‘е№ҙжқҘжҲ‘еӣҪдј—еӨҡзңҒеёӮе°ҶзҺ»з’ғзәӨз»ҙеҲ—е…ҘвҖңеҚҒеӣӣдә”вҖқ规еҲ’дёӯпјҢжҳҺзЎ®дәҶиЎҢдёҡеҸ‘еұ•зҡ„зӣ®ж Үд»ҘеҸҠйҮҚзӮ№еҸ‘еұ•зҡ„з»ҶеҲҶдә§е“ҒпјҢжҺЁеҠЁзҺ»з’ғзәӨз»ҙиЎҢдёҡйӣҶиҒҡгҖӮе…¶дёӯйҮҚеәҶеёӮдәәж°‘ж”ҝеәңеҠһе…¬еҺ…еҸ‘еёғгҖҠйҮҚеәҶжҷәиғҪзҪ‘иҒ”ж–°иғҪжәҗжұҪиҪҰйӣ¶йғЁд»¶дә§дёҡйӣҶзҫӨжҸҗеҚҮдё“йЎ№иЎҢеҠЁж–№жЎҲпјҲ2023вҖ”2027е№ҙпјүгҖӢпјҢжҸҗеҮәиҪ»йҮҸеҢ–жқҗж–ҷйҮҚзӮ№еҸ‘еұ•дҪҺзўіжқҗж–ҷпјҢй«ҳејәеәҰй’ўгҖҒзҹӯжөҒзЁӢй’ўгҖҒе…ҚзғӯеӨ„зҗҶеҺӢй“ёй“қеҗҲйҮ‘гҖҒй«ҳејәйҹ§еҸҳеҪўй“қеҗҲйҮ‘гҖҒй«ҳжөҒеҠЁжҖ§еҺӢй“ёй•ҒеҗҲйҮ‘гҖҒй«ҳиҖҗи…җиҡҖдҪҺжҲҗжң¬еҺӢй“ёй•ҒеҗҲйҮ‘зӯүе…ҲиҝӣиҪ»иҙЁеҗҲйҮ‘жқҗж–ҷпјҢд»ҘеҸҠзҺ»з’ғзәӨз»ҙгҖҒзўізәӨз»ҙгҖҒзҺ„жӯҰеІ©зәӨз»ҙзӯүж–°еһӢеӨҚеҗҲжқҗж–ҷгҖӮж№–еҚ—зңҒе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–еҺ…зӯү4йғЁй—ЁеҸ‘еёғгҖҠж№–еҚ—зңҒе»әжқҗиЎҢдёҡзўіиҫҫеі°е®һж–Ҫж–№жЎҲгҖӢпјҢж–№жЎҲдёӯжҸҗеҮәдјҳеҢ–е»әжқҗиЎҢдёҡиғҪжәҗж¶Ҳиҙ№з»“жһ„пјҢдҝғиҝӣиғҪжәҗж¶Ҳиҙ№жё…жҙҒдҪҺзўіеҢ–пјҢеңЁж°”жәҗгҖҒз”өжәҗзӯүжңүдҝқйҡңпјҢд»·ж јеҸҜжүҝеҸ—зҡ„жқЎд»¶дёӢпјҢжңүеәҸжҸҗй«ҳе№іжқҝзҺ»з’ғгҖҒзҺ»з’ғзәӨз»ҙгҖҒйҷ¶з“·гҖҒзҹіиҶҸжқҝгҖҒж··еҮқеңҹеҲ¶е“ҒгҖҒдәәйҖ жқҝзӯүиЎҢдёҡзҡ„еӨ©з„¶ж°”е’Ңз”өзӯүдҪҝз”ЁжҜ”дҫӢгҖӮ

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

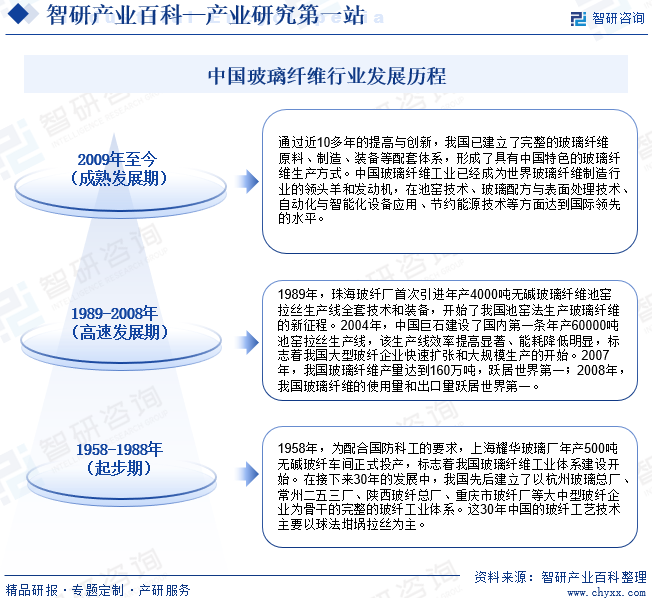

зҺ»з’ғзәӨз»ҙиө·жәҗдәҺ20дё–зәӘ30е№ҙд»Јзҡ„зҫҺеӣҪгҖӮ1938е№ҙпјҢOCжҲҗдёәдё–з•ҢдёҠ第дёҖ家зҺ»з’ғзәӨз»ҙдјҒдёҡпјҢе…¶йҮҮз”Ёй“ӮйҮ‘еқ©еҹҡжӢүеҲ¶иҝһз»ӯзҺ»з’ғзәӨз»ҙзҡ„з”ҹдә§жҠҖжңҜпјҢе®һзҺ°дәҶеӨ§и§„жЁЎзҺ»з’ғзәӨз»ҙз”ҹдә§пјҢдёәзҺ°д»ЈзҺ»з’ғзәӨз»ҙеҲ¶йҖ е·Ҙдёҡзҡ„еҸ‘еұ•еҘ е®ҡдәҶеҹәзЎҖгҖӮеңЁдәҢжҲҳжңҹй—ҙпјҢзҺ»з’ғзәӨз»ҙдё»иҰҒз”ЁдәҺиҲӘз©әе·Ҙдёҡж–№йқўпјҢеҰӮйЈһжңәйӣ·иҫҫзҪ©гҖҒеүҜжІ№з®ұзӯүгҖӮдәҢжҲҳеҗҺпјҢзҺ»з’ғзәӨз»ҙйҖҗжӯҘеҗ‘зҒ«з®ӯеҸ‘еҠЁжңәеӨ–еЈігҖҒиҲ№иҲ¶жқҗж–ҷзӯүйўҶеҹҹ延伸пјҢ并且йҖҗжӯҘеңЁдәӨйҖҡгҖҒе»әзӯ‘гҖҒйЈҺз”өгҖҒз”өеӯҗзӯүж°‘з”ЁйўҶеҹҹиў«еӨ§йҮҸдҪҝз”ЁгҖӮжҲ‘еӣҪзҺ»з’ғзәӨз»ҙдә§дёҡеҸ‘еұ•еҺҶзЁӢеҸҜд»ҘеҲҶдёәиө·жӯҘжңҹгҖҒй«ҳйҖҹеҸ‘еұ•жңҹдёҺжҲҗзҶҹеҸ‘еұ•жңҹдёүдёӘйҳ¶ж®өгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒж”ҝзӯ–еЈҒеһ’

е·ҘдҝЎйғЁ2020е№ҙ6жңҲеҸ‘еёғзҡ„гҖҠзҺ»з’ғзәӨз»ҙиЎҢдёҡ规иҢғжқЎд»¶гҖӢиҰҒжұӮеҪ»еә•ж·ҳжұ°йҷ¶еңҹеқ©еҹҡзҺ»з’ғзәӨз»ҙжӢүдёқз”ҹдә§е·ҘиүәдёҺиЈ…еӨҮпјҢйј“еҠұеҸ‘еұ•й«ҳејәгҖҒй«ҳжЁЎйҮҸгҖҒиҖҗзўұгҖҒдҪҺд»Ӣз”өгҖҒй«ҳзЎ…ж°§гҖҒеҸҜйҷҚи§ЈгҖҒејӮеҪўжҲӘйқўгҖҒеӨҚеҗҲзәӨз»ҙпјҲзҺ»з’ғзәӨз»ҙдёҺзғӯеЎ‘жҖ§ж ‘и„ӮеӨҚеҗҲпјүзӯүй«ҳжҖ§иғҪеҸҠзү№з§ҚзҺ»з’ғзәӨз»ҙгҖӮеӣҪ家еҸ‘еұ•ж”№йқ©е§”2023е№ҙ12жңҲеҸ‘еёғгҖҠдә§дёҡз»“жһ„и°ғж•ҙжҢҮеҜјзӣ®еҪ•пјҲ2024е№ҙжң¬пјүгҖӢпјҢе°ҶвҖңдёӯзўұзҺ»з’ғзәӨз»ҙжұ зӘ‘жі•жӢүдёқз”ҹдә§зәҝпјҢеҚ•зӘ‘规模е°ҸдәҺ8дёҮеҗЁ/е№ҙпјҲдёҚеҗ«пјүзҡ„ж— зўұзҺ»з’ғзәӨз»ҙзІ—зәұжұ зӘ‘жӢүдёқз”ҹдә§зәҝпјҢдёӯзўұгҖҒж— зўұгҖҒиҖҗзўұзҺ»з’ғзҗғзӘ‘з”ҹдә§зәҝпјҢдёӯзўұгҖҒж— зўұзҺ»з’ғзәӨз»ҙд»Јй“Ӯеқ©еҹҡжӢүдёқз”ҹдә§зәҝвҖқеҲ—е…ҘйҷҗеҲ¶зұ»пјӣд»Һж”ҝзӯ–еұӮйқўеҠ ејәдәҶеҜ№е°Ҹдә§иғҪгҖҒиҗҪеҗҺдә§иғҪзҺ»зәӨз”ҹдә§зәҝзҡ„и°ғжҺ§пјҢжһ„жҲҗдәҶзҺ»зәӨиЎҢдёҡж–°иҝӣдјҒдёҡзҡ„ж”ҝзӯ–еЈҒеһ’гҖӮ

2гҖҒиө„йҮ‘еЈҒеһ’

зҺ»зәӨиЎҢдёҡе…·жңүиө„йҮ‘еҜҶйӣҶеһӢзҡ„зү№зӮ№гҖӮдёәдәҶйҒҸжӯўзҺ»з’ғзәӨз»ҙиЎҢдёҡйҮҚеӨҚе»әи®ҫе’ҢзӣІзӣ®жү©еј пјҢ规иҢғеёӮеңәз«һдәү秩еәҸпјҢдҝғиҝӣдә§дёҡиҪ¬еһӢеҚҮзә§пјҢеӣҪ家еҸ‘改委гҖҒе·ҘдҝЎйғЁдёҚж–ӯжҸҗй«ҳзҺ»зәӨиЎҢдёҡеҮҶе…Ҙж ҮеҮҶгҖӮе…¶дёӯжҷ®йҖҡж— зўұзҺ»зәӨзІ—зәұжұ зӘ‘жҜҸдёҮеҗЁеӣәе®ҡиө„дә§жҠ•иө„зәҰдёә1дәҝе…ғпјҢиҖҢй«ҳжЁЎгҖҒз”өеӯҗгҖҒдҪҺд»Ӣз”өзӯүзұ»еһӢзҺ»зәӨзӯүжҠ•иө„еҲҷжӣҙдёәе·ЁеӨ§пјҢиҝҷжһ„жҲҗдәҶзҺ»зәӨиЎҢдёҡж–°иҝӣдјҒдёҡзҡ„иө„йҮ‘еЈҒеһ’гҖӮ

3гҖҒ规模ж•Ҳеә”еЈҒеһ’

е…·еӨҮеӨ§и§„жЁЎз”ҹдә§з»ҸиҗҘиғҪеҠӣзҡ„зҺ»зәӨдјҒдёҡжӣҙе®№жҳ“иҺ·еҫ—дә§дёҡй“ҫдёҠжёёдҫӣеә”е•ҶеҸҠдёӢжёёй”Җе”®жё йҒ“зҡ„и®ӨеҗҢпјҢеҜ№дёҠгҖҒдёӢжёёе…·жңүиҫғејәзҡ„и®®д»·иғҪеҠӣпјҢ且规模ж•Ҳеә”еҸҜжңүж•ҲйҷҚдҪҺдә§е“Ғз”ҹдә§жҲҗжң¬пјҢ规模еҢ–еёҰжқҘзҡ„жҲҗжң¬дјҳеҠҝеҸҜжңүж•ҲжҸҗеҚҮиЎҢдёҡеҶ…дјҒдёҡеңЁд»·ж јдёҠзҡ„з«һдәүеҠӣгҖӮзҺ»зәӨдјҒдёҡиҰҒиҫҫеҲ°дёҖе®ҡзҡ„дә§иғҪ规模пјҢдёҚд»…йңҖиҰҒеӨ§йҮҸиө„йҮ‘жҠ•е…ҘпјҢиҝҳйңҖиҰҒеңЁз”ҹдә§з»„з»ҮиғҪеҠӣгҖҒдәәжүҚеӮЁеӨҮгҖҒеёӮеңәејҖжӢ“дёҺдә§иғҪж¶ҲеҢ–гҖҒеҺҹжқҗж–ҷдҫӣеә”жҺ§еҲ¶зӯүж–№йқўиҝӣиЎҢй•ҝжңҹз§ҜзҙҜпјҢж–°иҝӣдјҒдёҡеҫҲйҡҫеңЁзҹӯжңҹеҶ…иҫҫеҲ°иЎҢдёҡеҶ…йҫҷеӨҙдјҒдёҡзҡ„дә§иғҪ规模пјҢиҝҷжһ„жҲҗдәҶзҺ»зәӨиЎҢдёҡж–°иҝӣдјҒдёҡзҡ„规模ж•Ҳеә”еЈҒеһ’гҖӮ

4гҖҒжҠҖжңҜдёҺдәәжүҚеЈҒеһ’

зҺ»зәӨиЎҢдёҡе…·жңүжҠҖжңҜеҜҶйӣҶеһӢзҡ„зү№зӮ№пјҢиЎҢдёҡеҶ…дјҒдёҡйңҖиҰҒзҶҹз»ғжҺҢжҸЎжұ зӘ‘и®ҫи®ЎгҖҒиҠӮиғҪзҮғзғ§гҖҒзҺ»з’ғй…Қж–№дёҺзәӨз»ҙжҲҗеһӢгҖҒй“ӮйҮ‘жқҗж–ҷж”№жҖ§дёҺжјҸжқҝи®ҫи®ЎеҠ е·ҘгҖҒжөёж¶ҰеүӮе…ій”®еҺҹж–ҷдёҺиЎЁйқўеӨ„зҗҶзӯүеӨҡйЎ№ж ёеҝғжҠҖжңҜпјҢж¶үеҸҠжқҗж–ҷеҢ–еӯҰгҖҒжңәз”өдёҖдҪ“еҢ–гҖҒйҮ‘еұһжқҗж–ҷе·ҘзЁӢгҖҒзәәз»Үе·ҘзЁӢеӯҰгҖҒиғҪжәҗдёҺеҠЁеҠӣе·ҘзЁӢзӯүеӯҰ科йўҶеҹҹгҖӮеүҚиҝ°еӯҰ科йўҶеҹҹзҡ„й«ҳз«ҜжҠҖжңҜдәәжүҚеҚҒеҲҶзЁҖзјәпјҢж–°иҝӣе…ҘдјҒдёҡеҫҲйҡҫеңЁзҹӯжңҹеҶ…иҒҡйӣҶеҲ°жңүз”ҹдә§гҖҒз ”еҸ‘з»ҸйӘҢзҡ„и·Ёз•ҢиһҚеҗҲеӯҰ科йўҶеҹҹзҡ„й«ҳз«ҜжҠҖжңҜдәәжүҚгҖӮ

жӯӨеӨ–пјҢиЎҢдёҡеҶ…дјҒдёҡеңЁй•ҝжңҹзҡ„з”ҹдә§е®һи·өдёӯпјҢдјҡж №жҚ®еёӮеңәйңҖжұӮгҖҒе®ўжҲ·иҜүжұӮгҖҒе‘ҳе·Ҙе»әи®®зӯүдҝЎжҒҜжәҗпјҢйҖҗжёҗеҜ№зҺ»з’ғй…Қж–№гҖҒжөёж¶ҰеүӮеҲ¶еӨҮгҖҒжјҸжқҝеҲ¶йҖ зӯүзҺҜиҠӮиҝӣиЎҢжҠҖжңҜж”№иүҜгҖҒд»ҘиҫҫеҲ°жҸҗй«ҳз”ҹдә§ж•ҲзҺҮгҖҒйҷҚдҪҺз”ҹдә§жҲҗжң¬гҖҒжҸҗй«ҳдә§е“Ғе“ҒиҙЁзҡ„ж•ҲжһңгҖӮиҝҷдәӣжҠҖжңҜж”№иүҜз§ҳеҜҶд»Ҙдё“еҲ©иҜҒд№ҰжҲ–иҖ…йқһдё“еҲ©жҠҖжңҜзҡ„еҪўејҸеӯҳеңЁпјҢеңЁеӣҪ家зҹҘиҜҶдә§жқғжі•еҫӢдҪ“зі»е’ҢдёҘж јзҡ„дјҒдёҡеҶ…йғЁдҝқеҜҶжңәеҲ¶дёӢпјҢж–°иҝӣе…ҘдјҒдёҡеҫҲйҡҫиҺ·еҸ–е’ҢдҪҝз”Ёзӣёе…іжҠҖжңҜз§ҳеҜҶгҖӮд»ҘдёҠеӣ зҙ йғҪжһ„жҲҗдәҶзҺ»зәӨиЎҢдёҡж–°иҝӣдјҒдёҡзҡ„жҠҖжңҜдёҺдәәжүҚеЈҒеһ’гҖӮ

5гҖҒе“ҒзүҢдёҺи®ӨиҜҒеЈҒеһ’

зҺ»зәӨдёӢжёёзҡ„йЈҺз”өеҸ¶зүҮгҖҒжұҪиҪҰеҲ¶йҖ гҖҒиҪЁйҒ“дәӨйҖҡгҖҒиҲӘз©әиҲӘеӨ©зӯүйўҶеҹҹеҲ¶йҖ е•ҶеҜ№зҺ»зәӨдҫӣеә”е•Ҷзӣёе…ідә§е“Ғзҡ„и®ӨиҜҒе‘Ёжңҹиҫғй•ҝпјҢеҜ№дё»иҰҒдҫӣеә”еҺӮе•Ҷзҡ„дә§е“Ғй…ҚеҘ—еҚҮзә§иғҪеҠӣжңүиҫғй«ҳиҰҒжұӮгҖӮдёҖж—Ұи®ӨиҜҒйҖҡиҝҮпјҢйҖҡеёёе…·жңүйқһеёёй«ҳзҡ„зІҳжҖ§пјҢж–°иҝӣе…ҘиҖ…еҫҲйҡҫжӣҝд»ЈпјҢдё»иҰҒз”ұдәҺиҝҷдәӣйўҶеҹҹзҡ„дә§е“Ғи®ӨиҜҒжңүзқҖзӣёеә”зҡ„规еҲҷе’Ңж ҮеҮҶпјҢеҸҳжӣҙжҲҗжң¬й«ҳпјҢдёҖж—ҰеҸ‘з”ҹдёҘйҮҚиҙЁйҮҸй—®йўҳпјҢеҲ¶йҖ е•Ҷдјҡдә§з”ҹиҫғеӨ§зҡ„з»ҸжөҺжҚҹеӨұпјҢз”ҡиҮідјҡиў«ж”ҝеәңдё»з®ЎйғЁй—ЁйҷҗеҲ¶з»ҸиҗҘгҖӮеӣ жӯӨиҝҷдәӣйўҶеҹҹзҡ„еҲ¶йҖ е•ҶеҖҫеҗ‘дәҺйҖүжӢ©жңүдә§иғҪ规模дёҺе“ҒзүҢж•Ҳеә”зҡ„зҺ»зәӨдҫӣеә”е•ҶпјҢиҝҷжһ„жҲҗдәҶзҺ»зәӨж–°иҝӣдјҒдёҡзҡ„е“ҒзүҢдёҺи®ӨиҜҒеЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

зҺ»з’ғзәӨз»ҙиЎҢдёҡдёҠжёёз”ҹдә§еҺҹж–ҷдё»иҰҒеҢ…жӢ¬еҸ¶и…ҠзҹігҖҒзҹіиӢұз ӮгҖҒзҹізҒ°зҹігҖҒзҷҪдә‘зҹігҖҒзЎјй’ҷзҹігҖҒзЎјй•ҒзҹізӯүзҹҝзҹіеҺҹж–ҷд»ҘеҸҠзЎјй…ёгҖҒжөёж¶ҰеүӮзӯүеҢ–е·ҘеҺҹж–ҷгҖӮе…¶дёӯжңҖдё»иҰҒеҺҹж–ҷдёәеҸ¶и…ҠзҹіпјҢжҲ‘еӣҪеҸ¶и…ҠзҹіеӮЁйҮҸеҚ е…ЁзҗғеӮЁйҮҸзҡ„30%е·ҰеҸіпјҢжҳҜеҸ¶и…ҠзҹіеӮЁеӯҳжңҖдё°еҜҢзҡ„еӣҪ家д№ӢдёҖпјҢеҸҰдёҖдё»иҰҒеҺҹж–ҷзҹіиӢұз Ӯзҡ„зҹҝдә§еӮЁйҮҸиҫҫеҲ°13.5дәҝеҗЁпјҢеҺҹжқҗж–ҷдҫӣеә”е……и¶ігҖӮз”ҹдә§иғҪжәҗж–№йқўпјҢе…ідәҺеӨ©з„¶ж°”пјҢзӣ®еүҚжҲ‘еӣҪеҹҺеёӮеҹәзЎҖи®ҫж–ҪејҖе§Ӣз§ҜжһҒжӢ“еұ•еӨ©з„¶ж°”йЎ№зӣ®пјҢжҲ‘еӣҪеӨ©з„¶ж°”еҸ‘еұ•иҫғдёәиҝ…йҖҹгҖӮ

йҫҷеІ©й«ҳеІӯеңҹиӮЎд»Ҫжңүйҷҗе…¬еҸё

йҫҷеІ©й«ҳеІӯеңҹиӮЎд»Ҫжңүйҷҗе…¬еҸё  й“ңйҷөиҝңеӨ§зҹізҒ°зҹізҹҝдёҡжңүйҷҗиҙЈд»»е…¬еҸё

й“ңйҷөиҝңеӨ§зҹізҒ°зҹізҹҝдёҡжңүйҷҗиҙЈд»»е…¬еҸё  зҰҸе»әзңҒдёүиҫҫзҹізҒ°зҹіжңүйҷҗиҙЈд»»е…¬еҸё

зҰҸе»әзңҒдёүиҫҫзҹізҒ°зҹіжңүйҷҗиҙЈд»»е…¬еҸё  жұҹиӢҸеӨӘе№іжҙӢзҹіиӢұиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸеӨӘе№іжҙӢзҹіиӢұиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҠӣиҜәйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҠӣиҜәйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӣӣе·қж°ёзҘҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӣӣе·қж°ёзҘҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  е”җеұұдёүеҸӢеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

е”җеұұдёүеҸӢеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҚ—йҮ‘еұұеҢ–е·ҘйӣҶеӣў

жІіеҚ—йҮ‘еұұеҢ–е·ҘйӣҶеӣў  еұұдёңжө·еҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңжө·еҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪжө·жҙӢзҹіжІ№жңүйҷҗе…¬еҸё

дёӯеӣҪжө·жҙӢзҹіжІ№жңүйҷҗе…¬еҸё

зҺ»зәӨдёӢжёёеә”з”ЁйўҶеҹҹдё»иҰҒйӣҶдёӯеңЁдәӨйҖҡиҝҗиҫ“гҖҒе»әзӯ‘дёҺеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒз”өеӯҗз”өж°”гҖҒзҺҜдҝқеҸҠдёҖдәӣж–°е…ҙдә§дёҡзӯүгҖӮе»әзӯ‘е·ҘзЁӢгҖҒиҪҜи·Ҝеҹәй«ҳзӯүзә§е…¬и·Ҝе’ҢжІҘйқ’ж··еҮқеңҹи·ҜйқўгҖҒжЎҘжўҒгҖҒеұӢйқўгҖҒйЎ¶жЈҡзӯүйғҪжңүзҺ»зәӨзҡ„еә”з”ЁпјҢж–°еһӢзҺ»зәӨдә§е“Ғд№ҹдёҚж–ӯиҝӣе…Ҙеә”з”ЁйўҶеҹҹпјҢдҫӢеҰӮз”ЁдәҺе»әи®ҫеӨ§еһӢдҪ“иӮІеңәйҰҶгҖҒиҙӯзү©еңәгҖҒеЁұд№җеңәгҖҒеҒңиҪҰеңәгҖҒеұ•и§ҲдјҡеңәгҖҒжӨҚзү©и§Ӯе…үеӣӯзӯүж°ёд№…жҖ§е»әзӯ‘гҖҒз©әж°”иҝҮж»ӨеҮҖеҢ–иЈ…зҪ®зӯүгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүдёӯеӣҪе·ЁзҹіиӮЎд»Ҫжңүйҷҗе…¬еҸё

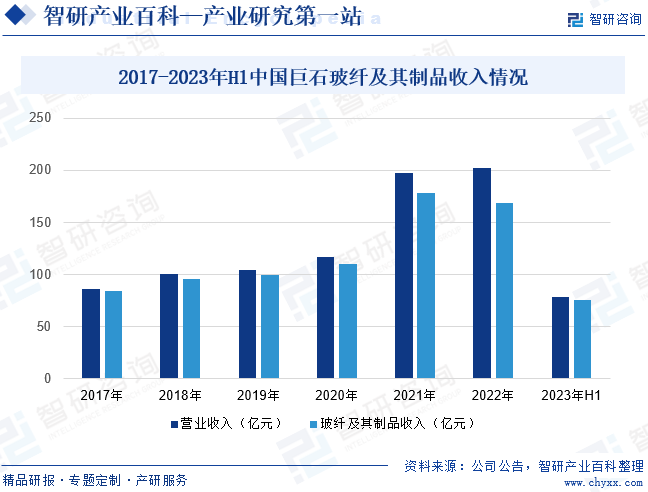

дёӯеӣҪе·ЁзҹіиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҰҒд»ҺдәӢзҺ»з’ғзәӨз»ҙеҸҠеҲ¶е“Ғзҡ„з”ҹдә§гҖҒй”Җе”®гҖӮе…¬еҸёзҺ»з’ғзәӨз»ҙдә§иғҪ规模全зҗғ第дёҖпјҢ规模йўҶе…ҲжүҖеҘ е®ҡзҡ„иЎҢдёҡең°дҪҚпјҢжңүеҲ©дәҺжҸҗеҚҮе®ўжҲ·й»ҸжҖ§пјҢдҪҝе…¬еҸёеңЁдә§е“Ғдҫӣеә”иғҪеҠӣеҸҠе®ҡд»·жқғж–№йқўеҚ жҚ®жӣҙеҠ жңүеҲ©зҡ„дё»еҜјең°дҪҚгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢзҺ»зәӨдёӢжёёеёӮеңәж•ҙдҪ“йңҖжұӮеўһй•ҝзј“ж…ўпјҢзҺ»зәӨз”ҹдә§дјҒдёҡеә“еӯҳеӨ„дәҺй«ҳдҪҚпјҢзҺ»зәӨдә§е“Ғд»·ж јз»ҙжҢҒдҪҺдҪҚиҝҗиЎҢпјҢеёӮеңәз«һдәүжҝҖзғҲгҖӮжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙдёӯеӣҪе·ЁзҹіиҗҘдёҡ收е…Ҙдёә78.3дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ34.26%пјҢе…¶дёӯзҺ»зәӨеҸҠе…¶еҲ¶е“Ғ收е…Ҙ75.64дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ18.7%гҖӮ

пјҲ2пјүжұҹиӢҸй•ҝжө·еӨҚеҗҲжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

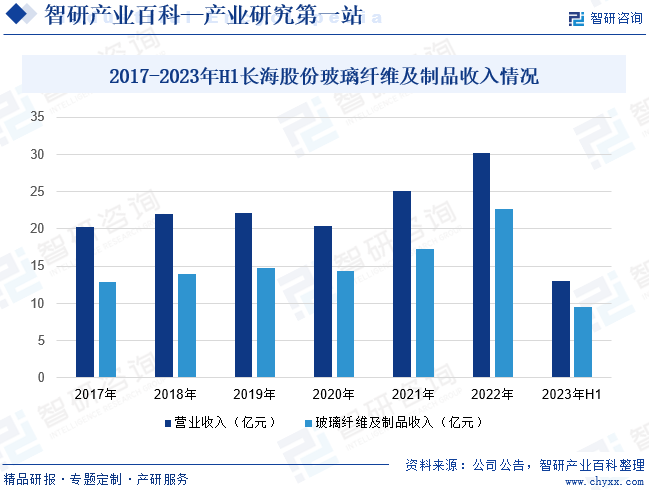

жұҹиӢҸй•ҝжө·еӨҚеҗҲжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎдёәзҺ»зәӨеҲ¶е“ҒеҸҠзҺ»зәӨеӨҚеҗҲжқҗж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢдё»иҰҒдә§е“ҒеҢ…жӢ¬зҺ»зәӨзәұгҖҒзҹӯеҲҮжҜЎгҖҒж№ҝжі•и–„жҜЎгҖҒеӨҚеҗҲйҡ”жқҝгҖҒж¶ӮеұӮжҜЎзӯүпјҢдёәзҹӯеҲҮжҜЎеҸҠж№ҝжі•и–„жҜЎз»ҶеҲҶйўҶеҹҹйўҶеҶӣиҖ…гҖӮе…¬еҸёжӢҘжңүд»ҘзҺ»зәӨзәұгҖҒзҺ»зәӨеҲ¶е“ҒеҸҠзҺ»зәӨеӨҚеҗҲжқҗж–ҷдёәдё»зҡ„зәөеҗ‘дә§дёҡй“ҫпјҢеҸҠеӯҗе…¬еҸёеӨ©й©¬йӣҶеӣўд»ҘзҺ»зәӨзәұгҖҒзҺ»зәӨеҲ¶е“ҒгҖҒеҢ–е·Ҙзұ»дә§е“ҒеҸҠзҺ»з’ғй’ўеҲ¶е“Ғдёәдё»зҡ„жЁӘеҗ‘дә§дёҡй“ҫгҖӮжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙй•ҝжө·иӮЎд»ҪиҗҘдёҡ收е…Ҙдёә13.07дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ14.95%пјҢе…¶дёӯзҺ»з’ғзәӨз»ҙеҸҠеҲ¶е“Ғ收е…Ҙдёә9.51дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ20.22%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

зҺ»з’ғзәӨз»ҙе…·жңүиҪ»иҙЁгҖҒй«ҳејәгҖҒиҖҗи…җиҡҖгҖҒз”өз»қзјҳгҖҒйҡ”зғӯзӯүдјҳејӮжҖ§иғҪпјҢдҪңдёәеӣҪ家жҲҳз•ҘжҖ§ж–°жқҗж–ҷдә§дёҡзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢдә§е“Ғе№ҝжіӣеә”з”ЁдәҺдәӨйҖҡиҝҗиҫ“пјҲжұҪиҪҰеҸҠдәӨйҖҡе·Ҙе…·иҪ»йҮҸеҢ–пјүгҖҒеҸҜеҶҚз”ҹиғҪжәҗпјҲйЈҺз”өгҖҒе…үдјҸпјүгҖҒз”өеӯҗйҖҡи®ҜпјҲPCBеә”з”ЁпјүгҖҒиҠӮиғҪзҺҜдҝқгҖҒе»әзӯ‘жқҗж–ҷзӯүйўҶеҹҹгҖӮдёӢжёёйўҶеҹҹдёӯжңүжҲҗй•ҝжҖ§иҫғеҘҪзҡ„еә”з”ЁйўҶеҹҹпјҲжұҪиҪҰиҪ»йҮҸеҢ–гҖҒйЈҺз”өгҖҒе…үдјҸгҖҒ5GпјүпјҢд№ҹжңүеҒҸе‘Ёжңҹзҡ„еә”з”ЁйўҶеҹҹпјҲеҹәе»әгҖҒе»әзӯ‘гҖҒз®ЎзҪҗзӯүпјүпјҢеңЁеӣҪж°‘з»ҸжөҺдёӯеҸ‘жҢҘзқҖи¶ҠжқҘи¶ҠйҮҚиҰҒзҡ„дҪңз”ЁгҖӮжҲ‘еӣҪзҺ»зәӨиЎҢдёҡиҝ‘е№ҙжқҘжҢҒз»ӯеўһй•ҝпјҢиЎҢдёҡиҝӣеҮәеҸЈдҫқиө–еәҰдёӢйҷҚгҖӮ2022е№ҙжҲ‘еӣҪзҺ»з’ғзәӨз»ҙзәұжҖ»дә§йҮҸиҫҫеҲ°687дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ10.2%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家зҡ„дә§дёҡж”ҝзӯ–ж”ҜжҢҒ

жқҗж–ҷе·ҘдёҡжҳҜеӣҪж°‘з»ҸжөҺзҡ„еҹәзЎҖдә§дёҡпјҢдёәйј“еҠұе’Ңж”ҜжҢҒзҺ»зәӨдә§дёҡзҡ„еҸ‘еұ•пјҢеӣҪ家еҮәеҸ°дәҶдёҖзі»еҲ—дә§дёҡж”ҝзӯ–иҝӣиЎҢеӨ§еҠӣжү¶жҢҒпјҢдёәиЎҢдёҡеҸ‘еұ•еҲӣйҖ дәҶжңүеҲ©зҡ„еёӮеңәзҺҜеўғгҖӮ2023е№ҙ12жңҲе·ҘдҝЎйғЁеҸ‘еёғгҖҠйҮҚзӮ№ж–°жқҗж–ҷйҰ–жү№ж¬Ўеә”з”ЁзӨәиҢғжҢҮеҜјзӣ®еҪ•пјҲ2024е№ҙзүҲпјүгҖӢпјҢе…¶дёӯе…үдјҸз”ЁзҺ»з’ғзәӨз»ҙеўһејәеӨҚеҗҲжқҗж–ҷеҲ¶е“ҒгҖҒе®үе…ЁйҳІжҠӨз”ЁзҺ»з’ғзәӨз»ҙж¶ӮиҰҶеҲ¶е“ҒгҖҒиҖҗзўұзҺ»з’ғзәӨз»ҙзәұеҸҠеҲ¶е“ҒгҖҒй«ҳзЎ…ж°§зҺ»з’ғзәӨз»ҙеҲ¶е“ҒгҖҒй«ҳжЁЎзҺ»з’ғзәӨз»ҙгҖҒй«ҳиҖҗеҖҷзҺ»з’ғзәӨз»ҙ/зўізәӨз»ҙеӨҚеҗҲжқҗж–ҷгҖҒй«ҳж•ҲзҺ»з’ғзәӨз»ҙж»ӨзәёгҖҒз”өеӯҗзә§дҪҺд»Ӣз”өзҺ»з’ғзәӨз»ҙеҸҠеҲ¶е“ҒгҖҒз”ҹзү©иҜҶеҲ«з”Ёзү№з§ҚзҺ»з’ғзәӨз»ҙгҖҒдҪҺзғӯиҶЁиғҖзі»ж•°зҺ»з’ғзәӨз»ҙеҸҠеҲ¶е“Ғе…ҘйҖүзӣ®еҪ•гҖӮ2023е№ҙ12жңҲеҸ‘改委еҸ‘еёғгҖҠдә§дёҡз»“жһ„и°ғж•ҙжҢҮеҜјзӣ®еҪ•пјҲ2024е№ҙжң¬пјүгҖӢпјҢе°Ҷ8дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠж— зўұзҺ»з’ғзәӨз»ҙзІ—зәұпјҲеҚ•дёқзӣҙеҫ„пјһ9еҫ®зұіпјүжұ зӘ‘жӢүдёқжҠҖжңҜпјҢ5дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠж— зўұзҺ»з’ғзәӨз»ҙз»ҶзәұпјҲеҚ•дёқзӣҙеҫ„вүӨ9еҫ®зұіпјүжұ зӘ‘жӢүдёқжҠҖжңҜпјҢи¶…з»ҶпјҲеҚ•дёқзӣҙеҫ„вүӨ5еҫ®зұіпјүгҖҒй«ҳејәгҖҒй«ҳжЁЎгҖҒиҖҗзўұгҖҒдҪҺд»Ӣз”өгҖҒдҪҺиҶЁиғҖгҖҒй«ҳзЎ…ж°§гҖҒеҸҜйҷҚи§ЈгҖҒејӮеҪўжҲӘйқўгҖҒжң¬дҪ“еҪ©иүІгҖҒжңүжңәзәӨз»ҙеӨҚеҗҲзӯүй«ҳжҖ§иғҪеҸҠзү№з§ҚзҺ»з’ғзәӨз»ҙејҖеҸ‘дёҺз”ҹдә§пјҢзҺ»з’ғзәӨз»ҙжҜЎгҖҒеёғзӯүеҲ¶е“Ғз”ҹдә§еҲ—дёәйј“еҠұзұ»зӣ®еҪ•гҖӮ

пјҲ2пјүз»ҝиүІгҖҒдҪҺзўігҖҒеҫӘзҺҜгҖҒеҸҜжҢҒз»ӯзҡ„еҸ‘еұ•зҗҶеҝөеёҰеҠЁзҺ»зәӨдёӢжёёйғЁеҲҶйўҶеҹҹ蓬еӢғеҸ‘еұ•

д№ иҝ‘е№ідё»еёӯеңЁгҖҠжһ„е»әдәәзұ»е‘Ҫиҝҗе…ұеҗҢдҪ“гҖӢдёӯжҸҗеҮәпјҡеҖЎеҜјз»ҝиүІгҖҒдҪҺзўігҖҒеҫӘзҺҜгҖҒеҸҜжҢҒз»ӯзҡ„з”ҹдә§з”ҹжҙ»ж–№ејҸпјҢе№іиЎЎжҺЁиҝӣ2030е№ҙеҸҜжҢҒз»ӯеҸ‘еұ•и®®зЁӢпјҢдёҚж–ӯејҖжӢ“з”ҹдә§еҸ‘еұ•гҖҒз”ҹжҙ»еҜҢиЈ•гҖҒз”ҹжҖҒиүҜеҘҪзҡ„ж–ҮжҳҺеҸ‘еұ•йҒ“и·ҜгҖӮ2020е№ҙ9жңҲпјҢд№ иҝ‘е№ідё»еёӯеңЁз¬¬75еұҠиҒ”еҗҲеӣҪеӨ§дјҡдёҠеҗ‘дё–з•Ңеә„дёҘе®ЈзӨәпјҢе°ҶжҸҗй«ҳеӣҪ家иҮӘдё»иҙЎзҢ®еҠӣеәҰпјҢйҮҮеҸ–жӣҙеҠ жңүеҠӣзҡ„ж”ҝзӯ–е’ҢжҺӘж–ҪпјҢдәҢж°§еҢ–зўіжҺ’ж”ҫеҠӣдәүдәҺ2030е№ҙеүҚиҫҫеҲ°еі°еҖјпјҢеҠӘеҠӣдәүеҸ–2060е№ҙеүҚе®һзҺ°зўідёӯе’ҢгҖӮеҮҸе°‘еҢ–зҹізҮғж–ҷзҮғзғ§жҺ’ж”ҫпјҢеӨ§еҠӣеҸ‘еұ•жё…жҙҒиғҪжәҗгҖҒеҖЎеҜјз»ҝиүІеҮәиЎҢе·ІжҸҗй«ҳеҲ°еӣҪ家еҸ‘еұ•жҲҳз•Ҙзҡ„еұӮйқўгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢйЈҺеҠӣеҸ‘з”өгҖҒеҹҺеёӮиҪЁйҒ“дәӨйҖҡгҖҒе…ЁеӣҪй«ҳйҖҹй“Ғи·ҜзҪ‘гҖҒжұҪиҪҰиҪ»йҮҸеҢ–ж”№йҖ зӯүйўҶеҹҹзҡ„жҠ•иө„еҠӣеәҰжҳҺжҳҫеўһеӨ§пјҢеҜ№дёҠжёёзҺ»зәӨеҸҠе…¶еҲ¶е“Ғзҡ„жҖ»дҪ“йңҖжұӮзӣёеә”жҸҗй«ҳпјҢд»ҺиҖҢеёҰеҠЁдәҶзҺ»зәӨеҸҠе…¶еҲ¶е“ҒиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮ

пјҲ3пјүйҡҸзқҖ5G移еҠЁйҖҡдҝЎжҠҖжңҜеңЁе…Ёзҗғзҡ„жҷ®еҸҠпјҢе°ҶеёҰеҠЁз”өеӯҗзә§зҺ»зәӨеёғзҡ„ж—әзӣӣйңҖжұӮ

з”өеӯҗзә§зҺ»зәӨеёғз”ЁдҪңеўһејәжқҗж–ҷпјҢжөёдёҠз”ұдёҚеҗҢж ‘и„Ӯз»„жҲҗзҡ„иғ¶зІҳеүӮиҖҢеҲ¶жҲҗиҰҶй“ңжқҝпјҢдҪңдёәеҚ°еҲ¶з”өи·ҜжқҝпјҲPCBжқҝпјүдёӯзҡ„еёёз”ЁжқҝжқҗпјҢжҳҜз”өеӯҗе·ҘдёҡйҮҚиҰҒзҡ„еҹәзЎҖжқҗж–ҷгҖӮз”өеӯҗзә§зҺ»зәӨеёғзҡ„еёӮеңәеә”з”Ёз©әй—ҙз”ұйҖҡи®ҜгҖҒжұҪиҪҰз”өеӯҗгҖҒж¶Ҳиҙ№з”өеӯҗзӯүз»Ҳз«ҜйўҶеҹҹзҡ„еёӮеңәеҶіе®ҡгҖӮ5Gж—¶д»ЈпјҢж— зәҝдҝЎеҸ·е°Ҷеҗ‘жӣҙй«ҳйў‘ж®ө延伸пјҢз”ұдәҺеҹәз«ҷиҰҶзӣ–еҢәеҹҹдёҺйҖҡдҝЎйў‘зҺҮжҲҗеҸҚжҜ”пјҢеӣ жӯӨеҹәз«ҷеҜҶеәҰе’Ң移еҠЁж•°жҚ®и®Ўз®—дјҡеӨ§е№…еўһеҠ гҖӮ5Gеҹәз«ҷж•°йҮҸе°ҶдјҡиҫҫеҲ°4Gж—¶д»Јзҡ„2еҖҚпјҢжӯӨеӨ–иҝҳжңүзәҰ10еҖҚж•°йҮҸзҡ„е°Ҹеҹәз«ҷпјҢз”ЁдәҺи§ЈеҶіејұиҰҶзӣ–гҖҒиҰҶзӣ–зӣІзӮ№й—®йўҳгҖӮдә’иҒ”зҪ‘ж•°жҚ®дёӯеҝғпјҲIDCпјүе’ҢйҖҡдҝЎеҹәз«ҷзҡ„еўһеҠ дјҡеёҰжқҘй«ҳйҖҹPCBжқҝзҡ„е·ЁеӨ§йңҖжұӮгҖӮ5Gзҡ„йҖҡдҝЎйў‘ж®өдјҡеўһеҠ е°„йў‘еүҚж®өе…ғеҷЁд»¶ж•°йҮҸпјҢйңҖдҪҝз”ЁеӨ§йқўз§ҜеӨҡеұӮPCBжқҝеҸҠй«ҳйў‘й«ҳйҖҹеҹәжқҗпјҢеҚ•дёӘеҹәз«ҷPCBжқҝзҡ„д»·еҖјйҮҸд№ҹдјҡеӨ§е№…жҸҗеҚҮгҖӮйҡҸзқҖ5Gзҡ„е»әи®ҫе’Ңе…ЁзҗғжҺЁе№ҝпјҢз”өеӯҗзә§зҺ»зәӨеёғйўҶеҹҹе°ҶиҝҺжқҘй»„йҮ‘ж—¶д»ЈгҖӮ

пјҲ4пјүеӣҪ家新еҹәе»әжҲҳз•Ҙзҡ„е®һж–ҪпјҢе°ҶжҺЁеҠЁеҠҹиғҪеһӢзҺ»з’ғзәӨз»ҙзҡ„йңҖжұӮжҢҒз»ӯзЁіе®ҡжҸҗеҚҮ

2023е№ҙ3жңҲ5ж—ҘпјҢгҖҠ2023е№ҙеӣҪеҠЎйҷўж”ҝеәңе·ҘдҪңжҠҘе‘ҠгҖӢжҸҗеҮәпјҢеҲӣж–°жҠ•иһҚиө„дҪ“еҲ¶жңәеҲ¶пјҢйў„з®—еҶ…жҠ•иө„еј•еҜје’Ңж’¬еҠЁзӨҫдјҡжҠ•иө„жҲҗеҖҚеўһеҠ пјҢеўһеҠ ең°ж–№ж”ҝеәңдё“йЎ№еҖәеҲёйўқеәҰпјҢйҮҚзӮ№ж”ҜжҢҒдәӨйҖҡгҖҒж°ҙеҲ©гҖҒиғҪжәҗгҖҒдҝЎжҒҜзӯүеҹәзЎҖи®ҫж–Ҫе’Ңж°‘з”ҹе·ҘзЁӢе»әи®ҫпјҢйј“еҠұзӨҫдјҡиө„жң¬еҸӮдёҺе»әи®ҫиҝҗиҗҘпјҢи°ғеҠЁж°‘й—ҙжҠ•иө„з§ҜжһҒжҖ§гҖӮиҝҷдәӣйўҶеҹҹеҹәжң¬дёҠйғҪжҳҜзҺ»з’ғзәӨз»ҙеӨҚеҗҲжқҗж–ҷеҸҜд»ҘиҰҶзӣ–зҡ„иҢғеӣҙпјҢе°ҶжҺЁеҠЁеҠҹиғҪжҖ§зҺ»з’ғзәӨз»ҙйңҖжұӮзҡ„жҢҒз»ӯзЁіе®ҡжҸҗеҚҮгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүеҸҚеҖҫй”Җиҙёжҳ“дҝқжҠӨдё»д№үдёҚж–ӯеҮәзҺ°

з”ұдәҺдёӯеӣҪзҺ»з’ғзәӨз»ҙдјҒдёҡеңЁз”ҹдә§жҲҗжң¬дёҠзҡ„дјҳеҠҝпјҢдҪҝеҫ—欧зӣҹгҖҒеңҹиҖіе…¶гҖҒеҚ°еәҰзӯүеӣҪ家жҲ–ең°еҢәзӣёз»§еҜ№еҺҹдә§дәҺжҲ‘еӣҪзҡ„зҺ»зәӨеҸҠе…¶еҲ¶е“ҒеҫҒ收еҸҚеҖҫй”ҖзЁҺжҲ–еҸҚиЎҘиҙҙзЁҺпјҢдёҖе®ҡзЁӢеәҰдёҠеүҠејұдәҶеӣҪеҶ…зҺ»зәӨдә§е“ҒеңЁеӣҪйҷ…еёӮеңәдёҠзҡ„д»·ж јз«һдәүеҠӣпјҢиҝӣиҖҢеҪұе“ҚдәҶзҺ»зәӨдә§е“Ғзҡ„еҮәеҸЈгҖӮз”ұдәҺиў«еҫҒ收еҸҚеҖҫй”ҖзЁҺжҲ–еҸҚиЎҘиҙҙзЁҺпјҢеӣҪеҶ…зҺ»з’ғзәӨз»ҙдјҒдёҡе°ҶдјҡжңүйҖүжӢ©ең°еҗ‘дёҠиҝ°еӣҪ家жҲ–ең°еҢәеҮәеҸЈй«ҳйҷ„еҠ еҖјзҡ„зҺ»зәӨдә§е“ҒпјҢдёҖдәӣдҪҺйҷ„еҠ еҖјгҖҒеҲ©ж¶ҰзҺҮдҪҺзҡ„зҺ»з’ғзәӨз»ҙдә§е“ҒеҮәеҸЈе°ҶдјҡжңүиҫғеӨ§е№…еәҰеҮҸе°‘гҖӮ

пјҲ2пјүзўізәӨз»ҙзӯүе…¶д»–еўһејәзәӨз»ҙжқҗж–ҷеӨ§и§„жЁЎгҖҒдҪҺжҲҗжң¬з”ҹдә§жҠҖжңҜзҡ„зӘҒз ҙ

зўізәӨз»ҙе’ҢзҺ»з’ғзәӨз»ҙйғҪеұһдәҺж–°жқҗж–ҷдёӯзҡ„ж— жңәйқһйҮ‘еұһжқҗж–ҷпјҢдё”еқҮиғҪдҪңдёәеӨҚеҗҲжқҗж–ҷдёӯзҡ„еўһејәжқҗж–ҷгҖӮзўізәӨз»ҙзӣёиҫғзҺ»з’ғзәӨз»ҙпјҢе…·жңүеҜҶеәҰе°ҸгҖҒејәеәҰеӨ§гҖҒжЁЎйҮҸй«ҳзҡ„зү№зӮ№гҖӮзўізәӨз»ҙеҲ¶е“ҒеұһдәҺе®ҡеҲ¶дә§е“ҒпјҢжҢҮеҗ‘жҖ§еҫҲй«ҳпјҢеңЁеҠ е·Ҙзҡ„ж—¶еҖҷйңҖиҰҒиҝӣиЎҢеӨҚжқӮзҡ„еә”еҠӣи®Ўз®—пјҢеӣ жӯӨзўізәӨз»ҙдёҖиҲ¬еңЁејәеәҰжЁЎйҮҸиҰҒжұӮжһҒй«ҳзҡ„дә§е“ҒйўҶеҹҹдёӯдҪҝз”ЁпјҢеҰӮеӨ§еһӢйЈҺз”өеҸ¶зүҮпјҢзҒ«з®ӯгҖҒеҚ«жҳҹгҖҒеҜјеј№гҖҒжҲҳж–—жңәе’ҢиҲ°иҲ№зӯүе°–з«ҜжӯҰеҷЁиЈ…еӨҮпјҢзҗғжқҶгҖҒй’“йұјз«ҝгҖҒзҪ‘зҗғжӢҚгҖҒзҫҪжҜӣзҗғжӢҚгҖҒиҮӘиЎҢиҪҰгҖҒж»‘йӣӘжқ–гҖҒж»‘йӣӘжқҝгҖҒеёҶжқҝжЎ…жқҶгҖҒиҲӘжө·иҲ№дҪ“зӯүиҝҗеҠЁз”Ёе“ҒгҖӮйҡҸзқҖйЈҺз”өеҸ¶зүҮзҡ„еӨ§еһӢеҢ–е’Ңеҗ‘жө·жҙӢеҸ‘еұ•пјҢиҰҒжұӮиҝӣдёҖжӯҘе®һзҺ°еҸ¶зүҮзҡ„иҪ»йҮҸеҢ–гҖҒй«ҳејәеәҰгҖҒй«ҳеҲҡжҖ§гҖҒжҠ—еҶІеҮ»зӯүпјҢзўізәӨз»ҙзҡ„дҪҝз”ЁжҜ”дҫӢе°Ҷе‘ҲзҺ°жү©еӨ§и¶ӢеҠҝгҖӮ

пјҲ3пјүз ”з©¶ж°ҙе№іе°ҡеҫ…жҸҗеҚҮ

зҺ»з’ғзәӨз»ҙеӨҚеҗҲжқҗж–ҷиЎҢдёҡдҪңдёәж–°е…ҙиЎҢдёҡпјҢйңҖиҰҒиҫғеӨ§зҡ„з§‘з ”жҠ•е…ҘгҖӮе°Өе…¶еңЁж·ұеҠ е·ҘиҝҮзЁӢдёӯпјҢз”ұдәҺеә”з”Ёз ”з©¶з§ҜзҙҜдёҚи¶іпјҢз§‘з ”иғҪеҠӣиҫғејұпјҢдјҡеҜјиҮҙдјҒдёҡзӣІзӣ®з”ҹдә§жҹҗз§Қдә§е“ҒпјҢйҖ жҲҗдә§е“ҒеҗҢиҙЁеҢ–дёҘйҮҚгҖҒдҪҺз«Ҝдә§е“ҒиҝҮеү©д»ҘеҸҠдҪҺд»·жҒ¶жҖ§з«һдәүгҖӮеңЁй«ҳз«Ҝж–°е…ҙйўҶеҹҹж–№йқўпјҢз”ұдәҺз§‘з ”дәәжүҚзҡ„зјәд№ҸпјҢз§‘з ”й…ҚеҘ—и®ҫж–ҪдёҚе®Ңе–„пјҢеҜјиҮҙй«ҳз«Ҝдә§е“ҒеёӮеңәй•ҝжңҹиў«еӣҪеӨ–дјҒдёҡеҚ йўҶгҖӮ

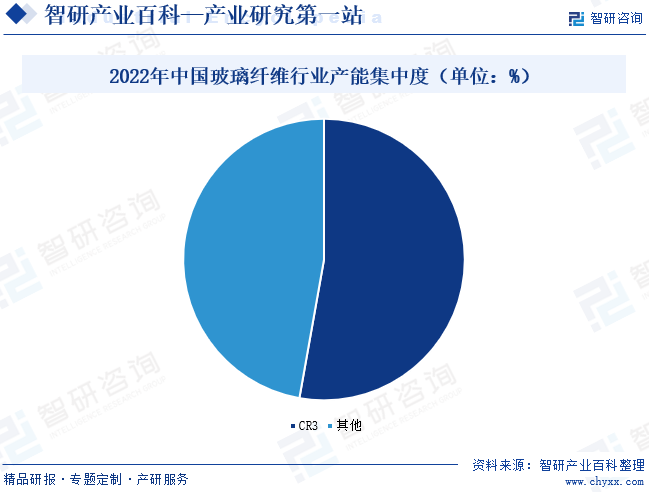

е…«гҖҒз«һдәүж јеұҖ

е…ЁзҗғзҺ»зәӨиЎҢдёҡйӣҶдёӯеәҰй«ҳпјҢе·ІеҪўжҲҗиҫғжҳҺжҳҫзҡ„еҜЎеӨҙз«һдәүж јеұҖгҖӮе…¶дёӯпјҢдёӯеӣҪе·ЁзҹігҖҒзҫҺеӣҪ欧ж–Үж–Ҝ科е®Ғ(0C)гҖҒж—Ҙжң¬з”өж°”зЎ®еӯҗе…¬еҸё(NEG)гҖҒжі°еұұзҺ»з’ғзәӨз»ҙиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒйҮҚеәҶеӣҪйҷ…еӨҚеҗҲжқҗж–ҷжңүйҷҗе…¬еҸёгҖҒеұұдёңзҺ»зәӨйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёиҝҷе…ӯеӨ§зҺ»зәӨз”ҹдә§дјҒдёҡзҡ„зҺ»зәӨе№ҙдә§иғҪеҗҲи®ЎеҚ еҲ°е…ЁзҗғзҺ»зәӨжҖ»дә§иғҪзҡ„75%д»ҘдёҠгҖӮе°ұеӣҪеҶ…еёӮеңәиҖҢиЁҖпјҢдёӯеӣҪе·ЁзҹігҖҒжі°еұұзҺ»зәӨгҖҒйҮҚеәҶеӣҪйҷ…еӨҚеҗҲжқҗж–ҷдёүеӨ§зҺ»зәӨз”ҹдә§дјҒдёҡзҡ„дә§иғҪеҗҲи®ЎеҚ еҲ°еӣҪеҶ…жҖ»дә§иғҪзҡ„50%д»ҘдёҠгҖӮ

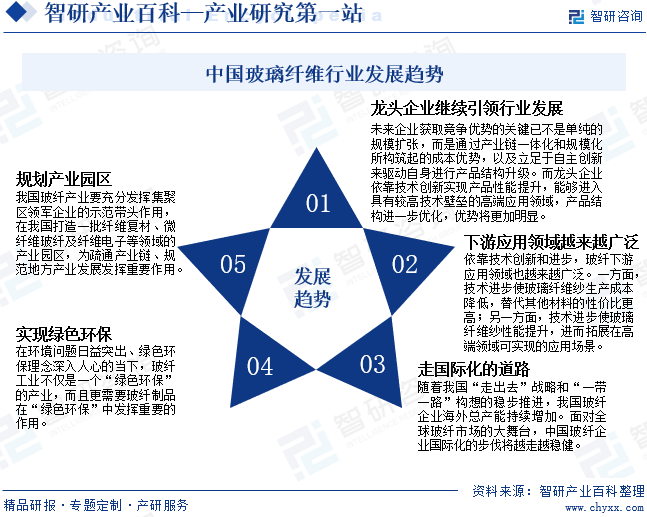

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

дҪңдёәдёҖз§Қж— жңәйқһйҮ‘еұһзәӨз»ҙжқҗж–ҷпјҢзҺ»з’ғзәӨз»ҙе…·жңүдјҳејӮзҡ„жңәжў°еҠӣеӯҰжҖ§иғҪгҖҒзү©зҗҶеҢ–еӯҰзЁіе®ҡжҖ§е’ҢиҖҗй«ҳжё©жҖ§иғҪпјҢжҳҜз”ҹдә§йЈҺз”өеҸ¶зүҮгҖҒй«ҳжё©зғҹж°”ж»Өж–ҷгҖҒе»әзӯ‘дҝқжё©жқҗж–ҷдҪ“зі»еўһејәйӘЁжһ¶гҖҒиҪ»йҮҸеҢ–жұҪиҪҰеҸҠиҪЁйҒ“дәӨйҖҡйғЁд»¶зӯүдә§е“Ғзҡ„е…ій”®жқҗж–ҷгҖӮзҺ»з’ғзәӨз»ҙжҳҜж”Ҝж’‘иғҪжәҗгҖҒе»әзӯ‘гҖҒдәӨйҖҡзӯүйўҶеҹҹз»ҝиүІдҪҺзўіиЎҢеҠЁзҡ„йҮҚиҰҒеҹәзЎҖжқҗж–ҷпјҢйҡҸзқҖе»әзӯ‘иҠӮиғҪеҮҸжҺ’ж”ҝзӯ–зҡ„е®һиЎҢпјҢжңӘжқҘд»ҘзҺ»зәӨеҸҠе…¶еӨҚеҗҲжқҗж–ҷдёәдё»дҪ“зҡ„з»ҝиүІе»әжқҗжҲ–е°ҶиҝҺжқҘж–°зҡ„з»ҸжөҺеўһй•ҝзӮ№гҖӮжңӘжқҘжҲ‘еӣҪзҺ»з’ғзәӨз»ҙиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝдё»иҰҒдҪ“зҺ°еңЁйҫҷеӨҙдјҒдёҡ继з»ӯеј•йўҶиЎҢдёҡеҸ‘еұ•гҖҒзҺ»зәӨдёӢжёёеә”з”ЁйўҶеҹҹи¶ҠжқҘи¶Ҡе№ҝжіӣгҖҒиө°еӣҪйҷ…еҢ–зҡ„йҒ“и·ҜгҖҒе®һзҺ°з»ҝиүІзҺҜдҝқдёҺ规еҲ’дә§дёҡеӣӯеҢәдә”дёӘж–№йқўгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪзҺ»з’ғзәӨз»ҙиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳ:иЎҢдёҡйӣҶдёӯеәҰй«ҳпјҢеҜЎеӨҙз«һдәүж јеұҖдҝқжҢҒдёҚеҸҳ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪзҺ»з’ғзәӨз»ҙзәұдә§йҮҸеҸҠзҺ»з’ғзәӨз»ҙйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҲдёӯеӣҪе·ЁзҹіVSй•ҝжө·иӮЎд»ҪVSдёӯжқҗ科жҠҖпјү [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪзҺ»з’ғзәӨз»ҙеҸҠе…¶еҲ¶е“Ғдә§йҮҸгҖҒиҝӣеҮәеҸЈж•°йҮҸеҸҠиҗҘдёҡжғ…еҶөеҲҶжһҗпјҡиЎҢдёҡеҲ©ж¶ҰжҖ»йўқеҗҢжҜ”еўһй•ҝ95.5% [еӣҫ]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)