ж‘ҳиҰҒпјҡиҝ‘е№ҙжқҘпјҢйҡҸзқҖзҺҜеўғдҝқжҠӨж„ҸиҜҶзҡ„ж—ҘзӣҠеўһејәпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„еҸ‘еұ•еҸ—еҲ°дәҶи¶ҠжқҘи¶ҠеӨҡзҡ„е…іжіЁгҖӮеӣҪ家еҮәеҸ°еӨҡйЎ№ж”ҝзӯ–еј•еҜјеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§дёҡз»“жһ„дјҳеҢ–пјҢжҺЁеҠЁиЎҢдёҡзҡ„з»ҝиүІиҪ¬еһӢгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡдҝқжҢҒзЁіеҒҘеҸ‘еұ•жҖҒеҠҝгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

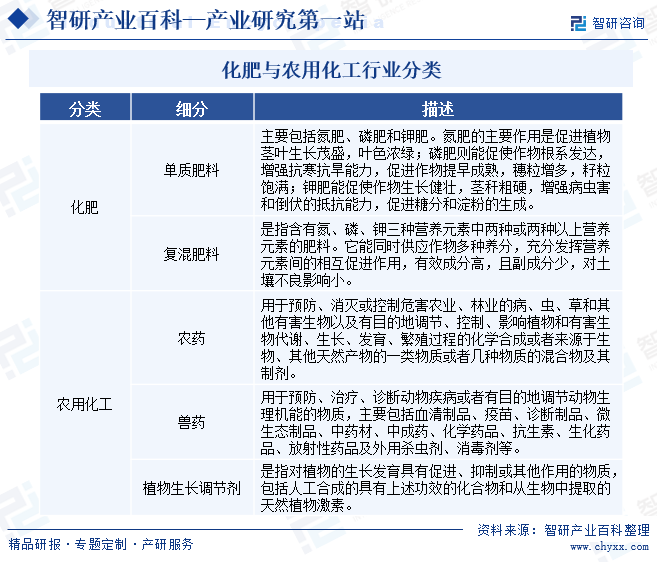

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘеңЁеҶңдёҡз”ҹдә§дёӯжү®жј”зқҖйҮҚиҰҒзҡ„и§’иүІпјҢе®ғ们еҜ№дәҺжҸҗй«ҳеҶңдҪңзү©зҡ„дә§йҮҸе’Ңе“ҒиҙЁиө·еҲ°дәҶиҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁгҖӮе…¶дёӯпјҢеҢ–иӮҘжҳҜжҢҮз”ЁеҢ–еӯҰе’ҢпјҲжҲ–пјүзү©зҗҶж–№жі•еҲ¶жҲҗзҡ„еҗ«жңүдёҖз§ҚжҲ–еӨҡз§ҚеҶңдҪңзү©з”ҹй•ҝйңҖиҰҒзҡ„иҗҘе…»е…ғзҙ зҡ„иӮҘж–ҷгҖӮе®ғдё»иҰҒз”ЁдәҺжҸҗй«ҳеңҹеЈӨиӮҘеҠӣпјҢеўһеҠ еҚ•дҪҚйқўз§Ҝзҡ„еҶңдҪңзү©дә§йҮҸгҖӮеҢ–иӮҘзҡ„з§Қзұ»з№ҒеӨҡпјҢж №жҚ®е…»еҲҶз§Қзұ»еҸҜеҲҶдёәеҚ•иҙЁиӮҘж–ҷе’ҢеӨҚж··иӮҘж–ҷгҖӮеҶңз”ЁеҢ–е·ҘжҳҜеҢ–еӯҰе·Ҙдёҡзҡ„дёҖдёӘз»„жҲҗйғЁеҲҶпјҢдё»иҰҒжҳҜжҢҮеҶңдёҡз”ҹдә§дёӯдҪҝз”Ёзҡ„еҗ„з§ҚеҢ–еӯҰзү©иҙЁзҡ„з”ҹдә§гҖӮиҝҷдәӣеҢ–еӯҰзү©иҙЁеҢ…жӢ¬еҶңиҚҜгҖҒе…ҪиҚҜгҖҒжӨҚзү©з”ҹй•ҝи°ғиҠӮеүӮд»ҘеҸҠе…¶д»–еҶңз”ЁеҢ–еӯҰе“ҒгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘдҪңдёәйҮҚиҰҒзҡ„еҶңдёҡжҠ•е…Ҙе“ҒпјҢе…¶з”ҹдә§гҖҒдҪҝз”Ёе…ізі»еҲ°еҶңдёҡе’ҢеҶңжқ‘з»ҸжөҺзҡ„еҒҘеә·зЁіе®ҡиҝҗиЎҢгҖҒз”ҹжҖҒзҺҜеўғзҡ„иҙЁйҮҸгҖӮеӣ жӯӨпјҢжҲ‘еӣҪеҜ№еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡе®һиЎҢдёҘж јзҡ„зӣ‘зқЈз®ЎзҗҶеҲ¶еәҰгҖӮдёәеҠ ејәеҜ№еҶңеҢ–з”ҹдә§гҖҒз»ҸиҗҘе’ҢдҪҝз”Ёзҡ„зӣ‘зқЈз®ЎзҗҶпјҢдҝқиҜҒеҢ–иӮҘеҶңиҚҜиҙЁйҮҸпјҢдҝқйҡңеҶңдёҡз”ҹдә§е’ҢдҝқжҠӨз”ҹжҖҒзҺҜеўғгҖҒз»ҙжҠӨдәәз•ңе®үе…ЁпјҢжҲ‘еӣҪдё»з®ЎйғЁй—ЁеҮәеҸ°дәҶдёҖзі»еҲ—法规пјҢдёҚж–ӯе®Ңе–„е’Ңж”№иҝӣеҢ–иӮҘеҶңиҚҜзӣ‘зқЈз®ЎзҗҶеҲ¶еәҰгҖӮд»Ҙ2017е№ҙеҺҹеҶңдёҡйғЁйўҒеёғзҡ„гҖҠеҶңиҚҜз”ҹдә§и®ёеҸҜз®ЎзҗҶеҠһжі•гҖӢдёәдҫӢпјҢиҜҘеҠһжі•еҜ№еҶңиҚҜз”ҹдә§и®ёеҸҜе®һиЎҢдәҶдёҖдјҒдёҖиҜҒз®ЎзҗҶпјҢиҝӣдёҖжӯҘ规иҢғдәҶеҶңиҚҜз”ҹдә§дјҒдёҡзҡ„иЎҢдёәгҖӮйҖҡиҝҮиҝҷдёҖеҲ¶еәҰпјҢдё»з®ЎйғЁй—ЁиғҪеӨҹжӣҙжңүж•Ҳең°еҜ№еҶңиҚҜз”ҹдә§дјҒдёҡиҝӣиЎҢзӣ‘з®ЎпјҢзЎ®дҝқеҶңиҚҜдә§е“Ғзҡ„иҙЁйҮҸе®үе…ЁпјҢеҗҢж—¶д№ҹдҝғиҝӣдәҶеҶңиҚҜиЎҢдёҡзҡ„еҒҘеә·еҸ‘еұ•гҖӮ

еңЁдә§дёҡж”ҝзӯ–еұӮйқўпјҢеӣҪ家д№ҹз§ҜжһҒеҮәеҸ°еӨҡйЎ№ж”ҝзӯ–жҺӘж–ҪпјҢд»Ҙеј•еҜјеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡе®һзҺ°жҢҒз»ӯзЁіе®ҡеҒҘеә·еҸ‘еұ•гҖӮиҝҷдәӣж”ҝзӯ–дё»иҰҒиҒҡз„ҰдәҺи°ғж•ҙдә§дёҡеёғеұҖе’Ңдә§е“Ғз»“жһ„пјҢжҺЁеҠЁжҠҖжңҜеҲӣж–°е’Ңдә§дёҡиҪ¬еһӢеҚҮзә§пјҢд»ҘеҸҠеҮҸе°‘зҺҜеўғжұЎжҹ“зӯүж–№йқўгҖӮеҰӮпјҡгҖҠеҲ°2025е№ҙеҢ–еӯҰеҶңиҚҜеҮҸйҮҸеҢ–иЎҢеҠЁж–№жЎҲгҖӢе’ҢгҖҠеҲ°2025е№ҙеҢ–иӮҘеҮҸйҮҸеҢ–иЎҢеҠЁж–№жЎҲгҖӢзӯүж”ҝзӯ–ж–Ү件гҖӮиҝҷдәӣж–№жЎҲдёәеҢ–иӮҘе’ҢеҶңиҚҜиЎҢдёҡзҡ„еҸ‘еұ•жҢҮжҳҺдәҶж–№еҗ‘пјҢжҸҗеҮәдәҶе…·дҪ“зҡ„зӣ®ж Үе’ҢжҺӘж–ҪпјҢд»ҘжҺЁеҠЁиЎҢдёҡзҡ„еҮҸйҮҸеҢ–гҖҒз»ҝиүІеҢ–еҸ‘еұ•пјҢдҝғиҝӣеҶңдёҡз”ҹдә§зҡ„еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮ

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

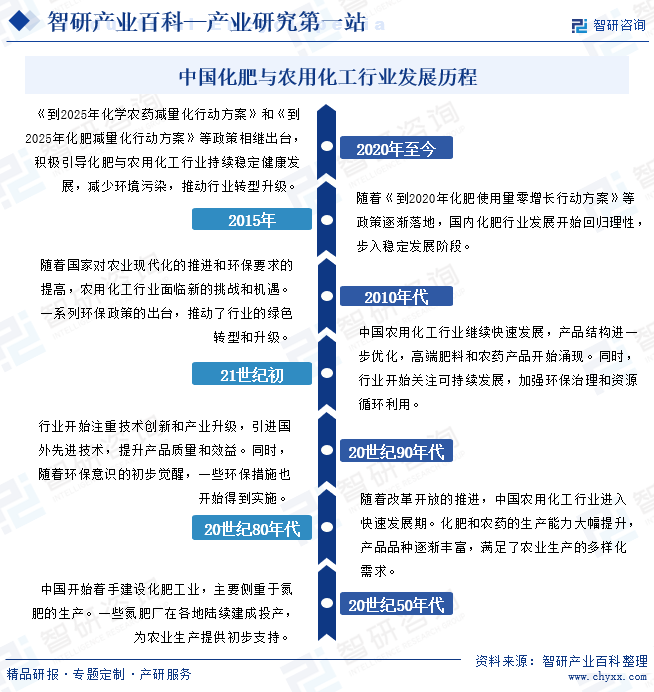

дёӯеӣҪеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„еҸ‘еұ•еҺҶзЁӢжәҗиҝңжөҒй•ҝпјҢдјҙйҡҸзқҖеӣҪ家зҡ„з»ҸжөҺиҝӣжӯҘе’ҢеҶңдёҡзҺ°д»ЈеҢ–зҡ„жӯҘдјҗпјҢз»ҸеҺҶдәҶеӨҡдёӘе…ій”®йҳ¶ж®өгҖӮеңЁе»әеӣҪеҲқжңҹпјҢдёәдәҶи§ЈеҶізІ®йЈҹз”ҹдә§й—®йўҳпјҢи®©дәәж°‘еҗғйҘұйҘӯпјҢжҲ‘еӣҪз§ҜжһҒжҺЁиҝӣеҢ–иӮҘдә§дёҡзҡ„еҸ‘еұ•гҖӮ1935е№ҙе’Ң1937е№ҙпјҢеңЁеӨ§иҝһе’ҢеҚ—дә¬е…ҲеҗҺе»әжҲҗдәҶж°®иӮҘеҺӮпјҢж Үеҝ—зқҖдёӯеӣҪеҢ–иӮҘе·Ҙдёҡзҡ„иө·жӯҘгҖӮ1949е№ҙд»ҘеҗҺпјҢеҢ–иӮҘе·Ҙдёҡзҡ„еҸ‘еұ•йҖҹеәҰиҝӣдёҖжӯҘеҠ еҝ«гҖӮдёӯеӣҪејҖе§ӢзқҖжүӢе»әи®ҫеҢ–иӮҘе·ҘдёҡпјҢдё»иҰҒдҫ§йҮҚдәҺж°®иӮҘзҡ„з”ҹдә§гҖӮдёҖдәӣж°®иӮҘеҺӮеңЁеҗ„ең°йҷҶз»ӯе»әжҲҗжҠ•дә§пјҢдёәеҶңдёҡз”ҹдә§жҸҗдҫӣеҲқжӯҘж”ҜжҢҒгҖӮ20дё–зәӘ80е№ҙд»ЈпјҢйҡҸзқҖж”№йқ©ејҖж”ҫзҡ„жҺЁиҝӣпјҢдёӯеӣҪеҶңз”ЁеҢ–е·ҘиЎҢдёҡиҝӣе…Ҙеҝ«йҖҹеҸ‘еұ•жңҹгҖӮеҢ–иӮҘе’ҢеҶңиҚҜзҡ„з”ҹдә§иғҪеҠӣеӨ§е№…жҸҗеҚҮпјҢдә§е“Ғе“Ғз§ҚйҖҗжёҗдё°еҜҢгҖӮиҝӣе…Ҙ21дё–зәӘпјҢдёӯеӣҪеҶңз”ЁеҢ–е·ҘиЎҢдёҡејҖе§ӢжіЁйҮҚжҠҖжңҜеҲӣж–°е’Ңдә§дёҡеҚҮзә§гҖӮйҖҡиҝҮеј•иҝӣеӣҪеӨ–е…ҲиҝӣжҠҖжңҜгҖҒеҠ ејәиҮӘдё»з ”еҸ‘пјҢиЎҢдёҡзҡ„жҠҖжңҜж°ҙе№іеҫ—еҲ°дәҶжҳҫи‘—жҸҗеҚҮгҖӮеҗҢж—¶пјҢйҡҸзқҖзҺҜдҝқж„ҸиҜҶзҡ„еўһејәпјҢиЎҢдёҡд№ҹејҖе§Ӣеҗ‘з»ҝиүІгҖҒдҪҺзўіж–№еҗ‘еҸ‘еұ•гҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖеӣҪ家еҜ№еҶңдёҡзҺ°д»ЈеҢ–зҡ„йҮҚи§Ҷе’ҢзҺҜдҝқиҰҒжұӮзҡ„жҸҗй«ҳпјҢеҶңз”ЁеҢ–е·ҘиЎҢдёҡејҖе§ӢжӣҙеҠ жіЁйҮҚеҸҜжҢҒз»ӯеҸ‘еұ•е’Ңй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮеҪ“еүҚпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙиҝӣе…ҘиҪ¬еһӢеҚҮзә§йҳ¶ж®өпјҢдә§дёҡеҚҮзә§д»ҘеҸҠз»ҝиүІзҺҜдҝқжҲҗдёәиЎҢдёҡеҸ‘еұ•йҮҚиҰҒж–№еҗ‘гҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒеҮҶе…ҘеЈҒеһ’

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘдҪңдёәйҮҚиҰҒзҡ„еҶңдёҡз”ҹдә§зү©иө„пјҢе…¶з”ҹдә§гҖҒдҪҝз”ЁзӣҙжҺҘе…ізі»еҲ°еӣҪи®Ўж°‘з”ҹпјҢеӣ жӯӨеӣҪ家еҜ№иҜҘзұ»дә§е“Ғз”ҹдә§зҡ„з®ЎеҲ¶дёҖзӣҙиҫғдёәдёҘж јгҖӮе…¶дёӯпјҢжҲ‘еӣҪеҜ№еҶңиҚҜиЎҢдёҡе®һиЎҢдёҘж јзҡ„иЎҢж”ҝи®ёеҸҜеҲ¶еәҰгҖӮж №жҚ®гҖҠеҶңиҚҜз®ЎзҗҶжқЎдҫӢгҖӢ规е®ҡпјҢж–°ејҖеҠһеҶңиҚҜдјҒдёҡйңҖиҰҒжҢүз…§еҶңдёҡеҶңжқ‘йғЁзҡ„规е®ҡеҗ‘зңҒзә§дәәж°‘ж”ҝеәңеҶңдёҡдё»з®ЎйғЁй—Ёз”іиҜ·еҶңиҚҜз”ҹдә§и®ёеҸҜиҜҒгҖӮеҶңиҚҜз”ҹдә§дјҒдёҡжү©еӨ§з”ҹдә§иҢғеӣҙжҲ–иҖ…ж”№еҸҳз”ҹдә§ең°еқҖзҡ„пјҢеә”еҪ“йҮҚж–°з”іиҜ·еҶңиҚҜз”ҹдә§и®ёеҸҜиҜҒгҖӮж №жҚ®гҖҠеҶңиҚҜз”ҹдә§и®ёеҸҜе®ЎжҹҘз»ҶеҲҷгҖӢпјҢдё»з®ЎйғЁй—ЁйңҖиҰҒеҜ№еҶңиҚҜз”ҹдә§дјҒдёҡзҡ„еҹәжң¬жғ…еҶөгҖҒдәәе‘ҳзҠ¶еҶөгҖҒеңәең°еёғеұҖгҖҒз”ҹдә§е·ҘиүәжҠҖжңҜгҖҒз”ҹдә§и®ҫеӨҮгҖҒеҺӮжҲҝгҖҒиҙЁйҮҸдҝқиҜҒдҪ“зі»гҖҒз®ЎзҗҶеҲ¶еәҰд»ҘеҸҠжҳҜеҗҰз¬ҰеҗҲдә§дёҡж”ҝзӯ–иҝӣиЎҢе®ЎжҹҘпјҢиҰҒжұӮжүҖжңүе®ЎжҹҘйЎ№зӣ®зҡ„з»“и®әеқҮдёҚеҮәзҺ°вҖңдёҚеҗҲж јвҖқпјҢеҮҶе…Ҙй—Ёж§ӣиҫғй«ҳгҖӮ

2гҖҒжҠҖжңҜеЈҒеһ’

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡеұһдәҺжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢйңҖз»јеҗҲеҢ–еӯҰгҖҒжӨҚзү©дҝқжҠӨеӯҰгҖҒеҶңиҚҜеӯҰгҖҒз”ҹзү©еӯҰгҖҒзҺҜеўғ科еӯҰгҖҒжҜ’зҗҶеӯҰзӯүеӨҡдёӘеӯҰ科гҖӮе…¶дёӯпјҢеҶңиҚҜзҡ„жҠҖжңҜеЈҒеһ’еҢ…жӢ¬ж–°иҚҜеҲӣеҲ¶е’Ңз”ҹдә§е·ҘиүәеЈҒеһ’гҖӮеӣҪеӨ–йўҶе…Ҳзҡ„еӨ§еһӢдјҒдёҡеңЁж–°иҚҜеҲӣеҲ¶ж–№йқўе…·жңүжІүж·ҖеӨҡе№ҙзҡ„е…ҲеҸ‘дјҳеҠҝпјҢжҳҜжһ„жҲҗе…¶ж ёеҝғз«һдәүеҠӣзҡ„дё»иҰҒиҰҒзҙ пјҢе·Із»ҸеҪўжҲҗзҡ„еЈҒеһ’зҹӯжңҹеҶ…йҡҫд»ҘзӘҒз ҙпјӣйқһдё“еҲ©еҶңиҚҜз”ҹдә§дјҒдёҡеҲҷдё»иҰҒйҖҡиҝҮз”ҹдә§е·Ҙиүәзҡ„дёҚж–ӯж”№иүҜпјҢдёҚж–ӯжҸҗеҚҮдә§е“Ғзҡ„иҙЁйҮҸ并йҷҚдҪҺдә§е“ҒжҲҗжң¬пјҢд»ҺиҖҢз»ҙжҢҒз«һдәүдјҳеҠҝгҖӮ

3гҖҒиө„жң¬еЈҒеһ’

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡпјҢдјҒдёҡйңҖиҰҒжҠ•е…ҘеӨ§йҮҸиө„йҮ‘з”ЁдәҺз”ҹдә§еңәең°зҡ„е»әи®ҫгҖҒз”ҹдә§и®ҫеӨҮзҡ„иҙӯзҪ®е’ҢзҺҜдҝқи®ҫж–Ҫзҡ„жҠ•е…ҘгҖӮзү№еҲ«жҳҜеңЁеҶңиҚҜйўҶеҹҹпјҢеҜ№дәҺеҺҹиҚҜз”ҹдә§дјҒдёҡжқҘиҜҙпјҢдә§иғҪзҡ„规模ж•Ҳеә”еңЁйҷҚдҪҺжҲҗжң¬ж–№йқўиЎЁзҺ°еҫ—е°ӨдёәзӘҒеҮәгҖӮдёәдәҶеңЁдә§е“ҒжҠҖжңҜгҖҒдәәжүҚеј•иҝӣгҖҒи®ҫеӨҮжҠ•е…Ҙзӯүж–№йқўе…·еӨҮз«һдәүеҠӣпјҢдјҒдёҡеҝ…йЎ»еҪўжҲҗдёҖе®ҡзҡ„规模дјҳеҠҝгҖӮеӣ жӯӨпјҢиЎҢдёҡиө„жң¬еЈҒеһ’иҫғй«ҳгҖӮ

4гҖҒе“ҒзүҢеЈҒеһ’

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡеҺҶз»ҸеӨҡе№ҙж·ұиҖ•дёҺеҸ‘еұ•пјҢе·Іеӯ•иӮІеҮәдёҖжү№и§„жЁЎеәһеӨ§гҖҒе“ҒзүҢж•Ҳеә”жҳҫи‘—зҡ„дјҒдёҡпјҢиҜёеҰӮе…ҲжӯЈиҫҫгҖҒдә‘еӨ©еҢ–зӯүзҹҘеҗҚдјҒдёҡгҖӮз»ҸиҝҮй•ҝжңҹзҡ„з»ҸиҗҘе’ҢеҸ‘еұ•пјҢиҝҷдәӣдјҒдёҡеҮӯеҖҹй•ҝжңҹзҡ„з»ҸиҗҘз§ҜзҙҜе’ҢеҚ“и¶Ҡзҡ„еёӮеңәжҙһеҜҹеҠӣпјҢдёҚд»…е»әз«ӢдәҶзЁіеӣәзҡ„й”Җе”®зҪ‘з»ңе’Ңж·ұеҺҡзҡ„е®ўжҲ·е…ізі»пјҢжӣҙеҚ жҚ®дәҶеёӮеңәзҡ„з»қеӨ§йғЁеҲҶд»ҪйўқгҖӮе®ғ们зҡ„е“ҒзүҢеҪұе“ҚеҠӣе’ҢеёӮеңәең°дҪҚдёәж–°иҝӣе…ҘиҖ…и®ҫзҪ®дәҶйҡҫд»ҘйҖҫи¶Ҡзҡ„й—Ёж§ӣгҖӮж–°иҝӣе…ҘиҖ…иҰҒжғіеңЁзҹӯж—¶й—ҙеҶ…иҺ·еҫ—еёӮеңәд»ҪйўқпјҢйҡҫеәҰиҫғеӨ§гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘеұһдәҺзІҫз»ҶеҢ–е·Ҙй—Ёзұ»пјҢжҲ‘еӣҪеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢзҺ°е·ІеҪўжҲҗдәҶеҢ…жӢ¬з§‘з ”ејҖеҸ‘гҖҒеҺҹжқҗж–ҷгҖҒдёӯй—ҙдҪ“й…ҚеҘ—гҖҒеҺҹиҚҜз”ҹдә§гҖҒеҲ¶еүӮеҠ е·ҘеңЁеҶ…зҡ„иҫғдёәе®Ңж•ҙзҡ„гҖҒеәһеӨ§зҡ„дә§дёҡдҪ“зі»пјҢж¶өзӣ–дәҶд»ҺеҺҹжқҗж–ҷејҖйҮҮдҫӣеә”еҲ°жңҖз»Ҳдә§е“Ғеә”з”Ёзҡ„е…ЁиҝҮзЁӢгҖӮе…¶дёӯпјҢдёҠжёёзҺҜиҠӮдё»иҰҒж¶үеҸҠеҺҹжқҗж–ҷзҡ„ејҖйҮҮе’Ңдҫӣеә”гҖӮеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡжүҖдҫқиө–зҡ„еҺҹжқҗж–ҷдё°еҜҢеӨҡж ·пјҢеҢ…жӢ¬з…ӨзӮӯгҖҒеӨ©з„¶ж°”гҖҒзЈ·зҹҝзҹігҖҒзЎ«й“ҒзҹҝгҖҒй’ҫзӣҗзҹҝе’ҢжңүжңәеҺҹж–ҷзӯүпјҢе®ғ们дёәдёӯжёёзҺҜиҠӮжҸҗдҫӣдәҶеҝ…иҰҒзҡ„зү©иҙЁдҝқйҡңгҖӮдёӯжёёзҺҜиҠӮжҳҜеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„ж ёеҝғпјҢдё»иҰҒеҢ…жӢ¬еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§е“Ғзҡ„з”ҹдә§е’ҢеҠ е·ҘгҖӮдёӢжёёеҲҷдё»иҰҒж¶үеҸҠеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§е“Ғзҡ„жөҒйҖҡдёҺеә”з”ЁгҖӮиҝҷдәӣдә§е“ҒйҖҡиҝҮз»Ҹй”Җе•ҶгҖҒеҶңиө„еә—зӯүжё йҒ“иҝӣе…ҘеёӮеңәпјҢжңҖз»Ҳй”Җе”®з»ҷеҶңжҲ·гҖӮ

еӣҪ家иғҪжәҗжҠ•иө„йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

еӣҪ家иғҪжәҗжҠ•иө„йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  жҷӢиғҪжҺ§иӮЎйӣҶеӣўжңүйҷҗе…¬еҸё

жҷӢиғҪжҺ§иӮЎйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪдёӯз…ӨиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪдёӯз…ӨиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё  йҷ•иҘҝз…ӨдёҡеҢ–е·ҘйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

йҷ•иҘҝз…ӨдёҡеҢ–е·ҘйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  еұұиҘҝз„Ұз…ӨйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

еұұиҘҝз„Ұз…ӨйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  дә‘еҚ—зЈ·еҢ–йӣҶеӣўжңүйҷҗе…¬еҸё

дә‘еҚ—зЈ·еҢ–йӣҶеӣўжңүйҷҗе…¬еҸё  иҙөе·һзЈ·еҢ–(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё

иҙөе·һзЈ·еҢ–(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё  ж№–еҢ—е…ҙеҸ‘еҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҢ—е…ҙеҸ‘еҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҙөе·һе·қжҒ’еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҙөе·һе·қжҒ’еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҢ—е®ңеҢ–йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

ж№–еҢ—е®ңеҢ–йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  жӯҰжұүжңүжңәжҺ§иӮЎжңүйҷҗе…¬еҸё

жӯҰжұүжңүжңәжҺ§иӮЎжңүйҷҗе…¬еҸё  е’ёйҳіж¶Ұжәҗз”ҹзү©з§‘жҠҖжңүйҷҗе…¬еҸё

е’ёйҳіж¶Ұжәҗз”ҹзү©з§‘жҠҖжңүйҷҗе…¬еҸё  иҙөжёҜеёӮиҠӯз”°з”ҹжҖҒжңүйҷҗе…¬еҸё

иҙөжёҜеёӮиҠӯз”°з”ҹжҖҒжңүйҷҗе…¬еҸё  еұұдёңзҺүзҡҮеҢ–е·Ҙжңүйҷҗе…¬еҸё

еұұдёңзҺүзҡҮеҢ–е·Ҙжңүйҷҗе…¬еҸё  е®үеҫҪе…ӯеӣҪеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®үеҫҪе…ӯеӣҪеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүдә‘еҚ—дә‘еӨ©еҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸё

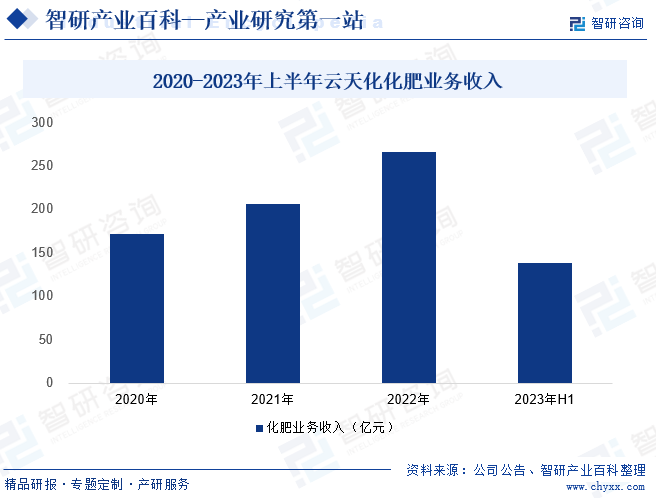

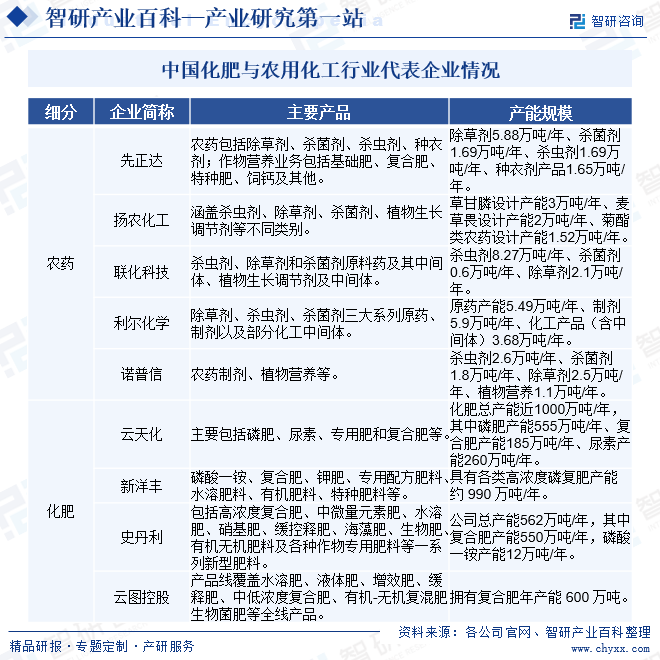

дә‘еҚ—дә‘еӨ©еҢ–иӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ1997е№ҙпјҢе…¬еҸёд»ҘеҢ–иӮҘдә§дёҡдёәеҹәзЎҖпјҢеҲ©з”ЁиҮӘиә«жӢҘжңүзҡ„зЈ·зҹҝгҖҒз…Өзҹҝиө„жәҗе’ҢеӨ§еһӢеҗҲжҲҗж°ЁиЈ…зҪ®зӯүдјҳеҠҝпјҢеҪўжҲҗдәҶд»ҘеҹәзЎҖиӮҘж–ҷдёәдё»пјҢ并且еҠҹиғҪиӮҘж–ҷгҖҒзү№з§ҚиӮҘж–ҷзӣёдә’еҚҸеҗҢеҸ‘еұ•зҡ„дә§е“Ғж јеұҖгҖӮе…¬еҸёиӮҘж–ҷдёҡеҠЎдә§е“Ғдё»иҰҒдёәзЈ·иӮҘгҖҒе°ҝзҙ гҖҒдё“з”ЁиӮҘе’ҢеӨҚеҗҲиӮҘпјҢ规模еұ…дәҡжҙІеүҚеҲ—пјҢжҳҜеӣҪйҷ…йҮҚиҰҒеҢ–иӮҘдҫӣеә”е•Ҷд№ӢдёҖгҖӮжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёеҢ–иӮҘжҖ»дә§иғҪиҝ‘1000дёҮеҗЁ/е№ҙпјҢе…¶дёӯзЈ·иӮҘдә§иғҪ555дёҮеҗЁ/е№ҙгҖҒеӨҚеҗҲиӮҘдә§иғҪ185дёҮеҗЁ/е№ҙгҖҒе°ҝзҙ дә§иғҪ260дёҮеҗЁ/е№ҙпјҢеҢ–иӮҘдә§иғҪзЁіеұ…еӣҪеҶ…еүҚеҲ—гҖӮ2023е№ҙеҸ—е®Ҹи§Ӯз»ҸжөҺеӣ зҙ еҪұе“ҚпјҢеӨ§е®—е•Ҷе“Ғиҝӣе…ҘдёӢиЎҢе‘ЁжңҹпјҢеҢ–иӮҘиЎҢдёҡд»·ж јж•ҙдҪ“дёӢиЎҢпјҢе…¬еҸёеҢ–иӮҘ收е…ҘеўһйҖҹж”ҫзј“гҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёеҢ–иӮҘдёҡеҠЎиҗҘ收дёә137.74дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.35%гҖӮ

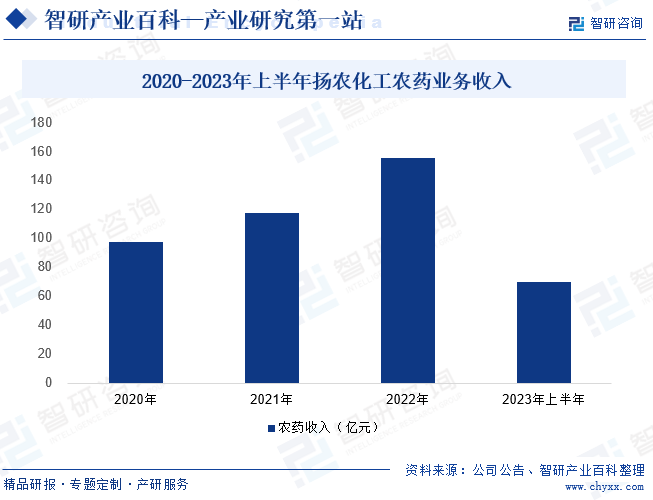

пјҲ2пјүжұҹиӢҸжү¬еҶңеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸжү¬еҶңеҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ1999е№ҙпјҢе…¬еҸёдё»иҗҘдёҡеҠЎдёәеҶңиҚҜдә§е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®гҖӮе…¬еҸёзҺ°жңүдјҳеЈ«гҖҒдјҳеҳүдёӨеӨ§з”ҹдә§еҹәең°е’ҢдјҳеҲӣеңЁе»әж–°еҹәең°пјҢжӢҘжңү15225еҗЁиҸҠй…Ҝзұ»жқҖиҷ«еүӮдә§иғҪпјҢеҪўжҲҗдәҶд»ҘиҸҠй…Ҝдёәж ёеҝғпјҢеҶңиҚҜдёәдё»еҜјпјҢзІҫз»ҶеҢ–еӯҰе“ҒдёәиЎҘе……зҡ„еӨҡе…ғеҢ–дә§е“Ғж јеұҖгҖӮиҝ‘е№ҙжқҘпјҢиҝ‘е№ҙжқҘе…¬еҸёвҖңдјҳеҳүвҖқйЎ№зӣ®жҢҒз»ӯж”ҫйҮҸпјҢеңЁиЎҘе……е…¬еҸёдјҳеҠҝе“Ғз§Қдә§иғҪзҡ„еҗҢж—¶пјҢз§ҜжһҒжӢ“еұ•ж–°еһӢеҶңиҚҜе“Ғз§ҚгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёжү¬еҶңеҢ–е·ҘеҶңиҚҜдёҡеҠЎж”¶е…Ҙ69.46дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ26.2%пјҢиҝҷдё»иҰҒзі»еҶңиҚҜдә§е“Ғй”Җе”®еқҮд»·дёӢйҷҚжүҖиҮҙгҖӮйҡҸзқҖж–°е“Ғз§ҚеҶңиҚҜе•ҶдёҡеҢ–иҗҪең°пјҢжңүжңӣиҝӣдёҖжӯҘжү“ејҖе…¬еҸёжҲҗй•ҝз©әй—ҙгҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

иҝ‘е№ҙжқҘпјҢйҡҸзқҖзҺҜеўғдҝқжҠӨж„ҸиҜҶзҡ„ж—ҘзӣҠеўһејәпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„еҸ‘еұ•еҸ—еҲ°дәҶи¶ҠжқҘи¶ҠеӨҡзҡ„е…іжіЁгҖӮеҶңдёҡеҶңжқ‘йғЁеңЁ2015е№ҙжҺЁеҮәзҡ„еҢ–иӮҘеҶңиҚҜвҖңйӣ¶еўһй•ҝвҖқж”ҝзӯ–пјҢж—ЁеңЁжҺЁеҠЁиЎҢдёҡзҡ„з»ҝиүІеҸҜжҢҒз»ӯеҸ‘еұ•пјҢеҮҸе°‘еҢ–иӮҘеҶңиҚҜзҡ„иҝҮйҮҸдҪҝз”ЁпјҢйҷҚдҪҺеҜ№зҺҜеўғзҡ„иҙҹйқўеҪұе“ҚгҖӮиҮӘиҜҘж”ҝзӯ–е®һж–Ҫд»ҘжқҘпјҢе…ЁеӣҪеҢ–иӮҘеҶңиҚҜзҡ„дә§йҮҸе‘ҲзҺ°еҮәжіўеҠЁзҡ„жҖҒеҠҝгҖӮ

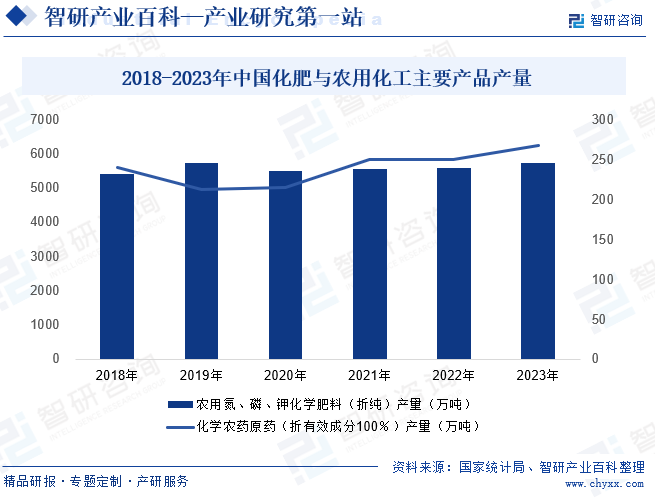

2023е№ҙе…ЁеӣҪеҶңз”Ёж°®гҖҒзЈ·гҖҒй’ҫеҢ–еӯҰиӮҘж–ҷпјҲжҠҳзәҜпјүдә§йҮҸ5713.6дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.0%гҖӮе°Ҫз®ЎеҸ—еҲ°ж”ҝзӯ–йҷҗеҲ¶е’ҢеёӮеңәи°ғж•ҙзҡ„еҪұе“ҚпјҢдҪҶеңЁиЎҢдёҡжҠҖжңҜеҲӣж–°гҖҒдә§е“ҒеҚҮзә§еҸҠзІ®йЈҹеҲҡжҖ§йңҖжұӮж”Ҝж’‘дёӢпјҢеҢ–иӮҘиЎҢдёҡж•ҙдҪ“дҝқжҢҒзқҖдёҖе®ҡзҡ„еўһй•ҝеҠҝеӨҙгҖӮеңЁеҶңиҚҜйўҶеҹҹпјҢиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪжҢҒз»ӯжҺЁиҝӣеҶңиҚҜдә§дёҡз»“жһ„дјҳеҢ–пјҢйҖҡиҝҮжҸҗй«ҳиЎҢдёҡеҮҶе…Ҙй—Ёж§ӣпјҢйҖҗжӯҘж·ҳжұ°жҠ—жҖ§ејәгҖҒиҚҜж•Ҳе·®гҖҒйЈҺйҷ©й«ҳзҡ„иҖҒж—§еҶңиҚҜе“Ғз§Қе’ҢеүӮеһӢпјҢжҺЁеҠЁеҶңиҚҜиЎҢдёҡзҡ„з»ҝиүІиҪ¬еһӢгҖӮ2023е№ҙпјҢе…ЁеӣҪеҢ–еӯҰеҶңиҚҜеҺҹиҚҜпјҲжҠҳжңүж•ҲжҲҗеҲҶ100%пјүдә§йҮҸдёә267.1дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ2.8%пјҢеҹәжң¬з»ҙжҢҒдәҶзЁіе®ҡзҡ„еҸ‘еұ•жҖҒеҠҝгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家дә§дёҡж”ҝзӯ–з§ҜжһҒеј•еҜј

дёӯеӣҪжҳҜеҶңдёҡеӨ§еӣҪпјҢе…ҡдёӯеӨ®гҖҒеӣҪеҠЎйҷўе§Ӣз»ҲеқҡжҢҒеҶңдёҡеҹәзЎҖең°дҪҚжҜ«дёҚеҠЁж‘ҮпјҢеқҡжҢҒеҸҜжҢҒз»ӯеҸ‘еұ•зҗҶеҝөпјҢжҺЁеҠЁжҲ‘еӣҪиө°дә§еҮәй«ҳж•ҲгҖҒдә§е“Ғе®үе…ЁгҖҒиө„жәҗиҠӮзәҰгҖҒзҺҜеўғеҸӢеҘҪзҡ„еҶңдёҡзҺ°д»ЈеҢ–йҒ“и·ҜпјҢйј“еҠұеҸ‘еұ•й«ҳж•ҲдҪҺжҜ’дҪҺж®Ӣз•ҷеҶңиҚҜгҖҒе®һж–ҪеҢ–иӮҘеҶңиҚҜдҪҝз”ЁйҮҸйӣ¶еўһй•ҝиЎҢеҠЁгҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家йҷҶз»ӯжҺЁеҮәдёҖзі»еҲ—дә§дёҡж”ҝзӯ–пјҢеҰӮпјҡгҖҠвҖңеҚҒеӣӣдә”вҖқе…ЁеӣҪеҶңдёҡз»ҝиүІеҸ‘еұ•и§„еҲ’гҖӢгҖҠеҲ°2025е№ҙеҢ–еӯҰеҶңиҚҜеҮҸйҮҸеҢ–иЎҢеҠЁж–№жЎҲгҖӢгҖҠеҲ°2025е№ҙеҢ–иӮҘеҮҸйҮҸеҢ–иЎҢеҠЁж–№жЎҲгҖӢзӯүпјҢеҜ№еҶңеҢ–дә§е“Ғз”ҹдә§е’ҢдҪҝз”ЁжҸҗеҮәдәҶй«ҳж•ҲгҖҒе®үе…ЁгҖҒзҺҜеўғеҸӢеҘҪзҡ„иҰҒжұӮпјҢйј“еҠұе’ҢжҺЁеҠЁжҲ‘еӣҪеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§дёҡеҠ еҝ«иҪ¬еһӢеҚҮзә§гҖӮ

пјҲ2пјүеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§е“ҒеҲҡжҖ§йңҖжұӮдёҚж–ӯеҮёжҳҫ

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§е“ҒеңЁеҶңдёҡз”ҹдә§еҪ“дёӯдёҚеҸҜжҲ–зјәпјҢз”ұдәҺе…ЁзҗғдәәеҸЈжҢҒз»ӯеўһй•ҝгҖҒиҖ•дҪңж–№ејҸйҖҗжӯҘиҪ¬еҸҳгҖҒе…ЁзҗғеҸҳжҡ–йҖ жҲҗз—…иҷ«е®ійў‘еҸ‘пјҢе…ЁзҗғеҶңеҢ–еёӮеңәжңүзқҖиүҜеҘҪзҡ„еҸ‘еұ•еҹәзЎҖгҖӮеҸ—еҹҺеёӮеҢ–гҖҒзҺҜеўғйҖҖеҢ–зӯүеӣ зҙ еҪұе“ҚпјҢе…ЁзҗғиҖ•ең°йқўз§Ҝеўһй•ҝзј“ж…ўгҖҒж°ҙиө„жәҗеҢ®д№Ҹй—®йўҳж—ҘзӣҠдёҘеі»пјҢиҰҒжұӮеҝ…йЎ»еўһеҠ зҺ°жңүиҖ•ең°зҡ„зІ®йЈҹдә§йҮҸпјҢеӨ§е№…жҸҗеҚҮеҚ•дҪҚйқўз§Ҝдә§еҮәзІ®йЈҹзҡ„ж°ҙе№іпјҢз§ҚжӨҚиҖ…е°ҶжӣҙеҠ дҫқиө–еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙзӯү科жҠҖз§ҚжӨҚжүӢж®өпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·Ҙдә§е“ҒеҲҡжҖ§йңҖжұӮдёҚж–ӯеҮёжҳҫпјҢдёәиЎҢдёҡеҸ‘еұ•жҸҗдҫӣеқҡе®һеҹәзЎҖгҖӮ

пјҲ3пјүжҠҖжңҜиҝӣжӯҘдёҺеҲӣж–°жҺЁеҠЁиЎҢдёҡиҪ¬еһӢеҚҮзә§

йҡҸзқҖ科жҠҖзҡ„дёҚж–ӯиҝӣжӯҘпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„жҠҖжңҜж°ҙе№ід№ҹеңЁдёҚж–ӯжҸҗй«ҳгҖӮж–°жҠҖжңҜзҡ„еә”з”ЁдёҚд»…жҸҗй«ҳдәҶдә§е“Ғзҡ„иҙЁйҮҸе’Ңж•ҲзӣҠпјҢиҝҳйҷҚдҪҺдәҶз”ҹдә§жҲҗжң¬пјҢеўһејәдәҶиЎҢдёҡзҡ„з«һдәүеҠӣгҖӮе…¶дёӯпјҢеңЁеҶңиҚҜж–№йқўпјҢж–°еһӢеҶңиҚҜзҡ„з ”еҸ‘е’Ңеә”з”ЁпјҢдҪҝеҫ—еҶңиҚҜдә§е“ҒжӣҙеҠ й«ҳж•ҲгҖҒе®үе…ЁгҖҒзҺҜдҝқгҖӮйҖҡиҝҮеҹәеӣ е·ҘзЁӢгҖҒз”ҹзү©еҗҲжҲҗзӯүзҺ°д»Јз”ҹзү©жҠҖжңҜжүӢж®өпјҢ科еӯҰ家们иғҪеӨҹз ”еҸ‘еҮәе…·жңүзү№е®ҡеҠҹиғҪзҡ„еҶңиҚҜпјҢй’ҲеҜ№дёҚеҗҢзҡ„з—…иҷ«е®іиҝӣиЎҢзІҫеҮҶйҳІжІ»гҖӮиҝҷдёәиЎҢдёҡеҸҜжҢҒз»ӯеҸ‘еұ•жіЁе…Ҙж–°зҡ„еҠЁеҠӣгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүжҠҖжңҜеҲӣж–°дёҺз ”еҸ‘жҠ•е…ҘдёҚи¶і

еҪ“еүҚпјҢжҲ‘еӣҪеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„з ”еҸ‘еҲӣж–°дҪ“зі»е°ҡдёҚе®Ңе–„пјҢеҜјиҮҙдјҒдёҡз ”еҸ‘еҲӣж–°иғҪеҠӣжңүйҷҗгҖӮд»ҘеҶңиҚҜдёәдҫӢпјҢеӨҡж•°дјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙдё»иҰҒйӣҶдёӯеңЁд»ҝеҲ¶йўҶеҹҹпјҢзңҹжӯЈе…·еӨҮеҲӣж–°иғҪеҠӣзҡ„еҲӣеҲ¶дә§е“ҒзЁҖзјәгҖӮеңЁд»ҝеҲ¶йўҶеҹҹпјҢз”ұдәҺдәәжүҚгҖҒиө„йҮ‘зҡ„йҷҗеҲ¶пјҢе…·еӨҮе…ій”®дёӯй—ҙдҪ“гҖҒеӮ¬еҢ–еүӮзӣёе…іжҠҖжңҜз ”еҸ‘иғҪеҠӣзҡ„дјҒдёҡд№ҹзӣёеҜ№иҫғе°‘пјҢеҲ¶зәҰдәҶиЎҢдёҡжҸҗеҚҮжҠҖжңҜж°ҙе№іе’Ңз”ҹдә§ж•ҲзҺҮгҖӮжӯӨеӨ–пјҢеҜ№дәҺж–°еүӮеһӢзҡ„ејҖеҸ‘е’Ңж–°жҠҖжңҜзҡ„еә”з”Ёд№ҹзјәд№Ҹи¶іеӨҹзҡ„жҺўзҙўе’Ңз ”з©¶пјҢдҪҝеҫ—иЎҢдёҡж•ҙдҪ“зҡ„жҠҖжңҜиҝӣжӯҘжӯҘдјҗзӣёеҜ№зј“ж…ўгҖӮ

пјҲ2пјүеҶңз”ЁеҢ–е·Ҙдә§е“Ғз»“жһ„е°ҡеҫ…дјҳеҢ–

з»ҸиҝҮиҝ‘е№ҙжқҘзҡ„дёҖзі»еҲ—и°ғж•ҙпјҢжҲ‘еӣҪеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„дә§е“Ғз»“жһ„еҫ—еҲ°дәҶеҲқжӯҘдјҳеҢ–пјҢдҪҶд»Қ然еӯҳеңЁиҫғеӨҡй—®йўҳгҖӮеңЁз»ҶеҲҶдә§е“ҒйўҶеҹҹпјҢйғЁеҲҶеӨ§е®—гҖҒзғӯзӮ№е“Ғз§Қзҡ„дә§иғҪиҝҮеү©зҺ°иұЎиҫғдёәзӘҒеҮәпјҢеӨҡ家дјҒдёҡзә·зә·ж¶үи¶іеҗҢдёҖе“Ғз§Қзҡ„з”ҹдә§пјҢеҜјиҮҙдә§е“ҒеҗҢиҙЁеҢ–зҺ°иұЎдёҘйҮҚгҖӮеҗҢж—¶пјҢеҶңиҚҜеүӮеһӢз»“жһ„д№ҹеӯҳеңЁдёҚеҗҲзҗҶд№ӢеӨ„гҖӮзӣ®еүҚпјҢж–°еһӢеҶңиҚҜеҠ©еүӮгҖҒж–°еүӮеһӢејҖеҸ‘ж»һеҗҺпјҢеҲ¶еүӮдә§е“Ғдёӯд№іжІ№дә§е“ҒеҚ жҜ”зӣёеҜ№иҫғй«ҳпјҢзјәд№ҸзҺҜдҝқеһӢгҖҒиҠӮзәҰеһӢзҡ„ж°ҙеүӮгҖҒжІ№жӮ¬жө®еүӮгҖҒеҫ®еӣҠеүӮзӯүж–°еүӮеһӢдә§е“ҒгҖӮиҝҷдёҚд»…йҷҗеҲ¶дәҶеҶңиҚҜдә§е“Ғзҡ„дҪҝз”Ёж•Ҳжһңе’ҢзҺҜдҝқжҖ§иғҪпјҢд№ҹеҲ¶зәҰдәҶеҶңиҚҜиЎҢдёҡзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮ

пјҲ3пјүзҺҜдҝқж”ҝзӯ–ж—ҘзӣҠи¶ӢдёҘ

йҡҸзқҖзҺҜдҝқж„ҸиҜҶзҡ„жҸҗй«ҳе’ҢзҺҜдҝқ法规зҡ„ж—ҘзӣҠдёҘж јпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„зҺҜдҝқеҺӢеҠӣдёҚж–ӯеўһеӨ§гҖӮдј з»ҹзҡ„еҢ–иӮҘе’ҢеҶңиҚҜз”ҹдә§иҝҮзЁӢдёӯеҫҖеҫҖдјҙйҡҸзқҖиғҪжәҗж¶ҲиҖ—гҖҒеәҹж°ҙеәҹж°”жҺ’ж”ҫзӯүй—®йўҳпјҢз»ҷзҺҜеўғеёҰжқҘеҺӢеҠӣгҖӮдјҒдёҡйңҖиҰҒжҠ•е…ҘжӣҙеӨҡзҡ„иө„йҮ‘е’ҢжҠҖжңҜжқҘж”№иҝӣз”ҹдә§е·ҘиүәпјҢеҮҸе°‘жұЎжҹ“зү©жҺ’ж”ҫпјҢд»Ҙз¬ҰеҗҲзҺҜдҝқиҰҒжұӮгҖӮ

е…«гҖҒз«һдәүж јеұҖ

зӣ®еүҚпјҢе…ЁзҗғеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡе·Із»ҸеҸ‘еұ•иҮізӣёеҜ№жҲҗзҶҹзҡ„йҳ¶ж®өпјҢеӣҪйҷ…еҲҶе·Ҙж јеұҖ已然еҪўжҲҗпјҢиЎҢдёҡз«һдәүжҖҒеҠҝзӣёеҜ№зЁіе®ҡгҖӮеңЁеҶңиҚҜйўҶеҹҹпјҢе…ҲжӯЈиҫҫгҖҒжӢңе°”дҪңзү©з§‘еӯҰгҖҒе·ҙж–ҜеӨ«гҖҒ科иҝӘеҚҺгҖҒиҒ”еҗҲзЈ·еҢ–гҖҒеҜҢзҫҺе®һгҖҒе®үйҒ“йәҰгҖҒдҪҸеҸӢеҢ–еӯҰзӯүдјҒдёҡз»„жҲҗдәҶиЎҢдёҡ第дёҖжўҜйҳҹпјҢиҝҷ八家公еҸёзҡ„е…ЁзҗғеёӮеңәеҚ жңүзҺҮеҗҲи®ЎжҺҘиҝ‘90%пјҢжҳҫзӨәеҮәеёӮеңәзҡ„й«ҳеәҰйӣҶдёӯжҖ§гҖӮзӣёжҜ”д№ӢдёӢпјҢжҲ‘еӣҪеҢ–иӮҘз”ҹдә§дјҒдёҡзҡ„ж јеұҖе‘ҲзҺ°еҮәж•°йҮҸдј—еӨҡгҖҒеҲҶеёғе№ҝжіӣзҡ„зү№зӮ№пјҢеҜјиҮҙеёӮеңәз«һдәүе°ӨдёәжҝҖзғҲгҖӮе…¶дёӯпјҢдә‘еӨ©еҢ–гҖҒж–°жҙӢдё°гҖҒеҸІдё№еҲ©гҖҒдә‘еӣҫжҺ§иӮЎзӯүдјҒдёҡ规模иҫғеӨ§гҖҒеҢ–иӮҘдә§йҮҸиҫғй«ҳпјҢеңЁеёӮеңәз«һдәүдёӯеҚ жңүиҫғеӨ§д»ҪйўқгҖӮжңӘжқҘпјҢйҡҸзқҖиЎҢдёҡжҠҖжңҜзҡ„дёҚж–ӯиҝӣжӯҘе’ҢеёӮеңәз«һдәүзҡ„еҠ еү§пјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘйҫҷеӨҙдјҒдёҡжңүжңӣйҖҡиҝҮжҠҖжңҜеҲӣж–°гҖҒе“ҒзүҢе»әи®ҫгҖҒеёӮеңәжӢ“еұ•зӯүж–№ејҸиҝӣдёҖжӯҘжҸҗеҚҮеёӮеңәд»Ҫйўқе’Ңз«һдәүеҠӣпјҢеёӮеңәйӣҶдёӯеәҰжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

еҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡзҡ„еҒҘеә·еҸ‘еұ•дёҚд»…е…ізі»еҲ°еҶңдёҡз”ҹдә§ж•ҲзӣҠзҡ„жҸҗеҚҮпјҢд№ҹе…ізі»еҲ°з”ҹжҖҒзҺҜеўғзҡ„дҝқжҠӨгҖӮйҡҸзқҖзҺҜдҝқж”ҝзӯ–зҡ„ж—ҘзӣҠдёҘж јпјҢдёӯеӣҪеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡжӯЈйқўдёҙзқҖдә§дёҡз»“жһ„и°ғж•ҙе’ҢдјҳеҢ–зҡ„иҝ«еҲҮд»»еҠЎгҖӮеңЁзӣёе…іж”ҝзӯ–еј•еҜјдёӢпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘдјҒдёҡе°ҶеҠ еҝ«ж·ҳжұ°иҗҪеҗҺдә§иғҪгҖҒжҺЁеҠЁе…је№¶йҮҚз»„гҖҒдјҳеҢ–дә§дёҡеёғеұҖпјҢд»Ҙе®һзҺ°иө„жәҗзҡ„дјҳеҢ–й…ҚзҪ®е’Ңж•ҲзҺҮжҸҗеҚҮгҖӮеҗҢж—¶пјҢиЎҢдёҡиҝҳе°ҶеҠ еӨ§еҜ№ж–°е…ҙйўҶеҹҹе’Ңй«ҳз«Ҝдә§е“Ғзҡ„жҠ•е…ҘпјҢжҺЁеҠЁдә§дёҡеҚҮзә§е’ҢиҪ¬еһӢгҖӮд»Һз»ҶеҲҶйўҶеҹҹзңӢпјҢйқўеҜ№ж—ҘзӣҠдёҘеі»зҡ„зҺҜдҝқеҪўеҠҝе’Ңе…¬дј—еҜ№з»ҝиүІдә§е“Ғзҡ„ејәзғҲйңҖжұӮпјҢеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘдјҒдёҡе°ҶжӣҙеҠ жіЁйҮҚз»ҝиүІз”ҹдә§е’ҢеҸҜжҢҒз»ӯеҸ‘еұ•гҖӮе…¶дёӯпјҢжңүжңәиӮҘж–ҷд»Ҙе…¶еӨ©з„¶гҖҒзҺҜдҝқгҖҒй«ҳж•Ҳзҡ„зү№зӮ№пјҢеҸ—еҲ°еёӮеңәйқ’зқҗпјӣз”ҹзү©еҶңиҚҜеҲҷд»Ҙе…¶дҪҺжҜ’гҖҒй«ҳж•ҲгҖҒзҺҜдҝқзҡ„дјҳеҠҝпјҢжҲҗдёәдәҶеҶңиҚҜиЎҢдёҡзҡ„ж–°е® гҖӮжҖ»дҪ“жқҘзңӢпјҢжңӘжқҘеҢ–иӮҘдёҺеҶңз”ЁеҢ–е·ҘиЎҢдёҡе°ҶйҮҚзӮ№еҸ‘еұ•жңүжңәиӮҘж–ҷе’Ңз”ҹзү©еҶңиҚҜзӯүз»ҝиүІдә§е“ҒпјҢд»Ҙж»Ўи¶іеёӮеңәйңҖжұӮе’ҢжҺЁеҠЁиЎҢдёҡзҡ„з»ҝиүІиҪ¬еһӢгҖӮеҗҢж—¶пјҢжҢҒз»ӯзҡ„жҠҖжңҜеҲӣж–°гҖҒдә§дёҡеҚҮзә§д»ҘеҸҠзҺҜдҝқжҺӘж–Ҫзҡ„еҠ ејәпјҢд№ҹе°ҶжҲҗдёәиЎҢдёҡеҸ‘еұ•зҡ„йҮҚиҰҒж–№еҗ‘гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ