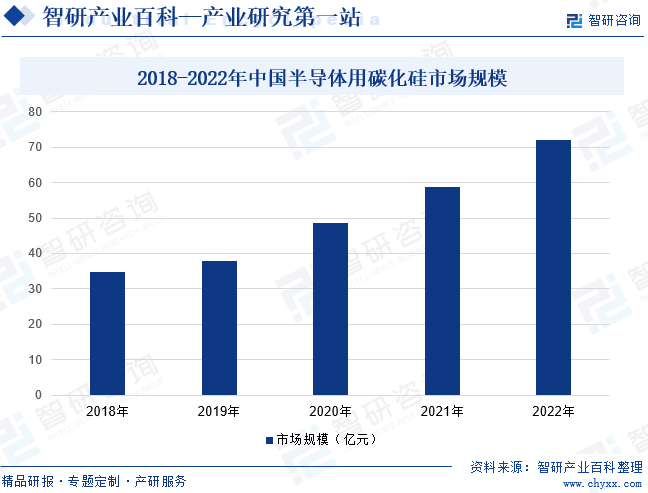

ж‘ҳиҰҒпјҡеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дё»иҰҒеңЁеҜјз”өеһӢзўіеҢ–зЎ…иЎ¬еә•дёҠеӨ–延з”ҹй•ҝзўіеҢ–зЎ…еӨ–延еұӮпјҢеә”з”ЁеңЁеҗ„зұ»еҠҹзҺҮеҷЁд»¶дёҠпјҢ并йҡҸзқҖжҠҖжңҜе·Ҙиүәзҡ„жҲҗзҶҹгҖҒеҲ¶еӨҮжҲҗжң¬зҡ„дёӢйҷҚпјҢеңЁж–°иғҪжәҗжұҪиҪҰгҖҒе…үдјҸеҸ‘з”өгҖҒиҪЁйҒ“дәӨйҖҡгҖҒжҷәиғҪз”өзҪ‘гҖҒиҲӘз©әиҲӘеӨ©зӯүйўҶеҹҹзҡ„еә”з”ЁжҢҒз»ӯжё—йҖҸгҖӮеңЁзӣ®еүҚж–°еўһдёӢжёёйңҖжұӮзҡ„еёҰеҠЁдёӢпјҢеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷд»ҘеҸҠеҷЁд»¶пјҢжңүжңӣиҝҺжқҘзҲҶеҸ‘ејҸзҡ„еўһй•ҝгҖӮ2022е№ҙжҲ‘еӣҪеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еёӮеңә规模зәҰ71.94дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ22.6%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

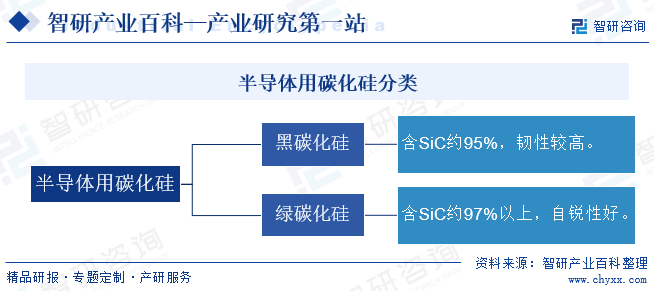

зўіеҢ–зЎ…еҸҲеҗҚйҮ‘еҲҡз ӮпјҢжҳҜз”ЁзҹіиӢұз ӮгҖҒзҹіжІ№з„Ұ(жҲ–з…Өз„Ұ)гҖҒжңЁеұ‘зӯүеҺҹж–ҷйҖҡиҝҮз”өйҳ»зӮүй«ҳжё©еҶ¶зӮјиҖҢжҲҗгҖӮзўіеҢ–зЎ…жҳҜ第дёүд»ЈеҢ–еҗҲзү©еҚҠеҜјдҪ“жқҗж–ҷпјҢзҰҒеёҰе®ҪеәҰеӨ§пјҢе…·жңүеҮ»з©ҝз”өеңәй«ҳгҖҒзғӯеҜјзҺҮй«ҳгҖҒз”өеӯҗйҘұе’ҢйҖҹзҺҮй«ҳгҖҒжҠ—иҫҗе°„иғҪеҠӣејәзӯүдјҳеҠҝпјҢйҖӮз”ЁдәҺй«ҳз”өеҺӢгҖҒй«ҳйў‘зҺҮеңәжҷҜпјҢиў«е№ҝжіӣеә”з”ЁдәҺеҲ¶дҪңеҚҠеҜјдҪ“иҠҜзүҮгҖӮеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жңүй»‘зўіеҢ–зЎ…е’Ңз»ҝзўіеҢ–зЎ…дёӨдёӘеёёз”Ёзҡ„еҹәжң¬е“Ғз§ҚгҖӮ

дәҢгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒйҮҮиҙӯжЁЎејҸ

дёәж»Ўи¶із”ҹдә§йңҖжұӮ并еҗҲзҗҶжҺ§еҲ¶еә“еӯҳпјҢеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…з”ҹдә§дјҒдёҡйҖҡеёёйҮҮеҸ–вҖңд»Ҙдә§е®ҡиҙӯгҖҒжҲҳз•ҘеӨҮиҙ§вҖқзӣёз»“еҗҲзҡ„йҮҮиҙӯжЁЎејҸгҖӮжҲҗзҶҹзҡ„еҚҠеҜјдҪ“зўіеҢ–зЎ…дјҒдёҡд»ҘвҖңе®үе…ЁгҖҒе“ҒиҙЁвҖқдёәеҜјеҗ‘еҲ¶е®ҡдәҶе®Ңе–„зҡ„йҮҮиҙӯз®ЎзҗҶеҲ¶еәҰгҖҒз®ЎзҗҶжөҒзЁӢд»ҘеҸҠдёҡеҠЎи§„иҢғпјҢеңЁдҝқиҜҒдә§е“Ғе“ҒиҙЁзҡ„еүҚжҸҗдёӢпјҢжңүж•ҲдҝқиҜҒдәҶдҫӣеә”й“ҫзҡ„зЁіе®ҡеҸҠжҢҒз»ӯдҫӣеә”гҖӮ

2гҖҒз”ҹдә§жЁЎејҸ

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дјҒдёҡйҮҮз”ЁвҖңд»Ҙй”Җе®ҡдә§вҖқзҡ„з”ҹдә§жЁЎејҸгҖӮеңЁз”ҹдә§зҺҜиҠӮпјҢй”Җе”®йғЁй—ЁдҫқжҚ®е®ўжҲ·и®ўеҚ•дёӢиҫҫз”ҹдә§е·ҘеҚ•з»ҷз”ҹдә§йғЁй—ЁпјҢз”ҹдә§йғЁй—ЁдҫқжҚ®з”ҹдә§е·ҘеҚ•йўҶж–ҷ并иҝӣиЎҢз”ҹдә§пјҢ并з”ұзӣёе…іиҙЁжЈҖйғЁй—ЁиҝӣиЎҢдә§е“ҒиҙЁйҮҸжҠҠжҺ§гҖӮиҜҘз”ҹдә§жЁЎејҸжңүеҲ©дәҺж»Ўи¶ідёҚеҗҢе®ўжҲ·е®ҡеҲ¶еҢ–йңҖжұӮпјҢжҸҗеҚҮи®ўеҚ•жҢүж—¶дәӨд»ҳзҺҮгҖҒдә§е“Ғе“ҒиҙЁдёҖиҮҙжҖ§е’Ңе®ўжҲ·ж»Ўж„ҸеәҰпјҢеҗҢж—¶жңүеҠ©дәҺжҺ§еҲ¶еә“еӯҳж°ҙе№іеҸҠжҸҗй«ҳиө„йҮ‘еҲ©з”Ёж•ҲзҺҮгҖӮ

3гҖҒй”Җе”®жЁЎејҸ

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дјҒдёҡйҖҡеёёйҮҮз”Ёд»Ҙзӣҙй”ҖжЁЎејҸдёәдё»гҖҒд»ЈзҗҶе•Ҷй”Җе”®дёәиҫ…зҡ„й”Җе”®жЁЎејҸгҖӮзӣҙй”ҖжЁЎејҸдёӢпјҢдјҒдёҡиҗҘй”ҖйғЁй—Ёд»Һи°ғз ”гҖҒеұ•дјҡжҙ»еҠЁдёӯдәҶи§ЈдёҚеҗҢе®ўжҲ·зҡ„дә§е“ҒйңҖжұӮ并е®ҢжҲҗе®ўжҲ·зҡ„ејҖеҸ‘пјҢз”ұе…¬еҸёдёҺе®ўжҲ·зӣҙжҺҘзӯҫи®ўдә§е“Ғй”Җе”®еҗҲеҗҢиҝӣиЎҢй”Җе”®гҖӮд»ЈзҗҶе•ҶжЁЎејҸдёӢпјҢе…¬еҸёдёҺд»ЈзҗҶе•Ҷзӯҫи®ўд»ЈзҗҶеҚҸи®®пјҢд»ЈзҗҶе•ҶеҚҸеҠ©е…¬еҸёиҝӣиЎҢеёӮеңәжҺЁе№ҝгҖҒдёҡеҠЎжӢ“еұ•гҖӮ

дёүгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…иЎҢдёҡдё»з®ЎйғЁй—ЁдёәеӣҪ家еҸ‘еұ•е’Ңж”№йқ©е§”е‘ҳдјҡе’ҢеӣҪ家е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁпјҢиЎҢдёҡиҮӘеҫӢз»„з»ҮдёәдёӯеӣҪеҚҠеҜјдҪ“иЎҢдёҡеҚҸдјҡгҖӮеҗ„дјҒдёҡеңЁдё»з®ЎйғЁй—Ёдә§дёҡе®Ҹи§Ӯи°ғжҺ§гҖҒиЎҢдёҡеҚҸдјҡиҮӘеҫӢ规иҢғзҡ„зәҰжқҹдёӢпјҢйқўеҗ‘еёӮеңәиҮӘдё»з»ҸиҗҘпјҢиҮӘдё»жүҝжӢ…еёӮеңәйЈҺйҷ©гҖӮ

еӣҪ家еҸ‘改委иЎҢдҪҝе®Ҹи§Ӯз®ЎзҗҶиҒҢиғҪпјҢдё»иҰҒиҙҹиҙЈеҲ¶е®ҡз»јеҗҲдә§дёҡж”ҝзӯ–гҖҒжҸҗеҮәдёӯй•ҝжңҹдә§дёҡеҸ‘еұ•еҜјеҗ‘еҸҠжҢҮеҜјж„Ҹи§ҒгҖҒз»„з»ҮжӢҹи®ўй«ҳжҠҖжңҜдә§дёҡеҸ‘еұ•е’Ңдә§дёҡжҠҖжңҜиҝӣжӯҘзҡ„жҲҳз•Ҙе’ҢйҮҚеӨ§ж”ҝзӯ–зӯүпјҢжҢҮеҜјеӣәе®ҡиө„дә§жҠ•иө„еҸҠжҠҖжңҜж”№йҖ гҖӮеӣҪ家е·ҘдҝЎйғЁдё»иҰҒиҙҹиҙЈжӢҹи®ўе®һж–ҪиЎҢдёҡ规еҲ’гҖҒдә§дёҡж”ҝзӯ–е’Ңж ҮеҮҶпјӣзӣ‘жөӢе·ҘдёҡиЎҢдёҡж—ҘеёёиҝҗиЎҢпјӣжҺЁеҠЁйҮҚеӨ§жҠҖжңҜиЈ…еӨҮеҸ‘еұ•е’ҢиҮӘдё»еҲӣж–°пјӣз®ЎзҗҶйҖҡдҝЎдёҡпјӣжҢҮеҜјжҺЁиҝӣдҝЎжҒҜеҢ–е»әи®ҫпјӣеҚҸи°ғз»ҙжҠӨеӣҪ家дҝЎжҒҜе®үе…ЁзӯүгҖӮ

дёӯеӣҪеҚҠеҜјдҪ“иЎҢдёҡеҚҸдјҡжҳҜз”ұдёӯеӣҪеҚҠеҜјдҪ“йўҶеҹҹд»ҺдәӢйӣҶжҲҗз”өи·ҜгҖҒеҚҠеҜјдҪ“еҲҶз«ӢеҷЁд»¶гҖҒеҚҠеҜјдҪ“жқҗж–ҷе’Ңи®ҫеӨҮзҡ„з”ҹдә§гҖҒи®ҫи®ЎгҖҒз§‘з ”гҖҒејҖеҸ‘гҖҒз»ҸиҗҘгҖҒеә”з”ЁгҖҒж•ҷеӯҰзҡ„еҚ•дҪҚгҖҒ专家еҸҠе…¶е®ғзӣёе…ізҡ„ж”Ҝж’‘дјҒгҖҒдәӢдёҡеҚ•дҪҚиҮӘж„ҝз»“жҲҗзҡ„иЎҢдёҡжҖ§зҡ„е…ЁеӣҪжҖ§зҡ„йқһиҗҘеҲ©жҖ§зҡ„зӨҫдјҡз»„з»ҮгҖӮеҚҸдјҡиҙҹиҙЈиҙҜеҪ»иҗҪе®һж”ҝеәңжңүе…ізҡ„ж”ҝзӯ–гҖҒ法规пјҢеҗ‘ж”ҝеәңдёҡеҠЎдё»з®ЎйғЁй—ЁжҸҗеҮәеҚҠеҜјдҪ“иЎҢдёҡеҸ‘еұ•зҡ„з»ҸжөҺгҖҒжҠҖжңҜе’ҢиЈ…еӨҮж”ҝзӯ–зҡ„е’ЁиҜўж„Ҹи§Ғе’Ңе»әи®®пјӣеҒҡеҘҪдҝЎжҒҜе’ЁиҜўе·ҘдҪңпјӣејҖеұ•еӣҪйҷ…дәӨжөҒдёҺеҗҲдҪңпјӣеҲ¶и®ўиЎҢдёҡж ҮеҮҶгҖҒеӣҪ家ж ҮеҮҶеҸҠжҺЁиҚҗж ҮеҮҶзӯүгҖӮ

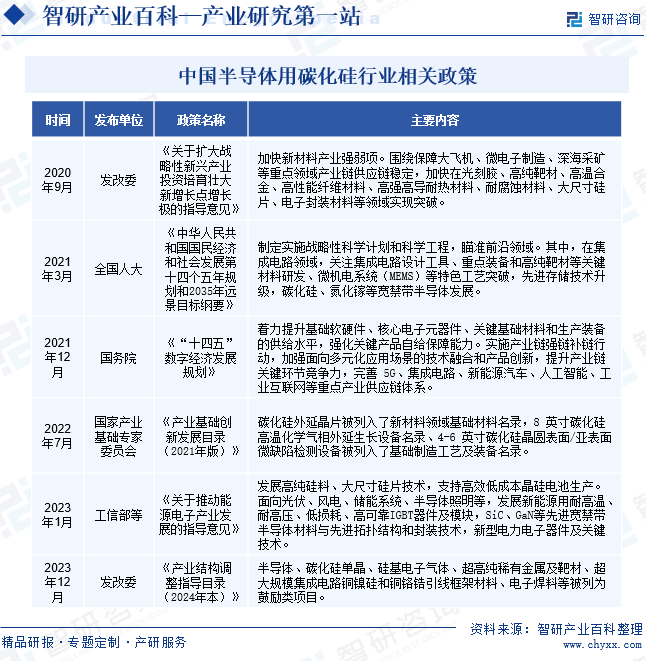

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

жҲ‘еӣҪвҖңеҚҒеӣӣдә”вҖқ规еҲ’е·Іе°ҶеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…зәіе…ҘеӣҪ家жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡеҸ‘еұ•зҡ„йҮҚзӮ№дә§дёҡгҖӮиҝ‘е№ҙжқҘпјҢдёӯеӨ®еҸҠең°ж–№ж”ҝеәңзӣёз»§еҲ¶е®ҡдәҶгҖҠвҖңеҚҒеӣӣдә”вҖқж•°еӯ—з»ҸжөҺеҸ‘еұ•и§„еҲ’гҖӢгҖҠе…ідәҺжҺЁеҠЁиғҪжәҗз”өеӯҗдә§дёҡеҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢзӯүдёҖзі»еҲ—дә§дёҡж”ҝзӯ–пјҢжҸҗеҖЎејҖеұ•еӣҪдә§жқҗж–ҷиҙЁйҮҸгҖҒзЁіе®ҡжҖ§гҖҒйҖӮз”ЁжҖ§зҡ„жҠҖжңҜз ”еҸ‘пјҢйј“еҠұеӣҪдә§зўіеҢ–зЎ…еҚҠеҜјдҪ“жқҗж–ҷеҸ‘еұ•пјҢ并引еҜјдјҒдёҡж·ұе…ҘеёғеұҖеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…иЎҢдёҡгҖӮеҸ—еӣҪ家дә§дёҡж”ҝзӯ–й•ҝжңҹзҡ„йј“еҠұе’Ңж”ҜжҢҒпјҢжҲ‘еӣҪеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§дёҡеңЁз ”еҸ‘ж–°жҠҖжңҜгҖҒжҸҗеҚҮзҺ°жңүжҠҖжңҜгҖҒжү©еўһдә§иғҪзӯүж–№йқўзЁіжӯҘеүҚиҝӣпјҢдә§дёҡжңӘжқҘеҸ‘еұ•з©әй—ҙиҝӣдёҖжӯҘжү©еӨ§гҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еұһдәҺй«ҳеәҰжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢжҠҖжңҜиҝӯд»Јжӣҙж–°йңҖиҰҒй•ҝжңҹжҢҒз»ӯејҖеұ•еӨ§йҮҸеҲӣж–°жҖ§зҡ„е·ҘдҪңпјҢеҗҢж—¶йңҖиҰҒиҺ·еҸ–жө·йҮҸзҡ„жҠҖжңҜж•°жҚ®з§ҜзҙҜпјҢд»Ҙе®ҢжҲҗеҗ„е·ҘиүәзҺҜиҠӮзҡ„зІҫеҮҶи®ҫи®ЎпјҢе…·жңүиҫғй«ҳзҡ„жҠҖжңҜеЈҒеһ’гҖӮжҲҗзҶҹдјҒдёҡдё“жіЁдәҺзўіеҢ–зЎ…еҚҠеҜјдҪ“жқҗж–ҷеҲ¶еӨҮжҠҖжңҜпјҢз»ҸиҝҮеӨҡе№ҙиҮӘдё»з ”еҸ‘и®ҫи®ЎжҺҢжҸЎеӨҡйЎ№еҲ¶еӨҮдё“еҲ©пјҢеӨ§е№…жҸҗеҚҮдә§е“ҒиҙЁйҮҸд»ҘеҸҠз”ҹдә§ж•ҲзҺҮгҖӮеҜ№дәҺиЎҢдёҡж–°иҝӣе…ҘиҖ…иҖҢиЁҖпјҢж— жі•еңЁзҹӯжңҹеҶ…зӘҒз ҙж ёеҝғз ”еҸ‘жҠҖжңҜпјҢйҡҫд»ҘдҪҝдә§е“ҒиҫҫеҲ°еҗҢзӯүиҙЁйҮҸж ҮеҮҶгҖӮ

2гҖҒиө„йҮ‘еЈҒеһ’

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еҲ¶еӨҮеҜ№ж ёеҝғжҠҖжңҜз ”еҸ‘гҖҒз”ҹдә§и®ҫеӨҮиҰҒжұӮжһҒй«ҳпјҢдјҒдёҡеүҚжңҹеҸ‘еұ•йңҖеңЁи®ҫеӨҮеј•иҝӣгҖҒеҺӮжҲҝе»әи®ҫгҖҒеҺҹжқҗж–ҷйҮҮиҙӯгҖҒдә§е“Ғз ”еҸ‘зӯүж–№йқўжҠ•е…ҘеӨ§йҮҸиө„йҮ‘гҖӮеҸҰдёҖж–№йқўпјҢдјҒдёҡз ”еҸ‘гҖҒз”ҹдә§йңҖиҰҒдёҖж”ҜејәеӨ§гҖҒдё“дёҡзҡ„з®ЎзҗҶгҖҒз ”еҸ‘еӣўйҳҹдҪҝе…¶еңЁиЎҢдёҡеҶ…дҝқжҢҒжңүеҲ©з«һдәүең°дҪҚгҖӮзӣ®еүҚпјҢжҲ‘еӣҪеҠіеҠЁеҠӣжҲҗжң¬жҢҒз»ӯдёҠеҚҮпјҢиЎҢдёҡеҶ…дё“дёҡжҠҖжңҜдәәжүҚзјәеҸЈзӣёеҜ№иҫғеӨ§пјҢеҜјиҮҙдјҒдёҡй«ҳз«ҜдәәжүҚиҒҳз”ЁжҲҗжң¬иҫғй«ҳгҖӮеӣ жӯӨпјҢе…·еӨҮиҫғејәзҡ„иө„йҮ‘е®һеҠӣжҲҗдёәжҪңеңЁиҝӣе…ҘдјҒдёҡзҡ„йҮҚиҰҒй—Ёж§ӣгҖӮ

3гҖҒе®ўжҲ·еЈҒеһ’

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еёӮеңәеә”з”Ёе№ҝжіӣпјҢдё”дёӢжёёйңҖжұӮеӨҡж ·еҢ–гҖӮеҚҠеҜјдҪ“жқҗж–ҷеҜ№дәҺдә§жҲҗе“Ғзҡ„еҠҹиғҪгҖҒиҙЁйҮҸиҮіе…ійҮҚиҰҒпјҢеӣ жӯӨиЎҢдёҡеҶ…еҲ¶йҖ е•ҶйңҖиҰҒз»ҸиҝҮдёӢжёёе®ўжҲ·иҫғй•ҝзҡ„йӘҢиҜҒе‘Ёжңҹе’ҢеӨҡйҒ“дёҘж јзҡ„жЈҖйӘҢгҖҒи®ӨиҜҒзЁӢеәҸпјҢжүҚиғҪиҝӣе…ҘдёӢжёёе®ўжҲ·зҡ„дҫӣеә”е•ҶдҪ“系并иҝӣиЎҢзЁіе®ҡдҫӣеә”гҖӮ并且客жҲ·еңЁдёҺдҫӣеә”е•ҶжӯЈејҸзЎ®з«ӢеҗҲдҪңе…ізі»еҗҺпјҢзҪ®жҚўжҲҗжң¬иҫғй«ҳпјҢеҸҢж–№еқҮеҖҫеҗ‘дәҺжҢҒз»ӯй•ҝжңҹеҗҲдҪңпјҢдҪҝеҫ—е®ўжҲ·зІҳжҖ§иҫғй«ҳпјҢд»ҺиҖҢеҪўжҲҗиҫғй«ҳзҡ„е®ўжҲ·еЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§дёҡй“ҫдёҠжёёдёәзҹіиӢұз ӮгҖҒзҹіжІ№з„ҰгҖҒжңЁеұ‘зӯүеҺҹжқҗж–ҷд»ҘеҸҠз”өйҳ»зӮүзӯүеҹәзЎҖи®ҫеӨҮгҖӮеҸ—зӣҠдәҺеӣҪ家ж”ҝзӯ–зәўеҲ©д»ҘеҸҠеёӮеңәж¶Ҳиҙ№зғӯжҪ®зҡ„жҺЁеҠЁпјҢжҲ‘еӣҪеҚҠеҜјдҪ“жқҗж–ҷеҸ‘еұ•еҠҝеӨҙиүҜеҘҪпјҢеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еёӮеңә规模дёҚж–ӯжү©еӨ§гҖӮдёҠжёёзҹіиӢұз ӮгҖҒзҹіжІ№з„ҰзӯүеҺҹжқҗж–ҷеұһдәҺеёӮеңәеҢ–дә§е“ҒпјҢеёӮеңәдҫӣеә”зӣёеҜ№е……и¶іпјҢд»·ж јжіўеҠЁе№…еәҰиҫғе°ҸпјҢдёәжҲ‘еӣҪеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§дёҡеҸ‘еұ•жҸҗдҫӣдәҶдҝқйҡңгҖӮ

дә§дёҡй“ҫдёӢжёёдёә5GйҖҡи®ҜгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒжұҪиҪҰз”өеӯҗгҖҒе…үдјҸгҖҒиҪЁйҒ“дәӨйҖҡзӯүеә”з”ЁйўҶеҹҹгҖӮйҡҸзқҖеӣҪ家вҖңж–°еҹәе»әвҖқжҲҳз•Ҙзҡ„е®һж–ҪпјҢдёӢжёёиЎҢдёҡе·ІеҲ©з”ЁзўіеҢ–зЎ…еңЁй«ҳеҺӢгҖҒй«ҳжё©гҖҒй«ҳеҠҹзҺҮгҖҒй«ҳйў‘зӯүж–№йқўзҡ„дјҳеҠҝејҖеҸ‘еҮәж–°дёҖд»ЈеҚҠеҜјдҪ“еҷЁд»¶пјҢеә”з”ЁеҸ‘еұ•жғ…еҶөиҫғеҘҪгҖӮеҗҢж—¶пјҢеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…иҝҳе°ҶеңЁе…үдјҸж–°иғҪжәҗгҖҒиҪЁйҒ“дәӨйҖҡгҖҒжҷәиғҪз”өзҪ‘зӯүиЎҢдёҡжү©еӨ§еә”з”ЁпјҢеёӮеңәйңҖжұӮйҮҸиҝӣдёҖжӯҘжү©еӨ§гҖӮ

жұҹиӢҸеӨӘе№іжҙӢзҹіиӢұиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸеӨӘе№іжҙӢзҹіиӢұиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҶ…и’ҷеҸӨжҳҢз№ҒзҹіиӢұз Ӯжңүйҷҗе…¬еҸё

еҶ…и’ҷеҸӨжҳҢз№ҒзҹіиӢұз Ӯжңүйҷҗе…¬еҸё  е®үеҫҪзңҒеҮӨйҳіеҺҝзҒөжқ°зҹіиӢұз Ӯжңүйҷҗе…¬еҸё

е®үеҫҪзңҒеҮӨйҳіеҺҝзҒөжқ°зҹіиӢұз Ӯжңүйҷҗе…¬еҸё  еҮӨйҳіеҺҝе®ҸдјҹзҹіиӢұз Ӯжңүйҷҗе…¬еҸё

еҮӨйҳіеҺҝе®ҸдјҹзҹіиӢұз Ӯжңүйҷҗе…¬еҸё  й•ҝе…ҙеҚҺжһ—зҹіиӢұз Ӯжңүйҷҗе…¬еҸё

й•ҝе…ҙеҚҺжһ—зҹіиӢұз Ӯжңүйҷҗе…¬еҸё  еӨ§еәҶеҚҺ科иӮЎд»Ҫжңүйҷҗе…¬еҸё

еӨ§еәҶеҚҺ科иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё  еҶ…и’ҷеҸӨиҝңе…ҙиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҶ…и’ҷеҸӨиҝңе…ҙиғҪжәҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—ж–№еҚҺй”ҰеҢ–еӯҰе·ҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—ж–№еҚҺй”ҰеҢ–еӯҰе·ҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҰҸе»әзңҒж°ёе®үжһ—дёҡпјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҰҸе»әзңҒж°ёе®үжһ—дёҡпјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪдёӯзҰҸе®һдёҡйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪдёӯзҰҸе®һдёҡйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪеҗүжһ—жЈ®жһ—е·ҘдёҡйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

дёӯеӣҪеҗүжһ—жЈ®жһ—е·ҘдёҡйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  е№ҝиҘҝдё°жһ—жңЁдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝиҘҝдё°жһ—жңЁдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—ж–°йӣҶеӣўе»әжқҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—ж–°йӣҶеӣўе»әжқҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҘҝе®үз‘һзҰҸиҺұй’Ёй’јжңүйҷҗе…¬еҸё

иҘҝе®үз‘һзҰҸиҺұй’Ёй’јжңүйҷҗе…¬еҸё  жҙӣйҳійјҺзәўз”ө气科жҠҖжңүйҷҗе…¬еҸё

жҙӣйҳійјҺзәўз”ө气科жҠҖжңүйҷҗе…¬еҸё  еҢ—дә¬йҮҚеһӢз”өжңәеҺӮжңүйҷҗиҙЈд»»е…¬еҸё

еҢ—дә¬йҮҚеһӢз”өжңәеҺӮжңүйҷҗиҙЈд»»е…¬еҸё  еҫҗе·һдҪіиҜҡе·ҘдёҡзӮүжңүйҷҗе…¬еҸё

еҫҗе·һдҪіиҜҡе·ҘдёҡзӮүжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүеұұдёңеӨ©еІіе…Ҳиҝӣ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

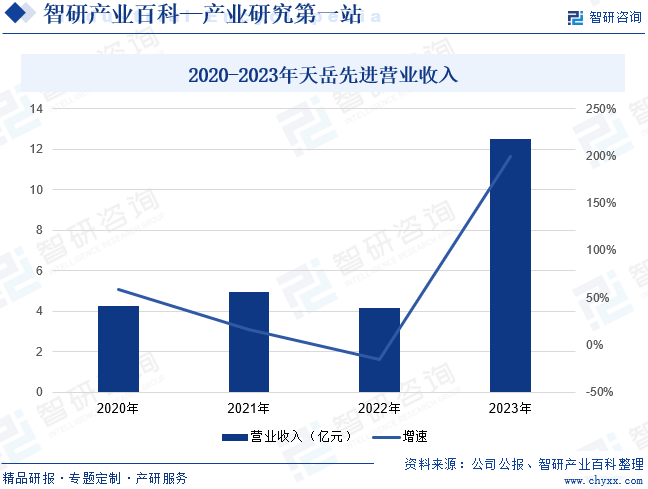

еұұдёңеӨ©еІіе…Ҳиҝӣ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2010е№ҙпјҢжҳҜдёҖ家еӣҪеҶ…йўҶе…Ҳзҡ„е®ҪзҰҒеёҰеҚҠеҜјдҪ“жқҗж–ҷз”ҹдә§е•ҶпјҢзӣ®еүҚдё»иҰҒд»ҺдәӢзўіеҢ–зЎ…еҚҠеҜјдҪ“жқҗж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢдә§е“ҒеҸҜе№ҝжіӣеә”з”ЁдәҺеҫ®жіўз”өеӯҗгҖҒз”өеҠӣз”өеӯҗзӯүйўҶеҹҹгҖӮ2023е№ҙпјҢеӨ©еІіе…Ҳиҝӣй«ҳе“ҒиҙЁзўіеҢ–зЎ…иЎ¬еә•иҺ·еҫ—еӣҪйҷ…е®ўжҲ·зҡ„и®ӨеҸҜпјҢдә§е“ҒеҠ йҖҹвҖңеҮәжө·вҖқпјҢ并дёҺиӢұйЈһеҮҢгҖҒеҚҡдё–зӯүиЎҢдёҡдёӢжёёз”өеҠӣз”өеӯҗгҖҒжұҪиҪҰз”өеӯҗйўҶеҹҹзҡ„еӣҪеҶ…еӨ–зҹҘеҗҚдјҒдёҡејҖеұ•дәҶе№ҝжіӣеҗҲдҪңпјҢжңүеҠ©дәҺе…ұеҗҢжҺЁеҠЁзўіеҢ–зЎ…жқҗж–ҷе’ҢеҷЁд»¶зҡ„жё—йҖҸеә”з”ЁгҖӮ2023е№ҙеӨ©еІіе…ҲиҝӣиҗҘдёҡ收е…Ҙдёә12.51дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 199.90%гҖӮ

пјҲ2пјүдёүе®үе…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё

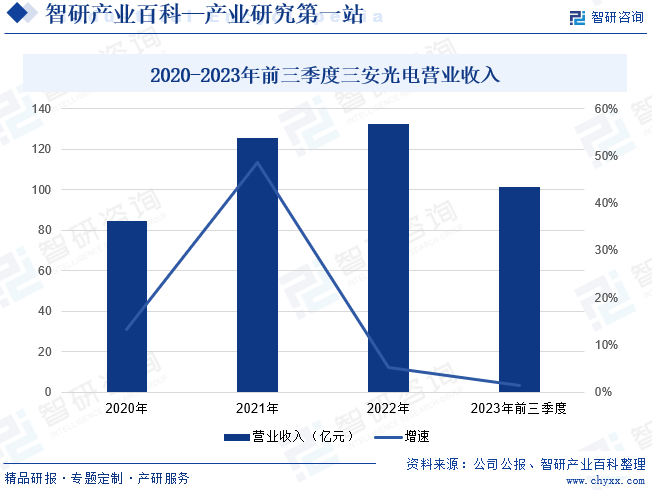

дёүе®үе…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2000е№ҙпјҢдё»иҰҒд»ҺдәӢеҢ–еҗҲзү©еҚҠеҜјдҪ“жқҗж–ҷдёҺеҷЁд»¶зҡ„з ”еҸ‘гҖҒз”ҹдә§еҸҠй”Җе”®пјҢд»Ҙж°®еҢ–й•“гҖҒз ·еҢ–й•“гҖҒзўіеҢ–зЎ…гҖҒзЈ·еҢ–й“ҹзӯүеҢ–еҗҲзү©еҚҠеҜјдҪ“ж–°жқҗж–ҷжүҖж¶үеҸҠзҡ„еӨ–延зүҮгҖҒиҠҜзүҮдёәж ёеҝғдё»дёҡгҖӮ2023е№ҙпјҢдёүе®үе…үз”өз”өеҠӣз”өеӯҗдёҡеҠЎдә§иғҪжҢҒз»ӯзҲ¬еқЎпјҢзўіеҢ–зЎ…дә§иғҪиҫҫ15000зүҮ/жңҲпјҢзЎ…еҹәж°®еҢ–й•“дә§иғҪиҫҫ2000зүҮ/жңҲгҖӮ2023е№ҙеүҚдёүеӯЈеәҰпјҢдёүе®үе…үз”өиҗҘдёҡ收е…Ҙдёә101.56дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.43%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

иҝ‘е№ҙжқҘпјҢзўіеҢ–зЎ…дҪңдёә第дёүд»ЈеҚҠеҜјдҪ“ж ёеҝғжқҗж–ҷпјҢеёӮеңәеә”з”ЁйҖҗжӯҘжҲҗзҶҹ并иҝӣе…Ҙдә§дёҡеҢ–йҳ¶ж®өгҖӮеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дё»иҰҒеңЁеҜјз”өеһӢзўіеҢ–зЎ…иЎ¬еә•дёҠеӨ–延з”ҹй•ҝзўіеҢ–зЎ…еӨ–延еұӮпјҢеә”з”ЁеңЁеҗ„зұ»еҠҹзҺҮеҷЁд»¶дёҠпјҢ并йҡҸзқҖжҠҖжңҜе·Ҙиүәзҡ„жҲҗзҶҹгҖҒеҲ¶еӨҮжҲҗжң¬зҡ„дёӢйҷҚпјҢеңЁж–°иғҪжәҗжұҪиҪҰгҖҒе…үдјҸеҸ‘з”өгҖҒиҪЁйҒ“дәӨйҖҡгҖҒжҷәиғҪз”өзҪ‘гҖҒиҲӘз©әиҲӘеӨ©зӯүйўҶеҹҹзҡ„еә”з”ЁжҢҒз»ӯжё—йҖҸгҖӮеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷе°ҶжҳҜжңӘжқҘж–°е…ҙдә§дёҡж¶ҢзҺ°е№¶жҢҒз»ӯеҸ‘еұ•зҡ„йҮҚиҰҒеҹәзЎҖгҖӮеңЁзӣ®еүҚж–°еўһдёӢжёёйңҖжұӮзҡ„еёҰеҠЁдёӢпјҢеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷд»ҘеҸҠеҷЁд»¶пјҢжңүжңӣиҝҺжқҘзҲҶеҸ‘ејҸзҡ„еўһй•ҝгҖӮ2022е№ҙжҲ‘еӣҪеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…еёӮеңә规模зәҰ71.94дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ22.6%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеёӮеңәйңҖжұӮж—әзӣӣ

еҫ—зӣҠдәҺеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷдјҳејӮзҡ„зү©зҗҶзү№жҖ§пјҢзўіеҢ–зЎ…еҷЁд»¶еёӮеңәеә”з”ЁиҰҶзӣ–йқўж—ҘзӣҠжү©еӨ§гҖӮзӣ®еүҚпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеҮәиҙ§йҮҸж—ҘзӣҠеўһй•ҝпјҢе…үдјҸиЈ…жңәе®№йҮҸдёҚж–ӯжү©еӨ§пјҢдёӢжёёеёӮеңәйңҖжұӮиҝ…йҖҹеўһй•ҝгҖӮеҗҢж—¶пјҢеӣҪйҷ…еёӮеңәйңҖжұӮжҢҒз»ӯиө°й«ҳпјҢеҠ д№Ӣжү©еӨ§еҶ…йңҖж”ҝзӯ–зҡ„еҲәжҝҖдҪңз”ЁпјҢз”өеӯҗеҲ¶йҖ дёҡе‘ҲзҺ°еӣһеҚҮиҝ№иұЎпјҢи®Ўз®—жңәгҖҒйҖҡдҝЎзӯүйўҶеҹҹеўһйҮҸзҡ„йҮҠж”ҫе’ҢеӯҳйҮҸзҡ„еҚҮзә§пјҢеӨ§еӨ§жӢүеҚҮдәҶеҜ№дёҠжёёзўіеҢ–зЎ…жқҗж–ҷзҡ„йңҖжұӮгҖӮ

пјҲ2пјүз”ҹдә§жҠҖжңҜдёҚж–ӯжҸҗй«ҳ

еҹәдәҺз”ҹдә§иҰҒзҙ жҲҗжң¬гҖҒеёӮеңәз©әй—ҙзӯүеӣ зҙ зҡ„иҖғиҷ‘пјҢе…ЁзҗғеҚҠеҜјдҪ“дә§дёҡйҖҗжёҗд»Һ欧зҫҺгҖҒж—Ҙйҹ©зӯүеҸ‘иҫҫеӣҪ家е’Ңең°еҢәеҗ‘дёӯеӣҪиҪ¬з§»гҖӮеӣҪеҶ…зўіеҢ–зЎ…еҲ¶йҖ дјҒдёҡз ”еҸ‘гҖҒз”ҹдә§жҠҖжңҜз§ҜзҙҜж—ҘзӣҠжҳҺжҳҫпјҢдә§е“ҒжҖ§иғҪжҢҒз»ӯиө°й«ҳпјҢе®ўжҲ·и®ӨеҸҜеәҰдёҚж–ӯжҸҗй«ҳгҖӮеҗҢж—¶пјҢеҗ„еӨ§еҺӮе•ҶдёҚж–ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢдҝғдҪҝеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§е“ҒеҲ¶йҖ жҠҖжңҜдёҚж–ӯжҲҗзҶҹпјҢдё”и¶ӢдәҺ规иҢғеҢ–пјҢжңүеҲ©дәҺдә§дёҡеҒҘеә·еҸ‘еұ•гҖӮ

пјҲ3пјүеӣҪдә§еҢ–иҝӣзЁӢеҠ еҝ«

дҪңдёәеҚҠеҜјдҪ“дёҠжёёж ёеҝғж”ҜжҹұпјҢеҚҠеҜјдҪ“жқҗж–ҷиӮ©иҙҹзқҖдёӯеӣҪеҚҠеҜјдҪ“дә§дёҡй“ҫе®үе…ЁиҮӘдё»еҸҜжҺ§зҡ„йҮҚиҰҒдҪҝе‘ҪгҖӮиҮӘдё»еҸҜжҺ§и¶ӢеҠҝеҠ йҖҹдәҶеҚҠеҜјдҪ“еҷЁд»¶зҡ„еӣҪдә§еҢ–жӣҝд»ЈиҝӣзЁӢпјҢдёәзўіеҢ–зЎ…жқҗж–ҷеёҰжқҘдәҶеҸ‘еұ•ж–°жңәйҒҮгҖӮеңЁзўіеҢ–зЎ…иЎ¬еә•д»ҘеҸҠзўіеҢ–зЎ…еӨ–延жҷ¶зүҮйўҶеҹҹпјҢ数家еӣҪдә§дјҒдёҡеҠ еҝ«иҮӘдё»з ”еҸ‘з”ҹдә§иҝӣзЁӢпјҢдә§е“ҒйҷҶз»ӯиҺ·еҫ—дәҶдёӢжёёз”ЁжҲ·йӘҢиҜҒжңәдјҡпјӣдёӢжёёеә”з”ЁдјҒдёҡд№ҹйҷҶз»ӯи°ғж•ҙдҫӣеә”й“ҫпјҢж”ҜжҢҒеӣҪдә§зўіеҢ–зЎ…дә§е“ҒпјҢйҖҗжӯҘжҺЁеҠЁд»Ҙй”Җдҝғдә§зҡ„иүҜжҖ§еҸ‘еұ•гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүеҲ¶дҪңжҲҗжң¬иҫғй«ҳ

з”ұдәҺжҷ¶дҪ“з”ҹй•ҝйҖҹзҺҮж…ўгҖҒеҲ¶еӨҮжҠҖжңҜйҡҫеәҰиҫғеӨ§пјҢеӨ§е°әеҜёгҖҒй«ҳе“ҒиҙЁзўіеҢ–зЎ…иЎ¬еә•д»ҘеҸҠеӨ–延жҷ¶зүҮз”ҹдә§жҲҗжң¬дҫқж—§иҫғй«ҳгҖӮе°Ҫз®ЎзўіеҢ–зЎ…иЎ¬еә•е’ҢеҷЁд»¶е·ҘиүәйҖҗжёҗжҲҗзҶҹпјҢдҪҶзӣ®еүҚзўіеҢ–зЎ…еҠҹзҺҮеҷЁд»¶зҡ„д»·ж јд»Қе‘ҲзҺ°иҫғй«ҳзҡ„еҸ‘еұ•жҖҒеҠҝпјҢдёӢжёёеә”з”ЁйўҶеҹҹд»ҚйңҖе№іиЎЎзўіеҢ–зЎ…еҷЁд»¶зҡ„й«ҳд»·ж јдёҺзўіеҢ–зЎ…еҷЁд»¶дјҳи¶ҠжҖ§иғҪеёҰжқҘзҡ„з»јеҗҲжҲҗжң¬дёӢйҷҚй—ҙзҡ„е…ізі»гҖӮиҫғдҪҺзҡ„дҫӣеә”йҮҸе’Ңиҫғй«ҳзҡ„еёӮеңәд»·ж јжҲҗдёәеҲ¶зәҰеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷеӨ§и§„жЁЎеә”з”Ёзҡ„дё»иҰҒеӣ зҙ д№ӢдёҖпјҢдёҖе®ҡзЁӢеәҰдёҠйҷҗеҲ¶дәҶеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷеңЁдёӢжёёиЎҢдёҡзҡ„еә”з”Ёе’ҢжҺЁе№ҝгҖӮ

пјҲ2пјүзјәд№Ҹй«ҳз«ҜжҠҖжңҜдәәжүҚ

еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§дёҡеҜ№дәҺжҠҖжңҜдәәе‘ҳзҡ„зҹҘиҜҶиғҢжҷҜгҖҒз ”еҸ‘иғҪеҠӣеҸҠж“ҚдҪңз»ҸйӘҢз§ҜзҙҜеқҮжңүиҫғй«ҳиҰҒжұӮгҖӮдёӯеӣҪз”ұдәҺз ”еҸ‘иө·жӯҘиҫғжҷҡпјҢе…·жңүе®ҢеӨҮзҹҘиҜҶеӮЁеӨҮгҖҒдё°еҜҢжҠҖжңҜе’ҢеёӮеңәз»ҸйӘҢгҖҒиғҪиғңд»»зӣёеә”е·ҘдҪңеІ—дҪҚзҡ„й«ҳз«ҜжҠҖжңҜдәәжүҚгҖҒй”Җе”®дәәжүҚеҸҠз®ЎзҗҶдәәжүҚзӯүиҫғдёәзЁҖзјәпјҢиЎҢдёҡеҶ…й«ҳз«ҜдәәжүҚйңҖжұӮзјәеҸЈж—ҘзӣҠжү©еӨ§пјҢеңЁдёҖе®ҡзЁӢеәҰдёҠеҲ¶зәҰдәҶиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮ

пјҲ3пјүиЎҢдёҡз«һдәүеҠ еү§

зӣ®еүҚпјҢеӣҪйҷ…еӨҙйғЁзўіеҢ–зЎ…иЎ¬еә•дҫӣеә”е•Ҷжң¬иә«е…·еӨҮзўіеҢ–зЎ…еӨ–延жҷ¶зүҮз”ҹдә§иғҪеҠӣпјҢеңЁжңӘжқҘеӯҳеңЁжҢҒз»ӯе»әи®ҫе·ҘеҺӮжү©дә§зўіеҢ–зЎ…иЎ¬еә•д»ҘеҸҠеӨ–延жҷ¶зүҮзҡ„еҸҜиғҪжҖ§гҖӮиЎҢдёҡдёӢжёёж„Ҹжі•еҚҠеҜјдҪ“гҖҒе®үжЈ®зҫҺгҖҒзҪ—е§Ҷе’ҢиӢұйЈһеҮҢзӯүеӨҙйғЁеҠҹзҺҮеҷЁд»¶еҺӮе•ҶпјҢдёәдҝқйҡңдёҠжёёдҫӣеә”зЁіе®ҡжҖ§д»ҘеҸҠжӢ“еұ•еёӮеңәд»ҪйўқпјҢйҷҶз»ӯејҖе§ӢеёғеұҖеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…дә§е“Ғз”ҹдә§зәҝе»әи®ҫпјҢйҖҗжӯҘжһ„е»әиө·дё“дёҡеҢ–еҲҶе·Ҙзҡ„ж јеұҖпјҢд»ҺиҖҢеҠ еү§иЎҢдёҡз«һдәүгҖӮ

е…«гҖҒз«һдәүж јеұҖ

зўіеҢ–зЎ…жқҗж–ҷеңЁеҚҠеҜјдҪ“иЎҢдёҡзҡ„еә”з”Ёе…·жңүжҠҖжңҜй—Ёж§ӣй«ҳгҖҒйӘҢиҜҒж—¶й—ҙй•ҝзӯүзү№жҖ§пјҢеӣҪйҷ…зҹҘеҗҚеҺӮе•ҶWolfspeedгҖҒSiCrystalзӯүиө·жӯҘиҫғж—©пјҢз ”еҸ‘еӣўйҳҹд»ҘеҸҠз”ҹдә§з»ҸйӘҢзҡ„з§ҜзҙҜеӨ„дәҺеӣҪйҷ…йўҶе…Ҳең°дҪҚпјҢдә§е“Ғдҫӣеә”йҮҸдҪҚеұ…еүҚеҲ—гҖӮд»ҺеӣҪеҶ…жқҘзңӢпјҢдёүе®үе…үз”өгҖҒеӨ©еІіе…ҲиҝӣзӯүдёҠеёӮдјҒдёҡеңЁе…ЁеӣҪеёӮеңәдёҠе…·еӨҮдёҖе®ҡзҡ„жҠҖжңҜгҖҒ规模дјҳеҠҝпјҢеңЁзўіеҢ–зЎ…иЎ¬еә•зӯүдә§дёҡзҺҜиҠӮзҡ„з ”еҸ‘е®һеҠӣе’Ңз»ҸйӘҢд№ҹзӣёиҫғдәҺеӣҪеҶ…е…¶д»–еҺӮе•ҶжңүзқҖдёҖе®ҡзҡ„зӘҒеҮәжҖ§пјҢеұһдәҺиЎҢдёҡ第дёҖз«һдәүжўҜйҳҹгҖӮеӨ©жҲҗ科жҠҖгҖҒеӨ©з§‘еҗҲиҫҫгҖҒдё–зәӘйҮ‘е…үзӯүдё“жіЁдәҺзўіеҢ–зЎ…йўҶеҹҹзҡ„еҲ¶дҪңеҺӮе•Ҷд»ҘеҸҠеҢ—ж–№еҚҺеҲӣгҖҒеЈ«е…°еҫ®зӯүеҚҠеҜјдҪ“зҹҘеҗҚдјҒдёҡиҮӘдё»з”ҹдә§зўіеҢ–зЎ…иЎ¬еә•гҖҒзўіеҢ–зЎ…еҚҠеҜјдҪ“еҷЁд»¶пјҢдә§е“Ғдҫӣеә”зЁіе®ҡпјҢеұһдәҺиЎҢдёҡ第дәҢз«һдәүжўҜйҳҹгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

5Gеҹәз«ҷгҖҒе……з”өжЎ©гҖҒеҹҺйҷ…й«ҳйҖҹй“Ғи·ҜзӯүеҹәзЎҖи®ҫж–Ҫе»әи®ҫиҝӣзЁӢдёҚж–ӯеҠ еҝ«пјҢеҜ№еҚҠеҜјдҪ“еҷЁд»¶зҡ„жҖ§иғҪиҰҒжұӮд№ҹдёҚж–ӯжҸҗй«ҳгҖӮеҗҢж—¶пјҢдә§дёҡж•°еӯ—еҢ–гҖҒжҷәиғҪеҢ–гҖҒзҪ‘з»ңеҢ–зҡ„дёҚж–ӯжҺЁиҝӣпјҢж–°жқҗж–ҷе’Ңж–°жҠҖжңҜзҡ„дёҚж–ӯж¶ҢзҺ°пјҢйғҪе°ҶеҜ№еҚҠеҜјдҪ“зҡ„жңӘжқҘеҸ‘еұ•дә§з”ҹж·ұиҝңзҡ„еҪұе“ҚпјҢе°ҶиҝӣдёҖжӯҘжҸҗй«ҳеҜ№еҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…жқҗж–ҷзҡ„еёӮеңәйңҖжұӮгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ