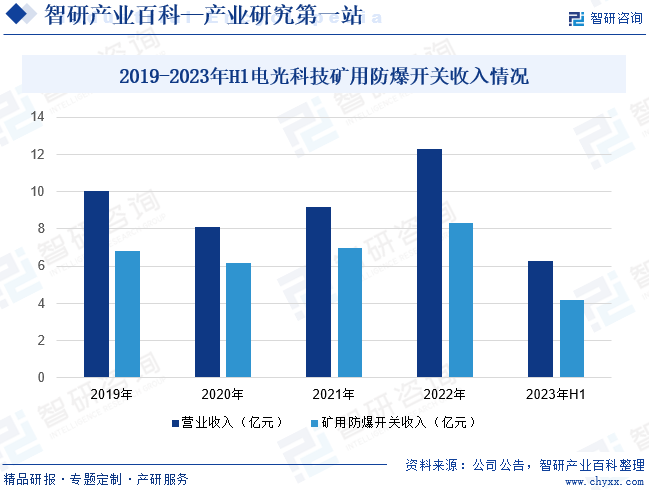

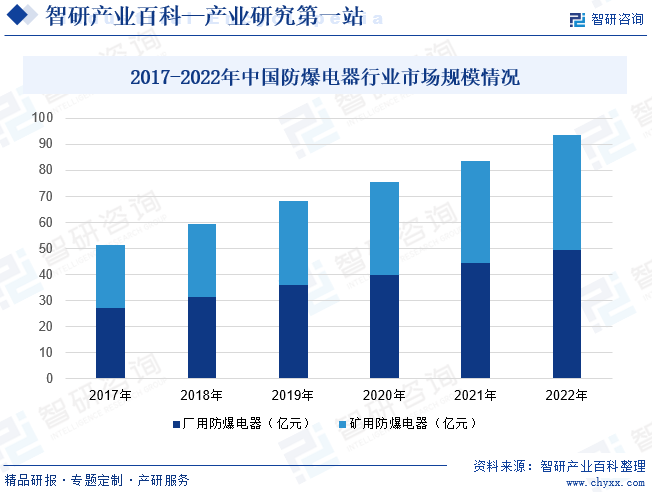

ж‘ҳиҰҒпјҡз…ӨзӮӯгҖҒзҹіжІ№гҖҒеҢ–е·ҘиЎҢдёҡеҜ№е®үе…Ёз”ҹдә§е’Ңз”ҹдә§ж•ҲзҺҮи¶ҠжқҘи¶ҠйҮҚи§ҶпјҢеҜ№йҳІзҲҶз”өеҷЁдә§е“Ғзҡ„йңҖжұӮдҝқжҢҒеўһй•ҝгҖӮ2017-2022е№ҙжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡеёӮеңә规模дёҚж–ӯеўһй•ҝпјҢжҲӘиҮі2022е№ҙиҫҫеҲ°93.5дәҝе…ғпјҢе…¶дёӯеҺӮз”ЁйҳІзҲҶз”өеҷЁеёӮеңә规模дёә49.3дәҝе…ғпјҢзҹҝз”ЁйҳІзҲҶз”өеҷЁеёӮеңә规模дёә44.2дәҝе…ғгҖӮ

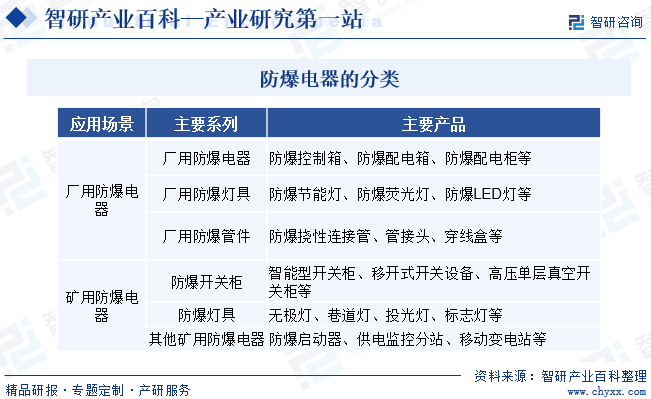

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

е№ҝд№үзҡ„йҳІзҲҶз”өеҷЁпјҢжҳҜжҢҮеңЁи§„е®ҡжқЎд»¶дёӢдёҚдјҡеј•иө·е‘ЁеӣҙзҲҶзӮёжҖ§зҺҜеўғзӮ№зҮғзҡ„з”өеҷЁи®ҫеӨҮгҖӮеңЁжІ№з”°гҖҒеҢ–е·ҘгҖҒз…ӨзҹҝзӯүеңәжүҖеёёеёёеӯҳеңЁзқҖеҗ„зұ»жҳ“зҮғжҳ“зҲҶзҡ„ж°”дҪ“гҖҒзІүе°ҳгҖҒи’ёжұҪзӯүд»ӢиҙЁпјҢеҜ№и®ҫеӨҮе®үе…ЁиҝҗиҪ¬е’Ңдәәе‘ҳз”ҹе‘Ҫиҙўдә§жһ„жҲҗжҪңеңЁеЁҒиғҒгҖӮеӣ жӯӨпјҢдёәйҒҝе…ҚзҲҶзӮёдәӢж•…еҸ‘з”ҹжҲ–е°ҶеҚұйҷ©зәҰжқҹеңЁеҸҜжҺ§иҢғеӣҙеҶ…пјҢеңЁдёҠиҝ°зҺҜеўғдёӢдҪҝз”Ёзҡ„еҗ„зұ»з”өеҷЁи®ҫеӨҮйЎ»з»ҸиҝҮдё“дёҡи®ҫи®ЎпјҢд»ҘеҜ№е‘Ёеӣҙй«ҳжё©гҖҒз”өзҒ«иҠұзӯүжҪңеңЁжәҗиҝӣиЎҢжҺ§еҲ¶е’Ңйҡ”зҰ»гҖӮдёәеҢәеҲ«дәҺжҷ®йҖҡ家用гҖҒе•Ҷз”ЁжҲ–е·Ҙдёҡз”Ёз”өеҷЁи®ҫеӨҮпјҢдёҠиҝ°дё“з”ЁдәҺжҳ“зҮғжҳ“зҲҶж°”дҪ“гҖҒзІүе°ҳзӯүзҺҜеўғдёӢзҡ„з”өеҷЁи®ҫеӨҮдёҖиҲ¬з»ҹз§°дёәвҖңйҳІзҲҶз”өеҷЁвҖқгҖӮ

д»Һеә”з”ЁеңәжҷҜи§’еәҰпјҢйҳІзҲҶз”өеҷЁеҸҲеҸҜд»ҘеҲҶдёәдёӨеӨ§зұ»пјҡдёҖзұ»дёәзҹҝз”ЁйҳІзҲҶз”өеҷЁпјҢдё»иҰҒеә”з”ЁдәҺз…ӨзҹҝгҖҒзҹҝеұұзӯүеӯҳеңЁз“Ұж–ҜжҲ–е…¶д»–зҲҶзӮёжҖ§ж°”дҪ“зҡ„еңәжүҖпјҢеҸҰдёҖзұ»дёәеҺӮз”ЁйҳІзҲҶз”өеҷЁпјҢдё»иҰҒеә”з”ЁдәҺйҷӨзҹҝеұұгҖҒз…Өзҹҝд№ӢеӨ–зҡ„е…¶д»–еңәжүҖпјҢеҰӮзҹіжІ№еҢ–е·ҘгҖҒж–°иғҪжәҗ/ж–°жқҗж–ҷгҖҒз”ҹзү©еҢ»иҚҜгҖҒзІ®йЈҹй…ҝй…’гҖҒең°дёӢз®Ўе»ҠгҖҒеӨ©з„¶ж°”зӯүиЎҢдёҡдјҒдёҡгҖӮ

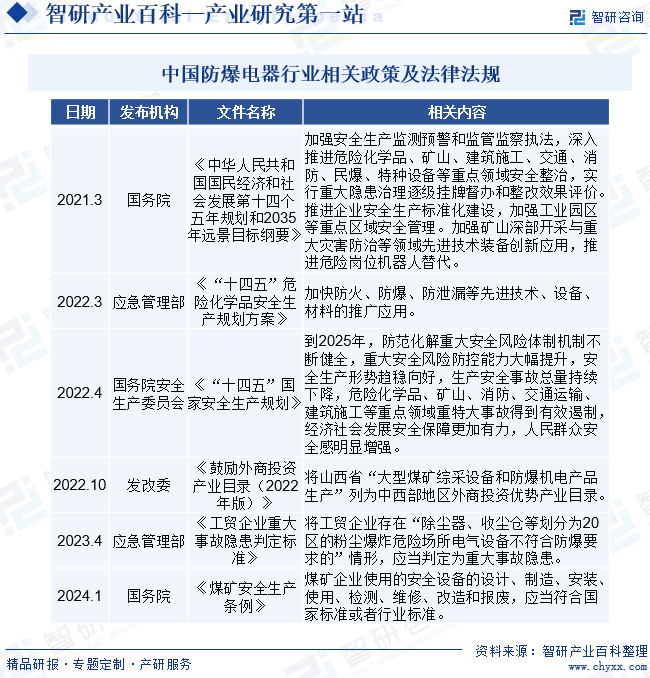

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

дәҢеҚҒеӨ§жҠҘе‘Ҡејәи°ғвҖңжҸҗй«ҳе…¬е…ұе®үе…ЁжІ»зҗҶж°ҙе№іпјҢеқҡжҢҒе®ү全第дёҖгҖҒйў„йҳІдёәдё»пјҢе®Ңе–„е…¬е…ұе®үе…ЁдҪ“зі»пјҢжҸҗй«ҳйҳІзҒҫеҮҸзҒҫж•‘зҒҫе’ҢжҖҘйҡҫйҷ©йҮҚзӘҒеҸ‘е…¬е…ұдәӢ件еӨ„зҪ®дҝқйҡңиғҪеҠӣвҖқпјҢе°Ҷе®үе…Ёз”ҹдә§жҸҗеҚҮеҲ°дәҶжҲҳз•ҘеұӮйқўпјҢ2024е№ҙ1жңҲеӣҪеҠЎйҷўеҸ‘еёғгҖҠз…Өзҹҝе®үе…Ёз”ҹдә§жқЎдҫӢгҖӢпјҢжҸҗеҮәз…ӨзҹҝдјҒдёҡдҪҝз”Ёзҡ„е®үе…Ёи®ҫеӨҮзҡ„и®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе®үиЈ…гҖҒдҪҝз”ЁгҖҒжЈҖжөӢгҖҒз»ҙдҝ®гҖҒж”№йҖ е’ҢжҠҘеәҹпјҢеә”еҪ“з¬ҰеҗҲеӣҪ家ж ҮеҮҶжҲ–иҖ…иЎҢдёҡж ҮеҮҶгҖӮгҖҠз…Өзҹҝе®үе…Ёз”ҹдә§жқЎдҫӢгҖӢе°ҶдәҺиҮӘ2024е№ҙ5жңҲ1ж—Ҙиө·ж–ҪиЎҢгҖӮеӣҪ家ж”ҝзӯ–зҡ„ж”ҜжҢҒе°ҶжһҒеӨ§ең°жҺЁеҠЁйҳІзҲҶз”өеҷЁдёӢжёёиЎҢдёҡзҡ„е®үе…Ёе’ҢжҠҖжңҜж”№йҖ жҠ•е…ҘпјҢд»ҺиҖҢеёҰжқҘйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„йңҖжұӮеўһй•ҝгҖӮ

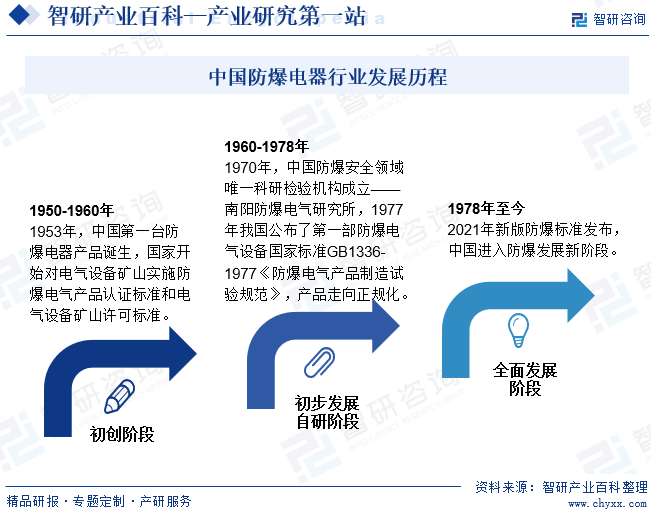

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

жҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡиө·жӯҘдәҺ20дё–зәӘ50е№ҙд»ЈпјҢз»ҸеҺҶдәҶ70еӨҡе№ҙзҡ„еҸ‘еұ•еҺҶзЁӢпјҢеҲҶдёәдёүдёӘеҸ‘еұ•йҳ¶ж®өпјҡ1пјүеҲқеҲӣйҳ¶ж®өпјҲ1950-1960е№ҙпјүпјҡ1953е№ҙдёӯеӣҪ第дёҖеҸ°йҳІзҲҶз”өеҷЁдә§е“ҒиҜһз”ҹпјҢеӣҪ家ејҖе§ӢеҜ№з”өж°”и®ҫеӨҮзҹҝеұұе®һж–ҪйҳІзҲҶз”өж°”дә§е“Ғи®ӨиҜҒж ҮеҮҶе’Ңз”өж°”и®ҫеӨҮзҹҝеұұи®ёеҸҜж ҮеҮҶгҖӮ2пјүеҲқжӯҘеҸ‘еұ•иҮӘз ”йҳ¶ж®өпјҲ1960-1978е№ҙпјүпјҡ1970е№ҙдёӯеӣҪйҳІзҲҶе®үе…ЁйўҶеҹҹе”ҜдёҖз§‘з ”жЈҖйӘҢжңәжһ„жҲҗз«ӢвҖ”вҖ”еҚ—йҳійҳІзҲҶз”өж°”з ”з©¶жүҖпјҢ1977е№ҙжҲ‘еӣҪе…¬еёғдәҶ第дёҖйғЁйҳІзҲҶз”өж°”и®ҫеӨҮеӣҪ家ж ҮеҮҶGB1336-1977гҖҠйҳІзҲҶз”өж°”дә§е“ҒеҲ¶йҖ иҜ•йӘҢ规иҢғгҖӢпјҢдә§е“Ғиө°еҗ‘жӯЈи§„еҢ–гҖӮ3пјүе…ЁйқўеҸ‘еұ•йҳ¶ж®өпјҲ1978е№ҙиҮід»Ҡпјүпјҡ2021е№ҙж–°зүҲйҳІзҲҶж ҮеҮҶеҸ‘еёғпјҢдёӯеӣҪиҝӣе…ҘйҳІзҲҶеҸ‘еұ•ж–°йҳ¶ж®өгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒиө„иҙЁи®ӨиҜҒеЈҒеһ’

еҺӮз”ЁйҳІзҲҶз”өеҷЁеҜ№дёӢжёёдјҒдёҡзҡ„е®үе…Ёз”ҹдә§е…·жңүйҮҚиҰҒж„Ҹд№үгҖӮдёәдҝқйҡңдәәе‘ҳз”ҹе‘Ҫе’Ңиҙўдә§е®үе…ЁпјҢеӣҪ家еҜ№йҳІзҲҶз”өеҷЁдјҒдёҡйҮҮеҸ–дёҘж јзҡ„еёӮеңәеҮҶе…Ҙз®ЎзҗҶе’Ңдә§е“Ғи®ӨиҜҒеҲ¶еәҰгҖӮ2019е№ҙпјҢеёӮеңәзӣ‘з®ЎжҖ»еұҖе°ҶйҳІзҲҶз”өеҷЁзәіе…ҘCCCи®ӨиҜҒз®ЎзҗҶиҢғеӣҙпјҡиҮӘ2020е№ҙ10жңҲ1ж—Ҙиө·пјҢжңӘиҺ·еҫ—ејәеҲ¶жҖ§дә§е“Ғи®ӨиҜҒиҜҒд№Ұе’ҢжңӘж ҮжіЁејәеҲ¶жҖ§и®ӨиҜҒж Үеҝ—зҡ„йҳІзҲҶз”өеҷЁдә§е“ҒпјҢдёҚеҫ—еҮәеҺӮгҖҒй”Җе”®гҖҒиҝӣеҸЈжҲ–еңЁе…¶д»–з»ҸиҗҘжҙ»еҠЁдёӯдҪҝз”ЁпјҢиҝҷж Үеҝ—зқҖеӣҪ家еҜ№дәҺйҳІзҲҶз”өеҷЁзҡ„зӣ‘з®ЎеҠӣеәҰиҝӣдёҖжӯҘи¶ӢдёҘгҖӮйҡҸзқҖ新规е®һж–ҪпјҢејәеҲ¶жҖ§иө„иҙЁи®ӨиҜҒжҲҗдёәдјҒдёҡиҝӣе…ҘйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„дё»иҰҒеЈҒеһ’д№ӢдёҖгҖӮ

2гҖҒдә§е“ҒиҙЁйҮҸе’Ңе“ҒзүҢеЈҒеһ’

з”ұдәҺйҳІзҲҶз”өеҷЁеҜ№дәәе‘ҳгҖҒиҙўдә§е®үе…Ёе’Ңз”ҹдә§жҙ»еҠЁзҡ„жӯЈеёёиҝҗиЎҢиө·еҲ°иҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁпјҢдёәдәҶжңҖеӨ§зЁӢеәҰйҒҝе…Қе®үе…ЁдәӢж•…зҡ„еҸ‘з”ҹпјҢеҚідҪҝеңЁдә§е“Ғд»·ж јеӯҳеңЁдёҖе®ҡе·®ејӮзҡ„жғ…еҶөдёӢпјҢдёӢжёёе®ўжҲ·д№ҹжӣҙеҖҫеҗ‘дәҺйҖүжӢ©е…·жңүиүҜеҘҪдә§е“Ғе®үе…ЁиҙЁйҮҸи®°еҪ•е’Ңе“ҒзүҢеЈ°иӘүзҡ„еӨ§еһӢдҫӣеә”е•ҶгҖӮдёҖж–№йқўпјҢе“ҒзүҢзҡ„еҲӣз«Ӣе’ҢеҪўжҲҗйңҖиҰҒжҠ•е…ҘеӨ§йҮҸзҡ„иө„йҮ‘е’ҢдәәеҠӣжҲҗжң¬пјҢиҖҢе“ҒзүҢиҰҒиҺ·еҫ—еёӮеңәи®ӨеҸҜжӣҙжҳҜзҰ»дёҚејҖй•ҝд№…зҡ„з§Ҝж·ҖпјҢиЎҢдёҡж–°иҝӣе…ҘиҖ…еҪұе“ҚеҠӣе°ҸпјҢзҹӯж—¶й—ҙеҶ…йҡҫд»Ҙе®ҢжҲҗе“ҒзүҢж ‘з«ӢпјӣеҸҰдёҖж–№йқўпјҢе®ўжҲ·еҜ№дәҺзҺ°жңүдё»иҰҒдҫӣеә”е•Ҷзҡ„дә§е“ҒиҙЁйҮҸгҖҒе“ҒзүҢдҝЎиӘүе·ІеҪўжҲҗдёҖе®ҡе…ұиҜҶпјҢеҝ иҜҡеәҰзӣёеҜ№иҫғй«ҳгҖӮеӣ жӯӨпјҢе®ўжҲ·йҖҡеёёдёҚдјҡиҪ»жҳ“йҖүжӢ©еҲҮжҚўзҺ°жңүеӨ§еһӢдҫӣеә”е•ҶпјҢдә§е“ҒиҙЁйҮҸе’Ңе“ҒзүҢж•Ҳеә”еҜ№дәҺж–°дјҒдёҡиҝӣе…ҘйҳІзҲҶз”өеҷЁиЎҢдёҡеҪўжҲҗиҫғй«ҳеЈҒеһ’гҖӮ

3гҖҒе®ўжҲ·жңҚеҠЎеЈҒеһ’

йҳІзҲҶз”өеҷЁдә§е“ҒеұһдәҺдҝқйҡңзҹіжІ№еҢ–е·ҘгҖҒз…ӨзҹҝгҖҒеӨ©з„¶ж°”зӯүйўҶеҹҹе®үе…Ёз”ҹдә§зҡ„йҮҚиҰҒз”өж°”и®ҫеӨҮпјҢе®ўжҲ·еҜ№дәҺдә§е“ҒиҙЁйҮҸгҖҒжҠҖжңҜж°ҙе№ігҖҒжңҚеҠЎиғҪеҠӣд»ҘеҸҠе…¬еҸёе“ҒзүҢгҖҒз”ҹдә§и§„жЁЎгҖҒе®үе…ЁиҝҗиЎҢи®°еҪ•зӯүж–№йқўеқҮй«ҳеәҰе…іжіЁгҖӮеӣ жӯӨпјҢе®ўжҲ·еңЁйҖүжӢ©дҫӣеә”е•Ҷж—¶дјҡзқҖйҮҚиҖғиҷ‘е…·еӨҮй•ҝжңҹеҗҲдҪңеҹәзЎҖзҡ„дҫӣеә”е•ҶгҖӮдё»иҰҒеҺӮз”ЁйҳІзҲҶз”өеҷЁз”ҹдә§дјҒдёҡз»ҸиҝҮеӨҡе№ҙз»ҸиҗҘпјҢеҸ–еҫ—дәҶеёӮеңәи®ӨеҗҢ并дёҺж ёеҝғе®ўжҲ·ж·ұеәҰз»‘е®ҡгҖӮж–°еўһдјҒдёҡйңҖиҰҒеңЁиҝҗиЎҢи®°еҪ•гҖҒжңҚеҠЎзҪ‘з»ңзӯүж–№йқўз»ҸеҺҶиҫғй•ҝзҡ„з§ҜзҙҜиҝҮзЁӢпјҢзҹӯжңҹеҶ…йҡҫд»Ҙжү“ејҖй”Җе”®жё йҒ“пјҢиҺ·еҫ—й«ҳиҙЁйҮҸе®ўжҲ·гҖӮеӣ жӯӨпјҢе®ўжҲ·жңҚеҠЎеЈҒеһ’жҲҗдёәеҲ¶зәҰж–°дјҒдёҡиҝӣе…ҘйҳІзҲҶз”өеҷЁйўҶеҹҹзҡ„иҫғеӨ§йҡңзўҚгҖӮ

4гҖҒдәәжүҚдёҺжҠҖжңҜеЈҒеһ’

йҳІзҲҶз”өеҷЁдә§е“Ғйқһж ҮзЁӢеәҰй«ҳпјҢз ”еҸ‘дәәе‘ҳйңҖиҰҒе…·еӨҮиҫғдёәдё°еҜҢзҡ„иЎҢдёҡз»ҸйӘҢгҖӮеӣҪеҶ…й«ҳзӯүйҷўж ЎеӨҡж•°жҡӮжңӘејҖи®ҫйҳІзҲҶз”өеҷЁдё“дёҡпјҢеӣ жӯӨиЎҢдёҡжҠҖжңҜдәәжүҚеӨ§еӨҡдҫқйқ дјҒдёҡиҮӘиә«еҹ№е…»гҖӮжӯӨеӨ–пјҢйҡҸзқҖдёӢжёёзҹіжІ№еҢ–е·ҘгҖҒең°дёӢз®Ўе»ҠгҖҒж¶ҲйҳІе®үйҳІзӯүз»ҶеҲҶйўҶеҹҹеҜ№йҳІзҲҶз”өеҷЁжҸҗеҮәжӣҙеҠ еӨҚжқӮзҡ„еҠҹиғҪиҰҒжұӮпјҢйҳІзҲҶз”өеҷЁиЎҢдёҡиҰҒжұӮжҠҖжңҜдәәе‘ҳе…·еӨҮе…үеӯҰгҖҒз”өеӯҗгҖҒжқҗж–ҷгҖҒзҺҜеўғгҖҒжҺ§еҲ¶зӯүеӨҡеӯҰ科еӨҚеҗҲзҹҘиҜҶиғҢжҷҜгҖӮзӣ®еүҚпјҢиЎҢдёҡдјҳз§ҖдәәжүҚеҹәжң¬йӣҶдёӯеңЁиЎҢдёҡдёӯзҡ„йўҶе…ҲдјҒдёҡпјҢж–°иҝӣе…ҘдјҒдёҡеҫҲйҡҫеңЁзҹӯжңҹеҶ…жҗӯе»әеҗҲж јзҡ„дәәжүҚйҳҹдјҚгҖӮеӣ жӯӨпјҢйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„дәәжүҚдёҺжҠҖжңҜеЈҒеһ’иҫғй«ҳгҖӮ

5гҖҒиө„йҮ‘дёҺ规模еЈҒеһ’

йҳІзҲҶз”өеҷЁиЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢдә§дёҡпјҢеҜ№дјҒдёҡз”ҹдә§гҖҒжЈҖжөӢи®ҫеӨҮгҖҒеҺӮжҲҝеҚ ең°йқўз§Ҝзӯүз”ҹдә§жқЎд»¶иҰҒжұӮиҫғй«ҳгҖӮйҰ–е…ҲпјҢйҳІзҲҶз”өеҷЁдә§е“Ғз§Қзұ»гҖҒи§„ж јеӨҡж ·пјҢз”ҹдә§иҪ¬жҚўйў‘зҺҮиҫғй«ҳгҖҒзӣёе…іиҪ¬жҚўжҠ•е…ҘзӣёеҜ№иҫғеӨ§пјӣе…¶ж¬ЎпјҢйҳІзҲҶз”өеҷЁдә§е“ҒдёӢжёёе®ўжҲ·еӨҡдёәзҹіжІ№еҢ–е·ҘйўҶеҹҹеӣҪжңүеҸҠеӨ§еһӢж°‘иҗҘдјҒдёҡйӣҶеӣўпјҢиҝҷдәӣе®ўжҲ·еңЁйЎ№зӣ®жӢӣж ҮдёӯпјҢдјҡеҜ№жҠ•ж Үж–№зҡ„规模гҖҒиө„иҙЁжҸҗеҮәиҫғй«ҳиҰҒжұӮпјҢжҸҗй«ҳдәҶиЎҢдёҡдёӯе°ҸеһӢдјҒдёҡзҡ„еҮҶе…ҘйҡҫеәҰгҖӮжӯӨеӨ–пјҢдёӢжёёеӨ§еһӢдјҒдёҡйӣҶеӣўиҷҪ然иҝқзәҰеҸҜиғҪжҖ§дҪҺпјҢдҪҶжҷ®йҒҚе‘ҲзҺ°иө„йҮ‘з»“з®—е‘Ёжңҹй•ҝгҖҒеӣһж¬ҫйҖҹеәҰж…ўзҡ„зү№зӮ№пјҢеҜјиҮҙйҳІзҲҶз”өеҷЁеҺӮе•Ҷзҡ„иө„йҮ‘е‘ЁиҪ¬зҺҮжҷ®йҒҚеҒҸдҪҺпјҢиҝҷд№ҹеҜ№дјҒдёҡзҡ„иө„йҮ‘е®һеҠӣжҸҗеҮәдәҶиҫғй«ҳзҡ„иҰҒжұӮгҖӮеӣ жӯӨпјҢеҸӘжңүжӢҘжңүдёҖе®ҡиө„йҮ‘дёҺ规模е®һеҠӣзҡ„дјҒдёҡжүҚиғҪдҫқйқ иҮӘиә«дјҳеҠҝпјҢе®һзҺ°иҫғдёәзЁіе®ҡгҖҒй•ҝжңҹең°еҸ‘еұ•гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

йҳІзҲҶз”өеҷЁиЎҢдёҡзӣёе…ідә§е“Ғзұ»еҲ«е№ҝжіӣпјҢеҢ…жӢ¬еңЁжҳ“зҮғжҳ“зҲҶеҚұйҷ©зҺҜеўғдёӢжүҖйңҖзҡ„еҗ„зұ»з”өж°”и®ҫеӨҮпјҢжүҖйңҖеҺҹжқҗж–ҷиҢғеӣҙиҫғе№ҝжіӣпјҢзӣёеҜ№иҖҢиЁҖдё»иҰҒеҺҹжқҗж–ҷдёәй“қеҲ¶е“ҒгҖҒй’ўй“ҒеҲ¶е“ҒгҖҒе…үжәҗ件гҖҒеӨ–иҙӯз”өеҷЁзӯүгҖӮеӣ жӯӨпјҢйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„дёҠжёёиЎҢдёҡдёәй“қеҲ¶е“ҒиЎҢдёҡгҖҒз”өеӯҗе…ғеҷЁд»¶гҖҒз…§жҳҺе…ғеҷЁд»¶иЎҢдёҡзӯүгҖӮдёҠиҝ°иЎҢдёҡеёӮеңәз«һдәүиҫғдёәе……еҲҶгҖҒдә§е“Ғдҫӣеә”е……и¶іпјҢиғҪеӨҹж»Ўи¶ійҳІзҲҶз”өеҷЁиЎҢдёҡеҸ‘еұ•зҡ„йңҖиҰҒпјҢй•ҝжңҹжқҘзңӢдёҠжёёиЎҢдёҡдә§е“Ғзҡ„дҫӣеә”йҮҸгҖҒиҙЁйҮҸд»ҘеҸҠд»·ж јжіўеҠЁеқҮиҫғдёәзЁіе®ҡпјҢдёҚдјҡеҜ№йҳІзҲҶз”өеҷЁиЎҢдёҡдјҒдёҡзҡ„з”ҹдә§з»ҸиҗҘжһ„жҲҗжҳҫи‘—еҪұе“ҚгҖӮйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„дёӢжёёдё»иҰҒжҳҜзҹіжІ№гҖҒеҢ–е·ҘгҖҒз…ӨзҹҝгҖҒеӨ©з„¶ж°”зӯүйўҶеҹҹпјҢдёӢжёёиЎҢдёҡзҡ„йңҖжұӮеҸҳеҠЁе°ҶеҜ№йҳІзҲҶз”өеҷЁиЎҢдёҡдә§з”ҹиҫғеӨ§еҪұе“ҚгҖӮд»Һй•ҝжңҹжқҘзңӢпјҢдёҠиҝ°иЎҢдёҡд»Қе…·жңүиҫғеӨ§зҡ„еҸ‘еұ•з©әй—ҙпјҢдёәйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„й•ҝжңҹеўһй•ҝеҘ е®ҡдәҶеҹәзЎҖгҖӮ

дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңеҚҺе®ҮеҗҲйҮ‘жқҗж–ҷжңүйҷҗе…¬еҸё

еұұдёңеҚҺе®ҮеҗҲйҮ‘жқҗж–ҷжңүйҷҗе…¬еҸё  дёңеҢ—иҪ»еҗҲйҮ‘жңүйҷҗиҙЈд»»е…¬еҸё

дёңеҢ—иҪ»еҗҲйҮ‘жңүйҷҗиҙЈд»»е…¬еҸё  еӨ©жҙҘеҢ—зү№й“қеҗҲйҮ‘зІҫеҜҶеҲ¶йҖ жңүйҷҗе…¬еҸё

еӨ©жҙҘеҢ—зү№й“қеҗҲйҮ‘зІҫеҜҶеҲ¶йҖ жңүйҷҗе…¬еҸё  жІіеҚ—еҝ ж—әй“қеҗҲйҮ‘зІҫеҜҶй“ёйҖ жңүйҷҗе…¬еҸё

жІіеҚ—еҝ ж—әй“қеҗҲйҮ‘зІҫеҜҶй“ёйҖ жңүйҷҗе…¬еҸё  жІіеҚ—еҝ ж—әй“қеҗҲйҮ‘зІҫж·ұеҠ е·Ҙжңүйҷҗе…¬еҸё

жІіеҚ—еҝ ж—әй“қеҗҲйҮ‘зІҫж·ұеҠ е·Ҙжңүйҷҗе…¬еҸё  йҮҚеәҶйЎәеҚҡй“қеҗҲйҮ‘иӮЎд»Ҫжңүйҷҗе…¬еҸё

йҮҚеәҶйЎәеҚҡй“қеҗҲйҮ‘иӮЎд»Ҫжңүйҷҗе…¬еҸё  жұҹиӢҸеҲ©йҖҡз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸеҲ©йҖҡз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—ж–№еҚҺеҲӣ科жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—ж–№еҚҺеҲӣ科жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  дҪӣеұұеёӮеӣҪжҳҹе…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё

дҪӣеұұеёӮеӣҪжҳҹе…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіеёӮйәҰжҚ·еҫ®з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіеёӮйәҰжҚ·еҫ®з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж ӘжҙІе®Ҹиҫҫз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж ӘжҙІе®Ҹиҫҫз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӨ©йҖҡжҺ§иӮЎиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӨ©йҖҡжҺ§иӮЎиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүеҚҺиҚЈз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

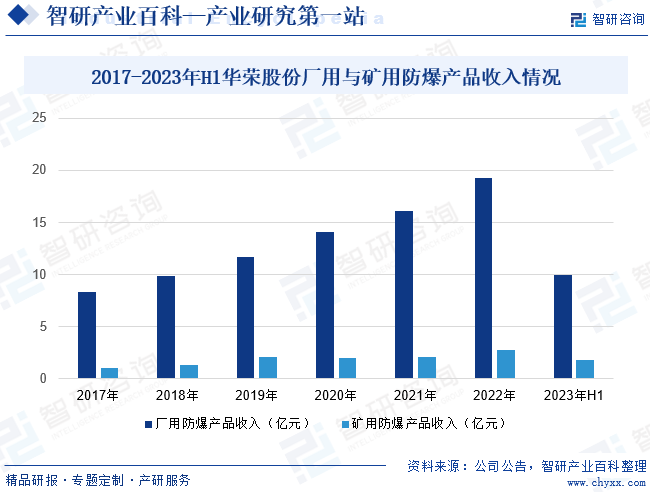

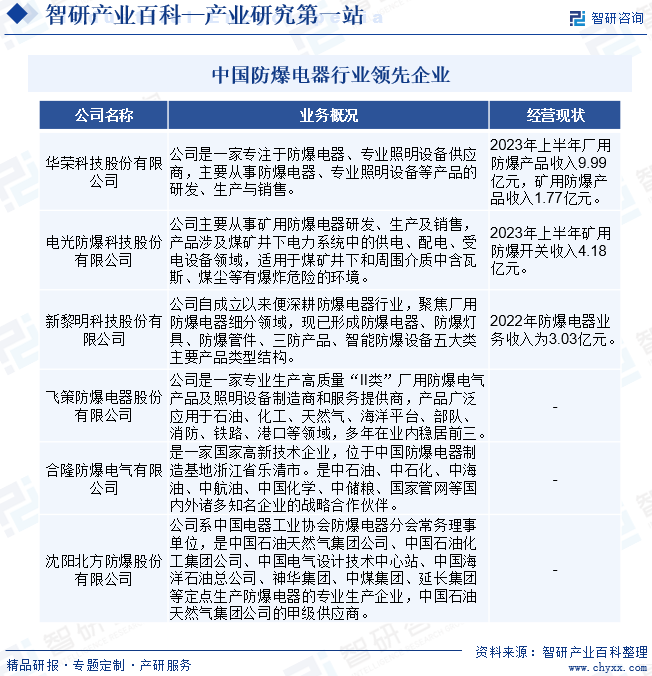

еҚҺиҚЈз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎдёәйҳІзҲҶз”өеҷЁеҸҠзӣёе…іжҷәиғҪеҢ–/дҝЎжҒҜеҢ–дә§е“Ғзӯүзҡ„з”ҹдә§гҖҒй”Җе”®гҖҒжңҚеҠЎпјӣж–°иғҪжәҗEPCжҖ»жүҝеҢ…гҖҒж–°иғҪжәҗз”өз«ҷжҢҒжңү/иҝҗиҗҘпјӣдё“дёҡз…§жҳҺи®ҫеӨҮз”ҹдә§гҖҒй”Җе”®еҸҠе…үз”өдёҡеҠЎгҖӮдҪңдёәеӣҪеҶ…йўҶе…Ҳзҡ„йҳІзҲҶз”өеҷЁгҖҒдё“дёҡз…§жҳҺи®ҫеӨҮдҫӣеә”е•ҶпјҢе…¬еҸёз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢдә§е“Ғй“ҫдёҚж–ӯжӢ“еұ•гҖҒ延伸пјҢе…¬еҸёд»Һи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒжЈҖжөӢгҖҒиЈ…й…ҚгҖҒжңҚеҠЎе…ЁжөҒзЁӢжҸҗдҫӣдёҖз«ҷејҸжңҚеҠЎгҖӮе…¬еҸёдә§е“Ғзұ»еҲ«йҪҗе…ЁгҖҒи§„ж јеһӢеҸ·дј—еӨҡпјҢе°ҸеҲ°йҳІзҲҶжҺҘзәҝзӣ’гҖҒйҳІзҲҶејҖе…іпјҢеӨ§еҲ°йҳІзҲҶйЈҺжңәгҖҒжӯЈеҺӢйҳІзҲҶеҲҶжһҗеұӢпјҢеҗ„зұ»йҳІзҲҶз”өеҷЁгҖҒдё“дёҡз…§жҳҺдә§е“Ғе…ұ50еӨҡдёӘеӨ§зұ»пјҢ300дҪҷз§ҚдёҚеҗҢзі»еҲ—пјҢеҚғдҪҷз§ҚдёҚеҗҢеһӢеҸ·и§„ж јпјҢе…Ёйқўж»Ўи¶із”ЁжҲ·йңҖжұӮгҖӮжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙеҚҺиҚЈиӮЎд»ҪеҺӮз”ЁйҳІзҲҶдә§е“Ғ收е…Ҙдёә9.99дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ14.4%пјҢзҹҝз”ЁйҳІзҲҶдә§е“Ғ收е…Ҙ1.77дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ31.56%гҖӮ

пјҲ2пјүз”өе…үйҳІзҲҶ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

з”өе…үйҳІзҲҶ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёжҳҜеӣҪеҶ…йўҶе…Ҳзҡ„йҳІзҲҶз”өеҷЁеҲ¶йҖ е•ҶпјҢе…·жңүжҳҺжҳҫзҡ„规模дјҳеҠҝгҖӮж №жҚ®дёӯеӣҪз”өеҷЁе·ҘдёҡеҚҸдјҡйҳІзҲҶз”өеҷЁеҲҶдјҡиҜҙжҳҺпјҢе…¬еҸёеңЁзҹҝз”ЁйҳІзҲҶз”өеҷЁйўҶеҹҹеҚ жңүдё»еҜјең°дҪҚпјҢжүҖз”ҹдә§зҡ„зҹҝз”ЁйҳІзҲҶз”өеҷЁеңЁжҠҖжңҜе·ҘиүәгҖҒдә§е“Ғй”Җе”®дёҠдёҖзӣҙеӨ„дәҺиЎҢдёҡйўҶе…ҲпјҢжҳҜиЎҢдёҡеҶ…зҡ„йҫҷеӨҙдјҒдёҡгҖӮе…¬еҸёеңЁзҹҝз”Ёй«ҳеҺӢзңҹз©әй…Қз”өиЈ…зҪ®гҖҒйҰҲз”өејҖе…ігҖҒеҗҜеҠЁеҷЁгҖҒз»„еҗҲејҖе…ігҖҒиҪҜеҗҜеҠЁеҷЁзӯүдә§е“Ғй”ҖйҮҸпјҢеңЁеӣҪеҶ…зҹҝз”ЁйҳІзҲҶз”өеҷЁйўҶеҹҹеӨ„дәҺйўҶе…Ҳең°дҪҚгҖӮжҲӘиҮі2023е№ҙз”өе…ү科жҠҖиҗҘдёҡ收е…Ҙдёә6.28дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ19.73%пјҢе…¶дёӯзҹҝз”ЁйҳІзҲҶејҖ关收е…Ҙдёә4.18дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ19.25%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

иҝ‘е№ҙжқҘиҷҪ然жҲ‘еӣҪз»ҸжөҺеўһйҖҹжңүжүҖж”ҫзј“пјҢдҪҶжҳҜж•ҙдҪ“дёҠд»Қ然дҝқжҢҒдәҶиҫғеҝ«зҡ„еҸ‘еұ•и¶ӢеҠҝпјҢеҜ№иғҪжәҗзҡ„йңҖжұӮжҢҒз»ӯеўһй•ҝпјҢзҹіжІ№гҖҒеҢ–е·ҘгҖҒз…ӨзӮӯзӯүзӣёе…іиЎҢдёҡд»Қ然еңЁеӣҪж°‘з»ҸжөҺдёӯеҚ жҚ®йҮҚиҰҒең°дҪҚгҖӮеҗҢж—¶пјҢз…ӨзӮӯгҖҒзҹіжІ№гҖҒеҢ–е·ҘиЎҢдёҡеҜ№е®үе…Ёз”ҹдә§е’Ңз”ҹдә§ж•ҲзҺҮи¶ҠжқҘи¶ҠйҮҚи§ҶпјҢеҜ№йҳІзҲҶз”өеҷЁдә§е“Ғзҡ„йңҖжұӮдҝқжҢҒеўһй•ҝпјҢд»ҘдёҠеӣ зҙ е…ұеҗҢжҺЁеҠЁдәҶйҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„й•ҝжңҹеҸҜжҢҒз»ӯеҸ‘еұ•гҖӮжҚ®з»ҹи®ЎпјҢ2017-2022е№ҙжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡеёӮеңә规模дёҚж–ӯеўһй•ҝпјҢжҲӘиҮі2022е№ҙиҫҫеҲ°93.5дәҝе…ғпјҢе…¶дёӯеҺӮз”ЁйҳІзҲҶз”өеҷЁеёӮеңә规模дёә49.3дәҝе…ғпјҢзҹҝз”ЁйҳІзҲҶз”өеҷЁеёӮеңә规模дёә44.2дәҝе…ғгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家з»ҸжөҺеҸ‘еұ•жҲҳз•ҘеёҰеҠЁзӣёе…іиЎҢдёҡжҠ•иө„

е…ҡзҡ„еҚҒе…«еӨ§д»ҘжқҘпјҢйқўеҜ№ж–°зҡ„еӣҪйҷ…з»ҸжөҺеҪўеҠҝпјҢе…ҡдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҠ еӨ§дәҶж·ұеҢ–ж”№йқ©зҡ„еҠӣеәҰпјҢдҪңеҮәдәҶвҖңдёҖеёҰдёҖи·ҜвҖқгҖҒй•ҝжұҹз»ҸжөҺеёҰе’Ңй•ҝдёүи§’дёҖдҪ“еҢ–зӯүжҲҳз•ҘйғЁзҪІпјҢзӣёеә”ең°еӣәе®ҡиө„дә§жҠ•иө„еҠӣеәҰеҠ еӨ§гҖӮжӯӨеӨ–пјҢйҳІзҲҶз”өеҷЁе…·жңүе…ёеһӢзҡ„еӣәе®ҡиө„дә§еұһжҖ§пјҢдҪңдёәе·ҘдёҡдјҒдёҡе®үе…Ёз”ҹдә§дёҚеҸҜжҲ–зјәзҡ„з”өеҷЁдә§е“ҒпјҢеңЁеӣҪ家еӣәе®ҡиө„дә§жҠ•иө„ж”ҝзӯ–зҡ„еҲәжҝҖдёӢпјҢеёӮеңәз©әй—ҙиҝӣдёҖжӯҘеўһй•ҝгҖӮйҳІзҲҶз”өеҷЁеңЁеӣҪ家е®үе…Ёз”ҹдә§д»ҘеҸҠжҷәиғҪеҢ–ж”№йҖ ж–№йқўеҸ‘жҢҘзқҖйҮҚиҰҒдҪңз”ЁпјҢйҡҸзқҖеӣҪ家дёҚж–ӯжҺЁеҮәж·ұеҢ–ж”№йқ©зҡ„жҲҳз•ҘеҶізӯ–пјҢд»ҘеҸҠеҜ№е®үе…Ёз”ҹдә§зҡ„йҮҚи§Ҷж°ҙе№іжҸҗй«ҳпјҢзӣёе…іи®ҫж–Ҫе»әи®ҫе°ҶдёәйҳІзҲҶз”өеҷЁиЎҢдёҡеёҰжқҘе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙгҖӮ

пјҲ2пјүзҹіеҢ–зӯүдј з»ҹдёӢжёёиЎҢдёҡйңҖжұӮжҢҒз»ӯж—әзӣӣ

дј з»ҹдёӢжёёиЎҢдёҡйңҖжұӮдё»иҰҒжқҘжәҗдәҺж–°йЎ№зӣ®зҡ„е»әи®ҫе’ҢеӯҳйҮҸйЎ№зӣ®зҡ„жӣҙж–°жҚўд»ЈгҖӮвҖңеҚҒдёүдә”вҖқжңҹй—ҙзҡ„дёғеӨ§зҹіеҢ–дә§дёҡеҹәең°е»әи®ҫйҖҗжӯҘејҖе§Ӣе®Ңе·Ҙе’ҢжҠ•дә§пјҢвҖңеҚҒеӣӣдә”вҖқжңҹй—ҙпјҢзҪ®жҚўжҖ§ж–°е»әйЎ№зӣ®жҲҗдёәж–°зҡ„еҸ‘еұ•йҮҚзӮ№пјҢд»ҘеҢ–е·ҘеӣӯеҢәе»әи®ҫдёәд»ЈиЎЁзҡ„дә§дёҡйӣҶзҫӨд№ҹе°ҶеӮ¬з”ҹдёҖеӨ§жү№ж–°зҡ„еҢ–е·Ҙе»әи®ҫйЎ№зӣ®гҖӮ

еҜ№дәҺеӯҳйҮҸйЎ№зӣ®пјҢдёҖж–№йқўпјҢгҖҠзҹіжІ№еҢ–е·ҘиЎҢдёҡиғҪжәҗиЈ…еӨҮеҲ¶йҖ еҲӣж–°2025и®ЎеҲ’гҖӢжҢҮеҮәпјҢйј“еҠұжҠҖжңҜеҲӣж–°гҖҒжҺЁе№ҝеә”з”Ёе…ҲиҝӣиғҪжәҗжҠҖжңҜиЈ…еӨҮпјҢе№¶дё”з ”з©¶е»әз«ӢеҲӣж–°еҚҸдҪңжңәеҲ¶пјҢжҺЁе№ҝеә”з”Ёе…ҲиҝӣжҠҖжңҜиЈ…еӨҮпјҢи®ҫеӨҮжӣҙж–°е°ҶеңЁеӯҳйҮҸеёӮеңәжҝҖеҸ‘ж–°зҡ„дә§е“ҒйңҖжұӮпјӣеҸҰдёҖж–№йқўпјҢдёҖзі»еҲ—иЎҢдёҡж”ҝзӯ–дёӯејәи°ғдәҶеҢ–е·ҘеӣӯеҢәеңЁжҲ‘еӣҪзҹіеҢ–е·ҘдёҡдјҳеҢ–еёғеұҖгҖҒй«ҳиҙЁйҮҸеҸ‘еұ•дёӯзҡ„йҮҚиҰҒдҪңз”ЁпјҢдёәеҠ еҝ«е·Ҙдёҡз»“жһ„科еӯҰеҗҲзҗҶеҢ–еёғеұҖгҖҒеҮҸе°‘еҹҺеёӮжұЎжҹ“пјҢдёӯе°ҸеһӢеҢ–е·ҘдјҒдёҡзә·зә·жҗ¬иҝҒе…ҘеӣӯгҖӮеңЁе®һж–Ҫдә§дёҡжҲҳз•ҘиҪ¬з§»иҝҮзЁӢдёӯпјҢеҹҺеёӮеҢ–е·ҘдјҒдёҡжҗ¬иҝҒе’Ңж–°дә§дёҡеҹәең°е»әи®ҫйғҪе°ҶдёәйҳІзҲҶз”өеҷЁиЎҢдёҡеҸ‘еұ•жҸҗдҫӣж–°зҡ„жңәйҒҮгҖӮ

пјҲ3пјүж–°иғҪжәҗзӯүж–°е…ҙиЎҢдёҡйңҖжұӮдёҚж–ӯй«ҳж¶Ё

еӨҡжҷ¶зЎ…жҳҜеӨӘйҳіиғҪз”өжұ дә§дёҡзҡ„ж ёеҝғеҹәзЎҖеҺҹжқҗж–ҷпјҢеңЁе…үдјҸдә§дёҡжҢҒз»ӯй«ҳиҙЁйҮҸеҸ‘еұ•иғҢжҷҜдёӢпјҢе…ЁзҗғеӨҡжҷ¶зЎ…йңҖжұӮж°ҙж¶ЁиҲ№й«ҳпјҢеӨҡжҷ¶зЎ…иЎҢдёҡдјҒдёҡзә·зә·еёғеұҖжү©дә§гҖӮзЎ…еҢ–е·ҘиЎҢдёҡж¶үеҸҠеҚұйҷ©еҢ–еӯҰе“Ғе“Ғз§ҚеӨҡгҖҒж•°йҮҸеӨ§пјҢеҚұйҷ©зЁӢеәҰиҫғй«ҳпјҢеӨ§йғЁеҲҶеҢ–еӯҰжҖ§иҙЁжҙ»жіјпјҢй—ӘзӮ№дҪҺпјҢзҲҶзӮёжһҒйҷҗиҢғеӣҙе®ҪпјҢж¶үеҸҠзҡ„еҚұйҷ©еҢ–еӯҰе“Ғе…·жңүжҳ“зҮғгҖҒжҳ“зҲҶгҖҒжңүжҜ’еҸҠи…җиҡҖзӯүзү№жҖ§пјҢдҪҶзҺ°иЎҢзҡ„ж ҮеҮҶжңӘеҸҚжҳ еҮәеӨҡжҷ¶зЎ…дјҒдёҡзҡ„е®үе…Ёз”ҹдә§зү№жҖ§гҖӮиҝ‘е№ҙжқҘпјҢеӣҪеҶ…еӨҡ家еӨҡжҷ¶зЎ…дјҒдёҡеҸ‘з”ҹдәӢж•…пјҢжңӘжңүж•Ҳжү§иЎҢеҠЁзҒ«гҖҒеҸ—йҷҗз©әй—ҙдҪңдёҡз®ЎзҗҶеҲ¶еәҰпјҢзҲҶзӮёеҚұйҷ©еңәжүҖйҳІзҲҶз”өеҷЁйҖүз”ЁдёҚеҗҲ规зӯүй—®йўҳе°ӨдёәзӘҒеҮәгҖӮдёәиҝӣдёҖжӯҘ规иҢғеӨҡжҷ¶зЎ…иЎҢдёҡдјҒдёҡе®үе…Ёз”ҹдә§пјҢе®һзҺ°иЎҢдёҡе®үе…Ёж ҮеҮҶеҢ–з®ЎзҗҶпјҢ2022е№ҙ9жңҲпјҢеә”жҖҘз®ЎзҗҶйғЁеҲ¶е®ҡдәҶгҖҠеӨҡжҷ¶зЎ…е®үе…Ёз”ҹдә§и§„иҢғгҖӢпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӮиҝҷе°ҶжҲҗдёәеӣҪеҶ…йҰ–дёӘй’ҲеҜ№еӨҡжҷ¶зЎ…иЎҢдёҡзҡ„е®үе…ЁжҠҖжңҜ规иҢғпјҢжӯӨеӨ„规иҢғз©әзҷҪеҚіе°Ҷиў«еЎ«иЎҘгҖӮйҡҸзқҖеӨҡжҷ¶зЎ…иЎҢдёҡе®үе…Ёз”ҹдә§иҰҒжұӮзҡ„ж ҮеҮҶеҢ–е’Ң规иҢғеҢ–пјҢеҜ№з¬ҰеҗҲж ҮеҮҶзҡ„йҳІзҲҶз”өеҷЁйңҖжұӮдәҰе°ҶдёҚж–ӯжҸҗй«ҳгҖӮ

пјҲ4пјүе®үе…Ёз”ҹдә§зӣ‘з®ЎеҠӣеәҰеўһејәпјҢиЎҢдёҡеҲ©еҘҪж”ҝзӯ–йў‘еҮә

иҝ‘е№ҙжқҘпјҢйҡҸзқҖж”ҝеәңйғЁй—Ёе®үе…Ёз”ҹдә§иҰҒжұӮжҸҗй«ҳгҖҒз”ҹдә§дјҒдёҡе®үе…Ёз”ҹдә§ж„ҸиҜҶеўһејәпјҢеӣҪ家еҜ№е®үе…Ёз”ҹдә§дҝқйҡңзӣёе…ідә§е“Ғзҡ„зӣ‘з®ЎеҠӣеәҰд№ҹеңЁдёҚж–ӯеҠ еӨ§гҖӮ2021е№ҙ3жңҲпјҢгҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•з¬¬еҚҒеӣӣдёӘдә”е№ҙ规еҲ’е’Ң2035е№ҙиҝңжҷҜзӣ®ж ҮзәІиҰҒгҖӢжҢҮеҮәпјҢж·ұе…ҘжҺЁиҝӣеҚұйҷ©еҢ–еӯҰе“ҒгҖҒзҹҝеұұгҖҒе»әзӯ‘ж–Ҫе·ҘгҖҒдәӨйҖҡгҖҒж¶ҲйҳІгҖҒж°‘зҲҶгҖҒзү№з§Қи®ҫеӨҮзӯүйҮҚзӮ№йўҶеҹҹе®үе…Ёж•ҙжІ»пјҢе®һиЎҢйҮҚеӨ§йҡҗжӮЈжІ»зҗҶйҖҗзә§жҢӮзүҢзқЈеҠһе’Ңж•ҙж”№ж•ҲжһңиҜ„д»·гҖӮ2024е№ҙ1жңҲпјҢеӣҪеҠЎйҷўеҸ‘еёғгҖҠз…Өзҹҝе®үе…Ёз”ҹдә§жқЎдҫӢгҖӢпјҢжҢҮеҮәз…ӨзҹҝдјҒдёҡдҪҝз”Ёзҡ„е®үе…Ёи®ҫеӨҮзҡ„и®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе®үиЈ…гҖҒдҪҝз”ЁгҖҒжЈҖжөӢгҖҒз»ҙдҝ®гҖҒж”№йҖ е’ҢжҠҘеәҹпјҢеә”еҪ“з¬ҰеҗҲеӣҪ家ж ҮеҮҶжҲ–иҖ…иЎҢдёҡж ҮеҮҶгҖӮеӣҪ家еҜ№дәҺе®үе…Ёз”ҹдә§зӣ‘з®ЎеҠӣеәҰи¶ӢдёҘпјҢе°ҶжҺЁеҠЁиЎҢдёҡж•ҙеҗҲпјҢйҳІзҲҶз”өеҷЁеёӮеңәе°ҶиҝӣдёҖжӯҘеҗ‘иө„иҙЁйҪҗе…ЁгҖҒз»ҸиҗҘ规иҢғгҖҒиғҪеӨҹжҸҗдҫӣй«ҳзӯүзә§йҳІзҲҶз”өеҷЁдә§е“Ғзҡ„йўҶе…ҲдјҒдёҡйӣҶдёӯгҖӮ

пјҲ5пјүеҗ„иЎҢдёҡйҮҚи§Ҷе®үе…Ёз”ҹдә§пјҢеә”з”ЁйўҶеҹҹйҖҗжӯҘ延伸

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺеҸ‘еұ•жӯҘе…Ҙж–°ж—¶жңҹпјҢиЎҢдёҡе®үе…ЁдёҺ规иҢғи¶ҠжқҘи¶ҠйҮҚиҰҒпјҢдёӢжёёең°дёӢз®Ўе»ҠгҖҒж ёз”өгҖҒз”ҹзү©еҢ»иҚҜгҖҒзІ®йЈҹй…ҝй…’еҸҠжңЁжқҗеҠ е·ҘзӯүйўҶеҹҹеҜ№е®үе…ЁжҠҖжңҜдҪ“зі»жһ„е»әд№ҹи¶ҠеҸ‘йҮҚи§ҶгҖӮиҝҷдәӣиЎҢдёҡзҡ„дҪңдёҡеңәжүҖдёӯеҸҜиғҪеӯҳеңЁеҗ„з§ҚеҚұйҷ©жҖ§ж°”дҪ“е’ҢеҸҜзҮғжҖ§зІүе°ҳпјҢжҢүз…§жңү关规иҢғгҖҒж ҮеҮҶе’Ң规е®ҡпјҢйңҖиҰҒй…ҚеӨҮзӣёеә”зҡ„йҳІзҲҶи®ҫеӨҮд»Ҙдҝқйҡңе®үе…ЁгҖӮ2021е№ҙ9жңҲ1ж—Ҙиө·пјҢеӣҪ家еә”жҖҘз®ЎзҗҶйғЁе…¬еёғзҡ„гҖҠе·ҘиҙёдјҒдёҡзІүе°ҳйҳІзҲҶе®ү全规е®ҡгҖӢжӯЈејҸж–ҪиЎҢпјҢиҝӣдёҖжӯҘжҳҺзЎ®дәҶзІүе°ҳж¶үзҲҶдјҒдёҡеҜ№зІүе°ҳйҳІзҲҶе®үе…Ёе·ҘдҪңиҙҹдё»дҪ“иҙЈд»»пјҢдјҒдёҡеә”еҪ“е…·еӨҮжңүе…іжі•еҫӢ法规гҖҒи§„з« гҖҒеӣҪ家ж ҮеҮҶжҲ–иҖ…иЎҢдёҡж ҮеҮҶ规е®ҡзҡ„зІүе°ҳйҳІзҲҶе®үе…Ёз”ҹдә§жқЎд»¶гҖӮиҜҘ规е®ҡжӯЈејҸејҖе§Ӣе®һж–Ҫж—¶пјҢе…ЁеӣҪзІүе°ҳж¶үзҲҶдјҒдёҡе…ұи®ЎзәҰ4.35дёҮ家пјҢйў„и®Ўж•ҙж”№йңҖжұӮе°ҶжҸҗдҫӣеҸҜи§Ӯзҡ„еўһйҮҸеёӮеңәйңҖжұӮгҖӮ

пјҲ6пјүе·Ҙдёҡз…§жҳҺе’Ңж¶ҲйҳІз–Ҹж•Јзі»з»ҹеҚҮзә§дёәжҷәиғҪйҳІзҲҶи®ҫеӨҮжҸҗдҫӣиҫғеӨ§еёӮеңәз©әй—ҙ

2021е№ҙ3жңҲ12ж—ҘпјҢгҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•з¬¬еҚҒеӣӣдёӘдә”е№ҙ规еҲ’е’Ң2035е№ҙиҝңжҷҜзӣ®ж ҮзәІиҰҒгҖӢеҸ‘еёғпјҢжҸҗеҮәз§ҜжһҒеҸ‘еұ•е·Ҙдёҡдә’иҒ”зҪ‘并е°Ҷе·Ҙдёҡдә’иҒ”зҪ‘дҪңдёәж•°еӯ—з»ҸжөҺйҮҚзӮ№дә§дёҡпјҢжү“йҖ ж ҮиҜҶи§ЈжһҗдҪ“зі»гҖҒж ҮеҮҶдҪ“зі»гҖҒе®үе…Ёз®ЎзҗҶдҪ“зі»пјҢеҠ ејәе·ҘдёҡиҪҜд»¶з ”еҸ‘еә”з”ЁпјҢеҹ№иӮІеҪўжҲҗе…·жңүеӣҪйҷ…еҪұе“ҚеҠӣзҡ„е·Ҙдёҡдә’иҒ”зҪ‘е№іеҸ°гҖӮеңЁеӣҪ家еҖЎеҜје·Ҙдёҡж•°еӯ—еҢ–гҖҒжҷәиғҪеҢ–еҚҮзә§зҡ„иғҢжҷҜдёӢпјҢдј з»ҹе·Ҙдёҡз…§жҳҺе’Ңж¶ҲйҳІз–Ҹж•Јзі»з»ҹдәҹеҫ…еҚҮзә§пјҢжҝҖеҸ‘еҮәдёҖеӨ§жү№иҙҹиҪҪдәҺжңүзәҝ/ж— зәҝзҪ‘з»ңгҖҒиғҪеӨҹе®һзҺ°жҷәиғҪеҢ–жҺ§еҲ¶гҖҒзі»з»ҹеҢ–еҚҮзә§зҡ„жӣҙй«ҳзӯүзә§зҡ„йҳІзҲҶдә§е“ҒйңҖжұӮпјҢе…¶дёӯжҷәиғҪйҳІзҲҶи®ҫеӨҮеёӮеңәз©әй—ҙе°ҶиҝҺжқҘиҫғеӨ§жҸҗеҚҮгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүеёӮеңәйӣҶдёӯеәҰиҫғдҪҺ

жҲ‘еӣҪеҺӮз”ЁйҳІзҲҶз”өеҷЁиЎҢдёҡеёӮеңәз”ҹдә§дјҒдёҡиҫғеӨҡпјҢдҪҶеӨҡж•°дёәе®ҡдҪҚдәҺдёӯгҖҒдҪҺз«Ҝдә§е“Ғдё”з”ҹдә§з»ҸиҗҘж°ҙе№іиҫғдёәиҗҪеҗҺзҡ„е°Ҹ规模дјҒдёҡпјҢеҜјиҮҙйҳІзҲҶз”өеҷЁдә§дёҡйӣҶдёӯеәҰдҪҺпјҢиҝӣиҖҢеҲ¶зәҰдәҶз ”еҸ‘е’ҢиЈ…еӨҮжҠ•е…ҘпјҢйҳ»зўҚдәҶйҳІзҲҶз”өеҷЁиЎҢдёҡж•ҙдҪ“з«һдәүеҠӣзҡ„жҸҗеҚҮгҖӮ

пјҲ2пјүеӣҪйҷ…з«һдәүеҠӣдёҚи¶і

жң¬еңҹйҳІзҲҶз”өеҷЁдјҒдёҡз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢеҮӯеҖҹз ”еҸ‘е®һеҠӣзҡ„дёҚж–ӯжҸҗеҚҮпјҢеңЁйҳІзҲҶз”өеҷЁеёӮеңәйҖҗжёҗжү©еӨ§д»ҪйўқгҖҒе®һзҺ°иҝӣеҸЈжӣҝд»ЈпјҢдҪҶеҸӘжңүжһҒе°‘ж•°дјҒдёҡиғҪеӨҹзңҹжӯЈиө°еҗ‘еӣҪйҷ…еёӮеңәпјҢдёәеӣҪйҷ…еёӮеңәжҺҘеҸ—е’Ңи®ӨеҸҜгҖӮеӣҪдә§йҳІзҲҶз”өеҷЁдә§е“Ғзҡ„еӣҪйҷ…и®ӨеҸҜеәҰгҖҒжң¬еңҹйҳІзҲҶз”өеҷЁз”ҹдә§дјҒдёҡзҡ„еӣҪйҷ…з«һдәүеҠӣдәҹеҫ…еўһејәгҖӮ

е…«гҖҒз«һдәүж јеұҖ

жҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•е·Із»ҸиҫҫеҲ°иҫғй«ҳзҡ„еёӮеңәеҢ–зЁӢеәҰгҖӮж №жҚ®дёӯеӣҪйҳІзҲҶз”өеҷЁеҚҸдјҡзҡ„з»ҹи®ЎпјҢжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡдјҒдёҡж•°йҮҸи¶…иҝҮ400家гҖҒд»Ҙж°‘иҗҘдјҒдёҡдёәдё»гҖҒ规模еҸӮе·®дёҚйҪҗдё”еҮәзҺ°дәҶдёӨжһҒеҲҶеҢ–зҡ„жҖҒеҠҝпјҡйӘЁе№ІдјҒдёҡеҸ‘еұ•иҝ…йҖҹгҖҒе°Ҹ规模дјҒдёҡеҸ‘еұ•йҖҹеәҰејҖе§Ӣж”ҫзј“гҖӮиҝҷдәӣжҠҖжңҜеҠӣйҮҸи–„ејұзҡ„е°ҸеһӢдјҒдёҡж•°йҮҸеҚ жҜ”и¶…иҝҮ80%пјҢдҪҶйҖҡеёёд»ҺдәӢдёӯгҖҒдҪҺжЎЈдә§е“Ғзҡ„йҮҚеӨҚжҖ§з”ҹдә§пјҢдҫқйқ еҺӢд»·зҡ„й”Җе”®жүӢж®өиҝӣиЎҢж— еәҸз«һдәүпјҢж— жі•ж»Ўи¶іе®ўжҲ·зҡ„е®ҡеҲ¶еҢ–йңҖжұӮгҖҒжҸҗдҫӣй«ҳзә§еҲ«йҳІзҲҶдә§е“ҒпјҢе…·еӨҮиҮӘдё»з ”еҸ‘е®һеҠӣзҡ„е…¬еҸёеҲҷжӣҙе°‘гҖӮ

д»ҘдёҠзҺ°иұЎиҷҪ然еҸҚжҳ дәҶжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡеҸ‘еұ•дёӯеӯҳеңЁзҡ„дёҖдәӣй—®йўҳпјҢдҪҶд№ҹдёәиЎҢдёҡж•ҙеҗҲжҸҗдҫӣдәҶз©әй—ҙе’ҢеҸҜиғҪгҖӮдёӯеӣҪз”өеҷЁе·ҘдёҡеҚҸдјҡйҳІзҲҶз”өеҷЁеҲҶдјҡжӣҫйј“еҠұе®һеҠӣиҫғејәзҡ„еӨ§еһӢжҲ–йҫҷеӨҙдјҒдёҡеҠӘеҠӣеҸ‘еұ•жҲҗдёәз»јеҗҲжҖ§зҡ„йҳІзҲҶз”өеҷЁдјҒдёҡйӣҶеӣўгҖӮйҡҸзқҖйҳІзҲҶз”өеҷЁзәіе…ҘCCCејәеҲ¶жҖ§дә§е“Ғи®ӨиҜҒз®ЎзҗҶгҖҒдёӢжёёиЎҢдёҡе®үе…Ёз”ҹдә§ж ҮеҮҶжҸҗй«ҳгҖҒжҷәиғҪеҢ–з”ҹдә§зҺҜеўғжҷ®еҸҠзӯүдёҖзі»еҲ—иЎҢдёҡз”ҹжҖҒзҡ„еҸҳеҢ–пјҢеӨҡж•°зҺ°жңүеҺӮе•Ҷзҡ„дә§е“Ғе°Ҷйҡҫд»Ҙж»Ўи¶ідёӢжёёйңҖжұӮпјҢйҡҸд№ӢиҖҢжқҘзҡ„е°ҶжҳҜжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡеёӮеңәйӣҶдёӯеәҰзҡ„дёҚж–ӯжҸҗеҚҮгҖӮ

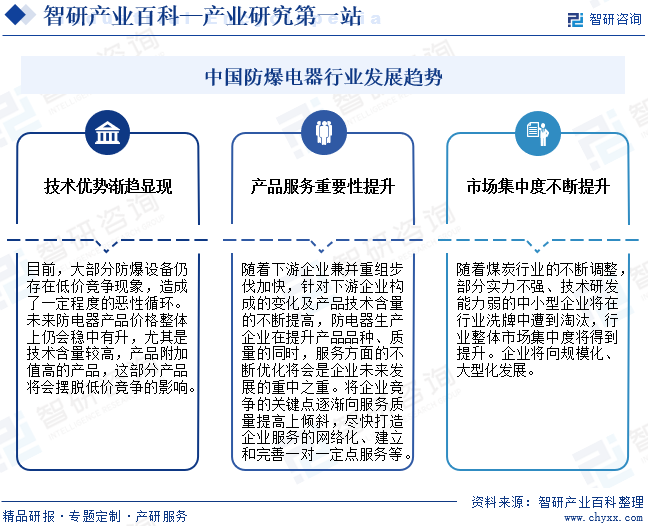

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

йҳІзҲҶз”өеҷЁиЎҢдёҡзҡ„иҜһз”ҹгҖҒеҸ‘еұ•дёҺзү№е®ҡеӣҪ家гҖҒең°еҢәзҡ„е·ҘдёҡеҢ–зЁӢеәҰзҙ§еҜҶзӣёе…іпјҢеҸ‘иҫҫеӣҪ家е’Ңең°еҢәзҡ„йҳІзҲҶз”өеҷЁиЎҢдёҡеҸ‘еұ•е·Із»ҸиҫғдёәжҲҗзҶҹпјҢиҖҢйҡҸзқҖдёӯеӣҪгҖҒдҝ„зҪ—ж–ҜгҖҒе·ҙиҘҝзӯүж–°е…ҙеёӮеңәеӣҪ家еҜ№зҹіжІ№гҖҒеӨ©з„¶ж°”гҖҒз…ӨзӮӯзӯүиғҪжәҗйңҖжұӮдёҚж–ӯеўһй•ҝпјҢд»ҘеҸҠж–°зҡ„иғҪжәҗиө„жәҗдёҚж–ӯиў«еӢҳжҺўејҖеҸ‘пјҢж–°е…ҙеёӮеңәе°ҶжҲҗдёәжңӘжқҘе…ЁзҗғйҳІзҲҶз”өеҷЁеёӮеңәеўһй•ҝзҡ„дё»иҰҒжҺЁеҠЁеҠӣгҖӮжҲ‘еӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡз»ҸеҺҶдәҶ70еӨҡе№ҙеҸ‘еұ•еҺҶзЁӢпјҢзҺ°е·ІеҪўжҲҗдәҶеёӮеңәеҢ–зЁӢеәҰиҫғй«ҳзҡ„еёӮеңәзҺҜеўғе’Ңиҫғе®Ңж•ҙзҡ„з ”еҸ‘гҖҒи®ҫи®ЎгҖҒж ҮеҮҶгҖҒеҲ¶йҖ е’ҢжЈҖжөӢдҪ“зі»пјҢжңӘжқҘеҸ‘еұ•и¶ӢеҠҝдё»иҰҒдҪ“зҺ°еңЁжҠҖжңҜдјҳеҠҝжёҗи¶ӢжҳҫзҺ°гҖҒдә§е“ҒжңҚеҠЎйҮҚиҰҒжҖ§жҸҗеҚҮдёҺеёӮеңәйӣҶдёӯеәҰдёҚж–ӯжҸҗеҚҮдёүдёӘж–№йқўгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪйҳІзҲҶз”өеҷЁиЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗвҖ”еҚҺиҚЈиӮЎд»ҪпјҡеҮҖеҲ©ж¶ҰдёҚж–ӯеўһеҠ [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)