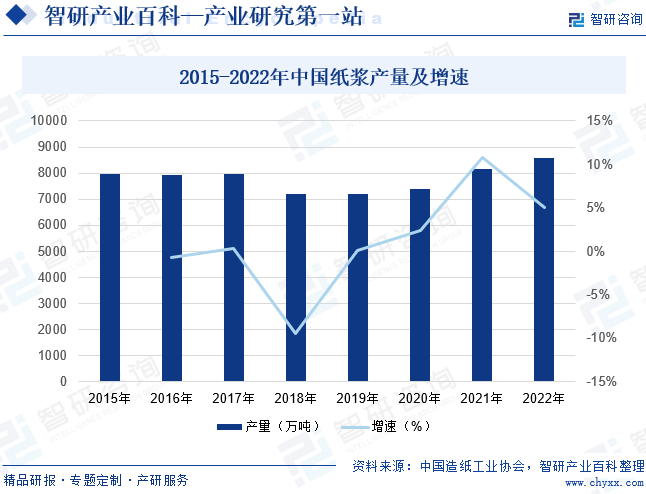

ж‘ҳиҰҒпјҡзӣҙеҲ°20дё–зәӘ90е№ҙд»ЈпјҢжҲ‘еӣҪжүҚжңҖз»ҲзЎ®е®ҡдәҶд»ҘжңЁжөҶдёәдё»зҡ„и·ҜзәҝпјҢйҖҡиҝҮе…ігҖҒеҒңгҖҒ并гҖҒиҪ¬зӯүеӨҡз§Қж–№ејҸпјҢж·ҳжұ°дәҶеӨ§йҮҸдёҮеҗЁд»ҘдёӢе°ҸеҺӮпјҢеҺҹж–ҷйҮҚеҝғеҗ‘жңЁжөҶйҖ зәёиҪ¬з§»гҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2022е№ҙжҲ‘еӣҪзәёжөҶдә§йҮҸдёә8587дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.01%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

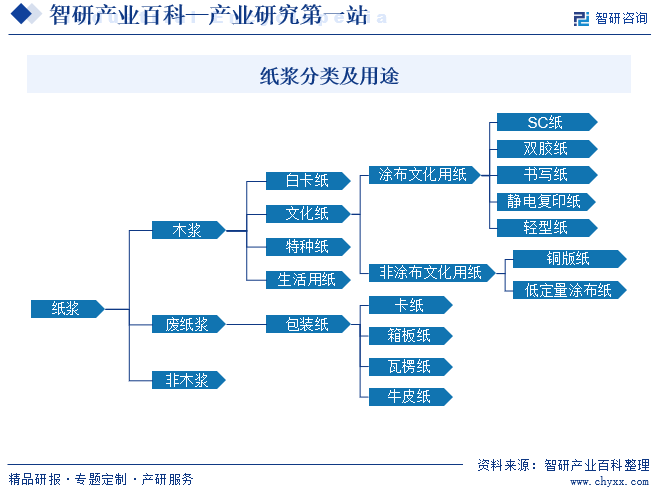

зәёжөҶжҳҜд»ҘжӨҚзү©зәӨз»ҙдёәеҺҹж–ҷпјҢз»ҸдёҚеҗҢеҠ е·Ҙж–№ејҸеҠ е·ҘеҲ¶жҲҗзҡ„зәӨз»ҙзҠ¶зү©иҙЁпјҢе…¶дҫқз…§еҺҹж–ҷжқҘжәҗгҖҒеҠ е·Ҙж–№ејҸгҖҒеҠ е·ҘзЁӢеәҰзӯүеҸҜд»ҘеҲҶдёәеҫҲеӨҡз»ҶеҲҶе“Ғз§ҚпјҢ并еҸҜе№ҝжіӣеә”з”ЁдәҺйҖ зәёгҖҒдәәйҖ зәӨз»ҙгҖҒеЎ‘ж–ҷгҖҒеҢ–е·ҘзӯүйўҶеҹҹгҖӮжҢүеҲ¶жөҶжқҗж–ҷеҲҶпјҢзәёжөҶеҸҜеҲ’еҲҶдёәеәҹзәёжөҶгҖҒжңЁжөҶдёҺйқһжңЁжөҶгҖӮе…¶дёӯпјҢеәҹзәёжөҶеӨҡз”ЁдәҺз”ҹдә§еҢ…иЈ…з”ЁзәёпјҢе…¶дә§йҮҸеҚ жҜ”жңҖеӨ§гҖӮжңЁжөҶеҸҜз»ҶеҲҶдёәй’ҲеҸ¶жөҶе’Ңйҳ”еҸ¶жөҶпјҢдё»иҰҒз”ЁдәҺж–ҮеҢ–зәёгҖҒзҷҪеҚЎзәёгҖҒзү№з§Қзәёе’Ңз”ҹжҙ»з”Ёзәёзҡ„з”ҹдә§гҖӮйқһжңЁжөҶдё»иҰҒдёәз«№жөҶгҖҒиҠҰиӢҮжөҶгҖҒз”ҳи”—жөҶзӯүжөҶз§ҚпјҢе…¶еҚ жҜ”иҫғе°ҸпјҢд№ҹз”ЁдәҺз”ҹжҙ»з”Ёзәёзҡ„з”ҹдә§гҖӮ

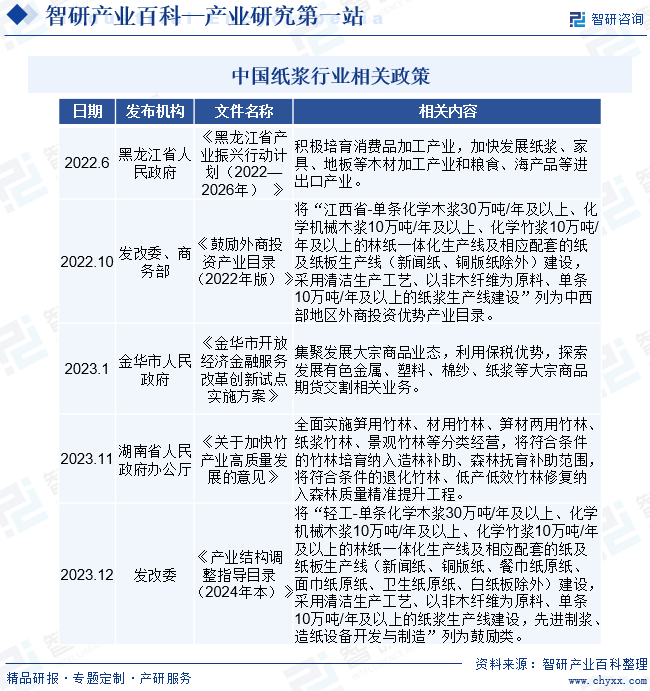

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

зәёжөҶиЎҢдёҡжҳҜжҲ‘еӣҪйј“еҠұеҸ‘еұ•гҖҒйҮҚзӮ№жҺЁиҝӣзҡ„дә§дёҡд№ӢдёҖпјҢеӣҪ家зӣёе…ійғЁй—ЁеҮәеҸ°дәҶеӨҡйЎ№ж”ҝзӯ–жҖ§ж–Ү件дәҲд»Ҙйј“еҠұе’Ңжү¶жҢҒгҖӮ2023е№ҙеӣҪ家еҸ‘改委еҸ‘еёғгҖҠдә§дёҡз»“жһ„и°ғж•ҙжҢҮеҜјзӣ®еҪ•пјҲ2024е№ҙжң¬пјүгҖӢпјҢе°ҶвҖңиҪ»е·Ҙ-еҚ•жқЎеҢ–еӯҰжңЁжөҶ30дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠгҖҒеҢ–еӯҰжңәжў°жңЁжөҶ10дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠгҖҒеҢ–еӯҰз«№жөҶ10дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠзҡ„жһ—зәёдёҖдҪ“еҢ–з”ҹдә§зәҝеҸҠзӣёеә”й…ҚеҘ—зҡ„зәёеҸҠзәёжқҝз”ҹдә§зәҝпјҲж–°й—»зәёгҖҒй“ңзүҲзәёгҖҒйӨҗе·ҫзәёеҺҹзәёгҖҒйқўе·ҫзәёеҺҹзәёгҖҒеҚ«з”ҹзәёеҺҹзәёгҖҒзҷҪзәёжқҝйҷӨеӨ–пјүе»әи®ҫпјҢйҮҮз”Ёжё…жҙҒз”ҹдә§е·ҘиүәгҖҒд»ҘйқһжңЁзәӨз»ҙдёәеҺҹж–ҷгҖҒеҚ•жқЎ10дёҮеҗЁ/е№ҙеҸҠд»ҘдёҠзҡ„зәёжөҶз”ҹдә§зәҝе»әи®ҫпјҢе…ҲиҝӣеҲ¶жөҶгҖҒйҖ зәёи®ҫеӨҮејҖеҸ‘дёҺеҲ¶йҖ вҖқеҲ—дёәйј“еҠұзұ»гҖӮ

дёүгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒиө„йҮ‘еЈҒеһ’

зәёжөҶиЎҢдёҡжҳҜиө„йҮ‘е’ҢжҠҖжңҜеҜҶйӣҶзҡ„еҹәзЎҖеҺҹж–ҷе·ҘдёҡпјҢжҲ‘еӣҪзәёжөҶдёҡзҷҫе…ғдә§еҖјеҚ жңүзҡ„еӣәе®ҡиө„дә§дёҺеҶ¶йҮ‘гҖҒеҢ–е·ҘгҖҒзҹіжІ№е·ҘдёҡзӣёеҪ“пјҢдё”зәёжөҶдёҡдёҺе…¶е®ғиЎҢдёҡзҡ„е…іиҒ”еәҰй«ҳпјҢж¶үеҸҠи®ёеӨҡйўҶеҹҹзҡ„жҠҖжңҜеҸ‘еұ•дёҺеә”з”ЁпјҢжІЎжңүдёҖе®ҡзҡ„иө„йҮ‘е’ҢжҠҖжңҜж”Ҝж’‘пјҢйҡҫд»ҘеҸӮдёҺе’Ңз«Ӣи¶іжҝҖзғҲзҡ„йҖ зәёиЎҢдёҡеёӮеңәз«һдәүгҖӮзӣ®еүҚдёҖиҲ¬иҫҫеҲ°дёҖе®ҡз»ҸжөҺ规模зҡ„зәёжөҶе…¬еҸёжҠ•иө„йўқйғҪеңЁж•°дәҝе…ғд»ҘдёҠгҖӮ

2гҖҒжҠҖжңҜи®ҫеӨҮеЈҒеһ’

зәёжөҶдјҒдёҡз”ұдәҺе…¶з”ҹдә§иҝҮзЁӢзҡ„еӨҚжқӮжҖ§пјҢеҜ№з®ЎзҗҶе’ҢжҠҖжңҜдәәе‘ҳзҙ иҙЁиҰҒжұӮй«ҳдәҺдёҖиҲ¬зҡ„иҪ»еҢ–е·ҘдјҒдёҡгҖӮй«ҳе“ҒиҙЁеҗҲж јзҡ„дә§е“ҒеңЁзҺ°д»ЈйҖ зәёе·ҘдёҡдёӯжҳҜдҫқйқ е…Ҳиҝӣзҡ„и®ҫеӨҮжқҘе®ҢжҲҗзҡ„пјҢз”ҹдә§еҲ¶йҖ жөҒзЁӢзҡ„еҗҲзҗҶй…ҚзҪ®д№ҹжҳҜдёҖдёӘе…ій”®еӣ зҙ гҖӮ

3гҖҒзҺҜдҝқеЈҒеһ’

зәёжөҶдёҡжҳҜйҖ жҲҗж°ҙжұЎжҹ“зҡ„дё»иҰҒиЎҢдёҡд№ӢдёҖпјҢзҺҜдҝқзҡ„иҰҒжұӮд№ҹжҜ”иҫғй«ҳгҖӮзәёжөҶдјҒдёҡзҡ„еәҹж°ҙжұЎжҹ“жІ»зҗҶе…·жңүеәҹж°ҙжҺ’ж”ҫйҮҸеӨҡгҖҒжІ»зҗҶйҡҫеәҰеӨ§гҖҒиө„йҮ‘жҠ•е…ҘеӨ§зӯүзү№зӮ№пјҢеҸҰдёҖж–№йқўпјҢгҖҠзҺҜеўғдҝқжҠӨжі•гҖӢеҜ№зҺ°жңүдјҒдёҡйҮҮеҸ–ж•ҙйЎҝжІ»зҗҶгҖҒвҖңе…іе°ҸжІ»еӨ§вҖқгҖҒеҮҸе°‘еҲҶж•ЈжұЎжҹ“жәҗзӮ№зҡ„ж”ҝзӯ–пјҢеҜ№ж–°е»әдјҒдёҡд»ҘеҸҠж–°гҖҒж”№гҖҒжү©е»әе·ҘзЁӢзҡ„жІ»жұЎиғҪеҠӣжӣҙжҳҜжҸҗеҮәдёҘж јиҫҫж ҮжҺ’ж”ҫж ҮеҮҶгҖӮиҝҷдёӨж–№йқўеӣ зҙ е…ұеҗҢеҪўжҲҗдәҶйҷҗеҲ¶иҝӣе…ҘзәёжөҶиЎҢдёҡзҡ„дё»иҰҒе…ій”®еӣ зҙ гҖӮ

еӣӣгҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

зәёжөҶиЎҢдёҡдә§дёҡй“ҫдёҠжёёдёәжһ—жңЁеҸҠзәӨз»ҙиө„жәҗзӯүпјҢзәёжөҶдёӢжёёеә”з”ЁдәҺеҢ»з–—еҢ…иЈ…еҺҹзәёгҖҒйЈҹе“ҒеҢ…иЈ…еҺҹзәёеҸҠе·Ҙдёҡзү№з§ҚзәёзӯүпјӣзәёжөҶдёҡжҳҜе…ёеһӢзҡ„й•ҝй“ҫжқЎгҖҒйҮҚиө„дә§гҖҒйңҖжұӮеӨҡж ·зҡ„й•ҝе‘ЁжңҹеһӢиЎҢдёҡпјҡе…ёеһӢдә§дёҡй“ҫдёәвҖңжһ—жңЁ-еҲ¶жөҶ-йҖ зәё-дёӢжёёеҗ„зұ»з”ЁзәёвҖқгҖӮе…¶дёӯпјҢеҹ№иӮІеҲ¶жөҶз”ЁйҖҹз”ҹжһ—йңҖиҰҒеӮЁеӨҮжһ—ең°еҸҠж Ҫеҹ№пјҢжһ—жңЁзҡ„жҲҗзҶҹе‘Ёжңҹиҫғй•ҝпјҢйңҖиҰҒиҮіе°‘5е№ҙд»ҘдёҠжүҚиғҪйҮҮдјҗз”ЁдәҺз”ҹдә§пјӣз”ҹдә§зәёжөҶдёҺжңәеҲ¶зәёйңҖиҙӯе…ҘеӨ§еһӢйҖ зәёи®ҫеӨҮ并й…ҚеҘ—жҠ•ж”ҫдә§иғҪпјҢе‘ЁжңҹиҷҪзӣёеҜ№иҫғзҹӯпјҢдҪҶд»ҚйңҖ1иҮі2е№ҙж—¶й—ҙпјӣиҖҢдёӢжёёеҗ„зұ»йңҖжұӮеңЁз»ҸеҺҶдёӯеӣҪй«ҳйҖҹжҲҗй•ҝйҳ¶ж®өеҗҺеўһйҖҹж”ҫзј“пјҢе‘ЁжңҹжҖ§жӯЈйҖҗжӯҘеҸ–д»ЈжҲҗй•ҝжҖ§пјҢж–ҮеҢ–з”ЁзәёдёҺеҢ…иЈ…з”Ёзәёж–№йқўе‘ЁжңҹжҖ§е·ІжҳҺжҳҫпјҢз”ҹжҙ»з”Ёзәёд»ҚеӨ„дәҺжҲҗй•ҝйҳ¶ж®өгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүеұұдёңжҷЁйёЈзәёдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

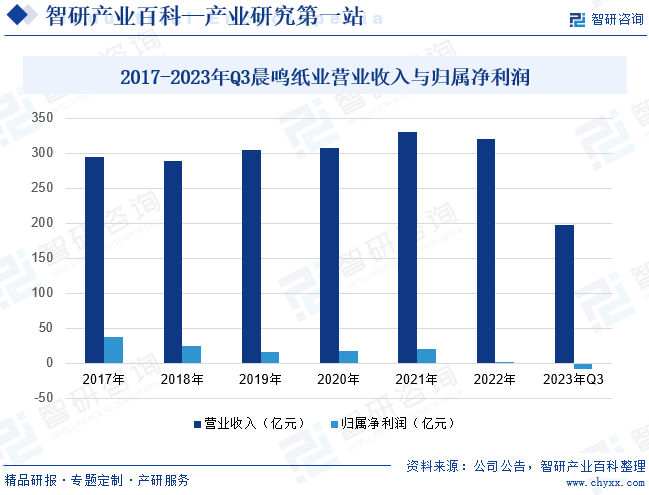

еұұдёңжҷЁйёЈзәёдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёжҳҜд»ҘеҲ¶жөҶгҖҒйҖ зәёдёәдё»зҡ„зҺ°д»ЈеҢ–еӨ§еһӢдјҒдёҡйӣҶеӣўпјҢжңәеҲ¶зәёдёҡеҠЎжҳҜе…¬еҸёж”¶е…Ҙе’ҢеҲ©ж¶Ұзҡ„дё»иҰҒжқҘжәҗгҖӮзӣ®еүҚпјҢе…¬еҸёеңЁеұұдёңгҖҒе№ҝдёңгҖҒжұҹиҘҝгҖҒж№–еҢ—гҖҒеҗүжһ—зӯүең°е»әжңүз”ҹдә§еҹәең°пјҢе№ҙжөҶзәёдә§иғҪиҫҫ1100еӨҡдёҮеҗЁпјҢжҳҜеӣҪеҶ…йҰ–家е®һзҺ°еҲ¶жөҶдёҺйҖ зәёдә§иғҪзӣёе№іиЎЎзҡ„йҖ зәёдјҒдёҡгҖӮе…¬еҸёеқҡе®ҡжү§иЎҢжөҶзәёдёҖдҪ“еҢ–жҲҳз•ҘпјҢеҢ—жңүеҜҝе…үгҖҒдёӯжңүй»„еҶҲгҖҒеҚ—жңүж№ӣжұҹзҡ„еҚҸеҗҢеҸ‘еұ•ж јеұҖиҝӣдёҖжӯҘеҪўжҲҗпјӣжҠўжҠ“жө·еӨ–еёӮеңәжңәйҒҮпјҢе®Ңе–„е…Ёзҗғй”Җе”®зҪ‘з»ңпјҢжө·еӨ–еёӮеңәй”Җе”®йўқеӨ§е№…ж”ҖеҚҮгҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2023е№ҙеүҚдёүеӯЈеәҰжҷЁйёЈзәёдёҡиҗҘдёҡ收е…Ҙдёә197.2дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ22.22%пјҢеҪ’еұһеҮҖеҲ©ж¶Ұдёә-7.68дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ419.36%гҖӮ

пјҲ2пјүеұұдёңеӨӘйҳізәёдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеӨӘйҳізәёдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҰҒд»ҺдәӢжңәеҲ¶зәёгҖҒзәёеҲ¶е“ҒгҖҒжңЁжөҶгҖҒзәёжқҝзҡ„з”ҹдә§е’Ңй”Җе”®гҖӮз»ҸиҝҮ40еӨҡе№ҙзҡ„еҸ‘еұ•пјҢе…¬еҸёиө°еҮәдәҶдёҖжқЎе…·жңүеӨӘйҳізәёдёҡзү№иүІзҡ„дјҒдёҡеҸ‘еұ•йҒ“и·ҜпјҢе·ІжҲҗдёәеӣҪеҶ…жңүеҪұе“ҚеҠӣзҡ„жһ—жөҶзәёдёҖдҪ“еҢ–з»јеҗҲжҖ§йҖ зәёдёҠеёӮе…¬еҸёд№ӢдёҖгҖӮ2022е№ҙжң«пјҢе…¬еҸёзәёгҖҒжөҶеҗҲи®ЎжҖ»дә§иғҪи¶…иҝҮ1000дёҮеҗЁпјҢж Үеҝ—зқҖеӨӘйҳізәёдёҡеұұдёңгҖҒе№ҝиҘҝе’ҢиҖҒжҢқвҖңдёүеӨ§еҹәең°вҖқе·Із»Ҹиҝӣе…Ҙе…ЁйқўеҚҸеҗҢеҸ‘еұ•зҡ„ж–°йҳ¶ж®өпјӣе…¬еҸёдёҡеҠЎиҢғеӣҙиҰҶзӣ–дә§дёҡз”ЁзәёгҖҒз”ҹзү©иҙЁж–°жқҗж–ҷгҖҒеҝ«йҖҹж¶Ҳиҙ№е“ҒдёүеӨ§йғЁеҲҶпјҢдә§е“Ғе®һзҺ°дәҶеӨҡе…ғеҢ–й…ҚзҪ®пјҢжҳҜзӣ®еүҚдёӯеӣҪйҖ зәёиЎҢдёҡдёӯзәёдә§е“ҒгҖҒжөҶдә§е“Ғй…ҚзҪ®жңҖе…Ёзҡ„дјҒдёҡд№ӢдёҖгҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙеӨӘйҳізәёдёҡеҢ–жңәжөҶ收е…Ҙдёә9.56дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.39%пјҢжә¶и§ЈжөҶ收е…Ҙдёә19.08дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ26.46%гҖӮ

дә”гҖҒиЎҢдёҡзҺ°зҠ¶

ж”№йқ©ејҖж”ҫд»ҘжқҘпјҢдјҙйҡҸеӣҪж°‘з»ҸжөҺзҡ„еҝ«йҖҹеҸ‘еұ•пјҢдёӯеӣҪйҖ зәёиЎҢдёҡд№ҹйҖҗжӯҘз»ҸеҺҶзқҖд»Һж—©жңҹзҡ„дә§иғҪеҲҶж•ЈгҖҒе·ҘиүәзІ—ж”ҫејҸз”ҹдә§еҗ‘йӣҶзәҰеһӢеҸ‘еұ•жЁЎејҸзҡ„иҝҮжёЎгҖӮз”ұдәҺжЈ®жһ—иө„жәҗзӣёеҜ№жңүйҷҗпјҢй•ҝжңҹд»ҘжқҘеҪўжҲҗдәҶвҖңд»ҘиҚүдёәдё»вҖқзҡ„еҺҹж–ҷж–№й’ҲпјҢеҜјиҮҙйҖ зәёдјҒдёҡ规模е°ҸгҖҒж•°йҮҸеӨҡгҖҒж•ҲзӣҠе·®гҖҒжұЎжҹ“йҮҚпјҢдё”дә§е“Ғз»“жһ„жҳҺжҳҫеӨұи°ғгҖӮзӣҙеҲ°20дё–зәӘ90е№ҙд»ЈпјҢжҲ‘еӣҪжүҚжңҖз»ҲзЎ®е®ҡдәҶд»ҘжңЁжөҶдёәдё»зҡ„и·ҜзәҝпјҢйҖҡиҝҮе…ігҖҒеҒңгҖҒ并гҖҒиҪ¬зӯүеӨҡз§Қж–№ејҸпјҢж·ҳжұ°дәҶеӨ§йҮҸдёҮеҗЁд»ҘдёӢе°ҸеҺӮпјҢеҺҹж–ҷйҮҚеҝғеҗ‘жңЁжөҶйҖ зәёиҪ¬з§»гҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2022е№ҙжҲ‘еӣҪзәёжөҶдә§йҮҸдёә8587дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.01%гҖӮ

е…ӯгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүзҰҒеәҹд»ӨеҠ йҖҹеӣҪдә§еәҹзәёжөҶе®һзҺ°иҝӣеҸЈжӣҝд»Ј

еәҹзәёжөҶзҡ„еҲ¶жөҶжқҗж–ҷжҳҜеәҹзәёпјҢжҢүжқҘжәҗең°еҲҶдёәеӣҪеәҹдёҺеӨ–еәҹгҖӮеӣҪеәҹдёҺеӨ–еәҹзҡ„иҙЁйҮҸжңүжүҖдёҚеҗҢпјҢеҸ‘иҫҫеӣҪ家еәҹзәёеҲҶзұ»еӣһ收жңәеҲ¶жҲҗзҶҹпјҢеәҹзәёзәӨз»ҙеҗ«йҮҸй«ҳгҖҒеҸҜеҲ©з”ЁзҺҮй«ҳпјӣжҲ‘еӣҪеәҹзәёеҲҶзұ»еӣһ收е·ҘдҪңиө·жӯҘжҷҡгҖҒеҸ‘еұ•ж…ўпјҢеәҹзәёиҙЁйҮҸеҸӮе·®дёҚйҪҗгҖҒеҸҜеҲ©з”ЁзҺҮзӣёиҫғеӣҪеӨ–жӣҙдҪҺгҖӮж”ҝзӯ–йҷҗеҲ¶еӨ–еәҹиҝӣеҸЈпјҢжҺЁеҠЁеӣҪеәҹеҲ¶жөҶгҖӮ

пјҲ2пјүз”өе•Ҷзү©жөҒй«ҳйҖҹеҸ‘еұ•жҺЁеҠЁеҢ…иЈ…зәёдёӢжёёйңҖжұӮеўһй•ҝгҖӮ

з”өе•Ҷзү©жөҒй«ҳйҖҹеҸ‘еұ•жҺЁеҠЁеҢ…иЈ…зәёдёӢжёёйңҖжұӮеўһй•ҝгҖӮ2023е№ҙжҲ‘еӣҪеҝ«йҖ’дёҡеҠЎйҮҸдёә1320дәҝ件пјҢеҗҢжҜ”дёҠж¶Ё19.5%гҖӮиҮӘ2008е№ҙд»ҘжқҘпјҢдә’иҒ”зҪ‘科жҠҖдҝғиҝӣз”өе•Ҷзү©жөҒдёҡиҝ…йҖҹеҸ‘еұ•пјҢеёҰеҠЁз®ұжқҝз“ҰжҘһзәёдёӢжёёйңҖжұӮдёҚж–ӯж—әзӣӣгҖӮжҲ‘еӣҪе№ҙеҝ«йҖ’жҖ»дёҡеҠЎйҮҸеңЁ2008-2023е№ҙCAGRиҫҫеҲ°32.24%пјҢеўһй•ҝиҝ…зҢӣгҖӮйҡҸзқҖз–«еҗҺз»ҸжөҺдҝ®еӨҚпјҢдјҒдёҡеӨҚе·ҘеӨҚдә§дёҺеҝ«йҖ’зү©жөҒдёҡдҝ®еӨҚиҝӣзЁӢеҠ еҝ«пјҢз®ұз“ҰзәёйңҖжұӮжңүжңӣеҸ—зӣҠдәҺдёӢеҚҠе№ҙз”өе•Ҷж¶Ҳиҙ№ж—әеӯЈпјҢиҝҺжқҘеӨҚиӢҸгҖӮ

пјҲ3пјүејҖе·ҘзҺҮжңүжңӣеӣһеҚҮпјҢзәёд»·жңүжңӣдјҒзЁіеҗ‘дёҠ

еҪ“еүҚеә“еӯҳеӨ„еңЁеҺҶеҸІдёӯй«ҳдҪҚж°ҙе№ігҖӮд»Һеә“еӯҳйҮҸжқҘзңӢпјҢжҲӘиҮі2023е№ҙ7жңҲеә•пјҢеҸҢиғ¶зәёгҖҒй“ңзүҲзәёеә“еӯҳйҮҸеҲҶеҲ«дёә980дёҮеҗЁгҖҒ930дёҮеҗЁпјҢеҲҶеҲ«еӨ„еңЁ2018е№ҙд»ҘжқҘзҡ„еҺҶеҸІ40.0%гҖҒ59%еҲҶдҪҚгҖӮз®ұжқҝзәёгҖҒз“ҰжҘһзәёеә“еӯҳйҮҸеҲҶеҲ«дёә1825дёҮеҗЁгҖҒ1080дёҮеҗЁпјҢеҲҶеҲ«еӨ„еңЁ2018е№ҙд»ҘжқҘзҡ„еҺҶеҸІ63.9%гҖҒ68.8%еҲҶдҪҚгҖӮжҖ»дҪ“жқҘзңӢпјҢеҪ“еүҚеә“еӯҳж°ҙе№ід»ҚеӨ„еңЁеҺҶеҸІдёӯй«ҳдҪҚж°ҙе№ігҖӮйҡҸзқҖз–«еҗҺз»ҸжөҺдҝ®еӨҚпјҢеёӮеңәйңҖжұӮжңүжңӣйҖҗжёҗеӣһжҡ–гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүдә§иғҪиҝҮеү©

зәёжөҶиЎҢдёҡдә§иғҪиҝҮеү©жҳҜдёҖдёӘдёҚе®№еҝҪи§Ҷзҡ„й—®йўҳгҖӮйҡҸзқҖеёӮеңәз«һдәүзҡ„еҠ еү§пјҢи®ёеӨҡдјҒдёҡдёәдәҶиҝҪжұӮжӣҙй«ҳзҡ„еёӮеңәд»Ҫйўқе’ҢеҲ©ж¶ҰпјҢзә·зә·жү©еӨ§дә§иғҪгҖӮ然иҖҢпјҢиҝҷз§Қж— еәҸжү©еј еҜјиҮҙеёӮеңәдёҠзҡ„дҫӣеә”иҝңиҝңи¶…иҝҮдәҶйңҖжұӮпјҢдҪҝеҫ—зәёжөҶд»·ж јжҢҒз»ӯдёӢи·ҢгҖӮиҝҷдёҚд»…з»ҷдјҒдёҡеёҰжқҘдәҶе·ЁеӨ§зҡ„з»ҸжөҺеҺӢеҠӣпјҢиҝҳеҸҜиғҪеј•еҸ‘дёҖзі»еҲ—иҝһй”ҒеҸҚеә”пјҢеҰӮд»·ж јжҲҳгҖҒеёӮеңәж··д№ұзӯүпјҢеҜ№ж•ҙдёӘиЎҢдёҡйҖ жҲҗдёҘйҮҚеҪұе“ҚгҖӮеӣ жӯӨпјҢзәёжөҶиЎҢдёҡйңҖиҰҒеҠ ејәдә§иғҪ规еҲ’е’Ңз®ЎзҗҶпјҢйҒҝе…Қдә§иғҪиҝҮеү©зҡ„еҸ‘з”ҹгҖӮ

пјҲ2пјүжҲҗжң¬дёҠеҚҮ

зәёжөҶгҖҒиғҪжәҗзӯүжҲҗжң¬зҡ„дёҠеҚҮд№ҹжҳҜзәёжөҶиЎҢдёҡйқўдёҙзҡ„дёҖеӨ§жҢ‘жҲҳгҖӮйҡҸзқҖе…Ёзҗғиө„жәҗзҙ§еј е’ҢзҺҜдҝқж„ҸиҜҶзҡ„жҸҗй«ҳпјҢеҺҹжқҗж–ҷе’ҢиғҪжәҗд»·ж јдёҚж–ӯдёҠж¶ЁгҖӮиҝҷдҪҝеҫ—зәёжөҶз”ҹдә§жҲҗжң¬еӨ§е№…еўһеҠ пјҢдјҒдёҡзҡ„зӣҲеҲ©з©әй—ҙеҸ—еҲ°жҢӨеҺӢгҖӮеҗҢж—¶пјҢзҺҜдҝқ法规зҡ„ж—ҘзӣҠдёҘж јд№ҹиҰҒжұӮдјҒдёҡжҠ•е…ҘжӣҙеӨҡзҡ„иө„йҮ‘з”ЁдәҺзҺҜдҝқжІ»зҗҶе’Ңи®ҫеӨҮеҚҮзә§пјҢиҝӣдёҖжӯҘеҠ йҮҚдәҶдјҒдёҡзҡ„иҙҹжӢ…гҖӮеӣ жӯӨпјҢзәёжөҶдјҒдёҡйңҖиҰҒеҠ ејәжҲҗжң¬з®ЎзҗҶпјҢйҖҡиҝҮжҸҗй«ҳз”ҹдә§ж•ҲзҺҮгҖҒйҷҚдҪҺиғҪиҖ—зӯүж–№ејҸйҷҚдҪҺжҲҗжң¬пјҢд»Ҙеә”еҜ№жҲҗжң¬дёҠеҚҮзҡ„жҢ‘жҲҳгҖӮ

пјҲ3пјүжү“жөҶиҝҮзЁӢй—®йўҳ

жү“жөҶиҝҮзЁӢжҳҜзәёжөҶеҲ¶еӨҮзҡ„е…ій”®зҺҜиҠӮпјҢе…¶иҙЁйҮҸзӣҙжҺҘеҪұе“ҚеҲ°зәёеј зҡ„е“ҒиҙЁе’Ңз”ҹдә§ж•ҲзҺҮгҖӮ然иҖҢпјҢеңЁе®һйҷ…з”ҹдә§иҝҮзЁӢдёӯпјҢжү“жөҶиҝҮзЁӢеҫҖеҫҖеӯҳеңЁиҜёеӨҡй—®йўҳпјҢеҰӮжөҶж–ҷжө“еәҰдёҚзЁіе®ҡгҖҒжү“жөҶеәҰдёҚи¶іжҲ–иҝҮй«ҳгҖҒжөҶж–ҷй…ҚжҜ”дёҚеҗҲзҗҶзӯүгҖӮиҝҷдәӣй—®йўҳдјҡеҜјиҮҙзәёеј еҮәзҺ°иҙЁйҮҸзјәйҷ·пјҢеҰӮеӯ”жҙһгҖҒиЈӮзә№гҖҒејәеәҰдёҚи¶ізӯүпјҢдёҘйҮҚеҪұе“Қдә§е“Ғзҡ„еёӮеңәз«һдәүеҠӣгҖӮеӣ жӯӨпјҢзәёжөҶдјҒдёҡйңҖиҰҒеҠ ејәеҜ№жү“жөҶиҝҮзЁӢзҡ„зӣ‘жҺ§е’Ңз®ЎзҗҶпјҢзЎ®дҝқжөҶж–ҷжө“еәҰгҖҒжү“жөҶеәҰе’ҢжөҶж–ҷй…ҚжҜ”зҡ„зЁіе®ҡе’ҢеҗҲзҗҶпјҢд»ҺиҖҢжҸҗй«ҳдә§е“ҒиҙЁйҮҸе’Ңз”ҹдә§ж•ҲзҺҮгҖӮ

пјҲ4пјүеҺҹж–ҷзҹӯзјә

еҺҹж–ҷзҹӯзјәжҳҜзәёжөҶиЎҢдёҡйқўдёҙзҡ„еҸҰдёҖдёӘйҮҚиҰҒй—®йўҳгҖӮйҡҸзқҖе…ЁзҗғдәәеҸЈеўһй•ҝе’Ңз»ҸжөҺеҸ‘еұ•пјҢеҜ№зәёжөҶзҡ„йңҖжұӮдёҚж–ӯеўһеҠ пјҢиҖҢеҸҜдҫӣеҲ©з”Ёзҡ„жңЁжқҗиө„жәҗеҚҙи¶ҠжқҘи¶ҠзЁҖзјәгҖӮжӯӨеӨ–пјҢдёҖдәӣең°еҢәз”ұдәҺзҺҜеўғдҝқжҠӨзӯүеҺҹеӣ йҷҗеҲ¶дәҶжңЁжқҗйҮҮдјҗе’Ңиҝҗиҫ“пјҢиҝӣдёҖжӯҘеҠ еү§дәҶеҺҹж–ҷзҹӯзјәзҡ„й—®йўҳгҖӮеҺҹж–ҷзҹӯзјәдёҚд»…еҪұе“ҚдәҶзәёжөҶзҡ„з”ҹдә§йҮҸе’ҢиҙЁйҮҸпјҢиҝҳеҸҜиғҪеҜјиҮҙд»·ж јжіўеҠЁе’ҢеёӮеңәдёҚзЁіе®ҡгҖӮеӣ жӯӨпјҢзәёжөҶдјҒдёҡйңҖиҰҒз§ҜжһҒеҜ»жұӮжӣҝд»ЈеҺҹж–ҷе’Ңж”№иҝӣз”ҹдә§е·ҘиүәпјҢд»ҘйҷҚдҪҺеҜ№дј з»ҹжңЁжқҗиө„жәҗзҡ„дҫқиө–пјҢеҗҢж—¶еҠ ејәдёҺдҫӣеә”е•Ҷзҡ„еҗҲдҪңе’ҢжІҹйҖҡпјҢзЎ®дҝқеҺҹж–ҷзҡ„зЁіе®ҡдҫӣеә”гҖӮ

дёғгҖҒз«һдәүж јеұҖ

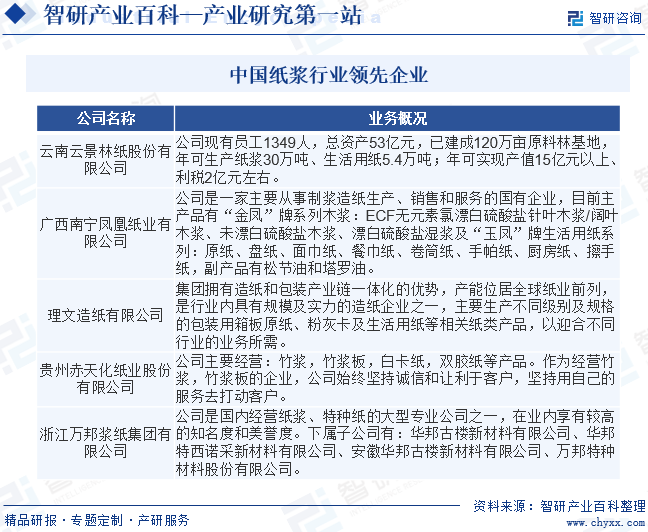

жҲ‘еӣҪйҖ дёҡзәёй«ҳйҖҹеҸ‘еұ•пјҢиҖҢжңЁжөҶе°Ҷй•ҝжңҹдҫқиө–иҝӣеҸЈгҖӮеӣҪйҷ…зәёжөҶзҡ„д»·ж је°ҶзӣҙжҺҘеҪұе“ҚжҲ‘еӣҪйҖ зәёдёҡзҡ„еҸ‘еұ•гҖӮдҫқиө–иҝӣеҸЈеӯҳеңЁж”ҝжІ»йЈҺйҷ©пјҲеҮәеҸЈеӣҪж”ҝжІ»зЁіе®ҡжҖ§зӯүпјүгҖҒиҙёжҳ“йЈҺйҷ©пјҲиҙёжҳ“ејҖж”ҫзЁӢеәҰгҖҒжұҮзҺҮжіўеҠЁзӯүпјүе’Ңиҝҗиҫ“йЈҺйҷ©пјҲиҝҗиҫ“и·қзҰ»гҖҒиҝҗиҫ“ж–№ејҸпјүзӯүиҜёеӨҡйЈҺйҷ©гҖӮиҷҪ然жҲ‘еӣҪзәёжөҶиҝӣеҸЈйЈҺйҷ©ж•ҙдҪ“е№ізЁіпјҢжіўеҠЁиҫғе°ҸпјҢдҪҶжҲ‘еӣҪиҝӣеҸЈдҫқиө–жҖ§зҡ„еўһејәпјҢд»Қ然еҜ№зәёжөҶдә§дёҡеҸ‘еұ•жһ„жҲҗдәҶжҪңеңЁзҡ„йҳ»зўҚгҖӮиҝҷдәӣжҪңеңЁзҡ„дёҚзЎ®е®ҡжҖ§еҜ№дәҺеӣҪеҶ…зәёжөҶиЎҢдёҡзҡ„еҪұе“ҚдјҡйҖҡиҝҮйҮҸе’Ңд»·дёӨз§ҚжңәеҲ¶жү©ж•Јдј еҜјпјҢеҪұе“ҚиЎҢдёҡзЁіе®ҡеҸ‘еұ•гҖӮз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢдёӯеӣҪйҖ зәёдјҒдёҡйҒҚең°ејҖиҠұпјҢдёҖеӨ§жү№дјҳз§ҖдјҒдёҡиҝ…йҖҹеҙӣиө·пјҢйҖҗжёҗжҲҗдёәйҖ зәёиЎҢдёҡдёӯзҡ„зҝҳжҘҡгҖӮж°‘иҗҘйҖ зәёдјҒдёҡеҸ‘еұ•е°Өдёәиҝ…йҖҹпјҢд»Һе°ҸеҲ°еӨ§пјҢз”ұејұеҲ°ејәпјҢдёҚж–ӯеҗ‘йҖ зәёдёҡзҡ„ж·ұеәҰе’Ңе№ҝеәҰиҝӣеҶӣпјҢеёӮеңәеҚ жңүзҺҮе’ҢиЎҢдёҡеҪұе“ҚеҠӣдёҚж–ӯжҸҗй«ҳпјҢзӣ®еүҚе·ІжҲҗдёәжҲ‘еӣҪйҖ зәёе·Ҙдёҡзҡ„йҮҚиҰҒеҠӣйҮҸгҖӮ

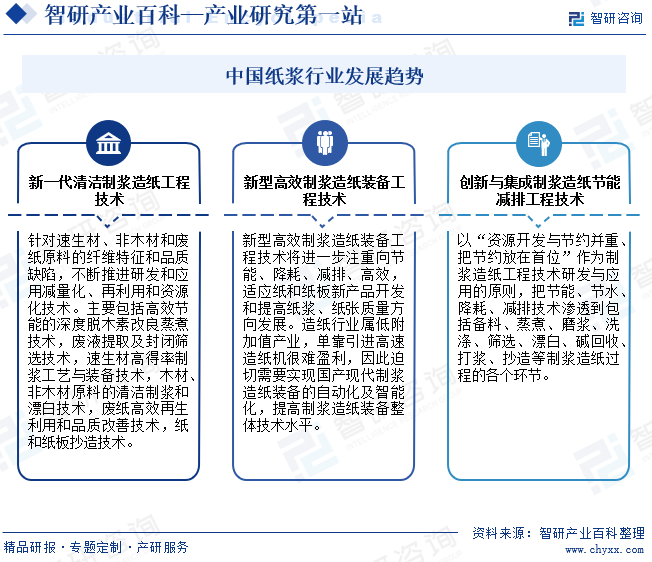

е…«гҖҒеҸ‘еұ•и¶ӢеҠҝ

еҲ¶жөҶйҖ зәёиЈ…еӨҮеҸ‘еұ•жҖ»зҡ„и¶ӢеҠҝжҳҜпјҡйҮҮз”Ёж–°жҠҖжңҜгҖҒж–°е·Ҙиүәеҗ‘иҠӮиғҪгҖҒйҷҚиҖ—е’Ңе°‘жұЎжҹ“гҖҒж— жұЎжҹ“ж–№еҸ‘еұ•пјӣеҲ¶жөҶи®ҫеӨҮеҗ‘еҚ•жңәдә§иғҪеӨ§гҖҒдҪ“з§Ҝе°ҸгҖҒж•ҲзҺҮгҖҒиҮӘеҠЁжҺ§еҲ¶зЁӢеәҰй«ҳзҡ„ж–№еҗ‘еҸ‘еұ•пјӣйҖ зәёиЈ…еӨҮеҗ‘еӨ§еһӢгҖҒй«ҳйҖҹгҖҒе®Ҫе№…гҖҒиҮӘеҠЁеҢ–жҺ§еҲ¶е’ҢжҲҗеҘ—еҢ–ж–№еҗ‘еҸ‘еұ•гҖӮеҲ¶жөҶйҖ зәёиЈ…еӨҮдёҡиҰҒиҝӣдёҖжӯҘеҗ‘иҙЁйҮҸеһӢгҖҒж•ҲзӣҠеһӢиҪ¬еҸҳпјҢеҗ‘йҖ зәёиЎҢдёҡжҸҗдҫӣдҪҺжҠ•дәәй«ҳдә§еҮәпјҢиҠӮиғҪгҖҒйҷҚиҖ—гҖҒе°‘жұЎжҹ“зҡ„е…ҲиҝӣиЈ…еӨҮпјҢеҸӮдёҺеӣҪеҶ…еӣҪйҷ…дёӨдёӘеёӮеңәзҡ„з«һдәүгҖӮдёәдәҶй«ҳж•ҲеҲ©з”Ёиө„жәҗзү№еҲ«жҳҜж°ҙиө„жәҗпјҢеҮҸе°‘жұЎжҹ“пјҢжҸҗй«ҳиҙЁйҮҸпјҢеҝ…须继з»ӯз ”еҸ‘дёҺиҝҷдёҖиҰҒжұӮзӣёйҖӮеә”зҡ„е…·жңүиҮӘдё»зҹҘиҜҶдә§жқғзҡ„ж–°жҠҖжңҜиЈ…еӨҮпјҢд»Ҙж»Ўи¶іжҲ‘еӣҪйҖ зәёе·ҘдёҡеҸҜжҢҒз»ӯеҸ‘еұ•зҡ„йңҖиҰҒгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪзәёжөҶиЎҢдёҡдҫӣйңҖзҺ°зҠ¶еҸҠеүҚжҷҜеұ•жңӣпјҡиҝӣеҸЈйҮҸиҝһз»ӯдёӨе№ҙдёӢйҷҚ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪйқһжңЁжөҶиЎҢдёҡеҸ‘еұ•еӣһйЎҫеҸҠ2022е№ҙеёӮеңәи¶ӢеҠҝеұ•жңӣ[еӣҫ]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪзәёжөҶдә§йҮҸеҸҠиҝӣеҮәеҸЈжғ…еҶөпјҡдёӯеӣҪзәёжөҶдә§йҮҸ1590.49дёҮеҗЁ[еӣҫ]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)