一、IGBT概述

IGBT是一种复合全控型电压驱动式功率半导体器件,可以被认为是由MOSFET和BJT(双极性三极管)混合形成的器件,但比MOSFET制作更困难和复杂,耐压范围更大。一般MOSFET器件或模块的耐压范围为20-800V,而IGBT可以承受1000V以上的高电压,因此是电力电子领域的理想开关器件。

根据英飞凌的技术,IGBT的发展可划分为三个阶段。第一阶段是第一代和第二代IGBT所代表的平面栅极型IGBT。由于功率器件产品不追求制程,所以这类产品仍然畅销,但第一代产品已经基本被淘汰。第二阶段是第三代和第四代IGBT所代表的沟槽栅极型IGBT。这种类型的产品通过创新的沟槽设计大大减少了IGBT的体积和功耗,并得到了广泛的应用。在这个阶段,出现了第五代和第六代IGBT,这属于沟槽格栅类型的改进,结构没有太大变化。此外,第3阶段过渡产品TrenchStop也出现在这个阶段。第三阶段是2018年后出现的微凹槽IGBT,大大降低了器件的体积和功耗。

IGBT技术更新换代的三个阶段

资料来源:智研咨询整理

IGBT可以根据工业设备中的信号指令调整电路中的电压、电流、频率和相位,达到精确控制的目的,在电机节能、轨道交通、智能电网、航空航天、家电、汽车电子、新能源发电、新能源汽车等领域广泛应用。根据电压分布,消费电子中使用的IGBT产品主要集中在600V以下,新能源汽车中使用的IGBT产品为600-1200V,动车组中使用的IGBT模块主要为3300V和6500V,轨道交通中使用的IGBT电压在1700V-6500V之间,智能电网中使用的IGBT电压通常为3300V。

IGBT产品分类(按电压)

资料来源:智研咨询整理

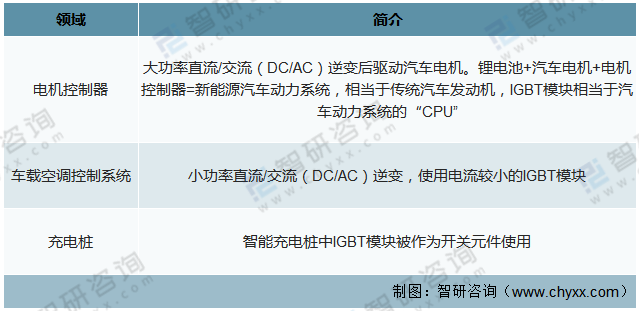

二、车规级IGBT在新能源汽车产业的应用

车规级IGBT是指用于新能源汽车的IGBT产品,是电动汽车逆变器的核心器件,类似于计算机中的CPU。IGBT控制和管理新能源汽车驱动电机的性能和效率,在混合动力汽车中,功率和发动机的匹配和效率,使车辆在混合动力模式下达到理想的驾驶状态,由于新能源汽车的内部结构比其他电气产品更复杂,对车辆标准级IGBT指标的要求高于其他电气产品, 例如,车规级IGBT的散热效率标准远高于工业IGBT,逆变器内的温度高达120℃,还应考虑强烈的振动条件,车规级IGBT的性能指标远高于工业级IGBT。

IGBT模块在新能源汽车领域中的应用

资料来源:智研咨询整理

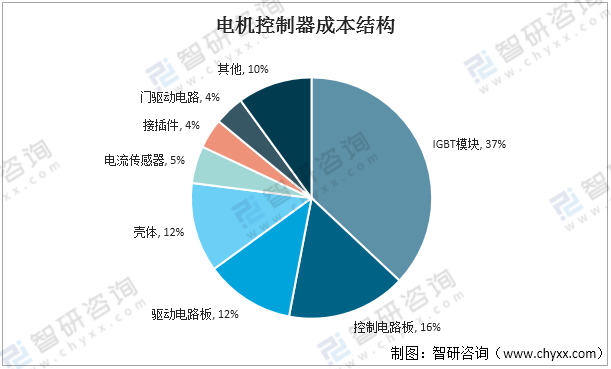

IGBT占新能源汽车整机总成本的5%以上,仅次于电池。电机和电机控制器是新能源汽车的核心部件,直接决定了车辆的行驶性能。在电机驱动中,IGBT主要存在于逆变器模块中。逆变器的功能是将直流电转换为交流电以提供驱动电机。来自北斗航天汽车的数据显示,电机和电机控制器分别约占车辆成本的4%和9%。在电机控制器内部,IGBT模块约占其成本的37%。因此,IGBT模块约占整车成本的5%。如果在车载空调控制系统中加入IGBT,成本比重更高。此外,大功率电动汽车也将对IGBT有越来越高的要求,这将间接增加IGBT在整个新能源汽车中的成本。

电机控制器成本结构

资料来源:智研咨询整理

三、中国车规级IGBT行业产量

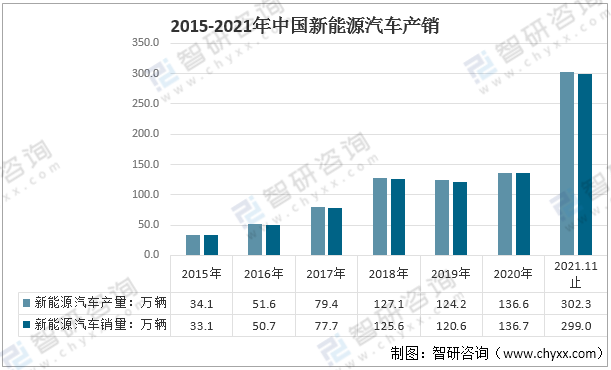

车规级IGBT行业下游面向新能源汽车,根据汽车工业协会数据,2021年1-11月,我国新能源汽车产销分别完成302.3、299万辆,大幅增长167.4%、166.8%。

2015-2021年中国新能源汽车产销

资料来源:汽车工业协会、智研咨询整理

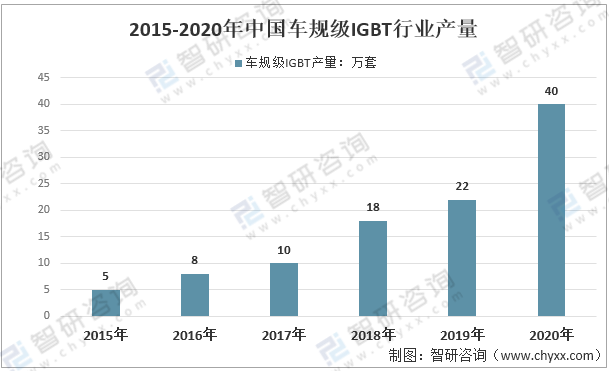

智研咨询发布的《2021-2027年中国车规级IGBT行业市场深度分析及投资趋势分析报告》显示:受益于下游市场需求的强势拉动,我国车规级IGBT生产布局加速。2020年行业产量达到40万套,较2019年22万套增长81.8%。近几年我国车规级IGBT行业产量情况如下图所示:

2015-2020年中国车规级IGBT行业产量情况

资料来源:智研咨询整理

四、中国车规级IGBT市场规模及市场结构

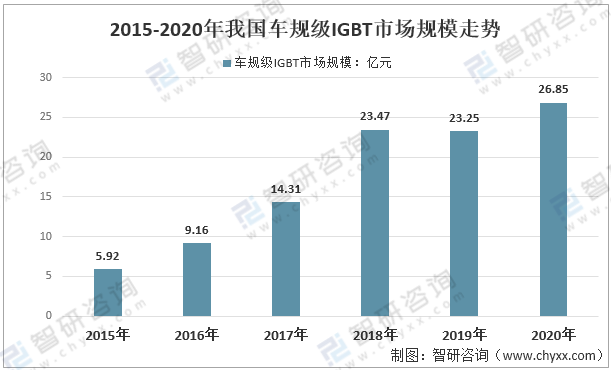

从市场容量看,我国车规级IGBT市场规模从2015年5.92亿元增长至2020年26.85亿元,2015-2020年均复合增速高达35.31%。

2015-2020年我国车规级IGBT市场规模走势

资料来源:智研咨询整理

新能源汽车根据动力源可以分为HEV(混合电动汽车)、PHEV(插电式混合电动汽车)、BEV(纯电动汽车)。其中,BEV不需要燃油机,只依靠电池提供能量,所以会配置较大容量的电池。BEV的优势在于零排放。受益于国家的双碳计划,BEV成为未来新能源汽车发展的主要方向。

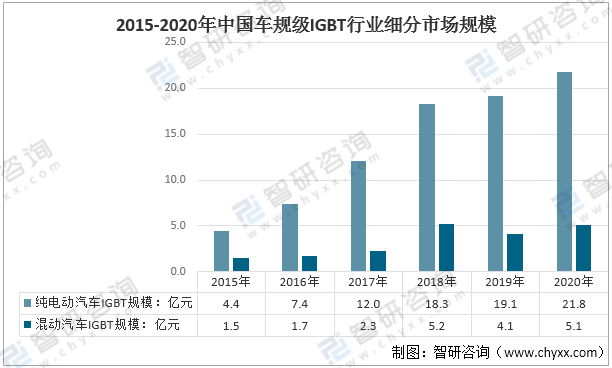

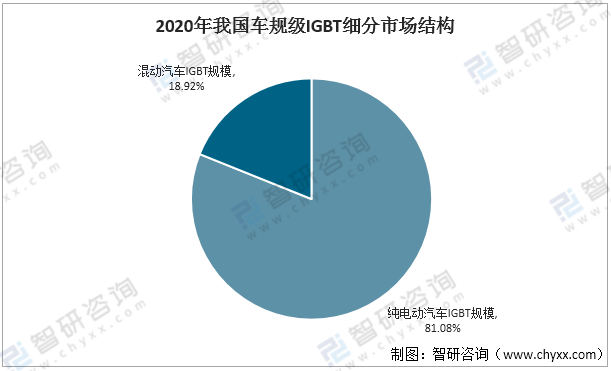

根据汽车动力划分,我国车规级IGBT可分为纯电动汽车IGBT及混合动力汽车IGBT。2020年我国纯电动汽车IGBT市场规模21.77亿元,占比81.08%;混合动力汽车IGBT规模5.08亿元,占18.92%。

2015-2020年中国车规级IGBT行业细分市场规模

资料来源:智研咨询整理

2020年我国车规级IGBT细分市场结构

资料来源:智研咨询整理

五、中国车规级IGBT市场竞争及企业布局分析

NE时代的数据显示,目前国内新能源乘用车IGBT模块领域仍主要由英飞凌垄断。2020年英飞凌装机份额超过50%,联合电子、麦格米特依赖英飞凌IGBT模块,同时上海电驱动、奇瑞新能源、蔚然动力等厂商也购买英飞凌产品。

在本土IGBT企业方面,比亚迪半导体、斯达半导、中车时代已进入新能源汽车IGBT模块供应商重点名单,不同企业新能源车用IGBT产品布局和合作客户情况如下。

各公司新能源车用IGBT情况

资料来源:智研咨询整理

我国车规级IGBT市场巨大,也吸引了国际上知名的IGBT企业,纷纷在中国抢滩登陆。这些公司的企业规模、生产技术、经营管理水平和研发能力都有很大的优势,进入中国市场后,较迅速的在我国建立了比较完善的市场销售体系,目前外国IGBT企业与民族品牌企业在重点领域的竞争较为激烈。

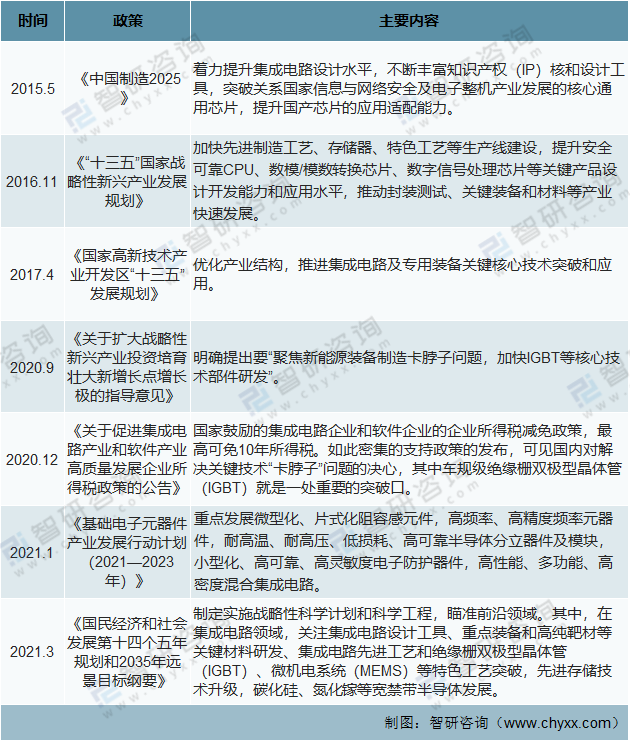

六、中国车规级IGBT行业政策规划和发展潜力

IGBT产业作为信息产业、新能源汽车产业的基础之一,是国民经济和社会发展的战略性产业,国家给予了高度重视和大力支持,为推动我国包括车规级IGBT在内的半导体产业的发展,增强信息产业创新能力和国际竞争力,国家出台了一系列鼓励扶持政策,为车规级IGBT产业建立了优良的政策环境,促进产业的快速发展。

车规级IGBT行业相关法律法规

资料来源:智研咨询整理

另外,根据《新能源汽车产业发展规划(2021-2035年)》,新能源已成为世界汽车产业转型的新方向,近年来,我国新能源汽车实现了从0到1的突破,未来将加速发展,而电动、网络化、智能化也成为汽车工业的发展趋势。IGBT功率半导体在“三化”发展中起着至关重要的作用,是“三化”的重要支撑,新能源汽车的发展有望带动汽车IGBT功率半导体需求的快速增长。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2021-2027年中国车规级IGBT行业市场深度分析及投资趋势分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国IGBT行业发展战略规划及投资方向研究报告

《2024-2030年中国IGBT行业发展战略规划及投资方向研究报告》共十三章,包含2019-2023年中国IGBT相关产业链运行走势分析,2024-2030年中国IGBT行业发展前景预测分析,2024-2030年中国IGBT行业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国IGBT行业全景速览:政策大力支持,国产替代空间广阔[图]](http://m.xc-boots.com/img/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![热点聚焦∣2022年中国IGBT产业发展现状:IGBT市场产需缺口较大,国产替代化进程加速[图]](http://m.xc-boots.com/img/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2022年中国IGBT行业竞争格局及重点企业分析:IGBT行业市场集中度较高,国产化率加速攀升[图]](http://m.xc-boots.com/img/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)