дёҖгҖҒй”Ӯз”өжұ з»“жһ„з»„жҲҗ

еңЁжҲ‘们зҡ„ж—Ҙеёёз”ҹжҙ»дёӯпјҢй”Ӯз”өжұ жҳҜжңҖдёәеёёи§Ғзҡ„з”өжұ з§Қзұ»пјҢиў«е№ҝжіӣиҝҗз”ЁеңЁж°ҙеҠӣгҖҒзҒ«еҠӣгҖҒйЈҺеҠӣе’ҢеӨӘйҳіиғҪз”өз«ҷзӯүеӮЁиғҪз”өжәҗзі»з»ҹпјҢд»ҘеҸҠз”өеҠЁе·Ҙе…·гҖҒз”өеҠЁиҮӘиЎҢиҪҰгҖҒз”өеҠЁж‘©жүҳиҪҰгҖҒз”өеҠЁжұҪиҪҰгҖҒеҶӣдәӢиЈ…еӨҮгҖҒиҲӘз©әиҲӘеӨ©зӯүеӨҡдёӘйўҶеҹҹпјҢзӣ®еүҚд№ҹйҖҗжӯҘеҗ‘з”өеҠЁиҮӘиЎҢиҪҰгҖҒз”өеҠЁжұҪиҪҰзӯүйўҶеҹҹжӢ“еұ•гҖӮйҡҸзқҖиғҪжәҗжұҪиҪҰзӯүдёӢжёёдә§дёҡдёҚж–ӯеҸ‘еұ•пјҢй”Ӯз”өжұ зҡ„еҠ е·Ҙ规模жӯЈеңЁдёҚж–ӯеј еӨ§гҖӮ

й”Ӯз”өжұ з”ұжӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒз”өи§Јж¶ІгҖҒйҡ”иҶңгҖҒеӨ–еЈідә”йғЁеҲҶз»„жҲҗпјҢдё»иҰҒдҫқиө–Li+еңЁдёӨдёӘз”өжһҒд№Ӣй—ҙеҫҖиҝ”еөҢе…Ҙе’Ңи„ұеөҢжқҘе·ҘдҪңпјҢжҳҜдёҖз§ҚдәҢж¬Ўз”өжұ (е……з”өз”өжұ )гҖӮе…¶дёӯз”өи§Јж¶ІеҚ й”ӮзҰ»еӯҗз”өжұ жҲҗжң¬12%е·ҰеҸіпјҢжҜӣеҲ©зҺҮй«ҳиҫҫдёә30%пҪһ40%пјҢжҳҜй”ӮзҰ»еӯҗз”өжұ дә§дёҡй“ҫдёӯзӣҲеҲ©иғҪеҠӣиҫғејәзҡ„зҺҜиҠӮд№ӢдёҖгҖӮ

й”Ӯз”өжұ з»“жһ„з»„жҲҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

з”өи§Јж¶Ідё»иҰҒз”ұзўій…ёи„Ӯзұ»гҖҒйҶҡзұ»е’Ңзҫҹеҹәй…ёи„Ӯзұ»жңүжңәжә¶еүӮпјҢLiPF6гҖҒLiClO4гҖҒLiBF4зӯүй”ӮеҢ–еҗҲзү©е’Ңе°‘йҮҸж·»еҠ еүӮз»„жҲҗпјҢиғҪеӨҹеё®еҠ©зҰ»еӯҗе®һзҺ°еңЁз”өжұ жӯЈиҙҹжһҒд№Ӣй—ҙжөҒеҠЁпјҢеҜ№й”Ӯз”өжұ зҡ„жҖ§иғҪжңүзқҖйҮҚиҰҒеҪұе“ҚгҖӮдә§дёҡй“ҫдёҠпјҢй”Ӯз”өжұ з”өи§Јж¶ІдёҠжёёдёәзҹіеҢ–дә§е“Ғе’Ңй”ӮеҢ–еҗҲзү©пјҢдёӢжёёдёәж¶Ҳиҙ№зұ»з”өеӯҗдә§е“ҒгҖҒз”өеҠЁжұҪиҪҰе’ҢеӮЁиғҪйўҶеҹҹзӯүгҖӮ

й”Ӯз”өжұ з”өи§Јж¶Ідә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

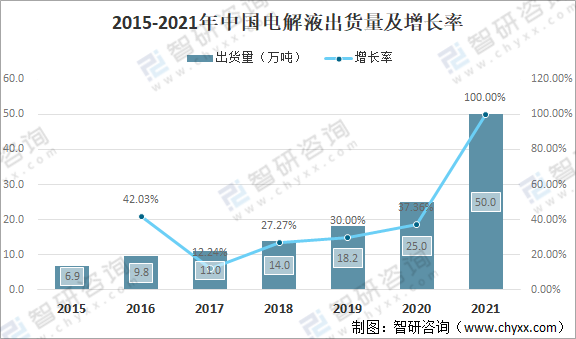

дәҢгҖҒз”өи§Јж¶ІеёӮеңәжғ…еҶө

2020е№ҙе…Ёзҗғй”ӮзҰ»еӯҗз”өжұ з”өи§Јж¶ІеҮәиҙ§йҮҸиҫҫеҲ°33.4дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ24.6%пјҢдёҺ2015е№ҙзӣёжҜ”еўһеҠ 22.32дёҮеҗЁе·ҰеҸіпјҢе°Ҫз®Ўиҝ‘дёүе№ҙеўһй•ҝзҺҮеӯҳеңЁдёҖе®ҡзЁӢеәҰзҡ„дёӢйҷҚпјҢдҪҶдҫқж—§дҝқжҢҒзқҖиҫғй«ҳйҖҹеәҰзҡ„еўһй•ҝпјҢ2020е№ҙз”өи§Јж¶Іе…Ёзҗғж•ҙдҪ“еёӮеңә规模иҫҫеҲ°152.7дәҝе…ғгҖӮ

2015-2020е№ҙе…Ёзҗғз”өи§Јж¶ІеҮәиҙ§йҮҸеҸҠеўһй•ҝзҺҮ

иө„ж–ҷжқҘжәҗпјҡгҖҠдёӯеӣҪй”ӮзҰ»еӯҗз”өжұ з”өи§Јж¶ІиЎҢдёҡеҸ‘еұ•зҷҪзҡ®д№ҰпјҲ2021е№ҙпјүгҖӢпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

2020е№ҙдёӯеӣҪз”өи§Јж¶ІжҖ»дҪ“еҮәиҙ§йҮҸиҫҫеҲ°25дёҮеҗЁпјҢеёӮеңәеҚ жңүзҺҮжҺҘиҝ‘75%гҖӮеҸ—й”Ӯз”өеёӮеңәйңҖжұӮжҸҗжҢҜеҪұе“ҚпјҢз”өи§Јж¶ІйңҖжұӮжҖҘеү§ж”ҖеҚҮпјҢ2021е№ҙдёӯеӣҪз”өи§Јж¶ІеҮәиҙ§50дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ100%гҖӮ

2015-2021е№ҙдёӯеӣҪз”өи§Јж¶ІеҮәиҙ§йҮҸеҸҠеўһй•ҝзҺҮ

иө„ж–ҷжқҘжәҗпјҡй«ҳе·Ҙй”Ӯз”өпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒйҮҚзӮ№дјҒдёҡеӨҡе…ғеҢ–еҜ№жҜ”еҲҶжһҗ

д»ҺдёӯеӣҪдё»иҰҒз”өи§Јж¶ІдјҒдёҡжқҘзңӢпјҢ2020е№ҙз”өи§Јж¶ІеҮәиҙ§йҮҸеңЁ2дёҮеҗЁд»ҘдёҠзҡ„дјҒдёҡжңүеӣӣ家пјҢеҲҶеҲ«жҳҜеӨ©иөҗжқҗж–ҷгҖҒж–°е®ҷйӮҰгҖҒжұҹиӢҸеӣҪжі°е’ҢдёңиҺһжқүжқүпјҢе…¶дёӯеӨ©иөҗжқҗж–ҷгҖҒж–°е®ҷйӮҰе’ҢжұҹиӢҸеӣҪжі°зҡ„еҮәиҙ§йҮҸеёӮеңәд»ҪйўқеқҮеңЁ10%д»ҘдёҠпјҢжҳҜдёӯеӣҪз”өи§Јж¶ІиЎҢдёҡзҡ„дё»иҰҒйҫҷеӨҙдјҒдёҡгҖӮ

жұҹиӢҸеӣҪжі°vsж–°е®ҷйӮҰvsеӨ©иөҗжқҗж–ҷеҹәжң¬жғ…еҶө

дјҒдёҡ | жұҹиӢҸеӣҪжі°  | ж–°е®ҷйӮҰ  | еӨ©иөҗжқҗж–ҷ  |

жіЁеҶҢж—¶й—ҙ | 1998/5/7 | 2002/2/19 | 2000/6/6 |

жіЁеҶҢең°зӮ№ | жұҹиӢҸзңҒеј е®¶жёҜеёӮ | е№ҝдёңзңҒж·ұеңіеёӮ | е№ҝдёңзңҒе№ҝе·һеёӮ |

жіЁеҶҢиө„жң¬ | 15.64дәҝ | 4.125дәҝ | 9.598дәҝ |

з®Җд»Ӣ | жұҹиӢҸеӣҪжі°еӣҪйҷ…йӣҶеӣўжҳҜдёҖ家д»Ҙж¶Ҳиҙ№е“ҒиҝӣеҮәеҸЈиҙёжҳ“дёәдё»дёҡпјҢйӣҶз ”еҸ‘и®ҫи®ЎгҖҒз”ҹдә§е®һдҪ“гҖҒйҮ‘иһҚжҠ•иө„гҖҒж–°иғҪжәҗж–°жқҗж–ҷдёәдёҖдҪ“зҡ„еӨ§еһӢеӣҪйҷ…еҢ–дјҒдёҡйӣҶеӣўгҖӮеңЁ“2021дёӯеӣҪдјҒдёҡ500ејә”дёӯпјҢеӣҪжі°йӣҶеӣўеҲ—362дҪҚпјӣеңЁ“2021е№ҙзҡ„гҖҠиҙўеҜҢгҖӢдёӯеӣҪ500ејәжҺ’иЎҢжҰң”дёӯпјҢеӣҪжі°йӣҶеӣўдҪҚеҲ—339дҪҚгҖӮ | ж–°е®ҷйӮҰжҳҜе…ЁзҗғйўҶе…Ҳзҡ„з”өеӯҗеҢ–еӯҰе“Ғе’ҢеҠҹиғҪжқҗж–ҷдјҒдёҡгҖӮе…¬еҸёдё“жіЁдәҺй”Ӯз”өжұ еҢ–еӯҰе“ҒгҖҒз”өе®№еҷЁеҢ–еӯҰе“ҒгҖҒжңүжңәж°ҹеҢ–еӯҰе“Ғе’ҢеҚҠеҜјдҪ“еҢ–еӯҰе“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§дёҺй”Җе”®пјҢиҮҙеҠӣдәҺдёәе®ўжҲ·жҸҗдҫӣдёҖжөҒзҡ„“дёҖз«ҷејҸ”дә§е“Ғи§ЈеҶіж–№жЎҲпјҢеңЁе№ҝдёңгҖҒжұҹиӢҸгҖҒзҰҸе»әгҖҒж№–еҚ—гҖҒж№–еҢ—гҖҒжіўе…°гҖҒзҫҺеӣҪзӯүжӢҘжңүеӨҡдёӘз”ҹдә§еҹәең°пјҢеҸҠж—Ҙжң¬гҖҒйҹ©еӣҪзӯүеӣҪеӨ–еҲҶж”Ҝжңәжһ„гҖӮ | еӨ©иөҗжқҗж–ҷжҳҜеӣҪеҶ…дё»иҰҒзҡ„й”ӮзҰ»еӯҗз”өжұ жқҗж–ҷгҖҒдёӘдәәжҠӨзҗҶе“ҒеҠҹиғҪжқҗж–ҷз”ҹдә§е•Ҷд№ӢдёҖ, жӢҘжңүеҗҢиЎҢдёҡдёӯ规模иҫғеӨ§зҡ„з ”еҸ‘дёӯеҝғ,еҪўжҲҗдәҶз ”з©¶жҠҖжңҜ-еә”з”Ёзҡ„дә§е“ҒдёҖдҪ“еҢ–иҜ„д»·дҪ“зі»пјҢеңЁеӣҪеҶ…еӨ–дә«жңүйҮҚиҰҒзҡ„иЎҢдёҡең°дҪҚгҖҒжҠҖжңҜж°ҙе№іеӨ„дәҺеӣҪеҶ…йўҶе…ҲпјҢ并具жңүиЎҢдёҡеёҰеӨҙзӨәиҢғдҪңз”ЁгҖӮ |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

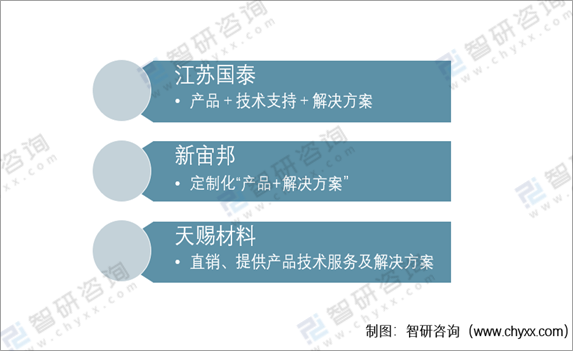

д»Һз”өжұ з”өи§Јж¶Ізӣёе…ідә§е“Ғзҡ„з»ҸиҗҘжЁЎејҸжқҘзңӢпјҢдёү家дјҒдёҡзҡ„е•ҶдёҡжЁЎејҸе№¶ж— иҫғеӨ§е·®еҲ«пјҢеқҮд»ҘжҸҗдҫӣз”өи§Јж¶Ідә§е“ҒгҖҒжҠҖжңҜжңҚеҠЎе’Ңи§ЈеҶіж–№жЎҲдёәдё»гҖӮ

дјҒдёҡз»ҸиҗҘжЁЎејҸ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёү家дјҒдёҡзҡ„жҖ»иҗҘдёҡ收е…ҘйҮ‘йўқеҸҠеҚ жҜ”жғ…еҶөеӯҳеңЁжҳҺжҳҫеҢәеҲ«гҖӮжұҹиӢҸеӣҪжі°дё»иҗҘдёҡеҠЎжңүдҫӣеә”й“ҫжңҚеҠЎе’ҢеҢ–зҹіж–°иғҪжәҗдёҡеҠЎдёӨзұ»пјҢеҲҶеҲ«з”ҹдә§зәәз»ҮжңҚиЈ…гҖҒзҺ©е…·зӯүиҙёжҳ“е•Ҷе“Ғе’ҢеҢ–е·Ҙдә§е“ҒпјҲдё»иҰҒдә§е“Ғдёәз”өи§Јж¶ІпјүпјҢе…¶дёӯиҙёжҳ“дә§е“ҒиҗҘдёҡ收е…ҘеҚ жҜ”дёә95%е·ҰеҸіпјҢеҢ–е·Ҙдә§е“Ғд»…еҚ 5%е·ҰеҸігҖӮиҖҢж–°е®ҷйӮҰе’ҢеӨ©иөҗжқҗж–ҷзҡ„дёҡеҠЎеҲҷд»Ҙз”өжұ еҢ–еӯҰе“Ғе’Ңз”өжұ жқҗж–ҷпјҲдё»иҰҒдә§е“ҒеқҮдёәз”өи§Јж¶Іпјүзҡ„з”ҹдә§й”Җе”®дёәдё»пјҢиҗҘдёҡ收е…ҘеҚ жҜ”иҫҫеҲ°50%е·ҰеҸігҖӮ

2020е№ҙпјҢжұҹиӢҸеӣҪжі°жҖ»иҗҘдёҡ收е…Ҙдёә301.01дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ23.39%пјҢдё»иҰҒжҳҜз”ұдәҺз–«жғ…еҠ еӨ§дәҶиҝӣеҮәеҸЈиҙёжҳ“е•Ҷе“Ғзҡ„жөҒйҖҡйҡҫеәҰпјҢеҜ№жұҹиӢҸеӣҪжі°дҫӣеә”й“ҫжңҚеҠЎдә§з”ҹдәҶе·ЁеӨ§еҪұе“Қпјӣж–°е®ҷйӮҰжҖ»иҗҘдёҡ收е…Ҙдёә29.61дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ27.37%пјӣеӨ©иөҗжқҗж–ҷжҖ»иҗҘдёҡ收е…Ҙдёә41.19дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ49.53%гҖӮ2021е№ҙеүҚдёүеӯЈеәҰж–°е®ҷйӮҰе’ҢеӨ©иөҗжқҗж–ҷеҲҶеҲ«е®һзҺ°44.69дәҝе…ғе’Ң66.23дәҝе…ғзҡ„иҗҘдёҡ收е…ҘпјҢеқҮе·Іи¶…иҝҮ2020е№ҙе№ҙеәҰиҗҘдёҡ收е…ҘпјҢ2021е№ҙиҗҘдёҡ收е…ҘдҝқжҢҒиүҜеҘҪдёҠеҚҮеҠҝеӨҙгҖӮ

2015-2021е№ҙжҖ»иҗҘдёҡ收е…ҘеҸҠеҚ жҜ”жғ…еҶөпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪз”өи§Јж¶Ідә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢ

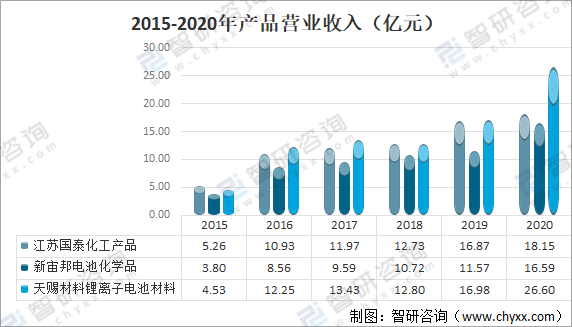

2015е№ҙиҮі2020е№ҙжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“ҒгҖҒж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“Ғе’ҢеӨ©иөҗжқҗж–ҷй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷзҡ„иҗҘдёҡ收е…ҘеқҮе®һзҺ°дәҶеҝ«йҖҹеўһй•ҝпјҢ并且еӨ©иөҗжқҗж–ҷй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷзҡ„иҗҘдёҡ收е…ҘеңЁ2016е№ҙи¶…иҝҮжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“Ғзҡ„иҗҘдёҡ收е…ҘпјҢ并иҝһз»ӯеӨҡе№ҙдҝқжҢҒйўҶе…ҲдјҳеҠҝгҖӮ

2020е№ҙжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“ҒиҗҘдёҡ收е…Ҙдёә18.15дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.61%пјӣж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“ҒиҗҘдёҡ收е…Ҙдёә16.59дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ43.44%пјӣеӨ©иөҗжқҗж–ҷй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷиҗҘдёҡ收е…Ҙдёә26.60дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ56.57%пјҢиҫғ2015е№ҙеўһй•ҝи¶…4еҖҚпјҢе®һзҺ°еӨ§е№…еәҰеўһй•ҝгҖӮ

2015-2020е№ҙдә§е“ҒиҗҘдёҡ收е…ҘпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

жіЁпјҡжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“ҒгҖҒж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“Ғе’ҢеӨ©иөҗжқҗж–ҷй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷдё»иҰҒзҡ„дә§е“Ғдёәз”өи§Јж¶І

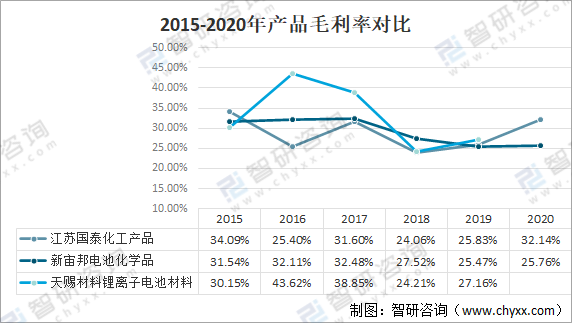

дёү家дјҒдёҡдёӯпјҢж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“ҒжҜӣеҲ©зҺҮиҫғдёәе№ізЁіпјҢеӨ©иөҗжқҗж–ҷй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷзҡ„жҜӣеҲ©зҺҮжіўеҠЁеӨ§дҪҶж•ҙдҪ“иҫғй«ҳгҖӮ2020е№ҙжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“ҒжҜӣеҲ©зҺҮдёә32.14%пјҢж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“ҒжҜӣеҲ©зҺҮдёә25.76%гҖӮпјҲеӨ©иөҗжқҗж–ҷ2020е№ҙеәҰжҠҘе‘ҠдёӯжңӘжҠ«йңІй”ӮзҰ»еӯҗз”өжұ жқҗж–ҷиҗҘдёҡжҲҗжң¬еҸҠжҜӣеҲ©зҺҮпјү

2015-2020е№ҙдә§е“ҒжҜӣеҲ©зҺҮеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»Һз”өи§Јж¶Ідә§иғҪжқҘзңӢпјҢ 2020е№ҙеӨ©иөҗжқҗж–ҷз”өи§Јж¶Ідә§иғҪдёә10.6дёҮеҗЁпјҢдәӨд»ҳз”өи§Јж¶Іи¶…7.3еҗЁпјҢжұҹиӢҸеӣҪжі°е’Ңж–°е®ҷйӮҰз”өи§Јж¶Ідә§иғҪеҲҶеҲ«дёә7дёҮеҗЁе’Ң9дёҮеҗЁпјҢеӨ©иөҗжқҗж–ҷеңЁз”өи§Јж¶Ідә§иғҪж–№йқўйўҶе…ҲдјҳеҠҝиҫғдёәжҳҺжҳҫгҖӮ2020е№ҙжұҹиӢҸеӣҪжі°еҢ–е·Ҙдә§е“Ғй”ҖйҮҸдёә4.1дёҮеҗЁпјҢж–°е®ҷйӮҰз”өжұ еҢ–еӯҰе“Ғй”ҖйҮҸдёә3.8дёҮеҗЁгҖӮ

2020е№ҙдә§е“Ғдә§иғҪгҖҒй”ҖйҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

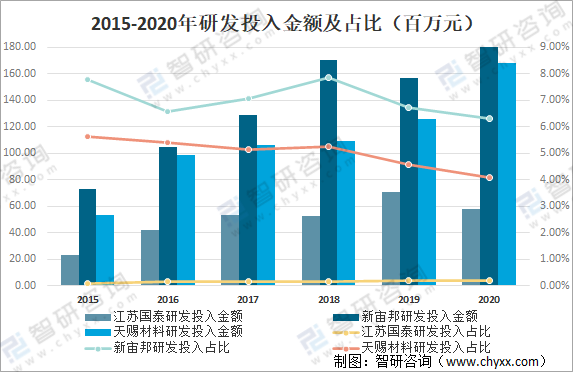

дјҒдёҡз ”еҸ‘жҠ•е…Ҙж–№йқўпјҢдёү家дјҒдёҡдёӯж–°е®ҷйӮҰз ”еҸ‘жҠ•е…ҘйҮ‘йўқе’Ңз ”еҸ‘жҠ•е…ҘеҚ дёӯиҗҘдёҡ收е…ҘжҜ”йҮҚжңҖеӨ§пјҢеӨ©иөҗжқҗж–ҷж¬Ўд№ӢпјҢжұҹиӢҸеӣҪжі°еҲҷиҝңдҪҺдәҺд»ҘдёҠдёӨ家дјҒдёҡгҖӮдё”еҸ—жҖ»иҗҘдёҡ收е…ҘеҚ жҜ”е·®ејӮзҡ„еҪұе“ҚпјҢжұҹиӢҸеӣҪжі°зҡ„з ”еҸ‘жҠ•е…ҘеҚ жҜ”дҪҺдәҺ0.2%пјҢеӨ©иөҗжқҗж–ҷзҡ„з ”еҸ‘жҠ•е…ҘеҚ жҜ”еңЁ4%е·ҰеҸіпјҢж–°е®ҷйӮҰеңЁ6%е·ҰеҸігҖӮ

2015-2020е№ҙз ”еҸ‘жҠ•е…ҘйҮ‘йўқеҸҠеҚ жҜ”пјҲзҷҫдёҮе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

з»јеҗҲд»ҘдёҠеҲҶжһҗпјҢеӨ©иөҗжқҗж–ҷеңЁдә§е“ҒиҗҘ收жғ…еҶөеҸҠдә§й”Җзӯүж–№йқўиЎЁзҺ°дјҳејӮпјҢж–°е®ҷйӮҰеҲҷз ”еҸ‘жҠ•е…Ҙжғ…еҶөиҫғй«ҳгҖӮжҖ»дҪ“жқҘзңӢпјҢеӨ©иөҗжқҗж–ҷеңЁз”өжұ з”өи§Јж¶ІиЎҢдёҡзҡ„иЎЁзҺ°иҫғдёәдјҳејӮпјҢе‘ҲзҺ°еҮәжҢҒз»ӯеҗ‘еҘҪзҡ„еҸ‘еұ•еҠҝеӨҙгҖӮ

жұҹиӢҸеӣҪжі°vsж–°е®ҷйӮҰvsеӨ©иөҗжқҗж–ҷдё»иҰҒжҢҮж ҮеҜ№жҜ”

дё»иҰҒжҢҮж Ү | жұҹиӢҸеӣҪжі°  | ж–°е®ҷйӮҰ  | еӨ©иөҗжқҗж–ҷ  |

з»ҸиҗҘжғ…еҶө | вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ…вҳ… |

дә§й”Җжғ…еҶө | вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ…вҳ… |

з ”еҸ‘жғ…еҶө | вҳ…вҳ… | вҳ…вҳ…вҳ…вҳ… | вҳ…вҳ…вҳ… |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪз”өи§Јж¶Ідә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪе…Ёй’’ж¶ІжөҒз”өжұ з”Ёз”өи§Јж¶ІиЎҢдёҡеёӮеңәзҺ°зҠ¶и°ғжҹҘеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪе…Ёй’’ж¶ІжөҒз”өжұ з”Ёз”өи§Јж¶ІиЎҢдёҡеёӮеңәзҺ°зҠ¶и°ғжҹҘеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2024-2030е№ҙе…Ёй’’ж¶ІжөҒз”өжұ з”Ёз”өи§Јж¶ІжҠ•иө„е»әи®®пјҢ2024-2030е№ҙе…Ёй’’ж¶ІжөҒз”өжұ з”Ёз”өи§Јж¶ІжңӘжқҘеҸ‘еұ•йў„жөӢеҸҠжҠ•иө„еүҚжҷҜеҲҶжһҗпјҢ2024-2030е№ҙе…Ёй’’ж¶ІжөҒз”өжұ з”Ёз”өи§Јж¶ІжҠ•иө„зҡ„е»әи®®еҸҠи§ӮзӮ№зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪй”Ӯз”өжұ з”өи§Јж¶ІиЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡеёӮеңә规模жҢҒз»ӯдёҠеҚҮ[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)