导语:大股东100%持股突遭司法冻结,背后隐匿的流动性危机待解。

对于5万多名万达信息(SZ:300168)投资者来说,最近两个月是极为煎熬的。先是7月与中国人寿联姻宣告终止,后又于两周前曝出控股股东万豪投资股票质押即将“爆仓”,而当前又迎来了大股东股权被司法冻结的残酷现实。

8月4日晚,万达信息(SZ:300168)公告称,公司控股股东万豪投资及实控人史一兵所持有的公司股份已经全部被司法冻结,执行人为北京市第三中级人民法院。

吊诡的是,而关于被冻结的原因,当事人万豪投资及史一兵却称完全不知情。

截至8月5日,万豪投资持有公司股份18.29%,史一兵持有0.50%,已经全部被冻结,并且两方的股票质押比例分别为94.86%和99.64%。

受此消息影响,万达信息在8月5日开盘后低开低走,大部分时间在跌停中度过。截至收盘,万达信息报9.48元,跌幅9.97%,最新市值104亿元。

从股价来看,万达信息目前正处于低位,相比2018年6月的高点下跌65%,相比今年4月的高点下跌48%。

01 一波未平一波又起

万达信息此次事件早有端倪。

过去一年中,中国人寿已经耗资逾22亿不断增持万达信息。今年6月23日,万达信息与中国人寿签署协议,准备向后者转让上市公司5.0142%的股权。若转让完成,中国人寿及其一致行动人持股万达信息将达到15.018%,为万达信息第一大股东。

然而今年7月23日晚间,万达信息公告称,已经解除和中国人寿签订的股权转让协议,原因在于出让方万豪投资无法达成《股份转让协议》生效条款。

根据公司此前披露的质押公告显示,万豪投资所持股份中的94.86%已被质押,而史一兵个人持有股份中的99.637%也都已经被质押。

也就是说,万豪投资若想要将部分股权转让给中国人寿的话,则需要解除部分股份质押。

遗憾的是,截至7月23日,万豪投资方面未促成上述条件达成,因此转让协议无法生效。

据万达信息在7月24日的公告,公司于2019年7月23日接到了公司控股股东万豪投资的通知,其在国泰君安证券办理的部分股票质押式回购交易已触发协议约定的违约条款,可能被实施违约处置。国泰君安将有权对质押的标的证券进行违约处置,控股股东万豪投资存在可能被动减持的风险。

此次万豪投资在国泰君安股票质押式回购交易初始交易金额为2.05亿元,当前已还款3000万元,剩余金额1.75亿元,当前质押股份3212.76万股。

按照当时公告中的描述,国泰君安拟通过集中竞价交易的方式减持股份,拟被动减持数量直至还清国泰君安剩余的全部本息。

万达信息当时表示,万豪投资正在同质权人进行积极的沟通,努力寻求补救措施,争取达成还款计划,尽力降低或避免本次逾期造成的不利影响。若上述质押股份被强制处置,不会导致本公司实际控制权及实际控制人的变更,也不会对公司治理结构及生产经营造成重大影响。

但时至今日,随着万豪投资和史一兵所持全部股份被司法冻结,即便是国泰君安可能也无法强制处置质押违约的股份。

另外值得注意的是,除了国泰君安,万豪投资还将股份质押给龚纯良、国民信托、中信建投、广发银行。

02风波背后的流动性危机

想当年,万达信息也曾是一只大牛股。

2011年上市在A股之后,万达信息的股价一路从最低到最高涨了39倍,市值最高时曾达到858亿元,而且这都是在三年之内完成的。

可是,跟很多曾经的大牛股一样,万达信息也没能挡住2015年熊市的碾压,市值从最高峰跌落至今,仅剩下144亿元,蒸发约80%。

当然,截至目前,相对于乐视、暴风这些同样风光过的公司,万达信息暂时还保有着 “智慧城市领军企业”的尊严。不过,从最近的财报成绩来看,公司的情况也并不乐观。

【1】业绩下滑

今年6月,万达信息宣布准备将子公司四川浩特转让并剔出财务报表,此次转让评估作价1.06亿元,比2014年购买四川浩特时下降了71.35%,交易完成后,万达信息对四川浩特的持股比例由100%降至49%。而万达信息此次转让的目的主要是为了缓解该公司对上市公司自身带来的财务压力。

此前,在四川浩特的业绩精准达到对赌标准之后,万达信息便迎来了该公司的业绩变脸,不仅大幅下滑,甚至还出现亏损。

因此,我们可以从下图中看到万达信息2018年的营业收入和扣非净利润受其影响双双下降。其中营业收入同比下降了8.73%;扣非净利润则同比下降了28.95%。

点击可看大图

且值得注意的是,万达信息自2012年起就相继收购了10家企业,其中包括四川浩特在内的有超过4家(凯歌医疗、市民信箱、万达华波美)存在不同程度的业绩变脸风险。

除了万达华波美则已于2018年进行了全部的股权转让,其他两家公司目前尚未计提任何商誉减值,一旦发生减值,对万达信息的营收利润又是一重打击。

而当前,根据公司的2019年中报预测,预计其上半年实现净利润约4245.85万元-4631.84万元,下降40%-45%。其中,四川浩特的收入同比依然下降,亏损则进一步扩大。

【2】现金流隐忧

另一方面,四川浩特对万达信息产生的影响不仅仅体现在上市公司的业绩上。

四川浩特从事的是以城市道路监控为主的视频类工程集成项目开发以及相关的运维服务业务。

而这类主要是通过招投标方式取得PPP/BT项目合同,因此客户以政府部门、大型企业为主。更重要的是该类型项目具有先期投入多、付款周期相对较长的特点,带给公司巨大的资金及应收账款压力。

点击可看大图

上图我们可以看到,自2013年开始,万达新的存货周转率便在一路下滑,2018年万达信息的存货周转率仅为1.02次,较前几年大幅下降。这也意味着万达信息的存活周转天数已经接近360天。

如此高的存货周转天数,严重影响了万达信息将存货转换为现金或应收账款的速度。

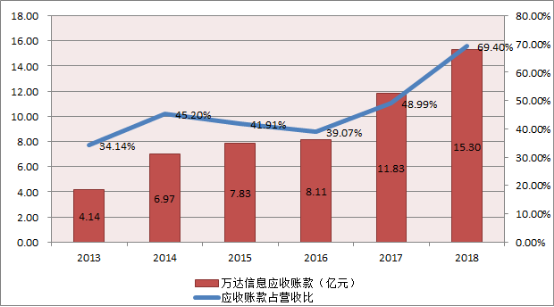

根据万达信息历史数据,2016年开始,万达信息应收账款余额占营业收入比例便在一路增长。在2018年期末,万达信息合并应收账款余额已经达到15.30亿元(已计提7.63%的坏账,金额达到1.26亿元),其中长期应收款余额为8.21亿元,子公司四川浩特长期应收款余额为7.98亿元,占比97.21%。

巨额应收账款的增加,使得万达信息的现金流变得极其不稳定,2014年和2017年度万达信息经营活动产生的现金流净额均为负,分别为-1亿元和-2.34亿元。

而万达信息作为母公司,目前仍对四川浩特提供3亿元的担保,截至2019年3月31日,万达信息短期借款19.02亿元,一年内到期的非流动负债为1.64亿元,现有货币资金则为11.91亿元,较2017年年末下降了约40%,补充流动资金迫在眉睫。

为了应对自身的偿债压力,万达信息大股东如此高的股权质押比例也就不奇怪了。

与此同时,面对越来越高的存货周转天数,万达信息却从未对存货计提过跌价准备或跌价损失。因此,万达信息这些年来的利润很有可能有一部分隐藏在这里。

03 总结

虽然,公司大股东和实控人都表示对股权冻结的原因完全不知情,但从此前万达信息与中国人寿股权转让告吹事件中,便可以看出一些端倪。

而即使万达信息强调股权冻结不会对公司的生产经营有直接影响,但从公司目前的业绩下滑以及资金问题来看,万达信息后续的压力可谓不小。

版权提示:智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。