第дёҖйғЁеҲҶиЎҢдёҡеҸ‘еұ•еҲҶжһҗ

第дёҖз« дё–з•Ңдҝқйҷ©иЎҢдёҡеҸ‘еұ•еҲҶжһҗ 1

第дёҖиҠӮ дё–з•Ңдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶө 1

дёҖгҖҒеӣҪйҷ…дҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 1

дәҢгҖҒеӣҪйҷ…дҝқйҷ©дёҡеҸ‘еұ•зҡ„жЁЎејҸ 3

дёүгҖҒеӣҪйҷ…дҝқйҷ©дёҡдҝЎз”ЁиҜ„зә§жғ…еҶө 5

еӣӣгҖҒеӣҪйҷ…дҝқйҷ©дёҡзҡ„з»“жһ„жҖ§и°ғж•ҙжғ…еҶө 7

дә”гҖҒеӣҪйҷ…дҝқйҷ©дёҡеӣӣйЎ№йҮҚеӨ§йЈҺйҷ© 11

е…ӯгҖҒ2016е№ҙе…Ёзҗғдҝқйҷ©дёҡеӨ©зҒҫдәәзҘёзҗҶиө”жғ…еҶө 15

дёғгҖҒ2016е№ҙе·ЁзҒҫйў‘д»Қ е…Ёзҗғдҝқйҷ©еёӮеңәжүҝеҺӢ 16

е…«гҖҒ2016е№ҙе…ЁзҗғеҜҝйҷ©дёҡеӣһйЎҫдёҺ2017е№ҙеұ•жңӣ 17

д№қгҖҒеӣҪйҷ…дҝқйҷ©дёҡеҸ‘еұ•зҡ„дё»иҰҒи¶ӢеҠҝ 21

еҚҒгҖҒж—Ҙжң¬ең°йңҮжҲ–еј•еҸ‘еҶҚдҝқйҷ©дёҡ并иҙӯжҪ® 23

еҚҒдёҖгҖҒе…Ёзҗғдҝқйҷ©дёҡеҸ—зӣҠдәҡжҙІж–°е…ҙз»ҸжөҺдҪ“й«ҳеўһй•ҝ 24

第дәҢиҠӮ йғЁеҲҶеӣҪ家дҝқйҷ©иЎҢдёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 26

дёҖгҖҒ2011-2017е№ҙзҫҺеӣҪдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 26

дәҢгҖҒ2011-2017е№ҙйҹ©еӣҪдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 29

дёүгҖҒ2011-2017е№ҙж–°еҠ еқЎдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 33

дә”гҖҒ2011-2017е№ҙеҫ·еӣҪдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 36

е…ӯгҖҒ2011-2017е№ҙжі•еӣҪдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 36

дёғгҖҒ2011-2017е№ҙиӢұеӣҪдҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 36

е…«гҖҒ2011-2017е№ҙж—Ҙжң¬дҝқйҷ©дёҡеҸ‘еұ•зҠ¶еҶөеҲҶжһҗ 38

第дәҢз« дёӯеӣҪдҝқйҷ©дёҡеҲҶжһҗ 40

第дёҖиҠӮ дёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•з»јиҝ° 40

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•еҺҶзЁӢеӣһйЎҫ 40

дәҢгҖҒдёӯеӣҪдҝқйҷ©дёҡзҡ„еҜ№еӨ–ејҖж”ҫдёҺеҸ‘еұ• 48

дёүгҖҒдёӯеӣҪеӣҪдҝқйҷ©дёҡдәәеҠӣиө„жәҗзҺ°зҠ¶еҲҶжһҗ 51

еӣӣгҖҒ“еҚҒдәҢдә””жҲ‘еӣҪдҝқйҷ©дёҡеҸ‘еұ•з»јиҝ° 55

дә”гҖҒ“еҚҒдёүдә””жҲ‘еӣҪдҝқйҷ©дёҡеҸ‘еұ•еұ•жңӣ 57

第дәҢиҠӮ 2014-2016е№ҙдёӯеӣҪдҝқйҷ©дёҡзҡ„еҸ‘еұ•еҲҶжһҗ 58

дёҖгҖҒ2014е№ҙдёӯеӣҪдҝқйҷ©дёҡеҒҘеә·еҝ«йҖҹиҝҗиЎҢ 58

дәҢгҖҒ2015е№ҙдёӯеӣҪдҝқйҷ©дёҡе№ізЁіеҒҘеә·еҸ‘еұ• 59

дёүгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ–еҫ—жҳҫи‘—жҲҗз»© 61

еӣӣгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•еҲҶжһҗ 62

第дёүиҠӮ 2016е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•еҲҶжһҗ 65

дёҖгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ–еҫ—жҳҫи‘—жҲҗз»© 65

дәҢгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•йҮҚиҰҒдәӢ件 68

дёүгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡиҝҗиЎҢжғ…еҶөеҲҶжһҗ 76

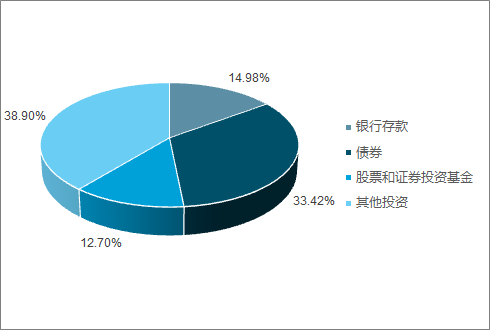

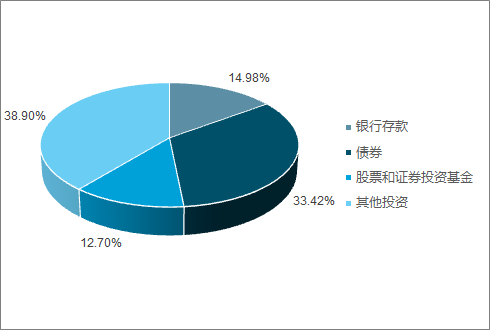

银иЎҢеӯҳж¬ҫ21202.01дәҝе…ғпјҢеҚ жҜ”14.98%пјӣеҖәеҲё47292.56дәҝе…ғпјҢеҚ жҜ”33.42%пјӣиӮЎзҘЁе’ҢиҜҒеҲёжҠ•иө„еҹәйҮ‘17970.96дәҝе…ғпјҢеҚ жҜ”12.70%пјӣе…¶д»–жҠ•иө„55054.64дәҝе…ғпјҢеҚ жҜ”38.90%гҖӮ

2017е№ҙ1-3жңҲдҝқйҷ©дёҡиө„йҮ‘иҝҗз”Ёз»“жһ„еҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷпјҢжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дёҡиө”ж¬ҫгҖҒз»ҷд»ҳжғ…еҶөеҲҶжһҗ 78

第еӣӣиҠӮ дёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…еҢ–еҲҶжһҗ 82

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…еҢ–зҺ°зҠ¶еҲҶжһҗ 82

дәҢгҖҒдёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…еҢ–еҠ еҝ«еҸ‘еұ•зҡ„еҺҹеӣ еҲҶжһҗ 85

дёүгҖҒдёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…еҢ–йқўдёҙзҡ„дё»иҰҒй—®йўҳ 87

еӣӣгҖҒдҝғиҝӣдёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…еҢ–еҸ‘еұ•зҡ„ж”ҝзӯ–е»әи®® 89

第дә”иҠӮ дёӯеӣҪдҝқйҷ©дёҡжі•жІ»еҢ–иҝӣзЁӢеҲҶжһҗ 91

дёҖгҖҒж”№йқ©ејҖж”ҫ30е№ҙжқҘжҲ‘еӣҪзҡ„дҝқйҷ©дёҡз«Ӣжі• 91

дәҢгҖҒж”№йқ©ејҖж”ҫ30е№ҙжқҘжҲ‘еӣҪзҡ„дҝқйҷ©зӣ‘з®ЎдёҺдҝқйҷ©жү§жі• 96

дёүгҖҒж”№йқ©ејҖж”ҫ30е№ҙжқҘжҲ‘еӣҪзҡ„дҝқйҷ©еҸёжі• 99

еӣӣгҖҒжҲ‘еӣҪдҝқйҷ©дёҡжі•жІ»еҢ–еӯҳеңЁзҡ„й—®йўҳдёҺдёҚи¶і 100

第е…ӯиҠӮ дёӯеӣҪдҝқйҷ©дёҡйқўдёҙзҡ„й—®йўҳ 102

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёҡеҲӣж–°дёҚи¶і 102

дәҢгҖҒеӣҪжңүдҝқйҷ©е…¬еҸёзҡ„еӣ°еўғеҲҶжһҗ 103

дёүгҖҒд»·ж јдёҠж¶ЁеҜ№дҝқйҷ©дёҡзҡ„дё»иҰҒеҪұе“Қ 104

еӣӣгҖҒдёӯеӣҪдҝқйҷ©дёҡйЈҺйҷ©з®ЎзҗҶеӯҳеңЁзҡ„й—®йўҳ 105

第дёғиҠӮ дёӯеӣҪдҝқйҷ©дёҡзҡ„еҸ‘еұ•еҜ№зӯ– 108

дёҖгҖҒи§ЈеҶіеӣҪжңүдҝқйҷ©е…¬еҸёеӣ°еўғзҡ„еҜ№зӯ– 108

дәҢгҖҒдҝқйҷ©дёҡеә”еҜ№д»·ж јдёҠж¶Ёд№Ӣзӯ– 110

дёүгҖҒдёӯеӣҪзү№иүІдҝқйҷ©еёӮеңәе»әи®ҫзҡ„йҖ”еҫ„ 111

еӣӣгҖҒдёӯеӣҪдҝқйҷ©дёҡйЈҺйҷ©з®ЎзҗҶеҜ№зӯ– 114

дә”гҖҒжһ„е»әдёӯеӣҪдҝқйҷ©дёҡиҜҡдҝЎеҲ¶еәҰзҡ„жҖқи·Ҝ 116

第дәҢйғЁеҲҶеёӮеңәеҸ‘еұ•еҲҶжһҗ

第дёүз« дёӯеӣҪдҝқйҷ©еёӮеңәеҲҶжһҗ 122

第дёҖиҠӮ дёӯеӣҪдҝқйҷ©еёӮеңәеҸ‘еұ•з»јиҝ° 122

дёҖгҖҒдёӯеӣҪдҝқйҷ©еёӮеңә规模жҺ’дё–з•Ң第е…ӯ 122

дәҢгҖҒдёӯеӣҪдҝқйҷ©еёӮеңәйҖҗжӯҘжҲҗдёәйҮҚиҰҒж–°е…ҙдҝқйҷ©еёӮеңә 122

дёүгҖҒдёӯеӣҪдҝқйҷ©еёӮеңәеҜ№еӨ–ејҖж”ҫзҡ„зү№зӮ№ 124

еӣӣгҖҒдҝқйҷ©еёӮеңәдәӨжҳ“жҲҗжң¬еҲҶжһҗ 125

第дәҢиҠӮ 2014-2015е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘжғ…еҶө 131

дёҖгҖҒ2014е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 131

дәҢгҖҒ2014е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 132

дёүгҖҒ2015е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 133

еӣӣгҖҒ2015е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 135

дә”гҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 136

е…ӯгҖҒ2016е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 137

第дёүиҠӮ 2017-2023е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘжғ…еҶө 136

дёҖгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 138

дәҢгҖҒ2016е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 140

дёүгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 141

еӣӣгҖҒ2016е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 141

第еӣӣиҠӮ 2016е№ҙжҲ‘еӣҪдҝқйҷ©еёӮеңәиҝҗиЎҢжғ…еҶөеҲҶжһҗдёҺжҖқиҖғ 142

дёҖгҖҒ2016е№ҙдҝқйҷ©еёӮеңәиҝҗиЎҢзҡ„дё»иҰҒзү№зӮ№ 143

дәҢгҖҒ2016е№ҙдҝқйҷ©еёӮеңәиҝҗиЎҢдёӯеҖјеҫ—е…іжіЁзҡ„жғ…еҶө 144

дёүгҖҒеҜ№дёӢдёҖжӯҘе·ҘдҪңзҡ„еҲқжӯҘжҖқиҖғ 145

第дә”иҠӮ 2017е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәйқўдёҙзҡ„й—®йўҳ 147

дёҖгҖҒдёӯеӣҪдҝқйҷ©еёӮеңәеӯҳеңЁзҡ„дё»иҰҒй—®йўҳ 147

дәҢгҖҒ2017е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәеӯҳеңЁзҡ„й—®йўҳ 149

第е…ӯиҠӮ дёӯеӣҪдҝқйҷ©еёӮеңәеҸ‘еұ•еҜ№зӯ– 150

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•зӣ®ж Үе’ҢжҖқи·Ҝ 150

дәҢгҖҒдёӯеӣҪдҝқйҷ©еёӮеңәеҸ‘еұ•зӯ–з•ҘеҲҶжһҗ 153

дёүгҖҒдёӯеӣҪдҝқйҷ©еёӮеңәдёҺиө„жң¬еёӮеңәдә’еҠЁеҸ‘еұ•зҡ„ж–°жҖқи·Ҝ 154

第еӣӣз« дҝқйҷ©дёӯд»ӢеёӮеңәеҸ‘еұ•еҲҶжһҗ 162

第дёҖиҠӮ дҝқйҷ©дёӯд»Ӣзӣёе…іжҰӮиҝ° 162

дёҖгҖҒдҝқйҷ©дёӯд»Ӣзҡ„еҹәжң¬жҰӮеҝө 162

дәҢгҖҒдҝқйҷ©дёӯд»Ӣдәәзҡ„дё»дҪ“еҪўејҸ 162

дёүгҖҒдҝқйҷ©дёӯд»ӢжҳҜдҝқйҷ©еёӮеңәзІҫз»ҶеҲҶе·Ҙзҡ„з»“жһң 162

еӣӣгҖҒдҝқйҷ©дёӯд»Ӣзҡ„ең°дҪҚе’ҢдҪңз”Ё 163

第дәҢиҠӮ дёӯеӣҪдҝқйҷ©дёӯд»ӢеёӮеңәзҡ„еҸ‘еұ•з»јиҝ° 163

дёҖгҖҒдҝқйҷ©дёӯд»ӢжҳҜдёӯеӣҪдҝқйҷ©дә§дёҡеҶ…йғЁеҲҶе·Ҙзҡ„дә§зү© 163

дәҢгҖҒдёӯеӣҪдҝқйҷ©дёӯд»ӢеҸ‘еұ•жҺЁеҠЁдәҶдҝқйҷ©еёӮеңәзҡ„еҸҳйқ© 164

дёүгҖҒдёӯеӣҪдҝқйҷ©дёӯд»ӢеёӮеңәеҸ‘еұ•еҸ–еҫ—й•ҝи¶іиҝӣжӯҘ 166

еӣӣгҖҒдҝқйҷ©дёӯд»ӢеёӮеңәеҸ‘еұ•еә”е…·еӨҮзҡ„еёӮеңәзҺҜеўғ 169

дә”гҖҒдёӯеӣҪдҝқйҷ©дёӯд»Ӣзӣ‘з®ЎжҺўзҙў“иҒ”еҠЁ”жңәеҲ¶ 170

第дёүиҠӮ 2016е№ҙдёӯеӣҪдҝқйҷ©дёӯд»ӢиҝҗиЎҢзҠ¶еҶө 172

дёҖгҖҒ2016е№ҙдҝқйҷ©дё“дёҡдёӯд»Ӣжңәжһ„еҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 172

дәҢгҖҒ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„еҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 173

дёүгҖҒ2016е№ҙдҝқйҷ©иҗҘй”Җе‘ҳеҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 174

еӣӣгҖҒ2016е№ҙдҝқйҷ©дёӯд»ӢеёӮеңәиҝҗиЎҢзү№зӮ№ 175

第еӣӣиҠӮ 2016е№ҙдёӯеӣҪдҝқйҷ©дёӯд»ӢиҝҗиЎҢзҠ¶еҶө 178

дёҖгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©дё“дёҡдёӯд»Ӣжңәжһ„еҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 178

дәҢгҖҒ2016е№ҙдёӯеӣҪдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„еҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 179

дёүгҖҒ2016е№ҙеәҰдёӯеӣҪдҝқйҷ©иҗҘй”Җе‘ҳеҸ‘еұ•еҸҠз»ҸиҗҘзҠ¶еҶө 181

第дә”иҠӮ дёӯеӣҪдҝқйҷ©дёӯд»ӢеҸ‘еұ•зҡ„й—®йўҳеҸҠеҜ№зӯ– 183

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёӯд»ӢеёӮеңәеӯҳеңЁзҡ„дё»иҰҒй—®йўҳ 183

дәҢгҖҒеҲ¶зәҰдёӯеӣҪдҝқйҷ©дёӯд»ӢеҸ‘еұ•зҡ„еҺҹеӣ еҲҶжһҗ 187

дёүгҖҒжҲ‘еӣҪдҝқйҷ©дёӯд»Ӣзҡ„зӣ‘з®Ўе’ҢеҸ‘еұ•ж–№еҗ‘ 188

еӣӣгҖҒжҺЁеҠЁдёӯеӣҪдҝқйҷ©дёӯд»ӢеёӮеңәеҸ‘еұ•зҡ„еҜ№зӯ– 190

第дә”з« жҢүдҝқйҷ©ж Үзҡ„дёҚеҗҢз»ҶеҲҶдҝқйҷ©еёӮеңәзҡ„еҲҶжһҗ 192

第дёҖиҠӮ 2017-2023е№ҙжҲ‘еӣҪиҙўдә§дҝқйҷ©еёӮеңәеҲҶжһҗ 192

дёҖгҖҒдјҒдёҡиҙўдә§дҝқйҷ©жҰӮеҝөе’ҢеҲҶзұ» 192

дәҢгҖҒ家еәӯиҙўдә§дҝқйҷ©жҰӮеҝөе’ҢеҲҶзұ» 193

дёүгҖҒ2016е№ҙиҙўдә§дҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 194

еӣӣгҖҒ2016е№ҙжҲ‘еӣҪиҙўдә§йҷ©еёӮеңәеҲҶжһҗ 196

дә”гҖҒ2016е№ҙиҙўдә§дҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 200

е…ӯгҖҒ2016е№ҙжҲ‘еӣҪиҙўдә§йҷ©еёӮеңәеҲҶжһҗ 201

дёғгҖҒ2016е№ҙжҲ‘еӣҪиҙўдә§йҷ©еёӮеңәеҲҶжһҗ 204

е…«гҖҒ2016е№ҙиҙўдә§дҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 205

第дәҢиҠӮ 2017-2023е№ҙжҲ‘еӣҪдәәиә«дҝқйҷ©еёӮеңәеҲҶжһҗ 206

дёҖгҖҒжҲ‘еӣҪж¶Ҳиҙ№иҖ…еҜҝйҷ©и®ӨзҹҘеәҰйҖҗе№ҙжҸҗеҚҮ 206

дәҢгҖҒ2016жҲ‘еӣҪеҜҝйҷ©дёҡз«һдәүжғ…еҶөеҲҶжһҗ 207

дёүгҖҒ2016е№ҙдәәеҜҝдҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 210

еӣӣгҖҒ2016е№ҙдәәеҜҝдҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 212

дә”гҖҒ2016е№ҙжҲ‘еӣҪеҜҝйҷ©еёӮеңәеҲҶжһҗ 214

е…ӯгҖҒ2016е№ҙжҲ‘еӣҪеҜҝйҷ©еёӮеңәеҲҶжһҗ 214

дёғгҖҒ2016е№ҙжҲ‘еӣҪеҜҝйҷ©еёӮеңәз«һдәүеҲҶжһҗ 215

е…«гҖҒ2016е№ҙдәәеҜҝдҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 216

第дёүиҠӮ 2011-2016е№ҙжҲ‘еӣҪеҢ»з–—дҝқйҷ©еёӮеңәеҲҶжһҗ 218

дёҖгҖҒеҢ»з–—дҝқйҷ©зҡ„е®ҡд№үе’ҢеҲҶзұ» 218

дәҢгҖҒдёӯеӣҪеҢ»з–—дҝқйҷ©зӣёе…іж”ҝзӯ– 221

дёүгҖҒ2016е№ҙжҲ‘еӣҪеҢ»з–—дҝқйҷ©жҖ»дҪ“жғ…еҶө 224

еӣӣгҖҒ2016е№ҙдёӨйғЁй—ЁиҰҒжұӮе·©еӣәжү©еӨ§еҹҺй•Үеұ…ж°‘еҹәжң¬еҢ»з–—дҝқйҷ©иҰҶзӣ–йқў 225

дә”гҖҒжҲ‘еӣҪеҢ»з–—дҝқйҷ©ж”№йқ©еҫ—еӨұеҲҶжһҗ 226

е…ӯгҖҒжҲ‘еӣҪе•ҶдёҡеҢ»з–—дҝқйҷ©еҸ‘еұ•зҡ„еүҚжҷҜеҲҶжһҗ 229

第еӣӣиҠӮ еҒҘеә·дҝқйҷ© 231

дёҖгҖҒеҒҘеә·дҝқйҷ©еёӮеңәзҡ„еҹәжң¬зү№зӮ№ 231

дәҢгҖҒдёӯеӣҪеҒҘеә·дҝқйҷ©зҡ„зҺ°зҠ¶дёҺеӣҪйҷ…жҜ”иҫғ 232

дёүгҖҒ2016е№ҙдёӯеӣҪе•ҶдёҡеҒҘеә·дҝқйҷ©еҸ‘еұ•еҲҶжһҗ 235

еӣӣгҖҒдёӯеӣҪеҒҘеә·йҷ©еёӮеңәдё»иҰҒйқўдёҙе“ӘдәӣжҢ‘жҲҳе’ҢжңәйҒҮ 235

дә”гҖҒ2017е№ҙдёӯеӣҪеҒҘеә·дҝқйҷ©еёӮеңәйў„жөӢ 237

第дә”иҠӮ жұҪиҪҰдҝқйҷ© 237

дёҖгҖҒжұҪиҪҰдҝқйҷ©зҡ„жҰӮеҝөдёҺеҲҶзұ» 237

дәҢгҖҒиҪҰйҷ©дёҡи°ӢжұӮеӣҪеҶ…жұҪиҪҰдә§дёҡй“ҫдёӯйңёдё»дҪҚзҪ® 240

дёүгҖҒ2016е№ҙж–°иҪҰж¶Ҳиҙ№иҖ…жұҪиҪҰдҝқйҷ©жңҚеҠЎж»Ўж„ҸеәҰеҲҶжһҗ 240

еӣӣгҖҒ2016е№ҙжҲ‘еӣҪжұҪиҪҰдҝқйҷ©еёӮеңәеҲ®иө·иҮӘеҫӢйЈҺ 245

第е…ӯиҠӮ еҶңдёҡдҝқйҷ© 246

дёҖгҖҒеҶңдёҡдҝқйҷ©зҡ„жҰӮеҝөдёҺеҲҶзұ» 246

дәҢгҖҒ2016е№ҙжҲ‘еӣҪеҶңдёҡдҝқйҷ©еҸ‘еұ•еҲҶжһҗ 247

дёүгҖҒ2016е№ҙжҲ‘еӣҪйҮҚзӮ№жҺЁе№ҝзҡ„еҶңдёҡдҝқйҷ©е“Ғз§Қ 247

еӣӣгҖҒ2016е№ҙжҲ‘еӣҪеҶңдёҡдҝқйҷ©еёӮеңәиҝҗиЎҢзҠ¶еҶө 247

дә”гҖҒжҲ‘еӣҪеҶңдёҡдҝқйҷ©з«Ӣжі•иҝ«еңЁзңүзқ« 248

е…ӯгҖҒжҲ‘еӣҪеҶңдёҡдҝқйҷ©еҸ‘еұ•еүҚжҷҜе№ҝйҳ” 251

第е…ӯз« еҢәеҹҹдҝқйҷ©еёӮеңәеҲҶжһҗ 252

第дёҖиҠӮ еҢ—дә¬дҝқйҷ©дёҡ 252

дёҖгҖҒеҢ—дә¬дҝқйҷ©дёҡеҸ‘еұ•зҡ„еёӮеңәиҰҒзҙ еҲҶжһҗ 252

дәҢгҖҒ2016е№ҙеҢ—дә¬дҝқйҷ©еёӮеңәиҝҗиЎҢзҠ¶еҶө 255

дёүгҖҒ2016е№ҙеҢ—дә¬дҝқйҷ©еёӮеңәиҝҗиЎҢзҠ¶еҶө 256

еӣӣгҖҒ2016е№ҙеҢ—дә¬дҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 258

第дәҢиҠӮ дёҠжө·дҝқйҷ©дёҡ 258

дёҖгҖҒ2016е№ҙдёҠжө·дҝқйҷ©еёӮеңәеҸ‘еұ•жҰӮеҶө 258

дәҢгҖҒ2016е№ҙдёҠжө·дҝқйҷ©дёҡеҸ‘еұ•еҲҶжһҗ 260

дёүгҖҒдёҠжө·дҝқйҷ©дёҡеӢҫеӢ’“еҚҒдәҢдә””ж–°и“қеӣҫ 261

第дёүиҠӮ ж·ұеңідҝқйҷ©дёҡ 267

дёҖгҖҒж”№йқ©ејҖж”ҫ30е№ҙж·ұеңідҝқйҷ©дёҡеҸ‘еұ•з»јиҝ° 267

дәҢгҖҒ2016е№ҙж·ұеңідҝқйҷ©дёҡз»ҸиҗҘжғ…еҶө 277

дёүгҖҒ2016е№ҙж·ұеңідҝқйҷ©дёҡз»ҸиҗҘжғ…еҶө 277

еӣӣгҖҒ2016е№ҙж·ұеңідҝқйҷ©дёҡз»ҸиҗҘжғ…еҶө 278

第еӣӣиҠӮ жұҹиӢҸдҝқйҷ©дёҡ 281

дёҖгҖҒ2016е№ҙжұҹиӢҸдҝқйҷ©еёӮеңәеҸ‘еұ•жҰӮеҶө 281

дәҢгҖҒжұҹиӢҸдҝқйҷ©дёҡеј•е…Ҙ第дёүж–№жЈҖжҹҘ 283

дёүгҖҒ2016е№ҙжұҹиӢҸдҝқйҷ©еёӮеңәз»ҸиҗҘзҠ¶еҶө 285

еӣӣгҖҒеҒҡеӨ§еҒҡејәжұҹиӢҸдҝқйҷ©дёҡзҡ„еҜ№зӯ– 287

第дә”иҠӮ еұұдёңдҝқйҷ©дёҡ 289

дёҖгҖҒж”№йқ©ејҖж”ҫ30е№ҙеұұдёңдҝқйҷ©дёҡеҸ‘еұ•з»јиҝ° 289

дәҢгҖҒ2016е№ҙеұұдёңдҝқйҷ©дёҡеҸ‘еұ•жҰӮеҶө 291

дёүгҖҒ2016е№ҙеұұдёңдҝқйҷ©дёҡеҸ‘еұ•жҰӮеҶө 292

еӣӣгҖҒ2016е№ҙеұұдёңдҝқйҷ©дёҡеҸ‘еұ•жҰӮеҶө 293

дә”гҖҒ2016е№ҙеұұдёңеёғеұҖ“еҚҒдәҢдә””дҝқйҷ©дёҡеҸ‘еұ• 294

第дёүйғЁеҲҶиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

第дёғз« жҲ‘еӣҪдҝқйҷ©иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ 295

第дёҖиҠӮ дҝқйҷ©з«һдәүзҠ¶еҶөеҲҶжһҗ 295

дёҖгҖҒдёӯеӣҪдҝқйҷ©зңҒеёӮз«һдәүеҠӣжҺ’иЎҢжҰң 295

дәҢгҖҒжҲ‘еӣҪдҝқйҷ©дёҡеӣҪйҷ…еҪұе“ҚеҠӣжҳҺжҳҫжҸҗеҚҮ 313

дёүгҖҒ2016е№ҙжҲ‘еӣҪиҙўдә§йҷ©е…¬еҸёз«һдәүж јеұҖеҲҶжһҗ 313

еӣӣгҖҒ2016е№ҙжҲ‘еӣҪдәәеҜҝйҷ©е…¬еҸёз«һдәүж јеұҖеҲҶжһҗ 314

дә”гҖҒ2016е№ҙжҲ‘еӣҪдҝқйҷ©дёҡз«һдәүж јеұҖеҲҶжһҗ 315

е…ӯгҖҒдҝқйҷ©дёҡжңӘжқҘз«һдәүж јеұҖе°ҶеҸ‘з”ҹж”№еҸҳ 317

第дәҢиҠӮ дҝқйҷ©дёҡз«һдәүеҠӣеҲҶжһҗ 318

дёҖгҖҒдҝқйҷ©дёҡ新规е°ҶжҸҗеҚҮиЎҢдёҡз«һдәүеҠӣ 318

дәҢгҖҒдҝЎжҒҜеҢ–жҸҗеҚҮдҝқйҷ©дёҡз»јеҗҲз«һдәүеҠӣ 318

дёүгҖҒйҷ©иө„з®ЎзҗҶжҲҗдҝқйҷ©дёҡж ёеҝғз«һдәүеҠӣ 320

еӣӣгҖҒдҝқйҷ©дёҡеә”жҸҗй«ҳиҮӘиә«ж ёеҝғз«һдәүеҠӣ 321

第дёүиҠӮ иҝӣе…ҘеЈҒеһ’дёҺдёӯеӣҪдҝқйҷ©дёҡз«һдәүеҠӣеҲҶжһҗ 322

дёҖгҖҒдёӯеӣҪдҝқйҷ©дёҡзҡ„иҝӣе…ҘеЈҒеһ’ 322

дәҢгҖҒиҝӣе…ҘеЈҒеһ’дёҺдёӯеӣҪдҝқйҷ©дёҡз«һдәүеҠӣ 323

дёүгҖҒе»әз«ӢиүҜеҘҪзҡ„дҝқйҷ©еёӮеңәеҮҶдәәжңәеҲ¶ 325

第еӣӣиҠӮ дҝқйҷ©з«һдәүзҺҜеўғеҲҶжһҗ 327

дёҖгҖҒдёӯеӣҪдҝқйҷ©дә§дёҡз«һдәүзҡ„е®Ҹи§ӮзҺҜеўғеҲҶжһҗ 327

дәҢгҖҒдёӯеӣҪдҝқйҷ©дә§дёҡз«һдәүзҡ„еҫ®и§ӮзҺҜеўғеҲҶжһҗ 328

дёүгҖҒ2016е№ҙжҲ‘еӣҪдҝқйҷ©дёҡеҸ‘еұ•е®Ҹи§Ӯз»ҸжөҺеҲҶжһҗ 330

第дә”иҠӮ жҸҗеҚҮдҝқйҷ©дёҡз«һдәүеҠӣзҡ„зӯ–з•Ҙ 341

дёҖгҖҒж°‘ж—Ҹдҝқйҷ©дёҡз«һдәүеҠӣжҸҗеҚҮзҡ„еҜ№зӯ–еҲҶжһҗ 341

дәҢгҖҒжҸҗеҚҮдёӯеӣҪдҝқйҷ©дёҡеӣҪйҷ…з«һдәүеҠӣзҡ„зӯ–з•Ҙ 343

дёүгҖҒжҸҗй«ҳдҝқйҷ©еёӮеңәз«һдәүеҠӣзҡ„ж”ҝзӯ–жҺӘж–Ҫ 345

з¬¬е…«з« еӣҪеҶ…дё»иҰҒдҝқйҷ©жңәжһ„д»Ӣз»Қ 348

第дёҖиҠӮ дёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 348

дёҖгҖҒдјҒдёҡжҰӮеҶө 348

дәҢгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 349

дёүгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 350

еӣӣгҖҒ2017-2023е№ҙдјҒдёҡиҙўеҠЎж•°жҚ®еҲҶжһҗ 352

дә”гҖҒ2017е№ҙе…¬еҸёеҸ‘еұ•еұ•жңӣеҸҠзӯ–з•Ҙ 356

第дәҢиҠӮ дёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё 358

дёҖгҖҒдјҒдёҡжҰӮеҶө 358

дәҢгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 359

дёүгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 360

еӣӣгҖҒ2017-2023е№ҙдјҒдёҡиҙўеҠЎж•°жҚ®еҲҶжһҗ 361

дә”гҖҒ2017е№ҙе…¬еҸёеҸ‘еұ•еұ•жңӣеҸҠзӯ–з•Ҙ 366

第дёүиҠӮ дёӯеӣҪеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё 367

дёҖгҖҒдјҒдёҡжҰӮеҶө 367

дәҢгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 370

дёүгҖҒ2016е№ҙдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗ 371

еӣӣгҖҒ2017-2023е№ҙдјҒдёҡиҙўеҠЎж•°жҚ®еҲҶжһҗ 372

дә”гҖҒ2017е№ҙе…¬еҸёеҸ‘еұ•еұ•жңӣеҸҠзӯ–з•Ҙ 377

第еӣӣиҠӮ еӨӘе№ідәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 377

дёҖгҖҒдјҒдёҡжҰӮеҶө 377

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 378

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 378

еӣӣгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 379

第дә”иҠӮ жі°еә·дәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 379

дёҖгҖҒдјҒдёҡжҰӮеҶө 379

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 380

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 381

第е…ӯиҠӮ ж–°еҚҺдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 381

дёҖгҖҒдјҒдёҡжҰӮеҶө 381

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 385

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 385

第дёғиҠӮ еҚҺжі°иҙўдә§дҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 386

дёҖгҖҒдјҒдёҡжҰӮеҶө 386

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 387

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 388

第八иҠӮ еӨ©е®үдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 390

дёҖгҖҒдјҒдёҡжҰӮеҶө 390

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 390

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 391

第д№қиҠӮ дёӯеҚҺиҒ”еҗҲиҙўдә§дҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 391

дёҖгҖҒдјҒдёҡжҰӮеҶө 391

дәҢгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 392

дёүгҖҒ2016е№ҙе…¬еҸёз»ҸиҗҘжғ…еҶөеҲҶжһҗ 393

第еҚҒиҠӮ е…¶е®ғйғЁеҲҶдҝқйҷ©е…¬еҸёд»Ӣз»Қ 394

дёҖгҖҒеҳүзҰҫдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 394

дәҢгҖҒеӨ§дј—дҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 394

дёүгҖҒдёӯеӣҪеҶҚдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё 395

еӣӣгҖҒж°‘з”ҹдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 396

дә”гҖҒзҫҺеӣҪеӣҪйҷ…йӣҶеӣў 397

е…ӯгҖҒж–°е®үдёңдә¬жө·дёҠдә§зү©дҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸё 399

дёғгҖҒдё°жі°дҝқйҷ©пјҲдәҡжҙІпјүжңүйҷҗе…¬еҸё 400

е…«гҖҒдёӯеӣҪ-зҡҮ家еӨӘйҳіиҒ”еҗҲдҝқйҷ©е…¬еҸё 401

д№қгҖҒдёүдә•дҪҸеҸӢжө·дёҠзҒ«зҒҫдҝқйҷ©йӣҶеӣў 402

еҚҒгҖҒдёӯиӢұдәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 403

еҚҒдёҖгҖҒжӢӣе•ҶдҝЎиҜәдәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 403

еҚҒдәҢгҖҒдёӯеҫ·е®үиҒ”дәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 404

еҚҒдёүгҖҒдёӯе®ҸдәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 405

еҚҒеӣӣгҖҒдёӯ银дҝқйҷ©жңүйҷҗе…¬еҸё 405

еҚҒдә”гҖҒжө·еә·дәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 406

еҚҒе…ӯгҖҒжҒ’е®үж ҮеҮҶдәәеҜҝжңүйҷҗе…¬еҸё 407

еҚҒдёғгҖҒдёӯиҲӘдёүжҳҹдәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 408

еҚҒе…«гҖҒдёӯж„ҸдәәеҜҝдҝқйҷ©жңүйҷҗе…¬еҸё 408

第д№қз« дҝқйҷ©дёҡиө„йҮ‘иҝҗиҗҘеҲҶжһҗ 410

第дёҖиҠӮ дҝқйҷ©дёҡиө„йҮ‘иҝҗз”ЁзҠ¶еҶө 410

дёҖгҖҒеӣҪеӨ–дҝқйҷ©иө„йҮ‘иҝҗдҪңжЁЎејҸ 410

дәҢгҖҒе…Ёзҗғдҝқйҷ©иө„йҮ‘иҝҗз”ЁжҜ”иҫғеҲҶжһҗ 411

дёүгҖҒ2016е№ҙжҲ‘еӣҪдҝқйҷ©иө„йҮ‘иҝҗ用收зӣҠжғ…еҶө 419

еӣӣгҖҒ2016е№ҙжҲ‘еӣҪдҝқйҷ©иө„йҮ‘иҝҗ用收зӣҠжғ…еҶө 419

第дәҢиҠӮ дёӯеӣҪдҝқйҷ©иө„йҮ‘иҝҗз”ЁеӯҳеңЁзҡ„й—®йўҳеҸҠеҺҹеӣ еҲҶжһҗ 421

дёҖгҖҒдҝқйҷ©иө„йҮ‘зҡ„жҠ•иө„收зӣҠзҺҮеҒҸдҪҺзЁіе®ҡжҖ§е·® 421

дәҢгҖҒдҝқйҷ©жҠ•иө„иЎҢдёәзҹӯжңҹеҢ–еҸҠжңҹйҷҗеҢ№й…Қй—®йўҳиҫғдёәдёҘйҮҚ 421

дёүгҖҒжҠ•иө„з»“жһ„дёҚе°ҪеҗҲзҗҶ 422

еӣӣгҖҒиө„йҮ‘иҝҗз”Ёжё йҒ“иҝҮзӘ„ 422

дә”гҖҒдҝқйҷ©иө„йҮ‘иҝҗз”ЁеӯҳеңЁй—®йўҳзҡ„еҺҹеӣ еҲҶжһҗ 423

第дёүиҠӮ дҝқйҷ©иө„йҮ‘жңүж•Ҳз®ЎзҗҶзҡ„е»әи®® 424

дёҖгҖҒдҝқйҷ©иө„йҮ‘иҝҗз”Ёе®ҡдҪҚзІҫз»Ҷз®ЎзҗҶеҲҶжһҗ 424

дәҢгҖҒжһ„е»әдҝқйҷ©иө„йҮ‘дҝЎз”ЁйЈҺйҷ©з®ЎзҗҶдҪ“зі»жө…жһҗ 425

дёүгҖҒдҝқйҷ©иө„йҮ‘й«ҳж•ҲиҝҗдҪңжңәеҲ¶е»әз«Ӣзҡ„йҖ”еҫ„ 427

еӣӣгҖҒе®Ңе–„жҲ‘еӣҪдҝқйҷ©иө„йҮ‘иҝҗз”Ёзҡ„еҜ№зӯ– 430

第еӣӣйғЁеҲҶиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝеҸҠжҲҳз•Ҙ

第еҚҒз« 2017-2016е№ҙдҝқйҷ©иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝйў„жөӢ 432

第дёҖиҠӮ дёӯеӣҪдҝқйҷ©иЎҢдёҡеүҚжҷҜеұ•жңӣ 432

дёҖгҖҒ2017е№ҙдёӯеӣҪеҒҘеә·йҷ©еҸ‘еұ•йў„жөӢ 432

дәҢгҖҒ2017е№ҙдёӯеӣҪдҝқйҷ©дёҡеҸ‘еұ•еұ•жңӣ 433

дёүгҖҒ2017е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәеұ•жңӣ 437

еӣӣгҖҒ2017е№ҙжҲ‘еӣҪдҝқйҷ©еёӮеңәеҸ‘еұ•йў„жөӢ 437

дә”гҖҒ2017е№ҙжҲ‘еӣҪеҜҝйҷ©еёӮеңәеҸ‘еұ•йў„жөӢ 439

е…ӯгҖҒ2023е№ҙжҲ‘еӣҪдҝқйҷ©иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ 440

дёғгҖҒжңӘжқҘеҚҒе№ҙжҲ‘еӣҪдҝқиҙ№ж”¶е…Ҙйў„жөӢ 443

第дәҢиҠӮ жҲ‘еӣҪдҝқйҷ©иЎҢдёҡдҝЎжҒҜеҢ–и¶ӢеҠҝ 444

дёҖгҖҒдҝЎжҒҜеҢ–жҳҜдҝқйҷ©дёҡеҸ‘еұ•и¶ӢеҠҝ 444

дәҢгҖҒжңӘжқҘдҝқйҷ©дёҡдҝЎжҒҜеҢ–зҡ„еҸ‘еұ•еүҚжҷҜеҲҶжһҗ 446

дёүгҖҒдҝқйҷ©дёҡжңӘжқҘдҝЎжҒҜеҢ–еҸ‘еұ•и¶ӢеҠҝеұ•жңӣ 448

第еҚҒдёҖз« 2017-2016е№ҙжҲ‘еӣҪдҝқйҷ©дёҡеҸ‘еұ•жҲҳз•Ҙ 450(ZY GXH)

第дёҖиҠӮ дёӯиө„дҝқйҷ©е…¬еҸёеӣҪйҷ…еҸ‘еұ•жҲҳз•Ҙ 450

дёҖгҖҒеӣҪеҶ…дҝқйҷ©е…¬еҸёеӣҪйҷ…жү©еј еҲҶжһҗ 450

дәҢгҖҒеӣҪеҶ…дҝқйҷ©е…¬еҸёеӣҪйҷ…жү©еј йҖ”еҫ„ 451

дёүгҖҒеӣҪеҶ…дҝқйҷ©е…¬еҸёеӣҪйҷ…жү©еј иҗҘй”Җзӯ–з•Ҙ 453

еӣӣгҖҒеӣҪйҷ…жү©еј й—®йўҳеҲҶжһҗ 454

第дәҢиҠӮ дҝқйҷ©дёҡеҸ‘еұ•зӯ–з•ҘеҲҶжһҗ 455

дёҖгҖҒж–°ж—¶жңҹдҝқйҷ©дёҡйЈҺйҷ©йҳІиҢғзӯ–з•Ҙ 455

дәҢгҖҒжҲ‘еӣҪдҝқйҷ©иҗҘй”ҖеҸ‘еұ•жҲҳз•Ҙ 461

дёүгҖҒдёӯеӣҪдҝқйҷ©з»ҸзәӘе…¬еҸёеҸ‘еұ•жҲҳз•Ҙзҡ„йҖүжӢ© 466

第дёүиҠӮ дҝқйҷ©иЎҢдёҡз”өиҜқиҗҘй”Җзӯ–з•ҘеҲҶжһҗ 471

дёҖгҖҒдҝқйҷ©дёҡз”өиҜқиҗҘй”ҖеҲҶжһҗ 471

дәҢгҖҒжҲ‘еӣҪдҝқйҷ©иЎҢдёҡз”өиҜқиҗҘй”ҖзҺ°зҠ¶дёҺй—®йўҳи§ЈеҶі 475

дёүгҖҒдҝқйҷ©дёҡз”өиҜқиҗҘй”Җе‘јеҸ«дёӯеҝғи¶ӢеҠҝеҲҶжһҗ 480

第еӣӣиҠӮ дҝқйҷ©дёҡз”өеӯҗе•ҶеҠЎеҸ‘еұ•зӯ–з•Ҙ 481

дёҖгҖҒжҲ‘еӣҪдҝқйҷ©дёҡз”өеӯҗе•ҶеҠЎзҡ„еҸ‘еұ•зҺ°зҠ¶ 481

дәҢгҖҒжҲ‘еӣҪдҝқйҷ©дёҡз”өеӯҗе•ҶеҠЎеҸ‘еұ•йқўдёҙзҡ„еҲ¶зәҰеӣ зҙ 482

дёүгҖҒжҲ‘еӣҪдҝқйҷ©дёҡз”өеӯҗе•ҶеҠЎзҡ„еҸ‘еұ•еҜ№зӯ– 482

第дә”иҠӮ дҝқйҷ©дёҡиҝҗиҗҘжЁЎејҸеҸҳйқ©е’ҢдјҳеҢ–еҲҶжһҗ 483

дёҖгҖҒдҝқйҷ©дёҡиҝҗиҗҘжЁЎејҸеҸҳйқ©й©ұеҠЁеӣ зҙ 484

дәҢгҖҒдҝқйҷ©дёҡиҝҗиҗҘжЁЎејҸеҸҳйқ©и·Ҝеҫ„ 485

дёүгҖҒдҝқйҷ©дёҡиҝҗиҗҘжЁЎејҸеҸҳйқ©и¶ӢеҠҝ 487 (ZY GXH)

йҷ„еҪ• 490

йҷ„еҪ•дёҖпјҡдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪдҝқйҷ©жі•пјҲ2016дҝ®и®ўпјү 490

йҷ„еҪ•дәҢпјҡдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӨ–иө„дҝқйҷ©е…¬еҸёз®ЎзҗҶжқЎдҫӢ 520

йҷ„еҪ•дёүпјҡдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӨ–иө„дҝқйҷ©е…¬еҸёз®ЎзҗҶжқЎдҫӢе®һж–Ҫз»ҶеҲҷ 527

йҷ„еҪ•еӣӣпјҡжңәеҠЁиҪҰдәӨйҖҡдәӢж•…иҙЈд»»ејәеҲ¶дҝқйҷ©жқЎдҫӢ 535

йҷ„еҪ•дә”пјҡдҝқйҷ©е…¬еҸёе…»иҖҒдҝқйҷ©дёҡеҠЎз®ЎзҗҶеҠһжі•пјҲ2015пјү 543

еӣҫиЎЁзӣ®еҪ•

еӣҫиЎЁпјҡ2001пҪһ2016е№ҙе…ЁеӣҪдҝқиҙ№ж”¶е…Ҙеўһй•ҝжғ…еҶө 77

еӣҫиЎЁпјҡ2016е№ҙдҝқиҙ№ж”¶е…Ҙеўһй•ҝжғ…еҶө 77

еӣҫиЎЁпјҡ2015пҪһ2016дҝқиҙ№ж”¶е…ҘзҙҜи®ЎеҗҢжҜ”еўһй•ҝжғ…еҶө 78

еӣҫиЎЁпјҡ2016е№ҙеҚ•жңҲдҝқиҙ№жҖ»ж”¶е…Ҙжғ…еҶө 78

еӣҫиЎЁпјҡ2016е№ҙиө”ж¬ҫз»ҷд»ҳжғ…еҶө 79

еӣҫиЎЁпјҡ2015пҪһ2016дҝқйҷ©дёҡзҙҜи®Ўиө”д»ҳеҗҢжҜ”еўһй•ҝжғ…еҶө 79

еӣҫиЎЁпјҡ2015пҪһ2016дәәиә«йҷ©зҙҜи®Ўиө”д»ҳеҗҢжҜ”еўһй•ҝжғ…еҶө 80

еӣҫиЎЁпјҡ2015пҪһ2016дҝқйҷ©дёҡзҙҜи®Ўиө”д»ҳжҜ”зҺҮжғ…еҶө 80

еӣҫиЎЁпјҡ2015пҪһ2016дәәиә«йҷ©зҙҜи®Ўиө”д»ҳжҜ”зҺҮжғ…еҶө 81

еӣҫиЎЁпјҡ2015пҪһ2016дҝқйҷ©дёҡеҚ•жңҲиө”д»ҳжҜ”зҺҮжғ…еҶө 81

еӣҫиЎЁпјҡ2015пҪһ2016дәәиә«йҷ©еҚ•жңҲиө”д»ҳжҜ”зҺҮжғ…еҶө 82

еӣҫиЎЁпјҡ2014е№ҙдҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 131

еӣҫиЎЁпјҡ2014е№ҙе…ЁеӣҪеҗ„ең°еҢәеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 132

еӣҫиЎЁпјҡ2015е№ҙдёӯеӣҪдҝқйҷ©еёӮеңәз»ҸиҗҘж•°жҚ® 133

еӣҫиЎЁпјҡ2015е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 135

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪдҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 136

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪеҗ„ең°еҢәдҝқиҙ№ж”¶е…Ҙжғ…еҶө 137

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪдҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 138

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪе…ЁеӣҪеҗ„ең°еҢәеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 140

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪдҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 141

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪе…ЁеӣҪеҗ„ең°еҢәеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 141

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„ж•°йҮҸжғ…еҶө 173

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„дёҡеҠЎжғ…еҶө 174

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„з»ҸиҗҘжғ…еҶө 174

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©дё“дёҡд»ЈзҗҶжңәжһ„дёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 175

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©з»ҸзәӘе…¬еҸёдёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 176

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…¬дј°е…¬еҸёдёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 177

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„ж•°йҮҸжғ…еҶө 179

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„дёҡеҠЎжғ…еҶө 180

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…јдёҡд»ЈзҗҶжңәжһ„з»ҸиҗҘжғ…еҶө 180

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©д»ЈзҗҶе…¬еҸёдёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 181

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©з»ҸзәӘе…¬еҸёдёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 182

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©е…¬дј°е…¬еҸёдёҡеҠЎж”¶е…ҘеүҚ20еҗҚжҺ’еҗҚжғ…еҶө 182

еӣҫиЎЁпјҡ2016е№ҙиҙўдә§дҝқйҷ©е…¬еҸёдҝқиҙ№ж”¶е…Ҙжғ…еҶө 194

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪиҙўдә§дҝқйҷ©е…¬еҸёеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 200

еӣҫиЎЁпјҡ2001пҪһ2016е№ҙеҗ„е№ҙеӣӣеӯЈеәҰе…ЁеӣҪиҙўдә§йҷ©дҝқиҙ№ж”¶е…Ҙеўһй•ҝжғ…еҶө 203

еӣҫиЎЁпјҡ2015пҪһ2016иҙўдә§йҷ©дҝқиҙ№ж”¶е…ҘеҗҢжҜ”еўһй•ҝжғ…еҶө 204

еӣҫиЎЁпјҡ2016е№ҙиҙўдә§йҷ©еҚ•жңҲдҝқиҙ№жҖ»ж”¶е…Ҙжғ…еҶө 204

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪиҙўдә§дҝқйҷ©е…¬еҸёеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 205

еӣҫиЎЁпјҡ2016е№ҙдёӯеӣҪеҗ„дәәеҜҝдҝқйҷ©е…¬еҸёеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙ 210

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪдәәеҜҝдҝқйҷ©е…¬еҸёеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 212

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪдәәеҜҝдҝқйҷ©е…¬еҸёеҺҹдҝқйҷ©дҝқиҙ№ж”¶е…Ҙжғ…еҶөиЎЁ 216

еӣҫиЎЁпјҡ2016е№ҙе…ЁеӣҪе…»иҖҒдҝқйҷ©е…¬еҸёдјҒдёҡе№ҙйҮ‘дёҡеҠЎжғ…еҶөиЎЁ 224

еӣҫиЎЁпјҡ2016е№ҙж–°иҪҰж¶Ҳиҙ№иҖ…еҗ„йЎ№ж»Ўж„ҸеәҰеҫ—еҲҶеҜ№жҜ”еӣҫ 241

еӣҫиЎЁпјҡ2016е№ҙеҜ№дҝқйҷ©жңҚеҠЎиЎЁзӨәдёҚж»Ўзҡ„ж–°иҪҰз”ЁжҲ·зі»еҲ«еҲҶеёғ 242

еӣҫиЎЁпјҡ2016е№ҙдёҚеҗҢзә§еҲ«ж–°иҪҰз”ЁжҲ·еҜ№дҝқйҷ©жңҚеҠЎж»Ўж„ҸеәҰиҜ„д»·еҲҶеёғ 242

еӣҫиЎЁпјҡ2016е№ҙж–°иҪҰж¶Ҳиҙ№иҖ…еҜ№дҝқйҷ©жңҚеҠЎдёӘз»ҶеҲҶеҗ„йЎ№зӣ®ж»Ўж„ҸеәҰиҜ„еҲҶ 243

еӣҫиЎЁпјҡ2016е№ҙдёҚеҗҢе№ҙйҫ„ж–°иҪҰз”ЁжҲ·еҜ№дҝқиҙ№иҙ№зҺҮж ҮеҮҶж»Ўж„ҸеәҰиҜ„д»·еҲҶеёғ 244

еӣҫиЎЁпјҡ2016е№ҙдёҚеҗҢе№ҙйҫ„ж®өж–°иҪҰз”ЁжҲ·дёӯеҜ№дҝқиҙ№иҙ№зҺҮиЎЁзӨәдёҚж»Ўзҡ„з”ЁжҲ·жҜ”дҫӢ 244

еӣҫиЎЁпјҡ2016е№ҙеҢ—дә¬дҝқйҷ©дёҡз»ҸиҗҘж•°жҚ® 258

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдҝқйҷ©дёҡеҸ‘еұ•ж°ҙе№із»јеҗҲжҺ’еҗҚ 295

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдҝқиҙ№ж”¶е…ҘжҺ’еҗҚ 302

еӣҫиЎЁпјҡ2016е№ҙдҝқиҙ№ж”¶е…ҘдёҺGDPзҡ„зӣёе…іжҖ§ 303

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдҝқиҙ№ж”¶е…ҘеҗҢжҜ”еўһй•ҝжҺ’еҗҚ 303

еӣҫиЎЁпјҡ2016е№ҙдҝқиҙ№ж”¶е…Ҙеўһй•ҝзҺҮдёҺGDPеўһй•ҝзҺҮзҡ„зӣёе…іжҖ§ 305

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдҝқиҙ№еҜҶеәҰжҺ’еҗҚ 306

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©еҜҶеәҰдёҺдәәеҸЈж•°йҮҸзҡ„зӣёе…іжҖ§ 307

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдҝқиҙ№ж·ұеәҰжҺ’еҗҚ 307

еӣҫиЎЁпјҡ2016е№ҙзңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮеҹҺй•Үеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…ҘжҺ’еҗҚ 309

еӣҫиЎЁпјҡ2016е№ҙдҝқиҙ№ж”¶е…ҘдёҺеҹҺй•Үеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙзҡ„зӣёе…іжҖ§ 310

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©еҜҶеәҰдёҺеҹҺй•Үеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙзҡ„зӣёе…іжҖ§ 310

еӣҫиЎЁпјҡ2016е№ҙдҝқйҷ©еҜҶеәҰдёҺеҹҺй•Үеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙзҡ„зӣёе…іжҖ§ 311

еӣҫиЎЁпјҡ2016е№ҙеҗ„зңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮз»јеҗҲж•°жҚ®иЎЁ 311

еӣҫиЎЁпјҡ2011-2016еӯЈеәҰGDPеҗҢжҜ”еўһй•ҝзҺҮ 331

еӣҫиЎЁпјҡ2011-2016дёүж¬Ўдә§дёҡеўһеҠ еҖјеӯЈеәҰеҗҢжҜ”еўһй•ҝзҺҮ 331

еӣҫиЎЁпјҡ2011-2016е·ҘдёҡеўһеҠ еҖјеҸҠе…¶жһ„жҲҗжңҲеәҰзҙҜи®ЎеҗҢжҜ”еўһй•ҝзҺҮ 332

еӣҫиЎЁпјҡ2011-2016еҹҺй•Үеӣәе®ҡиө„дә§жңҲеәҰзҙҜи®ЎжҠ•иө„еҗҢжҜ”еўһй•ҝзҺҮ 333

еӣҫиЎЁпјҡ2017-2016жҢүең°еҢәеҲҶеҹҺй•Үеӣәе®ҡиө„дә§жңҲеәҰзҙҜи®ЎжҠ•иө„еҗҢжҜ”еўһй•ҝзҺҮ 333

еӣҫиЎЁпјҡ2017-2016жңҲеәҰзӨҫдјҡж¶Ҳиҙ№йӣ¶е”®жҖ»йўқеҸҠе…¶еҗҢжҜ”еўһй•ҝзҺҮ 334

еӣҫиЎЁпјҡ2011-2016зӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқжһ„жҲҗжңҲеәҰеҗҢжҜ”еўһй•ҝзҺҮ 334

еӣҫиЎЁпјҡ2011-2016CPIгҖҒPPIжңҲеәҰеҸҳеҢ–зҺҮ 335

еӣҫиЎЁпјҡ2011-2016дјҒдёҡе•Ҷе“Ғд»·ж јжңҲеәҰжҢҮж•° 335

еӣҫиЎЁпјҡ2017-2016жңҲеәҰиҝӣеҮәеҸЈеҗҢжҜ”еўһй•ҝзҺҮ 336

еӣҫиЎЁпјҡ2017-2016еӯЈеәҰзҙҜз§Ҝиҙ§еёҒдҫӣеә”йҮҸеҸҠеҗҢжҜ”еўһй•ҝзҺҮ 337

еӣҫиЎЁпјҡ2017-2016жңҲеәҰдәәж°‘еёҒж–°еўһиҙ·ж¬ҫйўқеҸҠеҪ“жңҲеҗҢжҜ”еӨҡеўһиҙ·ж¬ҫйўқ 337

еӣҫиЎЁпјҡ2017-2016еӯЈеәҰзҙҜз§Ҝжң¬еӨ–еёҒеӯҳиҙ·ж¬ҫжҖ»йўқеҸҠеҗҢжҜ”еўһй•ҝзҺҮ 338

еӣҫиЎЁпјҡ2011-2016еӯЈеәҰзҙҜи®ЎеӨ–жұҮеӮЁеӨҮжҖ»йўқеҸҠеҗҢжҜ”еўһй•ҝзҺҮ 338

еӣҫиЎЁпјҡ2016е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘжһ„жҲҗиЎЁ 352

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёжөҒеҠЁиө„дә§иЎЁ 352

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹжҠ•иө„иЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёеӣәе®ҡиө„дә§иЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёж— еҪўеҸҠе…¶д»–иө„дә§иЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёжөҒеҠЁиҙҹеҖәиЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹиҙҹеҖәиЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёиӮЎдёңжқғзӣҠиЎЁ 353

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎж”¶е…ҘиЎЁ 354

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёиҗҘдёҡеҲ©ж¶ҰиЎЁ 354

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёеҲ©ж¶ҰжҖ»йўқиЎЁ 354

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёеҮҖеҲ©ж¶ҰиЎЁ 354

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёжҜҸиӮЎжҢҮж ҮиЎЁ 354

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёиҺ·еҲ©иғҪеҠӣиЎЁ 355

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёз»ҸиҗҘиғҪеҠӣиЎЁ 355

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёеҒҝеҖәиғҪеҠӣиЎЁ 355

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёиө„жң¬з»“жһ„иЎЁ 356

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёеҸ‘еұ•иғҪеҠӣиЎЁ 356

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪдәәеҜҝдҝқйҷ©иӮЎд»Ҫжңүйҷҗе…¬еҸёзҺ°йҮ‘жөҒйҮҸеҲҶжһҗиЎЁ 356

еӣҫиЎЁпјҡ2016е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘжһ„жҲҗиЎЁ 361

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжөҒеҠЁиө„дә§иЎЁ 362

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹжҠ•иө„иЎЁ 362

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеӣәе®ҡиө„дә§иЎЁ 362

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёж— еҪўеҸҠе…¶д»–иө„дә§иЎЁ 362

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжөҒеҠЁиҙҹеҖәиЎЁ 362

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹиҙҹеҖәиЎЁ 363

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиӮЎдёңжқғзӣҠиЎЁ 363

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎж”¶е…ҘиЎЁ 363

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиҗҘдёҡеҲ©ж¶ҰиЎЁ 363

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҲ©ж¶ҰжҖ»йўқиЎЁ 364

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҮҖеҲ©ж¶ҰиЎЁ 364

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжҜҸиӮЎжҢҮж ҮиЎЁ 364

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиҺ·еҲ©иғҪеҠӣиЎЁ 364

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёз»ҸиҗҘиғҪеҠӣиЎЁ 365

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҒҝеҖәиғҪеҠӣиЎЁ 365

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиө„жң¬з»“жһ„иЎЁ 365

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҸ‘еұ•иғҪеҠӣиЎЁ 365

еӣҫиЎЁпјҡ2017-2023е№ҙдёӯеӣҪе№іе®үдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёзҺ°йҮ‘жөҒйҮҸеҲҶжһҗиЎЁ 366

еӣҫиЎЁпјҡ2016е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘжһ„жҲҗиЎЁ 372

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжөҒеҠЁиө„дә§иЎЁ 373

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹжҠ•иө„иЎЁ 373

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеӣәе®ҡиө„дә§иЎЁ 373

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёж— еҪўеҸҠе…¶д»–иө„дә§иЎЁ 374

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёй•ҝжңҹиҙҹеҖәиЎЁ 374

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиӮЎдёңжқғзӣҠиЎЁ 374

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҗҘдёҡеҠЎж”¶е…ҘиЎЁ 374

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиҗҘдёҡеҲ©ж¶ҰиЎЁ 374

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҲ©ж¶ҰжҖ»йўқиЎЁ 375

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҮҖеҲ©ж¶ҰиЎЁ 375

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжҜҸиӮЎжҢҮж ҮиЎЁ 375

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиҺ·еҲ©иғҪеҠӣиЎЁ 375

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёз»ҸиҗҘиғҪеҠӣиЎЁ 376

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҒҝеҖәиғҪеҠӣиЎЁ 376

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёиө„жң¬з»“жһ„иЎЁ 376

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёеҸ‘еұ•иғҪеҠӣиЎЁ 376

еӣҫиЎЁпјҡ2017-2023е№ҙеӨӘе№іжҙӢдҝқйҷ©пјҲйӣҶеӣўпјүиӮЎд»Ҫжңүйҷҗе…¬еҸёзҺ°йҮ‘жөҒйҮҸеҲҶжһҗиЎЁ 376