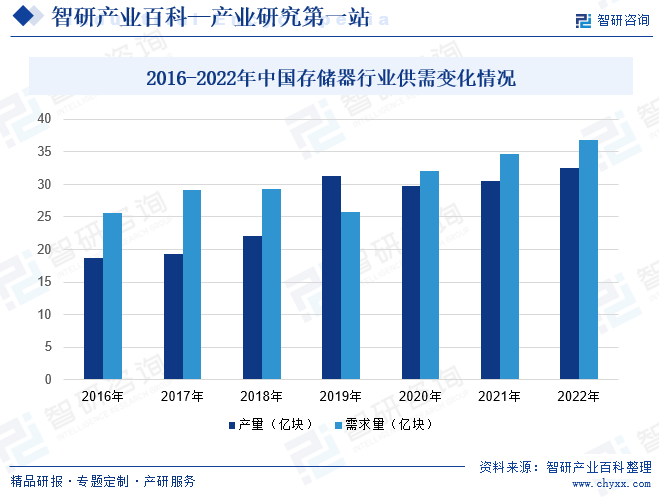

ж‘ҳиҰҒпјҡ2019е№ҙдёҠеҚҠе№ҙз”ұдәҺе…ЁзҗғеҺҹеҺӮе’Ңе“ҒзүҢеҺӮйқўдёҙеҺӢеҠӣпјҢеҜјиҮҙдёӯеӣҪйңҖжұӮдёӢйҷҚпјҢ2020е№ҙејҖе§ӢжҒўеӨҚдҫӣйңҖе№іиЎЎзҠ¶жҖҒпјҢ2022е№ҙдёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡдә§йҮҸзәҰдёә32.55дәҝеқ—пјҢйңҖжұӮйҮҸзәҰдёә36.8дәҝеқ—гҖӮд»ҺеёӮеңәз»“жһ„жқҘзңӢпјҢдёӯеӣҪеӯҳеӮЁеҷЁеёӮеңәдёӯпјҢеҚ жҜ”第дёҖзҡ„еӯҳеӮЁеҷЁдёәDRAMеӯҳеӮЁеҷЁпјҢеҚ жҜ”дёә35.33%гҖӮе…¶ж¬Ўдёәжңәжў°зЎ¬зӣҳпјҢеҚ жҜ”32.54%пјҢ第дёүдёәNRAMFlashеӯҳеӮЁеҷЁпјҢеҚ жҜ”дёә27.18%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

еӯҳеӮЁеҷЁжҳҜи®Ўз®—жңәзі»з»ҹдёӯе…·жңүи®°еҝҶеӯҳеӮЁеҠҹиғҪзҡ„и®ҫеӨҮпјҢиҙҹиҙЈзЁӢеәҸгҖҒж•°жҚ®дҝЎжҒҜзҡ„еӯҳеӮЁе’Ңз®ЎзҗҶгҖӮеӯҳеӮЁеҷЁеҸҜеҲҶдёәдё»еӯҳеӮЁеҷЁпјҲRAMпјүгҖҒиҫ…еҠ©еӯҳеӮЁеҷЁгҖҒеҸӘиҜ»еӯҳеӮЁеҷЁпјҲROMпјүгҖҒзј“еӯҳеӯҳеӮЁеҷЁгҖҒиҷҡжӢҹеӯҳеӮЁеҷЁзӯүгҖӮеңЁдёӯеӣҪеёӮеңәдёҠпјҢдё»жөҒзҡ„еӯҳеӮЁеҷЁзұ»еһӢжҳҜй—ӘеӯҳеӯҳеӮЁеҷЁпјҢзү№еҲ«жҳҜеӣәжҖҒзЎ¬зӣҳпјҲSolidStateDriveпјҢSSDпјүпјҢеұһдәҺиҫ…еҠ©еӯҳеӮЁеҷЁзҡ„дёҖз§ҚпјҢе…¶йҖҹеәҰеҝ«гҖҒиҖҗз”ЁжҖ§ејәгҖҒдҪ“з§Ҝе°ҸгҖҒеҷӘйҹіе°ҸгҖҒдҪҺеҠҹиҖ—гҖҒеҸҜйқ жҖ§й«ҳзӯүзү№зӮ№ж·ұеҸ—з”ЁжҲ·зҡ„е–ңж¬ўпјҢе°Ҫз®ЎSSDеңЁжҖ§иғҪе’Ңе…¶д»–ж–№йқўе…·жңүдјҳеҠҝпјҢдҪҶдёҺHDDзӣёжҜ”пјҢSSDзҡ„жҲҗжң¬д»Қ然зӣёеҜ№иҫғй«ҳгҖӮеӣ жӯӨпјҢеңЁе®№йҮҸиҫғеӨ§йңҖжұӮдё”йў„з®—жңүйҷҗзҡ„жғ…еҶөдёӢпјҢжҹҗдәӣз”ЁжҲ·еҸҜиғҪд»Қ然дјҡйҖүжӢ©дј з»ҹHDDгҖӮ

дәҢгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒеһӮзӣҙж•ҙеҗҲжЁЎејҸ

дёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡйҖҡеёёйҮҮз”ЁеһӮзӣҙж•ҙеҗҲжЁЎејҸпјҢж¶өзӣ–д»ҺеҺҹжқҗж–ҷйҮҮиҙӯгҖҒжҷ¶еңҶеҲ¶йҖ гҖҒе°ҒиЈ…жөӢиҜ•еҲ°й”Җе”®зҡ„е®Ңж•ҙдә§дёҡй“ҫгҖӮиҝҷз§ҚжЁЎејҸжңүеҠ©дәҺдјҒдёҡжӣҙеҘҪең°жҺ§еҲ¶дә§е“ҒиҙЁйҮҸе’Ңз”ҹдә§жҲҗжң¬пјҢжҸҗй«ҳиҝҗиҗҘж•ҲзҺҮгҖӮ然иҖҢпјҢеһӮзӣҙж•ҙеҗҲжЁЎејҸйңҖиҰҒдјҒдёҡе…·еӨҮејәеӨ§зҡ„иө„йҮ‘е’Ңиө„жәҗе®һеҠӣпјҢд»Ҙеә”еҜ№еёӮеңәжіўеҠЁе’Ңдә§дёҡеҸҳйқ©гҖӮ

2гҖҒејҖж”ҫеҲӣж–°жЁЎејҸ

дёәдәҶеҝ«йҖҹжҸҗеҚҮжҠҖжңҜж°ҙе№іпјҢдёҖдәӣдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡйҖүжӢ©дёҺеӣҪйҷ…йўҶе…ҲдјҒдёҡеҗҲдҪңпјҢйҮҮз”ЁејҖж”ҫеҲӣж–°зҡ„жЁЎејҸгҖӮйҖҡиҝҮдёҺеӣҪйҷ…е·ЁеӨҙеҗҲдҪңпјҢдјҒдёҡеҸҜд»ҘиҺ·еҫ—е…Ҳиҝӣзҡ„жҠҖжңҜж”ҜжҢҒе’ҢеёӮеңәжё йҒ“пјҢеҗҢж—¶йҷҚдҪҺиҮӘдё»з ”еҸ‘зҡ„йЈҺйҷ©е’ҢжҲҗжң¬гҖӮ然иҖҢпјҢејҖж”ҫеҲӣж–°жЁЎејҸйңҖиҰҒдјҒдёҡе…·еӨҮејәеӨ§зҡ„жҠҖжңҜеҗёж”¶е’ҢеҲӣж–°иғҪеҠӣпјҢд»Ҙе®һзҺ°жҠҖжңҜдёҠзҡ„зӘҒз ҙе’ҢиҮӘдё»еҸҜжҺ§гҖӮ

3гҖҒе№іеҸ°еҢ–е•ҶдёҡжЁЎејҸ

йҡҸзқҖдә’иҒ”зҪ‘е’Ңз”өеӯҗе•ҶеҠЎзҡ„еҝ«йҖҹеҸ‘еұ•пјҢдёҖдәӣдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡејҖе§ӢйҮҮз”Ёе№іеҸ°еҢ–е•ҶдёҡжЁЎејҸпјҢйҖҡиҝҮжһ„е»әз”өе•Ҷе№іеҸ°жҲ–дә‘жңҚеҠЎе№іеҸ°пјҢжҸҗдҫӣеӯҳеӮЁеҷЁдә§е“Ғе’Ңи§ЈеҶіж–№жЎҲгҖӮе№іеҸ°еҢ–е•ҶдёҡжЁЎејҸжңүеҠ©дәҺдјҒдёҡжү©еӨ§еёӮеңәд»ҪйўқгҖҒйҷҚдҪҺиҗҘй”ҖжҲҗжң¬пјҢ并е®һзҺ°дёҺе®ўжҲ·зҡ„еҝ«йҖҹдә’еҠЁгҖӮ然иҖҢпјҢе№іеҸ°еҢ–е•ҶдёҡжЁЎејҸйңҖиҰҒдјҒдёҡе…·еӨҮејәеӨ§зҡ„е“ҒзүҢеҪұе“ҚеҠӣе’Ңз”ҹжҖҒзі»з»ҹе»әи®ҫиғҪеҠӣгҖӮ

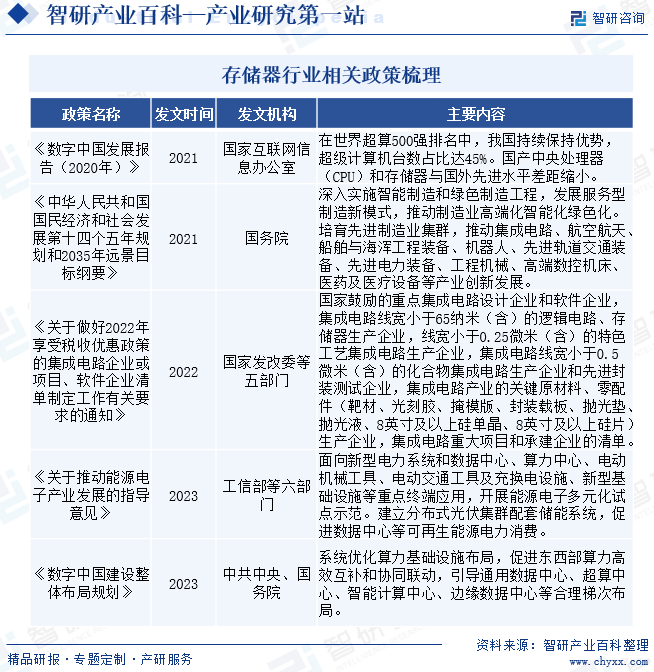

дёүгҖҒиЎҢдёҡж”ҝзӯ–

иҝ‘е№ҙжқҘпјҢйҡҸзқҖеӣҪеӨ–еҚҠеҜјдҪ“дә§дёҡеҜ№жҲ‘еӣҪзҡ„жү“еҺӢзЁӢеәҰзҡ„еҠ еү§пјҢеӣҪ家зӣёз»§еҮәеҸ°еҚҠеҜјдҪ“гҖҒйӣҶжҲҗз”өи·Ҝзӯүдә§дёҡж”ҝзӯ–пјҢжү¶жҢҒдёӯеӣҪйӣҶжҲҗз”өи·ҜгҖҒеӯҳеӮЁеҷЁзӯүдә§дёҡеҒҘеә·иүҜеҘҪзҡ„еҸ‘еұ•пјҢ2021е№ҙеӣҪ家дә’иҒ”зҪ‘дҝЎжҒҜеҠһе…¬е®ӨеҮәеҸ°гҖҠж•°еӯ—дёӯеӣҪеҸ‘еұ•жҠҘе‘ҠпјҲ2020е№ҙпјүгҖӢпјҢжҲ‘еӣҪжҢҒз»ӯдҝқжҢҒдјҳеҠҝпјҢи¶…зә§и®Ўз®—жңәеҸ°ж•°еҚ жҜ”иҫҫ45%пјҢеӣҪдә§дёӯеӨ®еӨ„зҗҶеҷЁеҸҠеӯҳеӮЁеҷЁдёҺеӣҪеӨ–е…Ҳиҝӣж°ҙе№іе·®и·қзј©е°ҸгҖӮжҲ‘еӣҪеӯҳеӮЁеҷЁиЎҢдёҡеңЁиҝӣжӯҘпјҢйҖҗжёҗиө¶и¶…еҸ‘иҫҫеӣҪ家гҖӮ2023е№ҙдёӯе…ұдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҸ‘еёғгҖҠж•°еӯ—дёӯеӣҪе»әи®ҫж•ҙдҪ“еёғеұҖ规еҲ’гҖӢдёӯжҸҗеҮәпјҡзі»з»ҹдјҳеҢ–з®—еҠӣеҹәзЎҖи®ҫж–ҪеёғеұҖпјҢдҝғиҝӣдёңиҘҝйғЁз®—еҠӣй«ҳж•Ҳдә’иЎҘе’ҢеҚҸеҗҢиҒ”еҠЁпјҢеј•еҜјйҖҡз”Ёж•°жҚ®дёӯеҝғгҖҒи¶…з®—дёӯеҝғгҖҒжҷәиғҪи®Ўз®—дёӯеҝғгҖҒиҫ№зјҳж•°жҚ®дёӯеҝғзӯүеҗҲзҗҶжўҜж¬ЎеёғеұҖгҖӮеҠ еҝ«дёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡзҡ„еҸ‘еұ•гҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

еӯҳеӮЁеҷЁиЎҢдёҡжҳҜжҠҖжңҜеҜҶйӣҶеһӢдә§дёҡпјҢйңҖиҰҒй«ҳеәҰзҡ„жҠҖжңҜз§ҜзҙҜе’ҢеҲӣж–°иғҪеҠӣгҖӮдёӯеӣҪдјҒдёҡеңЁжҠҖжңҜдёҠзӣёеҜ№иҗҪеҗҺпјҢе°Өе…¶жҳҜеңЁй«ҳз«ҜеӯҳеӮЁеҷЁйўҶеҹҹпјҢдёҺеӣҪйҷ…йўҶе…ҲдјҒдёҡеӯҳеңЁиҫғеӨ§е·®и·қгҖӮиҝҷеҜјиҮҙдёӯеӣҪдјҒдёҡеңЁз ”еҸ‘гҖҒз”ҹдә§гҖҒе°ҒиЈ…жөӢиҜ•зӯүж–№йқўйқўдёҙиҜёеӨҡеӣ°йҡҫпјҢйҡҫд»ҘдёҺеӣҪйҷ…е·ЁеӨҙз«һдәүгҖӮ

2гҖҒиө„йҮ‘еЈҒеһ’

еӯҳеӮЁеҷЁиЎҢдёҡжҳҜдёҖдёӘиө„жң¬еҜҶйӣҶеһӢзҡ„иЎҢдёҡпјҢйңҖиҰҒеӨ§йҮҸзҡ„иө„йҮ‘жҠ•е…ҘгҖӮд»Һи®ҫеӨҮйҮҮиҙӯгҖҒеҺӮжҲҝе»әи®ҫгҖҒз ”еҸ‘еҲ°еёӮеңәиҗҘй”Җзӯүеҗ„дёӘзҺҜиҠӮйғҪйңҖиҰҒеӨ§йҮҸзҡ„иө„йҮ‘ж”ҜжҢҒгҖӮдёӯеӣҪдјҒдёҡеңЁиө„йҮ‘е®һеҠӣдёҠзӣёеҜ№иҫғејұпјҢйҡҫд»ҘжүҝжӢ…й«ҳжҳӮзҡ„иө„жң¬ж”ҜеҮәпјҢиҝҷеңЁдёҖе®ҡзЁӢеәҰдёҠйҷҗеҲ¶дәҶе…¶еҸ‘еұ•з©әй—ҙгҖӮ

3гҖҒдәәжүҚеЈҒеһ’

еӯҳеӮЁеҷЁиЎҢдёҡйңҖиҰҒй«ҳзҙ иҙЁзҡ„дәәжүҚж”ҜжҢҒпјҢеҢ…жӢ¬жҠҖжңҜз ”еҸ‘гҖҒз”ҹдә§з®ЎзҗҶгҖҒеёӮеңәиҗҘй”Җзӯүж–№йқўзҡ„дәәжүҚгҖӮдёӯеӣҪеңЁеӯҳеӮЁеҷЁйўҶеҹҹзҡ„дәәжүҚеӮЁеӨҮзӣёеҜ№иҫғе°‘пјҢе°Өе…¶жҳҜй«ҳз«ҜдәәжүҚжӣҙдёәзЁҖзјәгҖӮиҝҷеҜјиҮҙдёӯеӣҪдјҒдёҡеңЁдәәжүҚеј•иҝӣе’Ңеҹ№е…»дёҠйқўдёҙиҫғеӨ§зҡ„жҢ‘жҲҳпјҢйҡҫд»Ҙж»Ўи¶ідёҡеҠЎеҸ‘еұ•йңҖжұӮгҖӮ

дә”гҖҒдә§дёҡй“ҫ

еӯҳеӮЁеҷЁиЎҢдёҡдә§дёҡй“ҫз»“жһ„иҫғдёәжё…жҷ°пјҢдёҠжёёз”ұеҚ°еҲ·з”өи·ҜйӣҶжҲҗгҖҒж— зәҝе°„йў‘йӣ¶д»¶гҖҒз”өе®№еҷЁгҖҒз”өйҳ»еҷЁгҖҒиҠҜзүҮгҖҒж•°еӯ—йӣҶжҲҗз”өи·Ҝзӯүз»„жҲҗпјӣдә§дёҡй“ҫдёӯжёёдёәеӯҳеӮЁеҷЁз”ҹдә§е•ҶпјҢеӣҪеҶ…дё»иҰҒз”ҹдә§е•ҶдёәжөӘжҪ®дҝЎжҒҜгҖҒдёӯ科жӣҷе…үгҖҒзҲұж•°гҖҒеҚҺдёәзӯүдјҳиҙЁдјҒдёҡпјӣдә§дёҡй“ҫдёӢжёёдёәеӯҳеӮЁеҷЁзҡ„еј•з”ЁйўҶеҹҹпјҢдё»иҰҒдёә家用з”өеҷЁгҖҒеҢ»з–—и®ҫеӨҮдә§е“ҒгҖҒж—Ҙз”Ёз”өеӯҗдә§е“ҒгҖҒзҪ‘з»ңжңҚеҠЎи®ҫеӨҮгҖҒеӘ’д»ӢеӮЁеӯҳиЈ…зҪ®гҖҒи®Ўз®—жңәйҷ„件зӯүйўҶеҹҹгҖӮ

е№ҝдёңжұ•еӨҙи¶…еЈ°з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңжұ•еӨҙи¶…еЈ°з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—еӨ§ж–№жӯЈдҝЎжҒҜдә§дёҡйӣҶеӣўжңүйҷҗе…¬еҸё

еҢ—еӨ§ж–№жӯЈдҝЎжҒҜдә§дёҡйӣҶеӣўжңүйҷҗе…¬еҸё  дҫқеҲ©е®үиҫҫпјҲе№ҝе·һпјүз”өеӯҗжңүйҷҗе…¬еҸё

дҫқеҲ©е®үиҫҫпјҲе№ҝе·һпјүз”өеӯҗжңүйҷҗе…¬еҸё  е№ҝдёңи¶…еҚҺ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңи¶…еҚҺ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӨ©ејҳпјҲиӢҸе·һпјү科жҠҖжңүйҷҗе…¬еҸё

еӨ©ејҳпјҲиӢҸе·һпјү科жҠҖжңүйҷҗе…¬еҸё  иҮіеҚ“йЈһй«ҳзәҝи·ҜжқҝпјҲж·ұеңіпјүжңүйҷҗе…¬еҸё

иҮіеҚ“йЈһй«ҳзәҝи·ҜжқҝпјҲж·ұеңіпјүжңүйҷҗе…¬еҸё  е№ҝдёңжіӣеңЁж— зәҝе°„йў‘иҜҶеҲ«е…¬е…ұжҠҖжңҜж”ҜжҢҒжңүйҷҗе…¬еҸё

е№ҝдёңжіӣеңЁж— зәҝе°„йў‘иҜҶеҲ«е…¬е…ұжҠҖжңҜж”ҜжҢҒжңүйҷҗе…¬еҸё  жІҲйҳійҹ©йҖҡж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё

жІҲйҳійҹ©йҖҡж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё  жІҲйҳіеҸіеІёж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё

жІҲйҳіеҸіеІёж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё  жІҲйҳіеёёж №ж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё

жІҲйҳіеёёж №ж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё  жІҲйҳіжҳҘеҹҺж–Үе…үж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё

жІҲйҳіжҳҘеҹҺж–Үе…үж— зәҝе°„йў‘иҜҶеҲ«д»ӘеҷЁжңүйҷҗе…¬еҸё  еҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҺҰй—Ёжі•жӢүз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҚ—иүҫеҚҺйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҚ—иүҫеҚҺйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬еҢ—ж–—жҳҹйҖҡеҜјиҲӘжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬еҢ—ж–—жҳҹйҖҡеҜјиҲӘжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  зәіжҖқиҫҫиӮЎд»Ҫжңүйҷҗе…¬еҸё

зәіжҖқиҫҫиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҸ жө·иҲӘе®Үеҫ®з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҸ жө·иҲӘе®Үеҫ®з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӣҪж°‘жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӣҪж°‘жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  й•ҝжІҷжҷҜеҳүеҫ®з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

й•ҝжІҷжҷҜеҳүеҫ®з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

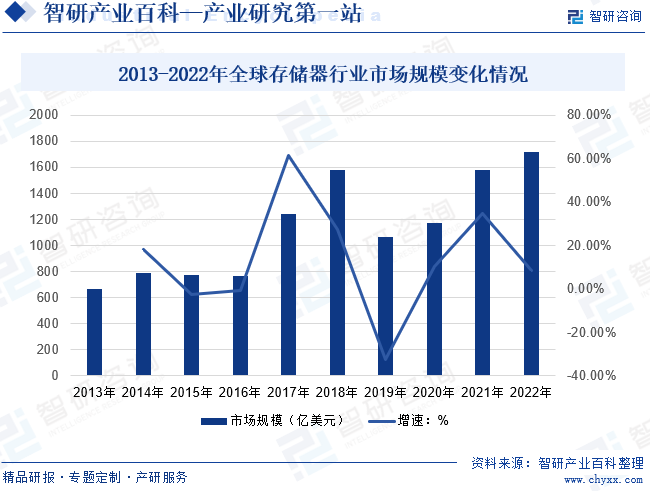

1гҖҒе…ЁзҗғеҸ‘еұ•зҺ°зҠ¶

еҚҠеҜјдҪ“еӯҳеӮЁеҷЁдҪңдёәз”өеӯҗзі»з»ҹзҡ„еҹәжң¬з»„жҲҗйғЁеҲҶпјҢжҳҜзҺ°д»ЈдҝЎжҒҜдә§дёҡеә”з”ЁжңҖдёәе№ҝжіӣзҡ„з”өеӯҗеҷЁд»¶д№ӢдёҖгҖӮйҡҸзқҖзҺ°д»Јз”өеӯҗдҝЎжҒҜзі»з»ҹзҡ„ж•°жҚ®еӯҳеӮЁйңҖжұӮжҢҮж•°зә§еўһй•ҝпјҢеҚҠеҜјдҪ“еӯҳеӮЁеҮәиҙ§йҮҸжҢҒз»ӯеӨ§е№…еўһй•ҝпјҢеҸҰдёҖж–№йқўпјҢз”ұдәҺеӯҳеӮЁжҷ¶еңҶеҲ¶зЁӢеҹәжң¬жҢүз…§ж‘©е°”е®ҡеҫӢдёҚж–ӯеҸ–еҫ—зӘҒз ҙпјҢеҚ•дҪҚеӯҳеӮЁжҲҗжң¬еңЁй•ҝжңҹжӣІзәҝдёӯе‘ҲзҺ°еҚ•иҫ№дёӢйҷҚи¶ӢеҠҝгҖӮж №жҚ®ж•°жҚ®жҳҫзӨәпјҢе…ЁзҗғеҚҠеҜјдҪ“еӮЁеӯҳеҷЁиЎҢдёҡеёӮеңә规模жҖ»дҪ“е‘ҲзҺ°дёҠж¶ЁжҖҒеҠҝпјҢе…¶дёӯеңЁ2019е№ҙпјҢе…ЁзҗғеҚҠеҜјдҪ“еӯҳеӮЁеҷЁиЎҢдёҡеёӮеңә规模е‘ҲзҺ°еҮәдёӢйҷҚжҖҒеҠҝпјҢеңЁе…Ёзҗғз»ҸжөҺз–ІиҪҜзҡ„еӨ§зҺҜеўғдёӢпјҢ2019дёҠеҚҠе№ҙеҺҹеҺӮе’Ңе“ҒзүҢеҺӮйғҪйқўдёҙзқҖеҫҲеӨ§зҡ„еә“еӯҳе’ҢеҮәиҙ§еҺӢеҠӣпјҢеҜјиҮҙNANDFlashе’ҢDRAMйҮҸд»·йҪҗи·ҢпјҢеӣ жӯӨеҺҹеҺӮдёҚеҫ—дёҚдҪҝз”ЁеҮҸдә§зӯ–з•ҘпјҢд»Ҙе№іиЎЎеёӮеңәдҫӣйңҖпјҢ并еҜ„жңӣдёӢеҚҠе№ҙеёӮеҶөжңүжүҖеҘҪиҪ¬пјҢ2022е№ҙе…ЁзҗғеҚҠеҜјдҪ“еӯҳеӮЁеҷЁиЎҢдёҡеёӮеңә规模зәҰдёә1717дәҝзҫҺе…ғгҖӮ

2гҖҒдёӯеӣҪеҸ‘еұ•зҺ°зҠ¶

пјҡ2019е№ҙдёҠеҚҠе№ҙз”ұдәҺе…ЁзҗғеҺҹеҺӮе’Ңе“ҒзүҢеҺӮйқўдёҙеҺӢеҠӣпјҢеҜјиҮҙдёӯеӣҪйңҖжұӮдёӢйҷҚпјҢ2020е№ҙејҖе§ӢжҒўеӨҚдҫӣйңҖе№іиЎЎзҠ¶жҖҒпјҢ2022е№ҙдёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡдә§йҮҸзәҰдёә32.55дәҝеқ—пјҢйңҖжұӮйҮҸзәҰдёә36.8дәҝеқ—гҖӮд»Һ еёӮеңәз»“жһ„жқҘзңӢпјҢдёӯеӣҪеӯҳеӮЁеҷЁеёӮеңәдёӯпјҢеҚ жҜ”第дёҖзҡ„еӯҳеӮЁеҷЁдёәDRAMеӯҳеӮЁеҷЁпјҢеҚ жҜ”дёә35.33%гҖӮе…¶ж¬Ўдёәжңәжў°зЎ¬зӣҳпјҢеҚ жҜ”32.54%пјҢ第дёүдёәNRAMFlashеӯҳеӮЁеҷЁпјҢеҚ жҜ”дёә27.18%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеёӮеңәйңҖжұӮеўһй•ҝ

йҡҸзқҖ5GгҖҒзү©иҒ”зҪ‘гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜзҡ„еҝ«йҖҹеҸ‘еұ•пјҢе…Ёзҗғж•°жҚ®йҮҸе‘ҲзҲҶзӮёејҸеўһй•ҝпјҢеҜ№еӯҳеӮЁеҷЁзҡ„йңҖжұӮдёҚж–ӯж”ҖеҚҮгҖӮдёӯеӣҪдҪңдёәе…ЁзҗғжңҖеӨ§зҡ„з”өеӯҗдә§е“ҒеҲ¶йҖ еӣҪе’Ңж¶Ҳиҙ№еӣҪпјҢеҜ№еӯҳеӮЁеҷЁзҡ„йңҖжұӮйҮҸе·ЁеӨ§гҖӮиҝҷдёәдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡжҸҗдҫӣдәҶе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙе’ҢеҸ‘еұ•жңәйҒҮгҖӮ

пјҲ2пјүж”ҝзӯ–ж”ҜжҢҒ

дёӯеӣҪж”ҝеәңй«ҳеәҰйҮҚи§ҶеӯҳеӮЁеҷЁдә§дёҡеҸ‘еұ•пјҢеҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–ж”ҜжҢҒжҺӘж–ҪпјҢеҢ…жӢ¬зЁҺ收дјҳжғ гҖҒиө„йҮ‘жү¶жҢҒгҖҒдәәжүҚеҹ№е…»зӯүгҖӮиҝҷдәӣж”ҝзӯ–зҡ„е®һж–ҪжңүеҠ©дәҺйҷҚдҪҺдјҒдёҡжҲҗжң¬гҖҒжҸҗеҚҮжҠҖжңҜеҲӣж–°иғҪеҠӣгҖҒдҝғиҝӣдә§дёҡйӣҶиҒҡпјҢдёәдёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•жҸҗдҫӣдәҶжңүеҠӣдҝқйҡңгҖӮ

пјҲ3пјүжҠҖжңҜиҝӣжӯҘ

йҡҸзқҖжҠҖжңҜиҝӣжӯҘзҡ„дёҚж–ӯжҺЁеҠЁпјҢеӯҳеӮЁеҷЁиЎҢдёҡжӯЈиҝҺжқҘж–°зҡ„еҸ‘еұ•жңәйҒҮгҖӮдёӯеӣҪдјҒдёҡеңЁжҠҖжңҜз ”еҸ‘ж–№йқўеҸ–еҫ—дәҶдёҖе®ҡзҡ„зӘҒз ҙпјҢе°Өе…¶жҳҜеңЁж–°еһӢеӯҳеӮЁеҷЁжҠҖжңҜйўҶеҹҹпјҢеҰӮ3DXPointгҖҒReRAMзӯүгҖӮиҝҷдәӣжҠҖжңҜзҡ„з ”еҸ‘е°ҶжңүеҠ©дәҺжҸҗеҚҮдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡзҡ„з«һдәүеҠӣпјҢзј©зҹӯдёҺеӣҪйҷ…йўҶе…ҲдјҒдёҡзҡ„е·®и·қгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүжҠҖжңҜдҫқиө–

дёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡеңЁжҠҖжңҜдёҠзӣёеҜ№иҗҪеҗҺпјҢеҜ№еӣҪйҷ…йўҶе…ҲдјҒдёҡзҡ„дҫқиө–зЁӢеәҰиҫғй«ҳгҖӮе°Өе…¶жҳҜеңЁй«ҳз«ҜеӯҳеӮЁеҷЁйўҶеҹҹпјҢдёӯеӣҪдјҒдёҡзјәд№Ҹж ёеҝғжҠҖжңҜпјҢйҡҫд»Ҙе®һзҺ°иҮӘдё»еҲӣж–°гҖӮиҝҷеҜјиҮҙдёӯеӣҪдјҒдёҡеңЁеёӮеңәз«һдәүдёӯеӨ„дәҺдёҚеҲ©ең°дҪҚпјҢйҡҫд»ҘиҺ·еҫ—иҜқиҜӯжқғгҖӮ

пјҲ2пјүзҹҘиҜҶдә§жқғй—®йўҳ

еӯҳеӮЁеҷЁиЎҢдёҡж¶үеҸҠеӨ§йҮҸзҡ„зҹҘиҜҶдә§жқғпјҢеҢ…жӢ¬дё“еҲ©гҖҒе•Ҷж ҮзӯүгҖӮдёӯеӣҪдјҒдёҡеңЁзҹҘиҜҶдә§жқғж–№йқўеӯҳеңЁиҫғеӨ§зҹӯжқҝпјҢз»ҸеёёйқўдёҙзҹҘиҜҶдә§жқғзә зә·гҖӮиҝҷдёҚд»…еўһеҠ дәҶдјҒдёҡзҡ„з»ҸиҗҘйЈҺйҷ©пјҢд№ҹеҲ¶зәҰдәҶе…¶жҠҖжңҜеҲӣж–°зҡ„жӯҘдјҗгҖӮ

пјҲ3пјүеӣҪйҷ…з«һдәүеҺӢеҠӣ

е…ЁзҗғеӯҳеӮЁеҷЁеёӮеңәе·Із»ҸеҪўжҲҗдәҶеҜЎеӨҙеһ„ж–ӯж јеұҖпјҢеӣҪйҷ…йўҶе…ҲдјҒдёҡеҚ жҚ®дәҶеӨ§йғЁеҲҶеёӮеңәд»ҪйўқгҖӮйҡҸзқҖдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡзҡ„еҙӣиө·пјҢеӣҪйҷ…е·ЁеӨҙдјҡйҮҮеҸ–еҗ„з§ҚжүӢж®өиҝӣиЎҢжү“еҺӢпјҢеҰӮеҸ‘иө·иҙёжҳ“жҲҳгҖҒдё“еҲ©иҜүи®јзӯүгҖӮиҝҷз»ҷдёӯеӣҪеӯҳеӮЁеҷЁдјҒдёҡзҡ„еҸ‘еұ•еёҰжқҘдәҶе·ЁеӨ§зҡ„еӣҪйҷ…з«һдәүеҺӢеҠӣгҖӮ

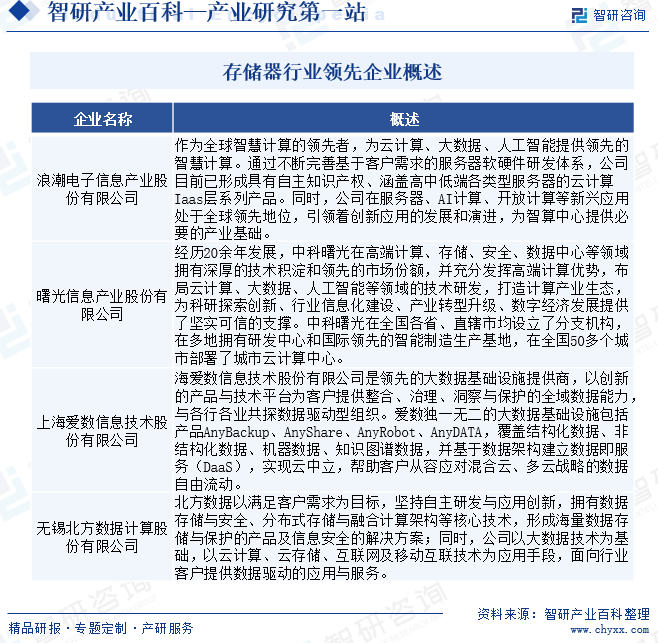

е…«гҖҒз«һдәүж јеұҖ

еӯҳеӮЁеҷЁиЎҢдёҡдёӯзҡ„дјҒдёҡпјҢзӣёдә’д№Ӣй—ҙзҡ„еҲ©зӣҠйғҪжҳҜзҙ§еҜҶиҒ”зі»еңЁдёҖиө·зҡ„пјҢдҪңдёәдјҒдёҡж•ҙдҪ“жҲҳз•ҘдёҖйғЁеҲҶзҡ„еҗ„дјҒдёҡз«һдәүжҲҳз•ҘпјҢе…¶зӣ®ж ҮйғҪеңЁдәҺдҪҝеҫ—иҮӘе·ұзҡ„дјҒдёҡиҺ·еҫ—зӣёеҜ№дәҺз«һдәүеҜ№жүӢзҡ„дјҳеҠҝпјҢжүҖд»ҘпјҢеңЁе®һж–Ҫдёӯе°ұеҝ…然дјҡдә§з”ҹеҶІзӘҒдёҺеҜ№жҠ—зҺ°иұЎпјҢиҝҷдәӣеҶІзӘҒдёҺеҜ№жҠ—е°ұжһ„жҲҗдәҶзҺ°жңүдјҒдёҡд№Ӣй—ҙзҡ„з«һдәүгҖӮзҺ°жңүеӯҳеӮЁеҷЁдјҒдёҡд№Ӣй—ҙзҡ„з«һдәүеёёеёёиЎЁзҺ°еңЁд»·ж јгҖҒе№ҝе‘ҠгҖҒдә§е“Ғд»Ӣз»ҚгҖҒе”®еҗҺжңҚеҠЎзӯүж–№йқўпјҢе…¶з«һдәүејәеәҰдёҺи®ёеӨҡеӣ зҙ жңүе…ігҖӮзӣ®еүҚпјҢеӯҳеӮЁеҷЁиЎҢдёҡйӣҶдёӯеәҰеҫҲй«ҳпјҢеёӮеңәеҹәжң¬иў«дёүжҳҹгҖҒжө·еҠӣеЈ«д»ҘеҸҠзҫҺе…үзӯүдјҒдёҡеҚ жҚ®пјҢе…¶д»–дјҒдёҡйҡҫд»ҘеҜ№е…¶еҪўжҲҗеҺӢеҠӣгҖӮеӣҪеҶ…дё»иҰҒдјҒдёҡдёәжөӘжҪ®з”өеӯҗдҝЎжҒҜдә§дёҡиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒжӣҷе…үдҝЎжҒҜдә§дёҡиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒдёҠжө·зҲұж•°дҝЎжҒҜжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒж— й”ЎеҢ—ж–№ж•°жҚ®и®Ўз®—иӮЎд»Ҫжңүйҷҗе…¬еҸёзӯүгҖӮ

жөӘжҪ®дҝЎжҒҜдҪңдёәе…Ёзҗғжҷәж…§и®Ўз®—зҡ„йўҶе…ҲиҖ…пјҢдёәдә‘и®Ўз®—гҖҒеӨ§ж•°жҚ®гҖҒдәәе·ҘжҷәиғҪжҸҗдҫӣйўҶе…Ҳзҡ„жҷәж…§и®Ўз®—гҖӮйҖҡиҝҮдёҚж–ӯе®Ңе–„еҹәдәҺе®ўжҲ·йңҖжұӮзҡ„жңҚеҠЎеҷЁиҪҜзЎ¬д»¶з ”еҸ‘дҪ“зі»пјҢе…¬еҸёзӣ®еүҚе·ІеҪўжҲҗе…·жңүиҮӘдё»зҹҘиҜҶдә§жқғгҖҒж¶өзӣ–й«ҳдёӯдҪҺз«Ҝеҗ„зұ»еһӢжңҚеҠЎеҷЁзҡ„дә‘и®Ўз®—IaasеұӮзі»еҲ—дә§е“ҒгҖӮеҗҢж—¶пјҢе…¬еҸёеңЁжңҚеҠЎеҷЁгҖҒAIи®Ўз®—гҖҒејҖж”ҫи®Ўз®—зӯүж–°е…ҙеә”з”ЁеӨ„дәҺе…ЁзҗғйўҶе…Ҳең°дҪҚпјҢеј•йўҶеҲӣж–°еә”з”Ёзҡ„еҸ‘еұ•е’Ңжј”иҝӣпјҢдёәжҷәз®—дёӯеҝғжҸҗдҫӣеҝ…иҰҒзҡ„дә§дёҡеҹәзЎҖгҖӮ2022е№ҙе…¬еҸёжңҚеҠЎеҷЁеҸҠйғЁд»¶ж”¶е…Ҙдёә689.48дәҝе…ғпјҢ2023е№ҙдёҠеҚҠе№ҙ收е…Ҙдёә244.99дәҝе…ғгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

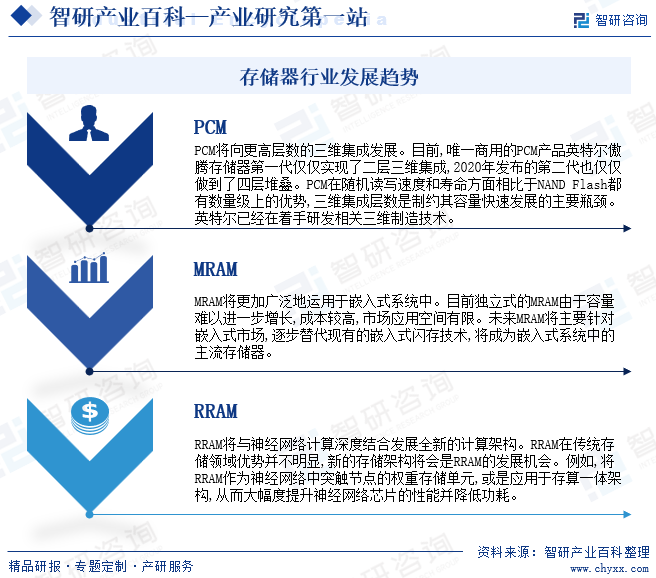

зӣ®еүҚжҲ‘еӣҪе·ІжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„ж¶Ҳиҙ№зұ»з”өеӯҗеёӮеңәпјҢе…¶еәһеӨ§зҡ„ж¶Ҳиҙ№зҫӨдҪ“еҸҠж—әзӣӣзҡ„ж¶Ҳиҙ№йңҖжұӮпјҢеҗёеј•е…ЁзҗғйӣҶжҲҗз”өи·Ҝдә§дёҡеҗ‘дёӯеӣҪеёӮеңәиҪ¬з§»пјҢжҸҗеҚҮ并丰еҜҢдәҶжҲ‘еӣҪйӣҶжҲҗз”өи·Ҝдә§дёҡй“ҫгҖӮеҗҢж—¶пјҢдә§дёҡж”ҝзӯ–зҡ„ж”ҜжҢҒеҗёеј•дёҖеӨ§жү№й«ҳз«ҜдәәжүҚеӣһеӣҪеҸ‘еұ•пјҢдәәжүҚиҒҡйӣҶдҪҝеҫ—еӣҪеҶ…дјҒдёҡйҖҗжӯҘз§ҜзҙҜдәҶиҮӘдё»зҹҘиҜҶдә§жқғе’Ңж ёеҝғжҠҖжңҜпјҢдёәеҚҠеҜјдҪ“еӯҳеӮЁеҷЁзҡ„еӣҪдә§жӣҝд»ЈжҸҗдҫӣдәҶдә§дёҡеҹәзЎҖпјҢжҺЁеҠЁиҮӘз»ҷзҺҮжҸҗеҚҮпјҢдёәиЎҢдёҡеёҰжқҘж–°зҡ„еҸ‘еұ•жңәйҒҮгҖӮиҖҢжңӘжқҘйҡҸзқҖиЎҢдёҡзҡ„жҠҖжңҜеҚҮзә§пјҢиЎҢдёҡз ”еҸ‘еҮәж–°еһӢеӯҳеӮЁеҷЁгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪdramеӯҳеӮЁеҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡж”ҝеәңжҺЁеҠЁеҚҠеҜјдҪ“дә§дёҡжң¬еңҹеҢ–пјҢеӣҪдә§еҢ–жӣҝд»ЈиҝӣиЎҢж—¶[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеӯҳеӮЁеҷЁиЎҢдёҡеҸ‘еұ•еүҚжҷҜеұ•жңӣпјҡж–°еһӢеӯҳеӮЁеҷЁжӯЈйҖҗжёҗд»Һз§‘з ”иө°еҗ‘дә§дёҡеҢ–[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)