дёҖгҖҒеҹәжң¬е®ҡд№ү

еһғеңҫеҸ‘з”өжҳҜжҢҮйҖҡиҝҮзү№ж®Ҡзҡ„з„ҡзғ§й”…зӮүзҮғзғ§еҹҺеёӮеӣәдҪ“еһғеңҫпјҢеҶҚйҖҡиҝҮи’ёжұҪиҪ®жңәеҸ‘з”өжңәз»„еҸ‘з”өзҡ„дёҖз§ҚеҸ‘з”өеҪўејҸгҖӮеһғеңҫеҸ‘з”өеҲҶдёәеһғеңҫз„ҡзғ§еҸ‘з”өе’ҢеһғеңҫеЎ«еҹӢж°”еҸ‘з”өдёӨеӨ§зұ»гҖӮ

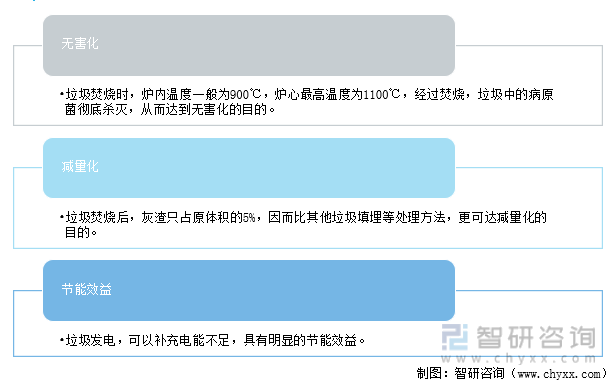

еһғеңҫз”ЁдәҺеҸ‘з”өзҡ„дјҳзӮ№жңүж— е®іеҢ–гҖҒеҮҸйҮҸеҢ–гҖҒиҠӮиғҪж•ҲзӣҠгҖӮйқўеҜ№еһғеңҫжіӣж»ҘжҲҗзҒҫзҡ„зҠ¶еҶөпјҢдё–з•Ңеҗ„еӣҪзҡ„专家们已дёҚд»…йҷҗдәҺжҺ§еҲ¶е’Ңй”ҖжҜҒеһғеңҫиҝҷз§Қиў«еҠЁвҖңйҳІе®ҲвҖқпјҢиҖҢжҳҜз§ҜжһҒйҮҮеҸ–еһғеңҫеҸ‘з”өзӯүжңүеҠӣжҺӘж–ҪпјҢиҝӣиЎҢ科еӯҰеҗҲзҗҶзҡ„з»јеҗҲеӨ„зҗҶеҲ©з”ЁеһғеңҫгҖӮ

еһғеңҫз”ЁдәҺеҸ‘з”өзҡ„дјҳзӮ№

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒ2021е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеҸ‘еұ•еӣһйЎҫ

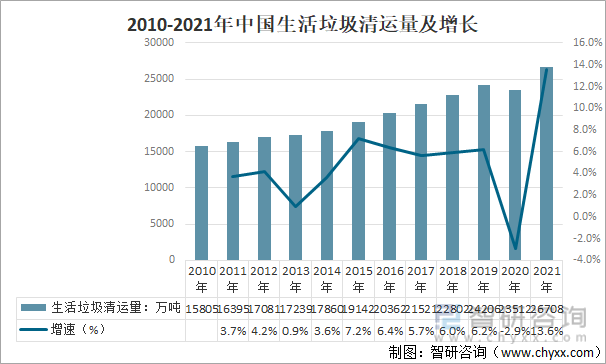

з”ҹжҙ»еһғеңҫдё»иҰҒжҳҜжҢҮдәә们еңЁж—Ҙеёёз”ҹжҙ»дёӯжҲ–иҖ…дёәж—Ҙеёёз”ҹжҙ»жҸҗдҫӣжңҚеҠЎзҡ„жҙ»еҠЁдёӯдә§з”ҹзҡ„еӣәдҪ“еәҹзү©гҖӮдё»иҰҒеҢ…жӢ¬еұ…ж°‘з”ҹжҙ»еһғеңҫгҖҒйӣҶеёӮиҙёжҳ“дёҺе•ҶдёҡеһғеңҫгҖҒе…¬е…ұеңәжүҖеһғеңҫгҖҒиЎ—йҒ“жё…жү«еһғеңҫеҸҠдјҒдәӢдёҡеҚ•дҪҚеһғеңҫзӯүгҖӮиҖҢпјҢжҲ‘еӣҪеҹҺеёӮдәәеҸЈдёҚж–ӯеўһеҠ пјҢдҪҝеҫ—з”ҹжҙ»еһғеңҫдёҚж–ӯеўһеҠ гҖӮ2021е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸ26707.5дёҮеҗЁпјҢиҫғ2020е№ҙеўһй•ҝ3195.79дёҮеҗЁгҖӮ

2010-2021е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸеҸҠеўһй•ҝ

иө„ж–ҷжқҘжәҗпјҡеҹҺд№Ўе»әи®ҫз»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

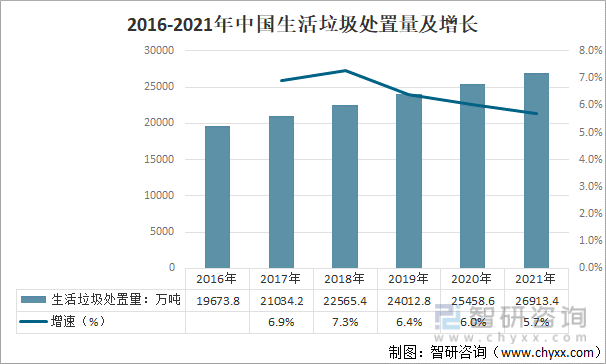

еһғеңҫеӨ„зҗҶй—®йўҳжҳҜзҺ°д»ЈзӨҫдјҡйқўдёҙзҡ„йҮҚиҰҒиҜҫйўҳе’Ңе·ЁеӨ§жҢ‘жҲҳгҖӮдёӯеӣҪз”ҹжҙ»еһғеңҫеӨ„зҗҶзі»з»ҹиҝӣдёҖжӯҘе®Ңе–„пјҢз”ҹжҙ»еһғеңҫеӨ„зҪ®йҮҸе‘Ҳеўһй•ҝи¶ӢеҠҝпјҢ2021е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫеӨ„зҪ®йҮҸ26913.4дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.7%гҖӮ

2016-2021е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫеӨ„зҪ®йҮҸеҸҠеўһй•ҝ

иө„ж–ҷжқҘжәҗпјҡеҹҺд№Ўе»әи®ҫз»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәеҸ‘еұ•жҪңеҠӣеҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢ

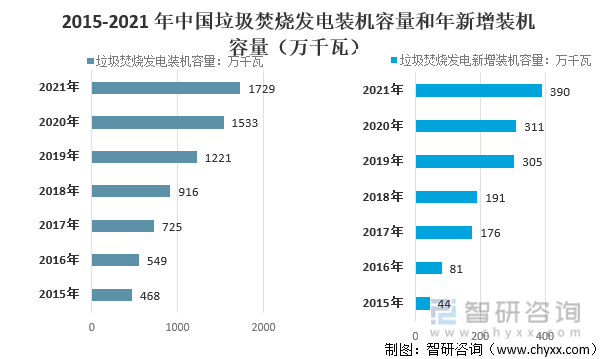

жҲ‘еӣҪз”ҹжҙ»еһғеңҫеӨ„зҗҶжҠҖжңҜиө·жӯҘиҫғжҷҡпјҢдҪҶиҝ‘е№ҙжқҘеңЁеӣҪ家дә§дёҡж”ҝзӯ–зҡ„ж”ҜжҢҒдёӢпјҢдёӯеӣҪеһғеңҫз„ҡзғ§жҠҖжңҜеҫ—еҲ°дәҶиҝ…йҖҹеҸ‘еұ•пјҢеһғеңҫз„ҡзғ§еҸ‘з”өеӨ„зҗҶеңЁжҲ‘еӣҪе‘ҲзҺ°еҮәиҝ…зҢӣеўһй•ҝзҡ„еҠҝеӨҙгҖӮйў„и®Ў2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЈ…жңәе®№йҮҸеҸҜиҫҫ1729дёҮеҚғз“ҰпјҢеһғеңҫз„ҡзғ§ж–°еўһеҸ‘з”өиЈ…жңәе®№йҮҸеҸҜиҫҫ390дёҮеҚғз“ҰгҖӮ

2015-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЈ…жңәе®№йҮҸе’Ңе№ҙж–°еўһиЈ…жңәе®№йҮҸпјҲдёҮеҚғз“Ұпјү

иө„ж–ҷжқҘжәҗпјҡеӣҪ家иғҪжәҗеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2020е№ҙ2жңҲпјҢиҙўж”ҝйғЁеҠһе…¬еҺ…гҖҒеӣҪ家еҸ‘еұ•ж”№йқ©е§”еҠһе…¬еҺ…иҒ”еҗҲдёӢеҸ‘зҡ„гҖҠе…ідәҺжўізҗҶ2021е№ҙж–°еўһдё“йЎ№еҖәеҲёйЎ№зӣ®иө„йҮ‘йңҖжұӮзҡ„йҖҡзҹҘгҖӢиҰҒжұӮпјҢ2021е№ҙзҡ„дё“йЎ№еҖәйҮҚзӮ№з”ЁдәҺдәӨйҖҡеҹәзЎҖи®ҫж–ҪгҖҒиғҪжәҗгҖҒеҶңз”°ж°ҙеҲ©гҖҒз”ҹжҖҒзҺҜдҝқгҖҒзӨҫдјҡдәӢдёҡгҖҒеҹҺд№ЎеҶ·й“ҫзү©жөҒеҹәзЎҖи®ҫж–ҪгҖҒеёӮж”ҝе’Ңдә§дёҡеӣӯеҢәеҹәзЎҖи®ҫж–Ҫ(дё»иҰҒеҢ…жӢ¬дҫӣж°ҙгҖҒдҫӣзғӯгҖҒдҫӣж°”гҖҒең°дёӢз®Ўе»Ҡзӯүе’Ңдә§дёҡеӣӯеҢәеҹәзЎҖи®ҫж–Ҫзӯү)гҖҒеӣҪ家йҮҚеӨ§жҲҳз•ҘйЎ№зӣ®д»ҘеҸҠе®үеұ…е·ҘзЁӢд№қеӨ§йўҶеҹҹгҖӮ

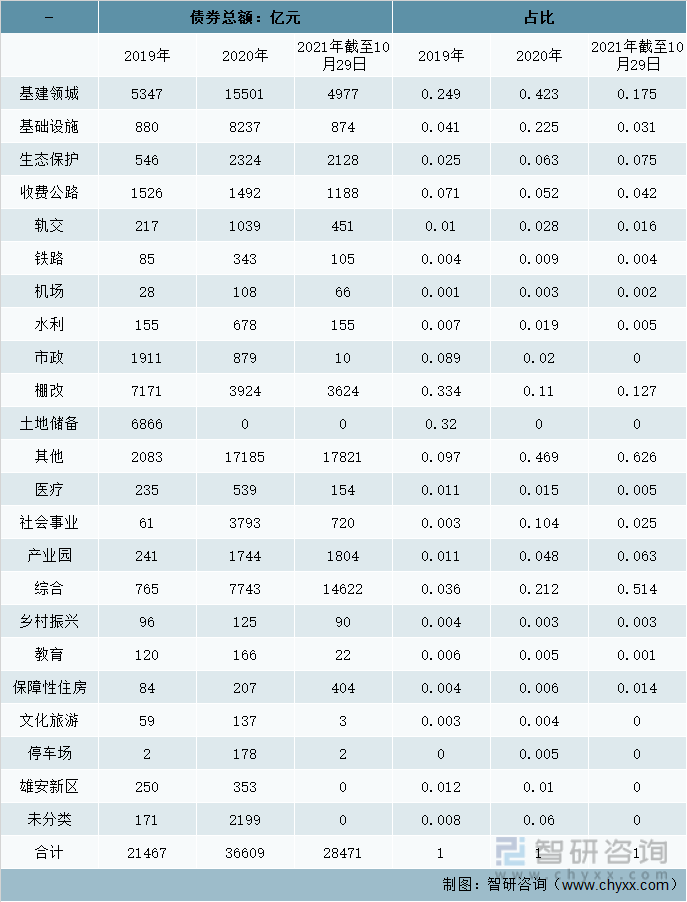

2019е№ҙдёӯеӣҪзҺҜдҝқдё“йЎ№еҖәжҖ»йўқ546дәҝпјҢ2020е…Ёе№ҙе…ұ2324дәҝпјӣ2021е№ҙжҲӘиҮі10жңҲ29ж—Ҙе·Іиҫҫ2128дәҝе…ғпјҲ2021Q2ејҖе§ӢеҜҶйӣҶеҸ‘иЎҢпјүпјӣпјҲ1пјүжҜ”дҫӢеҖҫж–ңпјҡ2019е№ҙзҺҜдҝқдё“йЎ№еҖәеҚ жҜ”2.5%пјҢ2020е№ҙжҸҗеҚҮиҮі6.3%пјӣ2021е№ҙжҲӘиҮі10жңҲ29ж—ҘпјҢзҺҜдҝқдё“йЎ№еҖәеҚ жҜ”继з»ӯжҸҗеҚҮиҮі7.5%гҖӮеқҡжҢҒдё“йЎ№еҖәеҲёеҝ…йЎ»з”ЁдәҺжңүдёҖе®ҡ收зӣҠзҡ„е…¬зӣҠжҖ§йЎ№зӣ®пјҢйҮҚзӮ№з”ЁдәҺеҢ…жӢ¬з”ҹжҖҒзҺҜдҝқйЎ№зӣ®еңЁеҶ…зҡ„дёғеӨ§йўҶеҹҹпјӣпјҲ2пјүеҸ‘иЎҢеүҚзҪ®пјҡ2020е№ҙ7жңҲиҙўж”ҝйғЁеҸ‘еёғгҖҠе…ідәҺеҠ еҝ«ең°ж–№ж”ҝеәңдё“йЎ№еҖәеҲёеҸ‘иЎҢдҪҝз”Ёжңүе…іе·ҘдҪңзҡ„йҖҡзҹҘгҖӢпјҢеҠӣдәүеңЁ10жңҲеә•еүҚеҸ‘иЎҢе®ҢжҜ•пјҢдҪ“зҺ°дәҶз§ҜжһҒиҙўж”ҝж”ҝзӯ–жӣҙеҠ з§ҜжһҒжңүдёәзҡ„ж”ҝзӯ–еҸ–еҗ‘пјӣ2021е№ҙең°ж–№ж”ҝеәңж–°еўһдё“йЎ№еҖәд»ҺдәҢеӯЈеәҰејҖе§ӢеҜҶйӣҶеҸ‘иЎҢгҖӮ

жҲӘжӯўеҲ°2021/10/29е№ҙдёӯеӣҪдё“йЎ№еҖәз»ҹи®ЎпјҲеҚ•дҪҚпјҡдәҝе…ғгҖҒ%пјү

иө„ж–ҷжқҘжәҗпјҡиҙўж”ҝйғЁеҠһе…¬еҺ…гҖҒеӣҪ家еҸ‘еұ•ж”№йқ©е§”еҠһе…¬еҺ…гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёӯеӣҪеҹҺеёӮз”ҹжҙ»еһғеңҫеӨ„зҗҶиЎҢдёҡе°Өе…¶жҳҜеһғеңҫз„ҡзғ§еӨ„зҗҶеўһй•ҝиҫғеҝ«пјҢиҝҺжқҘй»„йҮ‘еҸ‘еұ•жңҹгҖӮ2021е№ҙ12жңҲ31ж—ҘпјҢеӣҪ家з”өзҪ‘жңүйҷҗе…¬еҸёеҸ‘еёғгҖҠе…ідәҺ2021е№ҙеҸҜеҶҚз”ҹиғҪжәҗз”өд»·йҷ„еҠ иЎҘеҠ©иө„йҮ‘жӢЁд»ҳжғ…еҶөзҡ„е…¬е‘ҠгҖӢгҖӮ2021е№ҙиҙўж”ҝйғЁдёӢиҫҫеӣҪзҪ‘з”ҹзү©иҙЁеҸ‘з”өиЎҘиҙҙ44.83дәҝе…ғгҖӮ

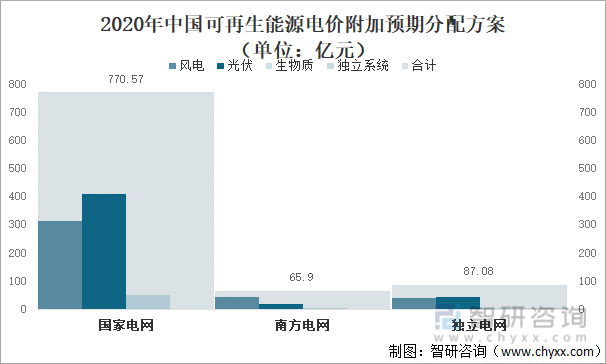

ж №жҚ®иҙўж”ҝйғЁйў„з®—еҸёжҠ«йңІпјҢ2020е№ҙеӣҪ家еҸҜеҶҚз”ҹиғҪжәҗз”өд»·йҷ„еҠ иЎҘеҠ©иө„йҮ‘йў„з®—жҖ»йўқдёә923.55дәҝе…ғпјҢе°ҶжҢүз”іиҜ·жғ…еҶөжӢЁд»ҳиҮіеӣҪ家з”өзҪ‘гҖҒеҚ—ж–№з”өзҪ‘е’ҢзӢ¬з«Ӣз”өзҪ‘дјҒдёҡпјҢ2020е№ҙеҸҜеҶҚз”ҹиғҪжәҗиЎҘиҙҙиө„йҮ‘е®һйҷ…еҶіз®—йўқдёә923.55дәҝе…ғи¶ійўқжӢЁд»ҳгҖӮж №жҚ®йў„жңҹеҲҶй…Қж–№жЎҲпјҢ2020е№ҙеӣҪ家иҙўж”ҝйғЁжӢЁд»ҳз»ҷеӣҪ家з”өзҪ‘еҗҲи®Ў770.57дәҝе…ғпјҢе…¶дёӯйЈҺеҠӣеҸ‘з”ө313.31дәҝе…ғгҖҒеӨӘйҳіиғҪеҸ‘з”ө408.64дәҝе…ғпјҢз”ҹзү©иҙЁеҸ‘з”ө48.62дәҝе…ғгҖӮ

2020е№ҙдёӯеӣҪеҸҜеҶҚз”ҹиғҪжәҗз”өд»·йҷ„еҠ йў„жңҹж–№жЎҲпјҲеҚ•дҪҚпјҡдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡиҙўж”ҝйғЁгҖҒеӣҪ家з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

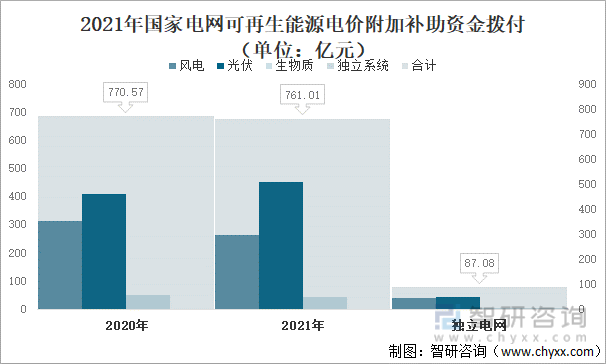

2021е№ҙ12жңҲ31ж—ҘпјҢеӣҪ家з”өзҪ‘е…¬е‘Ҡиҙўж”ҝйғЁе…ұдёӢиҫҫе…¬еҸёеҸҜеҶҚз”ҹиғҪжәҗз”өд»·йҷ„еҠ иЎҘеҠ©иө„йҮ‘е№ҙеәҰйў„з®—761.01дәҝе…ғпјҢеҚ еҪ“е№ҙйў„з®—жҖ»йўқзҡ„85.44%пјҢе…¶дёӯйЈҺеҠӣеҸ‘з”ө263.46дәҝе…ғгҖҒеӨӘйҳіиғҪеҸ‘з”ө452.72дәҝе…ғгҖҒз”ҹзү©иҙЁеҸ‘з”ө44.83дәҝе…ғпјҢиҫғ2020е№ҙеӣҪзҪ‘йў„жңҹиЎҘиҙҙйў„з®—еҲҶй…ҚйўқеҲҶеҲ«дёӢйҷҚ15.91%гҖҒжҸҗеҚҮ10.79%гҖҒдёӢйҷҚ7.81%пјҢе…үдјҸеҸ‘з”өиЎҘиҙҙжӢЁд»ҳеҠӣеәҰеҠ еӨ§гҖӮ

2021е№ҙеӣҪ家з”өзҪ‘еҸҜеҶҚз”ҹиғҪжәҗз”өд»·йҷ„еҠ иЎҘеҠ©иө„йҮ‘жӢЁд»ҳжғ…еҶөпјҲеҚ•дҪҚпјҡдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡиҙўж”ҝйғЁгҖҒеӣҪ家з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

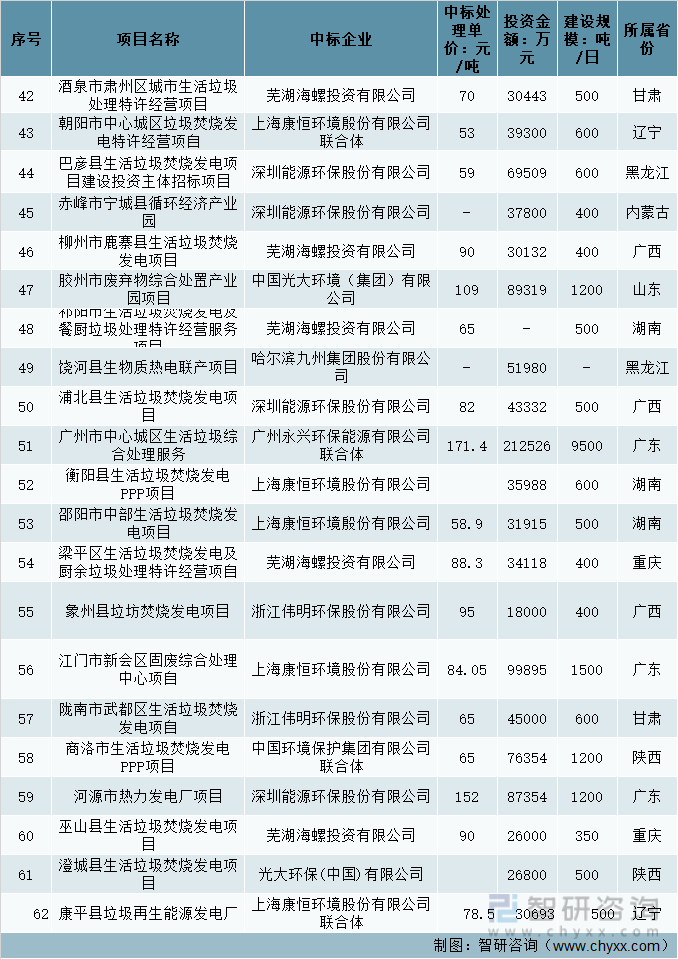

2021е№ҙпјҢеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеңЁвҖңеҚҒеӣӣдә”вҖқејҖеұҖд№Ӣе№ҙиҝҺжқҘдәҶжҢ‘жҲҳдёҺжңәйҒҮгҖӮ2021е№ҙдёӯеӣҪе…ұ20дёӘзңҒеёӮзҙҜи®ЎејҖж Ү62дёӘеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®пјҢж №жҚ®еҗ„йЎ№зӣ®е…¬ејҖдҝЎжҒҜпјҢеҗ„йЎ№ж•°жҚ®еҰӮдёӢпјҡе№іеқҮжҜҸ6еӨ©ејҖж ҮдёҖдёӘйЎ№зӣ®пјҢеһғеңҫз„ҡзғ§еӨ„зҗҶиҙ№е№іеқҮзәҰ90е…ғ/еҗЁпјҢж–°еўһеһғеңҫз„ҡзғ§еӨ„зҗҶдә§иғҪдёә53500еҗЁ/ж—ҘпјҢжҖ»жҠ•иө„йҮ‘йўқзәҰ334.6дәҝдәәж°‘еёҒ

2021е№ҙеәҰеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж ҮдҝЎжҒҜпјҲдёҖпјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2021е№ҙеәҰеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж ҮдҝЎжҒҜпјҲдәҢпјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2021е№ҙеәҰеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж ҮдҝЎжҒҜпјҲдёүпјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

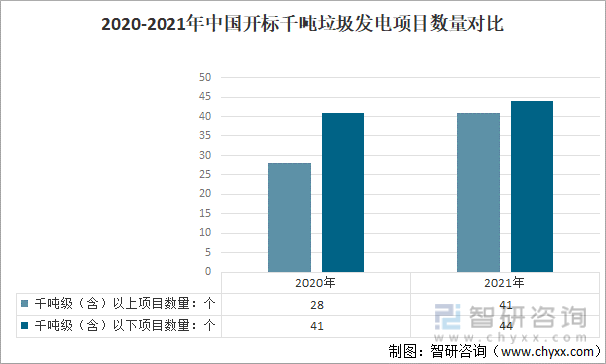

д»Һ2021е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өејҖж Үзҡ„йЎ№зӣ®е»әи®ҫ规模дёҠжқҘзңӢпјҢдёӯеӣҪејҖж Ү1000еҗЁ/ж—Ҙд»ҘдёӢзҡ„йЎ№зӣ®ж•°йҮҸдёә44дёӘпјҢиҫғ2020е№ҙеўһеҠ 3дёӘпјҢеҚ жҜ”й«ҳиҫҫ71%пјӣеҚғеҗЁзә§пјҲеҗ«пјүд»ҘдёҠйЎ№зӣ®ж•°йҮҸ41дёӘпјҢиҫғ2020е№ҙеўһй•ҝ28дёӘпјҢеҚ жҜ”дёә60%гҖӮ

2020-2021е№ҙдёӯеӣҪејҖж ҮеҚғеҗЁеһғеңҫеҸ‘з”өйЎ№зӣ®ж•°йҮҸеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

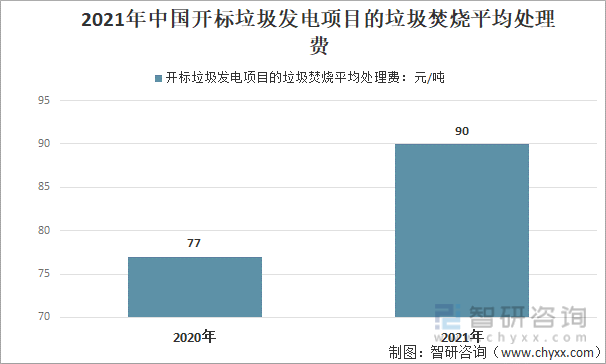

д»Һ2021е№ҙејҖж Үзҡ„йЎ№зӣ®жқҘзңӢпјҢеһғеңҫз„ҡзғ§еӨ„зҗҶиҙ№е№іеқҮзәҰ90е…ғ/еҗЁпјҢдёҺ2020е№ҙ77е…ғ/еҗЁзҡ„еӨ„зҗҶиҙ№зӣёжҜ”пјҢж¶Ёе№…иҝ‘17%гҖӮ

2021е№ҙдёӯеӣҪејҖж ҮеһғеңҫеҸ‘з”өйЎ№зӣ®зҡ„еһғеңҫз„ҡзғ§е№іеқҮеӨ„зҗҶиҙ№

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

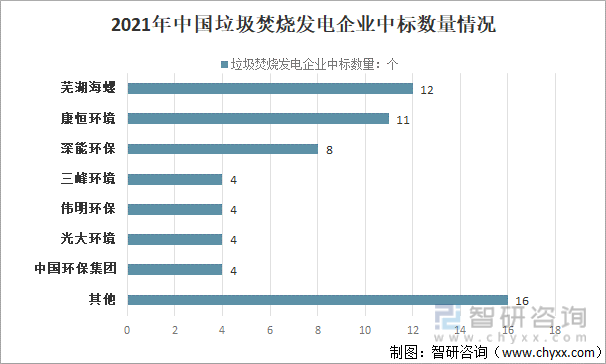

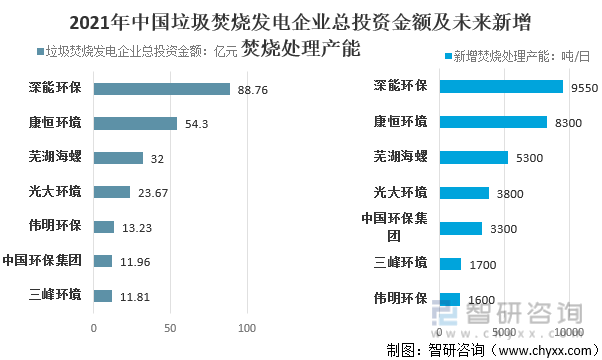

2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡејҖж Үзҡ„62дёӘйЎ№зӣ®дёӯпјҢжӢҝеҚ•з¬¬дёҖзҡ„дјҒдёҡжҳҜиҠңж№–жө·иһәпјҢжңү12дёӘеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡдёӯж Үж•°йҮҸпјҢиҠңж№–жө·иһәеһғеңҫз„ҡзғ§еҸ‘з”өжҖ»жҠ•иө„зәҰ32дәҝдәәж°‘еёҒпјҢжңӘжқҘе°Ҷж–°еўһдә§иғҪ5300еҗЁ/ж—ҘгҖӮ

жӢҝеҚ•з¬¬дәҢзҡ„дјҒдёҡжҳҜеә·жҒ’зҺҜеўғпјҢеә·жҒ’зҺҜеўғзүөеӨҙжҲ–иҖ…дҪңдёәиҒ”еҗҲдҪ“жҲҗе‘ҳдёӯж ҮйЎ№зӣ®11дёӘпјҢжҖ»жҠ•иө„зәҰ54.3дәҝдәәж°‘еёҒпјҢжңӘжқҘж–°еўһеһғеңҫз„ҡзғ§дә§иғҪ8300еҗЁ/ж—ҘгҖӮжӢҝеҚ•з¬¬дёүзҡ„дјҒдёҡжҳҜж·ұиғҪзҺҜдҝқпјҢж·ұиғҪзҺҜдҝқжҸҪиҺ·8дёӘйЎ№зӣ®пјҢжҖ»жҠ•иө„зәҰ88.76дәҝдәәж°‘еёҒпјҢжңӘжқҘж–°еўһеһғеңҫз„ҡзғ§дә§иғҪ9550еҗЁ/ж—ҘгҖӮдёӯеӣҪзҺҜдҝқйӣҶеӣўгҖҒе…үеӨ§зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёүеі°зҺҜеўғеҗ„4дёӘгҖӮ

2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡдёӯж Үж•°йҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡжҖ»жҠ•иө„йҮ‘йўқеҸҠжңӘжқҘж–°еўһз„ҡзғ§еӨ„зҗҶдә§иғҪпјҲеҚ•пјҡеҗЁ/ж—Ҙпјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

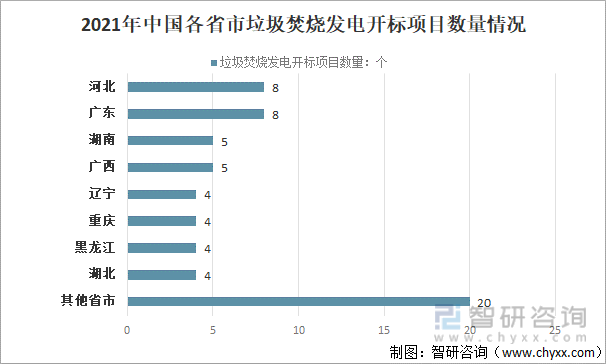

д»Һеҗ„зңҒеёӮеһғеңҫз„ҡзғ§еҸ‘з”өејҖж ҮйЎ№зӣ®ж•°йҮҸжқҘзңӢпјҢе№ҝдёңгҖҒжІіеҢ—еҗ„8дёӘпјҢдҪҚдәҺйҰ–дҪҚпјӣе…¶ж¬ЎжҳҜе№ҝиҘҝгҖҒж№–еҚ—пјҢеҗ„жңү5дёӘпјӣж№–еҢ—гҖҒй»‘йҫҷжұҹгҖҒйҮҚеәҶгҖҒиҫҪе®Ғеҗ„жңү4дёӘпјӣе…¶д»–зңҒеёӮе…ұжңү20дёӘгҖӮ

2021е№ҙдёӯеӣҪеҗ„зңҒеёӮеһғеңҫз„ҡзғ§еҸ‘з”өејҖж ҮйЎ№зӣ®ж•°йҮҸжғ…еҶө

пјҲжіЁпјҡж¶үеҸҠ20дёӘзңҒгҖҒеёӮгҖҒиҮӘжІ»еҢәпјҢйЎ№зӣ®ж•°йҮҸеңЁ4дёӘд»ҘдёӢзҡ„зңҒеёӮеҪ’дёәе…¶д»–еҲҶзұ»пјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

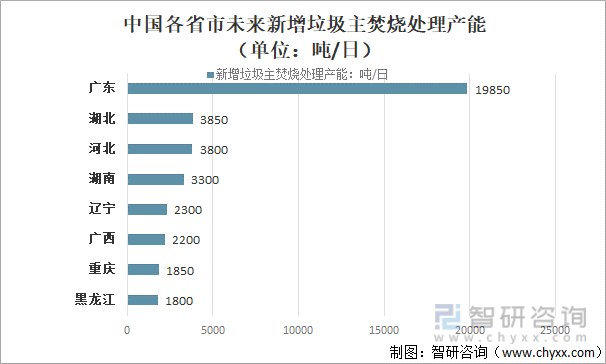

д»Һеҗ„зңҒеёӮеһғеңҫз„ҡзғ§еҸ‘з”өејҖж ҮйЎ№зӣ®жңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪжғ…еҶөжқҘзңӢпјҢе№ҝдёңжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ19850еҗЁ/ж—ҘпјӣжІіеҢ—жңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ3800еҗЁ/ж—Ҙпјӣе№ҝиҘҝжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ2200еҗЁ/ж—Ҙпјӣж№–еҚ—жңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ3300еҗЁ/ж—Ҙпјӣж№–еҢ—жңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ3850еҗЁ/ж—Ҙпјӣй»‘йҫҷжұҹжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ1800еҗЁ/ж—ҘпјӣйҮҚеәҶжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ1850еҗЁ/ж—ҘпјӣиҫҪе®ҒжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪ2300еҗЁ/ж—ҘгҖӮ

дёӯеӣҪеҗ„зңҒеёӮжңӘжқҘж–°еўһеһғеңҫдё»з„ҡзғ§еӨ„зҗҶдә§иғҪпјҲеҚ•дҪҚпјҡеҗЁ/ж—Ҙпјү

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

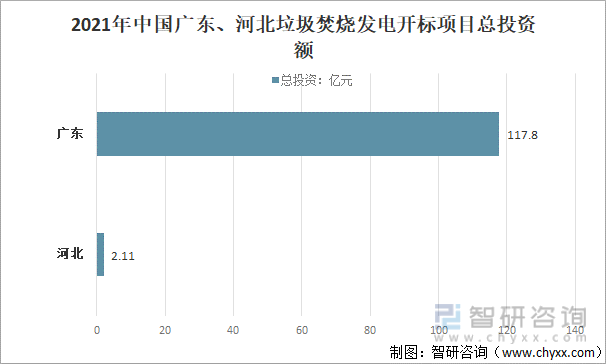

е№ҝдёңзңҒејҖж Үзҡ„8дёӘйЎ№зӣ®жҖ»жҠ•иө„зәҰ117.8дәҝдәәж°‘еёҒпјҢиҖҢжІіеҢ—8дёӘйЎ№зӣ®жҖ»жҠ•иө„йўқзәҰ22.11дәҝдәәж°‘еёҒпјҢзӣёе·®жӮ¬ж®ҠгҖӮе№ҝдёңзңҒиҝһз»ӯйҮҠж”ҫзҡ„8дёӘйЎ№зӣ®дёӯпјҢйҷӨдёңиҺһеёӮз”ҹжҙ»еһғеңҫз„ҡзғ§еӨ„зҗҶжңҚеҠЎйҮҮиҙӯйЎ№зӣ®и§„жЁЎдёҚжҳҺеӨ–пјҢеҸӘжңүдёҖдёӘйЎ№зӣ®зҡ„规模еңЁ1000еҗЁ/ж—Ҙд»ҘдёӢпјҢиҖҢжҠ•иө„йўқдёҺе»әи®ҫ规模жҲҗжӯЈжҜ”пјҢд№ҹдҪҝеҫ—е№ҝдёңзңҒжҖ»жҠ•иө„йўқйҒҘйҒҘйўҶе…ҲгҖӮжІіеҢ—зңҒжҲӘиҮі2020е№ҙеә•е…ұе»әжңү57еә§з”ҹжҙ»еһғеңҫеӨ„зҗҶи®ҫж–ҪпјҢ2021е№ҙ新规еҲ’22еә§з”ҹжҙ»еһғеңҫз„ҡзғ§йЎ№зӣ®пјҢеӨҡдёӘйЎ№зӣ®е·ІжҠ•е…ҘиҝҗиҗҘгҖӮ

2021е№ҙдёӯеӣҪе№ҝдёңгҖҒжІіеҢ—еһғеңҫз„ҡзғ§еҸ‘з”өејҖж ҮйЎ№зӣ®жҖ»жҠ•иө„йўқ

иө„ж–ҷжқҘжәҗпјҡеҢ—жһҒжҳҹеһғеңҫеҸ‘з”өзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

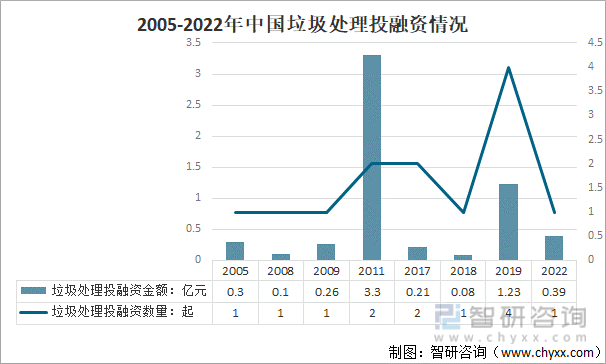

д»ҺеһғеңҫеӨ„зҗҶжҠ•иһҚиө„жғ…еҶөжқҘзңӢпјҢ2019е№ҙдёӯеӣҪеһғеңҫеӨ„зҗҶжҠ•иһҚиө„ж•°йҮҸ4иө·пјҢжҠ•иһҚиө„йҮ‘йўқ1.23дәҝе…ғпјӣ2020е№ҙгҖҒ2021е№ҙеһғеңҫеӨ„зҗҶжІЎжңүиө„жң¬иһҚиө„пјҢжҲӘжӯў2022е№ҙ2жңҲ25ж—ҘпјҢдёӯеӣҪеһғеңҫеӨ„зҗҶжҠ•иһҚиө„ж•°йҮҸ1иө·пјҢжҠ•иһҚиө„йҮ‘йўқ0.39дәҝе…ғгҖӮ

2005-2022е№ҙдёӯеӣҪеһғеңҫеӨ„зҗҶжҠ•иһҚиө„жғ…еҶө

(жіЁпјҡ2022е№ҙж—¶й—ҙжҲӘжӯўдёә2жңҲ25ж—Ҙ)

иө„ж–ҷжқҘжәҗпјҡITжЎ”еӯҗгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒеһғеңҫеҸ‘з”өиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

иҝ‘еҮ е№ҙжқҘпјҢеӣҪеҶ…з”ҹжҙ»еһғеңҫжё…иҝҗйҮҸе’Ңж— е®іеҢ–еӨ„зҗҶзҺҮдҝқжҢҒжҢҒз»ӯеўһй•ҝпјҢеҜ№дәҺеһғеңҫз„ҡзғ§зҡ„йңҖжұӮд№ҹеңЁж—ҘзӣҠеўһеҠ пјҢеһғеңҫз„ҡзғ§йЎ№зӣ®д№ҹзӣёеҜ№еўһеҠ гҖӮдёәж»Ўи¶іеһғеңҫз„ҡзғ§ж¶Ҳзәіз”ҹжҙ»еһғеңҫзҡ„йңҖжұӮпјҢз”ҹжҙ»еһғеңҫз„ҡзғ§йҮҸе№ҙеқҮеўһй•ҝ18%гҖӮйҡҸзқҖеһғеңҫз„ҡзғ§еҸ‘з”өеёӮеңәд»ҺдёңйғЁең°еҢәеҗ‘дёӯиҘҝйғЁең°еҢәе’Ңд№Ўй•Ү移еҠЁпјҢеһғеңҫз„ҡзғ§йҮҸе°ҶжҢҒз»ӯдҝқжҢҒеўһй•ҝгҖӮ

еҚҒдёүдә”вҖқгҖҒвҖңеҚҒеӣӣдә”вҖқжңҹй—ҙжӯЈжҳҜжҲ‘еӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҸ‘еұ•зҡ„й»„йҮ‘йҳ¶ж®өпјҢдёңйғЁжІҝжө·ең°еҢәеһғеңҫеҸ‘з”өйЎ№зӣ®еёғеұҖйҖҗжёҗи¶ӢдәҺйҘұе’ҢпјҢзӣ®еүҚжӯЈеңЁеҗ‘дёӯиҘҝйғЁзңҒд»ҪеҸ‘еұ•гҖӮеһғеңҫеҸ‘з”өиЎҢдёҡжӯЈйҖҡиҝҮеӣӯеҢәдә§дёҡеҸ‘еұ•пјҢе°ҪеҸҜиғҪең°е°Ҷдј з»ҹзҡ„вҖңиө„жәҗпјҚпјҚдә§е“ҒпјҚпјҚеәҹејғзү©вҖқзҡ„зәҝжҖ§з»ҸжөҺжЁЎејҸж”№йҖ дёәвҖңиө„жәҗпјҚпјҚдә§е“ҒпјҚпјҚеҶҚз”ҹиө„жәҗвҖқзҡ„й—ӯзҺҜз»ҸжөҺжЁЎејҸпјҢе®һзҺ°з”ҹжҙ»е’Ңе·Ҙдёҡеһғеңҫзҡ„пјӣеҸҳеәҹдёәе®қгҖҒеҫӘзҺҜеҲ©з”ЁгҖӮйҡҸзқҖеһғеңҫз„ҡзғ§жң«з«ҜеӨ„зҪ®зҺҜиҠӮзҡ„з«һдәүж—Ҙи¶ӢжҝҖзғҲе’ҢеўһйҮҸеёӮеңәзҡ„йҖҗжӯҘйҘұе’ҢпјҢзҺҜеҚ«еёӮеңәз©әй—ҙжӣҙеҠ е№ҝйҳ”пјҢеўһйҖҹжӣҙеҝ«пјҢеһғеңҫз„ҡзғ§еҸ‘з”өдјҒдёҡд№ҹжңҹжңӣйҖҡиҝҮдёҡеҠЎй“ҫ延伸иҝӣе…Ҙж–°и“қжө·еёӮеңәпјҢз»ҙжҢҒиҮӘиә«дёҡз»©зЁіеҒҘеўһй•ҝгҖӮжңӘжқҘеҮ е№ҙпјҢеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеҠҝеҝ…иҰҒйқўдёҙеһғеңҫйҮҸеҮҸе°‘е’ҢеўһеҠ ж№ҝеһғеңҫзҡ„еӨ„зҪ®иЈ…зҪ®еҸҠи®ҫеӨҮпјҢз»јеҗҲиҖғиҷ‘йӨҗеҺЁгҖҒеҺЁдҪҷеһғеңҫдёҺз”ҹжҙ»еһғеңҫз„ҡзғ§еҸ‘з”өзҡ„еҚҸеҗҢеӨ„зҪ®еҝ…е°ҶжҲҗдёәеҚ•дҪ“еһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®зҡ„еҸ‘еұ•и¶ӢеҠҝгҖӮж №жҚ®жңҖж–°еҸ‘еёғзҡ„гҖҠ2021е№ҙз”ҹзү©иҙЁеҸ‘з”өйЎ№зӣ®е»әи®ҫе·ҘдҪңж–№жЎҲгҖӢпјҲеҸ‘ж”№иғҪжәҗгҖ”2021гҖ•1190еҸ·пјү[3]ж–ҮпјҢе…¶дёӯе·Із»ҸжҳҺзЎ®дәҶ2021е№ҙең°ж–№жүҝжӢ…жҜ”дҫӢпјҢеҗҢж—¶д№ҹжҳҺзЎ®е°ҶйҖҗе№ҙеҮҸе°‘дёӯеӨ®иҙўж”ҝеҲҶжӢ…жҜ”дҫӢгҖӮйў„и®ЎеңЁвҖңеҚҒеӣӣдә”вҖқжң«пјҢдёӯеӨ®еҲҶжӢ…йғЁеҲҶе°Ҷе…ЁйғЁйҖҖеҮәпјҢж–°еўһеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®з”өд»·иЎҘиҙҙз”ұең°ж–№е…ЁйўқжүҝжӢ…гҖӮеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®йҒҝе…ҚдәҶеһғеңҫеЎ«еҹӢдә§з”ҹжё©е®Өж°”дҪ“пјҢеҗҢж—¶дә§з”ҹжё…жҙҒз”өеҠӣпјҢеұһдәҺиҮӘж„ҝеҮҸжҺ’йЎ№зӣ®гҖӮжҲ‘еӣҪзўідәӨжҳ“еёӮеңәе·Із»ҸдәҺ2021е№ҙ7жңҲ16ж—ҘејҖеёӮпјҢCCERдәӨжҳ“еёӮеңәжӯЈеңЁе»әи®ҫдёӯпјҢйў„и®Ўд»Ҡе№ҙе№ҙеә•жҲ–иҖ…жҳҺе№ҙд№ҹе°ҶејҖеёӮдәӨжҳ“пјҢеұҠж—¶еһғеңҫз„ҡзғ§еҸ‘з”өе°ҶдјҡеҸӮдёҺе…¶дёӯпјҢдёҚд»…жҲ–иҖ…зўіеҮҸжҺ’зҡ„иЎҘиҙҙпјҢжӣҙж„Ҹе‘ізқҖеҗ‘е…ЁзӨҫдјҡиЎЁжҳҺеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡжүҝжӢ…зқҖжӣҙеӨҡзҡ„зӨҫдјҡиҙЈд»»гҖӮ

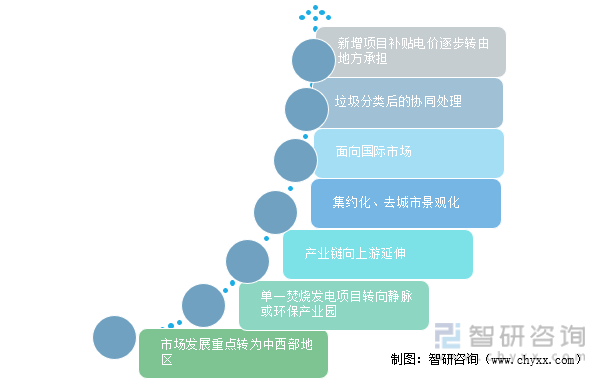

еһғеңҫеҸ‘з”өиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәеҸ‘еұ•жҪңеҠӣеҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғжҹҘеҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡеёӮеңәе…ЁжҷҜи°ғжҹҘеҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢе…ұд№қз« пјҢеҢ…еҗ«дёӯеӣҪе…ёеһӢжҠ•иө„иҝҗиҗҘдјҒдёҡзҡ„е®һи·өеҸ‘еұ•еҲҶжһҗпјҢиЎҢдёҡеҸ‘еұ•зҡ„йў„жөӢе’Ңе»әи®®пјҢиө„жң¬еёӮеңәеҜ№еһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡзҡ„жҠ•иө„йў„жөӢеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡе·қиғҪеҠЁеҠӣvsй«ҳиғҪзҺҜеўғ [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡж”ҝзӯ–еҲҶжһҗпјҡж”ҝзӯ–жҺЁеҠЁеһғеңҫеҸ‘з”өиҝӣзЁӢпјҢиЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡдјҒдёҡеҲҶжһҗвҖ”зҖҡи“қзҺҜеўғпјҡеҸ‘з”өйҮҸеҸҠдёҠзҪ‘з”өйҮҸдёҚж–ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳ:еһғеңҫеҸ‘з”өйңҖжұӮжҢҒз»ӯжү©еј пјҢжңӘжқҘиЎҢдёҡеёӮеңәеҢ–иҝӣзЁӢеҠ еҝ«[еӣҫ]](http://img.chyxx.com/images/2023/0104/8d0e555b6066f3b735b208b177a4cfb821c666ed.jpg?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡеһғеңҫеҸ‘з”өеӯҳеңЁжһҒеӨ§зҡ„жҪңеңЁж•ҲзӣҠпјҢеёӮеңәз©әй—ҙе·ЁеӨ§[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)