дёҖгҖҒжҰӮиҝ°

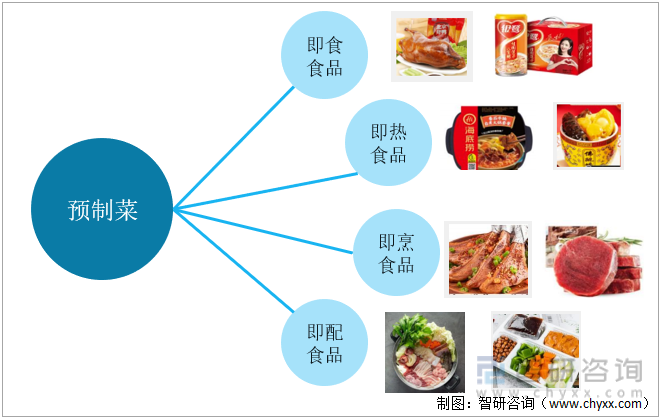

йў„еҲ¶иҸңпјҢйЎҫеҗҚжҖқд№үпјҢз»Ҹйў„еҠ е·ҘиҖҢжҲҗгҖӮйҖҡеёёд»ҘеҶңгҖҒз•ңгҖҒзҰҪгҖҒж°ҙдә§е“ҒдёәеҺҹж–ҷпјҢй…Қд»Ҙеҗ„з§Қиҫ…ж–ҷпјҢз»ҸеӨҡйҒ“йў„еҠ е·ҘзЁӢеәҸпјҲзӯӣйҖүгҖҒжҙ—еҲҮгҖҒи…ҢеҲ¶гҖҒжҗ…жӢҢгҖҒж»ҡжҸүгҖҒи°ғе‘ігҖҒжҲҗеһӢпјүиҖҢжҲҗпјҢ并йҖҡиҝҮжҖҘйҖҹеҶ·еҶ»жҠҖжңҜзҡ„дҝқеӯҳе’ҢеҶ·й“ҫиҝҗиҫ“ж–№ејҸжңҖеӨ§зЁӢеәҰзҡ„дҝқиҜҒдә§е“Ғзҡ„ж–°йІңеәҰгҖӮдҫқжҚ®еҜ№еҺҹж–ҷеҠ е·Ҙзҡ„ж·ұжө…зЁӢеәҰд»ҘеҸҠйЈҹз”Ёзҡ„ж–№дҫҝжҖ§пјҢйў„еҲ¶иҸңеҸҜеҲҶдёәеӣӣзұ»пјҡеҚійЈҹйЈҹе“ҒгҖҒеҚізғӯйЈҹе“ҒгҖҒеҚізғ№йЈҹе“ҒгҖҒеҚій…ҚйЈҹе“ҒгҖӮ

йў„еҲ¶иҸңеҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷж•ҙзҗҶ

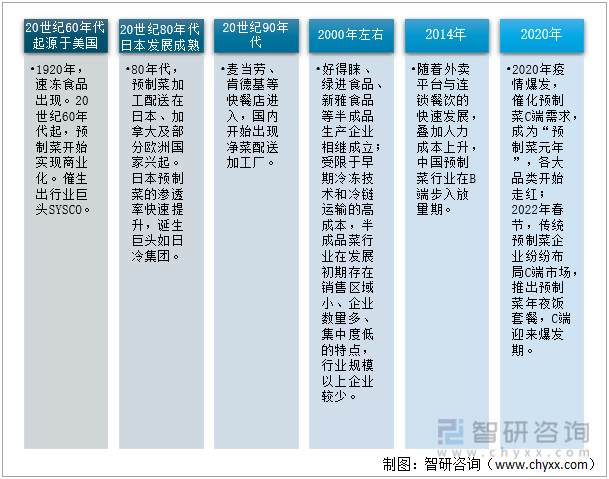

йў„еҲ¶иҸңдәҺ20дё–зәӘ60е№ҙд»Јиө·жәҗдәҺзҫҺеӣҪпјҢж—Ҙжң¬гҖҒ欧жҙІзӯүеӣҪ家дәҺ20дё–зәӘ80е№ҙд»Је…ҙиө·пјҢжҲ‘еӣҪеңЁ90е№ҙд»ЈжүҚејҖе§ӢиҗҢиҠҪпјҢ2014е№ҙйҡҸзқҖеӨ–еҚ–дёҺиҝһй”ҒйӨҗйҘ®зҡ„еҙӣиө·пјҢйў„еҲ¶иҸңеңЁBз«ҜжӯҘе…Ҙж”ҫйҮҸжңҹпјҢ2020е№ҙеңЁз–«жғ…зҡ„еӮ¬еҢ–дёӢпјҢйў„еҲ¶иҸңеңЁCз«ҜиҝҺжқҘзҒ«зҲҶгҖӮ

йў„еҲ¶иҸңеҸ‘еұ•еҺҶзЁӢ

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷж•ҙзҗҶ

дәҢгҖҒй©ұеҠЁеӣ зҙ

1гҖҒйҷҚжң¬еўһж•Ҳзҡ„йңҖжұӮдҝғдҪҝйў„еҲ¶иҸңеңЁBз«ҜеёӮеңәеҠ йҖҹжё—йҖҸ

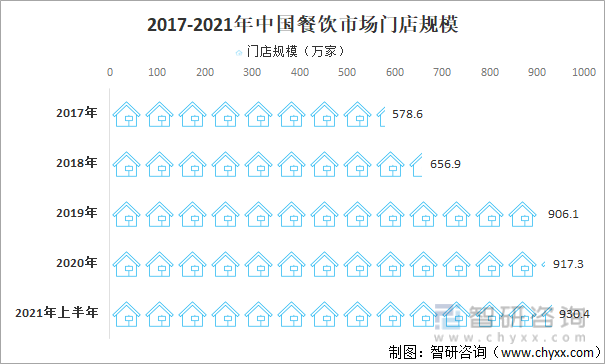

еңЁBз«ҜеёӮеңәпјҢдёҖж–№йқўпјҢеӨ–еҚ–жё—йҖҸзҺҮйҖҗе№ҙиө°й«ҳпјҢе•Ҷ家еҮәеҚ•вҖңеҠ йҖҹеҢ–вҖқпјҢдҪҝз”Ёйў„еҲ¶иҸңеҸҜжҸҗеҚҮз»ҸиҗҘж•ҲзҺҮпјӣеҸҰдёҖж–№йқўпјҢеңЁз–«жғ…зҡ„еҲәжҝҖдёӢпјҢйӨҗйҘ®дјҒдёҡз«һдәүеҠ еү§пјҢеҺҹжқҗж–ҷгҖҒдәәеҠӣгҖҒжҲҝз§ҹеӨҡйЎ№жҲҗжң¬зҡ„жҸҗеҚҮиҝ«дҪҝйӨҗйҘ®дјҒдёҡжҸҗй«ҳж—¶ж•Ҳе’Ңдәәж•ҲпјҢе…¶дёӯдәәеҠӣжҲҗжң¬еҚ жҖ»жҲҗжң¬зҡ„жҜ”йҮҚд»ҚжҳҜйӨҗйҘ®дёҡеўһй•ҝжңҖеҝ«зҡ„дёҖйЎ№ж”ҜеҮәпјҢйҖҡиҝҮйў„еҲ¶иҸңеҸҜзј©еҮҸйӨҗйҘ®дәәеҠӣжҲҗжң¬пјҢжҸҗеҚҮзӣҲеҲ©гҖӮжҲӘжӯў2021е№ҙдёҠеҚҠе№ҙпјҢдёӯеӣҪйӨҗйҘ®еёӮеңәй—Ёеә—规模иҫҫ930.4дёҮ家пјҢеҲӣж–°й«ҳпјҢйў„и®Ўйў„еҲ¶иҸңеңЁBз«ҜеҠ йҖҹжё—йҖҸзҡ„жҖҒеҠҝе°Ҷеҫ—еҲ°е»¶з»ӯгҖӮ

2017-2021е№ҙдёӯеӣҪйӨҗйҘ®еёӮеңәй—Ёеә—规模

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪзғ№йҘӘеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

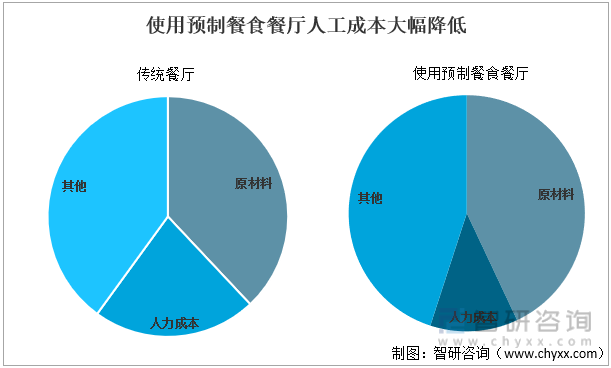

дҪҝз”Ёйў„еҲ¶иҸңзҡ„йӨҗеҺ…еңЁдәәеҠӣжҲҗжң¬ж–№йқўеҸҜйҷҚдҪҺ10%е·ҰеҸіпјҢйҡҸзқҖйӨҗйҘ®иЎҢдёҡз«һдәүеҠ еү§пјҢе°Ҷжңүи¶ҠжқҘи¶ҠеӨҡзҡ„дјҒдёҡдёәжҸҗй«ҳзӣҲеҲ©жғ…еҶөиҖҢдҪҝз”Ёйў„еҲ¶иҸңпјҢеҸ‘еұ•еүҚжҷҜе№ҝйҳ”гҖӮ

дҪҝз”Ёйў„еҲ¶йӨҗйЈҹйӨҗеҺ…дәәе·ҘжҲҗжң¬еӨ§е№…йҷҚдҪҺ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2гҖҒдҫҝжҚ·гҖҒе®үе…ЁжҲҗдёәCз«Ҝж¶Ҳиҙ№иҖ…иҖғиҷ‘йў„еҲ¶е“Ғдё»иҰҒеҺҹеӣ

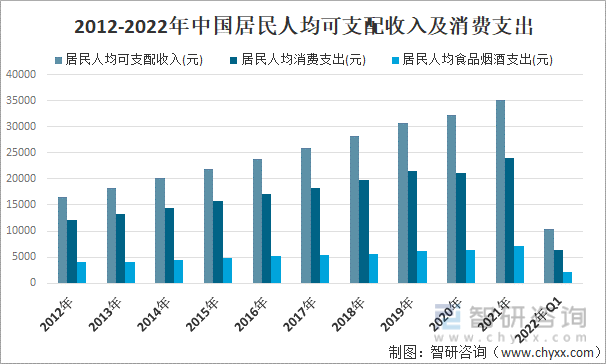

жҲ‘еӣҪз»ҸжөҺдҝқжҢҒе№ізЁіеўһй•ҝпјҢз»ҸжөҺз»“жһ„йҖҗжӯҘдјҳеҢ–пјҢж¶Ҳиҙ№жҲҗдёәйңҖжұӮеўһй•ҝзҡ„йҮҚиҰҒжҺЁеҠЁеҠӣпјҢйҡҸзқҖеұ…民收е…Ҙж°ҙе№ізҡ„еўһеҠ пјҢзӨҫдјҡж¶Ҳиҙ№иғҪеҠӣжҢҒз»ӯеўһејәпјҢж¶Ҳиҙ№иҖ…е·Із»Ҹд»ҺжңҖеҲқж»Ўи¶ідәҺжё©йҘұпјҢеҚҮзә§дёәиҝҪжұӮй«ҳе“ҒиҙЁе’Ңж–№дҫҝеҝ«жҚ·зҡ„йҘ®йЈҹзҗҶеҝөгҖӮдәәеқҮйЈҹе“Ғж¶Ҳиҙ№ж”ҜеҮәдёҚж–ӯдёҠеҚҮдёәйӨҗйҘ®иЎҢдёҡеҸ‘еұ•жҸҗдҫӣејәеҠІеҠЁеҠӣгҖӮжҲ‘еӣҪеұ…ж°‘дәәеқҮйЈҹе“Ғзғҹй…’ж”ҜеҮәд»Һ2012е№ҙзҡ„3983е…ғеўһеҠ иҮі2021е№ҙзҡ„7178е…ғгҖӮ

2012-2022е№ҙдёӯеӣҪеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…ҘеҸҠж¶Ҳиҙ№ж”ҜеҮә

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

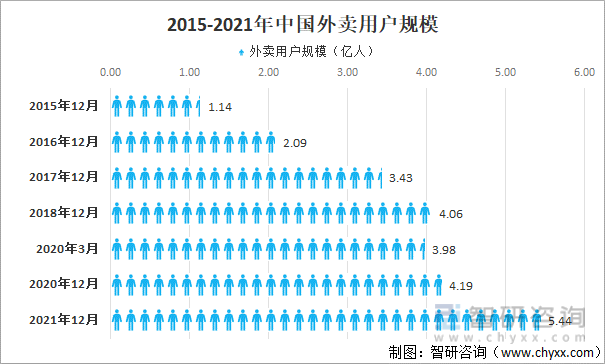

йҡҸзқҖжҮ’дәәз»ҸжөҺзҡ„е…ҙиө·е’Ңз”ҹжҙ»иҠӮеҘҸзҡ„еҠ еҝ«пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„дәәдјҡйҖҡиҝҮзӮ№еӨ–еҚ–жҲ–дҫҝеҲ©еә—еҚізғӯйЈҹе“Ғзҡ„ж–№ејҸи§ЈеҶідёҖж—ҘдёүйӨҗзҡ„й—®йўҳгҖӮдҪҶеӨ–еҚ–зҡ„еҚ«з”ҹзҠ¶еҶөе’ҢйЈҹе“Ғе®үе…Ёйҡҫд»Ҙеҫ—еҲ°дҝқйҡңпјҢж¶Ҳиҙ№иҖ…еҜ№еҒҘеә·еҚ«з”ҹзҡ„дҫҝжҚ·зұ»йЈҹе“ҒйңҖжұӮдёҠеҚҮпјҢйў„еҲ¶иҸңз»ҸиҝҮйҖӮеҪ“йЈҹжқҗжҗӯй…Қе’ҢиҗҘе…»з®ЎзҗҶпјҢдё”зғ№йҘӘдҫҝжҚ·пјҢз¬ҰеҗҲж¶Ҳиҙ№иҖ…йңҖжұӮгҖӮжҲӘжӯў2021е№ҙдёӯеӣҪзҪ‘дёҠеӨ–еҚ–з”ЁжҲ·и§„жЁЎиҫҫ5.44дәҝдәәпјҢеәһеӨ§зҡ„еӨ–еҚ–з”ЁжҲ·зҫӨдҪ“жҲҗдёәйў„еҲ¶иҸңжҪңеңЁж¶Ҳиҙ№иҖ…гҖӮ

2015-2021е№ҙдёӯеӣҪеӨ–еҚ–з”ЁжҲ·и§„жЁЎ

иө„ж–ҷжқҘжәҗпјҡCNNICгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

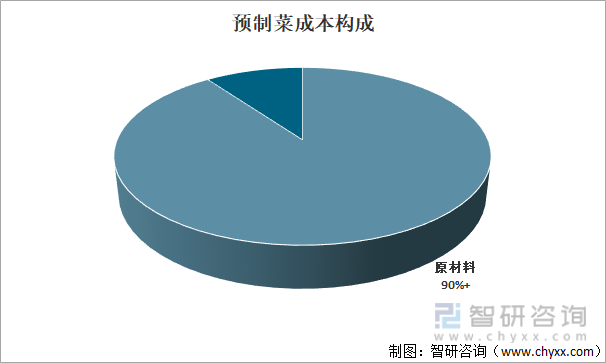

дёүгҖҒз”ҹдә§жҲҗжң¬еҲҶжһҗпјҡеҲқзә§еҶңдә§е“ҒзӯүеҺҹжқҗж–ҷеҚ жҜ”90%д»ҘдёҠ

йў„еҲ¶иҸңиЎҢдёҡдёҠжёёдёәеҲқзә§еҶңдә§е“ҒгҖҒжІ№гҖҒзӣҗеҸҠе…¶д»–и°ғж–ҷзӯүгҖӮеңЁйў„еҲ¶иҸңз”ҹдә§дёӯпјҢеҺҹжқҗж–ҷеңЁжҖ»з”ҹдә§жҲҗжң¬дёӯеҚ жҜ”иҫғй«ҳпјҢеҚ жҜ”90%д»ҘдёҠпјҢеҜјиҮҙиЎҢдёҡжҳ“еҸ—еҺҹжқҗж–ҷд»·ж јжіўеҠЁеҪұе“ҚгҖӮ

йў„еҲ¶иҸңжҲҗжң¬жһ„жҲҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

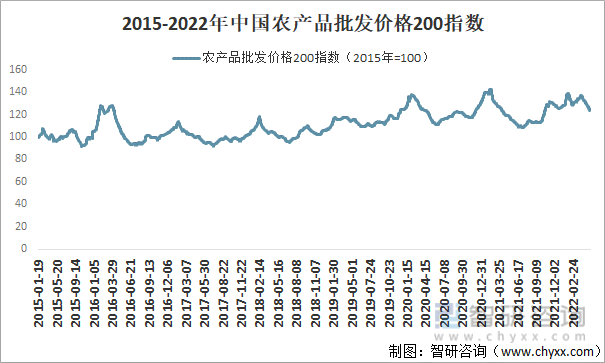

еҶңдә§е“ҒжҲҗжң¬дёҚж–ӯдёҠж¶ЁпјҢзҹӯжңҹеҶ…е°ҶеҪұе“ҚиЎҢдёҡеҲ©ж¶Ұж°ҙе№іпјҢдҪҶжҳҜйЈҹе“Ғж¶Ҳиҙ№жҳҜзӣёеҜ№еҲҡжҖ§зҡ„йңҖжұӮпјҢеҺҹжқҗж–ҷжҲҗжң¬зҡ„дёҠеҚҮдјҡйҖҗжёҗдј еҜјпјҢиЎҢдёҡзӣҲеҲ©ж°ҙе№ідјҡжҒўеӨҚеҲ°жӯЈеёёж°ҙе№ігҖӮ

2015-2022е№ҙдёӯеӣҪеҶңдә§е“Ғжү№еҸ‘д»·ж ј200жҢҮж•°

иө„ж–ҷжқҘжәҗпјҡеҶңдёҡйғЁгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒеёӮеңәзҺ°зҠ¶пјҡдҫӣйңҖз«ҜеқҮж—әзӣӣпјҢеёӮеңә规模й«ҳйҖҹеўһй•ҝ

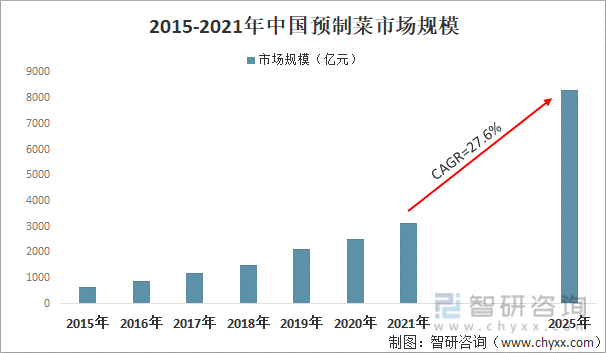

дёӯеӣҪйў„еҲ¶иҸңдҫӣйңҖз«ҜеқҮж—әзӣӣпјҢеёӮеңә规模й«ҳйҖҹеўһй•ҝпјҢз”ұ2015е№ҙзҡ„650дәҝе…ғеўһеҠ иҮі2021е№ҙзҡ„3136дәҝе…ғпјҢе№ҙеӨҚеҗҲеўһй•ҝзҺҮиҫҫ30%пјҢиЎҢдёҡиҝӣе…Ҙ蓬еӢғеҸ‘еұ•жңҹгҖӮ

2015-2021е№ҙдёӯеӣҪйў„еҲ¶иҸңеёӮеңә规模

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪйў„еҲ¶иҸңдә§дёҡеҸ‘еұ•жҖҒеҠҝеҸҠеёӮеңәеҸ‘еұ•зӯ–з•ҘжҠҘе‘ҠгҖӢ

2021е№ҙжҲ‘еӣҪйў„еҲ¶иҸңжҖ»ж¶Ҳиҙ№йҮҸиҫҫ174.72дёҮеҗЁпјҢдәәеқҮйў„еҲ¶иҸңж¶Ҳиҙ№йҮҸд»…дёә8.9KGпјҢзӣёиҫғдәҺж—Ҙжң¬дәәеқҮж¶ҲиҖ—йҮҸ23.6KGпјҢжҸҗеҚҮз©әй—ҙе·ЁеӨ§пјҢйў„и®Ў2025е№ҙдёӯеӣҪйў„еҲ¶иҸңеёӮеңә规模е°Ҷи¶…8000дәҝе…ғгҖӮ

2021е№ҙдёӯеӣҪйў„еҲ¶иҸңй”ҖйҮҸ

иө„ж–ҷжқҘжәҗпјҡStatistaгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

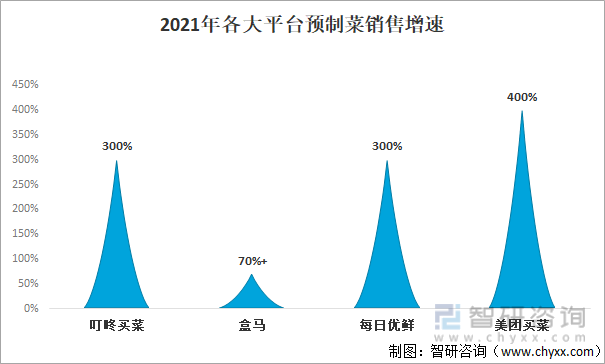

йў„еҲ¶иҸңеңЁеҗ„еӨ§е№іеҸ°й”Җе”®зҒ«зҲҶпјҢеёӮеңәжё—йҖҸзҺҮеҝ«йҖҹжҸҗй«ҳгҖӮе…¶дёӯеҸ®е’ҡд№°иҸңгҖҒжҜҸж—ҘдјҳйІңгҖҒзҫҺеӣўд№°иҸң2021е№ҙйў„еҲ¶иҸңй”ҖйҮҸеўһе№…иҫҫ3-4еҖҚгҖӮ

2021е№ҙеҗ„еӨ§е№іеҸ°йў„еҲ¶иҸңй”Җе”®еўһйҖҹ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

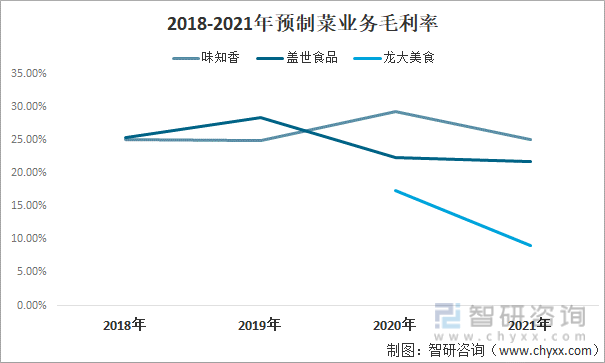

йў„еҲ¶иҸңиЎҢдёҡеӯҳеңЁдј—еӨҡеҗҢзұ»еһӢдёӯе°ҸдјҒдёҡеҸҠдёӘдҪ“е·Ҙе•ҶжҲ·пјҢе…¶дёӯеӨҡж•°йҮҮз”ЁдҪңеқҠејҸз”ҹдә§пјҢз«һдәүиҫғдёәжҝҖзғҲпјҢд»ҺиҖҢеҜјиҮҙиЎҢдёҡж•ҙдҪ“жҜӣеҲ©зҺҮ并дёҚй«ҳгҖӮдё”иҝ‘дёӨе№ҙжқҘйҡҸзқҖеӨ§йҮҸж–°дјҒдёҡзҡ„ж¶ҢзҺ°пјҢз«һдәүжҝҖзғҲпјҢжҜӣеҲ©зҺҮжңүжүҖдёӢйҷҚгҖӮд»Ҙе‘ізҹҘйҰҷгҖҒзӣ–дё–йЈҹе“ҒгҖҒйҫҷеӨ§зҫҺйЈҹдёәдҫӢпјҢ2021е№ҙйў„еҲ¶иҸңдёҡеҠЎжҜӣеҲ©зҺҮеҲҶеҲ«дёә25.1%гҖҒ21.7% гҖҒ9.0%пјҢиҫғ2020е№ҙдёӢйҷҚдәҶ4.3%гҖҒ0.7%гҖҒ8.4%гҖӮ

2018-2021е№ҙйў„еҲ¶иҸңдёҡеҠЎжҜӣеҲ©зҺҮ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒдјҒдёҡж јеұҖпјҡз”ҹдә§дјҒдёҡж•°йҮҸдј—еӨҡпјҢз«һдәүжҝҖзғҲпјҢйӣҶдёӯеәҰдҪҺ

йҡҸзқҖйў„еҲ¶иҸңеёӮеңәзҡ„зҒ«зҲҶпјҢдёҠдёӢжёёдјҒдёҡзә·зә·е…ҘеұҖпјҢз«һдәүеҠ еү§гҖӮжҲӘиҮі2022е№ҙ1жңҲеә•пјҢжҲ‘еӣҪзҺ°еӯҳйў„еҲ¶иҸңзӣёе…ідјҒдёҡи¶…6.8дёҮ家пјҢд»Ҙдёӯе°ҸдјҒдёҡдёәдё»гҖӮзӣ®еүҚпјҢжҲ‘еӣҪйў„еҲ¶иҸңеҸӮдёҺиҖ…дё»иҰҒеҸҜеҲҶдёә6зұ»пјҡдј з»ҹйў„еҲ¶иҸңгҖҒйҖҹеҶ»дјҒдёҡгҖҒеҶңжһ—зү§жё”дјҒдёҡгҖҒз”ҹйІңйӣ¶е”®е№іеҸ°гҖҒйӨҗйҘ®дёӯеӨ®еҺЁжҲҝгҖҒйӨҗйҘ®дҫӣеә”й“ҫе№іеҸ°гҖӮ

йў„еҲ¶иҸңиЎҢдёҡдјҒдёҡж јеұҖ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

йҷӨе…ҘеұҖдјҒдёҡж•°йҮҸдёҚж–ӯеўһеҠ еӨ–пјҢйў„еҲ¶иҸңеёӮеңәзҡ„еҝ«йҖҹеҸ‘еұ•д№ҹеҗёеј•дј—еӨҡиө„жң¬е…ҘеңәпјҢ2013-2021е№ҙпјҢйў„еҲ¶иҸңиөӣйҒ“и¶…70иө·жҠ•иһҚиө„дәӢ件пјҢжҖ»йҮ‘йўқи¶…10дәҝе…ғпјӣ2021е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡиһҚиө„дәӢ件超10иө·пјҢжҠ•иө„ж–№еҢ…жӢ¬йқ’еұұиө„жң¬гҖҒиҷўзӣӣиө„жң¬гҖҒе°Ҹзәўд№ҰзӯүгҖӮ

2021е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡиһҚиө„дәӢ件

иө„ж–ҷжқҘжәҗпјҡITжЎ”еӯҗгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

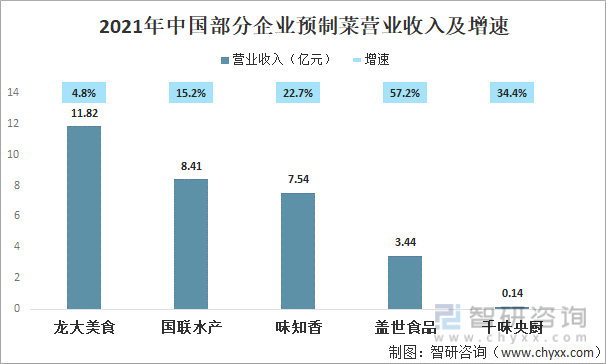

йў„еҲ¶иҸңиЎҢдёҡз”ҹдә§дјҒдёҡдј—еӨҡпјҢеӨ§йҮҸзҡ„дјҒдёҡйҖҡеёёеҸӘиғҪиҰҶзӣ–дёҖе®ҡең°еҢәпјҢе°ҡжңӘеҮәзҺ°е…ЁеӣҪжҖ§зҡ„йҫҷеӨҙдјҒдёҡгҖӮдҪҶиЎҢдёҡеҶ…е·ІжңүйғЁеҲҶдјҒдёҡе®һзҺ°и§„жЁЎеҢ–з”ҹдә§пјҢдә§е“ҒиҙЁйҮҸз®ЎзҗҶдҪ“зі»иҫғдёәе®Ңе–„пјҢеҰӮйҫҷеӨ§зҫҺйЈҹгҖҒеӣҪиҒ”ж°ҙдә§гҖҒе‘ізҹҘйҰҷзӯүпјҢе…¶дёӯйў„еҲ¶иҸңдёҡеҠЎиҗҘ收еңЁ2021е№ҙеқҮе®һзҺ°еӨ§е№…еўһй•ҝгҖӮ

2021е№ҙдёӯеӣҪйғЁеҲҶдјҒдёҡйў„еҲ¶иҸңиҗҘдёҡ收е…ҘеҸҠеўһйҖҹ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

иЎҢдёҡж јеұҖеҚҒеҲҶеҲҶж•ЈпјҢдјҒдёҡеёӮеңәд»ҪйўқеҚ жҜ”еқҮиҫғе°ҸпјҢ2021е№ҙйҫҷеӨ§зҫҺйЈҹгҖҒеӣҪиҒ”ж°ҙдә§гҖҒе‘ізҹҘйҰҷгҖҒзӣ–дё–йЈҹе“ҒгҖҒеҚғе‘іеӨ®еҺЁ6家дјҒдёҡеёӮеңәд»ҪйўқеҚ жҜ”д»…1%е·ҰеҸіпјҢжңӘжқҘйҡҸзқҖж¶Ҳиҙ№иҖ…еҜ№дә§е“ҒиҰҒжұӮзҡ„жҸҗеҚҮеҸҠиЎҢдёҡдёҚж–ӯ规иҢғеҢ–пјҢеёӮеңәйӣҶдёӯеәҰжңүжңӣжҸҗеҚҮпјҢеӨ§йҮҸзҡ„дёӯе°ҸеһӢдјҒдёҡе°ҶйҖҗжёҗйҖҖеҮәеёӮеңәз«һдәүгҖӮ

2021е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡдјҒдёҡд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡеёӮеңәеҸ‘еұ•и§„жЁЎеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« пјҢеҢ…еҗ«дёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡйҮҚзӮ№дјҒдёҡеёғеұҖжЎҲдҫӢз ”з©¶пјҢдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡеёӮеңәеүҚжҷҜйў„жөӢеҸҠеҸ‘еұ•и¶ӢеҠҝйў„еҲӨпјҢдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡжҠ•иө„жҲҳз•Ҙ规еҲ’зӯ–з•ҘеҸҠе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪйў„еҲ¶иҸңиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡж”ҝзӯ–жҺЁеҠЁдёӢиЎҢдёҡеҗ‘规иҢғеҢ–гҖҒж ҮеҮҶеҢ–зҡ„й«ҳиҙЁйҮҸеҸ‘еұ•жЁЎејҸеҚҮзә§[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)