дёҖгҖҒзЎ¬иҙЁеҗҲйҮ‘еҲҶзұ»еҸҠеҸ‘еұ•еҺҶзЁӢ

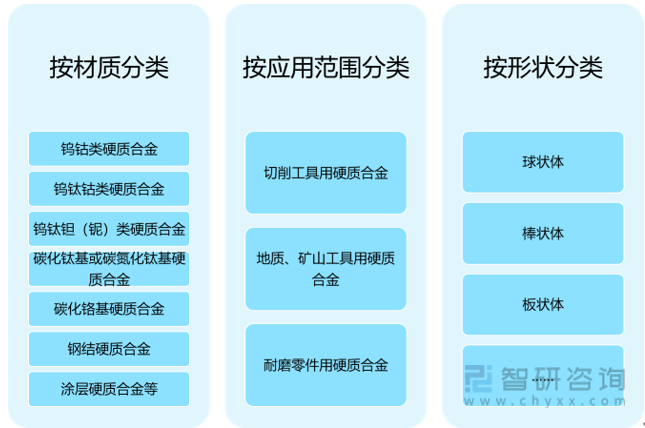

зЎ¬иҙЁеҗҲйҮ‘жҳҜд»Ҙй«ҳзЎ¬еәҰйҡҫзҶ”йҮ‘еұһзҡ„зўіеҢ–й’ЁгҖҒзўіеҢ–й’ӣзІүжң«дёәдё»иҰҒжҲҗеҲҶпјҢеҠ е…Ҙй’ҙгҖҒй•ҚзӯүйҮ‘еұһдҪңдёәзІҳз»“еүӮпјҢз»ҸиҝҮзҗғзЈЁгҖҒеҺӢеҲ¶гҖҒзғ§з»“зӯүзІүжң«еҶ¶йҮ‘е·ҘиүәеҲ¶йҖ иҖҢжҲҗзҡ„е…·еӨҮй«ҳзЎ¬еәҰгҖҒй«ҳиҖҗзЈЁзҡ„еҗҲйҮ‘жқҗж–ҷпјҢйҖҡеёёжҢүз…§жқҗиҙЁгҖҒеҪўзҠ¶еҸҠе…¶еә”з”ЁйўҶеҹҹиҝӣиЎҢеҲ’еҲҶгҖӮ

зЎ¬иҙЁеҗҲйҮ‘еҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

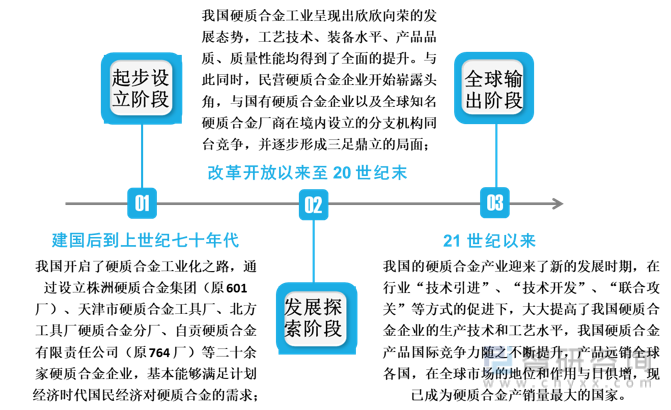

жҲ‘еӣҪзҡ„зЎ¬иҙЁеҗҲйҮ‘дә§дёҡе§ӢдәҺ 20 дё–зәӘ 40 е№ҙд»Јжң«пјҢз»ҸиҝҮеӣҪ家жҲҳз•ҘеұӮйқўзҡ„еӨ§еҠӣж”ҜжҢҒд»ҘеҸҠеҮ еҚҒе№ҙжқҘиЎҢдёҡзҡ„дёҚж–ӯеҸ‘еұ•пјҢдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘е·ҘдёҡеҸ‘з”ҹдәҶе·ЁеӨ§еҸҳеҢ–пјҢз»јеҗҲе®һеҠӣеӨ§е№…жҸҗеҚҮпјҢеӣҪйҷ…з«һдәүеҠӣжҳҫи‘—еўһејәпјҢйҖҗжӯҘеҪўжҲҗдәҶз”ҹдә§гҖҒз ”еҸ‘гҖҒиҙёжҳ“дёҖж•ҙеҘ—е®Ңж•ҙзҡ„е·ҘдёҡдҪ“зі»пјҢиЎҢдёҡеҸ‘еұ•иҮід»ҠеӨ§иҮҙеҲҶдёәдёүдёӘж—¶жңҹгҖӮ

зЎ¬иҙЁеҗҲйҮ‘дә§дёҡеҸ‘еұ•еҺҶзЁӢ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

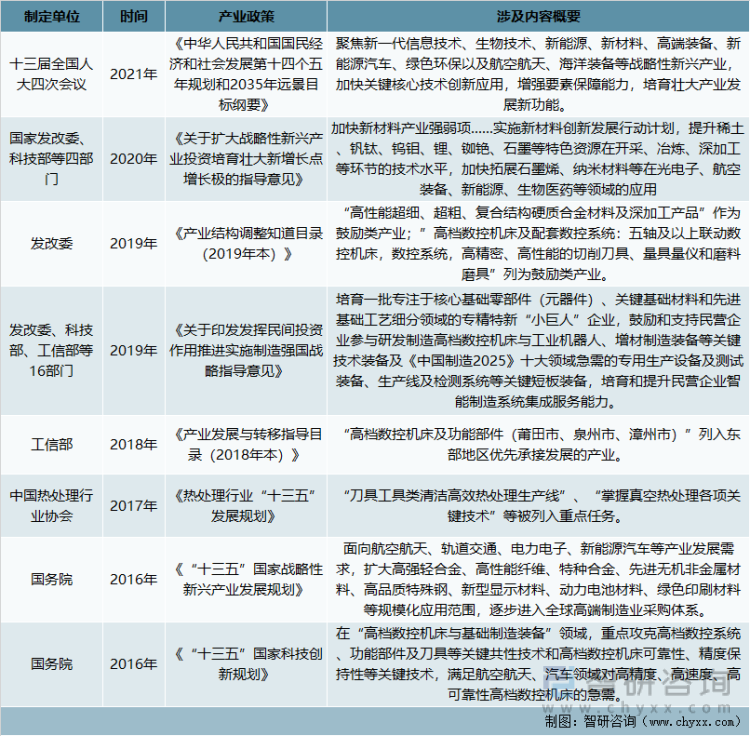

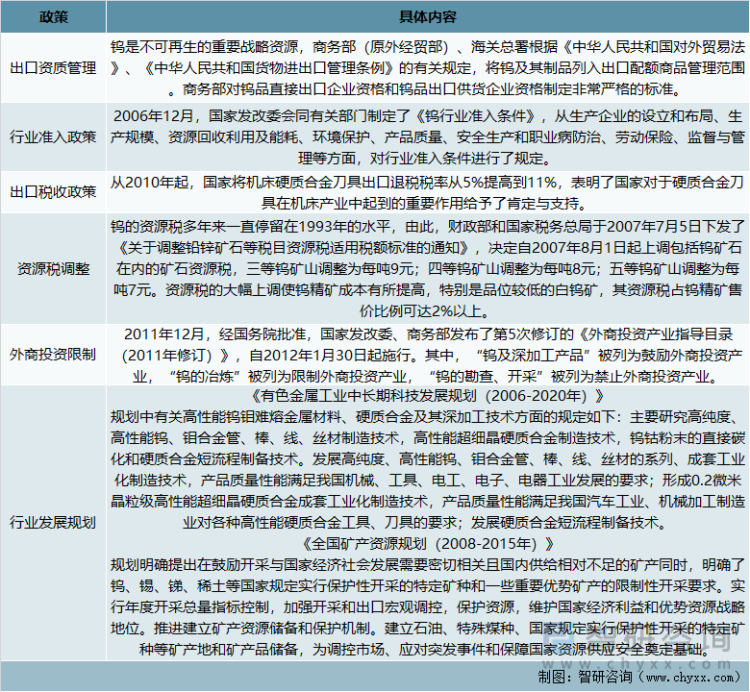

дәҢгҖҒзЎ¬иҙЁеҗҲйҮ‘дә§дёҡзӣёе…іж”ҝзӯ–

еҸ—зӣҠдәҺиҝ‘е№ҙжқҘзӣёе…іиЎҢдёҡж”ҝзӯ–еӨ§еҠӣжү¶жҢҒпјҢжҲ‘еӣҪзҡ„зЎ¬иҙЁеҗҲйҮ‘еҸҠзӣёе…ідә§дёҡеҝ«йҖҹеҸ‘еұ•пјҢеӣҪдә§еҢ–жӣҝд»ЈиҝӣзЁӢдёҚж–ӯеҠ еҝ«пјҢеӣҪеҶ…иҮӘз»ҷзҺҮдёҚж–ӯдёҠеҚҮпјҢеҗҢж—¶еӣҪеҶ…дјҒдёҡдә§е“ҒеёӮеңәз«һдәүеҠӣжҳҫи‘—жҸҗеҚҮпјҢеҮәеҸЈжҜ”дҫӢеӨ§е№…жҸҗй«ҳпјҢиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғдҝқиҜҒдәҶиЎҢдёҡеҶ…дјҒдёҡе……и¶ізҡ„еҸ‘еұ•з©әй—ҙпјҢзӣ®еүҚжҲ‘еӣҪеҜ№зЎ¬иҙЁеҗҲйҮ‘еҸҠе·Ҙе…·иЎҢдёҡе®һиЎҢвҖңжі•еҫӢзәҰжқҹгҖҒиЎҢдёҡдё»з®ЎйғЁй—Ёзӣ‘з®ЎгҖҒиЎҢдёҡеҚҸдјҡиҮӘеҫӢзӣ‘з®ЎвҖқзӣёз»“еҗҲзҡ„зӣ‘з®ЎдҪ“еҲ¶гҖӮ

дёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡзӣёе…іжі•и§„еҸҠж”ҝзӯ–пјҲдёҖпјү

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡзӣёе…іжі•и§„еҸҠж”ҝзӯ–пјҲдәҢпјү

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡзӣёе…іжі•и§„еҸҠж”ҝзӯ–пјҲдёүпјү

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒзЎ¬иҙЁеҗҲйҮ‘дә§дёҡй“ҫеҲҶжһҗ

еңЁзЎ¬иҙЁеҗҲйҮ‘дә§дёҡй“ҫдёӯпјҢдёҠжёёдёәй’ЁгҖҒй’ҙзӯүйҮ‘еұһеҢ–еҗҲзү©е’ҢзІүжң«зҡ„ејҖйҮҮеҸҠеҶ¶зӮјпјҢдёӯжёёдёәзҹҝз”ЁгҖҒеҲҮеүҠе’ҢиҖҗзЈЁзӯүйўҶеҹҹзЎ¬иҙЁеҗҲйҮ‘зҡ„з”ҹдә§пјҢе…¶ж¬ЎдёәдёҠиҝ°йўҶеҹҹзҡ„зЎ¬иҙЁеҗҲйҮ‘е·Ҙе…·еҲ¶йҖ пјҢе…¶з»Ҳз«Ҝеә”з”ЁеңәжҷҜдё»иҰҒеҢ…жӢ¬жңәжў°еҠ е·ҘгҖҒзҹіжІ№е’Ңең°зҹҝжҢ–жҺҳгҖҒжұҪиҪҰеҲ¶йҖ е’ҢиҲӘз©әиҲӘеӨ©зӯүиЎҢдёҡгҖӮ

зЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡдә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

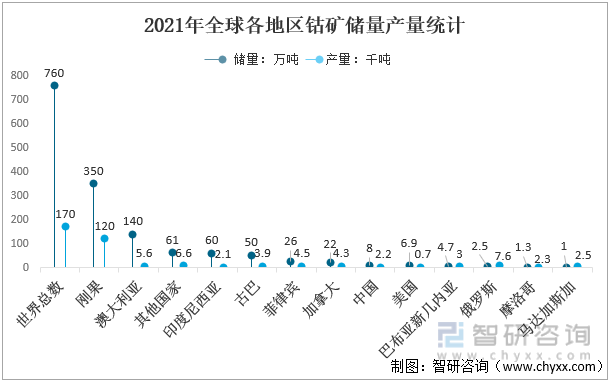

й’ҙиө„жәҗйҮҸдё°еҜҢпјҢеҪ“еүҚеҸҜжңүж•ҲеҲ©з”Ёзҡ„иө„жәҗйҮҸиҫғе°‘пјҢж №жҚ®USGSз»ҹи®ЎеҸЈеҫ„пјҢ2021е№ҙе…Ёзҗғй’ҙеҸҜйҮҮеӮЁйҮҸзәҰ760дёҮйҮ‘еұһеҗЁпјҢеҲҡжһңжңүжңҖеӨ§зҡ„еӮЁйҮҸ350дёҮеҗЁпјҢеҚ е…ЁзҗғеӮЁйҮҸ46%пјҢеұ…дё–з•Ң第дёҖпјҢжҫіеӨ§еҲ©дәҡеӮЁйҮҸ140дёҮеҗЁпјҢеҚ е…ЁзҗғеӮЁйҮҸ18%пјҢе…ЁзҗғеүҚдёӨеӨ§еӮЁйҮҸеӣҪеҚ жҜ”иҝ‘70%пјҢ2021е№ҙй’ҙдә§йҮҸдёә17дёҮеҗЁпјҢдә§йҮҸеҺҶеҸІж–°й«ҳпјҢе…¶дёӯеҲҡжһңпјҲйҮ‘пјүй’ҙзҹҝдә§йҮҸиҫҫеҲ°12дёҮеҗЁпјҢеҚ жҜ”иҫҫеҲ°70.68%гҖӮ

2021е№ҙе…Ёзҗғеҗ„ең°еҢәй’ҙзҹҝеӮЁйҮҸдә§йҮҸз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡUSGSгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

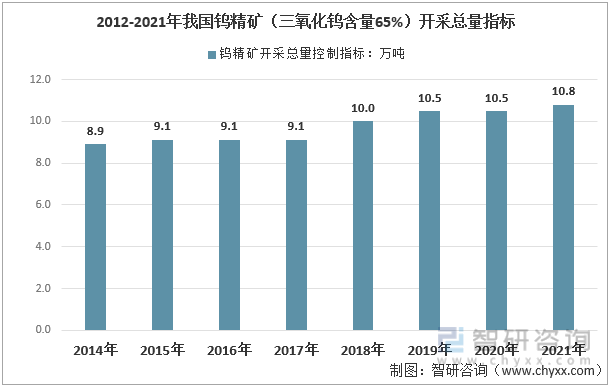

жҲ‘еӣҪй’Ёзҹҝиө„жәҗдё°еҜҢпјҢеҲҶеёғе№ҝжіӣиҖҢеҸҲзӣёеҜ№йӣҶдёӯпјҢиҝ‘е№ҙжқҘеңЁеҚ—еІӯжҲҗзҹҝеҢәгҖҒдёңз§ҰеІӯжҲҗзҹҝеёҰгҖҒиҘҝз§ҰеІӯ-зҘҒиҝһеұұжҲҗзҹҝеёҰзҡ„й’Ёе’Ңй’ЁеӨҡйҮ‘еұһжҲҗзҹҝйӣҶдёӯеҢәйҮҢдёҚж–ӯеҸ‘зҺ°еӨ§еһӢгҖҒи¶…еӨ§еһӢзҹҝеәҠпјҢж №жҚ®иҮӘ然иө„жәҗйғЁж•°жҚ®пјҢ2020е№ҙе…ЁеӣҪй’ЁзҹҝжҹҘжҳҺиө„жәҗеӮЁйҮҸдёә222.49дёҮеҗЁпјҲWO3еҗ«йҮҸпјүгҖӮ2002е№ҙејҖе§ӢжҲ‘еӣҪејҖе§ӢеҜ№й’Ёе®һиЎҢејҖйҮҮжҖ»йҮҸжҺ§еҲ¶жҢҮж ҮпјҢжҜҸе№ҙйҷҗе®ҡз”ҹдә§йҮҸпјҢ2020е№ҙеәҰе…ЁеӣҪй’ЁзІҫзҹҝејҖйҮҮжҖ»йҮҸжҺ§еҲ¶жҢҮж Үдёә105000еҗЁпјҢе…¶дёӯдё»йҮҮжҢҮж Ү78150еҗЁпјҢз»јеҗҲеҲ©з”ЁжҢҮж Ү26850еҗЁпјҢ2021е№ҙй’ЁзҹҝејҖйҮҮжҖ»йҮҸжҢҮж Үдёә10.8дёҮеҗЁпјҢе…¶дёӯдё»йҮҮжҢҮж Ү80820еҗЁпјҢз»јеҗҲеҲ©з”ЁжҢҮж Ү27180еҗЁгҖӮ

2012-2022е№ҙжҲ‘еӣҪй’ЁзІҫзҹҝпјҲдёүж°§еҢ–й’Ёеҗ«йҮҸ65%пјүејҖйҮҮжҖ»йҮҸжҢҮж Ү

иө„ж–ҷжқҘжәҗпјҡе·ҘдҝЎйғЁ

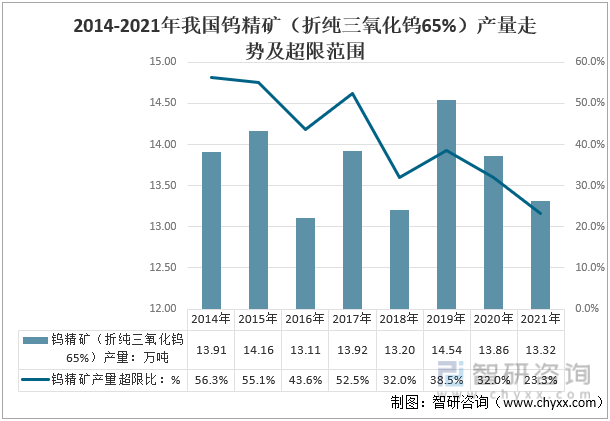

иҝ‘е№ҙжқҘдёӯеӣҪй’ЁзІҫзҹҝпјҲжҠҳзәҜдёүж°§еҢ–й’Ё65%пјүе№ҙдә§йҮҸеңЁ13-14дёҮеҗЁе·ҰеҸіпјҢ2021е№ҙдёӯеӣҪй’ЁзІҫзҹҝпјҲжҠҳзәҜдёүж°§еҢ–й’Ё65%пјүдә§йҮҸдёә13.32дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚ3.9%гҖӮиҷҪ然еӣҪ家ж”ҝзӯ–ејәеҢ–и°ғжҺ§пјҢдҪҶжҳҜжҲ‘еӣҪй’ЁзҹҝиЎҢдёҡи¶…йҮҮеҚҒеҲҶдёҘйҮҚпјҢеӨҡж•°е№ҙд»Ҫй’ЁзІҫзҹҝе®һйҷ…дә§йҮҸйғҪи¶…еҮәејҖйҮҮй…Қйўқзҡ„50%д»ҘдёҠпјҢиҝ‘дёүе№ҙдёӯеӣҪй’ЁзІҫзҹҝдә§йҮҸи¶…йҷҗжҜ”жңүжүҖдёӢйҷҚгҖӮ

2014-2021е№ҙжҲ‘еӣҪй’ЁзІҫзҹҝпјҲжҠҳзәҜдёүж°§еҢ–й’Ё65%пјүдә§йҮҸиө°еҠҝеҸҠи¶…йҷҗиҢғеӣҙ

иө„ж–ҷжқҘжәҗпјҡжңүиүІйҮ‘еұһе·ҘдёҡеҚҸдјҡ

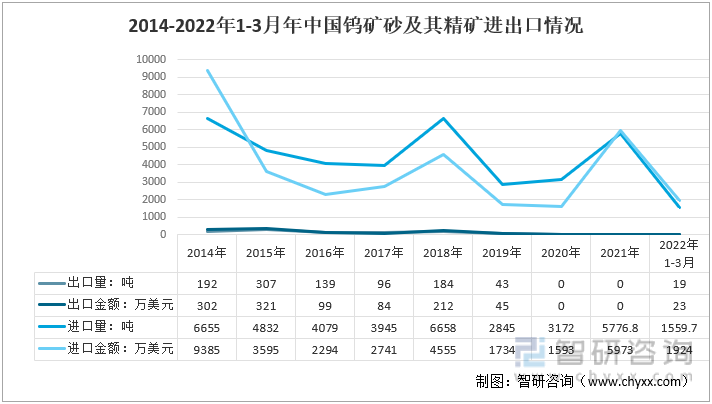

ж №жҚ®жө·е…іжҖ»зҪІз»ҹи®Ўзҡ„ж•°жҚ®пјҢжҲ‘еӣҪй’ЁзІҫзҹҝдә§е“Ғдё»иҰҒд»ҘиҝӣеҸЈдёәдё»пјҢ2017-2021е№ҙй’ЁзІҫзҹҝиҝӣеҸЈе‘ҲзҺ°е…ҲдёӢйҷҚеҗҺдёҠеҚҮзҡ„и¶ӢеҠҝпјҢ2021е№ҙй’ЁзІҫзҹҝе…ұиҝӣеҸЈ5776.8еҗЁпјҢеҗҢжҜ”еўһй•ҝ82.13%пјҢ2020е№ҙеҸҠ2021е№ҙжҡӮж— й’ЁзІҫзҹҝеҮәеҸЈпјҢ2022е№ҙ第дёҖеӯЈеәҰжҲ‘еӣҪй’ЁзҹҝжҒўеӨҚеҮәеҸЈпјҢеҮәеҸЈйҮҸдёә19еҗЁгҖӮ

2014-2022е№ҙ1-3жңҲе№ҙдёӯеӣҪй’Ёзҹҝз ӮеҸҠе…¶зІҫзҹҝиҝӣеҮәеҸЈжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…і

еӣӣгҖҒдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘дә§дёҡзҺ°зҠ¶

жҲ‘еӣҪзҡ„зЎ¬иҙЁеҗҲйҮ‘дә§дёҡе§ӢдәҺ 20 дё–зәӘ 40 е№ҙд»Јжң«пјҢз»ҸиҝҮе»әеӣҪеҗҺеӨҡе№ҙжқҘзҡ„еҸ‘еұ•пјҢжҲ‘еӣҪе·ІжҲҗдёәзЎ¬иҙЁеҗҲйҮ‘дә§йҮҸиҫғеӨ§зҡ„еӣҪ家пјҢдёӢжёёдә§дёҡеҸҠеӣҪеҶ…еӨ–еҜ№дәҺзЎ¬иҙЁеҗҲйҮ‘зҡ„йңҖжұӮдёҚж–ӯжҸҗеҚҮпјҢжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дә§йҮҸжҖ»дҪ“дҝқжҢҒзЁіе®ҡзҡ„еўһй•ҝжҖҒеҠҝпјҢйғЁеҲҶе№ҙд»ҪеҸ—е®Ҹи§Ӯз»ҸжөҺжіўеҠЁеҪұе“ҚпјҢз•ҘжңүдёӢйҷҚпјҢ2009е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дә§йҮҸд»…дёә1.65дёҮеҗЁпјҢ2021е№ҙе·Із»ҸиҫҫеҲ°дәҶ4.48дёҮеҗЁгҖӮ

2009-2020е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡдә§е“Ғдә§йҮҸиө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

жң¬ж–ҮеҶ…е®№ж‘ҳиҮӘжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢ

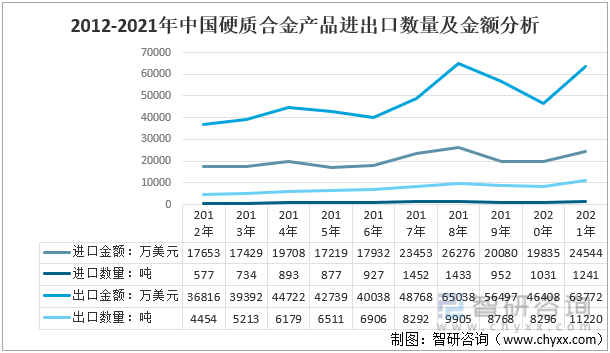

жҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еҲ¶е“ҒиЎҢдёҡйҖҡиҝҮиө„жәҗж•ҙеҗҲгҖҒдјҳеҢ–йҮҚз»„пјҢдјҒдёҡ规模дёҚж–ӯеЈ®еӨ§пјҢйҖҡиҝҮеј•иҝӣеҗёж”¶гҖҒиҮӘдё»еҲӣж–°пјҢеңЁеҺҹж–ҷз”ҹдә§гҖҒзЎ¬иҙЁжқҗж–ҷзҡ„дә§е“Ғе’ҢжқҗиҙЁејҖеҸ‘гҖҒе·Ҙиүәе’ҢиЈ…еӨҮеә”з”ЁгҖҒиҙЁйҮҸжЈҖжөӢгҖҒеәҹж—§еҗҲйҮ‘зҡ„еҫӘзҺҜеҲ©з”Ёзӯүж–№йқўеҸ–еҫ—дәҶдёҖзі»еҲ—йҮҚеӨ§иҝӣжӯҘгҖӮйҡҸзқҖжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дә§йҮҸе’ҢиҙЁйҮҸзҡ„жҸҗеҚҮпјҢиҝ‘еҚҒе№ҙжқҘжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еҮәеҸЈеҝ«йҖҹеўһй•ҝпјҢж №жҚ®дёӯеӣҪжө·е…іж•°жҚ®жҳҫзӨәпјҢ2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еҮәеҸЈ1.12дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ35.3%пјҢеҮәеҸЈйўқиҫҫеҲ°6.38дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ37.5%пјӣзЎ¬иҙЁеҗҲйҮ‘иҝӣеҸЈдёә0.12дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ20.1%пјҢиҝӣеҸЈйўқдёә2.45дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ23.8%гҖӮ

2012-2021е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘дә§е“ҒиҝӣеҮәеҸЈж•°йҮҸеҸҠйҮ‘йўқеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…і

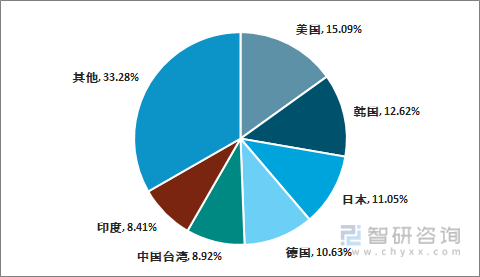

д»ҺеҮәеҸЈзӣ®зҡ„ең°жқҘзңӢпјҢжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дё»иҰҒеҮәеҸЈиҮійҹ©еӣҪгҖҒзҫҺеӣҪгҖҒеҫ·еӣҪгҖҒдёӯеӣҪеҸ°ж№ҫгҖҒеҚ°еәҰзӯүең°гҖӮж №жҚ®дёӯеӣҪжө·е…іж•°жҚ®жҳҫзӨәпјҢ2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еҮәеҸЈдё»иҰҒеёӮеңәеҲҶжһҗеҰӮдёӢпјҡ

2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еҮәеҸЈдё»иҰҒеёӮеңәеҲҶжһҗпјҲжҢүйҮ‘йўқпјү

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…і

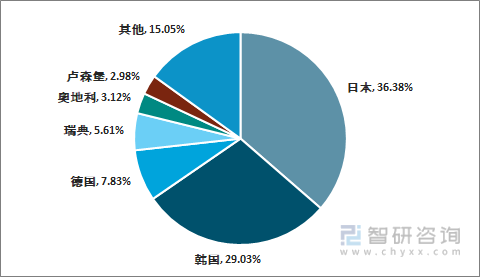

д»ҺиҝӣеҸЈжқҘжәҗж–№йқўзңӢпјҢжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дё»иҰҒд»Һж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒеҫ·еӣҪгҖҒз‘һе…ёзӯүең°иҝӣеҸЈгҖӮж №жҚ®дёӯеӣҪжө·е…іж•°жҚ®жҳҫзӨәпјҢ2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘иҝӣеҸЈдё»иҰҒеёӮеңәеҲҶжһҗеҰӮдёӢпјҡ

2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘иҝӣеҸЈдё»иҰҒеёӮеңәеҲҶжһҗпјҲжҢүйҮ‘йўқпјү

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…і

д»ҺиЎҢдёҡеёӮеңәйңҖжұӮжқҘзңӢпјҢйҡҸзқҖз»ҸжөҺзҡ„зЁіе®ҡеўһй•ҝпјҢдёӢжёёдё»иҰҒиЎҢдёҡдҝқжҢҒиҫғдёәзЁіе®ҡзҡ„еўһй•ҝжҖҒеҠҝпјҢиЎҢдёҡеёӮеңәйңҖжұӮжҖ»дҪ“зЁіе®ҡеўһй•ҝпјҢйҡҸзқҖдёӢжёёиЎҢдёҡеҜ№й«ҳз«Ҝзҡ„зЎ¬иҙЁеҗҲйҮ‘йңҖжұӮеўһй•ҝпјҢдёӯеӣҪй«ҳз«Ҝдә§е“Ғдҫӣз»ҷзӣёеҜ№дёҚи¶іпјҢиҝӣеҸЈдә§е“ҒеҚ жҜ”е‘ҲзҺ°еҮәиҫғдёәжҳҺжҳҫзҡ„жҸҗеҚҮжҖҒеҠҝпјҢиЎҢдёҡзҡ„规模дёҚж–ӯеЈ®еӨ§пјҢ2009е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңә规模дёә88.20дәҝе…ғпјҢ2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңә规模дёә282.05дәҝе…ғгҖӮ

2009-2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еёӮеңә规模иө°еҠҝеӣҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

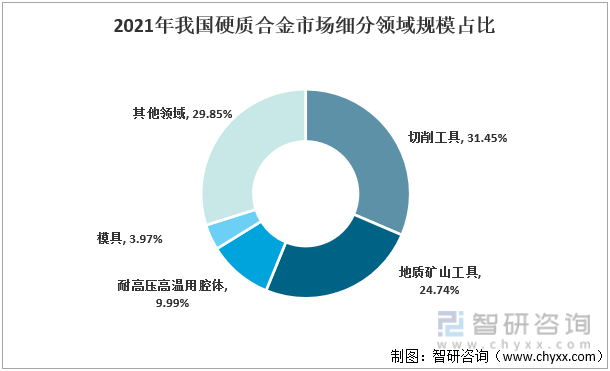

жҖ»зҡ„жқҘпјҢжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еёӮеңәйңҖжұӮд»Қдё»иҰҒйӣҶдёӯеңЁеҲҮеүҠеҲҖе…·гҖҒең°иҙЁзҹҝеұұе·Ҙе…·йўҶеҹҹпјҢиҝ‘еҮ е№ҙйҡҸзқҖжҲ‘еӣҪй«ҳз«ҜеҲ¶йҖ дёҡеҸ‘еұ•пјҢиҝҷеҲҮеүҠеҲҖе…·еҚ жҜ”д»ҚжңүиҫғдёәжҳҺжҳҫзҡ„жҸҗеҚҮпјҢ2021е№ҙиҝҷдёӨдёӘйўҶеҹҹеҚ жҜ”еҲҶеҲ«дёә31.45%е’Ң24.74%гҖӮ

2021е№ҙжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘еёӮеңәз»ҶеҲҶйўҶеҹҹ规模еҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡдјҒдёҡж јеұҖ

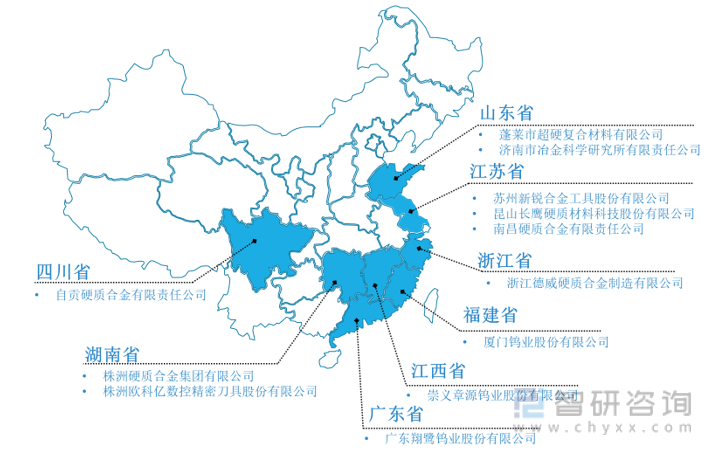

дҪңдёәеҺҹжқҗж–ҷеҜјеҗ‘еһӢиЎҢдёҡпјҢжҲ‘еӣҪзҡ„зЎ¬иҙЁеҗҲйҮ‘дә§дёҡж №жҚ®жҲ‘еӣҪй’Ёзҹҝиө„жәҗеҲҶеёғжғ…еҶөе‘ҲзҺ°еҮәеҢәеҹҹеҢ–еҲҶеёғзҡ„зү№зӮ№пјҢд»Һз”ҹдә§дјҒдёҡеҢәеҹҹеҲҶеёғжқҘзңӢпјҢжҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘дјҒдёҡдё»иҰҒйӣҶдёӯеңЁж№–еҚ—гҖҒеӣӣе·қгҖҒжөҷжұҹгҖҒжұҹиҘҝгҖҒзҰҸе»әгҖҒжұҹиӢҸзӯүзңҒпјҢдә§з”ҹдәҶд»Ҙдёӯй’Ёй«ҳж–°гҖҒз« жәҗй’Ёдёҡдёәд»ЈиЎЁзҡ„еӣҪеҶ…зЎ¬иҙЁеҗҲйҮ‘йўҶеҶӣдјҒдёҡгҖӮ

дёӯеӣҪдё»иҰҒзЎ¬иҙЁеҗҲйҮ‘з”ҹдә§дјҒдёҡеҢәеҹҹеҲҶеёғжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

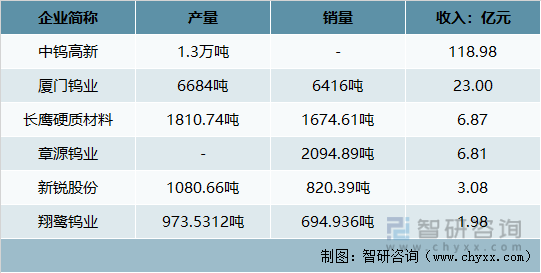

жҲ‘еӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡз«һдәүйҖҗжёҗи¶ӢдәҺжҲҗзҶҹпјҢеёӮеңәз«һдәүиҫғдёәе……еҲҶпјҢйүҙдәҺзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡе…·жңүе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙгҖҒиүҜеҘҪзҡ„еҸ‘еұ•еүҚжҷҜд»ҘеҸҠзӣёеҜ№иҫғй«ҳзҡ„еҲ©ж¶ҰзҺҮпјҢиҝ‘е№ҙжқҘеҗёеј•дәҶйғЁеҲҶж–°дјҒдёҡиҝӣе…ҘиҜҘиЎҢдёҡпјҢдҪҶж–°иҝӣе…ҘиҖ…йқўдёҙжҠҖжңҜ瓶йўҲгҖҒе“ҒзүҢж•Ҳеә”гҖҒ规模ж•Ҳеә”гҖҒе®ўжҲ·еҹәзЎҖгҖҒиҗҘй”Җжё йҒ“еҸҠдәәжүҚеӮЁеӨҮзӯүиҜёеӨҡеЈҒеһ’пјҢзӣ®еүҚеӣҪеҶ…зЎ¬иҙЁеҗҲйҮ‘еёӮеңәдё»иҰҒдјҒдёҡеҢ…жӢ¬еҺҰй—Ёй’ЁдёҡгҖҒдёӯй’Ёй«ҳж–°гҖҒз« жәҗй’ЁдёҡгҖҒж–°й”җиӮЎд»ҪгҖҒзҝ”й№ӯй’ЁдёҡгҖҒй•ҝй№°зЎ¬иҙЁжқҗж–ҷзӯүпјҢ2021е№ҙдёӯй’Ёй«ҳж–°зЎ¬иҙЁеҗҲйҮ‘дә§йҮҸ1.3дёҮеҗЁпјҢдҪҚдәҺиЎҢдёҡйўҶе…Ҳең°дҪҚпјҢе®һзҺ°зЎ¬иҙЁеҗҲйҮ‘收е…Ҙ118.98дәҝе…ғпјҢе…¶ж¬ЎеҺҰй—Ёй’ЁдёҡзЎ¬иҙЁеҗҲйҮ‘дә§йҮҸ6684еҗЁпјҢй”ҖйҮҸ6416еҗЁпјҢе®һзҺ°ж”¶е…ҘзәҰ23дәҝе…ғгҖӮ

2021е№ҙдё»иҰҒдјҒдёҡзЎ¬иҙЁеҗҲйҮ‘дә§й”Җжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжңӘжқҘи¶ӢеҠҝйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«зЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡйўҶе…ҲдјҒдёҡз»ҸиҗҘеҪўеҠҝеҲҶжһҗпјҢ2024-2030е№ҙзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡйЈҺйҷ©еҲҶжһҗеҸҠи¶ӢеҠҝйў„жөӢпјҢзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡз ”з©¶з»“и®әеҸҠеҸ‘еұ•жҲҳз•Ҙз ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2021е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡдҫӣйңҖеҸҠдё»иҰҒдјҒдёҡз»ҸиҗҘеҲҶжһҗпјҡйңҖжұӮйҮҸдёә4.91дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ22.5%[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪзЎ¬иҙЁеҗҲйҮ‘иЎҢдёҡеҸ‘еұ•еҺҶзЁӢгҖҒдә§дёҡж”ҝзӯ–гҖҒдә§дёҡй“ҫе…ЁжҷҜгҖҒеёӮеңәдҫӣйңҖеҸҠз«һдәүж јеұҖеҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)