дёҖгҖҒеҸ‘еұ•зҺ°зҠ¶

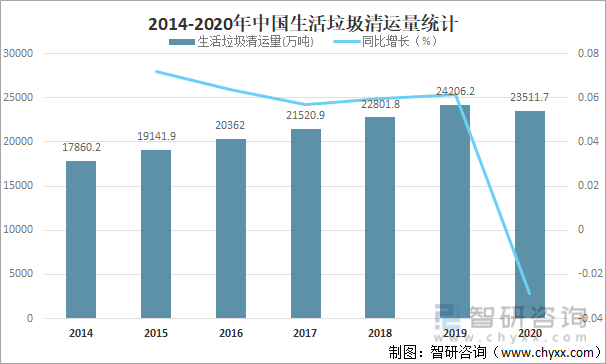

иҮӘ2020е№ҙж–°еҶ з–«жғ…зҲҶеҸ‘д»ҘжқҘпјҢеӣҪеҶ…жӯЈеёёзҡ„зӨҫдјҡз”ҹдә§з”ҹжҙ»з§©еәҸеҸ—еҲ°дёҖе®ҡзЁӢеәҰеҪұе“ҚпјҢж°‘дј—ж¶Ҳиҙ№дёҚжҢҜд№ҹдҪҝз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸеҮәзҺ°дёҖе®ҡзЁӢеәҰзҡ„дёӢж»‘пјҢ2020е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸдёә23511.7дёҮеҗЁпјҢиҫғ2019е№ҙеҮҸе°‘дәҶ694.50дёҮеҗЁпјҢеҗҢжҜ”еҮҸе°‘2.87%пјҢиҝҷд№ҹжҳҜиҮӘ2006е№ҙд»ҘжқҘдёӯеӣҪеҹҺй•Үз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸйҰ–ж¬ЎдёӢйҷҚгҖӮ

2014-2020е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫжё…иҝҗйҮҸз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәеҸ‘еұ•жҪңеҠӣеҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢ

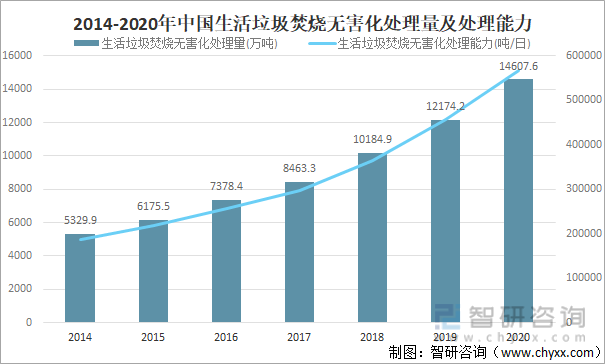

зӣ®еүҚпјҢз„ҡзғ§е·ІжӯЈејҸи¶…иҝҮеЎ«еҹӢжҲҗдёәжҲ‘еӣҪеһғеңҫж— е®іеҢ–еӨ„зҗҶдё»жөҒж–№ејҸпјҢ2020е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫз„ҡзғ§ж— е®іеҢ–еӨ„зҗҶйҮҸиҫҫ14607.6дёҮеҗЁпјҢиҫғ2019е№ҙеўһеҠ дәҶ2433.40дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ19.99%пјӣз”ҹжҙ»еһғеңҫз„ҡзғ§ж— е®іеҢ–еӨ„зҗҶиғҪеҠӣиҫҫ567804еҗЁ/ж—ҘпјҢиҫғ2019е№ҙеўһеҠ дәҶ111305.00еҗЁ/ж—ҘпјҢеҗҢжҜ”еўһй•ҝ24.38%гҖӮ

2014-2020е№ҙдёӯеӣҪз”ҹжҙ»еһғеңҫз„ҡзғ§ж— е®іеҢ–еӨ„зҗҶйҮҸеҸҠеӨ„зҗҶиғҪеҠӣз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

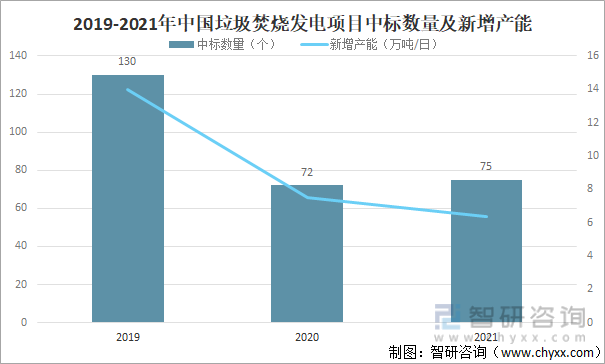

д»Һеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж Үж•°йҮҸжқҘзңӢпјҢж–°и®ўеҚ•еўһйҖҹж”ҫзј“пјҢ2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж Үж•°йҮҸдёә75дёӘпјҢиҫғ2020е№ҙеўһеҠ дәҶ3дёӘпјҢеҗҢжҜ”еўһй•ҝ4.17%пјҢ2021е№ҙеһғеңҫз„ҡзғ§ж–°еўһдҪ“йҮҸиҝӣдёҖжӯҘдёӢйҷҚпјҢе…Ёе№ҙдёӯж ҮйЎ№зӣ®жҖ»еӨ„зҗҶ规模иҫҫ6.35дёҮеҗЁ/ж—ҘпјҢпјҢиҫғ2020е№ҙеҮҸе°‘дәҶ1.18дёҮеҗЁ/ж—ҘпјҢеҗҢжҜ”еҮҸе°‘15.67%гҖӮ

2019-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®дёӯж Үж•°йҮҸеҸҠж–°еўһдә§иғҪз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪйҮҮжӢӣзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

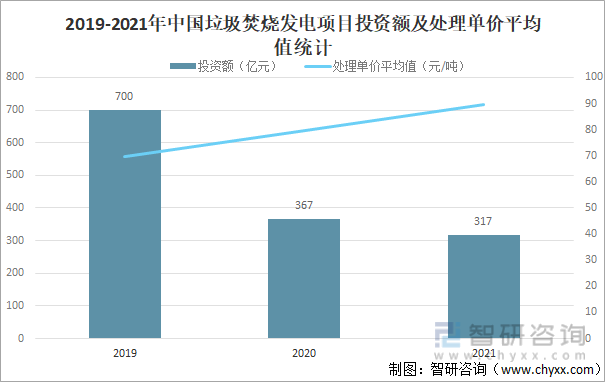

2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®жҠ•иө„йўқе°Ҹе№…еҮҸе°‘пјҢе…Ёе№ҙеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®жҠ•иө„йўқе…ұи®Ў317дәҝе…ғпјҢиҫғ2020е№ҙеҮҸе°‘дәҶ50дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘13.62%пјҢдёҺжӯӨеҗҢж—¶пјҢ2021е№ҙе№іеқҮдёӯж ҮеӨ„зҗҶеҚ•д»·дёә89.63е…ғ/еҗЁпјҢеҗҢжҜ”2020е№ҙеўһй•ҝ12.73%гҖӮиҝ‘дёүе№ҙд»ҘжқҘдёӯж Үд»·дёҖзӣҙз»ҙжҢҒеҝ«йҖҹдёҠеҚҮжҖҒеҠҝпјҢеҸ еҠ ж”ҝзӯ–жҺЁеҠЁпјҢжңӘжқҘеҫҲеҸҜиғҪжҢүз…§вҖңдә§з”ҹиҖ…д»ҳиҙ№вҖқеҺҹеҲҷпјҢе®һж–Ҫеұ…ж°‘еӨ„зҗҶиҙ№пјҢеҒҘ全收иҙ№жңәеҲ¶пјҢеһғеңҫеӨ„зҗҶиҙ№еҚ•д»·жңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮпјҢйҷҚдҪҺеҜ№иЎҘиҙҙдҫқиө–зЁӢеәҰгҖӮ

2019-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өйЎ№зӣ®жҠ•иө„йўқеҸҠеӨ„зҗҶеҚ•д»·е№іеқҮеҖј

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪйҮҮжӢӣзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

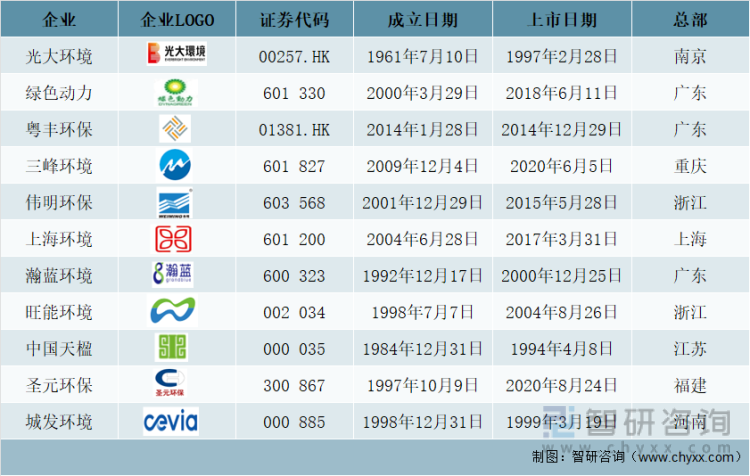

дәҢгҖҒеёӮеңәз«һдәүж јеұҖ

зӣ®еүҚдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдёҠеёӮдјҒдёҡдё»иҰҒжңүе…үеӨ§зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒеңЈе…ғзҺҜдҝқгҖҒеҹҺеҸ‘зҺҜеўғпјҢд»ҺжҲҗз«Ӣж—¶й—ҙжқҘзңӢпјҢе…үеӨ§зҺҜеўғжҲҗз«Ӣж—¶й—ҙиҰҒж—©дәҺз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒеңЈе…ғзҺҜдҝқе’ҢеҹҺеҸ‘зҺҜеўғпјҢд»ҺдёҠеёӮж—¶й—ҙжқҘзңӢпјҢдёӯеӣҪеӨ©жҘ№дёҠеёӮж—¶й—ҙеқҮиҰҒж—©дәҺе…үеӨ§зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒеңЈе…ғзҺҜдҝқе’ҢеҹҺеҸ‘зҺҜеўғпјҢз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒзҖҡи“қзҺҜеўғжҖ»йғЁеқҮеңЁе№ҝдёңпјҢдёүеі°зҺҜеўғжҖ»йғЁеңЁйҮҚеәҶпјҢдјҹжҳҺзҺҜдҝқжҖ»йғЁеңЁжөҷжұҹпјҢдёҠжө·зҺҜеўғжҖ»йғЁеңЁдёҠжө·пјҢж—әиғҪзҺҜеўғжҖ»йғЁеңЁжөҷжұҹпјҢдёӯеӣҪеӨ©жҘ№жҖ»йғЁеңЁжұҹиӢҸпјҢеңЈе…ғзҺҜдҝқжҖ»йғЁеңЁзҰҸе»әпјҢеҹҺеҸ‘зҺҜеўғжҖ»йғЁеңЁжІіеҚ—гҖӮ

дёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡеҹәжң¬жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе®ҳзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

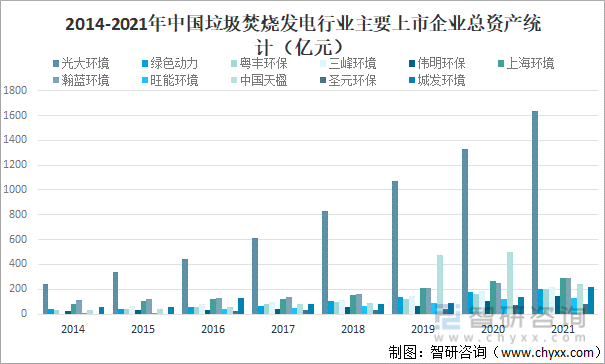

д»ҺжҖ»иө„дә§жқҘзңӢпјҢйҷӨдёӯеӣҪеӨ©жҘ№еӨ–пјҢ2021е№ҙе…үеӨ§зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒеңЈе…ғзҺҜдҝқе’ҢеҹҺеҸ‘зҺҜеўғжҖ»иө„дә§еқҮдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢдё”е…үеӨ§зҺҜеўғжҖ»иө„дә§жҳҺжҳҫй«ҳдәҺдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒеҹҺеҸ‘зҺҜеўғгҖҒдёүеі°зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдјҹжҳҺзҺҜдҝқгҖҒж—әиғҪзҺҜеўғе’ҢеңЈе…ғзҺҜдҝқпјҢ2021е№ҙе…үеӨ§зҺҜеўғжҖ»иө„дә§иҫҫ1637.13дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ305.76дәҝе…ғпјӣдёҠжө·зҺҜеўғжҖ»иө„дә§иҫҫ292.80дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ22.20дәҝе…ғпјӣзҖҡи“қзҺҜеўғжҖ»иө„дә§иҫҫ292.80дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ43.50дәҝе…ғпјӣдёӯеӣҪеӨ©жҘ№жҖ»иө„дә§дёә245.00дәҝе…ғпјҢиҫғ2020е№ҙеҮҸе°‘дәҶ258.80дәҝе…ғпјӣеҹҺеҸ‘зҺҜеўғжҖ»иө„дә§иҫҫ217.50дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ82.60дәҝе…ғпјӣдёүеі°зҺҜеўғжҖ»иө„дә§иҫҫ214.70дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ26.30дәҝе…ғпјӣз»ҝиүІеҠЁеҠӣжҖ»иө„дә§иҫҫ202.10дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ27.60дәҝе…ғпјӣзІӨдё°зҺҜдҝқжҖ»иө„дә§иҫҫ199.82дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ39.72дәҝе…ғпјӣдјҹжҳҺзҺҜдҝқжҖ»иө„дә§иҫҫ146.50дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ41.80дәҝе…ғпјӣж—әиғҪзҺҜеўғжҖ»иө„дә§иҫҫ126.70дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ6.60дәҝе…ғпјӣеңЈе…ғзҺҜдҝқжҖ»иө„дә§иҫҫ78.10дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ8.76дәҝе…ғгҖӮ

2014-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡжҖ»иө„дә§з»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

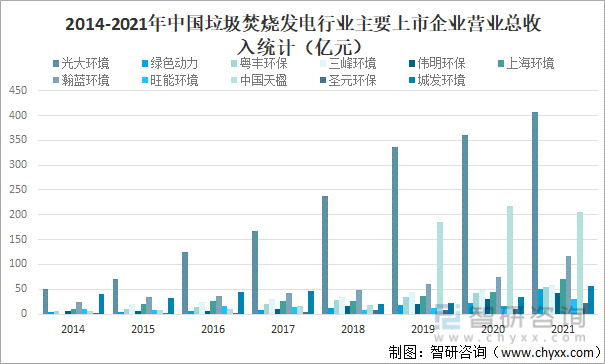

д»ҺиҗҘ收жғ…еҶөжқҘзңӢпјҢйҷӨдёӯеӣҪеӨ©жҘ№еӨ–пјҢ2021е№ҙе…үеӨ§зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒеңЈе…ғзҺҜдҝқе’ҢеҹҺеҸ‘зҺҜеўғиҗҘдёҡжҖ»ж”¶е…ҘеқҮдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢдё”е…үеӨ§зҺҜеўғиҗҘдёҡжҖ»ж”¶е…ҘжҳҺжҳҫй«ҳдәҺдёӯеӣҪеӨ©жҘ№гҖҒзҖҡи“қзҺҜеўғгҖҒдёҠжө·зҺҜеўғгҖҒдёүеі°зҺҜеўғгҖҒеҹҺеҸ‘зҺҜеўғгҖҒзІӨдё°зҺҜдҝқгҖҒз»ҝиүІеҠЁеҠӣгҖҒдјҹжҳҺзҺҜдҝқгҖҒж—әиғҪзҺҜеўғе’ҢеңЈе…ғзҺҜдҝқпјҢ2021е№ҙе…үеӨ§зҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ407.94дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ46.65дәҝе…ғпјӣдёӯеӣҪеӨ©жҘ№иҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ205.90дәҝе…ғпјҢиҫғ2020е№ҙеҮҸе°‘дәҶ12.80дәҝе…ғпјӣзҖҡи“қзҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ117.80дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ42.99дәҝе…ғпјӣдёҠжө·зҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ71.02дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ25.90дәҝе…ғпјӣдёүеі°зҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ58.74дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ9.45дәҝе…ғпјӣеҹҺеҸ‘зҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ56.31дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ22.28дәҝе…ғпјӣзІӨдё°зҺҜдҝқиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ55.55дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ13.57дәҝе…ғпјӣз»ҝиүІеҠЁеҠӣиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ50.57дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ27.79дәҝе…ғпјӣдјҹжҳҺзҺҜдҝқиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ41.85дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ10.62дәҝе…ғпјӣж—әиғҪзҺҜеўғиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ29.68дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ12.70дәҝе…ғпјӣеңЈе…ғзҺҜдҝқиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ22.96дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ12.62дәҝе…ғгҖӮ

2014-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡиҗҘдёҡжҖ»ж”¶е…Ҙз»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

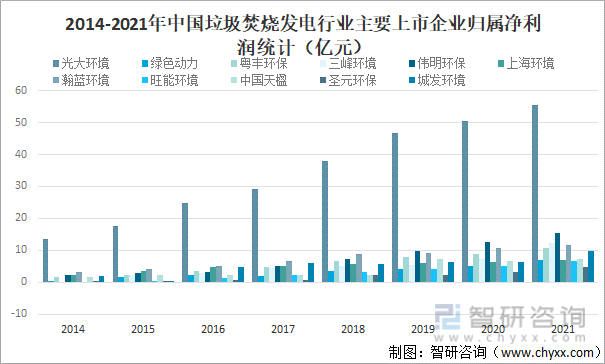

д»ҺеҪ’еұһеҮҖеҲ©ж¶ҰжқҘзңӢпјҢ2021е№ҙе…үеӨ§зҺҜеўғгҖҒз»ҝиүІеҠЁеҠӣгҖҒзІӨдё°зҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒеңЈе…ғзҺҜдҝқгҖҒеҹҺеҸ‘зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶ҰеқҮдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢдё”е…үеӨ§зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶ҰжҳҺжҳҫй«ҳдәҺдјҹжҳҺзҺҜдҝқгҖҒдёүеі°зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒзІӨдё°зҺҜдҝқгҖҒеҹҺеҸ‘зҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒз»ҝиүІеҠЁеҠӣгҖҒдёҠжө·зҺҜеўғгҖҒж—әиғҪзҺҜеўғе’ҢеңЈе…ғзҺҜдҝқпјҢ2021е№ҙе…үеӨ§зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ55.63дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ5дәҝе…ғпјӣдјҹжҳҺзҺҜдҝқеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ15.35дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ2.78дәҝе…ғпјӣдёүеі°зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ12.38дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ5.17дәҝе…ғпјӣзҖҡи“қзҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ11.63дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ1.06дәҝе…ғпјӣзІӨдё°зҺҜдҝқеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ10.81дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ1.94дәҝе…ғпјӣеҹҺеҸ‘зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ9.63дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ3.46дәҝе…ғпјӣдёӯеӣҪеӨ©жҘ№еҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ7.29дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ0.75дәҝе…ғпјӣз»ҝиүІеҠЁеҠӣеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ6.98дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ1.94дәҝе…ғпјӣдёҠжө·зҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ6.87дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ0.61дәҝе…ғпјӣж—әиғҪзҺҜеўғеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ6.48дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ1.26дәҝе…ғпјӣеңЈе…ғзҺҜдҝқеҪ’еұһеҮҖеҲ©ж¶Ұиҫҫ4.72дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ1.68дәҝе…ғгҖӮ

2014-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡеҪ’еұһеҮҖеҲ©ж¶Ұз»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

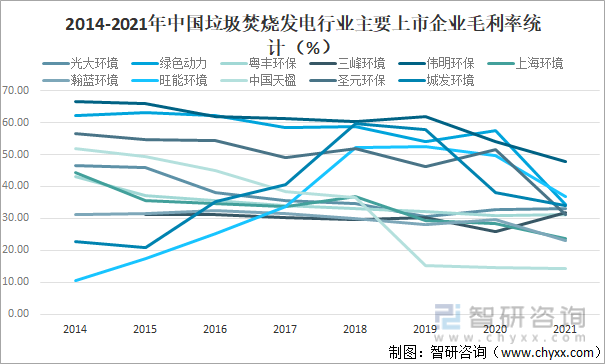

д»ҺжҜӣеҲ©зҺҮжқҘзңӢпјҢйҷӨе…үеӨ§зҺҜеўғгҖҒдёүеі°зҺҜеўғе’ҢзІӨдё°зҺҜдҝқеӨ–пјҢ2021е№ҙз»ҝиүІеҠЁеҠӣгҖҒдјҹжҳҺзҺҜдҝқгҖҒдёҠжө·зҺҜеўғгҖҒзҖҡи“қзҺҜеўғгҖҒж—әиғҪзҺҜеўғгҖҒдёӯеӣҪеӨ©жҘ№гҖҒеңЈе…ғзҺҜдҝқе’ҢеҹҺеҸ‘зҺҜеўғжҜӣеҲ©зҺҮеқҮеҮәзҺ°дёҚеҗҢзЁӢеәҰзҡ„дёӢж»‘пјҢ2021е№ҙдјҹжҳҺзҺҜдҝқжҜӣеҲ©зҺҮдёә47.74%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ6.37%пјӣж—әиғҪзҺҜеўғжҜӣеҲ©зҺҮдёә36.92%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ12.91%пјӣз»ҝиүІеҠЁеҠӣжҜӣеҲ©зҺҮдёә34.24%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ23.27%пјӣеҹҺеҸ‘зҺҜеўғжҜӣеҲ©зҺҮдёә34.09%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ4.07%пјӣе…үеӨ§зҺҜеўғжҜӣеҲ©зҺҮдёә33%пјҢиҫғ2020е№ҙеўһй•ҝдәҶ0.14%пјӣдёүеі°зҺҜеўғжҜӣеҲ©зҺҮдёә31.71%пјҢиҫғ2020е№ҙеўһй•ҝдәҶ5.70%пјӣеңЈе…ғзҺҜдҝқжҜӣеҲ©зҺҮдёә31.18%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ20.39%пјӣзІӨдё°зҺҜдҝқжҜӣеҲ©зҺҮдёә31.06%пјҢиҫғ2020е№ҙеўһй•ҝдәҶ0.08%пјӣдёҠжө·зҺҜеўғжҜӣеҲ©зҺҮдёә23.66%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ4.77%пјӣзҖҡи“қзҺҜеўғжҜӣеҲ©зҺҮдёә22.96%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ6.62%пјӣдёӯеӣҪеӨ©жҘ№жҜӣеҲ©зҺҮдёә14.13%пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ0.60%гҖӮ

2014-2021е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡжҜӣеҲ©зҺҮз»ҹи®ЎпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

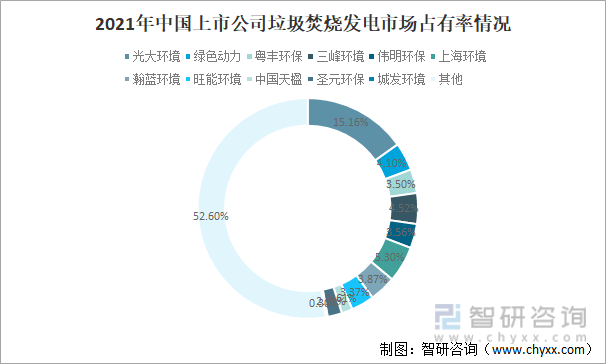

2021е№ҙдёӯеӣҪе…үеӨ§еӣҪйҷ…д»Ҙдә§иғҪеёӮеҚ зҺҮ15.16%йҒҘйҒҘйўҶе…Ҳе…¶д»–дјҒдёҡпјҢд»Һзӣ®еүҚз«һдәүиҖ…зү№зӮ№зңӢпјҢжҲ‘еӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеҸӮдёҺиҖ…дё»иҰҒд»ҘеӣҪдјҒпјҲ60%пјүе’Ңж°‘дјҒпјҲ38%пјүдёәдё»пјҢеӣҪдјҒз«һдәүеҠӣжӣҙејәпјҢеёӮеңәеҚ жңүзҺҮжҺ’еҗҚйқ еүҚзҡ„е…¬еҸёдёӯд»…жңү3家民иҗҘдјҒдёҡпјҢеү©дҪҷе…ЁйғЁдёәеӣҪжңүдјҒдёҡгҖӮ

2021е№ҙдёӯеӣҪдёҠеёӮе…¬еҸёеһғеңҫз„ҡзғ§еҸ‘з”өеёӮеңәеҚ жңүзҺҮжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡйҹҰдјҜе’ЁиҜўгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢе…ұеҚҒдә”з« пјҢеҢ…еҗ«еһғеңҫеҸ‘з”өиЎҢдёҡжҠ•иө„зҺҜеўғеҲҶжһҗпјҢеһғеңҫеҸ‘з”өиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢеһғеңҫеҸ‘з”өиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪеһғеңҫз„ҡзғ§еҸ‘з”өиЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡе·қиғҪеҠЁеҠӣvsй«ҳиғҪзҺҜеўғ [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡж”ҝзӯ–еҲҶжһҗпјҡж”ҝзӯ–жҺЁеҠЁеһғеңҫеҸ‘з”өиҝӣзЁӢпјҢиЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡдјҒдёҡеҲҶжһҗвҖ”зҖҡи“қзҺҜеўғпјҡеҸ‘з”өйҮҸеҸҠдёҠзҪ‘з”өйҮҸдёҚж–ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳ:еһғеңҫеҸ‘з”өйңҖжұӮжҢҒз»ӯжү©еј пјҢжңӘжқҘиЎҢдёҡеёӮеңәеҢ–иҝӣзЁӢеҠ еҝ«[еӣҫ]](http://img.chyxx.com/images/2023/0104/8d0e555b6066f3b735b208b177a4cfb821c666ed.jpg?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеһғеңҫеҸ‘з”өиЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡеһғеңҫеҸ‘з”өеӯҳеңЁжһҒеӨ§зҡ„жҪңеңЁж•ҲзӣҠпјҢеёӮеңәз©әй—ҙе·ЁеӨ§[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)