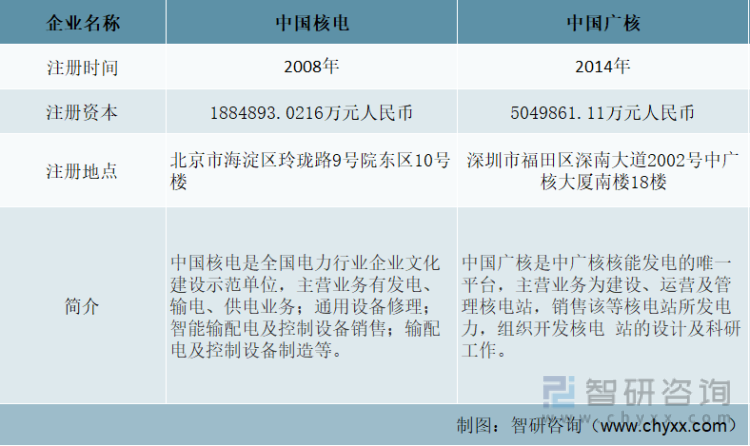

一、基本情况对比

核电行业就是一种靠原子核内蕴藏的能量,大规模生产电力的新型行业。核电站只需消耗很少的核燃料,就可以产生大量的电能,每千瓦时电能的成本比火电站要低20%以上。核电站还可以大大减少燃料的运输量。据国家能源局发布的数据,截至 2021 年 12 月 31 日,全国发电装机容量约 23.8 亿千瓦,同比增长 7.9%。构建“清洁低碳、安全高效”现代能源体系推动“双碳目标”如期实现是我国在新形势下的基本能源政策,以清洁低碳能源为主体的能源供应体系将加快构建,新型电力市场改革步入深水区, 核电及非核清洁能源产业在“十四五”及中长期处于发展的战略机遇期。

中国核电具有多年核电工程建设管理实践,在建核电机组安全、质量、投资、进度等四大控制均受控,拥有国内最丰富的核电在建和运行机组堆型,在生产准备、核电调试、运行支持、核电大修、专业维修、核电培训、技术支持和核电信息化等领域具备核心竞争力及对外服务输出能力。中国广核是中广核核能发电的唯一平台,拥有超过25年的核电运营管理经验,且拥有十多年群堆、群厂管理经验,通过持续与国内国际同行对标等各种方式, 不断改进并提升运营管理水平。

中国核电运营行业重点企业基本情况对比

资料来源:公司年报、智研咨询整理

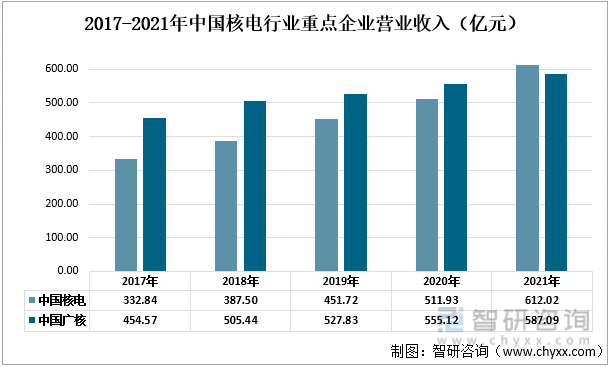

二、经营情况对比

从2017-2021年中国核电行业重点企业营业收入来看,行业的收入整体呈上升趋势。2021年中国核电的营业收入为612.02亿元,较2017年增长了279.18亿元。2021年中国广核的营业收入为587.09亿元,较2017年增长了132.52亿元。相比之下,中国核电的营业收入增长较多。2017-2020年,中国广核的营业收入高于中国核电,2021年中国核电的营业收入超过了中国广核。

2017-2021年中国核电行业重点企业营业收入(亿元)

资料来源:公司年报、智研咨询整理

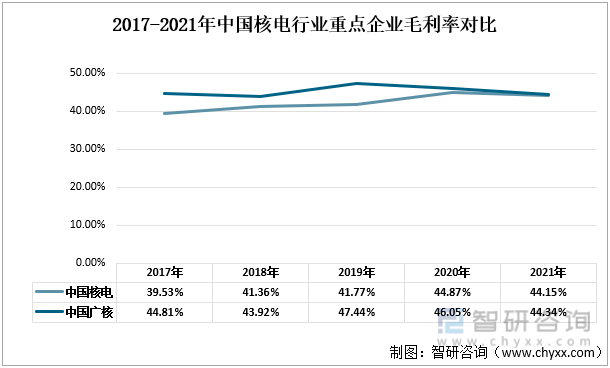

2017-2021年,中国广核的毛利率基本持平,2021年中国广核的毛利率为44.34%,较2017年下降了0.47个百分点。中国核电的毛利率整体上平稳上涨,上涨幅度较小,在2021年有小幅度的下降,2021年中国核电的毛利率为44.15%,同比上一年度下降了0.72个百分点。2021年,中国核电和中国广核的毛利率相差较小,相差0.19个百分点。

2017-2021年中国核电行业重点企业毛利率对比

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国核电设备行业市场深度分析及投资前景展望报告》

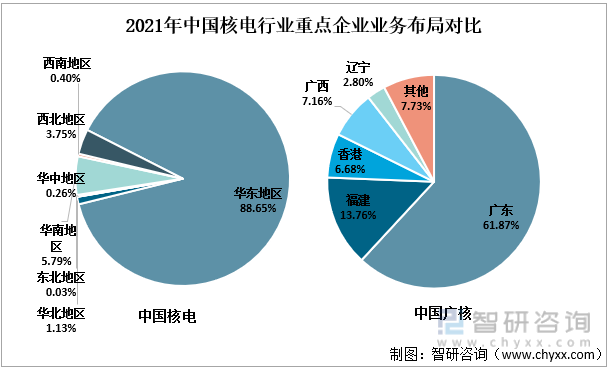

三、业务布局对比

从2021年中国核电和中国广核的业务分布格局看,中国核电的业务布局大部分在华东地区,达到了88.65%,其次是华南地区,占比为5.79%。中国广核的业务布局大部分在中国华南地区,包括广东、广西、香港,占比将近七成,其次是华东地区,以福建为主,占比达到13.76%。

2021年中国核电行业重点企业业务布局对比

资料来源:公司年报、智研咨询整理

四、装机情况

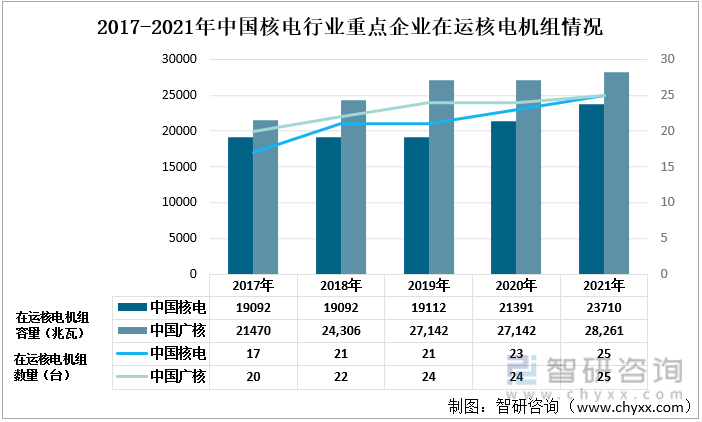

从2017-2021年中国核电行业重点企业在运核电机组情况看,中国核电和中国广核的在运核电机组数量和在运核电机组容量呈上升趋势。2017-2020年,中国广核的在运核电机组数量始终多于中国核电,2021年,中国广核的在运核电机组数量与中国核电持平,都为25台。截至2021年12月31日,中国投入商业运行的核电机组共53台,而中国核电和中国广核的在运核电机组数量都达到了中国核电总机组数量的47.17%。2017-2021年,中国广核的在运核电机组容量始终略高于中国核电。

2017-2021年中国核电行业重点企业在运核电机组情况

资料来源:公司年报、智研咨询整理

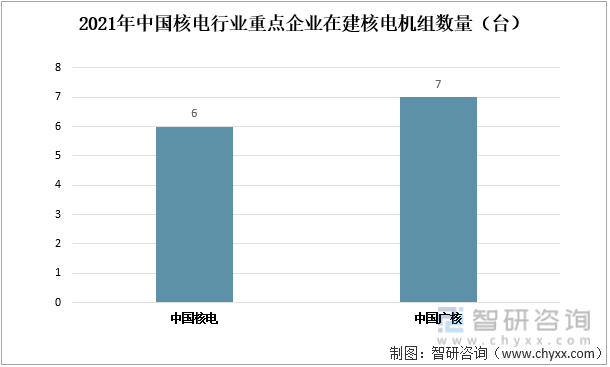

截至2022年3月31日,中国核电有6台在建核电机组,装机容量为6353兆瓦,预计将于2024-2027年建成投入商业运营。截至2021年12月31日,中国广核有7台在建核电机组,装机容量为8299兆瓦。预计在2022年投入运行2台,其余的预计在2024-2027年建成投入商业运营。

2021年中国核电行业重点企业在建核电机组数量(台)

资料来源:公司年报、智研咨询整理

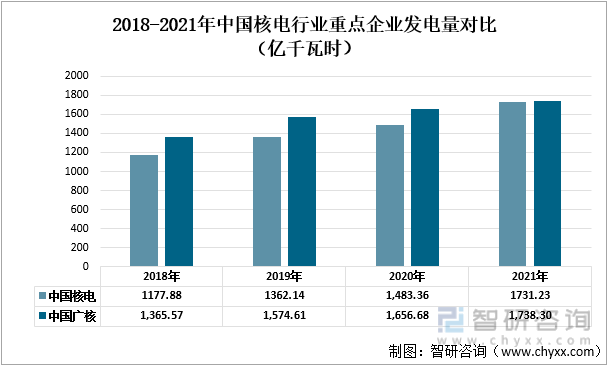

从2018-2021年两家企业的发电量对比看,两家企业的发电量都在逐年递增, 2021年中国广核的发电量为1738.30亿千瓦时,较2018年增长了372.73亿千瓦时。中国核电2021年的发电量为1731.23亿千瓦时,较2018年增长了553.35亿千瓦时,且略高于中国广核。

2018-2021年中国核电行业重点企业发电量对比(亿千瓦时)

资料来源:公司年报、智研咨询整理

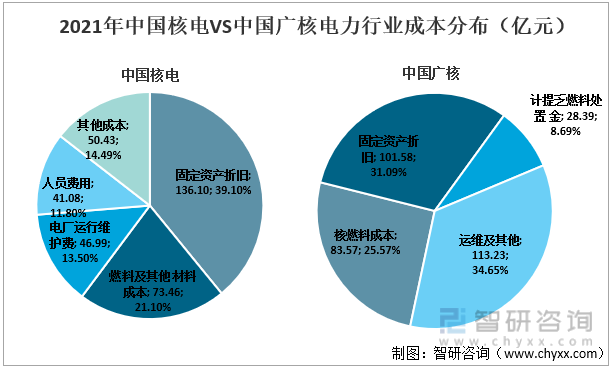

从2021年两家企业电力行业成本对比情况看,中国核电的固定资产折旧费用比中国广核高,且固定资产折旧费用在成本中的占比,中国核电也高于中国广核,为39.10%。中国核电燃料成本占比较低,为21.1%,中国广核为25.57%。

2021年中国核电VS中国广核电力行业成本分布(亿元)

资料来源:公司年报、智研咨询整理

五、研发投入情况对比

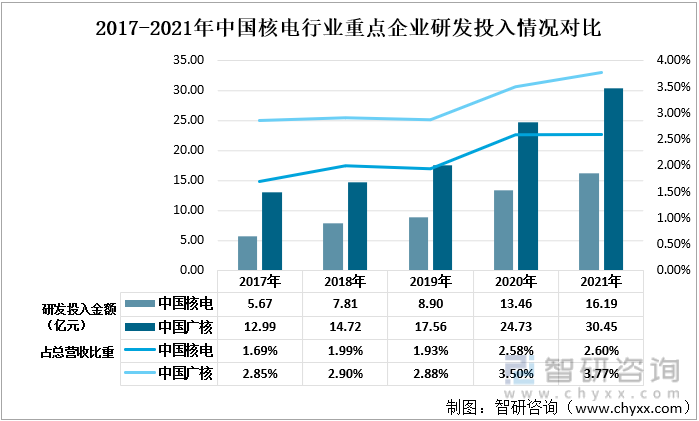

从2017-2021年中国核电行业重点企业研发投入情况看,两家企业在研发上的投入金额都是在逐年递增的。中国核电在2017年的研发投入金额为5.67亿元,2021年增长到16.19亿元,增长了两倍之多。中国广核在2017年的研发投入金额为12.99亿元,到2021年增长到30.45亿元,也增长了近两倍。两家企业相比之下,中国广核每一年的研发投入都较中国核电多一倍。

2017-2021年中国核电行业重点企业研发投入情况对比

资料来源:公司年报、智研咨询整理

六、未来发展规划对比

中国核电高质量发展面临的新形势、新变化、新要求,核电行业重点企业的稳中向好发展离不开四个关键点。一是安全生产,要做到责任落实,促进安全环保;二是市场开发,壮大市场规模;三是深化改革,要精细化管理,提升效率;四是科技创新,培养高层次人才,提升科研能力。

中国核电行业重点企业未来发展规划

资料来源:公司年报、智研咨询整理

七、总结

从以上数据对比看,中国核电的市场布局优于中国广核,中国广核的营收情况和装机情况优于中国核电。两家企业的盈利能力相当。中国广核在研发中的投入较中国核电多。

中国核电行业重点企业主要指标对比

资料来源:公司年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国核电行业市场发展规模及投资机会分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国核电行业市场发展规模及投资机会分析报告

《2024-2030年中国核电行业市场发展规模及投资机会分析报告》共十四章,包括国内主要核电企业经营状况分析,核电产业投资分析,核电产业发展前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

电力系列深度(01):重要基荷能源 核电迈入高景气周期

核电行业深度系列报告:四代核电渐行渐近 可控核聚变稳步前行

2022年12月核电行业专题研究报告

![2021年中国核电运营行业重点企业对比分析:中国核电VS中国广核[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)