ж…ўжҖ§з—…е…Ёз§°жҳҜж…ўжҖ§йқһдј жҹ“жҖ§з–ҫз—…пјҢдёҚжҳҜзү№жҢҮжҹҗз§Қз–ҫз—…пјҢиҖҢжҳҜеҜ№дёҖзұ»иө·з—…йҡҗеҢҝпјҢз—…зЁӢй•ҝдё”з—…жғ…иҝҒ延дёҚж„ҲпјҢзјәд№ҸзЎ®еҲҮзҡ„дј жҹ“жҖ§з”ҹзү©з—…еӣ иҜҒжҚ®пјҢз—…еӣ еӨҚжқӮпјҢдё”жңүдәӣе°ҡжңӘе®Ңе…Ёиў«зЎ®и®Өзҡ„з–ҫз—…зҡ„жҰӮжӢ¬жҖ§жҖ»з§°гҖӮеёёи§Ғзҡ„ж…ўжҖ§з—…дё»иҰҒжңүеҝғи„‘иЎҖз®Ўз–ҫз—…гҖҒзҷҢз—ҮгҖҒзі–е°ҝз—…гҖҒж…ўжҖ§е‘јеҗёзі»з»ҹз–ҫз—…пјҢе…¶дёӯеҝғи„‘иЎҖз®Ўз–ҫз—…еҢ…еҗ«й«ҳиЎҖеҺӢгҖҒи„‘еҚ’дёӯе’ҢеҶ еҝғз—…гҖӮ

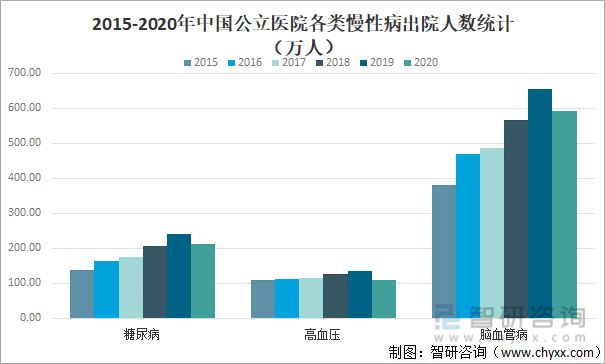

йҡҸзқҖз”ҹжҙ»иҠӮеҘҸеҠ еҝ«пјҢй«ҳиЎҖеҺӢгҖҒзі–е°ҝз—…гҖҒй«ҳиЎҖи„Ӯзӯүж…ўз—…зҡ„еҸ‘з—…зҺҮеңЁйҖҗжёҗжҸҗй«ҳпјҢйҡҸзқҖеҸ‘з—…зҺҮзҡ„дёҚж–ӯеўһй•ҝпјҢдёӯеӣҪеҢ»йҷўжҺҘ收зҡ„ж…ўжҖ§з—…дәәж•°йҖҗе№ҙж”ҖеҚҮпјҢ2019е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўзі–е°ҝз—…еҮәйҷўдәәж•°иҫҫ241.41дёҮдәәпјҢй«ҳиЎҖеҺӢеҮәйҷўдәәж•°иҫҫ134.34дёҮдәәпјҢи„‘иЎҖз®Ўз—…еҮәйҷўдәәж•°иҫҫ653.95дёҮдәәпјҢ 2020е№ҙеҸ—ж–°еҶ з–«жғ…еҪұе“ҚпјҢдёӯеӣҪе…¬з«ӢеҢ»йҷўеҗ„зұ»ж…ўжҖ§з—…еҮәйҷўдәәж•°йҰ–ж¬ЎеҮәзҺ°дёӢж»‘пјҢ2020е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўзі–е°ҝз—…еҮәйҷўдәәж•°дёә211.96 дёҮдәәпјҢй«ҳиЎҖеҺӢеҮәйҷўдәәж•°дёә110.65 дёҮдәәпјҢи„‘иЎҖз®Ўз—…еҮәйҷўдәәж•°дёә592.56дёҮдәәгҖӮ

2015-2020е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўеҗ„зұ»ж…ўжҖ§з—…еҮәйҷўдәәж•°з»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

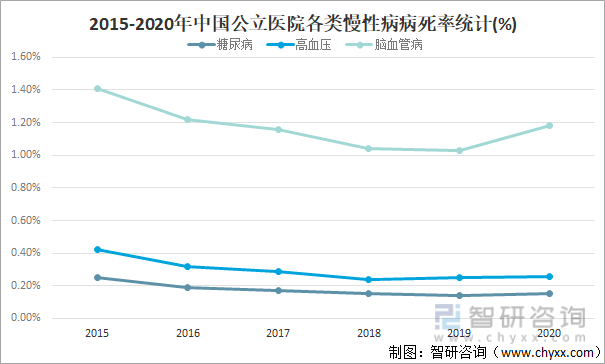

д»Һз—…жӯ»зҺҮжқҘзңӢпјҢйҷӨй«ҳиЎҖеҺӢеӨ–пјҢ2020е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўзі–е°ҝз—…е’Ңи„‘иЎҖз®Ўз—…з—…жӯ»зҺҮеқҮдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢ2020е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўзі–е°ҝз—…з—…жӯ»зҺҮдёә0.15%пјҢиҫғ2019е№ҙеўһй•ҝдәҶ0.01%пјӣй«ҳиЎҖеҺӢз—…жӯ»зҺҮдёә0.11%дёҺ2019е№ҙеҹәжң¬жҢҒе№іпјӣи„‘иЎҖз®Ўз—…з—…жӯ»зҺҮдёә0.92%пјҢиҫғ2019е№ҙеўһй•ҝдәҶ0.14%гҖӮ

2015-2020е№ҙдёӯеӣҪе…¬з«ӢеҢ»йҷўеҗ„зұ»ж…ўжҖ§з—…з—…жӯ»зҺҮз»ҹи®Ў(%)

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

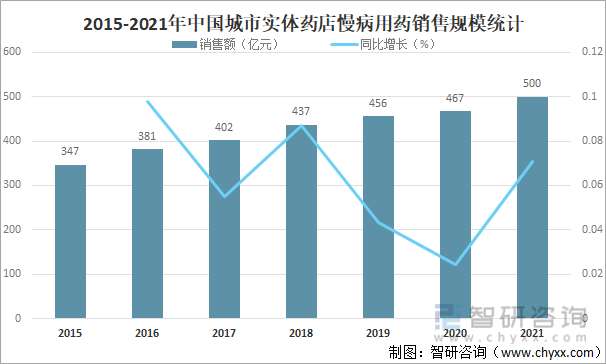

йҡҸзқҖдәә们з”ҹжҙ»д№ жғҜзҡ„ж”№еҸҳпјҢй«ҳиЎҖеҺӢгҖҒзі–е°ҝз—…гҖҒй«ҳиЎҖи„Ӯзӯүж…ўз—…зҡ„еҸ‘з—…зҺҮеңЁйҖҗжӯҘдёҠеҚҮпјҢиҝӣдёҖжӯҘеҠ йҖҹйҷҚеҺӢиҚҜгҖҒе…¶д»–еҝғи„‘иЎҖз®ЎиҚҜгҖҒйҷҚзі–иҚҜгҖҒйҷҚи„ӮиҚҜе’ҢжҠ—иЎҖж “з”ЁиҚҜзӯүж…ўз—…з”ЁиҚҜеёӮеңә规模зҡ„жү©е®№пјҢеҸ—ж–°еҶ з–«жғ…еҪұе“ҚпјҢ2020е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«Ҝж…ўз—…з”ЁиҚҜй”Җе”®йўқеўһйҖҹж”ҫзј“пјҢдҪҶдҫқ然дҝқжҢҒжңү2.4%зҡ„еҗҢжҜ”еўһе№…пјӣеҲ°дәҶз–«жғ…и¶ӢзЁізҡ„2021е№ҙпјҢж…ўз—…иҚҜй”Җ售收е…Ҙж•ҙдҪ“еӣһжҡ–пјҢеҗҢжҜ”еўһе№…иҫҫеҲ°5.9%пјҢеёӮеңә规模еўһй•ҝиҮізәҰ500дәҝе…ғгҖӮ

2015-2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—ж…ўз—…з”ЁиҚҜй”Җ售规模з»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢ

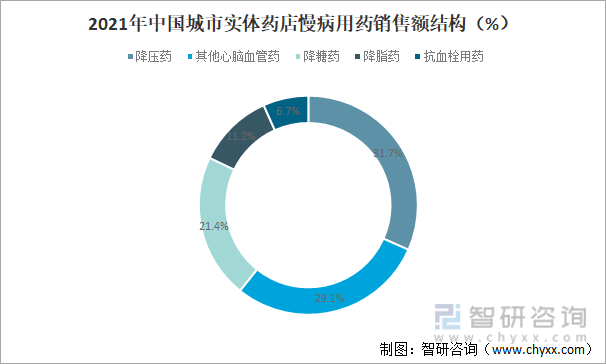

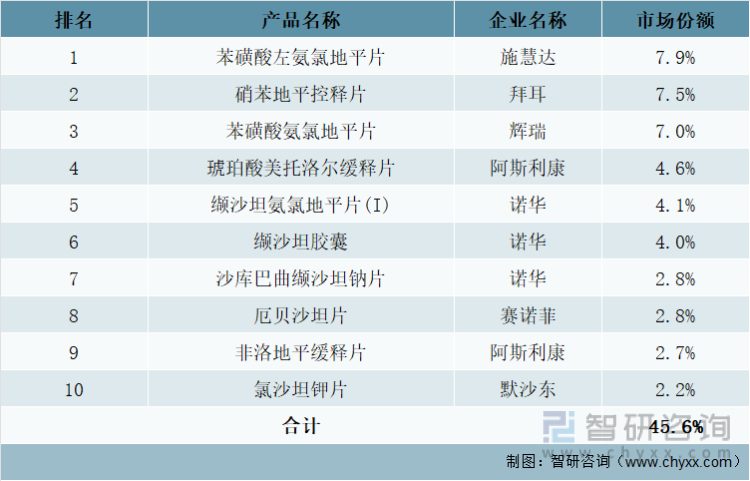

д»Һ2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«Ҝж…ўз—…иҚҜеёӮеңәеҚ жҜ”зңӢпјҢйҷҚеҺӢиҚҜзҡ„й”Җе”®д»Ҫйўқдёә31.7%пјҢй«ҳеұ…第дёҖпјӣе…¶д»–еҝғи„‘иЎҖз®ЎиҚҜпјҲ29.1%пјүгҖҒйҷҚзі–иҚҜпјҲ21.4%пјүгҖҒйҷҚи„ӮиҚҜпјҲ11.2%пјүд»ҘеҸҠжҠ—иЎҖж “з”ЁиҚҜпјҲ6.7%пјүзҙ§йҡҸе…¶еҗҺгҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—ж…ўз—…з”ЁиҚҜй”Җе”®йўқз»“жһ„

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

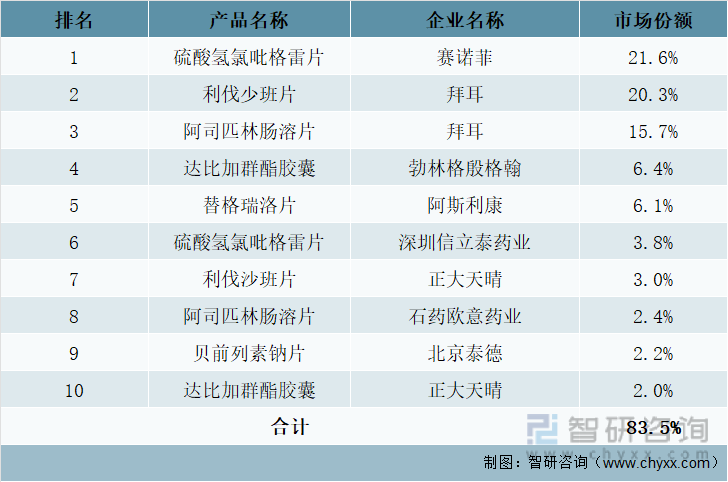

дҪңдёәйӣ¶е”®еёӮеңәж…ўз—…з”ЁиҚҜзҡ„第дёҖеӨ§зұ»пјҢ2021е№ҙйҷҚеҺӢиҚҜTOP10е“ҒзүҢзҡ„й”Җе”®йўқеҗҲи®Ўиҝ‘80дәҝе…ғпјҢе…¶дёӯпјҢж–Ҫж…§иҫҫзҡ„иӢҜзЈәй…ёе·Ұж°Ёж°Ҝең°е№ізүҮгҖҒжӢңиҖізҡ„зЎқиӢҜең°е№іжҺ§йҮҠзүҮгҖҒиҫүз‘һзҡ„иӢҜзЈәй…ёж°Ёж°Ҝең°е№ізүҮ3дёӘе“ҒзүҢзЁіе®ҲеүҚдёүгҖӮд»Һиҝ‘дёүе№ҙеӨҚеҗҲеўһй•ҝзҺҮзңӢпјҢ2дёӘиҜәеҚҺзҡ„еӨҚж–№еҲ¶еүӮвҖ”вҖ”зј¬жІҷеқҰж°Ёж°Ҝең°е№ізүҮ(в… )гҖҒжІҷеә“е·ҙжӣІзј¬жІҷеқҰй’ зүҮж¶Ёе№…жҳҺжҳҫпјҢеқҮи¶…иҝҮ38%гҖӮеңЁйӣҶйҮҮеёёжҖҒеҢ–е’ҢдёҙеәҠйңҖжұӮзҡ„й©ұеҠЁдёӢпјҢеӨҚж–№еҲ¶еүӮжңүжңӣиҝҺжқҘж–°дёҖиҪ®зҡ„зәўеҲ©жңҹгҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«ҜйҷҚеҺӢиҚҜTOP10е“ҒзүҢеёӮеңәд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

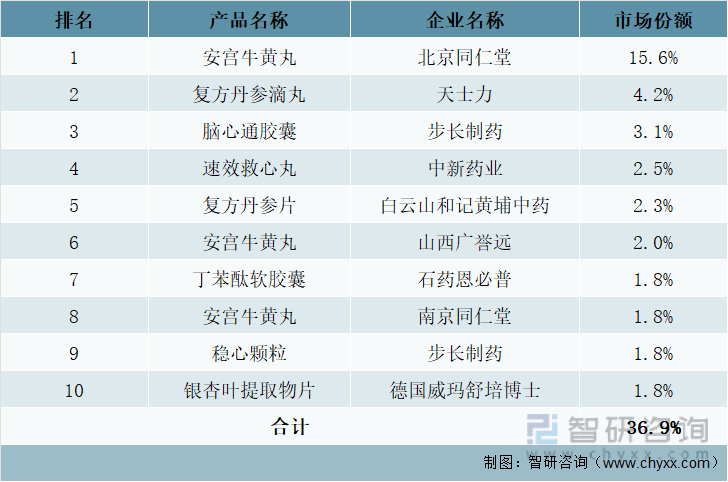

е…¶д»–еҝғи„‘иЎҖз®Ўз”ЁиҚҜTOP10е“ҒзүҢжҸҪдёӢи¶…60дәҝе…ғзҡ„й”Җе”®йўқпјҢеёӮеңәд»ҪйўқеҗҲи®Ў37%пјҢеёӮеңәзӣёеҜ№еҲҶж•ЈгҖӮе…¶дёӯпјҢдёӯжҲҗиҚҜеҚ жҚ®9дёӘеёӯдҪҚпјҢеҢ–иҚҜд»…зҹіиҚҜжҒ©еҝ…жҷ®зҡ„дёҒиӢҜй…һиҪҜиғ¶еӣҠиёҸиҝӣеүҚеҚҒгҖӮеҸ—ж–°еҶ з–«жғ…еҪұе“ҚпјҢдёүдёӘдёҠжҰңзҡ„е®үе®«зүӣй»„дёёеҗҲи®ЎеёӮеңәеҚ жҜ”иҫҫ19.4%пјҢе…¶дёӯеҢ—дә¬еҗҢд»Ғе ӮжҲҗеҠҹзҷ»йЎ¶пјҢеұұиҘҝе№ҝиӘүиҝңгҖҒеҚ—дә¬еҗҢд»Ғе Ӯзҡ„дёүе№ҙеӨҚеҗҲеўһй•ҝзҺҮеҲҶеҲ«иҫҫ23.9%е’Ң43.5%гҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«Ҝе…¶д»–еҝғи„‘иЎҖз®Ўз”ЁиҚҜTOP10е“ҒзүҢеёӮеңәд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

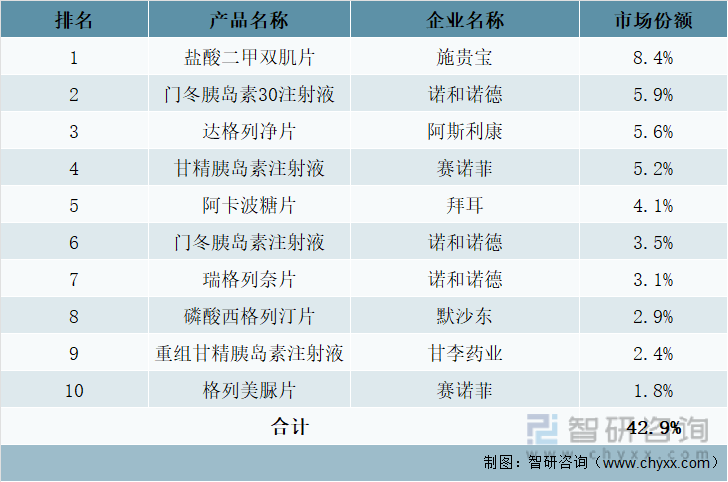

йҷҚзі–иҚҜTOP10е“ҒзүҢзҡ„еёӮеңә规模超иҝҮ50дәҝе…ғпјҢеӨ–иө„еҺӮе•ҶдјҳеҠҝжҳҺжҳҫпјҢ9дёӘиҝӣеҸЈе“ҒзүҢејәеҠҝдёҠжҰңпјҢз”ҳжқҺиҚҜдёҡзҡ„йҮҚз»„з”ҳзІҫиғ°еІӣзҙ жіЁе°„ж¶ІдҪңдёәеӣҪдә§е“ҒзүҢзҡ„д»ЈиЎЁпјҢд»Ҙ2.4%зҡ„еёӮеңәд»ҪйўқдҪҚеұ…第д№қгҖӮжӯӨеӨ–пјҢз”ұдәҺйғЁеҲҶйҷҚзі–иҚҜдёәжіЁе°„еүӮпјҢйңҖеҶ·и—ҸдҝқеӯҳдёҺиҝҗиҫ“пјҢе®һдҪ“иҚҜеә—й”Җе”®жҲҗз»©жӣҙдёәдә®зңјпјҢе…ұжңү4ж¬ҫжіЁе°„еүӮиҝӣе…ҘжҰңеҚ•гҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«ҜйҷҚзі–иҚҜTOP10е“ҒзүҢеёӮеңәд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

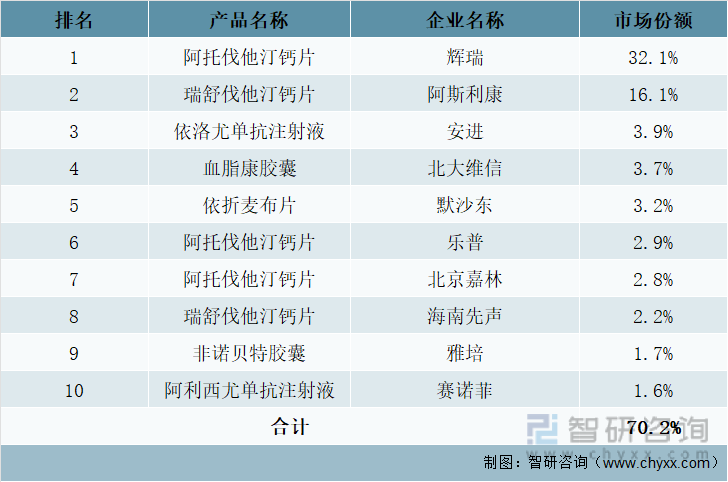

йҷҚи„ӮиҚҜTOP10е“ҒзүҢеёӮеңәд»ҪйўқеҗҲи®Ўиҫҫ70%пјҢеёӮеңәйӣҶдёӯеәҰиҫғй«ҳгҖӮеҸ—еӣҪйҮҮеҪұе“ҚпјҢеҢ—дә¬еҳүжһ—зҡ„йҳҝжүҳдјҗд»–жұҖй’ҷзүҮй”Җе”®йўқеҮәзҺ°иҫғеӨ§еӣһиҗҪпјӣзӣёеҸҚпјҢиҫүз‘һзҡ„з«Ӣжҷ®еҰҘе’Ңйҳҝж–ҜеҲ©еә·зҡ„еҸҜе®ҡиҷҪеңЁеӣҪйҮҮдёўж ҮпјҢйҷўеҶ…еёӮеңәеҖҚеҸ—йҮҚжҢ«пјҢдҪҶеҮӯеҖҹеҮәиүІзҡ„з–—ж•Ҳе’ҢиүҜеҘҪзҡ„еҸЈзў‘еңЁйӣ¶е”®з»Ҳз«ҜеӨ§ж”ҫејӮеҪ©гҖҒзЁіеұ…еүҚеҲ—гҖӮеҸҰеӨ–пјҢеҖјеҫ—жіЁж„ҸжҳҜпјҢе®үиҝӣзҡ„дҫқжҙӣе°ӨжіЁе°„ж¶ІеңЁ2019е№ҙејәеҠҝиҝӣеҶӣйӣ¶е”®еёӮеңәпјҢиҝ‘дёүе№ҙеӨҚеҗҲеўһй•ҝзҺҮиҫҫеҲ°120.3%пјҢж”ҖеҚҮиҮіжҰңеҚ•зҡ„第дёүеҗҚпјҢжҪңеҠӣжӯЈеҫ…йҮҠж”ҫгҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«ҜйҷҚи„ӮиҚҜTOP10е“ҒзүҢеёӮеңәд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҠ—иЎҖж “иҚҜжҳҜж…ўз—…з”ЁиҚҜеҚ жҜ”иҫғдҪҺзҡ„дёҖзұ»иҚҜзү©пјҢTOP10е“ҒзүҢзҡ„еёӮеңә规模仅35.6дәҝе…ғпјҢе…¶дёӯеҲ©дјҗжІҷзҸӯзүҮдёә第дә”жү№еӣҪйҮҮе“Ғз§ҚпјҢе°ұзӣ®еүҚжқҘзңӢпјҢжӯЈеӨ§еӨ©жҷҙзҡ„е®үж—Ҙж¬Је’ҢжӢңиҖізҡ„жӢңз‘һеҰҘеңЁйӣ¶е”®зҡ„ж ҮеӨ–еёӮеңәвҖңзҺ©еҫ—йЈҺз”ҹж°ҙиө·вҖқпјҢеўһйҖҹеҲҶеҲ«иҫҫеҲ°43228.6%гҖҒ89.6%пјӣиҖҢеҗҢж ·еҸ—йӣҶйҮҮеҪұе“ҚпјҢж·ұеңідҝЎз«Ӣжі°зҡ„зЎ«й…ёж°ўж°ҜеҗЎж јйӣ·зүҮиҝ‘дёүе№ҙеӨҚеҗҲеўһй•ҝзҺҮе·ІеҮәзҺ°дёӢж»‘гҖӮ

2021е№ҙдёӯеӣҪеҹҺеёӮе®һдҪ“иҚҜеә—з»Ҳз«ҜжҠ—иЎҖж “иҚҜTOP10е“ҒзүҢеёӮеңәд»Ҫйўқ

иө„ж–ҷжқҘжәҗпјҡзұіеҶ…зҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢе…ұд№қз« пјҢеҢ…еҗ«2017-2021е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗпјҢдё»иҰҒж…ўжҖ§з—…з”ЁиҚҜдјҒдёҡжҲ–е“ҒзүҢз«һдәүеҲҶжһҗпјҢ2022-2028е№ҙдёӯеӣҪж…ўжҖ§з—…з”ЁиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2021е№ҙдёӯеӣҪж…ўжҖ§з—…еҸ‘з—…дәәж•°гҖҒз—…жӯ»зҺҮеҸҠж…ўз—…з”ЁиҚҜй”Җ售规模еҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/addf1c41ce2bf8c4d7f5adad11a1cd3b87e15a8f.png?x-oss-process=style/w320)