ж‘ҳиҰҒпјҡ

еҸ‘еұ•иғҢжҷҜпјҡж–°иғҪжәҗжұҪиҪҰејәеҠІеҸ‘еұ•пјҢй…ҚеӨҮдәӨжөҒе……з”өиЈ…зҪ®д»ҚдёәйҮҚиҰҒе……з”өж–№жЎҲ

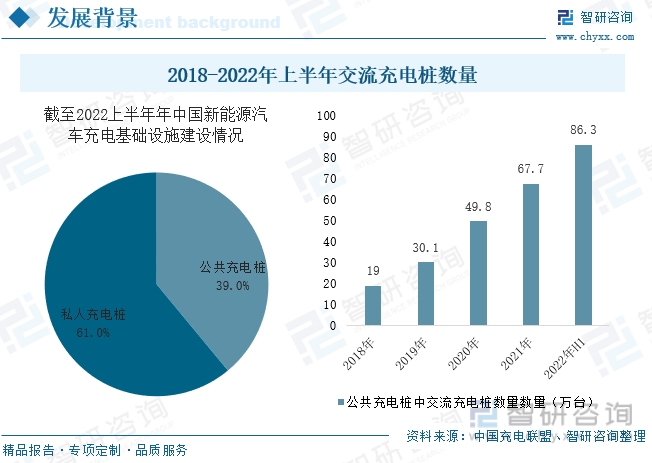

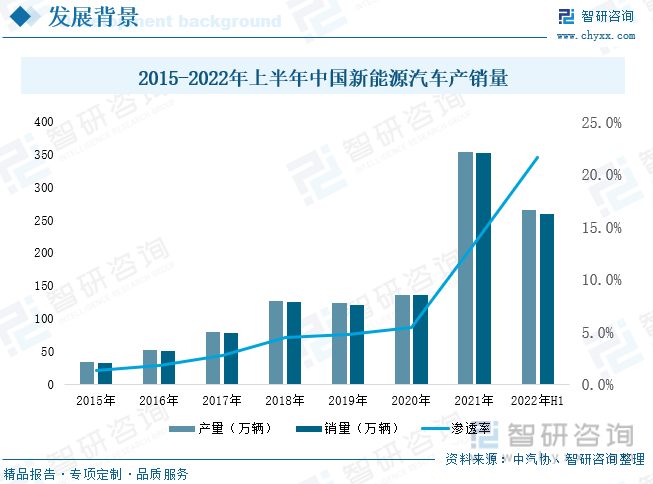

еңЁж”ҝзӯ–еӨ§еҠӣж”ҜжҢҒеҸҠжҠҖжңҜдёҚж–ӯиҝӣжӯҘзӯүеӣ зҙ еҪұе“ҚдёӢпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдҫӣйңҖдёӨж—әпјҢз”өеҠЁеҢ–иҝӣзЁӢжҢҒз»ӯеҠ йҖҹпјҢе°Өе…¶жҳҜ2021е№ҙд»ҘжқҘпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰжҢҒз»ӯзҒ«зҲҶгҖӮиҖҢж–°иғҪжәҗжұҪиҪҰе……з”өеҸҜеҲҶдёәдәӨжөҒе……з”өпјҲж…ўе……пјүдёҺзӣҙжөҒе……з”өпјҲеҝ«е……пјүдёӨз§ҚпјҢе…¶дёӯиҪҰиҪҪе……з”өжңәдёәдәӨжөҒе……з”өж–№жЎҲеҝ…дёҚеҸҜе°‘зҡ„йӣ¶йғЁд»¶пјҢе…¶иЈ…жңәйҮҸйҡҸзқҖж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸзҡ„еҝ«йҖҹеўһй•ҝиҖҢжү©еӨ§гҖӮ

иЎҢдёҡзҺ°зҠ¶пјҡиЈ…жңәйҮҸеӨ§е№…жҸҗеҚҮпјҢиЎҢдёҡ规模еҝ«йҖҹжү©еј

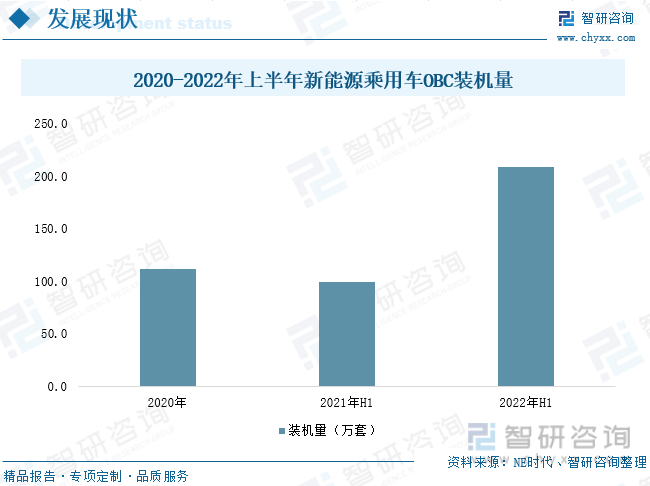

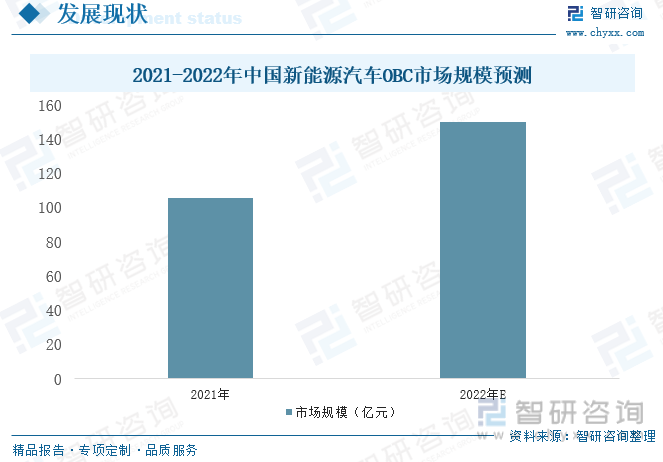

йҡҸзқҖж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸзҡ„еўһй•ҝпјҢOBCеҮәиҙ§йҮҸеӨ§е№…жҸҗеҚҮгҖӮ2021е№ҙдёҠеҚҠе№ҙж–°иғҪжәҗд№ҳз”ЁиҪҰOBCиЈ…жңәйҮҸе·Іиҫҫ2020е№ҙе…Ёе№ҙзҡ„89%гҖӮ2022е№ҙдёҠеҚҠе№ҙиЈ…жңәйҮҸдёә208.3дёҮеҘ—пјҢеҗҢжҜ”еўһй•ҝ1.1еҖҚгҖӮзӣ®еүҚеӣҪеҶ…иҪҰиҪҪе……з”өжңәдё»жөҒзҡ„дёә3.3KWе’Ң6.6KWпјҢиҖҢеӣҪеӨ–еҰӮзү№ж–ҜжӢүйҮҮз”Ёзҡ„жҳҜй«ҳеҠҹзҺҮе……з”өжңәпјҢеҠҹзҺҮиҫҫеҲ°10KWгҖӮж №жҚ®дёӯжұҪеҚҸж•°жҚ®пјҡйў„жөӢ2022е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰй”ҖйҮҸдёә500дёҮиҫҶпјҢеҲҷ2022ж–°иғҪжәҗжұҪиҪҰOBCеёӮеңә规模зәҰдёә150дәҝе…ғгҖӮ

дјҒдёҡж јеұҖпјҡеёӮеңәд»Ҙ第дёүж–№дҫӣеә”е•Ҷдёәдё»

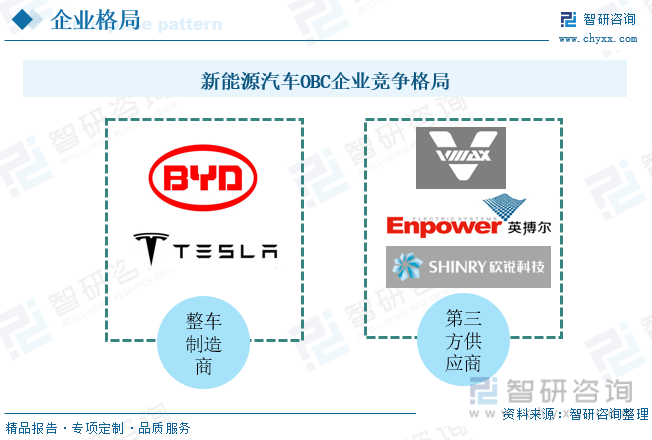

зӣ®еүҚпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪOBCиЎҢдёҡз«һдәүдјҒдёҡдё»иҰҒеҸҜеҲҶдёәдёӨзұ»пјҡдёҖзұ»дёәд»ҘжҜ”дәҡиҝӘгҖҒзү№ж–ҜжӢүдёәд»ЈиЎЁзҡ„ж•ҙиҪҰеҲ¶йҖ е•ҶпјҢжӯӨзұ»ж•ҙиҪҰеҺӮз”ұдәҺд»ҺдәӢж–°иғҪжәҗжұҪиҪҰдёҡеҠЎиҫғж—©пјҢеңЁж—©жңҹзјәд№Ҹ第дёүж–№дҫӣеә”е•Ҷзҡ„иЎҢдёҡиғҢжҷҜдёӢпјҢеҪўжҲҗдәҶеһӮзӣҙдёҖдҪ“еҢ–зҡ„дҫӣеә”й“ҫжЁЎејҸгҖӮдёҖзұ»дёәд»ҘеЁҒиҝҲж–ҜгҖҒиӢұжҗҸе°”дёәд»ЈиЎЁзҡ„第дёүж–№дҫӣеә”е•ҶпјҢе…·еӨҮиҮӘз ”OBCдә§е“ҒиғҪеҠӣгҖҒжңүжҠҖжңҜз§ҜзҙҜдёҺжё йҒ“дјҳеҠҝпјҢдё“жіЁдәҺOBCдә§е“Ғзҡ„ејҖеҸ‘пјҢеҸҜдёәдё»жңәеҺӮзӣҙжҺҘдҫӣеә”гҖӮ

еҸ‘еұ•и¶ӢеҠҝпјҡдә§е“Ғе°ҶжңқзқҖйӣҶжҲҗеҢ–гҖҒй«ҳеҠҹзҺҮеҢ–ж–№еҗ‘еҸ‘еұ•

зӣ®еүҚеҗ„дјҒдёҡзә·зә·еҠ еӨ§еҜ№йӣҶжҲҗеҢ–дә§е“Ғзҡ„з ”еҸ‘еҠӣеәҰпјҢе°Ҷз”өй©ұгҖҒз”өжәҗзі»з»ҹйӣҶжҲҗеҢ–пјҢдёҚд»…еҸҜд»ҘеҮҸе°ҸдҪ“з§ҜпјҢз¬ҰеҗҲжұҪиҪҰиҪ»йҮҸеҢ–иҰҒжұӮпјҢеҠ©еҠӣж–°иғҪжәҗжұҪиҪҰжҸҗеҚҮз»ӯиҲӘиғҪеҠӣпјӣиҝҳиғҪйҖҡиҝҮеҮҸе°‘дҪҝз”ЁжұҪиҪҰиҠҜзүҮгҖҒжұҪиҪҰйӣ¶д»¶ж•°йҮҸд»ҺиҖҢйҷҚдҪҺз”ҹдә§гҖӮд»ҺеҠҹзҺҮж–№йқўжқҘзңӢпјҢйҡҸзқҖж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰз»ӯиҲӘйҮҢзЁӢзҡ„дёҚж–ӯжҸҗеҚҮеҸҠз”өжұ е®№йҮҸзҡ„дёҚж–ӯжү©еӨ§пјҢ3.3KWгҖҒ6.6KWиҪҰиҪҪе……з”өжңәе·ІйҖҗжёҗдёҚиғҪж»Ўи¶іеёӮеңәиҰҒжұӮпјҢе°Өе…¶жҳҜеңЁжҗӯиҪҪ800Vй«ҳеҺӢе№іеҸ°зі»з»ҹзҡ„иҪҰеһӢдёҚж–ӯжҺЁеҮәдёӢпјҢиҪҰиҪҪе……з”өжңәе°ҶйҖҗжӯҘеҗ‘22KWзӯүй«ҳеҺӢеӨ§еҠҹзҺҮж–№еҗ‘еҸ‘еұ•гҖӮ

е…ій”®иҜҚпјҡж–°иғҪжәҗжұҪиҪҰOBCеҸ‘еұ•иғҢжҷҜгҖҒж–°иғҪжәҗжұҪиҪҰOBCиЎҢдёҡзҺ°зҠ¶гҖҒж–°иғҪжәҗжұҪиҪҰOBCдјҒдёҡж јеұҖгҖҒж–°иғҪжәҗжұҪиҪҰOBCеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒеҸ‘еұ•иғҢжҷҜпјҡж–°иғҪжәҗжұҪиҪҰејәеҠІеҸ‘еұ•пјҢй…ҚеӨҮдәӨжөҒе……з”өиЈ…зҪ®д»ҚдёәйҮҚиҰҒе……з”өж–№жЎҲ

1гҖҒиҪҰиҪҪе……з”өжңәдёәдәӨжөҒе……з”өж–№жЎҲеҝ…дёҚеҸҜе°‘зҡ„йӣ¶йғЁд»¶

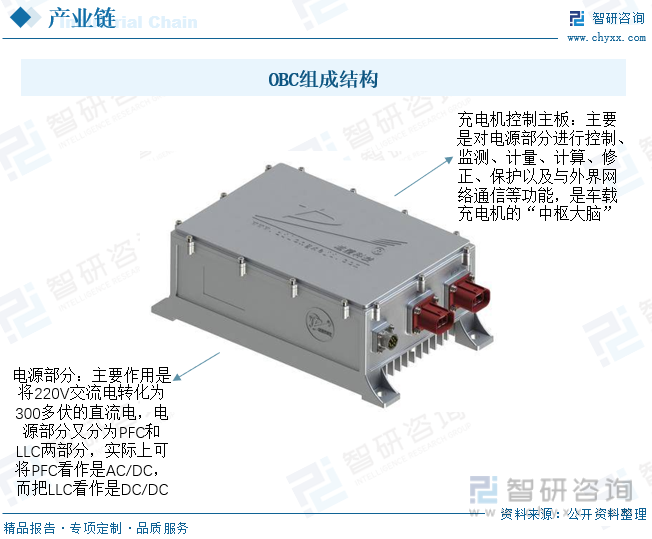

ж–°иғҪжәҗжұҪиҪҰиҪҰиҪҪе……з”өжңәпјҲOBCпјүжҳҜжҢҮеӣәе®ҡе®үиЈ…еңЁз”өеҠЁжұҪиҪҰдёҠзҡ„е……з”өжңәпјҢе…·жңүдёәз”өеҠЁжұҪиҪҰеҠЁеҠӣз”өжұ е®үе…ЁгҖҒиҮӘеҠЁе……ж»Ўз”өзҡ„иғҪеҠӣпјҢе……з”өжңәдҫқжҚ®з”өжұ з®ЎзҗҶзі»з»ҹпјҲBMSпјүжҸҗдҫӣзҡ„ж•°жҚ®пјҢиғҪеҠЁжҖҒи°ғиҠӮе……з”өз”өжөҒжҲ–з”өеҺӢеҸӮж•°пјҢжү§иЎҢзӣёеә”зҡ„еҠЁдҪңпјҢе®ҢжҲҗе……з”өиҝҮзЁӢгҖӮ

ж–°иғҪжәҗжұҪиҪҰе……з”өеҸҜеҲҶдёәдәӨжөҒе……з”өпјҲж…ўе……пјүдёҺзӣҙжөҒе……з”өпјҲеҝ«е……пјүдёӨз§ҚпјҢе…¶дёӯзӣҙжөҒе……з”өпјҲеҝ«е……пјүжҳҜеҲ©з”ЁеӨ–жқҘзҡ„вҖңзӣҙжөҒе……з”өжЎ©вҖқзӣҙжҺҘз»ҷеҠЁеҠӣз”өжұ е……з”өпјҢж— йңҖдҪҝз”ЁиҪҰиҪҪе……з”өжңәпјӣиҖҢдәӨжөҒе……з”өпјҲж…ўе……пјүеҲҷжҳҜе°Ҷз”өзҪ‘зҡ„дәӨжөҒдҫӣз»ҷиҪҰиҫҶеҶ…йғЁзҡ„иҪҰиҪҪе……з”өжңәпјҲOBCпјүпјҢOBCиҪ¬жҚўдёәзӣҙжөҒз”өпјҢз”өиғҪдҫқж¬ЎжөҒз»ҸеӨ–йғЁе……з”өи®ҫеӨҮгҖҒиҪҰиҪҪе……з”өжңәOBCгҖҒжҺҘзқҖеҲ°з”өжұ гҖҒйҖҶеҸҳеҷЁгҖҒз”өжңәз”өжҺ§гҖҒеҮҸйҖҹз®ұгҖҒиҪҰиҪ®пјҢеҗҢж—¶йҖҡиҝҮз”өжұ з®ЎзҗҶзі»з»ҹиҝӣиЎҢиғҪйҮҸз®ЎзҗҶгҖӮ

дәӨжөҒе……з”өи®ҫж–Ҫз”ұдәҺе…·жңүеҚ ең°йқўз§Ҝе°ҸгҖҒеёғзӮ№зҒөжҙ»гҖҒжҠҖжңҜз»“жһ„иҫғз®ҖеҚ•гҖҒе®үиЈ…зҒөжҙ»гҖҒжҲҗжң¬иҫғдҪҺгҖҒе®үе…ЁжҖ§й«ҳзӯүдјҳзӮ№пјҢдё”еҚ жҚ®дәҶж—Ҙеёёе……з”өеңәжҷҜзҡ„з»қеӨ§еӨҡж•°пјҢе…·жңүе№ҝйҳ”зҡ„еә”з”Ёз©әй—ҙпјӣд»Һж•ҙиҪҰеҺӮзҡ„и§’еәҰиҖҢиЁҖпјҢдёәж»Ўи¶із”ЁжҲ·е……з”өеңәжҷҜзҡ„еӨҡж ·жҖ§пјҢж•ҙиҪҰй…ҚеӨҮдәӨжөҒе……з”өиЈ…зҪ®д»ҚдёәйҮҚиҰҒе……з”өж–№жЎҲгҖӮжҲӘиҮі2022е№ҙдёҠеҚҠе№ҙпјҢе…¬е…ұе……з”өжЎ©дёӯпјҢдәӨжөҒе……з”өжЎ©еҚ жҜ”дёә56.5%гҖӮ

2гҖҒдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдҫӣйңҖдёӨж—әпјҢеёҰеҠЁиҪҰиҪҪе……з”өжңәиЈ…жңәйҮҸеўһй•ҝ

еңЁж”ҝзӯ–еӨ§еҠӣж”ҜжҢҒеҸҠжҠҖжңҜдёҚж–ӯиҝӣжӯҘзӯүеӣ зҙ еҪұе“ҚдёӢпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдҫӣйңҖдёӨж—әпјҢз”өеҠЁеҢ–иҝӣзЁӢжҢҒз»ӯеҠ йҖҹпјҢе°Өе…¶жҳҜ2021е№ҙд»ҘжқҘпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰжҢҒз»ӯзҒ«зҲҶпјҢ2022е№ҙиЎҢдёҡеҸ‘еұ•зғӯеәҰжӣҙдёҠдёҖеұӮжҘјпјҢ2022е№ҙдёҠеҚҠе№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸеҲҶеҲ«дёә266.1дёҮиҫҶгҖҒ260.0дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ118.2%гҖҒ115.0%гҖӮиҖҢиҪҰиҪҪе……з”өжңәдҪңдёәж–°иғҪжәҗжұҪиҪҰеҝ…дёҚеҸҜе°‘зҡ„ж ёеҝғйӣ¶йғЁд»¶пјҢе…¶иЈ…жңәйҮҸйҡҸзқҖж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸзҡ„еҝ«йҖҹеўһй•ҝиҖҢжү©еӨ§гҖӮ

еҠЁеҠӣзі»з»ҹдҪңдёәж–°иғҪжәҗжұҪиҪҰзҡ„ж ёеҝғеҠҹиғҪжЁЎеқ—д№ӢдёҖпјҢеҢ…жӢ¬з”өй©ұеҠЁзі»з»ҹдёҺз”өжәҗзі»з»ҹдёӨеӨ§зұ»пјҢе…¶дёӯз”өжәҗзі»з»ҹеҢ…еҗ«иҪҰиҪҪе……з”өжңәпјҲOBCпјүгҖҒDC-DCиҪ¬жҚўеҷЁе’Ңй«ҳеҺӢй…Қз”өзӣ’пјҢжҳҜеҠЁеҠӣз”өжұ з»„иҝӣиЎҢе……з”өгҖҒз”өиғҪиҪ¬жҚўеҸҠеҲҶй…Қзҡ„ж ёеҝғйғЁд»¶пјҢжҗӯе»әдәҶжұҪиҪҰеҶ…йғЁзҡ„вҖңиғҪжәҗзҪ‘з»ңвҖқгҖӮ

дәҢгҖҒиЎҢдёҡзҺ°зҠ¶пјҡиЈ…жңәйҮҸеӨ§е№…жҸҗеҚҮпјҢиЎҢдёҡ规模еҝ«йҖҹжү©еј

иҪҰиҪҪе……з”өжңәжҳҜз”ұиҫ“е…Ҙз«ҜеҸЈгҖҒжҺ§еҲ¶еҚ•е…ғгҖҒеҠҹзҺҮеҚ•е…ғгҖҒдҪҺеҺӢиҫ…еҠ©еҚ•е…ғе’Ңиҫ“еҮәз«ҜеҸЈз»„жҲҗгҖӮиҪҰиҪҪе……з”өжңәеҶ…йғЁжңүдёӨеӨ§йғЁеҲҶпјҢе……з”өжңәжҺ§еҲ¶дё»жқҝе’Ңз”өжәҗйғЁеҲҶпјҲдё»еӣһи·ҜпјүгҖӮ

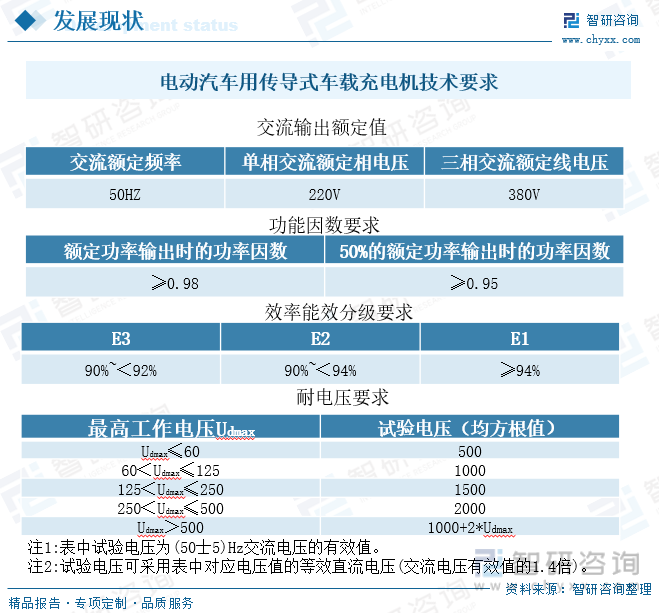

2021е№ҙ8жңҲеҸ‘еёғпјҢдәҺ2022е№ҙ3жңҲе®һж–Ҫзҡ„еӣҪ家ж ҮеҮҶгҖҠз”өеҠЁжұҪиҪҰз”Ёдј еҜјејҸиҪҰиҪҪе……з”өжңәпјҲGB/T40432-2021пјүгҖӢпјҢеҜ№з”өеҠЁжұҪиҪҰз”Ёдј еҜјејҸиҪҰиҪҪе……з”өжңә规е®ҡдәҶзӣёе…іжҠҖжңҜиҰҒжұӮгҖӮ

йҡҸзқҖж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸзҡ„еўһй•ҝпјҢOBCеҮәиҙ§йҮҸеӨ§е№…жҸҗеҚҮгҖӮ2021е№ҙдёҠеҚҠе№ҙж–°иғҪжәҗд№ҳз”ЁиҪҰOBCиЈ…жңәйҮҸе·Іиҫҫ2020е№ҙе…Ёе№ҙзҡ„89%гҖӮ2022е№ҙдёҠеҚҠе№ҙиЈ…жңәйҮҸдёә208.3дёҮеҘ—пјҢеҗҢжҜ”еўһй•ҝ1.1еҖҚгҖӮзӣ®еүҚеӣҪеҶ…иҪҰиҪҪе……з”өжңәдё»жөҒзҡ„дёә3.3KWе’Ң6.6KWпјҢиҖҢеӣҪеӨ–еҰӮзү№ж–ҜжӢүйҮҮз”Ёзҡ„жҳҜй«ҳеҠҹзҺҮе……з”өжңәпјҢеҠҹзҺҮиҫҫеҲ°10KWгҖӮ

йҷӨжһҒдёӘеҲ«жғ…еҶөпјҢжҜҸиҫҶж–°иғҪжәҗд№ҳз”ЁиҪҰеқҮйңҖй…ҚзҪ®дёҖеҘ—иҪҰиҪҪе……з”өжңәе’ҢдёҖеҘ—иҪҰиҪҪDC/DCеҸҳжҚўеҷЁпјӣеӣҪеҶ…иҪҰиҪҪе……з”өжңәеұһдәҺе®ҡеҲ¶еҢ–дә§е“ҒпјҢд»·ж јдёҺдә§е“ҒеҠҹзҺҮгҖҒйӣҶжҲҗеәҰе‘ҲжӯЈзӣёе…іпјҢйҖҡеёёеңЁ2000~5000е…ғ/еҸ°д№Ӣй—ҙгҖӮиҖғиҷ‘еҲ°иЎҢдёҡй«ҳеҠҹзҺҮгҖҒйӣҶжҲҗеҢ–зҡ„еҸ‘еұ•и¶ӢеҠҝпјҢдҝқе®ҲеҒҮи®ҫиҪҰиҪҪе……з”өжңәе№іеқҮд»·еҖјйҮҸзЁіе®ҡеңЁ3000е…ғпјҢеҲҷ2021е№ҙеёӮеңә规模дёә105.6дәҝе…ғгҖӮж №жҚ®дёӯжұҪеҚҸж•°жҚ®пјҡйў„жөӢ2022е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰй”ҖйҮҸдёә500дёҮиҫҶпјҢеҲҷ2022ж–°иғҪжәҗжұҪиҪҰOBCеёӮеңә规模зәҰдёә150дәҝе…ғгҖӮ

дёүгҖҒдјҒдёҡж јеұҖпјҡеёӮеңәд»Ҙ第дёүж–№дҫӣеә”е•Ҷдёәдё»

зӣ®еүҚпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰOBCиЎҢдёҡз«һдәүдјҒдёҡдё»иҰҒеҸҜеҲҶдёәдёӨзұ»пјҡдёҖзұ»дёәд»ҘжҜ”дәҡиҝӘгҖҒзү№ж–ҜжӢүдёәд»ЈиЎЁзҡ„ж•ҙиҪҰеҲ¶йҖ е•ҶпјҢжӯӨзұ»ж•ҙиҪҰеҺӮз”ұдәҺд»ҺдәӢж–°иғҪжәҗжұҪиҪҰдёҡеҠЎиҫғж—©пјҢеңЁж—©жңҹзјәд№Ҹ第дёүж–№дҫӣеә”е•Ҷзҡ„иЎҢдёҡиғҢжҷҜдёӢпјҢеҪўжҲҗдәҶеһӮзӣҙдёҖдҪ“еҢ–зҡ„дҫӣеә”й“ҫжЁЎејҸгҖӮиҮӘдё»з ”еҸ‘з”ҹдә§дё»иҰҒеҹәдәҺжү“йҖ й«ҳз«ҜиҪҰеһӢе·®ејӮеҢ–еҚ–зӮ№гҖҒиҮӘдё»еҸҜжҺ§жҸҗй«ҳдә§дёҡй“ҫиҜқиҜӯжқғгҖҒйҷҚдҪҺжҲҗжң¬зӯүеӣ зҙ зҡ„иҖғйҮҸгҖӮеҸҰдёҖзұ»дёәд»ҘеЁҒиҝҲж–ҜгҖҒиӢұжҗҸе°”дёәд»ЈиЎЁзҡ„第дёүж–№дҫӣеә”е•ҶпјҢе…·еӨҮиҮӘз ”OBCдә§е“ҒиғҪеҠӣгҖҒжңүжҠҖжңҜз§ҜзҙҜдёҺжё йҒ“дјҳеҠҝпјҢдё“жіЁдәҺOBCдә§е“Ғзҡ„ејҖеҸ‘пјҢеҸҜдёәдё»жңәеҺӮзӣҙжҺҘдҫӣеә”пјҢеӣҪеҶ…йҖ иҪҰж–°еҠҝеҠӣзҡ„еҙӣиө·дёә第дёүж–№зӢ¬з«Ӣж ёеҝғйӣ¶йғЁд»¶дҫӣеә”е•ҶжҸҗдҫӣдәҶиүҜеҘҪзҡ„еҸ‘еұ•жңәйҒҮгҖӮ

д»Һ2022е№ҙдёҠеҚҠе№ҙиЈ…жңәйҮҸжқҘзңӢпјҢеј—иҝӘеҠЁеҠӣд»Ҙ520754еҘ—еұ…дјҒдёҡд№ӢйҰ–пјҢеёӮеңәд»Ҫйўқиҫҫ25.0%гҖӮе…¶ж¬ЎдёәеЁҒиҝҲж–ҜгҖҒиӢұеҚҡе°”гҖҒеҜҢзү№з§‘жҠҖпјҢеёӮеңәд»ҪйўқеҲҶеҲ«дёә19.7%гҖҒ10.6%гҖҒ10.2%гҖӮзү№ж–ҜжӢүжҺ’еҗҚ第дә”пјҢеёӮеңәеҚ жҜ”9.5%гҖӮиЈ…жңәйҮҸеүҚдә”家дјҒдёҡеҚ жҜ”иҫҫ74.9%пјҢе…¶дёӯ第дёүж–№дҫӣеә”е•ҶеҚ жҜ”иҫҫ40.4%гҖӮ

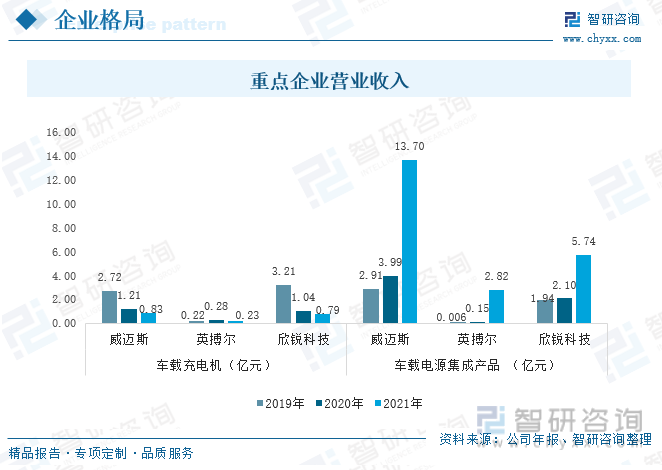

д»ҺеЁҒиҝҲж–ҜгҖҒиӢұжҗҸе°”гҖҒж¬Јй”җ科жҠҖдёү家дёҠеёӮдјҒдёҡиҗҘ收жқҘзңӢпјҢдёү家дјҒдёҡзӢ¬з«ӢејҸиҪҰиҪҪе……з”өжңәдёҡеҠЎиҗҘ收еқҮжңүжүҖдёӢж»‘пјҢдёҺжӯӨеҗҢж—¶пјҢиҪҰиҪҪз”өжәҗйӣҶжҲҗдә§е“Ғй”ҖйҮҸдёҚж–ӯеўһеҠ пјҢиҗҘ收еӨ§е№…дёҠж¶ЁпјҢеңЁ2021е№ҙеЁҒиҝҲж–ҜгҖҒиӢұжҗҸе°”гҖҒж¬Јй”җ科жҠҖдёү家дјҒдёҡиҪҰиҪҪз”өжәҗйӣҶжҲҗдә§е“ҒиҗҘдёҡ收е…ҘеҗҢжҜ”еҲҶеҲ«еўһй•ҝ243.4%гҖҒ1760.0%гҖҒ173.9%пјҢпјҢз”ұжӯӨеҸҜи§ҒеңЁж–°иғҪжәҗжұҪиҪҰиҪ»йҮҸеҢ–гҖҒйҷҚжҲҗжң¬йңҖжұӮд№ӢдёӢпјҢйӣҶжҲҗеҢ–дә§е“ҒеҸ‘еұ•еҚҒеҲҶиҝ…йҖҹпјҢж·ұеҸ—иҪҰдјҒйқ’зқҗгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡдә§е“Ғе°ҶжңқзқҖйӣҶжҲҗеҢ–гҖҒй«ҳеҠҹзҺҮеҢ–ж–№еҗ‘еҸ‘еұ•

1гҖҒйӣҶжҲҗеҢ–

еҜ№дәҺж–°иғҪжәҗиҪҰдјҒиҖҢиЁҖпјҢеҮҸиҪ»йҮҚйҮҸгҖҒжҸҗеҚҮз»ӯиҲӘиғҪеҠӣгҖҒеҮҸдҪҺжҲҗжң¬жҳҜе…¶йҮҚиҰҒеҸ‘еұ•ж–№еҗ‘гҖӮиҖҢеҠЁеҠӣзі»з»ҹдҪңдёәж–°иғҪжәҗжұҪиҪҰзҡ„ж ёеҝғйғЁд»¶пјҢд№ҹжҳҜж–°иғҪжәҗжұҪиҪҰиҪ»йҮҸеҢ–гҖҒйҷҚжң¬зҡ„йҮҚиҰҒзқҖеҠӣзӮ№пјҢдҫӣеә”е•Ҷзә·зә·ејҖе§ӢеҠ еӨ§йӣҶжҲҗеҢ–дә§е“Ғз ”еҸ‘еҠӣеәҰпјҢеҠ©еҠӣиҪҰдјҒе®һзҺ°йҷҚжң¬еўһж•ҲпјҢеҰӮеңЁ2020е№ҙ11жңҲпјҢеҚҺдёәеҸ‘еёғдәҶеӨҡеҗҲдёҖз”өй©ұеҠЁзі»з»ҹDriveONEпјҢиҜҘзі»з»ҹйӣҶеҗҲдәҶMCUгҖҒз”өжңәгҖҒеҮҸйҖҹеҷЁгҖҒDCDCгҖҒOBCгҖҒPDUгҖҒBCUдёғеӨ§йғЁд»¶пјӣ2021е№ҙ8жңҲпјҢжҜ”дәҡиҝӘеҸ‘еёғзҡ„вҖңжө·иұҡвҖқжҗӯиҪҪдәҶе…ЁзҗғйҰ–ж¬ҫж·ұеәҰйӣҶжҲҗе…«еҗҲдёҖз”өеҠЁеҠӣжҖ»жҲҗпјҢйӣҶеҗҲдәҶVCUгҖҒBCUгҖҒPDUгҖҒDC-DCгҖҒOBCгҖҒMCUгҖҒз”өжңәгҖҒеҮҸйҖҹеҷЁе…«еӨ§йғЁд»¶гҖӮ

е°Ҷз”өй©ұгҖҒз”өжәҗзі»з»ҹйӣҶжҲҗеҢ–пјҢдёҖж–№йқўеҸҜйҖҡиҝҮеҮҸе°‘еҠҹзҺҮеҷЁд»¶гҖҒжҺҘжҸ’件зӯүеҺҹжқҗж–ҷзҡ„дҪҝз”ЁпјҢд»ҺиҖҢеҮҸе°ҸдҪ“з§ҜпјҢз¬ҰеҗҲжұҪиҪҰиҪ»йҮҸеҢ–иҰҒжұӮпјҢеҠ©еҠӣж–°иғҪжәҗжұҪиҪҰжҸҗеҚҮз»ӯиҲӘиғҪеҠӣпјӣеҸҰдёҖж–№йқўпјҢйҡҸзқҖиҠҜзүҮжҠҖжңҜзҡ„жҸҗеҚҮпјҢиҠҜзүҮеҠҹиғҪж—Ҙи¶ӢејәеӨ§пјҢеҸҜж”ҜжҢҒйҮҮз”ЁеҗҢдёҖдёӘжҺ§еҲ¶иҠҜзүҮжҺ§еҲ¶еӨҡдёӘеҠҹиғҪйғЁд»¶пјҢеҗҢж—¶иҝҳжңүеҲ©дәҺеҮҸе°‘ж•ҙиҪҰз”ҹдә§иҝҮзЁӢдёӯйңҖиҰҒжҖ»иЈ…зҡ„йӣ¶д»¶ж•°йҮҸпјҢеҠ©еҠӣиҪҰдјҒйҷҚдҪҺжҲҗжң¬пјҢжҸҗеҚҮе”®еҗҺжңҚеҠЎж°ҙе№іпјӣе…¶ж¬Ўдә§е“ҒйӣҶжҲҗж–№жЎҲжңүеҲ©дәҺйҒҝе…ҚиҪҜ件йҮҚеӨҚејҖеҸ‘пјҢеҗҢж—¶еңЁз»ҹдёҖзҡ„иҪҜ件жһ¶жһ„дёӢеҸҜж”ҜжҢҒеӨҡж–№иҒ”еҗҲејҖеҸ‘пјҢжҸҗй«ҳејҖеҸ‘ж•ҲзҺҮгҖҒзј©зҹӯејҖеҸ‘е‘ЁжңҹгҖҒйҷҚдҪҺејҖеҸ‘жҲҗжң¬гҖӮ

2гҖҒй«ҳеҠҹзҺҮеҢ–

дәӨжөҒе……з”өжЎ©зңҹжӯЈзҡ„е……з”өеҠҹзҺҮеҸ—иҪҰиҪҪе……з”өжңәзҡ„еҲ¶зәҰгҖӮзӣ®еүҚпјҢж–°иғҪжәҗд№ҳз”ЁиҪҰеӨ§еӨҡй…ҚеҘ—3.3KWгҖҒ6.6KWиҪҰиҪҪе……з”өжңәпјҢдҪҶйҡҸзқҖж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰз»ӯиҲӘйҮҢзЁӢиҰҒжұӮзҡ„дёҚж–ӯжҸҗеҚҮеҸҠз”өжұ е®№йҮҸзҡ„дёҚж–ӯжү©еӨ§пјҢ3.3KWгҖҒ6.6KWиҪҰиҪҪе……з”өжңәе·ІйҖҗжёҗдёҚиғҪж»Ўи¶іеёӮеңәиҰҒжұӮпјҢе°Өе…¶жҳҜеңЁжҗӯиҪҪ800Vй«ҳеҺӢе№іеҸ°зі»з»ҹиҪҰеһӢдёҚж–ӯжҺЁеҮәдёӢпјҢиҪҰиҪҪе……з”өжңәе°ҶйҖҗжӯҘеҗ‘22KWзӯүй«ҳеҺӢеӨ§еҠҹзҺҮж–№еҗ‘еҸ‘еұ•гҖӮ

еңЁжқҗж–ҷж–№йқўпјҢдҪҝз”Ёдј з»ҹзЎ…еҹәеҠҹзҺҮеҚҠеҜјдҪ“дҪңдёәж ёеҝғеҠҹзҺҮеҷЁд»¶зҡ„OBCеңЁж•ҲзҺҮе’ҢеҠҹзҺҮеҜҶеәҰдёҠе·Із»ҸиҫҫеҲ°з“¶йўҲпјҢ继з»ӯдҪҝз”ЁзЎ…еҹәеҚҠеҜјдҪ“е·Іж— жі•иҫғеӨ§е№…еәҰжҸҗеҚҮOBCзҡ„ж•ҲзҺҮе’ҢеҠҹзҺҮеҜҶеәҰпјҢиҖҢзўіеҢ–зЎ…еҠҹзҺҮеҷЁд»¶пјҢеңЁеҜјйҖҡз”өйҳ»гҖҒйҳ»ж–ӯз”өеҺӢе’Ңз»“з”өе®№ж–№йқўпјҢжҳҺжҳҫдјҳдәҺдј з»ҹзЎ…еҹәеҠҹзҺҮеҚҠеҜјдҪ“пјҢеңЁOBCдёҠдҪҝз”ЁзўіеҢ–зЎ…еҠҹзҺҮеҷЁд»¶еҜ№дәҺжҸҗеҚҮOBCзҡ„ж•ҲзҺҮе’ҢеҠҹзҺҮеҜҶеәҰжңүиҫғеӨ§её®еҠ©пјҢзўіеҢ–зЎ…еҠҹзҺҮеҷЁд»¶еҸ–д»Јдј з»ҹзЎ…еҹәеҠҹзҺҮеҷЁд»¶е·ІжҲҗдёәеӨ§еҠҝжүҖи¶ӢгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪиҪҰиҪҪе……з”өжңәиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғз ”еҸҠеёӮеңәеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪиҪҰиҪҪе……з”өжңәиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғз ”еҸҠеёӮеңәеүҚжҷҜ规еҲ’жҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪиҪҰиҪҪе……з”өжңәиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶и°ғз ”еҸҠеёӮеңәеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒз« пјҢеҢ…еҗ«иҪҰиҪҪе……з”өжңәиЎҢдёҡйўҶе…ҲдјҒдёҡз»ҸиҗҘеҪўеҠҝеҲҶжһҗпјҢ2022-2028е№ҙиҪҰиҪҪе……з”өжңәиЎҢдёҡеүҚжҷҜеҸҠи¶ӢеҠҝйў„жөӢпјҢз ”з©¶з»“и®әеҸҠеҸ‘еұ•е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪиҪҰиҪҪе……з”өжңәиЎҢдёҡдә§дёҡй“ҫе…ЁжҷҜгҖҒеёӮеңәзҺ°зҠ¶гҖҒз«һдәүж јеұҖгҖҒеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰOBCпјҲиҪҰиҪҪе……з”өжңәпјүиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡж–°иғҪжәҗжұҪиҪҰејәеҠІеҸ‘еұ•еёҰеҠЁOBCиЈ…жңәйҮҸеҝ«йҖҹжҸҗеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0520/faa2e752ea011d31f228590a9b094d1f54c7d34d.png?x-oss-process=style/w320)