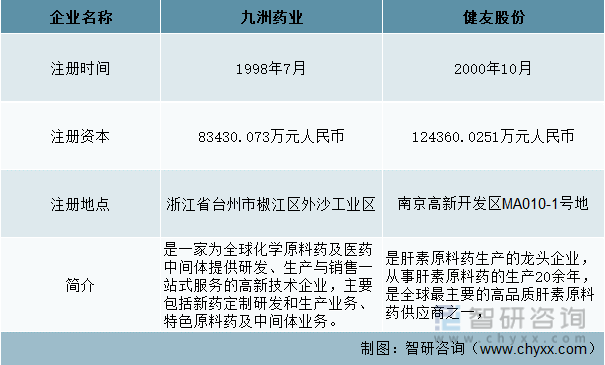

дёҖгҖҒеҹәжң¬жғ…еҶөеҜ№жҜ”

еҺҹж–ҷиҚҜпјҢжҢҮз”ЁдәҺз”ҹдә§еҗ„зұ»еҲ¶еүӮзҡ„еҺҹж–ҷиҚҜзү©пјҢжҳҜеҲ¶еүӮдёӯзҡ„жңүж•ҲжҲҗд»ҪгҖӮз”ұеҢ–еӯҰеҗҲжҲҗгҖҒжӨҚзү©жҸҗеҸ–жҲ–иҖ…з”ҹзү©жҠҖжңҜжүҖеҲ¶еӨҮзҡ„еҗ„з§Қз”ЁжқҘдҪңдёәиҚҜз”Ёзҡ„зІүжң«гҖҒз»“жҷ¶гҖҒжөёиҶҸзӯүпјҢдҪҶз—…дәәж— жі•зӣҙжҺҘжңҚз”Ёзҡ„зү©иҙЁгҖӮеҺҹж–ҷиҚҜеҸӘжңүеҠ е·ҘжҲҗдёәиҚҜзү©еҲ¶еүӮпјҢжүҚиғҪжҲҗдёәеҸҜдҫӣдёҙеәҠеә”з”Ёзҡ„еҢ»иҚҜгҖӮд№қжҙІиҚҜдёҡе’ҢеҒҘеҸӢиӮЎд»ҪйғҪжҳҜжҲ‘еӣҪеҺҹж–ҷиҚҜиЎҢдёҡзҡ„йҮҚзӮ№дјҒдёҡгҖӮеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜз”ҹдә§д»ҘиӮқзҙ еҺҹж–ҷиҚҜдёәдё»пјҢжҳҜеңЁе…ЁзҗғжңүеҪұе“ҚеҠӣзҡ„иӮқзҙ еҺҹж–ҷиҚҜдҫӣеә”е•ҶгҖӮд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜе“Ғз§ҚзӣёеҜ№иҫғдё°еҜҢпјҢеҢ…жӢ¬жҠ—ж„ҹжҹ“зұ»гҖҒдёӯжһўзҘһз»Ҹзұ»гҖҒйқһз”ҫдҪ“зұ»гҖҒйҷҚиЎҖзі–зұ»еҺҹж–ҷиҚҜгҖӮ

дёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡеҹәжң¬жғ…еҶөеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒз»ҸиҗҘжғ…еҶөеҜ№жҜ”

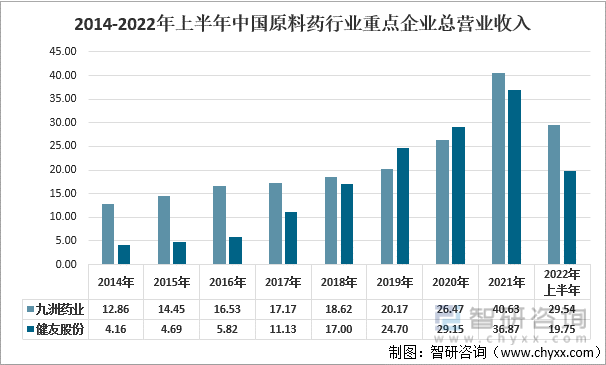

2014-2021е№ҙдёӨ家дјҒдёҡиҗҘдёҡжҖ»ж”¶е…ҘеқҮе‘ҲдёҠж¶Ёзҡ„и¶ӢеҠҝпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„жҖ»иҗҘдёҡ收е…ҘеңЁ2020е№ҙеүҚеўһйҖҹиҫғеҝ«пјҢ2020е№ҙеҗҺд№қжҙІиҚҜдёҡзҡ„жҖ»иҗҘ收еўһйҖҹиҫғеҒҘеҸӢиӮЎд»Ҫеҝ«гҖӮ2021е№ҙд№қжҙІиҚҜдёҡзҡ„жҖ»иҗҘдёҡ收е…Ҙдёә40.63дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ53%пјҢеҗҢж—¶жңҹеҒҘеҸӢиӮЎд»Ҫзҡ„жҖ»иҗҘдёҡ收е…Ҙдёә36.87дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹдёә26%гҖӮ2022е№ҙдёҠеҚҠе№ҙд№қжҙІиҚҜдёҡзҡ„жҖ»иҗҘдёҡ收е…Ҙдёә29.54дәҝе…ғпјҢиҫғеҺ»е№ҙеҗҢжңҹеўһйҖҹиҫҫ58.15%пјҢеўһйҖҹиҫғеҝ«гҖӮ2022е№ҙдёҠеҚҠе№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„жҖ»иҗҘдёҡ收е…Ҙдёә19.75дәҝе…ғпјҢиҫғеҺ»е№ҙеҗҢжңҹеўһй•ҝ12.79%гҖӮ

2014-2022е№ҙдёҠеҚҠе№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡжҖ»иҗҘдёҡ收е…Ҙ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

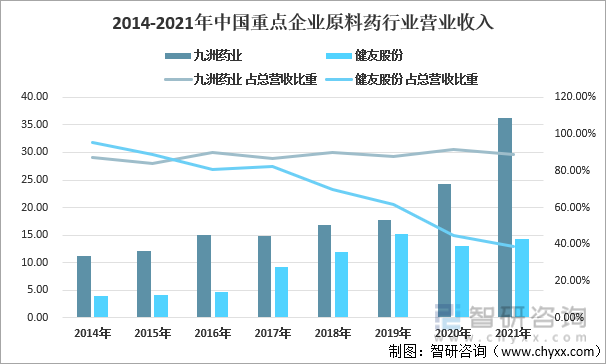

еҜ№жҜ”дёӨ家дјҒдёҡ2014-2021е№ҙзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…ҘпјҢд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…ҘиҫғеҒҘеҸӢиӮЎд»Ҫй«ҳпјҢдё”е§Ӣз»ҲдҝқжҢҒдёҠж¶Ёи¶ӢеҠҝпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…ҘеңЁ2020е№ҙеҮәзҺ°дёӢи·Ңзҡ„жғ…еҶөпјҢйҡҸеҗҺеңЁ2021е№ҙз•ҘжңүеӣһеҚҮгҖӮ2014-2021е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…ҘеҚ жҖ»иҗҘ收зҡ„жҜ”йҮҚе‘ҲйҖҗе№ҙдёӢйҷҚзҡ„и¶ӢеҠҝпјҢдё”еңЁ2016е№ҙејҖе§ӢдҪҺдәҺд№қжҙІиҚҜдёҡгҖӮ2021е№ҙд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…Ҙеўһй•ҝиҫғеӨҡпјҢиҗҘдёҡ收е…Ҙдёә36.21дәҝе…ғпјҢеҗҢжҜ”дёҠж¶Ё50%пјҢеҗҢе№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜиҗҘдёҡ收е…Ҙдёә14.28дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹдёә9%гҖӮ

2014-2021е№ҙдёӯеӣҪйҮҚзӮ№дјҒдёҡеҺҹж–ҷиҚҜиЎҢдёҡиҗҘдёҡ收е…Ҙ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

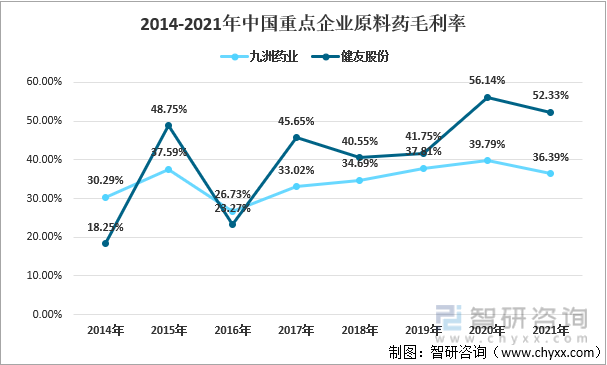

д»ҺжҜӣеҲ©зҺҮеҜ№жҜ”жғ…еҶөзңӢпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮжіўеҠЁе№…еәҰиҫғеӨ§пјҢд№қжҙІиҚҜдёҡзҡ„жҜӣеҲ©зҺҮжіўеҠЁе№…еәҰзӣёеҜ№иҫғе°ҸгҖӮ2017е№ҙејҖе§ӢпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮиҰҒй«ҳдәҺд№қжҙІиҚҜдёҡпјҢе°Өе…¶еңЁ2020е№ҙпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮеҚҮиҮі56.14%пјҢиҫғеҗҢж—¶жңҹзҡ„д№қжҙІиҚҜдёҡжҜӣеҲ©зҺҮй«ҳ16.35дёӘзҷҫеҲҶзӮ№гҖӮ2021е№ҙдёӨ家дјҒдёҡзҡ„жҜӣеҲ©зҺҮеқҮеҮәзҺ°дәҶзӣёиҝ‘зЁӢеәҰзҡ„дёӢи·ҢгҖӮ

2014-2021е№ҙдёӯеӣҪйҮҚзӮ№дјҒдёҡеҺҹж–ҷиҚҜжҜӣеҲ©зҺҮ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡз«һдәүжҲҳз•ҘеҲҶжһҗеҸҠеҸ‘еұ•еүҚжҷҜз ”з©¶жҠҘе‘ҠгҖӢ

дёүгҖҒдёҡеҠЎеёғеұҖеҜ№жҜ”

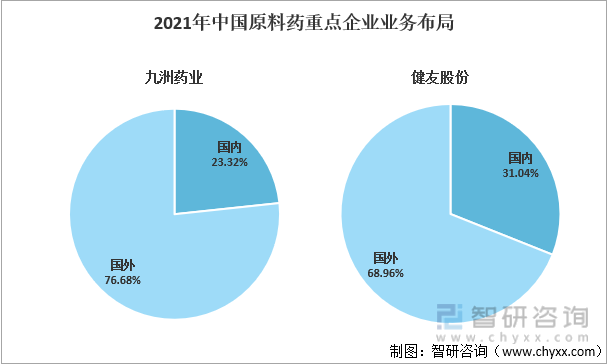

2021е№ҙд№қжҙІиҚҜдёҡзҡ„еӣҪеӨ–дёҡеҠЎеҚ жҜ”дёә76.68%пјҢеҒҘеҸӢиӮЎд»Ҫзҡ„еӣҪеӨ–дёҡеҠЎеҚ жҜ”дёә68.96%гҖӮдёӨ家дјҒдёҡзҡ„дёҡеҠЎеёғеұҖдёӯпјҢеқҮд»ҘеӣҪеӨ–еёӮеңәеҚ дё»еҜјең°дҪҚгҖӮдёҖж–№йқўжҳҜжҲ‘еӣҪжң¬еңҹиҚҜдјҒзҡ„з ”еҸ‘иғҪеҠӣж—ҘжёҗжҲҗзҶҹпјҢзә·зә·иҝӣеҶӣжө·еӨ–еёӮеңәпјӣеҸҰдёҖж–№йқўжҳҜз”ұдәҺжө·еӨ–еёӮеңәеҜ№еҺҹж–ҷиҚҜзҡ„йңҖжұӮдёҚж–ӯеўһй•ҝпјҢеҗёеј•жҲ‘еӣҪжң¬еңҹиҚҜдјҒиҝӣй©»жө·еӨ–еёӮеңәгҖӮ

2021е№ҙдёӯеӣҪеҺҹж–ҷиҚҜйҮҚзӮ№дјҒдёҡдёҡеҠЎеёғеұҖ

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒдә§йҮҸгҖҒй”ҖйҮҸеҜ№жҜ”

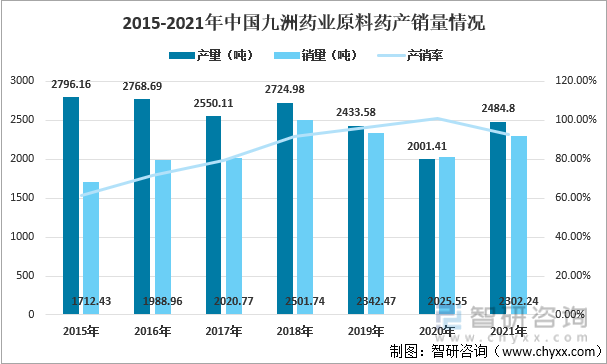

2015-2021е№ҙд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜдә§йҮҸж•ҙдҪ“дёҠе‘ҲзҺ°еҮәдёӢйҷҚзҡ„и¶ӢеҠҝпјҢиҖҢй”ҖйҮҸеҲҷе‘ҲзҺ°еҮәе…ҲеўһеҗҺеҮҸзҡ„и¶ӢеҠҝпјҢдё»иҰҒжҳҜдёәдәҶе№іиЎЎдјҒдёҡеә“еӯҳпјҢ科еӯҰз”ҹдә§гҖӮеңЁжӯӨжңҹй—ҙпјҢд№қжҙІиҚҜдёҡзҡ„дә§й”ҖзҺҮйҷӨ2021е№ҙеӨ–е‘ҲзҺ°еҮәе№ізЁідёҠж¶Ёзҡ„и¶ӢеҠҝгҖӮ2021е№ҙд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜдә§йҮҸдёә2484.8еҗЁпјҢеҗҢжҜ”еўһй•ҝ24.15%пјҢеҗҢе№ҙд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜй”ҖйҮҸдёә2302.24еҗЁпјҢеҗҢжҜ”еўһй•ҝ13.66%гҖӮ

2015-2021е№ҙдёӯеӣҪд№қжҙІиҚҜдёҡеҺҹж–ҷиҚҜдә§й”ҖйҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

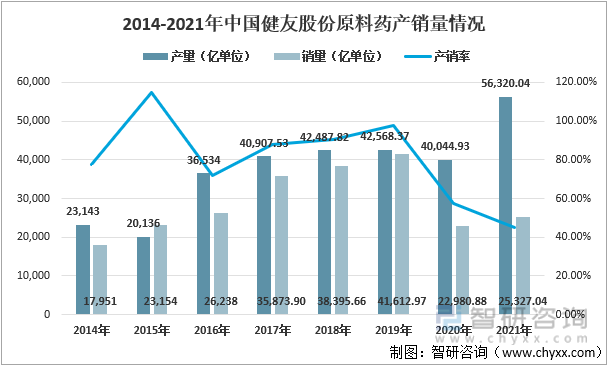

2014-2021е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜдә§йҮҸжіўеҠЁдёҠж¶ЁпјҢе°Өе…¶еңЁ2021е№ҙдёҠж¶Ёе№…еәҰиҫғеӨ§гҖӮ2021е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜдә§йҮҸдёә56320.04дәҝеҚ•дҪҚпјҢеҗҢжҜ”дёҠж¶Ё40.64%гҖӮ2014-2019е№ҙпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜй”ҖйҮҸе‘ҲзҺ°еҮәе№ізЁідёҠж¶Ёзҡ„и¶ӢеҠҝпјҢ2020е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜй”ҖйҮҸеҮәзҺ°дәҶиҫғеӨ§е№…еәҰзҡ„дёӢи·ҢпјҢиҜҘе№ҙй”ҖйҮҸдёә22980.88дәҝеҚ•дҪҚпјҢеҗҢжҜ”йҷҚе№…дёә47.78%пјҢжҳҜз”ұдәҺиҜҘе№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„й”Җе”®йҮҚеҝғд»ҺеҺҹж–ҷиҚҜй”Җе”®иҪ¬еҗ‘еҲ¶еүӮй”Җе”®пјҢдёҚиҝҮеңЁ2021е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„еҺҹж–ҷиҚҜй”ҖйҮҸеҮәзҺ°еӣһеҚҮгҖӮ

2014-2021е№ҙдёӯеӣҪеҒҘеҸӢиӮЎд»ҪеҺҹж–ҷиҚҜдә§й”ҖйҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒз ”еҸ‘жҠ•е…Ҙжғ…еҶөеҜ№жҜ”

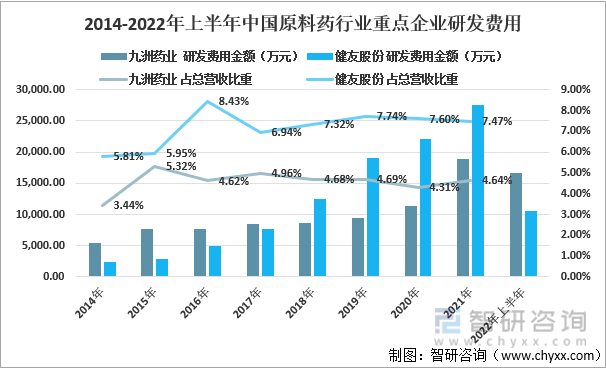

2014-2021е№ҙдёӨ家дјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”ЁеқҮе‘ҲдёҠж¶Ёи¶ӢеҠҝпјҢе…¶дёӯеҒҘеҸӢиӮЎд»Ҫзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”Ёеўһй•ҝиҫғеҝ«пјҢ并еңЁ2018е№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”ЁйҰ–ж¬Ўи¶…иҝҮд№қжҙІиҚҜдёҡгҖӮдҪҶеңЁ2022е№ҙдёҠеҚҠе№ҙд№қжҙІиҚҜдёҡзҡ„з ”еҸ‘иҙ№з”Ёеўһй•ҝиҫғеҝ«пјҢ2022е№ҙдёҠеҚҠе№ҙд№қжҙІиҚҜдёҡзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”Ёдёә16679.98дёҮе…ғпјҢиҫғеҺ»е№ҙеҗҢжңҹеўһй•ҝдәҶ102.26%гҖӮ2022е№ҙдёҠеҚҠе№ҙеҒҘеҸӢиӮЎд»Ҫзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”Ёдёә10586.14дёҮе…ғпјҢиҫғеҺ»е№ҙеҗҢжңҹеўһй•ҝ10.52%гҖӮ2014-2021е№ҙпјҢжҜ”иҫғдёӨ家дјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”ЁеҚ жҖ»иҗҘ收зҡ„жҜ”йҮҚпјҢеҒҘеҸӢиӮЎд»Ҫзҡ„еҚ жҜ”е§Ӣз»Ҳй«ҳдәҺд№қжҙІиҚҜдёҡгҖӮ

2014-2022е№ҙдёҠеҚҠе№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡз ”еҸ‘иҙ№з”Ё

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

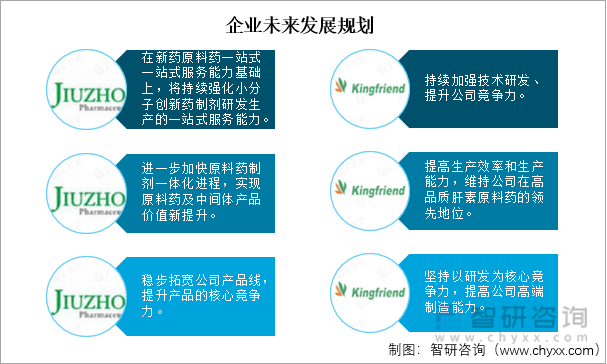

е…ӯгҖҒжңӘжқҘеҸ‘еұ•и§„еҲ’еҜ№жҜ”

дёӯеӣҪжҳҜе…Ёзҗғдё»иҰҒзҡ„еҺҹж–ҷиҚҜз”ҹдә§еӣҪе’Ңдҫӣеә”еӣҪгҖӮ2019 е№ҙжҲ‘еӣҪеҺҹж–ҷиҚҜеҮәеҸЈйҮҸи¶…еҚғдёҮеҗЁпјҢиҫҫеҲ°1,011.85дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ8.83%пјҢеҗҢж—¶жҲ‘еӣҪеҺҹж–ҷиҚҜеҮәеҸЈеқҮд»·еҗҢжҜ”дёҠж¶ЁдәҶ3%пјҢе‘ҲзҺ°еҮәйҮҸд»·йҪҗеҚҮзҡ„иүҜеҘҪжҖҒеҠҝгҖӮеҗҢж—¶пјҢеңЁеӣҪеҶ…ж—ҘзӣҠзҙ§иҝ«зҡ„зҺҜдҝқж”ҝзӯ–дёӢпјҢеўһй•ҝзҡ„зҺҜдҝқж”ҜеҮәйҖјиҝ«йғЁеҲҶе°Ҹдә§иғҪзҡ„еҢ»иҚҜеҲ¶йҖ дјҒдёҡдёҚеҫ—дёҚйҖҖеҮәеёӮеңәгҖӮеӣ жӯӨд»Һй•ҝиҝңзңӢпјҢеӣҪеҶ…еҢ»иҚҜеҲ¶йҖ дјҒдёҡеә”жҺЁиҝӣеҺҹж–ҷиҚҜдә§дёҡз»ҝиүІеҚҮзә§пјҢжҺЁеҠЁеҢ»иҚҜиЎҢдёҡй«ҳиҙЁйҮҸеҸҜжҢҒз»ӯеҸ‘еұ•гҖӮ

дјҒдёҡжңӘжқҘеҸ‘еұ•и§„еҲ’

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёғгҖҒжҖ»з»“

д»Һдё»иҰҒжҢҮж ҮеҜ№жҜ”жқҘзңӢпјҢд№қжҙІиҚҜдёҡзҡ„еҺҹж–ҷиҚҜиҗҘ收жғ…еҶөз•ҘдјҳдәҺеҒҘеҸӢиӮЎд»ҪпјҢиҖҢеҒҘеҸӢиӮЎд»Ҫзҡ„еңЁзӣҲеҲ©иғҪеҠӣе’Ңдә§й”ҖйҮҸдёҠзЁҚзЁҚдјҳдәҺд№қжҙІиҚҜдёҡгҖӮдёӨ家公еҸёеңЁдёҡеҠЎеёғеұҖдёҠзӣёе·®дёҚеӨ§пјҢйғҪд»ҘеӣҪеӨ–еёӮеңәдёәдё»гҖӮеңЁз ”еҸ‘жҠ•е…ҘдёҠпјҢеҒҘеҸӢиӮЎд»Ҫз•ҘдјҳдәҺд№қжҙІиҚҜдёҡпјҢдҪҶеңЁ2022е№ҙдёҠеҚҠе№ҙпјҢд№қжҙІиҚҜдёҡеҠ еӨ§жҠ•е…ҘпјҢжңүжңӣиҝҪдёҠз”ҡиҮіиө¶и¶…еҒҘеҸӢиӮЎд»ҪгҖӮ

дёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡдё»иҰҒжҢҮж ҮеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲҶжһҗеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲҶжһҗеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜеҲҶжһҗеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢе…ұд№қз« пјҢеҢ…еҗ«дёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№еҢәеҹҹеҸ‘еұ•еҲҶжһҗпјҢдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡз»ҸиҗҘеҲҶжһҗпјҢдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜйў„жөӢдёҺжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2024е№ҙдёӯеӣҪзҙ«жқүйҶҮеҺҹж–ҷиҚҜеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡзәўиұҶжқүз§ҚжӨҚйқўз§ҜдёҚж–ӯжү©еӨ§пјҢжҺЁеҠЁиЎҢдёҡдә§йҮҸжҢҒз»ӯеўһеҠ [еӣҫ]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеҺҹж–ҷиҚҜиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡдәәеҸЈиҖҒйҫ„еҢ–еҸҠз–«жғ…зҡ„зӘҒеҸ‘пјҢдҪҝиЎҢдёҡйңҖжұӮжҢҒз»ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)