ж‘ҳиҰҒпјҡ

дёҖгҖҒеҸ‘еұ•зҺҜеўғпјҡж”ҝзӯ–з»ҸжөҺеҸҢйҮҚй©ұеҠЁпјҢиЎҢдёҡеҸ‘еұ•з©әй—ҙе№ҝйҳ”

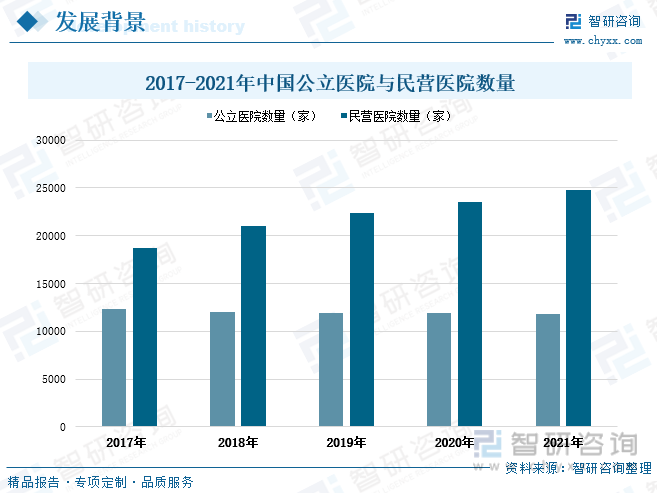

йҡҸзқҖеҢ»ж”№зҡ„дёҚж–ӯж·ұе…ҘпјҢжҲ‘еӣҪеҢ»з–—дҝқйҡңдҪ“зі»дёҚж–ӯе®Ңе–„пјҢеҢ»дҝқжүҖиҰҶзӣ–дәәзҫӨдёҚж–ӯеўһй•ҝпјҢжңүж•ҲеҲәжҝҖдәҶе…ЁеӣҪеҹәеұӮеҢ»з–—йңҖжұӮзҡ„йҮҠж”ҫпјҢзӨҫдјҡеҜ№еҢ»з–—йңҖжұӮзҡ„жҖҘеү§жү©еӨ§пјҢжҺЁеҠЁдәҶеҢ»з–—иЎҢдёҡж•ҙдҪ“规模зҡ„еўһй•ҝгҖӮеӣ жӯӨпјҢиҝ‘е№ҙжқҘе…ЁеӣҪеҢ»йҷўж•°йҮҸжҢҒз»ӯеўһй•ҝгҖӮжҚ®з»ҹи®ЎпјҢ2021е№ҙе…ЁеӣҪе…¬з«ӢеҢ»йҷўж•°йҮҸиҫҫеҲ°11804家пјҢж°‘иҗҘеҢ»йҷўж•°йҮҸиҫҫеҲ°24766家пјҢе…ЁеӣҪеҢ»йҷўжҖ»ж•°иҫҫеҲ°36570家пјҢжҜ”2017е№ҙеҢ»йҷўжҖ»ж•°еўһеҠ дәҶ5514家гҖӮеҸ—зӣҠдәҺеҹәеұӮеҢ»з–—йңҖжұӮзҡ„е·ЁеӨ§йҮҠж”ҫпјҢеҢ»йҷўж•°йҮҸеўһеӨҡгҖҒеӣҪеҶ…жүӢжңҜйҮҸеўһеҠ пјҢй©ұеҠЁжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡ继з»ӯдҝқжҢҒеҝ«йҖҹеўһй•ҝзҡ„жҖҒеҠҝгҖӮ

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡеҢ»з–—йңҖжұӮдёҚж–ӯеўһеҠ пјҢеёӮеңә规模жҢҒз»ӯжү©еј

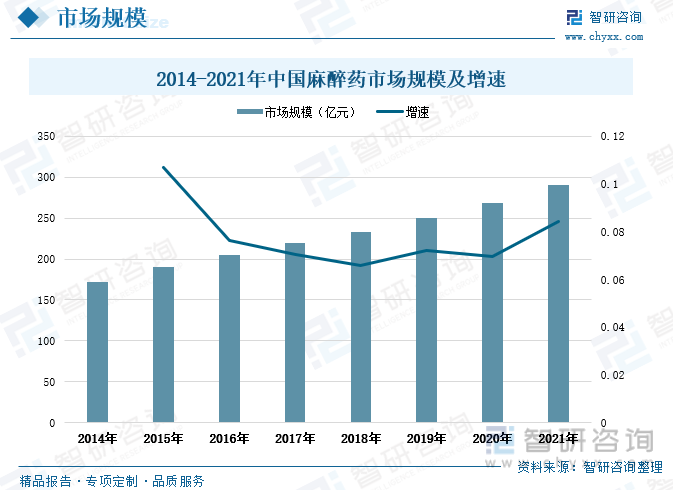

еҗҢеҸ‘иҫҫеӣҪ家зӣёжҜ”пјҢж— и®әжҳҜйә»йҶүиҚҜзҡ„е“Ғз§ҚиҝҳжҳҜдҪҝз”ЁпјҢжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәйғҪиҝҳеӨ„еңЁеҲқзә§йҳ¶ж®өпјҢдҪҶиҝҷд№ҹж„Ҹе‘ізқҖжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡиҝҳжңүеҫҲеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮиҝ‘е№ҙжқҘжҲ‘еӣҪйә»йҶүиҚҜеёӮеңә规模е‘Ҳиҝ…зҢӣжү©еј д№ӢеҠҝпјҢ2014-2021е№ҙжңҹй—ҙпјҢе…ЁеӣҪйә»йҶүиҚҜеёӮеңә规模з”ұ171.9дәҝе…ғеўһй•ҝиҮі290.5дәҝе…ғпјҢжңҹй—ҙеёӮеңә规模еўһйҮҸиҫҫеҲ°118.6дәҝе…ғгҖӮ2021е№ҙе…ЁеӣҪйә»йҶүиҚҜеёӮеңә规模еўһйҖҹдёә8.4%пјҢзӣёиҫғдёҠе№ҙжҸҗй«ҳдәҶ1.5дёӘзҷҫеҲҶзӮ№гҖӮйҡҸзқҖзӨҫдјҡеҢ»з–—йңҖжұӮеўһеҠ гҖҒе…ЁеӣҪжүӢжңҜйҮҸеўһеҠ гҖҒйә»йҶүиҚҜзӘҒз ҙеҚҮзә§д»ҘеҸҠеңЁдёҙеәҠеә”з”ЁиҢғеӣҙжү©еӨ§зӯүи¶ӢеҠҝжҺЁеҠЁдёӢпјҢжҲ‘еӣҪйә»йҶүиҚҜйңҖжұӮеёӮеңә规模е°ҶдёҚж–ӯжү©еӨ§гҖӮ

дёүгҖҒеёӮеңәж јеұҖпјҡиЎҢдёҡеЈҒеһ’иҫғй«ҳпјҢеёӮеңәж јеұҖйӣҶдёӯ

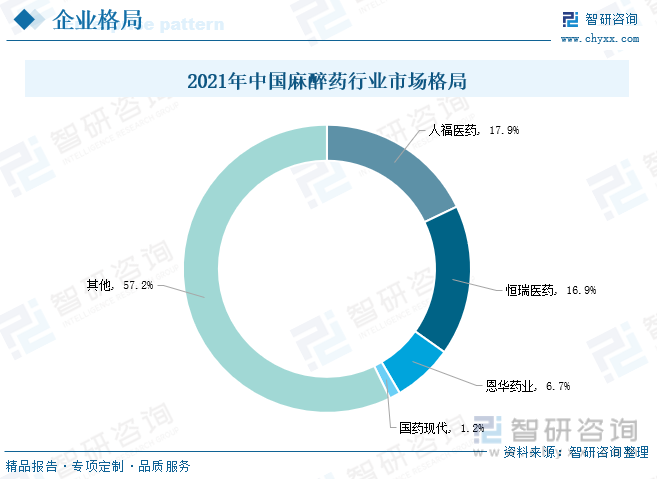

д»ҺеёӮеңәж јеұҖж–№йқўжқҘзңӢпјҢеҸ—ж”ҝзӯ–еЈҒеһ’д»ҘеҸҠжҠҖжңҜеЈҒеһ’зҡ„еҪұе“ҚпјҢжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡиҝӣе…ҘеЈҒеһ’иҫғй«ҳпјҢйә»йҶүиҚҜз”ҹдә§дјҒдёҡеҸҠй”Җе”®дјҒдёҡж•°йҮҸиҫғе°‘пјҢж–°иҝӣе…ҘиҖ…з«һдәүеҠӣејұпјҢеӣ иҖҢеҪ“еүҚеёӮеңәж јеұҖзӣёеҜ№йӣҶдёӯгҖӮе…ЁеӣҪйә»йҶүиҚҜеёӮеңәзҡ„дёүеӨ§йҫҷеӨҙеҲҶеҲ«жҳҜдәәзҰҸеҢ»иҚҜгҖҒжҒ’з‘һеҢ»иҚҜе’ҢжҒ©еҚҺиҚҜдёҡпјҢйә»йҶүиҚҜеёӮеңәе‘ҲзҺ°еҮәдёҖе®ҡзҡ„еҜЎеӨҙеһ„ж–ӯж јеұҖгҖӮеңЁе…ЁеӣҪз»ҸжөҺзЁіе®ҡеҸ‘еұ•гҖҒз–«жғ…еҸ–еҫ—иүҜеҘҪйҳІжҺ§зҡ„еҪўеҠҝдёӢпјҢжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡзҡ„ж•ҙдҪ“з»ҸиҗҘжғ…еҶөеҗ‘еҘҪпјҢйҫҷеӨҙдјҒдёҡзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…ҘжҳҺжҳҫй«ҳиҝҮе…¶д»–дјҒдёҡпјҢеңЁе…ЁеӣҪйә»йҶүиҚҜиЎҢдёҡеӨ„дәҺйҒҘйҒҘйўҶе…Ҳең°дҪҚгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡйңҖжұӮеёӮеңәдёҚж–ӯжү©еӨ§пјҢиЎҢдёҡиҝҺжқҘй«ҳйҖҹеҸ‘еұ•

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺдёҚж–ӯеҸ‘еұ•пјҢеұ…民收е…Ҙж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢзӨҫдјҡж¶Ҳиҙ№еҚҮзә§пјҢеҗҢж—¶еӣҪ家еҢ»ж”№ж”ҝзӯ–жҢҒз»ӯжҺЁиҝӣе…ЁеӣҪеҢ»дҝқиҰҶзӣ–жҜ”дҫӢзҡ„жҸҗй«ҳгҖҒеҢ»з–—жҠҘй”ҖйўқеәҰеўһй•ҝпјҢе°Ҷ继з»ӯжңүж•ҲйҮҠж”ҫзӨҫдјҡзҡ„еҢ»з–—йңҖжұӮпјҢжҺЁеҠЁе…ЁеӣҪеҢ»з–—жңәжһ„зҡ„е°ұиҜҠдәәж¬ЎеҸҠдҪҸйҷўдәәж•°еўһй•ҝпјҢеңЁжӯӨеҹәзЎҖдёҠпјҢжҺҘ收зҡ„жүӢжңҜдәәж•°д№ҹе°ҶдёҚж–ӯеўһй•ҝпјҢжүӢжңҜдәәж¬ЎеўһеҠ е°ҶзӣҙжҺҘжӢүеҠЁйә»йҶүиҚҜзҡ„йңҖжұӮ规模пјҢеҲәжҝҖйә»йҶүиҚҜеёӮеңәзҡ„ж¶Ҳиҙ№гҖӮеҪ“еүҚзӨҫдјҡеҒҘеә·ж„ҸиҜҶдёҚж–ӯжҸҗеҚҮпјҢз”ұдәҺзҷҢз—ҮгҖҒеҝғиЎҖз®Ўз–ҫз—…зӯүжӮЈз—…дәәж•°дёҚж–ӯеўһеҠ пјҢзӨҫдјҡеҒҘеә·й—®йўҳйҖҗжёҗеҮёжҳҫеҮәжқҘпјҢйҡҸзқҖж”ҝзӯ–ејҖж”ҫпјҢйә»йҶүиҚҜеңЁзҷҢз—ӣжӯўз—ӣгҖҒж— з—ӣеҲҶеЁ©зӯүжҠҖжңҜйўҶеҹҹзҡ„еә”з”ЁйҖҗжёҗжҺЁе№ҝпјҢжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәе°ҶеҮәзҺ°ж–°зҡ„йңҖжұӮеўһй•ҝеҠЁеҠӣпјҢжңӘжқҘйә»йҶүиҚҜзҡ„еә”з”ЁйўҶеҹҹжӣҙеҠ е№ҝжіӣпјҢйә»йҶүиҚҜиЎҢдёҡе°ҶиҝҺжқҘй«ҳйҖҹеҸ‘еұ•гҖӮ

е…ій”®иҜҚпјҡйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•зҺҜеўғгҖҒйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶гҖҒйә»йҶүиҚҜиЎҢдёҡеёӮеңәж јеұҖгҖҒйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒеҸ‘еұ•зҺҜеўғпјҡж”ҝзӯ–з»ҸжөҺеҸҢйҮҚй©ұеҠЁпјҢиЎҢдёҡеҸ‘еұ•з©әй—ҙе№ҝйҳ”

йә»йҶүиҚҜжҢҮз”ЁиҚҜзү©жҲ–йқһиҚҜзү©ж–№жі•дҪҝжңәдҪ“жҲ–жңәдҪ“еұҖйғЁжҡӮж—¶еҸҜйҖҶжҖ§еӨұеҺ»зҹҘи§үеҸҠз—ӣи§үпјҢеӨҡз”ЁдәҺжүӢжңҜжҲ–жҹҗдәӣз–ҫз—…жІ»з–—зҡ„иҚҜеүӮгҖӮж №жҚ®е…¶дҪңз”ЁиҢғеӣҙеҸҜеҲҶдёәе…Ёиә«йә»йҶүиҚҜеҸҠеұҖйғЁйә»йҶүиҚҜпјҢе…Ёиә«йә»йҶүиҚҜеҸҠеұҖйғЁйә»йҶүиҚҜж №жҚ®е…¶дҪңз”Ёзү№зӮ№е’Ңз»ҷиҚҜж–№ејҸдёҚеҗҢпјҢеҸҲеҸҜеҲҶдёәеҗёе…Ҙйә»йҶүиҚҜе’Ңйқҷи„үйә»йҶүиҚҜгҖӮе…Ёиә«йә»йҶүиҚҜз”ұжө…е…Ҙж·ұжҠ‘еҲ¶еӨ§и„‘зҡ®еұӮпјҢдҪҝдәәзҘһеҝ—ж¶ҲеӨұгҖӮе…Ёиә«йә»йҶүиҚҜз”ЁдәҺеӨ§еһӢжүӢжңҜжҲ–дёҚиғҪз”ЁеұҖйғЁйә»йҶүиҚҜзҡ„жӮЈиҖ…гҖӮжңҖж—©дҪҝз”Ёзҡ„е…Ёиә«йә»йҶүиҚҜжҳҜ笑气пјҢе®ғжҖ§иғҪзЁіе®ҡпјҢйҖӮеҗҲд»»дҪ•ж–№ејҸйә»йҶүпјҢдҪҶжңүжҳ“зјәж°§гҖҒйә»йҶүиҖ…дёҚеӨҹзЁіе®ҡзӯүзјәзӮ№гҖӮеҗҺжқҘж”№з”Ёд№ҷйҶҡдҪңе…Ёиә«йә»йҶүиҚҜпјҢе®ғжңүйә»йҶүзҠ¶еҶөзЁіе®ҡгҖҒиӮҢиӮүжқҫејӣиүҜеҘҪпјҢдҫҝдәҺжүӢжңҜзӯүдјҳзӮ№гҖӮеұҖйғЁйә»йҶүеҜ№зҘһз»Ҹзҡ„иҶңз”өдҪҚиө·зЁіе®ҡдҪңз”ЁжҲ–йҷҚдҪҺиҶңеҜ№й’ зҰ»еӯҗзҡ„йҖҡйҖҸжҖ§пјҢйҳ»ж–ӯзҘһз»ҸеҶІеҠЁзҡ„дј еҜјпјҢиө·еұҖйғЁйә»йҶүдҪңз”ЁгҖӮеұҖйғЁйә»йҶүиҚҜйҖӮз”ЁдәҺе°ҸеһӢжүӢжңҜжҲ–еұҖйғЁжүӢжңҜзҡ„йә»йҶүиҚҜгҖӮдҪҝз”ЁеұҖйғЁйә»йҶүиҚҜж—¶пјҢйңҖеҠ дёҖзӮ№иЎҖ管收缩еүӮпјҢеҰӮиӮҫдёҠи…әзҙ гҖӮеёёз”Ёзҡ„еұҖйғЁйә»йҶүеүӮжҳҜжҷ®йІҒеҚЎеӣ зӣҗй…ёзӣҗгҖҒдёҒеҚЎеӣ зӣҗй…ёзӣҗгҖҒеҲ©еӨҡеҚЎеӣ зӣҗй…ёзӣҗзӯүгҖӮ

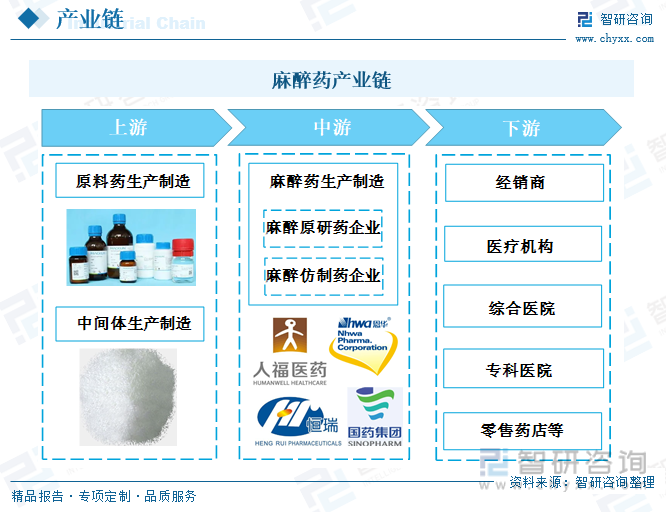

д»Һдә§дёҡй“ҫи§’еәҰзңӢпјҢйә»йҶүиҚҜдә§дёҡзҡ„дёҠжёёиЎҢдёҡдё»иҰҒеҢ…жӢ¬йә»йҶүиҚҜдёӯй—ҙдҪ“е’ҢеҺҹж–ҷиҚҜзӯүпјҢеҺҹж–ҷиҚҜжҳҜжҢҮз”ЁдәҺз”ҹдә§еҗ„зұ»еҲ¶еүӮзҡ„еҺҹж–ҷиҚҜзү©пјҢжҳҜиҚҜе“Ғз”ҹдә§еҝ…дёҚеҸҜе°‘зҡ„еҹәзЎҖеҺҹж–ҷпјҢзӣ®еүҚжҲ‘еӣҪжҳҜе…Ёзҗғдё»иҰҒеҢ–еӯҰеҺҹж–ҷз”ҹдә§ең°д№ӢдёҖпјҢеҺҹж–ҷиҚҜдә§иғҪеұ…дё–з•Ң第дёҖгҖӮдёӯжёёдёәйә»йҶүиҚҜзҡ„з”ҹдә§дёҺеҲ¶йҖ пјҢеҢ…еҗ«йә»йҶүеҺҹз ”иҚҜдјҒдёҡе’Ңйә»йҶүд»ҝеҲ¶иҚҜдјҒдёҡзӯүгҖӮдёӢжёёдёәйә»йҶүиҚҜзҡ„й”Җе”®жё йҒ“пјҢдё»иҰҒжңүз»Ҹй”Җе•ҶгҖҒеҢ»з–—жңәжһ„е’Ңйӣ¶е”®иҚҜеә—зӯүгҖӮ

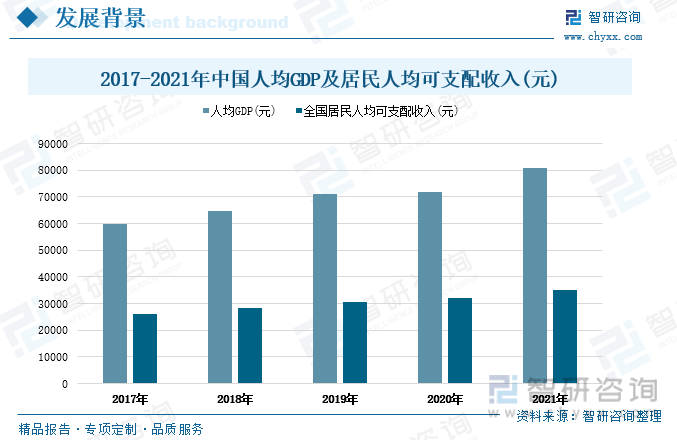

йҡҸзқҖдёӯеӣҪз»ҸжөҺзҡ„дёҚж–ӯеҸ‘еұ•пјҢиҝ‘е№ҙжқҘдёӯеӣҪдәәеқҮGDPдёҚж–ӯдёҠеҚҮпјҢеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…ҘеўһеҠ пјҢдәә们зҡ„ж¶Ҳиҙ№иғҪеҠӣе’Ңз”ҹжҙ»ж°ҙе№іжҳҫи‘—жҸҗеҚҮгҖӮеңЁж»Ўи¶іеҹәжң¬иЎЈйЈҹдҪҸиЎҢзҡ„жғ…еҶөдёӢпјҢдәә们и¶ҠжқҘи¶ҠжіЁйҮҚеҒҘеә·зҠ¶еҶөгҖӮж №жҚ®и°ғжҹҘж•°жҚ®жҳҫзӨәпјҢиҝ‘еҮ е№ҙдёӯеӣҪеұ…ж°‘еҢ»з–—дҝқеҒҘж”ҜеҮәдёҚж–ӯеўһеҠ пјҢ并且дҝқжҢҒзқҖжңӘжқҘ继з»ӯдёҠеҚҮзҡ„и¶ӢеҠҝпјҢдәә们еҸҜж”Ҝй…Қ收е…ҘдёӯжҠ•е…ҘеҢ»з–—дҝқеҒҘзҡ„жҜ”дҫӢе‘ҲдёҠж¶Ёи¶ӢеҠҝгҖӮеңЁз»ҸжөҺзҺҜеўғеҗ‘еҘҪе’ҢеҒҘеә·ж„ҸиҜҶжҸҗеҚҮзҡ„иғҢжҷҜдёӢпјҢ дәә们жҠ•е…ҘжӣҙеӨҡе…іжіЁе’Ңиө„йҮ‘еҲ°еҢ»з–—еҒҘеә·йўҶеҹҹдёӯжқҘгҖӮж №жҚ®еӣҪ家еұҖз»ҹи®ЎжҳҫзӨәпјҡ2017-2021е№ҙдёӯеӣҪдәәеқҮGDPеҸҠеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙе‘ҲйҖҗе№ҙдёҠеҚҮи¶ӢеҠҝгҖӮ2021е№ҙдёӯеӣҪдәәеқҮGDPиҫҫеҲ°8.1дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ12.7%гҖӮ2021е№ҙдёӯеӣҪеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙдёә3.51дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ9.13%пјҢзӣёиҫғ2017е№ҙеўһй•ҝдәҶ9154е…ғгҖӮ

з”ұдәҺдёҚиүҜйҘ®йЈҹд№ жғҜеўһеӨҡгҖҒзҺҜеўғжҒ¶еҢ–жұЎжҹ“еҠ йҮҚгҖҒзӨҫдјҡз”ҹжҙ»еҺӢеҠӣеўһеӨ§гҖҒдәәзұ»е№іеқҮеҜҝе‘ҪеўһеҠ зӯүеӨҡз§Қеӣ зҙ еҪұе“ҚпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪж–°еҸ‘зҷҢз—Үдәәж•°е’ҢеҝғиЎҖз®Ўз–ҫз—…жӮЈз—…дәәж•°еқҮйҖҗе№ҙеўһй•ҝгҖӮж №жҚ®з»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2021е№ҙе…ЁеӣҪж–°еҸ‘зҷҢз—Үдәәж•°дёә468.8дёҮдәәпјҢеҗҢжҜ”дёҠеҚҮдәҶ2.6%пјҢзӣёиҫғ2017е№ҙе…Ёе№ҙж–°еҸ‘зҷҢз—Үдәәж•°еўһеҠ дәҶ51.6дёҮдәәгҖӮйў„и®Ў2022е№ҙж–°еҸ‘зҷҢз—ҮзЎ®иҜҠдәәж•°е°Ҷ继з»ӯдёҠеҚҮиҮі482дёҮдәәгҖӮж №жҚ®и°ғжҹҘз»“жһңжҳҫзӨәпјҢ2017-2021е№ҙжңҹй—ҙе…ЁеӣҪеҝғиЎҖз®Ўз–ҫз—…жӮЈз—…дәәж•°д№ҹе‘Ҳиҝһе№ҙеўһй•ҝи¶ӢеҠҝгҖӮ2021е№ҙе…ЁеӣҪеҝғиЎҖз®Ўз–ҫз—…жӮЈз—…дәәж•°е·ІиҫҫеҲ°зәҰ2600дёҮдәәпјҢеҗҢжҜ”еўһй•ҝ2.77%пјҢжҜ”2017е№ҙе…ЁеӣҪеҝғиЎҖз®Ўз–ҫз—…жӮЈз—…дәәж•°еўһеҠ дәҶзәҰ270дёҮдәәгҖӮеҝғиЎҖз®Ўз–ҫз—…гҖҒзҷҢз—Үзӯүй«ҳиҮҙжӯ»зҺҮз–ҫз—…зҡ„йҖҗжёҗзӣӣиЎҢпјҢе°ҶеҜјиҮҙе…ЁеӣҪжүӢжңҜйҮҸдёҚж–ӯеўһеҠ пјҢиҖҢиҜҘзұ»дёҘйҮҚз–ҫз—…зҡ„жүӢжңҜжІ»з–—еёёйңҖдҪҝз”Ёйә»йҶүпјҢеӣ иҖҢе°ҶжҺЁеҠЁжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәзҡ„жҢҒз»ӯеўһй•ҝгҖӮ

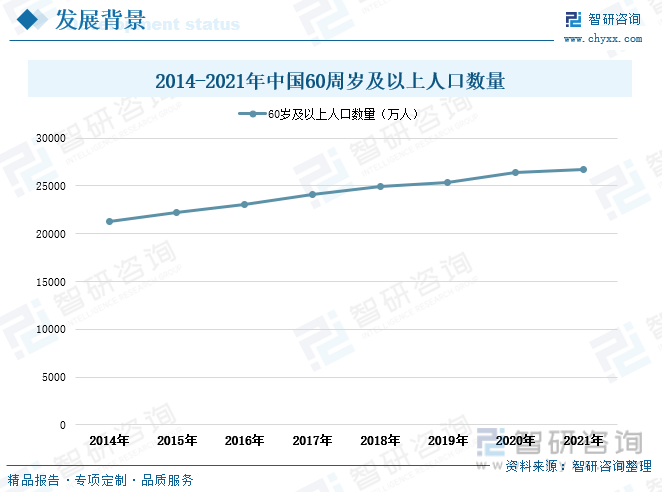

иҝ‘е№ҙжқҘжҲ‘еӣҪиҖҒе№ҙдәәеҸЈж•°йҮҸеўһеӨҡпјҢдәәеҸЈиҖҒйҫ„еҢ–йҖҹеәҰеҠ еҝ«пјҢжҲ‘еӣҪиҖҒйҫ„еҢ–е‘ҲзҺ°еҮәж•°йҮҸеӨҡгҖҒйҖҹеәҰеҝ«гҖҒе·®ејӮеӨ§гҖҒд»»еҠЎйҮҚзҡ„еҪўеҠҝе’Ңзү№зӮ№гҖӮжҲӘиҮі2021е№ҙеә•пјҢжҲ‘еӣҪ60еІҒеҸҠд»ҘдёҠиҖҒе№ҙдәәеҸЈиҫҫ2.67дәҝпјҢеҚ жҖ»дәәеҸЈзҡ„18.9%гҖӮеҲ°2035е№ҙе·ҰеҸіпјҢе…ЁеӣҪ60еІҒеҸҠд»ҘдёҠиҖҒе№ҙдәәеҸЈе°ҶзӘҒз ҙ4дәҝпјҢеңЁжҖ»дәәеҸЈдёӯзҡ„еҚ жҜ”е°Ҷи¶…иҝҮ30%пјҢзӨҫдјҡиҝӣе…ҘйҮҚеәҰиҖҒйҫ„еҢ–йҳ¶ж®өгҖӮиҖҒе№ҙдәәдҪңдёәз–ҫз—…й«ҳеҸ‘зҫӨдҪ“пјҢйҡҸзқҖжҲ‘еӣҪиҖҒе№ҙдәәеҸЈж•°йҮҸжҖҘеү§дёҠеҚҮпјҢжңӘжқҘзҡ„еҢ»з–—жүӢжңҜйңҖжұӮйҮҸеәһеӨ§пјҢйә»йҶүеүӮеёӮеңәзҡ„жңӘжқҘйңҖжұӮз©әй—ҙе№ҝйҳ”гҖӮ

йҡҸзқҖеҢ»ж”№зҡ„дёҚж–ӯж·ұе…ҘпјҢжҲ‘еӣҪеҢ»з–—дҝқйҡңдҪ“зі»дёҚж–ӯе®Ңе–„пјҢеҢ»дҝқжүҖиҰҶзӣ–дәәзҫӨдёҚж–ӯеўһй•ҝпјҢжңүж•ҲеҲәжҝҖдәҶе…ЁеӣҪеҹәеұӮеҢ»з–—йңҖжұӮзҡ„йҮҠж”ҫпјҢзӨҫдјҡеҜ№еҢ»з–—йңҖжұӮзҡ„жҖҘеү§жү©еӨ§пјҢжҺЁеҠЁдәҶеҢ»з–—иЎҢдёҡж•ҙдҪ“规模зҡ„еўһй•ҝгҖӮеӣ жӯӨпјҢиҝ‘е№ҙжқҘе…ЁеӣҪеҢ»йҷўж•°йҮҸжҢҒз»ӯеўһй•ҝгҖӮжҚ®з»ҹи®ЎпјҢ2021е№ҙе…ЁеӣҪе…¬з«ӢеҢ»йҷўж•°йҮҸиҫҫеҲ°11804家пјҢж°‘иҗҘеҢ»йҷўж•°йҮҸиҫҫеҲ°24766家пјҢе…ЁеӣҪеҢ»йҷўжҖ»ж•°иҫҫеҲ°36570家пјҢжҜ”2017е№ҙеҢ»йҷўжҖ»ж•°еўһеҠ дәҶ5514家гҖӮеҸ—зӣҠдәҺеҹәеұӮеҢ»з–—йңҖжұӮзҡ„е·ЁеӨ§йҮҠж”ҫпјҢеҢ»йҷўж•°йҮҸеўһеӨҡгҖҒеӣҪеҶ…жүӢжңҜйҮҸеўһеҠ пјҢй©ұеҠЁжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡ继з»ӯдҝқжҢҒеҝ«йҖҹеўһй•ҝзҡ„жҖҒеҠҝгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•еҪўеҠҝеҲҶжһҗеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘе‘ҠгҖӢ

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡеҢ»з–—йңҖжұӮдёҚж–ӯеўһеҠ пјҢеёӮеңә规模жҢҒз»ӯжү©еј

еҗҢеҸ‘иҫҫеӣҪ家зӣёжҜ”пјҢж— и®әжҳҜйә»йҶүиҚҜзҡ„е“Ғз§ҚиҝҳжҳҜдҪҝз”ЁпјҢжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәйғҪиҝҳеӨ„еңЁеҲқзә§йҳ¶ж®өпјҢдҪҶиҝҷд№ҹж„Ҹе‘ізқҖжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡиҝҳжңүеҫҲеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮиҝ‘е№ҙжқҘжҲ‘еӣҪйә»йҶүиҚҜеёӮеңә规模е‘Ҳиҝ…зҢӣжү©еј д№ӢеҠҝпјҢ2014-2021е№ҙжңҹй—ҙпјҢе…ЁеӣҪйә»йҶүиҚҜеёӮеңә规模з”ұ171.9дәҝе…ғеўһй•ҝиҮі290.5дәҝе…ғпјҢжңҹй—ҙеёӮеңә规模еўһйҮҸиҫҫеҲ°118.6дәҝе…ғгҖӮ2021е№ҙе…ЁеӣҪйә»йҶүиҚҜеёӮеңә规模еўһйҖҹдёә8.4%пјҢзӣёиҫғдёҠе№ҙжҸҗй«ҳдәҶ1.5дёӘзҷҫеҲҶзӮ№гҖӮйҡҸзқҖзӨҫдјҡеҢ»з–—йңҖжұӮеўһеҠ гҖҒе…ЁеӣҪжүӢжңҜйҮҸеўһеҠ гҖҒйә»йҶүиҚҜзӘҒз ҙеҚҮзә§д»ҘеҸҠеңЁдёҙеәҠеә”з”ЁиҢғеӣҙжү©еӨ§зӯүи¶ӢеҠҝжҺЁеҠЁдёӢпјҢжҲ‘еӣҪйә»йҶүиҚҜйңҖжұӮеёӮеңә规模е°ҶдёҚж–ӯжү©еӨ§гҖӮ

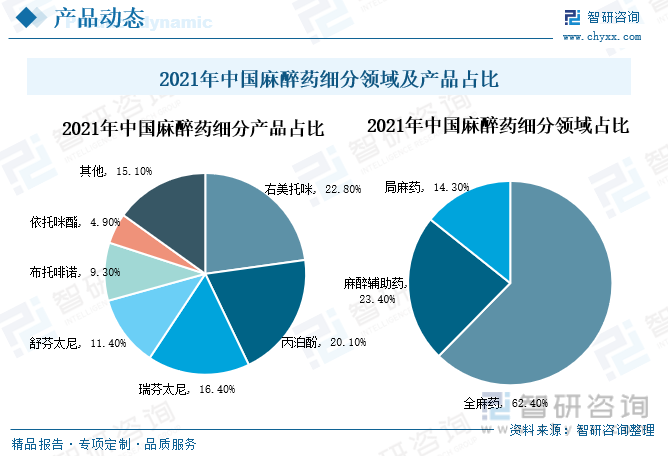

е…Ёзҗғйә»йҶүиҚҜеёӮеңәд»Ҙе…Ёйә»иҚҜдёәдё»пјҢжҚ®жңүе…іиө„ж–ҷжҳҫзӨәпјҢ欧зҫҺзӯүеҸ‘иҫҫең°еҢәе…Ёйә»жүӢжңҜеҚ жҜ”иҫҫеҲ°90%д»ҘдёҠгҖӮд»ҺжҲ‘еӣҪйә»йҶүиҚҜз»ҶеҲҶйўҶеҹҹеҚ жҜ”жғ…еҶөжқҘзңӢпјҢеҪ“еүҚжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәд№ҹд»Ҙе…Ёйә»иҚҜдёәдё»пјҢе…¶еҚ е…ЁеӣҪйә»йҶүиҚҜзҡ„жҜ”йҮҚдёә62.4%гҖӮйә»йҶүиҫ…еҠ©еүӮе’ҢеұҖйә»иҚҜеҚ е…ЁеӣҪйә»йҶүиҚҜйўҶеҹҹзҡ„жҜ”йҮҚеҲҶеҲ«дёә23.4%гҖҒ14.3%гҖӮиҮӘйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•д»ҘжқҘпјҢеӣҪ家йўҒеёғдәҶеӨҡйЎ№йә»йҶүиҚҜжі•еҫӢ法规еҸҠз®ЎзҗҶжқЎдҫӢпјҢеҜ№йә»йҶүиҚҜзҡ„е“Ғзұ»гҖҒз”ҹдә§дјҒдёҡгҖҒжөҒйҖҡеҸҠдҪҝз”ЁйғҪдҪңеҮәдәҶжҳҺ确规е®ҡдёҺдёҘж јйҷҗеҲ¶гҖӮе°Ҫз®Ўиҝ‘е№ҙжқҘжҲ‘еӣҪйә»йҶүиҚҜзҡ„еә”з”ЁеңЁйҖҗжёҗејҖж”ҫпјҢдҪҶеҪ“еүҚйә»йҶүиҚҜзҡ„еә”з”ЁиҢғеӣҙд»Қ然иҫғзӘ„гҖӮд»Һе…ЁеӣҪйә»иҚҜз»ҶеҲҶдә§е“ҒеҚ жҜ”жғ…еҶөжқҘзңӢпјҢйә»йҶүиҚҜдёӯеҸізҫҺжүҳе’ӘгҖҒдёҷжіҠй…ҡгҖҒз‘һиҠ¬еӨӘе°јеә”з”Ёе№ҝжіӣпјҢжҜ”йҮҚеҲҶеҲ«иҫҫеҲ°дәҶ22.8%гҖҒ20.1%гҖҒ16.4%гҖӮиҲ’иҠ¬еӨӘе°јгҖҒеёғжүҳе•ЎиҜәгҖҒдҫқжүҳе’Әй…ҜеңЁе…ЁеӣҪйә»йҶүиҚҜдёӯеҚ жҜ”еҲҶеҲ«дёә11.4%гҖҒ9.3%гҖҒ4.9%гҖӮ

дёүгҖҒеёӮеңәж јеұҖпјҡиЎҢдёҡеЈҒеһ’иҫғй«ҳпјҢеёӮеңәж јеұҖйӣҶдёӯ

д»ҺеёӮеңәж јеұҖж–№йқўжқҘзңӢпјҢеҸ—ж”ҝзӯ–еЈҒеһ’д»ҘеҸҠжҠҖжңҜеЈҒеһ’зҡ„еҪұе“ҚпјҢжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡиҝӣе…ҘеЈҒеһ’иҫғй«ҳпјҢйә»йҶүиҚҜз”ҹдә§дјҒдёҡеҸҠй”Җе”®дјҒдёҡж•°йҮҸиҫғе°‘пјҢж–°иҝӣе…ҘиҖ…з«һдәүеҠӣејұпјҢеӣ иҖҢеҪ“еүҚеёӮеңәж јеұҖзӣёеҜ№йӣҶдёӯгҖӮе…ЁеӣҪйә»йҶүиҚҜеёӮеңәзҡ„дёүеӨ§йҫҷеӨҙеҲҶеҲ«жҳҜдәәзҰҸеҢ»иҚҜгҖҒжҒ’з‘һеҢ»иҚҜе’ҢжҒ©еҚҺиҚҜдёҡпјҢйә»йҶүиҚҜеёӮеңәе‘ҲзҺ°еҮәдёҖе®ҡзҡ„еҜЎеӨҙеһ„ж–ӯж јеұҖгҖӮж №жҚ®дјҒдёҡе№ҙжҠҘжҳҫзӨәпјҢ2021е№ҙдәәзҰҸеҢ»иҚҜзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…ҘзәҰдёә52дәҝе…ғпјҢеёӮеңәд»ҪйўқеҚ жҜ”дёә17.9%пјӣжҒ’з‘һеҢ»иҚҜе’ҢжҒ©еҚҺиҚҜдёҡзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…ҘеҲҶеҲ«дёә49.16дәҝе…ғгҖҒ19.59дәҝе…ғпјҢеңЁе…ЁеӣҪйә»йҶүиЎҢдёҡеёӮеңәдёӯеҲҶеҲ«еҚ жҜ”16.9%е’Ң6.7%гҖӮеңЁ2021е№ҙдёүиҖ…зҡ„еёӮеңәд»ҪйўқеҚ жҜ”еҗҲи®Ўдёә41.6%пјҢеҚ жҚ®еӣҪеҶ…йә»йҶүиҚҜеёӮеңәзҡ„йўҶе…Ҳең°дҪҚгҖӮ

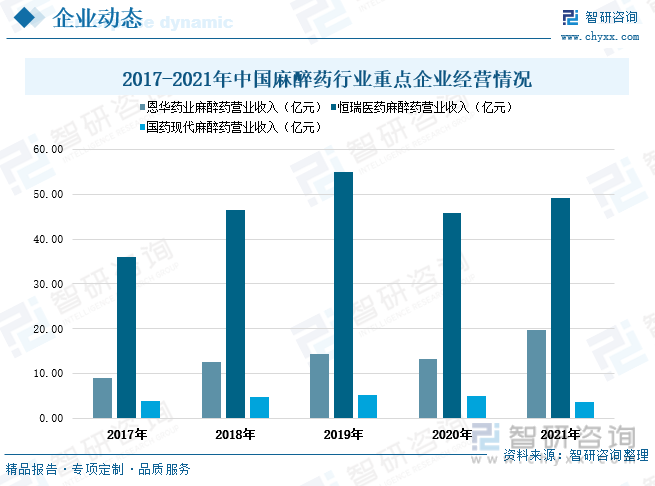

д»ҺжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡз»ҸиҗҘжғ…еҶөжқҘзңӢпјҢ2017-2021е№ҙжңҹй—ҙжҒ©еҚҺиҚҜдёҡе’ҢжҒ’з‘һиҚҜдёҡйә»йҶүиҚҜиҗҘдёҡ收е…Ҙж•ҙдҪ“е‘ҲдёҠеҚҮиө°еҠҝгҖӮе…¶дёӯжҒ©еҚҺиҚҜдёҡйә»йҶүиҚҜиҗҘдёҡ收е…Ҙз”ұ2017е№ҙзҡ„8.96дәҝе…ғеўһеҠ иҮі2021е№ҙзҡ„19.59дәҝе…ғпјҢжңҹй—ҙе…Ёе№ҙйә»йҶүиҚҜиҗҘдёҡ收е…Ҙеўһй•ҝе№…еәҰиҫҫеҲ°10.63дәҝе…ғпјӣ2022е№ҙдёҠеҚҠе№ҙжҒ©еҚҺиҚҜдёҡйә»йҶүиҚҜиҗҘдёҡ收е…Ҙдёә9.78дәҝе…ғгҖӮ2017-2021е№ҙжңҹй—ҙпјҢжҒ’з‘һиҚҜдёҡзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…Ҙз”ұ36дәҝе…ғеўһй•ҝиҮі49.16дәҝе…ғпјҢжңҹй—ҙе…Ёе№ҙйә»йҶүиҚҜиҗҘдёҡ收е…Ҙеўһй•ҝе№…еәҰиҫҫеҲ°13.17дәҝе…ғгҖӮ2017-2019е№ҙеӣҪиҚҜзҺ°д»Јзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…Ҙиҝһз»ӯеўһй•ҝпјҢдҪҶеңЁз–«жғ…еҪұе“ҚдёӢпјҢ2020-2021е№ҙиҗҘдёҡ收е…ҘжңүжүҖдёӢж»‘пјҢ2021е№ҙеӣҪиҚҜзҺ°д»Јзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…Ҙдёә3.58дәҝе…ғгҖӮеңЁе…ЁеӣҪз»ҸжөҺзЁіе®ҡеҸ‘еұ•гҖҒз–«жғ…еҸ–еҫ—иүҜеҘҪйҳІжҺ§зҡ„еҪўеҠҝдёӢпјҢжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡзҡ„ж•ҙдҪ“з»ҸиҗҘжғ…еҶөеҗ‘еҘҪпјҢеҸҜд»ҘзңӢеҮәжҒ’з‘һеҢ»иҚҜзҡ„йә»йҶүиҚҜиҗҘдёҡ收е…ҘжҳҺжҳҫй«ҳиҝҮе…¶д»–дјҒдёҡпјҢеңЁе…ЁеӣҪйә»йҶүиҚҜиЎҢдёҡеӨ„дәҺйҒҘйҒҘйўҶе…Ҳең°дҪҚгҖӮ

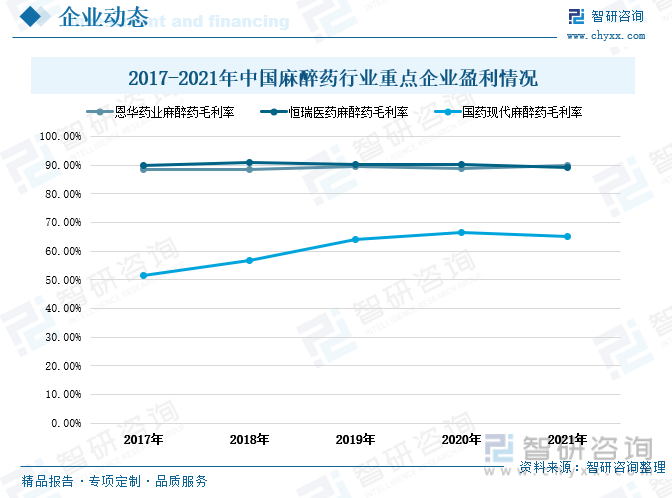

д»ҺзӣҲеҲ©жғ…еҶөжқҘзңӢпјҢиҝ‘е№ҙжқҘе…ЁеӣҪйә»йҶүиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡзҡ„йә»йҶүиҚҜзӣҲеҲ©жғ…еҶөиҫғеҘҪпјҢе°Өе…¶жҳҜиЎҢдёҡйҫҷеӨҙдјҒдёҡпјҢеҮӯеҖҹз”ҹдә§и§„жЁЎеҢ–гҖҒдә§дёҡй“ҫж•ҙеҗҲгҖҒз»ҸиҗҘз»ҸйӘҢдё°еҜҢгҖҒз”ҹдә§жҠҖжңҜйўҶе…ҲзӯүдјҳеҠҝпјҢе®һзҺ°дәҶйә»йҶүиҚҜдёҡеҠЎзҡ„й«ҳ收зӣҠгҖӮ2017-2021е№ҙжңҹй—ҙпјҢйҫҷеӨҙдјҒдёҡжҒ©еҚҺиҚҜдёҡе’ҢжҒ’з‘һеҢ»иҚҜзҡ„йә»йҶүиҚҜжҜӣеҲ©зҺҮзЁіе®ҡдҝқжҢҒеңЁй«ҳж°ҙе№іпјҢе…¶жҜӣеҲ©зҺҮиҢғеӣҙеҢәй—ҙеҲҶеҲ«дёә88.38%-89.97%гҖҒ89.08%-90.93%гҖӮ2017-2020е№ҙеӣҪиҚҜзҺ°д»Јзҡ„йә»йҶүиҚҜжҜӣеҲ©зҺҮз”ұ51.54%иҝһе№ҙеўһй•ҝиҮі66.3%пјҢеңЁ2021е№ҙжҜӣеҲ©зҺҮз•ҘжңүдёӢж»‘иҮі65.03%гҖӮ

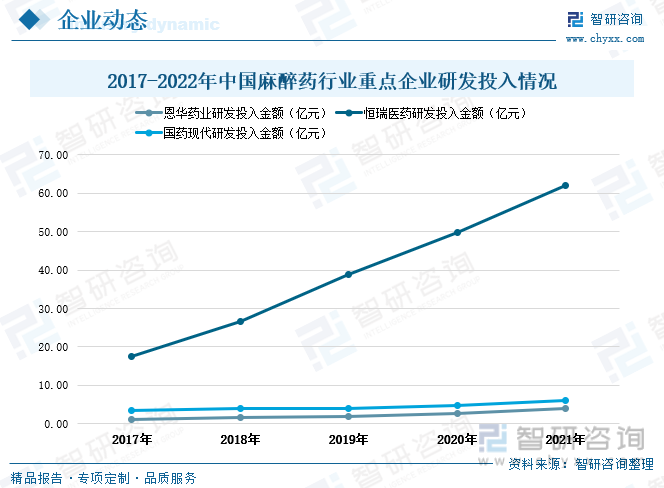

д»ҺжҲ‘еӣҪйә»йҶүиҚҜиЎҢдёҡйҮҚзӮ№дјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙжғ…еҶөжқҘзңӢпјҢиҝ‘е№ҙжқҘжҒ’з‘һеҢ»иҚҜзҡ„з ”еҸ‘жҠ•е…ҘйҮ‘йўқжҢҒз»ӯй«ҳйҖҹеўһй•ҝпјҢдё”жҳҺжҳҫй«ҳиҝҮе…¶д»–дјҒдёҡгҖӮ2021е№ҙжҒ’з‘һеҢ»иҚҜз ”еҸ‘жҠ•е…ҘйҮ‘йўқиҫҫеҲ°62.03дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ24.3%пјҢзӣёиҫғ2017е№ҙз ”еҸ‘йҮ‘йўқеўһеҠ дәҶ44.4е…ғгҖӮ2017-2021е№ҙжңҹй—ҙпјҢжҒ©еҚҺиҚҜдёҡе’ҢеӣҪиҚҜзҺ°д»Јзҡ„з ”еҸ‘еҠӣеәҰд№ҹйҖҗжёҗеҠ еӨ§пјҢе…¶еңЁ2021е№ҙзҡ„з ”еҸ‘жҠ•е…ҘйҮ‘йўқеҲҶеҲ«дёә4.02дәҝе…ғгҖҒ5.95дәҝе…ғпјҢеўһйҖҹеҲҶеҲ«дёә50.9%гҖҒ23.4%гҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡ йңҖжұӮеёӮеңәдёҚж–ӯжү©еӨ§пјҢиЎҢдёҡиҝҺжқҘй«ҳйҖҹеҸ‘еұ•

1гҖҒйңҖжұӮеёӮеңәдёҚж–ӯжү©еӨ§пјҢиЎҢдёҡиҝҺжқҘй«ҳйҖҹеҸ‘еұ•

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺдёҚж–ӯеҸ‘еұ•пјҢеұ…民收е…Ҙж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢзӨҫдјҡж¶Ҳиҙ№еҚҮзә§пјҢеҗҢж—¶еӣҪ家еҢ»ж”№ж”ҝзӯ–жҢҒз»ӯжҺЁиҝӣе…ЁеӣҪеҢ»дҝқиҰҶзӣ–жҜ”дҫӢзҡ„жҸҗй«ҳгҖҒеҢ»з–—жҠҘй”ҖйўқеәҰеўһй•ҝпјҢе°Ҷ继з»ӯжңүж•ҲйҮҠж”ҫзӨҫдјҡзҡ„еҢ»з–—йңҖжұӮпјҢжҺЁеҠЁе…ЁеӣҪеҢ»з–—жңәжһ„зҡ„е°ұиҜҠдәәж¬ЎеҸҠдҪҸйҷўдәәж•°еўһй•ҝпјҢеңЁжӯӨеҹәзЎҖдёҠпјҢжҺҘ收зҡ„жүӢжңҜдәәж•°д№ҹе°ҶдёҚж–ӯеўһй•ҝпјҢжүӢжңҜдәәж¬ЎеўһеҠ е°ҶзӣҙжҺҘжӢүеҠЁйә»йҶүиҚҜзҡ„йңҖжұӮ规模пјҢеҲәжҝҖйә»йҶүиҚҜеёӮеңәзҡ„ж¶Ҳиҙ№гҖӮеҪ“еүҚзӨҫдјҡеҒҘеә·ж„ҸиҜҶдёҚж–ӯжҸҗеҚҮпјҢз”ұдәҺзҷҢз—ҮгҖҒеҝғиЎҖз®Ўз–ҫз—…зӯүжӮЈз—…дәәж•°дёҚж–ӯеўһеҠ пјҢзӨҫдјҡеҒҘеә·й—®йўҳйҖҗжёҗеҮёжҳҫеҮәжқҘпјҢйҡҸзқҖж”ҝзӯ–иҝӣдёҖжӯҘејҖж”ҫпјҢйә»йҶүиҚҜеңЁзҷҢз—ӣжӯўз—ӣгҖҒж— з—ӣеҲҶеЁ©зӯүжҠҖжңҜйўҶеҹҹзҡ„еә”з”ЁйҖҗжёҗжҺЁе№ҝпјҢжҲ‘еӣҪйә»йҶүиҚҜеёӮеңәе°ҶеҮәзҺ°ж–°зҡ„йңҖжұӮеўһй•ҝеҠЁеҠӣпјҢжңӘжқҘйә»йҶүиҚҜзҡ„еә”з”ЁйўҶеҹҹжӣҙеҠ е№ҝжіӣпјҢйә»йҶүиҚҜиЎҢдёҡе°ҶиҝҺжқҘй«ҳйҖҹеҸ‘еұ•гҖӮ

2гҖҒж”ҝзӯ–规иҢғжңүеәҸиҝҗиЎҢпјҢиЎҢдёҡжҠҖжңҜж°ҙе№іжҸҗеҚҮ

дёәзј“и§ЈжҲ‘еӣҪйә»йҶүеҢ»еёҲзҹӯзјәй—®йўҳпјҢеҠ ејәйә»йҶүеҢ»еёҲеҹ№е…»е’ҢйҳҹдјҚе»әи®ҫпјҢеўһеҠ йә»йҶүеҢ»еёҲж•°йҮҸпјҢдјҳеҢ–йә»йҶүдё“дёҡжҠҖжңҜдәәе‘ҳз»“жһ„пјҢжү©еӨ§йә»йҶүеҢ»з–—жңҚеҠЎйўҶеҹҹпјҢеҲӣж–°жҺЁе№ҝй•Үз—ӣжңҚеҠЎпјҢж»Ўи¶ійә»йҶүеҢ»з–—жңҚеҠЎж–°йңҖжұӮпјҢжҺЁеҠЁеҢ»з–—жңҚеҠЎй«ҳиҙЁйҮҸеҸ‘еұ•пјҢеӣҪ家йўҒеҸ‘еӨҡйғЁж”ҝзӯ–дёҺ规иҢғпјҢй«ҳеәҰйҮҚи§ҶеҠ ејәе’Ңж”№е–„йә»йҶүеҢ»з–—жңҚеҠЎе·ҘдҪңпјҢе°Ҷе…¶зәіе…ҘеҒҘеә·дёӯеӣҪе»әи®ҫе’Ңж·ұеҢ–еҢ»ж”№зҡ„йҮҚзӮ№е·ҘдҪңжҖ»дҪ“йғЁзҪІпјҢд»ҘејҖеұ•и§„иҢғеҢ–зҡ„йә»йҶүеҢ»з–—жңҚеҠЎпјҢеҠ ејәжңҚеҠЎзӣ‘з®ЎпјҢжҸҗй«ҳеҢ»з–—иҙЁйҮҸпјҢзЎ®дҝқеҢ»з–—е®үе…ЁпјҢжһҒеӨ§жҺЁеҠЁдәҶйә»йҶүеүӮиЎҢдёҡзҡ„й«ҳиҙЁйҮҸеҸ‘еұ•е’Ң规иҢғжңүеәҸиҝҗиЎҢгҖӮж №жҚ®жңҖж–°ж”ҝзӯ–еҠЁеҗ‘пјҢ2022е№ҙ12жңҲ6ж—ҘеӣҪ家еҚ«з”ҹеҒҘеә·е§”еҸ‘еёғзҡ„гҖҠеӣҪ家еҚ«з”ҹеҒҘеә·е§”е…ідәҺеҚ°еҸ‘<дёүзә§еҢ»йҷўиҜ„е®Ўж ҮеҮҶпјҲ2022е№ҙзүҲпјү>еҸҠе…¶е®һж–Ҫз»ҶеҲҷзҡ„йҖҡзҹҘгҖӢдёӯжҢҮеҮәпјҢйә»йҶү科жҳҜдҪ“зҺ°еҢ»йҷўз»јеҗҲе®һеҠӣзҡ„дёҙеәҠ专科пјҢ并е°Ҷйә»йҶү科иҜ„е®Ўж ҮеҮҶзҡ„жқғйҮҚеӨ§е№…жҸҗеҚҮпјҢйҮҚзӮ№дҪ“зҺ°еңЁеҜ№йә»йҶүиҚҜзҡ„еӯҰ科е»әи®ҫгҖҒиЎҢдёҡ规иҢғгҖҒиҙЁжҺ§ж ҮеҮҶе’ҢиҝҮзЁӢзӣ‘з®ЎзӯүгҖӮеңЁж”ҝзӯ–жҺЁеҠЁдёӢпјҢжҲ‘еӣҪйә»йҶүеҢ»еёҲеҹ№е…»е’ҢйҳҹдјҚе»әи®ҫе°ҶдёҚж–ӯеЈ®еӨ§пјҢйә»йҶүеҢ»з–—жңҚеҠЎйўҶеҹҹе°ҶдёҚж–ӯжӢ“еұ•пјҢйә»йҶүеҢ»з–—жңҚеҠЎиҙЁйҮҸе’Ңе®үе…ЁдҝқйҡңеҚҮзә§пјҢжңӘжқҘйә»йҶүеүӮиЎҢдёҡеҸ—зӣҠдәҺж”ҝзӯ–дҝқжҠӨе°ҶжӣҙеҠ 规иҢғжңүеәҸең°еҸ‘еұ•пјҢиЎҢдёҡж•ҙдҪ“жҠҖжңҜж°ҙе№іе°ҶдёҚж–ӯиҝӣжӯҘжҸҗеҚҮгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•еҪўеҠҝеҲҶжһҗеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•еҪўеҠҝеҲҶжһҗеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•еҪўеҠҝеҲҶжһҗеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒз« пјҢеҢ…еҗ«дёӯеӣҪйә»йҶүиҚҜиЎҢдёҡз«һдәүж јеұҖпјҢеӣҪеҶ…йә»йҶүиҚҜиЎҢдёҡдё»иҰҒз«һдәүеҜ№жүӢеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеҸ‘еұ•еүҚжҷҜйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡеёӮеңәжҰӮи§ҲпјҡдёҘж јзӣ‘з®ЎдёӢзҡ„з«һдәүжҝҖзғҲпјҢдёҚж–ӯиҝҪжұӮе®үе…ЁжҖ§дёҺж•ҲиғҪе№іиЎЎ[еӣҫ]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪйә»йҶүиҚҜе“ҒиЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡж”ҝзӯ–жҺЁеҠЁдёӢпјҢйә»йҶүиҚҜе“ҒиЎҢдёҡиҝҺжқҘеҸ‘еұ•ж–°жңәйҒҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪйә»йҶүиҚҜиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳ:ж”ҝзӯ–з»ҸжөҺеҸҢйҮҚй©ұеҠЁпјҢиЎҢдёҡиҝҺжқҘй«ҳйҖҹеҸ‘еұ•[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)