дёҖгҖҒиҚҜеә—иЎҢдёҡжҰӮеҶө

1гҖҒиҚҜеә—иЎҢдёҡе®ҡд№үеҸҠеҲҶзұ»

иҚҜеә—жҳҜжҢҮзӣҙжҺҘдёәж¶Ҳиҙ№иҖ…жҸҗдҫӣиҚҜе“ҒгҖҒеҢ»з–—еҷЁжў°гҖҒдҝқеҒҘе“ҒзӯүеҢ»иҚҜеҒҘеә·дә§е“Ғзҡ„иҚҜе“Ғз»ҸиҗҘдјҒдёҡгҖӮиҚҜе“Ғе…·жңүзү№ж®ҠжҖ§пјҢиҚҜеә—йңҖиҰҒдёәж¶Ҳиҙ№иҖ…жҸҗдҫӣиҚҜеӯҰжңҚеҠЎпјҢдҝқйҡңе…¶е®үе…Ёз”ЁиҚҜгҖӮ

иҚҜеә—дҪңдёәжңҚеҠЎжҖ§зҡ„иЎҢдёҡпјҢе…¶жҸҗдҫӣзҡ„ж ёеҝғдә§е“ҒпјҢеҚіж¶Ҳиҙ№иҖ…еёҢжңӣд»ҺиҚҜеә—иҺ·еҫ—зҡ„еҹәжң¬ж•Ҳз”ЁжҲ–еҲ©зӣҠпјҢе°ұжҳҜж–№дҫҝеҝ«жҚ·зҡ„еҒҘеә·дә§е“Ғдҫӣеә”е’Ңе’ЁиҜўжңҚеҠЎпјҢжҳҜеңЁжңүеҪўзҡ„дә§е“Ғе®һзү©еҹәзЎҖдёҠжҸҗдҫӣзҡ„ж— еҪўжңҚеҠЎгҖӮиҚҜеә—жүҖжҸҗдҫӣзҡ„дёҖеҲҮжңҚеҠЎе’Ңе®һзү©дҫӣеә”йғҪйңҖеӣҙз»•ж¶Ҳиҙ№иҖ…жүҖйңҖиҰҒзҡ„жңҖдёәж–№дҫҝгҖҒж»Ўж„Ҹзҡ„е®һзү©дҫӣеә”е’Ңз”ЁиҚҜе’ЁиҜўжңҚеҠЎеұ•ејҖпјҢеҮЎжҳҜиғҪеӨҹж»Ўи¶іж¶Ҳиҙ№иҖ…йңҖиҰҒзҡ„дә§е“ҒйЎ№зӣ®йғҪиғҪиҺ·еҫ—йқ’зқҗпјҢдёәдјҒдёҡеёҰжқҘз»ҸжөҺж•ҲзӣҠе’ҢзӨҫдјҡж•ҲзӣҠгҖӮ

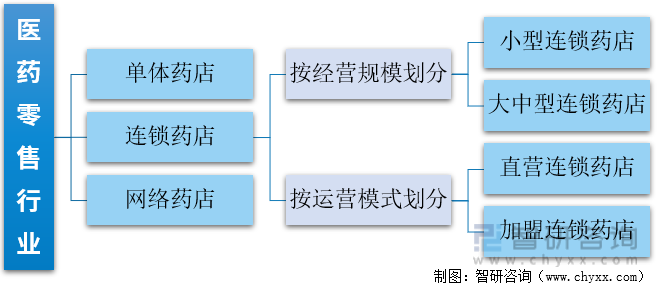

жҲ‘еӣҪеҢ»иҚҜйӣ¶е”®иЎҢдёҡдё»иҰҒеҲҶдёәеҢ»з–—з»Ҳз«Ҝе’Ңйӣ¶е”®иҚҜеә—дёӨдёӘеёӮеңәгҖӮеҢ»иҚҜйӣ¶е”®иҚҜеә—еҲҶдёәеҚ•дҪ“иҚҜеә—гҖҒиҝһй”ҒиҚҜеә—еҸҠзҪ‘з»ңиҚҜеә—дёүз§Қз»ҸиҗҘжЁЎејҸгҖӮе…¶дёӯпјҢиҝһй”ҒиҚҜеә—ж №жҚ®з»ҸиҗҘ规模зҡ„еӨ§е°ҸеҸҜеҲҶдёәе°ҸеһӢиҝһй”ҒиҚҜеә—е’ҢеӨ§дёӯеһӢиҝһй”ҒиҚҜеә—пјҢж №жҚ®иҝҗиҗҘжЁЎејҸзҡ„дёҚеҗҢеҸҜеҲҶдёәзӣҙиҗҘиҝһй”ҒиҚҜеә—е’ҢеҠ зӣҹиҝһй”ҒиҚҜеә—гҖӮ

иҚҜеә—иЎҢдёҡеҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

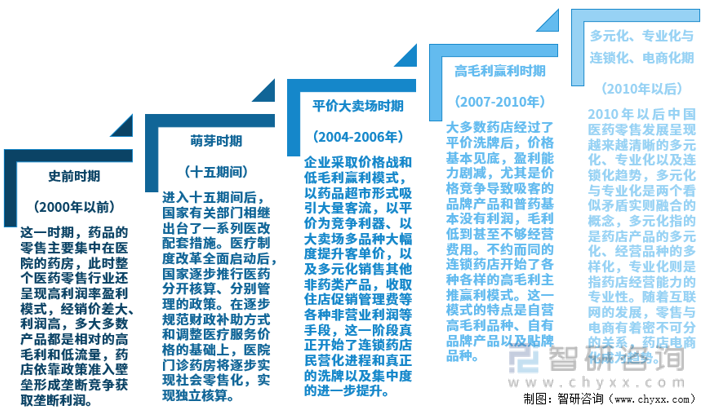

2гҖҒиҚҜеә—иЎҢдёҡеҸ‘еұ•еҺҶзЁӢ

иҚҜеә—дёҡзҡ„еҸ‘еұ•зңҹжӯЈејҖе§ӢдәҺеҚҒдә”и®ЎеҲ’жңҹй—ҙпјҢд№ҹе°ұжҳҜ2000е№ҙе·ҰеҸіпјҢдёӯеӣҪиҝһй”ҒиҚҜеә—зҡ„еҸ‘еұ•еЈ®еӨ§иҷҪ然зҹӯзҹӯдёҚеҲ°дәҢеҚҒе№ҙпјҢеҚҙиө°иҝҮдәҶиҘҝж–№еӣҪ家иҝһй”ҒиҚҜеә—еҮ еҚҒе№ҙзҡ„еҺҶзЁӢпјҢжҲҗдёәдәҶдёӯеӣҪеҢ»иҚҜдә§дёҡй“ҫдёҠжңҖдёәеёӮеңәеҢ–зҡ„дёҖзҺҜгҖӮеҗҢж—¶пјҢеҢ»иҚҜйӣ¶е”®дёҡд№ҹе®ҢжҲҗдәҶд»ҺеҚ•дҪ“иҚҜеә—ж—¶д»Јеҗ‘иҝһй”ҒиҚҜеә—ж—¶д»Јзҡ„иҪ¬еҸҳиҝҮзЁӢпјҢиҝһй”ҒиҚҜеә—зҡ„з»ҸиҗҘз®ЎзҗҶд»ҺзІ—ж”ҫеһӢе’ҢйқһзҗҶжҖ§еҢ–з®ЎзҗҶйҖҗжӯҘиҝҮжёЎеҲ°дәҶзҗҶжҖ§еҢ–гҖҒ规иҢғеҢ–гҖҒзЁӢеәҸеҢ–е’Ңж ҮеҮҶеҢ–з®ЎзҗҶйҳ¶ж®өпјҢиҝһй”ҒиҚҜеә—зҡ„з»ҸиҗҘ规模е’Ңз®ЎзҗҶж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢеёӮеңәйӣҶдёӯеәҰдёҚж–ӯжҸҗй«ҳгҖӮ

иҚҜеә—иЎҢдёҡеҸ‘еұ•еҺҶзЁӢ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

3гҖҒиҚҜеә—иЎҢдёҡе•ҶдёҡжЁЎејҸ

пјҲ1пјүеҚ•дҪ“иҚҜеә—жЁЎејҸ

еҚ•дҪ“иҚҜеә—жЁЎејҸжҳҜжҢҮз”ұдёӘдәәгҖҒдјҒдёҡжҲ–з»„з»ҮзӢ¬з«ӢжӢҘжңү并з»ҸиҗҘзҡ„еҚ•дёӘиҚҜеә—пјҢзӢ¬з«Ӣең°иҝӣиЎҢйҮҮиҙӯгҖҒй”Җе”®е’Ңз®ЎзҗҶпјҢе…·жңүиҮӘдё»и°ғиҠӮе•Ҷе“Ғд»·ж јгҖҒжңҚеҠЎеҶ…е®№гҖҒеҲ©ж¶Ұз»“жһ„并еҸҠж—¶еә”еҜ№еёӮеңәз«һдәүзҡ„зү№зӮ№пјҢжҳҜжһ„жҲҗжҲ‘еӣҪйӣ¶е”®иҚҜеә—иЎҢдёҡзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮ

пјҲ2пјүиҝһй”ҒиҚҜеә—жЁЎејҸ

иҝһй”ҒиҚҜеә—жЁЎејҸжҳҜжҢҮз»ҸиҗҘеҗҢзұ»иҚҜе“ҒгҖҒдҪҝз”Ёз»ҹдёҖе•ҶеҸ·зҡ„иӢҘе№ІдёӘй—Ёеә—пјҢеңЁеҗҢдёҖжҖ»йғЁзҡ„з®ЎзҗҶдёӢпјҢйҮҮеҸ–з»ҹдёҖйҮҮиҙӯй…ҚйҖҒгҖҒз»ҹдёҖиҙЁйҮҸж ҮеҮҶгҖҒйҮҮиҙӯе’Ңй”Җе”®еҲҶзҰ»гҖҒе®һиЎҢ规模еҢ–з®ЎзҗҶз»ҸиҗҘзҡ„з»„з»ҮеҪўејҸгҖӮиҝһй”ҒиҚҜеә—жЁЎејҸеҮӯеҖҹз»ҹдёҖз®ЎзҗҶгҖҒй«ҳж•Ҳзҡ„иҝҗиҗҘж•ҲзҺҮзӯүдјҳеҠҝпјҢе·ІжҲҗдёәзӣ®еүҚйӣ¶е”®иҚҜеә—иЎҢдёҡиҝҗз”Ёж•°йҮҸжңҖеӨҡзҡ„з»ҸиҗҘжЁЎејҸгҖӮе…¶дёӯпјҢиҝһй”ҒиҚҜеә—жЁЎејҸеҸҲеҸҜж №жҚ®з»ҸиҗҘ规模зҡ„еӨ§е°ҸдёҺиҝҗиҗҘжЁЎејҸзҡ„дёҚеҗҢиҝӣдёҖжӯҘз»ҶеҲҶдёҚеҗҢжЁЎејҸгҖӮ

в‘ з»ҸиҗҘ规模

A.е°ҸеһӢиҝһй”ҒиҚҜеә—жЁЎејҸ

е°ҸеһӢиҝһй”ҒиҚҜеә—пјҢе…¶й—Ёеә—ж•°йҮҸдёҖиҲ¬еңЁ 10-20 家пјҢе‘ҲзҺ°еҮәиҫғејәзҡ„еҢәеҹҹжҖ§зү№еҫҒпјҢеңЁз»ҸиҗҘз®ЎзҗҶдёҠеҫҖеҫҖд»ҘдёҖе®¶ж ёеҝғй—Ёеә—дёәдёӯеҝғпјҢ并еңЁеҸ‘еұ•иҝҮзЁӢдёӯйҖҗжӯҘеҗ‘е‘Ёиҫ№еҢәеҹҹжё—йҖҸгҖӮе°ҸеһӢиҝһй”ҒиҚҜеә—дёҖиҲ¬з”ұеҚ•дҪ“иҚҜеә—еҸ‘еұ•иҖҢжқҘпјҢд№ҹжҳҜеӨ§дёӯеһӢиҝһй”ҒиҚҜеә—зҡ„йӣҸеҪўпјҢеңЁеҸ‘еұ•йҳ¶ж®өдёҠеұһдәҺиҝһй”ҒдјҒдёҡеҸ‘еұ•еҲқжңҹпјҢз»„з»ҮеҪўејҸдёҠжҳ“дәҺз®ЎзҗҶпјҢз®ЎзҗҶдәәе‘ҳеҜ№еҗ„дёӘй—Ёеә—е…·жңүиҫғејәзҡ„жҺ§еҲ¶еҠӣгҖӮ

B.еӨ§дёӯеһӢиҝһй”ҒиҚҜеә—жЁЎејҸ

еӨ§дёӯеһӢиҝһй”ҒиҚҜеә—зҡ„й—Ёеә—ж•°йҮҸйңҖеңЁ 20 家пјҲеҗ«пјүд»ҘдёҠпјҢж•ҙдҪ“规模иҫғеӨ§пјҢй—Ёеә—еҲҶеёғиҫғдёәе№ҝжіӣпјҢ并且жңүзқҖдёҖе®ҡзҡ„ж¶Ҳиҙ№иҖ…зҫӨдҪ“дҪңдёәеҹәзЎҖпјҢеңЁиЎҢдёҡдёӯе·ІеҪўжҲҗдәҶдёҖе®ҡзҡ„е“ҒзүҢз«һдәүеҠӣпјҢж ‘з«ӢдәҶиүҜеҘҪзҡ„еёӮеңәеҸЈзў‘гҖӮеңЁз»„з»Үз®ЎзҗҶдёҠйҮҮеҸ–з»ҹдёҖз®ЎзҗҶзҡ„жЁЎејҸпјҢй—Ёеә—дёҺй—Ёеә—д№Ӣй—ҙиғҪеӨҹеҸ‘жҢҘиүҜеҘҪзҡ„еҚҸеҗҢж•Ҳеә”пјҢиҝҗиҗҘж•ҲзҺҮй«ҳпјҢиғҪеӨҹиҺ·еҫ—规模з»ҸжөҺеёҰжқҘзҡ„жҲҗжң¬дёӢйҷҚзҡ„дјҳеҠҝгҖӮеҗҢж—¶пјҢе…¶еҸҜеӨҚеҲ¶еҢ–зҡ„й—Ёеә—з»ҸиҗҘжЁЎејҸпјҢд№ҹжңүеҠ©дәҺ规模зҡ„иҝӣдёҖжӯҘжү©еј пјҢдҪҶеҗҢж—¶д№ҹйқўдёҙзқҖиҫғеӨ§зҡ„иө„йҮ‘йңҖжұӮдёҺз®ЎзҗҶеҚҠеҫ„иҫғеӨ§зҡ„еҺӢеҠӣгҖӮ

в‘ЎиҝҗиҗҘжЁЎејҸ

A.зӣҙиҗҘиҝһй”ҒиҚҜеә—жЁЎејҸ

зӣҙиҗҘиҝһй”Ғз»ҸиҗҘзҡ„й—Ёеә—еқҮжҳҜз”ұжҖ»йғЁе…Ёиө„жҲ–иҖ…жҺ§иӮЎи®ҫз«ӢпјҢеңЁиө„жәҗдёҠиғҪеӨҹиҺ·еҫ—жҖ»йғЁзҡ„зӣҙжҺҘж”ҜжҢҒпјҢеӣ е…¶дёҡз»©дёҺжҖ»йғЁз»ҸиҗҘж•ҲзӣҠжҒҜжҒҜзӣёе…іпјҢж•…й—Ёеә—дёҺжҖ»йғЁзҡ„иҒ”зі»иҫғдёәзҙ§еҜҶгҖӮеңЁж—Ҙеёёз»ҸиҗҘжҙ»еҠЁдёӯпјҢдёҖиҲ¬йҮҮеҸ–йӣҶдёӯз®ЎзҗҶгҖҒеҲҶж•Јй”Җе”®зҡ„жЁЎејҸпјҢзҪ‘з»ңеҢ–зҡ„й—Ёеә—еёғеұҖжӣҙеҠ жңүеҲ©дәҺе…¶еҸ‘жҢҘ规模ж•Ҳеә”гҖӮ

B.еҠ зӣҹиҝһй”ҒиҚҜеә—жЁЎејҸ

еҠ зӣҹиҝһй”Ғз»ҸиҗҘеҸҲиў«з§°дёәзү№и®ёиҝһй”Ғз»ҸиҗҘпјҢиў«зү№и®ёиҖ…йҖҡиҝҮдёҺзү№и®ёиҖ…зӯҫи®ўзү№и®ёз»ҸиҗҘеҗҲеҗҢиҺ·еҫ—зү№и®ёиҖ…зҡ„е•Ҷж ҮгҖҒдә§е“Ғе’Ңдё“еҲ©з”ҡиҮіз»ҸиҗҘжЁЎејҸзӯүпјҢеңЁеҗҲеҗҢжЎҶжһ¶еҶ…жҢүз…§зү№е®ҡзҡ„дёҡеҠЎжЁЎејҸд»ҺдәӢдёҡеҠЎпјҢ并еҗ‘зү№и®ёиҖ…ж”Ҝд»ҳзү№е®ҡзҡ„иҙ№з”ЁгҖӮ

пјҲ3пјүзҪ‘дёҠиҚҜеә—жЁЎејҸ

зҪ‘дёҠиҚҜеә—жЁЎејҸжҳҜйҖҡиҝҮдә’иҒ”зҪ‘иҝӣиЎҢзҪ‘дёҠиҚҜе“ҒдәӨжҳ“зҡ„з”өеӯҗе•ҶеҠЎжЁЎејҸпјҢжҳҜзҺ°д»ЈеҢ»иҚҜз”өеӯҗе•ҶеҠЎеҸ‘еұ•зҡ„дә§зү©гҖӮзҪ‘дёҠиҚҜеә—д»Ҙдә’иҒ”зҪ‘дёәиҪҪдҪ“пјҢд»ҘзәҝдёӢй—Ёеә—дёәеҹәзЎҖпјҢжү“йҖҡзәҝдёҠзәҝдёӢжё йҒ“пјҢдё°еҜҢж¶Ҳиҙ№иҖ…иҙӯиҚҜйҖ”еҫ„гҖӮйҡҸзқҖз”өе•Ҷе№іеҸ°зҡ„е…ҙиө·пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„йӣ¶е”®иҚҜеә—ејҖе§ӢжҺўзҙўвҖңO2OвҖқзҡ„й”Җе”®жЁЎејҸпјҢж¶Ҳиҙ№иҖ…зҪ‘дёҠдёӢи®ўеҚ•пјҢзәҝдёӢй—Ёеә—ж №жҚ®и®ўеҚ•й…ҚйҖҒпјҢжһҒеӨ§еҢ–ең°ж»Ўи¶іж¶Ҳиҙ№иҖ…зҡ„йңҖжұӮ并жҸҗеҚҮж¶Ҳиҙ№дҪ“йӘҢгҖӮ

4гҖҒиҚҜеә—иЎҢдёҡиҝӣе…ҘеЈҒеһ’

пјҲ1пјүиө„иҙЁеЈҒеһ’

еҢ»иҚҜдә§е“ҒжҳҜе…ізі»зҷҫ姓еҒҘеә·е®үе…Ёзҡ„зү№ж®Ҡе•Ҷе“ҒпјҢеӣҪ家еҜ№еҢ»иҚҜиЎҢдёҡе®һж–ҪдёҘж јзҡ„зӣ‘з®ЎжҺӘж–ҪпјҢеңЁиЎҢдёҡеҮҶе…ҘгҖҒз”ҹдә§з»ҸиҗҘзӯүж–№йқўеҲ¶е®ҡдәҶдёҖзі»еҲ—жі•еҫӢ法规пјҢ并иҰҒжұӮйҖҡиҝҮеӨҡйЎ№иө„иҙЁи®ӨиҜҒгҖӮеӣ жӯӨпјҢеҸ–еҫ—зӣёе…із»ҸиҗҘиө„иҙЁжҳҜиҝӣе…ҘиҚҜеә—иЎҢдёҡзҡ„йҰ–иҰҒеЈҒеһ’гҖӮ

2019 е№ҙгҖҠиҚҜе“Ғз®ЎзҗҶжі•гҖӢ第дә”еҚҒдёҖжқЎи§„е®ҡпјҡд»ҺдәӢиҚҜе“Ғжү№еҸ‘жҙ»еҠЁпјҢеә”еҪ“з»ҸжүҖеңЁең°зңҒгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮдәәж°‘ж”ҝеәңиҚҜе“Ғзӣ‘зқЈз®ЎзҗҶйғЁй—Ёжү№еҮҶпјҢеҸ–еҫ—иҚҜе“Ғз»ҸиҗҘи®ёеҸҜиҜҒгҖӮд»ҺдәӢиҚҜе“Ғйӣ¶е”®жҙ»еҠЁпјҢеә”еҪ“з»ҸжүҖеңЁең°еҺҝзә§д»ҘдёҠең°ж–№дәәж°‘ж”ҝеәңиҚҜе“Ғзӣ‘зқЈз®ЎзҗҶйғЁй—Ёжү№еҮҶпјҢеҸ–еҫ—иҚҜе“Ғз»ҸиҗҘи®ёеҸҜиҜҒгҖӮж— иҚҜе“Ғз»ҸиҗҘи®ёеҸҜиҜҒзҡ„пјҢдёҚеҫ—з»ҸиҗҘиҚҜе“ҒгҖӮиҚҜе“Ғз»ҸиҗҘи®ёеҸҜиҜҒеә”еҪ“ж ҮжҳҺжңүж•Ҳжңҹе’Ңз»ҸиҗҘиҢғеӣҙпјҢеҲ°жңҹйҮҚж–°е®ЎжҹҘеҸ‘иҜҒгҖӮ第дә”еҚҒдёүжқЎи§„е®ҡпјҡд»ҺдәӢиҚҜе“Ғз»ҸиҗҘжҙ»еҠЁпјҢеә”еҪ“йҒөе®ҲиҚҜе“Ғз»ҸиҗҘиҙЁйҮҸз®ЎзҗҶ规иҢғпјҢе»әз«ӢеҒҘе…ЁиҚҜе“Ғз»ҸиҗҘиҙЁйҮҸз®ЎзҗҶдҪ“зі»пјҢдҝқиҜҒиҚҜе“Ғз»ҸиҗҘе…ЁиҝҮзЁӢжҢҒз»ӯз¬ҰеҗҲжі•е®ҡиҰҒжұӮгҖӮгҖҠиҚҜе“Ғз»ҸиҗҘи®ёеҸҜиҜҒз®ЎзҗҶеҠһжі•гҖӢгҖҒгҖҠиҚҜе“Ғз»ҸиҗҘиҙЁйҮҸз®ЎзҗҶ规иҢғгҖӢзӯүеҜ№еҢ»иҚҜжөҒйҖҡдјҒдёҡеңЁеңәең°гҖҒи®ҫж–Ҫд»ҘеҸҠдё“дёҡжҠҖжңҜдәәе‘ҳй…ҚеӨҮзӯүж–№йқўжҸҗеҮәдәҶдёҘж јзҡ„иҰҒжұӮгҖӮжӯӨеӨ–пјҢеҢ»дҝқе®ҡзӮ№иө„ж јеҜ№йӣ¶е”®иҚҜеә—зҡ„з»ҸиҗҘжңүжһҒеӨ§зҡ„дҝғиҝӣдҪңз”ЁпјҢиҖҢж №жҚ®зӣёе…іи§„е®ҡпјҢдёҖиҲ¬иҚҜе“Ғйӣ¶е”®дјҒдёҡеңЁжӯЈеёёз»ҸиҗҘдёҖж®өж—¶й—ҙеҗҺжүҚеҸҜжҸҗеҮәеҢ»дҝқе®ҡзӮ№йӣ¶е”®иҚҜеә—иө„ж јз”іиҜ·пјҢйҖҡиҝҮиҜ„дј°гҖҒе®Ўж ёеҗҺж–№еҸҜиҺ·еҫ—еҢ»дҝқе®ҡзӮ№иө„ж јгҖӮ

пјҲ2пјүиө„йҮ‘еЈҒеһ’

иҚҜеә—иЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡгҖӮиҚҜеә—иЎҢдёҡжүҖйңҖжұӮзҡ„иҚҜе“Ғи§„ж јеқҮз№ҒеӨҡпјҢдёәдәҶжҸҗй«ҳдјҒдёҡзҡ„иҝҗиҗҘж•ҲзҺҮдёҺзӣҲеҲ©иғҪеҠӣпјҢдјҒдёҡйҖҡеёёйңҖиҰҒиҝӣиЎҢйӣҶзәҰеҢ–з®ЎзҗҶпјҢе»әз«Ӣе®Ңе–„зҡ„йҮҮиҙӯдҪ“зі»гҖҒзҺ°д»ЈеҢ–зҡ„зү©жөҒд»“еӮЁеҸҠзӣёеә”зҡ„и®ҫеӨҮгҖҒдәәе‘ҳпјҢеҜ№дәҺиө„йҮ‘йңҖжұӮиҫғй«ҳгҖӮиҝ‘е№ҙжқҘзӣёе…іж”ҝзӯ–дҝ®и®ўеҜ№ж–°е»әй—Ёеә—зҡ„иҪҜ硬件и®ҫж–ҪжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮпјҢй—Ёеә—зҡ„ж–°и®ҫгҖҒиЈ…дҝ®гҖҒдәәе‘ҳй…ҚеӨҮгҖҒиҚҜе“ҒеӨҮиҙ§зӯүйңҖжҠ•е…ҘеӨ§йҮҸиө„йҮ‘гҖӮеӣ жӯӨпјҢиҫғй«ҳзҡ„иө„йҮ‘й—Ёж§ӣжҳҜиҝӣе…ҘиҚҜеә—иЎҢдёҡзҡ„дё»иҰҒеЈҒеһ’д№ӢдёҖгҖӮ

пјҲ3пјү规模еЈҒеһ’

иҚҜеә—иЎҢдёҡдҪңдёәжңҚеҠЎжҖ§иЎҢдёҡпјҢдёҠжёёе•Ҷе“Ғзҡ„зЁіе®ҡдҫӣз»ҷзӣҙжҺҘеҪұе“ҚдјҒдёҡзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮдјҒдёҡеҸӘжңүдёҺдҫӣеә”е•ҶдҝқжҢҒй•ҝжңҹзЁіе®ҡзҡ„еҗҲдҪңе…ізі»пјҢжүҚиғҪиҺ·еҫ—е•Ҷе“Ғзҡ„зЁіе®ҡдҫӣеә”пјҢж–°иҝӣе…Ҙзҡ„дјҒдёҡжҲҗз«Ӣд№ӢеҲқйҮҮиҙӯ规模жңүйҷҗпјҢйҡҫд»ҘеңЁзҹӯж—¶й—ҙеҶ…дёҺдҫӣеә”е•Ҷе»әз«ӢзЁіе®ҡзҡ„еҗҲдҪңе…ізі»гҖӮеҗҢж—¶пјҢиҚҜеә—зҡ„дё»иҰҒзӣҲеҲ©жқҘжәҗжҳҜе•Ҷе“Ғиҙӯй”Җе·®д»·пјҢеӣ жӯӨдёҺдёҠжёёдҫӣеә”е•Ҷзҡ„и®®д»·иғҪеҠӣжҳҜеҪұе“ҚзӣҲеҲ©иғҪеҠӣзҡ„еӣ зҙ д№ӢдёҖгҖӮ规模е®һеҠӣиҫғејәзҡ„дјҒдёҡеҫҖеҫҖжӢҘжңүиҫғејәзҡ„йҮҮиҙӯи®®д»·иғҪеҠӣпјҢиҝҷдәӣдјҒдёҡйҖҡиҝҮеҸ‘жҢҘ规模дјҳеҠҝпјҢиғҪйҷҚдҪҺжҲҗжң¬гҖҒжҸҗй«ҳзӣҲеҲ©иғҪеҠӣпјҢд»ҺиҖҢжҸҗеҚҮеёӮеңәз«һдәүеҠӣгҖӮеӣ жӯӨпјҢиҚҜеә—иЎҢдёҡе…·жңүдёҖе®ҡзҡ„规模еЈҒеһ’гҖӮ

пјҲ4пјүдәәжүҚеЈҒеһ’

иҚҜеә—иЎҢдёҡеұһдәҺй«ҳеәҰдҫқиө–дәәеҠӣиө„жәҗзҡ„иЎҢдёҡпјҢеҜ№д»Һдёҡдәәе‘ҳзӣёе…іиҚҜеӯҰдё“дёҡиғҪеҠӣзҡ„иҰҒжұӮиҫғй«ҳгҖӮйҡҸзқҖиҗҘй”ҖзҪ‘з»ңзҡ„жү©еӨ§пјҢеҢ»иҚҜйӣ¶е”®иҝһй”ҒдјҒдёҡзҡ„з»ҸиҗҘз®ЎзҗҶйңҖиҰҒеӨ§йҮҸеӨҚеҗҲеһӢдәәжүҚпјҢеҚіе…·еӨҮеҢ»иҚҜгҖҒйҮҮиҙӯгҖҒиҗҘй”ҖгҖҒзү©жөҒгҖҒдҝЎжҒҜжҠҖжңҜзӯүдё“дёҡжҠҖиғҪзҡ„дёӯй«ҳеұӮз®ЎзҗҶдәәжүҚгҖӮз”ұдәҺеӣҪеҶ…иҚҜеә—иЎҢдёҡеёёе№ҙеӨ„дәҺдҪҺж°ҙе№іеҸ‘еұ•зҠ¶жҖҒпјҢдё“дёҡдәәжүҚзҙ§зјәе·Із»ҸжҲҗдёәиҚҜеә—иҝһй”ҒдјҒдёҡеҸ‘еұ•дёӯиҫғеӨ§зҡ„еҲ¶зәҰеӣ зҙ гҖӮеӣ жӯӨпјҢзјәд№Ҹи¶іеӨҹзҡ„иҚҜеӯҰдё“дёҡдәәжүҚе’ҢеӨҚеҗҲеһӢз®ЎзҗҶдәәжүҚзӯүд»Һдёҡдәәе‘ҳпјҢжҲҗдёәиҝӣе…ҘиҚҜеә—иЎҢдёҡзҡ„еЈҒеһ’д№ӢдёҖгҖӮ

пјҲ5пјүе“ҒзүҢеЈҒеһ’

иҚҜеә—дјҒдёҡзҡ„жҲҗеҠҹйҖҡеёёжҳҜйҖҡиҝҮз§ҜзҙҜе’ҢдёҚжҮҲеҠӘеҠӣеҪўжҲҗдёӢжёёж¶Ҳиҙ№иҖ…и®ӨеҸҜзҡ„е“ҒзүҢеҪўиұЎпјҢд»ҺиҖҢеҪўжҲҗе®ўжҲ·еҗёеј•еҠӣгҖӮз”ұдәҺдјҒдёҡе“ҒзүҢеҹ№е…»йңҖиҰҒй•ҝж—¶й—ҙзҡ„жҢҒз»ӯжҠ•е…Ҙе’ҢжІүж·ҖпјҢж–°иҝӣе…ҘдјҒдёҡеҫҲйҡҫеңЁзҹӯж—¶й—ҙеҶ…ж ‘з«Ӣе“ҒзүҢдјҳеҠҝ并иҺ·еҫ—е®ўжҲ·зҡ„и®ӨеҸҜгҖӮеҗҢж—¶пјҢеҢ»иҚҜе•Ҷе“Ғе…ізі»еҲ°ж¶Ҳиҙ№иҖ…з”ЁиҚҜе®үе…ЁеҸҠз”ҹе‘ҪеҒҘеә·пјҢж¶Ҳиҙ№е…·жңүиҫғејәзҡ„жғҜжҖ§пјҢе“ҒзүҢзҫҺиӘүеәҰй«ҳзҡ„дјҒдёҡжӣҙе®№жҳ“жӢҘжңүзЁіе®ҡе®ўжҲ·жәҗпјҢд»ҺиҖҢеҪўжҲҗжҢҒз»ӯеҸ‘еұ•зҡ„зЁіеӣәж №еҹәпјҢеҜ№ж–°иҝӣе…ҘдјҒдёҡеҪўжҲҗдёҖе®ҡе“ҒзүҢеЈҒеһ’гҖӮ

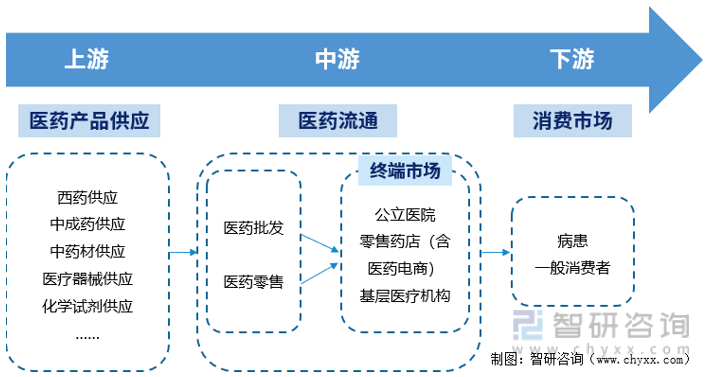

5гҖҒиҚҜеә—иЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

иҚҜеә—жүҖеұһиЎҢдёҡеҢ»иҚҜжөҒйҖҡиЎҢдёҡдә§дёҡй“ҫеҸҜд»ҘеҲҶдёәдёүеӨ§зҺҜиҠӮпјҡ

дә§дёҡй“ҫдёҠжёёпјҡжҳҜиҚҜе“ҒеҸҠеҢ»з–—еҷЁжқҗзҡ„з ”еҸ‘з”ҹдә§еҺӮе•ҶпјҢж №жҚ®е…¶й”Җе”®дә§е“Ғзҡ„дёҚеҗҢдё»иҰҒеҲҶдёәдёғеӨ§зұ»еҢ»иҚҜдә§е“Ғзҡ„з”ҹдә§еҺӮе•ҶпјҢеҲҶеҲ«жҳҜиҘҝиҚҜзұ»гҖҒдёӯжҲҗиҚҜзұ»гҖҒдёӯиҚҜжқҗзұ»гҖҒеҢ»з–—еҷЁжў°зұ»гҖҒеҢ–еӯҰиҜ•еүӮзұ»гҖҒзҺ»з’ғд»ӘеҷЁзұ»д»ҘеҸҠе…¶д»–зұ»гҖӮ

дә§дёҡй“ҫдёӯжёёпјҡеҢ…жӢ¬еҢ»иҚҜжү№еҸ‘дјҒдёҡеҸҠзӣҙжҺҘйқўеҗ‘ж¶Ҳиҙ№иҖ…зҡ„йӣ¶е”®з»Ҳз«ҜпјҢеҢ»иҚҜжү№еҸ‘дјҒдёҡдё»иҰҒиҙҹиҙЈеҢ»иҚҜдә§е“Ғзҡ„йҮҮиҙӯгҖҒд»“еӮЁгҖҒз®ЎзҗҶе’Ңй”Җе”®пјӣйӣ¶е”®з»Ҳз«ҜеҢ…жӢ¬е…¬з«ӢеҢ»з–—жңәжһ„гҖҒеҹҺеёӮзӨҫеҢәеҚ«з”ҹжңҚеҠЎдёӯеҝғпјҲз«ҷпјүеҸҠд№Ўй•ҮеҚ«з”ҹйҷўзӯүеҹәеұӮеҢ»з–—жңәжһ„гҖҒеҹәеұӮеҢ»з–—жңәжһ„гҖҒйӣ¶е”®иҚҜеә—гҖҒеҢ»иҚҜB2Cз”өе•ҶзӯүгҖӮ

дә§дёҡй“ҫдёӢжёёпјҡдёәеҗ„зұ»з—…жӮЈеҸҠдёҖиҲ¬ж¶Ҳиҙ№иҖ…гҖӮ

иҚҜеә—жүҖеұһиЎҢдёҡдә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

6гҖҒиҚҜеә—иЎҢдёҡж”ҝзӯ–зҺҜеўғ

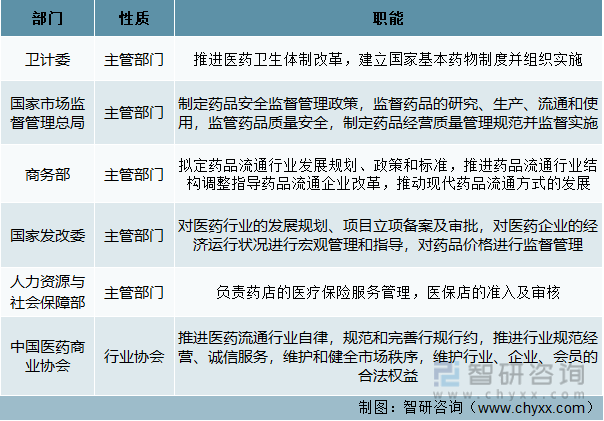

пјҲ1пјүиҚҜеә—иЎҢдёҡзӣ‘з®ЎдҪ“еҲ¶

ж №жҚ®гҖҠеӣҪж°‘з»ҸжөҺиЎҢдёҡеҲҶзұ»гҖӢпјҲGB/T 4754-2017пјүпјҢеҢ»иҚҜжөҒйҖҡиЎҢдёҡеұһдәҺ F й—Ёзұ»вҖңжү№еҸ‘е’Ңйӣ¶е”®дёҡвҖқпјҢеҢ»иҚҜйӣ¶е”®дёҡеҠЎжқҝеқ—еұһдәҺ 52 еӨ§зұ»вҖңйӣ¶е”®дёҡвҖқдёӢзҡ„ 525 дёӯзұ»вҖңеҢ»иҚҜеҸҠеҢ»з–—еҷЁжқҗдё“й—Ёйӣ¶е”®вҖқгҖӮж №жҚ®дёӯеӣҪиҜҒзӣ‘дјҡеҸ‘еёғзҡ„гҖҠдёҠеёӮе…¬еҸёиЎҢдёҡеҲҶзұ»жҢҮеј•гҖӢпјҲ2012 е№ҙдҝ®и®ўпјүпјҢеҢ»иҚҜжөҒйҖҡиЎҢдёҡдёәвҖңжү№еҸ‘е’Ңйӣ¶е”®дёҡвҖқпјҲFпјүпјҢеҢ»иҚҜйӣ¶е”®жқҝеқ—еұһдәҺз»ҶеҲҶиЎҢдёҡвҖңйӣ¶е”®дёҡвҖқпјҲF52пјүгҖӮ

еҢ»иҚҜжөҒйҖҡиЎҢдёҡзҡ„дё»з®ЎйғЁй—Ёдёәе•ҶеҠЎйғЁгҖҒеӣҪ家иҚҜе“Ғзӣ‘зқЈз®ЎзҗҶеұҖеҸҠең°ж–№иҚҜе“Ғзӣ‘зқЈз®ЎзҗҶйғЁй—ЁпјҢдё»иҰҒиЎҢдёҡиҮӘеҫӢз»„з»ҮдёәдёӯеӣҪеҢ»иҚҜе•ҶдёҡеҚҸдјҡе’ҢдёӯеӣҪеҢ»иҚҜдјҒдёҡз®ЎзҗҶеҚҸдјҡгҖӮ

иҚҜеә—иЎҢдёҡзӣ‘з®ЎдҪ“еҲ¶

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

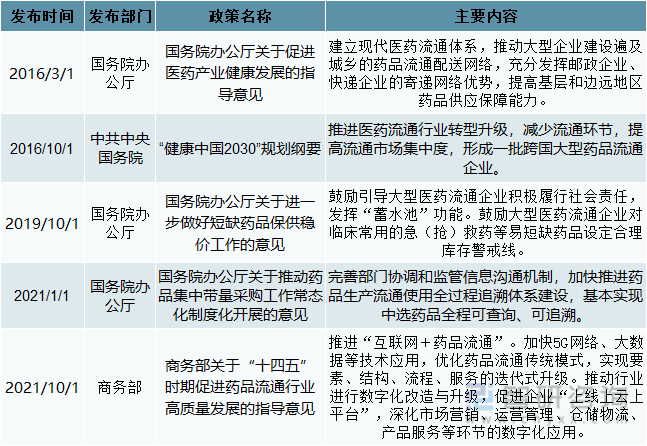

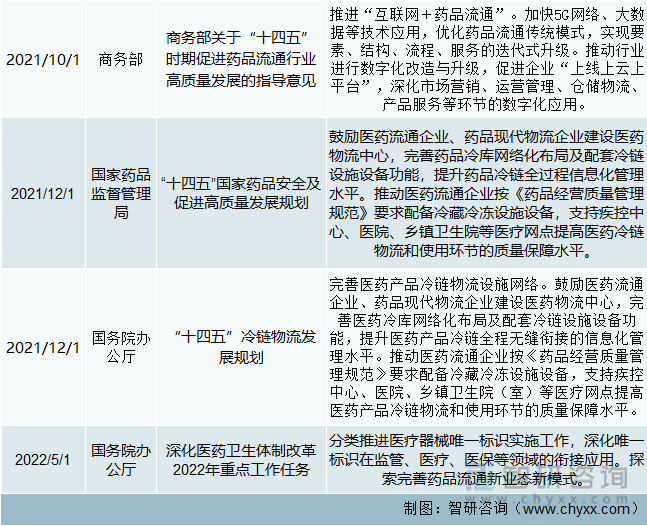

пјҲ1пјүиҚҜеә—иЎҢдёҡзӣёе…іж”ҝзӯ–

иҝ‘дәӣе№ҙжқҘпјҢдёәдәҶдҝғиҝӣиҚҜеә—жүҖеұһиЎҢдёҡеҢ»иҚҜжөҒйҖҡиЎҢдёҡзҡ„еҸ‘еұ•пјҢжҲ‘еӣҪйҷҶз»ӯеҸ‘еёғдәҶи®ёеӨҡж”ҝзӯ–пјҢеҰӮ2021е№ҙеӣҪ家иҚҜе“Ғзӣ‘зқЈз®ЎзҗҶеұҖеҸ‘еёғзҡ„гҖҠвҖңеҚҒеӣӣдә”вҖқеӣҪ家иҚҜе“Ғе®үе…ЁеҸҠдҝғиҝӣй«ҳиҙЁйҮҸеҸ‘еұ•и§„еҲ’гҖӢйј“еҠұеҢ»иҚҜжөҒйҖҡдјҒдёҡгҖҒиҚҜе“ҒзҺ°д»Јзү©жөҒдјҒдёҡе»әи®ҫеҢ»иҚҜзү©жөҒдёӯеҝғпјҢе®Ңе–„иҚҜе“ҒеҶ·еә“зҪ‘з»ңеҢ–еёғеұҖеҸҠй…ҚеҘ—еҶ·й“ҫи®ҫж–Ҫи®ҫеӨҮеҠҹиғҪпјҢжҸҗеҚҮиҚҜе“ҒеҶ·й“ҫе…ЁиҝҮзЁӢдҝЎжҒҜеҢ–з®ЎзҗҶж°ҙе№ігҖӮ

жҲ‘еӣҪеҢ»иҚҜжөҒйҖҡиЎҢдёҡзӣёе…іж”ҝзӯ–

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёәдәҶе“Қеә”еӣҪ家еҸ·еҸ¬пјҢеҗ„зңҒеёӮз§ҜжһҒжҺЁеҠЁеҢ»иҚҜжөҒйҖҡиЎҢдёҡзҡ„еҸ‘еұ•пјҢжҜ”еҰӮжұҹиӢҸзңҒеҸ‘еёғзҡ„гҖҠжұҹиӢҸзңҒеҶ·й“ҫзү©жөҒеҸ‘еұ•и§„еҲ’пјҲ2022пјҚ2030е№ҙпјүгҖӢжҺЁеҠЁеҢ»иҚҜжөҒйҖҡдјҒдёҡгҖҒеҶ·й“ҫзү©жөҒдјҒдёҡжҢүгҖҠиҚҜе“Ғз»ҸиҗҘиҙЁйҮҸз®ЎзҗҶ规иҢғгҖӢиҰҒжұӮй…ҚеӨҮеҶ·и—ҸеҶ·еҶ»и®ҫж–Ҫи®ҫеӨҮпјҢжҸҗеҚҮеҢ»иҚҜеҶ·й“ҫзү©жөҒжңҚеҠЎи§„иҢғеҢ–ж°ҙе№ігҖӮ

йғЁеҲҶзңҒеёӮеҢ»иҚҜжөҒйҖҡиЎҢдёҡзӣёе…іж”ҝзӯ–

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

жң¬ж–Үж‘ҳиҮӘжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪиҚҜеә—иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢ

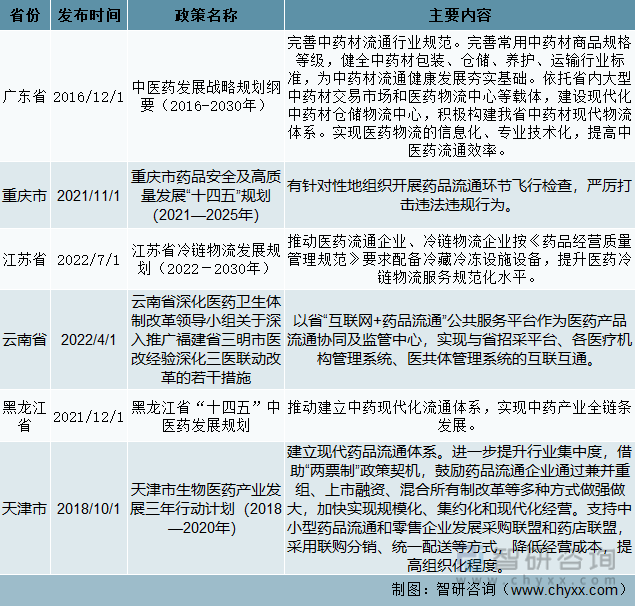

дәҢгҖҒиҚҜеә—иЎҢдёҡзҺ°зҠ¶

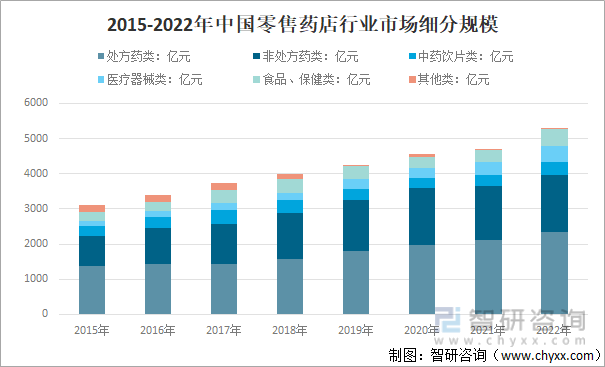

2015е№ҙжҲ‘еӣҪйӣ¶е”®иҚҜеә—иЎҢдёҡеёӮеңә规模3115дәҝе…ғпјҢ2021е№ҙдёә4696дәҝе…ғпјҢеҲ°2022е№ҙйӣ¶е”®иҚҜеә—иЎҢдёҡ规模иҫҫеҲ°дәҶ5291дәҝе…ғпјҢе№ҙеӨҚеҗҲеўһй•ҝзҺҮиҫҫеҲ°дәҶ7.86%гҖӮ

2014-2022е№ҙеӣҪеҶ…йӣ¶е”®иҚҜеә—еёӮеңә规模

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2022е№ҙжҲ‘еӣҪйӣ¶е”®иҚҜеә—иЎҢдёҡеёӮеңә规模5291дәҝе…ғпјҢе…¶дёӯпјҢеӨ„ж–№иҚҜзұ»2336.2дәҝе…ғпјӣйқһеӨ„ж–№иҚҜзұ»1614.6дәҝе…ғпјӣдёӯиҚҜйҘ®зүҮзұ»376.5дәҝе…ғпјӣеҢ»з–—еҷЁжў°зұ»468.3дәҝе…ғпјӣйЈҹе“ҒгҖҒдҝқеҒҘе“Ғзұ»474.9дәҝе…ғпјӣе…¶д»–зұ»20.5дәҝе…ғгҖӮ

2015-2022е№ҙдёӯеӣҪйӣ¶е”®иҚҜеә—иЎҢдёҡеёӮеңәз»ҶеҲҶ规模

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒиҚҜеә—иЎҢдёҡжңәйҒҮдёҺжҢ‘жҲҳ

1гҖҒйқўдёҙзҡ„жңәйҒҮ

пјҲ1пјүдә§дёҡж”ҝзӯ–жҢҒз»ӯж”ҜжҢҒ

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪйҷҶз»ӯеҮәеҸ°зӣёе…ідә§дёҡж”ҝзӯ–пјҢдёәеҢ»иҚҜжөҒйҖҡиЎҢдёҡжҸҗдҫӣдәҶжңүеҲ©ж”ҜжҢҒпјҢжҺЁеҠЁиЎҢдёҡжҢҒз»ӯеҒҘеә·еҸ‘еұ•гҖӮ

2016 е№ҙпјҢе•ҶеҠЎйғЁеҸ‘еёғгҖҠе…ЁеӣҪиҚҜе“ҒжөҒйҖҡиЎҢдёҡеҸ‘еұ•и§„еҲ’пјҲ2016-2020 е№ҙпјүгҖӢпјҢжҸҗеҮәвҖңеҪўжҲҗз»ҹдёҖејҖж”ҫгҖҒз«һдәүжңүеәҸгҖҒзҪ‘з»ңеёғеұҖдјҳеҢ–гҖҒз»„з»ҮеҢ–зЁӢеәҰе’ҢжөҒйҖҡж•ҲзҺҮиҫғй«ҳгҖҒе®үе…ЁдҫҝеҲ©гҖҒзҫӨдј—еҸ—зӣҠзҡ„зҺ°д»ЈиҚҜе“ҒжөҒйҖҡдҪ“зі»вҖқзҡ„жҖ»дҪ“зӣ®ж ҮпјҢе°ҶвҖңеҒҘе…ЁиҚҜе“ҒжөҒйҖҡзҪ‘з»ңвҖқгҖҒвҖңжҸҗеҚҮиЎҢдёҡејҖж”ҫж°ҙе№івҖқдҪңдёәдё»иҰҒд»»еҠЎпјҢйј“еҠұвҖңе®һиЎҢжү№йӣ¶дёҖдҪ“еҢ–гҖҒиҝһй”ҒеҢ–з»ҸиҗҘвҖқгҖҒвҖңж”ҜжҢҒиҚҜе“ҒжөҒйҖҡдјҒдёҡдёҺеҢ»з–—жңәжһ„гҖҒеҢ»дҝқйғЁй—ЁгҖҒз”өеӯҗе•ҶеҠЎдјҒдёҡеҗҲдҪңејҖеұ•еҢ»иҚҜз”өе•ҶжңҚеҠЎвҖқгҖҒвҖңе…·еӨҮжқЎд»¶зҡ„йӣ¶е”®иҚҜеә—жүҝжҺҘеҢ»з–—жңәжһ„й—ЁиҜҠиҚҜжҲҝжңҚеҠЎе’Ңе…¶д»–дё“дёҡжңҚеҠЎвҖқзӯүеӨҡйЎ№ж”ҜжҢҒеҢ»иҚҜжөҒйҖҡиЎҢдёҡеҸ‘еұ•зҡ„ж”ҝзӯ–гҖӮ

2017 е№ҙпјҢеӣҪеҠЎйҷўеҠһе…¬еҺ…еҸ‘еёғгҖҠе…ідәҺиҝӣдёҖжӯҘж”№йқ©е®Ңе–„иҚҜе“Ғз”ҹдә§жөҒйҖҡдҪҝз”Ёж”ҝзӯ–зҡ„иӢҘе№Іж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®жҸҗеҮәвҖңй—ЁиҜҠжӮЈиҖ…еҸҜд»ҘиҮӘдё»йҖүжӢ©еңЁеҢ»з–—жңәжһ„жҲ–йӣ¶е”®иҚҜеә—иҙӯиҚҜпјҢеҢ»з–—жңәжһ„дёҚеҫ—йҷҗеҲ¶й—ЁиҜҠжӮЈиҖ…еҮӯеӨ„ж–№еҲ°йӣ¶е”®иҚҜеә—иҙӯиҚҜпјҢе…·еӨҮжқЎд»¶зҡ„еҸҜжҺўзҙўе°Ҷй—ЁиҜҠиҚҜжҲҝд»ҺеҢ»з–—жңәжһ„еүҘзҰ»вҖқпјҢеӨ§еҠӣжҺЁиҝӣвҖңеҢ»иҚҜеҲҶејҖвҖқж”№йқ©ж”ҝзӯ–гҖӮ

2018 е№ҙпјҢе•ҶеҠЎйғЁеҸ‘еёғгҖҠе…ЁеӣҪйӣ¶е”®иҚҜеә—еҲҶзұ»еҲҶзә§з®ЎзҗҶжҢҮеҜјж„Ҹи§ҒпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢпјҢжҳҺзЎ®еҲ° 2020 е№ҙе…ЁеӣҪеӨ§йғЁеҲҶзңҒеёӮйӣ¶е”®иҚҜеә—еҲҶзұ»еҲҶзә§з®ЎзҗҶеҲ¶еәҰеҹәжң¬е»әз«ӢпјҢеҲ°2025 е№ҙеңЁе…ЁеӣҪиҢғеӣҙеҶ…з»ҹдёҖзҡ„йӣ¶е”®иҚҜеә—еҲҶзұ»еҲҶзә§з®ЎзҗҶ法规ж”ҝзӯ–дҪ“зі»еҹәжң¬е»әз«Ӣзҡ„жҖ»дҪ“зӣ®ж ҮгҖӮ

2019 е№ҙпјҢеӣҪеҠЎйҷўеҸ‘еёғгҖҠе…ідәҺд»ҘиҚҜе“ҒйӣҶдёӯйҮҮиҙӯе’ҢдҪҝз”ЁдёәзӘҒз ҙеҸЈиҝӣдёҖжӯҘж·ұеҢ–еҢ»иҚҜеҚ«з”ҹдҪ“еҲ¶ж”№йқ©зҡ„иӢҘе№Іж”ҝзӯ–жҺӘж–ҪгҖӢпјҢжҸҗеҮәжһ„е»әе…ЁеӣҪиҚҜе“Ғе…¬е…ұйҮҮиҙӯеёӮеңәе’ҢеӨҡж–№иҒ”еҠЁзҡ„йҮҮиҙӯж јеұҖпјҢзЎ®дҝқиҚҜе“ҒзЁіе®ҡдҫӣеә”пјҢжҸҗеҚҮиҚҜе“Ғиҙ§ж¬ҫж”Ҝд»ҳж•ҲзҺҮпјҢжҺЁеҠЁжһ„е»әе…ЁеӣҪз»ҹдёҖејҖж”ҫзҡ„иҚҜе“Ғз”ҹдә§жөҒйҖҡеёӮеңәж јеұҖгҖӮ

2020 е№ҙпјҢдёӯе…ұдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҸ‘еёғгҖҠе…ідәҺж·ұеҢ–еҢ»з–—дҝқйҡңеҲ¶еәҰж”№йқ©зҡ„ж„Ҹи§ҒгҖӢпјҢе…ЁйқўйғЁзҪІеҢ»з–—дҝқйҡңеҲ¶еәҰж”№йқ©е·ҘдҪңпјҢжҸҗеҮәвҖң1+4+2вҖқзҡ„жҖ»дҪ“ж”№йқ©жЎҶжһ¶пјӣеҲ° 2030е№ҙпјҢе…Ёйқўе»әжҲҗд»Ҙеҹәжң¬еҢ»з–—дҝқйҷ©дёәдё»дҪ“пјҢеҢ»з–—ж•‘еҠ©дёәжүҳеә•пјҢиЎҘе……еҢ»з–—дҝқйҷ©гҖҒе•ҶдёҡеҒҘеә·дҝқйҷ©гҖҒж…Ҳе–„жҚҗиө гҖҒеҢ»з–—дә’еҠ©е…ұеҗҢеҸ‘еұ•зҡ„еӨҡеұӮж¬ЎеҢ»з–—дҝқйҡңеҲ¶еәҰдҪ“зі»пјӣеҒҘе…Ёеҫ…йҒҮдҝқйҡңгҖҒзӯ№иө„иҝҗиЎҢгҖҒеҢ»дҝқж”Ҝд»ҳгҖҒеҹәйҮ‘зӣ‘з®ЎеӣӣдёӘжңәеҲ¶пјӣзҪ‘дёҠеҢ»з–—жңҚеҠЎдҫӣз»ҷе’ҢеҢ»з–—дҝқйҡңжңҚеҠЎдёӨдёӘж”ҜжҢҒгҖӮ

2021 е№ҙпјҢеӣҪ家еҢ»дҝқеұҖгҖҒеӣҪ家еҚ«з”ҹеҒҘеә·е§”еҸ‘еёғгҖҠе…ідәҺе»әз«Ӣе®Ңе–„еӣҪ家еҢ»дҝқи°ҲеҲӨиҚҜе“ҒвҖңеҸҢйҖҡйҒ“вҖқз®ЎзҗҶжңәеҲ¶зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®дёҙеәҠд»·еҖјй«ҳгҖҒжӮЈиҖ…жҖҘйңҖгҖҒжӣҝд»ЈжҖ§дёҚй«ҳзҡ„еӣҪ家еҢ»дҝқи°ҲеҲӨиҚҜе“ҒиҚҜе“ҒеҸҜйҖҡиҝҮе®ҡзӮ№йӣ¶е”®иҚҜеә—е’Ңе®ҡзӮ№еҢ»з–—жңәжһ„еҸҢжё йҒ“дҫӣеә”пјҢжӮЈиҖ…еҸҜиҮӘиЎҢйҖүжӢ©иҚҜзү©иҙӯд№°жё йҒ“гҖӮ

пјҲ2пјүеұ…民收е…Ҙж°ҙе№ізЁіжӯҘеўһй•ҝ

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺж”№йқ©жҲҗж•Ҳзҡ„еҮёжҳҫпјҢеӣҪж°‘з»ҸжөҺж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢдәәеқҮ GDP зЁіжӯҘеўһй•ҝгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖеҲқжӯҘж ёз®—ж•°жҚ®пјҢ2022е№ҙе…Ёе№ҙеӣҪеҶ…з”ҹдә§жҖ»еҖј 131.02дёҮдәҝе…ғпјҢжҜ”2021е№ҙеўһй•ҝ5.31%пјҢдәәеқҮеҸҜж”Ҝй…Қ收е…ҘеўһиҮі3.69дёҮе…ғгҖӮеұ…民收е…Ҙзҡ„еўһеҠ дҝғиҝӣдәҶеҢ»з–—ж”Ҝд»ҳиғҪеҠӣзҡ„жҸҗеҚҮпјҢдёәжҲ‘еӣҪиҚҜеә—иЎҢдёҡзҡ„еҸ‘еұ•еҘ е®ҡдәҶж¶Ҳиҙ№еҹәзЎҖгҖӮ

пјҲ3пјүеӣҪ家иҙўж”ҝжҠ•е…ҘеҸҠеҢ»дҝқеҸӮдҝқдәәж•°зҡ„жү©еӨ§

иҝ‘е№ҙжқҘпјҢеӣҪ家еңЁеҢ»иҚҜж–№еҗ‘зҡ„иҙўж”ҝжҠ•е…ҘжҢҒз»ӯеўһеҠ гҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҢ2013 иҮі 2021 е№ҙпјҢжҲ‘еӣҪиҙўж”ҝеҢ»з–—еҚ«з”ҹж”ҜеҮәе·Ід»Һ8,279.90 дәҝе…ғеўһй•ҝиҮі19142.68дәҝе…ғпјҢеҚ еӣҪ家иҙўж”ҝж”ҜеҮәзҡ„жҜ”дҫӢз”ұ 5.91%жҸҗй«ҳеҲ°7.79%гҖӮжӯӨеӨ–пјҢйҡҸзқҖеҢ»з–—еҚ«з”ҹдҪ“еҲ¶ж”№йқ©зҡ„йҖҗжӯҘж·ұе…ҘпјҢеҹәжң¬еҢ»з–—дҝқйҷ©иҰҶзӣ–йқўзҡ„жү©еӨ§пјҢиҝ‘е№ҙжқҘжҲ‘еӣҪеҹҺй•ҮиҒҢе·Ҙеҹәжң¬еҢ»з–—дҝқйҷ©гҖҒеҹҺй•Үеұ…ж°‘еҹәжң¬еҢ»з–—дҝқйҷ©еҸҠж–°еҶңеҗҲеҢ»з–—дҝқйҷ©еҸӮдҝқдәәж•°еҫ—еҲ°жҳҺжҳҫжҸҗеҚҮгҖӮж №жҚ®еӣҪ家еҢ»з–—дҝқйҡңеұҖж•°жҚ®жҳҫзӨәпјҢжҲӘиҮі 2022е№ҙеә•пјҢе…ЁеӣҪеҸӮеҠ еҹәжң¬еҢ»з–—дҝқйҷ©зҡ„дәәж•°е·Із»Ҹи¶…иҝҮ1.3дәҝдәәпјҢеҸӮдҝқиҰҶзӣ–йқўзЁіе®ҡеңЁ 95%д»ҘдёҠгҖӮеҸӮдҝқдәәж•°зҡ„жү©еӨ§дёәж¶Ҳиҙ№иҖ…иҙӯиҚҜжҸҗдҫӣдәҶжңүеҠӣдҝқйҡңпјҢд»ҺиҖҢеёҰеҠЁеҢ»иҚҜжөҒйҖҡиЎҢдёҡйңҖжұӮзҡ„еўһй•ҝгҖӮ

пјҲ4пјүдәәеҸЈиҖҒйҫ„еҢ–еҠ йҮҚеҸҠж…ўжҖ§з—…жӮЈиҖ…еўһеӨҡ

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪ65еІҒд»ҘдёҠдәәеҸЈж•°йҮҸеҸҠеҚ жҖ»дәәеҸЈжҜ”дҫӢжҢҒз»ӯдёҠеҚҮгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®пјҢдёӯеӣҪ65еІҒеҸҠд»ҘдёҠдәәеҸЈз”ұ2015е№ҙзҡ„1.44дәҝдәәеўһй•ҝиҮі2021е№ҙзҡ„2.10дёҮдәәпјҢеҚ жҖ»дәәеҸЈзҡ„жҜ”дҫӢдёә14.9%пјҢдёҺ 2021е№ҙзӣёжҜ”еўһеҠ 922дёҮдәәгҖӮз”ұдәҺжҲ‘еӣҪдәәеҸЈеҮәз”ҹзҺҮд»ҚдҝқжҢҒеңЁиҫғдҪҺж°ҙе№іпјҢжңӘжқҘдәәеҸЈз»“жһ„дёӯиҖҒе№ҙдәәжүҖеҚ жҜ”дҫӢе°Ҷ继з»ӯеҚҮй«ҳгҖӮиҖҒе№ҙдәәеҜ№дәҺиҚҜе“ҒеҸҠдҝқеҒҘз”Ёе“Ғзҡ„йңҖжұӮйҮҸиҫғеӨ§пјҢеҗҢж—¶иҖҒе№ҙдәәеҸЈзҡ„еўһеҠ д»ҘеҸҠе·Ҙи–Әйҳ¶еұӮзҫӨдҪ“еҸ—з”ҹжҙ»иҠӮеҘҸгҖҒе·ҘдҪңзҺҜеўғзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢжҲ‘еӣҪж…ўжҖ§з—…жӮЈиҖ…зҡ„ж•°йҮҸе°Ҷе‘ҲдёҠеҚҮи¶ӢеҠҝгҖӮеҢ»иҚҜжөҒйҖҡиЎҢдёҡйңҖжұӮе°ҶиҝӣдёҖжӯҘеўһеҠ гҖӮ

пјҲ5пјүж¶Ҳиҙ№иҖ…еҒҘеә·ж„ҸиҜҶзҡ„жҸҗеҚҮ

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺж°ҙе№ізҡ„еҸ‘еұ•еҸҠеұ…ж°‘еҸҜж”Ҝй…Қ收е…Ҙзҡ„еўһеҠ пјҢеұ…ж°‘зҡ„еҒҘеә·ж„ҸиҜҶйҖҗжёҗеўһејәпјҢжӣҙеҠ йҮҚи§Ҷз–ҫз—…йў„йҳІдёҺжІ»з–—пјҢз”ЁдәҺеҢ»иҚҜзӣёе…ідә§е“Ғзҡ„ж¶Ҳиҙ№ж”ҜеҮәзӣёеә”еўһеҠ гҖӮеҗҢж—¶пјҢйҡҸзқҖдә’иҒ”зҪ‘жҠҖжңҜзҡ„еҸ‘еұ•пјҢз–ҫз—…йў„йҳІгҖҒеҢ»з–—дҝқеҒҘзҹҘиҜҶзҡ„дј ж’ӯжӣҙеҠ е№ҝжіӣе’Ңиҝ…йҖҹпјҢжӣҙеӨҡзҡ„дәҡеҒҘеә·дәәзҫӨдё»еҠЁе…іжіЁиҮӘжҲ‘еҒҘеә·зҠ¶еҶөпјҢд»ҺиҖҢеўһеҠ дәҶеҒҘеә·еҢ»з–—еёӮеңәзҡ„йңҖжұӮпјҢжҺЁеҠЁдәҶеҢ»иҚҜжөҒйҖҡиЎҢдёҡеёӮеңә规模зҡ„еўһй•ҝгҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪеұ…ж°‘дәәеқҮеҢ»з–—дҝқеҒҘж¶Ҳиҙ№ж”ҜеҮәдёә2120е…ғпјҢеҗҢжҜ”еўһй•ҝ0.24%гҖӮ

2гҖҒйқўдёҙзҡ„жҢ‘жҲҳ

пјҲ1пјүиЎҢдёҡжңҚеҠЎиғҪеҠӣдёҚи¶і

зӣ®еүҚпјҢжҲ‘еӣҪиҚҜеә—иЎҢдёҡдјҒдёҡд»Ҙе®ўжҲ·дёәдёӯеҝғзҡ„з»ҸиҗҘзҗҶеҝөжңүеҫ…жҸҗеҚҮпјӣйғЁеҲҶдјҒдёҡз»ҸиҗҘз®ЎзҗҶдёҚ规иҢғпјҢе“ҒзүҢз«һдәүеҠӣдёҚи¶іпјӣиҚҜеӯҰжҠҖжңҜдәәжүҚзјәд№ҸпјҢдё“дёҡжңҚеҠЎиғҪеҠӣиҫғејұпјҢиЎҢдёҡжңҚеҠЎеӨ§еҒҘеә·зҡ„еҠҹиғҪжңӘе……еҲҶеҸ‘жҢҘгҖӮ

пјҲ2пјүз»ҸиҗҘжҲҗжң¬дёҠеҚҮ

иҮӘ 2016 е№ҙеҜ№гҖҠиҚҜе“Ғз»ҸиҗҘиҙЁйҮҸз®ЎзҗҶ规иҢғгҖӢдҝ®и®ўд»ҘжқҘпјҢеӣҪ家еёӮеңәзӣ‘з®ЎжҖ»еұҖеҜ№дјҒдёҡеңЁиҚҜе“ҒйҮҮиҙӯгҖҒеӮЁеӯҳгҖҒй”Җе”®гҖҒиҝҗиҫ“зӯүзҺҜиҠӮзҡ„иҰҒжұӮдёҚж–ӯжҸҗй«ҳпјҢиҷҪ然дҝғиҝӣдәҶеҢ»иҚҜжөҒйҖҡдјҒдёҡж ҮеҮҶеҢ–зҡ„еҸ‘еұ•пјҢдҪҶзҹӯжңҹеҶ…еўһеҠ дәҶеҢ»иҚҜжөҒйҖҡдјҒдёҡзҡ„з»ҸиҗҘжҲҗжң¬пјӣеҗҢж—¶пјҢз”ұдәҺиҝ‘е№ҙжқҘжҲҝд»·гҖҒзү©д»·еҸҠдәәеҠӣжҲҗжң¬зҡ„дёҠж¶ЁпјҢзӣҙжҺҘеҪұе“ҚеҢ»иҚҜжөҒйҖҡдјҒдёҡзҡ„зӣҲеҲ©иғҪеҠӣпјҢеңЁдёҖе®ҡзЁӢеәҰдёҠеҺӢзј©дәҶиЎҢдёҡзӣҲеҲ©з©әй—ҙгҖӮ

пјҲ3пјүиЎҢдёҡз«һдәүеҠ еү§

жҲ‘еӣҪзӣ®еүҚйӣ¶е”®иҚҜеә—ж•°йҮҸиҫғеӨҡпјҢйӣҶдёӯеәҰе’Ңиҝһй”ҒеҢ–зҺҮиҫғдҪҺгҖӮдҪҶйҡҸзқҖж–°еҢ»ж”№зҡ„дёҚж–ӯжҺЁиҝӣд»ҘеҸҠж–°зүҲ GSP жҺЁиЎҢпјҢиЎҢдёҡйӣҶдёӯеҢ–жҲҗдёәжңӘжқҘеҢ»иҚҜйӣ¶е”®иЎҢдёҡеҸ‘еұ•зҡ„и¶ӢеҠҝгҖӮиЎҢдёҡеҶ…еӨ§еһӢдјҒдёҡе·Із»Ҹеұ•ејҖдәҶеӨ§йҮҸзҡ„并иҙӯйҮҚз»„пјҢе‘ҲзҺ°ејәиҖ…ж„Ҳејәзҡ„жҖҒеҠҝгҖӮеӣ жӯӨпјҢиЎҢдёҡз«һдәүи¶ҠжқҘи¶ҠжҝҖзғҲпјҢеҜ№дәҺе°ҡжңӘеҪўжҲҗдёҖе®ҡ规模зҡ„дјҒдёҡпјҢз”ҹеӯҳз©әй—ҙеҸ—еҲ°жҢӨеҺӢгҖӮ

еӣӣгҖҒиҚҜеә—еёӮеңәз«һдәүж јеұҖ

еңЁеӣҪеҶ…иҝһй”ҒиҚҜеә—еёӮеңәдёҚж–ӯеЈ®еӨ§иғҢжҷҜдёӢпјҢзӣёе…ідјҒдёҡж•°йҮҸдёҚж–ӯеўһеҠ пјҢеёӮеңәз«һдәүж—ҘзӣҠжҝҖзғҲгҖӮзӣ®еүҚеӣҪеҶ…иҝһй”ҒиҚҜеә—дјҒдёҡеҢ…жӢ¬еӣҪеӨ§иҚҜжҲҝгҖҒиҖҒзҷҫ姓еӨ§иҚҜжҲҝгҖҒдёҖеҝғе ӮиҚҜдёҡгҖҒзӣҠдё°еӨ§иҚҜжҲҝгҖҒеӨ§еҸӮжһ—еҢ»иҚҜгҖҒжө·зҺӢжҳҹиҫ°гҖҒе…ЁдәҝеҒҘеә·гҖҒе№іж°‘еӨ§иҚҜж–№гҖҒдј—еҸӢеҒҘеә·еҢ»иҚҜзӯүпјҢе…¶дёӯеӣҪеӨ§иҚҜжҲҝгҖҒеӨ§еҸӮжһ—еҢ»иҚҜгҖҒиҖҒзҷҫ姓еӨ§иҚҜжҲҝгҖҒзӣҠдё°еӨ§иҚҜжҲҝгҖҒдёҖеҝғе ӮиҚҜдёҡжҳҜзӣ®еүҚеӣҪеҶ…иҝһй”ҒиҚҜеә—еёӮеңәдә”еӨ§йҫҷеӨҙдјҒдёҡпјҢеҚ жҚ®еёӮеңәд»ҪйўқиҫғеӨ§гҖӮ

ж №жҚ®иҝһй”ҒиҚҜжҲҝй—Ёеә—ж•°йҮҸеҲҶеёғпјҢжҲ‘еӣҪиҝһй”ҒиҚҜеә—иЎҢдёҡдјҒдёҡз«һдәүж јеұҖеҲҶеёғеҰӮдёӢгҖӮзӣ®еүҚпјҢиҝһй”ҒиҚҜжҲҝй—Ёеә—ж•°йҮҸи¶…иҝҮ7000家зҡ„жңүдёҖеҝғе ӮгҖҒиҖҒзҷҫ姓гҖҒеӣҪиҚҜжҺ§иӮЎеӣҪеӨ§иҚҜжҲҝпјҢеӨ„дәҺз«һдәү第дёҖжўҜйҳҹпјӣиҝһй”ҒиҚҜжҲҝй—Ёеә—ж•°йҮҸи¶…иҝҮ5000家зҡ„жңүеӨ§еҸӮжһ—гҖҒзӣҠдё°иҚҜжҲҝзӯүпјҢеӨ„дәҺз«һдәүзҡ„第дәҢжўҜйҳҹпјӣиҝһй”ҒиҚҜжҲҝй—Ёеә—ж•°йҮҸи¶…иҝҮ2000家зҡ„жңүжјұзҺүе№іж°‘гҖҒжө·зҺӢжҳҹиҫ°гҖҒеҒҘд№ӢдҪізӯүпјҢеӨ„дәҺз«һдәүзҡ„第дёүжўҜйҳҹгҖӮ

жҲ‘еӣҪиҚҜеә—еёӮеңәз«һдәүж јеұҖ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

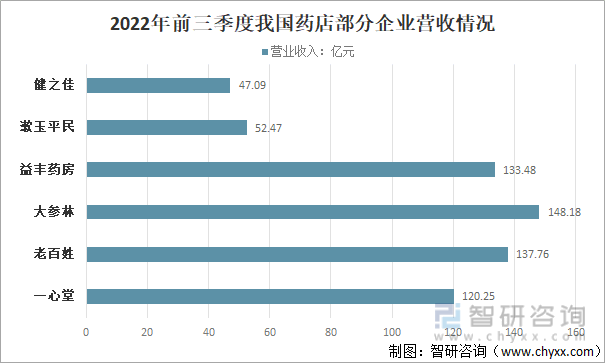

2022е№ҙеүҚдёүеӯЈеәҰжҲ‘еӣҪиҚҜеә—йғЁеҲҶдјҒдёҡиҗҘ收жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе…¬е‘ҠгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зҺ°йҳ¶ж®өпјҢеӣҪеҶ…иҝһй”ҒиҚҜеә—йҫҷеӨҙдјҒдёҡеҢәеҹҹдјҳеҠҝжҳҺжҳҫгҖӮеҚҺеҚ—ең°еҢәдё»иҰҒз”ұеӨ§еҸӮжһ—еҢ»иҚҜеёғеұҖгҖҒдёӯеҚ—ең°еҢәдёҺеҚҺдёңең°еҢәдё»иҰҒз”ұзӣҠдё°еӨ§иҚҜжҲҝеёғеұҖгҖҒеҚҺдёӯең°еҢәдё»иҰҒз”ұиҖҒзҷҫ姓еӨ§иҚҜжҲҝеёғеұҖгҖҒиҘҝеҚ—ең°еҢәдёҺеҚҺеҚ—ең°еҢәдё»иҰҒз”ұдёҖеҝғе ӮиҚҜдёҡеёғеұҖгҖӮ

зӣ®еүҚеӣҪеҶ…иҝһй”ҒиҚҜеә—йҫҷеӨҙдјҒдёҡжӯЈйҖҡиҝҮ收иҙӯгҖҒиҮӘе»әй—Ёеә—зӯүж–№ејҸеҠ йҖҹжү©еј пјҢдёҖгҖҒдәҢзәҝеҹҺеёӮеёӮеңәе·Іи¶ӢдәҺйҘұе’ҢпјҢдҪҺзәҝеҹҺеёӮдёҺеҺҝеҹҹеёӮеңәе°ҶжҲҗдёәйҫҷеӨҙдјҒдёҡжңӘжқҘдё»иҰҒеҸ‘еҠӣж–№еҗ‘гҖӮдёӢжІүеёӮеңәе°ҶеҠ©жҺЁеӣҪеҶ…иҝһй”ҒиҚҜеә—йҫҷеӨҙдјҒдёҡеҢәеҹҹдјҳеҠҝдёҚж–ӯжҸҗеҚҮпјҢжңӘжқҘиЎҢдёҡд»Қжңүе·ЁеӨ§еҸ‘еұ•з©әй—ҙгҖӮ

дә”гҖҒиҚҜеә—иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

жңӘжқҘпјҢдёӯеӣҪйӣ¶е”®иҚҜеә—иЎҢдёҡе°ҶжңқзқҖйӣҶдёӯеҢ–гҖҒдё“дёҡеҢ–еҸҠеӨҡе…ғеҢ–зӯүж–№еҗ‘жҢҒз»ӯеҸ‘еұ•пјҢеҸӘжңүд»Һж¶Ҳиҙ№иҖ…йңҖжұӮеҮәеҸ‘пјҢжү“йҖ зү№иүІиҚҜжҲҝпјҢйӣ¶е”®иҚҜеә—жүҚиғҪеңЁж„ҲеҠ жҝҖзғҲзҡ„иЎҢдёҡз«һдәүдёӯдәүеӨәе№ҝйҳ”зҡ„з”ҹеӯҳз©әй—ҙгҖӮ

1гҖҒйӣҶдёӯеҢ–еҸ‘еұ•

йӣ¶е”®иҚҜеә—иЎҢдёҡйӣҶдёӯеәҰжҸҗеҚҮжҳҜеӨ§и¶ӢеҠҝпјҢиҖҢжү©еј жҳҜеӨҙйғЁиҝһй”ҒиҚҜеә—зҡ„еҝ…йҖүд№Ӣи·ҜгҖӮе…ЁеӣҪз©әзҷҪеёӮеңәд»Қж—§з©әй—ҙе·ЁеӨ§пјҢеҜ№дәҺеӨҙйғЁиҝһй”ҒиҚҜеә—иҖҢиЁҖпјҢж— и®әжҳҜиҮӘе»әгҖҒ并иҙӯиҝҳжҳҜеҠ зӣҹзҡ„ж–№ејҸпјҢдҫқйқ иө„жң¬е’Ңе“ҒзүҢеҠ йҖҹжӢ“еұ•еӨ§жңүеҸҜдёәгҖӮ

иҝһй”ҒзҺҮзҡ„жҸҗй«ҳжңҖзӣҙи§Ӯзҡ„еҸҚжҳ еңЁиҝһй”ҒиҚҜеә—дјҒдёҡзҡ„ж•°йҮҸдёҠпјҢ2012-2016е№ҙжҲ‘еӣҪиҝһй”ҒиҚҜеә—з»ҸиҗҘдјҒдёҡж•°йҮҸеҸ‘еұ•иҝ…йҖҹпјҢдҪҶ2016д№ӢеҗҺпјҢж•ҙдҪ“иҝһй”ҒиҚҜеә—дјҒдёҡж•°йҮҸеўһйҖҹжҳҺжҳҫж”ҫзј“пјҢ2017е№ҙеҮәзҺ°йҰ–ж¬ЎдёӢйҷҚпјҢеҪјж—¶иЎҢдёҡзҡ„并иҙӯж•ҙеҗҲиҝӣе…Ҙй«ҳжҪ®жңҹгҖӮдҪҶеҗҺз»ӯйҡҸзқҖиө„жң¬ж–№зҡ„йҖҖеҮәе’Ңдә’иҒ”зҪ‘еҢ»з–—зҡ„е…ҘеұҖпјҢе…ЁеӣҪиҚҜеә—иҝһй”ҒдјҒдёҡжҒўеӨҚеўһй•ҝиҮі2021е№ҙзҡ„6596家пјҢдҪҶйӣҶдёӯеәҰжҸҗеҚҮжҖҒеҠҝ并没жңүж”№еҸҳгҖӮ

2гҖҒдё“дёҡеҢ–еҸ‘еұ•

иҚҜеә—жҳҜеҢ»з–—зҡ„жңҖеүҚзәҝпјҢз®ЎзҗҶиҰҒжұӮд№ҹжӣҙзІҫз»ҶгҖӮиҚҜеә—жҳҜзӣҙйқўжӮЈиҖ…зҡ„еҢ»з–—жңҖеүҚзәҝжңәжһ„д№ӢдёҖпјҢдё“дёҡеҢ–иғҪеҠӣе°ҶйҖҗжӯҘжҲҗдёәеҸ‘еұ•зҡ„еҝ…иҰҒиҰҒзҙ гҖӮ

иҖҢдё“дёҡеҢ–дҪ“зҺ°еңЁдәәе‘ҳгҖҒзү©жөҒгҖҒе“Ғз§Қз®ЎзҗҶгҖҒеҢ»дҝқиө„иҙЁзӯүеӨҡдёӘж–№йқўпјҢе…¶дёӯеӨҙйғЁиҝһй”ҒиҚҜеә—е·Із»ҸжҲҗдёәиЎҢдёҡж ҮжқҶгҖӮ

дё“дёҡдәәе‘ҳеңЁиҚҜеә—ж•°йҮҸжҢҒз»ӯеўһй•ҝпјҢжҲ‘еӣҪжіЁеҶҢжү§дёҡиҚҜеёҲж•°йҮҸеўһй•ҝиҝ…йҖҹпјҢд»Һ2014е№ҙзҡ„16.7дёҮдәәеўһеҠ еҲ°2022е№ҙзҡ„70.95дёҮдәәпјҢжҜҸдёҮдәәеҸЈжү§дёҡиҚҜеёҲдәәж•°дёә5.0дәәпјҢд»ҚиҝңдҪҺдәҺдё–з•ҢиҚҜеӯҰиҒ”еҗҲдјҡе…¬еёғзҡ„жҜҸдёҮдәәеҸЈзҙҜи®ЎжӢҘжңүжү§дёҡиҚҜеёҲ6.2дәәзҡ„ж ҮеҮҶгҖӮ

д»Һжү§дёҡеҚ•дҪҚжқҘзңӢпјҢиҚҜе“Ғйӣ¶е”®дјҒдёҡжіЁеҶҢдәәж•°еҚ з»қеҜ№дё»еҠӣгҖӮжҲӘжӯў2022е№ҙеә•з»ҹи®Ўзҡ„жіЁеҶҢдәҺиҚҜе“Ғйӣ¶е”®дјҒдёҡзҡ„жү§дёҡиҚҜеёҲ64.50дёҮдәәпјҢеҚ жіЁеҶҢжҖ»ж•°зҡ„90.9%гҖӮ

е“Ғз§ҚзІҫз»ҶеҢ–з®ЎзҗҶеёҰжқҘеҲ©ж¶ҰжңҖеӨ§еҢ–пјҢйқўеҜ№з№ҒеӨҡзҡ„иҚҜе“ҒгҖҒеҷЁжў°зӯүе“Ғзұ»пјҢеҰӮдҪ•з®ЎзҗҶе“Ғз§Қзҡ„жҜ”дҫӢе’Ңж•°йҮҸжҲҗдёәзІҫз»ҶеҢ–з®ЎзҗҶзҡ„йҮҚиҰҒи®®йўҳпјҢиҝҷзӣҙжҺҘе…ізі»еҲ°иҚҜеә—зҡ„жҜӣеҲ©зҺҮгҖӮжҜӣеҲ©зҺҮзҡ„й«ҳдҪҺдё»иҰҒеҸ—й«ҳжҜӣеҲ©е•Ҷе“Ғй”Җе”®еҚ жҜ”зҡ„жқғйҮҚеҪұе“ҚгҖӮеҚій«ҳжҜӣеҲ©е•Ҷе“Ғзҡ„й”Җе”®еҚ жҜ”и¶Ҡй«ҳпјҢеҫҖеҫҖй—Ёеә—жҜӣеҲ©зҺҮд№ҹи¶Ҡй«ҳгҖӮ

3гҖҒеӨҡе…ғеҢ–еҸ‘еұ•

еӨ„ж–№иҚҜеӨ–жөҒиҷҪжҳҜеҝ…然и¶ӢеҠҝпјҢдҪҶзңҹжӯЈе®һзҺ°еӨ„ж–№зҡ„йЎәеҲ©жөҒзЁӢеҚҙиҝҳеӯҳеңЁдёҖе®ҡйҡҫеәҰпјҢеӨ„ж–№иҚҜд»ҺеҢ»йҷўз«Ҝиө°еҗ‘иҚҜеә—з»Ҳз«Ҝд№ҹйқўдёҙзқҖеҗ„ж–№йқўй—®йўҳгҖӮжүҖд»ҘеңЁеӨ„ж–№еӨ–жөҒзҡ„еӨ§иғҢжҷҜдёӢпјҢеҗ„з§Қжё йҒ“йғҪжҲҗдёәиҚҜеә—жңӘжқҘеҸ‘еұ•зҡ„еёғеұҖзӮ№гҖӮдҪҶеӨ„ж–№еӨ–жөҒжё йҒ“жңүеҫ…жўізҗҶпјҢеӨҡз§ҚеҢ»з–—жё йҒ“еҪўејҸдёӢпјҢеӨ„ж–№еӨ–жөҒеҸҜд»ҘжөҒеҗ‘иҚҜеә—гҖҒDTPиҚҜжҲҝгҖҒеҢ»иҚҜз”өе•ҶжҲ–иҖ…дә’иҒ”зҪ‘еҢ»з–—гҖӮеӣ жӯӨеӨ„ж–№еӨ–жөҒзҡ„жөҒеҗ‘жё йҒ“дәүеӨәд№ҹеҝ…е°ҶжҲҗдёәиҚҜеә—зҡ„жңӘжқҘеҸ‘еұ•йҮҚзӮ№гҖӮ

йҖҡиҝҮдә’иҒ”зҪ‘жү©еӨ§жңҚеҠЎеҚҠеҫ„пјҢжҸҗеҚҮз»јеҗҲз«һдәүеҠӣгҖӮдә’иҒ”зҪ‘еёҰжқҘзҡ„ж–°йӣ¶е”®жҰӮеҝөдёҺж•°еӯ—еҢ–жЁЎејҸдҝғдҪҝзәҝдёӢиҚҜеә—иҝӣиЎҢж”№йқ©еҚҮзә§пјҢзәҝдёӢиҚҜеә—йҖҡиҝҮејҖеұ•дә’иҒ”зҪ‘еҢ»з–—гҖҒB2CгҖҒO2Oзӯүж–°дёҡеҠЎжЁЎејҸжқҘжү©еӨ§жңҚеҠЎеҚҠеҫ„пјҢдёәе…¬еҸёжҸҗдҫӣж–°е…ҙжҲҗй•ҝеҠЁеҠӣгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪиҚҜеә—иЎҢдёҡеёӮеңәж·ұеәҰзӣ‘жөӢеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪиҚҜеә—иЎҢдёҡеёӮеңәж·ұеәҰзӣ‘жөӢеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪиҚҜеә—иЎҢдёҡеёӮеңәж·ұеәҰзӣ‘жөӢеҸҠжҲҳз•Ҙе’ЁиҜўз ”究жҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«дёӯеӣҪиҚҜеә—йўҶе…ҲдјҒдёҡеҸ‘еұ•еҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪиҚҜеә—иЎҢдёҡи¶ӢеҠҝеҸҠеүҚжҷҜеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪиҚҜеә—дёҡжҠ•иө„еүҚжҷҜеҸҠзӯ–з•ҘеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪиҚҜеә—дә§дёҡй“ҫгҖҒж”ҝзӯ–гҖҒеёӮеңәзҺ°зҠ¶гҖҒз«һдәүж јеұҖе’Ңи¶ӢеҠҝеҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪиҚҜеә—иЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡиҖҒзҷҫ姓еӨ§иҚҜжҲҝVSзӣҠдё°еӨ§иҚҜжҲҝVSеӨ§еҸӮжһ— [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)