дёҖгҖҒдә§дёҡй“ҫжғ…еҶө

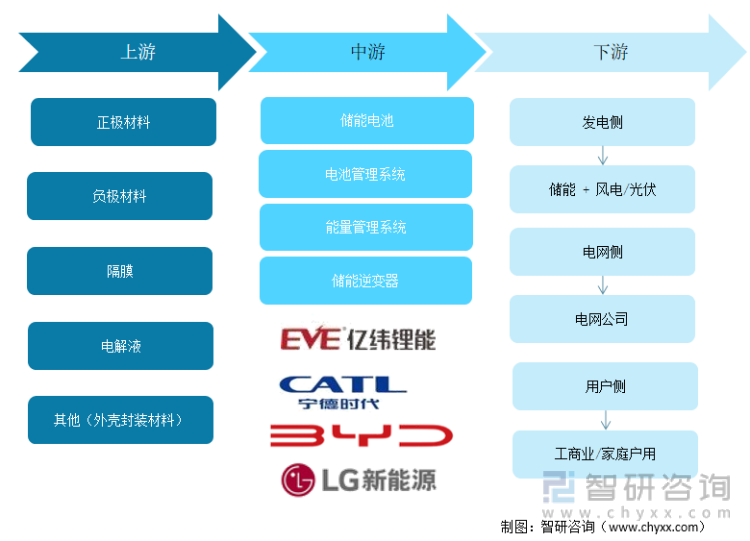

еӮЁиғҪжҳҜжҢҮйҖҡиҝҮд»ӢиҙЁжҲ–и®ҫеӨҮжҠҠиғҪйҮҸиҪ¬еҢ–дёәеңЁиҮӘ然жқЎд»¶дёӢиҫғдёәзЁіе®ҡзҡ„еӯҳеңЁеҪўжҖҒ并еӮЁеӯҳиө·жқҘпјҢд»ҘеӨҮеңЁйңҖиҰҒж—¶еҶҚйҮҠж”ҫзҡ„иҝҮзЁӢгҖӮдёҖиҲ¬еҸҜж №жҚ®иғҪйҮҸеӯҳеӮЁеҪўејҸзҡ„дёҚеҗҢеҲҶдёәзғӯеӮЁиғҪгҖҒжңәжў°еӮЁиғҪгҖҒзү©зҗҶеӮЁиғҪгҖҒз”өеҢ–еӯҰеӮЁиғҪзӯүгҖӮз”өеҢ–еӯҰеӮЁиғҪжҳҜзӣ®еүҚдё»иҰҒзҡ„еӮЁиғҪж–№ејҸд№ӢдёҖгҖӮз”өеҢ–еӯҰеӮЁиғҪжҳҜеҲ©з”ЁеҢ–еӯҰе…ғзҙ еҒҡеӮЁиғҪд»ӢиҙЁпјҢе……ж”ҫз”өиҝҮзЁӢдјҙйҡҸеӮЁиғҪд»ӢиҙЁзҡ„еҢ–еӯҰеҸҚеә”жҲ–иҖ…еҸҳд»·пјҢдё»иҰҒеҢ…жӢ¬й”ӮзҰ»еӯҗз”өжұ гҖҒй“…и“„з”өжұ гҖҒй’ зЎ«з”өжұ еӮЁиғҪзӯүгҖӮеҮӯеҖҹеҸ—ең°зҗҶжқЎд»¶еҪұе“Қиҫғе°ҸгҖҒе»әи®ҫе‘ЁжңҹиҫғзҹӯгҖҒиғҪйҮҸеҜҶеәҰеӨ§зӯүдјҳеҠҝпјҢз”өеҢ–еӯҰеӮЁиғҪеҸҜзҒөжҙ»иҝҗз”ЁдәҺеҗ„зұ»з”өеҠӣеӮЁиғҪеңәжҷҜдёӯпјҢжҳҜеҪ“еүҚеә”з”ЁиҢғеӣҙжңҖе№ҝгҖҒеҸ‘еұ•жҪңеҠӣжңҖеӨ§зҡ„з”өеҠӣеӮЁиғҪжҠҖжңҜгҖӮдёҠжёёеҺҹжқҗж–ҷдё»иҰҒеҢ…жӢ¬жӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒйҡ”иҶңгҖҒз”өи§Јж¶Іе’Ңе…¶д»–еӨ–еЈіеҢ…иЈ…гҖӮдёӯжёёжҳҜеӮЁиғҪзі»з»ҹеҸҠйӣҶжҲҗпјҢеҢ…жӢ¬еӮЁиғҪз”өжұ гҖҒз”өжұ з®ЎзҗҶзі»з»ҹгҖҒиғҪйҮҸз®ЎзҗҶзі»з»ҹе’ҢеӮЁиғҪйҖҶеҸҳеҷЁгҖӮдёӢжёёжҳҜз”өеҠӣзі»з»ҹеӮЁиғҪеә”з”ЁпјҢдё»иҰҒеҢ…жӢ¬еҸ‘з”өжөӢгҖҒз”өзҪ‘дҫ§е’Ңз”ЁжҲ·дҫ§гҖӮ

дә§дёҡй“ҫжғ…еҶө

иө„ж–ҷжқҘжәҗ:жҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢ

дәҢгҖҒдёҠжёёеҲҶжһҗ

йҡҸзқҖж–°иғҪжәҗиЎҢдёҡе’Ңж–°иғҪжәҗжұҪиҪҰзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеёҰеҠЁеҜ№й”Ӯз”өжұ зҡ„йңҖжұӮеӨ§е№…еўһй•ҝпјҢиҝӣиҖҢеёҰеҠЁеҜ№дёҠжёёжӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒз”өи§Јж¶Іе’Ңйҡ”иҶңзӯүеҺҹжқҗж–ҷзҡ„йңҖжұӮпјҢеҮәиҙ§йҮҸеӨ§е№…еўһй•ҝгҖӮ

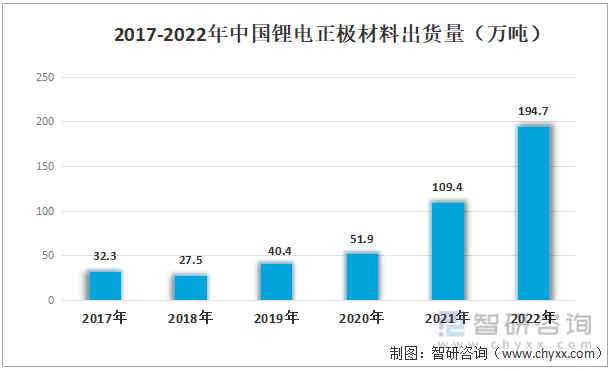

жӯЈжһҒжқҗж–ҷжҳҜй”ӮзҰ»еӯҗз”өжұ зҡ„е…ій”®жқҗж–ҷд№ӢдёҖпјҢжҳҜй”ӮзҰ»еӯҗз”өжұ дә§дёҡй“ҫдёӯ规模жңҖеӨ§гҖҒдә§еҖјжңҖй«ҳзҡ„жқҗж–ҷпјҢе…¶жҖ§иғҪзӣҙжҺҘеҪұе“Қй”ӮзҰ»еӯҗз”өжұ еҗ„йЎ№жҖ§иғҪжҢҮж ҮгҖӮжӯЈжһҒжқҗж–ҷдё»иҰҒжңүдёүе…ғжқҗж–ҷгҖҒзЈ·й…ёй“Ғй”Ӯжқҗж–ҷгҖҒй”°й…ёй”Ӯжқҗж–ҷе’Ңй’ҙй…ёй”Ӯжқҗж–ҷгҖӮж•°жҚ®з»ҹи®ЎпјҢ2017-2022е№ҙжҲ‘еӣҪй”Ӯз”өжӯЈжһҒжқҗж–ҷеҮәиҙ§йҮҸе‘ҲзҺ°еўһй•ҝжҖҒеҠҝпјҢ2021е№ҙзӘҒз ҙзҷҫдёҮеҗЁиҫҫеҲ°109.4дёҮеҗЁпјҢ2022е№ҙжӯЈжһҒжқҗж–ҷеҮәиҙ§йҮҸ继з»ӯеўһй•ҝеҲ°194.7дёҮеҗЁпјҢдә§еҖјиҫҫеҲ°4391.2дәҝе…ғгҖӮ

2017-2022е№ҙдёӯеӣҪй”Ӯз”өжӯЈжһҒжқҗж–ҷеҮәиҙ§йҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

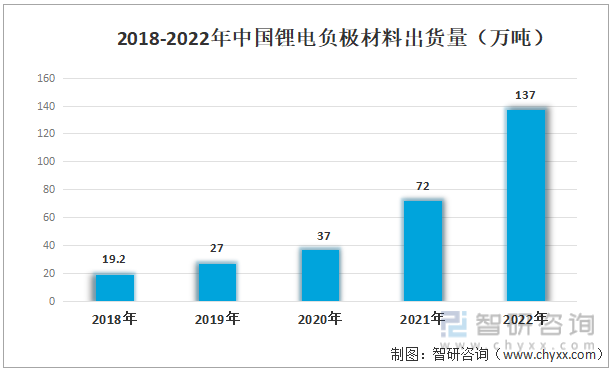

иҙҹжһҒжқҗж–ҷжҠҠжҸЎзқҖз”өжұ е®үе…Ёе‘Ҫи„үпјҢеёёи§Ғзҡ„иҙҹжһҒжқҗж–ҷжңүзўіиҙҹжһҒжқҗж–ҷгҖҒй”ЎеҹәиҙҹжһҒжқҗж–ҷгҖҒеҗ«й”ӮиҝҮжёЎйҮ‘еұһж°®еҢ–зү©иҙҹжһҒжқҗж–ҷгҖҒеҗҲйҮ‘зұ»иҙҹжһҒжқҗж–ҷе’Ңзәізұізә§иҙҹжһҒжқҗж–ҷзӯүпјҢе…¶дёӯпјҢзўіжқҗж–ҷеӣ е…·жңүдҪҺз”өеҢ–еӯҰз”өеҠҝгҖҒиүҜеҘҪзҡ„еҫӘзҺҜжҖ§иғҪгҖҒж— жҜ’гҖҒе»үд»·дё”зЁіе®ҡзӯүдјҳзӮ№пјҢжҳҜзӣ®еүҚеёӮеңәдёӯжңҖжҲҗзҶҹзҡ„й”ӮзҰ»еӯҗз”өжұ иҙҹжһҒжқҗж–ҷгҖӮ2022е№ҙжҲ‘еӣҪй”Ӯз”өиҙҹжһҒжқҗж–ҷеҮәиҙ§йҮҸиҫҫеҲ°137дёҮеҗЁпјҢиҫғ2018е№ҙзҡ„19.2дёҮеҗЁпјҢеўһй•ҝдәҶзәҰдёғеҖҚгҖӮ

2018-2022е№ҙдёӯеӣҪй”Ӯз”өиҙҹжһҒжқҗж–ҷеҮәиҙ§йҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

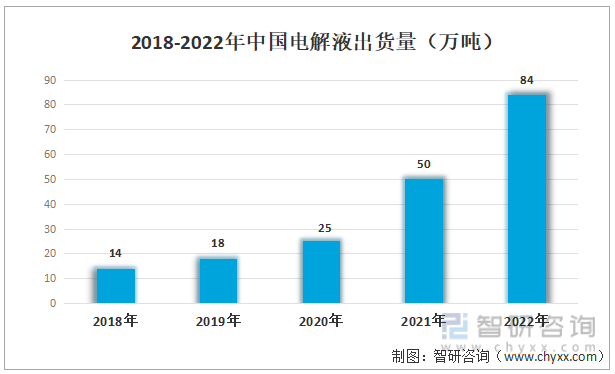

з”өи§Јж¶ІжҳҜз”өжұ дёӯзҰ»еӯҗдј иҫ“зҡ„иҪҪдҪ“пјҢдёҖиҲ¬з”ұй«ҳзәҜеәҰзҡ„жңүжңәжә¶еүӮгҖҒз”өи§ЈиҙЁй”ӮзӣҗгҖҒж·»еҠ еүӮзӯүеҺҹж–ҷз»„жҲҗпјҢжҳҜй”ӮзҰ»еӯҗз”өжұ иҺ·еҫ—й«ҳз”өеҺӢгҖҒй«ҳжҜ”иғҪзӯүдјҳзӮ№зҡ„дҝқиҜҒгҖӮж•°жҚ®жҳҫзӨәпјҢ2021е№ҙе…Ёзҗғз”өи§Јж¶ІеҮәиҙ§йҮҸдёә61.2дёҮеҗЁпјҢиҖҢ2021е№ҙжҲ‘еӣҪз”өи§Јж¶ІеҮәиҙ§йҮҸиҫҫеҲ°50дёҮеҗЁпјҢ2022е№ҙ继з»ӯдёҠеҚҮеҲ°84дёҮеҗЁгҖӮ

2018-2022е№ҙдёӯеӣҪз”өи§Јж¶ІеҮәиҙ§йҮҸпјҲдёҮеҗЁпјү

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

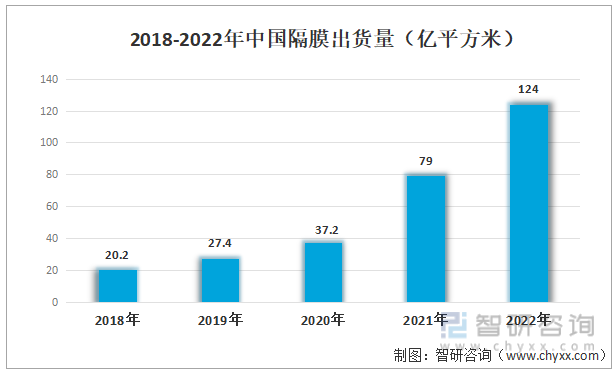

йҡ”иҶңжҳҜй”ӮзҰ»еӯҗз”өжұ еӣӣеӨ§дё»иҰҒжқҗж–ҷдёӯжҠҖжңҜеҗ«йҮҸжңҖй«ҳгҖҒеӣҪдә§еҢ–жңҖжҷҡзҡ„组件пјҢдё»иҰҒеҠҹиғҪдёәйҡ”зҰ»жӯЈиҙҹжһҒд»ҘйҳІжӯўзҹӯи·ҜпјҢеҗҢж—¶и®©з”өи§Јж¶Ідёӯзҡ„й”ӮзҰ»еӯҗйҖҡиҝҮпјҢе…¶жҖ§иғҪеҶіе®ҡдәҶз”өжұ зҡ„з•Ңйқўз»“жһ„гҖҒеҶ…йҳ»зӯүпјҢзӣҙжҺҘеҪұе“Қз”өжұ зҡ„е®№йҮҸгҖҒеҫӘзҺҜд»ҘеҸҠе®үе…ЁжҖ§иғҪзӯүгҖӮ2022е№ҙжҲ‘еӣҪйҡ”иҶңеҮәиҙ§йҮҸиҫҫеҲ°124дәҝе№іж–№зұіпјҢиҫғ2021е№ҙеҗҢжҜ”еўһй•ҝ57%гҖӮ

2018-2022е№ҙдёӯеӣҪйҡ”иҶңеҮәиҙ§йҮҸпјҲдәҝе№іж–№зұіпјү

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

дёүгҖҒдёӯжёёеҲҶжһҗ

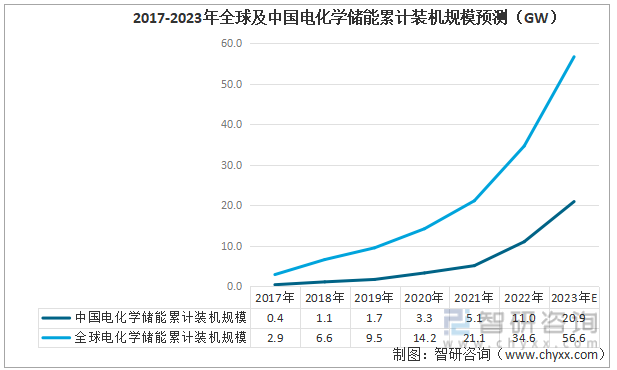

иҝ‘е№ҙжқҘпјҢз”өеҢ–еӯҰеӮЁиғҪжҠҖжңҜеңЁжө·еҶ…еӨ–йғҪиҺ·еҫ—дәҶеҝ«йҖҹеҸ‘еұ•пјҢе…Ёзҗғе’ҢдёӯеӣҪзҡ„з”өеҢ–еӯҰеӮЁиғҪзҙҜи®ЎиЈ…жңә规模еңЁ2017-2022е№ҙжңҹй—ҙжҢҒз»ӯеўһй•ҝпјҢжңӘжқҘжңүиҝӣдёҖжӯҘжү©еӨ§зҡ„и¶ӢеҠҝпјҢ2022е№ҙе…Ёзҗғз”өеҢ–еӯҰеӮЁиғҪзҙҜи®ЎиЈ…жңә规模34.6GWпјҢдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪзҙҜи®ЎиЈ…жңә规模еҲҷиҫҫеҲ°11GWпјҢжҚ®йў„жөӢпјҢ2023е№ҙеҲҶеҲ«жңүжңӣеўһй•ҝеҲ°56.6GWе’Ң20.9GWгҖӮ

2017-2023е№ҙе…ЁзҗғеҸҠдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪзҙҜи®ЎиЈ…жңә规模预жөӢпјҲGWпјү

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

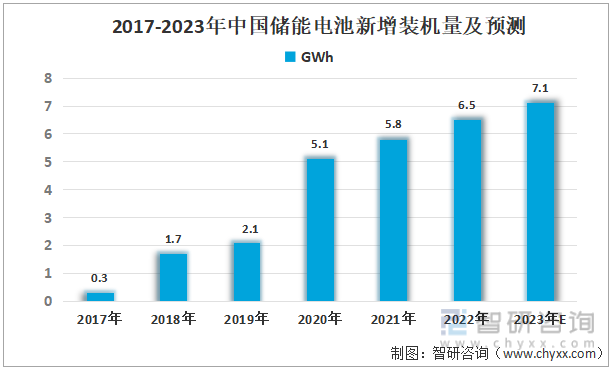

еҫ—зӣҠдәҺеӮЁиғҪз”өжұ жҲҗжң¬зҡ„жҢҒз»ӯдёӢйҷҚеҸҠжҠҖжңҜзҡ„еҸ‘еұ•пјҢжҲ‘еӣҪеӮЁиғҪз”өжұ зҡ„ж–°еўһиЈ…жңәйҮҸдёҚж–ӯжү©е®№пјҢз”ұ2017е№ҙзҡ„0.3GWhеўһй•ҝеҲ°2022е№ҙзҡ„6.5GWhпјҢжҚ®йў„жөӢ2023е№ҙеӮЁиғҪз”өжұ зҡ„ж–°еўһиЈ…жңәйҮҸжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮеҲ°7.1GWhгҖӮ

2017-2023е№ҙдёӯеӣҪеӮЁиғҪз”өжұ ж–°еўһиЈ…жңәйҮҸеҸҠйў„жөӢ

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

еӣӣгҖҒдёӢжёёеҲҶжһҗ

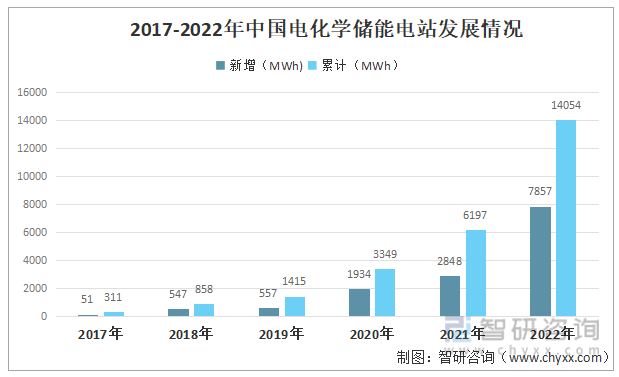

жҚ®дёӯеӣҪз”өеҠӣдјҒдёҡиҒ”еҗҲдјҡеҸ‘еёғзҡ„ж•°жҚ®з»ҹи®ЎпјҢжҲӘжӯў2022е№ҙеә•пјҢе…ЁеӣҪеҗ„зұ»з”өеҢ–еӯҰеӮЁиғҪеҸ‘з”өз«ҷ772еә§пјҢ2022е№ҙж–°еўһжҠ•иҝҗз”өеҢ–еӯҰеӮЁиғҪз”өз«ҷ194еә§пјҢжҖ»иғҪйҮҸиҫҫ7.86GWhпјҢеҚ е·ІжҠ•иҝҗз”өз«ҷжҖ»иғҪйҮҸзҡ„60.16%гҖӮ

2017-2022е№ҙдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪз”өз«ҷеҸ‘еұ•жғ…еҶө

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

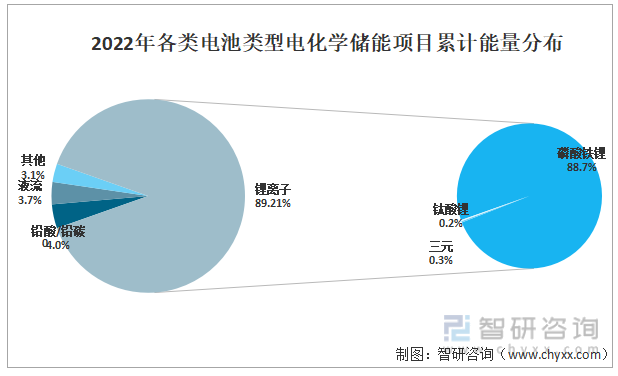

жҚ®з»ҹи®ЎпјҢ2022е№ҙеҗ„зұ»з”өжұ з”өеҢ–еӯҰеӮЁиғҪйЎ№зӣ®дёӯй”ӮзҰ»еӯҗз”өжұ йЎ№зӣ®д»Қ然еҚ жҚ®дё»еҜјең°дҪҚпјҢеҚ жҜ”иҫҫеҲ°89.21%пјҲзЈ·й…ёй“Ғй”ӮеҚ жҜ”88.7%пјүпјҢиҖҢеңЁж–°еўһжҠ•иҝҗзҡ„з”өеҢ–еӯҰеӮЁиғҪйЎ№зӣ®дёӯй”Ӯз”өеӯҗз”өжұ еҚ жҜ”иҫҫеҲ°86.51%гҖӮ

2022е№ҙеҗ„зұ»з”өжұ зұ»еһӢз”өеҢ–еӯҰеӮЁиғҪйЎ№зӣ®зҙҜи®ЎиғҪйҮҸеҲҶеёғ

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

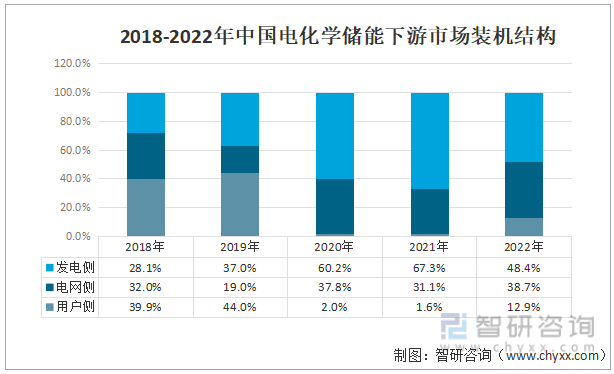

з”өеҢ–еӯҰеӮЁиғҪзҡ„дёӢжёёдё»иҰҒжҳҜеҢ…жӢ¬еҸ‘з”өдҫ§гҖҒз”өзҪ‘дҫ§е’Ңз”ЁжҲ·дҫ§пјҢд»Һ2018-2022е№ҙиЈ…жңәз»“жһ„жқҘзңӢпјҢжҲ‘еӣҪеҸ‘з”өдҫ§з”өеҢ–еӯҰеӮЁиғҪиЈ…жңәеҚ дёӢжёёеә”з”ЁйўҶеҹҹжҖ»иЈ…жңәзҡ„жҜ”йҮҚдёҚж–ӯеўһй•ҝпјҢз”ұ28.1%жҸҗеҚҮиҮі67.3%пјҢиҖҢз”ЁжҲ·дҫ§зҡ„з”өеҢ–еӯҰеӮЁиғҪиЈ…жңәеҚ жҜ”е‘ҲзҺ°дёӢйҷҚи¶ӢеҠҝпјҢ 2021е№ҙеҚ жҜ”дёӢйҷҚеҲ°1.6%пјӣз”өзҪ‘дҫ§зҡ„з”өеҢ–еӯҰеӮЁиғҪиЈ…жңәеҚ жҜ”е°Ҹе№…жіўеҠЁпјҢеҚ жҜ”еӨ§иҮҙеңЁ30%-40%жө®еҠЁгҖӮ

2018-2022е№ҙдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪдёӢжёёеёӮеңәиЈ…жңәз»“жһ„

иө„ж–ҷжқҘжәҗ:е…¬ејҖиө„ж–ҷж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡеёӮеңәз ”з©¶еҲҶжһҗеҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«дёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪдә§дёҡй“ҫжўізҗҶеҸҠе…ЁжҷҜж·ұеәҰи§ЈжһҗпјҢдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪдә§дёҡй“ҫд»ЈиЎЁжҖ§дјҒдёҡжЎҲдҫӢз ”з©¶пјҢдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡеёӮеңәеүҚжҷҜеҸҠжҠ•иө„зӯ–з•Ҙе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡиЎҢдёҡеҸ‘еұ•еүҚжҷҜе№ҝйҳ”[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2021е№ҙе…ЁзҗғеҸҠдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЎҢдёҡиЈ…жңәжғ…еҶөеҲҶжһҗпјҡдёӯеӣҪз”өеҢ–еӯҰеӮЁиғҪиЈ…жңәеҠҹзҺҮе…ЁзҗғжҺ’еҗҚ第дәҢ[еӣҫ]](http://img.chyxx.com/images/2022/0330/0138da85949c876c4999f792dca30610a5168a54.png?x-oss-process=style/w320)