дёҖгҖҒеҹәжң¬жғ…еҶөеҜ№жҜ”

жҳҫзӨәдә§е“ҒжҳҜе®һзҺ°дәәжңәдә’еҠЁгҖҒдәәдәәдә’еҠЁзҡ„жңҖеҹәжң¬зҡ„дәӨдә’еӘ’д»ӢпјҢд№ҹжҳҜзҺ°еңЁдәәзұ»з”ҹдә§гҖҒз”ҹжҙ»дёӯжүҖеҝ…дёҚеҸҜе°‘зҡ„е·Ҙе…·гҖӮзӣ®еүҚжҳҫзӨәдә§е“ҒжҠҖжңҜз§Қзұ»дј—еӨҡпјҢжңүCRTпјҲйҳҙжһҒе°„зәҝз®ЎпјүпјҢPDP(зӯүзҰ»еӯҗжҳҫзӨәеҷЁ)пјҢLCDпјҲж¶Іжҷ¶жҳҫзӨәеҷЁ)пјҢLED(еҸ‘е…үдәҢжһҒз®ЎпјүпјҢз”өжііжҳҫзӨә(E-ink жҳҫзӨәпјүзӯүпјӣдә§е“ҒеҪўжҖҒжңүе№ійқўжҳҫзӨәпјҢжҹ”жҖ§жҳҫзӨәзӯүгҖӮжҳҫзӨәйқўжқҝиЎҢдёҡеұһдәҺжҳҫзӨәдә§дёҡй“ҫзҡ„дёӯй—ҙзҺҜиҠӮпјҢдә§е“Ғдё»иҰҒжҳҜжҳҫзӨәжЁЎз»„жҲ–иҖ…иЈёйқўжқҝпјҢйҖҡиҝҮB2Bзҡ„ж–№ејҸеҚ–з»ҷдёӢжёёж•ҙжңәеҺӮгҖӮжүҖд»ҘжҳҫзӨәйқўжқҝдә§е“Ғзҡ„еҲҶзұ»дё»иҰҒиҝҳжҳҜд»ҺйңҖжұӮз«Ҝе’Ңеә”з”Ёз«ҜеҮәеҸ‘пјҢд»ҘдёӢжёёж•ҙжңәеҺӮз”ҹдә§зҡ„дә§е“Ғеә”з”Ёзұ»еҲ«иҝӣиЎҢеҲҶзұ»гҖӮLCDжҳҫзӨәдј з»ҹзҡ„еә”з”Ёзұ»еһӢжңүз”өи§ҶпјҢзӣ‘и§ҶеҷЁпјҢ笔记жң¬з”өи„‘пјҢжүӢжңәзӯүпјҢйҡҸзқҖзҺ°еңЁжҠҖжңҜзҡ„еҸ‘еұ•пјҢжҳҫзӨәдә§е“Ғзұ»еҲ«д№ҹи¶ҠжқҘи¶ҠеӨҡгҖӮеҗҲеҠӣжі°гҖҒиҫҫеҚҺжҷәиғҪе’Ңжө·дҝЎи§ҶеғҸжҳҜжҲ‘еӣҪжҳҫзӨәдә§е“ҒиЎҢдёҡзҡ„йҮҚзӮ№дјҒдёҡгҖӮ

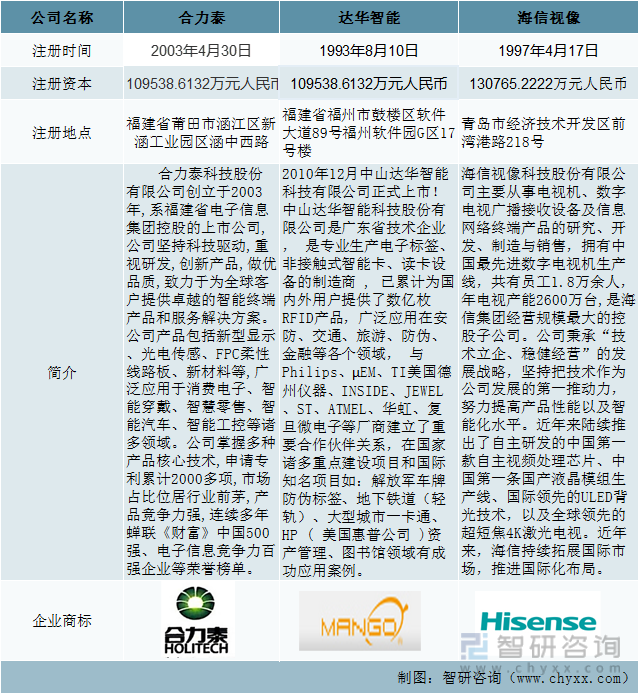

еҗҲеҠӣжі°VSиҫҫеҚҺжҷәиғҪVSжө·дҝЎи§ҶеғҸеҹәжң¬жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒжҹҘжҹҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒз»ҸиҗҘжғ…еҶөеҜ№жҜ”

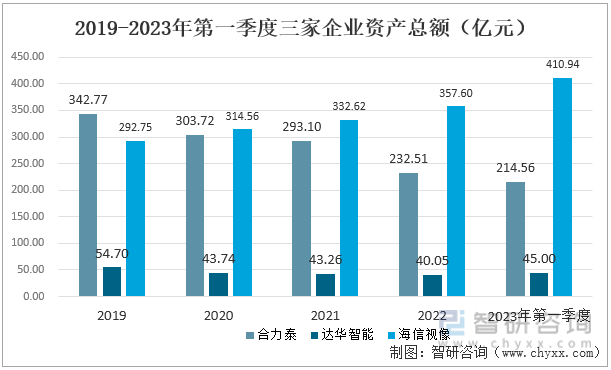

2019-2023е№ҙ第дёҖеӯЈеәҰеҗҲеҠӣжі°е’ҢиҫҫеҚҺжҷәиғҪзҡ„иө„дә§жҖ»йўқйғҪе‘ҲзҺ°еҮәжҳҺжҳҫзҡ„дёӢйҷҚи¶ӢеҠҝпјҢиҖҢжө·дҝЎи§ҶеғҸзҡ„иө„дә§жҖ»йўқдҝқжҢҒзқҖйҖҗе№ҙдёҠеҚҮзҡ„жҖҒеҠҝгҖӮеҗҲеҠӣжі°зҡ„иө„дә§жҖ»йўқз”ұ2019е№ҙзҡ„342.77дәҝе…ғдёӢйҷҚеҲ°2023е№ҙ第дёҖеӯЈеәҰзҡ„214.56дәҝе…ғпјҢеҮҸе°‘дәҶ37.40%пјӣиҫҫеҚҺжҷәиғҪзҡ„иө„дә§жҖ»йўқз”ұ2019е№ҙзҡ„54.70дәҝе…ғдёӢйҷҚиҮі2023е№ҙ第дёҖеӯЈеәҰзҡ„45дәҝе…ғпјҢеҮҸе°‘дәҶ17.73%пјӣжө·дҝЎи§ҶеғҸзҡ„иө„дә§жҖ»йўқз”ұ2019е№ҙзҡ„292.75дәҝе…ғеўһй•ҝиҮі2023е№ҙдёҖеӯЈеәҰзҡ„410.94дәҝе…ғпјҢеўһй•ҝзҺҮиҫҫ40.37%гҖӮ

2019-2023е№ҙ第дёҖеӯЈеәҰдёү家дјҒдёҡиө„дә§жҖ»йўқпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

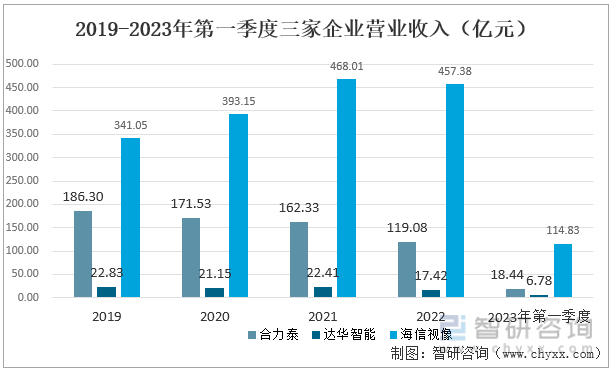

еҸ—з–«жғ…зҡ„еҪұе“ҚпјҢ2019-2023е№ҙдёҖеӯЈеәҰеҗҲеҠӣжі°зҡ„иҗҘдёҡ收е…Ҙе‘ҲзҺ°еҮәдёӢйҷҚзҡ„и¶ӢеҠҝпјҢеҗҲеҠӣжі°2023е№ҙдёҖеӯЈеәҰзҡ„иҗҘдёҡ收е…Ҙдёә18.44дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ45.92%пјҢдё»иҰҒзі»з”өеӯҗж¶Ҳиҙ№еёӮеңәйңҖжұӮж”ҫзј“пјҢеҮәиҙ§йҮҸе’Ңд»·ж јдёӢйҷҚжүҖиҮҙгҖӮ

2019-2022е№ҙжңҹй—ҙпјҢз”ұдәҺеӨ„дәҺж–°ж—§дёҡеҠЎж•ҙеҗҲйҳ¶ж®өпјҢиҫҫеҚҺжҷәиғҪзҡ„иҗҘдёҡ收е…Ҙе‘ҲзҺ°еҮәжіўеҠЁдёӢйҷҚзҡ„жҖҒеҠҝпјҢ2023е№ҙдёҖеӯЈеәҰиҫҫеҚҺжҷәиғҪзҡ„иҗҘдёҡ收е…Ҙдёә6.78дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ98.08%пјҢдё»иҰҒзі»жң¬жңҹеӨ§еһӢзі»з»ҹйӣҶжҲҗйЎ№зӣ®ж”¶е…ҘзЎ®и®ӨжүҖиҮҙгҖӮ

з”ұдәҺеӨҡе“ҒзүҢзҹ©йҳөиҝҗдҪңжҲҗеҠҹгҖҒеҜ№еә”дә§дёҡеҸҠдә§е“Ғз»“жһ„дјҳеҢ–пјҢз®ЎзҗҶдҪ“зі»еҸҳйқ©жҸҗж•ҲзӯүдёҫжҺӘзҡ„жңүж•Ҳж–ҪиЎҢпјҢд»ҘеҸҠз»ҸиҗҘе…ЁзҗғеҢ–еҸ‘еұ•жҲҳз•Ҙзҡ„жҺЁеҠЁдҪҝеҫ—еӣҪеӨ–дё»иҗҘдёҡеҠЎж”¶е…ҘеҚ жҜ”дёҚж–ӯжҸҗй«ҳпјҢжө·дҝЎи§ҶеғҸзҡ„иҗҘдёҡ收е…ҘеңЁ2019-2022е№ҙйҖҗе№ҙзЁіжӯҘдёҠеҚҮпјҢ2023е№ҙдёҖеӯЈеәҰжө·дҝЎи§ҶеғҸзҡ„иҗҘдёҡ收е…Ҙдёә114.83дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ12.75%гҖӮ

2019-2023е№ҙдёҖеӯЈеәҰдёү家дјҒдёҡиҗҘдёҡ收е…ҘпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

з–«жғ…зҲҶеҸ‘пјҢеҺҹжқҗж–ҷд»·ж јдёҠж¶Ёд»ҘеҸҠдәәе·ҘжҲҗжң¬дёҠеҚҮжҸҗй«ҳдәҶдјҒдёҡзҡ„иҗҘдёҡжҲҗжң¬гҖӮ2019-2022е№ҙжңҹй—ҙеҗҲеҠӣжі°зҡ„иҗҘдёҡжҲҗжң¬е‘ҲжіўеҠЁдёӢйҷҚзҡ„и¶ӢеҠҝгҖӮ2023е№ҙдёҖеӯЈеәҰеҗҲеҠӣжі°зҡ„иҗҘдёҡжҲҗжң¬дёә18.99дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ39.86%пјҢе®һзҺ°з”ұзӣҲиҪ¬дәҸпјҢдё»иҰҒзі»з”өеӯҗж¶Ҳиҙ№еёӮеңәйңҖжұӮж”ҫзј“пјҢеҮәиҙ§йҮҸдёӢйҷҚжүҖиҮҙгҖӮ

иҫҫеҚҺжҷәиғҪзҡ„иҗҘдёҡжҲҗжң¬еңЁ2019-2022е№ҙжңҹй—ҙеҗҢж ·е‘ҲжіўеҠЁдёӢйҷҚзҡ„и¶ӢеҠҝпјҢ2023е№ҙдёҖеӯЈеәҰиҫҫеҚҺжҷәиғҪзҡ„иҗҘдёҡжҲҗжң¬дёә5.97дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ94.45%пјҢдё»иҰҒзі»жң¬жңҹеӨ§еһӢзі»з»ҹйӣҶжҲҗйЎ№зӣ®ж”¶е…ҘзЎ®и®Өз»“иҪ¬еҜ№еә”жҲҗжң¬жүҖиҮҙгҖӮ

2019-2022е№ҙжө·дҝЎи§ҶеғҸзҡ„иҗҘдёҡжҲҗжң¬е‘ҲжіўеҠЁдёҠеҚҮзҡ„и¶ӢеҠҝпјҢ2023е№ҙдёҖеӯЈеәҰжө·дҝЎи§ҶеғҸзҡ„иҗҘдёҡжҲҗжң¬дёә93.97дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.65%гҖӮ

2019-2023е№ҙдёү家дјҒдёҡиҗҘдёҡжҲҗжң¬пјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

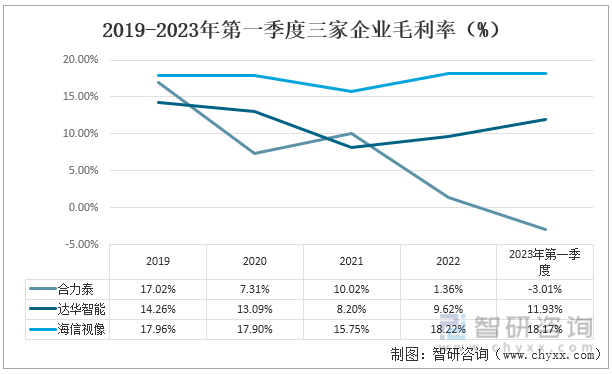

еҸ—еҲ°з–«жғ…е’ҢеӣҪйҷ…иҙёжҳ“ж‘©ж“ҰеҪұе“ҚпјҢж ёеҝғеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁгҖҒдҫӣеә”зҹӯзјәпјҢеҜјиҮҙдјҒдёҡжҲҗжң¬жңүжүҖдёҠеҚҮпјҢжӢүдҪҺдәҶдјҒдёҡзҡ„жҜӣеҲ©зҺҮж°ҙе№ігҖӮ2019е№ҙ-2022е№ҙеҗҲеҠӣжі°зҡ„жҜӣеҲ©зҺҮжіўеҠЁе№…еәҰжңҖдёәеү§зғҲпјҢж•ҙдҪ“е‘ҲжҖҘйҖҹдёӢйҷҚзҡ„еұҖйқўпјҢ2023е№ҙдёҖеӯЈеәҰеҗҲеҠӣжі°жҜӣеҲ©зҺҮдёә-3.01%пјҢеҮәзҺ°з”ұзӣҲиҪ¬дәҸзҡ„еұҖйқўгҖӮ

иҫҫеҚҺжҷәиғҪзҡ„жҜӣеҲ©зҺҮе‘ҲVеӯ—еҸҳеҠЁпјҢеңЁ2021е№ҙдёӢйҷҚиҮіжңҖдҪҺзӮ№8.2%пјҢеҫ—зӣҠдәҺе…¬еҸёзҡ„жҲҳз•Ҙи°ғж•ҙпјҢеҺ»йҷӨжҺүиҗҪеҗҺдә§иғҪпјҢ 2022е№ҙиҫҫеҚҺжҷәиғҪзҡ„жҜӣеҲ©зҺҮжҸҗй«ҳиҮі9.62%пјҢиҫҫеҚҺжҷәиғҪ2023е№ҙдёҖеӯЈеәҰзҡ„жҜӣеҲ©зҺҮдёә11.93%пјҢеҗҢжҜ”еўһй•ҝ1.64%гҖӮ

2019-2022е№ҙжө·дҝЎи§ҶеғҸзҡ„жҜӣеҲ©зҺҮе‘Ҳе…ҲйҷҚеҗҺеҚҮзҡ„и¶ӢеҠҝпјҢйҡҸзқҖз–«жғ…зҡ„жңүж•ҲжҺ§еҲ¶пјҢжө·дҝЎи§ҶеғҸзҡ„жҜӣеҲ©зҺҮеңЁ2022е№ҙеҮәзҺ°еўһй•ҝпјҢиҫғ2019е№ҙдёҠеҚҮдәҶ0.26%пјҢжө·дҝЎи§ҶеғҸ2023е№ҙдёҖеӯЈеәҰзҡ„жҜӣеҲ©зҺҮдёә18.12%пјҢеҗҢжҜ”еўһй•ҝ0.76%гҖӮ

2019-2023е№ҙ第дёҖеӯЈеәҰдёү家дјҒдёҡжҜӣеҲ©зҺҮпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒдёҡеҠЎеёғеұҖеҜ№жҜ”

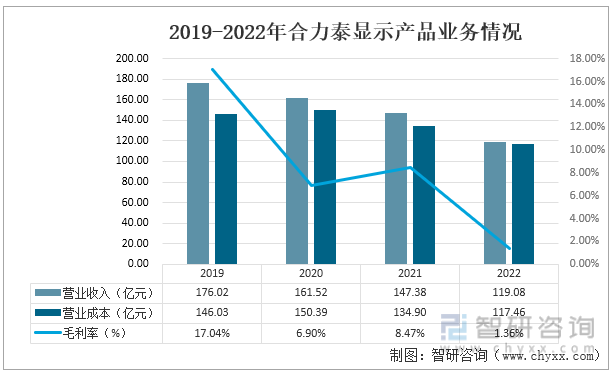

йҡҸзқҖжҳҫзӨәиЎҢдёҡзҡ„й«ҳйҖҹеҸ‘еұ•пјҢжҳҫзӨәжҠҖжңҜдёҚж–ӯжҲҗзҶҹжӣҙж–°пјҢд»ҘеҸҠжҷәиғҪжүӢжңәе’Ңеҗ„з§ҚжҷәиғҪи®ҫеӨҮзҡ„еҲӣж–°еҸ‘еұ•пјҢеёӮеңәеҜ№дәҺжҳҫзӨәдә§е“Ғзҡ„йңҖжұӮдёҚж–ӯеўһеҠ пјҢжҳҫзӨәдә§дёҡзҡ„еёӮеңә规模йҖҗе№ҙдёҠж¶ЁпјҢжҳҫзӨәдә§дёҡзҡ„еҸ‘еұ•еүҚжҷҜеҸҜи§ӮгҖӮеҗҲеҠӣжі°дё»иҰҒдёәд»ҘжҷәиғҪжүӢжңәдёәдё»зҡ„йҖҡи®Ҝи®ҫеӨҮжҸҗдҫӣжҳҫзӨәзұ»дә§е“ҒпјҢдҪҶз”ұдәҺеӣҪеҶ…д»ҘеҸҠе…ЁзҗғжҷәиғҪжүӢжңәеёӮеңәи¶ӢдәҺйҘұе’ҢпјҢжҷәиғҪжүӢжңәзҡ„еҮәиҙ§йҮҸеҮәзҺ°еӨ§е№…дёӢйҷҚпјҢеҜјиҮҙжңүж•ҲйңҖжұӮдёҚи¶іпјҢеҗҲеҠӣжі°зҡ„жҳҫзӨәдә§е“ҒдёҡеҠЎдёҚж–ӯдёӢж»‘пјҢжҳҫзӨәдә§е“ҒдёҡеҠЎзҡ„жҜӣеҲ©зҺҮз”ұ2019е№ҙзҡ„17.04%дёӢйҷҚиҮі2022е№ҙзҡ„1.36%гҖӮ

2019-2022е№ҙеҗҲеҠӣжі°жҳҫзӨәдә§е“ҒдёҡеҠЎжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

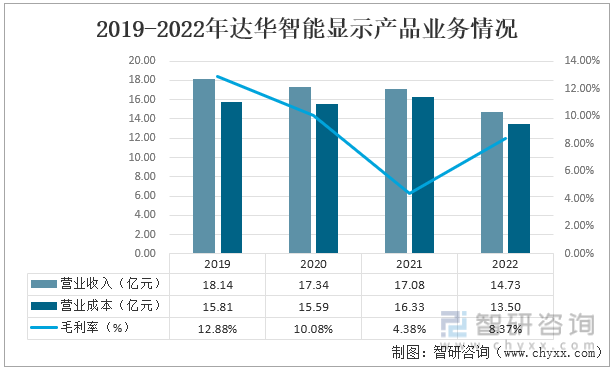

иҫҫеҚҺжҷәиғҪд»ҘвҖңйҖҡдҝЎзҪ‘вҖқе’ҢвҖңж•°еӯ—еұҸвҖқдёәж ёеҝғдёҡеҠЎеҸ‘еұ•жҲҳз•ҘпјҢе…¶дёӯж•°еӯ—еұҸдёҡеҠЎжүҖеҚ зҡ„жҜ”йҮҚжңҖеӨ§пјҢж•°еӯ—еұҸдёҡеҠЎзҡ„еҸҳеҠЁжһҒеӨ§зЁӢеәҰдёҠеҪұе“ҚдәҶиҫҫеҚҺжҷәиғҪж•ҙдҪ“зҡ„з»ҸжөҺж•ҲзӣҠгҖӮ2020е№ҙпјҢе…Ёзҗғз»ҸжөҺеҪўеҠҝй”ҷз»јеӨҚжқӮпјҢиҙёжҳ“зә зә·еҸҳеҢ–дёҚе®ҡпјҢе…Ёзҗғз»ҸжөҺиҙёжҳ“еўһйҖҹжҳҫи‘—ж”ҫзј“пјҢзӘҒеҸ‘з–«жғ…з»ҷиҫҫеҚҺжҷәиғҪзҡ„з»ҸиҗҘз®ЎзҗҶеёҰжқҘдёҖе®ҡеҺӢеҠӣпјҢеҗҢж—¶иҫҫеҚҺжҷәиғҪзҡ„жөҒеҠЁжҖ§еӯҳеңЁдёҖе®ҡеҚұжңәпјҢдҪҝеҫ—2019-2022е№ҙиҫҫеҚҺжҷәиғҪзҡ„жҳҫзӨәдә§е“ҒдёҡеҠЎеҸҳеҠЁиҫғеӨ§пјҢиҗҘдёҡ收е…Ҙе‘ҲзҺ°дёӢйҷҚжҖҒеҠҝпјҢиҫҫеҚҺжҷәиғҪжҳҫзӨәдә§е“ҒдёҡеҠЎзҡ„жҜӣеҲ©зҺҮз”ұ2019е№ҙзҡ„12.88%дёӢйҷҚиҮі2022е№ҙзҡ„8.37%гҖӮ

2019-2022е№ҙиҫҫеҚҺжҷәиғҪжҳҫзӨәдә§е“ҒдёҡеҠЎжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

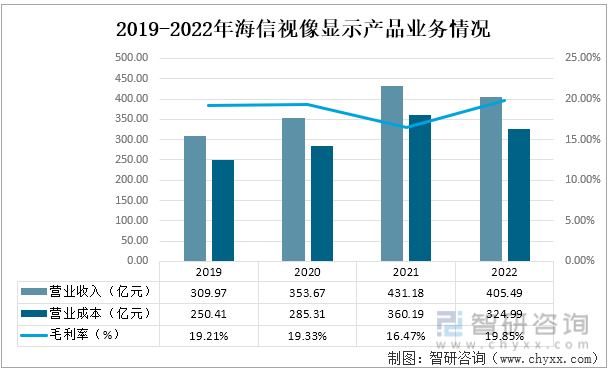

жө·дҝЎи§ҶеғҸзҡ„дё»иҰҒдёҡеҠЎеҢ…жӢ¬жҷәж…§жҳҫзӨәз»Ҳз«ҜдёҡеҠЎе’Ңж–°жҳҫзӨәж–°дёҡеҠЎгҖӮ2021е№ҙжө·дҝЎи§ҶеғҸз«Ӣи¶із»ҸиҗҘе…ЁзҗғеҢ–еҸ‘еұ•жҲҳз•ҘпјҢзҒөжҙ»и°ғж•ҙдёҡеҠЎеёғеұҖпјҢжңҖеӨ§йҷҗеәҰжҠҠжҸЎеёӮеңәжңәйҒҮпјҢжҸҗиҙЁеўһж•ҲжҢҒз»ӯжҳҫж•ҲпјҢиҝҗиҗҘж•ҲзҺҮиҝӣдёҖжӯҘжҸҗй«ҳпјҢиҙ№з”ЁзҺҮйҷҚдҪҺгҖӮе…¬еҸёзҡ„жҳҫзӨәдә§е“ҒиҗҘдёҡ收е…ҘеңЁ2019-2022е№ҙжңҹй—ҙеўһй•ҝиҝ…йҖҹпјҢз”ұ2019е№ҙзҡ„309.97дәҝе…ғеўһй•ҝиҮі2022е№ҙзҡ„405.49дәҝе…ғпјҢеўһй•ҝзҺҮй«ҳиҫҫ30.82%пјҢжҜӣеҲ©зҺҮзҡ„еҸҳеҠЁеҲҷиҫғдёәе№ізЁіпјҢиҫғ2019е№ҙдёҠеҚҮдәҶ0.64%гҖӮ

2019-2022е№ҙжө·дҝЎи§ҶеғҸжҳҫзӨәдә§е“ҒдёҡеҠЎжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒз ”еҸ‘жҠ•е…Ҙжғ…еҶөеҜ№жҜ”

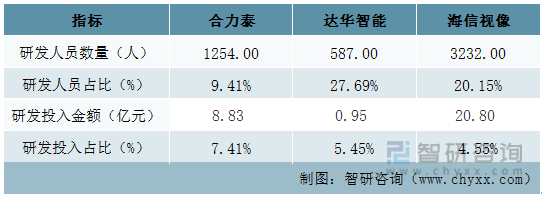

д»Һдёү家дјҒдёҡзҡ„з ”еҸ‘жҠ•е…Ҙжғ…еҶөжқҘзңӢпјҢеҗҲеҠӣжі°зҡ„з ”еҸ‘дәәе‘ҳж•°йҮҸе’Ңз ”еҸ‘жҠ•е…ҘйҮ‘йўқеҲҶеҲ«дёә1254дәәе’Ң8.83дәҝе…ғпјҢеҲҶеҲ«дёә9.41%е’Ң7.41%пјӣиҫҫеҚҺжҷәиғҪзҡ„з ”еҸ‘дәәе‘ҳж•°йҮҸе’Ңз ”еҸ‘жҠ•е…ҘйҮ‘йўқеҲҶеҲ«дёә587дәәе’Ң0.95дәҝе…ғпјҢеҚ жҜ”еҲҶеҲ«дёә27.69%е’Ң5.45%пјӣжө·дҝЎи§ҶеғҸзҡ„з ”еҸ‘дәәе‘ҳж•°йҮҸе’Ңз ”еҸ‘жҠ•е…ҘйҮ‘йўқеҲҶеҲ«дёә3232дәәе’Ң20.80дәҝе…ғпјҢеҚ жҜ”еҲҶеҲ«дёә20.15%е’Ң4.55%гҖӮиҫҫеҚҺжҷәиғҪзҡ„з ”еҸ‘дәәе‘ҳеҚ жҜ”еңЁдёү家дјҒдёҡдёӯжҺ’еҗҚ第дёҖпјҢиҖҢеҗҲеҠӣжі°зҡ„з ”еҸ‘жҠ•е…ҘеҚ жҜ”жңҖеӨ§гҖӮ

2022е№ҙдёү家дјҒдёҡз ”еҸ‘жҠ•е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒдә§й”ҖйҮҸжғ…еҶө

з”ұдәҺз–«жғ…зҲҶеҸ‘пјҢж ёеҝғеҺҹжқҗж–ҷд»·ж јеӨ§е№…дёҠж¶ЁгҖҒдҫӣеә”зҹӯзјәпјҢжҷәиғҪжүӢжңәеёӮеңәйңҖжұӮдёӢйҷҚзҡ„еҪұе“ҚпјҢеҗҲеҠӣжі°зҡ„дә§й”ҖйҮҸе‘ҲзҺ°еҮәеӨ§е№…дёӢйҷҚзҡ„и¶ӢеҠҝпјҢ2022е№ҙеҗҲеҠӣжі°зҡ„дә§й”ҖйҮҸеҲҶеҲ«дёә84454.11дёҮpcsе’Ң85345.10дёҮpcsгҖӮ

еҸ—е…¬еҸёж–°ж—§дёҡеҠЎж•ҙеҗҲгҖҒдә§дёҡдјҳеҢ–зҡ„еҪұе“ҚпјҢиҫҫеҚҺжҷәиғҪзҡ„дә§й”ҖйҮҸж•ҙдҪ“еӨ„дәҺдёӢйҷҚжҖҒеҠҝпјҢ2022е№ҙиҫҫеҚҺжҷәиғҪзҡ„дә§й”ҖйҮҸеҲҶеҲ«дёә1289.04дёҮpcsе’Ң1288.80дёҮpcsгҖӮ

з”ұдәҺдёӯеӣҪеёӮеңәзҡ„иЎҢдёҡдјҳеҢ–еҲәжҝҖдәҶй«ҳз«Ҝдә§е“Ғзҡ„йңҖжұӮпјҢд»ҘеҸҠжө·дҝЎи§ҶеғҸеңЁиҪҜ件жңҚеҠЎж–№йқўзҡ„дёҚж–ӯеҚҮзә§пјҢжңүж•Ҳж»Ўи¶ідәҶдёҚеҗҢзҡ„з”ЁжҲ·йңҖжұӮзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢ2022е№ҙжө·дҝЎи§ҶеғҸзҡ„дә§й”ҖйҮҸиҫғ2021е№ҙеӨ§е№…жҸҗеҚҮпјҢ2022е№ҙжө·дҝЎи§ҶеғҸзҡ„дә§й”ҖйҮҸеҲҶеҲ«дёә2582.95дёҮpcsе’Ң2593.94дёҮpcsгҖӮ

2019-2022е№ҙдёү家дјҒдёҡдә§й”ҖйҮҸеҸҠеә“еӯҳйҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪжҳҫзӨәдә§е“ҒиЎҢдёҡеёӮеңәдҫӣйңҖжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜз ”еҲӨжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪжҳҫзӨәдә§е“ҒиЎҢдёҡеёӮеңәдҫӣйңҖжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪжҳҫзӨәдә§е“ҒиЎҢдёҡеёӮеңәдҫӣйңҖжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜз ”еҲӨжҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«2024-2030е№ҙжҳҫзӨәдә§е“ҒиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢжҳҫзӨәдә§е“ҒиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪжҳҫзӨәдә§е“ҒиЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡеҗҲеҠӣжі°VSиҫҫеҚҺжҷәиғҪVSжө·дҝЎи§ҶеғҸ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)