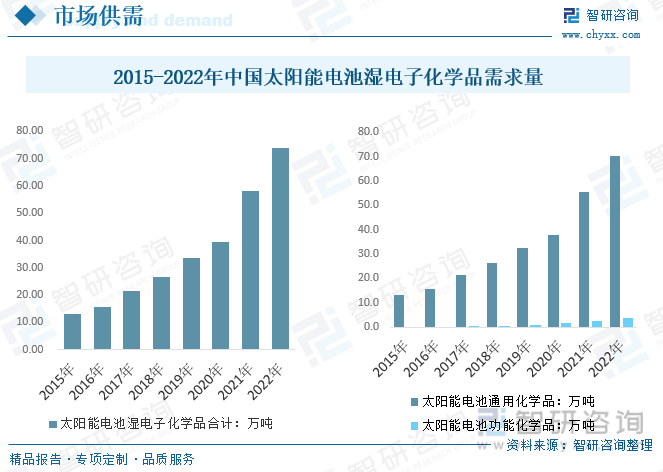

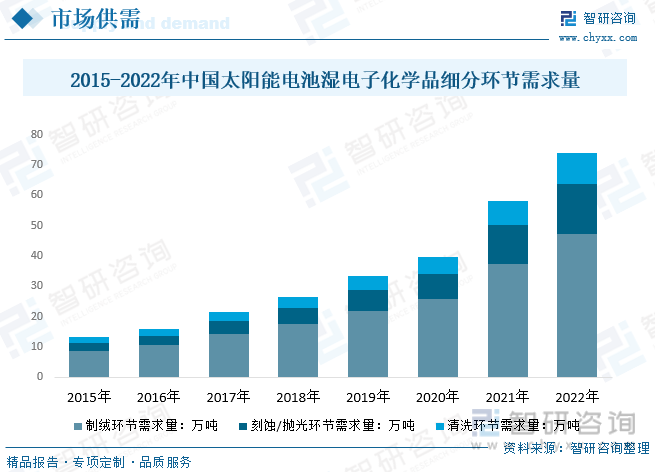

еҶ…е®№жҰӮеҶөпјҡ2022е№ҙжҲ‘еӣҪеӨӘйҳіиғҪз”өжұ ж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮйҮҸзәҰ70.16дёҮеҗЁпјҢз»ҶеҲҶе“Ғзұ»жқҘзңӢпјҢ2022е№ҙеҠҹиғҪеҢ–еӯҰе“ҒйңҖжұӮйҮҸзәҰ3.68дёҮеҗЁпјҢеҚ жҜ”ж•ҙдҪ“йңҖжұӮйҮҸ5%е·ҰеҸігҖӮз»ҶеҲҶзҺҜиҠӮйңҖжұӮйҮҸиҖҢиЁҖпјҢ2022е№ҙжҲ‘еӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒеҲ¶з»’гҖҒеҲ»иҡҖ/жҠӣе…үе’Ңжё…жҙ—зҺҜиҠӮйңҖжұӮйҮҸеҲҶеҲ«зәҰ47.2дёҮеҗЁгҖҒ16.52дёҮеҗЁе’Ң10.12дёҮеҗЁгҖӮ

е…ій”®иҜҚпјҡеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮйҮҸ ж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡй“ҫ ж№ҝз”өеӯҗеҢ–еӯҰе“Ғдё»иҰҒдјҒдёҡ еӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒеҚ•иҖ—

дёҖгҖҒеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡжҰӮиҝ°

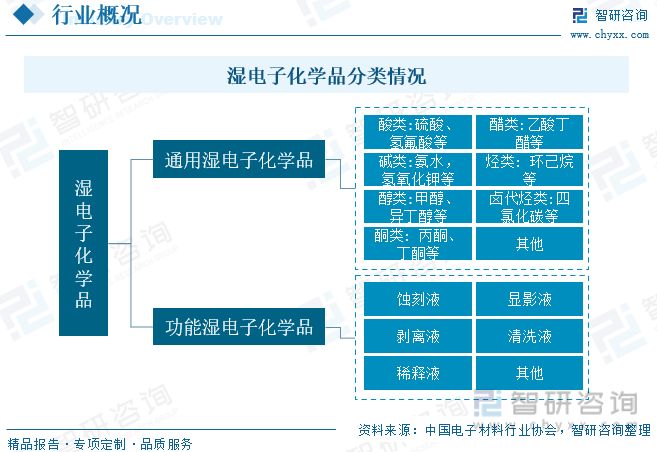

ж№ҝз”өеӯҗеҢ–еӯҰе“ҒжҳҜеҫ®з”өеӯҗгҖҒе…үз”өеӯҗж№ҝжі•е·ҘиүәеҲ¶зЁӢдёӯдҪҝз”Ёзҡ„еҗ„з§Қж¶ІдҪ“еҢ–е·Ҙжқҗж–ҷпјҢдёҖиҲ¬еҸҜеҲ’еҲҶдёәйҖҡз”Ёж№ҝз”өеӯҗеҢ–еӯҰе“Ғе’ҢеҠҹиғҪж№ҝз”өеӯҗеҢ–еӯҰе“ҒгҖӮйҖҡз”Ёж№ҝз”өеӯҗеҢ–еӯҰе“ҒжҢҮеңЁеҚҠеҜјдҪ“гҖҒжҳҫзӨәйқўжқҝгҖҒеӨӘйҳіиғҪз”өжұ зӯүеҲ¶йҖ е·Ҙиүәдёӯиў«еӨ§йҮҸдҪҝз”Ёзҡ„ж¶ІдҪ“еҢ–еӯҰе“ҒпјҢдёҖиҲ¬дёәеҚ•жҲҗд»ҪгҖҒеҚ•еҠҹиғҪеҢ–еӯҰе“ҒпјҢдҫӢеҰӮж°ўж°ҹй…ёгҖҒзЎ«й…ёгҖҒж°ўж°§еҢ–й’ гҖҒж°ўж°§еҢ–й’ҫзӯүгҖӮеҠҹиғҪж№ҝз”өеӯҗеҢ–еӯҰе“ҒжҢҮйҖҡиҝҮеӨҚй…ҚжүӢж®өиҫҫеҲ°зү№ж®ҠеҠҹиғҪгҖҒж»Ўи¶іеҲ¶йҖ дёӯзү№ж®Ҡе·ҘиүәйңҖжұӮзҡ„еӨҚй…Қзұ»еҢ–еӯҰе“ҒпјҢдҫӢеҰӮжҳҫеҪұж¶ІгҖҒеүҘзҰ»ж¶ІгҖҒиҡҖеҲ»ж¶ІгҖҒзЁҖйҮҠж¶ІгҖҒжё…жҙ—ж¶ІзӯүгҖӮзӣ®еүҚж№ҝз”өеӯҗеҢ–еӯҰе“Ғдё»иҰҒеә”з”ЁеңЁеҚҠеҜјдҪ“гҖҒе№іжқҝжҳҫзӨәгҖҒеӨӘйҳіиғҪе…үдјҸйўҶеҹҹзӯүеҫ®з”өеӯҗеҷЁд»¶еҲ¶йҖ йўҶеҹҹпјҢе№ҝжіӣеә”з”ЁдәҺи¶…еӨ§и§„жЁЎйӣҶжҲҗз”өи·ҜгҖҒLEDгҖҒTFT-LCDйқўжқҝеҲ¶йҖ иҝҮзЁӢгҖҒеӨӘйҳіиғҪзЎ…зүҮзҡ„иҡҖеҲ»дёҺжё…жҙ—гҖӮ

дәҢгҖҒеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡй“ҫеҸҠж”ҝзӯ–

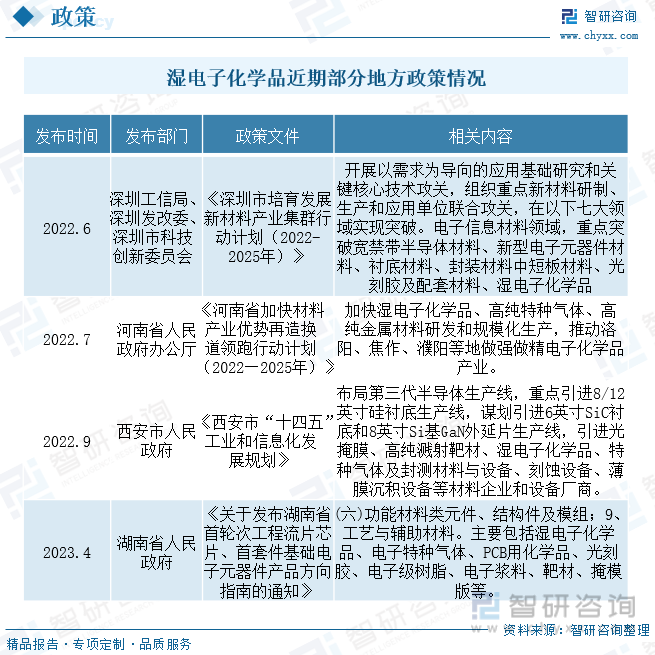

з”ұдәҺж№ҝз”өеӯҗеҢ–еӯҰе“ҒеңЁз”өеӯҗе·Ҙдёҡзҡ„йҮҚиҰҒжҖ§ж—ҘзӣҠзӘҒеҮәпјҢдёӯеӣҪеңЁж”ҝзӯ–дёҠе……еҲҶйј“еҠұж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡзҡ„еҸ‘еұ•гҖӮиҝ‘еҚҒеҮ е№ҙжқҘпјҢж№ҝз”өеӯҗеҢ–е·Ҙе·ІжҲҗдёәдёӯеӣҪеҢ–е·ҘиЎҢдёҡйҮҚиҰҒзҡ„зӢ¬з«ӢеҲҶж”Ҝе’Ңж–°зҡ„еўһй•ҝзӮ№гҖӮд»Һиҝ‘жңҹеӣҪеҶ…е…ідәҺж№ҝз”өеӯҗеҢ–еӯҰе“Ғзӣёе…іең°ж–№ж”ҝзӯ–еҮәеҸ°жғ…еҶөиҖҢиЁҖпјҢеӨҡдёәдҝғиҝӣж”ҝзӯ–пјҢйӣҶдёӯеңЁеҠ еҝ«ж№ҝз”өеӯҗеҢ–еӯҰе“Ғз ”еҸ‘е’Ң规模еҢ–з”ҹдә§гҖҒеј•иҝӣзӣёе…іжқҗж–ҷе’Ңи®ҫеӨҮеҺӮе•ҶзӯүпјҢзӣ®еүҚеӣҪеҶ…ж•ҙдҪ“ж№ҝз”өеӯҗеҢ–еӯҰе“Ғдё»иҰҒдә§е“Ғе·Іеҹәжң¬иҰҶзӣ–пјҢдҪҶйғЁеҲҶй«ҳз«Ҝдә§е“ҒеҸ—йҷҗдәҺжҠҖжңҜе’Ңи®ҫеӨҮйҷҗеҲ¶д»ҚжңӘзӘҒз ҙпјҢйҡҸзқҖеӣҪеҶ…зӣёе…іж”ҝзӯ–жҢҒз»ӯеҮәеҸ°е№¶жҺЁеҠЁеӣҪдә§еҢ–и®ҫеӨҮгҖҒжқҗж–ҷзӘҒз ҙе’Ң规模еҢ–и¶ӢеҠҝпјҢжҲ‘еӣҪй«ҳз«Ҝж№ҝз”өеӯҗеҢ–еӯҰе“ҒеӣҪдә§еҢ–жңүжңӣеҠ йҖҹжӣҝд»ЈгҖӮ

ж№ҝз”өеӯҗеҢ–еӯҰе“ҒдёҠжёёдё»иҰҒеҢ…жӢ¬еҹәзЎҖеҢ–е·Ҙе’Ңдә§е“Ғе’Ңзӣёе…із”ҹдә§еҠ е·Ҙи®ҫеӨҮпјҢе…¶дёӯеҹәзЎҖеҢ–е·ҘиЎҢдёҡй…ҚзҪ®жҜ”иҫғе®Ңе–„пјҢдә§е“Ғз§Қзұ»йҪҗе…ЁпјҢдә§иғҪе……иЈ•дёӢжёёпјӣдёӢжёёеә”з”Ёжғ…еҶөжқҘзңӢпјҢеҚҠеҜјдҪ“еҲ¶йҖ йўҶеҹҹдё»иҰҒеә”з”ЁдәҺйӣҶжҲҗз”өи·Ҝе’ҢеҲҶз«ӢеҷЁд»¶еҲ¶дҪңз”Ёжҷ¶еңҶзҡ„еҠ е·ҘпјҢеҢ…жӢ¬жё…жҙ—е’ҢиҡҖеҲ»дёӨеӨ§зұ»з”ЁйҖ”пјҢе…¶зәҜеәҰгҖҒжҙҒеҮҖеәҰеҜ№йӣҶжҲҗз”өи·Ҝзҡ„жҲҗе“ҒзҺҮгҖҒз”өжҖ§иғҪе’ҢеҸҜйқ жҖ§жңүеҚҒеҲҶйҮҚиҰҒзҡ„еҪұе“ҚпјӣеңЁйқўжқҝжҳҫзӨәйўҶеҹҹдё»иҰҒеә”з”ЁдәҺйқўжқҝеҲ¶йҖ дёӯеҹәжқҝдёҠйў—зІ’е’Ңжңүжңәзү©зҡ„жё…жҙ—гҖҒе…үеҲ»иғ¶зҡ„жҳҫеҪұе’ҢеҺ»йҷӨгҖҒз”өжқҝзҡ„еҲ»иҡҖпјӣеӨӘйҳіиғҪз”өжұ йўҶеҹҹдё»иҰҒеә”з”ЁдәҺз”өжұ зүҮзҡ„еҲ¶з»’гҖҒжё…жҙ—еҸҠеҲ»иҡҖпјҢе…¶дёӯеҲ¶з»’еҚ жҜ”6-7жҲҗгҖӮ

дёүгҖҒе…Ёзҗғж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡзҺ°зҠ¶

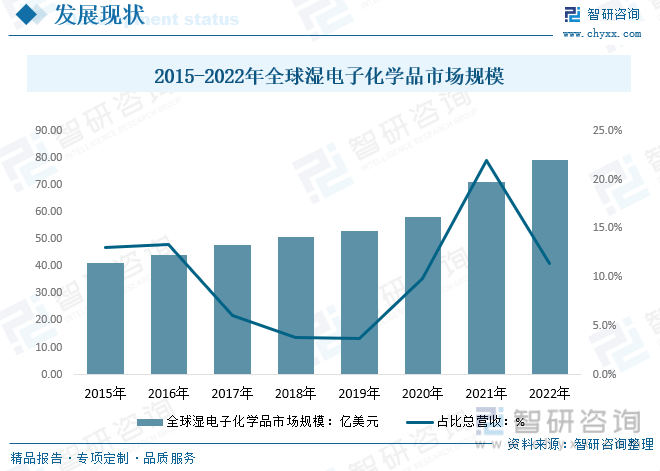

е…Ёзҗғж№ҝз”өеӯҗеҢ–еӯҰе“ҒеёӮеңәпјҢ欧зҫҺгҖҒж—Ҙжң¬дјҒдёҡзҡ„д»ҪйўқйҖҗе№ҙдёӢйҷҚпјҢдёӯеӣҪзӯүеӣҪ家гҖҒең°еҢәзҡ„еёӮеңәд»ҪйўқзЁіжӯҘжҸҗеҚҮгҖӮж•°жҚ®жҳҫзӨәпјҢ2021е№ҙе…Ёзҗғж№ҝз”өеӯҗеҢ–еӯҰе“ҒеёӮеңә规模иҫҫ70.98дәҝзҫҺе…ғ2022е№ҙе…Ёзҗғж№ҝз”өеӯҗеҢ–еӯҰе“ҒеёӮеңә规模зәҰ79дәҝе…ғе·ҰеҸіпјҢе…¶дёӯеҚҠеҜјдҪ“гҖҒе№іжқҝжҳҫзӨәеҷЁе’ҢеӨӘйҳіиғҪз”өжұ жҳҜж№ҝз”өеӯҗеҢ–еӯҰе“Ғзҡ„дёүеӨ§еә”з”ЁеёӮеңәгҖӮе…¶дёӯдәҡеӨӘең°еҢәжҳҜзӣ®еүҚе…ЁзҗғжңҖеӨ§зҡ„ж№ҝз”өеӯҗеҢ–еӯҰе“Ғж¶Ҳиҙ№еҢәеҹҹпјҢеёӮеңә规模еҚ е…Ёзҗғзҡ„жҜ”йҮҚи¶…5жҲҗгҖӮ

еӣӣгҖҒдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“Ғдә§дёҡзҺ°зҠ¶

ж №жҚ®дә§е“Ғзұ»еһӢзҡ„дёҚеҗҢпјҢзҺ°жңүе…үдјҸж№ҝз”өеӯҗеҢ–еӯҰе“ҒеӨ§дҪ“еҸҜд»ҘеҲҶдёәйҖҡз”ЁеҢ–еӯҰе“ҒдёҺеҠҹиғҪеҢ–еӯҰе“ҒпјҢйҖҡз”ЁеҢ–еӯҰе“Ғдё»иҰҒд»ҘеҚ•дёҖеҢ–еӯҰз»„еҲҶзҡ„й…ёзўұзұ»дә§е“Ғдёәдё»пјҢеҠҹиғҪжҖ§еҢ–еӯҰе“Ғдё»иҰҒжҳҜеҗ„зұ»еӨҚй…ҚеҲ¶еүӮпјҢз”ЁдәҺеҠ йҖҹжҲ–еҮҸзј“йҖҡз”ЁеҢ–еӯҰе“ҒдёҺзЎ…зүҮгҖҒзЈ·зЎ…зҺ»з’ғзҡ„еҸҚеә”йҖҹзҺҮпјҢиө·еҲ°зЁіе®ҡе·ҘиүәпјҢйҷҚдҪҺиҖ—з”ЁйҮҸзҡ„йҮҚиҰҒдҪңз”ЁгҖӮйҡҸзқҖе…үдјҸжҠҖжңҜи·Ҝзәҝзҡ„еҸҳеҢ–пјҢе·Ҙиүәзҡ„йқ©ж–°пјҢеӨӘйҳіиғҪз”өжұ еҲ¶йҖ йўҶеҹҹдҪҝз”Ёзҡ„ж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮз»“жһ„еҮәзҺ°дәҶжҳҺжҳҫзҡ„еҸҳеҢ–пјҢеҠҹиғҪеҢ–еӯҰе“Ғе·Із»ҸжҲҗдёәйҮҚиҰҒзҡ„еёӮеңәеўһйҮҸпјҢеә”з”Ёзҡ„жё—йҖҸзҺҮжҢҒз»ӯдёҠеҚҮпјҢеёӮеңәеүҚжҷҜиүҜеҘҪгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪеӨӘйҳіиғҪз”өжұ ж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮйҮҸзәҰ70.16дёҮеҗЁпјҢз»ҶеҲҶе“Ғзұ»жқҘзңӢпјҢ2022е№ҙеҠҹиғҪеҢ–еӯҰе“ҒйңҖжұӮйҮҸзәҰ3.68дёҮеҗЁпјҢеҚ жҜ”ж•ҙдҪ“йңҖжұӮйҮҸ5%е·ҰеҸігҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢ

еңЁжҷ¶зЎ…еӨӘйҳіиғҪз”өжұ зүҮеҲ¶зЁӢдёӯжүҖз”Ёж№ҝз”өеӯҗеҢ–еӯҰе“ҒпјҢдё»иҰҒеә”з”ЁдәҺеӨӘйҳіиғҪз”өжұ зүҮзҡ„еҲ¶з»’гҖҒжё…жҙ—еҸҠеҲ»иҡҖпјҢдёҠиҝ°е·ҘиүәдёәеӨӘйҳіиғҪз”өжұ зүҮзІҫз»ҶеҠ е·Ҙзҡ„ж ёеҝғе·ҘиүәгҖӮеҲ¶з»’жҳҜжҢҮеҲ©з”ЁеҢ–еӯҰи…җиҡҖеҺ»йҷӨз”ұдәҺеӨӘйҳіиғҪз”өжұ зЎ…зүҮеҲҮеүІиҝҮзЁӢдёӯзҡ„зәҝеҲҮдҪңз”ЁеӯҳеңЁзҡ„10-20еҫ®зұізҡ„жҚҹеӨұеұӮпјҢ并иҝӣиЎҢзЎ…зүҮиЎЁйқўз»Үжһ„еҢ–пјӣжё…жҙ—зҡ„еҠҹж•Ҳдё»иҰҒжҳҜеҺ»йҷӨеңЁеӨӘйҳіиғҪз”өжұ зүҮдёҠж®Ӣз•ҷзҡ„е°Ҹйў—зІ’гҖҒйҮ‘еұһжІҫжұЎгҖҒиЎЁйқўжңүжңәзү©пјӣеҲ»иҡҖзҺҜиҠӮдё»иҰҒеҲҶдёәй…ёжі•еҲ»иҡҖе’Ңзўұжі•еҲ»иҡҖпјҢеҗҺиҖ…е…·еӨҮж•ҲзҺҮй«ҳпјҢдҪҺжҲҗжң¬пјҢй«ҳжҖ§иғҪзӯүдјҳеҠҝпјҢиҝҳе…·еӨҮжҸҗеҚҮдә§иғҪпјҢжҸҗй«ҳе…үз”өж•ҲзҺҮпјҢд»ҘеҸҠйҷҚдҪҺзҺҜдҝқжҲҗжң¬зӯүдјҳеҠҝгҖӮз»ҶеҲҶзҺҜиҠӮйңҖжұӮйҮҸиҖҢиЁҖпјҢ2022е№ҙжҲ‘еӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒеҲ¶з»’гҖҒеҲ»иҡҖ/жҠӣе…үе’Ңжё…жҙ—зҺҜиҠӮйңҖжұӮйҮҸеҲҶеҲ«зәҰ47.2дёҮеҗЁгҖҒ16.52дёҮеҗЁе’Ң10.12дёҮеҗЁгҖӮ

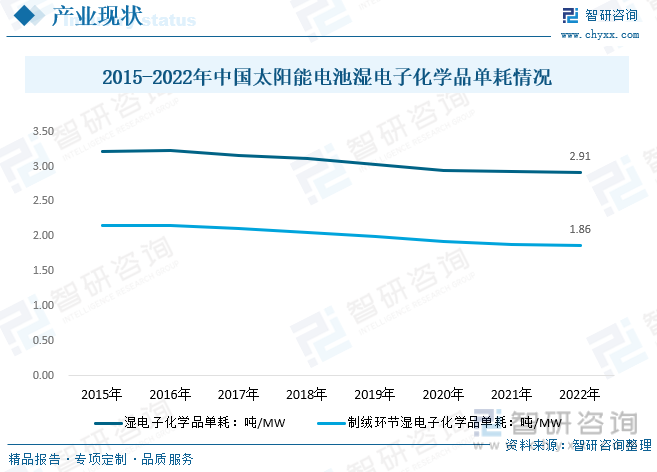

еҲ¶з»’зҺҜиҠӮжҳҜеӨӘйҳіиғҪз”өжұ йўҶеҹҹеҜ№ж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮжңҖеӨ§пјҢд№ҹжҳҜйңҖжұӮз»“жһ„еҸҳеҠЁжңҖеӨ§зҡ„дёҖдёӘзҺҜиҠӮгҖӮеҲ¶з»’зҺҜиҠӮзҡ„е·ҘиүәеҘҪеқҸпјҢеҜ№е…үдјҸз”өжұ зүҮзҡ„иҪ¬еҢ–ж•ҲзҺҮпјҢз”ҹдә§йҖҹзҺҮдёҺз”ҹдә§жҲҗжң¬е…·жңүйҮҚиҰҒеҪұе“ҚпјҢеӣ жӯӨеҲ¶з»’зҺҜиҠӮд№ҹжҳҜе…үдјҸйўҶеҹҹйҷҚжң¬еўһж•Ҳзҡ„йҰ–еҪ“е…¶еҶІпјҢж·»еҠ еүӮжё—йҖҸзҺҮжңҖй«ҳпјҢеҚ•иҖ—дёӢйҷҚжңҖеҝ«пјҢеўһйҖҹжҖ»дҪ“з•ҘдҪҺдәҺиЎҢдёҡе№іеқҮж°ҙе№ігҖӮ2022е№ҙжҲ‘еӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒеҚ•иҖ—дёӢйҷҚиҮі1.86еҗЁ/MWпјҢеӨ§е№…еәҰдҪҺдәҺеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“Ғж•ҙдҪ“еҚ•иҖ—зҡ„2.91еҗЁ/MWгҖӮ

дә”гҖҒеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“Ғдё»иҰҒдјҒдёҡ

зӣ®еүҚе…ЁзҗғеӨӘйҳіиғҪз”Ёж№ҝеҢ–еӯҰе“Ғз”ҹдә§еёғеұҖдё»иҰҒеҲҶдёәдёүеӨ§еқ—пјҡ欧зҫҺдјҒдёҡгҖҒж—Ҙжң¬дјҒдёҡгҖҒд»ҘеҸҠйҹ©еӣҪгҖҒдёӯеӣҪеӨ§йҷҶе’ҢеҸ°ж№ҫең°еҢәдјҒдёҡгҖӮ

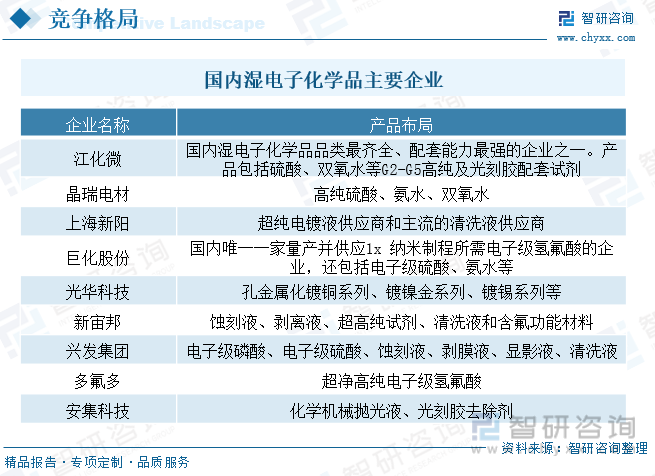

欧зҫҺдјҒдёҡпјҡдё»иҰҒжңүеҫ·еӣҪе·ҙж–ҜеӨ«пјҲBasfпјүе…¬еҸёгҖҒзҫҺеӣҪAshlandе…¬еҸёгҖҒзҫҺеӣҪArchеҢ–еӯҰе“Ғе…¬еҸёгҖҒзҫҺеӣҪйңҚе°јйҹҰе°”е…¬еҸёгҖҒAIRPRODUCTSгҖҒеҫ·еӣҪE.Merckе…¬еҸёгҖҒзҫҺеӣҪAvantor Performance Materialsе…¬еҸёгҖҒATMIе…¬еҸёзӯүгҖӮж—Ҙжң¬дјҒдёҡпјҡдё»иҰҒдјҒдёҡеҢ…жӢ¬е…ідёңеҢ–еӯҰе…¬еҸёгҖҒдёүиҸұеҢ–еӯҰгҖҒдёңдә¬еә”еҢ–гҖҒдә¬йғҪеҢ–е·ҘгҖҒж—Ҙжң¬еҗҲжҲҗж©Ўиғ¶гҖҒдҪҸеҸӢеҢ–еӯҰгҖҒе’Ңе…үзәҜиҚҜе·ҘдёҡпјҲWakoпјүгҖҒstella-chemifaе…¬еҸёзӯүгҖӮйҹ©еӣҪгҖҒдёӯеӣҪеӨ§йҷҶеҸҠеҸ°ж№ҫең°еҢәдјҒдёҡпјҡйҹ©еӣҪгҖҒеҸ°ж№ҫең°еҢәдјҒдёҡеңЁз”ҹдә§жҠҖжңҜдёҠе…·жңүдёҖе®ҡдјҳеҠҝпјҢеңЁй«ҳз«ҜеёӮеңәйўҶеҹҹдёҺ欧зҫҺгҖҒж—Ҙжң¬дјҒдёҡзӣёжҜ”д№ҹжңүдёҖе®ҡзҡ„з«һдәүеҠӣгҖӮеӨ§йҷҶең°еҢәж№ҝз”өеӯҗеҢ–еӯҰе“ҒдјҒдёҡиҖҢиЁҖпјҢжңүжұҹеҢ–еҫ®гҖҒжҷ¶з‘һз”өжқҗгҖҒдёҠжө·ж–°йҳігҖҒе·ЁеҢ–иӮЎд»ҪзӯүпјҢеҗ„дјҒдёҡдё»иҰҒеёғеұҖе…¶дёӯдёҖз§ҚжҲ–еӨҡз§Қдә§е“ҒпјҢдё»иҰҒдјҒдёҡж•ҙдҪ“иЎЁзҺ°дёәеҝ«йҖҹеҸ‘еұ•и¶ӢеҠҝгҖӮ

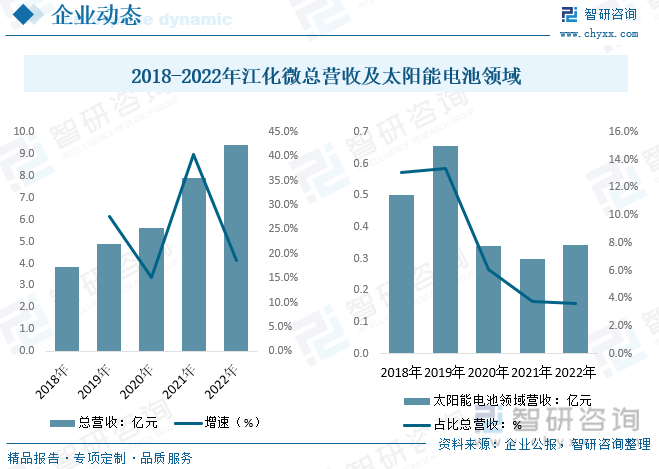

жұҹеҢ–еҫ®дё“жіЁдәҺй«ҳз«Ҝз”өеӯҗеҢ–е·Ҙж–°жқҗж–ҷиЎҢдёҡ 20 дҪҷе№ҙпјҢдё»иҗҘи¶…еҮҖй«ҳзәҜж№ҝз”өеӯҗеҢ–еӯҰе“ҒеҸҠе…үеҲ»иғ¶й…ҚеҘ—ж№ҝз”өеӯҗеҢ–еӯҰе“ҒпјҢжҳҜеӣҪеҶ…йҰ–家дёҠеёӮзҡ„дё“дёҡж№ҝз”өеӯҗеҢ–еӯҰе“ҒдјҒдёҡпјҢдәҰжҳҜеӣҪе…§дё“дёҡж№ҝз”өеӯҗеҢ–еӯҰе“Ғзҡ„йҫҷеӨҙдјҒдёҡд№ӢдёҖгҖӮж•°жҚ®жҳҫзӨәпјҢдёӢжёёеҚҠеҜјдҪ“иҠҜзүҮеҸҠе…¶е°ҒиЈ…е®ўжҲ·дә§иғҪжҢҒз»ӯжӢүеҚҮпјҢжұҹеҢ–еҫ®жҖ»иҗҘ收жҢҒз»ӯеҗ‘еҘҪпјҢжҲӘжӯў2022е№ҙжҖ»иҗҘ收иҫҫ9.39дәҝе…ғпјҢиҫғ2021е№ҙеўһй•ҝ18.56%пјҢе…¶дёӯж•ҙдҪ“ж№ҝз”өеӯҗеҢ–еӯҰе“ҒиҗҘ收иҫҫ9.2дәҝе…ғгҖӮеӨӘйҳіиғҪз”өжұ йўҶеҹҹеҸ‘еұ•иҖҢиЁҖпјҢеҸ—ж•ҙдҪ“еҸ‘еұ•йҮҚеҝғиҪ¬еҸҳпјҢж•ҙдҪ“еӨӘйҳіиғҪз”өжұ йўҶеҹҹиҗҘ收2019е№ҙд»ҘжқҘжҢҒз»ӯдёӢйҷҚпјҢжҲӘжӯў2022е№ҙд»…дёә0.34дәҝе…ғпјҢеҚ жҜ”жҖ»дҪ“иҗҘ收3.7%е·ҰеҸігҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠеҸ‘еұ•еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢе…ұдёғз« пјҢеҢ…еҗ«ж№ҝз”өеӯҗеҢ–еӯҰе“ҒеңЁеӨӘйҳіиғҪз”өжұ зЎ…зүҮеҲ¶зЁӢдёҠеә”з”ЁеҸҠе…¶еёӮеңәзҺ°зҠ¶пјҢеӨӘйҳіиғҪз”Ёж№ҝз”өеӯҗеҢ–еӯҰе“Ғз”ҹдә§е•Ҷжғ…еҶөпјҢе…үдјҸйўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒеёӮеңәеүҚжҷҜйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡиҘҝйҷҮ科еӯҰvsејәеҠӣж–°жқҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪж№ҝз”өеӯҗеҢ–еӯҰе“ҒиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡй«ҳз«Ҝдә§е“ҒеӣҪдә§еҢ–зҺҮжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪеӨӘйҳіиғҪз”өжұ йўҶеҹҹж№ҝз”өеӯҗеҢ–еӯҰе“ҒйңҖжұӮзҺ°зҠ¶з®ҖжһҗпјҡеҲ¶з»’еҚ жҜ”д»ҚжңҖй«ҳ[еӣҫ]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)