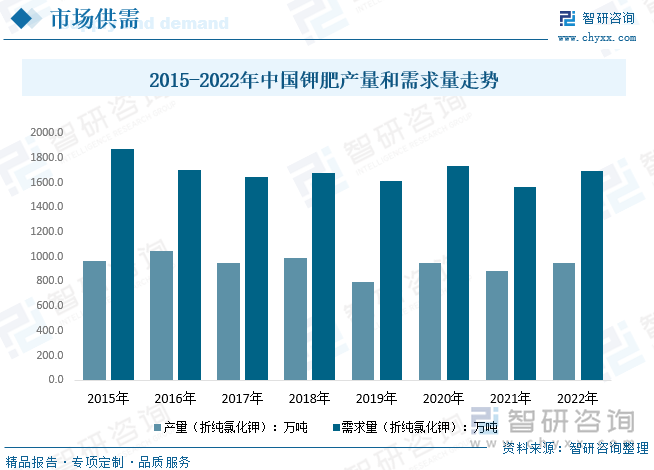

еҶ…е®№жҰӮеҶөпјҡеӣҪеҶ…й’ҫиӮҘй”Җ售收е…ҘеңЁ2021-2022е№ҙжҳҺжҳҫеўһй•ҝпјҢдҪҶе®һйҷ…2022е№ҙзҡ„еёӮеңә规模еӨ§еўһдё»иҰҒз”ұиҝӣеҸЈеқҮд»·жҳҺжҳҫжҸҗеҚҮеёҰеҠЁиҝӣеҸЈи§„жЁЎеҜјиҮҙпјҢж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘеёӮеңә规模зәҰ521.94дәҝе…ғпјҢиҫғ2021е№ҙеўһй•ҝ54.6%е·ҰеҸігҖӮдҫӣйңҖиҖҢиЁҖпјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘпјҲжҠҳзәҜж°ҜеҢ–й’ҫпјүдә§йҮҸе’ҢйңҖжұӮйҮҸеҲҶеҲ«дёә952.11дёҮеҗЁе’Ң1695.09дёҮеҗЁпјҢзҡҶиҫғ2021е№ҙе°Ҹе№…еәҰжҸҗеҚҮпјҢдё»иҰҒеҸ—дёҠеҚҠе№ҙд»·ж јеӨ§еўһпјҢдјҒдёҡејҖе·ҘзҺҮжҸҗеҚҮгҖӮ

е…ій”®иҜҚпјҡй’ҫиӮҘдә§йҮҸ й’ҫиӮҘеёӮеңә规模 й’ҫиӮҘеқҮд»· й’ҫиӮҘиҝӣеҮәеҸЈ

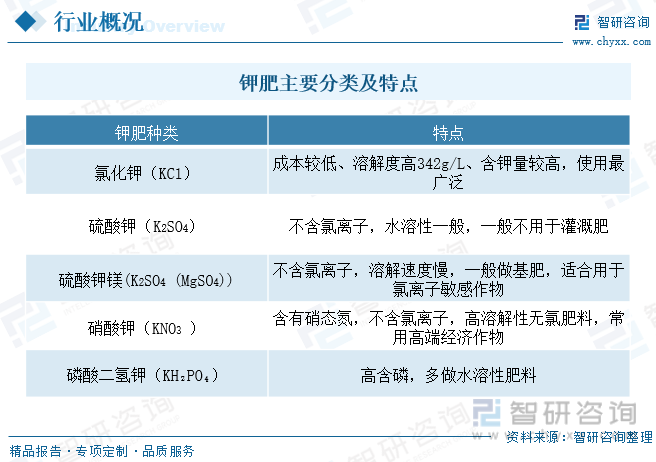

дёҖгҖҒй’ҫиӮҘдә§дёҡеҲҶзұ»еҸҠжҰӮиҝ°

еҢ–еӯҰиӮҘж–ҷпјҢз®Җз§°еҢ–иӮҘпјҢжҳҜжҢҮз”ЁеҢ–еӯҰе’ҢпјҲжҲ–пјүзү©зҗҶж–№жі•еҲ¶жҲҗзҡ„еҗ«жңүдёҖз§ҚжҲ–еҮ з§ҚеҶңдҪңзү©з”ҹй•ҝйңҖиҰҒзҡ„иҗҘе…»е…ғзҙ зҡ„иӮҘж–ҷгҖӮд№ҹз§°ж— жңәиӮҘж–ҷпјҢеҢ…жӢ¬ж°®иӮҘгҖҒзЈ·иӮҘгҖҒй’ҫиӮҘгҖҒеҫ®иӮҘгҖҒеӨҚеҗҲиӮҘж–ҷзӯүгҖӮ

й’ҫиӮҘжҳҜжҢҮеҢ…еҗ«дё»иҰҒд»ҘиЎҘе……й’ҫе…ғзҙ дёәдё»зҡ„еҢ–еӯҰиӮҘж–ҷпјҢдё»иҰҒеҢ…жӢ¬ж°ҜеҢ–й’ҫгҖҒзЎ«й…ёй’ҫгҖҒзЎ«й…ёй’ҫй•ҒгҖҒзЎқй…ёй’ҫе’ҢзЈ·й…ёдәҢж°ўй’ҫзӯүпјҢзӣ®еүҚдё»иҰҒд»Ҙж°ҜеҢ–й’ҫдёәдё»гҖӮй’ҫиӮҘиө„жәҗжқҘзңӢпјҢжҲ‘еӣҪзҡ„дё»иҰҒй’ҫиӮҘиө„жәҗеҢ…еҗ«ж°ҙжә¶жҖ§й’ҫгҖҒеўғеӨ–й’ҫеҸҠйҡҫжә¶жҖ§й’ҫпјҢдё»иҰҒй’ҫзӣҗзҡ„иө„жәҗжүҖеңЁең°дё»иҰҒеңЁйқ’жө·гҖҒдә‘еҚ—гҖҒеӣӣе·қгҖҒз”ҳиӮғеҸҠеұұдёңзӯүеҢәеҹҹгҖӮ

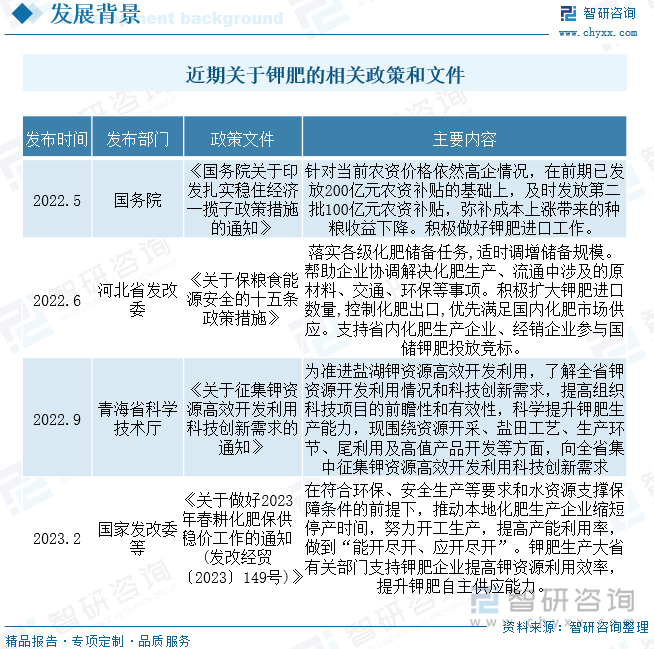

дәҢгҖҒй’ҫиӮҘеҸ‘еұ•иғҢжҷҜ

й’ҫиӮҘзӯүеҢ–иӮҘдҪңдёәзІ®йЈҹз”ҹдә§зҡ„еҹәжң¬еҺҹж–ҷпјҢе…¶зЁіе®ҡдҫӣз»ҷзӣҙжҺҘеҪұе“ҚзІ®йЈҹдҫӣз»ҷе’Ңе®үе…ЁпјҢеүҚеҮ е№ҙжҲ‘еӣҪеҢ–иӮҘж”ҝзӯ–еӨҡд»ҘиЎҘиҙҙгҖҒеҺ»дә§иғҪдёәдё»пјҢиҝ‘е№ҙжқҘйҡҸзқҖе…ЁзҗғзІ®йЈҹдҫӣз»ҷжіўеҠЁпјҢе®Ҹи§Ӯз»ҸжөҺдёӢиЎҢгҖҒең°зјҳеҶІзӘҒеҠ еү§зӯүеӣ зҙ еҜјиҮҙпјҢеҢ–иӮҘдҫӣз»ҷзЁіе®ҡжҖ§ејҖе§ӢеҮәзҺ°еҒҸе·®пјҢеҜ№жӯӨеӣҪеҶ…жҢҒз»ӯеҮәеҸ°зӣёе…іж”ҝзӯ–дҝқиҜҒеӣҪеҶ…еёӮеңәдҫӣз»ҷпјҢйҒҝе…Қдҫӣз»ҷеҜ№дәҺиЎҢдёҡзҡ„иҝӣдёҖжӯҘеҺӢеҠӣгҖӮеҰӮеңЁеӣҪйҷ…еҢ–иӮҘд»·ж јеҝ«йҖҹдёҠж¶Ёзҡ„жғ…еҶөдёӢпјҢдёәдәҶзЎ®дҝқзІ®йЈҹз”ҹдә§жүҖйңҖеҢ–иӮҘдҫӣеә”пјҢеӣҪ家еҗ„йғЁе§”еҮәеҸ°дәҶдёҖзі»еҲ—й’ҲеҜ№еҢ–иӮҘзЁід»·дҝқдҫӣзҡ„ж”ҝзӯ–пјҢдјҳе…ҲдҝқйҡңйҮҚзӮ№еҢ–иӮҘеҺӮзҡ„з”ЁиғҪжҢҮж ҮгҖӮиҖҢгҖҠеӣҪеҠЎйҷўе…ідәҺеҚ°еҸ‘жүҺе®һзЁідҪҸз»ҸжөҺдёҖжҸҪеӯҗж”ҝзӯ–жҺӘж–Ҫзҡ„йҖҡзҹҘгҖӢзӯүиЎҘиҙҙж”ҝзӯ–д№ҹдё»иҰҒз”ЁдәҺдҝқиҜҒй’ҫиӮҘдҫӣз»ҷгҖӮ

дёүгҖҒй’ҫиӮҘдә§дёҡй“ҫ

й’ҫиӮҘдә§дёҡй“ҫжғ…еҶөиҖҢиЁҖпјҢе…¶дёҠжёёеҺҹжқҗж–ҷдё»иҰҒжңүй’ҫзҹізӣҗгҖҒе…үеҚӨзҹізӯүзҹҝзҹій’ҫе’Ңзӣҗж№–й’ҫзӯүпјҢеҸҜз”ҹдә§еҮәзҡ„й’ҫиӮҘз§Қзұ»з№ҒеӨҡпјҢдё»иҰҒеҢ…жӢ¬ж°ҜеҢ–й’ҫгҖҒзЎ«й…ёй’ҫгҖҒзЎқй…ёй’ҫд»ҘеҸҠзЎ«й…ёй’ҫй•ҒпјҢеҸҜж №жҚ®дёҚеҗҢеҶңдҪңзү©зҡ„йңҖжұӮйҖүжӢ©ж–Ҫз”Ёзӣёеә”з§Қзұ»зҡ„й’ҫиӮҘгҖӮе…¶дёӯж°ҜеҢ–й’ҫз”ұдәҺе…¶жә¶и§ЈеәҰе’Ңй’ҫеҗ«йҮҸиҫғй«ҳпјҢд»·ж јзӣёеҜ№иҫғдҪҺпјҢеңЁеҶңдёҡз”ҹдә§дёӯиө·дё»еҜјдҪңз”ЁгҖӮдёӢжёёдё»иҰҒйңҖжұӮдёәжһң蔬гҖҒзҺүзұіе’Ңж°ҙзЁ»зӯүеҶңдёҡдә§е“ҒпјҢйҷӨдәҶеҶңдёҡйўҶеҹҹиҝҗз”ЁеҲ°й’ҫиӮҘеӨ–пјҢеҢ»иҚҜгҖҒжһ—дёҡзӯүйўҶеҹҹеҲҶеҲ«еҜ№й’ҫиӮҘжңүзӣёеә”зҡ„йңҖжұӮгҖӮ

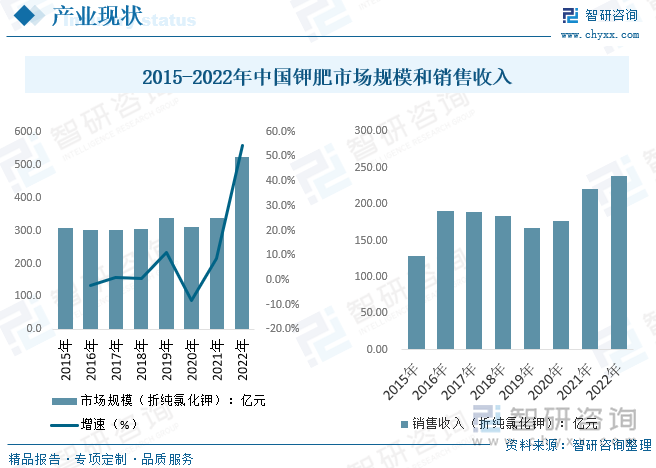

еӣӣгҖҒй’ҫиӮҘдә§дёҡзҺ°зҠ¶

жҲ‘еӣҪй’ҫиӮҘеёӮеңәзҺ°зҠ¶иҖҢиЁҖпјҢ2021-2022е№ҙжҲ‘еӣҪж•ҙдҪ“й’ҫиӮҘеёӮеңәжҷҜж°”еәҰиҫғй«ҳпјҢдё»иҰҒеҸ—еӨҡеӣ зҙ еҜјиҮҙзҡ„жҲҗжң¬е’Ңд»·ж јдёҠеҚҮпјҢз»ҶеҲҶеёӮеңә规模жқҘзңӢпјҢж°ҜеҢ–й’ҫдё»иҰҒй’ҫиӮҘдё»иҰҒзҡ„е“Ғзұ»пјҢйңҖжұӮжҳҺжҳҫеўһй•ҝпјҢеҸ еҠ д»·ж јдёҠеҚҮпјҢзЎ«й…ёй’ҫиҷҪ然ж•ҙдҪ“д»·ж јй«ҳж¶ЁпјҢдҪҶдёҠжёёжҲҗжң¬жҸҗеҚҮиҝҮеҝ«иҖҢе®һйҷ…йңҖжұӮдёҚеҸҠжҲҗжң¬еўһйҖҹпјҢеҸҚиҖҢеҜјиҮҙжҲҗжң¬еҺӢеҠӣжҸҗеҚҮпјҢејҖе·ҘзҺҮеҸҚжңүжүҖдёӢйҷҚгҖӮиЎҢдёҡз»ҸиҗҘзҺ°зҠ¶иҖҢиЁҖпјҢеӣҪеҶ…й’ҫиӮҘй”Җ售收е…ҘеңЁ2021-2022е№ҙжҳҺжҳҫеўһй•ҝпјҢдҪҶе®һйҷ…2022е№ҙзҡ„еёӮеңә规模еӨ§еўһдё»иҰҒз”ұиҝӣеҸЈеқҮд»·жҳҺжҳҫжҸҗеҚҮеёҰеҠЁиҝӣеҸЈи§„жЁЎеҜјиҮҙпјҢж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘеёӮеңә规模зәҰ521.94дәҝе…ғпјҢиҫғ2021е№ҙеўһй•ҝ54.6%е·ҰеҸігҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй’ҫиӮҘиЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢ

жҲ‘еӣҪй’ҫиӮҘдҫӣйңҖзҺ°зҠ¶иҖҢиЁҖпјҢжҲ‘еӣҪй’ҫиӮҘж•ҙдҪ“дҫӣйңҖеңЁ2019е№ҙд№ӢеүҚеҮ е№ҙиҫғдёәзЁіе®ҡпјҢд»·ж јжіўеҠЁе№…еәҰиҫғе°ҸпјҢиҷҪж•ҙдҪ“иҝӣеҸЈдҫқиө–еәҰиҫғй«ҳпјҢдҪҶж•ҙдҪ“е®Ҹи§Ӯз»ҸжөҺзЁіжӯҘдёҠиЎҢпјҢйҡҸзқҖйқһжҙІзҢӘзҳҹгҖҒз–«жғ…ејҖе§ӢгҖҒең°зјҳеҶІзӘҒгҖҒзІ®йЈҹеҚұжңәгҖҒдәәе·Ҙе’Ңиҝҗиҫ“жҲҗжң¬дёҠеҚҮзӯүеӨҡеӣ зҙ еҜјиҮҙпјҢиҝ‘еҮ е№ҙжҲ‘еӣҪй’ҫиӮҘж•ҙдҪ“дҫӣйңҖжіўеҠЁиҫғдёәеү§зғҲпјҢдҪҶеңЁж”ҝеәңжҢҒз»ӯеј•еҜјдҝқдҫӣжғ…еҶөдёӢпјҢд»Һе№ҙеәҰжіўеҠЁжқҘзңӢе№…еәҰиҫғе°ҸгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘпјҲжҠҳзәҜж°ҜеҢ–й’ҫпјүдә§йҮҸе’ҢйңҖжұӮйҮҸеҲҶеҲ«дёә952.11дёҮеҗЁе’Ң1695.09дёҮеҗЁпјҢзҡҶиҫғ2021е№ҙе°Ҹе№…еәҰжҸҗеҚҮпјҢдё»иҰҒеҸ—дёҠеҚҠе№ҙд»·ж јеӨ§еўһпјҢдјҒдёҡејҖе·ҘзҺҮжҸҗеҚҮгҖӮ

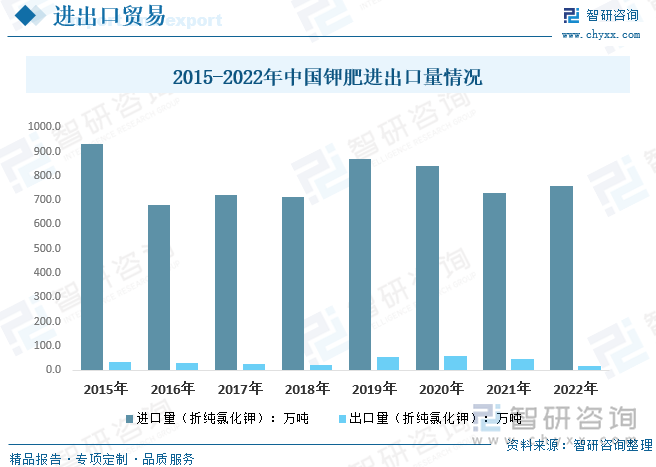

жҲ‘еӣҪй’ҫиӮҘиҝӣеҮәеҸЈиҖҢиЁҖпјҢз”ұдәҺжҲ‘еӣҪй’ҫиө„жәҗжҖ»дҪ“зЁҖзјәпјҢй’ҫзӣҗиө„жәҗеӮЁйҮҸйҖҗе№ҙеҮҸе°‘пјҢдә§йҮҸеўһй•ҝд№ҸеҠӣпјҢй•ҝжңҹдҫқиө–иҝӣеҸЈзҡ„еұҖйқўйҡҫд»Ҙж”№еҸҳгҖӮж•°жҚ®жҳҫзӨәпјҢд»Һ2017е№ҙиҮі2022е№ҙпјҢжҲ‘еӣҪй’ҫиӮҘпјҲжҠҳзәҜж°ҜеҢ–й’ҫпјүиҝӣеҸЈйҮҸйғҪеңЁ700дёҮеҗЁд»ҘдёҠпјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘпјҲжҠҳзәҜж°ҜеҢ–й’ҫпјүиҝӣеҸЈйҮҸжңҲ759.5дёҮеҗЁе·ҰеҸіпјҢдё»иҰҒд»Ҙж°ҜеҢ–й’ҫдёәдё»пјҢеӨҡе№ҙжқҘжҲ‘еӣҪж°ҜеҢ–й’ҫиҝӣеҸЈйҮҸиҝӣеҸЈдҫқеӯҳеәҰе§Ӣз»Ҳз»ҙжҢҒеңЁ50%д»ҘдёҠпјҢиҝӣеҸЈеӣҪдё»иҰҒжҳҜдҝ„зҪ—ж–ҜгҖҒеҠ жӢҝеӨ§е’ҢзҷҪдҝ„зҪ—ж–Ҝпјӣй’ҫиӮҘеҮәеҸЈжқҘзңӢпјҢиҫғиҝӣеҸЈе·®и·қиҫғеӨ§пјҢ2022е№ҙжҲ‘еӣҪй’ҫиӮҘпјҲжҠҳзәҜж°ҜеҢ–й’ҫпјүеҮәеҸЈйҮҸжңҲ16.52дёҮеҗЁпјҢиҫғ2021е№ҙдёӢйҷҚжҳҺжҳҫгҖӮ

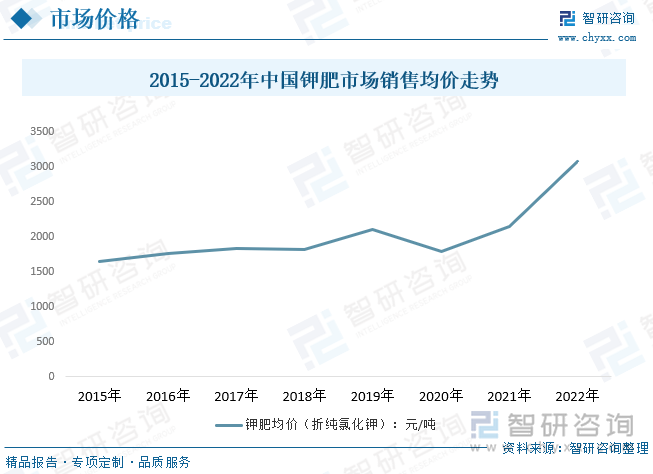

й’ҫиӮҘиҝ‘е№ҙжқҘд»·ж јжіўеҠЁиҖҢиЁҖгҖӮ2020е№ҙйҡҸзқҖз–«жғ…еӣ зҙ жіўеҠЁеҪұе“ҚеҶңдёҡдҫӣз»ҷе’Ңиҝҗиҫ“пјҢеҸ еҠ е…ЁзҗғзІ®йЈҹе®үе…ЁйҮҚи§ҶзЁӢеәҰпјҢж•ҙдҪ“й’ҫиӮҘеӣҪйҷ…еқҮд»·еңЁеӣҪйҷ…жө·иҝҗиҙ№з”ЁжҳҺжҳҫиө°й«ҳпјҢд»·ж јйҖҗжӯҘиө°й«ҳпјҢеҸ еҠ 欧зӣҹгҖҒзҫҺеӣҪеҜ№зҷҪдҝ„зҪ—ж–Ҝй’ҫиӮҘеҲ¶иЈҒгҖҒдҝ„д№ҢжҲҳдәүеҶІзӘҒеҪұе“ҚпјҢдҪҝеҫ—еңЁ2022е№ҙдёҠеҚҠе№ҙе…Ёзҗғй’ҫиӮҘеёӮеңәиҫҫеҲ°дәҶ10е№ҙзҡ„еҺҶеҸІй«ҳд»·дҪҚпјҢдёӢеҚҠе№ҙејҖе§ӢпјҢйҡҸзқҖе…Ёзҗғз»ҸжөҺд№ҸеҠӣпјҢз»Ҳз«ҜйңҖжұӮдёҚжҢҜпјҢеҠ д№Ӣй’ҫиӮҘиҝӣе…Ҙж¶Ҳиҙ№ж·ЎеӯЈпјҢй’ҫиӮҘеқҮд»·ејҖе§ӢдёӢиЎҢпјҢе№ҙжң«еҶ¬еӮЁејҖе§ӢеҗҺйңҖжұӮе°Ҹе№…еәҰеӣһжҡ–пјҢдёӢйҷҚи¶ӢеҠҝи¶Ӣзј“дё”жңүе°Ҹе№…еәҰеӣһеҚҮгҖӮ

дә”гҖҒй’ҫиӮҘз«һдәүж јеұҖ

жҲ‘еӣҪй’ҫзӣҗеӮЁйҮҸеҚ е…ЁзҗғеӮЁйҮҸдёҚеҲ°10%пјҢдё»иҰҒдҪҚдәҺйқ’жө·гҖҒж–°з–ҶпјҢеӣҪеҶ…дјҒдёҡдә§иғҪеҸ—йҷҗгҖӮйқ’жө·ж је°”жңЁең°еҢәжҹҘе°”жұ—зӣҗж№–дёәжҲ‘еӣҪдё»иҰҒж°ҜеҢ–й’ҫдә§ең°пјҢйқ’жө·зӣҗж№–е’Ңж је°”жңЁи—Ҹж јжҳҜжҲ‘еӣҪдё»иҰҒзҡ„ж°ҜеҢ–й’ҫе’Ңй’ҫиӮҘз”ҹдә§дјҒдёҡгҖӮж–°з–ҶзҪ—еёғжіҠең°еҢәжҳҜжҲ‘еӣҪдё»иҰҒзЎ«й…ёй’ҫдә§ең°пјҢеӣҪжҠ•зҪ—й’ҫе’Ңж»Ёең°й’ҫиӮҘдёәдё»иҰҒзЎ«й…ёй’ҫз”ҹдә§дјҒдёҡгҖӮеӣҪеҶ…й’ҫиӮҘдә§иғҪеҸ—й’ҫзӣҗиө„жәҗйҷҗеҲ¶пјҢдә§иғҪеўһй•ҝжңүйҷҗгҖӮ

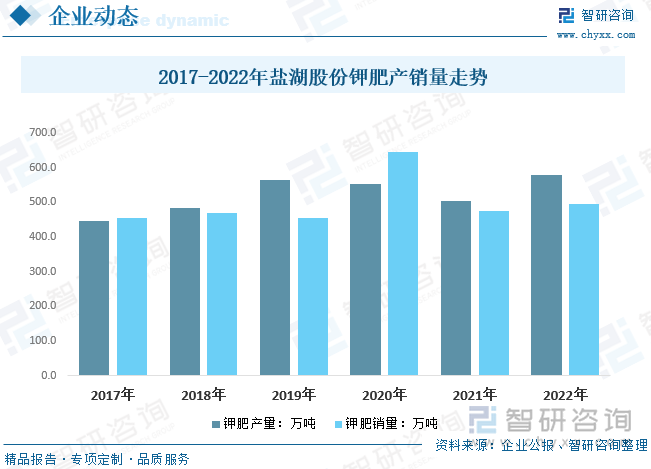

зӣҗж№–иӮЎд»ҪдҪңдёәеӣҪеҶ…жңҖеӨ§зҡ„й’ҫиӮҘдҫӣз»ҷдјҒдёҡпјҢе…¶дә§йҮҸеёёе№ҙеҚ жҜ”еӣҪеҶ…ж•ҙдҪ“й’ҫиӮҘдә§йҮҸ5жҲҗд»ҘдёҠпјҢе°ұе…¶й’ҫиӮҘпјҲж°ҜеҢ–й’ҫпјүз»ҸиҗҘзҺ°зҠ¶иҖҢиЁҖпјҢе®Ҹи§ӮзҺҜеўғжіўеҠЁгҖҒең°зјҳеҶІзӘҒзӯүеӨҡеӣ зҙ жіўеҠЁеӣҪеҶ…й’ҫиӮҘдҫӣйңҖз»“жһ„пјҢж”ҝеәңжҢҒз»ӯеҮәеҸ°дҝқиҜҒж•ҙдҪ“й’ҫиӮҘдҫӣз»ҷпјҢзӣҗж№–иӮЎд»Ҫз§ҜжһҒеҸӮдёҺеӣҪеӮЁй’ҫиӮҘпјҢ2022е№ҙй’ҫиӮҘдә§й”ҖйҮҸеҲҶеҲ«дёә580дёҮеҗЁе’Ң494.11дёҮеҗЁпјҢеҲҶеҲ«иҫғ2021е№ҙеўһй•ҝ77.0дёҮеҗЁе’Ң20.4дёҮеҗЁпјҢиҗҘ收规模иҫҫ173.01дәҝе…ғпјҢиҫғ2021е№ҙеўһй•ҝ60.03%пјҢдё»иҰҒеҸ—д»·ж јеўһй•ҝеёҰеҠЁпјҢж•ҙдҪ“иҗҘ收жҳҺжҳҫй«ҳдәҺй”ҖйҮҸеўһйҖҹгҖӮ

е…ӯгҖҒй’ҫиӮҘеҸ‘еұ•и¶ӢеҠҝ

е…Ёзҗғй’ҫиӮҘеңЁиҝҮеҺ»зҡ„дёҖж®өж—¶й—ҙеҶ…д»ҚеӨ„дәҺзј©еҮҸдә§иғҪжҖҒеҠҝпјҢдё”ж–°еўһдә§иғҪзҡ„жҠ•ж”ҫиҝӣеәҰжңӘиғҪиҫҫеҲ°йў„жңҹпјҢжңүж•Ҳжү©еӨ§дә§иғҪзҹӯжңҹеҶ…йҡҫд»Ҙи§ЈеҶігҖӮйңҖжұӮз«ҜйҡҸзқҖйҳІз–«ж”ҝзӯ–зҡ„йҖҗжӯҘж”ҫе®Ҫд»ҘеҸҠз»ҸжөҺеӨҚиӢҸжҺЁеҠЁеҗ„еӣҪеӨ§еҠӣеҸ‘еұ•еҶңдёҡпјҢеҸ еҠ еҸ—дҝ„д№ҢеҶІзӘҒзҡ„еҪұе“ҚпјҢзІ®йЈҹд»·ж јжҷ®йҒҚдёҠж¶ЁпјҢй’ҫиӮҘе®һйҷ…йңҖжұӮйҮҸеўһй•ҝзҺҮиҝңи¶…еҮәйў„жңҹпјҢиҷҪжңүжүҖдёӢиЎҢдҪҶз»Ҳз«ҜйңҖжұӮй«ҳдҪҚе’ҢжҲҗжң¬д»Қиҫғй«ҳиғҢжҷҜдёӢй’ҫиӮҘд»·ж јзҹӯжңҹе°ҶдҝқжҢҒй«ҳж°ҙе№іиҝҗиЎҢгҖӮ

еҪ“еүҚпјҢйҡҸзқҖеҶңдёҡзҺ°д»ЈеҢ–иҝӣзЁӢзҡ„еҠ йҖҹпјҢй«ҳж•Ҳдё“з”ЁиӮҘж–ҷзҡ„еҸ‘еұ•йҖҗжёҗжҲҗдёәдёҡеҶ…е…іжіЁзҡ„з„ҰзӮ№гҖӮ然иҖҢпјҢзӣ®еүҚеёӮеңәдёҠиҝҷзұ»иӮҘж–ҷзҡ„еҸ‘еұ•зӣёеҜ№ж»һеҗҺпјҢйҡҫд»Ҙж»Ўи¶ізҺ°д»ЈеҶңдёҡеҜ№й«ҳжҠҖжңҜеҗ«йҮҸгҖҒй«ҳйҷ„еҠ еҖјеҢ–иӮҘдә§е“Ғзҡ„йңҖжұӮгҖӮе…·дҪ“жқҘиҜҙпјҢеҠ е·ҘеһӢзЎқй…ёй’ҫгҖҒзЎ«й…ёй’ҫгҖҒзўій…ёй’ҫгҖҒеҗ«й’ҫзҡ„еңҹеЈӨи°ғзҗҶеүӮгҖҒеҗ«й’ҫзҡ„ж°ҙжә¶жҖ§й…Қж–№иӮҘгҖҒйў—зІ’й’ҫиӮҘгҖҒйў—зІ’зү№з§ҚиӮҘзӯүй«ҳйҷ„еҠ еҖје“Ғз§ҚжҠҖжңҜе’Ңдә§е“ҒйғҪиҫғдёәзҹӯзјәгҖӮе…¶з ”еҸ‘дёҺз”ҹдә§пјҢеҸҜдёәеҶңдёҡзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•жҸҗдҫӣжңүеҠӣж”Ҝж’‘гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй’ҫиӮҘиЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй’ҫиӮҘиЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй’ҫиӮҘиЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2024-2030е№ҙй’ҫиӮҘиЎҢдёҡжҠ•иө„йЈҺйҷ©йў„иӯҰпјҢ2024-2030е№ҙй’ҫиӮҘиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗпјҢй’ҫиӮҘдјҒдёҡз®ЎзҗҶзӯ–з•Ҙе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪй’ҫиӮҘдҫӣйңҖеҸҠиҝӣеҮәеҸЈзҺ°зҠ¶пјҡзҹӯжңҹжҲҗжң¬й«ҳдҪҚдёӢй’ҫиӮҘд»·ж јд»Қе°Ҷй«ҳж°ҙе№іиҝҗиЎҢ[еӣҫ]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)