еҶ…е®№жҰӮеҶөпјҡиҮӘ2015е№ҙеӣҪдә§йҰ–еҸ°й“Ғи·ҜеӨ§зӣҙеҫ„зӣҫжһ„жңәдёӢзәҝпјҢжӢҘжңүе®Ңе…ЁиҮӘдё»зҹҘиҜҶдә§жқғпјҢжү“з ҙдәҶеӣҪеӨ–иҝ‘дёҖдёӘдё–зәӘзҡ„жҠҖжңҜеһ„ж–ӯгҖӮзҺ°еҰӮд»ҠпјҢжҲ‘еӣҪе·Із»ҸжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„зӣҫжһ„жңәеёӮеңәпјҢд№ҹжҳҜжңҖеӨ§зҡ„зӣҫжһ„жңәз”ҹдә§еӣҪгҖӮеҗҢж—¶пјҢйҡҸзқҖжҲ‘еӣҪзӣҫжһ„жңәеә”з”ЁйўҶеҹҹзҡ„дёҚж–ӯжӢ“еұ•пјҢд»Һдј з»ҹзҡ„еҹҺиҪЁйўҶеҹҹйҖҗжӯҘеҗ‘й“Ғи·Ҝе…¬и·Ҝйҡ§йҒ“гҖҒж°ҙеҲ©ж°ҙз”өгҖҒжҠҪж°ҙи“„иғҪгҖҒеёӮж”ҝгҖҒиғҪжәҗз…ӨзҹҝгҖҒз»јеҗҲз®Ўе»ҠеҸҠеӣҪйҳІзү№з§Қзӯүж–°е…ҙйўҶеҹҹжү©еұ•пјҢеңЁйҮҚзӮ№еҢәеҹҹгҖҒйҮҚзӮ№йўҶеҹҹгҖҒйҮҚзӮ№е·ҘзЁӢеёғеұҖеҠ йҖҹпјҢиЎҢдёҡ规模еҝ«йҖҹеўһй•ҝгҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңә规模зәҰдёә117.93дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.9%гҖӮ

е…ій”®иҜҚпјҡзӣҫжһ„жңәиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ зӣҫжһ„жңәиЎҢдёҡеёӮеңә规模 зӣҫжһ„жңәдә§йҮҸ

дёҖгҖҒжҰӮиҝ°

зӣҫжһ„жңәжҳҜзӣҫжһ„йҡ§йҒ“жҺҳиҝӣжңәжў°зҡ„з®Җз§°пјҢжҳҜдёҖз§Қйҡ§йҒ“жҺҳиҝӣдё“з”Ёе·ҘзЁӢжңәжў°гҖӮзӣҫжһ„жңәйӣҶе…үеӯҰгҖҒжңәжў°гҖҒз”өж°”гҖҒж¶ІеҺӢгҖҒдј ж„ҹеҷЁе’ҢдҝЎжҒҜжҠҖжңҜдәҺдёҖдҪ“пјҢе…·жңүејҖжҢ–еҲҮеүҠеңҹдҪ“гҖҒиҫ“йҖҒеңҹзўҙгҖҒжӢјиЈ…йҡ§йҒ“иЎ¬з ҢгҖҒжөӢйҮҸеҜјеҗ‘зә еҒҸзӯүеҠҹиғҪпјҢе№ҝжіӣз”ЁдәҺең°й“ҒгҖҒй“Ғи·ҜгҖҒе…¬и·ҜгҖҒеёӮж”ҝгҖҒж°ҙз”өзӯүйҡ§йҒ“е·ҘзЁӢгҖӮ

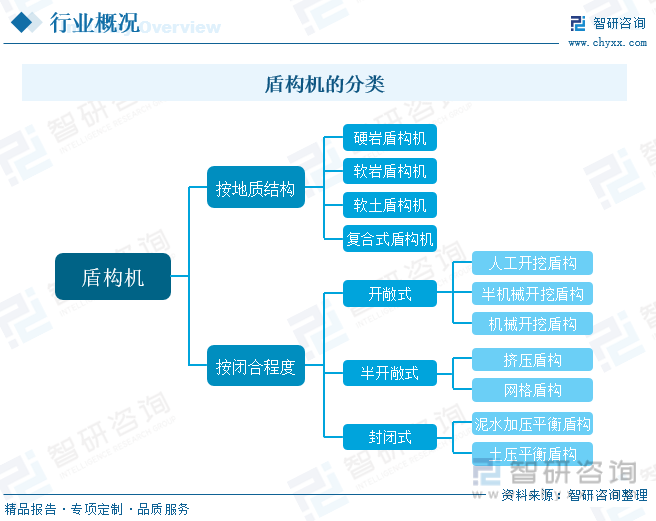

ж №жҚ®ең°еұӮжқЎд»¶е’Ңе…·дҪ“ж–Ҫе·Ҙж–№жі•зҡ„дёҚеҗҢпјҢзӣҫжһ„жңәеҸҜд»ҘеҲҶдёәзЎ¬еІ©зӣҫжһ„жңәгҖҒиҪҜеІ©зӣҫжһ„жңәгҖҒиҪҜеңҹзӣҫжһ„жңәгҖҒеӨҚеҗҲејҸзӣҫжһ„жңәпјҲзЎ¬еІ©иҪҜеңҹзӣҫжһ„жңәпјүпјӣжҢүејҖжҢ–йқўзҡ„й—ӯеҗҲзЁӢеәҰпјҢеҸҜеҲҶдёәејҖж•һејҸгҖҒеҚҠејҖж•һејҸе’Ңе°Ғй—ӯејҸгҖӮе…¶дёӯпјҢејҖж•һејҸеҸҲеҸҜз»ҶеҲҶдёәдәәе·ҘејҖжҢ–зӣҫжһ„гҖҒеҚҠжңәжў°ејҖжҢ–зӣҫжһ„гҖҒжңәжў°ејҖжҢ–зӣҫжһ„пјӣеҚҠејҖж•һејҸд№ҹжңүжҢӨеҺӢзӣҫжһ„е’ҢзҪ‘ж јзӣҫжһ„д№ӢеҲҶпјҢиҖҢе°Ғй—ӯејҸеҲҷеҸҜиҝӣдёҖжӯҘеҲҶдёәжіҘж°ҙеҠ еҺӢе№іиЎЎзӣҫжһ„пјҲеҗ«зӣҙжҺҘжҺ§еҲ¶еһӢгҖҒй—ҙжҺҘжҺ§еҲ¶еһӢдёӨз§ҚпјүгҖҒеңҹеҺӢе№іиЎЎзӣҫжһ„пјҲеҢ…жӢ¬жҷ®йҖҡеһӢгҖҒеҠ жіҘеһӢгҖҒеҠ ж°ҙеһӢгҖҒжіҘжөҶеһӢзӯүз§Қзұ»пјүгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

зӣ®еүҚпјҢжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡеҸ‘еұ•йқўдёҙиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғгҖӮдёҖж–№йқўпјҢеӣҪ家е°ұзӣҫжһ„жңәиЎҢдёҡзҡ„жҢҮж Үз®ЎзҗҶеҮәеҸ°жӣҙеҠ з»ҶиҮҙ规иҢғзҡ„ж”ҝзӯ–пјҢдҝғиҝӣжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡиө°еҗ‘规иҢғеҢ–е’ҢдҪ“зі»еҢ–еҸ‘еұ•пјҢдёәдә§е“Ғз«һдәүеҠӣе’ҢеӣҪйҷ…еёӮеңәд»ҪйўқжҸҗеҚҮжҸҗдҫӣејәеӨ§еҠЁеҠӣпјӣеҸҰдёҖж–№йқўпјҢеӣҪ家зҺҜдҝқж”ҝзӯ–зҡ„е®һж–ҪпјҢдјҡдҪҝзҺҜеўғж•ҲзӣҠиҫғе·®зҡ„зӣҫжһ„жңәдә§е“ҒжҲ–дј з»ҹдәәе·Ҙй’»зҲҶжі•ж–Ҫе·ҘйқўдёҙиҫғеӨ§зҡ„ж·ҳжұ°еҺӢеҠӣпјҢдёәж–°еһӢзҺҜеўғеҸӢеҘҪеһӢзӣҫжһ„жңәдә§е“ҒеҲӣйҖ иҫғеӨ§зҡ„еёӮеңәйңҖжұӮпјӣеҗҢж—¶пјҢвҖңеҚҒеӣӣдә”вҖқ规еҲ’д»ҘжҺЁиҝӣдә§дёҡеҹәзЎҖй«ҳзә§еҢ–гҖҒдә§дёҡй“ҫзҺ°д»ЈеҢ–дёәйҮҚзӮ№зҡ„е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–е·ҘдҪңпјҢеҠ д№ӢеӣҪ家е®һиЎҢвҖңж–°еҹәе»әвҖқе’ҢвҖңе·ҘзЁӢе»әи®ҫиө°еҮәеҺ»вҖқзҡ„зӯ–з•ҘпјҢдјҡеҜ№зӣҫжһ„жңәиЎҢдёҡеёӮеңә规模еўһй•ҝдә§з”ҹз§ҜжһҒеҪұе“ҚгҖӮ

дёүгҖҒдә§дёҡй“ҫ

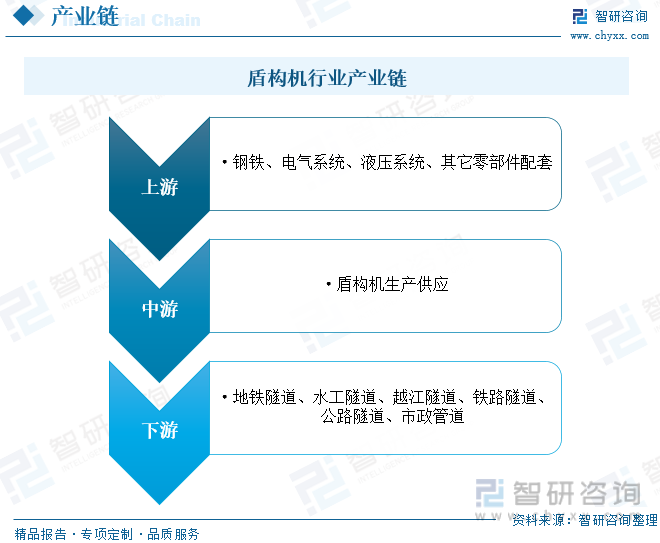

зӣҫжһ„жңәиЎҢдёҡдә§дёҡй“ҫдёҠжёёдёәжқҗж–ҷеҸҠйӣ¶йғЁд»¶дҫӣеә”зҺҜиҠӮпјҢдё»иҰҒеҢ…жӢ¬й’ўй“ҒгҖҒз”өж°”зі»з»ҹгҖҒж¶ІеҺӢзі»з»ҹгҖҒе…¶е®ғйӣ¶йғЁд»¶й…ҚеҘ—пјӣдёӯжёёдёәзӣҫжһ„жңәз”ҹдә§дҫӣеә”зҺҜиҠӮпјӣдёӢжёёдё»иҰҒеә”з”ЁдәҺең°й“Ғйҡ§йҒ“гҖҒж°ҙе·Ҙйҡ§йҒ“гҖҒи¶Ҡжұҹйҡ§йҒ“гҖҒй“Ғи·Ҝйҡ§йҒ“гҖҒе…¬и·Ҝйҡ§йҒ“гҖҒеёӮж”ҝз®ЎйҒ“зӯүйўҶеҹҹгҖӮ

еҸ—зӣҠдәҺж”ҝеәңж”ҝзӯ–ж”ҜжҢҒпјҢжҲ‘еӣҪеҹҺеёӮиҪЁйҒ“дәӨйҖҡиЎҢдёҡж•ҙдҪ“еҝ«йҖҹеҸ‘еұ•пјҢиҝҗиҗҘи·Ҝзәҝй•ҝеәҰе’Ңж•°йҮҸеҝ«йҖҹеўһй•ҝгҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢжҲӘиҮі2022е№ҙеә•пјҢжҲ‘еӣҪе…ұжңү55дёӘеҹҺеёӮејҖйҖҡеҹҺеёӮиҪЁйҒ“дәӨйҖҡиҝҗиҗҘзәҝи·Ҝ308жқЎпјҢеҗҢжҜ”еўһй•ҝ8.8%пјӣиҝҗиҗҘзәҝи·ҜжҖ»й•ҝеәҰиҫҫ10287.45е…¬йҮҢпјҢеҗҢжҜ”еўһй•ҝ11.7%гҖӮ

еӣӣгҖҒеҸ‘еұ•зҺ°зҠ¶

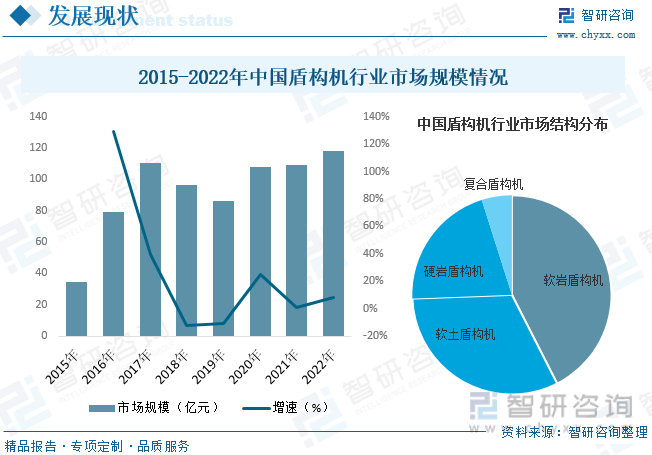

иҮӘ2015е№ҙеӣҪдә§йҰ–еҸ°й“Ғи·ҜеӨ§зӣҙеҫ„зӣҫжһ„жңәдёӢзәҝпјҢжӢҘжңүе®Ңе…ЁиҮӘдё»зҹҘиҜҶдә§жқғпјҢжү“з ҙдәҶеӣҪеӨ–иҝ‘дёҖдёӘдё–зәӘзҡ„жҠҖжңҜеһ„ж–ӯгҖӮжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡд№ҹд»ҺејҖе§Ӣзҡ„й«ҳеәҰдҫқиө–иҝӣеҸЈпјҢеҲ°зҺ°еңЁиҫ“еҮәе…ЁзҗғпјҢеҚ е…ЁзҗғеёӮеңәд»ҪйўқдёүеҲҶд№ӢдәҢд»ҘдёҠгҖӮжҲ‘еӣҪе·Із»ҸжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„зӣҫжһ„жңәеёӮеңәпјҢд№ҹжҳҜжңҖеӨ§зҡ„зӣҫжһ„жңәз”ҹдә§еӣҪгҖӮеҗҢж—¶пјҢйҡҸзқҖжҲ‘еӣҪзӣҫжһ„жңәеә”з”ЁйўҶеҹҹзҡ„дёҚж–ӯжӢ“еұ•пјҢд»Һдј з»ҹзҡ„еҹҺиҪЁйўҶеҹҹйҖҗжӯҘеҗ‘й“Ғи·Ҝе…¬и·Ҝйҡ§йҒ“гҖҒж°ҙеҲ©ж°ҙз”өгҖҒжҠҪж°ҙи“„иғҪгҖҒеёӮж”ҝгҖҒиғҪжәҗз…ӨзҹҝгҖҒз»јеҗҲз®Ўе»ҠеҸҠеӣҪйҳІзү№з§Қзӯүж–°е…ҙйўҶеҹҹжү©еұ•пјҢеңЁйҮҚзӮ№еҢәеҹҹгҖҒйҮҚзӮ№йўҶеҹҹгҖҒйҮҚзӮ№е·ҘзЁӢеёғеұҖеҠ йҖҹпјҢиЎҢдёҡ规模еҝ«йҖҹеўһй•ҝгҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңә规模зәҰдёә117.93дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.9%гҖӮе…¶дёӯиҪҜеІ©зӣҫжһ„жңәеҚ жҜ”зәҰдёә42.5%пјҢиҪҜеңҹзӣҫжһ„жңәеҚ жҜ”зәҰдёә31.9%пјҢзЎ¬еІ©зӣҫжһ„жңәеҚ жҜ”зәҰдёә20.7%пјҢеӨҚеҗҲзӣҫжһ„жңәеҚ жҜ”зәҰдёә4.9%гҖӮ

д»ҺиЎҢдёҡдҫӣйңҖжғ…еҶөжқҘзңӢпјҢйҡҸзқҖжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҸҠдёӢжёёйңҖжұӮзҡ„жҢҒз»ӯеўһй•ҝпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪзӣҫжһ„жңәдҫӣйңҖ规模ж•ҙдҪ“е‘ҲдёҠеҚҮзҡ„и¶ӢеҠҝгҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪзӣҫжһ„жңәдә§йҮҸзәҰдёә693еҸ°пјҢеҗҢжҜ”еўһй•ҝ3%пјӣйңҖжұӮйҮҸзәҰдёә521еҸ°пјҢеҗҢжҜ”дёӢйҷҚ12.3%гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢ

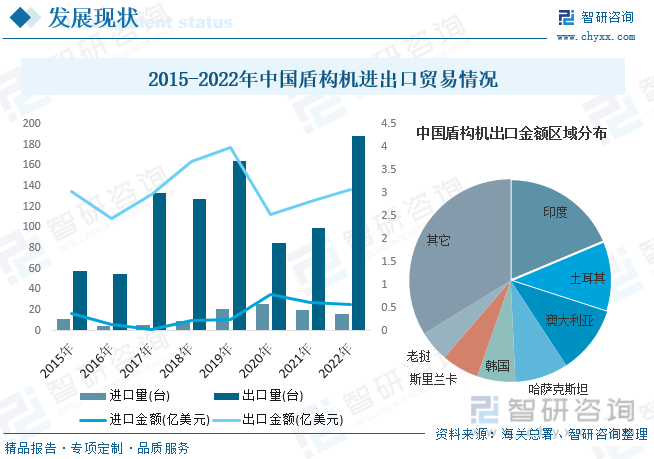

д»ҺиЎҢдёҡиҝӣеҮәеҸЈи§„жЁЎжғ…еҶөжқҘзңӢпјҢжҲ‘еӣҪзӣҫжһ„жңәдё»иҰҒд»ҘеҮәеҸЈдёәдё»пјҢеҮәеҸЈи§„жЁЎиҝңеӨ§дәҺиҝӣеҸЈи§„жЁЎгҖӮйҡҸзқҖжҲ‘еӣҪзӣҫжһ„жңәиЎҢдёҡзҡ„еҸ‘еұ•пјҢиҝ‘е№ҙжқҘжҲ‘еӣҪзӣҫжһ„жңәеҮәеҸЈи§„жЁЎдёҚж–ӯжү©еј гҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪзӣҫжһ„жңәеҮәеҸЈйҮҸдёә188еҸ°пјҢеҗҢжҜ”еўһй•ҝ89.9%пјҢеҮәеҸЈйҮ‘йўқдёә3.08дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ9.2%пјӣиҝӣеҸЈйҮҸдёә16еҸ°пјҢеҗҢжҜ”дёӢйҷҚ20%пјҢиҝӣеҸЈйҮ‘йўқдёә0.56дәҝзҫҺе…ғпјҢеҗҢжҜ”дёӢйҷҚ8.2%гҖӮ

дә”гҖҒйҮҚзӮ№дјҒдёҡ

дёӯй“Ғй«ҳж–°е·ҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸёжҳҜдёӯеӣҪдёӯй“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸёж——дёӢзҡ„AиӮЎдёҠеёӮе…¬еҸёпјҢе…¬еҸёдё“дёҡд»ҺдәӢйҡ§йҒ“жҺҳиҝӣжңәз ”еҸ‘еҲ¶йҖ е’Ңз»јеҗҲжңҚеҠЎзҡ„科жҠҖеҲӣж–°еһӢдјҒдёҡпјҢеӨҡе№ҙжқҘе§Ӣз»ҲеқҡжҢҒеҲӣж–°й©ұеҠЁеҸ‘еұ•жҲҳз•ҘпјҢеҠ еҝ«жҺЁеҠЁжҲ‘еӣҪйҡ§йҒ“жҺҳиҝӣжңәдә§е“Ғзҡ„иҮӘдё»еҢ–е’ҢжҷәиғҪеҢ–жӯҘдјҗпјҢжЁӘеҗ‘еҪўжҲҗдәҶвҖңеӨ§вҖқвҖңе°ҸвҖқвҖңејӮвҖқдёҚеҗҢж–ӯйқўгҖҒвҖңжЁӘеҗ‘жҺҳиҝӣвҖқвҖңз«–дә•гҖҒж–ңдә•жҺҳиҝӣвҖқдёҚеҗҢж–№еҗ‘д»ҘеҸҠеңҹеҺӢгҖҒжіҘж°ҙгҖҒзЎ¬еІ©гҖҒеӨҡжЁЎејҸзӯүдёҚеҗҢең°иҙЁйҖӮеә”жҖ§зҡ„е…Ёзі»еҲ—зӣҫжһ„жңә/TBMдә§е“ҒпјҢзәөеҗ‘жӢ“еұ•дәҶи®ҫи®Ўз ”еҸ‘гҖҒи®ҫеӨҮеҲ¶йҖ гҖҒеҶҚеҲ¶йҖ гҖҒжҠҖжңҜжңҚеҠЎгҖҒжңәеҶөиҜ„дј°жЈҖжөӢгҖҒж“ҚдҪңжҠҖиғҪеҹ№и®ӯдәҺдёҖдҪ“зҡ„дә§дёҡй“ҫжқЎгҖӮе…¬еҸёйҡ§йҒ“жҺҳиҝӣжңәдә§й”ҖйҮҸе·Іиҝһз»ӯеҚҒдёҖе№ҙдҝқжҢҒеӣҪеҶ…第дёҖгҖҒиҝһз»ӯе…ӯе№ҙдҝқжҢҒдё–з•Ң第дёҖпјҢи®ўеҚ•жҖ»ж•°зӘҒз ҙ1500еҸ°пјҢе®үе…ЁжҺҳиҝӣйҮҢзЁӢи¶…иҝҮ3600е…¬йҮҢпјҢ并жҢҒз»ӯдҝқжҢҒдәҶиҫғй«ҳзҡ„еёӮеңәеҚ жңүзҺҮпјҢе…¶дёӯеңЁж°ҙеҲ©йўҶеҹҹеёӮеңәеҚ жңүзҺҮи¶…иҝҮ60%пјҢеңЁжҠҪж°ҙи“„иғҪйўҶеҹҹеёӮеңәеҚ жңүзҺҮ80%пјҢеңЁзҹҝеұұе»әи®ҫйўҶеҹҹеёӮеңәеҚ жңүзҺҮи¶…иҝҮ40%пјҢиҝ‘дёүе№ҙеңЁеӨ§зӣҙеҫ„зӣҫжһ„жңәйўҶеҹҹеёӮеңәеҚ жңүзҺҮиҝ‘70%гҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙе…¬еҸёиҗҘ收дёә284.96дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.64%пјҢжҜӣеҲ©зҺҮдёә17.92%гҖӮе…¶дёӯдәӨйҖҡиҝҗиҫ“иЈ…еӨҮеҸҠзӣёе…іжңҚеҠЎеҚ жҜ”дёә64.4%пјӣдё“з”Ёе·ҘзЁӢжңәжў°иЈ…еӨҮеҸҠзӣёе…іжңҚеҠЎеҚ жҜ”дёә31.72%гҖӮ

е…ӯгҖҒеҸ‘еұ•и¶ӢеҠҝ

йҖҗжӯҘе®һзҺ°иҮӘдё»еҢ–гҖҒжң¬еңҹеҢ–гҖҒдә§дёҡеҢ–гҖҒеёӮеңәеҢ–гҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪең°й“ҒгҖҒж°ҙеҲ©е·ҘзЁӢгҖҒиҝҮжұҹйҡ§йҒ“зӯүдј—еӨҡе·ҘзЁӢзә·зә·дёҠ马пјҢеӣҪеҶ…еҗ„йҮҚеһӢжңәжў°еҲ¶йҖ дјҒдёҡзә·зә·йҖҡиҝҮдёҺеӣҪеӨ–зӣҫжһ„жңәеҲ¶йҖ е•ҶеҗҲдҪңгҖҒеҗҲиө„жҲ–иҮӘдё»з ”еҸ‘еҸҠ并иҙӯеӣҪеӨ–е…¬еҸёпјҢејҖе§Ӣиҝӣе…Ҙзӣҫжһ„жңәеҲ¶йҖ йўҶеҹҹпјҢдёӯеӣҪеҲ¶йҖ зҡ„зӣҫжһ„жңәдә§е“ҒејҖе§ӢеңЁеёӮеңәдёҠжҳҫзҺ°гҖӮзӣ®еүҚпјҢеӣҪеҶ…йғЁеҲҶдјҒдёҡжү“з ҙдәҶеӣҪеӨ–зӣҫжһ„жңәзӢ¬еҚ еёӮеңәзҡ„еұҖйқўгҖӮжңүдәӣдјҒдёҡе·ІеҸҜеҚ•зӢ¬жүҝжҺҘйЎ№зӣ®пјҢе…·жңүиҮӘдё»ејҖеҸ‘гҖҒи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒжҲҗеҘ—д»ҘеҸҠж–Ҫе·Ҙзҡ„иғҪеҠӣе’Ңж°ҙе№іпјҢжӯЈйҖҗжӯҘе®һзҺ°иҮӘдё»еҢ–гҖҒжң¬еңҹеҢ–гҖҒдә§дёҡеҢ–гҖҒеёӮеңәеҢ–гҖӮ

жө·еӨ–еёӮеңәжҲҗдёәж–°зҡ„еўһй•ҝзӮ№гҖӮзҙ§и·ҹвҖңдёҖеёҰдёҖи·ҜвҖқжҲҳз•ҘеёғеұҖпјҢж–°е…ҙжҺҳиҝӣи®ҫеӨҮиҝӣе…Ҙжө·еӨ–еёӮеңәеҠҝеӨҙиүҜеҘҪгҖӮзӣ®еүҚжҲ‘еӣҪзҡ„е…Ёж–ӯйқўйҡ§йҒ“жҺҳиҝӣжңәдә§дёҡеҮәеҸЈеҪўеҠҝиүҜеҘҪпјҢеҮәеҸЈеӣҪ家е’Ңең°еҢәжңүжүҖжү©еӨ§пјҢйҷӨеҺҹжқҘзҡ„ж–°еҠ еқЎгҖҒйҰҷжёҜгҖҒ马жқҘиҘҝдәҡгҖҒдјҠжң—гҖҒеҚ°еәҰзӯүеӨ–пјҢиҝҳејҖе§ӢеҮәеҸЈйқһжҙІгҖҒеҚ—зҫҺжҙІгҖҒжҫіжҙІеҸҠ欧жҙІпјҢеӣҪеҶ…жҺҳиҝӣжңәдә§е“ҒиҙЁйҮҸи¶ӢдәҺзЁіе®ҡгҖҒдә§е“ҒжҖ§д»·жҜ”еҘҪзҡ„зү№зӮ№е·ІйҖҗжёҗиў«еӣҪеӨ–з”ЁжҲ·жүҖи®ӨиҜҶгҖӮд»ҘиҮөе…Ҙиө„дә§дёӯй“ҒиЈ…еӨҮдёәдҫӢпјҢиҮӘжҲҗз«ӢиҮід»ҠпјҢдёӯй“ҒиЈ…еӨҮз§ҜжһҒжҺЁиҝӣвҖңиө°еҮәеҺ»вҖқзҡ„еӣҪйҷ…еҢ–йҒ“и·ҜпјҢе…ҲеҗҺжҲҗз«Ӣеҫ·еӣҪе…¬еҸёе’Ңж–°еҠ еқЎеҲҶе…¬еҸёзӯүжө·еӨ–жңәжһ„пјҢдә§е“ҒеҮәеҸЈиҮій©¬жқҘиҘҝдәҡгҖҒж–°еҠ еқЎгҖҒеҚ°еәҰгҖҒдёӯдёңзӯүеӣҪ家еҸҠең°еҢәпјҢ并жҲҗеҠҹиҝӣе…Ҙ欧жҙІгҖӮйў„и®Ўд»ҠеҗҺдёҖж®өж—¶й—ҙпјҢд»ҘдёңеҚ—дәҡгҖҒеҚ—дәҡгҖҒеҚ—зҫҺгҖҒйқһжҙІдёәдё»зҡ„жҺҳиҝӣжңәеёӮеңәжҪңеҠӣеҫҲеӨ§пјҢйҖҗжӯҘжү“е…Ҙ欧зҫҺжҫізӯүеҸ‘иҫҫең°еҢәзҡ„еҸҜиғҪжҖ§д№ҹеҫҲеӨ§гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2024-2030е№ҙдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝдёҺеүҚжҷҜеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡжҠ•иө„еүҚжҷҜпјҢзӣҫжһ„жңәиЎҢдёҡз ”з©¶з»“и®әеҸҠе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪзӣҫжһ„жңәиЎҢдёҡе…ЁжҷҜеҲҶжһҗпјҡиЎҢдёҡ规模稳жӯҘеўһй•ҝпјҢжө·еӨ–еёӮеңәдёәиЎҢдёҡж–°еўһй•ҝзӮ№[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)