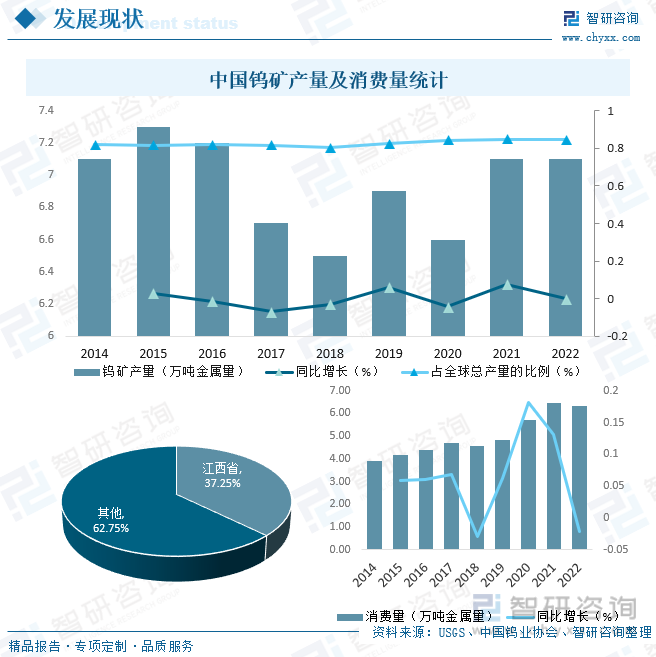

еҶ…е®№жҰӮеҶөпјҡдёӯеӣҪжҳҜе…Ёзҗғй’Ёзҹҝиө„жәҗжңҖдёәдё°еҜҢзҡ„еӣҪ家пјҢеӮЁйҮҸе’Ңдә§йҮҸеқҮдҪҚеҲ—дё–з•Ң第дёҖпјҢе…·еӨҮз»қеҜ№иө„жәҗдјҳеҠҝпјҢ2022е№ҙдёӯеӣҪй’Ёзҹҝдә§йҮҸиҫҫ7.1дёҮеҗЁйҮ‘еұһйҮҸпјҢеҚ е…ЁзҗғжҖ»дә§йҮҸзҡ„84.52%пјҢдёӯеӣҪй’ЁзҹҝеӮЁйҮҸзӣёеҜ№йӣҶдёӯпјҢдё»иҰҒеҲҶеёғеңЁжұҹиҘҝгҖҒдә‘еҚ—гҖҒж№–еҚ—гҖҒе№ҝдёңгҖҒе№ҝиҘҝзӯүең°пјҢе…¶дёӯпјҢ2022е№ҙжұҹиҘҝзңҒй’ЁзҹҝејҖйҮҮжҖ»йҮҸжҺ§еҲ¶жҢҮж Үдёә4.06дёҮеҗЁпјҢеҚ е…ЁеӣҪжҖ»йҮҸзҡ„37.25%пјҢдҪҚеұ…е…ЁеӣҪ第дёҖдҪҚгҖӮ

е…ій”®иҜҚпјҡй’ЁеёӮеңәзҺ°зҠ¶гҖҒй’Ёз«һдәүж јеұҖгҖҒй’ЁеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒжҰӮиҝ°

й’ЁжҳҜдёҖз§ҚиҝҮжёЎйҮ‘еұһе…ғзҙ пјҢе…·жңүй«ҳзҶ”зӮ№е’Ңй«ҳзЎ¬еәҰпјҢеӣ жӯӨеёёиў«з”ЁдәҺеҲ¶йҖ й«ҳжё©е’Ңй«ҳејәеәҰзҡ„жқҗж–ҷпјҢе®ғеңЁеҢ–еӯҰдёҠжҜ”иҫғзЁіе®ҡпјҢдёҚе®№жҳ“дёҺе…¶д»–е…ғзҙ жҲ–еҢ–еҗҲзү©еҸ‘з”ҹеҸҚеә”пјҢеӣ жӯӨеңЁй«ҳжё©е’Ңи…җиҡҖжҖ§зҺҜеўғдёӢе…·жңүдјҳи¶Ҡзҡ„иҖҗд№…жҖ§гҖӮдёӯеӣҪй’Ёдә§дёҡз»ҸеҺҶдәҶд»ҺеҲқжңҹзҡ„еҺҹзҹҝйҮҮжҺҳеҲ°й«ҳз«Ҝдә§е“ҒеҲ¶йҖ е’ҢеӣҪйҷ…еёӮеңәз«һдәүзҡ„еҸ‘еұ•еҺҶзЁӢпјҢдёӯеӣҪжӢҘжңүдё°еҜҢзҡ„й’Ёзҹҝиө„жәҗпјҢеҗҢж—¶д№ҹеңЁй’ЁеҶ¶зӮје’ҢеҲ¶йҖ йўҶеҹҹеҸ–еҫ—дәҶжҳҫи‘—зҡ„иҝӣеұ•пјҢдҪҝе…¶жҲҗдёәе…Ёзҗғй’Ёдә§дёҡзҡ„дё»иҰҒеҸӮдёҺиҖ…е’Ңдҫӣеә”е•ҶпјҢдёӯеӣҪй’ЁеҲ¶е“ҒеңЁеӣҪйҷ…еёӮеңәдёҠе…·жңүз«һдәүеҠӣпјҢиҝ‘е№ҙжқҘдёӯеӣҪй’Ёдә§дёҡйҖҗжёҗеӨҡе…ғеҢ–пјҢеҢ…жӢ¬й’Ёз”ҹдә§гҖҒй’ЁеҗҲйҮ‘еҠ е·ҘгҖҒеӣһ收еҶҚеҲ©з”ЁзӯүдёҚеҗҢйўҶеҹҹгҖӮ

дәҢгҖҒеёӮеңәж”ҝзӯ–

й’Ёеӣ е…¶зЁҖзјәжҖ§е’ҢдёҚеҸҜжӣҝд»ЈжҖ§пјҢиў«дёӯеӣҪи§ҶдёәжҲҳз•ҘжҖ§иө„жәҗпјҢе…¶еҜ№дёӯеӣҪй«ҳз«ҜеҲ¶йҖ дёҡеҸ‘еұ•иө·еҲ°иҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁпјҢиҝ‘е№ҙжқҘдёӯеӣҪйўҒеёғгҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•з¬¬еҚҒеӣӣдёӘдә”е№ҙ规еҲ’е’Ң2035е№ҙиҝңжҷҜзӣ®ж ҮзәІиҰҒгҖӢгҖҒгҖҠвҖңеҚҒеӣӣдә”вҖқеҺҹжқҗж–ҷе·ҘдёҡеҸ‘еұ•и§„еҲ’гҖӢгҖҒгҖҠвҖңеҚҒеӣӣдә”вҖқеҫӘзҺҜз»ҸжөҺеҸ‘еұ•и§„еҲ’гҖӢгҖҒгҖҠиҙЁйҮҸејәеӣҪе»әи®ҫзәІиҰҒгҖӢзӯүпјҢдёҚж–ӯејәи°ғеҲ¶йҖ дёҡй«ҳиҙЁйҮҸеҸ‘еұ•жҳҜз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚдёӯд№ӢйҮҚпјҢ并иҰҒжұӮдҝқжҢҒй’Ёиө„жәҗжҲҳз•Ҙең°дҪҚе’ҢдјҳеҠҝпјҢжҺЁиҝӣй’ЁиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

дёүгҖҒдә§дёҡй“ҫ

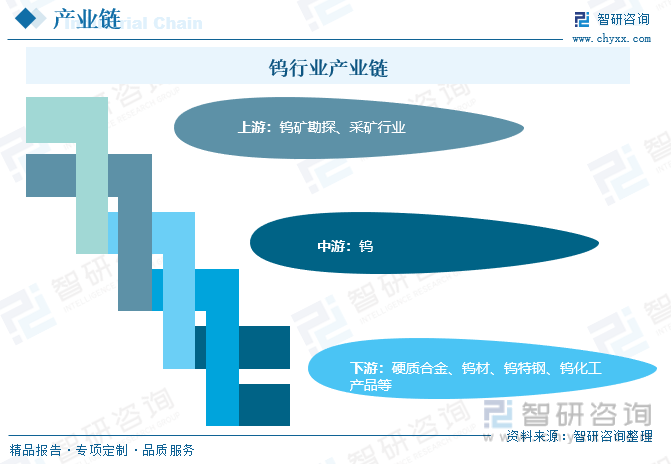

1гҖҒдә§дёҡй“ҫз»“жһ„

й’Ёдә§дёҡй“ҫиө·е§ӢдәҺй’ЁзҹҝеӢҳжҺўгҖҒйҮҮйҖүжҲҗй’ЁзІҫзҹҝпјҢиЎҢдёҡдё»иҰҒз”ҹдә§и·Ҝеҫ„дёәй’ЁзІҫзҹҝеҲ¶еӨҮAPTе’Ңж°§еҢ–й’ЁеҗҺпјҢиҝҳеҺҹеҫ—еҲ°й’ЁзІүпјҢеҶҚз»ҸзўіеҢ–еҲ¶еҸ–зўіеҢ–й’ЁпјҢжңҖз»ҲйҖҡиҝҮж··ж–ҷгҖҒеҲ¶еқҜгҖҒзғ§з»“зӯүе·ҘеәҸз”ҹдә§зЎ¬иҙЁеҗҲйҮ‘гҖӮз»ҸеҺҶй•ҝжңҹжёҗиҝӣиҝҮзЁӢпјҢзӣ®еүҚй’Ёдә§дёҡй“ҫзҡ„дёӢжёёеә”з”Ёдё»иҰҒеҢ…жӢ¬зЎ¬иҙЁеҗҲйҮ‘гҖҒй’ЁжқҗгҖҒй’Ёзү№й’ўгҖҒй’ЁеҢ–е·Ҙдә§е“ҒзӯүгҖӮзӣ®еүҚйҡҸзқҖ科жҠҖзҡ„дёҚж–ӯиҝӣжӯҘе’ҢеҸ‘еұ•пјҢй’ЁеҲ¶е“Ғеә”з”ЁеҚҠеҫ„дёҚж–ӯжү©еӨ§пјҢзү№еҲ«жҳҜеңЁжұҪиҪҰгҖҒжңәеҷЁдәәзӯүзҺ°д»ЈеҲ¶йҖ иЎҢдёҡдёӯпјҢй’ЁзЎ¬иҙЁеҗҲйҮ‘зҡ„еә”з”Ёж—ҘзӣҠе№ҝжіӣгҖӮжӯӨеӨ–пјҢйҡҸзқҖж–°иғҪжәҗжұҪиҪҰгҖҒиҲӘеӨ©иҲӘз©әгҖҒеҚҠеҜјдҪ“зӯүйўҶеҹҹзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҜ№й’ЁеҲ¶е“Ғзҡ„йңҖжұӮд№ҹи¶ҠжқҘи¶Ҡй«ҳгҖӮеҹәдәҺиЎҢдёҡе·ҘиүәжҠҖжңҜдёҚж–ӯзІҫиҝӣпјҢйў„и®ЎжңӘжқҘй’ЁеҲ¶е“Ғеә”з”ЁйўҶеҹҹе°ҶжҢҒз»ӯжӢ“еұ•е’Ңж·ұеҢ–гҖӮ

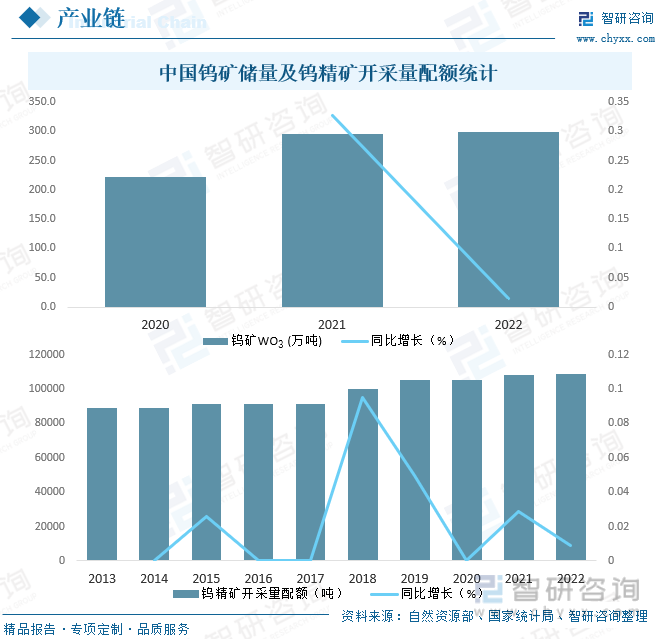

2гҖҒдёҠжёё

дёӯеӣҪй’ЁиЎҢдёҡдёҠжёёдёәй’ЁзҹҝйҮҮзҹҝиЎҢдёҡпјҢдёӯеӣҪй’Ёиө„жәҗеӮЁйҮҸеҚҒеҲҶдё°еҜҢпјҢжҳҜе…Ёзҗғе·ІжҺўжҳҺеӮЁйҮҸжңҖеӨ§зҡ„еӣҪ家пјҢдҫқжҚ®2020е№ҙ5жңҲ1ж—Ҙиө·е®һж–Ҫзҡ„гҖҠеӣәдҪ“зҹҝдә§иө„жәҗеӮЁйҮҸеҲҶзұ»гҖӢ(GB/T17766вҖ”2020пјүе’ҢгҖҠжІ№ж°”зҹҝдә§иө„жәҗеӮЁйҮҸеҲҶзұ»гҖӢпјҲGB/T19492вҖ”2020)зҹҝдә§иө„жәҗеӮЁйҮҸж ҮеҮҶи®Ўз®—пјҢ2022е№ҙдёӯеӣҪй’ЁзҹҝWO3еӮЁйҮҸиҫҫ299.56дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ1.48%пјҢжӯӨеӨ–пјҢдёӯеӣҪеҜ№й’ЁзҹҝејҖйҮҮе®һиЎҢжҖ»йҮҸжҺ§еҲ¶пјҢ1991е№ҙеӣҪеҠЎйҷўеҸ‘еёғдәҶгҖҠе…ідәҺе°Ҷй’Ёй”Ўй”‘зҰ»еӯҗеһӢзЁҖеңҹзҹҝдә§еҲ—дёәеӣҪ家е®һиЎҢдҝқжҠӨжҖ§ејҖйҮҮзү№е®ҡзҹҝз§Қзҡ„йҖҡзҹҘгҖӢпјҢе°Ҷй’ЁеҲ—дёәеӣҪ家е®һиЎҢдҝқжҠӨжҖ§ејҖйҮҮзү№е®ҡзҹҝз§ҚпјҢж—ЁеңЁеҠ ејәзҹҝдә§иө„жәҗз®ЎзҗҶзҡ„жі•е®ҡиҰҒжұӮпјҢжҺЁеҠЁдјҳеҠҝзҹҝдә§дҝқжҠӨе’ҢеҗҲзҗҶејҖеҸ‘пјҢ2022е№ҙдёӯеӣҪй’ЁзІҫзҹҝејҖйҮҮжҖ»йҮҸжҢҮж Үз”ұ2013е№ҙ89000еҗЁеўһй•ҝиҮі2022е№ҙ109000еҗЁпјҢдёӯеӣҪй’ЁзҹҝйҮҮйҖүжҠҖжңҜеҹәжң¬д»ЈиЎЁдё–з•Ңе…Ҳиҝӣж°ҙе№ігҖӮ

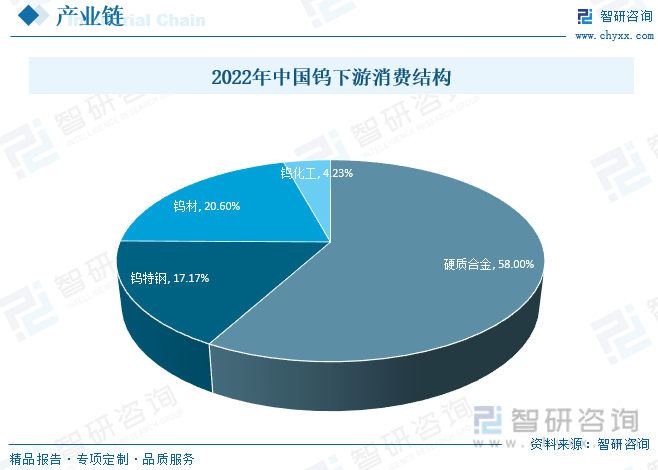

3гҖҒдёӢжёё

дёӯеӣҪй’Ёж¶Ҳиҙ№йўҶеҹҹеҢ…жӢ¬зЎ¬иҙЁеҗҲйҮ‘гҖҒй’Ёзү№й’ўгҖҒй’Ёжқҗе’Ңй’ЁеҢ–е·ҘпјҢе…¶дёӯпјҢзЎ¬иҙЁеҗҲйҮ‘жҳҜдёӯеӣҪй’Ёж¶Ҳиҙ№жңҖдё»иҰҒзҡ„йўҶеҹҹпјҢеҚ жҜ”й«ҳиҫҫ58%пјҢеңЁдёӯеӣҪйј“еҠұеҲ¶йҖ дёҡй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„иғҢжҷҜдёӢпјҢй«ҳз«ҜеҲ¶йҖ иЈ…еӨҮеҚҮзә§жӢүеҠЁдәҶй«ҳжҖ§иғҪзЎ¬иҙЁеҗҲйҮ‘е’Ңй«ҳз«Ҝй’ЁжқҗйңҖжұӮзҡ„еўһй•ҝпјҢдёәй’ЁиЎҢдёҡеҸ‘еұ•еёҰжқҘе№ҝйҳ”зҡ„еўһй•ҝз©әй—ҙгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй’ЁиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢ

еӣӣгҖҒеҸ‘еұ•зҺ°зҠ¶

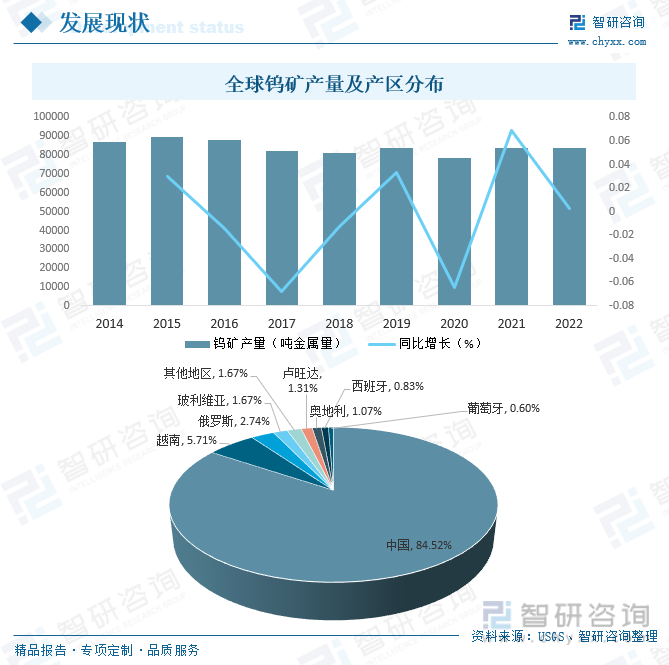

е…Ёзҗғй’Ёзҹҝдёӯе·ІеҸ‘зҺ°зҡ„й’Ёзҹҝзү©дёӯпјҢй»‘й’Ёзҹҝе’ҢзҷҪй’Ёзҹҝе…·жңүиҫғеӨ§з»ҸжөҺејҖйҮҮд»·еҖјпјҢй’Ёзҹҝзҡ„дҫӣз»ҷеҲҶеёғзү№еҫҒдёҺй’Ёзҹҝиө„жәҗзҡ„еҲҶеёғеҹәжң¬дёҖиҮҙпјҢдёӯеӣҪжҳҜе…Ёзҗғй’Ёиө„жәҗдҫӣеә”йҮҸжңҖеӨ§зҡ„еӣҪ家пјҢж №жҚ®зҫҺеӣҪең°иҙЁи°ғжҹҘеұҖдј°з®—пјҢ2022е№ҙе…Ёзҗғй’Ёзҹҝдә§йҮҸиҫҫ84000йҮ‘еұһеҗЁпјҢеҗҢжҜ”еўһй•ҝ0.24%пјҢе…¶дёӯпјҢдёӯеӣҪдә§йҮҸеҚ жҜ”й«ҳиҫҫ84.52%гҖӮ

дёӯеӣҪжҳҜе…Ёзҗғй’Ёзҹҝиө„жәҗжңҖдёәдё°еҜҢзҡ„еӣҪ家пјҢеӮЁйҮҸе’Ңдә§йҮҸеқҮдҪҚеҲ—дё–з•Ң第дёҖпјҢе…·еӨҮз»қеҜ№иө„жәҗдјҳеҠҝпјҢжҚ®зҫҺеӣҪең°иҙЁи°ғжҹҘеұҖпјҲUSGSпјүж•°жҚ®пјҢ2022е№ҙдёӯеӣҪй’Ёзҹҝдә§йҮҸиҫҫ7.1дёҮеҗЁйҮ‘еұһйҮҸпјҢеҚ е…ЁзҗғжҖ»дә§йҮҸзҡ„84.52%пјҢдёӯеӣҪй’ЁзҹҝеӮЁйҮҸзӣёеҜ№йӣҶдёӯпјҢдё»иҰҒеҲҶеёғеңЁжұҹиҘҝгҖҒдә‘еҚ—гҖҒж№–еҚ—гҖҒе№ҝдёңгҖҒе№ҝиҘҝзӯүең°пјҢе…¶дёӯпјҢ2022е№ҙжұҹиҘҝзңҒй’ЁзҹҝејҖйҮҮжҖ»йҮҸжҺ§еҲ¶жҢҮж Үдёә4.06дёҮеҗЁпјҢеҚ е…ЁеӣҪжҖ»йҮҸзҡ„37.25%пјҢдҪҚеұ…е…ЁеӣҪ第дёҖдҪҚгҖӮдёҺжӯӨеҗҢж—¶пјҢйҡҸзқҖдёӯеӣҪз»ҸжөҺзҡ„еҸ‘еұ•пјҢдёӯеӣҪй’Ёж¶Ҳиҙ№йҮҸдёҖзӣҙдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢ2021е№ҙдёӯеӣҪй’ЁиЎЁи§Ӯж¶Ҳиҙ№йҮҸиҫҫ6.47дёҮйҮ‘еұһеҗЁпјҢ2022е№ҙеҸ—е®Ҹи§Ӯз»ҸжөҺеҪұе“ҚпјҢй’ЁиЎЁи§Ӯж¶Ҳиҙ№йҮҸз•ҘжңүдёӢж»‘пјҢ2022е№ҙдёӯеӣҪй’ЁиЎЁи§Ӯж¶Ҳиҙ№йҮҸйҷҚиҮі6.33дёҮеҗЁйҮ‘еұһйҮҸпјҢжңӘжқҘйҡҸзқҖдёӯеӣҪеҹәзЎҖи®ҫж–Ҫе»әи®ҫзҡ„еҸ‘еұ•гҖҒеҹҺеёӮеҢ–иҝӣзЁӢзҡ„жҺЁиҝӣгҖҒзҹҝдёҡзҡ„еҸ‘еұ•еЈ®еӨ§пјҢд»ҘеҸҠдё–з•ҢеҲ¶йҖ дёӯеҝғзҡ„еҪўжҲҗпјҢе°ҶдёӯеӣҪйҖҗжёҗеҸ‘еұ•жҲҗдёәй’Ёж¶Ҳиҙ№еӨ§еӣҪгҖӮ

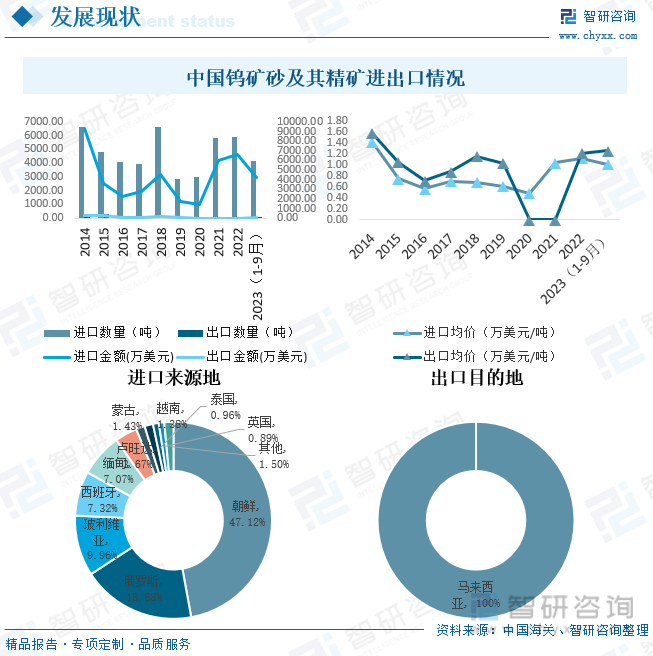

еӣ дёәй’Ёиө„жәҗзҡ„зЁҖзјәжҖ§е’ҢдёҚеҸҜжӣҝд»ЈжҖ§пјҢдёӯеӣҪе°Ҷй’Ёи§ҶдёәжҲҳз•ҘжҖ§иө„жәҗпјҢеҜ№й’ЁзҹҝејҖйҮҮе®һиЎҢжҖ»йҮҸжҺ§еҲ¶пјҢеӣ жӯӨдёӯеӣҪй’Ёзҹҝдҫӣз»ҷз«ҜеҚій’ЁзІҫзҹҝдә§йҮҸдёҚдјҡеҮәзҺ°еӨ§е№…еўһй•ҝи¶ӢеҠҝпјҢдҪҶз”ұдәҺеӣҪеҶ…дёӢжёёеёӮеңәйңҖжұӮдёҺж—ҘдҝұеўһпјҢеӣ жӯӨжҜҸе№ҙд»ҚйңҖеӨ§йҮҸиҝӣеҸЈпјҢ2023е№ҙ1-9жңҲдёӯеӣҪй’Ёзҹҝз ӮеҸҠе…¶зІҫзҹҝиҝӣеҸЈж•°йҮҸдёә4174.06еҗЁпјҢиҝӣеҸЈйҮ‘йўқдёә4184.17дёҮзҫҺе…ғпјҢиҝӣеҸЈеқҮд»·дёә1.00дёҮзҫҺе…ғ/еҗЁпјҢеҮәеҸЈж•°йҮҸд»…23.04еҗЁпјҢеҮәеҸЈйҮ‘йўқдёә28.89дёҮзҫҺе…ғпјҢеҮәеҸЈеқҮд»·дёә1.25дёҮзҫҺе…ғ/еҗЁпјүгҖӮд»ҺиҝӣеҸЈжқҘжәҗең°жқҘзңӢпјҢ2023е№ҙ1-9жңҲдёӯеӣҪдё»иҰҒд»ҺжңқйІңгҖҒдҝ„зҪ—ж–ҜгҖҒзҺ»еҲ©з»ҙдәҡгҖҒиҘҝзҸӯзүҷгҖҒзј…з”ёгҖҒеҚўж—әиҫҫгҖҒи’ҷеҸӨгҖҒи¶ҠеҚ—гҖҒжі°еӣҪгҖҒиӢұеӣҪзӯүең°иҝӣеҸЈй’Ёзҹҝз ӮеҸҠе…¶зІҫзҹҝпјҢиҝӣеҸЈйўқеҲҶеҲ«дёә1971.6дёҮзҫҺе…ғгҖҒ781.8дёҮзҫҺе…ғгҖҒ416.9дёҮзҫҺе…ғгҖҒ306.3дёҮзҫҺе…ғгҖҒ295.7дёҮзҫҺе…ғгҖҒ153.6дёҮзҫҺе…ғгҖҒ60.0дёҮзҫҺе…ғгҖҒ57.8дёҮзҫҺе…ғгҖҒ40.3дёҮзҫҺе…ғгҖҒ37.4дёҮзҫҺе…ғгҖӮ

дә”гҖҒз«һдәүж јеұҖ

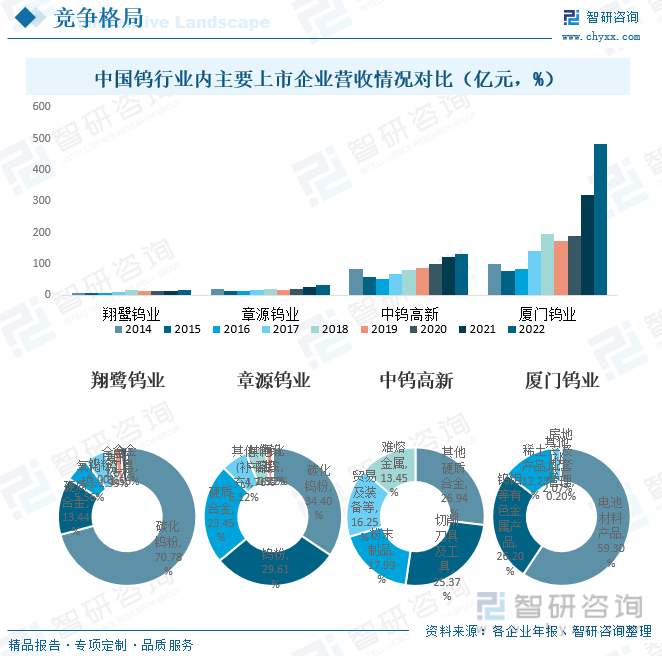

й’ЁиЎҢдёҡдә§дёҡй“ҫиҫғй•ҝпјҢдёҚеҗҢдјҒдёҡж №жҚ®иө„жәҗзҰҖиөӢе’ҢжҜ”иҫғдјҳеҠҝйҖүжӢ©йҖӮеҗҲиҮӘиә«зҡ„еҸ‘еұ•йҒ“и·ҜпјҢйғЁеҲҶдјҒдёҡиҮҙеҠӣдәҺеңЁе…Ёдә§дёҡй“ҫзҡ„延伸пјҢйғЁеҲҶдјҒдёҡеҲҷдё“жіЁдәҺеңЁдә§дёҡй“ҫе…ій”®зҺҜиҠӮж·ұе…Ҙе’ҢејәеҢ–пјҢеҗҢдёәй’ЁдјҒдҪҶеңЁдә§дёҡй“ҫдёӯзҡ„е®ҡдҪҚе’ҢжүҖж¶өзӣ–зҡ„дә§дёҡй“ҫе№ҝеәҰеҸҜиғҪдёҚеҗҢпјҢеӣ жӯӨпјҢдёӯеӣҪй’ЁиЎҢдёҡеёӮеңәз«һдәүж јеұҖеӨҡе…ғеҢ–пјҢзӣ®еүҚпјҢдёӯеӣҪй’ЁиЎҢдёҡеҶ…дёҠеёӮдјҒдёҡдё»иҰҒеҢ…жӢ¬зҝ”й№ӯй’ЁдёҡгҖҒз« жәҗй’ЁдёҡгҖҒдёӯй’Ёй«ҳж–°гҖҒеҺҰй—Ёй’ЁдёҡзӯүпјҢд»ҺиҗҘ收жғ…еҶөжқҘзңӢпјҢ2022е№ҙзҝ”й№ӯй’ЁдёҡгҖҒз« жәҗй’ЁдёҡгҖҒдёӯй’Ёй«ҳж–°е’ҢеҺҰй—Ёй’ЁдёҡиҗҘдёҡ收е…ҘеқҮдҝқжҢҒеўһй•ҝи¶ӢеҠҝпјҢе…¶дёӯпјҢеҺҰй—Ёй’ЁдёҡиҗҘдёҡ收е…ҘжҳҺжҳҫй«ҳдәҺзҝ”й№ӯй’ЁдёҡгҖҒз« жәҗй’Ёдёҡе’Ңдёӯй’Ёй«ҳж–°гҖӮд»ҺиҗҘ收结жһ„жқҘзңӢпјҢ2022е№ҙзҝ”й№ӯй’ЁдёҡиҗҘдёҡ收е…Ҙдё»иҰҒжқҘжәҗдәҺзўіеҢ–й’ЁзІүпјҢеҚ жҜ”й«ҳиҫҫ70.78%пјӣз« жәҗй’ЁдёҡиҗҘдёҡ收е…Ҙдё»иҰҒжқҘжәҗдәҺзўіеҢ–й’ЁзІүе’Ңй’ЁзІүпјҢеҚ жҜ”еҲҶеҲ«дёә34.40%е’Ң29.61%пјӣдёӯй’Ёй«ҳж–°иҗҘдёҡ收е…Ҙдё»иҰҒжқҘжәҗдәҺе…¶д»–зЎ¬иҙЁеҗҲйҮ‘е’ҢеҲҮеүҠеҲҖе…·еҸҠе·Ҙе…·пјҢеҚ жҜ”еҲҶеҲ«дёә26.94%е’Ң25.37%пјӣеҺҰй—Ёй’ЁдёҡиҗҘдёҡ收е…Ҙдё»иҰҒжқҘжәҗдәҺз”өжұ жқҗж–ҷдә§е“Ғе’Ңй’Ёй’јзӯүжңүиүІйҮ‘еұһдә§е“ҒпјҢеҚ жҜ”еҲҶеҲ«дёә59.30%е’Ң26.20%гҖӮ

е…ӯгҖҒеҸ‘еұ•и¶ӢеҠҝ

дёӯеӣҪжӯЈеӨ„дәҺз”ұеҲ¶йҖ дёҡеӨ§еӣҪеҗ‘еҲ¶йҖ дёҡејәеӣҪиҪ¬еҸҳзҡ„иҝҮзЁӢпјҢйҡҸзқҖвҖңеҚҒеӣӣдә”вҖқ规еҲ’зҡ„еҮәеҸ°пјҢдёӯеӣҪжҢҒз»ӯжҺЁеҠЁж·ұе…Ҙе®һж–ҪеҲ¶йҖ ејәеӣҪзҡ„жҲҳз•ҘпјҢ并йҷҶз»ӯйўҒеёғгҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•з¬¬еҚҒеӣӣдёӘдә”е№ҙ规еҲ’е’Ң2035е№ҙиҝңжҷҜзӣ®ж ҮзәІиҰҒгҖӢгҖҒгҖҠвҖңеҚҒеӣӣдә”вҖқеҺҹжқҗж–ҷе·ҘдёҡеҸ‘еұ•и§„еҲ’гҖӢгҖҒгҖҠвҖңеҚҒеӣӣдә”вҖқеҫӘзҺҜз»ҸжөҺеҸ‘еұ•и§„еҲ’гҖӢгҖҒгҖҠиҙЁйҮҸејәеӣҪе»әи®ҫзәІиҰҒгҖӢзӯүдёҖзі»еҲ—ж”ҝзӯ–пјҢдёҚж–ӯејәи°ғеҲ¶йҖ дёҡй«ҳиҙЁйҮҸеҸ‘еұ•жҳҜз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚдёӯд№ӢйҮҚгҖӮй’ЁеҲ¶е“ҒдҪңдёәеҲ¶йҖ дёҡзҡ„е…ій”®й…ҚеҘ—еҠ е·Ҙе·Ҙе…·пјҢеңЁеҲ¶йҖ дёҡиҪ¬еһӢеҚҮзә§зҡ„иҝӣзЁӢдёӯиө·еҲ°йҮҚиҰҒдҝқйҡңдҪңз”ЁпјҢй«ҳз«ҜеҲ¶йҖ иЈ…еӨҮеҚҮзә§дёәй’ЁеҲ¶е“ҒеёӮеңәеёҰжқҘдәҶе№ҝйҳ”еүҚжҷҜпјҢжңӘжқҘдёӯеӣҪй’ЁиЎҢдёҡеёӮеңәжҪңеҠӣе·ЁеӨ§пјҢдҪҶд№ҹйңҖиҰҒеә”еҜ№е…ЁзҗғеёӮеңәеҸҳеҢ–е’ҢеӣҪеҶ…ж”ҝзӯ–еҸҳйқ©пјҢжҠҖжңҜеҲӣж–°гҖҒзҺҜдҝқгҖҒеӨҡе…ғеҢ–еә”з”Ёе°ҶеңЁеЎ‘йҖ иЎҢдёҡжңӘжқҘзҡ„еҸ‘еұ•и¶ӢеҠҝдёӯеҸ‘жҢҘйҮҚиҰҒдҪңз”ЁгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй’ЁиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй’ЁиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй’ЁиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2024-2030е№ҙдёӯеӣҪй’ЁиЎҢдёҡжҠ•иө„йЈҺйҷ©йў„иӯҰпјҢ2024-2030е№ҙдёӯеӣҪй’ЁиЎҢдёҡеҸ‘еұ•зӯ–з•ҘеҸҠжҠ•иө„е»әи®®пјҢ2024-2030е№ҙй’ЁиЎҢдёҡеҸ‘еұ•йў„жөӢеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪй’Ёдә§дёҡе…ЁжҷҜйҖҹи§ҲпјҡеҲ¶йҖ дёҡиҪ¬еһӢеҚҮзә§пјҢдёәиЎҢдёҡеёҰжқҘе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙ[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)