еҶ…е®№жҰӮиҝ°пјҡеёӮеңә规模жқҘзңӢпјҢ2017-2022е№ҙжҲ‘еӣҪеҺӢ铸件иЎҢдёҡеёӮеңә规模ж•ҙдҪ“е‘Ҳеўһй•ҝжҖҒеҠҝпјҢ2022е№ҙеёӮеңә规模иҫҫеҲ°2379.01дәҝе…ғпјҢе…¶дёӯй“қеҗҲйҮ‘еҺӢ铸件е№ҝжіӣеә”з”ЁдәҺжұҪиҪҰгҖҒ家з”өгҖҒиҲӘз©әгҖҒжңәжў°зӯүиҜёеӨҡиЎҢдёҡгҖӮйҡҸзқҖеҺӢй“ёи®ҫеӨҮе’Ңе·ҘиүәжҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗй«ҳпјҢй“қеҗҲйҮ‘еҺӢй“ёдә§е“Ғзҡ„еә”з”ЁиҢғеӣҙеңЁзҺ°жңүеҹәзЎҖдёҠд»Қе°ҶдёҚж–ӯжү©еӨ§гҖӮ

е…ій”®иҜҚпјҡеҺӢ铸件иЎҢдёҡж”ҝзӯ–гҖҒеҺӢ铸件иЎҢдёҡдә§дёҡй“ҫгҖҒеҺӢ铸件дә§йҮҸгҖҒеҺӢ铸件йңҖжұӮйҮҸгҖҒеҺӢ铸件еёӮеңә规模гҖҒеҺӢ铸件еҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒеҺӢ铸件иЎҢдёҡжҰӮиҝ°

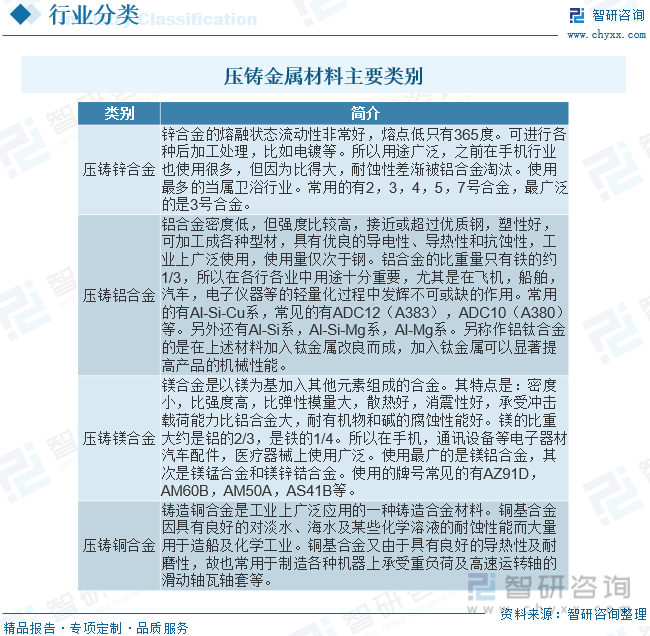

еҺӢй“ёпјҢеҸҲз§°вҖңеҺӢеҠӣй“ёйҖ вҖқпјҢжҳҜжҢҮеңЁй«ҳеҺӢдҪңз”ЁдёӢпјҢдҪҝж¶ІжҖҒжҲ–еҚҠж¶ІжҖҒйҮ‘еұһд»Ҙиҫғй«ҳзҡ„йҖҹеәҰе……еЎ«еҺӢй“ёжЁЎе…·еһӢи…”пјҢ并еңЁеҺӢеҠӣдёӢжҲҗеһӢе’ҢеҮқеӣәиҖҢиҺ·еҫ—铸件зҡ„ж–№жі•гҖӮеңЁй«ҳеҺӢдҪңз”ЁдёӢпјҢй«ҳйҖҹеЎ«е……еҺӢй“ёжЁЎзҡ„еһӢи…”пјҢ并еңЁеҺӢеҠӣдёӢеҝ«йҖҹеҮқеӣәиҖҢиҺ·еҫ—铸件зҡ„дёҖз§Қж–№жі•пјҢжҳҜй“ёйҖ йҮ‘еұһ件жҠҖжңҜдёӯзҡ„дёҖз§ҚпјҢе…·жңүз”ҹдә§ж•ҲзҺҮй«ҳгҖҒдә§е“ҒиҙЁйҮҸеҘҪгҖҒе°әеҜёзІҫеәҰй«ҳгҖҒеҲҮеүҠе°‘гҖҒз»ҝиүІзҺҜдҝқгҖҒеҺӢй“ёдә§е“ҒеҠӣеӯҰжҖ§иғҪеҸҜйқ зӯүдјҳзӮ№гҖӮеҺӢй“ёдҪңдёәдёҖз§ҚйҖҡз”Ёзҡ„еҹәзЎҖе·Ҙдёҡе·ҘиүәпјҢж—©еңЁ19дё–зәӘеҲқдҫҝе·ІйҡҸзқҖеҚ°еҲ·иЎҢдёҡзҡ„йңҖжұӮеҮәзҺ°е№¶йҖҗжёҗеҸ‘еұ•гҖӮдё»иҰҒеҺӢй“ёз”ЁеҗҲйҮ‘жқҗж–ҷжңүй”ЎгҖҒй“…гҖҒй”ҢгҖҒй“қгҖҒй•ҒгҖҒй“ңзӯүгҖӮд»Ҙй”ҢгҖҒй“қеҗҲйҮ‘еә”з”ЁжңҖе№ҝпјҢй•ҒгҖҒй“ңеҗҲйҮ‘ж¬Ўд№ӢгҖӮеҪ“еүҚеңЁз”өеӯҗиЎҢдёҡз”Ёзҡ„д»Ҙй”ҢпјҢй“қпјҢй•ҒеҗҲйҮ‘дёәдё»гҖӮ

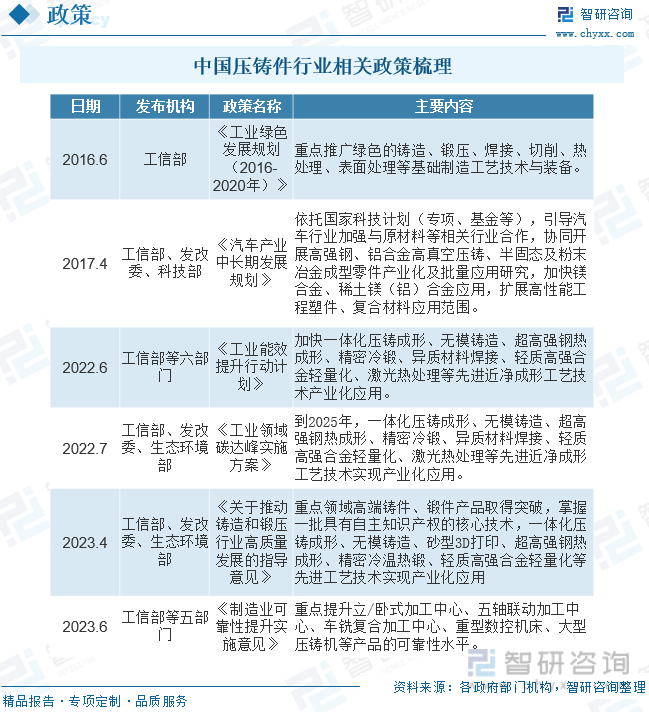

дәҢгҖҒдёӯеӣҪеҺӢ铸件иЎҢдёҡзӣёе…іж”ҝзӯ–

йҡҸзқҖзІҫеҜҶйҮ‘еұһйӣ¶йғЁд»¶еҲ¶йҖ е·Ҙиүәзҡ„жҲҗзҶҹдёҺеә”з”ЁпјҢжҲ‘еӣҪйҮ‘еұһйӣ¶йғЁд»¶еңЁи®ҫи®ЎгҖҒејҖеҸ‘еҸҠз”ҹдә§дёҠеқҮеҸ–еҫ—й•ҝи¶ізҡ„иҝӣжӯҘпјҢйҮ‘еұһеҲ¶е“ҒиЎҢдёҡжҢҒз»ӯиө°еҗ‘й«ҳз«ҜеҢ–гҖҒзІҫз»ҶеҢ–гҖӮзІҫеҜҶеҺӢй“ёеҲ¶йҖ дҪңдёәеҗ„зұ»йҮ‘еұһеҲ¶е“Ғз”ҹдә§ж–№жі•дёӯиҫғй«ҳж•ҲгҖҒе…Ҳиҝӣзҡ„ж–№жі•д№ӢдёҖпјҢжҢҒз»ӯиҺ·еҫ—еӣҪ家зӣёе…іж”ҝзӯ–ж”ҜжҢҒгҖӮ

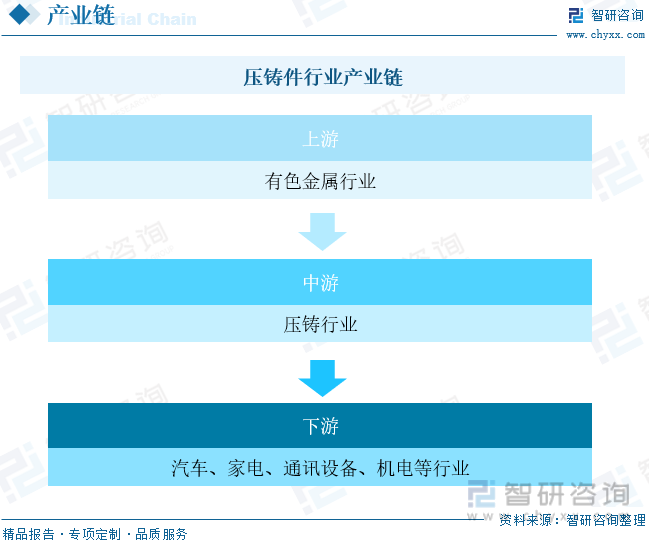

дёүгҖҒеҺӢ铸件иЎҢдёҡдә§дёҡй“ҫ

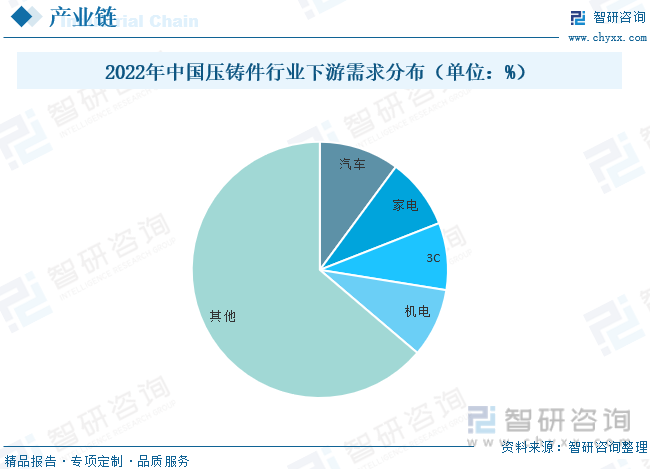

еҺӢй“ёиЎҢдёҡдә§дёҡй“ҫдёҠжёёеҢ…жӢ¬й“қгҖҒй”ҢгҖҒй•ҒгҖҒй“ңзӯүжңүиүІйҮ‘еұһиЎҢдёҡпјҢдёҠжёёдә‘жө·йҮ‘еұһзӯүдјҒдёҡз§ҜжһҒжӢ“еұ•еҺӢй“ёдёҡпјҢд»ҘжҸҗеҚҮдёҖдҪ“еҢ–иҝҗиҗҘдјҳеҠҝпјӣеҺӢй“ёдә§е“Ғе№ҝжіӣеә”з”ЁдәҺжұҪиҪҰгҖҒ家з”өгҖҒйҖҡи®Ҝи®ҫеӨҮгҖҒжңәз”өзӯүйўҶеҹҹгҖӮз”ұдәҺдёӢжёёеӨ§еһӢж•ҙиҪҰпјҲжңәпјүеҲ¶йҖ е•ҶйңҖйҮҮиҙӯзҡ„еҺӢй“ёдә§е“Ғз§Қзұ»з№ҒеӨҡгҖҒи§„ж јеҗ„ејӮпјҢдёәдәҶдҝқиҜҒдә§е“ҒиҙЁйҮҸ并йҷҚдҪҺйҮҮиҙӯжҲҗжң¬пјҢдёӢжёёеӨ§еһӢж•ҙиҪҰпјҲжңәпјүеҲ¶йҖ е•ҶеҲ©з”ЁзӨҫдјҡеҲҶе·ҘйҖҗжёҗе»әз«ӢиҮӘе·ұзҡ„йӣ¶йғЁд»¶дҫӣеә”дҪ“зі»е’ҢйҮҮиҙӯжё йҒ“гҖӮдёҠжёёеҺӢй“ёдјҒдёҡжҲҗдёәдёӢжёёеӨ§еһӢж•ҙиҪҰпјҲжңәпјүеҺӮе•Ҷзҡ„дҫӣеә”е•ҶеҗҺпјҢеҸҜд»Ҙеҫ—еҲ°й•ҝжңҹзЁіе®ҡзҡ„и®ўиҙ§гҖӮеҗҢж ·пјҢдёӢжёёеӨ§еһӢж•ҙиҪҰпјҲжңәпјүеҺӮе•Ҷд№ҹиғҪеӨҹиҺ·еҫ—й•ҝжңҹзЁіе®ҡдҫӣиҙ§пјҢеҸҢж–№еҪўжҲҗеҸҢеҗ‘дҫқиө–зҡ„е…ізі»гҖӮ

з”ұдәҺеҺӢ铸件зҡ„жҲҗеҪўеңЁжЁЎе…·еҶ…е®ҢжҲҗпјҢе…¶еӨ§е°Ҹе’ҢеҪўзҠ¶еҸ–еҶідәҺжүҖйҖүз”Ёзҡ„жЁЎе…·пјҢеӣ жӯӨеҺӢ铸件з”ҹдә§жүҖз”Ёзҡ„еҺӢй“ёжңәе’ҢеҠ е·ҘжүҖз”Ёзҡ„еҠ е·ҘдёӯеҝғеқҮе…·еӨҮеҫҲејәзҡ„йҖҡз”ЁжҖ§гҖӮеҲ©з”Ёиҝҷдәӣи®ҫеӨҮеҸҜд»Ҙз”ҹдә§е’ҢеҠ е·ҘеҮәйҖӮеҗҲдёҚеҗҢиЎҢдёҡжүҖйңҖиҰҒзҡ„йӣ¶йғЁд»¶гҖӮзӣ®еүҚпјҢеҗ„зұ»еҗҲйҮ‘еҺӢ铸件дә§е“Ғе№ҝжіӣеә”з”ЁдәҺжұҪиҪҰдёҺж‘©жүҳиҪҰгҖҒйҖҡи®ҜгҖҒжңәз”өгҖҒжӯҰеҷЁиЈ…еӨҮгҖҒиҲӘз©әиҲӘеӨ©гҖҒд»ӘеҷЁд»ӘиЎЁгҖҒ家з”өгҖҒи®Ўз®—жңәгҖҒж—Ҙз”Ёдә”йҮ‘гҖҒжңәжў°е’Ңе»әзӯ‘иЈ…йҘ°зӯүеӨҡдёӘиЎҢдёҡгҖӮ2022е№ҙжҲ‘еӣҪжұҪиҪҰйўҶеҹҹеҺӢ铸件йңҖжұӮеҚ жҜ”дёә10.11%пјҢ家з”өйўҶеҹҹеҺӢ铸件йңҖжұӮеҚ жҜ”дёә8.94%пјҢ3CйўҶеҹҹеҺӢ铸件йңҖжұӮеҚ жҜ”дёә8.48%пјҢжңәз”өйўҶеҹҹеҺӢ铸件йңҖжұӮеҚ жҜ”дёә8.69%пјҢе…¶д»–йўҶеҹҹеҺӢ铸件йңҖжұӮеҚ жҜ”дёә63.78%гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪеҺӢ铸件иЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢ

еӣӣгҖҒдёӯеӣҪеҺӢ铸件иЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗ

20дё–зәӘ30е№ҙд»ЈејҖе§ӢпјҢй“қгҖҒй”Ңд»ҘеҸҠй“ңгҖҒй•ҒзӯүеҗҲйҮ‘йҖҗжӯҘиў«з”ЁеҒҡеҺӢй“ёжқҗж–ҷгҖӮиҮӘ20дё–зәӘдёӯеҸ¶д»ҘжқҘпјҢеҺӢ铸件被еӨ§и§„жЁЎзҡ„дҪҝз”ЁеңЁжұҪиҪҰгҖҒеҢ»з–—и®ҫеӨҮгҖҒйҖҡи®ҜгҖҒ家з”өгҖҒи®Ўз®—жңәзӯүеҗ„иЎҢдёҡдёӯпјҢеҗҢж—¶пјҢйҡҸзқҖеҗ„иЎҢдёҡдә§е“ҒжҖ§иғҪйңҖжұӮзҡ„жҸҗй«ҳпјҢеҺӢй“ёе·ҘиүәеңЁдҪҺеҺӢй“ёйҖ зҡ„еҹәзЎҖдёҠйҖҗжӯҘеҗ‘й«ҳеҺӢеҺӢй“ёгҖҒзңҹз©әеҺӢй“ёзӯүеӨҚжқӮзҡ„еҺӢй“ёе·Ҙиүәж–№еҗ‘еҸ‘еұ•гҖӮеҺӢй“ёиЎҢдёҡжҳҜе……еҲҶз«һдәүиЎҢдёҡпјҢжІЎжңүеӨӘеӨҡзҡ„жҠҖжңҜй—Ёж§ӣе’ҢиЎҢдёҡйҷҗеҲ¶пјҢз»ҸиҝҮиҝҷеҮ еҚҒе№ҙзҡ„еҝ«йҖҹеҸ‘еұ•пјҢдёӯеӣҪе·Із»ҸжҲҗдёәдё–з•ҢдёҠдё»иҰҒзҡ„еҺӢй“ёз”ҹдә§еҲ¶йҖ е’ҢйңҖжұӮеӨ§еӣҪд№ӢдёҖпјҢйҡҸзқҖжұҪиҪҰйңҖжұӮзҡ„жҢҒз»ӯеўһй•ҝпјҢж•ҙдёӘеҺӢй“ёиЎҢдёҡд№ҹи·ҹзқҖдёҖиө·еҝ«йҖҹеўһй•ҝгҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2022е№ҙжҲ‘еӣҪеҺӢ铸件дә§йҮҸдёә510дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.15%пјҢе…¶дёӯпјҢй“қеҗҲйҮ‘еҺӢ铸件дә§йҮҸ436.1дёҮеҗЁпјӣй”ҢеҗҲйҮ‘еҺӢ铸件дә§йҮҸ40.8дёҮеҗЁпјӣй•ҒеҗҲйҮ‘еҺӢ铸件дә§йҮҸ28.1дёҮеҗЁпјӣй“ңеҗҲйҮ‘еҺӢ铸件дә§йҮҸ5дёҮеҗЁгҖӮ

йңҖжұӮйҮҸжқҘзңӢпјҢ2022е№ҙеҺӢ铸件йңҖжұӮйҮҸдёә477.6дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.18%гҖӮе…¶дёӯй“қеҗҲйҮ‘еҺӢ铸件йңҖжұӮдёә406.1дёҮеҗЁпјӣй”ҢеҗҲйҮ‘еҺӢ铸件йңҖжұӮйҮҸдёә39.4дёҮеҗЁпјҢй•ҒеҗҲйҮ‘еҺӢ铸件йңҖжұӮйҮҸдёә27.4дёҮеҗЁпјӣй“ңеҗҲйҮ‘еҺӢ铸件йңҖжұӮдёә4.7дёҮеҗЁгҖӮ

еёӮеңә规模жқҘзңӢпјҢ2017-2022е№ҙжҲ‘еӣҪеҺӢ铸件иЎҢдёҡеёӮеңә规模ж•ҙдҪ“е‘Ҳеўһй•ҝжҖҒеҠҝпјҢ2022е№ҙеёӮеңә规模иҫҫеҲ°2379.01дәҝе…ғпјҢе…¶дёӯй“қеҗҲйҮ‘еҺӢ铸件е№ҝжіӣеә”з”ЁдәҺжұҪиҪҰгҖҒ家з”өгҖҒиҲӘз©әгҖҒжңәжў°зӯүиҜёеӨҡиЎҢдёҡгҖӮйҡҸзқҖеҺӢй“ёи®ҫеӨҮе’Ңе·ҘиүәжҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗй«ҳпјҢй“қеҗҲйҮ‘еҺӢй“ёдә§е“Ғзҡ„еә”з”ЁиҢғеӣҙеңЁзҺ°жңүеҹәзЎҖдёҠд»Қе°ҶдёҚж–ӯжү©еӨ§гҖӮжҚ®з»ҹи®ЎпјҢ2021е№ҙжҲ‘еӣҪй“қеҗҲйҮ‘еҺӢ铸件еёӮеңә规模дёә1830.73дәҝе…ғпјҢ2022е№ҙдә§дёҡ规模дёә1900.55дәҝе…ғгҖӮ

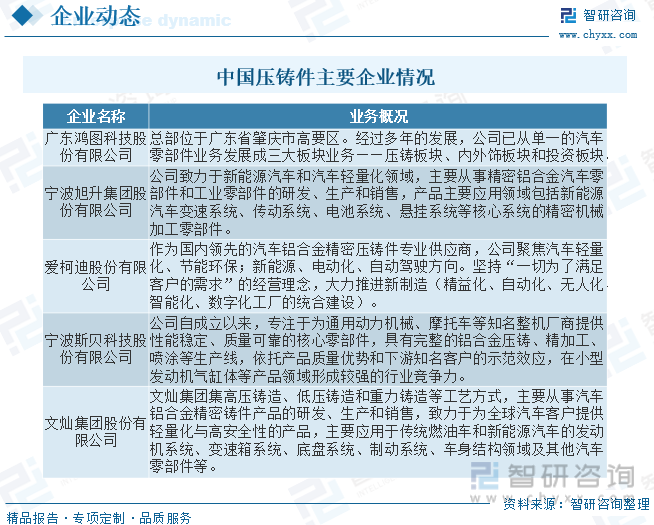

дә”гҖҒдёӯеӣҪеҺӢ铸件иЎҢдёҡйҮҚзӮ№дјҒдёҡ

еӣҪеҶ…йўҶе…Ҳзҡ„иҮӘдё»йӣ¶йғЁд»¶еҺӢй“ёдјҒдёҡеҢ…жӢ¬ж–ҮзҒҝиӮЎд»ҪгҖҒе№ҝдёңйёҝеӣҫгҖҒзҲұжҹҜиҝӘзӯүпјҢеӨ§еӨҡж•°иҮӘдё»йӣ¶йғЁд»¶еҺӢй“ёдјҒдёҡеңЁеҸ‘еҠЁжңәгҖҒдј еҠЁгҖҒиҪ¬еҗ‘гҖҒеҲ¶еҠЁзӯүеӨҡдёӘдј з»ҹзҮғжІ№иҪҰзі»з»ҹзӣёе…ійўҶеҹҹеқҮжңүдә§е“ҒеёғеұҖпјҢдә§е“Ғз§Қзұ»дё°еҜҢгҖӮиҝ‘е№ҙжқҘж–°иғҪжәҗжұҪиҪҰдә§дёҡиҝ…йҖҹеҸ‘еұ•пјҢеҗ„иҮӘдё»еҺӢй“ёдјҒдёҡеқҮз§ҜжһҒеёғеұҖж–°иғҪжәҗйўҶеҹҹпјҢеҪўжҲҗз”өжұ жһ„件гҖҒз”өжңәеЈідҪ“гҖҒз”өжҺ§еЈідҪ“зӯүж–°иғҪжәҗдёүз”өзі»з»ҹдә§е“Ғй…ҚеҘ—иғҪеҠӣгҖӮиҮӘдё»еҺӢй“ёдјҒдёҡдё»иҰҒе®ўжҲ·еҢ…жӢ¬еҚҡдё–гҖҒеӨ§йҷҶгҖҒйҮҮеҹғеӯҡгҖҒеҚҡж јеҚҺзәігҖҒжі•йӣ·еҘҘзӯүеӨ§еһӢTier1дҫӣеә”е•Ҷд»ҘеҸҠж•ҙиҪҰдјҒдёҡпјҢж•ҙиҪҰе®ўжҲ·ж¶өзӣ–зҫҺзі»гҖҒж—Ҙзі»гҖҒ欧系гҖҒиҮӘдё»иҪҰдјҒзӯүгҖӮеҮӯеҖҹеңЁж–°иғҪжәҗйўҶеҹҹзҡ„еёғеұҖпјҢиҮӘдё»еҺӢй“ёдјҒдёҡдәҰйҖҗжӯҘиҝӣе…ҘжҜ”дәҡиҝӘгҖҒзү№ж–ҜжӢүгҖҒи”ҡжқҘгҖҒе°Ҹй№ҸгҖҒзҗҶжғігҖҒе№ҝжұҪеҹғе®үгҖҒиөӣеҠӣж–Ҝзӯүж–°иғҪжәҗиҪҰдјҒд»ҘеҸҠе®Ғеҫ·ж—¶д»ЈгҖҒи”ҡ然еҠЁеҠӣзӯүж–°иғҪжәҗзӣёе…іTier1дҫӣеә”е•Ҷй…ҚеҘ—дҪ“зі»гҖӮ

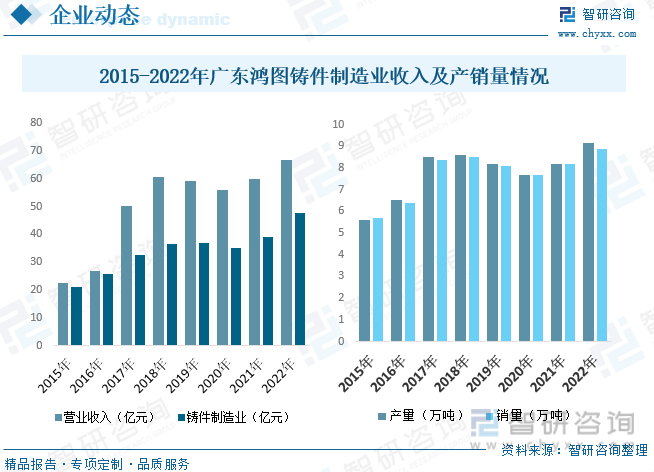

е№ҝдёңйёҝеӣҫ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёеҺӢй“ёдёҡеҠЎйқўеҗ‘е…ЁзҗғжұҪиҪҰеёӮеңәпјҢд»Ҙй“қеҗҲйҮ‘иҪ»йҮҸеҢ–дә§е“ҒеҸҠиҪ»йҮҸеҢ–ж•ҙдҪ“и§ЈеҶіж–№жЎҲжңҚеҠЎдәҺеӣҪеҶ…еӨ–еҗ„еӨ§зҹҘеҗҚжұҪиҪҰеҲ¶йҖ еҸҠдә§дёҡзӣёе…ідјҒдёҡпјҢеңЁзІҫеҜҶй“қеҗҲйҮ‘еҺӢй“ёйӣ¶йғЁд»¶з»ҶеҲҶйўҶеҹҹеӨ„дәҺйҫҷеӨҙең°дҪҚпјҢеҺӢй“ёдёҡеҠЎеңЁиҗҘ收规模гҖҒе®ўжҲ·иҙЁйҮҸгҖҒз ”еҸ‘жҠ•е…ҘгҖҒжҠҖжңҜж°ҙе№ігҖҒе“ҒиҙЁз®ЎжҺ§гҖҒдә§иғҪиЈ…еӨҮзӯүж–№йқўз»јеҗҲе®һеҠӣеқҮеӨ„дәҺиЎҢдёҡеүҚеҲ—гҖӮд»Һз»ҸиҗҘдёҡз»©жқҘзңӢпјҢ2022е№ҙе№ҝдёңйёҝеӣҫиҗҘдёҡ收е…Ҙдёә66.72дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.13%пјҢе…¶дёӯ铸件еҲ¶йҖ дёҡ收е…Ҙдёә47.77дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ22.56%гҖӮдә§й”ҖйҮҸжқҘзңӢпјҢ2022е№ҙе№ҝдёңйёҝеӣҫ铸件еҲ¶йҖ дёҡдә§йҮҸдёә9.15дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ11.4%пјҢй”ҖйҮҸдёә8.89дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ8.79%гҖӮ

е…ӯгҖҒдёӯеӣҪеҺӢ铸件иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

1гҖҒйӣҶдёӯеҢ–е’ҢеҢәеҹҹеҢ–

еҺӢй“ёиЎҢдёҡе…¶д»–зӣёе…іиЎҢдёҡдјҒдёҡиҝӣиЎҢй…ҚеҗҲпјҢжқҘе®һзҺ°еҜ№дёӢжёёжұҪиҪҰгҖҒйҖҡи®Ҝз”өеӯҗиЎҢдёҡзҡ„дјҒдёҡй…ҚеҗҲпјҢдёәдәҶжӣҙеҘҪзҡ„иҝӣиЎҢиө„жәҗж•ҙеҗҲе’ҢдҝЎжҒҜе…ұдә«пјҢеҺӢй“ёдјҒдёҡи¶Ӣеҗ‘дәҺйӣҶдёӯеңЁжҹҗдёӘеҢәеҹҹиҝӣиЎҢз”ҹдә§е’Ңз ”еҸ‘гҖӮ

2гҖҒдә§е“Ғй«ҳз«ҜеҢ–

дёӢжёёйңҖжұӮиЎҢдёҡж— и®әжҳҜжұҪиҪҰгҖҒйҖҡдҝЎи®ҫеӨҮеҲ¶йҖ гҖҒиҲӘз©әиҲӘеӨ©зӯүеҜ№дәҺеҺӢ铸件зҡ„жҠҖжңҜиҰҒжұӮи¶ҠжқҘи¶Ҡй«ҳпјҢеӣ жӯӨпјҢеҺӢй“ёдјҒдёҡеҝ…йЎ»иҝӣиЎҢдә§е“Ғзҡ„жӣҙж–°жҚўд»Је’Ңз ”еҸ‘д»Ҙе®һзҺ°дә§е“Ғй«ҳз«ҜеҢ–гҖӮ

3гҖҒеҗҢжӯҘз ”еҸ‘

еҺӢй“ёдјҒдёҡйңҖиҰҒеҸӮдёҺеҲ°е®ўжҲ·зҡ„з ”еҸ‘дҪ“зі»еҪ“дёӯпјҢе°ұдә§е“Ғзҡ„жҠҖжңҜеҸӮж•°е’Ңзү№жҖ§иҝӣиЎҢжңүй’ҲеҜ№жҖ§зҡ„з ”еҸ‘пјҢд»ҺиҖҢе®һзҺ°жӣҙеҘҪзҡ„ж»Ўи¶іе®ўжҲ·йңҖжұӮгҖӮ

4гҖҒжЁЎеқ—еҢ–з”ҹдә§

еҺӢй“ёиЎҢдёҡзҡ„з”ҹдә§йңҖиҰҒиҝӣиЎҢжЁЎеқ—еҢ–зҡ„з”ҹдә§пјҢе®һзҺ°еҜ№дәҺеёӮеңәйңҖжұӮзҡ„еҝ«йҖҹеҸҚеә”пјҢж»Ўи¶іе®ўжҲ·еҜ№дәҺеҝ«йҖҹеҮәиҙ§гҖҒжҹ”жҖ§з”ҹдә§зҡ„йңҖжұӮгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪеҺӢ铸件иЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеҺӢ铸件иЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеҺӢ铸件иЎҢдёҡеёӮеңәзҺ°зҠ¶еҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢе…ұдёғз« пјҢеҢ…еҗ«жҲ‘еӣҪеҺӢй“ёиЎҢдёҡдёӢжёёеә”з”ЁйўҶеҹҹеҲҶжһҗпјҢдёӯеӣҪеҺӢй“ёиЎҢдёҡдё»иҰҒдјҒдёҡз”ҹдә§з»ҸиҗҘеҲҶжһҗпјҢжҲ‘еӣҪеҺӢй“ёиЎҢдёҡеҸ‘еұ•еүҚжҷҜдёҺжҠ•иө„еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪй“қеҗҲйҮ‘еҺӢ铸件иЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡжұҪиҪҰиҪ»йҮҸеҢ–дёәжңӘжқҘеҝ…然и¶ӢеҠҝпјҢеёҰеҠЁй“қеҗҲйҮ‘еҺӢ铸件йңҖжұӮдёҠж¶Ё[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪеҺӢ铸件иЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡдёҖдҪ“еҢ–еҺӢй“ёжҠҖжңҜжҲҗдёәйҮҚиҰҒй©ұеҠЁеҠӣ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)