еҶ…е®№жҰӮиҝ°пјҡжҲ‘еӣҪMLCCпјҲе°Өе…¶жҳҜй«ҳз«Ҝдә§е“Ғпјүиҫғдёәдҫқиө–иҝӣеҸЈпјҢжҚ®дёӯеӣҪжө·е…іжҖ»зҪІж•°жҚ®пјҢ2022е№ҙжҲ‘еӣҪMLCCиҝӣеҸЈж•°йҮҸдёә21340.3дәҝеҸӘпјҢеҗҢжҜ”дёӢйҷҚ38.2%пјҢиҝӣеҸЈйҮ‘йўқдёә70.41дәҝзҫҺе…ғпјҢеҗҢжҜ”дёӢйҷҚ27.2%пјӣ2022е№ҙжҲ‘еӣҪMLCCеҮәеҸЈж•°йҮҸдёә12666.5дәҝеҸӘпјҢеҗҢжҜ”дёӢйҷҚ37.4%пјҢеҮәеҸЈйҮ‘йўқдёә47.38дәҝзҫҺе…ғпјҢеҗҢжҜ”дёӢйҷҚ10.8%гҖӮ

е…ій”®иҜҚпјҡMLCCиЎҢдёҡж”ҝзӯ–гҖҒMLCCиЎҢдёҡдә§дёҡй“ҫгҖҒMLCCдә§йҮҸгҖҒMLCCйңҖжұӮйҮҸгҖҒMLCCиҝӣеҮәеҸЈгҖҒMLCCеёӮеңә规模гҖҒMLCCз«һдәүж јеұҖ

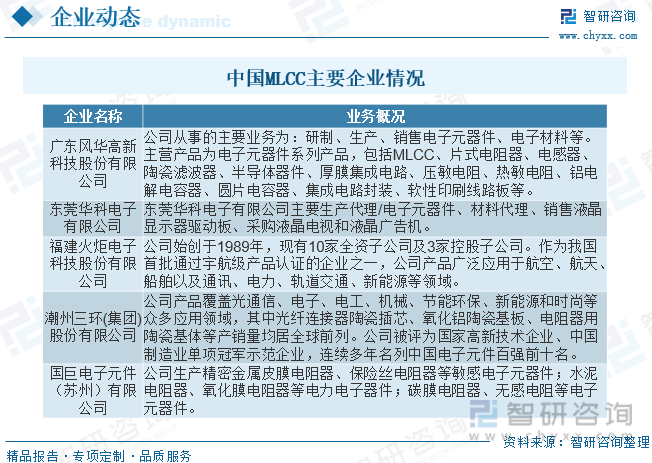

дёҖгҖҒMLCCиЎҢдёҡжҰӮиҝ°

MLCCпјҲMulti-layer Ceramic CapacitorsпјүжҳҜзүҮејҸеӨҡеұӮйҷ¶з“·з”өе®№еҷЁиӢұж–Үзј©еҶҷгҖӮжҳҜз”ұеҚ°еҘҪз”өжһҒпјҲеҶ…з”өжһҒпјүзҡ„йҷ¶з“·д»ӢиҙЁиҶңзүҮд»Ҙй”ҷдҪҚзҡ„ж–№ејҸеҸ еҗҲиө·жқҘпјҢз»ҸиҝҮдёҖж¬ЎжҖ§й«ҳжё©зғ§з»“еҪўжҲҗйҷ¶з“·иҠҜзүҮпјҢеҶҚеңЁиҠҜзүҮзҡ„дёӨз«Ҝе°ҒдёҠйҮ‘еұһеұӮпјҲеӨ–з”өжһҒпјүпјҢд»ҺиҖҢеҪўжҲҗдёҖдёӘзұ»дјјзӢ¬зҹізҡ„з»“жһ„дҪ“пјҢж•…д№ҹеҸ«зӢ¬зҹіз”өе®№еҷЁгҖӮжҢүз…§жё©еәҰзү№жҖ§гҖҒжқҗиҙЁгҖҒз”ҹдә§е·ҘиүәгҖҒеЎ«е……д»ӢиҙЁпјҢMLCCеҸҜд»ҘеҲҶдёәNP0гҖҒC0GгҖҒY5VгҖҒZ5UгҖҒX7RгҖҒX5RзӯүпјӣжҢүз…§жүҖйҮҮз”Ёзҡ„йҷ¶з“·д»ӢиҙЁдёҚеҗҢпјҢMLCCеҸҜд»ҘеҲҶдёәв… зұ»йҷ¶з“·з”өе®№еҷЁдёҺв…Ўзұ»йҷ¶з“·з”өе®№еҷЁпјӣжҢүз…§жқҗж–ҷе°әеҜёе°ҒиЈ…еӨ§е°ҸпјҢMLCCеҸҜд»ҘеҲҶдёә3225гҖҒ3216гҖҒ2012гҖҒ1608гҖҒ1005гҖҒ0603гҖҒ0402гҖҒ0201гҖҒ01005зӯүгҖӮ

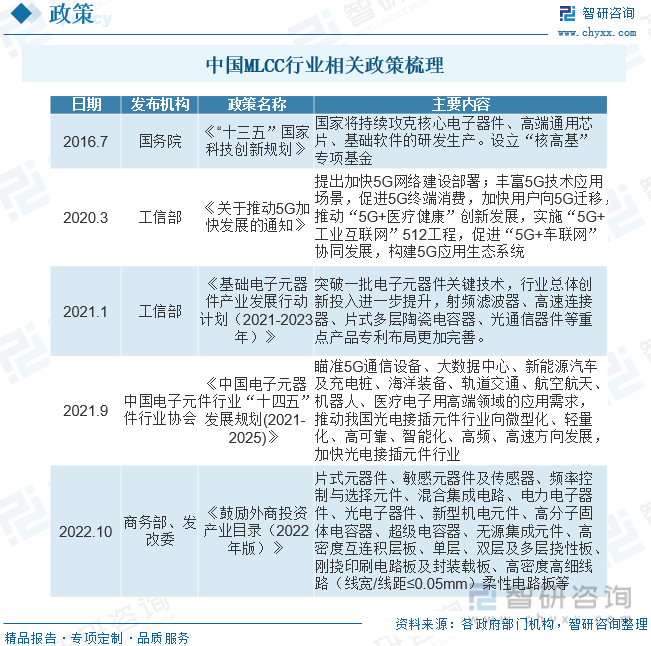

дәҢгҖҒдёӯеӣҪMLCCиЎҢдёҡзӣёе…іж”ҝзӯ–

з”өеӯҗе…ғеҷЁд»¶жҳҜж”Ҝж’‘дҝЎжҒҜжҠҖжңҜдә§дёҡеҸ‘еұ•зҡ„еҹәзҹіпјҢд№ҹжҳҜдҝқйҡңдә§дёҡй“ҫдҫӣеә”й“ҫе®үе…ЁзЁіе®ҡзҡ„е…ій”®гҖӮйқўеҜ№зҷҫе№ҙжңӘжңүд№ӢеӨ§еҸҳеұҖе’Ңдә§дёҡеӨ§еҚҮзә§гҖҒиЎҢдёҡеӨ§иһҚеҗҲзҡ„жҖҒеҠҝпјҢеҠ еҝ«з”өеӯҗе…ғеҷЁд»¶еҸҠй…ҚеҘ—жқҗж–ҷе’Ңи®ҫеӨҮд»ӘеҷЁзӯүеҹәзЎҖз”өеӯҗдә§дёҡеҸ‘еұ•пјҢеҜ№жҺЁиҝӣдҝЎжҒҜжҠҖжңҜдә§дёҡеҹәзЎҖй«ҳзә§еҢ–гҖҒдә§дёҡй“ҫзҺ°д»ЈеҢ–пјҢд№ғиҮіе®һзҺ°еӣҪж°‘з»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•е…·жңүйҮҚиҰҒж„Ҹд№үгҖӮеӣ жӯӨпјҢеӣҪ家е…ҲеҗҺеҲ¶е®ҡдәҶзӣёе…іж”ҝзӯ–пјҢеҜ№иЎҢдёҡзҡ„еҸ‘еұ•ж”ҜжҢҒеҠӣеәҰжҢҒз»ӯеҠ еӨ§пјҢе°ҶиҝӣдёҖжӯҘдҝғиҝӣиЎҢдёҡзҡ„й«ҳйҖҹгҖҒй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

дёүгҖҒMLCCиЎҢдёҡдә§дёҡй“ҫ

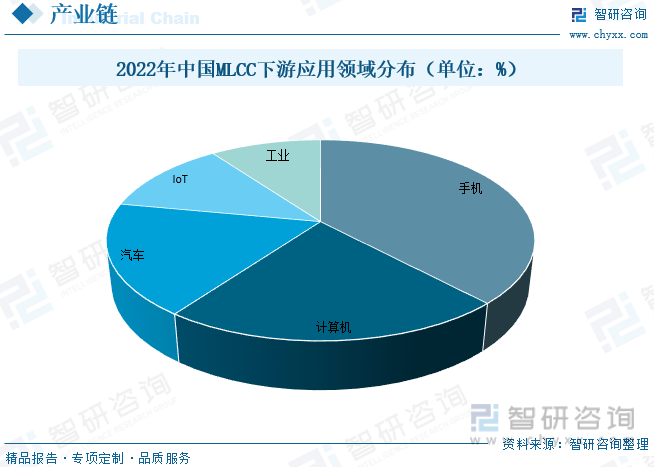

MLCCиЎҢдёҡдёҠжёёдё»иҰҒжҳҜйҷ¶з“·зІүдҪ“жқҗж–ҷе’Ңз”өжһҒжқҗж–ҷпјҢе…¶дёӯйҷ¶з“·зІүдҪ“жқҗж–ҷеҢ…жӢ¬й«ҳзәҜй’ зұій’ӣй…ёй’ЎеҹәзЎҖзІүе’ҢMLCCй…Қж–№зІүпјҢеұһдәҺзәізұіжқҗж–ҷгҖҒзЁҖеңҹеҠҹиғҪдёҺдҝЎжҒҜеҠҹиғҪжқҗж–ҷзҡ„дәӨеҸүиЎҢдёҡпјӣз”өжһҒжқҗж–ҷеҢ…жӢ¬й•ҚгҖҒ银гҖҒй’ҜгҖҒй“ңгҖҒ银зӯүгҖӮMLCCиЎҢдёҡдёӢжёёжҳҜз»Ҳз«Ҝз”өеӯҗдә§е“ҒиЎҢдёҡпјҢMLCCдә§е“Ғеә”з”ЁйўҶеҹҹе№ҝжіӣпјҢе…¶дёӢжёёе®ўжҲ·еҮ д№Һж¶өзӣ–дәҶжүҖжңүйңҖиҰҒз”өеӯҗи®ҫеӨҮзҡ„йўҶеҹҹпјҢд»ҺиҲӘеӨ©гҖҒиҲӘз©әгҖҒиҲ№иҲ¶гҖҒе…өеҷЁзӯүжӯҰеҷЁиЈ…еӨҮйўҶеҹҹеҲ°иҪЁйҒ“дәӨйҖҡгҖҒжұҪиҪҰз”өеӯҗгҖҒжҷәиғҪз”өзҪ‘гҖҒж–°иғҪжәҗгҖҒж¶Ҳиҙ№з”өеӯҗзӯүе·Ҙдёҡе’Ңж¶Ҳиҙ№йўҶеҹҹпјҢз»Ҳз«Ҝз”өеӯҗдә§е“ҒеёӮеңәзҡ„йңҖжұӮзӣҙжҺҘеҪұе“ҚMLCCзҡ„йңҖжұӮгҖӮ

MLCCдә§дёҡй“ҫдёӢжёёеә”з”ЁеёӮеңәеҢ…жӢ¬жүӢжңәгҖҒи®Ўз®—жңәгҖҒжұҪиҪҰгҖҒIoTе’Ңе·ҘдёҡзӯүйўҶеҹҹгҖӮе…¶дёӯпјҢжүӢжңәжҳҜMLCCжңҖеӨ§зҡ„еә”з”ЁйўҶеҹҹпјҢеҚ жҚ®38%зҡ„еёӮеңәд»ҪйўқпјӣжұҪиҪҰеңЁMLCCдёӯзҡ„з»Ҳз«ҜеҚ жҜ”зәҰдёә18%гҖӮеұ•жңӣжңӘжқҘпјҢMLCCиЎҢдёҡдёҚд»…зӣҙжҺҘеҸ—зӣҠдәҺ5Gе»әи®ҫзҡ„йңҖжұӮеёҰеҠЁпјҢиҖҢдё”дјҡйҡҸзқҖж–°иғҪжәҗжұҪиҪҰд»ҘеҸҠз”өеӯҗдә§е“ҒжҖ§иғҪеҚҮзә§зҡ„蓬еӢғеҸ‘еұ•иҖҢй•ҝжңҹеҗ‘еҘҪгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪMLCCиЎҢдёҡеёӮеңәж·ұеәҰиҜ„дј°еҸҠжҠ•иө„жңәдјҡйў„жөӢжҠҘе‘ҠгҖӢ

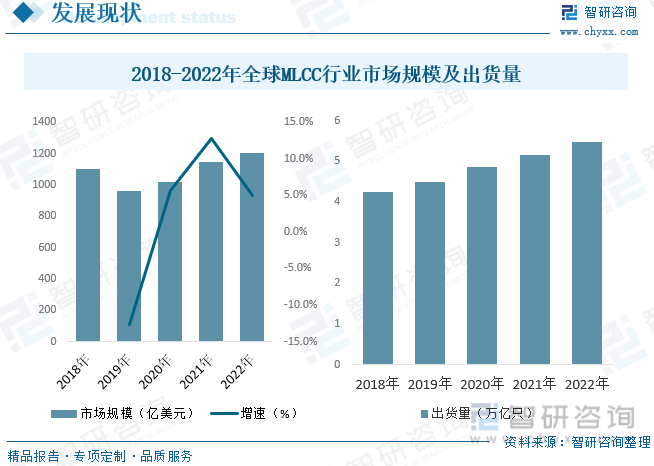

еӣӣгҖҒMLCCиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗ

еӨҡеұӮз“·д»Ӣз”өе®№еҷЁ(MLCC)жҳҜдё–з•ҢдёҠз”ЁйҮҸжңҖеӨ§гҖҒеҸ‘еұ•жңҖеҝ«зҡ„зүҮејҸе…ғ件д№ӢдёҖгҖӮMLCCжҳҜзүҮејҸе…ғ件дёӯеә”з”ЁжңҖе№ҝжіӣзҡ„дёҖзұ»пјҢдё»иҰҒз”ЁдәҺеҗ„зұ»еҶӣз”ЁгҖҒж°‘з”Ёз”өеӯҗж•ҙжңәдёӯзҡ„жҢҜиҚЎгҖҒиҖҰеҗҲгҖҒж»ӨжіўгҖҒж—Ғи·Ҝз”өи·ҜдёӯпјҢеә”з”ЁйўҶеҹҹеҢ…жӢ¬дҝЎжҒҜжҠҖжңҜгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒйҖҡдҝЎгҖҒж–°иғҪжәҗгҖҒе·ҘдёҡжҺ§еҲ¶зӯүеҗ„иЎҢдёҡгҖӮ2020е№ҙз”ұдәҺж–°еҶ з–«жғ…зҡ„еҪұе“ҚпјҢе…Ёзҗғз»ҸжөҺеҸ—жҚҹиҫғйҮҚпјҢз–«жғ…еҲқжңҹеӨҡж•°MLCCз”ҹдә§дјҒдёҡзҡ„жӯЈеёёз»ҸиҗҘиў«жү“ж–ӯгҖӮдёӢеҚҠе№ҙйҡҸзқҖMLCCдё»иҰҒз”ҹдә§ең°еҢәйҖҗжӯҘжҒўеӨҚз”ҹдә§пјҢMLCCдә§дёҡйҖҗжёҗеҚҮжё©гҖӮ2021е№ҙе…ЁзҗғMLCCеёӮеңә延з»ӯдәҶ2020е№ҙдёӢеҚҠе№ҙзҡ„з”ҹдә§жҖҒеҠҝпјҢ2021е№ҙе…Ёе№ҙеёӮеңә规模еҗҢжҜ”еўһй•ҝй«ҳиҫҫ26.1%пјҢиҮі1147дәҝе…ғгҖӮ2022е№ҙпјҢз”ұдәҺйғЁеҲҶеӣҪ家ең°еҢәеҠЁиҚЎдёҚе®үпјҢе…Ёзҗғз»ҸжөҺдёҚжҷҜж°”пјҢдёӢжёёйңҖжұӮдёҚжҢҜпјҢйў„и®Ўе…ЁзҗғMLCCеёӮеңә规模е°Ҷе°Ҹе№…еўһй•ҝиҮі1204дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ5.0%гҖӮеҮәиҙ§йҮҸжқҘзңӢпјҢ2020е№ҙпјҢе…ЁзҗғMLCCеҮәиҙ§йҮҸиҫҫ4.85дёҮдәҝеҸӘпјҢеҗҢжҜ”еўһй•ҝ8.0%пјҢ2022е№ҙе…ЁзҗғMLCCеҮәиҙ§йҮҸзәҰдёә5.47дёҮдәҝеҸӘгҖӮ

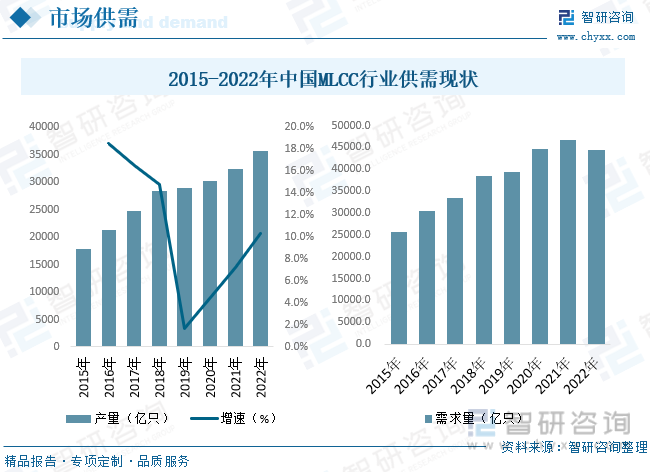

жҲ‘еӣҪдҪңдёәе…Ёзҗғдё»иҰҒзҡ„ж¶Ҳиҙ№жҖ§з”өеӯҗдә§е“Ғз”ҹдә§еҹәең°пјҢе·ІжҲҗдёәе…Ёзҗғйҷ¶з“·з”өе®№еҷЁз”ҹдә§еӨ§еӣҪе’Ңж¶Ҳиҙ№еӨ§еӣҪпјҢдә§й”ҖйҮҸдҪҚеұ…е…ЁзҗғеүҚеҲ—гҖӮд»ҺMLCCдә§е“Ғзҡ„еёӮеңәйңҖжұӮжқҘзңӢпјҢе…¶дё»иҰҒеә”з”ЁеңЁиҲӘеӨ©гҖҒиҲӘз©әгҖҒиҲ№иҲ°гҖҒе…өеҷЁгҖҒз”өеӯҗеҜ№жҠ—зӯүеҶӣе·Ҙзұ»дә§е“ҒпјҢзі»з»ҹйҖҡи®Ҝи®ҫеӨҮгҖҒе·ҘдёҡжҺ§еҲ¶и®ҫеӨҮгҖҒеҢ»з–—з”өеӯҗи®ҫеӨҮгҖҒжұҪиҪҰз”өеӯҗгҖҒзІҫеҜҶд»ӘиЎЁд»ӘеҷЁгҖҒзҹіжІ№еӢҳжҺўи®ҫеӨҮгҖҒиҪЁйҒ“дәӨйҖҡзӯүе·Ҙдёҡзұ»дә§е“ҒеҸҠ笔记жң¬з”өи„‘гҖҒж•°з ҒзӣёжңәгҖҒжүӢжңәгҖҒеҪ•йҹіеҪ•еғҸи®ҫеӨҮзӯүж¶Ҳиҙ№зұ»дә§е“ҒгҖӮиҝ‘еҮ е№ҙжҲ‘еӣҪMLCCеёӮеңәйңҖжұӮй«ҳйҖҹеўһй•ҝпјҢдҪҶз”ұдәҺеӣҪеҶ…дјҒдёҡеңЁдёӯй«ҳз«Ҝдә§е“ҒдёҠд»ҚжңүиҫғеӨ§зҡ„дёҚи¶іпјҢдёӯй«ҳз«Ҝдә§е“Ғдё»иҰҒдҫқйқ иҝӣеҸЈпјҢйҡҸзқҖжүӢжңәгҖҒжұҪиҪҰз”өеӯҗзӯүдёӯй«ҳз«ҜMLCCйңҖжұӮиҝ…йҖҹеўһй•ҝпјҢжҲҗдёәжҺЁеҠЁиЎҢдёҡеўһй•ҝзҡ„дё»иҰҒеҠЁеҠӣпјҢжҲ‘еӣҪзҡ„MLCCдә§е“ҒиҮӘз»ҷзҺҮиҝӣдёҖжӯҘдёӢйҷҚгҖӮеҗҢж—¶еҸ—дёӯзҫҺиҙёжҳ“ж‘©ж“Ұд»ҘеҸҠе…Ёзҗғз»ҸжөҺдёҚжҷҜж°”еҪұе“ҚпјҢеӣҪеҶ…MLCCдјҒдёҡз”ҹдә§дёҺй”Җе”®еҸ—еҲ°зҡ„еҶІеҮ»жҳҫи‘—еўһејәгҖӮдә§йҮҸеўһй•ҝйҖҗжёҗж”ҫзј“пјҢжҚ®з»ҹи®ЎпјҢжҲӘиҮі2022е№ҙжҲ‘еӣҪMLCCдә§йҮҸзәҰдёә35715дәҝеҸӘпјҢйңҖжұӮйҮҸзәҰдёә44388.8дәҝеҸӘгҖӮ

жҲ‘еӣҪMLCCпјҲе°Өе…¶жҳҜй«ҳз«Ҝдә§е“Ғпјүиҫғдёәдҫқиө–иҝӣеҸЈпјҢжҚ®дёӯеӣҪжө·е…іжҖ»зҪІж•°жҚ®пјҢ2022е№ҙжҲ‘еӣҪMLCCиҝӣеҸЈж•°йҮҸдёә21340.3дәҝеҸӘпјҢеҗҢжҜ”дёӢйҷҚ38.2%пјҢиҝӣеҸЈйҮ‘йўқдёә70.41дәҝзҫҺе…ғпјҢеҗҢжҜ”дёӢйҷҚ27.2%пјӣ2022е№ҙжҲ‘еӣҪMLCCеҮәеҸЈж•°йҮҸдёә12666.5дәҝеҸӘпјҢеҗҢжҜ”дёӢйҷҚ37.4%пјҢеҮәеҸЈйҮ‘йўқдёә47.38дәҝзҫҺе…ғпјҢеҗҢжҜ”дёӢйҷҚ10.8%пјҢ并且жҲ‘еӣҪMLCCиҝӣеҸЈеқҮд»·жҳҺжҳҫй«ҳдәҺеҮәеҸЈеқҮд»·пјҢеҸҚжҳ еҮәеӣҪеҶ…еҮәеҸЈдә§е“ҒзӣёеҜ№дҪҺз«ҜеҢ–гҖӮд»ҺжҲ‘еӣҪMLCCиҝӣеҸЈжқҘжәҗең°жқҘзңӢпјҢж—Ҙжң¬жҳҜжҲ‘еӣҪMLCCдё»иҰҒиҝӣеҸЈжқҘжәҗең°пјҢ2022е№ҙд»Һж—Ҙжң¬иҝӣеҸЈMLCCйҮ‘йўқдёә32.83дәҝзҫҺе…ғпјҢеҚ жҜ”иҝӣеҸЈжҖ»йўқзҡ„46.63%гҖӮ

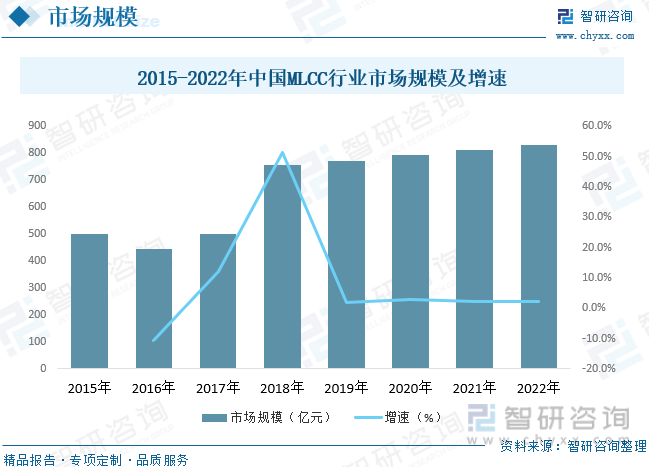

еӣҪеҶ…еёӮеңә规模жқҘзңӢпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪMLCCеёӮеңә规模稳жӯҘеўһй•ҝпјҢ2015-2022е№ҙжҲ‘еӣҪMLCCиЎҢдёҡеёӮеңә规模CAGRдёә7.53%пјҢ2022е№ҙжҲ‘еӣҪMLCCеёӮеңә规模зәҰдёә830.7дәҝе…ғгҖӮ

дә”гҖҒMLCCиЎҢдёҡз«һдәүж јеұҖеҲҶжһҗ

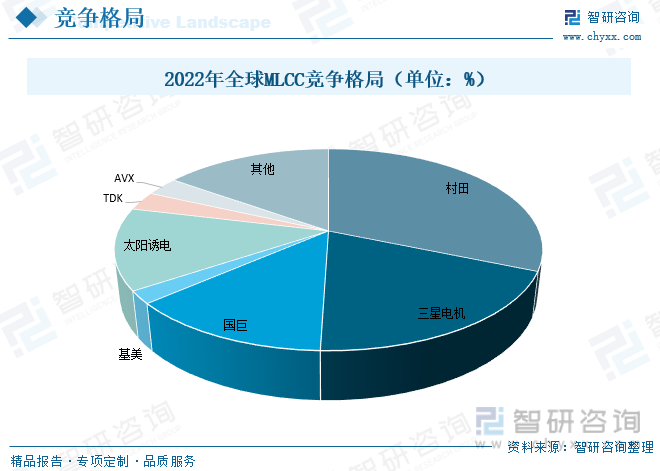

д»Һе…ЁзҗғMLCCеёӮеңәж јеұҖжқҘзңӢпјҢ2022е№ҙжқ‘з”°еҚ жҚ®е…ЁзҗғMLCCеёӮеңә31%д»ҪйўқпјҢдҝқжҢҒз»қеҜ№йҫҷеӨҙең°дҪҚпјӣдёүжҳҹз”өжңәзҙ§йҡҸе…¶еҗҺпјҢеёӮеҚ зҺҮдёә19%пјӣеӣҪе·ЁпјҲ已收иҙӯеҹәзҫҺпјүжҺ’еҗҚ第дёүпјҢеҚ жҜ”15%пјҲеҢ…жӢ¬еҹәзҫҺзҡ„2%пјүпјӣеӨӘйҳіиҜұз”өгҖҒTDKгҖҒAVXеҲҶеҲ«еҚ жҜ”13%гҖҒ3%гҖҒ3%гҖӮе°Ҫз®ЎеӣҪе·ЁеҮӯеҖҹдә§иғҪдјҳеҠҝи·ғеұ…е…Ёзҗғ第дёүпјҢдҝқжҢҒдёӯдҪҺз«ҜMLCCеёӮеңәйҫҷеӨҙең°дҪҚпјҢдҪҶеңЁиҪҰз”ЁгҖҒй«ҳз«Ҝе·ҘжҺ§зӯүеёӮеңәзҡ„з«һдәүеҠӣд»ҚдёҚеҰӮж—Ҙзі»еҺӮе•ҶпјҢеҸ°зі»еҸҠеӣҪеҶ…дјҒдёҡе’Ңж—Ҙйҹ©еҺӮе•ҶиҝҳеӯҳеңЁиҫғеӨ§е·®и·қгҖӮ

йҷӨдәҶеңЁеёӮеңәеҚ жҜ”ж–№йқўзӣёиҫғеӣҪйҷ…дё»жөҒеҺӮе•ҶеӯҳеңЁиҫғеӨ§зҡ„е·®и·қеӨ–пјҢMLCCжүҖйңҖзҡ„жқҗж–ҷгҖҒи®ҫеӨҮе’ҢеҲ¶йҖ е·ҘиүәгҖҒжҠҖжңҜж–№йқўд№ҹеӯҳеңЁжҳҺжҳҫзҡ„е·®и·қгҖӮжҲ‘еӣҪMLCCж•ҙдҪ“иө·жӯҘиҫғжҷҡпјҢдә§е“Ғзәҝд»Қд»ҘдёӯдҪҺз«Ҝзҡ„常规е“Ғзұ»дёәдё»пјҢеңЁе…ЁзҗғеёӮеңәд»ҪйўқдҪҺдәҺ5%гҖӮеӣҪйҷ…йҫҷеӨҙдјҒдёҡж”ҫејғдҪҺ收зӣҠдә§е“Ғи§„ж јзҡ„дҪҺз«Ҝдә§зәҝзҡ„зјәеҸЈдё»иҰҒиў«д»ҘеӣҪе·Ёдёәдё»зҡ„еҸ°ж№ҫеҺӮе•ҶеЎ«иЎҘпјҢжҲ‘еӣҪеӨ§йҷҶйғЁеҲҶдјҒдёҡд№ҹжҠўеҚ дәҶйғЁеҲҶзјәеҸЈгҖӮдҪҶж— и®әжҳҜжҠҖжңҜиҝҳжҳҜд»·ж јзӯүж–№йқўеқҮж— жі•еҜ№з¬¬дёҖгҖҒ第дәҢжўҜйҳҹеҪўжҲҗеЁҒиғҒпјҢеӣ жӯӨеңЁйқўеҜ№еёӮеңәиЎҢжғ…жіўеҠЁж—¶пјҢжһҒжҳ“йҒӯеҸ—жқҘиҮӘз«һдәүеҜ№жүӢе’ҢеёӮеңәзҡ„йЈҺйҷ©гҖӮжҲ‘еӣҪзҸ жұҹдёүи§’жҙІең°еҢәз”өеӯҗдҝЎжҒҜдә§дёҡеҸ‘иҫҫпјҢжҳҜдёӯеӣҪжңҖеӨ§зҡ„家з”өз”ҹдә§еҹәең°пјҢд№ҹжҳҜе…ЁзҗғйҮҚиҰҒзҡ„и®Ўз®—жңә硬件з”ҹдә§еҹәең°пјҢд»ҘдёңиҺһдёәдёӯеҝғзҡ„ITеҲ¶йҖ дёҡе·Із»ҸжҲҗдёәе…ЁзҗғITйҮҮиҙӯй“ҫдёӯйҮҚиҰҒдёҖзҺҜгҖӮиҜҘең°еҢәжңҖе…·д»ЈиЎЁжҖ§зҡ„MLCCдҫӣеә”е•ҶеҢ…жӢ¬еӨӘйҳіиҜұз”өгҖҒдёңиҺһеҚҺ科з”өеӯҗжңүйҷҗе…¬еҸёгҖҒж·ұеңіе®ҮйҳігҖҒйЈҺеҚҺй«ҳ科зӯүгҖӮ

е…ӯгҖҒдёӯеӣҪMLCCиЎҢдёҡеүҚжҷҜеұ•жңӣ

йҡҸзқҖйӣҶжҲҗз”өи·ҜйўҶеҹҹй«ҳеәҰйӣҶжҲҗеҢ–гҖҒеҫ®еһӢеҢ–пјҢз”өеӯҗе…ғеҷЁд»¶д№ҹйҡҸд№Ӣеҗ‘еҫ®еһӢеҢ–гҖҒзүҮејҸеҢ–е’ҢдҪҺжҲҗжң¬еҢ–еҸ‘еұ•пјҢе…¶еҸ‘еұ•зЁӢеәҰе’ҢжҠҖжңҜж°ҙе№ізӣҙжҺҘеҪұе“ҚдәҶжҲ‘еӣҪз”өеӯҗдҝЎжҒҜдә§дёҡзҡ„еҸ‘еұ•е’ҢиҝӣжӯҘгҖӮзӣ®еүҚжҲ‘еӣҪз”өеӯҗе…ғеҷЁд»¶дә§дёҡдёӯпјҢд»ҘMLCCдёәд»ЈиЎЁзҡ„еҹәзЎҖе…ғеҷЁд»¶е’ҢеӣҪеӨ–е…Ҳиҝӣж°ҙе№ід»ҚеӯҳеңЁиҫғеӨ§зҡ„е·®и·қгҖӮеҠ еӨ§з”өеӯҗе…ғеҷЁд»¶йўҶеҹҹзҡ„з ”еҸ‘жҠ•е…Ҙе’Ңе»әи®ҫжҠ•иө„пјҢжҸҗй«ҳдә§е“ҒиҙЁйҮҸе’ҢеҸҜйқ жҖ§еҜ№дҝғиҝӣжҲ‘еӣҪз”өеӯҗе…ғеҷЁд»¶зҡ„еҸ‘еұ•пјҢз»ҙжҠӨжҲ‘еӣҪз”өеӯҗдҝЎжҒҜдә§дёҡе®үе…Ёе…·жңүйҮҚиҰҒж„Ҹд№үгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪMLCCиЎҢдёҡеёӮеңәж·ұеәҰиҜ„дј°еҸҠжҠ•иө„жңәдјҡйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪMLCCиЎҢдёҡеёӮеңәж·ұеәҰиҜ„дј°еҸҠжҠ•иө„жңәдјҡйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪMLCCиЎҢдёҡеёӮеңәж·ұеәҰиҜ„дј°еҸҠжҠ•иө„жңәдјҡйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2024-2030е№ҙMLCCиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©йҳІиҢғпјҢMLCCиЎҢдёҡеҸ‘еұ•жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠеҸ‘еұ•е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪMLCCиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡж—Ҙйҹ©дё»еҜјй«ҳз«ҜеёӮеңәпјҢеӣҪдә§еҢ–жҢҒз»ӯжҺЁиҝӣ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2020е№ҙдёӯеӣҪзүҮејҸеӨҡеұӮйҷ¶з“·з”өе®№еҷЁпјҲMLCCпјүиЎҢдёҡеёӮеңә规模еҸҠиҝӣеҮәеҸЈжғ…еҶөеҲҶжһҗпјҡиЎҢдёҡ规模йҖҗжӯҘжү©еӨ§[еӣҫ]](http://img.chyxx.com/2021/05/20210526135520.jpg?x-oss-process=style/w320)