еҶ…е®№жҰӮеҶөпјҡйЈҺиғҪдҪңдёәдёҖз§Қжё…жҙҒиҖҢзЁіе®ҡзҡ„еҸҜеҶҚз”ҹиғҪжәҗпјҢжҳҜеҸҜеҶҚз”ҹиғҪжәҗйўҶеҹҹдёӯжҠҖжңҜжңҖжҲҗзҶҹгҖҒжңҖ具规模ејҖеҸ‘жқЎд»¶е’Ңе•ҶдёҡеҢ–еҸ‘еұ•еүҚжҷҜзҡ„еҸ‘з”өж–№ејҸд№ӢдёҖгҖӮзӣ®еүҚпјҢе…Ёзҗғе·Іжңү100еӨҡдёӘеӣҪ家ејҖе§ӢеҸ‘еұ•йЈҺз”өгҖӮжҲ‘еӣҪд№ҹз§ҜжһҒжҺЁиҝӣйЈҺз”өеҸ‘еұ•пјҢйЈҺз”өиЈ…жңә规模жҢҒз»ӯжү©еӨ§пјҢ并жҲҗдёәе…ЁзҗғйЈҺз”ө第дёҖеӨ§еӣҪгҖӮж•°жҚ®жҳҫзӨәпјҢ2023е№ҙжҲ‘еӣҪйЈҺз”өзҙҜи®ЎиЈ…жңәе®№йҮҸдёә441.34GWпјҢеҗҢжҜ”еўһй•ҝ20.8%пјӣж–°еўһиЈ…жңәе®№йҮҸдёә75.9GWпјҢеҗҢжҜ”еўһй•ҝ101.7%гҖӮ

е…ій”®иҜҚпјҡйЈҺз”өи®ҫеӨҮиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ йЈҺз”өи®ҫеӨҮиЎҢдёҡз«һдәүж јеұҖ йЈҺз”өиЈ…жңәе®№йҮҸ жө·дёҠйЈҺз”өиЈ…жңәе®№йҮҸ

дёҖгҖҒжҰӮиҝ°

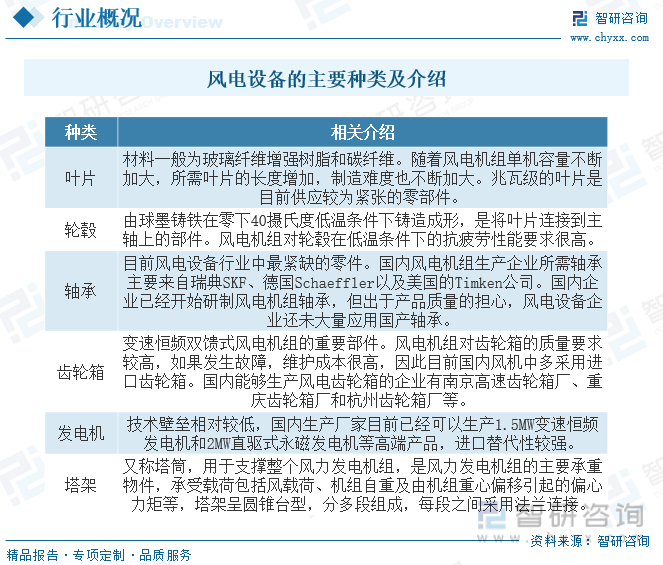

йЈҺз”өеҚійЈҺеҠӣеҸ‘з”өпјҢжҳҜжҢҮеҲ©з”ЁйЈҺиғҪдә§з”ҹеҠЁеҠӣпјҢйҖҡиҝҮйЈҺжңәе°ҶйЈҺиғҪиҪ¬жҚўжҲҗжңәжў°иғҪпјҢеҶҚйҖҡиҝҮеҸ‘з”өжңәе°Ҷжңәжў°иғҪиҪ¬жҚўжҲҗз”өиғҪзҡ„ж–№ејҸгҖӮиҖҢйЈҺз”өи®ҫеӨҮжҳҜе°ҶйЈҺиғҪиҪ¬еҢ–жҲҗз”өиғҪзҡ„и®ҫеӨҮзҡ„з»ҹз§°пјҢдёҖеҘ—е®Ңж•ҙзҡ„йЈҺз”өи®ҫеӨҮдё»иҰҒеҢ…жӢ¬йЈҺиҪ®еҸ¶зүҮгҖҒйҪҝиҪ®з®ұгҖҒз”өжңәгҖҒиҪҙжүҝгҖҒеЎ”жһ¶гҖҒжңәиҲұзҪ©е’ҢжҺ§еҲ¶зі»з»ҹзӯүпјҢе…¶дёӯжҲҗжң¬еҚ жҜ”иҫғеӨ§зҡ„жңүеЎ”жһ¶гҖҒйЈҺиҪ®еҸ¶зүҮе’ҢйҪҝиҪ®з®ұзӯүгҖӮ

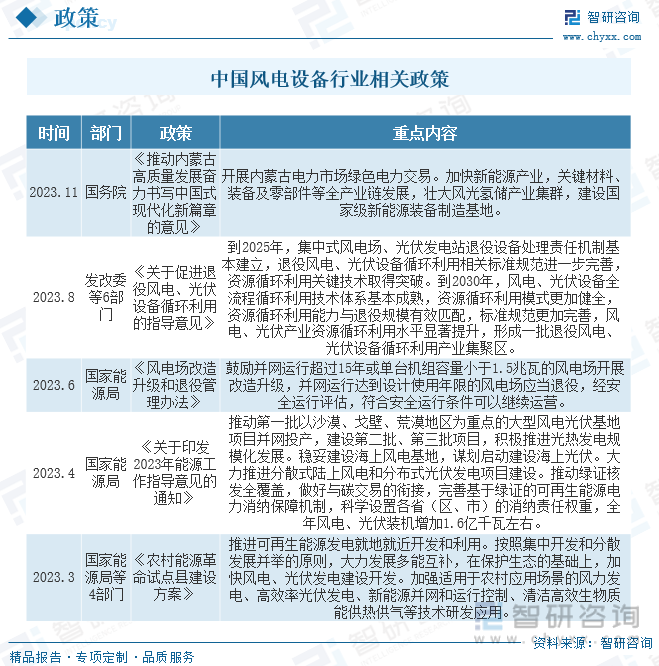

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

иҝ‘дәӣе№ҙжқҘпјҢдёәдәҶеӨ§еҠӣеҸ‘еұ•йЈҺз”өи®ҫеӨҮиЎҢдёҡпјҢж—©ж—Ҙе®һзҺ°вҖңзўідёӯе’ҢвҖқпјҢжҲ‘еӣҪеҸҠеҗ„йғЁй—Ёзә·зә·еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–пјҢеҰӮ2023е№ҙ11жңҲеӣҪеҠЎйҷўеҸ‘еёғгҖҠжҺЁеҠЁеҶ…и’ҷеҸӨй«ҳиҙЁйҮҸеҸ‘еұ•еҘӢеҠӣд№ҰеҶҷдёӯеӣҪејҸзҺ°д»ЈеҢ–ж–°зҜҮз« зҡ„ж„Ҹи§ҒгҖӢпјҢејҖеұ•еҶ…и’ҷеҸӨз”өеҠӣеёӮеңәз»ҝиүІз”өеҠӣдәӨжҳ“гҖӮеҠ еҝ«ж–°иғҪжәҗдә§дёҡпјҢе…ій”®жқҗж–ҷгҖҒиЈ…еӨҮеҸҠйӣ¶йғЁд»¶зӯүе…Ёдә§дёҡй“ҫеҸ‘еұ•пјҢеЈ®еӨ§йЈҺе…үж°ўеӮЁдә§дёҡйӣҶзҫӨпјҢе»әи®ҫеӣҪ家зә§ж–°иғҪжәҗиЈ…еӨҮеҲ¶йҖ еҹәең°гҖӮ

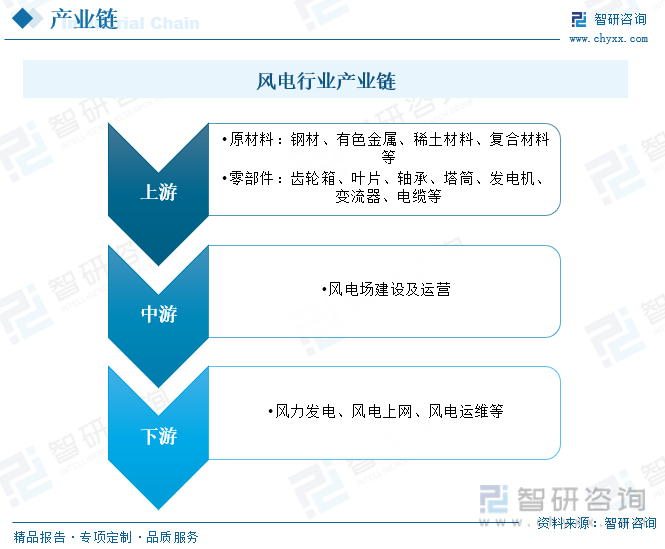

дёүгҖҒдә§дёҡй“ҫ

йЈҺз”өдә§дёҡй“ҫз”ұдёҠжёёдёәеҺҹжқҗж–ҷгҖҒйӣ¶йғЁд»¶е’Ңж•ҙжңәеҲ¶йҖ пјӣдёӯжёёйЈҺз”өеңәе»әи®ҫеҸҠиҝҗиҗҘпјӣдёӢжёёйЈҺеҠӣеҸ‘з”өеҸҠиҝҗз»ҙдёүдёӘйғЁеҲҶжһ„жҲҗгҖӮйЈҺз”өжңәз»„еҲ¶йҖ жүҖйңҖзҡ„дёҠжёёеҺҹжқҗж–ҷеҢ…жӢ¬й’ўгҖҒй“қгҖҒй“ңгҖҒзҺ»з’ғзәӨз»ҙгҖҒзўізәӨз»ҙгҖҒзҺҜж°§ж ‘и„ӮгҖҒж°ёзЈҒжқҗж–ҷгҖҒж··еҮқеңҹзӯүпјҢж ёеҝғйӣ¶йғЁд»¶еҢ…жӢ¬йҪҝиҪ®з®ұгҖҒеҸ¶зүҮгҖҒиҪҙжүҝгҖҒжҺ§еҲ¶зі»з»ҹгҖҒеҸ‘з”өжңәгҖҒеҸҳжөҒеҷЁгҖҒиҪ®жҜӮгҖҒз”өзјҶгҖҒеЎ”зӯ’зӯүпјҢйӣ¶йғЁд»¶з»ҶеҲҶеёӮеңәзҡ„дё“дёҡеҢ–зЁӢеәҰиҫғй«ҳпјҢжҠҖжңҜеЈҒеһ’зӘҒеҮәпјҢж•ҙжңәеҺӮе•ҶдёҖиҲ¬дјҡйҮҮеҸ–е®ҡеҲ¶еҢ–йҮҮиҙӯгҖӮиҖҢж•ҙжңәеҲ¶йҖ еҺӮе•Ҷеҗ‘дёҠиҝһжҺҘдј—еӨҡйӣ¶йғЁд»¶дҫӣеә”е•ҶпјҢеҗ‘дёӢзӣҙжҺҘеҸӮдёҺйЈҺз”өеңәдёҠзҡ„жӢӣж Үе·ҘдҪңпјҢдёӯж ҮеҗҺе°ҶйЈҺз”өжңәз»„еҮәе”®з»ҷдёӢжёёйЈҺз”өиҝҗиҗҘе•ҶгҖӮдёӯжёёйЈҺз”өеңәиҝҗиҗҘзҡ„еҸӮдёҺиҖ…д»ҘеӣҪжңүдјҒдёҡдёәдё»пјҢе»әи®ҫдёҡеҠЎз”ұж–Ҫе·Ҙе»әи®ҫе…¬еҸёиҙҹиҙЈгҖӮдёӢжёёзҺҜиҠӮеҢ…жӢ¬дәҶйЈҺеҠӣеҸ‘з”өгҖҒйЈҺз”өдёҠзҪ‘д»ҘеҸҠйЈҺз”өиҝҗз»ҙзӯүзҺҜиҠӮгҖӮ

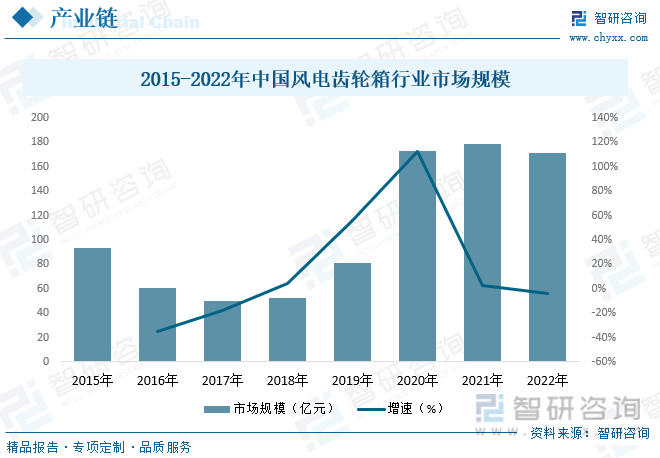

йЈҺиғҪдҪңдёәдёҖз§Қжё…жҙҒзҡ„еҸҜеҶҚз”ҹиғҪжәҗпјҢеҸ–д№ӢдёҚе°ҪпјҢз”Ёд№ӢдёҚз«ӯпјҢиҖҢжҲ‘еӣҪйЈҺиғҪиө„жәҗдё°еҜҢпјҢејҖеҸ‘еҲ©з”ЁйЈҺиғҪеҜ№дҝқйҡңиғҪжәҗе®үе…ЁгҖҒжҺЁиҝӣз»ҝиүІдҪҺзўіеҸ‘еұ•гҖҒе®һзҺ°вҖңеҸҢзўівҖқзӣ®ж Үе…·жңүйҮҚиҰҒж„Ҹд№үгҖӮйҡҸзқҖиҝ‘е№ҙжқҘеӣҪ家иҠӮиғҪеҮҸжҺ’гҖҒвҖңеҸҢжҺ§вҖқвҖңеҸҢзўівҖқж”ҝзӯ–зӣ®ж Үзҡ„жҺЁиҝӣиҗҪе®һпјҢжҲ‘еӣҪиғҪжәҗз»“жһ„еҸ‘з”ҹи°ғж•ҙпјҢйЈҺз”өиЎҢдёҡиҝҺжқҘй«ҳйҖҹеҸ‘еұ•пјҢиҖҢйЈҺз”өйҪҝиҪ®з®ұдҪңдёәйЈҺз”өж•ҙжңәзҡ„ж ёеҝғйӣ¶йғЁд»¶д№ӢдёҖпјҢйҡҸзқҖжҲ‘еӣҪйЈҺз”өиЎҢдёҡзҡ„еҸ‘еұ•пјҢиЎҢдёҡ规模иҝ…йҖҹжү©еј гҖӮжҚ®иө„ж–ҷжҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪйЈҺз”өйҪҝиҪ®з®ұиЎҢдёҡеёӮеңә规模зәҰдёә171.14дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ4.1%гҖӮ

еӣӣгҖҒеҸ‘еұ•зҺ°зҠ¶

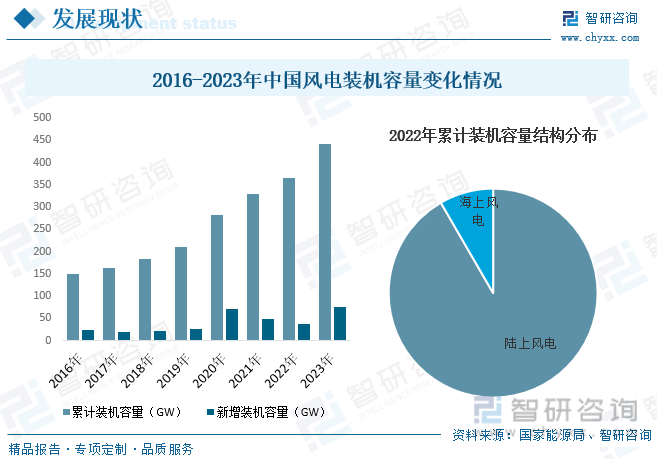

йҡҸзқҖеӣҪйҷ…зӨҫдјҡеҜ№иғҪжәҗе®үе…ЁгҖҒз”ҹжҖҒзҺҜеўғзӯүйўҶеҹҹзҡ„ж—ҘзӣҠйҮҚи§ҶпјҢеҮҸе°‘еҢ–зҹіиғҪжәҗзҮғзғ§гҖҒеҠ еҝ«ејҖеҸ‘е’ҢеҲ©з”ЁеҸҜеҶҚз”ҹиғҪжәҗе·ІжҲҗдёәдё–з•Ңеҗ„еӣҪзҡ„жҷ®йҒҚе…ұиҜҶе’ҢдёҖиҮҙиЎҢеҠЁгҖӮйЈҺиғҪдҪңдёәдёҖз§Қжё…жҙҒиҖҢзЁіе®ҡзҡ„еҸҜеҶҚз”ҹиғҪжәҗпјҢжҳҜеҸҜеҶҚз”ҹиғҪжәҗйўҶеҹҹдёӯжҠҖжңҜжңҖжҲҗзҶҹгҖҒжңҖ具规模ејҖеҸ‘жқЎд»¶е’Ңе•ҶдёҡеҢ–еҸ‘еұ•еүҚжҷҜзҡ„еҸ‘з”өж–№ејҸд№ӢдёҖгҖӮзӣ®еүҚпјҢе…Ёзҗғе·Іжңү100еӨҡдёӘеӣҪ家ејҖе§ӢеҸ‘еұ•йЈҺз”өгҖӮжҲ‘еӣҪд№ҹз§ҜжһҒжҺЁиҝӣйЈҺз”өеҸ‘еұ•пјҢйЈҺз”өиЈ…жңә规模жҢҒз»ӯжү©еӨ§пјҢ并жҲҗдёәе…ЁзҗғйЈҺз”ө第дёҖеӨ§еӣҪгҖӮ2023е№ҙд»ҘжқҘпјҢжҲ‘еӣҪз§ҜжһҒжҺЁиҝӣеӨ§еһӢйЈҺз”өйЎ№зӣ®е»әи®ҫгҖӮж•°жҚ®жҳҫзӨәпјҢ2023е№ҙжҲ‘еӣҪйЈҺз”өзҙҜи®ЎиЈ…жңәе®№йҮҸдёә441.34GWпјҢеҗҢжҜ”еўһй•ҝ20.8%пјӣж–°еўһиЈ…жңәе®№йҮҸдёә75.9GWпјҢеҗҢжҜ”еўһй•ҝ101.7%гҖӮд»ҺзҙҜи®ЎиЈ…жңәе®№йҮҸз»“жһ„жқҘзңӢпјҢжҲ‘еӣҪйЈҺз”өиЈ…жңәдё»иҰҒд»Ҙи·ҜдёҠйЈҺз”өдёәдё»пјҢ2022е№ҙзҙҜи®ЎиЈ…жңәе®№йҮҸеҚ жҜ”дёә91.65%пјҢжө·дёҠйЈҺз”өеҚ жҜ”д»…дёә8.35%гҖӮ

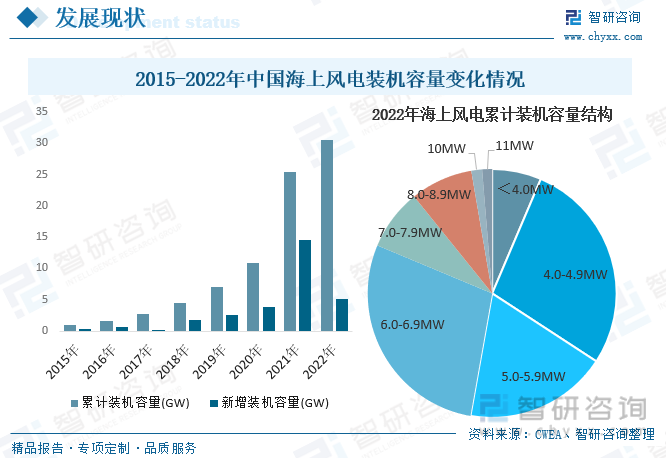

жө·дёҠйЈҺз”өе…·жңүеҸ‘з”өеҲ©з”Ёж•ҲзҺҮй«ҳгҖҒдёҚеҚ з”Ёеңҹең°иө„жәҗгҖҒйҖӮе®ңеӨ§и§„жЁЎејҖеҸ‘гҖҒйЈҺжңәж°ҙи·Ҝиҝҗиҫ“ж–№дҫҝгҖҒйқ иҝ‘жІҝжө·з”өеҠӣиҙҹиҚ·дёӯеҝғзӯүдјҳеҠҝгҖӮжҲ‘еӣҪжө·дёҠйЈҺиғҪиө„жәҗдё°еҜҢгҖҒејҖеҸ‘жҪңеҠӣе·ЁеӨ§пјҢеҜ№дҝқйҡңиғҪжәҗе®үе…ЁгҖҒжҺЁиҝӣз»ҝиүІдҪҺзўіеҸ‘еұ•гҖҒе®һзҺ°вҖңеҸҢзўівҖқзӣ®ж Үе…·жңүйҮҚиҰҒж„Ҹд№үгҖӮиҝ‘е№ҙжқҘпјҢеҫ—зӣҠдәҺеӣҪ家вҖңеҚҒдёүдә”вҖқ规еҲ’еҸҠзӣёе…іж”ҝзӯ–еҜ№ж–°иғҪжәҗеҸ‘еұ•зҡ„еӨ§еҠӣжү¶жҢҒпјҢеҗҢж—¶дјҙйҡҸзқҖе…ЁеӣҪиҢғеӣҙеҶ…зҡ„з”өеҠӣйңҖжұӮжҢҒз»ӯеўһй•ҝпјҢжҲ‘еӣҪжө·дёҠйЈҺз”өиЎҢдёҡиҝ…зҢӣеҸ‘еұ•пјҢиЎҢдёҡиЈ…жңәе®№йҮҸд№ҹйҡҸд№Ӣеҝ«йҖҹеўһй•ҝгҖӮж•°жҚ®жҳҫзӨәпјҢжҲӘиҮі2022е№ҙе№ҙеә•пјҢжҲ‘еӣҪжө·дёҠйЈҺз”өзҙҜи®ЎиЈ…жңәе®№йҮҸиҫҫ30.51GWпјҢеҗҢжҜ”еўһй•ҝ20.4%пјӣж–°еўһиЈ…жңәе®№йҮҸдёә5.16GWпјҢеҗҢжҜ”дёӢйҷҚ64.4%гҖӮ

жө·дёҠйЈҺз”өж–№йқўпјҢжҲ‘еӣҪжө·дёҠйЈҺз”өеҚ•жңәе®№йҮҸиҫғеӨ§пјҢе°‘ж•°йЈҺеңәжңқ10MWд»ҘдёҠеҸ‘еұ•гҖӮзӣёжҜ”дёӯеӣҪж•ҙдҪ“йЈҺз”өеёӮеңәиЈ…жңәе®№йҮҸеӨҡдёә4MWд»ҘдёӢпјҢжө·дёҠйЈҺз”өеёӮеңәзҡ„еҚ•жңәиЈ…жңәе®№йҮҸиҫғй«ҳгҖӮе…·дҪ“жқҘзңӢпјҢжҲӘиҮі2022е№ҙеә•жҲ‘еӣҪжө·дёҠйЈҺз”өзҙҜи®ЎиЈ…жңәе®№йҮҸйӣҶдёӯеңЁ4.0-6.9MWд№Ӣй—ҙпјҢеҚ жҜ”еҗҲи®Ўиҫҫ74.9%пјҢе…¶дёӯд»Ҙ6.0-6.9MWе®№йҮҸеҚ жҜ”жңҖй«ҳпјҢдёә28.5%гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢ

дә”гҖҒз«һдәүж јеұҖ

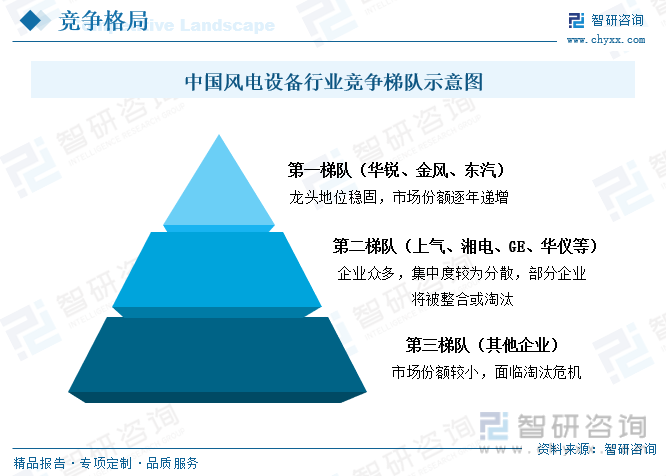

зӣ®еүҚпјҢжҲ‘еӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡз”ҹдә§еҺӮ家众еӨҡпјҢз”ҹдә§иғҪеҠӣе’Ңз ”еҸ‘иғҪеҠӣд№ҹеҫ—еҲ°дёҖе®ҡзҡ„жҸҗеҚҮпјҢжң¬еңҹдјҒдёҡдјҳеҠҝйҖҗжёҗжҳҫзҺ°гҖӮдҪҶжҳҜпјҢиЎҢдёҡдә§иғҪеҲҶеёғе‘ҲзҺ°й«ҳеәҰйӣҶдёӯжҖҒеҠҝгҖӮеҚҺй”җгҖҒйҮ‘йЈҺе’Ңдёңж–№з”өж°”дёү家зҹҘеҗҚеҲ¶йҖ е•ҶзЁіеұ…第дёҖжўҜйҳҹпјҢеҚ жҚ®еӣҪеҶ…еёӮеңәд»ҪйўқеӨ§еҚҠеЈҒжұҹеұұгҖӮдҪҚдәҺ第дёҖжўҜйҳҹдјҒдёҡзҡ„дёңж–№з”өж°”ж— и®әжҳҜ规模иҝҳжҳҜеёӮеңәд»ҪйўқеқҮиҝңиҝңй«ҳеҮәдҪҚеұ…第дәҢжўҜйҳҹзҡ„дјҒдёҡпјҢдёӨзә§еҲҶеҢ–е‘Ҳжү©еӨ§и¶ӢеҠҝгҖӮ第дәҢжўҜйҳҹдјҒдёҡж•°зӣ®еӨҡпјҢеҸ‘еұ•е……ж»ЎдёҚзЎ®е®ҡжҖ§пјҢжҺ’еҗҚеҸҳж•°еӨ§гҖӮе…¶дёӯиҒ”еҗҲеҠЁеҠӣгҖҒVestasгҖҒдёҠжө·з”өж°”гҖҒGE зӯүеңЁеёӮеңәдёҠеҚ жңүдёҖе®ҡд»ҪйўқпјҢз”ҹдә§е·Із»Ҹиҝӣе…ҘиҪЁйҒ“пјҢз«һдәүеҠӣиҫғејәпјӣжҳҺйҳігҖҒеҚҺд»ӘгҖҒе“ҲйЈһзӯүйҖҡиҝҮеј•е…ҘеӨ–иө„иҙӯд№°жҠҖжңҜиҒ”еҗҲз ”еҲ¶йЈҺжңәпјҢйғЁеҲҶеҗҲиө„дјҒдёҡз”ұдәҺжІЎеҸҠж—¶иҺ·еҫ—ж ёеҝғжҠҖжңҜ иҖҢйҷ·е…Ҙеӣ°еўғпјҢжңүдәӣдјҒдёҡеҲҷе·Іе…·еӨҮз”ҹдә§еӨ§еһӢйЈҺжңәиғҪеҠӣпјҢдёҚж–ӯжү©еӨ§еёӮеңәд»ҪйўқпјӣеҸҰеӨ–пјҢж№ҳз”өгҖҒеҚ—иҪҰгҖҒдёӯиҲӘзӯүиҷҪ然иҝӣе…Ҙж—¶й—ҙиҫғжҷҡпјҢдҪҶеҖҹеҠ©дёҠеёӮе…¬еҸёжҲ–жҜҚе…¬еҸёиө„жәҗе…·жңүй•ҝжңҹеҸ‘еұ•дјҳеҠҝгҖӮ

е…ӯгҖҒеҸ‘еұ•и¶ӢеҠҝ

ж”ҝзӯ–еҲ©еҘҪиЎҢдёҡеҸ‘еұ•гҖӮиҝ‘е№ҙжқҘпјҢдёӯеӣҪйЈҺеҠӣеҸ‘з”өиЎҢдёҡеҸ—еҲ°еҗ„зә§ж”ҝеәңзҡ„й«ҳеәҰйҮҚи§Ҷе’ҢеӣҪ家дә§дёҡж”ҝзӯ–зҡ„йҮҚзӮ№ж”ҜжҢҒгҖӮеӣҪ家йҷҶз»ӯеҮәеҸ°дәҶеӨҡйЎ№ж”ҝзӯ–пјҢдёҚж–ӯжҸҗеҚҮзқҖжҲ‘еӣҪйЈҺз”өеҸ‘еұ•жҲҳз•Ҙең°дҪҚпјҢйЈҺз”өжңүжңӣдёҠеҚҮдёәжңӘжқҘжүӣйјҺеӣҪ家иғҪжәҗз»“жһ„и°ғж•ҙдё»дҪ“зҡ„ең°дҪҚгҖӮйҡҸзқҖжҲ‘еӣҪйЈҺз”өеҸ‘еұ•жҲҳз•Ҙең°дҪҚзҡ„жҳҫи‘—жҸҗеҚҮпјҢеҠ д№ӢеҸҜеҶҚз”ҹиғҪжәҗй…ҚйўқеҲ¶еҮәеҸ°еҸҠйЈҺз”өдёҠзҪ‘з”өд»·дёӢи°ғзӯүеӨҡйЎ№ж”ҝзӯ–иҗҪең°пјҢйЈҺз”өж–°еўһиЈ…жңәжңүжңӣеҮәзҺ°жҠўиЈ…жҪ®пјҢйЈҺз”өи®ҫеӨҮдә§дёҡе°ҶзҺҮе…ҲеҸ—зӣҠгҖӮ

еёӮеңәйңҖжұӮзҡ„жҪңеҠӣиҫғеӨ§гҖӮдёҺдј з»ҹиғҪжәҗзӣёжҜ”пјҢйЈҺз”өжҲҗжң¬зЁіе®ҡпјҢдё”дёҚеӯҳеңЁзўіжҺ’ж”ҫзӯүзҺҜеўғжҲҗжң¬пјҢ并且еҸҜеҲ©з”Ёзҡ„йЈҺиғҪеңЁе…ЁзҗғиҢғеӣҙеҶ…еҲҶеёғе№ҝжіӣгҖҒеӮЁйҮҸе·ЁеӨ§гҖӮйҡҸзқҖеёӮеңәзҡ„дёҚж–ӯжү©еӨ§е’ҢжҠҖжңҜзҡ„иҝӣжӯҘпјҢйЈҺеҠӣеҸ‘з”өжҲҗжң¬ж—Ҙи¶ӢдёӢйҷҚгҖӮжңӘжқҘдёҖж®өж—¶жңҹеҶ…пјҢеҢ–зҹіиғҪжәҗж—ҘжёҗжһҜз«ӯеёҰжқҘзҡ„иғҪжәҗзҹӯзјәе’Ңд»·ж јдёҠжү¬пјҢзҺҜеўғдҝқжҠӨеҺӢеҠӣзҡ„жҢҒз»ӯеўһеӨ§пјҢйЈҺз”өжҠҖжңҜзҡ„ж—Ҙи¶ӢжҲҗзҶҹпјҢеӣҪ家дә§дёҡж”ҝзӯ–зҡ„еӨ§еҠӣжү¶жҢҒпјҢе°ҶеҠ©еҠӣйЈҺз”өиЎҢдёҡеҸ‘еұ•гҖӮйҡҸзқҖжҲ‘еӣҪйЈҺз”өе»әи®ҫзҡ„еҠ еҝ«пјҢйЈҺз”өи®ҫеӨҮеҸҠйӣ¶йғЁд»¶зҡ„еёӮеңәйңҖжұӮе°ҶдјҡиҝӣдёҖжӯҘеўһеҠ гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„и¶ӢеҠҝеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡеёӮеңәж·ұеәҰеҲҶжһҗеҸҠжҠ•иө„и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«дёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡдә§е“ҒеёӮеңәеҲҶжһҗпјҢдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡдё»иҰҒдјҒдёҡз»ҸиҗҘеҲҶжһҗпјҢдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡжҠ•иө„дёҺеүҚжҷҜеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪйЈҺз”өи®ҫеӨҮиЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡйЈҺз”өиЎҢдёҡжҲҳз•Ҙең°дҪҚдёҚж–ӯжҸҗеҚҮпјҢиЎҢдёҡжңӘжқҘеҸ‘еұ•жҪңеҠӣеӨ§[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)