иҜҠжүҖпјҢеҸҲеҗҚиҜҠз–—жүҖгҖҒеҢ»з–—жүҖгҖҒеҚ«з”ҹжүҖгҖҒеҢ»з–—е®ӨгҖӮ第еӣӣеҚҒжқЎеҢ»з–—жңәжһ„зҡ„еҗҚз§°з”ұиҜҶеҲ«еҗҚз§°е’ҢйҖҡз”ЁеҗҚз§°дҫқж¬Ўз»„жҲҗгҖӮеҢ»з–—жңәжһ„зҡ„йҖҡз”ЁеҗҚз§°дёәпјҡеҢ»йҷўгҖҒдёӯеҝғеҚ«з”ҹйҷўгҖҒеҚ«з”ҹйҷўгҖҒз–—е…»йҷўгҖҒеҰҮе№јдҝқеҒҘйҷўгҖҒй—ЁиҜҠйғЁгҖҒиҜҠжүҖгҖҒеҚ«з”ҹжүҖгҖҒеҚ«з”ҹз«ҷгҖҒеҚ«з”ҹе®ӨгҖҒеҢ»еҠЎе®ӨгҖҒеҚ«з”ҹдҝқеҒҘжүҖгҖҒжҖҘж•‘дёӯеҝғгҖҒжҖҘж•‘з«ҷгҖҒдёҙеәҠжЈҖйӘҢдёӯеҝғгҖҒйҳІжІ»йҷўгҖҒйҳІжІ»жүҖгҖҒйҳІжІ»з«ҷгҖҒжҠӨзҗҶйҷўгҖҒжҠӨзҗҶз«ҷгҖҒдёӯеҝғд»ҘеҸҠеҚ«з”ҹйғЁи§„е®ҡжҲ–иҖ…и®ӨеҸҜзҡ„е…¶д»–еҗҚз§°гҖӮеҢ»з–—жңәжһ„еҸҜд»ҘдёӢеҲ—еҗҚз§°дҪңдёәиҜҶеҲ«еҗҚз§°пјҡең°еҗҚгҖҒеҚ•дҪҚеҗҚз§°гҖҒдёӘдәә姓еҗҚгҖҒеҢ»еӯҰеӯҰ科еҗҚз§°гҖҒеҢ»еӯҰдё“дёҡе’Ң专科еҗҚз§°гҖҒиҜҠ疗科зӣ®еҗҚз§°е’Ңж ёеҮҶжңәе…іжү№еҮҶдҪҝз”Ёзҡ„еҗҚз§°гҖӮ

ж №жҚ®зҰҸе»әзңҒй«ҳж Ўжқ°еҮәйқ’е№ҙз§‘з ”дәәжүҚеҹ№иӮІи®ЎеҲ’йЎ№зӣ®зҡ„жҠҪж ·и°ғжҹҘпјҢ951家被и°ғжҹҘдёӘдҪ“иҜҠжүҖдёӯпјҢ77.2%и®ҫзҪ®дәҶеҶ…科пјҢе…¶ж¬ЎжҳҜдёӯеҢ»з§‘пјҲ38.3%пјүпјҢи®ҫзҪ®еҰҮдә§з§‘гҖҒеҸЈи…”科е’ҢдёӯиҘҝеҢ»з»“еҗҲ科зҡ„иҜҠжүҖеҲҶеҲ«еҚ 7.4%гҖҒ6.2%дёҺ4.6%пјҢеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢе·Із»Ҹжңүе°‘ж•°иҜҠжүҖи®ҫзҪ®дәҶ全科еҢ»з–—科е’Ңйў„йҳІдҝқеҒҘ科гҖӮжҢү科зӣ®ж•°йҮҸеҲҶжһҗпјҢеӨ§йғЁеҲҶиҜҠжүҖдёәеҚ•з§‘иҜҠжүҖпјҲ622家пјҢеҚ 65.4%пјүпјҢе…¶дёӯпјҢеҺҝеҹҹзҡ„еҚ•з§‘иҜҠжүҖ130家пјҲеҚ еҺҝеҹҹж ·жң¬иҜҠжүҖж•°зҡ„71.7%пјүпјҢеёӮеҢәзҡ„еҚ•з§‘иҜҠжүҖ492家пјҲеҚ еёӮеҢәж ·жң¬иҜҠжүҖж•°зҡ„63.9%пјүпјҢе·®ејӮжңүжҳҫи‘—жҖ§пјҲχ2=3.85пјҢPпјң0.05пјүгҖӮе…·дҪ“жқҘзңӢпјҢеҚ•з§‘иҜҠжүҖдё»иҰҒйӣҶдёӯеңЁеҶ…科дёҺдёӯеҢ»з§‘пјҢеҗҲи®ЎеҚ жҜ”иҫҫ88.7%пјӣеӨҡ科иҜҠжүҖдёӯеҶ…科зҡ„и®ҫзҪ®зҺҮиҫҫ95.4%пјҢдёӯеҢ»з§‘зҡ„и®ҫзҪ®зҺҮдёә70.5%гҖӮ

ж ·жң¬дёӘдҪ“иҜҠжүҖиҜҠ疗科зӣ®и®ҫзҪ®жғ…еҶө

еҚ•з§‘иҜҠжүҖпјҲN=622пјү | иҜҠжүҖж•°пјҲ家пјү | еҚ жҜ”пјҲ%пјү | еӨҡ科иҜҠжүҖпјҲN=329пјү | иҜҠжүҖж•°пјҲ家пјү | еҚ жҜ”пјҲ%пјү |

еҶ…科 | 420 | 67.5 | еҶ…科 | 314 | 95.4 |

дёӯеҢ»з§‘ | 132 | 21.2 | дёӯеҢ»з§‘ | 232 | 70.5 |

дёӯиҘҝеҢ»з»“еҗҲ科 | 26 | 4.2 | еҸЈи…”科 | 59 | 17.9 |

еҰҮдә§з§‘ | 19 | 3.1 | еҰҮдә§з§‘ | 51 | 15.5 |

全科еҢ»з–—科 | 10 | 1.6 | дёӯиҘҝеҢ»з»“еҗҲ科 | 18 | 5.5 |

еҰҮеҘідҝқеҒҘ科 | 5 | 0.8 | е„ҝ科 | 17 | 5.2 |

е„ҝ科 | 4 | 0.6 | йў„йҳІдҝқеҒҘ科 | 11 | 3.3 |

е…¶д»– | 6 | 1.0 | еӨ–科 | 11 | 3.3 |

/ | 全科еҢ»з–—科 | 10 | 3.0 | ||

е…¶д»– | 21 | 6.4 | |||

иө„ж–ҷжқҘжәҗпјҡеҚ«з”ҹз»ҸжөҺз ”з©¶жҖ»з¬¬400жңҹгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

1гҖҒз§ҒдәәиҜҠжүҖдә§дёҡй“ҫжЁЎеһӢеҲҶжһҗ

з§ҒдәәиҜҠжүҖжҳҜеңЁзӨҫеҢәгҖҒд№Ўй•ҮеҢ»з–—жңҚеҠЎзҡ„еҹәзЎҖд№ӢдёҠе»әз«Ӣиө·жқҘзҡ„пјҢе…¶дёҠжёёеёӮеңәеҸӮдёҺиҖ…еҢ…жӢ¬з§ҒдәәиҜҠжүҖжүҖйңҖзҡ„еҢ»з–—еҷЁжў°е’ҢеҢ»з–—иҚҜзү©зҡ„з”ҹдә§еҺӮе•ҶпјҢдёӯжёёзҺҜиҠӮдё»дҪ“дёәз§ҒдәәиҜҠжүҖпјҢдёӢжёёдё»иҰҒжҳҜжӮЈиҖ…пјҢйҡҸзқҖз§ҒдәәиҜҠжүҖжҺЁеҮәеҒҘеә·з®ЎзҗҶгҖҒеҚ«з”ҹдҪ“жЈҖзӯүж–°дёҡеҠЎпјҢз§ҒдәәиҜҠжүҖиЎҢдёҡзҡ„дёӢжёёе®ўжҲ·зҫӨдҪ“йҖҗжӯҘжү©еӨ§гҖӮ

з§ҒдәәиҜҠжүҖдә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2гҖҒжҲ‘еӣҪз§ҒдәәиҜҠжүҖж•°йҮҸ

иҜҠжүҖпјҢеӨ„дәҺжҲ‘еӣҪеҢ»з–—зҪ‘з»ңзҡ„жңҖжң«з«ҜпјҢзү№зӮ№жҳҜй«ҳеәҰеҲҶж•ЈгҖҒж•°йҮҸдј—еӨҡгҖҒеұӮж¬ЎеҒҸдҪҺгҖӮдҪҶжҳҜпјҢиҝҷ并дёҚйҳ»зўҚиҜҠжүҖеңЁзҺ°йҳ¶ж®өжҲҗдёәйқһеёёеҸ—иө„жң¬е…іжіЁзҡ„зғӯй—ЁпјҢеӨҡж–№еҠҝеҠӣејҖе§ӢеҠ еӨ§еҜ№иҜҠжүҖзҡ„жҠ•е…Ҙе’Ңе»әи®ҫгҖӮз§ҒдәәиҜҠжүҖзҡ„ејҖдёҡжҪ®жӯЈеңЁе…ҙиө·гҖӮ

иҜҠжүҖзҡ„жҠ•иө„зӣёеҜ№еҢ»йҷўжқҘиҜҙе°ҸеҫҲеӨҡпјҢеёӮеңәе®№йҮҸеӨ§пјҢдёҚе°‘дә’иҒ”зҪ‘еҢ»з–—е…¬еҸёеёғеұҖзәҝдёӢеҢ»з–—зҡ„дё»иҰҒж–№ејҸд№ҹжҳҜиҜҠжүҖгҖӮйҷӨжӯӨд№ӢеӨ–пјҢеӨ§VеҢ»з”ҹгҖҒеӨ–иө„еҢ»з–—жңәжһ„гҖҒдёҠеёӮе…¬еҸёзӯүйғҪеңЁиҝ‘дёӨе№ҙзә·зә·жҠ•иө„еёғеұҖиҜҠжүҖгҖӮ

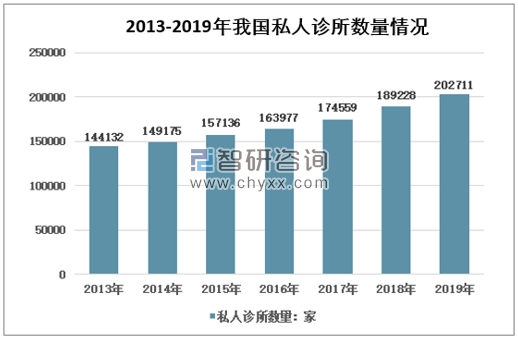

иҜҠжүҖжҠ•иө„иҖ…зҡ„еӨҡе…ғеҢ–пјҢд№ҹеёҰжқҘдәҶиҜҠжүҖеҪўжҖҒе’Ңзұ»еһӢзҡ„еҚҮзә§гҖӮеӨ§йҮҸеңЁзӨҫеҢәйҷ„иҝ‘ж–°еҮәзҺ°зҡ„иҜҠжүҖпјҢе·Із»ҸйҖҗжӯҘд»ҺеҚ°иұЎдёӯзҡ„е°ҸиҖҢе·®пјҢеҚҮзә§дёәе°ҸиҖҢзҫҺгҖӮж–°еһӢиҜҠжүҖж— и®әжҳҜд»ҺиҜҠжүҖзҡ„зҺҜеўғгҖҒжңҚеҠЎж°ҙе№ігҖҒжңҚеҠЎиғҪеҠӣпјҢиҝҳжҳҜе°ұеҢ»зҡ„дҫҝжҚ·жҖ§пјҢзӣёжҜ”дј з»ҹиҜҠжүҖйғҪеҫ—еҲ°дәҶжһҒеӨ§зҡ„жҸҗеҚҮгҖӮж №жҚ®жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡжҠ•иө„жҪңеҠӣеҲҶжһҗеҸҠиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝжҠҘе‘ҠгҖӢжҳҫзӨәпјҢ2013е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖж•°йҮҸдёә144132家пјҢ2019е№ҙеўһиҮі202711家гҖӮ

2013-2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖж•°йҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

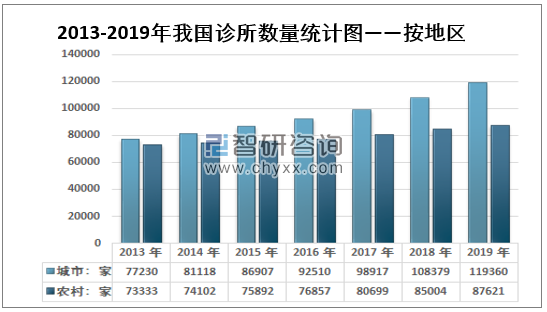

е°ұеҹҺд№ЎеҲҶеёғиҖҢиЁҖпјҢеҹҺеёӮең°еҢәиҜҠжүҖж•°йҮҸд»Һ2013е№ҙзҡ„7.72дёҮ家еўһй•ҝиҮі2019е№ҙзҡ„11.94дёҮ家пјҢеҶңжқ‘ең°еҢәиҜҠжүҖж•°йҮҸд»Һ2013е№ҙзҡ„7.33дёҮ家еўһй•ҝиҮі2019е№ҙзҡ„8.76дёҮ家гҖӮ

2013-2019е№ҙжҲ‘еӣҪиҜҠжүҖж•°йҮҸз»ҹи®Ўеӣҫ——жҢүең°еҢәеҲҶеёғ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

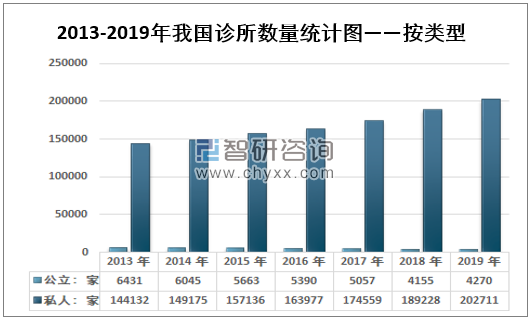

е°ұиҜҠжүҖзұ»еһӢиҖҢиЁҖпјҢжҲ‘еӣҪе…¬з«ӢиҜҠжүҖж•°йҮҸе‘ҲдёӢж»‘жҖҒеҠҝпјҢ2019е№ҙеӣҪеҶ…е…¬з«ӢиҜҠжүҖж•°йҮҸдёӢйҷҚиҮі4270家пјҢз§ҒдәәиҜҠжүҖж•°йҮҸд»Һ2013е№ҙзҡ„14.41дёҮ家еўһй•ҝиҮі2019е№ҙзҡ„20.27дёҮ家гҖӮ

2013-2019е№ҙжҲ‘еӣҪиҜҠжүҖж•°йҮҸз»ҹи®Ўеӣҫ——жҢүзұ»еһӢ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

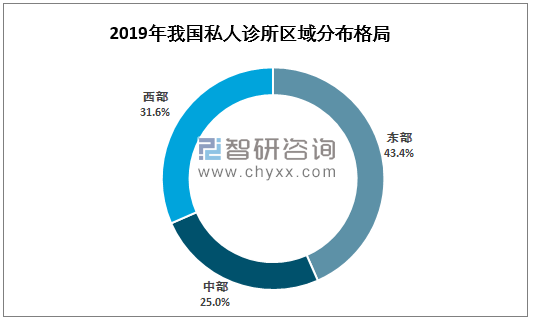

е°ұж•°йҮҸиҖҢиЁҖпјҢжҲ‘еӣҪз§ҒдәәиҜҠжүҖдё»иҰҒйӣҶдёӯеңЁдёңйғЁең°еҢәпјҢ2019е№ҙж•°йҮҸеҚ жҜ”дёә43.4%пјӣдёӯйғЁең°еҢәеҚ жҜ”дёә25.0%пјӣиҘҝйғЁең°еҢәеҚ жҜ”дёә31.6%гҖӮ

2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖеҢәеҹҹеҲҶеёғж јеұҖ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

з§ҒдәәиҜҠжүҖеҢ»еҠЎдәәе‘ҳй…ҚзҪ®д»Ҙжү§дёҡеҢ»еёҲе’ҢжіЁеҶҢжҠӨеЈ«дёәдё»пјҢе…¶д»–еҚ«з”ҹжҠҖжңҜдәәе‘ҳиҫғе°‘гҖӮгҖҠиҜҠжүҖеҹәжң¬ж ҮеҮҶгҖӢеҜ№з§ҒдәәиҜҠжүҖзҡ„дәәе‘ҳй…ҚзҪ®иҰҒжұӮжҳҜиҮіе°‘жңү1еҗҚеңЁеҢ»з–—гҖҒдҝқеҒҘжңәжһ„дёӯжү§дёҡж»Ў5е№ҙзҡ„жү§дёҡеҢ»еёҲе’Ң1еҗҚжіЁеҶҢжҠӨеЈ«пјҢи®ҫеҢ»жҠҖ科е®Өзҡ„иҮіе°‘жңү1еҗҚзӣёеә”дё“дёҡзҡ„еҢ»жҠҖдәәе‘ҳгҖӮ

2013-2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖдәәе‘ҳж•°йҮҸз»ҹи®Ўеӣҫ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ«з”ҹеҒҘеә·з»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣ®еүҚз§ҒдәәиҜҠжүҖеҢ»жҠӨдәәе‘ҳй…ҚзҪ®еҹәжң¬з¬ҰеҗҲж ҮеҮҶгҖӮеҪ“дёӢпјҢжҲ‘еӣҪзҡ„з§ҒдәәиҜҠжүҖе®ҡдҪҚд»Қдёәе…¬з«ӢеҹәеұӮеҢ»з–—жңәжһ„зҡ„иЎҘе……пјҢеҠ д№ӢеҲҶзә§иҜҠз–—е°ҡжңӘзңҹжӯЈеҪўжҲҗпјҢеұ…ж°‘е°ұеҢ»д№ жғҜд»ҘеҢ»йҷўдёәдё»пјҢеӣ жӯӨиҜҠжүҖе®һйҷ…жңҚеҠЎзҡ„жӮЈиҖ…规模жңүйҷҗпјҢе№іеқҮ2еҗҚжү§дёҡеҢ»еёҲзҡ„дәәе‘ҳж•°йҮҸеҹәжң¬иғҪж»Ўи¶іиҜҠжүҖдёҡеҠЎйңҖиҰҒгҖӮиҖҢйҡҸзқҖеёӮеңәд»Ҫйўқзҡ„еўһеҠ пјҢиҜҠжүҖ规模е°ҶйҖҗжёҗжү©еӨ§пјҢеҠҹиғҪйҖҗжёҗеўһеӨҡпјҢдәәе‘ҳз»“жһ„йҖҗжёҗеӨҡж ·еҢ–пјҢиҝҷжҳҜе…¶д»–еӣҪ家з§ҒдәәиҜҠжүҖзҡ„дё»иҰҒеҸ‘еұ•и¶ӢеҠҝпјҢйў„и®ЎжҲ‘еӣҪз§ҒдәәиҜҠжүҖд№ҹе°ҶйҒөеҫӘиҝҷдёӘеҸ‘еұ•и§„еҫӢгҖӮдҪҶеҪ“еүҚеӯҳеңЁйғЁеҲҶиҜҠжүҖз”ұдәҺйҡҫд»ҘиҒҳиҜ·еҲ°еҗҲйҖӮзҡ„еҢ»еҠЎдәәе‘ҳиҖҢдҪҝз”ЁдёҖдәӣе°ҡжңӘеҸ–еҫ—жү§дёҡиө„иҙЁзҡ„еҢ»еҠЎдәәе‘ҳпјҢз”ҡиҮіз”ұйқһеҚ«з”ҹжҠҖжңҜдәәе‘ҳе……еҪ“жҠӨзҗҶдәәе‘ҳејҖеұ•е·ҘдҪңпјҢжҸҗзӨәеҠ ејәиҜҠжүҖзӣ‘з®Ўзҡ„еҝ…иҰҒжҖ§гҖӮ

3гҖҒз§ҒдәәиҜҠжүҖе°ұиҜҠдәәж¬ЎеҸҠ收е…Ҙжғ…еҶө

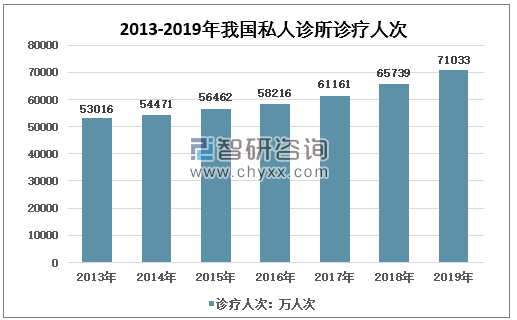

зӣ®еүҚеӣҪ家зҡ„еҢ»ж”№зӣ®зҡ„пјҢжҳҜиҰҒжҠҠеӨ§йҮҸзҡ„еҢ»йҷўй—ЁиҜҠйҮҸеј•жөҒеҲ°еҹәеұӮеҢ»з–—жңәжһ„пјҢжүҖд»Ҙд»Һи¶ӢеҠҝжқҘзңӢпјҢеҢ»йҷўй—ЁиҜҠжңҚеҠЎе°ҶдјҡеӨ§жҜ”дҫӢеҗ‘еҹәеұӮиҪ¬з§»гҖӮиҖҢиҜҠжүҖдҪңдёәеҹәеұӮеҢ»з–—зҡ„йҮҚиҰҒиЎҘе……пјҢе°ҶдјҡжүҝжҺҘзӣёеҪ“йғЁеҲҶе°ұеҢ»дәәзҫӨгҖӮж•°жҚ®жҳҫзӨәпјҢ2013е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖиҜҠз–—дәәж¬Ўдёә53016дёҮдәәж¬ЎпјҢ2019е№ҙеўһиҮі71033дёҮдәәж¬ЎгҖӮ

2013-2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖиҜҠз–—дәәж¬Ўжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

йҡҸзқҖе…Ёж°‘еҢ»дҝқзҡ„е®һзҺ°пјҢзӨҫдјҡеҢ»з–—дҝқйҷ©жҲҗдёәеҢ»з–—жңҚеҠЎжңҖеӨ§зҡ„иҙӯд№°ж–№пјҢжҳҜеҗҰзәіе…ҘеҢ»дҝқж”Ҝд»ҳдҪ“зі»е°ҶзӣҙжҺҘеҶіе®ҡеҢ»з–—жңәжһ„зҡ„з”ҹеӯҳдёҺеҸ‘еұ•гҖӮзӣ®еүҚеӨ§йғЁеҲҶз§ҒдәәиҜҠжүҖжІЎжңүзәіе…ҘеҢ»дҝқж”Ҝд»ҳдҪ“зі»пјҢеҺҹеӣ дё»иҰҒжңүпјҡдёҖжҳҜеҢ»дҝқеҹәйҮ‘иҝҗиЎҢеҺӢеҠӣеӨ§пјҢйңҖдјҳе…ҲдҝқйҡңеҢ»з–—жңҚеҠЎеёӮеңәзҡ„дё»дҪ“пјҲе…¬з«ӢеҢ»йҷўпјүпјҢж— жі•йЎҫеҸҠ规模иҫғе°ҸгҖҒжңҚеҠЎиғҪеҠӣиҫғејұзҡ„з§ҒдәәиҜҠжүҖ;дәҢжҳҜзӣ®еүҚеҢ»дҝқз»ҸеҠһжңәжһ„зӣ‘з®ЎиғҪеҠӣжңүйҷҗпјҢеҰӮжһңеӨ§йҮҸзәіе…Ҙз§ҒдәәиҜҠжүҖпјҢе°Ҷж— еҠӣдҝқйҡңж—Ҙеёёзӣ‘з®Ўе·ҘдҪң;дёүжҳҜз§ҒдәәиҜҠжүҖеӨ§йғЁеҲҶеұһдәҺиҗҘеҲ©жҖ§еҢ»з–—жңәжһ„пјҢе®Ңе…ЁеёӮеңәеҢ–зҡ„иҝҗиҗҘж–№ејҸе®№жҳ“еҜјиҮҙи¶ӢеҲ©иЎҢдёәгҖӮ然иҖҢпјҢеңЁе…¶д»–еӣҪ家зҡ„е®һи·өдёӯпјҢжҷ®йҒҚе°Ҷз§ҒдәәиҜҠжүҖзәіе…ҘеҢ»дҝқж”Ҝд»ҳдҪ“зі»пјҢзӨҫдјҡеҢ»з–—дҝқйҷ©йҖҡиҝҮиҙӯд№°ж”ҝзӯ–пјҢд»ЈиЎЁзәізЁҺдәәиҙӯд№°з¬ҰеҗҲиҙЁйҮҸж ҮеҮҶзҡ„иҜҠжүҖжңҚеҠЎпјҢж·ЎеҢ–иҜҠжүҖзҡ„жүҖжңүеҲ¶еұһжҖ§;йҖҡиҝҮйҖӮе®ңзҡ„ж”Ҝд»ҳж–№ејҸпјҢдҪҝеұ…ж°‘еҸҜд»Ҙ“з”Ёи„ҡжҠ•зҘЁ”пјҢд»ҺиҖҢжҺЁеҠЁеҢ»з–—зі»з»ҹзҡ„еҶ…йғЁз«һдәүгҖӮеӣ жӯӨпјҢдёәиҝӣдёҖжӯҘеҸ‘жҢҘз§ҒдәәиҜҠжүҖзҡ„дҪңз”ЁпјҢеҠҝеҝ…иҰҒйҮҚж–°жһ„е»әд»ҘжңҚеҠЎиҙЁйҮҸдёәжңҖйҮҚиҰҒиҖғйҮҸзҡ„ж”Ҝд»ҳеҲ¶еәҰгҖӮ

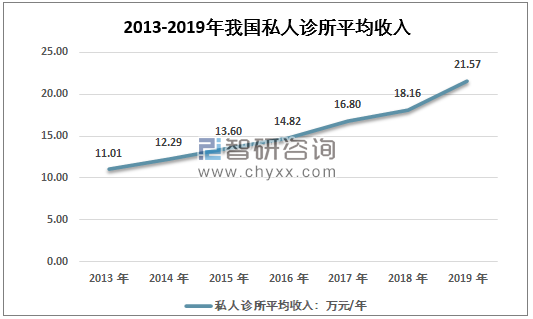

2013-2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖе№іеқҮ收е…Ҙиө°еҠҝеӣҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺиҜҠжүҖзҡ„жңҲ收е…ҘзңӢпјҢеӨ§йғЁеҲҶиҜҠжүҖеңЁ2дёҮе…ғд»ҘдёӢпјҢжүЈйҷӨиҝҗиҗҘжҲҗжң¬еҗҺиҜҠжүҖеҢ»з”ҹдёӘдәә收е…Ҙе№¶ж— жҳҺжҳҫдјҳеҠҝгҖӮиҖҢжҫіеӨ§еҲ©дәҡгҖҒеҠ жӢҝеӨ§гҖҒжі•еӣҪгҖҒиӢұеӣҪзӯүзҡ„дёӘдҪ“ејҖдёҡ全科еҢ»з”ҹзҡ„收е…ҘзәҰдёәиҜҘеӣҪе·Ҙдәәе№іеқҮе·Ҙиө„зҡ„3еҖҚпјҢиҜҙжҳҺеҪ“еүҚжҲ‘еӣҪз§ҒдәәиҜҠжүҖзҡ„еҗёеј•еҠӣзӣёеҜ№дёҚи¶іпјҢйҡҫд»Ҙеҗёеј•й«ҳиҙЁйҮҸеҢ»з”ҹеҲ°еҹәеұӮдёӘдҪ“ејҖдёҡгҖӮ

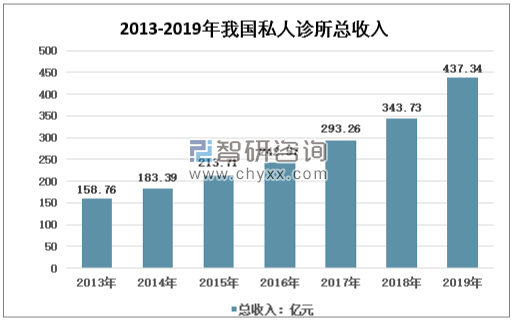

иҝ‘е№ҙжқҘпјҢйҡҸзқҖжҲ‘еӣҪз§ҒдәәиҜҠжүҖж•°йҮҸзҡ„дёҚж–ӯеўһеҠ пјҢз§ҒдәәиҜҠжүҖжҖ»ж”¶е…Ҙд№ҹе‘ҲзҺ°еҝ«йҖҹеўһй•ҝжҖҒеҠҝгҖӮж•°жҚ®жҳҫзӨәпјҢ2013е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖжҖ»ж”¶е…Ҙдёә158.76дәҝе…ғпјҢ2019е№ҙеўһиҮі437.34дәҝе…ғгҖӮ

2013-2019е№ҙжҲ‘еӣҪз§ҒдәәиҜҠжүҖ收е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

4гҖҒе…ёеһӢдјҒдёҡд»Ӣз»Қ

зӣ®еүҚжҲ‘еӣҪз§ҒдәәиҜҠжүҖж•°йҮҸдј—еӨҡпјҢе…¶дёӯиҫғдёәзӘҒеҮәзҡ„дјҒдёҡжңүзҫҺе№ҙеӨ§еҒҘеә·гҖҒзҲұеә·йӣҶеӣўгҖҒеҢ—дә¬зҲұйӣ…д»•еҸЈи…”иҜҠжүҖзӯүдјҒдёҡгҖӮ

дёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡе…ёеһӢдјҒдёҡд»Ӣз»Қ

дјҒдёҡеҗҚз§° | дјҒдёҡз®Җд»Ӣ |

зҫҺе№ҙеӨ§еҒҘеә· | е…¬еҸёе§ӢеҲӣдәҺ2004е№ҙпјҢжҖ»йғЁдҪҚдәҺдёҠжө·пјҢдәҺ2018е№ҙжӯЈејҸе®ҢжҲҗдёӯеӣҪзүҲеӣҫзҡ„е…ЁиҰҶзӣ–пјҲйҷӨжёҜгҖҒжҫігҖҒеҸ°ең°еҢәпјүпјҢйӣҶеӣўдәҺ2015е№ҙ8жңҲжҲҗеҠҹеңЁAиӮЎдёҠеёӮпјҲSZпјҡ002044пјүпјҢеҲҶеҲ«дәҺ2016е№ҙгҖҒ2017е№ҙ收иҙӯ“зҫҺе…Ҷ”гҖҒ“ж…Ҳй“ӯ”пјҢжҲҗдёәеҢ»з–—е’ҢеӨ§еҒҘеә·жқҝеқ—дёӯеёӮеҖје’ҢеҪұе“ҚеҠӣжқ°еҮәзҡ„дёҠеёӮе…¬еҸёгҖӮ жҲӘиҮі2019е№ҙе№ҙеә•пјҢе…¬еҸёе·ІеңЁе…ЁеӣҪеёғеұҖз»ҸиҗҘ499家专дёҡдҪ“жЈҖдёӯеҝғпјҢжӢҘжңүйҷўеЈ«гҖҒж•ҷжҺҲгҖҒдё»д»»еҢ»еёҲгҖҒеҢ»з–—дәәе‘ҳгҖҒеҒҘеә·йЎҫй—®жүҖз»„жҲҗзҡ„иҝ‘60000дәәзҡ„дё“дёҡжңҚеҠЎеӣўйҳҹпјҢжҳҜеңЁйў„йҳІеҢ»еӯҰйўҶеҹҹжӢҘжңүе№ҝжіӣеҪұе“ҚеҠӣзҡ„йўҶеҶӣдјҒдёҡгҖӮ |

зҲұеә·йӣҶеӣў | зҲұеә·йӣҶж——дёӢе…·жңүеӨҡдёӘе“ҒзүҢпјҢдёәеӣўдҪ“е®ўжҲ·е’Ң家еәӯгҖҒдёӘдәәжҸҗдҫӣй«ҳе“ҒиҙЁзҡ„еҒҘеә·дҪ“жЈҖгҖҒз–ҫз—…жЈҖжөӢгҖҒйҪҝ科жңҚеҠЎгҖҒз§ҒдәәеҢ»з”ҹгҖҒиҒҢеңәеҢ»з–—гҖҒз–«иӢ—жҺҘз§ҚгҖҒжҠ—иЎ°иҖҒзӯүеҒҘеә·з®ЎзҗҶдёҺеҢ»з–—жңҚеҠЎгҖӮ жҲӘиҮі2020е№ҙ11жңҲеҲқпјҢзҲұеә·йӣҶеӣўпјҲеҢ…жӢ¬е№¶иҙӯеҹәйҮ‘пјүе·ІеңЁйҰҷжёҜгҖҒеҢ—дә¬гҖҒдёҠжө·гҖҒеӨ©жҙҘгҖҒйҮҚеәҶгҖҒе№ҝдёңпјҲе№ҝе·һгҖҒж·ұеңігҖҒдҪӣеұұгҖҒдёңиҺһпјүгҖҒжұҹиӢҸпјҲеҚ—дә¬гҖҒиӢҸе·һгҖҒж— й”ЎгҖҒеёёе·һгҖҒй•ҮжұҹгҖҒжұҹйҳҙгҖҒжі°е·һгҖҒеҫҗе·һгҖҒеҚ—йҖҡпјүгҖҒжөҷжұҹпјҲжқӯе·һгҖҒе®ҒжіўпјүгҖҒеұұдёңпјҲжөҺеҚ—гҖҒйқ’еІӣгҖҒзғҹеҸ°гҖҒжҪҚеқҠгҖҒеЁҒжө·пјүгҖҒеӣӣе·қпјҲжҲҗйғҪгҖҒз»өйҳігҖҒеҫ·йҳіпјүгҖҒж№–еҢ—пјҲжӯҰжұүгҖҒе®ңжҳҢгҖҒеӯқж„ҹпјүгҖҒж№–еҚ—пјҲй•ҝжІҷгҖҒеј е®¶з•ҢпјүгҖҒе®үеҫҪпјҲеҗҲиӮҘгҖҒиҠңж№–пјүгҖҒзҰҸе»әпјҲзҰҸе·һпјүгҖҒйҷ•иҘҝпјҲиҘҝе®үпјүгҖҒиҙөе·һпјҲиҙөйҳігҖҒе…ӯзӣҳж°ҙгҖҒжҜ•иҠӮгҖҒеҮҜйҮҢгҖҒйғҪеҢҖгҖҒе…ҙд№үгҖҒйҒөд№үгҖҒй“ңд»ҒпјүгҖҒиҫҪе®ҒпјҲжІҲйҳігҖҒеӨ§иҝһпјүгҖҒеҗүжһ—пјҲй•ҝжҳҘпјүгҖҒе®ҒеӨҸеӣһж—ҸиҮӘжІ»еҢәпјҲ银е·қгҖҒеӣәеҺҹпјүгҖҒжІіеҚ—пјҲйғ‘е·һпјүгҖҒжұҹиҘҝпјҲеҚ—жҳҢпјүгҖҒеҶ…и’ҷеҸӨиҮӘжІ»еҢәпјҲе‘је’Ңжө©зү№пјү53еӨ§еҹҺеёӮи®ҫжңү143家дҪ“жЈҖдёҺеҢ»з–—дёӯеҝғгҖӮеҗҢж—¶пјҢзҲұеә·йӣҶеӣўдёҺе…ЁеӣҪ200еӨҡдёӘеҹҺеёӮи¶…иҝҮ720家еҢ»з–—жңәжһ„е»әз«ӢеҗҲдҪңзҪ‘з»ңгҖӮ |

еҢ—дә¬зҲұйӣ…д»•еҸЈи…”иҜҠжүҖ | еҢ—дә¬зҲұйӣ…д»•еҸЈи…”иҜҠжүҖжҳҜдёҖ家иҝһй”ҒеҸЈи…”иҜҠжүҖпјҢеңЁеҢ—дә¬еӣҪиҙёгҖҒдёӯе…іжқ‘гҖҒжңқйҳій—ЁеқҮи®ҫжңүзүҷ科иҜҠжүҖпјҢжӢҘжңүи¶…иҝҮ60дҪҚдё“дёҡдәәе‘ҳгҖӮзҲұйӣ…д»•жңүе…ӯйЎ№жҠҖжңҜе·ІеңЁеӣҪеҶ…еҸ–еҫ—дәҶйўҶе…Ҳең°дҪҚ——з§ҚжӨҚзүҷжҠҖжңҜгҖҒзүҷйҪҝзҹ«жӯЈжҠҖжңҜгҖҒзүҷйҪҝзҫҺе®№дҝ®еӨҚжҠҖжңҜгҖҒжҳҫеҫ®зүҷ科жҠҖжңҜгҖҒзүҷе‘ЁжІ»з–—жҠҖжңҜгҖҒдёүз»ҙж №з®ЎжІ»з–—жҠҖжңҜгҖӮжҳҜеӣҪеҶ…йҰ–家常规дҪҝз”Ёжҳҫеҫ®й•ңиҝӣиЎҢиЎҘзүҷгҖҒ镶зүҷзҡ„зүҷ科жңәжһ„пјҢе°Өе…¶ж“…й•ҝеӨ–йҷўеӨұиҙҘзҫҺе®№з—…дҫӢгҖҒжІ»з–—з—…дҫӢзҡ„дәҢж¬Ўдҝ®еӨҚпјҢи®ёеӨҡжӮЈиҖ…д»ҺеӨ–ең°гҖҒеӨ–еӣҪдё“зЁӢжқҘзҲұйӣ…д»•жҺҘеҸ—жІ»з–—гҖӮ |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡеёӮеңәз«һдәүзҠ¶еҶөеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡеёӮеңәз«һдәүзҠ¶еҶөеҸҠеҸ‘еұ•и¶Ӣеҗ‘еҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдә”з« пјҢеҢ…еҗ«иЎҢдёҡйЎ№зӣ®жҠ•иө„е»әи®®пјҢ2024-2030е№ҙдёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡеҸ‘еұ•йў„жөӢеҲҶжһҗпјҢз§ҒдәәиҜҠжүҖиЎҢдёҡжҠ•иө„йЈҺйҷ©йў„иӯҰзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪз§ҒдәәиҜҠжүҖиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡиҝһй”ҒеҢ–гҖҒйӣҶеӣўеҢ–жҲ–жҲҗи¶ӢеҠҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![дёӯеӣҪз§ҒдәәиҜҠжүҖеёӮеңәеҲҶжһҗпјҡж•°йҮҸзЁіеҒҘеўһй•ҝпјҢдё»иҰҒйӣҶдёӯеңЁдёңйғЁең°еҢә[еӣҫ]](http://img.chyxx.com/2021/05/20210507130744.png?x-oss-process=style/w320)