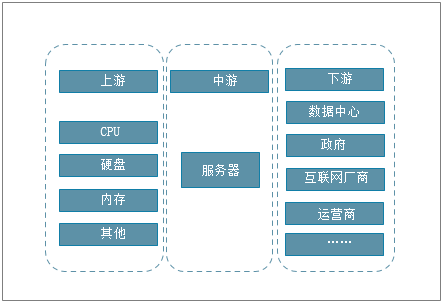

жңҚеҠЎеҷЁзҡ„дё»иҰҒе…ғ件еҢ…жӢ¬CPUгҖҒеҶ…еӯҳгҖҒзЎ¬зӣҳзӯүпјҢдёҠжёёеҺӮе•Ҷдё»иҰҒдёәз”өеӯҗе…ғ件еҺӮе•ҶпјҢеҰӮиҠҜзүҮеҺӮе•ҶгҖҒеӯҳеӮЁеҺӮе•Ҷ,дёӢжёёе®ўжҲ·еҢ…жӢ¬ж•°жҚ®дёӯеҝғгҖҒж”ҝеәңгҖҒдјҒдёҡзӯүгҖӮ

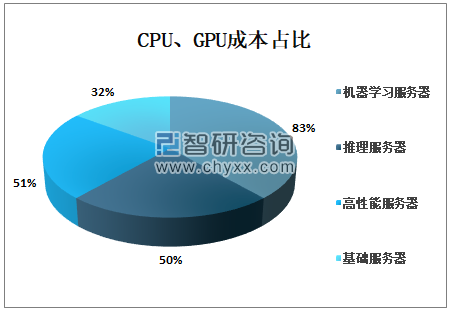

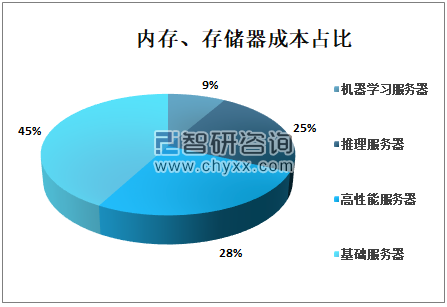

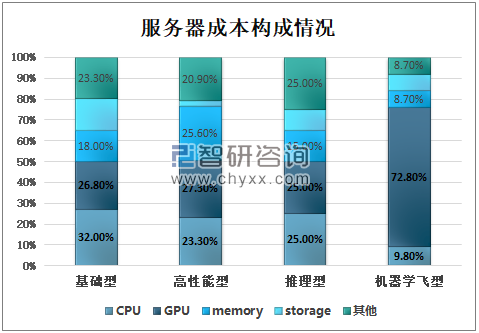

д»ҺжҲҗжң¬з»“жһ„зңӢпјҢеӯҳеӮЁеҸҠиҠҜзүҮдәҢиҖ…дёәжңҚеҠЎеҷЁзҡ„дё»иҰҒжҲҗжң¬йЎ№пјҢдёҚеҗҢзұ»еһӢзҡ„жҲҗжң¬жһ„жҲҗжңүжүҖеҢәеҲ«гҖӮе…¶дёӯCPUгҖҒGPUжҲҗжң¬дёҺдёҠжёёиҠҜзүҮд»·ж јж°ҙе№іе…ізі»иҫғеӨ§пјҢеҶ…еӯҳеҸҠеӯҳеӮЁеҷЁжҲҗжң¬еҲҷдёҺеӯҳеӮЁдә§е“Ғд»·ж је…ізі»иҫғеӨ§гҖӮ

жңҚеҠЎеҷЁдә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺCPUгҖҒGPUжҲҗжң¬еҚ жҜ”жқҘзңӢпјҢжңәеҷЁеӯҰд№ жңҚеҠЎеҷЁCPUгҖҒGPUжҲҗжң¬еҚ еҲ°83%пјӣжҺЁзҗҶжңҚеҠЎеҷЁCPUгҖҒGPUжҲҗжң¬еҚ 50%пјӣй«ҳжҖ§иғҪжңҚеҠЎеҷЁCPUгҖҒGPUжҲҗжң¬еҚ 51%пјӣеҹәзЎҖжңҚеҠЎеҷЁCPUгҖҒGPUжҲҗжң¬еҚ 32%гҖӮ

CPUгҖҒGPUжҲҗжң¬еҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡFRIDдё–з•ҢзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺеҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”жқҘзңӢпјҢжңәеҷЁеӯҰд№ жңҚеҠЎеҷЁеҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”жңҖдҪҺпјҢеҸӘеҚ 9%пјӣеҹәзЎҖжңҚеҠЎеҷЁеҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”жңҖй«ҳпјҢеҚ еҲ°45%пјӣжҺЁзҗҶжңҚеҠЎеҷЁеҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”25%пјӣй«ҳжҖ§иғҪжңҚеҠЎеҷЁеҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”28%гҖӮ

еҶ…еӯҳгҖҒеӯҳеӮЁеҷЁжҲҗжң¬еҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡFRIDдё–з•ҢзҪ‘гҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

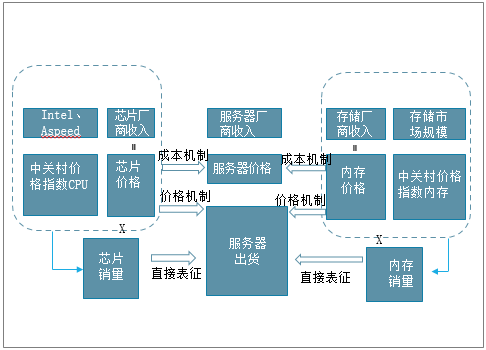

жңҚеҠЎеҷЁдёҠжёёиҠҜзүҮгҖҒеӯҳеӮЁеҺӮе•Ҷ收е…ҘеўһйҖҹжҸҗеҚҮеҸҜд»ҘеҲҶи§ЈдёәйҮҸжҸҗеҚҮдёҺд»·жҸҗеҚҮгҖӮдёҠжёёдә§е“ҒеҺҹжқҗж–ҷд»·ж јжҸҗеҚҮдјҡйҖҡиҝҮжҲҗжң¬жңәеҲ¶жҸҗеҚҮжңҚеҠЎеҷЁдә§е“Ғд»·ж јгҖӮ

жңҚеҠЎеҷЁдҫӣз»ҷз ”з©¶жЎҶжһ¶

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӨ„зҗҶеҷЁдёҖиҲ¬еҢ…жӢ¬иҝҗз®—гҖҒзј“еӯҳгҖҒжҺ§еҲ¶зӯүйғЁд»¶пјҢжҳҜи®Ўз®—жңәзҡ„ж ёеҝғйғЁд»¶пјҢз”ЁдәҺеӨ„зҗҶдҝЎжҒҜгҖҒиҝҗиЎҢзЁӢеәҸпјҢзұ»еһӢеҢ…жӢ¬CPU(дёӯеӨ®еӨ„зҗҶеҷЁ)гҖҒGPU(еӣҫеҪўеӨ„зҗҶеҷЁ)зӯүпјҢGPUдё»иҰҒз”ЁдәҺеӣҫеғҸиҝҗз®—пјҢеңЁжө®зӮ№иҝҗз®—гҖҒ并иЎҢи®Ўз®—ж–№йқўжҖ§иғҪејәдәҺCPUгҖӮиҠҜзүҮжҲҗжң¬еҚ жҜ”йҡҸзқҖжңҚеҠЎеҷЁжҖ§иғҪзҡ„жҸҗеҚҮйҖҗжёҗеҚҮй«ҳгҖӮ

2018е№ҙе…ідәҺжңҚеҠЎеҷЁжҲҗжң¬з»“жһ„ж•°жҚ®жқҘзңӢпјҢиҠҜзүҮжҲҗжң¬еңЁеҹәзЎҖеһӢжңҚеҠЎеҷЁдёӯзәҰеҚ жҖ»жҲҗжң¬зҡ„32%пјҢй«ҳжҖ§иғҪжҲ–е…·жңүжӣҙејәиҝҗз®—иғҪеҠӣзҡ„жңҚеҠЎеҷЁдёӯпјҢиҠҜзүҮзӣёе…іжҲҗжң¬еҚ жҜ”еҸҜд»Ҙй«ҳиҫҫ50%-83%гҖӮ

жңҚеҠЎеҷЁжҲҗжң¬жһ„жҲҗжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡIDCгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

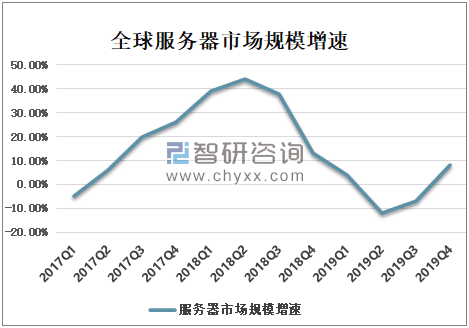

жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪжңҚеҠЎеҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢж•°жҚ®жҳҫзӨәпјҡе…ЁзҗғжңҚеҠЎеҷЁеңЁ2017е№ҙQ1-2018е№ҙQ2жҲҗй•ҝе‘ЁжңҹдёӯпјҢе…ЁзҗғжңҚеҠЎеҷЁеёӮеңә规模зҡ„еўһйҖҹжҜ”еҮәиҙ§йҮҸеўһйҖҹйҖҗе№ҙеҠ еҝ«пјҢиҮі2018е№ҙ第дәҢеӯЈеәҰпјҢе…ЁзҗғжңҚеҠЎеҷЁеёӮеңә规模зҡ„еўһйҖҹиҫҫеҲ°44%пјҢ2018е№ҙ第дёүеӯЈеәҰе…ЁзҗғжңҚеҠЎеҷЁеёӮеңә规模зҡ„еўһйҖҹж”ҫзј“пјҢиҮі2019е№ҙ第еӣӣеӯЈеәҰпјҢе…ЁзҗғжңҚеҠЎеҷЁеёӮеңә规模зҡ„еўһйҖҹдёә8%гҖӮ

е…ЁзҗғжңҚеҠЎеҷЁеёӮеңә规模еўһйҖҹ

иө„ж–ҷжқҘжәҗпјҡIDCгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2017-2018е№ҙпјҢйҡҸзқҖе…Ёзҗғдә‘и®Ўз®—зҡ„еҝ«йҖҹеҸ‘еұ•пјҢжңҚеҠЎеҷЁйңҖжұӮе‘Ҳеўһй•ҝжҖҒеҠҝпјҢ2017е№ҙ第дёҖеӯЈеәҰејҖе§ӢпјҢе…ЁзҗғжңҚеҠЎеҷЁеёӮеңәиҝӣе…ҘеҲ°ж–°дёҖиҪ®жҲҗй•ҝе‘ЁжңҹпјҢиҝҷдёҖжҲҗй•ҝе‘ЁжңҹеӨ§жҰӮжҢҒз»ӯеҲ°2018е№ҙ第еӣӣеӯЈеәҰе·ҰеҸіпјӣ2019е№ҙдёҖеӯЈеәҰејҖе§ӢеҮәзҺ°йҷҚе№…пјҢиҮі2019е№ҙ第еӣӣеӯЈеәҰжүҚеҮәзҺ°еӣһеҚҮпјҢжңҚеҠЎеҷЁеҮәиҙ§йҮҸеҗҢжҜ”еўһйҖҹ14%гҖӮ

е…ЁзҗғжңҚеҠЎеҷЁеҮәиҙ§йҮҸеҗҢжҜ”еўһйҖҹ

иө„ж–ҷжқҘжәҗпјҡIDCгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

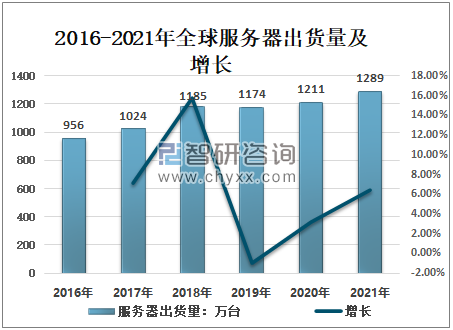

2016-2021е№ҙе…ЁзҗғжңҚеҠЎеҷЁеҮәиҙ§йҮҸжҖ»дҪ“е‘Ҳеўһй•ҝи¶ӢеҠҝпјҢиҮі2020е№ҙпјҢе…ЁзҗғжңҚеҠЎеҷЁеҮәиҙ§йҮҸ1211дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ3.15%пјӣйў„и®Ў2021е№ҙе…ЁзҗғжңҚеҠЎеҷЁеҮәиҙ§йҮҸ1289дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ6.44%гҖӮ

2016-2021е№ҙе…ЁзҗғжңҚеҠЎеҷЁеҮәиҙ§йҮҸеҸҠеўһй•ҝ

иө„ж–ҷжқҘжәҗпјҡIDCгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪж•°жҚ®дёӯеҝғжңәжһ¶ејҸжңҚеҠЎеҷЁиЎҢдёҡеёӮеңәеҠЁжҖҒеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪж•°жҚ®дёӯеҝғжңәжһ¶ејҸжңҚеҠЎеҷЁиЎҢдёҡеёӮеңәеҠЁжҖҒеҲҶжһҗеҸҠжҠ•иө„еүҚжҷҜз ”еҲӨжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«дёӯеӣҪж•°жҚ®дёӯеҝғжңәжһ¶ејҸжңҚеҠЎеҷЁдә§дёҡй“ҫз»“жһ„еҸҠе…Ёдә§дёҡй“ҫеёғеұҖзҠ¶еҶөз ”з©¶пјҢдёӯеӣҪж•°жҚ®дёӯеҝғжңәжһ¶ејҸжңҚеҠЎеҷЁиЎҢдёҡйҮҚзӮ№дјҒдёҡеёғеұҖжЎҲдҫӢз ”з©¶пјҢдёӯеӣҪж•°жҚ®дёӯеҝғжңәжһ¶ејҸжңҚеҠЎеҷЁиЎҢдёҡеёӮеңәеҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’зӯ–з•Ҙе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ