гҖҗйҮҚзӮ№ж”ҝзӯ–гҖ‘еӣҪеҠЎйҷўеҸ‘еёғиө„жң¬еёӮеңәж–°вҖңеӣҪд№қжқЎвҖқпјҢжҺЁеҠЁиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•

4жңҲ12ж—ҘпјҢеӣҪеҠЎйҷўеҸ‘еёғдәҶгҖҠе…ідәҺеҠ ејәзӣ‘з®ЎйҳІиҢғйЈҺйҷ©жҺЁеҠЁиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„иӢҘе№Іж„Ҹи§ҒгҖӢпјҲз®Җз§°гҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢпјүгҖӮ

гҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢжҸҗеҮәжңӘжқҘ5е№ҙпјҢеҹәжң¬еҪўжҲҗиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„жҖ»дҪ“жЎҶжһ¶гҖӮжҠ•иө„иҖ…дҝқжҠӨзҡ„еҲ¶еәҰжңәеҲ¶жӣҙеҠ е®Ңе–„гҖӮдёҠеёӮе…¬еҸёиҙЁйҮҸе’Ңз»“жһ„жҳҺжҳҫдјҳеҢ–пјҢиҜҒеҲёеҹәйҮ‘жңҹиҙ§жңәжһ„е®һеҠӣе’ҢжңҚеҠЎиғҪеҠӣжҢҒз»ӯеўһејәгҖӮиө„жң¬еёӮеңәзӣ‘з®ЎиғҪеҠӣе’Ңжңүж•ҲжҖ§еӨ§е№…жҸҗй«ҳгҖӮиө„жң¬еёӮеңәиүҜеҘҪз”ҹжҖҒеҠ еҝ«еҪўжҲҗгҖӮеҲ°2035е№ҙпјҢеҹәжң¬е»әжҲҗе…·жңүй«ҳеәҰйҖӮеә”жҖ§гҖҒз«һдәүеҠӣгҖҒжҷ®жғ жҖ§зҡ„иө„жң¬еёӮеңәпјҢжҠ•иө„иҖ…еҗҲжі•жқғзӣҠеҫ—еҲ°жӣҙеҠ жңүж•Ҳзҡ„дҝқжҠӨгҖӮжҠ•иһҚиө„з»“жһ„и¶ӢдәҺеҗҲзҗҶпјҢдёҠеёӮе…¬еҸёиҙЁйҮҸжҳҫи‘—жҸҗй«ҳпјҢдёҖжөҒжҠ•иө„银иЎҢе’ҢжҠ•иө„жңәжһ„е»әи®ҫеҸ–еҫ—жҳҺжҳҫиҝӣеұ•гҖӮиө„жң¬еёӮеңәзӣ‘з®ЎдҪ“еҲ¶жңәеҲ¶жӣҙеҠ е®ҢеӨҮгҖӮеҲ°жң¬дё–зәӘдёӯеҸ¶пјҢиө„жң¬еёӮеңәжІ»зҗҶдҪ“зі»е’ҢжІ»зҗҶиғҪеҠӣзҺ°д»ЈеҢ–ж°ҙе№іиҝӣдёҖжӯҘжҸҗй«ҳпјҢе»әжҲҗдёҺйҮ‘иһҚејәеӣҪзӣёеҢ№й…Қзҡ„й«ҳиҙЁйҮҸиө„жң¬еёӮеңәгҖӮ

гҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢжҸҗеҮәиҰҒдёҘжҠҠеҸ‘иЎҢдёҠеёӮеҮҶе…Ҙе…іпјҢиҝӣдёҖжӯҘе®Ңе–„еҸ‘иЎҢдёҠеёӮеҲ¶еәҰпјҢејәеҢ–еҸ‘иЎҢдёҠеёӮе…Ёй“ҫжқЎиҙЈд»»пјҢеҠ еӨ§еҸ‘иЎҢжүҝй”Җзӣ‘з®ЎеҠӣеәҰгҖӮдёҘж јдёҠеёӮе…¬еҸёжҢҒз»ӯзӣ‘з®ЎпјҢеҠ ејәдҝЎжҒҜжҠ«йңІе’Ңе…¬еҸёжІ»зҗҶзӣ‘з®ЎпјҢе…Ёйқўе®Ңе–„еҮҸжҢҒ规еҲҷдҪ“зі»пјҢејәеҢ–дёҠеёӮе…¬еҸёзҺ°йҮ‘еҲҶзәўзӣ‘з®ЎпјҢжҺЁеҠЁдёҠеёӮе…¬еҸёжҸҗеҚҮжҠ•иө„д»·еҖјгҖӮеҠ еӨ§йҖҖеёӮзӣ‘з®ЎеҠӣеәҰпјҢж·ұеҢ–йҖҖеёӮеҲ¶еәҰж”№йқ©пјҢеҠ еҝ«еҪўжҲҗеә”йҖҖе°ҪйҖҖгҖҒеҸҠж—¶еҮәжё…зҡ„еёёжҖҒеҢ–йҖҖеёӮж јеұҖгҖӮеҠ ејәиҜҒеҲёеҹәйҮ‘жңәжһ„зӣ‘з®ЎпјҢжҺЁеҠЁиЎҢдёҡеӣһеҪ’жң¬жәҗгҖҒеҒҡдјҳеҒҡејәгҖӮеҠ ејәдәӨжҳ“зӣ‘з®ЎпјҢеўһејәиө„жң¬еёӮеңәеҶ…еңЁзЁіе®ҡжҖ§гҖӮеӨ§еҠӣжҺЁеҠЁдёӯй•ҝжңҹиө„йҮ‘е…ҘеёӮпјҢжҢҒз»ӯеЈ®еӨ§й•ҝжңҹжҠ•иө„еҠӣйҮҸгҖӮиҝӣдёҖжӯҘе…Ёйқўж·ұеҢ–ж”№йқ©ејҖж”ҫпјҢжӣҙеҘҪжңҚеҠЎй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮжҺЁеҠЁеҪўжҲҗдҝғиҝӣиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„еҗҲеҠӣгҖӮ

зӮ№иҜ„пјҡиө„жң¬еёӮеңәжҳҜйҮ‘иһҚеёӮеңәдҪ“зі»дёӯзҡ„ж ёеҝғеёӮеңәпјҢжҳҜеҠ©еҠӣжҲ‘еӣҪз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„еқҡе®ҡзЈҗзҹігҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪиө„жң¬еёӮеңәе…Ёйқўж·ұеҢ–ж”№йқ©жҢҒз»ӯжҺЁиҝӣпјҢйҮҮеҸ–дәҶе…Ёйқўе®һиЎҢиӮЎзҘЁеҸ‘иЎҢжіЁеҶҢеҲ¶гҖҒжҲҗз«ӢеҢ—дәӨжүҖзӯүеӨҡйЎ№ж”№йқ©жҺӘж–ҪпјҢжҲ‘еӣҪеӨҡеұӮж¬Ўиө„жң¬еёӮеңәдҪ“зі»е»әи®ҫжҲҗж•Ҳжҳҫи‘—гҖӮгҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢжҳҜ继2004е№ҙгҖҒ2014е№ҙдёӨдёӘвҖңеӣҪд№қжқЎвҖқд№ӢеҗҺпјҢеӣҪеҠЎйҷўеҶҚж¬ЎеҮәеҸ°зҡ„иө„жң¬еёӮеңәжҢҮеҜјжҖ§ж–Ү件гҖӮдёүдёӘвҖңеӣҪд№қжқЎвҖқзҡ„дё»еҹәи°ғд№ҹи·ҹйҡҸеёӮеңәзҺ°зҠ¶дёҚж–ӯи°ғж•ҙдјҳеҢ–пјҢз”ұ2004е№ҙзҡ„вҖңзЁіе®ҡеҸ‘еұ•вҖқеҲ°2014е№ҙзҡ„вҖңеҒҘеә·еҸ‘еұ•вҖқеҶҚеҲ°2024е№ҙзҡ„вҖңй«ҳиҙЁйҮҸеҸ‘еұ•вҖқпјҢе……еҲҶдҪ“зҺ°дәҶжҲ‘еӣҪж”ҝеәңеҜ№иө„жң¬еёӮеңәзҡ„й«ҳеәҰйҮҚи§ҶпјҢиЎЁзҺ°дәҶж”ҝзӯ–еұӮйқўеҜ№дҝғиҝӣиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„жңҹжңӣе’ҢеҶіеҝғпјҢеҗҢж—¶д№ҹжҳҺзЎ®дәҶиө„жң¬еёӮеңәеҸ‘еұ•и·Ҝеҫ„пјҢдёәжңӘжқҘиө„жң¬еёӮеңәзҡ„еҸ‘еұ•жҢҮжҳҺдәҶж–№еҗ‘гҖӮ

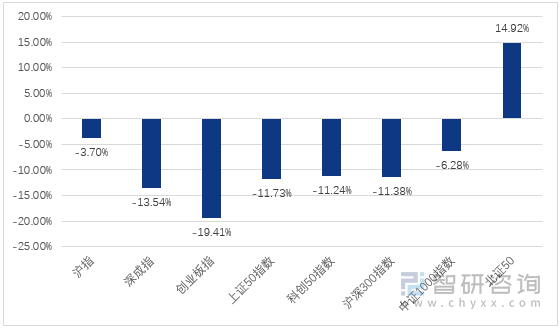

еҪ“еүҚжҲ‘еӣҪиө„жң¬еёӮеңәдј°еҖјж°ҙе№іеӨ„дәҺеҺҶеҸІеҒҸдҪҺдҪҚгҖӮ2023е№ҙжңҹй—ҙпјҢеҸ—еҲ¶дәҺеӣҪеҶ…з»ҸжөҺеӨҚиӢҸиҠӮеҘҸдёҚеҸҠйў„жңҹгҖҒдәәж°‘еёҒжұҮзҺҮйңҮиҚЎдёӢи·ҢгҖҒжө·еӨ–иҙ§еёҒж”ҝзӯ–жҢҒз»ӯзҙ§зј©зӯүдёҚеҲ©еӣ зҙ пјҢдёӯеӣҪиө„жң¬еёӮеңәж•ҙдҪ“иЎЁзҺ°дҪҺиҝ·пјҢйҮҚиҰҒиӮЎжҢҮжӮүж•°дёӢи·ҢгҖӮе…Ёе№ҙжқҘзңӢпјҢжІӘжҢҮзҙҜи®Ўи·Ң3.7%пјҢж·ұжҲҗжҢҮзҙҜи®Ўи·Ң13.54%пјҢеҲӣдёҡжқҝжҢҮзҙҜи®Ўи·Ң19.41%пјҢеҢ—иҜҒ50жҢҮж•°дёҖжһқзӢ¬з§ҖпјҢдёҠж¶Ё14.92%гҖӮгҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢзҡ„еҮәеҸ°ж— з–‘дёәжҲ‘еӣҪиө„жң¬еёӮеңәжіЁе…ҘдәҶдёҖеүӮејәеҝғй’ҲпјҢеҜ№дәҺжҸҗеҚҮиө„жң¬еёӮеңәдҝЎеҝғгҖҒдјҳеҢ–еёӮеңәз»“жһ„гҖҒеј•еҜјй•ҝжңҹиө„йҮ‘е…ҘеёӮзӯүж–№йқўйғҪе°Ҷдә§з”ҹз§ҜжһҒеҪұе“ҚпјҢиҝӣдёҖжӯҘжҙ»и·ғиө„жң¬еёӮеңәгҖӮеңЁгҖҠж–°вҖңеӣҪд№қжқЎвҖқгҖӢиғҢжҷҜдёӢпјҢжңӘжқҘжҲ‘еӣҪиө„жң¬еёӮеңәзӣ‘з®ЎеҠӣеәҰе°ҶдёҚж–ӯеҠ ејәпјҢзӣёе…іеҲ¶еәҰ规еҲҷжҢҒз»ӯе®Ңе–„дјҳеҢ–пјҢе»әи®ҫе®үе…ЁгҖҒ规иҢғгҖҒйҖҸжҳҺгҖҒејҖж”ҫгҖҒжңүжҙ»еҠӣгҖҒжңүйҹ§жҖ§зҡ„иө„жң¬еёӮеңәпјҢе……еҲҶеҸ‘жҢҘиө„жң¬еёӮеңәеҠҹиғҪдҪңз”ЁгҖӮ

еӣҫ1пјҡ2023е№ҙйҮҚиҰҒиӮЎжҢҮж¶Ёи·Ңе№…жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

гҖҗйҮҚзӮ№ж”ҝзӯ–гҖ‘иҜҒзӣ‘дјҡеҸ‘еёғгҖҠе…ідәҺдёҘж јжү§иЎҢйҖҖеёӮеҲ¶еәҰзҡ„ж„Ҹи§ҒгҖӢпјҢжҸҗеҚҮеӯҳйҮҸдёҠеёӮе…¬еҸёж•ҙдҪ“иҙЁйҮҸ

4жңҲ12ж—ҘпјҢдёӯеӣҪиҜҒеҲёзӣ‘зқЈз®ЎзҗҶ委е‘ҳдјҡеҸ‘еёғгҖҠе…ідәҺдёҘж јжү§иЎҢйҖҖеёӮеҲ¶еәҰзҡ„ж„Ҹи§ҒгҖӢпјҲз®Җз§°гҖҠж„Ҹи§ҒгҖӢпјүгҖӮгҖҠж„Ҹи§ҒгҖӢзқҖзңјдәҺжҸҗеҚҮеӯҳйҮҸдёҠеёӮе…¬еҸёж•ҙдҪ“иҙЁйҮҸпјҢйҖҡиҝҮдёҘж јйҖҖеёӮж ҮеҮҶпјҢеҠ еӨ§еҜ№вҖңеғөе°ёз©әеЈівҖқе’ҢвҖңе®ізҫӨд№Ӣ马вҖқеҮәжё…еҠӣеәҰпјҢеүҠеҮҸвҖңеЈівҖқиө„жәҗд»·еҖјпјӣеҗҢж—¶пјҢжӢ“е®ҪеӨҡе…ғйҖҖеҮәжё йҒ“пјҢеҠ ејәйҖҖеёӮе…¬еҸёжҠ•иө„иҖ…дҝқжҠӨгҖӮ

е…·дҪ“еҢ…жӢ¬д»ҘдёӢеҮ дёӘж–№йқўпјҢ第дёҖпјҢдёҘж јејәеҲ¶йҖҖеёӮж ҮеҮҶгҖӮдёҖжҳҜдёҘж јйҮҚеӨ§иҝқжі•йҖҖеёӮйҖӮз”ЁиҢғеӣҙпјҢи°ғдҪҺ2е№ҙиҙўеҠЎйҖ еҒҮи§ҰеҸ‘йҮҚеӨ§иҝқжі•йҖҖеёӮзҡ„й—Ёж§ӣпјҢж–°еўһ1е№ҙдёҘйҮҚйҖ еҒҮгҖҒеӨҡе№ҙиҝһз»ӯйҖ еҒҮйҖҖеёӮжғ…еҪўгҖӮдәҢжҳҜе°Ҷиө„йҮ‘еҚ з”Ёй•ҝжңҹдёҚи§ЈеҶіеҜјиҮҙиө„дә§иў«вҖңжҺҸз©әвҖқгҖҒеӨҡе№ҙиҝһз»ӯеҶ…жҺ§йқһж Үж„Ҹи§ҒгҖҒжҺ§еҲ¶жқғж— еәҸдәүеӨәеҜјиҮҙжҠ•иө„иҖ…ж— жі•иҺ·еҸ–дёҠеёӮе…¬еҸёжңүж•ҲдҝЎжҒҜзӯүзәіе…Ҙ规иҢғзұ»йҖҖеёӮжғ…еҪўпјҢеўһејә规иҢғиҝҗдҪңејәзәҰжқҹгҖӮдёүжҳҜжҸҗй«ҳдәҸжҚҹе…¬еҸёзҡ„иҗҘдёҡ收е…ҘйҖҖеёӮжҢҮж ҮпјҢеҠ еӨ§з»©е·®е…¬еҸёйҖҖеёӮеҠӣеәҰгҖӮеӣӣжҳҜе®Ңе–„еёӮеҖјж ҮеҮҶзӯүдәӨжҳ“зұ»йҖҖеёӮжҢҮж ҮгҖӮ第дәҢпјҢиҝӣдёҖжӯҘз•…йҖҡеӨҡе…ғйҖҖеёӮжё йҒ“гҖӮе®Ңе–„еҗёж”¶еҗҲ并зӯүж”ҝзӯ–规е®ҡпјҢйј“еҠұеј•еҜјеӨҙйғЁе…¬еҸёз«Ӣи¶ідё»дёҡеҠ еӨ§еҜ№дә§дёҡй“ҫж•ҙеҗҲеҠӣеәҰгҖӮ第дёүпјҢеүҠеҮҸвҖңеЈівҖқиө„жәҗд»·еҖјгҖӮеҠ ејә并иҙӯйҮҚз»„зӣ‘з®ЎпјҢејәеҢ–дё»дёҡзӣёе…іжҖ§пјҢеҠ ејәеҜ№вҖңеҖҹеЈідёҠеёӮвҖқзӣ‘з®ЎеҠӣеәҰгҖӮеҠ ејә收иҙӯзӣ‘з®ЎпјҢеҺӢе®һдёӯд»Ӣжңәжһ„иҙЈд»»пјҢ规иҢғжҺ§еҲ¶жқғдәӨжҳ“гҖӮд»ҺдёҘжү“еҮ»вҖңзӮ’еЈівҖқиғҢеҗҺиҝқжі•иҝқ规иЎҢдёәгҖӮеқҡеҶіеҮәжё…дёҚе…·жңүйҮҚж•ҙд»·еҖјзҡ„дёҠеёӮе…¬еҸёгҖӮ第еӣӣпјҢејәеҢ–йҖҖеёӮзӣ‘з®ЎгҖӮдёҘж јжү§иЎҢйҖҖеёӮеҲ¶еәҰпјҢдёҘеҺүжү“еҮ»иҙўеҠЎйҖ еҒҮгҖҒеҶ…幕дәӨжҳ“гҖҒж“ҚзәөеёӮеңәзӯүиҝқжі•иҝқ规иЎҢдёәгҖӮдёҘеҺүжғ©жІ»еҜјиҮҙйҮҚеӨ§иҝқжі•йҖҖеёӮзҡ„жҺ§иӮЎиӮЎдёңгҖҒе®һйҷ…жҺ§еҲ¶дәәгҖҒи‘ЈдәӢгҖҒй«ҳз®ЎзӯүвҖңе…ій”®е°‘ж•°вҖқгҖӮжҺЁеҠЁеҒҘе…ЁиЎҢж”ҝгҖҒеҲ‘дәӢе’Ңж°‘дәӢиө”еҒҝз«ӢдҪ“еҢ–иҝҪиҙЈдҪ“зі»гҖӮ第дә”пјҢиҗҪе®һйҖҖеёӮжҠ•иө„иҖ…иө”еҒҝж•‘жөҺгҖӮз»јеҗҲиҝҗз”Ёд»ЈиЎЁдәәиҜүи®јгҖҒе…ҲиЎҢиө”д»ҳгҖҒдё“дёҡи°ғи§Јзӯүеҗ„зұ»е·Ҙе…·пјҢдҝқжҠӨжҠ•иө„иҖ…еҗҲжі•жқғзӣҠгҖӮ

гҖҗйҮҚзӮ№ж”ҝзӯ–гҖ‘иҜҒзӣ‘дјҡдёҚж–ӯе®Ңе–„еҲ¶еәҰ规еҲҷпјҢжҺЁеҠЁиө„жң¬еёӮеңәвҖң1+NвҖқж”ҝзӯ–дҪ“зі»еҪўжҲҗе’ҢиҗҪең°е®һж–Ҫ

4жңҲ12ж—ҘпјҢиҜҒзӣ‘дјҡе°ұгҖҠ科еҲӣеұһжҖ§иҜ„д»·жҢҮеј•пјҲиҜ•иЎҢпјүгҖӢгҖҠдёӯеӣҪиҜҒзӣ‘дјҡйҡҸжңәжҠҪжҹҘдәӢйЎ№жё…еҚ•гҖӢгҖҠдёҠеёӮе…¬еҸёиӮЎдёңеҮҸжҢҒиӮЎд»Ҫз®ЎзҗҶеҠһжі•пјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢгҖҠдёҠеёӮе…¬еҸёи‘ЈдәӢгҖҒзӣ‘дәӢе’Ңй«ҳзә§з®ЎзҗҶдәәе‘ҳжүҖжҢҒжң¬е…¬еҸёиӮЎд»ҪеҸҠе…¶еҸҳеҠЁз®ЎзҗҶ规еҲҷпјҲдҝ®и®ўеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢгҖҠе…ідәҺеҠ ејәдёҠеёӮиҜҒеҲёе…¬еҸёзӣ‘з®Ўзҡ„规е®ҡгҖӢгҖҠиҜҒеҲёеёӮеңәзЁӢеәҸеҢ–дәӨжҳ“з®ЎзҗҶ规е®ҡпјҲиҜ•иЎҢпјүпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢзӯү6йЎ№еҲ¶еәҰ规еҲҷеҗ‘зӨҫдјҡе…¬ејҖеҫҒжұӮж„Ҹи§ҒгҖӮ

иҜҒзӣ‘дјҡиЎЁзӨәпјҢиҜҒзӣ‘дјҡеҸҠдәӨжҳ“жүҖе°Ҷж №жҚ®е…¬ејҖеҫҒжұӮж„Ҹи§Ғжғ…еҶөеҜ№дёҠиҝ°еҲ¶еәҰ规еҲҷиҚүжЎҲиҝӣдёҖжӯҘдҝ®ж”№е®Ңе–„пјҢеұҘиЎҢзЁӢеәҸеҗҺеҸ‘еёғе®һж–ҪгҖӮ

гҖҗйҮҚзӮ№ж”ҝзӯ–гҖ‘дҪӣеұұеёӮзҰ…еҹҺеҢәеҮәеҸ°вҖңдҝғиҝӣдјҒдёҡеҲ©з”Ёиө„жң¬еёӮеңәеҸ‘еұ•жү¶жҢҒеҠһжі•вҖқпјҢжҸҗй«ҳдјҒдёҡиһҚиө„жҜ”йҮҚ

4жңҲ10ж—ҘпјҢдҪӣеұұеёӮзҰ…еҹҺеҢәдәәж°‘ж”ҝеәңеҚ°еҸ‘дәҶгҖҠдҪӣеұұеёӮзҰ…еҹҺеҢәдҝғиҝӣдјҒдёҡеҲ©з”Ёиө„жң¬еёӮеңәеҸ‘еұ•жү¶жҢҒеҠһжі•пјҲ2024е№ҙдҝ®и®ўпјүгҖӢгҖӮеҜ№еңЁдёҠжө·иҜҒеҲёдәӨжҳ“жүҖгҖҒж·ұеңіиҜҒеҲёдәӨжҳ“жүҖгҖҒйҰҷжёҜиҒ”еҗҲдәӨжҳ“жүҖгҖҒеҢ—дә¬иҜҒеҲёдәӨжҳ“жүҖгҖҒзәҪзәҰдәӨжҳ“жүҖгҖҒзҫҺеӣҪзәіж–Ҝиҫҫе…ӢгҖҒж–°еҠ еқЎдәӨжҳ“жүҖзӯүеҢәж”ҝеәңи®ӨеҸҜзҡ„еўғеҶ…еӨ–иҜҒеҲёдәӨжҳ“еёӮеңәдёҠеёӮзҡ„еҢәеҶ…дјҒдёҡпјҢиҝӣиЎҢиө„йҮ‘жү¶жҢҒгҖӮдјҒдёҡеңЁеҢәж”ҝеәңи®ӨеҸҜзҡ„еўғеӨ–иҜҒеҲёдәӨжҳ“еёӮеңәзӣҙжҺҘдёҠеёӮзҡ„пјҢз»ҷдәҲдёҖж¬ЎжҖ§600дёҮе…ғиө„йҮ‘жү¶жҢҒпјҲеҰӮеңЁиӮЎж”№гҖҒжҢӮзүҢгҖҒдёҠеёӮйҳ¶ж®өе·ІиҺ·еҢәзә§жү¶жҢҒзҡ„пјҢеҲҷжҢүжүЈеҮҸе·ІиҺ·жү¶жҢҒиө„йҮ‘еҗҺзҡ„е·®йўқз»ҷдәҲжү¶жҢҒпјүгҖӮеўғеӨ–й—ҙжҺҘдёҠеёӮзҡ„дјҒдёҡпјҢе…¶еңЁеўғеҶ…зҡ„иҝҗиҗҘжҖ»йғЁжҲ–иҝҗиҗҘдё»дҪ“дёәжҲ‘еҢәдјҒдёҡпјҢеҸҜеҸӮз…§дёҠиҝ°ж”ҝзӯ–жү§иЎҢпјҢжңҖй«ҳз»ҷдәҲ600дёҮе…ғпјҢд»ҘвҖңдёҖдәӢдёҖи®®вҖқж–№ејҸжҠҘеҢәж”ҝеәңе®Ўжү№гҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘дёҠдәӨжүҖе°ұгҖҠиӮЎзҘЁеҸ‘иЎҢдёҠеёӮе®Ўж ёи§„еҲҷгҖӢзӯү7йЎ№дёҡеҠЎи§„еҲҷе…¬ејҖеҫҒжұӮж„Ҹи§ҒпјҢеўһејәиө„жң¬еёӮеңәеҠҹиғҪдҪңз”Ё

4жңҲ12ж—ҘпјҢдёҠдәӨжүҖе°ұгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖиӮЎзҘЁеҸ‘иЎҢдёҠеёӮе®Ўж ёи§„еҲҷгҖӢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе…¬еҸёйҮҚеӨ§иө„дә§йҮҚз»„е®Ўж ёи§„еҲҷгҖӢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе®Ўж ёе§”е‘ҳдјҡе’Ң并иҙӯйҮҚз»„е®Ўж ёе§”е‘ҳдјҡз®ЎзҗҶеҠһжі•гҖӢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖиӮЎзҘЁдёҠеёӮ规еҲҷгҖӢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖ科еҲӣжқҝиӮЎзҘЁдёҠеёӮ规еҲҷгҖӢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе…¬еҸёиҮӘеҫӢзӣ‘з®ЎжҢҮ引第15еҸ·вҖ”вҖ”иӮЎдёңеҸҠи‘ЈдәӢгҖҒзӣ‘дәӢгҖҒй«ҳзә§з®ЎзҗҶдәәе‘ҳеҮҸжҢҒиӮЎд»ҪгҖӢе’ҢгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖ科еҲӣжқҝдёҠеёӮе…¬еҸёиҮӘеҫӢзӣ‘з®ЎжҢҮ引第4еҸ·вҖ”вҖ”иҜўд»·иҪ¬и®©е’Ңй…Қе”®гҖӢ7йЎ№дёҡеҠЎи§„еҲҷеҗ‘еёӮеңәе…¬ејҖеҫҒжұӮж„Ҹи§ҒпјҢж·ұе…ҘиҙҜеҪ»иҗҪе®һдёӯеӨ®йҮ‘иһҚе·ҘдҪңдјҡи®®зІҫзҘһе’ҢгҖҠеӣҪеҠЎйҷўе…ідәҺеҠ ејәзӣ‘з®ЎйҳІиҢғйЈҺйҷ©жҺЁеҠЁиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„иӢҘе№Іж„Ҹи§ҒгҖӢгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘дёӯеӣҪдәә民银иЎҢиЎҢй•ҝдјҡи§ҒзҫҺеӣҪиҙўж”ҝйғЁй•ҝпјҢе°ұз»ҸжөҺйҮ‘иһҚеҪўеҠҝдәӨжҚўж„Ҹи§Ғ

4жңҲ8ж—ҘпјҢдёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҪҳеҠҹиғңдјҡи§ҒжқҘи®ҝзҡ„зҫҺеӣҪиҙўж”ҝйғЁй•ҝиҖ¶дјҰпјҢе°ұдёӨеӣҪз»ҸжөҺйҮ‘иһҚеҪўеҠҝгҖҒиҙ§еёҒж”ҝзӯ–гҖҒйҮ‘иһҚзЁіе®ҡгҖҒеҸҜжҢҒз»ӯйҮ‘иһҚгҖҒеӣҪйҷ…йҮ‘иһҚжІ»зҗҶзӯүе…ұеҗҢе…іеҝғзҡ„з»ҸжөҺйҮ‘иһҚи®®йўҳдәӨжҚўдәҶж„Ҹи§ҒгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘еӣҪ家йҮ‘иһҚзӣ‘зқЈз®ЎзҗҶжҖ»еұҖеҺҝеҹҹзӣ‘з®Ўж”ҜеұҖз»ҹдёҖжҢӮзүҢпјҢйҮ‘иһҚзӣ‘з®Ўз»„з»ҮдҪ“зі»иҝӣдёҖжӯҘе®Ңе–„

4жңҲ8ж—ҘпјҢеӣҪ家йҮ‘иһҚзӣ‘зқЈз®ЎзҗҶжҖ»еұҖеҺҝеҹҹзӣ‘з®Ўж”ҜеұҖз»ҹдёҖжҢӮзүҢпјҢж Үеҝ—зқҖеӣҪ家йҮ‘иһҚзӣ‘зқЈз®ЎзҗҶжҖ»еұҖзі»з»ҹвҖңеӣӣзә§еһӮз®ЎвҖқжһ¶жһ„жӯЈејҸе»әз«ӢпјҢйҮ‘иһҚзӣ‘з®Ўз»„з»ҮдҪ“зі»иҝӣдёҖжӯҘе®Ңе–„пјҢйҮ‘иһҚз®ЎзҗҶдҪ“еҲ¶ж”№йқ©еҸ–еҫ—йҮҚиҰҒиҝӣеұ•гҖӮ

еҺҝеҹҹжңәжһ„ж”№йқ©жҳҜжң¬ж¬Ўж”№йқ©зҡ„йҮҚиҰҒеҶ…е®№гҖӮеӣҪ家йҮ‘иһҚзӣ‘зқЈз®ЎзҗҶжҖ»еұҖеқҡеҶіиҙҜеҪ»иҗҪе®һе…ҡдёӯеӨ®гҖҒеӣҪеҠЎйҷўйҮҚеӨ§еҶізӯ–йғЁзҪІпјҢе°ҶзЁіеҰҘжңүеәҸеҒҡеҘҪеҺҝеҹҹжңәжһ„ж”№йқ©дҪңдёәйҮҚиҰҒж”ҝжІ»д»»еҠЎпјҢејәеҢ–иҙЈд»»жӢ…еҪ“пјҢж ‘з«Ӣзі»з»ҹи§ӮеҝөпјҢ科еӯҰз»ҹзӯ№и°ӢеҲ’пјҢ蹄з–ҫжӯҘзЁігҖҒжңүеҠӣжңүеәҸжҺЁеҠЁж”№йқ©еҗ„йЎ№е·ҘдҪңд»»еҠЎиҗҪе®һиҗҪең°гҖӮеҺҝеҹҹзӣ‘з®Ўж”ҜеұҖжҢӮзүҢжҲҗз«ӢпјҢе°Ҷдёәжһ„е»әе®ҢеӨҮжңүж•Ҳзҡ„зҺ°д»ЈйҮ‘иһҚзӣ‘з®ЎдҪ“зі»пјҢжҺЁеҠЁйҮ‘иһҚзӣ‘з®Ўй«ҳиҙЁйҮҸеҸ‘еұ•зӯ‘зүўеқҡе®һеҹәзЎҖгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘гҖҠеҶ…ең°дёҺйҰҷжёҜеҲ©зҺҮдә’жҚўеёӮеңәдә’иҒ”дә’йҖҡеҗҲдҪңжё…з®—иЎҚз”ҹе“ҒеҚҸи®®пјҲ2024е№ҙзүҲпјүгҖӢеҸ‘еёғпјҢеҠ©еҠӣйҮ‘иһҚеёӮеңәеҜ№еӨ–ејҖж”ҫ

4жңҲ8ж—ҘпјҢжқҘиҮӘдёӯеӣҪ银иЎҢй—ҙеёӮеңәдәӨжҳ“е•ҶеҚҸдјҡе®ҳзҪ‘дҝЎжҒҜпјҢдёәдҝғиҝӣвҖңдә’жҚўйҖҡвҖқдёҡеҠЎеҸ‘еұ•пјҢж»Ўи¶іеҸӮдёҺиҖ…жі•еҫӢж–Үжң¬йңҖжұӮпјҢеңЁдёӯеӣҪдәә民银иЎҢжҢҮеҜјдёӢпјҢдәӨжҳ“е•ҶеҚҸдјҡе’ҢйҰҷжёҜдәӨжҳ“еҸҠз»“з®—жүҖжңүйҷҗе…¬еҸёеҲ¶е®ҡеҸ‘еёғдәҶгҖҠеҶ…ең°дёҺйҰҷжёҜеҲ©зҺҮдә’жҚўеёӮеңәдә’иҒ”дә’йҖҡеҗҲдҪңжё…з®—иЎҚз”ҹе“ҒеҚҸи®®пјҲ2024е№ҙзүҲпјүгҖӢпјҲз®Җз§°гҖҠвҖңдә’жҚўйҖҡвҖқеҚҸи®®гҖӢпјүгҖӮ

гҖҠвҖңдә’жҚўйҖҡвҖқеҚҸи®®гҖӢжҳҜй’ҲеҜ№вҖңдә’жҚўйҖҡвҖқдёҡеҠЎеңәжҷҜпјҢз”ЁдәҺзәҰе®ҡдәӨжҳ“еҸҢж–№иҫҫжҲҗдәӨжҳ“е’Ңжё…з®—жү§иЎҢжңүе…ідәӢйЎ№зҡ„еҸҢиҫ№еҚҸи®®гҖӮжҢүз…§вҖңеҢ—еҗ‘дә’жҚўйҖҡвҖқдёҡеҠЎзү№зӮ№пјҢгҖҠвҖңдә’жҚўйҖҡвҖқеҚҸи®®гҖӢеҘ‘еҗҲеёӮеңәдё»жөҒдәӨжҳ“жЁЎејҸпјҢеңЁж»Ўи¶іеҹәжң¬йЈҺйҷ©з®ЎзҗҶеҸҠеҗҲ规йңҖиҰҒзҡ„еҹәзЎҖдёҠпјҢжңҖеӨ§зЁӢеәҰз®ҖеҢ–и°ҲеҲӨиҰҒзҙ гҖӮеҗҢж—¶пјҢгҖҠвҖңдә’жҚўйҖҡвҖқеҚҸи®®гҖӢе…јйЎҫеўғеҶ…еӨ–жңәжһ„зҡ„ж–Үжң¬дҪҝз”Ёд№ жғҜпјҢеҗҢж—¶жҸҗдҫӣдёӯиӢұж–ҮдёӨдёӘзүҲжң¬пјҢзәіе…ҘеӨҡдёӘйҖӮз”Ёжі•еҫӢе’Ңдәүи®®и§ЈеҶіж–№ејҸйҖүйЎ№пјҢдҫҝеҲ©жӣҙеӨҡзҡ„еўғеӨ–жңәжһ„зӯҫзҪІдҪҝз”ЁпјҢеҲҮе®һеҸ‘жҢҘж–Үжң¬еә”з”Ёд»·еҖјпјҢдҝғиҝӣвҖңдә’жҚўйҖҡвҖқдёҡеҠЎжү©е®№пјҢжҸҗй«ҳж–Үжң¬и°ҲеҲӨзӯҫзҪІж•ҲзҺҮгҖӮ

дёӢдёҖжӯҘпјҢдәӨжҳ“е•ҶеҚҸдјҡе°Ҷж №жҚ®вҖңдә’жҚўйҖҡвҖқдёҡеҠЎеҸ‘еұ•пјҢжҢҒз»ӯе®Ңе–„ж ҮеҮҶеҚҸи®®ж–Үжң¬жңҚеҠЎпјҢеҠ©еҠӣжҲ‘еӣҪйҮ‘иһҚеёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•е’Ңй«ҳж°ҙе№іеҜ№еӨ–ејҖж”ҫгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘жІӘж·ұжёҜдәӨжҳ“жүҖе®ЈеёғеҗҢжӯҘи°ғж•ҙжІӘж·ұжёҜйҖҡдәӨжҳ“дҝЎжҒҜжҠ«йңІжңәеҲ¶пјҢз»ҙжҠӨеёӮеңәж•ҙдҪ“дҝЎжҒҜжҠ«йңІзҡ„дёҖиҮҙжҖ§

4жңҲ12ж—ҘпјҢжІӘж·ұжёҜдәӨжҳ“жүҖе®ЈеёғеҗҢжӯҘи°ғж•ҙжІӘж·ұжёҜйҖҡдәӨжҳ“дҝЎжҒҜжҠ«йңІжңәеҲ¶гҖӮ

жҚ®д»Ӣз»ҚпјҢжң¬ж¬Ўи°ғж•ҙдё»иҰҒжҳҜжІӘж·ұиӮЎйҖҡе’ҢжёҜиӮЎйҖҡдёӨж–№йқўеҶ…е®№гҖӮжІӘж·ұиӮЎйҖҡж–№йқўпјҢеҪ“ж—ҘйўқеәҰдҪҷйўқеӨ§дәҺжҲ–зӯүдәҺ30%ж—¶пјҢжҳҫзӨәвҖңйўқеәҰе……и¶івҖқпјӣе°ҸдәҺ30%ж—¶пјҢе®һж—¶е…¬еёғйўқеәҰдҪҷйўқгҖӮжҜҸж—Ҙ收еёӮеҗҺжҠ«йңІжІӘж·ұиӮЎйҖҡжҲҗдәӨжҖ»йўқеҸҠжҖ»з¬”ж•°гҖҒETFжҲҗдәӨжҖ»йўқгҖҒеҪ“ж—ҘеүҚеҚҒеӨ§жҲҗдәӨжҙ»и·ғиҜҒеҲёеҗҚеҚ•пјҲеҢ…жӢ¬ETFпјүеҸҠе…¶жҲҗдәӨжҖ»йўқпјҢ并жҢүжңҲеәҰгҖҒе№ҙеәҰе…¬еёғеүҚиҝ°ж•°жҚ®зҡ„жұҮжҖ»жғ…еҶөгҖӮжҜҸеӯЈеәҰ第5дёӘжІӘж·ұиӮЎйҖҡдәӨжҳ“ж—Ҙе…¬еёғдёҠеӯЈеәҰжң«еҚ•еҸӘиҜҒеҲёжІӘж·ұиӮЎйҖҡжҠ•иө„иҖ…еҗҲи®ЎжҢҒжңүж•°йҮҸеҸҠеҗ„йҰҷжёҜз»“з®—еҸӮдёҺиҖ…жҢҒжңүж•°йҮҸгҖӮ

жёҜиӮЎйҖҡж–№йқўпјҢеҪ“ж—ҘйўқеәҰдҪҷйўқеӨ§дәҺжҲ–зӯүдәҺ30%ж—¶пјҢжҳҫзӨәвҖңйўқеәҰе……и¶івҖқпјӣе°ҸдәҺ30%ж—¶пјҢе®һж—¶е…¬еёғйўқеәҰдҪҷйўқгҖӮдәӨжҳ“жңҹй—ҙе…¬еёғд№°е…ҘеҚ–еҮәжҲҗдәӨйҮ‘йўқеҸҠжҲҗдәӨжҖ»йўқгҖӮжҜҸж—Ҙ收еёӮеҗҺжҠ«йңІеҪ“ж—Ҙд№°е…ҘжҲҗдәӨйҮ‘йўқеҸҠ笔数пјҢеҚ–еҮәжҲҗдәӨйҮ‘йўқеҸҠ笔数пјҢжҲҗдәӨжҖ»йўқеҸҠжҖ»з¬”ж•°пјҢETFжҲҗдәӨжҖ»йўқпјҢеҪ“ж—ҘеүҚеҚҒеӨ§жҲҗдәӨжҙ»и·ғиҜҒеҲёпјҲеҢ…жӢ¬ETFпјүеҗҚеҚ•еҸҠе…¶д№°е…ҘжҲҗдәӨйҮ‘йўқгҖҒеҚ–еҮәжҲҗдәӨйҮ‘йўқгҖҒжҲҗдәӨжҖ»йўқпјҢ并жҢүжңҲеәҰгҖҒе№ҙеәҰе…¬еёғеүҚиҝ°ж”¶еёӮеҗҺж•°жҚ®зҡ„жұҮжҖ»жғ…еҶөгҖӮжҜҸж—Ҙ收еёӮеҗҺжҠ«йңІеҚ•еҸӘиҜҒеҲёжёҜиӮЎйҖҡжҠ•иө„иҖ…еҗҲи®ЎжҢҒжңүж•°йҮҸгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘дәә民银иЎҢејҖеұ•20дәҝе…ғйҖҶеӣһиҙӯпјҢз»ҙжҠӨ银иЎҢдҪ“зі»жөҒеҠЁжҖ§еҗҲзҗҶе……иЈ•

дәә民银иЎҢ4жңҲ12ж—Ҙе…¬е‘Ҡз§°пјҢдёәз»ҙжҠӨ银иЎҢдҪ“зі»жөҒеҠЁжҖ§еҗҲзҗҶе……иЈ•пјҢ2024е№ҙ4жңҲ12ж—Ҙдәә民银иЎҢд»ҘеҲ©зҺҮжӢӣж Үж–№ејҸејҖеұ•дәҶ20дәҝе…ғйҖҶеӣһиҙӯж“ҚдҪңпјҢдёӯж ҮеҲ©зҺҮдёә1.8%гҖӮз”ұдәҺеҪ“ж—Ҙж— йҖҶеӣһиҙӯеҲ°жңҹпјҢе…¬ејҖеёӮеңәе®һзҺ°еҮҖжҠ•ж”ҫ20дәҝе…ғгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘дёӯеӣҪиҜҒзӣ‘дјҡе…¬еёғ2023е№ҙжі•жІ»ж”ҝеәңе»әи®ҫжғ…еҶөпјҢжңӘжқҘе°Ҷ继з»ӯеҠ ејәиө„жң¬еёӮеңәзӣ‘з®ЎеҠӣеәҰ

4жңҲ10ж—ҘпјҢдёӯеӣҪиҜҒзӣ‘дјҡе…¬еёғ2023е№ҙжі•жІ»ж”ҝеәңе»әи®ҫжғ…еҶөгҖӮиҜҒзӣ‘дјҡиЎЁзӨәпјҢ2024е№ҙпјҢе°ҶеқҡжҢҒзЁідёӯжұӮиҝӣгҖҒд»ҘиҝӣдҝғзЁігҖҒе…Ҳз«ӢеҗҺз ҙпјҢжҢҒз»ӯж·ұе…ҘжҺЁиҝӣиө„жң¬еёӮеңәжі•жІ»ж”ҝеәңе»әи®ҫгҖӮеқҡжҢҒжңҚеҠЎе®һдҪ“з»ҸжөҺиҝҷдёӘзқҖеҠӣзӮ№пјҢжҺЁеҠЁиӮЎзҘЁеҸ‘иЎҢжіЁеҶҢеҲ¶иө°ж·ұиө°е®һпјҢдёҚж–ӯе®Ңе–„иө„жң¬еёӮеңәеҹәзЎҖеҲ¶еәҰпјҢеҠ ејәйҮҚзӮ№йўҶеҹҹз«Ӣжі•пјҢдёәдҫқжі•жІ»еёӮжү“зүўеҹәзЎҖгҖӮеқҡжҢҒејәзӣ‘з®ЎгҖҒйҳІйЈҺйҷ©дёҺдҝғеҸ‘еұ•дёҖдҪ“жҺЁиҝӣпјҢжҠҠеҠ ејәзӣ‘з®ЎгҖҒйҳІиҢғйЈҺйҷ©дҪңдёәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚиҰҒдҝқйҡңпјҢжҺЁеҠЁиө„жң¬еёӮеңәйҮҚзӮ№йўҶеҹҹйЈҺйҷ©жҢҒз»ӯ收ж•ӣгҖӮе…ЁйқўиҗҪе®һдҫқжі•д»ҺдёҘжү“еҮ»иҜҒеҲёиҝқжі•жҙ»еҠЁзҡ„е·ҘдҪңиҰҒжұӮпјҢеқҡжҢҒзӣ‘з®ЎвҖңй•ҝзүҷеёҰеҲәвҖқгҖҒжңүжЈұжңүи§’пјҢвҖңйӣ¶е®№еҝҚвҖқжү“еҮ»иө„жң¬еёӮеңәиҝқжі•иҝқ规иЎҢдёәпјҢдёҘжғ©ж¬әиҜҲеҸ‘иЎҢгҖҒиҙўеҠЎйҖ еҒҮзӯүеёӮеңәд№ұиұЎпјҢдёәе®һзҺ°иө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•жҸҗдҫӣеқҡејәжі•жІ»дҝқйҡңгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘е№ҙеҶ…并иҙӯйҮҚз»„еёӮеңәжҙ»и·ғпјҢ数家жҠ•иө„жңәжһ„зӯүеҫ…йҖҖеҮә

жҚ®еҗҢиҠұйЎәiFinDж•°жҚ®жҳҫзӨәпјҢе№ҙеҶ…AиӮЎеёӮеңә并иҙӯйҮҚз»„иҫғдёәжҙ»и·ғгҖӮжҢүйҰ–ж¬Ўе…¬е‘Ҡж—Ҙ并еү”йҷӨеӨұиҙҘжЎҲдҫӢи®Ўз®—пјҢжҲӘиҮі4жңҲ8ж—ҘпјҢд»Ҡе№ҙд»ҘжқҘAиӮЎеёӮеңәе…ұжҠ«йңІ587иө·е№¶иҙӯдәӢ件пјҢе…¶дёӯ87иө·е·Іе®ҢжҲҗпјҢ500иө·жӯЈеңЁиҝӣиЎҢгҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢдёҚ少并иҙӯж Үзҡ„иғҢеҗҺпјҢ数家жҠ•иө„жңәжһ„зӯүеҫ…йҖҖеҮәгҖӮдҫӢеҰӮпјҢAиӮЎе…¬еҸёж–°еӨ©иҚҜдёҡ3жңҲ7ж—Ҙе®ЈеёғжӢҹ收иҙӯжұҮдјҰеҢ»иҚҜ85.12%иӮЎжқғпјҢеҗҺиҖ…жҳҜзӯ№еӨҮIPOеӨҡе№ҙзҡ„жҳҺжҳҹе…¬еҸёпјҢжңҖз»ҲиҪ¬йҒ“вҖң并иҙӯвҖқгҖӮиӢҘ并иҙӯе®ҢжҲҗпјҢжө·еҚ—йҮ‘ж…§дё°гҖҒеӣҪзӣӣжө·йҖҡеҹәйҮ‘е’Ңиҙөйҳіе·ҘжҠ•зӯү20еӨҡ家иӮЎжқғжҠ•иө„жңәжһ„е°Ҷд»ҺжұҮдјҰеҢ»иҚҜйЎ№зӣ®е®һзҺ°йҖҖеҮәгҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘еӨҡ家еҲёе•ҶдёӢи°ғдҝқиҜҒйҮ‘е№ҙеҲ©зҺҮпјҢйЎәеә”еёӮеңәеҲ©зҺҮдёӢиЎҢи¶ӢеҠҝ

иҝ‘ж—ҘпјҢжёӨжө·иҜҒеҲёгҖҒдёңиҺһиҜҒеҲёгҖҒзҲұе»әиҜҒеҲёгҖҒејҖжәҗиҜҒеҲёзӯүеӨҡ家еҲёе•ҶеңЁе®ҳзҪ‘е…¬е‘ҠпјҢе°Ҷе®ўжҲ·дҝқиҜҒйҮ‘жҙ»жңҹеӯҳж¬ҫе№ҙеҲ©зҺҮз”ұжӯӨеүҚзҡ„0.25%и°ғж•ҙиҮі0.2%гҖӮд»ҘжёӨжө·иҜҒеҲёдёәдҫӢпјҢе…¬еҸё4жңҲ8ж—ҘеңЁе®ҳзҪ‘е…¬е‘Ҡз§°пјҢ2024е№ҙ4жңҲ15ж—Ҙиө·пјҢе…¬еҸёи°ғж•ҙе®ўжҲ·дәәж°‘еёҒиө„йҮ‘еҲ©зҺҮж ҮеҮҶпјҢи°ғж•ҙеҗҺзҡ„дәәж°‘еёҒеҲ©зҺҮж ҮеҮҶдёә0.2%пјҲе№ҙеҢ–пјүпјҢе®ўжҲ·иө„йҮ‘еӯҳж¬ҫеҲ©жҒҜжҢүдёҠиҝ°еҲ©зҺҮиҝӣиЎҢз»“з®—гҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘иө„жң¬еёӮеңәеӨ§йўқзҪҡеҚ•йў‘еҮәпјҢзӣ‘з®ЎеҠӣеәҰдёҚж–ӯејәеҢ–

д»Ҡе№ҙд»ҘжқҘпјҢзӣ‘з®Ўжү§жі•вҖңй•ҝзүҷеёҰеҲәвҖқпјҢиө„жң¬еёӮеңәеӨ§йўқзҪҡеҚ•йў‘еҮәпјҢејәзӣ‘з®ЎдҝЎеҸ·дёҚж–ӯйҮҠж”ҫгҖӮжҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢжҲӘиҮі4жңҲ11ж—ҘпјҢд»Ҡе№ҙд»ҘжқҘпјҢзӣ‘з®ЎйғЁй—Ёе·ІејҖеҮә88еј иЎҢж”ҝеӨ„зҪҡеҶіе®ҡд№ҰпјҢзҪҡжІЎйҮ‘йўқжҺҘиҝ‘9дәҝе…ғгҖӮе…¶дёӯпјҢдҝЎжҠ«иҝқжі•зҪҡеҚ•47еј пјҢеҚ жҜ”53.41%пјҢж¶үеҸҠиҙўеҠЎйҖ еҒҮзҡ„жңү27еј пјҢеҚ жҜ”30.68%гҖӮеҸҰеӨ–пјҢж¶үеҸҠеҶ…幕дәӨжҳ“пјҲеҗ«жі„йңІеҶ…幕дҝЎжҒҜпјүгҖҒж“ҚзәөеёӮеңәзҡ„еҲҶеҲ«жңү17еј гҖҒ4еј гҖӮ

гҖҗйҮҚзӮ№дәӢ件гҖ‘еӨҡ家дёҠеёӮе…¬еҸёиӮЎд»·и·Ңз ҙ1е…ғпјҢйҖҖеёӮйЈҺйҷ©еҠ еү§

йҡҸзқҖ2023е№ҙе№ҙжҠҘиҝӣе…ҘеҜҶйӣҶжҠ«йңІжңҹпјҢдёҖжү№дёҡз»©д№ҸеҠӣжҲ–жІ»зҗҶдёҚе–„зҡ„е…¬еҸёиӮЎд»·зә·зә·и·Ңз ҙ1е…ғпјҢйҖҖеёӮйЈҺйҷ©йҖҗжёҗеҠ еү§гҖӮжҚ®дёҠжө·иҜҒеҲёжҠҘи®°иҖ…з»ҹи®ЎпјҢжҲӘиҮі4жңҲ12ж—Ҙ收зӣҳпјҢе·Іжңү10家AиӮЎдёҠеёӮе…¬еҸёиӮЎд»·дҪҺдәҺ1е…ғпјӣ3家公еҸёе·Ій”Ғе®ҡйҖҖеёӮгҖӮе…¶дёӯж–°жө·йҖҖгҖҒйҖҖеёӮеҚҡеӨ©е·Іиҝӣе…ҘйҖҖеёӮж•ҙзҗҶжңҹпјҢеҚіе°Ҷйқўдёҙж‘ҳзүҢгҖӮSTжҳҹжәҗе·Із»Ҹ收еҲ°дәӨжҳ“жүҖжӢҹеҶіе®ҡз»Ҳжӯўе…¬еҸёиӮЎзҘЁдёҠеёӮдәӨжҳ“зҡ„дәӢе…Ҳе‘ҠзҹҘд№ҰгҖӮжӯӨеӨ–пјҢжңү92家公еҸёиӮЎд»·д»ӢдәҺ1е…ғиҮі2е…ғд№Ӣй—ҙпјҢе…¶дёӯжңү7家公еҸёиӮЎд»·дҪҺдәҺ1.2е…ғгҖӮд»Ҡе№ҙд»ҘжқҘпјҢе·Іжңү9家公еҸёвҖңйқўеҖјйҖҖеёӮвҖқпјҢеҺ»е№ҙеҗҢжңҹд»…дёә4家пјҢеҸҜи§ҒеёӮеңәеҢ–вҖңеҮәжё…вҖқеЁҒеҠӣжӯЈеңЁеҠ йҖҹжҳҫзҺ°гҖӮ

гҖҗйҮҚзӮ№ж•°жҚ®гҖ‘2024е№ҙ3жңҲйҮ‘иһҚз»ҹи®Ўж•°жҚ®жҠҘе‘ҠеҮәзӮүпјҢM2жҖ»йҮҸзӘҒз ҙ300дёҮдәҝ

4жңҲ12ж—ҘпјҢдёӯеӣҪдәә民银иЎҢе…¬еёғдәҶгҖҠ2024е№ҙ3жңҲйҮ‘иһҚз»ҹи®Ўж•°жҚ®жҠҘе‘ҠгҖӢгҖӮ3жңҲжң«пјҢе№ҝд№үиҙ§еёҒ(M2)дҪҷйўқ304.8дёҮдәҝе…ғ,еҗҢжҜ”еўһй•ҝ8.3%гҖӮзӢӯд№үиҙ§еёҒ(M1)дҪҷйўқ68.58дёҮдәҝе…ғ,еҗҢжҜ”еўһй•ҝ1.1%гҖӮжөҒйҖҡдёӯиҙ§еёҒ(M0)дҪҷйўқ11.72дёҮдәҝе…ғ,еҗҢжҜ”еўһй•ҝ11%гҖӮдёҖеӯЈеәҰеҮҖжҠ•ж”ҫзҺ°йҮ‘3766дәҝе…ғгҖӮ3жңҲжң«пјҢжң¬еӨ–еёҒиҙ·ж¬ҫдҪҷйўқ251.81дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ9.2%гҖӮжңҲжң«дәәж°‘еёҒиҙ·ж¬ҫдҪҷйўқ247.05дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ9.6%гҖӮдёҖеӯЈеәҰдәәж°‘еёҒиҙ·ж¬ҫеўһеҠ 9.46дёҮдәҝе…ғгҖӮеҲҶйғЁй—ЁзңӢпјҢдҪҸжҲ·иҙ·ж¬ҫеўһеҠ 1.33дёҮдәҝе…ғпјҢе…¶дёӯпјҢзҹӯжңҹиҙ·ж¬ҫеўһеҠ 3568дәҝе…ғпјҢдёӯй•ҝжңҹиҙ·ж¬ҫеўһеҠ 9750дәҝе…ғпјӣдјҒпјҲдәӢпјүдёҡеҚ•дҪҚиҙ·ж¬ҫеўһеҠ 7.77дёҮдәҝе…ғпјҢе…¶дёӯпјҢзҹӯжңҹиҙ·ж¬ҫеўһеҠ 2.97дёҮдәҝе…ғпјҢдёӯй•ҝжңҹиҙ·ж¬ҫеўһеҠ 6.2дёҮдәҝе…ғпјҢзҘЁжҚ®иһҚиө„еҮҸе°‘1.5дёҮдәҝе…ғпјӣйқһ银иЎҢдёҡйҮ‘иһҚжңәжһ„иҙ·ж¬ҫеўһеҠ 2336дәҝе…ғгҖӮ

гҖҗйҮҚзӮ№ж•°жҚ®гҖ‘жёҜиӮЎеӣһиҙӯжөӘжҪ®жҢҒз»ӯй«ҳж¶ЁпјҢеӣһиҙӯжҖ»йўқеҗҢжҜ”еўһй•ҝ228.8%

жҲӘиҮі4жңҲ11ж—ҘпјҢд»Ҡе№ҙд»ҘжқҘжёҜиӮЎеёӮеңәеӣһиҙӯжҖ»йўқе·ІиҫҫеҲ°608.47дәҝжёҜе…ғпјҢеҺ»е№ҙеҗҢжңҹдёә185.06дәҝжёҜе…ғпјҢеўһе№…иҫҫ228.8%гҖӮе…¶дёӯпјҢйҫҷеӨҙе…¬еҸёйў‘йў‘иҝӣиЎҢеӨ§жүӢ笔еӣһиҙӯпјҢи…ҫи®ҜжҺ§иӮЎгҖҒжұҮдё°жҺ§иӮЎгҖҒеҸӢйӮҰдҝқйҷ©гҖҒзҫҺеӣў-WгҖҒдёңеІійӣҶеӣўеӣһиҙӯйҮ‘йўқжҺ’еҗҚеүҚдә”пјҢеҲҶеҲ«дёә208.45дәҝжёҜе…ғгҖҒ107.33дәҝжёҜе…ғгҖҒ76.07дәҝжёҜе…ғгҖҒ44дәҝжёҜе…ғе’Ң36.99дәҝжёҜе…ғгҖӮ

гҖҗйҮҚзӮ№ж•°жҚ®гҖ‘ж–°иӮЎеҸ‘иЎҢж•°йҮҸжҳҺжҳҫеҮҸе°‘пјҢжҸҗй«ҳдёҠеёӮе…¬еҸёиҙЁйҮҸ

жң¬е‘ЁпјҢAиӮЎж— ж–°иӮЎз”іиҙӯгҖӮд»Ҡе№ҙзҡ„ж–°иӮЎеҸ‘иЎҢж•°йҮҸжҳҺжҳҫеҮҸе°‘гҖӮWindж•°жҚ®жҳҫзӨәпјҢжҲӘиҮі4жңҲ14ж—ҘпјҢд»Ҡе№ҙд»ҘжқҘе…ұжңү32еҸӘж–°иӮЎеҸ‘иЎҢпјҢеӢҹиө„жҖ»йўқдёә227.61дәҝе…ғгҖӮе…¶дёӯ31еҸӘж–°иӮЎе·ІдёҠеёӮпјҢеҲӣдёҡжқҝж–°иӮЎе®Ҹ鑫科жҠҖе°ҶдәҺ4жңҲ15ж—ҘдёҠеёӮгҖӮзӣёжҜ”еҺ»е№ҙеҗҢжңҹпјҢд»Ҡе№ҙзҡ„ж–°иӮЎеҸ‘иЎҢж•°йҮҸдёӢйҷҚиҝ‘дёғжҲҗгҖӮWindж•°жҚ®жҳҫзӨәпјҢеҺ»е№ҙеҗҢжңҹпјҲ2023е№ҙ1жңҲ1ж—ҘиҮі2023е№ҙ4жңҲ14ж—Ҙпјүе…ұжңү102еҸӘж–°иӮЎеҸ‘иЎҢпјҢеӢҹиө„жҖ»йўқдёә1143дәҝе…ғгҖӮ

гҖҗйҮҚзӮ№дјҒдёҡгҖ‘дёӯз‘һиӮЎд»ҪгҖҒж— й”ЎйјҺйӮҰеңЁж·ұдәӨжүҖдёҠеёӮпјҢе…¬еҸёеҪұе“ҚеҠӣе°ҶиҝӣдёҖжӯҘеўһејә

4жңҲ8ж—ҘпјҢдёӯз‘һиӮЎд»ҪгҖҒж— й”ЎйјҺйӮҰеңЁж·ұеңіиҜҒеҲёдәӨжҳ“жүҖеҲӣдёҡжқҝдёҠеёӮпјҢе…¬еҸёиҜҒеҲёд»Јз ҒеҲҶеҲ«дёә301587е’Ң872931гҖӮдёӯз‘һиӮЎд»ҪеҸ‘иЎҢд»·дёә21.73е…ғ/иӮЎпјҢеӢҹйӣҶиө„йҮ‘дәәж°‘еёҒи¶…8дәҝе…ғпјҢе°Ҷз”ЁдәҺвҖңеҠЁеҠӣй”Ӯз”өжұ зІҫеҜҶз»“жһ„件项зӣ®вҖқеҸҠвҖңз ”еҸ‘дёӯеҝғе»әи®ҫйЎ№зӣ®вҖқгҖӮ

ж— й”ЎйјҺйӮҰеҸ‘иЎҢд»·дёә6.2е…ғ/иӮЎпјҢеҸ‘иЎҢиӮЎзҘЁж•°йҮҸдёә2500дёҮиӮЎпјҢеӢҹйӣҶиө„йҮ‘жҖ»йўқдёә1.55дәҝе…ғпјҢеӢҹиө„е°Ҷз”ЁдәҺе№ҙдә§6.5дёҮеҗЁжҚўзғӯеҷЁгҖҒз©әеҶ·еҷЁгҖҒ10дёҮеҘ—жҷәиғҪд»“еӮЁзү©жөҒи®ҫеӨҮйЎ№зӣ®пјҢдёҖжңҹйЎ№зӣ®е»әжҲҗеҗҺи®ЎеҲ’ж–°еўһе№ҙдә§2.1дёҮеҗЁжҚўзғӯеҷЁгҖҒз©әеҶ·еҷЁдә§иғҪгҖӮ

гҖҗйҮҚзӮ№дјҒдёҡгҖ‘зҒҝиҠҜиӮЎд»Ҫзҷ»йҷҶ科еҲӣжқҝпјҢжҸҗеҚҮдёҖз«ҷејҸиҠҜзүҮе®ҡеҲ¶жңҚеҠЎиғҪеҠӣ

4жңҲ11ж—ҘпјҢзҒҝиҠҜеҚҠеҜјдҪ“пјҲдёҠжө·пјүиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗеҠҹеңЁз§‘еҲӣжқҝдёҠеёӮпјҢдҝқиҚҗдәәдёәжө·йҖҡиҜҒеҲёиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҢеҸ‘иЎҢд»·ж ј19.86е…ғ/иӮЎпјҢеҸ‘иЎҢеёӮзӣҲзҺҮдёә25.12еҖҚпјҢдҪҺдәҺ53.50еҖҚзҡ„иЎҢдёҡеёӮзӣҲзҺҮгҖӮжң¬ж¬ЎIPOжүҖеӢҹйӣҶзҡ„иө„йҮ‘дё»иҰҒз”ЁдәҺзҪ‘з»ңйҖҡдҝЎдёҺи®Ўз®—иҠҜзүҮе®ҡеҲ¶еҢ–и§ЈеҶіж–№жЎҲе№іеҸ°гҖҒе·Ҙдёҡдә’иҒ”зҪ‘дёҺжҷәж…§еҹҺеёӮзҡ„е®ҡеҲ¶еҢ–иҠҜзүҮе№іеҸ°гҖҒй«ҳжҖ§иғҪжЁЎжӢҹIPе»әи®ҫе№іеҸ°гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ