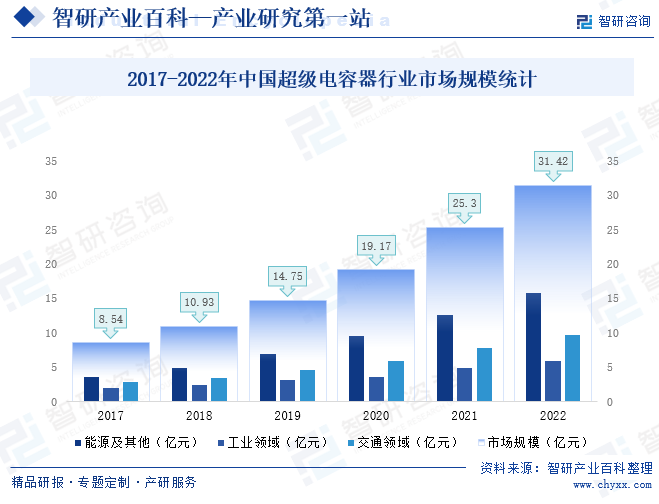

ж‘ҳиҰҒпјҡдёӯеӣҪеҜ№и¶…зә§з”өе®№еҷЁејҖеҸ‘иҫғжҷҡпјҢдҪҶеҸ‘еұ•иҝ…йҖҹпјҢйҡҸзқҖеёӮеңәйңҖжұӮзҡ„иҝ…йҖҹжү©еӨ§е’ҢеӣҪ家新иғҪжәҗж”ҝзӯ–зҡ„зүөеј•пјҢзү№еҲ«жҳҜдјҙйҡҸзқҖдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„й«ҳйҖҹеҸ‘еұ•пјҢдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡж•ҙдҪ“дёҠиҝӣе…ҘдәҶиҝ…йҖҹеҸ‘еұ•зҡ„еҝ«иҪҰйҒ“пјҢ2022е№ҙдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡеёӮеңә规模иҫҫ31.42дәҝе…ғпјҢе…¶дёӯпјҢиғҪжәҗеҸҠе…¶д»–йўҶеҹҹ15.78дәҝе…ғпјҢе·ҘдёҡйўҶеҹҹ5.97дәҝе…ғпјҢдәӨйҖҡйўҶеҹҹ9.67дәҝе…ғгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

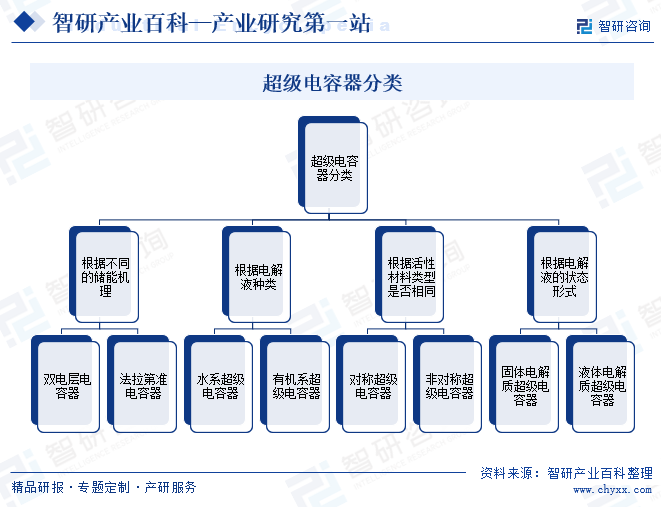

и¶…зә§з”өе®№еҷЁпјҢд№ҹиў«з§°дёәи¶…зә§з”өе®№жҲ–з”өеҢ–еӯҰз”өе®№еҷЁпјҢжҳҜдёҖз§Қз”өеӯҗе…ғ件пјҢе…·жңүжҜ”дј з»ҹз”өе®№еҷЁжӣҙй«ҳзҡ„з”өиғҪеӯҳеӮЁеҜҶеәҰе’ҢжӣҙеӨ§зҡ„з”өжөҒж”ҫз”өиғҪеҠӣгҖӮдёҺдј з»ҹз”өе®№еҷЁдёҚеҗҢпјҢи¶…зә§з”өе®№еҷЁзҡ„иғҪйҮҸеӯҳеӮЁжңәеҲ¶ж¶үеҸҠз”өиҚ·зҡ„еҲҶзҰ»е’Ңз”өеҢ–еӯҰеҸҚеә”пјҢиҖҢдёҚжҳҜз®ҖеҚ•ең°еңЁдёӨдёӘз”өжһҒд№Ӣй—ҙеӯҳеӮЁз”өиҚ·гҖӮж №жҚ®дёҚеҗҢзҡ„еӮЁиғҪжңәзҗҶпјҢеҸҜе°Ҷи¶…зә§з”өе®№еҷЁеҲҶдёәеҸҢз”өеұӮз”өе®№еҷЁе’Ңжі•жӢү第еҮҶз”өе®№еҷЁдёӨеӨ§зұ»пјӣж №жҚ®з”өи§Јж¶Із§Қзұ»еҸҜеҲҶдёәж°ҙзі»и¶…зә§з”өе®№еҷЁе’Ңжңүжңәзі»и¶…зә§з”өе®№еҷЁдёӨеӨ§зұ»пјӣж №жҚ®жҙ»жҖ§жқҗж–ҷзҡ„зұ»еһӢжҳҜеҗҰзӣёеҗҢпјҢеҸҜеҲҶдёәеҜ№з§°и¶…зә§з”өе®№еҷЁе’ҢйқһеҜ№з§°и¶…зә§з”өе®№еҷЁпјӣж №жҚ®з”өи§Јж¶Ізҡ„зҠ¶жҖҒеҪўејҸпјҢеҸҜе°Ҷи¶…зә§з”өе®№еҷЁеҲҶдёәеӣәдҪ“з”өи§ЈиҙЁи¶…зә§з”өе®№еҷЁе’Ңж¶ІдҪ“з”өи§ЈиҙЁи¶…зә§з”өе®№еҷЁдёӨеӨ§зұ»гҖӮ

дәҢгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒйҮҮиҙӯжЁЎејҸ

и¶…зә§з”өе®№еҷЁиЎҢдёҡеҶ…дјҒдёҡдё»иҰҒйҮҮеҸ–вҖңд»Ҙдә§е®ҡиҙӯвҖқзҡ„йҮҮиҙӯжЁЎејҸпјҢйҮҮиҙӯйғЁж №жҚ®зү©жҺ§зҡ„зү©ж–ҷйңҖжұӮи®ЎеҲ’иҝӣиЎҢйҮҮиҙӯпјҢе…·дҪ“йҮҮиҙӯе·ҘдҪңз”ұйҮҮиҙӯйғЁдјҡеҗҢеҲ¶йҖ дёӯеҝғгҖҒд»“еӮЁйғЁгҖҒе“ҒиҙЁйғЁзӯүйғЁй—Ёжү§иЎҢпјҢдјҒдёҡе»әз«Ӣе®Ңе–„зҡ„йҮҮиҙӯз®ЎзҗҶеҲ¶еәҰпјҢеҜ№йҮҮиҙӯз®ЎзҗҶе…ій”®зҺҜиҠӮиҝӣиЎҢйЈҺйҷ©жҺ§еҲ¶гҖӮ

2гҖҒз”ҹдә§жЁЎејҸ

и¶…зә§з”өе®№еҷЁдә§е“Ғдё»иҰҒжҳҜй«ҳеәҰе®ҡеҲ¶еҢ–зҡ„жҷәиғҪеҲ¶йҖ иЈ…еӨҮпјҢйңҖиҰҒжҢүз…§е®ўжҲ·зҡ„иҰҒжұӮиҝӣиЎҢи®ҫи®Ўе’Ңз”ҹдә§пјҢдјҒдёҡеҜ№иҝҷзұ»дә§е“ҒйҮҮеҸ–вҖңд»Ҙй”Җе®ҡдә§вҖқзҡ„ж–№ејҸз»„з»Үз”ҹдә§гҖӮеҸҰеӨ–пјҢеҜ№йғЁеҲҶиҫғжҲҗзҶҹдә§е“ҒпјҢдёәзј©зҹӯи®ўеҚ•зҡ„дәӨд»ҳе‘ЁжңҹпјҢдјҒдёҡдјҡе…ҲеҒҡеҮәж ҮеҮҶжЁЎз»„пјҢеҶҚж №жҚ®дёҚеҗҢе®ўжҲ·зҡ„и®ўеҚ•иҰҒжұӮпјҢи®ҫи®Ўе’Ңз”ҹдә§е®ҡеҲ¶еҢ–жЁЎз»„пјҢж»Ўи¶іе®ўжҲ·зҡ„йңҖжұӮгҖӮдјҒдёҡдә§е“Ғзҡ„з”ҹдә§дәӨд»ҳз”ұеӨҡйғЁй—ЁеҚҸдҪңе®ҢжҲҗпјҢеёӮеңәиҗҘй”ҖдёӯеҝғиҙҹиҙЈдёҺе®ўжҲ·зЎ®е®ҡи®ўеҚ•йңҖжұӮпјӣжҠҖжңҜз ”еҸ‘дёӯеҝғиҙҹиҙЈи®ҫи®Ўиҫ“еҮәеӣҫзәёе’Ңзү©ж–ҷжё…еҚ•пјӣеҲ¶йҖ дёӯеҝғж №жҚ®и®ўеҚ•йңҖжұӮе’Ңзү©ж–ҷжё…еҚ•жҺ’е®ҡз”ҹдә§дё»и®ЎеҲ’гҖҒи®Ўз®—зү©ж–ҷйңҖжұӮиҝӣиҖҢз”ҹжҲҗйҮҮиҙӯиҜ·жұӮпјӣйҮҮиҙӯйғЁж №жҚ®йҮҮиҙӯиҜ·жұӮз”ҹжҲҗйҮҮиҙӯи®ўеҚ•е№¶иҫ“еҮәеӣһж–ҷи®ЎеҲ’пјӣеҲ¶йҖ дёӯеҝғжҢүз…§дё»и®ЎеҲ’гҖҒеӣһж–ҷи®ЎеҲ’жҺ’дә§пјҢ并жҢүз…§е·ҘзЁӢеӣҫзәёе’ҢдҪңдёҡжҢҮеҜјд№Ұз»„иЈ…и°ғиҜ•пјӣи°ғиҜ•е®ҢжҜ•еҗҺиҝӣиЎҢеҶ…йғЁйў„йӘҢ收пјҢйў„йӘҢ收йҖҡиҝҮеҗҺеҸ‘еҫҖе®ўжҲ·зҺ°еңәпјҢж•ҙжңәи°ғиҜ•е®ҢжҲҗ并з»Ҹе®ўжҲ·йӘҢиҜҒеҗҺжңҖз»ҲйӘҢ收гҖӮ

3гҖҒй”Җе”®жЁЎејҸ

и¶…зә§з”өе®№еҷЁдјҒдёҡйҮҮеҸ–зҡ„дё»иҰҒй”Җе”®жЁЎејҸдёәзӣҙй”ҖжЁЎејҸгҖӮи¶…зә§з”өе®№еҷЁдјҒдёҡеёӮеңәиҗҘй”Җдёӯеҝғдё»еҜје®ўжҲ·жңҚеҠЎдәӢе®ңпјҢиҙҹиҙЈеҲ¶е®ҡй”Җе”®и®ЎеҲ’пјҢи·ҹиёӘе®ўжҲ·еҠЁжҖҒпјҢжҢ–жҺҳе®ўжҲ·йңҖжұӮгҖӮеңЁжҳҺзЎ®е®ўжҲ·йңҖжұӮеҗҺпјҢеёӮеңәиҗҘй”ҖдёӯеҝғиҒ”еҗҲжҠҖжңҜз ”еҸ‘дёӯеҝғе’ҢеҲ¶йҖ дёӯеҝғпјҢз”ұдёүйғЁй—Ёе…ұеҗҢдёҺе®ўжҲ·еҜ№жҺҘпјҢи®Ёи®әйЎ№зӣ®жҠҖжңҜж–№жЎҲеҸҜиЎҢжҖ§пјҢж №жҚ®йЎ№зӣ®иҠӮзӮ№е®үжҺ’дёҺе®ўжҲ·зЎ®е®ҡжҠҖжңҜж–№жЎҲпјҢеңЁи®ўеҚ•зЎ®е®ҡеҗҺз”ұеёӮеңәиҗҘй”ҖдёӯеҝғжҢҒз»ӯи·ҹиҝӣйЎ№зӣ®зҡ„дәӨд»ҳдёҺжңҚеҠЎгҖӮдјҒдёҡйҖҡеёёеңЁзӯҫи®ўи®ўеҚ•ж—¶е…Ҳеҗ‘е®ўжҲ·ж”¶еҸ–дёҖе®ҡжҜ”дҫӢзҡ„йў„д»ҳж¬ҫпјӣе®ўжҲ·ж”¶еҲ°дә§е“Ғе®Ңе·ҘйҖҡзҹҘеҗҺпјҢз»„з»Үйў„йӘҢ收жҲ–зӣҙжҺҘж”Ҝд»ҳдёҖе®ҡжҜ”дҫӢжҸҗиҙ§ж¬ҫ并иҰҒжұӮе…¬еҸёеҸ‘иҙ§пјӣдә§е“ҒеңЁе®ўжҲ·зҺ°еңәе®үиЈ…и°ғиҜ•е№¶з»Ҹе®ўжҲ·йӘҢ收еҗҺзҡ„дёҖе®ҡжңҹйҷҗеҶ…пјҢе®ўжҲ·ж”Ҝд»ҳйӘҢ收ж¬ҫпјӣеңЁиҙЁдҝқжңҹиҝҮеҗҺпјҢе®ўжҲ·ж”Ҝд»ҳеү©дҪҷжүҖжңүиҙ§ж¬ҫгҖӮ

4гҖҒз ”еҸ‘жЁЎејҸ

и¶…зә§з”өе®№еҷЁиЎҢдёҡеҶ…дјҒдёҡи®ҫз«ӢжҠҖжңҜз ”еҸ‘дёӯеҝғпјҢдёҖж–№йқўз§ҜжһҒе“Қеә”е®ўжҲ·зҡ„йңҖжұӮпјҢиҝӣиЎҢж–°йЎ№зӣ®з ”еҸ‘пјҢдёҚж–ӯиҝӣиЎҢжҠҖжңҜжӣҙж–°иҝӯд»ЈпјӣеҸҰдёҖж–№йқўжҙһеҜҹиЎҢдёҡеҸ‘еұ•еҠЁжҖҒе’ҢеёӮеңәйңҖжұӮеҸҳеҢ–пјҢеҜ№еёӮеңәеүҚжІҝдҝқжҢҒж•Ҹй”җе—…и§үпјҢеҪўжҲҗд»ҘвҖңиЎҢдёҡйў„з ”е’Ңе®ўжҲ·йңҖжұӮеҸҢиҪ®й©ұеҠЁвҖқзҡ„з ”еҸ‘жЁЎејҸгҖӮ

дёүгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒиЎҢдёҡз®ЎзҗҶдҪ“еҲ¶

еӣҪ家еҸ‘改委еҜ№и¶…зә§з”өе®№еҷЁиЎҢдёҡжҠ•иө„иҝӣиЎҢжҢҮеҜјжҖ§зӣ‘зқЈз®ЎзҗҶпјҢдҝғиҝӣдә§дёҡз»“жһ„и°ғж•ҙпјҢ并йҖҡиҝҮдә§дёҡж”ҝзӯ–еј•еҜје’ҢжҸҗй«ҳи¶…зә§з”өе®№еҷЁиЎҢдёҡзҡ„дә§е“ҒдёҺжҠҖжңҜеҸ‘еұ•гҖӮ

е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁжүҝжӢ…и¶…зә§з”өе®№еҷЁиЎҢдёҡз®ЎзҗҶе·ҘдҪңпјӣз»„з»ҮеҚҸи°ғйҮҚеӨ§зі»з»ҹиЈ…еӨҮгҖҒеҫ®з”өеӯҗзӯүеҹәзЎҖдә§е“Ғзҡ„ејҖеҸ‘дёҺз”ҹдә§пјҢз»„з»ҮеҚҸи°ғеӣҪ家жңүе…ійҮҚеӨ§е·ҘзЁӢйЎ№зӣ®жүҖйңҖй…ҚеҘ—иЈ…еӨҮгҖҒе…ғеҷЁд»¶гҖҒд»ӘеҷЁе’Ңжқҗж–ҷзҡ„еӣҪдә§еҢ–пјӣдҝғиҝӣз”өеӯҗдҝЎжҒҜжҠҖжңҜжҺЁе№ҝеә”з”ЁгҖӮ

еӣҪ家иғҪжәҗеұҖз ”з©¶жҸҗеҮәи¶…зә§з”өе®№еҷЁиЎҢдёҡеҸ‘еұ•жҲҳз•Ҙзҡ„е»әи®®пјҢжӢҹи®ўиғҪжәҗеҸ‘еұ•и§„еҲ’гҖҒдә§дёҡж”ҝзӯ–并组з»Үе®һж–ҪпјҢиө·иҚүжңүе…іиғҪжәҗжі•еҫӢ法规иҚүжЎҲе’Ңи§„з« пјҢжҺЁиҝӣиғҪжәҗдҪ“еҲ¶ж”№йқ©пјҢжӢҹи®ўжңүе…іж”№йқ©ж–№жЎҲпјҢеҚҸи°ғиғҪжәҗеҸ‘еұ•е’Ңж”№йқ©дёӯзҡ„йҮҚеӨ§й—®йўҳгҖӮ

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

иҝ‘е№ҙжқҘпјҢдёӯеӣҪж”ҝеәңеҸ‘еёғдёҖзі»еҲ—ж”ҝзӯ–пјҢж”ҜжҢҒгҖҒйј“еҠұе’Ң规иҢғи¶…зә§з”өе®№еҷЁиЎҢдёҡзҡ„еҸ‘еұ•пјҢ2021е№ҙпјҢе·ҘдҝЎйғЁеҸ‘еёғгҖҠеҹәзЎҖз”өеӯҗе…ғеҷЁд»¶дә§дёҡеҸ‘еұ•иЎҢеҠЁи®ЎеҲ’пјҲ2021-2023пјүгҖӢпјҡеҲ°2023е№ҙпјҢз”өеӯҗе…ғеҷЁд»¶й”Җе”®жҖ»йўқиҫҫеҲ°21000дәҝе…ғпјӣзӘҒз ҙдёҖжү№з”өеӯҗе…ғеҷЁд»¶е…ій”®жҠҖжңҜпјҢиЎҢдёҡжҖ»дҪ“еҲӣж–°жҠ•е…ҘиҝӣдёҖжӯҘжҸҗеҚҮпјҢе°„йў‘ж»ӨжіўеҷЁгҖҒй«ҳйҖҹиҝһжҺҘеҷЁгҖҒзүҮејҸеӨҡеұӮйҷ¶з“·з”өе®№еҷЁгҖҒе…үйҖҡдҝЎеҷЁд»¶зӯүйҮҚзӮ№дә§е“Ғдё“еҲ©еёғеұҖжӣҙеҠ е®Ңе–„пјӣйҮҚзӮ№еҸ‘еұ•е°ҸеһӢеҢ–гҖҒдҪҺеҠҹиҖ—гҖҒйӣҶжҲҗеҢ–гҖҒй«ҳзҒөж•ҸеәҰзҡ„ж•Ҹж„ҹе…ғ件пјҢжё©еәҰгҖҒж°”дҪ“гҖҒдҪҚ移гҖҒйҖҹеәҰгҖҒе…үз”өгҖҒз”ҹеҢ–зӯүзұ»еҲ«зҡ„й«ҳз«Ҝдј ж„ҹеҷЁпјҢж–°еһӢMEMSдј ж„ҹеҷЁе’ҢжҷәиғҪдј ж„ҹеҷЁпјҢеҫ®еһӢеҢ–гҖҒжҷәиғҪеҢ–зҡ„з”өеЈ°еҷЁд»¶пјӣжҠҠжҸЎдј з»ҹжұҪиҪҰеҗ‘з”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–гҖҒзҪ‘иҒ”еҢ–зҡ„ж–°иғҪжәҗжұҪиҪҰе’ҢжҷәиғҪзҪ‘иҒ”жұҪиҪҰиҪ¬еһӢзҡ„еёӮеңәжңәйҒҮпјҢйҮҚзӮ№жҺЁеҠЁиҪҰ规зә§дј ж„ҹеҷЁзӯүз”өеӯҗе…ғеҷЁд»¶еә”з”ЁгҖӮ2022е№ҙпјҢеӣҪеҠЎйҷўеҠһе…¬еҺ…еҸ‘еёғе…ідәҺж·ұеҢ–з”өеӯҗз”өеҷЁиЎҢдёҡз®ЎзҗҶеҲ¶еәҰж”№йқ©зҡ„ж„Ҹи§ҒпјҢжҢҮеҮәпјҡж·ұеҢ–з”өеҷЁиЎҢдёҡз®ЎзҗҶеҲ¶еәҰж”№йқ©пјҢиҝӣдёҖжӯҘз ҙйҷӨеҲ¶зәҰиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„дҪ“еҲ¶жңәеҲ¶йҡңзўҚпјҢжҸҗй«ҳж”ҝеәңзӣ‘з®Ўж•ҲиғҪпјҢиҝӣдёҖжӯҘдјҳеҢ–з”өеӯҗз”өеҷЁиЎҢдёҡз®ЎзҗҶеҲ¶еәҰпјҢдҝғиҝӣз”өеӯҗз”өеҷЁиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

еӣӣгҖҒеҸ‘еұ•еҺҶзЁӢ

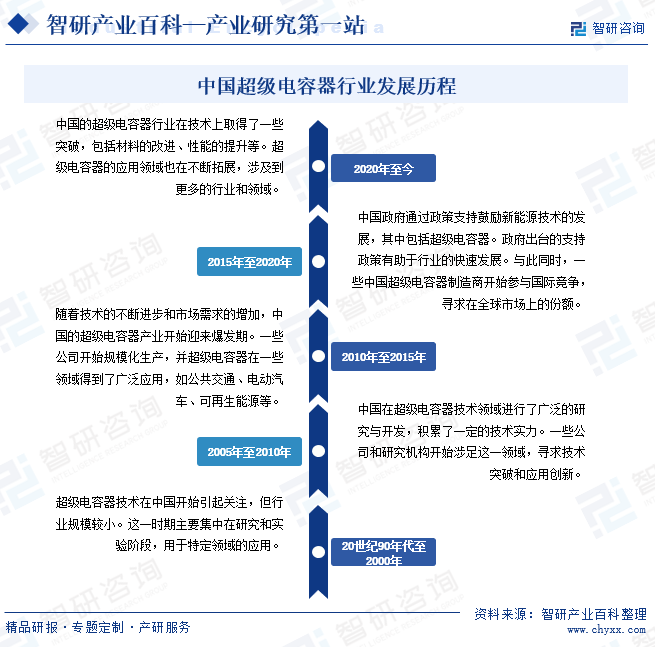

20дё–зәӘ90е№ҙд»ЈпјҢи¶…зә§з”өе®№еҷЁжҠҖжңҜеңЁдёӯеӣҪејҖе§Ӣеј•иө·е…іжіЁпјҢдҪҶиЎҢдёҡ规模иҫғе°ҸпјҢ2005е№ҙиҮі2010е№ҙпјҢдёӯеӣҪеңЁи¶…зә§з”өе®№еҷЁжҠҖжңҜйўҶеҹҹиҝӣиЎҢдәҶе№ҝжіӣзҡ„з ”з©¶дёҺејҖеҸ‘пјҢз§ҜзҙҜдәҶдёҖе®ҡзҡ„жҠҖжңҜе®һеҠӣгҖӮ2010е№ҙиҮі2015е№ҙпјҢйҡҸзқҖжҠҖжңҜзҡ„дёҚж–ӯиҝӣжӯҘе’ҢеёӮеңәйңҖжұӮзҡ„еўһеҠ пјҢдёӯеӣҪзҡ„и¶…зә§з”өе®№еҷЁдә§дёҡејҖе§ӢиҝҺжқҘзҲҶеҸ‘жңҹгҖӮ2015е№ҙиҮі2020е№ҙпјҢдёӯеӣҪж”ҝеәңеҮәеҸ°зҡ„ж”ҜжҢҒж”ҝзӯ–йј“еҠұиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮиҝ‘е№ҙжқҘпјҢдёӯеӣҪзҡ„и¶…зә§з”өе®№еҷЁиЎҢдёҡеңЁжҠҖжңҜдёҠеҸ–еҫ—дәҶдёҖдәӣзӘҒз ҙпјҢеә”з”ЁйўҶеҹҹд№ҹеңЁдёҚж–ӯжӢ“еұ•гҖӮжҖ»дҪ“жқҘзңӢпјҢдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡеңЁиҝҮеҺ»еҮ еҚҒе№ҙйҮҢеҸ–еҫ—дәҶжҳҫи‘—зҡ„иҝӣеұ•пјҢдёҚд»…еңЁеӣҪеҶ…еёӮеңәдёҠжңүжүҖеҸ‘еұ•пјҢиҖҢдё”еңЁеӣҪйҷ…еёӮеңәдёҠд№ҹйҖҗжёҗеҙӯйңІеӨҙи§’пјҢдҪҶд»Қ然йқўдёҙдёҖдәӣжҢ‘жҲҳпјҢеҢ…жӢ¬жҠҖжңҜеҲӣж–°гҖҒжҲҗжң¬жҺ§еҲ¶е’ҢеёӮеңәејҖеҸ‘зӯүж–№йқўзҡ„й—®йўҳгҖӮ

дә”гҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

и¶…зә§з”өе®№еҷЁи®ҫеӨҮеҲ¶йҖ жҳҜжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢдёҖж–№йқўйӣҶжңәжў°гҖҒз”өж°”гҖҒдҝЎжҒҜгҖҒиҮӘеҠЁжҺ§еҲ¶зӯүжҠҖжңҜдәҺдёҖдҪ“пјҢе…·жңүй«ҳеәҰзҡ„еӨҚжқӮжҖ§е’Ңзі»з»ҹжҖ§пјҢйңҖиҰҒи®ҫеӨҮеҲ¶йҖ дјҒдёҡе……еҲҶжҺҢжҸЎдёҠиҝ°жҠҖжңҜпјҢ并具еӨҮз»јеҗҲеә”з”Ёзҡ„иғҪеҠӣгҖӮеҸҰдёҖж–№йқўпјҢз”өе®№еҷЁи®ҫеӨҮеҲ¶йҖ е…·жңүйқһж ҮеҮҶеҢ–зҡ„зү№зӮ№пјҢдёҚеҗҢе“Ғз§Қзҡ„з”өе®№еҷЁеҲ¶йҖ е·Ҙиүәе…·жңүдёҖе®ҡе·®ејӮпјҢеҚідҪҝеҗҢдёҖе“Ғз§Қзҡ„з”өе®№еҷЁд№ҹйңҖиҰҒж №жҚ®е®ўжҲ·йңҖжұӮзӢ¬з«ӢејҖеҸ‘дә§е“ҒгҖӮеҲ¶йҖ дјҒдёҡеҝ…йЎ»йҖҸеҪ»зҗҶи§Јз”өе®№еҷЁдә§е“Ғзҡ„з”ҹдә§е·ҘиүәпјҢ并еҗҢж—¶е…·еӨҮж–°жңәеһӢејҖеҸ‘гҖҒж–№жЎҲи®ҫи®ЎгҖҒзІҫеҜҶйӣ¶йғЁд»¶еҠ е·Ҙд»ҘеҸҠж•ҙжңәиЈ…й…Қе’ҢжЈҖжөӢзӯүз»јеҗҲиғҪеҠӣпјҢд»Ҙж»Ўи¶ідёҚеҗҢе®ўжҲ·зҡ„дёӘжҖ§еҢ–йңҖжұӮгҖӮз”өе®№еҷЁи®ҫеӨҮиЎҢдёҡйўҶе…ҲдјҒдёҡдёҖиҲ¬е…·еӨҮжӣҙй«ҳзҡ„жҠҖжңҜж°ҙе№іе’Ңе·Ҙиүәж°ҙе№іпјҢеӣ жӯӨй«ҳжҠҖжңҜж°ҙе№ігҖҒй«ҳе·Ҙиүәж ҮеҮҶгҖҒеӨҡе№ҙз»ҸйӘҢз§ҜзҙҜзӯүжҠҖжңҜеЈҒеһ’жҳҜж–°иҝӣе…ҘиҖ…зҡ„дё»иҰҒеЈҒеһ’д№ӢдёҖгҖӮ

2гҖҒдәәжүҚеЈҒеһ’

и¶…зә§з”өе®№еҷЁи®ҫеӨҮеҲ¶йҖ иЎҢдёҡжүҖж¶үеҸҠзҡ„йқһж Үи®ҫи®Ўе’ҢжҠҖжңҜеҚҮзә§йңҖиҰҒдёҖеӨ§жү№е…·жңүиҫғејәзҡ„з ”еҸ‘и®ҫи®ЎиғҪеҠӣе’Ңдё°еҜҢзҡ„иЎҢдёҡз»ҸйӘҢзҡ„й«ҳз«ҜжҠҖжңҜдәәжүҚгҖӮжӯӨеӨ–пјҢдјҒдёҡиҝҳйңҖиҰҒеҜ№е®ўжҲ·йңҖжұӮгҖҒдә§е“Ғзү№еҫҒд»ҘеҸҠиЎҢдёҡеҠЁеҗ‘жңүж·ұе…ҘдәҶи§Јзҡ„еёӮеңәиҗҘй”ҖдәәжүҚгҖӮдјҳз§Җзҡ„иҗҘй”ҖдәәжүҚеҗҢж ·йңҖиҰҒдё“дёҡзҡ„жҠҖжңҜзҹҘиҜҶе’ҢеҜ№е·ҘиүәзҗҶи§Јзҡ„з»ҸйӘҢпјҢжүҚиғҪиө·еҲ°иҒ”з»“е®ўжҲ·йңҖжұӮе’ҢдјҒдёҡдә§е“ҒејҖеҸ‘зҡ„жЎҘжўҒдҪңз”ЁпјҢд»ҘдҝқиҜҒдә§е“ҒиҙЁйҮҸгҖҒдәӨиҙ§жңҹд»ҘеҸҠд»·ж јзӯүж–№иҫғејәзҡ„жҢҒз»ӯжҖ§е’Ңз«һдәүеҠӣгҖӮеҜ№дәҺж–°иҝӣе…ҘдјҒдёҡжқҘиҜҙпјҢдәәжүҚиө„жәҗд№ҹжҳҜиҝӣе…ҘиЎҢдёҡзҡ„дё»иҰҒ瓶йўҲгҖӮ

3гҖҒе®ўжҲ·иө„жәҗеЈҒеһ’

и¶…зә§з”өе®№еҷЁеҲ¶йҖ еҺӮе•ҶеңЁеүҚжңҹйҖүжӢ©и®ҫеӨҮдҫӣеә”е•Ҷж—¶иҫғдёәи°Ёж…ҺпјҢдёҚд»…еҜ№и®ҫеӨҮжҖ§иғҪй«ҳж ҮеҮҶдёҘиҰҒжұӮпјҢиҝҳеҜ№и®ҫеӨҮеҲ¶йҖ е•Ҷзҡ„е”®еҗҺжңҚеҠЎиғҪеҠӣгҖҒдә§е“ҒиҙЁйҮҸдёҖиҮҙжҖ§гҖҒеҺҶеҸІдёҡз»©зӯүиҫғдёәжҢ‘еү”гҖӮжӯӨеӨ–пјҢз”өе®№еҷЁеҲ¶йҖ и®ҫеӨҮйңҖеңЁз”ЁжҲ·зҺ°еңәж“ҚдҪңгҖҒе®үиЈ…и°ғиҜ•д»ҘеҸҠж ·жңәиҜ•з”ЁпјҢеҗҢж ·йңҖиҰҒдё°еҜҢзҡ„е®ўжҲ·жңҚеҠЎз»ҸйӘҢгҖӮз»јдёҠпјҢдёӢжёёз”өе®№еҷЁеҲ¶йҖ еҺӮ家дёҚдјҡиҪ»жҳ“жӣҙжҚўи®ҫеӨҮдҫӣеә”е•ҶпјҢиҝҷз§ҚеҹәдәҺй•ҝжңҹеҗҲдҪңеҪўжҲҗзҡ„зЁіе®ҡзҡ„е®ўжҲ·е…ізі»е’ҢиЎҢдёҡе“ҒзүҢж•Ҳеә”еҜ№дәҺиЎҢдёҡж–°иҝӣе…ҘиҖ…жһ„жҲҗдәҶйҮҚеӨ§еЈҒеһ’гҖӮ

4гҖҒиө„йҮ‘еЈҒеһ’

и¶…зә§з”өе®№еҷЁиЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡгҖӮз”өе®№и®ҫеӨҮиЎҢдёҡе®ҡеҲ¶еҢ–и®ҫеӨҮиҫғеӨҡпјҢи®ҫеӨҮзҡ„д»·еҖјзӣёеҜ№иҫғй«ҳпјҢж–°иҝӣе…ҘиҖ…жҺҘеҲ°е®ўжҲ·и®ўеҚ•еҗҺпјҢеӨҡйңҖиҰҒж №жҚ®е®ўжҲ·зҡ„йңҖжұӮејҖеҸ‘дә§е“ҒгҖҒиҝӣиЎҢе®ҡеҲ¶еҢ–з”ҹдә§пјӣдә§зәҝеҲ¶йҖ д№ҹйңҖиҰҒдёҖе®ҡзҡ„з”ҹдә§е‘Ёжңҹпјӣдә§е“ҒеҸ‘иҙ§еҲ°е®ўжҲ·еӨ„еҗҺпјҢе®ўжҲ·д№ҹйңҖиҰҒи®ҫеӨҮеҺӮе•ҶеҚҸеҠ©иҝӣиЎҢе®үиЈ…гҖҒи°ғиҜ•гҖҒйӘҢ收зӯүжӯҘйӘӨпјҢжңҚеҠЎе‘Ёжңҹиҫғй•ҝгҖӮејҖеҸ‘гҖҒз”ҹдә§гҖҒжңҚеҠЎгҖҒеӣһж¬ҫе‘ЁжңҹзӣёеҜ№иҫғй•ҝгҖӮеӣ жӯӨпјҢиө„йҮ‘е®һеҠӣе’ҢеҗҺз»ӯиһҚиө„иғҪеҠӣжҳҜж–°иҝӣе…Ҙи®ҫеӨҮе•Ҷзҡ„дё»иҰҒеЈҒеһ’д№ӢдёҖгҖӮ

е…ӯгҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

и¶…зә§з”өе®№еҷЁдёҠжёёеҺҹжқҗж–ҷдё»иҰҒеҢ…жӢ¬жӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒз”өи§Јж¶ІгҖҒйҡ”иҶңзӯүпјҢи¶…зә§з”өе®№еҷЁдҪңдёәдёҖз§Қж–°еһӢзҡ„з”өеҢ–еӯҰиғҪйҮҸеӯҳеӮЁи®ҫеӨҮпјҢе…·жңүеҫҲй«ҳзҡ„еҠҹзҺҮеҜҶеәҰе’Ңй•ҝеҫӘзҺҜеҜҝе‘ҪзӯүдјҳзӮ№пјҢеңЁдәӨйҖҡиҝҗиҫ“гҖҒе·ҘдёҡгҖҒж–°иғҪжәҗзӯүйўҶеҹҹе№ҝжіӣеә”з”ЁгҖӮи¶…зә§з”өе®№еҷЁиЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

е®Ғжіўе®№зҷҫж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®Ғжіўе®№зҷҫж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӨ©жҙҘе·ҙиҺ«з§‘жҠҖжңүйҷҗиҙЈд»»е…¬еҸё

еӨ©жҙҘе·ҙиҺ«з§‘жҠҖжңүйҷҗиҙЈд»»е…¬еҸё  еҢ—дә¬еҪ“еҚҮжқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬еҪ“еҚҮжқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҚ—й•ҝиҝңй”Ӯ科иӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҚ—й•ҝиҝңй”Ӯ科иӮЎд»Ҫжңүйҷҗе…¬еҸё  еҚ—йҖҡз‘һзҝ”ж–°жқҗж–ҷжңүйҷҗе…¬еҸё

еҚ—йҖҡз‘һзҝ”ж–°жқҗж–ҷжңүйҷҗе…¬еҸё  иҙқзү№з‘һж–°жқҗж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҙқзү№з‘һж–°жқҗж–ҷйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  е®ҒжіўжқүжқүиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®ҒжіўжқүжқүиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёҠжө·з’һжі°жқҘж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёҠжө·з’һжі°жқҘж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңеҮҜйҮ‘ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңеҮҜйҮ‘ж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҹіе®¶еә„е°ҡеӨӘ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҹіе®¶еә„е°ҡеӨӘ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҚ—дёӯ科з”өж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҚ—дёӯ科з”өж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё  дә‘еҚ—жҒ©жҚ·ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә‘еҚ—жҒ©жҚ·ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіеёӮжҳҹжәҗжқҗиҙЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіеёӮжҳҹжәҗжқҗиҙЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯжқҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯжқҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңідёӯе…ҙж–°жқҗжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңідёӯе…ҙж–°жқҗжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝе·һеӨ©иөҗй«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіж–°е®ҷйӮҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҜ”дәҡиҝӘиӮЎд»Ҫжңүйҷҗе…¬еҸё

жҜ”дәҡиҝӘиӮЎд»Ҫжңүйҷҗе…¬еҸё  еј е®¶жёҜеёӮеӣҪжі°еҚҺиҚЈеҢ–е·Ҙж–°жқҗж–ҷжңүйҷҗе…¬еҸё

еј е®¶жёҜеёӮеӣҪжі°еҚҺиҚЈеҢ–е·Ҙж–°жқҗж–ҷжңүйҷҗе…¬еҸё  йҰҷжІіжҳҶд»‘ж–°иғҪжәҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

йҰҷжІіжҳҶд»‘ж–°иғҪжәҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

д»ҺиЎҢдёҡжҲҗжң¬жһ„жҲҗжқҘзңӢпјҢеҺҹжқҗж–ҷжҲҗжң¬жҳҜи¶…зә§з”өе®№еҷЁиЎҢдёҡжңҖдёәдё»иҰҒзҡ„жҲҗжң¬пјҢиҝ‘е№ҙжқҘдёӯеӣҪжӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒз”өи§Јж¶ІгҖҒйҡ”иҶңиЎҢдёҡеҸ‘еұ•иҝ…йҖҹпјҢдҫӣз»ҷе……и¶іпјҢдёәи¶…зә§з”өе®№еҷЁиЎҢдёҡеҸ‘еұ•жү“дёӢжүҺе®һзҡ„еҹәзЎҖпјҢиҖҢеҲ¶йҖ иҙ№з”ЁйҡҸзқҖз”ҹдә§зәҝзҡ„иҝӯд»ЈпјҢдә§е“Ғи®Өдёәж”ҫйҮҸпјҢеҚ жҜ”д№ҹжңүжҳҺжҳҫзҡ„жҸҗеҚҮгҖӮ

д»ҺдёӢжёёеә”з”ЁжқҘзңӢпјҢ2022е№ҙдёӯеӣҪи¶…зә§з”өе®№еҷЁдёӢжёёеә”з”ЁйўҶеҹҹдё»иҰҒеҢ…жӢ¬дәӨйҖҡиҝҗиҫ“гҖҒе·ҘдёҡгҖҒиғҪжәҗзӯүпјҢе…¶дёӯпјҢдәӨйҖҡиҝҗиҫ“йўҶеҹҹеҚ 30.78%пјҢе·ҘдёҡйўҶеҹҹеҚ 19.00%пјҢиғҪжәҗеҸҠе…¶д»–йўҶеҹҹеҚ 50.22%пјҢиҝ‘е№ҙжқҘдёӯеӣҪи¶…зә§з”өе®№еҷЁдёӢжёёиЎҢдёҡеқҮдҝқжҢҒе№ізЁіеўһй•ҝи¶ӢеҠҝпјҢдёәи¶…зә§з”өе®№еҷЁиЎҢдёҡеҸ‘еұ•еёҰжқҘе№ҝйҳ”зҡ„еўһй•ҝз©әй—ҙгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүе®ҒжіўдёӯиҪҰж–°иғҪжәҗ科жҠҖжңүйҷҗе…¬еҸё

дёӯиҪҰж–°иғҪжәҗпјҲCRRCNEWENERGYпјүжҲҗз«ӢдәҺ2012е№ҙпјҢжҳҜдёҖ家全зҗғжҖ§зҡ„еҠҹзҺҮеһӢеӮЁиғҪжҠҖжңҜдә§е“Ғе’Ңи§ЈеҶіж–№жЎҲдҫӣеә”е•ҶгҖӮдёӯиҪҰж–°иғҪжәҗй•ҝжңҹиҮҙеҠӣдәҺдёәдәӨйҖҡиҝҗиҫ“гҖҒз”өеҠӣиғҪжәҗгҖҒе·ҘзЁӢжңәжў°е’Ңжҷәж…§зү©жөҒзӯүиЎҢдёҡжҸҗдҫӣе…Ҳиҝӣзҡ„еҠҹзҺҮеһӢеӮЁиғҪеҷЁд»¶еҸҠеӮЁиғҪзі»з»ҹи§ЈеҶіж–№жЎҲжңҚеҠЎгҖӮдёӯиҪҰж–°иғҪжәҗжҖ»йғЁдҪҚдәҺе®ҒжіўпјҢеңЁеҢ—дә¬гҖҒеёёе·һи®ҫжңүеҲҶе…¬еҸёпјҢеңЁеӣҪеҶ…еӨҡең°еҸҠеҫ·еӣҪи®ҫжңүеҠһдәӢеӨ„е’Ңе®ўжҲ·жңҚеҠЎз«ҷпјҢи¶…зә§з”өе®№зҡ„дә§иғҪе’ҢеҮәиҙ§йҮҸеқҮиҫҫеҲ°е…ЁзҗғйўҶе…Ҳж°ҙе№ігҖӮ

пјҲ2пјүеҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸёжүҖеұһиЎҢдёҡдёәз”өеӯҗе…ғеҷЁд»¶еҲ¶йҖ дёҡ,з»ҶеҲҶиЎҢдёҡдёәз”өе®№еҷЁеҲ¶йҖ дёҡ,е…¬еҸёжҳҜд»ҺдәӢз”өе®№еҷЁеҸҠе…¶жқҗж–ҷгҖҒд»ӘеҷЁзҡ„з ”з©¶ејҖеҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®зҡ„й«ҳж–°жҠҖжңҜдјҒдёҡгҖӮе…¬еҸёе·ІжҲҗдёәеӣҪеҶ…е”ҜдёҖгҖҒе…Ёзҗғе°‘ж•°еҮ 家еңЁй“қз”өи§Јз”өе®№еҷЁгҖҒи–„иҶңз”өе®№еҷЁгҖҒи¶…зә§з”өе®№еҷЁдёүеӨ§зұ»з”өе®№еҷЁеҗҢж—¶з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®зҡ„е…¬еҸёпјҢиҖҢдё”жҳҜе“Ғз§ҚжңҖйҪҗе…ЁгҖҒдә§дёҡй“ҫжңҖе®Ңж•ҙзҡ„дјҒдёҡпјӣеҗ„зұ»дә§е“ҒеңЁжҷәиғҪ家з”өгҖҒ5G йҖҡи®ҜгҖҒе…үдјҸе’ҢйЈҺз”өгҖҒеӮЁиғҪе’Ңи°ғйў‘гҖҒиҪЁйҒ“дәӨйҖҡгҖҒж•°жҚ®е’ҢеӣҫеғҸеӨ„зҗҶгҖҒе·ҘдёҡиҮӘеҠЁеҢ–е’ҢжңәеҷЁдәәзӯүйўҶеҹҹиҺ·еҫ—е№ҝжіӣеә”з”ЁгҖӮ

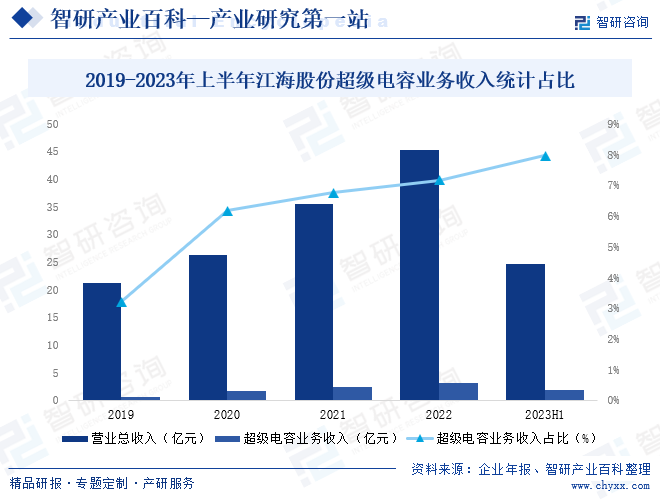

йҖҡиҝҮеӣҪйҷ…еҗҲдҪңеҪўжҲҗжҲҳз•ҘиҒ”зӣҹпјҢжұҹжө·зүҢдә§е“Ғе·Іеҝ«йҖҹиҝӣе…ҘжұҪиҪҰзү№еҲ«жҳҜз”өеҠЁжұҪиҪҰйўҶеҹҹгҖӮзү№еҲ«жҳҜиҝ‘еҮ е№ҙзҡ„еҠӘеҠӣпјҢе…¬еҸёзҡ„и¶…зә§з”өе®№еҷЁзү№еҲ«жҳҜй”ӮзҰ»еӯҗи¶…зә§з”өе®№еҷЁиҺ·еҫ—еӣҪеҶ…еӨ–еӨҡдёӘйўҶеҹҹзҡ„и‘—еҗҚдјҒдёҡзҡ„и®ӨеҸҜпјҢеңЁиҪҰиҫҶгҖҒеҢ»з–—д»ӘеҷЁгҖҒж–°иғҪжәҗгҖҒз”өзҪ‘гҖҒжҷәиғҪдёүиЎЁгҖҒAGVгҖҒжёҜеҸЈжңәжў°е·Іиҝӣе…Ҙжү№йҮҸеә”з”Ёйҳ¶ж®өпјҢиҗҘдёҡ收е…Ҙеҝ«йҖҹжҲҗй•ҝпјҢеңЁеҸ‘з”өдҫ§е’Ңз”ЁжҲ·дҫ§и°ғйў‘д»ҘеҸҠеӨ§еһӢиЈ…еӨҮеҠҹзҺҮиЎҘеҒҝиҝӣе…Ҙе®һиҙЁжҖ§иҜ•иҝҗиЎҢпјҢжӣҙеӨҡзҡ„еә”з”ЁйўҶеҹҹеүҚжҷҜеҸҜжңҹгҖӮ2023е№ҙдёҠеҚҠе№ҙеҚ—йҖҡжұҹжө·з”өе®№еҷЁиӮЎд»Ҫжңүйҷҗе…¬еҸёиҗҘдёҡжҖ»ж”¶е…Ҙе·Іе®ҢжҲҗ24.73дәҝе…ғпјҢе…¶дёӯпјҢи¶…зә§з”өе®№дёҡеҠЎж”¶е…Ҙе®ҢжҲҗ2дәҝе…ғпјҢеҚ иҗҘдёҡжҖ»ж”¶е…Ҙзҡ„7.95%гҖӮ

дёғгҖҒиЎҢдёҡзҺ°зҠ¶

дёӯеӣҪеҜ№и¶…зә§з”өе®№еҷЁејҖеҸ‘иҫғжҷҡпјҢдҪҶеҸ‘еұ•иҝ…йҖҹпјҢйҡҸзқҖеёӮеңәйңҖжұӮзҡ„иҝ…йҖҹжү©еӨ§е’ҢеӣҪ家新иғҪжәҗж”ҝзӯ–зҡ„зүөеј•пјҢзү№еҲ«жҳҜдјҙйҡҸзқҖдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„й«ҳйҖҹеҸ‘еұ•пјҢдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡж•ҙдҪ“дёҠиҝӣе…ҘдәҶиҝ…йҖҹеҸ‘еұ•зҡ„еҝ«иҪҰйҒ“пјҢ2022е№ҙдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡеёӮеңә规模иҫҫ31.42дәҝе…ғпјҢе…¶дёӯпјҢиғҪжәҗеҸҠе…¶д»–йўҶеҹҹ15.78дәҝе…ғпјҢе·ҘдёҡйўҶеҹҹ5.97дәҝе…ғпјҢдәӨйҖҡйўҶеҹҹ9.67дәҝе…ғгҖӮ

е…«гҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүж”ҝзӯ–еҲ©еҘҪй©ұеҠЁи¶…зә§з”өе®№еҷЁдә§дёҡй“ҫеҝ«йҖҹеҸ‘еұ•

дёӯеӣҪзӣёз»§еҮәеҸ°дәҶгҖҠеҹәзЎҖз”өеӯҗе…ғеҷЁд»¶дә§дёҡеҸ‘еұ•иЎҢеҠЁи®ЎеҲ’пјҲ2021вҖ”2023е№ҙпјүгҖӢгҖҠе…ідәҺж·ұеҢ–з”өеӯҗз”өеҷЁиЎҢдёҡз®ЎзҗҶеҲ¶еәҰж”№йқ©зҡ„ж„Ҹи§ҒгҖӢгҖҠе…ідәҺеҠ еҝ«еҹ№иӮІеҸ‘еұ•еҲ¶йҖ дёҡдјҳиҙЁдјҒдёҡзҡ„жҢҮеҜјж„Ҹи§ҒгҖӢзӯүеӨҡйЎ№дә§дёҡж”ҜжҢҒж”ҝзӯ–пјҢеӨ§еҠӣж”ҜжҢҒз”өе®№еҷЁпјҲеҗ«и¶…зә§з”өе®№еҷЁпјүзӯүдә§дёҡй“ҫзҡ„еҸ‘еұ•пјҢдёәиЎҢдёҡзҡ„еҒҘеә·еҸ‘еұ•еҘ е®ҡдәҶиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғе’ҢеёӮеңәеҹәзЎҖгҖӮйҡҸзқҖдёӯеӣҪдә§дёҡеҚҮзә§пјҢж–°иғҪжәҗжұҪиҪҰгҖҒ5GйҖҡи®ҜгҖҒйЈҺеҠӣеҸ‘з”өгҖҒе…үдјҸеҸ‘з”өзӯүдёҖжү№ж–°е…ҙдә§дёҡдёҚж–ӯж¶ҢзҺ°пјҢеҜ№и¶…зә§з”өе®№еҷЁдә§з”ҹдәҶеӨ§йҮҸйңҖжұӮпјҢйҡҸзқҖжӣҙеӨҡж”ҝзӯ–еҲ©еҘҪйҮҠж”ҫпјҢдёӯеӣҪи¶…зә§з”өе®№еҷЁдә§дёҡй“ҫеңЁж•ҙдҪ“дёҠе°ҶжҢҒз»ӯеҸ—зӣҠгҖӮ

пјҲ2пјүж–°е…ҙйўҶеҹҹйңҖжұӮдёәи¶…зә§з”өе®№еҷЁдә§дёҡеҸ‘еұ•жҸҗдҫӣжҢҒз»ӯеҠЁиғҪ

з”ұдәҺи¶…зә§з”өе®№еҸҜд»Ҙе№ҝжіӣеә”з”ЁдәҺеі°еҖјеҠҹзҺҮиҫ…еҠ©гҖҒеӨҮз”Ёз”өжәҗгҖҒеӯҳеӮЁеҶҚз”ҹиғҪйҮҸгҖҒжӣҝд»Јз”өжәҗзӯүдёҚеҗҢзҡ„еә”з”ЁеңәжҷҜпјҢдё”иҝ‘е№ҙжқҘж–°е…ҙеә”з”ЁйўҶеҹҹиҝҳеңЁдёҚеңЁжӢ“еұ•пјҢдёҠиҝ°еӣҪ家鼓еҠұеҸ‘еұ•зҡ„дј—еӨҡйўҶеҹҹеҗҢж ·е…·еӨҮйқһеёёе№ҝйҳ”зҡ„еҸ‘еұ•еүҚжҷҜпјҢжңӘжқҘж–°е…ҙйўҶеҹҹйңҖжұӮжҢҒз»ӯжү©е®№пјҢдёәи¶…зә§з”өе®№еҷЁдә§дёҡеҸ‘еұ•жҸҗдҫӣдәҶе……и¶ізҡ„еҠЁеҠӣгҖӮ

пјҲ3пјүз”өе®№еҷЁиЎҢдёҡж ҮеҮҶиҝӣдёҖжӯҘе®Ңе–„пјҢи®ҫеӨҮиЎҢдёҡеҸ‘еұ•иҝҺжқҘе…Ёж–°жңәйҒҮ

иҝ‘е№ҙжқҘйҡҸзқҖж–°иғҪжәҗдә§дёҡзҡ„йЈһйҖҹеҸ‘еұ•пјҢеә”з”ЁдәҺе…үдјҸйҖҶеҸҳгҖҒйЈҺз”өйҖҶеҸҳгҖҒз”өеҠЁжұҪиҪҰй©ұеҠЁз”өжңәзӯүж–°иғҪжәҗзі»з»ҹзҡ„з”өеҠӣз”өеӯҗз”өе®№еҷЁдә§е“Ғзҡ„иҙЁйҮҸжҠҖжңҜиҰҒжұӮи¶ҠжқҘи¶Ҡй«ҳпјҢж–°зүҲж ҮеҮҶGB/T17702-2021гҖҠз”өеҠӣз”өеӯҗз”өе®№еҷЁгҖӢе·ІдәҺ2021е№ҙ12жңҲ1ж—Ҙиө·жӯЈејҸе®һж–ҪпјҢеҜ№дҝғиҝӣж–°иғҪжәҗеҝ«йҖҹеҸ‘еұ•еҪўеҠҝдёӢдёӯеӣҪз”өеҠӣз”өеӯҗз”өе®№еҷЁдә§е“ҒиҙЁйҮҸжҸҗеҚҮе’Ңз”өе®№еҷЁиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•жҸҗдҫӣйҮҚиҰҒзҡ„жҠҖжңҜж”Ҝж’‘гҖӮж–°зүҲж ҮеҮҶеҜ№дәҺдә§е“ҒиҙЁйҮҸжҸҗеҮәж–°зҡ„иҰҒжұӮпјҢеҗҢж—¶д№ҹеҜ№и®ҫеӨҮзҡ„жҠҖжңҜжҖ§иғҪжҸҗеҮәжӣҙй«ҳиҰҒжұӮгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүе…Ёзҗғе®Ҹи§Ӯз»ҸжөҺжіўеҠЁпјҢеҰӮиӢҘйңҖжұӮз–ІиҪҜпјҢи¶…зә§з”өе®№еҷЁеҺӮе•Ҷи®ҫеӨҮжҠ•иө„еҸҜиғҪж”ҫзј“

еҸ—еҲ°е®Ҹи§Ӯз»ҸжөҺжіўеҠЁеҪұе“ҚпјҢиӢҘи¶…зә§з”өе®№еҷЁдёӢжёёйңҖжұӮз–ІиҪҜпјҢи¶…зә§з”өе®№еҷЁеҺӮе•Ҷи®ҫеӨҮжҠ•иө„дҝЎеҝғдёҚи¶іпјҢеҸҜиғҪеҜјиҮҙз”өе®№еҷЁи®ҫеӨҮеҺӮе•Ҷ收е…ҘдёӢж»‘жҲ–и®ҫеӨҮжҜӣеҲ©зҺҮдёӢйҷҚпјҢз»ҷи¶…зә§з”өе®№еҷЁз”ҹдә§еҺӮе•ҶеёҰжқҘз»ҸиҗҘеҺӢеҠӣгҖӮ

пјҲ2пјүйғЁеҲҶе…ій”®йӣ¶йғЁд»¶д»Қдҫқиө–иҝӣеҸЈ

з”өе®№еҷЁи®ҫеӨҮе’Ңй”Ӯз”өжұ и®ҫеӨҮеҲ¶йҖ дёҡж¶үеҸҠйғЁд»¶дј—еӨҡпјҢе°Ҫз®Ўзӣ®еүҚеӣҪеҶ…еӣҪдә§еҢ–еҠӣеәҰиҫғеӨ§пјҢдҪҶиЎҢдёҡйғЁеҲҶе…ій”®йӣ¶йғЁд»¶йңҖиҰҒдҫқиө–иҝӣеҸЈжҲ–еӣҪеӨ–е“ҒзүҢпјҢдёҠжёёдҫӣеә”зҡ„зЁіе®ҡжҖ§е’Ңд»·ж јзҡ„жіўеҠЁжҖ§дјҡеңЁдёҖе®ҡзЁӢеәҰдёҠеҪұе“ҚдәҶеӣҪеҶ…и®ҫеӨҮдјҒдёҡзҡ„з«һдәүеҠӣгҖӮеҗҢж—¶пјҢе…ій”®йӣ¶йғЁд»¶д»Қдҫқиө–иҝӣеҸЈжҲ–еӣҪеӨ–е“ҒзүҢд№ҹдёҚеҲ©дәҺеӣҪеҶ…дјҒдёҡеҜ№и®ҫеӨҮзҡ„еҚҮзә§ејҖеҸ‘гҖӮ

пјҲ3пјүиЎҢдёҡдәәжүҚз«һдәүеҠ еү§

з”өе®№еҷЁи®ҫеӨҮдә§е“ҒеҲ¶йҖ ж¶үеҸҠеӨҡй—ЁеӯҰ科пјҢеҜ№е…ій”®еІ—дҪҚзҡ„дәәжүҚзҡ„иҰҒжұӮиҫғй«ҳгҖӮиҝ‘е№ҙжқҘйҡҸзқҖж–°иғҪжәҗдә§дёҡж—ҘзӣҠеҸ—еҲ°еӣҪ家зҡ„йҮҚи§ҶпјҢи®ҫеӨҮиЎҢдёҡд№ҹйҖҗжӯҘеҠ еӨ§дәҶдәәжүҚж–№йқўзҡ„з«һдәүпјҢжҠҖжңҜдәәжүҚе’Ңж ёеҝғжҠҖжңҜе·ІжҲҗдёәз”өе®№еҷЁи®ҫеӨҮдјҒдёҡзҡ„ж ёеҝғз«һдәүеҠӣжүҖеңЁпјҢдёҖж—Ұж ёеҝғжҠҖжңҜдәәе‘ҳзҰ»ејҖпјҢе°ҶеҜјиҮҙдјҒдёҡз ”еҸ‘иғҪеҠӣдёӢйҷҚпјҢжҲ–жҠҖжңҜеӨұеҜҶпјҢд»ҺиҖҢеүҠејұе…¬еҸёзҡ„з«һдәүиғҪеҠӣгҖӮ

пјҲ4пјүеҜ№дә§е“ҒиҰҒжұӮжҢҒз»ӯжҸҗеҚҮ

жңӘжқҘеҠЁеҠӣе’ҢеӮЁиғҪз”өжұ е°ҶиҝӣдёҖжӯҘеҗ‘й«ҳжҖ§д»·жҜ”гҖҒдҪҺжҲҗжң¬гҖҒй«ҳиғҪйҮҸеҜҶеәҰгҖҒй«ҳйӣҶжҲҗеҢ–ж–№еҗ‘еҸ‘еұ•пјҢз”өиҠҜе°ҶеҫҖй•ҝи–„еҢ–гҖҒеӨ§еһӢеҢ–еҸ‘еұ•пјҢиЎҢдёҡд»ҺеҺҹжқҗж–ҷеҲ°е·ҘиүәеҲ°и®ҫеӨҮйғҪеңЁжҢҒз»ӯиҝӣиЎҢиҝӯд»ЈгҖӮи¶…зә§з”өе®№и®ҫеӨҮдҫӣеә”е•ҶйңҖиҰҒжҢҒз»ӯиҝӣиЎҢз ”еҸ‘гҖҒеҠ еӨ§з ”еҸ‘жҠ•е…ҘгҖҒиҝӣиЎҢдә§е“Ғиҝӯд»ЈпјҢй…ҚеҗҲдёӢжёёеҺӮе•ҶжҸҗеҚҮз”ҹдә§ж•ҲзҺҮе’ҢзІҫеәҰгҖӮ

д№қгҖҒз«һдәүж јеұҖ

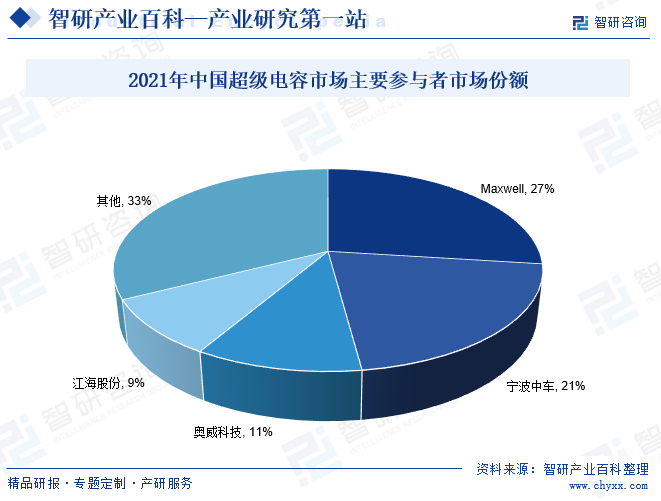

зӣ®еүҚпјҢдёӯеӣҪи¶…зә§з”өе®№еёӮеңәйӣҶдёӯеәҰиҫғй«ҳпјҢеүҚеӣӣеӨ§еёӮеңәеҸӮдёҺиҖ…еҗҲи®ЎеёӮеңә规模еҚ жҜ”й«ҳиҫҫ68%пјҢе…¶дёӯпјҢзҫҺеӣҪе…¬еҸёMaxwellз”ұдәҺеңЁйЈҺз”өеҸҳжЎЁйўҶеҹҹзҡ„еһ„ж–ӯжҖ§ең°дҪҚпјҢжҲҗдёәеёӮеңәеҚ жҜ”жңҖеӨ§зҡ„е…¬еҸёпјҢдёә27.0%пјҢе…¶ж¬Ўдёәе®ҒжіўдёӯиҪҰе’ҢеҘҘеЁҒ科жҠҖпјҢеҚ жҜ”еҲҶеҲ«дёә20.9%е’Ң10.6%пјҢжұҹжө·дҪҚеҲ—第еӣӣпјҢжӢҘжңү9.0%зҡ„еёӮеңәд»ҪйўқгҖӮиҷҪ然дёӯеӣҪи¶…зә§з”өе®№еёӮеңәйӣҶдёӯеәҰиҫғй«ҳпјҢдҪҶжҳҜеҗ„дёӘе…¬еҸёиҗҘ收дҪ“йҮҸд»Қ然иҫғе°ҸпјҢж–°е…ҙйңҖжұӮйўҶеҹҹдёҚж–ӯж¶ҢзҺ°пјҢиЎҢдёҡж јеұҖжңӘе®ҡпјҢе°Өе…¶жҳҜжҺҢжҸЎдәҶж··еҗҲи¶…зә§з”өе®№жҠҖжңҜзҡ„еҺӮе•ҶпјҢжңүжңӣиҝҺжқҘд»ҪйўқжҸҗеҚҮзҡ„жңәйҒҮгҖӮ

еҚҒгҖҒеҸ‘еұ•и¶ӢеҠҝ

и¶…зә§з”өе®№еҷЁдҪңдёәдёҖз§Қй«ҳжҖ§иғҪзҡ„з”өиғҪеӯҳеӮЁи®ҫеӨҮпјҢеңЁиҝҮеҺ»еҮ е№ҙйҮҢе‘ҲзҺ°зЁіжӯҘеўһй•ҝжҖҒеҠҝпјҢжңӘжқҘпјҢйҡҸзқҖеҸҜеҶҚз”ҹиғҪжәҗеҸ‘еұ•зҡ„жҺЁиҝӣпјҢи¶…зә§з”өе®№еҷЁдҪңдёәиғҪеӨҹжңүж•ҲеӮЁеӯҳе’ҢйҮҠж”ҫиғҪйҮҸзҡ„жҠҖжңҜпјҢе°ҶеңЁеҸҜеҶҚз”ҹиғҪжәҗзі»з»ҹдёӯеҸ‘жҢҘжӣҙдёәйҮҚиҰҒзҡ„дҪңз”ЁпјҢжңӘжқҘдёӯеӣҪи¶…зә§з”өе®№еҷЁеёӮеңәеүҚжҷҜеҚҒеҲҶеҸҜи§ӮпјҢжӯӨеӨ–пјҢйҡҸзқҖ科жҠҖзҡ„дёҚж–ӯеҸ‘еұ•пјҢи¶…зә§з”өе®№еҷЁжҠҖжңҜеҸҜиғҪдјҡз»ҸеҺҶиҝӣдёҖжӯҘзҡ„еҲӣж–°пјҢеҢ…жӢ¬ж–°зҡ„з”өжһҒжқҗж–ҷгҖҒз”өи§ЈиҙЁгҖҒи®ҫи®Ўе’ҢеҲ¶йҖ жҠҖжңҜпјҢд»ҘжҸҗй«ҳиғҪйҮҸеҜҶеәҰгҖҒйҷҚдҪҺжҲҗжң¬е’ҢжҸҗй«ҳжҖ§иғҪгҖӮеҸҰеӨ–пјҢйҡҸзқҖ规模еҢ–з”ҹдә§гҖҒжҠҖжңҜж”№иҝӣе’Ңз«һдәүзҡ„еҠ еү§пјҢйў„и®Ўи¶…зә§з”өе®№еҷЁзҡ„еҲ¶йҖ жҲҗжң¬е°ҶйҖҗжёҗдёӢйҷҚпјҢиҝҷе°ҶжҸҗй«ҳе…¶еңЁеҗ„з§Қеә”з”Ёдёӯзҡ„з«һдәүеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪи¶…зә§з”өе®№еҷЁиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡеә”з”ЁйўҶеҹҹдёҚж–ӯжӢ“еұ•пјҢеёӮеңә规模жҢҒз»ӯжү©еӨ§[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)